Рынок цветных металлов в условиях глобального кризиса и экономических санкций 2022–2023 гг.

Малышев М.К.1

1 Вологодский научный центр Российской академии наук, ,

Скачать PDF | Загрузок: 59

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 7 (Июль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68592690

Аннотация:

Санкционное давление стран коллективного Запада против РФс конца февраля 2022 г. привело росту мировых цен на продукцию, в которых Россия имеет высокую значимость в мировой торговле, а именно: нефть, газ, удобрения и цветные металлы.Доля России в мировом производстве алюминия на 2022 г. составила 5,6%, доля никеля – 17%, а удельный вес российской меди в мире – 3%. Экономические ограничения вызвали опасения инвесторов и привели к ценовой нестабильности – в течении 1 квартала среднемесячные мировые цены на никель, алюминий и медь росли по разным оценкам от 6,3 до 73,8%. Несмотря на то, что российский сегмент чёрной металлургии пострадал от санкции сильнее, чем цветная металлургия, некоторые последствия всё же были – запрет Австралии на экспорт глинозема, остановка работы Николаевского глинозёмного завода на Украине из-за СВО, а также введение персональных санкций Великобритании в отношении владельца Норникеля В. Потанина. Результаты исследования могут быть интересныдля участников образовательного процесса, а также всем лицам, проявляющим интерес к особенностям функционирования отдельных отраслей промышленности в условиях глобальных мировых кризисов

Ключевые слова: глобальный кризис, экономические санкции, цветная металлургия, кризисное ценообразование, переориентация на Восток

Финансирование:

Статья подготовлена в соответствии с государственным заданием для ФГБУН ВолНЦ РАН по теме НИР № FMGZ-2022-0012 «Факторы и методы устойчивого социально-экономического развития территориальных систем в изменяющихся условиях внешней и внутренней среды»

1

Введение. Цветная металлургия имеет огромную значимость для развития как мирового хозяйства, так и для экономики отдельно взятого государства, а перечень выпускаемой отраслью продукции очень разнообразен – от крупнотоннажных и низкопередельных слитков, проката и проволоки до продукции высокой добавленной стоимости и наукоёмкости: элементы электроники и бытовой техники, аккумуляторы, сантехника, ювелирные изделия, стоматологические приборы и многое другое [16].

Как правило сильные игроки на рынке цветных металлов имеют в своих вертикально-интегрированных структурах горно-обогатительные комбинаты или поставщиков сырья, научно-исследовательские центры, а также фирмы, занимающиеся логистикой и сбытовой деятельностью. Выручка крупных корпораций может достигать 60 млрд. долл. (Vale S.A. в 2021 г.) [44], что позволяет им осуществлять крупные инвестиционные проекты, расширять масштаб своего бизнеса, участвовать в благотворительных и социально-ориентированных мероприятиях, эффективно наполнять бюджетную систему разнообразными налогами, а также выплачивать крупные дивиденды.

На успешность финансового результата корпораций цветной металлургии особо значимое влияние оказывает спрос со стороны такого крупного потребителя как Китай, а также предложение и ценообразование со стороны стран-поставщиков сырья на рынок цветных металлов. К слову сказать, Россия является одним из крупнейших производителей и экспортёров цветных металлов. Так, доля Русала на рынке алюминия по оценкам самой компании достигает 5,6% на 2022 год [6]. Доля Норильского никеля в мировом производстве никеля 17% [21]. По данным аналитической компании GlobalData, Россия в 2022 году находилась на 11-м месте по объемам производства меди, а ее доля на мировом рынке составляла всего 3% [42].

В этой связи, отсутствие санкций и комфортное функционирование российских компаний цветной металлургии в системе мирохозяйственных связей имеет благоприятное влияние на ценообразование цветных металлов и зависимых от них отраслей.

Стоит отметить, что с момента признания независимости Луганской и Донецкой народных республик Россией [10] (21 февраля 2022 г.), а также начала специальной военной операции ВС РФ на Украине [19] (24 февраля 2022 г.) страны коллективного Запада ввели против Российской Федерации, правительственных лиц, компаний и представителей бизнеса огромное число санкций [14]. Всё это подрывает стабильность и экономическую безопасность страны и её субъектов [7; 39]. Однако такая санкционная нагрузка, по словам спикера Государственной думы РФ В. Володина, спровоцировало рецессию в странах Евросоюза. Действуя под диктовку и желаниям Соединенных Штатов, европейские политики наносят серьёзный вред интересам бизнеса собственных же стран. В. Володин подчеркнул, что ушедшие с российского рынка компании Запада потеряли более 100 млрд. долл., оставшихся в России. При этом, ВВП страны по итогам 2023 г., вопреки желаниям Запада, вырастет на 3,5% [2].

Коллективом китайских исследователей было отмечено, что цены на цветные металлы резко выросли во время российско-украинского конфликта, а некоторые металлы достигли самых высоких цен за последние десять лет. Влияние на стоимостные изменения варьировалось в зависимости от типа металла и его доли в российском и украинском экспорте [41].

Если говорить о цветной металлургии РФ, то в отличие от сталелитейной отрасли [17], отечественные производители цветных металлов в меньшей степени столкнулись с прямыми западными санкциями. При этом, некоторые компании испытали на себе их влияние. Так, например, UC Rusal лишилась доступа к части сырьевой базы, а основные владельцы «Норникеля», УГМК и РМК попали в санкционные списки. В связи с этим, компаниям пришлось перенаправить часть своего экспорта из Европы и США в Азию, а также на внутренний рынок.

В 2022 году Австралия запретила поставлять в Россию глинозем и алюминиевую руду, кроме того, у UC Rusal прекратилось производство на расположенном на Украине Николаевском глиноземном заводе. Частично восполнить дефицит сырья удалось за счет Китая, а также его импорта из Индии и Казахстана.

«Норникель» по итогам 2022 года, менее остальных российских компаний цветной металлургии пострадал от санкций. За 2022 год РФ увеличила экспорт никеля и изделий из него на 190% – до 5,8 млрд. долл., а главной причиной стал рост цен на металл. В марте 2023 года США повысили импортные пошлины на российский никель на 35% в рамках пакета мер, охватывающего 100 других металлов, а в мае Великобритания запретила импорт никеля из России. США и Великобритания также ввели санкции в отношении главного акционера и президента «Норникеля» В. Потанина, однако никаких ограничений против самой компании или ее экспорта не вводилось [11].

Кроме того, в 2022 г. Норникель и Русал, ключевые производственные активы которых располагаются в Красноярском крае и Иркутской области соответственно, показали рост налоговых поступлений по налогу на имущество, НДФЛ и НДПИ. Увеличение возврата НДС говорит о сохранении компании экспортных операций. Налог на прибыль от Иркутских предприятий вырос в 8,9 раза до 4,3 млрд. руб., а от цветной металлургии Красноярского края – сократился вдвое до 4,6 млрд. рублей [15].

Цель статьи – определить особенности развития рынка цветных металлов в условиях падения уровня глобальной экономической безопасности 2022-2023 гг.

Объект исследования – состояние рынка цветных металлов за 2022-2023 гг.

Предмет исследования – производство, ценообразование и функционирование рынка цветных металлов в условиях санкционного давления западных стран на экономику России.

В ходе исследования были использованы методы структурного и горизонтально анализа, методы систематизации и обобщения, а также анализ литературных источников.

Информационной базой исследования послужили труды исследователей по вопросам особенностей функционирования развития отрасли цветной металлургии в мире и России в условиях санкций, данные информационно-новостных агентств, специализированные интернет-сайты об исследованиях в сфере металлургии, данные Геологической службы США, а также сайты, содержащие в себе информацию о ценообразовании цветных металлов.

Результаты исследования

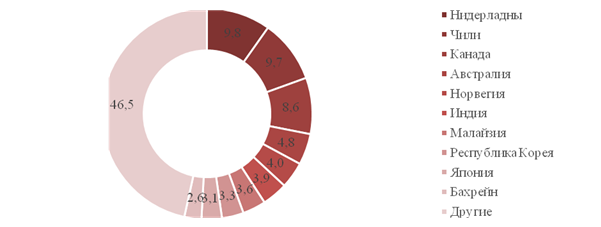

Общая ситуация на рынке цветных металлов. Глобальный кризис с 2022 г. привел к изменению удельного веса стран-поставщиков цветных металлов. Среди пяти ключевых стран, поставляющих цветные металлы на мировой рынок (без учёта России) во 2 квартале 2022 г., стали: Нидерланды (9,82%); Чили (9,65%); Канада (8,62%); Австралия (4,77%) и Норвегия (4,04%). Доля пяти остальных стран из десятки лидеров, в которую вошли Индия, Малайзия, Республика Корея, Япония и Бахрейн составила 16,5%, а всех прочих стран мира – 46,54% [30] (рис. 1).

Рисунок 1. Доли стран мира в продажах на мировом рынке цветных металлов во 2 квартале 2022 г., %

Источник: составлено автором по данным сайта metalresearch.ru.

По оценкам IMARC Group, в 2022 г. объем мирового рынка цветных металлов составил 1,1 трлн. долл., а к 2028 г. его капитализация достигнет 1,46 трлн. долл., демонстрируя темпы роста на уровне около 5,1% в течение 2023–2028 гг. Растущий спрос в автомобильной промышленности, строительной отрасли, электронной энергетике, аэрокосмической промышленности, здравоохранении, обороне, бытовой электронике, а также внедрение устойчивых методов производства и вторичной переработки представляют собой некоторые из ключевых факторов, определяющих развитие рынка.

Среди макрорегионов мира (Северная Америка, Азиатско-Тихоокеанский регион, Европа, Латинская Америка, Ближний Восток и Африку) безусловным лидером в цветной металлургии является и сохранит позиции Азиатско-Тихоокеанский регион, а доминирующими холдингами на рынке цветных металлов будут оставаться крупнейшие вертикально-интегрированные холдинги: Aditya Birla Group, Alcoa Corporation, Aluminum Corporation of China Limited, Anglo American plc, BHP, РУСАЛ (En+ Group MKPAO), Glencore Plc, Норильский никель, Rio Tinto Group, Sumitomo Metal Mining Co. Ltd., Vale S.А. и др. [43].

В марте 2022 г. Великобритания исключила Россию из режима наибольшего благоприятствования в торговле и ввела пошлины в 35% на импорт из РФ стали, железной руды, меди, алюминия, серебра, свинца и ряда других товаров. Из-за этого Лондонская биржа металлов (LME) 1 апреля этого же года запретила поставки российских цветных металлов (меди, свинца, алюминия и алюминиевых сплавов) на свои склады на британской территории. В этой связи российские корпорации цветной металлургии постепенно начали переправлять свои товарные потоки на рынок азиатских стран, о чем более подробно было сказано выше.

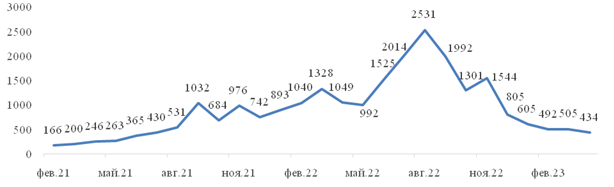

Особенно сильное влияние на ценообразование цветных металлов оказал рост стоимости газа в Европе, начиная с начала 2021 г. Так, за февраль-сентябрь 2021 г. цена газа для европейских потребителей выросла в 6,2 раза – со 166 до 1032 евро за тысячу кубов. Среди основных причин такого роста стало восстановление мировой экономики из-за последствий локдаунов и стабилизации цен на нефть, низкие запасы в европейских хранилищах, а также жаркая погода в большинстве стран Европы [12]. Падение цены в октябре 2021 г. до 684 евро (-33,7%) сопровождалось тёплой и ветряной погодой в Европе, что позволило сократить потребность в российском газе и перейти на энергию от ветрогенераторов.

Дальнейшее увеличение средней стоимости газа к марту 2022 г. до 1328 евро (+94,2%) вызвано санкциями против России, а также опасениями по поводу российских поставок. На формирование цены в мае 2022 г. особо сильное влияние оказала оплата газа европейскими покупателями в рублях, что привело к снижению средней цены на 25,3% до 992 евро. После, к августу 2022 г. в результате остановки поставок газа из России, подготовки к отопительному сезону, а также низкого уровня заполненности в газовых хранилищах, цена на газ достигла отметки в 2531 евро (+ в 2,6 раза).

Последующий рост на 18,7% в ноябре возник из-за начала отопительного сезона и сокращения выработки энергии от ветряных мельниц. Снижение стоимости газа с конца 2022 г. до апреля 2023 г. обусловлено достаточными запасами в подземных газохранилищах в Евросоюзе, а также мер экономии, которые позволили значительно сократить его потребление (рис. 2).

Рисунок 2. Средняя цена на природный газ TTF в Европе за 1 тыс. куб. м за февраль 2021 – апрель 2023 гг., евро

Источник: составлено автором по данным сайта infotables.ru [38].

Ключевыми факторами ценообразования на рынке цветной металлургии являются цена на энергоносители, санкционные ограничения, спрос со стороны Китая (как крупнейшего потребителя практически любого сырья), а также экологическая повестка (зелёный переход, углеродный налог и пр.). Начало Российской Федерацией специальной военной операции (СВО) с февраля 2022 г., а также последующие санкции и торговые ограничения против российской экономики подтолкнули российских металлургов к тому, чтобы обратить пристальное внимание на внутренний рынок, а экспортные потоки перенаправить в страны Азии, Ближнего Востока и Латинской Америки.

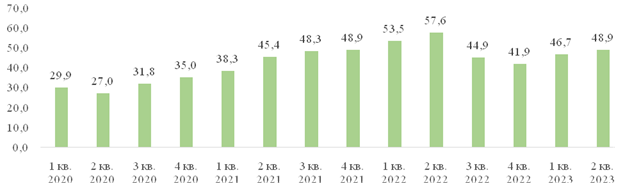

Во втором квартале 2022 г. на мировом рынке было продано цветных металлов на общую стоимость в 57,6 млрд. долл., что на 26,9% больше аналогичного периода 2021 г. и в 2,1 раза, чем в пандемию COVID-19 (2 кв. 2020 г.), однако к 3-4 кв. 2022 г. стоимость продаж сократилась на 27,3% до 41,9 млрд. долл. за счёт падения цен на цветные металлы. Снижение цен было обусловлено следующими причинами: рецессия мировой экономики и неплатёжеспособный спрос; сокращение спроса со стороны Китая в результате вспышки коронавируса и замедления темпов строительства; жёсткая монетарная политика центральных банков (рис. 3).

Рисунок 3. Динамика продаж на мировом рынке цветных металлов с 1 кв. 2020 по 2 кв. 2023 гг., млрд. долл.

Источник: составлено автором по данным сайта metalresearch.ru.

Рынок алюминия. Цена на алюминий за февраль-март 2022 г. увеличилась на 9,6% до 3,5 тыс. долл. за тонну. Помимо украинского конфликта и опасений инвесторов по поводу поставок из России на удорожание алюминия значительно повлияло сокращение его запасов на складах Лондонской биржи металлов на 59,5% – с 2 млн. тонн до 809 тыс. тонн, а также прекращение грузоперевозок со стороны контейнерных линий (датской Maersk, швейцарской MSC и французской CMA CGM). Также себестоимость производства алюминия повысило увеличение цен на газ в Европе [36]. Последующее снижение цены алюминия (-36,3%) к сентябрю 2022 г. до 2249 долл. за тонну спровоцировано ухудшением перспектив спроса в строительном секторе Китая из-за новой вспышки коронавируса, а также общим замедлением темпов развития мировой экономики [1] (темп роста мирового ВВП в 2022 г. сократился на 9,4 п.п. до 4,1%) [5].

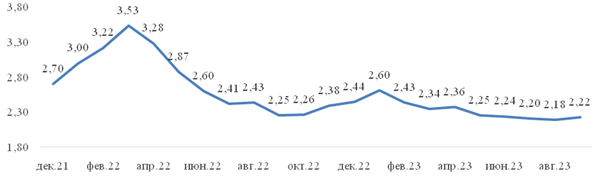

За сентябрь 2022-январь 2023 гг. алюминий вновь подорожал на 15,7% до 2,6 тыс. долл. за 1 тонну, что связано с повышением спроса на металл в Европе и Китае [31]. Дальнейшее падение к сентябрю 2023 г. (-14,8%) до 2,2 тыс. долл. за тонну сформировалось из-за постепенной нормализации стоимости электроэнергии, цена которой особенно важна при производстве алюминия. Так, например, к концу мая 2023 г. цена на электроэнергию в Германии, Австрии, Франции, Норвегии, Швеции, Финляндии, а также странах Прибалтики за 1 МВт-ч составила минус 41 цент. Причина снижения ниже нулевой отметки кроется в перепроизводстве на альтернативных источниках энергии (на ветряных и солнечных панельных электростанциях) [33] (рис. 4).

Рисунок 4. Средняя цена 1 тонны алюминия за декабрь 2021 – сентябрь 2023 гг., тыс. долл.

Источник: составлено автором по данным сайта bhom.ru.

Согласно данным геологической службы США (USGS.gov), в 2022 г. было произведено около 68,4 млн. тонн алюминия, что на 1,3% больше уровня 2021 г., при этом, Китай продолжает укреплять своё лидерство в этом сегменте, выпустив 40,2 млн. тонн или 58,8% от общемирового производства. Среди крупнейших производителей 2022 г. превысили рост выплавки алюминия в Китае (+3,3%) такие страны как Малайзия (+18,4% до 900 тыс. тонн), Бразилия (+5,1% до 811 тыс. тонн) и ОАЭ (+4,3% до 2,65 млн. тонн). В свою очередь снизили производство алюминия Канада (-11,8% до 3 млн. тонн), Австралия (-3,8% до 1,51 млн. тонн), США (-3,1% до 861 тыс. тонн) и Исландия (-4% до 720 тыс. тонн). Выплавка алюминия в России в 2022 г. выросла до 3,72 млн. тонн (+2,2%).

В 2023 г. производство алюминия увеличилось на 1,8% до 69,6 млн. тонн. Особо развитие отрасли пришлось на Бразилию (+35,6% до 1,1 млн. тонн). По данным Бразильской алюминиевой ассоциации (ABAL), потребление металла в стране в первой половине 2023 года выросло на 11,5%. В основном за счёт роста сегмента ветряной и солнечной энергетики, а также спроса на алюминиевый кабель и провод. В гражданском строительном сегменте потребление алюминия выросло на 7%, в транспортном секторе – на 2,9% [24]. Интенсивный рост выплавки отмечался также в Малайзии (+8,9% до 980 тыс. тонн) и Канаде (+8,3% до 3 млн. тонн). Существенно сократили производственные объёмы Норвегия (-7,1% до 1,3 млн. тонн) и США (-12,9% до 750 тыс. тонн). Сокращение производства алюминия в этих странах, по мнению финансового директора норвежской компании Norsk Hydro, обусловлено спадом в европейском строительном секторе, а также снижением потребления в Северной Америке [25].

Несмотря на санкционное давление, Россия демонстрирует стабильные, хоть и не высокие, темпы роста из года в год на уровне 2,2% и к 2023 г. достигла 3,8 млн. тонн выплавки алюминия (табл. 1).

Таблица 1. Производство алюминия по ключевым странам мира за 2021–2023 гг.

|

Страна

|

2021

|

2022

|

2023

|

2022 к 2021

|

2023 к 2022

| |||

|

Тыс. тонн

|

%

|

Тыс. тонн

|

%

|

Тыс. тонн

|

%

|

раз

|

раз

| |

|

Китай

|

38900

|

57,6

|

40200

|

58,8

|

41000

|

58,9

|

1,033

|

1,020

|

|

Индия

|

3970

|

5,9

|

4100

|

6,0

|

4100

|

5,9

|

1,033

|

1,000

|

|

Россия

|

3640

|

5,4

|

3720

|

5,4

|

3800

|

5,5

|

1,022

|

1,022

|

|

Канада

|

3140

|

4,7

|

2770

|

4,1

|

3000

|

4,3

|

0,882

|

1,083

|

|

ОАЭ

|

2540

|

3,8

|

2650

|

3,9

|

2700

|

3,9

|

1,043

|

1,019

|

|

Бахрейн

|

1560

|

2,3

|

1600

|

2,3

|

1600

|

2,3

|

1,026

|

1,000

|

|

Австралия

|

1570

|

2,3

|

1510

|

2,2

|

1500

|

2,2

|

0,962

|

0,993

|

|

Норвегия

|

1400

|

2,1

|

1400

|

2,0

|

1300

|

1,9

|

1,000

|

0,929

|

|

Бразилия

|

772

|

1,1

|

811

|

1,2

|

1100

|

1,6

|

1,051

|

1,356

|

|

Малайзия

|

760

|

1,1

|

900

|

1,3

|

980

|

1,4

|

1,184

|

1,089

|

|

США

|

889

|

1,3

|

861

|

1,3

|

750

|

1,1

|

0,969

|

0,871

|

|

Исландия

|

750

|

1,1

|

720

|

1,1

|

730

|

1,0

|

0,960

|

1,014

|

|

Другие страны

|

7608

|

11,3

|

7110

|

10,4

|

7000

|

10,1

|

0,935

|

0,985

|

|

Итого по миру

|

67499

|

100

|

68352

|

100

|

69560

|

100

|

1,013

|

1,018

|

Снижение производственных показателей в странах Европы было вызвано беспрецедентным санкционным давлением на Россию. Однако в стране выплавка алюминия в 2022 году выросла и составила 3,8 млн. тонн, что на 1,9% больше уровня 2021 года (3,8 млн. тонн). Логистические проблемы российской МКПАО «ОК РУСАЛ» привели к тому, что удельный вес стран Европы в выручке по итогам 6 месяцев 2023 г. сократился до 31,5%, при этом, в 2021 г. данный показатель достигал 36,7%.

Кроме того, 20 марта 2022 г. Австралия, которая обеспечивала до 20% поставок глинозёма в РФ, заявила о запрете экспорта в Россию глинозёма и алюминиевых руд. По замыслу Правительства Австралии, санкции на глинозем должны были ограничить возможности российских производителей алюминия. Также, МКПАО «ОК РУСАЛ» утратил ряд активов, в частности, из-за неизбежных логистических и транспортных проблем на Чёрном море. Компания остановила производство на Николаевском глинозёмном заводе, расположенном на юге Украины.

Однако уже к середине лета 2022 г. Россия смогла вдвое увеличить импорт глинозема из Казахстана. По данным Бюро национальной статистики Казахстана, в январе-июне 2022 г. он составил почти 400 тыс. тонн, что в 2,2 раза больше по сравнению с аналогичным периодом предыдущего 2021 г. (181,6 тыс. тонн). В этой связи, соотношение объёма казахстанского глинозема к общему производству глинозема МКПАО «ОК РУСАЛ» выросло с 4,4 до 12%. Кроме того, цена поставок увеличилась в 3 раза до 182 млн. долл., а средняя цена 1 тонны сырья выросла на 43,8% – с 373,7 до 537,4 долл. [27].

Помимо ограничений сырьевых поставок со стороны Австралии в апреле 2022 г. Евросоюз ввел персональные санкции против О. Дерипаски, мотивируя это тем, что россиянин владеет промышленным конгломератом «Русские машины», в который входит Военно-промышленная компания – крупный поставщик вооружений и военной техники для вооруженных сил России. Его активы включают Арзамасский машиностроительный завод, производящий бронетранспортеры-амфибии БТР-80, используемые во время спецоперации на Украине [8].

Стоит сказать, что это не первый случай попадания российского бизнесмена О. Дерипаски под санкции. В апреле 2018 г. Русал подвергся воздействию американских санкций вместе с другими связанными российскими компаниям – холдингами «Базовый элемент», En+, «Русские машины», «Группой ГАЗ» и др. Введённые ограничения предполагали заморозку всех активов в США и запрет для американских граждан на ведение любого бизнеса с этими компаниями. А одним из мотивов санкционного давления на бизнесмена стала большая доля МКПАО «ОК РУСАЛ» в американском импорте алюминия (второе место после Канады). Позднее в конце 2018 г. Минфин США снял санкции с компаний О. Дерипаски на следующих условиях: сокращение доли владения En+ с 70% до 44,95% (часть этих акций бизнесмен передал в залог ВТБ, а часть – в благотворительный фонд); ограничение голосующих прав в En+ до 35% акций; невозможность владения акциями «Евросибэнерго» и превышения 0,01% прямого участия в МКПАО «ОК РУСАЛ».

В целом, все перечисленные с 2018 г. санкции не отразились негативно на производственно-финансовой деятельности компании, однако, согласно данным Forbes, состояние ключевого владельца О. Дерипаски за 2018–2022 гг. сократилось на 74,6% – с 6,7 до 1,7 млрд. долларов.

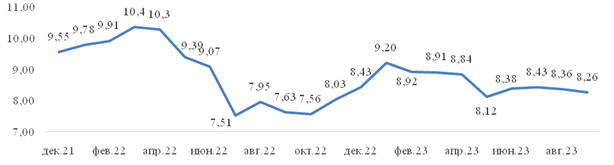

Рынок меди. Экономическое давление на Россию и возможные риски поставок меди спровоцировали изменения её стоимости. Так, цена металла за февраль-март 2022 г. выросла всего на 4,9% и достигла 10,4 тыс. долл. за 1 тонну. По мнению аналитиков Goldman Sachs, запасы меди на начало 2022 г. истощались [18]. Однако уже к июлю 2022 г. стоимость меди сформировалась на отметке в 7,5 тыс. долл. за тонну (-27,5% к марту 2022 г.), что связано рецессией мировой экономики, более жесткой монетарной политикой мировых ЦБ в их борьбе с высокой инфляцией и, соответственно, неплатёжеспособным спросом со стороны потребителей [32]. К январю 2023 г. цена выросла на 22,6% до 9,2 тыс. долл., а основным поводом для этого стали перспективы восстановления экономики Китая на фоне смягчения коронавирусных ограничений. Постепенное удешевление металла за январь-сентябрь 2023 г. вызвано замедлением темпов роста китайской экономики [37] (рис. 5).

Рисунок 5. Средняя цена 1 тонны меди за декабрь 2021 – сентябрь 2023 гг., тыс. долл.

Источник: составлено автором по данным сайта bhom.ru.

По итогам 2022 г. в мире было добыто около 21,9 млн. тонн меди, что на 3,5% больше 2021 г. (21,2 млн. тонн). При этом в тройку лидеров, сместив позиции Китая, вошёл Конго. К 2023 г. добыча меди сократилась на 1,6% до 21,6 млн. тонн.

Безусловным лидером в мировой добыче меди остается Чили. В 2022 г. из-за ухудшения качества руды страна сократила добычу на 5,2% до 5,33 млн. тонн, при этом её доля в мире составила 24,3%. В 2023 г. негативные тенденции продолжились добыча снизилась ещё 6,2% до 5 млн. тонн. Суммарная добыча меди в Конго в 2022 г. выросла на 35,1% до 2,35 млн. тонн. Таких результатов удалось достичь благодаря вводу в эксплуатацию второй фазы обогатительной фабрики на медном руднике Камоа [26]. В 2023 г. положительная инерция сохранилась (+6,4% до 2,5 млн. тонн). Добыча меди в Перу за 2021–2023 гг. выросла на 13% – с 2,3 до 2,6 млн. тонн. Основной причиной увеличения добычи меди в Перу стало полное возобновление добычи на медном руднике Лас-Бамбас в 2023 году, а также рост добычи на медном руднике Quellaveco компании Anglo American Group в регионе Мокегуа [23]. Добыча меди в Китае в 2022 г. составила 1,94 млн. тонн (+1,6%). Однако к 2023 г. КНР сократила добычу на 12,4% до 1,7 млн. тонн. Снижение связано в основном с такими факторами, как старение отечественных месторождений, снижение содержания меди, сокращение и приостановка производства на многих небольших частных медных рудниках из-за защиты окружающей среды [13]. Расширение медного горнодобывающего промысла в Индонезии на инвестициях Китая (как в ситуации с никелем) показало увеличение добычи на 28,7% до 941 тыс. тонн. Сокращение в 2023 г. на 11,7% до 840 тыс. тонн вызвано запретом индонезийских властей разрешения на продолжение экспорта концентрата, который вступил в силу в июне 2023 года [9]. Добыча меди в Замбии за 2021–2023 гг. сократилась на 9,7% до 760 тыс. тонн. Несмотря на то, что власти страны предоставили горнопромышленным компаниям налоговые льготы и общее состояние операционной среды улучшилось. На обоих рудниках First Quantum Minerals Ltd было отмечено снижение выработки во 2 квартале 2022 г. вследствие продолжительных дождей и коронавирусных ограничений [3]. Рост добычи меди в Казахстане за 2021–2023 гг. составил 17,6% – с 510 до 600 тыс. тонн. Группа KAZ Minerals за первые три квартала 2022 г. добыла 282 тыс. тонн меди, что на 25,9% больше аналогичного периода предыдущего года. Наращивание производства второй сульфидной фабрике Актогая, а также повышение производительности первой сульфидной фабрики и оксидного завода позволили увеличить производство меди на Актогае на 64% до 168 тыс. тонн за 9 месяцев 2022 г. (табл. 2).

Таблица 2. Динамика добычи меди по ключевым странам мира за 2021–2023 гг.

|

Страна

|

2021

|

2022

|

2023

|

2022 к 2021

|

2023 к 2022

| |||

|

Тыс. тонн

|

%

|

Тыс. тонн

|

%

|

Тыс. тонн

|

%

|

раз

|

раз

| |

|

Чили

|

5620

|

26,6

|

5330

|

24,3

|

5000

|

23,2

|

0,948

|

0,938

|

|

Перу

|

2300

|

10,9

|

2450

|

11,2

|

2600

|

12,1

|

1,065

|

1,061

|

|

Конго (Киншаса)

|

1740

|

8,2

|

2350

|

10,7

|

2500

|

11,6

|

1,351

|

1,064

|

|

Китай

|

1910

|

9,0

|

1940

|

8,9

|

1700

|

7,9

|

1,016

|

0,876

|

|

США

|

1230

|

5,8

|

1230

|

5,6

|

1100

|

5,1

|

1,000

|

0,894

|

|

Россия

|

940

|

4,4

|

936

|

4,3

|

910

|

4,2

|

0,996

|

0,972

|

|

Индонезия

|

731

|

3,5

|

941

|

4,3

|

840

|

3,9

|

1,287

|

0,893

|

|

Австралия

|

813

|

3,8

|

819

|

3,7

|

810

|

3,8

|

1,007

|

0,989

|

|

Замбия

|

842

|

4,0

|

797

|

3,6

|

760

|

3,5

|

0,947

|

0,954

|

|

Мексика

|

734

|

3,5

|

754

|

3,4

|

750

|

3,5

|

1,027

|

0,995

|

|

Казахстан

|

510

|

2,4

|

593

|

2,7

|

600

|

2,8

|

1,163

|

1,012

|

|

Канада

|

550

|

2,6

|

520

|

2,4

|

480

|

2,2

|

0,945

|

0,923

|

|

Польша

|

391

|

1,8

|

393

|

1,8

|

400

|

1,9

|

1,005

|

1,018

|

|

Другие страны

|

2850

|

13,5

|

2850

|

13,0

|

3100

|

14,4

|

1,000

|

1,088

|

|

Итого по миру

|

21161

|

100

|

21903

|

100

|

21550

|

100

|

1,035

|

0,984

|

Поставки рафинированной меди и сплавов из России в страны Евросоюза за январь-май 2023 г. сократились в 5 раз к показателю аналогичного периода 2022 г. до 32,2 тыс. тонн. Российский металл в первые пять месяцев 2023 г. импортировали Нидерланды, Италия, Греция, Германия, Испания и Болгария. При этом в 2022 г. ЕС увеличил закупки рафинированной меди и сплавов из России на 2% до 301,6 тыс. тонн, а крупнейшими импортерами были Германия, Греция, Нидерланды, Болгария и Италия. Также российскую медь ввозили Испания, Франция, Финляндия, Латвия, Литва, Польша и Словакия [40]. Отметим, что ЕС не вводил санкции в отношении российской меди, однако крупнейший производитель медной продукции в Европе немецкая компания Aurubis отказалась от продления в 2023 году истекших контрактов и заключения новых договорных обязательств с российскими поставщиками [4].

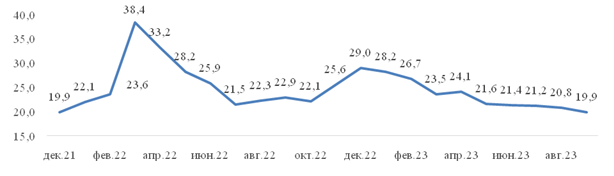

Рынок никеля. На формирование благоприятного финансового результата от реализации металлов повлиял рост их стоимости к марту 2022 г., особенно никеля. Так, средняя цена на никель за февраль-март 2022 г. выросла на 62,7% – с 23,6 до 38,4 тыс. долл. за 1 тонну. В первой декаде марта стоимость никеля достигала 100 тыс. долл. по причине опасения трейдеров из-за возможных ограничений поставок со стороны России, вызванных санкциями. Кроме того, резкий рост цен привел к тому, что автопроизводители, включая Tesla, начали искать более дешевые альтернативы, обеспокоенные стоимостью и доступностью как никеля, так и кобальта. Несмотря на это, уже к июлю 2022 г. вернулся к цене начала 2022 г. за счёт сокращения спроса со стороны КНР, которая потребляет до 60% мирового никеля. В итоге цена упала на 44% до 21,5 тыс. долл. за тонну относительно марта 2022 г. К декабрю 2022 г. никель вырос до 29 тыс. долл. за тонну (+34,8% от июля) во многом благодаря компромиссам по ограничениям пандемии в Китае с последующим восстановлением промышленности особенно в сегменте производства нержавеющей стали и электрокаров. Последующий спад на протяжении 9 месяцев 2023 г. до отметки ниже 20 тыс. долл. за тонну объясняется профицитом никеля на рынке металлов, наращиванием никелевого производства со стороны Индонезии, причем не только низкосортного ферроникеля, но и рафинированного. Так, по оценке Fitch Solutions, никелевое производство в Индонезии в 2022–2026 гг. будет в среднем расти на 12,5%, а в период с 2027 по 2031 г. – на 16% [29] (рис. 6).

Рисунок 6. Средняя цена 1 тонны никеля за декабрь 2021 – сентябрь 2023 гг., тыс. долл.

Источник: составлено автором по данным сайта bhom.ru.

По оценкам геологической службы США за 2023 г. мировая добыча никеля составила около 3,57 млн. тонн, что на 30,4% больше 2021 г. (2,74 млн. тонн). Главным фактором роста стало увеличение добычи металла в Индонезии (+73,1%) до 1,8 млн. тонн. Страна наращивает добычу интенсивными темпами, что стало возможным благодаря китайским инвестициям и большим запасам никеля (около 55 млн. тонн по оценочным расчётам на конец 2023 г.). С 2023 г. Индонезия начала добывать более половины всего никеля в мире. Несмотря на рост, никелевые производственные активы Индонезии не обладают достаточным уровнем технологического развития. Вместе с тем, первые шаги в данном направлении предприняты. Так, в августе 2022 г. компания Merdeka Copper Gold совместно с Tsingshan начала разрабатывать промышленный парк Конаве и планирует построить гидроэлектростанцию и солнечную электростанцию, что обеспечит приток иностранных инвестиций и снизит углеродный след. Кроме того, в июне 2022 г. в стране был дан старт строительству завода по производству аккумуляторных материалов, а первые литий-ионные батареи Индонезия должна произвести в 2024 г. [20].

На втором месте в мире (11,2%) по добыче никеля находятся Филиппины. За 2021–2023 гг. отрасль показала рост добычи в 3,4%. Особенно интенсивный рост в 2023 г. (+15,9% до 400 тыс. тонн) связан с запусками новых горнодобывающих проектов в стране. Ключевым потребителем филиппинского никеля является Китай [34].

Добыча никеля в Новой Каледонии за 2 года увеличилась на 23,7% до 230 тыс. тонн. На 2023 г. страной добывалось 6,4% никеля от общемирового уровня. На производство никеля в Новой Каледонии приходится 6% ВВП острова и 24% занятости в частном секторе (табл. 3).

Таблица 3. Динамика добычи никеля по ключевым странам мира за 2021–2023 гг.

|

Страна

|

2021

|

2022

|

2023

|

2022 к 2021

|

2023 к 2022

| |||

|

Тыс. тонн

|

%

|

Тыс. тонн

|

%

|

Тыс. тонн

|

%

|

раз

|

раз

| |

|

Индонезия

|

1040

|

38,0

|

1580

|

48,3

|

1800

|

50,5

|

1,519

|

1,139

|

|

Филиппины

|

387

|

14,1

|

345

|

10,6

|

400

|

11,2

|

0,891

|

1,159

|

|

Новая Каледония

|

186

|

6,8

|

200

|

6,1

|

230

|

6,4

|

1,075

|

1,150

|

|

Россия

|

205

|

7,5

|

222

|

6,8

|

200

|

5,6

|

1,083

|

0,901

|

|

Канада

|

134

|

4,9

|

143

|

4,4

|

180

|

5,0

|

1,067

|

1,259

|

|

Австралия

|

151

|

5,5

|

155

|

4,7

|

160

|

4,5

|

1,026

|

1,032

|

|

Китай

|

109

|

4,0

|

114

|

3,5

|

110

|

3,1

|

1,046

|

0,965

|

|

Бразилия

|

76

|

2,8

|

88,5

|

2,7

|

89

|

2,5

|

1,164

|

1,006

|

|

США

|

18,4

|

0,7

|

17,5

|

0,5

|

17

|

0,5

|

0,951

|

0,971

|

|

Другие страны

|

429

|

15,7

|

404

|

12,4

|

380

|

10,7

|

0,942

|

0,941

|

|

Итого по миру

|

2735

|

100

|

3269

|

100

|

3566

|

100

|

1,195

|

1,091

|

Добыча никеля в России показала рост в 8,3% до 222 тыс. тонн к 2022 г., и сокращение в 2023 г. на 9,9% до 200 тыс. тонн по причине тестирования и ввода в эксплуатацию горного оборудования от новых поставщиков. По итогам 2022 г. ПАО «ГМК «Норильский никель» было выпущено 219 тыс. тонн никеля, что на 15,3% больше объёмов 2021 г. Основной причиной более высоких результатов стал перенос ремонта печи, взвешенной плавки Надеждинского завода на 2023 г. К новым тенденциям в мировой торговле можно также отнести прекращение закупок российского никеля финским производителем нержавеющей стали Outokumpu. Компания начала принимать активные меры по замене сырья российского происхождения с конца 2022 г., и по состоянию на начало 2023 г. больше не закупает никель у РФ. При этом, для Outokumpu замена российского никеля достаточно непростой ход, так как у России высокая доля в совокупных поставках (15-20%), а поставки никеля из Европы ограничены [35], что ведет к длинному логистическому плечу.

Хотя российский никель и не попал под западные санкции, продажи металла в необработанной форме из России в ЕС снизились в январе-мае 2023 г. в 1,8 раза до 15,6 тыс. тонн [28]. На смену европейским потребителям ПАО «ГМК «Норильский никель» увеличил поставки необработанного никеля в Китай в первом полугодии 2023 г. на 32% до 18,4 тыс. тонн.

В июне 2022 г. Правительство Великобритании включило в санкционный список крупнейшего акционера ПАО «ГМК «Норильский никель» В. Потанина. В пресс-релизе английского парламента отмечалось, что В. Потанин «богатейший человек России и тесно связан с Правительством РФ» [22]. Одним из формальных последствий стало отстранение бизнесмена от поста президента компании. Однако, по масштабу экономического давления, британский черный список существенно уступает SDN-листу США. Кроме того, ключевая роль ПАО «ГМК «Норильский никель» на рынке цветных металлов является защитой от более серьезных персональных санкций США и Евросоюза, так как если ограничительные меры коснутся российской компании, то они вызовут мощный рост цен на палладий, от которого зависит американская и европейская автомобильная промышленность.

Заключение

Таким образом, подводя итог исследованию особенностей рынка цветных металлов в условиях глобального кризиса и экономических санкций 2022–2023 гг., кратко перечислим основные поученные результаты:

1. С момента начала Россией СВО на территории Украины западными странами было введено множество санкций, количество которых со временем лишь увеличивалось и к концу 2023 г. достигло свыше 18,5 тысяч. Функционирование российской экономики в таких условиях спровоцировало рост стоимости сырья и прочей продукции, в которых Россия имеет значимую роль в мировом экспорте. К одной из важной составляющей российского экспорта относятся цветные металлы. Доля России в мировом производстве алюминия на 2022 г. составила 5,6%, доля никеля – 17%, а удельный вес российской меди в мире – 3%. Таким образом, санкционное давление на Россию с конца февраля 2022 г. привело к опасениям инвесторам и ценовой нестабильности – в течении 1 квартала среднемесячные мировые цены на никель, алюминий и медь росли по разным оценкам от 6,3 до 73,8%.

2. Для рынка алюминия в 2022–2023 гг. было характерно наращивание мировой выплавки. Так, в 2023 г. было произведено 69,6 млн. тонн алюминия, что на 3,1% больше (67,5 млн. тонн), чем в 2021 г. За 2021-2023 гг. Китай показал рост на 5,4% до 41 млн. тонн, Россия (+4,4%) до 3,8 млн. тонн, Бразилия (+42,5%) до 1,1 млн. тонн, Малайзия (+28,9%) до 980 тыс. тонн. При этом, сократили выплавку следующие крупные страны-производители: Канада (-4,5%) до 3 млн. тонн, Австралия (-4,5%) до 1,5 млн. тонн, Норвегия (-8,1%) до 1,3 млн. тонн, США (-15,6%) до 750 тыс. тонн. За декабрь 2021 г. – март 2022 г. стоимость алюминия выросла на 30,7% из-за опасений инвесторов по поводу возможного санкционного давления на ведущего мирового производителя и экспортёра алюминиевой продукции – МКПАО «ОК РУСАЛ». Кроме того, компания переориентировала импорт глинозема из Австралии на Казахстан в результате введённых санкций.

3. Тенденции развития медной промышленности в 2022–2023 гг. характеризовались незначительным ростом цены на медь (+8,9%) в 1 кв. 2022 г., а после падением стоимости на 27,8% (к июлю 2022 г.) из-за рецессии мировой экономики и жесткой монетарной политикой мировых Центральных банков. В 2023 г. было добыто около 21,6 млн. тон меди, что всего на 1,8% больше, чем в 2021 г. Рост добычи показали: Перу (+13%) до 2,6 млн. тонн, Конго (+43,7%) до 2,5 млн. тонн, Индонезия (+14,9%) до 840 тыс. тонн, Казахстан (+17,6%) до 600 тыс. тонн. Сокращение добычи меди отмечалось в Чили (-11%) до 5 млн. тонн, Китае (-11%) до 1,7 млн. тонн, США (-10,6%) до 1,1 млн. тонн, России (-3,2%) до 910 тыс. тонн, Замбии (-9,7%) до 760 тыс. тонн и Канаде (-12,7%) до 480 тыс. тонн. Кроме того, Россия сократила поставки рафинированной меди и сплавов в страны ЕС в 5 раз из-за отказа немецкой компании Aurubis в 2023 г. продлевать контракты.

4. Никелевая промышленность в 2022–2023 гг. характеризовалось двукратным ростом мировой стоимости данного металла с декабря 2021 – по март 2022 года (до 38,4 тыс. долл.) из-за санкций против России. Дальнейшее падение цены к лету 2022 года вызвано снижение спроса со стороны Китая из-за новой вспышки коронавируса. За 2021-2023 гг. мировая добыча меди выросла на 30,4% до 3,6 млн. тонн. Индонезия нарастила выплавку алюминия на 73,1% до 1,8 млн. тонн, что стало возможным благодаря интенсивному развитию горно-обогатительных фабрик за счёт китайских инвестиций. Добыча в Филиппинах выросла до 400 тыс. тонн (+3,4%), в Новой Каледонии до 230 тыс. тонн (+23,7%), в Канаде до 180 тыс. тонн (+34,3%), в Австралии до 160 тыс. тонн (+6%). Сокращение добычи никеля наблюдалось в России до 200 тыс. тонн (-2,4%) и США до 17 тыс. тонн (-7,6%). Ключевой производитель никеля в России ПАО «ГМК «Норильский никель» перенаправил часть своей товарной продукции (необработанный никель) с Европы в Китай, оставаясь при этом вне санкций.

5. Результаты данного исследования могут быть интересны участникам образовательного процесса, органам власти, а также всем лицам, проявляющих интерес к особенностям функционирования отдельных отраслей промышленности в условиях современных глобальных вызовов.

Источники:

2. В Госдуме назвали число санкций, введенных против России. [Электронный ресурс]. URL: https://www.kp.ru/online/news/5595422 (дата обращения: 30.06.2024).

3. Власти Замбии расстроены тем, что добыча меди в стране падает, а не увеличивается. [Электронный ресурс]. URL: https://metalbulletin.ru/news/color/10166679/ (дата обращения: 30.06.2024).

4. Генеральный директор Aurubis \"разочарован\" тем, что LME не запретила российские металлы. [Электронный ресурс]. URL: https://www.reuters.com/article/cesco-asia-aurubis-idUSL4N32G08B (дата обращения: 30.06.2024).

5. Глобальный ВВП мира: 1980 – 2023. [Электронный ресурс]. URL: http://global-finances.ru/vvp-mira-po-godam (дата обращения: 30.06.2024).

6. Годовой отчёт Русал за 2022 год. [Электронный ресурс]. URL: https://rusal.ru/upload/iblock/91b/us90havuwzr4yu4elgl8tgz7r3hv2r0i.pdf (дата обращения: 30.06.2024).

7. Городецкий А. Е., Караваева И. В. Экономическая безопасность России: теоретическое обоснование и методы регулирования. / Монография. - М.: Институт экономики РАН, 2023. – 361 c.

8. Евросоюз ввел санкции против Олега Дерипаски. [Электронный ресурс]. URL: https://www.kommersant.ru/doc/5303730 (дата обращения: 30.06.2024).

9. Индонезийский рудник Freeport может сократить производство на 40% в 2024 г. [Электронный ресурс]. URL: https://www.metalinfo.ru/ru/news/154494 (дата обращения: 30.06.2024).

10. История признания Россией независимости Донецкой и Луганской народных республик. [Электронный ресурс]. URL: https://tass.ru/info/15189845 (дата обращения: 30.06.2024).

11. Как российские производители цветных металлов справляются с последствиями СВО. [Электронный ресурс]. URL: https://www.forbes.ru/biznes/498221-kak-rossijskie-proizvoditeli-cvetnyh-metallov (дата обращения: 28.06.2024).

12. Как формировалась и менялась цена на газ в Европе. [Электронный ресурс]. URL: https://tass.ru/info/12406253 (дата обращения: 26.06.2024).

13. Китай: производство меди в Китае снизилось. [Электронный ресурс]. URL: https://translom.ru/news/obzor-dobychi-desyati-krupneyshikh-v-mire-stran-proizvoditeley-mednoy-rudy-v-2023-godu (дата обращения: 30.06.2024).

14. Лев М.Ю., Лещенко Ю.Г. Движущие силы антироссийской коалиции: проблемы современной международной безопасности // Экономическая безопасность. – 2023. – № 2. – c. 749-774. – doi: 10.18334/ecsec.6.2.117829.

15. Малышев М.К. Влияние западных санкций на способность крупных российских корпораций цветной металлургии к формированию бюджетных доходов // Вопросы территориального развития. – 2022. – № 2. – c. 4. – doi: 10.15838/tdi.2022.2.62.4.

16. Малышев М.К. Значение цветной металлургии для социально-экономического развития России и ее регионов // Проблемы развития территории. – 2022. – № 6. – c. 29–43. – doi: 10.15838/ptd.2022.6.122.2.

17. Малышев М.К. Способность крупных корпораций к формированию доходов бюджетной системы в новых геополитических реалиях (на примере черной металлургии) // Экономическая безопасность. – 2023. – № 3. – c. 1195-1214. – doi: 10.18334/ecsec.6.3.118637.

18. Медь продолжает расти в цене из-за риска ее дефицита. [Электронный ресурс]. URL: https://1prime.ru/Financial_market/20220304/836262975.html (дата обращения: 28.06.2024).

19. Начало военной операции на Украине. Хроника событий. [Электронный ресурс]. URL: https://tass.ru/armiya-i-opk/13826175 (дата обращения: 28.06.2024).

20. Никель из Индонезии: перспективы и угрозы. Часть 2. [Электронный ресурс]. URL: https://www.prometall.info/eco/mirovaya-pracktika/nikel_iz_indonezii_perspektivy_i_ugrozy_chast_2 (дата обращения: 28.06.2024).

21. «Норникель» – лидер горно-металлургической промышленности в России и в мире. [Электронный ресурс]. URL: https://nornickel.ru/company/about (дата обращения: 28.06.2024).

22. Опасны ли для «Норникеля» британские санкции против Владимира Потанина. [Электронный ресурс]. URL: https://www.vedomosti.ru/business/articles/2022/06/29/929100-opasni-nornikelya-sanktsii (дата обращения: 28.06.2024).

23. Перу: Производство меди достигло рекордного уровня в 2023 году. [Электронный ресурс]. URL: https://translom.ru/news/obzor-dobychi-desyati-krupneyshikh-v-mire-stran-proizvoditeley-mednoy-rudy-v-2023-godu (дата обращения: 30.06.2024).

24. Потребление алюминия в Бразилии выросло в I полугодии на 11,5%. [Электронный ресурс]. URL: https://www.orion-nm.ru/press/news/industry/49537.html (дата обращения: 30.06.2024).

25. Производитель алюминия Norsk Hydro сравнил спад в стройсекторе в Европе с пандемией. [Электронный ресурс]. URL: https://www.interfax.ru/business/946954 (дата обращения: 30.06.2024).

26. Производство меди и кобальта в Конго выросло в первом квартале. [Электронный ресурс]. URL: https/www.reuters.com/article/congo-mining-production/congos-copper-and (дата обращения: 30.06.2024).

27. Россия вдвое увеличила импорт глинозема из Казахстана. [Электронный ресурс]. URL: https://www.vedomosti.ru/business/articles/2022/07/17/931731-rossiya-vdvoe-uvelichila-import-glinozema (дата обращения: 30.06.2024).

28. Россия почти на треть увеличила экспорт никеля в Китай. [Электронный ресурс]. URL: https://www.vedomosti.ru/business/articles/2023/08/01/987859-rossiya-uvelichila (дата обращения: 30.06.2024).

29. Рынок никеля в поисках лекарства от ресурсного национализма. [Электронный ресурс]. URL: https://rough-polished.expert/ru/analytics/132114.html (дата обращения: 30.06.2024).

30. Рынок цветных металлов 2022. [Электронный ресурс]. URL: https://www.metalresearch.ru/non_ferrous.html (дата обращения: 30.06.2024).

31. Стоимость алюминия превысила 2500 долларов за тонну впервые с 8 декабря. [Электронный ресурс]. URL: https://1prime.ru/Financial_market/20230111/839446973.html (дата обращения: 30.06.2024).

32. Стоимость меди упала на перспективах глобальной рецессии. [Электронный ресурс]. URL: https://1prime.ru/Financial_market/20220701/837354400.html (дата обращения: 30.06.2024).

33. Триумф зеленой повестки: электричество в Европе стало бесплатным. [Электронный ресурс]. URL: https://ria.ru/20230523/elektrichestvo-1873484010.html (дата обращения: 30.06.2024).

34. Филиппины сообщили, что добыча никелевой руды в первом полугодии выросла. [Электронный ресурс]. URL: https://www.reuters.com/article/philippines-nickel/philippines-says-h1-nickel (дата обращения: 30.06.2024).

35. Финская компания Outokumpu прекратила закупки российского никеля. [Электронный ресурс]. URL: https://1prime.ru/industry_and_energy/20230209/839753597.html (дата обращения: 30.06.2024).

36. Цены на алюминий второй раз за сутки побили исторический рекорд. [Электронный ресурс]. URL: https://rg.ru/2022/03/03/ceny-na-aliuminij-vtoroj-raz-za-sutki-pobili-istoricheskij (дата обращения: 30.06.2024).

37. Цена на медь падает из-за ухудшения перспектив спроса в Китае. [Электронный ресурс]. URL: https://www.finam.ru/publications/item/tsena-na-med-padaet-iz-za-ukhudsheniya (дата обращения: 30.06.2024).

38. Цена на природный газ в Европе за 1000 кубометров. [Электронный ресурс]. URL: https://infotables.ru/statistika/95-tseny-tarify/1326-tsena-na-gaz-tablitsa (дата обращения: 30.06.2024).

39. Широкова О.В. Экономическая безопасность региона: угрозы и перспективы их снижения // Экономика, финансы, общество. – 2022. – № 2. – c. 42–52.

40. Экспорт российской меди в ЕС сократился в пять раз. [Электронный ресурс]. URL: https://www.vedomosti.ru/business/articles/2023/07/20/986108-eksport (дата обращения: 30.06.2024).

41. Chen Z., Geng Y., Zhang B. Impact of the Russian-Ukrainian War on the Global Non-ferrous Metals Market // International Conference on Business and Policy Studies: Singapore: Springer Nature Singapore. Singapore, 2023. – p. 1073-1083.

42. Copper production in Russia and major projects. [Электронный ресурс]. URL: https://www.mining-technology.com/data-insights/copper-in-russia (дата обращения: 30.06.2024).

43. Non-Ferrous Metals Market at 2023-2028. [Электронный ресурс]. URL: https://www.imarcgroup.com (дата обращения: 30.06.2024).

44. Vale S.A. Выручка 2011-2024. [Электронный ресурс]. URL: https://marketcap.ru/stocks/VALE/financial-statements/income-statement/revenue (дата обращения: 30.06.2024).

Страница обновлена: 07.12.2025 в 22:39:39

Download PDF | Downloads: 59

The non-ferrous metals market amidst the global crisis and economic sanctions in 2022-2023

Malyshev M.K.Journal paper

Economic security

Volume 7, Number 7 (July 2024)

Abstract:

The sanctions pressure of the countries of the collective West against the Russian Federation since the end of February 2022 has led to an increase in the world prices of products in which Russia has a high importance in the world trade, namely: oil, gas, fertilizers, and non-ferrous metals. Russia's share in global aluminum production in 2022 was 5.6%, the share of nickel was 17%, and the share of Russian copper in the world was 3%. Economic restrictions have raised investor concerns and led to price instability.

In the first quarter, the average monthly increase in world prices for nickel, aluminum and copper ranged from 6.3% to 73.8%, according to various estimates.

Despite the fact that the Russian segment of ferrous metallurgy suffered more from the sanctions than non-ferrous metallurgy, there were still some consequences. These include a ban on alumina exports to Australia, the shutdown of the Nikolaev alumina plant in Ukraine due to its own fault, and the introduction of personal sanctions imposed by the United Kingdom against the owner of Norilsk Nickel, V. Potanin. The results of the study may be of interest to the participants of the educational process, as well as to all persons interested in the peculiarities of individual industries amidst global crises.

Keywords: global crisis, economic sanctions, non-ferrous metallurgy, crisis pricing, Eastern reorientation

Funding:

References:

Chen Z., Geng Y., Zhang B. (2023). Impact of the Russian-Ukrainian War on the Global Non-ferrous Metals Market International Conference on Business and Policy Studies. 1073-1083.

Copper production in Russia and major projects. Retrieved June 30, 2024, from https://www.mining-technology.com/data-insights/copper-in-russia

Gorodetskiy A. E., Karavaeva I. V. (2023). Ekonomicheskaya bezopasnost Rossii: teoreticheskoe obosnovanie i metody regulirovaniya [Economic security of Russia: theoretical justification and methods of regulation] (in Russian).

Lev M.Yu., Leschenko Yu.G. (2023). Dvizhushchie sily antirossiyskoy koalitsii: problemy sovremennoy mezhdunarodnoy bezopasnosti [The driving forces behind the anti-Russian coalition: challenges to contemporary international security]. Economic security. 6 (2). 749-774. (in Russian). doi: 10.18334/ecsec.6.2.117829.

Malyshev M.K. (2022). Vliyanie zapadnyh sanktsiy na sposobnost krupnyh rossiyskikh korporatsiy tsvetnoy metallurgii k formirovaniyu byudzhetnyh dokhodov [The influence of western sanctions on the ability of large russian non-ferrous metallurgy corporations to generate budget revenues]. Territorial development issues. (2). 4. (in Russian). doi: 10.15838/tdi.2022.2.62.4.

Malyshev M.K. (2022). Znachenie tsvetnoy metallurgii dlya sotsialno-ekonomicheskogo razvitiya Rossii i ee regionov [The importance of non-ferrous metallurgy for the socio-economic development of Russia and its regions]. Problems of Territory’s Development. (6). 29–43. (in Russian). doi: 10.15838/ptd.2022.6.122.2.

Malyshev M.K. (2023). Sposobnost krupnyh korporatsiy k formirovaniyu dokhodov byudzhetnoy sistemy v novyh geopoliticheskikh realiyakh (na primere chernoy metallurgii) [The ability of large corporations to form revenues of the budget system in the new geopolitical realities (on the example of iron and steel industry)]. Economic security. 6 (3). 1195-1214. (in Russian). doi: 10.18334/ecsec.6.3.118637.

Non-Ferrous Metals Market at 2023-2028. Retrieved June 30, 2024, from https://www.imarcgroup.com

Shirokova O.V. (2022). Ekonomicheskaya bezopasnost regiona: ugrozy i perspektivy ikh snizheniya [The economic security of the region: threats and perspectives of their reduction]. Ekonomika, finansy, obschestvo. (2). 42–52. (in Russian).