Российские участники мирового рынка черных металлов в условиях геоэкономической нестабильности

Носков В.А.1![]() , Коньков М.Н.1

, Коньков М.Н.1![]()

1 Самарский государственный экономический университет, ,

Скачать PDF | Загрузок: 43

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 18, Номер 2 (Февраль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=63860723

Аннотация:

Задачи исследования заключаются в проведении всестороннего анализа направлений повышения экономического потенциала российской металлургической промышленности за счет политики импортозамещения в условиях беспрецедентных санкций со стороны западных стран. Актуальность исследования определяется необходимостью для компаний металлургической отрасли России сформировать и выработать собственную внешнеэкономическую стратегию развития экспорта стали на мировые рынки. В статье на основе анализа статистических данных рассматриваются современные проблемы развития мирового рынка черных металлов. Делаются выводы о причинах кризисных явлений в металлургической отрасли под влиянием геоэкономической неопределенности и геополитических ограничений, современных тенденций развития технологий, регуляторных требований и цифровизации. Рассматриваются возможности и предлагаются пути преодоления кризисных явлений российскими участниками мирового рынка черных металлов, в том числе, на основе развития импортозамещения.

Ключевые слова: глобальная экономическая неопределённость, российские участники мирового рынка черных металлов, импортозамещение, цифровизация экономики, волатильность цен

JEL-классификация: F13, L61, F01

Введение

Актуальность исследования определяется необходимостью для компаний металлургической отрасли России сформировать и выработать собственную внешнеэкономическую стратегию развития экспорта стали на мировые рынки в условиях геоэкономической неопределенности.

Анализ последних публикаций показывает, что особенности и тенденции современного глобального рынка чёрной металлургии освещены в работах М. В. Жилина [1, с. 29–33], А. С. Петренко, Ю. И. Дубова [2, с. 58–66], Буданова И. А. [3, с. 61–69], Лазич Ю. В., Поповой И.Н. [4, с. 16–24] и других авторов [5], [6, с. 54–59]. Существует и ряд актуальных иностранных исследований, посвященных данной проблеме [7], [8], [9].

Россия занимает лидирующее положение в мире по выплавке стали и чугуна. Основными конкурентными преимуществами являются: богатые залежи руды, большое количество энергоресурсов на территории сраны, а также развитая логистическая структура, возможность выхода как на азиатские рынки, так и на Европейские. На рынке черных металлов РФ осуществляют деятельность крупные предприятия с полным производственным циклом, более 80% всего объема производства приходится на такие крупные компании, как «Магнитогорский металлургический комбинат», «Новолипецкий металлургический комбинат», «Северсталь», «Мечел». Данная отрасль составляет примерно 5% ВВП, на долю экспорта приходится 14% товаров черной металлургии. На территории страны находится более 1 500 предприятий, большая часть из которых является градообразующей, что увеличивает важность данной отрасли. Заводы, которые обладают полным производственным циклом и находятся на небольшом расстоянии от сырьевой и топливной базы образуют районы черной металлургии. В целом в России отмечается наличие трёх таких района: Уральский, Центральный и Сибирский. Основной продукцией является сталь и прокат, порядка 50% произведенных объемов отправляется на экспорт, остальная часть уходит на внутренний рынок.

Цель исследования - выделить основные тенденции современного развития мирового рынка черной металлургии и перспектив присутствия на нем российских участников. Проблема проводимого исследования заключается в выявлении новых современных тенденций развития глобального рынка чёрных металлов, рассмотрении дальнейших перспектив развития отрасли в условиях геоэкономической неопределенности.

В основе исследования лежит комплексный анализ современных тенденций на мировых рынках черной металлургии, а также определение перспективных возможностей развития российских компаний с учетом экономических и геополитических факторов.

В рамках этого исследования было рассмотрено текущее состояние металлургической промышленности в России, находящейся под санкциями. Были рассмотрены предложения по продвижению импортозамещения на предприятиях металлургической промышленности Российской Федерации. Используются методы сравнительного, системного и институционального анализа, экономико-статистический метод. Анализ проводится с позиций обеспечения экономической безопасности России.

По мнению авторов, научная новизна исследования заключается в проведении комплексного анализа влияния изменений в экономическом положении России в условиях беспрецедентных экономических санкций, цифровизации экономики и геоэкономической неопределённости на динамику экспорта и импорта металлургической продукции, а также выявление перспектив развития экспортного потенциала российских участников мирового рынка черных металлов.

Основная часть

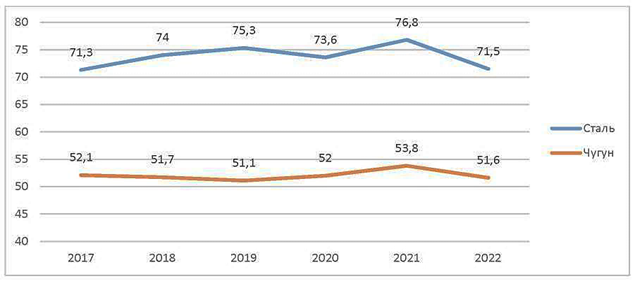

Согласно статистическим данным Росстата за 2022 год выплавка стали в России составила 71,5 млн тонн, что на 7,2% ниже уровня 2021года [10]. Производство нелегированной стали уменьшилось на 10,7%, однако выплавка легированной стали увеличилась на 2%. Показатели выплавки чугуна снизились на 4,1% по сравнению с данными за прошлый год. Во многом снижение объемов было вызвано введением Евросоюзом санкций в отношении России, из-за чего группа товаров, которые импортирует страна оказались под запретом, а также некоторые предприятия потеряли прибыльные рынки сбыта продукции. Данные факторы способствовали сокращению производства, что в свою очередь отразилось и на объемах экспорта.

На рисунке 1 представлены объемы выплавки стали и чугуна 2017–2022. Согласно рисунку, пиковые значения по выплавке стали приходятся на 2021 год, когда экономика начала активно восстанавливаться после кризиса, вызванного пандемией. Во время восстановления возобновилось много проектов по городскому строительству, что в свою очередь увеличило спрос.

Снятие ковидных ограничений послужило дополнительным стимулом для увеличения торговли сталью. Несмотря на заметное снижение выплавки стали за 2022 год, данный показатель не является критическим, так как снижение темпов выплавки стали произошло и в ряде других стран мира.

Рисунок 1 Объемы выплавки стали и чугуна, млн т., 2017–2022 гг. [10]

Так, согласно данным World Steel, показатель мировой выплавки стали упал на 4,2%. Ситуация на отечественном рынке не выбивается из общего тренда. Во многом снижение выплавки отечественной стали произошло из-за усиления рубля, что в свою очередь снизило спрос [11, с. 133–145].

Следует отметить положительную тенденцию в металлургической отрасли за первые три месяца 2023 года, падение выплавки замедлилось с 7,2% до 5,4%, предприятия загружены на 95%. Этому послужило увеличение стоимости лома, а также освоение новых азиатских рынков, которое началось в прошлом году, сейчас можно сказать, что металлурги имеют множество заказов и восстанавливают темпы выплавки.

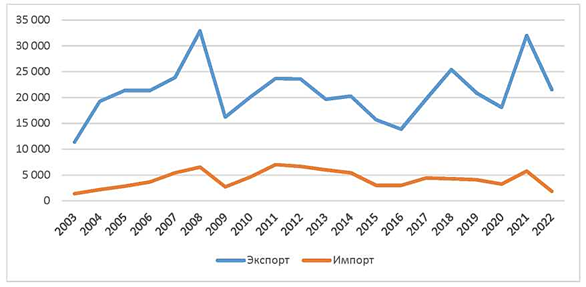

По данным ООН за 2022 год Российская Федерация экспортировала продукции на сумму 21,454 млрд долл., что на 32,8% меньше, чем годом ранее, а импорт составил 1,846 млрд. долл., снизившись на 68%. Это связано с введением западными странами санкций. На рисунке 2 отражены показатели торговли черными металлами РФ.

Рисунок 2 Показатели торговли черными металлами в России млрд долл. [12]

Можно сделать вывод, что существенное снижение объемов экспорта и импорта наблюдались в 2009, 2015–2016, 2020 и в 2022 году. За 2022 год выплавка стали в России уменьшилась на 7,2%, а спрос внутри страны сократился на 5%.

Кризис 2008 года заметно ударил по сталелитейной промышленности РФ, однако в 1 и 2 квартале 2009 года в отличии от европейских, отечественные производители начали восстанавливать объемы выплавки, и к середине 2009 года производителям удалось восстановить производственные мощности. Во многом российским компаниям удалось пережить кризис за счет девальвации рубля, в то время как расходы осуществлялись в рублях, выручка была в долларах и составляла от 50–60% [13, с. 223–225].

В 2014 году резкое снижение объемов производства стали обусловлено проблемами в российском автопроме, так по итогам 2014 года произошло снижение продаж автомобилей на 12%, что существенно снизило спрос на продукцию черных металлов. Также повлияла ситуация на мировом рынке, из-за большого количества предложений отечественные сталевары вынуждены были переориентироваться на внутренний рынок, что вызвало снижение объемов выплавки.

Российские сталелитейные производители во время кризиса, вызванного пандемией, находились в существенно выгодном положении, так как наличие собственного сырья и слабый рубль, делали отечественную продукцию наиболее конкурентоспособной на мировой арене, что позволяло увеличивать прибыль несмотря на издержки, также помогла переориентация на новые рынки: Северной Африки и Юго-Восточной Азии. Вышеперечисленные шаги помогли сохранить объемы производства и пережить пик кризиса.

В 2022 году после введения санкций Евросоюзом значительно сократился экспорт отечественных металлов. В восьмом пакете санкций заметно расширился ассортимент продукции, попадающей под запрет, также запрещен импорт продукции из третьих стран, произведенных из Российского сырья. По оценкам ущерб составляет примерно 7 млрд евро. У европейских компаний есть два года на поиск аналогов товаров, ранее импортируемых из РФ, однако, уже заметно снизился объем экспорта и в дальнейшем будет только снижаться. Во многом на снижение спроса повлияло укрепление рубля, что негативно сказалось на конкурентных преимуществах металлов из РФ при экспорте в КНР. Основными импортёрами готовой продукции из России за 2022 год являются: Турция с долей 22,3%, Китай, Италия, Бельгия, США. По данным таблицы 1 следует указать основных партнеров России при торговле продукцией черной металлургией.

Таблица 1

Основные партнеры при торговле Россией черными металлами, 2022 г.

|

Страна

|

Экспорт, млн

тонн

|

Доля в экспорте

РФ, %

|

Страна

|

Импорт, млн

тонн

|

Доля в импорте

РФ, %

|

|

Турция

|

4 789

|

22,3

|

Китай

|

1 024

|

55,5

|

|

Китай

|

1 897

|

8,8

|

Украина

|

127

|

6,9

|

|

Италия

|

1 877

|

8,8

|

Грузия

|

107

|

5,8

|

|

Бельгия

|

1 346

|

6,3

|

Турция

|

86

|

4,7

|

|

США

|

1 299

|

6,1

|

Корея

|

85

|

4,6

|

|

Китайский

Тайбэй |

1 219

|

5,7

|

Германия

|

58

|

3,2

|

|

Узбекистан

|

1 135

|

5,3

|

Армения

|

52

|

2,8

|

|

Мексика

|

635

|

3

|

Италия

|

40

|

2,2

|

|

Израиль

|

615

|

2,9

|

Словения

|

38

|

2,1

|

|

Индонезия

|

585

|

2,7

|

Польша

|

20

|

1,1

|

Согласно данной таблице основным рынок сбыта отечественной продукции черной металлургии с долей 22,3 служит Турция, следующим партнером, активно закупающим продукцию, является Китай с долей 8%. Еще в 2017 году Китай закупал продукцию на сумму 25 млн долл., а сейчас импорт увеличился в 75 раз.

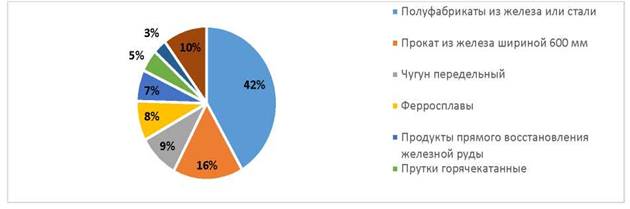

Согласно информации, предоставленной на рисунке 3 наибольшую долю в экспорте продукции занимают «полуфабрикаты из железа или стали». Из термина следует, что данная продукция подвергается горячей обработке, это блюмы, заготовки прямоугольной и круглой формы, заготовки для углов и фасонных профилей, а также арматура. Большие объемы экспорта данного типа продукции объясняются его использованием в строительстве. Арматура является связующем звеном в бетонных конструкциях, в среднем на 1 кв. метр бетонной конструкции требуется от 2 метров арматуры. В категорию «прочее» включены такие группы товаров, как: «прокат плоский менее 600 мм», «проволока из коррозионной стали», «железо и сталь в слитках», гранулы передельного чугуна».

Рисунок 3 Структура экспорта продукции черной металлургии из России за 2022г., % [12], [14]

На место расположения металлургического комбината прежде всего влияет ресурсная база, так предприятия полного цикла, которые занимаются выпуском стали и чугуна, преимущественно располагаются поблизости рудных месторождений, и в лесистых территориях, так как для восстановления железа необходимо использовать древесный уголь. Также влияет наличие электроэнергии и природного газа.

Условно, расположение предприятий на территории России можно разделить на три металлургические базы: уральская, центральная, сибирская [15, с. 292–295]. На рисунке 4 представлены основные металлургические базы России, сырье которых используется для предприятий.

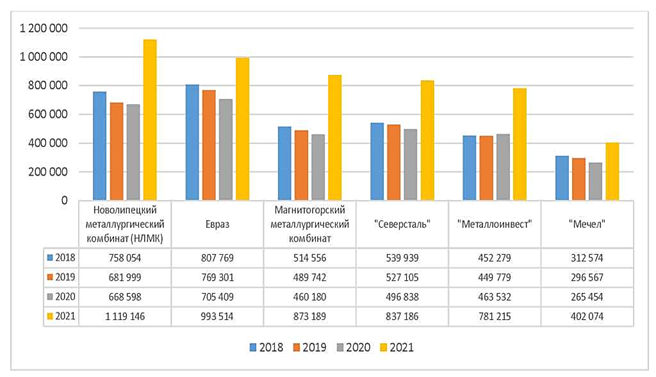

В Российской Федерации основными производителями металлургической продукции являются 6 крупных холдингов: Магнитогорский Металлургический Комбинат (ММК), Евраз, Новолипецкий металлургический комбинат (НЛМК), Северсталь, Мечел, Металлоинвест. На долю данных компаний приходится 84,3% всего выпуска стали в стране и 72,2% выпуска чугуна. Продукция, выпускаемая данными предприятиями, используется в машиностроении, строительстве, автомобилестроении и экспортируется другие страны.

Рисунок 4 Металлургические базы России и их месторождения [15, с. 292–295]

На рисунке 5 отражены результаты крупнейших в России металлургических компаний. Наиболее прибыльным был 2021 год, так как мировая экономика начала восстанавливаться после пандемии, а также спрос на отечественную продукцию увеличивало ослабление рубля. Как видно, такие холдинги, как НЛМК и Евраз являются лидерами по объему реализации продукции в данной отрасли, ежегодно их показатели опережают другие предприятия по показателям в среднем на 37 %.

Продукция НЛМК используется во многих сферах, начиная от строительства и заканчивая энергетическим оборудованием для ветряных электростанций. Предприятие осуществляет вертикально интегрированную бизнес-модель, это означает, что под контролем холдинга находится весь процесс от добычи сырья, то производства готовой продукции. Основную долю продаж образуют полуфабрикаты и горячекатаный прокат. На горячекатаный прокат приходится 28% продаж, это стальные листы после горячей прокатки, данная продукция используется в трубной промышленности, а также в судостроении и машиностроении, больше всего спрос на данный товар приходится на российский рынок.

Рисунок 5 Крупнейшие компании черной металлургии РФ по

объемам реализации, в млн руб. [16]

На полуфабрикаты приходится 24% продаж, это чугунные слитки, а также стальные полуфабрикаты для дальнейшей прокатки, которые используются в металлургии и машиностроении. Продукция данной группы в основном идет на мировой рынок.

Согласно отчету, за 2021 год, продажи составили 16,6 млрд долл., а чистая прибыль до 5 млрд долл. Компания успешно реализует продукцию российском и мировом рынках, а также занимается модернизацией производства, что в итоге снижает выделение угарных газов в атмосферу и увеличивает выработку продукции. По данным таблицы 2 следует оценить экономические показатели НЛМК.

Таблица 2

Основные показатели НЛМК, в млн долл., 2017–2021 гг.

|

Показатели

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Выручка

от реализации

|

10

065

|

12

046

|

10

554

|

9

245

|

16

169

|

|

Чистая

прибыль

|

1

450

|

2

238

|

1

339

|

1

236

|

5

036

|

|

Инвестиции

|

592

|

680

|

1

080

|

1

124

|

1

217

|

|

Чистый

долг

|

923

|

891

|

1

786

|

2

495

|

2

924

|

Согласно данным таблицы, после тяжелого 2020 года, компания уверенно восстановила показатели. Так, благодаря росту производственных мощностей, ввиду реконструкции и повышению спроса на рынках компания заработала 16,1 млрд. долл., основная доля продаж пришлась на Российскую Федерацию, однако в страны ЕС было отгружено 3,2 тонны стали, в США 2,3 тонны. Инвестиции увеличились на 8%, чистый долг увеличился на 17%, так как произошел отток средств на дивиденды и дополнительные инвестиции [17].

Компания в отличие от остальных металлургов меньше всего пострадала от санкций, введённых в 2022 году. По итогам 2021 года доля Европейских стран в экспорте составляла 12,6%. Также способствовало меньшему давлению на компанию наличие собственных заводов на территории ЕС и США, по итогам 9 месяцев 2022 года показатели продаж не показали снижения, а увеличились на 4,3 %. С введением 8 пакета санкций был расширен перечень видов стали попадающих под запрет, в том числе и продукция НЛМК, однако присутствует отсрочка ограничения на два года, так что у компании еще есть время переориентироваться на другие рынки не теряя прибыль.

Согласно отчету, за 2022 год, ММК произвел 11,7 млн тонн стали, что на 2,9 млн тонн меньше, чем в 2021 году, а также 9,1 тонну чугуна, что на 1,3 тонны меньше, чем годом ранее. Доля ММК на ранке России составляет 16,2%. Бизнес-модель ММК заключается в развитии трех направлений: производство в России, производство в Турции, угледобывающая промышленность [18]. Российское предприятие, которое является основным, расположено в Магнитогорске. Данное предприятие отвечает за производство и реализацию продукции на российском рынке и ближнем зарубежье. Металлургические заводы, расположенные в Турции, специализируются на производстве горячекатаного проката и холоднокатаного проката, а также имеют собственный порт. Продукция реализуется на территории Турции, Ближнего Востока, Европы и Азии. Третий сегмент отвечает за добычу кокса, который используется, в производстве стали.

Следует отметить, что ПАО «ММК» ориентирована больше на реализацию продукции на российском рынке, на который приходится 72% всех продаж. На страны ближнего зарубежья: Грузия, Армения, Молдова, Таджикистан, Киргизия приходится 14%. Основными отраслями, создающими спрос на продукцию предприятия, являются трубная промышленность и металлоторговля, на которые приходится более 30% всей металлопродукции.

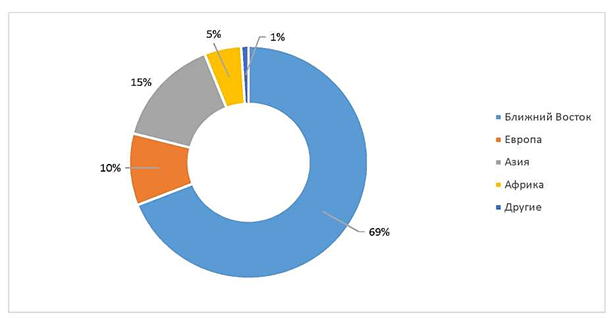

Согласно рисунку 6 ММК приоритетным направлением является рынок Ближнего Востока, было продано 1 052 тыс. тонны, в Европу было экспортировано 152,6 тыс. тонн.

Организация обладает высокой финансовой стабильностью и имеет самый низкий показатель «чистый долг/ EBITDA» в секторе и по итогам 2022 года имеет отрицательную величину. Также занимает первое место на рынке металлопродукции Российской Федерации и имеет долю 10% на рынке ближнего зарубежья. Компания столкнулась с трудностями импорта железорудного сырья (ЖРС) в 2022 году, более 70% объема импортировалось из Казахстана. Однако отечественные компании готовы в полной мере заместить сырье из Казахстана, так как экспорт ЖРС из России за 2021 год составил 23 млн тонн. Несмотря на проблемы с сырьем, согласно отчету компании, за 1 квартал 2023 года у ММК стабильное производство.

Рисунок 6 Страны-импортеры продукции ММК [18]

ПАО «Северсталь» российская компания, которая занимается добычей руды, ее выплавкой и дистрибуцией. «Северсталь ресурс», заводы находятся в Мурманской области, Республике Карелия, Белгородской области и отвечают за добычу руды и дальнейшую транспортировку на перерабатывающие предприятия. «Северсталь Российская сталь» металлургические комбинаты находятся на территории Вологодской области, Орловской области и Санкт-Петербурга, отвечают за производство плоского проката, труб, метизы, а также различных видов стали [19].

В 2022 году Северсталь выплавила 10,7 млн тонн стали, объемы выплавки чугуна не изменились. Продажи полуфабрикатов показали рост на 11%, а продажи стали снизились на 2% и составили 10,9 млн тонн. В 2022 году потери в результате введения санкций в отношении «Северстали» и последующей блокировки счетов и складов оцениваются в 400 млн долл. Также компания потеряла выход на прибыльные европейские рынки, которые приносили треть выручки, куда экспортировалась премиальная продукция. Северсталь за 2022 год увеличила свою долю на внутреннем рынке до 16% и смогла выйти на новые рыночные сегменты, также удалось заместить аналогами 97% критически важных комплектующих для оборудования. Основным направлением развития компании на ближайшее время является снижение издержек, что позволить конкурировать на новых рынках [19].

Заключение

Были выявлены основные тенденции и современное состояние рынка. В целом прогнозируется рост на мировом рынке черных металлов. На основе статистических данных Международной стальной ассоциации и данных Eurofer (Европейская стальная ассоциация) был проведен анализ основных товарных потоков, а также главных участников рынка чёрной металлургии.

В 2024 году ожидается увеличение спроса на сталь во многих регионах мира. Несмотря на снижение спроса на сталь на 3,5% в 2022, в 2023 году произошел рост на 2%, ожидается, что в 2024 году не будет изменений [20]. Для отрасли также существует множество возможностей, включая внедрение устойчивых методов производства, цифровизацию, разработку новых продуктов, растущий спрос на электромобили, урбанизацию и рост на развивающихся рынках [21, с. 8–18].

Авторы показывают, что начало специальной военной операции на Украине вызвало не просто усиление санкционного давления, но и полный запрет на поставки продукции российский предприятий чёрной металлургии в страны ЕС. Определено, что актуальным для предприятий металлургической отрасли является активное продвижение на рынки стран Азии, Ближнего Востока и Латинской Америки, а также на российский рынок путём всестороннего развития импортозамещения.

В результате проведённого анализа авторы отмечают, что Россия занимает лидирующее положение в экспорте металлургической продукции. Несмотря на сложности, которые возникли с введением санкций, отечественная отрасль показала стабильность и продолжает активное развитие. Таким образом, при достаточной модернизации производства, выплавке высококачественной стали, которая будет обладать конкурентными преимуществами на иностранных рынках, металлургия переживет данный кризис и успешно переориентируется на новые рынки.

Источники:

2. Петренко А. С., Дубова Ю. И. Тенденции рынка металлопроката в 2015–2016 гг // Вестник АГТУ. Сер.: Экономика. – 2017. – № 1. – c. 58–66.

3. Буданов И. А. Влияние противоречий российской экономики на развитие металлургического комплекса // Сталь. – 2017. – № 9. – c. 61–69.

4. Лазич Ю. В., Попова И. Н. Тенденции и проблемы развития металлургической отрасли России // Beneficium. – 2020. – № 2 (35). – c. 16–24. – doi: 10.34680/BENEFICIUM.2020.2(35).16-24.

5. Обзор рынка черной металлургии. - М.: Фонд «Центр стратегических разработок», 2019. – 38 c.

6. Россия и мир: 2023. Экономика и внешняя политика. Ежегодный прогноз. / рук. проек-та: А. А. Дынкин, В. Г. Барановский; отв. ред.: Г. И. Мачавариани, И. Я. Кобринская. - Москва: ИМЭМО РАН, 2022. – 54–59 c.

7. Burton M., Pakiam R., Thornhill J. Copper at Highest since 2021 as Global Equities Extend Gains. Bloomberg. [Электронный ресурс]. URL: https://www.bloomberg.com/news/articles/2021-02-15/copper-hits-highest-level-since-amid-concerns-over-supplies (дата обращения: 06.10.2023).

8. See it in charts: Metals & Mining research, March quarter 2022. S&P Global. [Электронный ресурс]. URL: https://www.spglobal.com/market intelligence/en/news-insights/blog/see-it-in-charts-metals-mining-research-march-quarter-2022 (дата обращения: 11.10.2023).

9. Wodall T. Global steel sector faces uncertain road to recovery in wake of pandemic. S&P Global. [Электронный ресурс]. URL: https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/global-steel-sector-faces-uncertain-road-torecovery-in-wake-of-pandemic-58611532 (дата обращения: 28.10.2023).

10. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/ (дата обращения: 13.11.2023).

11. Романова О. А., Сиротин Д. В. Стратегический вектор развития металлургии России в условиях но-вой реальности // Известия Уральского государствен-ного горного университета. – 2022. – № 3(67). – c. 133–145. – doi: 10.21440/2307-2091-2022-3-133-145.

12. Trade Map Trade statistics for international business development. [Электронный ресурс]. URL: https://www.trademap.org/Index.aspx (дата обращения: 09.11.2023).

13. Шелепов А. А., Пименов И. С., Иваницкий Д. К. Тенденции, особенности и проблемы развития металлургии в России. / Техника и технологии: пути инновационного развития: Сборник научных трудов 9-й Международной научно-практической конференции. В 2-х томах, Курск, 30 июня 2020 года / Отв. редактор А. А. Горохов. Том 2. - Курск: Юго-Западный государственный университет, 2020. – 223–225 c.

14. Федеральная Таможенная Служба России. [Электронный ресурс]. URL: https://customs.gov.ru/ (дата обращения: 19.11.2023).

15. Кузнецов А. А. Тенденции развития интегрированных промышленных структур в российской металлургии в условиях кризиса // Глобальный научный потенциал. – 2020. – № 12. – c. 292–295.

16. Рейтинг крупнейших компаний России по объему реализации продукции — RAEX-600. [Электронный ресурс]. URL: https://raex- rr.com/largest/RAEX-600/biggest_companies/2022/ (дата обращения: 16.11.2023).

17. Годовой отчет НЛМК за 2021 год. [Электронный ресурс]. URL: https://nlmk.com/upload/iblock/210/NLMK_AR2021_RUS.pdf (дата обращения: 19.11.2023).

18. Годовой отчет ММК за 2022 год. [Электронный ресурс]. URL: https://mmk.ru/upload/iblock/8c1/fko8obykdrv5c0ig6hx2x7fow3h99bhd/1.2- Godovoy-otchet-MMK-za-2022-god.pdf (дата обращения: 17.11.2023).

19. Годовой отчет «Северсталь» за 2022 год. [Электронный ресурс]. URL: https://severstal.com/upload/iblock/ce6/435fiodtc2supz33n6m8x7oanxs98w37/Severstal_Sustainability_Report_2022.pdf (дата обращения: 20.11.2023).

20. Официальный сайт Международной Стальной Ассоциации World Steel Association. [Электронный ресурс]. URL: https://worldsteel.org/ (дата обращения: 20.11.2023).

21. Носков В. А., Носков И. В. Роль транспортной системы в расширении экономического пространства и устойчивом развитии Самарской области в условиях глобализации мировой экономики. / монография. - Самара: Изд-во Самар. гос. экон. ун-та, 2015. – 8–18 c.

Страница обновлена: 13.01.2026 в 13:27:56

Download PDF | Downloads: 43

Russian participants in the global ferrous metals market amidst economic instability

Noskov V.A., Konkov M.N.Journal paper

Creative Economy

Volume 18, Number 2 (February 2024)

Abstract:

The objectives of the study are to conduct a comprehensive analysis of the directions of increasing the economic potential of the Russian metallurgical industry through the policy of import substitution in the face of unprecedented sanctions from Western countries. The relevance of the study is determined by the need for companies of the Russian metallurgical industry to form and develop their own foreign economic strategy for the development of steel exports to world markets. Based on the analysis of statistical data, the article examines the current problems of the development of the global ferrous metals market. Conclusions on the causes of crisis phenomena in the metallurgical industry under the influence of geo-economic uncertainty and geopolitical constraints, current trends in technology development, regulatory requirements and digitalization are drawn.

The opportunities and ways of overcoming the crisis phenomena by the Russian participants of the global ferrous metals market, including through the development of import substitution, are considered.

Keywords: global economic uncertainty, Russian participants in the global ferrous metals market, import substitution, digitalization, price volatility

JEL-classification: F13, L61, F01

References:

Obzor rynka chernoy metallurgii [Overview of the ferrous metallurgy market] (2019). M.: Fond «Tsentr strategicheskikh razrabotok». (in Russian).

Rossiya i mir: 2023. Ekonomika i vneshnyaya politika. Ezhegodnyy prognoz [Russia and the world: 2023. Economics and foreign policy. Annual forecast] (2022). Moskva : IMEMO RAN. (in Russian).

Budanov I. A. (2017). Vliyanie protivorechiy rossiyskoy ekonomiki na razvitie metallurgicheskogo kompleksa [Influence of the contradictions of the Russian economics upon the development of the metallurgical industry]. Stal. (9). 61–69. (in Russian).

Burton M., Pakiam R., Thornhill J. Copper at Highest since 2021 as Global Equities Extend GainsBloomberg. Retrieved October 06, 2023, from https://www.bloomberg.com/news/articles/2021-02-15/copper-hits-highest-level-since-amid-concerns-over-supplies

Kuznetsov A. A. (2020). Tendentsii razvitiya integrirovannyh promyshlennyh struktur v rossiyskoy metallurgii v usloviyakh krizisa [The formation of mesoeconomic integration space in the metallurgical sector of the Russian economy]. Global scientific potential. (12). 292–295. (in Russian).

Lazich Yu. V., Popova I. N. (2020). Tendentsii i problemy razvitiya metallurgicheskoy otrasli Rossii [Trends and issues of the development of the metallurgical industry of Russia]. Beneficium. (2 (35)). 16–24. (in Russian). doi: 10.34680/BENEFICIUM.2020.2(35).16-24.

Noskov V. A., Noskov I. V. (2015). Rol transportnoy sistemy v rasshirenii ekonomicheskogo prostranstva i ustoychivom razvitii Samarskoy oblasti v usloviyakh globalizatsii mirovoy ekonomiki [The role of the transport system in the expansion of the economic space and sustainable development of the Samara region in the context of the globalization of the world economy] Samara : Izd-vo Samar. gos. ekon. un-ta. (in Russian).

Petrenko A. S., Dubova Yu. I. (2017). Tendentsii rynka metalloprokata v 2015–2016 gg [Metal rolling market trends in 2015-2016]. Vestnik of astrakhan state technical university. series: economics. (1). 58–66. (in Russian).

Romanova O. A., Sirotin D. V. (2022). Strategicheskiy vektor razvitiya metallurgii Rossii v usloviyakh no-voy realnosti [Strategic vector for the development of Russian metallurgy in the new reality]. Izvestiya Uralskogo gosudarstven-nogo gornogo universiteta. (3(67)). 133–145. (in Russian). doi: 10.21440/2307-2091-2022-3-133-145.

See it in charts: Metals & Mining research, March quarter 2022S&P Global. Retrieved October 11, 2023, from https://www.spglobal.com/market intelligence/en/news-insights/blog/see-it-in-charts-metals-mining-research-march-quarter-2022

Shelepov A. A., Pimenov I. S., Ivanitskiy D. K. (2020). Tendentsii, osobennosti i problemy razvitiya metallurgii v Rossii [Trends, features and problems of metallurgy development in Russia] Kursk: Yugo-Zapadnyy gosudarstvennyy universitet. (in Russian).

Trade Map Trade statistics for international business development. Retrieved November 09, 2023, from https://www.trademap.org/Index.aspx

Wodall T. Global steel sector faces uncertain road to recovery in wake of pandemicS&P Global. Retrieved October 28, 2023, from https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/global-steel-sector-faces-uncertain-road-torecovery-in-wake-of-pandemic-58611532

Zhilin M. V. (2016). Mirovoy rynok stali: osobennosti i sovremennye tendentsii [The global steel market: features and current trends] (in Russian).