Критерии оценки инвестиционных проектов в нефтегазодобывающей промышленности и их характерные особенности

Ахмедова Т.М.1

1 Сумгаитский Государственный Университет, Россия, Сумгайыт

Скачать PDF | Загрузок: 80

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 5 (Май 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46184900

Аннотация:

В современном периоде большое экономическое значение приобретает экономическое обоснование и оценка проектов, реализуемые в промышленном секторе. Поэтому одной из целей исследования является прояснение вопросов определения критериев оценки инвестиционных проектов в добывающей отрасли.

В качестве научной новизны в статье предлагается механизм оценки эффективности инвестиционных проектов в процессе подготовки и реализации на разных уровнях управления. Также анализируется бюджетирование капитальных вложений в инвестиционные проекты. Основная цель экономической оценки - выбор оптимального из разработанных вариантов. В исследовании в логической последовательности приведена система показателей, обеспечивающая целесообразность выбора наиболее подходящих для развития проектируемых объектов.

Разъяснены индекс рентабельности оценки проектов в нефтегазовой отрасли, соотношение доходов и расходов по проектам, сумма, приведенная к чистой стоимости, денежный поток и другие показатели для расчета критериев.

Ключевые слова: проект, инвестиция, рентабельность, риск, фонд

JEL-классификация: G31, L71, Q35

Введение

Инвестиции – это многосторонный процесс, который должен основываться на взаимной выгоде и прибыли. С этой точки зрения необходимо исследовать различные особенности инвестирования. Резкое увеличение или уменьшение инвестиций может повлиять на совокупный спрос, что, в свою очередь, сказывается на производстве и занятости.

Инвестиционный проект должен учитывать специфические особенности отрасли, в этом смысле добыча нефти и газа характеризуется следующими особенностями: зависимость от природных условий; технические и технологические факторы; энергетические и капитальные мощности; использование различных методов в эксплуатации; сбор, транспортировка и технологическая подготовка скважинной продукции; изменение природных факторов во времени и учет этого при применении инновационных технологий; применение методов воздействия на территорию вокруг скважины при добыче остаточной нефти [1] (Allakhverdiev, 2007).

Механизм оценки эффективности проектов позволит как количественно, так и качественно оценивать инвестиционные проекты. Утверждалось, что оценка эффективности инвестиций является наиболее ответственным этапом в процессе принятия инвестиционных решений, окупаемость инвестиций и темпы развития предприятия во многом зависят от того, насколько объективной и всесторонней будет эта оценка. На основании этой оценки можно определить целесообразность развития промышленных объектов и выбрать проект с максимальной эффективностью.

Основная цель статьи – определение критериев оценки инвестиционных проектов и изучение их характеристик. Также на основе этих критериев оценивается экономическая эффективность инвестиционных проектов, реализуемых в нефтегазовых компаниях. Экономическое обоснование проектов проводилось в соответствии с критериями и показателями, принятыми в международной практике, и применялось в добыче нефти и газа, что является объектом нашего исследования [2].

В статье также рассматриваются проекты, связанные с производственными технологиями, реализуемыми за счет внутренних инвестиций, и определяется их экономическая и технологическая целесообразность.

Ниже приведены некоторые из вопросов, которые необходимо решить при оценке проекта или составлении бюджета капитальных вложений.

- прогнозирование объема продаж в связи с изменением финансового спроса;

- оценка финансовых поступлений по годам;

- оценка необходимых финансовых источников;

- оценка необходимой стоимости капитала.

Критерии, используемые при анализе инвестиционной деятельности, можно разделить на 2 группы в зависимости от того, учитываются ли временные параметры [3] (Redkhed, 2015):

а) критерии, основанные на дисконтированной оценке;

б) критерии, основанные на бухгалтерских оценках.

К первой группе можно отнести следующие критерии:

- принесенная чистая прибыль;

- индекс рентабельности инвестиций;

- внутренняя норма прибыли;

- модифицированная внутренняя норма прибыли;

- дисконтированный срок погашения инвестиций.

Вторая группа включает следующие критерии:

- срок окупаемости инвестиции;

- коэффициент эффективности инвестиций.

Используемые критерии при оценке инвестиционных проектов

Рассмотрим следующие критерии, используемые при оценке инвестиционных проектов. Эффективность проектов оценивается по системе отчетных показателей, принимаемых в качестве экономических критериев. Для оценки проектов предлагается использовать следующие показатели эффективности, принятые в мировой практике [4]: (Gasanov, 2005)

- дисконтированный денежный поток (NPV – Net Present Value);

- индекс рентабельности (PI – Profitability Index);

- внутренняя норма рентабельности (IRR – İnternal rate of return);

- срок окупаемости инвестиций (PBP – Pay Bake Period).

В систему показателей оценки также входят [4]:

- капитальные вложения в разработку месторождения (бурение скважин, нефтедобывающая инфраструктура и др.);

- эксплуатационные расходы на добычу нефти;

- государственная прибыль (налоги, платежи и др.).

Необходимо обратить внимание на некоторые термины, относящиеся к оценке проекта.

Инфляция – это повышение общего уровня цен и расходов, сопровождающееся потерей покупательной способности государственной валюты. Показатели эффективности проектного документа предлагается рассчитывать в текущих ценах, то есть с учетом индекса инфляции [5] (Guseynov, 2005).

Дисконтирование – это метод одновременного приведения различных временных результатов и расходов, которые отражают стоимость будущих доходов (доходов) с современной позиции.

Оценка коэффициента дисконтирования обычно определяется путем согласования судного процента (процентной ставки) средней процентной ставки. Уровень коэффициента дисконтирования также учитывает осуществляемые инвестиционные риски [6] (Ibragimov, 2006).

Ставка дисконтирования отражает возможную стоимость капитала, соответствующую содержанию прибыли инвестора. То есть инвестор может получить этот доход направляя капитал на другое место , если предположить, что финансовый риск одинаков для обоих вариантов инвестирования. Другими словами, ставка дисконтирования – это минимальная ставка дохода, ниже которой предприниматель для себя приходит к такому выводу, что инвестиции неудовлетворительны.

Экономический риск определяется как «возможный ущерб и убыток, опасность», то есть потеря определенной части собственных ресурсов предприятия, неполное получение дохода с дополнительными затратами в результате определенной производственной или финансовой деятельности [7] (Kasimov, 2004). Экономический риск в проектных документах основан на анализе чувствительности основных показателей эффективности к различным факторам (ценам на нефть, налоговым ставкам, затратам на оборудования, материалам, сырье, электроэнергию и элементам затрат).

Ссуда – это денежная задолженность, возникшая у предприятия для покрытия финансового дефицита, возникшего в результате производства определенного продукта [8] (Mammedov, 2000). Заем предоставляется предприятию на условиях платежа (процентов), срока, рассрочки и других условий, которые основываются на взаимоотношениях между кредитором (обычно банком) и должником (заемщиком).

При экономической оценке вариантов развития могут быть использованы базовые, текущие (прогнозные), отчетные и мировые цены.

Инвестиционный процесс напрямую связан с капитальными вложениями, что также характерно для добычи нефти и газа, что является объектом нашего исследования.

Капитальные вложения – это сумма, накопленная за годы от года разработки месторождения до окончания его разработки и усовершенствования и, при необходимости, в объеме после этого [9] (Yushkov, 2018).

Капитальные вложения в разрабатываемые и благоустроенные месторождения нефти определяются в целях их воспроизводства в структуре: назначаются с целью нового строительства, расширения, реконструкции или технического перевооружения. При подготовке проектной документации для любых месторождений, примыкающих к территории других залежей, необходимо учитывать капитальные вложения в отчетном периоде для использования проектируемого объекта из имеющихся нефтепромышленных сил [10] (Muradov, 2008). Отчет по капитальным вложениям выполняется по отдельным направлениям, объединяя затраты на бурение скважин и промышленное освоение.

Капитальные вложения в бурение скважин определяются исходя из сметной стоимости 1 м бурового перехода в зависимости от глубины скважины, добычи, закачки и количества других пробуренных скважин.

Отчет по капитальным вложениям в объекты нефтедобычи осуществляется в соответствии с показателями технологического объема по каждому варианту разработки и на основе удельных затрат по отдельным направлениям:

- оборудование для добычи нефти;

- оборудование других организаций;

- сбор и транспортировка нефти и газа;

- комплексная автоматизация;

- электроснабжение и связь;

- промышленное водоснабжение;

- производственно-сервисная база;

- строительство дорожного транспорта;

- закачка воды в нефтяные пласты;

- технологическая подготовка нефти;

- методы увеличения добычи нефти;

- очистные устройства;

- меры по охране окружающей среды;

другие удобства и расходы [11] (Samedzade, Aliev, Aliev, 2002).

Сбор и транспортировка нефти и газа, комплексная автоматизация технологических процессов, электроснабжение и связь, водоснабжение промышленных объектов, капитальные вложения в базу производственного обслуживания определяются путем умножения специальных капитальных затрат на соответствующие количества пробуренных нефтяных скважин [12] (Aliev, 2003).

Добыча нефти и капитальные вложения в нефтеперерабатывающие заводы определяются путем умножения специальных капитальных вложений в соответствующие области на входящие мощности по добыче и переработке нефти в данном году.

Капитальные вложения в инфраструктуру определяются как процентное отношение от общих затрат на строительство [13] (Aliev, 2007). Затраты на охрану окружающей среды рассчитываются как процент от общих капитальных затрат, которые включают стоимость бурения.

Анализ в процессе составления бюджета капитальных вложений в инвестиционный проект обусловлен логикой.

1. Анализ каждого инвестиционного проекта связан с согласованием денежных потоков. Элементами денежных потоков являются чистый приток денежных средств или чистый отток денежных средств [14] (Aliev, 2018). В этом случае чистые расходы в k (последнем) году означают, что затраты по проекту превышают денежные средства, полученные в последнем году. Чистые, вступающие в прибыль, означает, что денежные средства, полученные в k, превышают затраты по проекту в этом году. В некоторых случаях при анализе используется чистая прибыль за годы, а не денежные потоки.

2. Анализ часто проводится на протяжении многих лет. Это необязательно. Другими словами, анализ может быть основан на базовых показателях для любого периода проекта. Однако важно помнить, что элементы денежных потоков, процентные выплаты и продолжительность анализируемого периода должны быть увязаны [15] (Andreev, Zubareva, Sarkisov, 1996).

3. Предполагается, что объем инвестиций, направляемый каждый год, будет таким же, как и на конец предыдущего года.

4. Приток (отток) денежных средств должен быть определен до конца следующего года.

5. Коэффициент дисконтирования, используемый при оценке проекта, должен соответствовать проектному периоду инвестиционного проекта.

При оценке вариантов разработки эксплуатационные затраты, разновидности расходов могут определяться по статьям затрат или элементам затрат [16] (Plaksiy, 2014). В этом исследовании излагается отчет о расходах на основе статей затрат. Операционные расходы рассчитываются на основе удельных, текущих затрат и соответствующих показателей технологического объема в пределах следующих затрат:

- условно-переменные затраты (затраты энергии на добычу нефти; затраты на хранение и транспортировку нефти и газа; затраты на технологическую подготовку нефти);

- затраты на искусственное воздействие на пласты;

- затраты на обслуживание добывающих и нагнетательных скважин (заработная плата производственных рабочих; отчисления по социальному страхованию; затраты на обслуживание и эксплуатацию скважин и оборудования; цеховые расходы; общие затраты; прочие производственные затраты);

- плата за подземные ресурсы.

Для расчета условных переменных затрат подготавливается норматив на основе расчета фактических калькуляционных затрат на нефть и газ конкретного нефтегазового предприятия (от текущего года), сумма расходов по соответствующим статьям затрат к объему жидкости (манат/тонна жидкости) [17] (Bayramov, 2006). После этого необходимо умножить предполагаемый добывающийся объем жидкости по годам. Амортизация высчитывается от комплексных статей.

Для расчета стоимости искусственного воздействия на пласты подготавливается норматив как делением расхода соответствующей калькуляционной статьи на фактические затраты наполнения воды (агентин) (ман./ тыс м3). После этого этот показатель умножается на показатель объема для искусственного воздействия в данном проекте.

Для расчета затрат на добычу и обслуживание наполняющихся скважин составляется норматив путем делением суммы соответствующих статьей калькуляционных затрат на количество действующих в нефтегазовом управлении (тыс. ман./скважина) [18] (Yuzvovich, Degtyarev, Knyazev, 2016). После чего этот норматив умножается на количество скважин, предусмотренных в этом проекте.

Для расчета платы за минеральные ресурсы фактическая стоимость данной статьи затрат составляется путем деления ее на фактическую добычу нефти (ман./тонн нефть) и умножения ее на объем добычи нефти, предусмотренный в этом нормативном проекте.

Экономическая оценка проектов

При экономической оценке проектов и обосновании экономических проектов типа «Распределяемая доля добычи» (РДД) используются следующие термины:

- валовый приход (Gross Revenue – GR) – валовая выручка по проекту определяется как количество добытого углеводорода, умноженное на его цену;

- расходуемая нефть (Cost Oil – CO) – это часть общей выручки, направляемая на покрытие капитальных и эксплуатационных затрат, понесенных проектом [19] (Birmak, Shmidt, 1997);

- прибыльная нефть (Profit Oil) – это часть валового дохода за вычетом расходуемой нефти и прибыль по проекту, которая распределяется между сторонами контракта в соответствии с принятой системой распределения;

- бонус (Bonus – B) – единовременный платеж в пользу государства, которому принадлежит земля, который является основанием для заключения определенных соглашений в договоре «Распределяемая доля добычи» (РДД) или условий контракта;

- эксплуатационные расходы (Operating Costs – OC) – это сумма текущих (не капитализированных) затрат на использование средств производства, выплату заработной платы и услуг по производству, транспортировке и реализации продукции;

Капитальные затраты и капитальные вложения (Capital Costs – CC) – это располагаемые капитальные затраты, связанные с реконструкцией (или расширением) существующих производственных мощностей и созданием новых, и амортизируемые (не как быстрый вычет из операционных затрат) в отличие от операционных затрат. Объектом капитальных вложений являются поисковые-разведочные работы, разработка и обустройство месторождения, создание необходимой производственной и социальной инфраструктуры.

- финансовые затраты (Financial Costs-FC) – заемный капитал, выплаты процентов по долгу, расход процентов по долгу, а также дополнительные финансовые затраты, связанные с использованием облигаций (обеспечение для покупки облигаций). Как правило, он относится к категории эксплуатационных расходов и оплачивается взамен получения дохода [20] (Gazeev, Smirnov, Khrychev, 1993).

Известно, что процесс инфляции показывает увеличение денежной массы и происходит из-за снижения покупательной способности валюты. Под реальной экономической оценкой проекта понимается устранение влияния инфляции на основные экономические показатели проекта (например, валовой доход, прибыль, капитальные и операционные затраты).

Обычно первый год периода разработки месторождения считается базовым, а выручка и расходы рассчитываются на основе любых цен этого года, а точнее на основе «реальных денег» (Real Money).

Напротив, использование «денег дня» в экономической оценке проектов учитывает влияние инфляции на основные экономические показатели проекта. И это опирается на расчет будущих доходов и расходов по сложной процентной ставке.

Нефтяные контракты основаны на передовых методологиях, используемых в мировой практике, действенность которых проверена на протяжении многих лет. Международная методика состоит из следующих блоков.

- принятие во временное владение денег;

- определение затрат и их расходование по фазам;

- количественное выражение ожидаемых денежных потоков;

- анализ и мониторинг качества;

- принятие определенных допущений для рисков.

С принятием «временного обладания стоимости денег» используются индексы инфляции и дисконтирования при оценке проектов и прогнозировании будущих денежных потоков. В международной практике сложная фаза «временной стоимости денег» (с учетом «денег дня») определяется следующим образом:

FVt = PVo × ( 1 + r )t, (1)

где FVt (Future Value) – будушая стоимость денег; PVo (Present Value) – настояшая стоимость денег; r – инфляционный коэффициент в инвестиционном влажении; o,t – начало и конец инвестиционного размешения (год) [21] (Zavlin, Vasilev, Knol, 1995).

В международной практике величина, обратная сложному проценту, называется дисконтом. Такая проблема возникает в следующем случае: есть какой-то порядок будущей стоимости, и его необходимо выразить в «Реальных деньгах», то есть:

PVo

= ![]() , (2)

, (2)

где r – дисконтный коэффициент и может получить отличающиеся от вышеуказанных значений оценки.

Определение затрат и их расходование по фазам. На этом этапе определяются капитальные и эксплуатационные затраты. В этом случае учитывается эксплуатационные, ударные, заменяющие и другие скважины. Необходимо учесть ввод в эксплуатацию других объектов, связанных с капитальным строительством скважин. Эксплуатационные расходы определяются в зависимости от объемов добываемой жидкости, нефти и газа.

Под количественным выражением фактического денежного потока понимаются капитальные и эксплуатационные расходы, прибыль после уплаты налогов, предусмотренных законом, денежный поток, чистая приведенная стоимость, внутренняя норма прибыли, индекс рентабельности и т. д.

Инвестиционный риск

Анализ качества и мониторинг – это один из важных моментов при оценке инвестиционных проектов и важный инструмент для принятия решений. Инвестиционный проект связан с неопределенностью и риском, и регулярный мониторинг важен для минимизации риска [22] (Askinadzi, Maksimova, 2019).

Следует принять специальные меры для снижения риска. Известно, что при реализации проекта существует ряд рисков: технические, временные, затратные (финансовые), операционные, социальные, политические и др. Инвестиции – это длительный процесс, и с этими рисками можно столкнуться в любом случае, решение вопросов по снижению их негативного воздействия играет важную роль в принятии решений.

Доходный налог (Icome Tax – IT) – это налог, взимаемый как процент от валовой прибыли.

Ликвидационный фонд или ликвидационная стоимость (Abondment Fund-AF) – это часть инвестиций, которая выплачивается в конце периода разработки месторождения, специфичного для различных проектов. Часто проекты имеют остаточную ликвидационную стоимость. Если ликвидационная стоимость основных средств (например, морские платформы) превышает их стоимость, то остаточная ликвидационная стоимость может быть отрицательной величиной [23] (Kholodkova, 2019).

Амортизация – один из источников воспроизводства основных средств. В разных странах используются разные методы расчета амортизационных платежей: прямолинейная или пропорциональная (straight – line Depreciation), сумма годовых цифр (Sum of the Years Digits) и уменьщающая баланс.

Наиболее распространенным в наше время (в том числе и в нашей республике) является линейный или пропорциональный метод. Этот метод используется для расчета амортизационных отчислений на основные средства при ремонте в зависимости от среднего срока службы основных средств. Как правило, в нефтяной отрасли эта норма принимается в пределах 7-10 %. Однако, в зависимости от вопроса, может применяться «ускоренная» амортизация (например, 25 % годовых). В этом случае, хотя производственные затраты увеличиваются за счет амортизационных отчислений, у предприятий может появиться возможность расширить производственные мощности [24] (Kolomina, 1994). Если месторождение разрабатывается и имеется заранее созданный фонд, то при расчете амортизационных отчислений следует учитывать не только новые, но и ранее установленные основные средства. Независимо от метода начисления амортизации годовая амортизация определяется как произведение коэффициента амортизации на сумму амортизируемой стоимости основных средств.

Все 3 метода начисления амортизации различаются амортизируемой стоимостью и коэффициентами. Однако все они равны капитализированным инвестициям с точки зрения общей суммы амортизации, накопленной за весь период проекта.

Основные уравнения для каждого метода следующие.

Линейная амортизация определяется так:

Dt = ( 1/ n ) × (C - SV), (3)

где t – амортизация в t году, manат; n – количество амортизационных год, год; C – балансовая стоимость инвестиционного капитала, manат и SV – ликвидационная стоимость (обычно ноль) [25] (Yuzvovich i dr., 2018).

Сумма количества годов определяется следующей формулой:

Dt = ( Y / SYD ) × (C - SV), (4)

где Y – остаточное количество лет для амортизации, (год); SYD – сумма количества годов.

Убывающий баланс определяется таким образом:

Dt = ( DB/ n ) × (BV), (5)

где DB – убывающий балансовый фактор; BV – балансовая стоимость за вычетом амортизационных отчислений предыдущего года.

Во всех трех случаях распределение амортизации по времени отличается и изменения стоимости денег с течением времени влияют на величину амортизации. Ускоренная амортизация начисляется по методу «общее количество лет» и «убывающий баланс».

Проекты разработки месторождений должны реализовываться в соответствии с законодательством республики с учетом налоговой системы. Налоги, взимаемые с нефтегазового комплекса, включают, главным образом, добычу полезных ископаемых, землю, дороги, имущество, прибыль, подоходный налог с работников и налог на добавленную стоимость [26] Almosov, Brekhova, Shuraev, 2019).

Налогами, связанными с производственными затратами в нефтегазовом комплексе, являются нефтяной промысел, земельный, дорожный и имущественный налог.

Налог на добычу полезных ископаемых рассчитывается исходя из оптовой цены продукта по фиксированным ставкам и относится на производственные затраты. Согласно Налоговому кодексу, налоговые ставки установлены в размере 26 % от оптовой цены на нефть и 20 % от оптовой цены на природный газ.

Земельный налог исчисляется в виде фиксированной платы за земельный участок независимо от результатов хозяйственной деятельности землевладельцев и землепользователей. Согласно Налоговому кодексу Азербайджанской Республики, земельный налог рассчитывается в размере «10 манатов на 100 м2 земли (для города Баку) для промышленных, строительных, транспортных, коммуникационных, торговых и бытовых услуг» [27] (Kovaletov, 2018.

Согласно Налоговому кодексу, земли в секторе Каспийского моря (озера), принадлежащие Азербайджанской Республике, освобождены от налога [28] (Lipatnikov, Kirsanova, 2018).

Согласно Налоговому Кодексу Азербайджанской Республики, налог на имущество уплачивается по ставке 1 % от среднегодовой стоимости основных средств предприятий.

Согласно Налоговому кодексу, налог на прибыль по ставке 22 % (с января 2010 года в соответствии с поправками к этому кодексу) уплачивается с прибыли, полученной от деятельности нефтегазового комплекса.

При оценке вариантов разработки месторождения важно определить источники финансирования капитальных вложений. К ним относятся собственные средства предприятия (прибыль предприятия, реинвестиции в производство, амортизационные отчисления и др.), а также заемные средства [29] (Shtefan, Elizarova, 2018).

Денежный поток (Cash Flow – CF) представляет собой движение денежных потоков в производство и от продажи продукта. Годовое значение этого диапазона проявляется либо как убыток (когда расходы превышают доход), либо как прибыль (когда расходы возмещаются доходом) и определяется следующим образом.

CFt = CRt - CCt - OCt – İTt, (6)

где CFt – поток денежных средств в t году;CRt – общий приход в t году; CCt – капитальные расходы в t году;OCt – эксплуатационные расходы в t году; İTt – налоги в t году.

Первым критерием экономической оценки проектов является «чистая приведенная стоимость» (Net Present Value – NPV). Чистая приведенная стоимость (NPV) характеризует «накопленную» прибыль во время разработки месторождения, и в этом смысле она аналогична «экономической эффективности», определенной в отчетах «Положения», используемых в бывшем Советском Союзе [30] (Budarina, Kaytanba, 2020).

NPV характеризует общий абсолютный результат инвестиционного проекта. При обосновании проектов значение этого показателя должно быть больше нуля, т.е. NPV > 0.

Чистая приведенная стоимость (NPV) рассчитывается путем вычета суммы, полученной от продажи нефти, добытой в рамках реализации проекта, за исключением основного капитала, эксплуатационных расходов и налогов, предусмотренных законодательством:

NPV

=  , (7)

, (7)

где CFi – наличный денежный поток в i году; İRR – внутренняя норма рентабельности.

Чистая приведенная стоимость – это сумма, накопленная за годы, а годовой показатель – это «наличный денежный поток» (CF).

Второй критерий экономической оценки проектов – «внутренняя норма доходности» (IRR). IRR-отчет представляет собой процентную ставку, что означает, что доход от проекта равен стоимости проекта. Значение этих показателей должно быть больше, чем процент банковских кредитов. IRR определяется как частота отчетности и преобразование NPV в ноль, то есть IRR определяется как NPV = 0 при заданном значении.

Две точки, полученные в системе координат, соединяются прямой линией и растягиваются до пересечения с осью ординат. Точка, в которой эта линия пересекает ось ординат (IRR), является значением IRR, в которой NPV = 0.

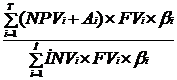

Еще один критерий оценки проектов – «индекс рентабельности» (Profitability indek – Pİ). Данный показатель определяется как отношение (деление) суммарной (дисконтированной) выручки и амортизации за весь период реализации инвестиционного проекта к общему объему дисконтирования:

Pİ

=  , (8)

, (8)

где NPVi – дисконтированные поступление в i году; Ai – амортизация в i году; İNVi – объем дискотированных инвестиций в i-ом году.

Индекс рентабельности (Pİ) тесно связан с NPV. Если NPV > 0, тогда Pİ >1, а при оценке NPV < 0, получается что Pİ < 0. Если Pİ >1, тогда проект считается эффективным, а при Pİ < 1 неэффективным.

Одним из важных критериев оценки проекта является соотношение «приход/расходы». (Benefit cost ratio – B/C) и определяется таким образом:

B

/ C =  . (9)

. (9)

Одним из важных критериев экономической оценки проекта является срок погашения капитальных вложений. При оценке проектов существует 2 типа условий оплаты:

a) срок возмещения проекта (Pay Back Period – PBP);

b) дисконтированный срок возмещения проекта (Diskont pay back period –DPP).

Если (PBP) не учитывает обесценивание денег и цену поступлений, DPP позволяет рассчитывать финансовые потоки на дисконтированной основе с учетом взаимосвязи между капиталом и временем [31] (Narmetov, 2020).

Конечной целью экономической оценки вариантов разработки является выбор самого оптимального варианта, определяющего максимальную эффективность добычи нефти и целесообразность определения выбора наилучшего варианта промышленного освоения проектируемых объектов. Сравнение разных вариантов развития и выбор лучшего осуществляется по рассмотренной выше системе показателей.

Выбор лучшего из всех рассмотренных вариантов производится на основе индекса NPV. Наилучший вариант – максимизировать стоимость NPV на этапе разработки проекта. Отличительной особенностью этих показателей является то, что NPV может использоваться в качестве критерия как для существующих, так и для вновь вводимых месторождений. Расчет NPV характеризует эффективность варианта в целом.

Внутренняя норма доходности капитальных вложений (IRR) – это норма доходности инвестора на вложенный капитал, сопоставимая с процентной ставкой по ссуде. Если отчет IRR равен процентной ставке или превышает ее, то вложение в проект оправдано.

Показатель IRR играет важную роль при оценке новых проектов нефтяных месторождений, требующих больших капитальных затрат.

Показатель IRR играет вспомогательную роль в проектах, не требующих больших капитальных вложений, а также в проектах, находящихся на завершающей стадии разработки, которые предусматривают использование методов увеличения добычи нефти на месторождениях, характеризующихся увеличением текущих затрат. Индикатор обычно не участвует в процессе выбора лучшего варианта.Показатели NPV и IRR могут совпадать, а могут и не совпадать при оценке инвестиционных проектов. Могут быть ситуации, когда NPV высока в одном проекте, а IRR – в другом. Если да, то какой индикатор следует предпочесть?

Таблица 1

Показатели расчета эффективности инвестиционного проекта (289,32 ман./т)

|

|

Показатели

|

Единицы измерения

|

Всего

|

2015

|

2020

|

2021

|

2022

|

2023

|

|

1

|

Всего

капиталное вложение (CC)

|

Тыс. ман.

|

7513,2

|

|

|

|

|

|

|

2

|

В

том числе амортизация

|

Тыс. ман.

|

|

751,32

|

751,32

|

751,32

|

751,32

|

751,32

|

|

3

|

Ежедневная

добыча нефти

|

Тонн

|

|

40

|

40

|

40

|

40

|

40

|

|

4

|

Годовая

добыча нефти

|

Тыс. тонн

|

|

14,26

|

14,26

|

14,26

|

14,26

|

14,26

|

|

5

|

Себестоимость

нефти 1т

|

Ман./t

|

|

160,17

|

160,17

|

160,17

|

160,17

|

160,17

|

|

6

|

Расходы

на поднятие нефти

|

Тыс. ман

|

|

2284,7

|

2284,7

|

2284,7

|

2284,7

|

2284,7

|

|

7

|

Расходы

на обработку 1т нефти

|

Ман./t

|

|

89,64

|

89,64

|

89,64

|

89,64

|

89,64

|

|

8

|

Расходы

на обработку

|

Тыс. ман.

|

|

1278,64

|

1278,64

|

1278,64

|

1278,64

|

1278,64

|

|

9

|

Эксплуатационные

расходы

|

Тыс. ман.

|

|

3563,34

|

3563,34

|

3563,34

|

3563,34

|

3563,34

|

|

10

|

Всего,

расходы

|

Тыс. ман.

|

|

4314,66

|

4314,66

|

4314,66

|

4314,66

|

4314,66

|

|

11

|

Цена

продажи 1т нефти

|

Ман/t

|

|

289,32

|

289,32

|

289,32

|

289,32

|

289,32

|

|

12

|

Приход

от продажи нефти (GR)

|

Тыс. ман.

|

|

4126,92

|

4126,92

|

4126,92

|

4126,92

|

4126,92

|

|

13

|

Вычитываемый

налог от прибыли

|

Тыс. ман.

|

|

-187,74

|

-187,74

|

-187,74

|

-187,74

|

-187,74

|

|

14

|

Налог

от прибыли (İT)

|

Тыс. ман.

|

|

-37,55

|

-37,55

|

-37,55

|

-37,55

|

-37,55

|

|

15

|

Наличный

денежный поток CF

|

Тыс. ман.

|

|

-150,2

|

-150,2

|

-150,2

|

-150,2

|

-150,2

|

|

16

|

Наличный

денежный поток с учетом инфляции (5 %) и

дисконта (10 %)

|

Тыс. ман.

|

|

-136,83

|

-108,44

|

-103,63

|

-98,83

|

-97,47

|

|

17

|

Абсолютная текущая

стоимость NPV

|

Тыс. ман.

|

|

-280,11

|

-876,38

|

-980,01

|

-1078,84

|

-1173,31

|

В целом о преимуществах критериев NPV и IRR можно сказать следующее

Если инвестор хочет иметь средства для реализации других очень прибыльных проектов в будущем, то он предпочитает проект с более высокой IRR [32] (Kovaleva, Asaturova, 2018). Если такой перспективы нет, то, по мнению инвестора, предпочтение следует отдавать проекту, имеющему высокую стоимость NPV. Если новое месторождение спроектировано с высокими капитальными затратами, индекс рентабельности (PI) имеет такое же «большое» преимущество, как и IRR. В этом случае его значение интерпретируется следующим образом: действует вариант Pİ > 1 вариант эффективен; Pİ < 1 вариант застройки невыгоден. При проектировании реабилитированных месторождений или месторождений окончательной разработки этот показатель определяется с учетом основных фондов в эксплуатации.

На основе расчетов можно предложить модель технико-экономического обоснования инвестиционного (внутреннего инвестирования) проекта. Следует отметить, что экономическое обоснование проекта изначально основывалось на цене реализации нефти по проекту. Однако, как отмечалось выше, обоснование может быть произведено и за счет других затрат. Поскольку в отчете было получено NPV<0, экономическая оценка проекта также проводилась с принятыми бюджетными ценами на нефть (341,6 ман./т) при формировании бюджета. Результаты отчетов приведены в таблицах 1 и 2.

Поскольку для первого варианта NPV<0, здесь рассчитываются срок погашения (PBP) и внутренняя норма доходности (IRR).

Также следует отметить, что внутренний инвестор (сама нефтяная компания) был принят в качестве инвестора, и в целом во всех отчетах указывалась эта база.

Инфляция возникает при реализации проектов, и ее учет в отчете объясняется временной стоимостью денег. В связи с этим предложенный уровень инфляции составлял r = 5 %, а ставка дисконтирования β= 10 %.

В таблице 1 приведен расчет эффективности проекта. Как видно из таблицы, чисто текущее значение NPV отрицательно. Таким образом, доход от продажи нефти был рассчитан по бюджетной цене (341 манат / тонна) в таблице 2. Из таблицы 2 видно, что чистая приведенная стоимость NPV положительна, то есть 3487,22 тысячи манатов, срок окупаемости DPBP составляет 6,4 года, внутренняя норма доходности IRR составляет 20,7 %. Это свидетельствует о том, что текущий проект технически и экономически целесообразен и выгоден, когда цена на нефть принимается на уровне формирования республиканского бюджета.

Таблица 2

Показатели эффективности выбранного инвестиционного проекта (341,6 ман./т)

|

№

|

Показатели

|

Единицы измерения

|

Всего

|

2015

|

2020

|

2021

|

2022

|

2023

|

|

1

|

Всего

капиталное вложение (CC)

|

Тыс. ман.

|

7513,2

|

|

|

|

|

|

|

2

|

В

том числе амортизация

|

Тыс. ман.

|

|

751,32

|

751,32

|

751,32

|

751,32

|

751,32

|

|

3

|

Ежедневная

добыча нефти

|

Toнн

|

|

40

|

40

|

40

|

40

|

40

|

|

4

|

Годовая

добыча нефти

|

Тыс. тон

|

|

14,26

|

14,26

|

14,26

|

14,26

|

14,26

|

|

5

|

Себестоимость

нефти 1т

|

Ман./t

|

|

160,17

|

160,17

|

160,17

|

160,17

|

160,17

|

|

6

|

Расходы

на поднятие нефти

|

Тыс. ман

|

|

2284,7

|

2284,7

|

2284,7

|

2284,7

|

2284,7

|

|

7

|

Расходы

на обработку 1т нефти

|

Ман./t

|

|

89,64

|

89,64

|

89,64

|

89,64

|

89,64

|

|

8

|

Расходы

на обработку

|

Тыс. ман.

|

|

1278,64

|

1278,64

|

1278,64

|

1278,64

|

1278,64

|

|

9

|

Эксплуатационные

расходы

|

Тыс. ман.

|

|

3563,34

|

3563,34

|

3563,34

|

3563,34

|

3563,34

|

|

10

|

Всего,

расходы

|

Тыс. ман.

|

|

4314,66

|

4314,66

|

4314,66

|

4314,66

|

4314,66

|

|

11

|

Цена

продажи 1т нефти

|

Ман./t

|

|

341,6

|

341,6

|

341,6

|

341,6

|

341,6

|

|

12

|

Приход

от продажи нефти (GR)

|

Тыс. ман.

|

|

4872,66

|

4872,66

|

4872,66

|

4872,66

|

4872,66

|

|

13

|

Вычитываемый

налог от прибыли

|

Тыс. ман.

|

|

557,99

|

557,99

|

557,99

|

557,99

|

557,99

|

|

14

|

Налог

от прибыли (İT)

|

Тыс. ман.

|

|

111,6

|

111,6

|

111,6

|

111,6

|

111,6

|

|

15

|

Наличный

денежный поток CF

|

Тыс. ман.

|

|

446,4

|

446,4

|

446,4

|

446,4

|

446,4

|

|

16

|

Наличный

денежный поток с учетом инфляции (5 %) и

дисконта (10 %)

|

Тыс. ман.

|

|

406,66

|

322,3

|

308,01

|

293,73

|

280,78

|

|

17

|

Абсолютная текущая

стоимость NPV

|

Тыс. ман.

|

|

832,52

|

2604,7

|

2912,71

|

3206,44

|

3487,22

|

|

18

|

Срок

окупаемости PBP

|

год

|

6,4

|

|

|

|

|

|

|

19

|

Внутренняя

норма рентабельности İRR

|

%

|

20,7

|

|

|

|

|

|

Любой проект, реализуемый в нефтяной отрасли, служит развитию экономики страны, и в этом смысле предлагаемый проект, направленный на технологические изменения, имеет особое значение. Нефтяная промышленность является вероятным уровнем и связана с риском. Меры по предотвращению и снижению потенциальных рисков также направлены на уменьшение ущерба, который может быть причинен в целом.

С учетом изученного алгоритма и мирового опыта на следующем этапе исследований целесообразно провести экономическую оценку внутренних инвестиций на примере конкретного объекта добычи нефти и газа. Следует отметить, что в исследовании рассматривались только проекты, связанные с нефтегазовыми технологиями, реализованные за счет внутренних инвестиций SOCAR.

Оценка эффективности инвестиций – самый ответственный шаг в процессе принятия инвестиционных решений [33].

Срок окупаемости и темпы развития предприятия во многом зависят от того, насколько объективной и всесторонней будет эта оценка. Положительное влияние оказывают принципы, критерии и методы, используемые при объективной оценке эффективности инвестиционных проектов. Основные базовые принципы, используемые при оценке эффективности реальных инвестиционных проектов:

1. Принцип оценки возвращения вложенного капитала.

2. Принцип доведения инвестированного капитала и денежных потоков до их текущей стоимости.

3. Принцип выбора дифференцированной ставки (ставки дисконтирования) начисленного процента.

4. Принцип изменения нормы дисконтирования в зависимости от цели оценки.

Одним из основных критериев принятия инвестиционного проекта является положительный остаток реальных денег, накопленных на любом временном интервале. Отрицательный баланс реальных денег требует дополнительных средств.

Заключение

Для сравнения разных инвестиционных проектов рекомендуется использовать разные критерии. Учитывая тот факт, что четкий и серьезный анализ всех факторов, влияющих на сравнительную оценку эффективности инвестиционных проектов, – это слишком большая работа, мы довольны тем, что комментируем методические рекомендации по их выбору для оценки и финансирования инвестиционных проектов в рыночной экономике. Эти рекомендации основаны на методологии, применяемой в современной международной практике. Рекомендации отражают систему организационно-экономических механизмов, показателей, критериев и методов, используемых для оценки эффективности инвестиционных проектов в процессе подготовки и реализации на разных уровнях управления.

Срок окупаемости инвестиций – это ожидаемый период окупаемости первоначальных капитальных вложений из чистой выручки в денежном выражении. Здесь рассчитывается период, в течение которого инвестиционные затраты полностью возмещаются за счет суммы, полученной в результате деятельности нефтегазовых предприятий. В случаях, когда годовые поступления денежных средств различны, расчеты производятся постепенно: сумма амортизационных отчислений или чистая прибыль вычитаются из общих первоначальных затрат в каждом интервале планирования до тех пор, пока сальдо не станет отрицательным. Достоинством этого метода является его простота.

Инвестиционный процесс всегда связан с риском, потому что время увеличивает неопределенность, и чем больше срок окупаемости, тем выше риск проекта. Следовательно, при принятии решения следует учитывать фактор риска, то есть изменение во времени следует учитывать при оценке затрат, доходов, прибыли и экономической рентабельности проекта.

Как уже упоминалось, для сравнения разных вариантов инвестиционного проекта и выбора лучшего из них используются разные показатели:

a) дисконтированный чистый доход илиинтегральная эффективность (NPV);

б) индекс дохода или прибыльный индекс (Pİ);

в) внутренная норма доходности или норма прибыльности (İRR);

г) период возмещения (PBP, DPBP).

При использовании показателей для сравнения различных инвестиционных проектов они должны быть представлены в сопоставимой форме.

Источники:

2. Комплект нормативных документов по управлению рисками SOCAR-а, 24.01.08, с.42.

3. Рэдхед К. Управление финансовыми рисками. М.: ИНФРА – М, 2015, с.234.

4. Гасанов Н.Я Методика оценки инвестиционного проекта и принятия решения //Экономика и жизнь, 2005, №7, с.36-42.

5. Гусейнов T.H. Направления повышения экономической и социальной эффективности инвестиций в Азербайджанской Республике, Автореферат диссертации для получения ученой степени к.э.н. Баку, 2005, с.43.

6. Ибрагимов A.Д. Инвестиции: сущность, классификация и проблемы учета //финансы и учёт, 2006, №3, с.30-36.

7. Касимов С.M. Возможности повышения роли анализа в эффективности управленческих решений //Нефтяная хозяйство Азербайджана, 2004, №6, с.43-48.

8. Маммедов В.Б. Улучшение инвестиционной политики Азербайджана и управление иностранными инвестициями // Экономика и жизнь, 2000, №4-6, с.62-65.

9. Юшков О.А. Экономика инвестиционных процессов. учеб.пособие. Иркутск Изд-во БГУ, 2018, с.106.

10. Мурадов A.Н. Стоимость технологических инноваций в промышленности Азербайджана и факторы, препятствующие ее развитию //Вести НАНА, серия Экономических наук, 2008, №3, с.12-16.

11. Самедзаде З.А., Алиев E.А., Алиев Н.С. Проектирование инвестиций, Баку, 2002, с.128.

12. Алиев И.Г. Каспийская нефть Азербайджана, М.: Известия, 2003, c.619.

13. Алиев Т.Н. Роль экспортного трубопровода Баку-Тбилиси-Джейхан в социально - экономичеслом развитии Азербайджана //Азербайджанское Нефтяное Хозяйство, 2007, N-5, c.9-14.

14. Алиев Ш.Т. Экономика Азербайджана. Учебник для студентов высшей школы, Сумгаит: Типография Сумгаитского Государственного Университета, 2018, с.376.

15. Андреев А.Ф., Зубарева В.Д. Методические аспекты оценки инвестиционных проектов в нефтяной и газовой и промышленности, М.: Полиграф, 1996, c.90.

16. Плаксий С. И. Высшее образование: вызовы и ответы. М.: Изд-во Нац. ин-та бизнеса, 2014, с.603

17. Байрамов А.А. Инвестиционный климат и иностранные инвестиции в топливно-энергетическом комплексе Азербайджана //Финансы и учет, 2006, №9, с.3-10.

18. Юзвович Л.И., Дегтярев С.А., Князевой Е.Г. Инвестиции. Екатеринбург: Изд-во Урал. ун-та, 2016, с.543.

19. Бирмак Г, Шмидт С. Экономический анализ инвестиционных проектов. Пер. с англ. под ред А.П.Белых, М: Банки и биржы, ЮНИТИ, 1997, c.211.

20. Газеев М.Х., Смирнов А.П., Хрычев А.И. Показатели эффективности инвестиции в условиях рынка М. ПМБ ВНИИОЭКК 1993, c.127.

21. Завлин Л.Н., Васильев А.В, Кноль Ф.Н. Оценка экономической эффективности инвестиционных проектов (Современные подходы). СПб, Кощка, 1995, с.210.

22. Аскинадзи В.М. Инвестиции: учебник для бакалавров / В.М. Аскинадзи, В.Ф.Максимова. Москва: Издательство Юрайт, 2019, с.422.

23. Холодкова В.В. Управление инвестиционным проектом: учебник и практикум для академического бакалавриата/ В.В.Холодкова. М.: Издательство Юрайт, 2019, с.302.

24. Коломина М.Е. Сущность и измерение инвестиционных рисков //Финансы, 1994, №4, с.19-27.

25. Инвестиции: учебник/ [Л.И.Юзвович и др.]; под ред. Л.И.Юзвович; М-во науки и высш. образования Рос. Федерации, Урал.федер. ун-т.- 2-е изд., испр. И доп. Екатеринбург: Изд-во Урал.ун-та, 2018, с.610.

26. Алмосов А.П., Брехова Ю.В., Шураев Д.А.Влияние отраслевых факторов на формирование капитализации нефтяных компаний. (на материалах отечественных компаний нефтяного сектора) // Вопросы управления, 2019, № 2 (38), с.217-223.

27. Ковалетов, О.Э. Инвестиции в электроэнергетике // Инновации и инвестиции. 2018, №3. с.289-293.

28. Липатников В. С., Кирсанова К. А. Оценка влияния неблагоприятной экономической и геополитической ситуации на стоимость российских нефтегазовых компаний // Управленческие науки, т. 8, № 2, 2018, с.30-43.

29. Щтефан М.А., Елизарова Ю.М. Оценка эффективности и рисков инвестиционных проектов: интегральный подход // Бизнес-информатика № 4(46), 2018, с.54-56.

30. Бударина Н.А. Иностранные инвестиции в нефтегазовый комплекс России. International Journal of Humanities and Natural Sciences, vol.1-2 (40), 2020.

31. Нарметов Т.Ф. Проблемы эффективности инвестиционных проектов в нефтегазовой отрасли / Т.Ф.Нарметов. Текст: непосредственный // Молодой ученый. 2020, № 25 (315), с.199-202.

32. Ковалева Д.Ю. Проблемы экономического развития промышленного предприятия нефтегазового сектора / Д.Ю.Ковалева, Ю.М.Асатурова. Текст: непосредственный // Молодой ученый. 2018. № 46 (232).с.368-370.

33. Лившиц В.Н., Миронова И.А., Швецов А.Н. Оценка эффективности инвестиционных проектов в различных условиях, Экономика в промышленности. 2(1), 2019, с.29-43.

Страница обновлена: 12.01.2026 в 15:18:12

Download PDF | Downloads: 80

Kriterii otsenki investitsionnyh proektov v neftegazodobyvayushchey promyshlennosti i ikh kharakternye osobennosti

Akhmedova T.M.Journal paper

Creative Economy

Volume 15, Number 5 (May 2021)

JEL-classification: G31, L71, Q35

References:

Aliev I.G. (2003). Kaspiyskaya neft Azerbaydzhana [Azerbaijan's Caspian oil] M.: Izvestiya. (in Russian).

Aliev Sh.T. (2018). Ekonomika Azerbaydzhana [Economy of Azerbaijan] Sumgait: Tipografiya Sumgaitskogo Gosudarstvennogo Universiteta. (in Russian).

Aliev T.N. (2007). Rol eksportnogo truboprovoda Baku-Tbilisi-Dzheykhan v sotsialno - ekonomicheskom razvitii Azerbaydzhana [The role of the Baku-Tbilisi-Ceyhan export pipeline in the socio-economic development of Azerbaijan]. Azerbaydzhanskoe neftyanoe khozyaystvo. (5). 9-14. (in Russian).

Allakhverdiev Z.G. (2007). Rol neposredstvennyh investitsiy v formirovanii Azerbaydzhanskoy ekonomike [The role of direct investment in the formation of the Azerbaijani economy]. Finansy i uchet. (4). 3-7. (in Russian).

Almosov A.P., Brekhova Yu.V., Shuraev D.A. (2019). Vliyanie otraslevyh faktorov na formirovanie kapitalizatsii neftyanyh kompaniy. (na materialakh otechestvennyh kompaniy neftyanogo sektora) [Influence of industry factors on the formation of capitalization of oil companies (on the materials of domestic oil companies)]. Voprosy upravleniya. (2(57)). 217-223. (in Russian). doi: 10.22394/2304-3369-2019-2-217-223 .

Andreev A.F., Zubareva V.D., Sarkisov A.S. (1996). Metodicheskie aspekty otsenki investitsionnyh proektov v neftyanoy i gazovoy i promyshlennosti [Methodological aspects of the evaluation of investment projects in the oil and gas industry] M.: Poligraf. (in Russian).

Askinadzi V.M., Maksimova V.F. (2019). Investitsii [Investments] Moscow: Izdatelstvo Yurayt. (in Russian).

Bayramov A.A. (2006). Investitsionnyy klimat i inostrannye investitsii v toplivno-energeticheskom komplekse Azerbaydzhana [Investment climate and foreign investments in the fuel and energy complex of Azerbaijan]. Finansy i uchet. (9). 3-10. (in Russian).

Birmak G., Shmidt S. (1997). Ekonomicheskiy analiz investitsionnyh proektov [Economic analysis of investment projects] M.: Banki i birzhi, YuNITI. (in Russian).

Budarina N.A., Kaytanba S. (2020). Inostrannye investitsii v neftegazovyy kompleks Rossii [Foreign investments in the oil and gas complex of Russia]. International Journal of Humanities and Natural Sciences. (1-2(40)). 65-67. (in Russian). doi: 10.24411/2500-1000-2020-10063 .

Gasanov N.Ya. (2005). Metodika otsenki investitsionnogo proekta i prinyatiya resheniya [Methodology of investment project evaluation and decision-making]. Economics. (7). 36-42. (in Russian).

Gazeev M.Kh., Smirnov A.P., Khrychev A.I. (1993). Pokazateli effektivnosti investitsii v usloviyakh rynka [Investment performance indicators in market conditions] M.: PMB VNIIOEKK. (in Russian).

Guseynov T.H. (2005). Napravleniya povysheniya ekonomicheskoy i sotsialnoy effektivnosti investitsiy v Azerbaydzhanskoy Respublike [Directions for improving the economic and social efficiency of investments in the Republic of Azerbaijan] Baku. (in Russian).

Ibragimov A.D. (2006). Investitsii: sushchnost, klassifikatsiya i problemy ucheta [Investments: the essence, classification and problems of accounting]. Finance. (3). 30-36. (in Russian).

Kasimov S.M. (2004). Vozmozhnosti povysheniya roli analiza v effektivnosti upravlencheskikh resheniy [Opportunities to increase the role of analysis in the effectiveness of management decisions]. Neftyanoe khozyaystvo Azerbaydzhana. (6). 43-48. (in Russian).

Kholodkova V.V. (2019). Upravlenie investitsionnym proektom [Investment project management] M.: Izdatelstvo Yurayt. (in Russian).

Kolomina M.E. (1994). Sushchnost i izmerenie investitsionnyh riskov [The nature and measurement of investment risks]. Finance. (4). 19-27. (in Russian).

Kovaletov O.E. (2018). Investitsii v elektroenergetike [Investments in the electric power industry]. Innovation and Investment. (3). 289-293. (in Russian).

Kovaleva D.Yu., Asaturova Yu.M. (2018). Problemy ekonomicheskogo razvitiya promyshlennogo predpriyatiya neftegazovogo sektora [Problems of economic development of an industrial enterprise in the oil and gas sector]. The young scientist. (46(232)). 368-370. (in Russian).

Lipatnikov V.S., Kirsanova K.A. (2018). Otsenka vliyaniya neblagopriyatnoy ekonomicheskoy i geopoliticheskoy situatsii na stoimost rossiyskikh neftegazovyh kompaniy [Assessment of the impact of the adverse economic geopolitical environment on the worth of russian oil and gas companies]. Management Sciences. 8 (2). 30-43. (in Russian). doi: 10.26794/2404-022X-2018-8-2-30-43 .

Livshits V.N., Mironova I.A., Shvetsov A.N. (2019). Otsenka effektivnosti investitsionnyh proektov v razlichnyh usloviyakh [Evaluating investment projects efficiency in various conditions]. Economy in the industry. 21 (1). 29-43. (in Russian). doi: 10.17073/2072-1633-2019-1-29-43 .

Mammedov V.B. (2000). Uluchshenie investitsionnoy politiki Azerbaydzhana i upravlenie inostrannymi investitsiyami [Improving Azerbaijan's investment policy and foreign investment management]. Economics. (4-6). 62-65. (in Russian).

Muradov A.N. (2008). Stoimost tekhnologicheskikh innovatsiy v promyshlennosti Azerbaydzhana i faktory, prepyatstvuyushchie ee razvitiyu [The cost of technological innovations in the Azerbaijani industry and the factors hindering its development]. Vesti NANA, seriya Ekonomicheskikh nau. (3). 12-16. (in Russian).

Narmetov T.F. (2020). Problemy effektivnosti investitsionnyh proektov v neftegazovoy otrasli [Problems of efficiency of investment projects in the oil and gas industry]. The young scientist. (25(315)). 199-202. (in Russian).

Plaksiy S.I. (2014). Vysshee obrazovanie: vyzovy i otvety [Higher education: Challenges and answers] M.: Izd-vo Nats. in-ta biznesa. (in Russian).

Redkhed K. (2015). Upravlenie finansovymi riskami [Financial risk management] M.: INFRA-M. (in Russian).

Samedzade Z.A., Aliev E.A., Aliev N.S. (2002). Proektirovanie investitsiy [Investment design] Baku. (in Russian).

Shtefan M.A., Elizarova Yu.M. (2018). Otsenka effektivnosti i riskov investitsionnyh proektov: integralnyy podkhod [Investment project efficiency and risk evaluation: an integrated approach]. Business informatics. (4(46)). 54-56. (in Russian). doi: 10.17323/1998-0663.2018.4.54.65 .

Yushkov O.A. (2018). Ekonomika investitsionnyh protsessov [Economics of investment processes] Irkutsk: Izd-vo BGU. (in Russian).

Yuzvovich L.I. i dr. (2018). Investitsii [Investment] Yekaterinburg: Izd-vo Ural.un-ta. (in Russian).

Yuzvovich L.I., Degtyarev S.A., Knyazev E.G. (2016). Investitsii [Investments] Yekaterinburg: Izd-vo Ural. un-ta. (in Russian).

Zavlin L.N., Vasilev A.V, Knol F.N. (1995). Otsenka ekonomicheskoy effektivnosti investitsionnyh proektov (Sovremennye podkhody) [Evaluation of the economic efficiency of investment projects (Modern approaches)] SPb.: Nauka. (in Russian).