Цифровые валюты центральных банков: зарубежный опыт и российская практика

Болонина С.Е.1, Булеев В.А.1

1 Негосударственное частное образовательное учреждение высшего образования Московский финансово-промышленный университет «Синергия», ,

Скачать PDF | Загрузок: 162

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 3 (Март 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=65632779

Аннотация:

В данной статье рассматриваютсязарубежный опыт и российская практикав области CBDC. На примере отдельных стран проанализированы их концепции внедрения CBDC. Выявлены факторы, определяющие движущие силы развития CBDC. Представлены результаты исследования Банка международных расчётов на предмет актуальности запуска CBDC (оптовых/розничных) по финансовым критериям как в развитых, так и развивающихся странах. Обоснованы ключевые преимущества введения цифрового рубля в России. Текущий российский опыт внедрения цифрового рубля демонстрирует, что Банк России использовал комплексный подход при разработке концепции и платформы цифровой национальной валюты.

Сделан вывод, что несмотря на перечисленные преимущества CBDC, её выпуск может столкнуться с рядом проблем, среди которых недоверие к властям и их инициативам, непонимание и нежелание общества использовать централизованную цифровую валюту

Ключевые слова: цифровая валюта центрального банка (ЦВЦБ, CBDC); финансовые технологии; цифровой рубль; платёжная система; криптовалюта; блокчейн

JEL-классификация: G21, G28, Е52, E58

Введение. Большинство центральных банков в настоящее время изучают возможности CBDC, и более четверти из них разрабатывают или запускают конкретные пилотные проекты [6]. Многие из юрисдикций исследуют, – существует ли необходимость обеспечения постоянного оптового/розничного доступа к цифровым деньгам центральных банков, в период продолжающихся трансформаций в финансах и технологиях. Мотивация внедрения CBDC может основываться прежде всего на роли денег центрального банка как общественного блага. В то же время, внедрение CBDC может стать инновационной возможностью для денежной (платёжно-расчётной) системы. Именно в этом контексте центральные банки продолжили свое сотрудничество для углубления практической политики и технического анализа CBDC.

Идея внедрения национальных CBDC стала активно обсуждаться в конце 2010-х годов, и была следствием начавшегося бума криптовалют, основанных на технологиях блокчейн. Bitcoin (BTC), Etherium (ETH), Dogecoin (DOGE) и другие набиравшие популярность криптовалюты поставили перед финансовыми аналитиками центральных банков задачу перехватить инициативу у частных эмитентов и создать инструмент, аналогичный криптовалютам, но централизованно эмитируемого государством, а не распределённой децентрализованной частной сетью.

Исследования CBDC и международное сотрудничество в этой области предполагают крупномасштабные инвестиции в проектные решения, касающиеся технологий, предпочтений конечных пользователей и бизнес-моделей, при этом решение о выпуске CBDC остается открытым. Выпуск и разработка CBDC являются суверенными решениями соответствующих финансовых органов, основанными на их оценках и обстоятельствах юрисдикций, однако коллективная работа над общими вопросами имеет смысл.

По настоящее время эксперименты с новыми формами цифровых денег продолжаются, и концептуальное разнообразие, предоставляемое новыми технологиями, означает, что, хотя CBDC четко определена, это определение не всегда адекватно понимается. CBDC – это цифровой платежный инструмент, выраженный в национальной расчетной единице, который является прямым обязательством центрального банка [5].

Сегодня центральные банки эмитируют два типа денег и предоставляют инфраструктуру для поддержки третьего [7]. Выпускаются физические (наличные) и электронные депозиты центрального банка. Физические деньги широко доступны и являются одноранговыми. Напротив, резервы центрального банка являются электронными и доступны только финансовым учреждениям. Третий тип денег – это частные деньги, которые доступны физическим и юридическим лицам через электронные депозиты в коммерческих банках. Важно отметить, что, хотя денежные средства и резервы являются обязательствами центрального банка, депозиты коммерческих банков таковыми не являются. CBDC станет новым типом денег центрального банка. Для CBDC общего назначения потребуется базовая система для удобного предоставления и распространения ее среди общественности. Эта система будет включать в себя центральный банк, оператора(ов), участвующих поставщиков платежных услуг и банковские платежи. CBDC будет распространяется на все типы платежей, существующих в экономике государства [15].

По данным агентства Reuters, на текущий момент изучением или созданием CBDC в той или иной степени занимаются порядка 130 стран [22]: 33 страны осуществляют разработку, среди них Белоруссия, Бразилия, страны ЕС, Канада, США. В 21 стране запущены пилотные проекты, среди них наибольшей степенью готовности к внедрению CBDC обладают Китай и Индия. 4 страны уже внедрили CBDC в полноценную эксплуатацию, – это Нигерия, Ямайка, Багамы и Карибские острова.

Несмотря на всеобщий интерес к цифровым валютам уже имеется негативный опыт внедрения. Эквадор запустил проект национальной цифровой валюты – Dinero Electronico еще в 2014 году, но свернул его в связи с высокой стоимостью разработки и содержания, а также низкой востребованностью со стороны населения [23]. Инициатива не встретила поддержки ни среди бизнеса, ни среди населения, количество пользователей не превысило 3% населения страны [16].

Цель исследования: изучить концепцию CBDC в контексте зарубежного опыта и российской практики.

Сформулированная цель обусловила решение следующих задач:

– рассмотреть зарубежный опыт внедрения CBDC;

– проанализировать российскую практику внедрения цифрового рубля.

Практическая значимость работы заключается в том, что представленное результаты и выводы исследования могут найти применение в деятельности аналитических центров, финансовых учреждений, ответственных за формирование финансовой политики и повышение ее эффективности в области CBDC.

Зарубежный опыт внедрения цифровых национальных валют. На современном этапе CBDC уделяется больше внимания, чем когда-либо прежде. Тем не менее, мотивы для выпуска различаются в разных странах, равно как и политические подходы и технические разработки. Большинство проектов реализуются в странах с передовой цифровой экономикой и высоким потенциалом для инноваций. Работа над розничными CBDC идет более интенсивно там, где экономика крупнее, то есть в развитых странах. Все больше и больше центральных банков рассматривают именно розничные архитектуры, в которых CBDC представляет собой прямое требование к центральному банку, а частный сектор занимается деятельностью, связанной с клиентами.

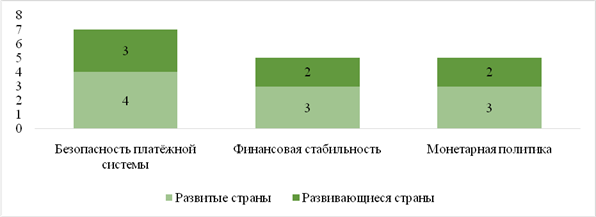

В 2020 году Банком международных расчётов (BIS) было проведено исследование на предмет актуальности запуска CBDC (оптовых/розничных) по финансовым критериям как в развитых, так и развивающихся странах [10; 18] (результаты отражены на рис. 1-2).

Рисунок 1. Актуальность запуска розничных CBDC в развитых/развивающих странах

по финансовым критериям

Примечание: 1 – не так актуально; 2 – довольно актуально; 3 – актуально; 4 – очень актуально.

Источник: [18].

Как видно из рисунка 1, степень актуальности запуска розничных CBDC по всем критериям у развитых стран выше на 1 уровень, чем у развивающихся стран.

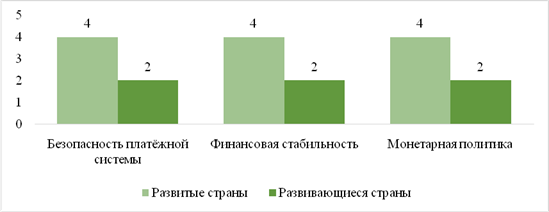

Рисунок 2. Актуальность запуска оптовых CBDC в развитых/развивающих странах

по финансовым критериям

Примечание: 1 – не так актуально; 2 – довольно актуально; 3 – актуально; 4 – очень актуально.

Источник: [18].

Как видно из рисунка 2, степень актуальности запуска оптовых CBDC по всем критериям у развитых стран выше на 2 уровня, чем у развивающихся стран.

При этом, как в развитых, так и в развивающихся странах на потенциальные движущие силы развития CBDC влияют идентичные факторы:

– цифровая инфраструктура: юрисдикции с более высоким уровнем использования мобильных телефонов/Интернета могут иметь более развитую инфраструктуру центрального банка для развития CBDC;

– инновационный потенциал: юрисдикции с более высоким показателем инноваций в целом и, следовательно, потенциалом исследований и разработок экосистемы CBDC для поддержки центральных банков, могут с большей вероятностью реализовать проект CBDC;

– институциональное качество: юрисдикции с более высокой эффективностью правительства могут быстрее запускать проекты CBDC.

Тем не менее, каждая отдельная страна различается по восприятию спроса на CBDC. На данный аспект влияют следующие факторы:

– развитие и финансовая инклюзивность: страны, которые развиты по показателю ВВП на душу населения имеют более высокий спрос на новые способы цифровых платежей. В то время как юрисдикции с меньшим доступом к транзакционным счетам имеют большую потребность в розничных CBDC в качестве финансовой доступности;

– общественный интерес к CBDC: если граждане страны чаще ищут в Интернете информацию о CBDC и связанные с ними темы, то это свидетельствует о том, что они больше осведомлены о CBDC в целом. В этом случае можно ожидать положительной реакции на реализацию CBDC;

– трансграничные платежи: хотя большинство CBDC служат внутренним целям, можно ожидать, что такая форма денег может быть востребована в глобально интегрированных экономиках, таких как Европейский Союз (ЕС), БРИКС, ЕАЭС для трансграничных межбанковских расчетов или денежных переводов мигрантов [8; 12]. Открытость торговли (сумма импорта и экспорта по отношению к ВВП) может служить показателем трансграничного спроса на новые варианты оплаты товаров и услуг [9; 11].

Далее, обратимся к международному опыту внедрения CBDC на примере отдельных стран.

Китай. Китай начал тестировать свою цифровую валюту (e-CNY) в 2020 году. Тестирование цифрового юаня продолжается до сих пор. Наиболее активно цифровой юань был развернут в начале 2022 года во время зимних Олимпийских игр.

Цифровая валюта Китая функционирует следующим образом: для каждой виртуальной валютной единицы определяется цифровой код, хранится в цифровом кошельке и беспрепятственно передается держателем кошелька в цифровые кошельки других людей, компаний, а также бюджетных учреждений.

Доступ к e-CNY можно получить как через приложения коммерческих банков, так и через приложение, управляемое Народным Банком Китая (НБК). Основными целями цифрового юаня являются:

– повышение эффективности платежной системы центрального банка;

– обеспечение «резервной копии» системы розничных платежей;

– повышение финансовой доступности;

– e-CNY должен стать альтернативой мобильным платежным приложениям Alipay и WeChat Pay, которые доминируют в ежедневных розничных транзакциях Китая.

Большинство людей в Китае не используют наличные или кредитные карты, полагаясь на свои мобильные приложения, что облегчает введение в платежный оборот e-CNY. От 10% до 20% граждан Китая не имеют банковских счетов и не могут получить доступ к коммерческой финансовой системе [13].

Посетители Китая из других стран также часто испытывают трудности с участием в платежной системе, в которой доминируют мобильные устройства. Поэтому, одной из целей внедрения e-CNY стало обеспечение доступности платежной системы.

В Китае реализуется двухуровневая модель CBDC, в которой НБК выпускает e-CNY уполномоченным операторам (коммерческим банкам), отвечающим за распространение цифрового юаня и предоставление платежных услуг населению. Такая модель обеспечивает доступ к e-CNY через традиционных финансовых посредников, сохраняя многие их функции в финансовой системе страны.

Изначально проект был ориентирован на использование цифрового юаня во внутреннем розничном денежном обороте, однако НБК изучает возможности его применения в трансграничных платежах. Поэтому, дополнительным преимуществом использования CBDC для Китая является создание каналов международных платежей, не контролируемых США.

Индия. В октябре 2022 года Резервный Банк Индии (RBI) представил концептуальную записку о разработке цифровой валюты, а в конце года начался пилотный проект по внедрению цифровой рупии в банковском розничном секторе [21].

Ожидается, что использование национальной цифровой валюты улучшит эффективность межбанковского рынка за счет снижения транзакционных издержек и снижение роли банков-посредников. Целью внедрения цифровой рупии является упрощение межбанковских операций, а также предоставление пользователям в цифровой форме свойств наличных денег, таких как надежное хранение, прямую передачу и моментальные расчеты. Как и наличные деньги, CBDC не будет приносить проценты и будет конвертируема в другие формы денег, включая банковские депозиты.

Государство также проявляет интерес к внедрению цифровой рупии как средства борьбы с теневой экономикой. В результате денежной реформы 2016 года в стране были изъяты из оборота и заменены крупные купюры в попытке вывести средства обратно в «белый» оборот. Теневой сектор в то время составлял порядка 450 млрд. долл. или 20% ВВП страны и широкое использование наличных средств представляло собой, в том числе способ уклонения от уплаты налогов. После реформы начал расти интерес к криптовалютам, средства, комплексного оборота которых в Индии пока отсутствуют. Внедрение цифровой рупии – это шаг к снижению доли наличности в обороте и усилению контроля государства над финансовыми операциями граждан.

Багамы и Карибские острова. Первой внедрённой цифровой национальной валютой в мире стал Багамский «Песчаный доллар» (Sand dollar), который был запущен в октябре 2020 года [14].

С учётом того, что страна представляет собой архипелаг из отдалённых островов, на которых порядка четверти населения не имеют банковских счетов, целью внедрения «Песчаного доллара» стало повышение финансовой инклюзивности, то есть доступности. Также на это решение повлияли неблагоприятные климатические условия, штормы и ураганы, результатами которых являются разрушения, недоступность финансовой инфраструктуры и отсутствие доступа населения к денежным средствам.

«Песчаный доллар» находится в эквивалентном соотношении к багамскому доллару, который привязан к доллару США. Его хранение и использование осуществляются с помощью цифрового кошелька. Сотрудничество с платежной системой Mastercard позволило обеспечить прием данной валюты по платежным картам [15].

Несмотря на разумность, преследуемых при введении «Песчаных долларов» идей, на начальном этапе он не снискал популярности у населения, что обусловлено высокой долей теневой экономики в стране и недоверием граждан к новым финансовым технологиям. Поэтому, даже через два года после внедрения, его оборот составлял менее 1% находящейся в обращении денежной массы. Однако, к концу 2022 года в связи с усилением контроля со стороны властей за оборотом бумажных денег, окончательным снятием ковидных ограничений и восстановлением туризма в стране, «Песчаный доллар» начал приобретать популярность. В настоящее время открыто около 100 тысяч цифровых кошельков, что соответствует четверти населения страны.

Нигерия. Второй страной в мире после Багамских островов стала Нигерия, которая внедрила свою цифровую валюту eNaira [19]. Пилотный проект был запущен Центральным Банком Нигерии в октябре 2021 года. Это стратегическое решение, как и в случае с Багамскими островами, было принято для содействия переходу населения страны от наличных расчетов к безналичным операциям. Несмотря на то, что Нигерия имеет крупнейшую в Африке экономику – ВВП страны составляет более чем 400 млрд. долл. США, 60% населения пользуются наличными и не имеют банковских счетов.

Согласно отчету о внедрении eNaira, за первый год в цифровой валюте были проведены транзакции на сумму примерно в 9,3 млн. долл. США. Приложение eNaira было загружено 840 тыс. раз, обеспечивая доступ к 270 тыс. активным кошелькам. В ноябре 2022 года гражданам, не имеющим банковских счетов, была предоставлена возможность открыть кошелек eNaira с помощью мобильного телефона, тем самым увеличив тем самым область покрытия и удобство использования цифровой валюты.

Правительство Нигерии предлагает различные бонусы и скидки на услуги такси и общественный транспорт для привлечения пользователей к использованию eNaira. Тем не менее, на данный момент лишь небольшая доля населения пользуется цифровой валютой, несмотря на наличие криптовалютных бирж и инфраструктуры для обмена в стране.

Для стимулирования граждан к использованию цифровой валюты Центральным Банком Нигерии были введены ограничения на снятия наличных средств, и только после этой меры начался рост использования eNaira. Количество электронных кошельков достигло 13 млн. или 6% от населения страны [20].

Швеция. В отличие от рассмотренных выше стран, в Швеции, напротив, крайне непопулярно использование наличных денег: за последние несколько лет их доля в обращении не превышала 2%. Свыше половины банков в Швеции не имеют наличных денег в своих хранилищах. Платежи обычно осуществляются с помощью кредитных, дебетовых карт или мобильных приложений. Поэтому, цель вытеснения наличности из денежного оборота не ставилась. Центральный Банк Швеции (Sveriges riksbank) запустил проект цифровой кроны в 2017 году, чтобы проанализировать потребность в этом инструменте. Регулятор считает, что электронная крона может повысить устойчивость национальной платежной системы. Её введение дополнило бы предложение платежных услуг со стороны частного сектора. Важно, чтобы на случай серьезных сбоев в работе систем банка или карточной компании существовала альтернатива.

Sveriges riksbank, эмитирующий цифровую крону, предоставляет платежным агентам прямой доступ к цифровой инфраструктуре, что стимулирует разработку инновационных цифровых решений и расширяет круг платежных агентов. Sveriges riksbank приступил к реализации практической фазы проекта в 2020 году. На этом этапе была создана цифровая платформа, прорабатывались технические решения, оценивались преимущества и недостатки выбранной для реализации модели.

Были проведены следующие виды работ по проекту цифровой кроны:

– оценка влияния ввода электронной кроны на шведскую экономику;

– тестирование технических решений перед пилотным запуском цифровой кроны с упором на офлайн-платежи;

– оценка соответствия эмиссии цифровой кроны мандату Sveriges riksbank и определение необходимых законодательных поправок;

– взаимодействие с различными органами власти и бизнесом по проекту цифровой кроны и обсуждение деталей проекта;

– проведение исследований, ориентированных на конечных пользователей.

Техническая часть проекта была завершена Sveriges riksbank в 2023 году. Вопрос о вводе электронной кроны в Швеции является политическим решением. Исследование роли государства на платежном рынке, представленное в марте 2023 года, показывает, что в настоящее время у Sveriges riksbank недостаточно социальных потребностей для выпуска цифровой кроны. Однако, глобальные изменения могут привести к иной оценке в будущем [24].

Рассмотрев зарубежный опыт, перейдём к российской практике внедрения CBDC.

Российская практика внедрения цифрового рубля. Банк России еще не принял решение о выпуске цифрового рубля. В консультативном докладе «Цифровой рубль» [4] представлены возможные варианты и способы реализации такого решения, а также необходимые функциональные требования. Учитывая, что введение цифрового рубля станет значимым событием для экономики и общества, Банк России считает принципиально важным обсудить ключевые аспекты, преимущества, возможные риски, этапы и сроки реализации этого проекта с финансовым сектором, экспертным сообществом, а также со всеми заинтересованными лицами.

В конце 2022 года в Госдуму РФ были внесены два законопроекта, которые ввели в платежную систему России новое понятие: – «цифровой рубль» – это дополнительная форма российской национальной валюты, которая будет эмитироваться Банком России в цифровом виде. Цифровой рубль сочетает в себе свойства наличных и безналичных рублей» [2; 3].

Организационный процесс внедрения цифрового рубля был предусмотрен в несколько этапов:

– в декабре 2021 года был создан прототип платформы цифрового рубля;

– в течение 2022 года производилось тестирование прототипа платформы цифрового рубля и разработка дорожной карты по его внедрению с учетом результатов тестирования. Также осуществлялась разработка законодательной базы для внедрения цифрового рубля;

– в августе 2023 года осуществлён старт пилотного проекта, начато проведение операций с реальными цифровыми рублями с привлечением узкого круга клиентов – 13 банков, 600 физических лиц и 20 юридических лиц;

– в ноябре 2023 года был проведён первый трансграничный перевод в цифровых рублях из России в Беларусь [17].

Для реализации концепции цифрового рубля в России выбрана двухуровневая розничная модель:

– на первом уровне находится Банк России, который осуществляет эмиссию цифрового рубля и управление его платформой, а также формирование практик, стандартов, политики безопасности. Банк России открывает счета банкам и финансовым организациям, обеспечивает расчеты в цифровых рублях через кошельки клиентов, получая запросы через приложения банков;

– на втором уровне находятся банки, которые имеют доступ к платформе цифрового рубля и могут осуществлять операции с электронными кошельками своих клиентов по их поручению. Они призваны обеспечить привлечение и взаимодействие клиентов с платформой цифрового рубля. Кроме того, банки отвечают за ПОД/ФТ/ФРОМУ [1].

Отдельным участником платформы цифрового рубля является Федеральное казначейство, которое осуществляет операции со своего кошелька в счет обеспечения деятельности бюджетных организаций.

Платформа цифрового рубля строится на нескольких базовых принципах:

– эмитентом цифрового рубля является Банк России;

– цифровой рубль – это обязательство Банка России;

– 1 цифровой рубль равен одному наличному/безналичному рублю;

– клиенту открывается только один кошелёк в цифровых рублях;

– кошельки размещаются на платформе Банка России;

– средства в кошельке доступны клиенту через любой банк, где у него открыт счет;

– на размещённые в кошельке цифровые рубли не начисляется процентный доход;

– в цифровых рублях не выдаются кредиты.

Преимуществами цифрового рубля, которые должны способствовать его принятию рынком, являются:

– для государства: снижение издержек на администрирование бюджетных платежей; гарантированная адресная доставка целевых выплат гражданам и бизнесу; потенциал для упрощения проведения трансграничных платежей в условиях санкций;

– для финансового рынка: повышение конкуренции; появление новых финансовых продуктов и сервисов («смарт-контрактов»), с помощью которых можно будет управлять отдельными единицами цифровых денег, то есть программировать их на определенные действия; развитие новой платёжной инфраструктуры.

– для физических, юридических лиц и корпоративных клиентов: возможность использования без доступа к Интернету; безопасность и сохранность средств; улучшение условий клиентского обслуживания; снижение издержек на проведение операций, так как для граждан операции в цифровых рублях будут бесплатными, для бизнеса комиссия будет минимальной; возможность мгновенной конвертации в наличную или безналичную форму.

Таким образом, цифровой рубль создаёт среду, где платёж, сделка и управление информацией являются одним целым и надёжно защищены.

Среди недостатков цифрового рубля выделяют следующие:

– в отличие от безналичных средств на цифровой рубль не начисляются проценты или кешбэки с покупок;

– несмотря на то, что оплату можно будет совершать офлайн, для пополнения цифрового кошелька все равно потребуется интернет;

– не исключены мошеннические схемы, связанные с атаками на банковские серверы.

Планы по развитию цифрового рубля на 2024 год включают в себя ряд мероприятий:

– расширение пилотного проекта, увеличение фокус-группы до 5 тыс. пользователей;

– проведение платежей между юридическими лицами (B2B);

– разработка и внедрение динамических QR кодов;

– проведение оплаты товаров и услуг физическими лицами (C2B).

Переход на масштабное использование цифрового рубля запланирован на 2025 год.

Заключение

Рост популярности криптовалют и всеобщая цифровизация привели к необходимости создания новых платёжных инструментов, контролируемых государством, и стали основной причиной первых экспериментов в области создания CBDC во многих странах.

Если в 2010-х годах разработка и внедрение CBDC в большей степени являлись точечными инициативами отдельных государств, связанными со спецификой их отдельно взятых финансовых рынков, то уже к концу 2020 года изучение вопросов потенциала и способов применения CBDC стало направлением деятельности большей части центральных банков мира. В нескольких странах CBDC уже внедрены и используются, в части стран запущены пилотные проекты, ряд государств находится на этапе изучения и разработки концепции своей цифровой валюты.

Преимущества, которые предоставляют CBDC, имеют как общий характер, присущий данной форме денег, так и свою специфику, обусловленную уровнем развития конкретной страны, её географическим положением, геополитической обстановкой.

Можно выделить несколько ключевых достоинств CBDC:

– решение проблемы доступа к финансовым услугам для не вовлечённых сегментов (повышение финансовой доступности, инклюзивности) с помощью офлайн платежей;

– предоставление альтернативы существующим финансовым услугам;

– повышение эффективности платежной системы центрального банка, ускорение процесса расчетов;

– прозрачность расчетов для регулятора, возможность осуществления непосредственного контроля за движением денежных средств;

– снижение объёма теневых операций;

– повышение безопасности национальной платёжной системы;

– появление альтернативного варианта осуществления трансграничных платежей и расчётов.

Однако, несмотря на перечисленные преимущества, из опыта Эквадора, отказавшегося от внедрения CBDC, а также Нигерии, в которой выпуск CBDC не привел к ожидаемым результатам и повлек за собой крайне низкий интерес населения, свидетельствует о том, что имплементация цифровой валюты может столкнуться с рядом проблем, среди которых недоверие к властям и их инициативам, непонимание и нежелание общества использовать централизованную цифровую валюту.

Мировой опыт показывает, что основной целью, преследуемой при внедрении CBDC в развивающихся странах, в которых финансовый сектор развит слабо, является улучшение финансовой доступности платежных услуг населению, а также контроля за финансовой системой со стороны государства в условиях широкого распространения использования наличных средств и существования теневой экономики.

В развитых странах, на фоне преобладания безналичных расчётов и широкой доступности финансовых услуг гражданам, главной мотивацией к внедрению CBDC становится укрепление денежного суверенитета, а также обеспечение альтернативы традиционным платёжным сервисам в случае сбоев в расчетах. При этом, в обоих случаях внедрение CBDC способствует укреплению роли центральных банков. Поэтому национальным регуляторам крайне важно четко представлять все преимущества и недостатки CBDC и учитывать локальную специфику при постановке целей и разработке концепции внедрения цифровых валют.

Текущий российский опыт внедрения цифрового рубля показывает, что Банк России использовал комплексный подход при разработке концепции и платформы цифровой национальной валюты России. Тестирование платформы цифрового рубля в рамках пилотного проекта должно завершиться в течение этого года. Представляется, что при должной вовлеченности регулятора, финансового сектора и населения, цифровой рубль выйдет на запланированный масштаб использования в 2025 году.

Источники:

2. Проект Федерального закона № 270838-8 «О внесении изменений в некоторые законодательные акты Российской Федерации в связи с введением цифрового рубля». [Электронный ресурс]. URL: https://sozd.duma.gov.ru/bill/270838-8 (дата обращения: 05.03.2024). (дата обращения: 05.03.2024).

3. Проект Федерального закона № 270852-8 «О внесении изменений в части первую, вторую и третью Гражданского кодекса Российской Федерации». [Электронный ресурс]. URL: https://sozd.duma.gov.ru/bill/270852-8 (дата обращения: 05.03.2024).

4. Банк России. Цифровой рубль. Доклад для общественных консультаций. [Электронный ресурс]. URL: https://cbr.ru/StaticHtml/File/112957/Consultation_Paper_201013.pdf (дата обращения: 25.02.2024).

5. Болонин А.И., Болонина С.Е., Лещенко Ю.Г. Мониторинг финансовых инноваций в статистике центральных банков // Информатизация в цифровой экономике. – 2023. – № 2. – c. 119-138. – doi: 10.18334/ide.4.2.118424.

6. Лев М.Ю., Болонин А.И., Болонина С.Е., Лещенко Ю.Г. Механизм безопасности интегрированной системы CBDC: перспективы трансграничных платежей // Экономика, предпринимательство и право. – 2023. – № 8. – c. 3157-3178. – doi: 10.18334/epp.13.8.118841.

7. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Оценка устойчивости коммерческого банка в аспекте экономической и финансовой безопасности // Экономическая безопасность. – 2023. – № 1. – c. 173-200. – doi: 10.18334/ecsec.6.1.117469.

8. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Оценка экономической безопасности торговых отношений США со странами ЕАЭС в условиях санкций // Экономика, предпринимательство и право. – 2023. – № 10. – c. 4523-4546. – doi: 10.18334/epp.13.10.119215.

9. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Экономическая безопасность БРИКС в условиях антироссийских санкций: институциональный аспект // Экономическая безопасность. – 2024. – № 1. – c. 123-154. – doi: 10.18334/ecsec.7.1.120345.

10. Лещенко Ю. Г. Сотрудничество Российской Федерации с Банком международных Расчетов в контексте экономической безопасности государства // Экономическая безопасность страны, регионов, организаций различных видов деятельности: Материалы Третьего Всероссийского форума в Тюмени по экономической безопасности, Тюмень, 20–21 апреля 2022 года / Отв. редактор Д.Л. Скипин. – Тюмень: ТюмГУ-Press. Тюмень, 2022. – c. 92-97.

11. Медведева М.Б., Лев М.Ю., Лещенко Ю.Г. Торгово-экономические санкции в отношении России и их совместимость с правом ВТО: сценарии обеспечения экономической безопасности государства // Экономическая безопасность. – 2023. – № 4. – c. 1561-1590. – doi: 10.18334/ecsec.6.4.119262.

12. Петренко Е.С., Варламов А.В., Лещенко Ю.Г. Экономическая безопасность и интересы России в БРИКС // Экономические отношения. – 2020. – № 4. – c. 1295-1312. – doi: 10.18334/eo.10.4.111398.

13. Савинский С.П. Цифровая валюта Китая и интеграция цифровых валют стран БРИКС // Банковское дело. – 2022. – № 11. – c. 31–37.

14. Сафарли А. Х., Мамедов М. А., Болонин А. И. К вопросу о текущем состоянии и перспективах дальнейшего развития мирового рынка криптовалют // Финансы и управление. – 2022. – № 3. – c. 48-60. – doi: 10.25136/2409-7802.2022.3.38305.

15. Рейхерт Н.В. Внедрение цифровой валюты в экономику России // Экономика и предпринимательство. – 2022. – № 7(144). – c. 261-265.

16. Только в 3-х государствах мира запущены собственные цифровые валюты из 125 стран, находящихся в стадии активной разработки CBDC. [Электронный ресурс]. URL: https://arb.ru/b2c/digi/tolko_v_3_kh_gosudarstvakh_mira_zapushcheny_sobstvennye_tsifrovye_valyuty_iz_125-10641537/?ysclid=lt1q8ubxg3471851615 (дата обращения: 25.02.2024).

17. Цифровой рубль: что это такое и как им пользоваться. [Электронный ресурс]. URL: https://cbr.ru/faq/dr/ (дата обращения: 25.02.2024).

18. BIS Working Papers № 880. Rise of the central bank digital currencies: drivers, approaches and technologies (August 2020). [Электронный ресурс]. URL: https://www.bis.org/publ/work880.pdf (дата обращения: 05.03.2024).

19. IMF. Five Observations on Nigeria’s Central Bank Digital Currency. [Электронный ресурс]. URL: https://www.imf.org/en/News/Articles/2021/11/15/na111621-five-observations-on-nigerias-central-bank-digital-currency (дата обращения: 05.03.2024).

20. Nigeria’s eNaira, One Year After. [Электронный ресурс]. URL: https://www.imf.org/en/Publications/WP/Issues/2023/05/16/Nigerias-eNaira-One-Year-After-533487 (дата обращения: 25.02.2024).

21. RBI исследует преимущества и риски цифровой валюты: что такое электронная рупия и зачем она нам нужна?. [Электронный ресурс]. URL: https://translated.turbopages.org/proxy_u/en-ru.ru.f8dafff5-65e71ad6-023ee804-74722d776562 (дата обращения: 05.03.2024).

22. Reuters. Study shows 130 countries exploring central bank digital currencies. [Электронный ресурс]. URL: https://www.reuters.com/markets/currencies/study-shows-130-countries-exploring-central-bank-digital-currencies-2023-06-28/ (дата обращения: 25.02.2024).

23. Sistema de Dinero Electrónico (2014-2018) — Ecuador’s sort-of CBDC. [Электронный ресурс]. URL: https://davidgerard.co.uk/blockchain/2020/09/08/sistema-de-dinero-electronico-2014-2018-ecuadors-sort-of-cbdc/ (дата обращения: 25.02.2024).

24. Sveriges Riksbank, E-krona. [Электронный ресурс]. URL: https://www.riksbank.se/en-gb/payments--cash/e-krona/ (дата обращения: 25.02.2024).

Страница обновлена: 09.01.2026 в 05:39:23

Download PDF | Downloads: 162

Digital currencies of central banks: foreign experience and Russian practice

Bolonina S.E., Buleev V.A.Journal paper

Economic security

Volume 7, Number 3 (March 2024)

Abstract:

The article examines foreign experience and Russian practice in the field of CBDC. On the example of individual countries, the concepts of CBDC implementation are analyzed. The factors determining the driving forces of CBDC development are identified. The results of the study conducted by the Bank for International Settlements on the relevance of the introduction of CBDC (wholesale and retail) according to financial criteria in both developed and developing countries are presented. The main advantages of the introduction of the digital ruble in Russia are substantiated. The current Russian experience with the introduction of the digital ruble shows that the Bank of Russia has used an integrated approach in developing the concept and platform of the digital national currency.

It is concluded that despite the listed advantages of the CBDC, its release may face a number of problems, including distrust of the authorities and their initiatives, misunderstanding and unwillingness of society to use a centralized digital currency.

Keywords: central bank digital currency (CBDC), financial technology, digital ruble, payment system, cryptocurrency, blockchain

JEL-classification: G21, G28, Е52, E58

References:

BIS Working Papers № 880. Rise of the central bank digital currencies: drivers, approaches and technologies (August 2020). Retrieved March 05, 2024, from https://www.bis.org/publ/work880.pdf

Bolonin A.I., Bolonina S.E., Leschenko Yu.G. (2023). Monitoring finansovyh innovatsiy v statistike tsentralnyh bankov [The monitoring of financial innovation in the central banks' statistics]. Informatization in the Digital Economy. 4 (2). 119-138. (in Russian). doi: 10.18334/ide.4.2.118424.

IMF. Five Observations on Nigeria’s Central Bank Digital Currency. Retrieved March 05, 2024, from https://www.imf.org/en/News/Articles/2021/11/15/na111621-five-observations-on-nigerias-central-bank-digital-currency

Leschenko Yu. G. (2022). Sotrudnichestvo Rossiyskoy Federatsii s Bankom mezhdunarodnyh Raschetov v kontekste ekonomicheskoy bezopasnosti gosudarstva [Cooperation of the Russian Federation with the Bank for International Settlements in the context of economic security of the state] Economic security of the country, regions, organizations of various types of activity. 92-97. (in Russian).

Lev M.Yu., Bolonin A.I., Bolonina S.E., Leschenko Yu.G. (2023). Mekhanizm bezopasnosti integrirovannoy sistemy CBDC: perspektivy transgranichnyh platezhey [The security mechanism of the integrated CBDC system: prospects for cross-border payments]. Journal of Economics, Entrepreneurship and Law. 13 (8). 3157-3178. (in Russian). doi: 10.18334/epp.13.8.118841.

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2023). Otsenka ekonomicheskoy bezopasnosti torgovyh otnosheniy SShA so stranami EAES v usloviyakh sanktsiy [Assessment of the economic security of US trade relations with the EAEU countries under sanctions]. Journal of Economics, Entrepreneurship and Law. 13 (10). 4523-4546. (in Russian). doi: 10.18334/epp.13.10.119215.

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2023). Otsenka ustoychivosti kommercheskogo banka v aspekte ekonomicheskoy i finansovoy bezopasnosti [Assessing the sustainability of a commercial bank in terms of economic and financial security]. Economic security. 6 (1). 173-200. (in Russian). doi: 10.18334/ecsec.6.1.117469.

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2024). Ekonomicheskaya bezopasnost BRIKS v usloviyakh antirossiyskikh sanktsiy: institutsionalnyy aspekt [BRICS economic security amidst anti-Russian sanctions: an institutional aspect]. Economic security. 7 (1). 123-154. (in Russian). doi: 10.18334/ecsec.7.1.120345.

Medvedeva M.B., Lev M.Yu., Leschenko Yu.G. (2023). Torgovo-ekonomicheskie sanktsii v otnoshenii Rossii i ikh sovmestimost s pravom VTO: stsenarii obespecheniya ekonomicheskoy bezopasnosti gosudarstva [Trade and economic sanctions against Russia and their compatibility with WTO law: scenarios for ensuring the economic security of the state]. Economic security. 6 (4). 1561-1590. (in Russian). doi: 10.18334/ecsec.6.4.119262.

Nigeria’s eNaira, One Year After. Retrieved February 25, 2024, from https://www.imf.org/en/Publications/WP/Issues/2023/05/16/Nigerias-eNaira-One-Year-After-533487

Petrenko E.S., Varlamov A.V., Leschenko Yu.G. (2020). Ekonomicheskaya bezopasnost i interesy Rossii v BRIKS [Economic security and Russia's interests in BRICS]. Journal of international economic affairs. 10 (4). 1295-1312. (in Russian). doi: 10.18334/eo.10.4.111398.

ReutersStudy shows 130 countries exploring central bank digital currencies. Retrieved February 25, 2024, from https://www.reuters.com/markets/currencies/study-shows-130-countries-exploring-central-bank-digital-currencies-2023-06-28/

Reykhert N.V. (2022). Vnedrenie tsifrovoy valyuty v ekonomiku Rossii [Implementation of digital currency in the Russian economy]. Journal of Economy and Entrepreneurship. (7(144)). 261-265. (in Russian).

Safarli A. Kh., Mamedov M. A., Bolonin A. I. (2022). K voprosu o tekushchem sostoyanii i perspektivakh dalneyshego razvitiya mirovogo rynka kriptovalyut [The current state and prospects for further development of the global cryptocurrency market]. Finansy i upravlenie. (3). 48-60. (in Russian). doi: 10.25136/2409-7802.2022.3.38305.

Savinskiy S.P. (2022). Tsifrovaya valyuta Kitaya i integratsiya tsifrovyh valyut stran BRIKS [China's digital currency and the integration of digital currencies of the BRICS countries]. Banking (bankovskoye delo). (11). 31–37. (in Russian).

Sistema de Dinero Electrónico (2014-2018) — Ecuador’s sort-of CBDC. Retrieved February 25, 2024, from https://davidgerard.co.uk/blockchain/2020/09/08/sistema-de-dinero-electronico-2014-2018-ecuadors-sort-of-cbdc/

Sveriges Riksbank, E-krona. Retrieved February 25, 2024, from https://www.riksbank.se/en-gb/payments--cash/e-krona/