Процентный диспаритет как необходимое условие политики отрицательных ключевых ставок

Емельянов А.А.1![]() , Сторожук В.В.1

, Сторожук В.В.1![]() , Архипов А.В.2

, Архипов А.В.2![]()

1 НЧОУ ВО «Технический Университет УГМК», Россия, Верхняя Пышма

2 АО «ЮниКредит банк», Россия, Москва

Скачать PDF | Загрузок: 34 | Цитирований: 1

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 4 (Октябрь-декабрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=50211457

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

Для борьбы с последствиями глобального финансового кризиса 2008 г. многие Центральные Банки начали переходить к использованию инструментов нетрадиционной монетарной политики. Наиболее дискуссионным инструментом стала политика отрицательных процентных ставок, которая противоречила теоретическим представлениям о природе процентных ставок. В статье исследуется вопрос нарушения принципа паритета процентных ставок в контексте нетрадиционной монетарной политики и, прежде всего, политики отрицательных процентных ставок. В качестве базы исследования использовались данные по уровню процентных ставок и валютным курсам с 1998 по 2020 годы. По итогам проведенного исследования установлено, что после кризиса 2008 г. на международном рынке капитала наблюдается устойчивое отклонение от паритета процентных ставок. По мнению авторов, нарушение принципа паритета процентных ставок обеспечивает долговременную имплементацию политики отрицательных процентных ставок и обусловлено ужесточением мер по ограничению и контролю над денежными расчетами в исследуемых странах, повышением рисков ведения бизнеса и зарубежных инвестиций, деглобализацией мировой финансовой системы и возникновением крупных региональных финансовых кластеров.

Ключевые слова: паритет процентных ставок, нарушение паритета процентных ставок, нетрадиционная монетарная политика, политика отрицательный процентных ставок, глобальный финансовый кризис

JEL-классификация: E43, E52, F33, F38

Введение

Феномен отрицательных номинальных процентных ставок представляет собой актуальную и дискуссионную тему для исследования. Несмотря на то, что возникновение этого феномена не является принципиально новым для мировой экономики (хотя и достаточно редким до кризиса 2008 г.), устойчивый и широкомасштабный характер этого актуального в настоящее время явления вызывает значительный интерес. Предшествующий опыт возникновения номинальных отрицательных процентных ставок носил выраженный локальный характер и решал конкретные задачи национальных экономик. В качестве примера можно привести, прежде всего, практику введения платы за размещение депозитов для нерезидентов в Швейцарии, которая наблюдалась в 1970-х годах и служила целью ослабления швейцарского франка. Примером схожего характера может выступать введение центральным банком Японии нулевой процентной ставки в феврале 1999 г. Впрочем, в обоих случаях номинальные процентные ставки оставались выше или равными нулю, что не противоречило принципам макроэкономической теории, так как имели место отрицательные реальные ставки, а не номинальные. Действительно, если мы обратимся к истории процентных ставок, то за всю историю периодов возникновения отрицательных номинальных процентных ставок не наблюдалось [13] (Sidney, Sylla, 2005).

Как часть наблюдаемой действительности, феномен номинальных отрицательных процентных ставок возник в ходе глобального финансового кризиса 2008 г., в рамках изменения принципов политики центральных банков ряда стран, которое началось с 2009 года. В рамках борьбы с последствием глобального финансового кризиса первым политику отрицательных процентных ставок применил шведский Riksbank в 2009 г., позднее (2014–2016 гг.) аналогичную политику имплементировали центральные банки ЕС, Дании, Швейцарии и Японии.

Исследование феномена номинальных отрицательных процентных ставок актуально как с практической, так и с теоретической точки зрения.

С практической точки зрения устойчивое и широкомасштабное распространение отрицательных номинальных ставок заставляет принципиально пересмотреть используемые инструменты монетарной политики центрального банка, существующие инструменты принятия инвестиционных решений и оценки инвестиционных инструментов. С теоретической точки зрения нарушение постулата о том, что номинальная процентная ставка должна быть больше или равна нулю, прямо противоречит сложившейся после Великой депрессии макроэкономической традиции как в кейнсианском, так и в монетаристском представлении.

Важно рассматривать феномен номинальных отрицательных процентных ставок как часть глобального процесса по формированию модели нетрадиционной монетарной политики (unconventional monetary policy) – набору альтернативных инструментов, направленных на устранение последствий глобального финансового кризиса 2008 г. В ее рамках политика отрицательных процентных ставок (negative interest rate policy, NIRP) сочетается со следующими инструментами: программой выкупа активов (asset purchase programmes), расширенным предложением кредитных ресурсов со стороны центрального банка (expanded lending operations) и информированием о политике центрального банка на долгосрочную перспективу для снижения неопределенности относительно будущего уровня процентных ставок (forward guidance) [12] (Potter, Smets, 2019).

Переход к мерам нетрадиционных монетарных инструментов был обусловлен тем, что в ходе глобального финансового кризиса центральные банки столкнулись с проблемой ограниченного эффекта традиционных инструментов монетаризма. Прежде всего, следует отметить нарушение трансмиссионного механизма денежно-кредитной политики. Во многом это является следствием того, что в финансовых системах современных развитых стран коммерческие банки выступают самостоятельными источниками ликвидности [1, 2, 4, 11, 17] (Bindseil, 2004; Bindseil еt al., 2006; Carpenter, Demiralp, 2012; McLeay, Radia, Thomas, 2014; Burlachkov, 2020). В результате к началу глобального финансового кризиса экономики развитых стран уже находились в состоянии, близком к т. н. ловушке ликвидности (liquidity trap). Шаги центральных банков по увеличению ликвидности путем снижения ставки лишь усугубили проблемы с избытком ликвидности [18] (Kavitskaya, 2019).

Еще одной проблемой стало ограничение по уровню эффективной нижней границы процентной ставки (effective lower bound). К 2008 г. процентные ставки в развитых странах уже находились близко к нулевому уровню. Дальнейшее их снижение процентной ставки первоначально привело к установлению нулевой нижней границы процентных ставок (zero lower bound) [10] (McAndrews, 2015), а позже к отказу от попыток определить допустимую нижнюю границу уровня процентных ставок и переходу к режиму отрицательных процентных ставок.

Использование мер нетрадиционной монетарной политики происходило в несколько этапов и преследовало решение двух основных задач: восстановление трансмиссионного механизма денежно-кредитной политики; обеспечение дополнительных монетарных стимулов с учетом ограниченных возможностей по дальнейшему снижению ставок.

При этом поиск и имплементация мер нетрадиционной монетарной политики происходила экспериментальным путем и зачастую противоречила теории. Наиболее острая теоретическая дискуссия сложилась вокруг политики отрицательных процентных ставок.

С теоретической точки зрения, интерес представляет существование общепризнанных теоретических предпосылок, исключающих возможность введения отрицательных процентных ставок, необходимо выделить следующие ограничения.

Принцип предпочтения ликвидности (liquidity preference) [16] (Burenin, 2016). Данный принцип возник в рамках теории Кейнса; он смещал акцент с восприятия процента как платы за отказ от текущего потребления в соответствии с теорией временного предпочтения, на восприятие процента как платы за потерю ликвидности. Исходя из принципа предпочтения ликвидности, ставка процента не может быть меньше нуля, так как всегда существует альтернатива перевода денежных средств в более ликвидную форму (прежде всего, наличные деньги). Здесь уместно процитировать одного из родоначальников кейнсианской теории Джона Хикса: «Если можно не принимать во внимание издержки хранения денег, то всегда будет выгоднее хранить деньги, чем ссужать их, если процентная ставка меньше или равна нулю. Следовательно, ставка процента всегда должна быть положительной» [20] (Khiks, 1998). Став основой макроэкономики, принципы кейнсианской теории составили ее методологическую базу. Не стал исключением и принцип предпочтения ликвидности, который лежит в основе одной из важнейших макроэкономических моделей – модели IS-LM.

Следуя этому принципу, ЦБ (или коммерческий банк) не может назначить ставку процента ниже нуля, так как это незамедлительно должно вызвать отток денежных средств со вкладов и перевод их в наличность или иную ликвидную форму. Однако после введения отрицательных процентных ставок в странах ЕС и Японии не наблюдалось массового изъятия вкладов или притока инвестиций в альтернативные ликвидные инструменты, такие как акции или иные формы инвестиций.

Безусловно, в рамках исследования действия принципа предпочтения ликвидности после глобального финансового кризиса чрезвычайно важно учитывать те ограничения по обороту наличных средств, которые возникли в развитых странах. Причины ограниченного эффекта данного принципа всесторонне исследуются в связи с политикой отрицательных процентных ставок в многочисленных работах [8, 16] (Ilgmann, Menner, 2011; Burenin, 2016). Однако де-факто мы можем говорить о нарушении принципа предпочтения ликвидности, так как в противном случае столь долговременное и широкомасштабное использование политики отрицательных процентных ставок было бы невозможно.

Еще одним ограничением теоретического характера, которое выдвигалось критиками политики отрицательных процентных ставок, стало ожидаемое ухудшение финансового состояния банковской системы [6, 9] (Eggertsson, Juelsrud, 2019; Jobst, Lin, 2016). Однако практический опыт не подтвердил значимого ухудшения финансового состояния банковского сектора в странах, где произошел переход к NIRP. Исследования, предпринятые ЕЦБ и МВФ, показали, что политика отрицательных процентных ставок не оказала значительного влияния ни на объем привлеченных депозитов (прежде всего, корпоративных), ни на прибыльность банковского сектора [15] (Turk, 2016).

На наш взгляд, существует еще одно принципиальное теоретическое ограничение, связь которого с политикой отрицательных процентных ставок исследована значительно меньше. Здесь мы подразумеваем принцип паритета процентных ставок – один из фундаментальных принципов международных финансов, который предполагает равенство процентной ставки между двумя странами с учетом корректировки на разницу в динамике валютных курсов.

В современных финансах деньги имеют черты стандартизированного «товара», который можно приобретать, хранить и продавать. В глобальной финансовой системе их можно также перенаправлять за границу в случаях, когда доходность на инвестированный капитал за рубежом выше локальной. Однако устойчивая ситуация неравенства дохода на инвестиции создает постоянный переток средств в одном направлении, что не только приводит к изменению соотношения ставок, но и оказывает давление на валютный курс. В результате относительная «выгода» от инвестирования в иностранные активы уменьшается до ее полного исчезновения. Таким образом, в условиях свободного рынка капитал следует так называемому закону единой цены.

В сфере финансовых отношений этот закон единой цены принято называть паритетом процентных ставок, который уравновешивает нормы доходности по различным финансовым инструментам с фиксированной доходностью (банковские депозиты, облигации, векселя и т. д.) в разных валютах. Существует две версии паритета процентных ставок – покрытый и непокрытый, отличия между ними связаны с отношением инвестора к валютному риску. В непокрытом паритете ставок участник рынка берет на себя риск изменения валютного курса, которое может усилить либо ослабить выгоды от инвестирования в зарубежные инструменты. В этой связи выявить устойчивое соблюдение закона единой цены достаточно сложно. Однако в другом случае – случае покрытого паритета ставок – инвестор имеет сразу «гарантированный» доход, т. к. его валютный риск закрыт контрактом на продажу валюты в момент выхода из долгового инструмента, а риск изменения процентных ставок может быть элиминирован путем выбора корректной дюрации приобретаемых активов и принимаемых обязательств. В ситуации гарантированного дохода возникновение арбитража возможно лишь на короткое время, так как на свободном рынке подобный доход привлечет интерес других участников, и изменение соотношения цен его обнулит.

Таким образом, для того, чтобы покрытый арбитраж процентных ставок работал, необходимо выполнение ряда условий:

1) свободная мобильность капитала, т.е. отсутствие официальных препятствий для перетекания капитала между странами, и тем самым отсутствие препятствий для возникновения арбитражных возможностей;

2) отсутствие трансакционных издержек, т.е. естественных (рыночных) препятствий для арбитража между странами: операция является бесплатной либо комиссия за нее незначительна;

3) нулевой риск дефолта по контрактам, т.е. финансовые вложения не подвергаются кредитным рискам контрагента, а также нет необходимости защищаться от страновых (регуляторных) рисков и других факторов, которые невозможно заложить в оценку текущего и перспективного валютного курса.

Таким образом, в соответствии с принципом паритета процентных ставок, если ограничений для трансграничного перемещения капитала не существует, то капитал будет перемещаться из страны с низкой процентной ставкой в страну с высокой процентной ставкой до тех пор, пока уровень процента в обеих странах не выровняется [19] (Kireev, 2014).

Нарушение принципа паритета процентной ставки, на наш взгляд, должно являться неотъемлемым условием возникновения политики отрицательных процентных ставок, так как его выполнение должно приводить к оттоку капитала из страны с отрицательными процентными ставками в страну с положительными процентными ставками. В результате в условиях действия принципа паритета процентных ставок долговременная имплементация ЦБ отрицательных процентных ставок, на наш взгляд, невозможна, так как отток капитала должен снизить уровень избыточной ликвидности и вернуть уровень ставок к положительным значениям.

Обзор литературы по теме нашего исследования приводит нас к следующему: действие принципа паритета процентных ставок, равно как и вопросы номинальных отрицательных процентных ставок, широко исследуется в научной литературе. В частности, можно привести работы [5, 7, 14] (Du, Tepper, Verdelhan, 2018; Hameed, Rose, 2018; Tola, Koomen, Repele, 2020). В свою очередь, вопрос взаимосвязи между политикой отрицательных процентных ставок и нарушением паритета процентных ставок исследуется в меньшей степени. При этом основной целью этих работ является исследование эффектов политики отрицательных процентных ставок на поведение валютных курсов, в том числе с использованием предпосылки о существовании паритета процентных ставок. В нашем понимании, также чрезвычайно важно изучить выполнение принципа паритета процентных ставок не только как один из методических инструментов исследования поведения валютных курсов, но как одно из важнейших условий долговременной имплементации политики отрицательных процентных ставок.

Таким образом, целями нашей работы являются: исследовать действия принципа паритета процентных ставок и его возможные нарушения; определить взаимосвязь между нарушением принципа паритета процентных ставок и имплементацией политики отрицательных процентных ставок.

Авторская гипотеза заключается в том, что диспаритет процентных ставок является важным условием к переходу к политике отрицательных процентных ставок.

Метод исследования

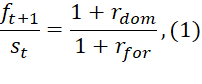

Покрытый паритет процентных ставок является основным фундаментом наших предпосылок. Его можно описать следующей формулой (1):

где ft+1 – форвардный курс валюты, st – спотовый (текущий биржевой) курс, rdom – процентная ставка в экономике инвестора, а rfor – процентная ставка в иностранной экономике, т.е. экономике, которая импортирует инвестиции.

Для небольших изменений корректным может считаться и упрощенный вариант расчетов (2):

где ft+1 – форвардный курс валюты, st – спотовый (текущий биржевой) курс, rdom – процентная ставка в экономике инвестора, а rfor – процентная ставка в иностранной экономике.

В некотором смысле существование покрытого паритета процентных ставок предполагает совершенно идеальный финансовый мир. Однако в реальности для оценки выполнения либо нарушения паритета достаточно доказать отсутствие либо, наоборот, наличие возможностей получать устойчивую арбитражную прибыль.

Первейшая проблема, возникающая при изучении покрытого паритета процентных ставок, заключается в отсутствии высококачественных данных о сопоставимых с точки зрения условий на разных рынках (в разных юрисдикциях) контрактах и процентных ставках. Для целей этого исследования вопросы сопоставимости процентных ставок решались за счет использования широко распространенных в международной финансовой среде ставок LIBOR в различных валютах, что обеспечивает единую методологию установления ставки. Для минимизации страновых рисков целесообразно использование относительно краткосрочных контрактов, а для минимизации трансакционных издержек был использован критерий ликвидности рынка, таким образом, паритет процентных ставок оценивался через призму трехмесячных контрактов на денежном рынке. Вторым фактором, который минимизирует трансакционные издержки и страновые риски, является использование основных валют международных расчетов, а также ставок денежных рынков в этих экономиках. Это, кроме всего прочего, повышает шансы экстраполировать выводы исследования о выполнении паритета процентных ставок с уровня отдельных рынков на мировую финансовую систему.

В соответствии с существующей практикой форвардные контракты на валюту котируются как своп-разница, в базисных пунктах относительно текущего курса, не аннуализированная (то есть не приведенная к годовому исчислению). Решение полагаться на своп-разницы также обосновывается тем, что рынок процентных свопов является одним из ключевых международных рынков капитала, и практически все процентные свопы регулируются условиями, установленными созданной в 1985 году Международной ассоциацией свопов и деривативов (International Swaps and Derivatives Association).

Вместе с тем стоит учитывать, что уровень процентных ставок в рассматриваемых странах невелик, ввиду чего использование простой разницы является допустимым упрощением в сравнении с использованием отношения, т.е. формулы так называемых сложных процентов.

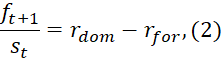

Таким образом, оценка выполнения либо нарушения паритета процентных ставок велась на основе следующей гипотезы:

![]()

где D определялась как (3):

где ![]() – это своп-разница, приведенная к соответствующему временному

периоду виду процентной ставки, rdom,3М – трехмесячная процентная

ставка в экономике инвестора, а rfor,3М – трехмесячная процентная

ставка в сторонней (иностранной) для инвестора экономике.

– это своп-разница, приведенная к соответствующему временному

периоду виду процентной ставки, rdom,3М – трехмесячная процентная

ставка в экономике инвестора, а rfor,3М – трехмесячная процентная

ставка в сторонней (иностранной) для инвестора экономике.

При этом в нашем исследовании

альтернативной гипотезой выступала следующая:

![]() ,

,

где при том же определении D предполагается, что отклонение ставок от паритета является устойчивым.

Данные исследования

Данные для исследования собираются на базе информационной системы Bloomberg™ Terminal [1] по состоянию на 16:30 BST по ставке свопов и по валютам, однако фиксинг по ставке LIBOR осуществляется несколько ранее – в 11:30 BST. Это создает возможности для того, чтобы разница D между отличием в ставках и динамикой валютных курсов могла на незначительную величину отличаться от нуля, однако такие отклонения не могут быть значительными. Для сопоставимости данных считалось, что участник рынка может заключить все контракты в течение одного активного торгового дня, что возможно только в случае, если котировки Bloomberg™ показывали, что все рынки активны на эту дату. Bloomberg™ определяет «активный торговый день» для рынка как день, когда с базовым инструментом совершается хотя бы одна транзакция. Стоит отметить, что данные по ликвидности на указанных выше рынках не собирались, ввиду чего сложно количественно оценить, насколько активными были торги в каждом из дней.

Данные состоят из ряда данных по уровням ставок и ценам на момент метода биржевых торгов фиксинга либо закрытия, однако из-за продолжительности рассматриваемого в исследовании периода в ряде случаев отсутствует возможность собрать данные за каждый день периода из-за осуществленных институциональных реформ, описанных ниже, либо других причин. Например, хотя котировки валюты Еврозоны (т.е. действующего в рамках Европейского союза экономического и валютного союза) – евро – появились с начала 1998 года, фиксинг своп-разницы на фьючерсы, а также котируемые процентные ставки в евро появились только лишь в конце декабря 1998 года. Более того, даже в условиях отсутствия подобных масштабных преобразований валютного рынка в ряде случае наблюдалось отсутствие взаимных контрактов, что, видимо, объясняется историческими причинами и невысоким объемом прямой торговли. Например, котировки своп-разницы для валютной пары канадский доллар – йена (CAD/JPY) появились на рынке только в октябре 2002 года. На валютной паре швейцарский франк – йена котировки своп-разницы появились в 2001 году, однако до августа 2002 года данные по котировкам использовать невозможно: они были малоактивны либо из-за низкого уровня ликвидности, либо из-за сложного и непрозрачного для участников механизма установления цен. В этой связи исследование в ряде случаев охватывает не весь двадцатидвухлетний период, хотя для большинства валютных пар данные собраны полностью.

Важным представляется отметить, что благодаря продолжительности рассматриваемого периода удается охватить в рассматриваемых странах несколько циклов денежно-кредитной политики, которая оказывает сильное влияние на котировки ставок денежных рынков, особенно небольших дюраций. В этой связи приведение усредненных характеристик рядов кроме их продолжительности не имеет ни экономического, ни эконометрического смысла. Длина любого ряда данных – не менее 4600 активных торговых дней.

Согласно исследованиям, проведенным в 2019 году, Bank for International Settlements (BIS), следующие 7 мировых валют занимали главенствующую часть в ежедневных международных расчетах: доллар США, евро, японская йена, фунт стерлингов, австралийский доллар, канадский доллар и швейцарский франк [3].

Несмотря на существование различных крупных локальных финансовых центров во всем мире, именно на эти семь валют приходится основная доля ежедневных торговых операций (исходя из ежедневных торговых операций на рынке валютных операций – то есть, по валютным парам), что позволяет определить данные 7 валют как основные мировые расчетные валюты: доллар США (88% от ежедневных торговых операций), евро (32%), японская йена (17%), фунт стерлингов (13%), австралийский доллар (7%), канадский доллар (5%), швейцарский франк (5%) [3].

Поскольку основные денежные расчеты производятся в указанных валютах, для международного финансового рынка основополагающими являются среда и факторы, влияющие на данные валюты, в том числе политика каждого конкретного определяющего финансового регулятора, в особенности их политика в отношении процентных ставок. Международная финансовая система является целостной и динамичной, какие-либо изменения на том или ином региональном рынке в конечном счете оказывают влияние и на другие рынки.

Таким образом, мы определили для своего исследования, что нам интересно изучить условия функционирования финансовых систем США, ЕС, Японии, Великобритании, Австралии, Канады, и Швейцарии как стран, на долю которых приходится свыше 4/5 доли всех международных расчетов. Данные страны являются интегрированными в мировую экономику и, по сути, они определяют условия функционирования мировой финансовой системы. Хотя на долю ряда других, не рассматриваемых в данном исследовании стран приходится значительный товаропоток или участие в мировом финансовом рынке как по импортно-экспортным операциям, так и по инвестициям или привлечению капитала (в их числе можно выделить КНР, Сингапур, Гонконг, Каймановы Острова, Бразилию и пр.), но расчеты проводятся в «основных» валютах. Это не позволяет на текущий момент рассматривать указанные примеры финансовых систем в виде объекта для исследования.

Свидетельства возникновения диспаритета процентных ставок

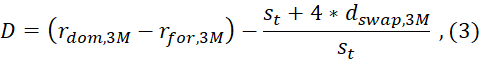

В соответствии с принятой методикой определения наличия либо отсутствия паритета процентных ставок были проанализированы соответствующие показатели по 6 валютным парам в динамике. При этом на уровне визуального анализа данных (рис. 1) можно сделать несколько выводов.

Во-первых, отклонения растут в моменты финансовых кризисов либо в ситуациях высокой неопределенности.

Во-вторых, наблюдается рост величины отклонения от паритета, а также рост частоты отклонений после 2008 года.

Рисунок 1. Отклонение спреда процентных ставок от паритета в валютных парах с долларом США

Источник: расчеты авторов на базе данных из информационной системы Bloomberg Terminal.

Если первый вывод интуитивно понятен и может быть с технической точки зрения объяснен резко возрастающей важностью одновременной фиксации параметров для расчета (что сложно достижимо на исторических данных), а с экономических позиций – ростом премии за фактор неопределенности, то второй вывод значительно менее объясним и нуждается в дополнительных обоснованиях.

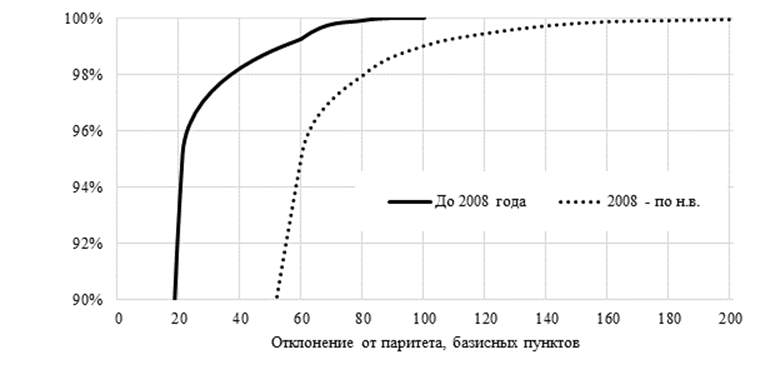

В этой связи вся выборка значения была разделена на две части: охватывающая период с 1998 по 2007 год, и с 2008 года по настоящее время. Несмотря на то, что периоды примерно одинаковы по количеству лет наблюдений, число наблюдений в двух выборках значительно различается. Так, общее число наблюдений по всем валютным парам составляет 101,9 тысячи измерений, из них только 32,5 тысячи (т.е. только 32%) наблюдений охватывают период до 2008 года. Такая диспропорция связана с тем, что по части валютных пар отсутствовали котировки показателей [2] в некоторые периоды, кроме того, уровень ликвидности ряда рынков на начальном этапе их работы был низок, что не позволяло рассматривать отклонения от паритета на них как репрезентативные ситуации [3].

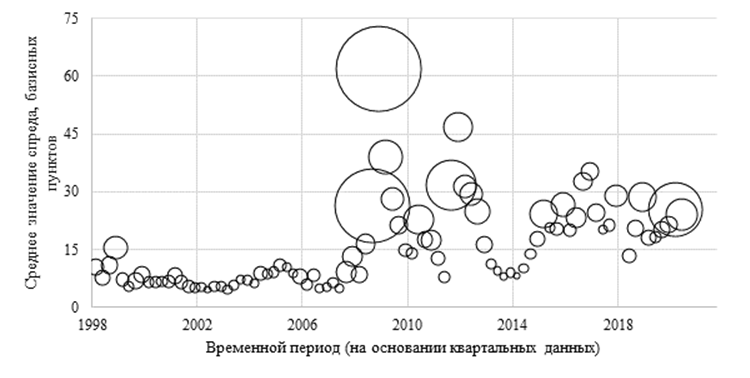

Тем не менее указанного числа значений представляется достаточно для того, чтобы построить функции распределения величины отклонения спреда процентных ставок от паритета в оба периода. Сравнение характеристик этих распределений говорит о том, что, действительно, распределения отличаются. Так, в первый период величины спреда превышала 21 пункт только в 5% случаев, а 60 пунктов – в 1%. Однако начиная с 2008 года ситуация меняется: уже 5% наблюдений превышают отметку 60 пунктов, а в одном проценте случаев отклонение уже оказывается более 100 пунктов (рис. 2). Ситуация становится еще более очевидной, если анализировать не всю совокупность данных, а их квартальные значения. Так, динамика среднего отклонения от паритета за квартал по всем валютным парам, как и среднего значения стандартных отклонений, имеет выраженные отличия (рис. 3). Таким образом, можно констатировать, что начиная с 2008 года произошло кардинальное изменение в мировой системе паритетов.

Рисунок 2. Функция распределения величины отклонения спреда процентных ставок от паритета

Источник: расчеты авторов.

Рисунок 3. Первый и второй моменты распределения (размер «пузыря» отражает усредненную за квартал дисперсию спредов)

Источник: расчеты авторов.

С одной стороны, это может быть связано с тем, что кризис стал моментом, после которого разбалансировка рынков стала нормой (концепция «кризис – новая нормальность»), с другой стороны, кризис 2008 года ознаменовал собой важную веху в истории процентных ставок – значительное синхронное снижение уровня процентных ставок до околонулевых значений (что выразилось в появлении понятия zero-level bound).

Возможные причины нарушения принципа паритета процентных ставок

Полученные

результаты отвергают выдвинутую гипотезу ![]() и свидетельствуют о возникновении ярко выраженных и устойчивых

отклонений от паритета процентной ставки после глобального финансового кризиса.

Полученные результаты согласуются с работами [5, 14] (Du, Tepper, Verdelhan, 2018; Tola, Koomen, Repele, 2020).

и свидетельствуют о возникновении ярко выраженных и устойчивых

отклонений от паритета процентной ставки после глобального финансового кризиса.

Полученные результаты согласуются с работами [5, 14] (Du, Tepper, Verdelhan, 2018; Tola, Koomen, Repele, 2020).

Мы видим три группы причин, которые позволяют объяснить полученные результаты.

1. Одной из возможных причин, на наш взгляд, может являться ужесточение мер по ограничению и контролю над денежными расчетами, которые предпринимаются в развитых странах. При реализации мер по ограничению и контролю над денежными расчетами и переводами различные государственные организации ставят для себя следующие задачи:

Борьба с легализацией доходов, полученных незаконным путем, а также борьба с финансированием терроризма или прочей преступной деятельности. Это выражается в формировании особого регламента, невыполнение которого карается наложением значительных штрафов, при работе с рядом категорий клиентов: государственные деятели и другие лица, играющие выдающуюся общественную роль как внутри той или иной страны, так и на международном уровне (politically exposed people), представляющие повышенный риск потенциального участия во взяточничестве и коррупции в силу своего положения и влияния, которое они могут оказывать [4]; определенные юрисдикции, операции граждан или организаций которых обязаны проходить дополнительный выборочный или повсеместный контроль по выполнению введенных санкций; новые клиенты и клиенты, по которым отсутствует длительная и подробная информация (в том числе и по уплате налогов); клиенты, упомянутые в различных списках неблагонадежности со стороны финансовых регуляторов (так называемые черные списки), сформированные по ряду признаков – как по информации их налоговых органов, так и при проведении расчетов с различными сомнительными организациями и пр.; клиенты, внезапно изменившие величину своих декларируемых доходов или существенно изменившие свои предпочтения по расходованию средств (например, при осуществлении крупных покупок).

Борьба с уклонением от налогообложения. При реализации этих мер регуляторы ставят, прежде всего, задачу по информированию налоговых органов (при этом как отдельных или даже различных стран – так, например, американские налоговые органы, IRS, требуют ото всех банков во всем мире информировать об операциях американских граждан или организаций, ведущих свою деятельность на территории США) обо всех возможных расходах и доходах и обязуют различных платежных агентов выступать налоговым агентом по взиманию необходимых средств (как, например, брокерские конторы или банковские организации выступают не только налоговым агентом по взиманию налогов на доходы физических и юридических лиц при работе с ценными бумагами, конверсионными и пр. операциями, но и выступают обязательным источником информации в налоговых органах).

Валютное регулирование. Данные меры направлены на ограничение вывоза или передвижения национальной валюты (в том числе на создание ограничений для вывода на территорию иностранных государств и на обязательные требования по возврату личных средств); учет налогообложения по внешнеэкономическим операциям; борьбу по уходу от налогообложения; поддержку определенного уровня (динамики) валютного курса (например, ограничение расчетов в ренминби (китайский юань) за пределами китайской платежной системы или обязательство по реализации иностранной валюты, получаемой по экспортным операциям).

Для поддержания такого режима используются различные инструменты различными службами финансовых организаций, занимающихся валютными операциями, а именно: открытие, учет и контроль за паспортами сделок внешнеэкономической деятельности; информирование финансового регулятора и налоговых органов по данным операциям и возможным отклонениям от законодательства с возможным блокированием или изъятием данных средств; принудительное исполнение необходимых требований (например, по обязательной продаже части экспортной выручки) и пр.; ограничение по размеру операций в другие страны или посредством операций с банковскими картами на территории других государств.

Персональная идентификация клиента (при этом данные меры сопровождаются с информированием налоговых органов для возможности предъявления налоговых требований). Данные меры включают в себя возможные требования по физическому присутствию и прохождению интервью с сотрудниками банка и различными государственными организациями, предоставление документов по источнику средств и назначению платежей, заморозка средств на некоторый период (как правило, до 30 суток).

Учет иностранных инвестиций и регулирование иностранного участия на финансовых рынках. Данные меры позволяют учитывать объем иностранных инвестиций в той или иной стране, например, для целей статистического учета (а также для формирования монетарной политики) либо введения ограничений на различные операции.

2. Другим возможным объяснением полученных результатов может выступать то, что в последние годы в связи с усилением геополитических противоречий во всех юрисдикциях существенно увеличились риски ведения бизнеса.

К числу таких сложных ситуаций можно отнести Brexit, конфликт России и европейских стран по вопросу вектора развития Украины, торговая война между Китаем и США, пересмотр США ряда многолетних торговых договоров (USMCA и др.). Представляется, что во всех приведенных примерах противоречия имеют серьезные экономические основания. Так, американо-китайский торговый конфликт связан с вопросами оплаты прав интеллектуальной собственности, на которые накладывается многолетний значительный дефицит текущего счета США в условиях, когда Китай является «фабрикой» по производству товаров для всего мира. Brexit, как предполагалось его пропонентами, должен уменьшить для Великобритании взносы в бюджет ЕС и при этом создать возможности для большей независимости с точки зрения проводимой экономической политики. Выход США из торговых соглашений с Мексикой и Канадой, которые действовали десятилетиями, был призван обеспечить для США более благоприятные условия внешней торговли. Все эти конфликты возникли не за одно десятилетие. Они вызревали в течение более длительного периода. И их совпадение во времени может рассматриваться как следствие глобального замедления темпов роста, которое происходит в рамках завершения текущего технологического цикла. Данные изменения заставляют менять свое поведение не только участников финансового рынка, что зачастую приводит к новым возможным потерям других сторон (в силу сложившихся ожиданий по поведению участников рынка), но и государственных организаций и финансовых регуляторов. Для влияния на поведение экономических агентов все более широко используется инструментарий односторонних (без санкции ООН) экономических ограничений, который в общем виде предполагает давление на финансовые организации, работающие в странах, на которые были наложены или действуют различные санкции. Они вводились в различные годы на Иран, Ирак, СССР, Россию, Индию, Пакистан, Китай и другие страны. В свою очередь, такая ситуация увеличивает риски ведения бизнеса с указанными странами, хотя и не может должным образом регулировать вопросы ранее принятых обязательств компаний из реального и финансового секторов друг перед другом.

3. Еще одним возможным объяснением перманентного наличия арбитража и его усиления после глобального кризиса 2008–2009 годов является возможное начало разбалансировки мировой финансовой системы. Так, создание специализированного комитета при G20 (Financial Stability Board) стало фактором не только усиления контроля за финансовыми институтами государств, которые стали источником указанного финансового кризиса, но и за всеми финансовыми институтами крупных экономик – несмотря на то, что они существенно отличаются друг от друга не только по особенностям экономик, но и по степени развития финансовых систем и даже по вектору развития (более банковско-ориентированные в сравнении с рыночно-ориентированными). Как следствие, существенное (возможно, избыточное) регуляторное давление на крупнейшие банки в этих странах и де-факто ограничение на конкуренцию могли привести к тому, что расширились возможности получения арбитражной прибыли.

Косвенным подтверждением этой гипотезы стало то, что за последнее время на рынке выросла волатильность мировых валют, увеличился уровень суверенного и корпоративного долга на фоне сверхнизкого («нулевого») уровня стоимости заимствования. Также можно отметить, что на рынке достигнуты исторические максимумы по оцененности активов на рынках акций и присутствуют ряд других явлений, которые можно охарактеризовать как «аномалии» с точки зрения многолетних наблюдений за рынками финансовых активов, что, безусловно, выносит на повестку мировых финансовых регуляторов вопрос о необходимости изменения собственного инструментария и задач.

Таким образом, мы можем заключить, что политика и действия государственных институтов в области финансового регулирования и международной торговли (шире международных отношений) после 2008 года во многом стали причиной возникновения устойчивого отклонения от паритета процентных ставок.

Из этого, на наш взгляд, следует, что принципиальные теоретические ограничения на долгосрочную имплементацию политики отрицательных процентных ставок на сегодня отсутствуют. Локализация финансовых рынков, возникновение крупных локальных кластеров (США, ЕС, КНР) позволяют центробанкам успешно внедрять политику отрицательных процентных ставок, не сталкиваясь с оттоком капитала.

Заключение

В результате проведенного исследования были получены расчеты, однозначно указывающие на появление устойчивого процентного арбитража между валютами, которые преобладают на мировом финансовом рынке. Обобщение регуляторных норм и новаций позволило выявить ряд возможных причин, которые повлияли на появление указанного диспаритета после глобального финансового кризиса 2008 года. Одной из таких причин является увеличение барьеров для свободного перетока капитала, что в т.ч. связано с имплементацией политики нулевых и даже отрицательных процентных ставок в ряде значимых для мировой финансовой системы юрисдикций. Кроме того, подчеркивается влияние роста неэкономических рисков и связанная с этим фрагментация мировой финансовой системы.

С учетом сказанного, представляется целесообразным обозначить следующие дальнейшие направления исследований в указанной области: изучение тенденций развития глобальной финансовой системы с точки зрения усиления фрагментации и роста роли региональных финансовых центров, а также выявление статистической взаимосвязи величины арбитража с отрицательными процентными ставками в связанных юрисдикциях.

[1] Информационная система Bloomberg Terminal. Bloomberg [Электронный ресурс]. URL: https://www.bloomberg.com/professional/solution/bloomberg-terminal/ (дата обращения: 26.08.2021).

[2] Например, рынки фьючерсов на евро в ряде валютных пар.

[3] В большинстве случаев значения отклонения были велики, а показатели не менялись длительные сроки.

[4] Politically exposed person (PEP, политически значимое лицо). Википедия [Электронный ресурс] URL: https://ru.wikipedia.org/wiki/Politically_exposed_person (дата обращения: 26.08.2021)

Источники:

2. Bindseil U. at al. Excess reserves and the implementation of monetary policy of the ECB // Journal of Policy Modeling. – 2006. – № 5. – p. 491-510. – doi: 10.1016/j.jpolmod.2006.02.006.

3. BIS Triennial Central Bank Survey - Foreign exchange turnover in April 2019. - 2019

4. Carpenter S., Demiralp S. Money, reserves, and the transmission of monetary policy: Does the money multiplier exist? // Journal of Macroeconomics. – 2012. – № 1. – p. 59-75.

5. Du W., Tepper A., Verdelhan A. Deviations from Covered Interest Rate Parity // Journal of Finance. – 2018. – № 3. – p. 915-957. – doi: 10.1111/jofi.12620.

6. Eggertsson G.B., Juelsrud R.E. Negative nominal interest rates and the bank lending channel. Nber.org. [Электронный ресурс]. URL: https://www.nber.org/system/files/working_papers/w25416/w25416.pdf.

7. Hameed A., Rose A.K. Exchange rate behaviour with negative interest rates: Some early negative observations // Pacific Economic Review. – 2018. – № 1. – p. 27-42. – doi: 10.1111/1468-0106.12250.

8. Ilgmann C., Menner M. Negative nominal interest rates: history and current proposals // International Economics and Economic Policy. – 2011. – № 4(8). – p. 383-405. – doi: 10.1007/s10368-011-0186-z.

9. Jobst A., Lin H. Negative interest rate policy (NIRP): implications for monetary transmission and bank profitability in the euro area. International Monetary Fund. [Электронный ресурс]. URL: https://www.imf.org/external/pubs/ft/wp/2016/wp16172.pdf.

10. McAndrews J. Negative nominal central bank policy rates: where is the lower bound?. Federal Reserve Bank of New York. [Электронный ресурс]. URL: https://www.newyorkfed.org/newsevents/speeches/2015/mca150508.html.

11. McLeay M., Radia A., Thomas R. Money creation in the modern economy // Bank of England Quarterly Bulletin. – 2014. – p. 1-13.

12. Potter S.M., Smets F. Unconventional monetary policy tools: a cross-country analysis. Bis. [Электронный ресурс]. URL: https://www.bis.org/publ/cgfs63.pdf.

13. Sidney H., Sylla R. A History of Interest Rates. - Hoboken: Wiley, 2005. – 710 p.

14. Tola A., Koomen M., Repele A. Deviations from covered interest rate parity and capital outflows: The case of Switzerland. Working Papers. [Электронный ресурс]. URL: https://www.snb.ch/n/mmr/reference/working_paper_2020_08/source/working_paper_2020_08.n.pdf.

15. Turk R. Negative interest rates: How big a challenge for large Danish and Swedish banks?. International Monetary Fund. [Электронный ресурс]. URL: https://www.imf.org/external/pubs/ft/wp/2016/wp16198.pdf.

16. Буренин А.Н. Отрицательные процентные ставки: центральные банки пошли на эксперимент // Вестник МГИМО Университета. – 2016. – № 4(49). – c. 262-273.

17. Бурлачков В.К. Отрицательные процентные ставки как следствие трансформации денежного механизма современной экономики: обзор литературы // Финансы и кредит. – 2020. – № 4(796). – c. 856-873. – doi: 10.24891/fc.26.4.856.

18. Кавицкая И.Л. Институциональные особенности политики отрицательных процентных ставок Европейского центрального банка // Journal of Institutional Studies. – 2019. – № 1. – c. 81-94. – doi: 10.17835/2076-6297.2019.11.1.081-094.

19. Киреев А.П. Международная макроэкономика. - М.: Междунар. отношения,, 2014. – 592 c.

20. Хикс Д.Р. Господин Кейнс и классики: попытка интерпретации // Истоки: вопросы истории народного хозяйства и экономической мысли. – 1998. – № 3. – c. 23.

Страница обновлена: 04.01.2026 в 10:31:21

Download PDF | Downloads: 34 | Citations: 1

Interest rate disparity as a prerequisite for negative interest rate policy

Emelyanov A.A., Storozhuk V.V., Arkhipov A.V.Journal paper

Russian Journal of Innovation Economics

Volume 12, Number 4 (October-December 2022)

Abstract:

In order to cope with consequences of the global financial crisis of 2008, numerous central banks started to rely on unconventional monetary policies and instruments. One of the most disputable instruments is the negative interest rate policy (NIRP) which seemingly contradicts to the theory of interest rates.

The question of the violation of the interest rate parity principle in the context of unconventional monetary policy and, above all, negative interest rate policy is examined. The study is based on interest rate and exchange rate data from 1998 to 2020. Since the 2008, crisis there has been a persistent deviation from interest rate parity on the international capital market. The interest rate parity violation ensures the long-term implementation of a negative interest rate policy. This is due to the tightening of restrictions and controls on monetary transactions in the countries in question, the increased risks of doing business and foreign investment, the deglobalisation of the global financial system and the appearance of large regional financial clusters.

Keywords: interest rate parity, interest rate parity violation, non-traditional monetary policy, negative interest rate policy, global financial crisis

JEL-classification: E43, E52, F33, F38

References:

Bindseil U. The operational target of monetary policy and the rise and fall of reserve position doctrineEcb.europa.eu. Retrieved from https://www.ecb.europa.eu/pub/pdf/scpwps/ecbwp372.pdf

Bindseil U. at al. (2006). Excess reserves and the implementation of monetary policy of the ECB Journal of Policy Modeling. 28 (5). 491-510. doi: 10.1016/j.jpolmod.2006.02.006.

Burenin A.N. (2016). Otritsatelnye protsentnye stavki: tsentralnye banki poshli na eksperiment [Negative interest rates: central banks initiated an experiment]. Vestnik of MGIMO University. (4(49)). 262-273. (in Russian).

Burlachkov V.K. (2020). Otritsatelnye protsentnye stavki kak sledstvie transformatsii denezhnogo mekhanizma sovremennoy ekonomiki: obzor literatury [Negative interest rates as a consequence of the transformation of monetary arrangements in modern economy: a literature review]. Finance and credit. 26 (4(796)). 856-873. (in Russian). doi: 10.24891/fc.26.4.856.

Carpenter S., Demiralp S. (2012). Money, reserves, and the transmission of monetary policy: Does the money multiplier exist? Journal of Macroeconomics. 34 (1). 59-75.

Du W., Tepper A., Verdelhan A. (2018). Deviations from Covered Interest Rate Parity Journal of Finance. 73 (3). 915-957. doi: 10.1111/jofi.12620.

Eggertsson G.B., Juelsrud R.E. Negative nominal interest rates and the bank lending channelNber.org. Retrieved from https://www.nber.org/system/files/working_papers/w25416/w25416.pdf

Hameed A., Rose A.K. (2018). Exchange rate behaviour with negative interest rates: Some early negative observations Pacific Economic Review. 23 (1). 27-42. doi: 10.1111/1468-0106.12250.

Ilgmann C., Menner M. (2011). Negative nominal interest rates: history and current proposals International Economics and Economic Policy. (4(8)). 383-405. doi: 10.1007/s10368-011-0186-z.

Jobst A., Lin H. Negative interest rate policy (NIRP): implications for monetary transmission and bank profitability in the euro areaInternational Monetary Fund. Retrieved from https://www.imf.org/external/pubs/ft/wp/2016/wp16172.pdf

Kavitskaya I.L. (2019). Institutsionalnye osobennosti politiki otritsatelnyh protsentnyh stavok Evropeyskogo tsentralnogo banka [Institutional features of the ECB negative interest rate policy]. Journal of Institutional Studies. 11 (1). 81-94. (in Russian). doi: 10.17835/2076-6297.2019.11.1.081-094.

Khiks D.R. (1998). Gospodin Keyns i klassiki: popytka interpretatsii [Mr Keynes and the classics: an attempt at interpretation]. Istoki: voprosy istorii narodnogo khozyaystva i ekonomicheskoy mysli. (3). 23. (in Russian).

Kireev A.P. (2014). Mezhdunarodnaya makroekonomika [International macroeconomics] M.: Mezhdunar. otnosheniya. (in Russian).

McAndrews J. Negative nominal central bank policy rates: where is the lower bound?Federal Reserve Bank of New York. Retrieved from https://www.newyorkfed.org/newsevents/speeches/2015/mca150508.html

McLeay M., Radia A., Thomas R. (2014). Money creation in the modern economy Bank of England Quarterly Bulletin. 1-13.

Potter S.M., Smets F. Unconventional monetary policy tools: a cross-country analysisBis. Retrieved from https://www.bis.org/publ/cgfs63.pdf

Sidney H., Sylla R. (2005). A History of Interest Rates Hoboken: Wiley.

Tola A., Koomen M., Repele A. Deviations from covered interest rate parity and capital outflows: The case of SwitzerlandWorking Papers. Retrieved from https://www.snb.ch/n/mmr/reference/working_paper_2020_08/source/working_paper_2020_08.n.pdf

Turk R. Negative interest rates: How big a challenge for large Danish and Swedish banks?International Monetary Fund. Retrieved from https://www.imf.org/external/pubs/ft/wp/2016/wp16198.pdf