Особенности внедрения и использования цифровой валюты Банка Японии

Пашихина Е.В.1, Кашбразиев Р.В.1

1 Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 62

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 4 (Октябрь-декабрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=63633293

Аннотация:

В данной статье рассматриваются вопросы внедрения новой системы денежного обращения с применением электронной валюты. Внедрение цифровых валют центральных банков подразумевает в себе переход к цифровым платежным и расчетным системам, управляемыми центральными банками. Исследование включает в себя изучение поэтапной разработки планов внедрения цифровой валюты Японии. Конкретная цель исследования заключалась в выявлении особенностей внедрения и использования цифровой валюты Банка Японии. В процессе исследования автором поставлены и решены определенные задачи, которые включают в себя анализ стратегических планов по изучению функционала цифровой валюты центральных банков, изучение особенностей развития цифровой иены Банка Японии, выделение перспектив внедрения новой цифровой валюты на финансовой площадке Банка Японии. При помощи данного анализа были выявлены особенности того, как изучаемая страна постепенно внедряет цифровую валюту внутри своей финансовой системы. На опыте Японии были рассмотрены соответствующие функции центрального банка государства, которые по своей сути являются фундаментом для внедрения ЦВЦБ и не только в отдельно взятой стране, но и в мире. Решая проблемы цифровизации валютной и денежной системы, по опыту Японии, автором были выявлены особенности ЦВЦБ, как нового инструмента финансового взаимодействия экономических субъектов.

Ключевые слова: криптовалюта, цифровая валюта, цифровая валюта центрального банка, ЦВЦБ, цифровая валюта Банка Японии, Япония

JEL-классификация: F31, O24 , E50

Введение

Цель исследования состоит в изучении цифровых форм валют, в части их эмиссии со стороны центральных банков, с учетом практики Японии. С начала роста интереса к криптовалютам (Bitcoin, Ethereum, и пр.) за последние несколько лет, идея о создании цифровых валют для использования их государствами также набирает обороты. Данный процесс создания такого вида валют связан с тем, что центральные банки задаются вопросом, есть ли смысл создавать свои собственные цифровые деньги. В настоящее время около 81 страны заинтересованы в изучении возможности создания и внедрения цифровой валюты центрального банка (ЦВЦБ) [2].

Актуальность изучения цифровых активов с каждым днем возрастает. Особенностью является то, что с применением новых технологий оплаты и внедрения цифровых форм финансового взаимодействия, экономические субъекты выходят на новый цифровой рынок. Криптовалюты, с одной стороны, очень специфичны и представляют собой инновации, которые могут помочь странам уменьшить процент бедности и предоставить банковские услуги тем, кто не может сейчас иметь к ним доступ [9]. Более того, их функциональность сложно воспроизвести, так как криптовалюта имеет свои особенности [7, с. 320-323]. Суверенные цифровые валюты могут отражать данные функции при помощи технологии блокчейн, но они не могут полностью реализовать некоторые из наиболее привлекательных особенностей криптовалют: анонимность, децентрализация и управление [20].

Научная новизна заключается в рассмотрении практики разработки ЦВЦБ на основании опыта Японии, выделения основных преимуществ внедрения данного инструмента на современном этапе. В настоящее время, в научной практике, достаточно активно обсуждается вопрос о том, как по итогу будет работать схема внедрения и использования ЦВЦБ. В научном звене есть дилемма, которая затрагивает эффективность внедрения таких форм цифровых активов в финансовую систему [19]. Пока что однозначного ответа не существует. Одни исследователи поддерживают внедрение ЦФА, другие же видят в них большую опасность. Целью данного исследования является выявление особенностей цифровой валюты центрального банка. Причем, заинтересованность в опыте Японии обусловлен тем, что данное государство имеет интересные методики исследования ЦФА, а также подробное описание каждого этапа разработки инструмента.

Цифровая валюта центрального банка представляет собой цифровую форму фиатной валюты (национальным и законным платежным средством) государства. Она является альтернативой обычной печати денег, то есть центральные банки выпускают электронные монеты или банкноты, обеспеченные полным доверием правительства [7, с. 320-323].

Многие государства уже используют цифровые деньги и цифровые платежные системы в своей повседневной жизни. Цифровые валюты центральных банков имеют много положительных черт [21]. Во-первых, ЦВЦБ является более рентабельной системой, в сравнении с наличными, из-за низких транзакционных издержек. Как отметил А. Киселев [1], в своей аналитической записке «Есть ли будущее у цифровых валют центральных банков?», даже люди, не пользующиеся банковскими услугами, смогут более легко и безопасно получить доступ к своим средствам через телефон.

Возникает вопрос: почему же тогда центральные банки слабо используют системы внедрения и использования криптовалют? Проблема данного вопроса заключается в том, что сами рынки криптовалюты и их инструменты имеют тенденции к волатильности. Другой сложностью данных рынков является отсутствие регулятивных норм. Поэтому простое внедрение криптовалюты в экономику и замещение традиционной банковской системы пока не осуществимо [17]. Согласно специалистам Phemex, ЦВЦБ имеют схожие черты с стейблкоинами, они смогут иметь нормативную базу и будут обеспечены резервным активом (например, золотом) для поддержания своей стоимости [9].

В данном исследовании отражается гипотеза о том, что цифровая валюта центрального банка содействует финансовой интеграции. При помощи исследования методических материалов Банка Японии, заключений исследователей данной тематики и опубликованных научных статей, были расписаны особенности разработки ЦФА в выбранной для изучения стране.

В настоящее время некоторые страны, такие как Китай, Индия и Великобритания, активно рассматривают планы по созданию и внедрению ЦВЦБ. В 2020 году появилась информация о создании цифрового рубля Центрального банка (ЦБ) в России. Согласно ЦБ РФ, цифровой рубль представляет собой цифровую форму российской национальной валюты, которую ЦБ планирует выпускать в дополнение к существующим формам денег [8]. Исследование выполнено на основании аналитических статей и анализа документов банка Японии: «Специальная лекция на осеннем собрании Японского общества монетарной экономики» 2018 г. [12]; «Должен ли Банк Японии выпускать цифровую валюту?» 2019 год. [13]; промежуточный отчет Совета по связям с центральными банками по цифровым валютам 2022 г. [14]; «Политика Банка Японии в отношении цифровых валют центрального банка» 2020 год [15]; «Отчет о результатах демонстрационного эксперимента с цифровой валютой центрального банка «Фаза 2 проверки концепции» 2023 год [16].

Становление системы внедрения и использования цифровой валюты Банка Японии.

На сайте Банка Японии предоставлена подробная информация о том, с каких документов и как началась разработка цифровой иены. История создания цифровой валюты центрального банка – цифровой иены – началась еще в 2018 году [10].

В 2018 году, на осеннем собрании японского общества денежно-кредитной экономики было представлено исследование – «Будущее денег». В материалах отражается проблема внедрения криптоактивов: отсутствие основного и утвержденного законодательно эмитента, отсутствие практики использования криптовалюты в форме национальной валюты. При точном ознакомлении с исследованием, было выявлено, что автор исследования (Масаёси Амамия, заместитель управляющего Банка Японии) делает заключение о том, что в будущем у Японии нет другого выбора, кроме как применять в финансовую систему достижения в области компьютерных технологий и искусственного интеллекта, которые точно смогут повлиять на изменение экономики и общества. Следовательно, вопрос об организации ЦВЦБ оставался открытым [12].

В 2019 году темой обсуждения стал вопрос: «должен ли Банк Японии выпускать цифровую валюту?». По итогу данного исследования, Масаёси Амамия дает понять, что в 2019 год Банк Японии опубликовал три отчета и провел исследование применимости технологии распределенного реестра для финансирования расчетов с использованием текущих счетов центрального банка, то есть создания и внедрения оптовых ЦВЦБ. При этом было выявлено, что при быстром развитии информационных технологий, проводятся изучения того, какие юридические проблемы могут возникнуть, если Банк Японии выпустит ЦВЦБ, и какие возможные изменения рынка будут возможны [13].

По итогу проведения обсуждений, в 2020 году на сайте Банка Японии появилась публикация «Политика Банка Японии в отношении цифровых валют центрального банка». Основной идеей предоставленного исследования является изучение функций и роли ЦВЦБ. Основная мысль заключается в том, что из-за стремительного прогресса информационных и коммуникационных технологий, цифровизация затрагивает различные сферы деятельности Японии. При этом, в Банке Японии учитывают особенности быстрого роста технологий и инноваций, которые влияют на возрастающий общественный спрос на ЦВЦБ. Основываясь на основных модернизационных процессах, Банк Японии решил представить свою политику в отношении цифровой валюты, которая предназначена для использования широким кругом лиц, включая частных инвесторов и компаний [15].

В данной конъюнктуре, положительные и отрицательные стороны выпуска цифровой валюты Центрального банка, в качестве нового платежного средства, обсуждаются как в самой Японии, так и в других странах. Социальные потребности, касающиеся ЦВЦБ, в будущем будут быстро расти. С иной точки зрения, при внедрении цифровой валюты потребуются широкомасштабные изменения, которые будут затрагивать системные и институциональные аспекты. Поэтому, даже если Банк Японии не планировал выпускать ЦВЦБ, то обеспечение стабильности и эффективности платежной системы в цифровом секторе, в любом случае, привели бы государство к принятию государственной криптовалюте. К таким факторам, Банк Японии подошел с надлежащим вниманием, принимая на себя ответственность по изучению функционала работы цифровой валюты центрального банка [15].

Для того, чтобы выявить основные функции ЦВЦБ, нужно понимать, что существует два типа ЦВЦБ: «ЦВЦБ оптового типа» и «ЦВЦБ общего пользования». Ожидаемыми функциями внедрения ЦВЦБ являются:

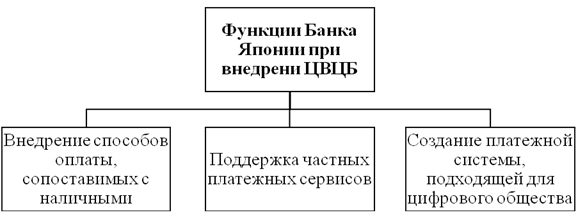

Рисунок 1. Ожидаемые функции и роли Банка Японии при внедрении ЦВЦБ (Составлено автором на основании источника [15]).

1) Внедрение способов оплаты, сопоставимых с наличными. Маловероятно, что обращение наличных денег станет неактуальным, но если такая ситуация возникнет в ближайшем будущем и частные цифровые деньги не смогут в достаточной мере заменить функции наличных, ЦВЦБ может стать платежным средством на по номиналу с наличными. Для этого нужно будет использовать ЦВЦБ общего пользования.

2) Поддержка частных платежных сервисов. В случае отсутствии спада в наличном обращении, выпуск ЦВЦБ для поддержки частных платежных услуг может оказаться целесообразным, если это необходимо для повышения стабильности и эффективности платежной системы в целом.

3) Создание платежной системы, подходящей для цифрового общества. ЦВЦБ, выпущенный Банком Японии, с интеграцией предоставления различных дополнительных услуг частного бизнеса будет способствовать стабильным и эффективным расчетам, подходящим для цифрового общества.

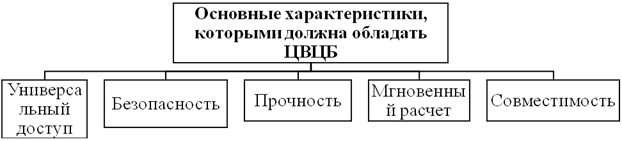

Помимо основных функций, ЦВЦБ должно обладать определенными характеристиками [22]. При выпуске цифровой валюты общего пользования целесообразно поддерживать двухуровневую платежную систему с центральным банком и частным сектором. Иными словами, основная форма эмиссии — «косвенная» [15].

Каждая из этих характеристик определяет условия введения ЦВЦБ, которые подразумевают поэтапное продвижение инициативы по обеспечению всеобщего доступа и устойчивости среди вышеперечисленных, в зависимости от будущего использования наличных денег [15].

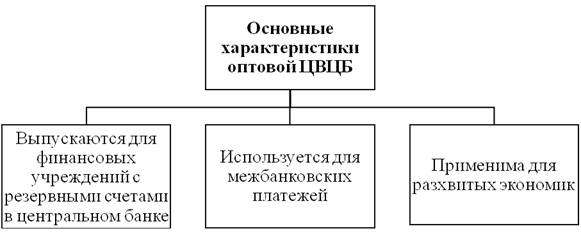

ЦВЦБ обычно создается в двух главных формах. Одним из них является «оптовая ЦВЦБ», которую центральный банк предоставляет своим торговым партнерам, особенно для использования в целях расчетов между финансовыми учреждениями [6, с. 116-127]. Электронные деньги центрального банка предназначены для ограниченного числа пользователей, они имеют нечто общее с текущими счетами, открытыми частными банками в центральном банке. Оптовая форма ЦВЦБ может повысить эффективность расчетов по сделкам с ценными бумагами и сделок с деривативами, за счет использования технологии распределенного реестра (DLT). Причем, интересным фактом является то, что и в Европе проводятся исследования по быстрому расчету средств и ценных бумаг с использованием оптовых ЦВЦБ и токенов безопасности – ценных бумаг в виде электронных ваучеров, которые выпускаются на платформе DLT [15].

Рисунок 2. Основные характеристики оптовой ЦВЦБ (Составлено автором на основании источника [21]).

Иной формой цифровой валюты Центрального банка является ЦВЦБ «общего пользования», на которую нацелена основная политика и которая предназначена для использования широким кругом лиц, включая частных лиц и компаний. ЦВЦБ «общего пользования» имеет те же функции, что и текущая наличная валюта, и пользователи могут использовать смартфоны, карты и иные электронные формы платежа, для того чтобы использовать валюту, выпущенную центральным банком, в любое время и в любом месте [5]. Его можно использовать для ежедневных покупок. Также возможно использовать ЦВЦБ «общего назначения» для операций по финансированию между компаниями и для финансовых операций между финансовыми учреждениями.

При выпуске ЦВЦБ для «общего пользования» в непрямой форме выпуска необходимо наличие следующих основных характеристик с точки зрения функциональности и системы:

Рисунок 3. Основные характеристики ЦВЦБ для общего пользования (Составлено автором на основании источника [15]).

В последнее время многие центральные банки мира рассматривают возможность использования ЦВЦБ «общего назначения», но основные методы применения цифровой валюты зависят от ситуации в каждой стране. В Японии отношение наличных денег в обращении к номинальному ВВП высокое, около 20%, в случае значительного сокращения может возникнуть необходимость компенсировать это за счет выпуска ЦВЦБ. Более того, даже если такой ситуации не произойдет, возможно, что выпуск ЦВЦБ желателен с точки зрения улучшения платежно-расчетной системы Японии [15].

До настоящего времени Банк Японии предоставлял гражданам способы оплаты, которые могут безопасно использоваться кем угодно, в любое время и в любом месте для перераспределения наличных денег, и эта позиция не изменится даже в эпоху цифровых технологий. Хотя маловероятно, что денежный оборот значительно уменьшится, но если это произойдет в будущем и частные цифровые деньги не смогут заменить функции наличных денег, цифровые деньги могут стать новым платежным средством для обеспечения ЦВЦБ «общего пользования».

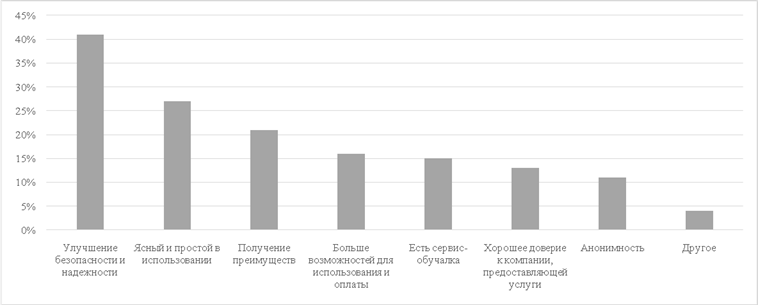

Для того, чтобы начать свою реформу в пользу создания ЦВЦБ нужно понять, актуален ли вопрос цифровизации расчетов у жителей страны. Согласно «Анкете опроса по осведомленности об образе жизни» Банка Японии, на вопрос о том, чтобы они хотели улучшить, чтобы начать и расширить использование услуг безналичной оплаты, они ответили, что «улучшение безопасности и надёжности» имеет наибольшее количество голосов.

Рисунок 3. Результаты опроса по улучшению и расширению использования электронных денег, платежей по штрих-коду и QR-коду с помощью смартфонов [15].

В дополнение к этому, наличные деньги также имеют другие факторы, такие как географический диапазон предоставляемых услуг и завершение платежа, когда расчет между сторонами окончательно завершается (платеж производится контрагенту). В будущем, если обращение наличных денег станет меньше и частные цифровые деньги не смогут полностью заменить свои функции, могут возникнуть проблемы с точки зрения центрального банка, продолжающего обеспечивать стабильную меру стоимости посредством выпуска законного платежного средства.

Кроме этого, в Японии банки и различные бизнес-операторы предоставляют клиентам соответствующие платежные платформы и между ним образует конкуренция за предоставление своих услуги. В данных обстоятельствах пользователи выявили определенные проблемы, которые касаются услуг, в плане проблем невозможности организации перевода денег между людьми на разных платформах. Если эффект цифровизации не будет усилен за счет сотрудничества между банками и поставщиками платежных услуг, образуется проблема, которая будет касаться того, что удобство для клиентов уменьшится, а банки и поставщики платежных услуг будут истощены. При этом, если выпущенная ЦВЦБ будет действовать как некий мост между банками и поставщиками, это облегчит взаимный обмен частными цифровыми деньгами, а значит, это может привести к повышению удобства для людей и эффективности платежной системы в целом [15].

По общему рассмотрению ожидаемых функций и основных характеристик, Банк Японии ставит перед собой цель рассмотрение вопроса по организации стабильности цен и финансовой системы. Известно, что Банк Японии централизованно организовывает эмиссию, состоящую из наличных денег и депозитов на текущих счетах в Банке, а частные банки поставляют депозитные деньги посредством создания кредита, основанного на деньгах центрального банка. При данной «двухуровневой структуре», если ЦВЦБ, как и текущие банкноты, рассматриваются как прямые обязательства Банка Японии, которые возникают в результате обмена депозитами в центральном банке, то деньги центрального банка (денежная база) и банковские депозиты остаются прежними. Кроме того, сам выпуск ЦВЦБ не окажет резкого влияния на функцию кредитования частных банков. С иной стороны, если выпуск цифровой валюты приведет к большому перемещению средств с банковских депозитов, это может повлиять на функцию финансового посредничества частных банков [2]. Например, если ЦВЦБ станет более удобным инструментом, чем банковские депозиты, то банковские депозиты резко сократятся, что сдержит создание банковских кредитов. Данные особенности также требуют внимания с точки зрения их влияния на трансмиссионные каналы денежно-кредитной политики [4].

Уравновешенная и эффективная система платежей и расчетов является важной инфраструктурой для повседневной жизни и одновременно является основой политики Банка Японии для достижения своих целей по стабилизации цен и финансовой системы.

Рассматривая эффективность денежно-кредитной политики и стабильность финансовой системы, нужно тщательно рассмотреть функциональные требования и экономический дизайн ЦВЦБ (лимиты на суммы выпуска или хранения, начисление процентов и т. д.) [3].

Кроме данного вопроса, Банк Японии тщательно рассматривал проблемы влияния инноваций на организацию цифрового валютного поля, а также проблемы обеспечения конфиденциальности и обработки информации о пользователях. Такие вопросы являются очень важными, так как именно решение соответствующих проблем поможет повлиять на эффективность организации введения ЦВЦБ в Японии.

По итогу всей предоставленной информации за 2020 год, Банк Японии стал активно рассматривать возможность использования ЦВЦБ общего назначения. Банк страны взял на себя дальнейшее рассмотрение системы организации цифровой валюты.

Уже на состояние 13 мая 2022 года, Банк Японии опубликовал Промежуточный отчет Совета по связям с центральными банками по цифровым валютам. Особенностями данного отчета являются изучение новых условий разработки ЦВЦБ и выявление заключений по принятию цифровой валюты. Сами заключения включают в себя несколько аспектов [14]. Второй вопрос, который Банк Японии рассматривает, касается бизнес-модели самой системы ЦВЦБ, то есть системы ЦВЦБ в целом – это идеальный способ расчета стоимости для ее поддержания. Как упоминалось по тексту данного отчета, система ЦВЦБ представляет собой инфраструктурную часть для предоставления «основных способов оплаты» и частного сектора в соответствии с потребностями пользователей. В связи с образовавшимися вопросами, Совет по связям заявил: «Чтобы обеспечить бесперебойное и стабильное распространение ЦВЦБ, следует уделить внимание модели затрат, предполагающей ее публичный характер». Это говорит о том, что следует повышать эффективность затрат не только для систем, но и для общества в целом, включая посреднические институты [14].

Второй вопрос, который Банк Японии рассматривает, касается формирования отношений с правовыми системами и характера основных договоров между сторонами. Обеспечение эффективности и стабильности ЦВЦБ с юридической точки зрения необходимо для безопасной и эффективной платежной системы [14].

На состояние 2023 года (апрель – май), в Японии произошел запуск проекта цифровой иены после второго успешного испытания технологий – Proof of Concept. Банк Японии опубликовал результаты второго этапа эксперимента по проверке концепции цифровой валюты центрального банка (CBDC) – «Отчет о результатах демонстрационного эксперимента с цифровой валютой центрального банка «Фаза 2 проверки концепции». Было подтверждено, что пилотный проект был запущен в апреле 2023 года в соответствии с графиком. Второй этап эксперимента начался в апреле 2022 года и закончился в марте 2023 года. По итогу эксперимента были выявлены особенности, дополняющие основные функции учета ЦВЦБ, протестированные в ходе первого годичного эксперимента [16].

Согласно отчету Центрального банка Японии, на втором этапе тестировалась технология введения ограничения на владение ЦВЦБ, подразумевая в себе меры по обеспечению стабильности финансовой системы в случае внезапного перехода с банковских счетов на ЦВЦБ. Например, в случаях, когда один пользователь открывает несколько счетов у нескольких посредников. Кроме того, исследование включало в себя анализ удобства использования нового вида валюты при инициировании и планировании платежей [16].

По отчету Банка Японии, во второй части исследования была проведена работа с языком базы данных и дизайном бухгалтерской книги, также, в исследовании была опробована модель токенов с гибкой стоимостью. Интересным из исследования Банка Японии является анализ оффлайн-платежей в контексте предотвращения мошенничества и сохранения конфиденциальности [11].

По итогу проведенного эксперимента с цифровой иеной были достигнуты желаемые результаты. В отчете подтверждается, что Банк Японии перешел к запланированному пилотному проекту ЦВЦБ. В дальнейшем, Банк Японии направил свое исследование на связи с внешними системами. В конце 2023 года будет получена информация от частных предприятий, в части удобства использования ЦВЦБ. Банк Японии заявил о том, что ведомство примет окончательное решение о выпуске ЦВЦБ уже к 2026 году.

Заключение

В настоящий момент поставлен вопрос по осуществлению конкретных мер в целях расширения сотрудничества с соответствующими сторонами и распространение информации во внешний мир. Затрагивая изучение свойств ЦВЦБ нужно обязательно говорить о том, что цифровая валюта будет являться средством платежа участников мировой валютной и финансовой системы. Поэтому, соответствующие разработки должны касаться и тех особенностей, которые дают возможность работать государству на мировой площадке [10].

По итогу изучения данных Банка Японии, можно сделать заключение о том, что правительство Японии уже активно продвигает внедрение ЦВЦБ.

В соответствии с изученными докладами Банка Японии, в исследовании были отражены основные особенности разработки и внедрения ЦВЦБ в изучаемом государстве. Япония не является такой активной страной, в части внедрения любых форм цифровых валют, в отличии от того же Китая. Однако у их есть большое количество разработок в части того, как будет работать ЦВЦБ в финансовой сфере как внутри страны, так и на мировом рынке.

Само внедрение ЦВЦБ должно проходить не только в части взаимодействия бизнеса с государством, что обычно отражается в оптовой ЦВЦБ, но и во взаимодействии третьего звена – обычных граждан (домохозяйств). Таким образом, само внедрение цифровой валюты должно охватывать три основных звена финансовой системы – государство, организации и домохозяйства [18]. Для этого необходимо применять форму ЦВЦБ для общего пользования (розничная ЦВЦБ), что облегчает взаимодействие трех сторон финансовой системы.

Можно ли точно сказать, что скоро наступит время активного внедрения ЦВЦБ внутри финансовой системы страны и всего мира? Конечно такой вопрос ставит под сомнение готовность мира к новым цифровым изменениям. Как заметно, большинство развитых стран активно занимаются внедрением ЦВЦБ, к ним также подключаются и развивающиеся страны. Например, страны БРИКС обговаривают идею внедрения цифровой валюты в часть платежной инфраструктуры между государствами-участниками. Однако все это находится пока на этапах разработки и тестирования.

Само активное использование центральных валют центральных банков произойдет уже ближе к 30-м годам 21 века.

Источники:

2. Маслов А.В., Швандар К.В., Маклакова Ю.А. Цифровые валюты центральных банков и место цифрового рубля // Финансы и кредит. – 2021. – № 5. – c. 1058-1073. – doi: 10.24891/fc.27.5.1058.

3. Осмоловец С. Зарубежный опыт эмиссии цифровой валюты центральных банков // Банковский вестник. – 2023. – № 3(716). – c. 49-58.

4. Санникова Л.В. Правовые основы цифровых валют центральных банков и цифрового рубля // Финансовый журнал. – 2023. – № 5. – c. 27-44. – doi: 10.31107/2075-1990-2023-5-27-44.

5. Сахаров Д.М. Цифровые валюты центральных банков: ключевые характеристики и влияние на финансовую систему // Финансы: теория и практика. – 2021. – № 5. – c. 133-149. – doi: 10.26794/2587-5671-2021-25-5-133-149.

6. Седунова Е.А., Куваева Ю.В. Азиатский эксперимент создания цифровой валюты центрального банка // Вестник Волгоградского государственного университета. Экономика. – 2023. – № 1. – c. 116-127. – doi: 10.15688/ek.jvolsu.2023.1.10.

7. Tarasova M.V., Istomina E.A. Pilot projects of central bank digital currency // Вестник Тульского филиала финуниверситета. – 2021. – № 1. – c. 320-323.

8. Банк России. [Электронный ресурс]. URL: https://cbr.ru/fintech/dr/ (дата обращения: 10.10.2023).

9. Phemex. [Электронный ресурс]. URL: https://phemex.com/ru/academy (дата обращения: 10.10.2023).

10. Официальный сайт Банка Японии. [Электронный ресурс]. URL: https://www.boj.or.jp/paym/digital/index.htm/ (дата обращения: 13.10.2023).

11. Tadviser.ru. [Электронный ресурс]. URL: https://www.tadviser.ru/index.php/%D0%A1%D1%82%D0%B0%D1%82%D1%8C%D1%8F:%D0%A6%D0%B8%D1%84%D1%80%D0%BE%D0%B2%D0%B0%D1%8F_%D0%B8%D0%B5%D0%BD%D0%B0 (дата обращения: 18.10.2023).

12. Специальная лекция на осеннем собрании Японского общества монетарной экономики 2018 г. Boj.or.jp. [Электронный ресурс]. URL: https://www.boj.or.jp/announcements/press/koen_2018/data/ko181020a.pdf (дата обращения: 01.10.2023).

13. Должен ли Банк Японии выпускать цифровую валюту?. Рейтер Ньюсмейкер». [Электронный ресурс]. URL: https://www.boj.or.jp/announcements/press/koen_2019/data/ko190705a1.pdf (дата обращения: 07.10.2023).

14. Промежуточный отчет Совета по связям с центральными банками по цифровым валютам. Boj.or.jp. [Электронный ресурс]. URL: https://www.boj.or.jp/announcements/release_2022/rel220513b.pdf (дата обращения: 07.10.2023).

15. Политика Банка Японии в отношении цифровых валют центрального банка. Boj.or.jp. [Электронный ресурс]. URL: https://www.boj.or.jp/announcements/release_2020/data/rel201009e1.pdf (дата обращения: 11.10.2023).

16. Отчет о результатах демонстрационного эксперимента с цифровой валютой центрального банка «Фаза 2 проверки концепции. Boj.or.jp. [Электронный ресурс]. URL: https://www.boj.or.jp/paym/digital/dig230417a.pdf (дата обращения: 20.10.2023).

17. 17) Aswin Alora, Poonam Sahoo, Aghila Sasidharan Central bank digital currency adoption challenges- The case of an emerging nation // Finance Research Letters. – 2021. – p. 1-11.

18. Buckley R.P., Arner D.W., Zetzsche D.A., Didenko A.N., Van Romburg L.J. Sovereign digital currencies: Reshaping the design of money and payments systems // Journal of Payments Strategy and Systems. – 2021. – № 1. – p. 7-22.

19. S.L.N. Alonso, J. Jorge-Vazquez, R.F.R. Forradellas Central banks digital currency: detection of optimal countries for the implementation of a CBDC and the implication for payment industry open innovation // Journal of Open Innovation Technology Market and Complexity. – 2021. – № 1. – p. 1-23.

20. Hashemi Joo M., Nishikawa Y., Dandapani K. Cryptocurrency, a successful application of blockchain technology // Managerial Finance. – 2020. – № 6. – p. 715-733. – doi: 10.1108/MF-09-2018-0451.

21. 21) OECD Business and Finance Policy Papers. Central Bank Digital Currencies (CBDCs) and democratic values. Oecd-ilibrary.org. [Электронный ресурс]. URL: https://www.oecd-ilibrary.org/finance-and-investment/central-bank-digital-currencies-cbdcs-and-democratic-values_f3e70f1f-en (дата обращения: 01.12.2023).

22. OECD Economics Department Working Papers. Central Bank Digital Currencies and payments: A review of domestic and international implications. Oecd-ilibrary.org. [Электронный ресурс]. URL: https://www.oecd-ilibrary.org/docserver/f06c0d89-en.pdf?expires=1702629435&id=id&accname=guest&checksum=5F8F512C272FC5B4E851153B755F6FF2 (дата обращения: 03.12.2023).

Страница обновлена: 20.12.2025 в 20:11:16

Download PDF | Downloads: 62

Special features of the introduction and use of the Bank of Japan's digital currency

Pashikhina E.V., Kashbraziev R.V.Journal paper

Russian Journal of Innovation Economics

Volume 13, Number 4 (October-December 2023)

Abstract:

This article discusses the implementation of a new monetary circulation system using electronic currency. The introduction of the Central Bank Digital Currency implies a transition to digital payment and settlement systems managed by central banks. The study includes a study of the phased development of plans for the introduction of Japan's digital currency. The specific purpose of the study was to identify the features of the introduction and use of the Bank of Japan's digital currency. In the course of the research, the author set and solved certain tasks, which include analyzing strategic plans to study the functionality of the digital currency of central banks, studying the features of the development of the Digital Yen of the Bank of Japan, and highlighting the prospects for the introduction of a new digital currency on the financial platform of the Bank of Japan.

With the help of this analysis, the features of how the country under study is gradually introducing a digital currency within its financial system have been identified. Based on the experience of Japan, the relevant functions of the Central Bank of the state were considered, which in their essence are the foundation for the introduction of the Central Bank Digital Currency, not only in a single country, but also in the world. Solving the problems of digitalization of the currency and monetary system, according to the experience of Japan, the author identified the features of the Central Bank Digital Currency as a new instrument of financial interaction between economic entities.

Keywords: cryptocurrency, digital currency, Central Bank Digital Currency, Bank of Japan's digital currency, Japan

JEL-classification: F31, O24 , E50

References:

17) Aswin Alora, Poonam Sahoo, Aghila Sasidharan (2021). Central bank digital currency adoption challenges- The case of an emerging nation Finance Research Letters. 59 1-11.

21) OECD Business and Finance Policy Papers. Central Bank Digital Currencies (CBDCs) and democratic valuesOecd-ilibrary.org. Retrieved December 01, 2023, from https://www.oecd-ilibrary.org/finance-and-investment/central-bank-digital-currencies-cbdcs-and-democratic-values_f3e70f1f-en

Buckley R.P., Arner D.W., Zetzsche D.A., Didenko A.N., Van Romburg L.J. (2021). Sovereign digital currencies: Reshaping the design of money and payments systems Journal of Payments Strategy and Systems. 15 (1). 7-22.

Hashemi Joo M., Nishikawa Y., Dandapani K. (2020). Cryptocurrency, a successful application of blockchain technology Managerial Finance. 46 (6). 715-733. doi: 10.1108/MF-09-2018-0451.

Maslov A.V., Shvandar K.V., Maklakova Yu.A. (2021). Tsifrovye valyuty tsentralnyh bankov i mesto tsifrovogo rublya [Digital currencies of central banks and the position of the digital ruble]. Finance and credit. 27 (5). 1058-1073. (in Russian). doi: 10.24891/fc.27.5.1058.

OECD Economics Department Working Papers. Central Bank Digital Currencies and payments: A review of domestic and international implicationsOecd-ilibrary.org. Retrieved December 03, 2023, from https://www.oecd-ilibrary.org/docserver/f06c0d89-en.pdf?expires=1702629435&id=id&accname=guest&checksum=5F8F512C272FC5B4E851153B755F6FF2

Osmolovets S. (2023). Zarubezhnyy opyt emissii tsifrovoy valyuty tsentralnyh bankov [Foreign experience of issuing digital currency of central banks]. Bankovskiy vestnik. (3(716)). 49-58. (in Russian).

Phemex. Retrieved October 10, 2023, from https://phemex.com/ru/academy

S.L.N. Alonso, J. Jorge-Vazquez, R.F.R. Forradellas (2021). Central banks digital currency: detection of optimal countries for the implementation of a CBDC and the implication for payment industry open innovation Journal of Open Innovation Technology Market and Complexity. 7 (1). 1-23.

Sakharov D.M. (2021). Tsifrovye valyuty tsentralnyh bankov: klyuchevye kharakteristiki i vliyanie na finansovuyu sistemu [Central bank digital currencies: key aspects and impact on the financial system]. Finance: Theory and Practice». 25 (5). 133-149. (in Russian). doi: 10.26794/2587-5671-2021-25-5-133-149.

Sannikova L.V. (2023). Pravovye osnovy tsifrovyh valyut tsentralnyh bankov i tsifrovogo rublya [Legal framework for central bank digital currencies and the digital ruble]. The Journal of Finance. 15 (5). 27-44. (in Russian). doi: 10.31107/2075-1990-2023-5-27-44.

Sedunova E.A., Kuvaeva Yu.V. (2023). Aziatskiy eksperiment sozdaniya tsifrovoy valyuty tsentralnogo banka [Asian experiment of creating a digital currency of the central bank]. Vestnik Volgogradskogo gosudarstvennogo universiteta. Ekonomika. 25 (1). 116-127. (in Russian). doi: 10.15688/ek.jvolsu.2023.1.10.

Tadviser.ru. Retrieved October 18, 2023, from https://www.tadviser.ru/index.php/%D0%A1%D1%82%D0%B0%D1%82%D1%8C%D1%8F:%D0%A6%D0%B8%D1%84%D1%80%D0%BE%D0%B2%D0%B0%D1%8F_%D0%B8%D0%B5%D0%BD%D0%B0

Tarasova M.V., Istomina E.A. (2021). Pilot projects of central bank digital currency [Pilot projects of central bank digital currency]. Vestnik Tulskogo filiala finuniversiteta. (1). 320-323. (in Russian).