Диверсификация золотовалютных резервов банка России в контексте экономической безопасности государства

Лев М.Ю.1![]() , Лещенко Ю.Г.2

, Лещенко Ю.Г.2![]() , Вайвер Ю.М.2

, Вайвер Ю.М.2

1 Московский финансово-юридический университет, Россия, Москва

2 Институт экономики Российской академии наук, Россия, Москва

Скачать PDF | Загрузок: 65 | Цитирований: 4

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 2, Номер 3 (Июль-сентябрь 2019)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=42918059

Цитирований: 4 по состоянию на 30.01.2024

Аннотация:

Актуальность исследования обусловлена теоретическим и практическим интересом к организации управления международными резервами Банка России в системе экономической безопасности государства. На основе статистических материалов Банка России, представлена структурная динамика показателей международных резервов за период 2008–2018 года и дана их функциональная характеристика в контексте обеспечения экономической безопасности РФ с учётом возникающих рисков.

Ключевые слова: международные резервы, валютные резервы, Банк России, система экономической безопасности, счета в СДР (специальные права заимствования), резервная позиция в МВФ (Международный валютный фонд), монетарное золото.

Золотовалютные резервы (международные резервы) РФ представлены высоколиквидными финансовыми активами, находящиеся в распоряжении Банка России и Министерства финансов России, структура которых включает такие показатели как иностранная валюта, монетарное золото, специальные права заимствования (СДР), резервная позиция в Международном Валютном Фонде (МВФ) и прочие требования (табл.1).

В основе концепции Руководства по платёжному балансу и международной инвестиционной позиции (РПБ-6) «международные резервы – это понятие «эффективного контроля и использования» со стороны монетарных властей. Соответственно, международные резервные активы – это, прежде всего, ликвидные активы деноминированные и рассчитанные в иностранной валюте и легко доступны для денежно-кредитной сферы» [5].

Основными функциями международных резервов являются:

- выступать в качестве инструмента денежно-кредитной политики;

- действовать как инструмент обменного курса, способствующего сокращению колебаний в обменных курсах национальной валюты по отношению к иностранным валютам;

- действовать в качестве буфера ликвидности в случае финансового кризиса;

- уменьшать уязвимость к внешним факторам;

- повышать стабильность и доверие на внутренних и внешних финансовых рынках, так как международные резервы являются одними из главных макроэкономических показателей;

- выступать в качестве источника дополнительного дохода государства, получаемого от управления и инвестирования.

Таблица 1.

Структура международных резервов Банка России, млн дол. США

|

Год/

показатель |

Международные

Резервы (всего) |

Валютные резервы

|

Иностранная

валюта |

Счета в

СДР |

Резервная позиция в МВФ

|

Монетарное золото

|

|

2008

|

455 730

|

442 391

|

441 373

|

1

|

1 018

|

13 339

|

|

2009

|

447 671

|

424 692

|

413 573

|

9 140

|

1 979

|

22 979

|

|

2010

|

483 063

|

448 778

|

438 237

|

8 666

|

1 876

|

34 285

|

|

2011

|

510 910

|

462 686

|

450 027

|

8 820

|

3 838

|

48 224

|

|

2012

|

528 236

|

476 241

|

462 792

|

8 729

|

4 720

|

51 995

|

|

2013

|

515 590

|

474 950

|

461 685

|

8 734

|

4 530

|

40 640

|

|

2014

|

418 880

|

373 658

|

361 409

|

8 334

|

3 915

|

45 222

|

|

2015

|

364 708

|

317 028

|

306 658

|

7 811

|

2 560

|

47 680

|

|

2016

|

385 288

|

323 631

|

314 050

|

6 530

|

3 052

|

61 657

|

|

2017

|

431 636

|

355 518

|

345 835

|

6 837

|

2 846

|

76 118

|

|

2018

|

459 163

|

381 672

|

371 858

|

6 754

|

3 060

|

77 491

|

Источник: Theoretical approaches to the improvement of mechanisms to ensure the external economic security of Russia in international financial and economic organizations [8, с. 15].

«Учитывая внешний долг многих стран, эффективное использование международных резервов имеет большое значение для сдерживания финансовых уязвимостей и обеспечения экономической безопасности в условиях глобальных вызовов» [3, с. 2440]. В то же время Центральные банки играют всё более активную роль на мировых рынках. В частности, они имеют тенденцию активно использовать производные финансовые инструменты в качестве механизмов валютного вмешательства. Следовательно, крайне важно установить, ведут ли они к эффективному управлению резервами и соответствуют ли более широкой финансово-экономической политике страны.

«На современном этапе в России обозначилась проблема сохранности валютной компоненты международных резервов из‑за угрозы их «замораживания» со стороны западных стран, используемое ими как средства экономического и внешнеполитического давления» [1, с. 48]. Этот новый вызов требует со стороны Банка России усиления мер защиты международных резервов в контексте обеспечения экономической безопасности.

Так, например, Банком России в финансовые инструменты США вложено около трети валютных резервов, в то время как Правительство и Федеральная Резервная Служба США не имеют подобных вложений в ценные бумаги российских эмитентов. Такая асимметричность создает риски сохранности финансовых активов, в случае принятия США решения о замораживании российских активов. Это требует особого внимания со стороны Банка России в области управления, формирования и использования международных резервов.

Далее, целесообразно рассмотреть структурные элементы международных резервов РФ и их функциональные характеристики:

Валютные резервы – это активы, находящиеся в резерве Центрального банка в иностранной валюте, и используются для обеспечения различного характера обязательств и влияния на денежно-кредитную политику.

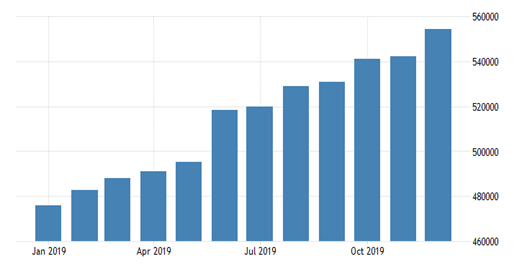

Валютные резервы в России увеличились до 554359 млн долл. США в декабре с 542029 млн долл. США в ноябре 2019 года (рис. 1). С 1992 г. по 2019 г. российские валютные резервы в среднем составляли 260359,70 млн долл. США, достигнув рекордного уровня в 596566 млн долл. США в июле 2008 года и рекордно низкого уровня в 4532 млн долл. США в декабре 1992 года.

Рисунок 1. Валютные резервы РФ на 2019 год

Источник: «Банк России» [6].

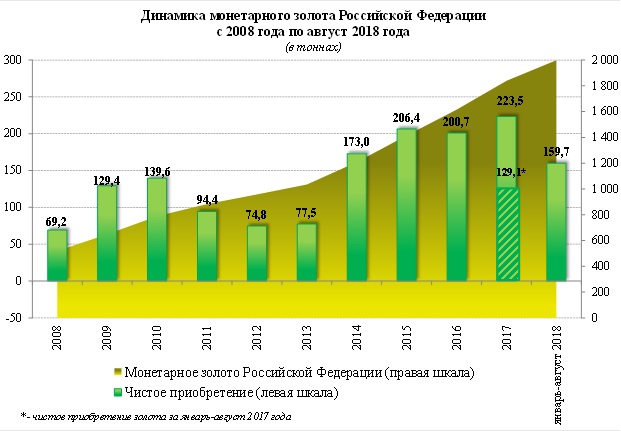

Монетарное золото – золото, находящееся в ведении государственных органов как финансовый актив (рис. 2).

Рисунок 2. Монетарное золото РФ

Источник: «Банк России» [6].

Российские золотые запасы делятся на две части, из которых одна часть управляется Банком Росси по согласованию с Правительством России, вторая часть находится в Государственном фонде драгоценных металлов и драгоценных камней РФ, решение о расходах и пополнении этой части резерва принимается Президентом, а также Правительством.

Россия стремится защитить свои резервы от геополитических рисков. «Если Соединенные Штаты введут новые санкции против Российской Федерации и заблокируют российские активы, вложенные в государственные облигации США, золото поможет обеспечить финансовую и монетарную стабильность в этот период» [4, с. 3646]. В условиях ужесточения денежно-кредитной политики ФРС и растущей напряженности в отношениях между Россией и США увеличение золотых резервов со стороны Банка России будет только продолжаться.

Счета в СДР – являются дополнительными валютными резервными активами, определенными и поддерживаемыми Международным валютным фондом. То есть, СДР – это расчетные единицы МВФ, а не валюта как таковая, и представляют собой требование к валюте, находящейся в распоряжении стран-членов МВФ, на которую они могут быть обменены.

СДР распределяются МВФ между странами и не могут храниться или использоваться частными лицами.

Стоимость СДР основана на корзине ключевых международных валют, которая пересматривается МВФ каждые пять лет. Веса, присваиваемые каждой валюте в корзине СДР, корректируются с учетом их текущей значимости с точки зрения международной торговли и национальных валютных резервов (табл. 2).

Таблица 2. Доли валют в корзине СДР, %

|

Период

|

Доллар США

|

Евро

|

Иена

|

Фунт стерлингов

| |

|

1999 – 2000 гг.

|

39

|

32

|

18

|

11

| |

|

2001 – 2005 гг.

|

44

|

31

|

14

|

11

| |

|

2006 – 2010 гг.

|

44

|

34

|

11

|

11

| |

|

2011 – 2016 гг.

|

41,9

|

37,4

|

9,4

|

11,3

| |

|

Период

|

Доллар США

|

Евро

|

Юань

|

Иена

|

Фунт стерлингов

|

|

2016 – 2020 гг.

|

41,73

|

30,93

|

10,92

|

8,33

|

8,09

|

Источник: «IMF» [7].

Резервная позиция в МВФ – представляет собой сумму позиции по резервному траншу (валютной составляющей квоты России в Фонде) и требований страны к МВФ в рамках Новых соглашений о заимствованиях и включает в себя резервные и кредитные акции. Превышение квоты денежной массы над суммой, которая лежит в фонде на счетах государства-участника, называется резервной долей. Соответственно, кредитная доля позволяет приобретать средства МВФ сверх резервной доли.

Концентрация большинства активов Банка России в международных резервах шаг весьма рискованный и, безусловно, представляющий для экономической безопасности государства угрозу финансовых потерь в случае их обесценения [9].

В заключение авторы предлагают следующие направления диверсификации золотовалютных резервов Банка России:

- сокращение величины международных резервов:

сокращение может быть ориентировано на продажи Банком России части валютных резервов и размещении средств, номинированных в национальной валюте в России. Макроэкономическое ограничение в этом случае потребует реализации особого финансово-экономического механизма трансформации внешних активов Банка России в его внутренние активы, так как связано с необходимостью учета внутреннего и внешнего равновесия национальной экономики, включая равновесие на валютном и денежном рынках. Организационное ограничение также создаст возможную проблему по эффективному размещению средств Банка России в национальной экономике (включая необходимость обеспечения их возвратности).

- увеличение доли монетарного золота в составе международных резервов:

увеличение может быть реализовано за счет приобретения Банком России на внутреннем рынке золота у субъектов их добычи в РФ. Банк России заинтересован в золоте с целью диверсификации своих золотовалютных резервов, которые необходимы для поддержания стабильности национальной валюты и независимости от валютных циклов Федерального резерва США и Европейского Союза.

- изменение направлений размещения валютных резервов:

валютные резервы Банка России инвестированы преимущественно в ценные бумаги и на депозиты в США, Канады и стран Западной Европы. Такое направление инвестиций обусловлено экономическим развитием финансовых систем этих стран, масштабами их финансовых рынков и большей сохранностью средств из‑за меньших внешнеполитических рисков [10]. Обозначившаяся угроза со стороны рассматриваемых стран по введению санкций в отношении России приводит к необходимости пересмотра направления размещения валютных резервов. Банку России следует развивать систему вложения валютных резервов в финансовые инструменты стран, с которыми у России сложились эффективные торгово-экономические отношения. Также увеличение доли активов Банка России в национальной экономике окажет в целом позитивное воздействие на её развитие, а в частности на развитие банковской системы страны.

Банк России при инвестировании в международные резервы сталкивается с различными видами риска, которые возникают из объективной природы финансовых активов и мировых финансовых рынков. Следовательно, на начальном этапе принятия решения об инвестировании, риски должны быть определены и классифицированы. Это постоянный и сложный процесс, требующий законодательно-правовых рамок, чтобы определить механизм подотчетности Банка России и его публичную информацию о результатах деятельности, тем самым обеспечивая все возможные риски.

Исходя из этого, можно предложить следующие направления укрепления позиций международных резервов Банка России:

1. Формирование инвестиционных целей Банка России в соответствии с государственной экономической политикой (задачи в управлении международными резервами): безопасность: гарантии адекватности резервов для выполнения их определенных функций; ликвидность: обеспечение рациональности резервов для операционных целей денежно-кредитной политики; доходность: получение прибыли от инвестиций в долгосрочных периодах при поддержании безопасности и ликвидности. Данное направление является «необходимостью в обеспечении финансовой стабильности государства» [2, с. 42].

2. Стратегическое распределение активов (отражает долгосрочную политику в области инвестиций).

3. Тактическое распределение активов (фактическое создание портфеля в соответствии с принятыми национальными инвестиционными концепциями, стратегиями), ориентировано на цели, отражающие в основном краткосрочные изменения рыночных ожиданий доходности по классам активов. Тактическое управление сводится к пассивным (направлены на достижение структура портфеля, доходность и риск выбранного ориентира) и активным стратегиям (предусматривает длинные или короткие позиции в отношении определенных параметров риска с целью достижения высокой доходности).

Таким образом, направления диверсификации международных резервов будут способствовать обеспечению экономической безопасности России, защиту экономического суверенитета РФ, обеспечению финансовой стабильности РФ, стимулированию развития национальной экономики, созданию и развитию финансово-экономической инфраструктуры, обеспечению условий эффективной интеграции экономики РФ в мировую экономику.

Источники:

2. Сенчагов В.К., Лев М.Ю., Гельвановский М.И., Рубин Б.В., Иванов Е.А., Караваева И.В., Колпакова И.А., Павлов В.И., Рогова О.Л., Вайвер Ю.М., Казанцев С.В. Оптимизация индикаторов и пороговых уровней в развитии финансово-банковских и ценовых показателей в системе экономической безопасности РФ. Москва, 2017.

3. Лещенко Ю.Г. Институциональные ориентиры группы 20 (G-20) в аспекте российской экономики и интересах российского предпринимательства. Российское предпринимательство. 2017. Т. 18. № 17. С. 2440.

4. Лещенко Ю.Г. «Economic sovereignty in the 21-st century: the issue of Russias foreign economic security in the conditions of membership in international financial and economic organizations». Российское предпринимательство. 2018. Т. 19. № 12. С. 3646.

5. МВФ. (2014). Справочник для РПБ-6 по составлению данных, сопроводительный документ к шестому изданию «Руководства по платёжному балансу и международной инвестиционной позиции».

6. Центральный Банк РФ. (2019). Международный резервы РФ. https://www.cbr.ru/hd_base/mrrf/.

7. IMF. (January 2019). «Prospects for the development of the world economy». Bulletin of basic forecasts. January 2019.

8. Leshchenko J.G., Bolonina S.E. (2019). Theoretical approaches to the improvement of mechanisms to ensure the external economic security of Russia in international financial and economic organizations. // Экономические отношения. – 2019. – Том 9. – № 1. С. 15.

9. Лещенко Ю.Г. Совет по финансовой стабильности: перспективы развития механизма глобального регулирования // Вопросы инновационной экономики. – 2018. – Том 8. – № 2. – с. 197-222. – doi: 10.18334/vinec.8.2.39151.

10. Назаренко В.С. Операции рефинансирования Банка России и их влияние на кредитно-инвестиционный потенциал банковской системы // Экономика, предпринимательство и право. – 2018. – Том 8. – № 2. – с. 135-142. – doi: 10.18334/epp.8.2.39090.

Страница обновлена: 03.03.2026 в 16:09:53

Download PDF | Downloads: 65 | Citations: 4

Diversification of the Bank of Russia's gold and foreign exchange reserves in the context of the state's economic security

Lev M.Y., Leshchenko Y.G., Vayver Y.M.Journal paper

Economic security

Volume 2, Number 3 (July-september 2019)

Abstract:

The relevance of the study is due to theoretical and practical interest in organizing the management of international reserves of the Bank of Russia in the state economic security system. Based on the statistical materials of the Bank of Russia, the structural dynamics of indicators of international reserves for the period 2008–2018 presented and their functional characteristics given in the context of ensuring the economic security of the Russian Federation taking into account the emerging risks.

Keywords: international reserves, foreign exchange reserves, Bank of Russia, economic security system, SDR accounts (special drawing rights), reserve position in the IMF (International Monetary Fund), monetary gold

References:

2. Senchagov V.K., Lev M.Yu., Gelvanovsky M.I., Rubin B.V., Ivanov E.A., Karavaeva I.V., Kolpakova I.A., Pavlov V.I., Rogova O.L., Viver Yu.M., Kazantsev S.V. Optimization of indicators and threshold levels in the development of financial, banking and price indicators in the economic security system of the Russian Federation. Moscow, 2017.

3. Leshchenko Yu.G. Institutional guidelines of Group 20 (G-20) in the aspect of the Russian economy and the interests of Russian entrepreneurship. Russian business. 2017. Vol. 18. No. 17. P. 2440.

4. Leshchenko Yu.G. Economic sovereignty in the 21-st century: the issue of Russias foreign economic security in the conditions of membership in international financial and economic organizations. Russian business. 2018. Vol. 19. No. 12. P. 3646.

5. IMF. (2014). Handbook for BPM-6 on compiling data, an accom panying document to the sixth edition of the Balance of Payments and International Investment Position Guidelines.

6. The Central Bank of the Russian Federation. (2019). International reserves of the Russian Federation. https://www.cbr.ru/hd_base/mrrf/.

7. IMF. (January 2019). Prospects for the development of the world economy. Bulletin of basic forecasts. January 2019.

8. Leshchenko J.G., Bolonina S.E. (2019). Theoretical approaches to the improvement of mechanisms to ensure the external economic security of Russia in international financial and economic organizations. // Economic relations. – 2019. – Volume 9. – No. 1. P. 15.

9. Leshchenko and Yu. G. Council for financial stability: prospects for the development of a mechanism for global regulation // Issues of innovation Economics. - 2018. - Volume 8. - No. 2. - pp. 197-222. – doi: 10.18334/vinec.8.2.39151.

10. Nazarenko V. S. Bank of Russia refinancing Operations and their impact on the credit and investment potential of the banking system / / Economics, entrepreneurship and law. - 2018. - Volume 8. - No. 2. - pp. 135-142. – doi: 10.18334/epp.8.2.39090.