Анализ специфики и перспектив применения цифровой валюты центральных банков

Городнова Н.В.1![]()

1 Уральский федеральный университет им. первого Президента России Б.Н. Ельцина, Россия, Екатеринбург

Скачать PDF | Загрузок: 98 | Цитирований: 3

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 3 (Июль-сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54754200

Цитирований: 3 по состоянию на 30.01.2024

Аннотация:

Финансовые системы многих стран осуществляют переход на новую парадигму развития. Морально устаревшие традиционные модели платежей вытесняются цифровым инструментарием в виде большого разнообразия частных криптовалют. В таких условиях главной задачей государства становится создание нормативно-правовой базы для применения законодательно признанных цифровых валют. В этой связи тема данного научного исследования, посвященного выявлению специфических особенностей эмиссии и обращения цифровых валют центрального банка приобретает еще большую актуальность.

Основная проблема состоит в том, что практически все государства, внедряющие механизм цифровой валюты, проходят стадию пилотного тестирования указанных цифровых инструментов в условиях отсутствия единого согласованного алгоритма действий. В рамках решения данной проблемы были систематизированы предварительные результаты тестовых проектов выпуска иностранной цифровой валюты, выявлена ее специфика, а также определены перспективы внедрения цифрового рубля Банка России, что позволило развить теоретические основы и понятийно-категориальный аппарат валютной системы.

Сделан вывод о том, что цифровые валюты Банка России обладает высоким потенциалом в условиях антироссийских санкций, однако характеризуется достаточно высоким уровнем риска в процессе становления новых финансовых механизмов.

Результаты работы могут быть полезными экспертам и специалистам финансово-валютной системы, осуществляющим деятельность в сфере законодательного регулирования рынка цифровых валют, а также государственным органам власти, реализующим национальные проекты цифровой трансформации экономики России.

Ключевые слова: цифровизация, цифровая трансформация, цифровая экономика, цифровая валюта Центрального банка, токен, криптовалюта, трансграничная торговля, таможня

JEL-классификация: E42, E58, O31, O33, F13, F33

Введение.

Актуальность темы исследования. В настоящее время финансово-валютные системы практически всех стран находятся в процессе смены основной парадигмы экономического развития, требующей внедрения принципиально новых экономических инструментов, связанных с цифровизацией указанной сферы. Морально устаревшие финансовые модели взаимодействия и механизмы денежных переводов наличных и безналичных денег вытесняются инновационными возможностями нового цифрового валютного рынка. К началу 2023 года Центробанками США, Канады, Великобритании, Японии, Швеции, Швейцарии, КНР, Уругвая, Венесуэлы, Республики Маршалловы острова, Содружества Багамских островов и пр. реализуются пилотные проекты выпуска и оборота цифровых государственных валют. Вступление в силу с 1 января 2021 г. федерального закона 259-ФЗ «О цифровых финансовых активах» [1] создало правовые основания для внедрения цифрового рубля центрального банка и в России. В связи с этим, тема научного исследования, посвященного выявлению специфики выпуска и оборота цифровых валют центральных банков и включение их в новую валютную модель, является актуальной и злободневной.

Объект исследования – цифровая трансформация национальной финансово-валютной системы.

Предметом исследования является экономико-правовая специфика выпуска и оборота цифрового рубля Центрального Банка России.

Цель – осуществить систематизацию накопленной практики и результатов внедрения цифровых валют центральных банков (ЦВЦБ) в целях выявления специфики и осуществления прогнозирования перспектив использования цифрового рубля в Российской Федерации.

В процессе достижения указанной цели были поставлены и решены следующие задачи:

1) выявлены специфические особенности новых денег – цифровой валюты центрального банка (ЦВЦБ);

2) систематизирован накопленный к текущему моменту мировой опыт эмиссии и внедрения цифровой валюты в рамках реализации пилотных проектов выпуска и применения государственной цифровой валюты;

3) выявлены возможные позитивные и негативные последствия внедрения цифрового рубля в Российской Федерации;

4) произведена оценка потенциала, рисков и перспектив включения цифрового рубля Банка России в финансовую систему национальной экономики.

Научная новизна исследования заключается в развитии теоретических основ применения виртуальных валют центральных банков, в частности, уточнении понятия «цифровая валюта», моделировании цифровой валюты как дополнительного инструмента к наличным, безналичным и электронным денежным средствам, а также разработке модели цифровой трансформации таможенной службы в рамках реализации трансграничной торговли, разграничении смежных понятий и выделении фаз перехода от автоматизации к цифровой экономике и цифровой модификации таможенных процедур.

Научные гипотезы:

1) в условиях динамичной среды и процессов трансформации экономики эмиссия цифровой валюты – это основной тренд в развитии финансовых институтов в переходе к гибкой и интеллектуально обеспеченной информационной инфраструктуре, способной к эффективному решению задач в условиях цифровой экономики;

2) на фазе интенсификации применения информационных ресурсов необходима серьезная трансформация таможни и таможенных органов в целях повышения прозрачности трансграничной торговли и эффективности работы таможенных служб.

Сделан вывод о том, что цифровой рубль Центрального банка России в соответствии с оценками экспертов, базирующихся на анализе доступных результатов ряда реализованных проектов, обладает высоким потенциалом эффективного включения в денежную систему в условиях антироссийских санкций, однако характеризуется высоким уровнем риска в процессе становления финансовых механизмов.

Актуальной остается проблема развития отечественного экономико-правового поля эмиссии и оборота государственной цифровой валюты, учитывающего специфику национальной экономики и отсутствие общих, международно признанных принципов внедрения нового цифрового инструмента.

Основная часть.

Новый вид денежных средств – цифровая валюта Центрального банка (далее ЦВЦБ, CBDC – англ.: central bank digital currency) – это цифровой токен (жетон, кодовая запись), стоимость которого привязана к стоимости традиционной (фиатной) валюты государства. Изучение специальной литературы [1; 6; 10] позволяет сгруппировать типологические признаки указанных цифровых валют и обозначить два типа ЦВЦБ:

1) «оптовая цифровая валюта» (пер. с англ. Wholesale – оптовая торговля) – валюта, предназначенная для осуществления расчетов между юридическими лицами;

2) «розничные цифровые валюты» (пер. с англ. Retail – розничная торговля) – валюта, применяемая для оплаты товаров, работ и услуг физическими лицами.

К основным преимуществам использования цифровых валют центральных банков следует отнести:

1) практически полную прозрачность транзакций;

2) наивысшую из имеющихся возможностей защиту от выпуска поддельных денег;

3) обладание потенциалом к легальному замещению частных криптовалют [2].

Финансовая модель эмиссии и оборота единицы цифровой валюты характеризуется следующими позитивными эффектами:

1) отсутствие потребности в финансовых посредниках между продавцом товаров (работ, услуг) и потребителем;

2) возможность прямого перемещения из одного электронного кошелька в другой, исключая транзитные счета коммерческих банков;

3) замещение одной наличной, традиционной денежной единицы на одну цифровую единицу;

4) отсутствие необходимости выпуска денег на бумажном носителе.

Таким образом, цифровая валюта центрального банка (ЦВЦБ) – это новая, специфическая форма валюты, обладающая характеристиками наличных и безналичных денежных средств и существующая наравне с наличными и безналичными деньгами. При этом центральным банком гарантируется равноценность всех трех указанных форм денег, позволяющая конвертировать цифровой рубль в наличные и / или безналичные денежные средства по номиналу «один к одному».

Следует отметить, что по существующему к началу 2023 года российскому законодательству ЦВЦБ не является альтернативой криптовалютам или разновидностью электронных денег. Ключевым отличием цифрового рубля от криптовалют (стейблкойнов и токенов) является способность выполнять все известные функций денег, в отличие от криптовалюты, которая не может служить средством платежа или средством обращения [3]. Данный законодательный запрет связан с отсутствием единого центра эмиссии криптовалюты, гарантирующего надежность их выпуска и оборота, а также со значительными финансовыми рисками и высокой волатильностью криптовалют [2]. Однако цифровой рубль является фиатной валютой, то есть ее номинальная стоимость устанавливается и гарантируется государством в лице Центрального Банка России. Таким образом, единственное свойство, объединяющее цифровой рубль и криптовалюту, это применение технологий распределенного реестра – блокчейн-сети.

Особенность ЦВЦБ и ее отличие от электронных денежных средств состоит в механизме действия и месте хранения: ЦВЦБ планируется хранить в виде уникального цифрового кода, аналогичного по своему принципу серии и номеру денежной банкноты, в специально созданном Центральным банком электронном кошельке, платежи при этом будут осуществляться путем перемещения кода с одного кошелька на другой.

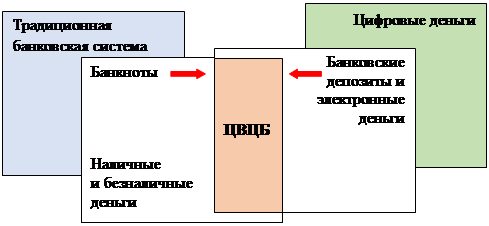

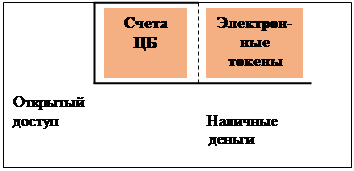

На рисунке 1 представлено сопоставление имеющейся денежной системы, системы электронных платежей и цифровых валют центральных банков государств.

Рисунок 1 – Сопоставление характеристик традиционных, электронных и цифровых валют центральных банков

Источник: составлено по: Центральный банк Великобритании представил модель «цифрового» фунта. – [Электронный ресурс]. – Режим доступа: https://cryptofans.ru/news/gosudarstvo_i_obshhestvo/centralnij_bank_velikobritanii_predstavil_model_cifrovogo_funta.html (дата обращения 19.01.2023).

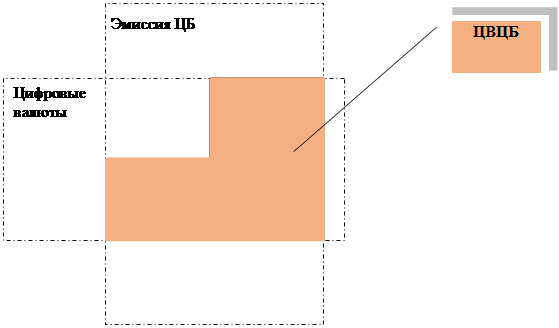

Следует отметить, что формируемая система национальной цифровой валюты с участием ЦВЦБ характеризуется многосложным и многоэлементным взаимодействием между различными видами валюты. Моделирование взаимосвязей традиционных и цифровых элементов денежной системы представлено на рисунок 2.

|

Резервы

ЦБ и консолид. счета

|

Рисунок 2 – Моделирование типологии наличных, электронных и цифровых денег: поле создания цифровой валюты центрального банка

Источник: составлено автором по: [5].

В настоящее время центральными банками многих государства реализуются пилотные исследовательские проекты, имеющие целью на оценку эффективности использования ЦВЦБ в рамках национальной экономики.

Согласно данным Всемирного экономического форума, на различных стадиях пилотных проектов сегодня находятся более 110 государств, включая и Российскую Федерацию, осуществляющих процесс внедрения цифровой валюты Центробанков (Central Bank Digital Currency (CBDC), ЦВЦБ) [5].

Систематизация процессов разработки и внедрения ЦВЦБ ряда стран представлена в таблице 1.

Таблица 1 – Некоторые результаты разработки и внедрения цифровой валюты Центральных банков

|

Страна / Проект

|

Наименование валюты /

Дата

|

Стадия / Специфика

|

|

США / Digital

Dollar Project (DDP)

|

Цифровая валюта

Центрального банка США / январь 2021 г.

|

Тестирование пяти пилотных

проектов / Применение технологий блокчейн;

поиск преимуществ и позитивных последствий. 21.12.2022 г. – Министерство финансов США приостанавливает реализацию внедрения цифровой версии государственной валюты 1) |

| Европейский союз |

Цифровой евро Европейского

Центрального банка /

14 июля 2021 г. |

Тестирование пилотного

проекта / Платежное средство, дополнение к наличным, безналичным, электронным

деньгам;

исключение зависимости от систем Visa, Mastercard; повышение доступности, надежности, безопасности, эффективности и конфиденциальности финансовой системы |

| Великобритания / Модель цифрового фунта |

Цифровой фунт Центрального

банка Великобритании / 13 июля 2020 г.

|

Тестирование / Участники

проекта – Казначейство Великобритании, Банк Англии, компания Ripple.

Дата представления электронного кошелька – 31 января 2023 г.

Новая форма денег для домохозяйств и бизнеса для платежей; дополнение к имеющейся денежной системе; не является криптовалютой; применение технологий распределенного реестра блокчейн не обязательно; возможно применение нескольких технологий |

| Япония / Цифровая йена |

Цифровая валюта

Банка Японии / 26 октября 2020 г. |

Трехфазное пилотное

тестирование цифровой йены / Оценка мирового опыта, позитивных и негативных

последствий в качестве платежного инструмента; укрепление экосистемы

транзакций, дополнение к наличным, безналичным и электронным деньгам

|

|

Канада / Jasper

|

Цифровая валюта

Центрального банка Канады / Июнь 2022 г.

|

Тестирование / Цифровые

депозитарные расписки; снижение порогового уровня использования банкнот; сокращение

объемов наличных денег; угроза появления альтернативных цифровых валют,

способных заменить канадский доллар в качестве основного средства платежа

|

|

Китайская народная

республика

|

Цифровая валюта

Центрального банка Китая (Народного банка Китая) / Февраль 2022 г.

|

Пилотное

тестирование / Эмиссия новой валюты по двухуровневой системе; 1 – эмиссия

коммерческим банкам и сторонним платежным системам (оптовая валюта); 2 –

распространение среди потребителей (розничная валюта); полный отказ от

посредничества действующих операторов платежных систем WeChat Pay и Alipay [7];

предпочтительный правовой статус; повышенный уровень безопасности

|

| m-CBDC Bridge (ЦБ Китая, валютное управление Гонконга, ЦБ Таиланда, ЦБ Объединенных Арабских Эмиратов) / октябрь 2022 г. |

Пилотный проект, тестовый

режим /

Применение многосторонней цифровой валюты в трансграничной торговле 2); рименение технологий распределенного реестра (блокчейн); упрощение процедуры обмена внутренней и иностранной валюты и трансграничной торговли | |

|

Уругвай / El BCU present

| Цифровое песо Центробанка Уругвая / ноябрь 2017 г. |

Пилотный проект / Является

законным средством платежа; обеспечено государством: подконтрольно ЦБ; по

своей природе не является криптовалютой; эмиссия составляет 20 млн. уругвайский песо, 7 млн. – переведены

в Red Pagos (национальная платежная компания) 3)

|

|

Венесуэла / El Petro

| Цифровой петро / ноябрь 2017 г. |

Пилотный проект / Является национальной криптовалютой. Базируется на

основе блокчейн-технологий; собственная криптовалюта Венесуэлы, обеспеченная

запасами природных ресурсов (нефти, газа, золота и алмазов): применим в сфере

финансовой услуг, инвестиций и аудита

|

|

Венесуэла / Цифровой

боливар

| Цифровой боливар Центрального банка Венесуэлы / ноябрь 2021 г. |

Пилотный проект / Объем в – 1 млн. раз меньше, чем номиналы бумажных

денежных средств (в рамках деноминации на фоне применения бумажных денежных

средств) 4)

|

|

Республика Маршалловы

острова

| Цифровая валюта Маршалловых остовов / 2018 г. |

Запуск / Объем

– 6 млн. «суверенных» единиц, выпущенных на технологической платформе

цифрового реестра Министерством финансов;

Законное средство платежа; разработка системы передана стороннему разработчику, несущему 50% затрат и получающему 50% от прибыли 5) |

|

Доминика, Монтсеррат, Сент-Люсия, Сент-Китс и Невис, Сент-Винсент и

Гренадины, Гренада, Антигуа и Барбуда /

Цифровая валюта DCash | Цифровая валюта Восточно-Карибского центрального банка / Март 2019 г. |

Пилотное тестирование / Статус законного

платежного средства; выпуск финансовыми учреждениями; применение технологий

блокчейн; параллельное применение наличных денег; использование действующих

операторов и посредников платежных имеющихся систем 6)

|

|

Содружество Багамских островов

| Цифровая валюта Центрального банка Багамских островов / Октябрь 2020 г. |

Пилотный проект, поэтапное введение /

Повышение доступности для частного сектора; повышение эффективности государственных услуг и коммунальных услуг; Защита кошельков многофакторной аутентификацией (применение кода доступа и биометрию) |

|

Ямайка / JAM-DEX

с использованием приложения Lynk

| Цифровая валюта Центрального банка Ямайки / Август 2021 г. |

Официальное внедрение /

Выпуск 230

млн. ямайских долларов (1,5 млн. долларов США); является законным

средством платежа при покупке товаров и услуг наравне с традиционными

деньгами; государственный стейблкойн хранится в электронном кошельке; требуется

полная идентификация личности владельца кошелька; применение биометрических

данных; зарегистрировано более 120 тыс. владельцев; реализация общедоступной

образовательной программы по обучению пользователей 7)

|

1) Цифровой доллар. – [Электронный ресурс]. – Режим доступа: https://www.tadviser.ru/index.php/Статья:Цифровой_доллар (дата обращения 18.01.2023).

2) Multiple CBDC (mCBDC) Bridge. Project mBridge: Connecting economies through CBDC // BIS. – [Электронный ресурс]. – Режим доступа: https://www.bis.org/about/bisih/topics/cbdc/mcbdc_bridge.htm (дата обращения: 13.01.2023).

3) Уругвай обзавелся собственной цифровой валютой. – [Электронный ресурс]. – Режим доступа: https://bitstat.top/blog.php?id_n=1288 (дата обращения 21.01.2023).

4) Банк Венесуэлы запустит цифровой боливар. [Электронный ресурс]. – Режим доступа: https://bits.media/bank-venesuely-zapustit-tsifrovoy-bolivar-v-oktyabre/ (дата обращения 21.01.2023).

5) Marshall Islands to Power World’s First National Digital Currency with Algorand and SFB Technologies // Algorand. – [Электронный ресурс]. – Режим доступа: https://www.algorand.com/resources/ecosystem-announcements/marshall-islands-to-power-worlds-first-national-digital (дата обращения: 14.01.2023).

6) Public Roll-out of the Eastern Caribbean Central Bank’s Digital Currency – DCash // Eastern Caribbean Central Bank. – [Электронный ресурс]. – Режим доступа: https://eccb-centralbank.org/news/view/public-roll-out-of-the-eastern-caribbean-central-bankas-digital-currency-a-dcash (дата обращения: 24.10.2022).

7) Центральный банк Ямайки запустил собственную цифровую валюту. – [Электронный ресурс]. – Режим доступа: https://cryptocoin.su/centralnyi-bank-iamaiki-zapystil-sobstvennyu-cifrovyu-valuty/ (дата обращения 20.01.2023).

Источник: составлено автором по: [7, 14].

Как было показано выше, процесс построения цифровой экономики в Российской Федерации формирует новые правила развития и цифровой трансформации всех отраслей и сфер деятельности. В частности, в таможенной сфере также наблюдается активная цифровизация с помощью создания и внедрения цифровых технологических продуктов и компьютерных программ. Развитие принципов функционирования системы российской таможни происходит под влиянием процессов глобализации и активного внедрения цифровых методов, направленных на развитие таможенного администрирования, создание благоприятной среды для ведения международной торговли несмотря на введенные пакеты антироссийских санкций, и выведение взаимодействия между бизнес-сообществом и таможенными органами на принципиально новый технологический уровень.

В настоящее время отмечаются не только активное применение автоматизированных систем отдельно взятых таможенных операций и процедур, но внедрение цифрового блока отслеживания перемещения товаров и транспортных средств (ТТС) и контроля. В ближайшем будущем рост конкурентоспособности государства будет зависеть от наличия и качества функционирования цифровых платформ и систем, обеспечивающих комфортные условия и предпосылки для осуществления бесперебойной трансграничной торговли.

В последнее время в российской таможне осуществляется кардинальная трансформация от применения бумажных носителей информации к электронным средствам и к созданию цифровой таможне, в которой применяются высокоинтеллектуальные технологии.

Процессы цифровизации и цифровой трансформации направлены на повышение качества работы таможенных служб и прозрачности трансграничного торгового взаимодействия. Масштабное внедрение в деятельность таможенных органов интеллектуально-коммуникативных технологий (ИКТ) осуществляется в целях автоматизации и цифровизации таможенного делопроизводства, применения систем автоматизированных очистки информации для заполнения электронных деклараций с последующей проверкой, обработкой, хранением и мониторингом. Ожидаемыми позитивными эффектами внедрения и совершенствования ИКТ в рамках построения цифровой таможни в России являются: эффективные взаимодействие и обмен информацией между таможенными администрациями, проведение проверок перемещаемых через таможенную границу товаров и груза без необходимости вскрытия тары и упаковки, а также повышение прозрачности в процессе принятия решений таможенными органами.

Сегодня процесс цифровизации всех сфер экономики – это быстроразвивающийся тренд, суть которого состоит в процессе использования современных технологий, создания новых цифровых инструментов или платформ и внедрения новых моделей подбора информации для различных целей предприятия. В таблице 2 представлен процесс перехода от автоматизации по построения цифровой экономики, а также ожидаемая модификация таможенных процедур в цифровой среде.

Таблица 2 – Разграничений смежных понятий, фазы перехода от автоматизации к цифровой экономике и модификация цифровых таможенных процедур

|

1.

Автоматизация (процесс перехода) |

2.

Цифровизация (процесс перехода) |

3.

Цифровая трансформация (процесс перехода) |

4.

Цифровая экономика |

|

Внедрение IT-технологий в повторяющиеся процедуры

|

Цифровая модернизация

интеграционных процессов и существующих технологий с помощью IT-решений

|

Интеграция возможностей цифровых

(сквозных) технологий и традиционных инструментов

|

Оцифрованная, переведенная в мир чисел,

объективная и субъективная окружающая реальность

|

|

Модификация IT-систем в легко алгоритмизируемые процессы

анализа и контроля операций и процедур

|

Цифровой реинжиниринг

процессов

|

Применение

цифровых платформ

|

Создание цифровых

двойников товаров, физических и юридических лиц

|

|

Формирование,

анализ и хранение больших данных (Big Data) для принятия решений различными

службами

|

Создание новой

IT-продукции, процессов и процедур с

принципиально новыми качествами

|

Формирование

единого, постоянно функционирующего виртуального пространства

| |

|

Формирование

цифровых рынков

|

Развитие

цифровых активов и цифровых инфраструктур

|

Эффективный оборот

цифровых активов и цифровых валют

| |

|

Цифровая

кросс-отраслевая трансформация

|

Развитие

цифровых сетей и центров

| ||

|

Внедрение

электронного документооборота

|

Внедрение

навигационных меток

|

Применение

интеллектуальных цифровых систем

|

Цифровая

«умная»

таможня |

Источник: составлено автором по: [3; 4].

Как показывает опыт развитых стран, процесс цифровизации, ключевым аспектом которого является крупномасштабное внедрение IT-технологий, имеет колоссальное влияние и экономический потенциал в деятельности всех органов государственной власти, осуществляющих прямое или косвенное взаимодействие с бизнес-сообществом и участниками сферы торговли.

В итоге, переход к «умной» цифровой экономике – это процесс построения всеобъемлющей модели, базирующейся на нормах международного права, ориентированной на создание и применение цифровых продуктов в рамках автоматизированной или электронной деятельности, направленной на эффективные управление и координацию работы государственных служб и частных игроков.

Основной целью построения цифровой экономики является внедрение сквозных технологий (облачных технологий для хранения больших данных и промышленного Интернета вещей) в процессе осуществления эффективного контроля цепи производства и поставки товаров и грузов, проведения таможенных процедур, связанных с перемещением грузов и ТТС через таможенную границу, а также, несмотря на введение антироссийских санкций, эффективного взаимодействия с таможенными органами других стран.

К основным элементам цифровой таможни следует отнести «умные» таможенные декларирование и контроль, систему принятия эффективных решений в сфере таможенного регулирования и контроля, внедрение цифровых стратегий, а также широкомасштабное внедрение сквозных информационно-коммуникационных технологий.

Интерес к системе ЦВЦБ возрастает в связи с установлением антироссийских экономических санкций. В частности, в Центральном банке КНР выражено экспертное мнение о том, что введенные санкции оказывают стимулирующее воздействие на процесс развития цифрового юаня, поскольку применение государственных цифровых валют существенно облегчают осуществление международных финансовых операций, что благоприятно влияет на процесс трансграничной торговли (проект «m-CBDC Bridge», см. таблицу 1) [4].

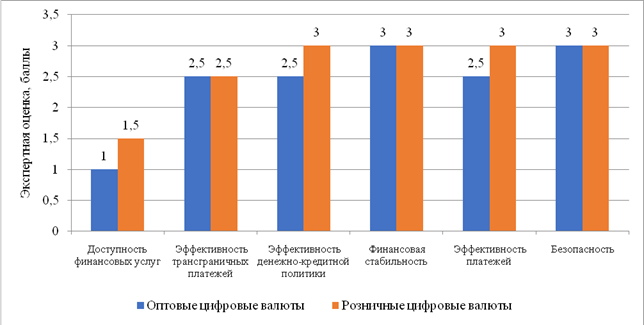

Основными предпосылками эмиссии ЦВЦБ являются потенциальные преимущества для российской финансовой системы и осуществления международных операций, представленные в таблице 3.

Таблица 3 – Матрица предпосылок и оценки прогнозируемых преимуществ эмиссии цифрового рубля Центробанка России

|

Предпосылки и преимущества эмиссии цифровых валют Центробанков |

Экспертная

оценка, баллы

| |

|

Розничные

цифровые валюты

(Retail) |

Оптовые

цифровые валюты

(Wholesale) | |

|

Рост уровня доступности финансовых услуг для

участников цифровой экономики

|

1,5 |

1 |

|

Повышение эффективности

трансграничных платежей и торговли

|

2,5 |

2,5 |

|

Повышение эффективности

реализации денежно-кредитной государственной политики

|

2,5 |

3 |

|

Повышение финансовой

стабильности и устойчивости национальной экономики

|

3 |

3 |

|

Повышение эффективности

электронных платежей

|

2,5 |

3 |

|

Повышение безопасности и

устойчивости системы электронных платежей

|

3 |

3 |

Источник: составлено автором по: [9; 11; 12].

На рисунке 3 приведено графическое представление количественной экспертной оценки по оптовым и розничным цифровым валютам.

Рисунок 3 – Количественная оценка потенциальных эффектов эмиссии цифровой валюты Центробанка России

Источник: составлено автором по: Boar, C., Holden, H., & Wadsworth, A. Impending arrival – a sequel to the survey on central bank digital currency. 2020. // BIS Paper № 107. 2020. – [Электронный ресурс]. – Режим доступа: https://ssrn.com/abstract=3535896 (дата обращения: 30.11.2022).

Оценка преимуществ применения цифровой валюты центральных банков (ЦВЦБ) в Российской Федерации, возможных рисков и мер их снижения представлены в таблице 4.

Таблица 4 – Преимущества, недостатки, риски и перспективы внедрения цифрового рубля в Российской Федерации

|

Преимущества использования

ЦВЦБ

|

Пути снижения рисков

|

Позитивные последствия

|

|

Цифровая форма хранения

валюты

|

Минимизация рисков при

переводе в цифровую валюту других стран

|

Повышение привлекательности

|

|

Основа для применения

смарт-контрактов

|

Минимизация рисков:

гарантированное целевое использование денежных средств

|

Применение при реализации

государственных и социальных проектов и программ.

Снижение уровня коррупции, повышение прозрачности системы |

|

Отсутствие необходимости

подключения к сети Интернет

|

Минимизация рисков

|

Акселератор развития

финансовой системы в регионах с неразвитой инфраструктурой

|

|

Снижение транзакционных

издержек

|

Минимизация рисков

|

Экономия финансовых

средств населения и бизнеса

|

|

Недостатки

использования ЦВЦБ

|

Выявление

рисков

|

Негативные

последствия / Возможные меры

|

|

Недостаточность

накопленного опыта

|

Повышение финансовых рисков

|

Отсутствие точного

прогнозирования последствий

|

|

Наличие специфики

национальной конъюнктуры

| ||

|

Отсутствие анонимности

электронных кошельков

|

Несанкционированный доступ

|

Необходимость

совершенствования системы кибербезопасности банков

|

|

Совершение мошеннических

операций с применением социальной инженерии 1)

| ||

|

Прямое вовлечение

Центрального банка России в рынок финансовых услуг

|

Рост риска низкой

востребованности цифровой валюты

|

Потеря регулятором роли

независимого участника, вовлечение ЦБ в конкурентное поле коммерческих

банков, чрезмерное давление со стороны ЦБ 2)

|

|

Реализация трансграничных

операций

|

Появление рисков замещения

валют в мультивалютных системах

|

Необходимость координации

и кооперации центральных банков

|

|

Уклонение от уплаты

налогов

|

Высокая волатильность

валютных курсов

|

Снижение контролируемости

со стороны центральных банков

|

|

Глубокая интеграция банков

|

Риски «заражения» 3)

|

Осложнение конвертации

цифровых валют в глобальном разрезе

|

Примечания:

1) В Ассоциации банков России обсудили доклад Банка России о цифровом рубле // Ассоциация банков России. – [Электронный ресурс]. – Режим доступа: https://asros.ru/news/asros/v-assotsiatsii-bankov-rossii-obsudili-doklad-banka-rossii-o-tsifrovom-ruble/ (дата обращения: 23.01.2023).

2) Central bank digital currencies for cross-border payments. Report to the G20. // Bank for International Settlements. 2021. 37 p. – [Электронный ресурс]. – Режим доступа: bis.org›publ/othp38.pdf (дата обращения 19.01.2023).

3) Эксперты назвали главные риски внедрения цифрового рубля в России // Сколково. – [Электронный ресурс]. – Режим доступа: https://www.skolkovo.ru/expert-opinions/eksperty-nazvali-glavnye-riski-vnedreniya-cifrovogo-rublya-v-rossii/ (дата обращения: 23.01.2023).Источник: Составлено автором по: [6; 10; 11].

Следует отметить, что нарастающая геополитическая напряженность и необходимость отвечать на политические и социально-экономические вызовы требует трансформации стратегий международного взаимодействия и разработки нового инструментария, включая IT-сектор российской экономики. В этой связи в России реализуются национальные проекты и программы, связанные с цифровизацией и цифровой трансформацией, среди которых реализация концепции цифрового рубля признается одним из магистральных направлений развития нашей страны [12].

К началу 2023 года Центральный Банк РФ осуществляет пилотное тестирование цифрового национальной валюты в 15 крупнейших коммерческих российских банках [5]. Западными экспертами отмечается, что применение модели цифрового рубля позволит России осуществлять банковские операции и международные переводы и транзакции в обход на ограничения, выставленные США и странами ЕС, поскольку цифровой российский рубль имеет потенциал для использования в схемах прямой торговли без предварительной конвертации в доллары США [6].

Несмотря на обозначенные в таблице 4 риски, по мнению экспертов финтех-отрасли, цифровой рубль способен стать эффективным инструментом обеспечения аккумулирования инвестиционных ресурсов заинтересованных участников [8].

Оценивая перспективы развития механизма цифрового рубля, необходим учет основополагающих принципов в части выпуска и оборота ЦВЦБ, в частности, цифровая валюта должна [7]:

1) оказывать содействие достижению целей государственной финансовой политики и обеспечивать стабильность денежно-кредитной системы страны;

2) применяться совместно с существующими формами денег;

3) способствовать инновационному развитию экономики России;

4) обеспечивать конкурентоспособность страны;

5) повышать эффективность и доступность платежной системы РФ.

По мере развития цифровых технологий и создания новых платформ ЦВЦБ в разных странах появится проблема их трансграничной совместимости, а, следовательно, проекты ЦВЦБ предполагают осуществления государственно-частного мониторинга и координации финансового сектора.

Выводы

Проведенное исследование позволяет выявить специфические особенности эмиссии и оборота цифрового рубля Банка России, его отличия от наличных и электронных денег, оценить перспективы, позитивные и негативные последствия, а также риски включения ЦВЦБ в механизмы финансового сектора экономики России.

В частности, в качестве итога работы автором были получены следующие основные выводы:

1) цифровые валюты центральных банков не являются альтернативой криптовалюты или разновидностью безналичных денег, эмиссия осуществляется централизованно центральными банками;

2) основное отличие цифровой валюты от криптовалюты заключается в способности выполнять все функции денег;

3) цифровая валюта (цифровой рубль) является фиатной валютой, номинал которой устанавливается и гарантируется государством в лице Центрального банка;

4) единственное свойство, объединяющее цифровой рубль и криптовалюту, это применение технологий распределенного реестра – блокчейн-сети;

5) отличие ЦВЦБ и электронных денег заключается в механизмах действия и месте хранения.

Несмотря на отсутствие устоявшейся нормативно-правовой базы и наличие потенциальных сложностей в процессе построения системы ЦВЦБ, можно сделать вывод о том, что социально-экономический эффект от применения цифровой валюты может превысить связанные с ней риски [8] и открыть возможности развития трансграничной торговли со странами ШОС и Юго-Восточной Азии [7].

В процессе работы нашли свое подтверждение основные гипотезы, связанные с необходимостью развития и цифровой трансформации финансовых институтов путем эмиссии государственной цифровой валюты центрального банка как основы стабилизации национальной экономики в цифровой среде, а также с процессами построения цифровой таможни в условиях развития «умной» экономики.

Кроме того, актуальным остается вопрос совершенствования нормативно-правового поля цифрового рубля и его адаптации в международной практике. Таким образом, финансовая модель ЦВЦБ в России обладает высоким потенциалом, но характеризуется высоким уровнем неопределенности в вопросах внедрения и организации механизма.

[1]Федеральный закон № 259-ФЗ «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации» от 31 июля 2020 г. – [Электронный ресурс.] – Режим доступа: http://ivo.garant.ru/#/document/74451466/paragraph/1/doclist/441/showentries/0/highlight/259-ФЗ%20О%20цифровых%20финансовых%20активах,%20цифровой%20валюте%20и%20о%20внесении%20изменений%20в%20отдельные%20законодательные%20акты%20Российской%20Федерации:1 (дата обращения 22.01.2023 г.).

[2]Почему Россия и Китай делают ставку на цифровые валюты // РБК Pro. – [Электронный ресурс]. – Режим доступа: https://pro.rbc.ru/news/622246719a79473ba004fb05 (дата обращения: 19.01.2023).

[3]Федеральный закон от 31.072020 г. № 259-ФЗ "О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации” (последняя редакция). – [Электронный ресурс]. – Режим доступа: https://www.consultant.ru/document/cons_doc_LAW_358753/ (дата обращения 20.01.2023).

[4]Почему Россия и Китай делают ставку на цифровые валюты // РБК Pro. – [Электронный ресурс]. – Режим доступа: https://pro.rbc.ru/news/622246719a79473ba004fb05 (дата обращения: 19.01.2023).

[5]Почему Россия и Китай делают ставку на цифровые валюты // РБК Pro. – [Электронный ресурс]. – Режим доступа: https://pro.rbc.ru/news/622246719a79473ba004fb05 (дата обращения: 19.01.2023).

[6]Russia Could Use Cryptocurrency to Blunt the Force of U.S. Sanctions // The New York Times. – [Электронный ресурс]. – Режим доступа: https://www.nytimes.com/2022/02/23/business/russia-sanctions-cryptocurrency.html (дата обращения: 13.01.2023).

[7]Central bank digital currencies: foundational principles and core features // BIS. – [Электронный ресурс]. – Режим доступа: https://www.bis.org/publ/othp33.pdf (дата обращения: 14.01.2023).

[8]Central bank digital currencies for cross-border payments. Report to the G20. // Bank for International Settlements. 2021. 37 p. – [Электронный ресурс]. – Режим доступа: bis.org›publ/othp38.pdf (дата обращения 19.01.2023).

Источники:

2. Горнин Э.Л., Принцев Р.А. Эмиссия и обращение криптовалюты: перспективы развития в России и КНР // Экономика, предпринимательство и право. – 2021. – № 5. – c. 1077-1088. – doi: 10.18334/epp.11.5.112072.

3. Городнова Н.В. Индустриальный интернет вещей в России: сущность и перспективы // Вопросы инновационной экономики. – 2022. – № 3. – c. 1503-1522. – doi: 10.18334/vinec.12.3.115150.

4. Городнова Н.В., Самарская Н.А. Социально-экономические аспекты охраны труда в условиях цифровой трансформации // Экономика труда. – 2023. – № 1. – c. 191-208. – doi: 10.18334/et.10.1.116601.

5. Киселёв А. Есть ли будущее у цифровых валют центральных банков? Аналитическая записка. Цб рф. [Электронный ресурс]. URL: https://cbr.ru/content/document/file/71328/analytic_note_190418_dip.pdf.

6. Матвеевский С.С., Гурьева В. Особенности цифровой валюты банка России // Финансовые рынки и банки. – 2022. – № 3. – c. 64-68.

7. Моисейцев В.В., Еремеев А.А. Цифровой юань: особенности цифровой валюты Китая // E-Scio. – 2021. – № 6(57). – c. 558-564.

8. Пономарёв А. Американские власти признали криптовалюты ценными бумагами и откроют специальный отдел. Бизнес.ЦифровойОкеан.РФ. [Электронный ресурс]. URL: https://business.digitalocean.ru/n/crypto-sec (дата обращения: 19.01.2023).

9. Попиков А.А. Криптовалюта Bitcoin как финансовый инструмент виртуальной экономики // Вопросы инновационной экономики. – 2016. – № 2. – c. 89-106. – doi: 10.18334/vinec.6.2.35354.

10. Сахаров Д. Цифровые валюты центральных банков: ключевые характеристики и влияние на финансовую систему // Финансы: теория и практика. – 2021. – № 5. – c. 133-149. – doi: 10.26794/2587-5671-2021-25-5-133-149.

11. Цакаев А.Х., Хаджиев М.Р. О влиянии криптовалют на экономическую безопасность России // Экономическая безопасность. – 2020. – № 1. – c. 53-62. – doi: 10.18334/ecsec.3.1.110121.

12. Абдрахманова Г.И., Васильковский С.А., Вишневский К.О., Гохберг Л.М. и др. Цифровая экономика: 2022. / Словарь или справочник. - М.: НИУ ВШЭ, 2022. – 124 c.

13. Boar C., Holden H., Wadsworth A. Impending arrival – a sequel to the survey on central bank digital currency. BIS Paper. [Электронный ресурс]. URL: https://ssrn.com/abstract=3535896 (дата обращения: 30.11.2022).

14. Syropyzatov V.A., Maskaev A.I. Evolution of the institutional structure of private money in the form of cryptocurrencies – development models and controversy with Hayek`s position // Journal of Economic Regulation. – 2020. – № 3. – p. 38-48. – doi: 10.17835/2078-5429.2020.11.3.038-048.

Страница обновлена: 06.01.2026 в 11:51:53

Download PDF | Downloads: 98 | Citations: 3

Specifics and prospects of central bank digital currency

Gorodnova N.V.Journal paper

Russian Journal of Innovation Economics

Volume 13, Number 3 (July-september 2023)

Abstract:

The financial systems of many countries are transitioning to a new development paradigm. Obsolete traditional payment models are being replaced by digital tools in the form of a wide variety of private cryptocurrencies. In such conditions, the main task of the state is to create a regulatory framework for legally recognized digital currencies. The research is devoted to identifying the specific features of the issuance and circulation of digital currencies of the central banks.

Almost all states implementing the digital currency mechanism are undergoing the stage of pilot testing of these digital instruments in the absence of a single coordinated algorithm of actions. The author systematized the preliminary results of test projects for the issuance of foreign digital currency. Its specificity is revealed, and the prospects for the introduction of the digital ruble of the Bank of Russia are determined. This made it possible to develop the theoretical foundations and the conceptual and categorical apparatus of the currency system.

The digital currency of the Bank of Russia has a high potential in the conditions of anti-Russian sanctions, but it is characterized by a fairly high level of risk in the process of establishing new financial mechanisms.

The research results can be useful to experts and specialists of the financial and monetary system who carry out activities in the field of legislative regulation of the digital currency market, as well as state authorities implementing national projects of digital transformation of the Russian economy.

Keywords: digitalization, digital transformation, digital economy, Central Bank digital currency, token, cryptocurrency, cross-border trade, customs

JEL-classification: E42, E58, O31, O33, F13, F33

References:

Abdrakhmanova G.I., Vasilkovskiy S.A., Vishnevskiy K.O., Gokhberg L.M. i dr. (2022). Tsifrovaya ekonomika: 2022 [Digital economy 2022] M.: NIU VShE. (in Russian).

Aksenova N.I., Spiridonova E.V. (2021). Voprosy formirovaniya i otsenki kriptovalyutnogo klimata strany [Development and assessment of the country's cryptocurrency climate]. Journal of international economic affairs. 11 (1). 201-220. (in Russian). doi: 10.18334/eo.11.1.111521.

Boar C., Holden H., Wadsworth A. Impending arrival – a sequel to the survey on central bank digital currencyBIS Paper. Retrieved November 30, 2022, from https://ssrn.com/abstract=3535896

Gornin E.L., Printsev R.A. (2021). Emissiya i obrashchenie kriptovalyuty: perspektivy razvitiya v Rossii i KNR [The issue and circulation of cryptocurrency: prospects for development in Russia and China]. Journal of Economics, Entrepreneurship and Law. 11 (5). 1077-1088. (in Russian). doi: 10.18334/epp.11.5.112072.

Gorodnova N.V. (2022). Industrialnyy internet veshchey v Rossii: sushchnost i perspektivy [The Industrial Internet of Things in Russia: nature and prospects]. Russian Journal of Innovation Economics. 12 (3). 1503-1522. (in Russian). doi: 10.18334/vinec.12.3.115150.

Gorodnova N.V., Samarskaya N.A. (2023). Sotsialno-ekonomicheskie aspekty okhrany truda v usloviyakh tsifrovoy transformatsii [Socio-economic aspects of occupational safety and health amidst digital transformation]. Russian Journal of Labour Economics. 10 (1). 191-208. (in Russian). doi: 10.18334/et.10.1.116601.

Matveevskiy S.S., Gureva V. (2022). Osobennosti tsifrovoy valyuty banka Rossii [Features of the digital currency of the central bank of Russia]. Finansovye rynki i banki. (3). 64-68. (in Russian).

Moiseytsev V.V., Eremeev A.A. (2021). Tsifrovoy yuan: osobennosti tsifrovoy valyuty Kitaya [Digital yuan: features of China's digital currency]. E-Scio. (6(57)). 558-564. (in Russian).

Popikov A.A. (2016). Kriptovalyuta Bitcoin kak finansovyy instrument virtualnoy ekonomiki [Bitcoin cryptocurrency as a financial instrument of the virtual economy]. Russian Journal of Innovation Economics. 6 (2). 89-106. (in Russian). doi: 10.18334/vinec.6.2.35354.

Sakharov D. (2021). Tsifrovye valyuty tsentralnyh bankov: klyuchevye kharakteristiki i vliyanie na finansovuyu sistemu [Central bank digital currencies: key aspects and impact on the financial system]. Finance: Theory and Practice». 25 (5). 133-149. (in Russian). doi: 10.26794/2587-5671-2021-25-5-133-149.

Syropyzatov V.A., Maskaev A.I. (2020). Evolution of the institutional structure of private money in the form of cryptocurrencies – development models and controversy with Hayek`s position Journal of economic regulation. 11 (3). 38-48. doi: 10.17835/2078-5429.2020.11.3.038-048.

Tsakaev A.Kh., Khadzhiev M.R. (2020). O vliyanii kriptovalyut na ekonomicheskuyu bezopasnost Rossii [On the impact of cryptocurrencies on Russia's economic security]. Economic security. 3 (1). 53-62. (in Russian). doi: 10.18334/ecsec.3.1.110121.