Экономическая безопасность России в контексте современной денежной теории и цифровой валюты

Цакаев А.Х.1,2,3

1 Чеченский государственный университет им. А. А. Кадырова, Россия, Грозный

2 Российская академия народного хозяйства и государственной службы при Президенте РФ, Россия, Грозный

3 Чеченский государственный педагогический университет, Россия, Грозный

Скачать PDF | Загрузок: 48 | Цитирований: 7

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 5, Номер 1 (Январь-март 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48121703

Цитирований: 7 по состоянию на 07.12.2023

Аннотация:

В статье раскрыты вопросы экономической и национальной безопасности России в случае реализации идей современной монетарной теории (ММТ) и внедрения цифрового рубля на основе модели «D». Показана связь между современной денежной теории и цифровой валюты центральных банков, и стремление ведущих экономик современного мира реализовать на практике возможности, предоставляемые ММТ и CBDC. Раскрыта содержание концепции цифрового рубля, в частности опасность выбора Банком России модели «D» (двухуровневой розничной, в которой коммерческие банки и другие финансовые организации участники расчетов) – R-CBDC. Отмечено, что в целях сохранения денежного суверенитета современной России, а, следовательно, и её экономической безопасности, следует внедрять цифровой рубль на основе модели А (W-CBDC), позволяющей банку России контролировать платежи с цифровым рублем, и устранять основные недостатки трансграничных платежей.

Ключевые слова: экономическая безопасность, суверенитет, современная денежная теория, цифровая валюта центрального банка, платформа цифрового рубля

JEL-классификация: E42, E58, O31, O33

Введение. В условиях трансформации капиталистической экономической системы в интегрированную экономическую систему, то есть в систему социально ориентированного (инклюзивного) капитализма, когда, согласно современной денежной теории (Modern Monetary Theory, ММТ), современные государства дифференцируются на денежно-суверенные и денежно-несуверенные, важным является определение общих контуров новой парадигмы управления экономической безопасности современного государства в контексте ММТ и цифровой валюты центральных банков (central banks digital currency – CBDC).

Актуальность проведенного исследования вызвана тем, что в рамках государства осуществлялось и пока осуществляется развитие денежного обращения в соответствии с тремя основными теориями денег и их модификациями. В последнее десятилетие набирает оборот, с одной стороны, развитие цифровых платежных средств, включая частные криптовалюты (биткоин и прочие) и CBDC. С другой – в теории денег наблюдается усиление MMT, в корне меняющее представление о денежном обращении как в части цели, так и его исходной точки (начала). Как видим, актуализируется сам закон денежного обращения, сформулированный Карлом Марксом [13] (Marks, Engels, 1960) еще в XIX веке. По своей сути ММТ представляет собой дальнейшее развитие посткейнсианской концепции количественной теории денег и основывается на исследованиях Джона Н. Кейнса [6] (Keyns, 2021), Аббы Лернера [31] (Wray et al., 1990), Георга Кнаппа [28] (Knapp, 1924), Альфреда Митчелл-Иннеса [27] (Innes, 1913) и других ученых ХХ века. Базовые основы ММТ заложены Уорреном Мослером [30] (Mosler, 2012), Рэндаллом Врэйем [32] и Уильямом Митчеллом [29] (Mitchell, Mosler, 2006). ММТ бросает вызов традиционным представлениям о взаимодействии государства с экономикой, природе денег, использовании налогов и значимости бюджетного дефицита. В целях достижения полной занятости без инфляционных последствий государство, в соответствии с положениями ММТ, может осуществлять государственные расходы за счет денежной эмиссии. В финансовых и научных кругах ММТ сегодня является наиболее обсуждаемой темой. Об этом свидетельствует резолюция Сената США, принятая в мае 2019 года, осуждающая ММТ, добавившая ей популярность [16].

Суть основных денежных теорий и их модификаций сводится к раскрытию покупательной способности денег на основе использования двух форм денег – наличных (в виде металлических и/или бумажных) и безналичных денег (в виде остатков на счетах физических и юридических лиц в кредитных организациях). Так, закон денежного обращения, раскрывающий механизм обеспечения сбалансированного количества денег в обращении в зависимости от объема трансакций (кассовых, форвардных, взаимозачетов) и скорости обращения денег, в условиях цифровой валюты как единственного платежного средства требует переосмысления сложившихся стереотипов в денежном обращении. И прежде всего, CBDC как новая форма денег, в соответствии с положениями ММТ, скажется на экономической и национальной безопасности современного государства. Именно это обстоятельство и стало основанием выбора цели данного исследования – оценка связи и анализ характера взаимозависимости между CBDC и ММТ и их влияние на экономическую и национальную безопасность современной России.

Исследование проведено на основе детального изучения существующих доступных источников о CBDC и MMT в научной и специальной литературе на бумажных и электронных носителях информации, Интернета и других источников. А в качестве прикладных методов исследования использован арсенал экспертных оценок, включая сопоставление, аналогии и форсайт.

В ММТ начало процесса денежного обращения рассматривается с государственных расходов, и для этого государство должно иметь право на эмиссию денег в необходимом объеме для осуществления своих функций и задач. Затем, исходя из осуществленных государственных расходов, осуществляется процесс формирования государственных доходов на основе выстраиваемой системы налогообложения и частных сбережений. Для обоснования данного посыла в ММТ выделяются два типа современных государств – денежно-суверенное государство (далее – ДСГ) и денежно-несуверенное государство (далее – ДНСГ). При этом ДСГ выпускает свою национальную валюту и не накладывает самоограничений на денежную эмиссию, и его денежно-кредитная политика выведена из-под влияния других государств, а ДНСГ – ставит свою денежно-кредитную политику, включая и выпуск своей национальной валюты, в зависимость от валют иностранных государств и ситуации в сфере международных денежно-кредитных отношений.

ММТ исходит из монополии ДСГ на эмиссию денег, которая обеспечивается:

- во-первых, первенством государственных расходов над его доходами – государственные расходы предшествуют государственным доходам в ДСГ;

- во-вторых, исчерпанием производственных мощностей, приводящим к росту индекса цен на продукцию;

- в-третьих, государственными расходами, не зависящими от: объемов денежных средств у налогоплательщиков и частных инвесторов государственных ценных бумаг; размера ключевой ставки и валютных резервов центрального банка;

- в-четвертых, существованием обратной зависимости между уровнем налоговой нагрузки и уровнем занятости населения;

- в-пятых, налогообложением, являющимся первопричиной безработицы в ДСГ.

Государственное налогообложение ММТ рассматривает как основу суверенной денежной системы, обеспечивающей возможность концентрации общественных финансовых ресурсов на выполнение государством своих функций и задач и формирование частных сбережений.

Центральной идеей в ММТ является полная государственная монополия на денежную эмиссию в ДСГ, как наличную, так и безналичную. Именно для реализации этой цели актуализирована идея создания и внедрения CBDC как третьей формы современных денег. По сути, речь идет не о дополнительной (цифровой) форме, а о новой форме денег, позволяющей решить в перспективе вопрос о полной монополизации денежной эмиссии государством через вытеснение из обращения наличных и безналичных денег.

Центральные банки и ряд ученых представляют CBDC как дополнительную форму национальной валюты, эмитируемую в цифровом виде, сочетающую в себе свойства наличных и безналичных платежных средств, и равноценную наличным и безналичным формам денег. Так, возникновение CBDC, согласно докладу Банка России о цифровом рубле [25] (далее – Доклад), вызвано необходимостью использования цифровых денег как в онлайн-режиме через Интернет, так и в офлайн-режиме – при отсутствии Интернета.

Российским мегарегулятором национального финансового рынка в Докладе [25] были вынесены на общественное обсуждение следующие четыре модели цифровизации российского рубля:

- модель A – оптовая одноуровневая модель;

- модель B – розничная одноуровневая модель;

- модель С – розничная двухуровневая модель с ролью финансовых организаций как транзитных агентов;

- модель D – розничная двухуровневая модель с ролью финансовых организаций как участников расчетов.

При этом правильный выбор модели (R-CBDC или W-CBDC) внедрения в денежное обращение в стране национальной цифровой валюты (CBDC) будет влиять на трансформацию современных государств в ДСГ или ДНСГ.

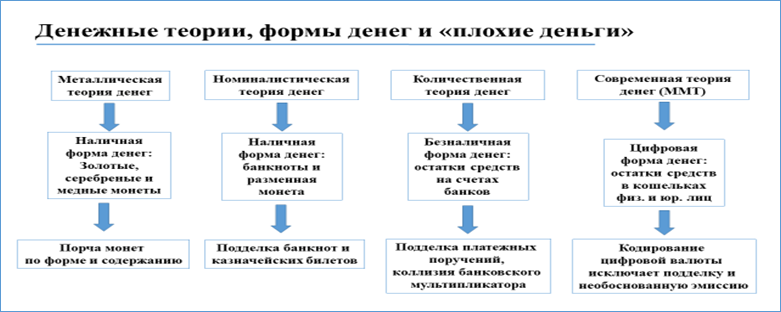

В условиях перехода современного мира к цифровой форме денег закон Каперника-Грешема [2], утверждающий, что плохие деньги вытесняют из обращения хорошие деньги, претерпевает серьезную трансформацию. А именно, можно утверждать, что «хорошие деньги» в смысле «цифровых денег» будут вытеснять из обращения «плохие деньги» – как наличные, так и безналичные (рис. 1).

Рисунок 1. Влияние форм денег на качество денег в разрезе денежных теорий

Источник: составлено автором.

При этом в 1992 году Ганс Титмейер, бывший президент Deutsche Bundesbank, упомянул Николая Коперника, который в 1529 году написал «Я заметил, что в странах, где в обращении «хорошие деньги», искусство и бизнес процветают, богатство здесь везде, в то время как лень и безразличие наблюдается в странах, где в обращении «плохие деньги» [9]. По мнению, Ганса Титмейера, это утверждение Н. Коперника все еще верно и сегодня, а цифровая валюта исключает подделку и необоснованную эмиссию денег.

Группа из центральных банков шести экономически развитых государств (Канады, Англии, Японии, США, Швейцарии и Швеции), Европейского валютного союза и Банка международных расчетов (далее – BIS) работают вместе с октября 2020 года над изучением цифровых технологий CBDC для населения (CBDC «общего назначения» или «розничные») [12, 20] (Lev, Leshchenko, 2021). Результатом годовой работы этой Группы совместно с BIS являются их выводы о том, что, во-первых, CBDC в денежной системе государства укрепит доверие общества к деньгам и поддержит общественное благосостояние. Во-вторых, CBDC, полностью отвечающая основополагающим принципам, может стать важным инструментом для центральных банков в повышении финансовой стабильности, использовании новых технологий и продолжении обслуживания населения. В-третьих, международное сотрудничество по CBDC может открыть путь для улучшения трансграничных платежей. В-четвертых, CBDC, вероятно, будет иметь широкое влияние на вопросы государственной политики, выходящие за рамки традиционных полномочий центральных банков.

Согласно информации Reuters [15], BIS заявил о поддержке усилий по развитию CBDC в связи с угрозой для эмиссионных полномочий центральных банков, вызванной с появлением криптовалют типа Diem американской Facebook [11] и других больших IT-компаний, стремящихся взять под контроль деньги. В практическом плане следует отметить, что 20.10.2020 первыми в мире R-CBDC (в виде Sand Dollar) запустили на Багамах [1]. В Китае продолжается ряд судебных процессов по трансграничной торговле [2], а Швейцария и Национальный Банк Франции объявили о первом в Европе трансграничном эксперименте [26].

Истоки запуска CBDC лежат в открытии, состоявшемся в 2009 году, которое потом стали называть bitcoin (криптовалюта, электронная наличность) – дословно с английского «bit» – бит (единица информации) и «coin» – монета. Основателем биткоина считается японец Сатоши Накамото, под именем которого многие воспринимают как псевдоним человека или группы людей [19]. Криптовалюты (распределенные сети) сегодня считаются символом независимости и децентрализации [10], так как стали фактически полностью автономными платежными средствами (исключив пресловутый человеческий фактор) благодаря технологии blockchain. Стейблкоин (от англ. stablecoin – стабильная монета) – это общее название токенов, привязанных к национальной валюте, золоту и нефти [17]. При этом курсы обмена стейблкоинов подвержены меньшей волатильности по сравнению с курсами типичных криптовалют. Токен не является криптовалютой, так как не имеет собственного блокчейна, а используется как единица учета при формировании цифрового баланса по активу [18] (Pekhtereva, 2019). По сути, токен в цифровой экономике выполняет функцию «заменителя ценных бумаг». Так, в Канаде, Австралии и США первичное размещение денежных средств в криптовалюту Initial Coin Offering (ICO) считается аналогичным публичному выпуску ценных бумаг Initial Public Offering (IPO), а токены стали аналогом акций, но бонусы по ним отданы на откуп эмитента [21] (Tsakaev, Saidov, 2021).

Нельзя не отметить конкуренцию между криптовалютой и CBDC за право быть платежным средством. Так, Сальвадор первым запустил криптовалюту (биткоин) в качестве средства платежа у себя в стране, предварительно отказавшись от собственной валюты в пользу доллара США [22].

В Российской Федерации тема CBDC обсуждается с 2020 года в определенной последовательности. Так, 13 октября 2020 года Банк России опубликовал доклад «Цифровой рубль» [25] для общественных консультаций. В апреле 2021 года Банк России опубликовал свою Концепцию цифрового рубля [3]. 20 декабря 2021 года Банк России анонсировал создание прототипа платформы цифрового рубля [3] (далее – ПЦР). В январе 2022 года Банк России приступил к разработке предложений по изменению законодательства Российской Федерации. В I квартале 2022 года – запуск тестирования прототипа ПЦР. В настоящее время Банк России приступил к тестированию прототипа ПЦР.

Банк России будет проводить тестирование прототипа ПЦР в течение всего 2022 года совместно с коммерческими банками и Федеральным казначейством. При этом формирование ПЦР планируется поэтапно. Вначале (первый этап) будут подключены кредитные организации и Федеральное казначейство и осуществлена реализация операций C2C, C2B, B2C, B2B, G2B, B2G, C2G, G2C. Затем (второй этап) будут подключены остальные финансовые посредники, внедрен офлайн-режим работы ПЦР, обеспечен обмен цифрового рубля на иностранную валюту и открытие кошельков клиентам-нерезидентам.

Публикация Доклада [25], согласно данным Банка России [23], имела большой резонанс в российском обществе. Так, по состоянию на 1 апреля 2021 Банк России получил оценки и предложения от 196 респондентов, проведены публичные дискуссии с участием бизнеса, власти и населения. В частности, были задействованы площадки Ассоциации банков России, Ассоциации ФинТех и Аналитического центра «Форум». Кроме того, прошли обсуждения и в Федеральном Собрании Государственной Думы и Совете Федерации.

Большинство респондентов поддержали инициативу Банка России по введению цифрового рубля [23], высказав свою позицию по вопросам Доклада [25] и представив ряд предложений по подходам внедрения цифрового рубля. Банк России учел некоторые из них при разработке Концепции цифрового рубля [23]. Так, большинство респондентов (75% из 196) настаивали на внедрении цифрового рубля незамедлительно, и как следствие, Банк России с января 2022 года приступил к тестированию прототипа ПЦР.

Согласно [23], 138 из 196 респондентов (70,0%) высказались в пользу той или иной модели реализации цифрового рубля, при этом 116 респондентов из них (84,0%) поддержали модель D (двухуровневую децентрализованную розничную), сохраняющую существующую в России модель денежно-кредитной системы. Банк России отметил, что Модель А отклонена респондентами из-за отсутствия у клиента ПЦР-доступа к операциям с цифровым рублем, и она не создает преимуществ по сравнению с существующей в России платежной инфраструктурой. Модель В – Банк России берет на себя клиентское обслуживание на ПЦР, что, по сути, формирует одноуровневую денежно-кредитную систему. Модель С – финансовые организации выступают лишь в качестве транзитных агентов, так как предполагается исключение финансовых организаций из процесса взаимодействия Банка России с клиентами на ПЦР.

На адрес Банка России поступило отдельное предложение – рассмотреть и пятую модель – Модель Е, предполагающую токенизацию безналичных рублей (далее – ТБР), находящихся в обращении у кредитных организаций, и возможность взаимодействия ТБР с ПЦР. В связи с этим предложением Банк России планирует провести обсуждение ТБР с участниками рынка на различных площадках. Между тем, согласно справке Банка России [23], во-первых, ТБР не является платежным средством. Во-вторых, ТБР не является обязательством Банка России. В-третьих, ТБР может выпускаться коммерческими банками (например, инициативы Сбербанка). В-четвертых, ТБР – это обязательство коммерческого банка и НКО. В-пятых, цифровой рубль – уникальный цифровой код в кошельках клиентов на ПЦР. В-шестых, операции с цифровым рублем будут проходить через ПЦР, внедренные в банковские приложения (для цифрового рубля разработают специальные цифровые кошельки, размещенные на ПЦР). Согласно Стратегии развития финансового рынка России до 2030 г. [24], цифровой рубль Банк России запустят до 2030 года.

Банк России, ссылаясь на мнение большинства участников опроса [23], полагает, что модель D является наиболее приемлемой для России, так как обеспечивает, во-первых, максимальную для клиентов доступность цифрового рубля. Во-вторых, оптимизацию стоимости расчетов, и тем самым – снижение издержек в экономике. В-третьих, использование преимуществ сложившейся в России двухуровневой денежно-кредитной системы и инфраструктуры финансовых организаций в обслуживании клиентов. В-четвертых, открытие Банком России кошельков финансовым организациям и Федеральному казначейству и разрешение осуществлять через них расчеты. Возможности и отличия моделей цифрового рубля отражены в таблице 1.

Таблица 1

Принципиальные возможности и отличия моделей цифрового рубля

|

№ п/п

|

Ключевые аспекты

|

Первая модель (А)

|

Вторая модель (В)

|

Третья модель (С)

|

Четвертая модель

(D) |

|

1.

|

Доступность

для клиентов (граждан и бизнеса)

|

нет

|

да

|

да

|

да

|

|

2.

|

Снижение

издержек в экономике

|

нет

|

да

|

да

|

да

|

|

3.

|

Использование

инфраструктуры финансовых организаций для взаимодействия с клиентами

|

нет

|

нет

|

да

|

да

|

|

4.

|

Открытие

кошельков и проведение операций финансовыми организациями на ПЦР

|

нет

|

нет

|

нет

|

да

|

В концепции цифрового рубля [23] Банком России в качестве целевой модели цифрового рубля выбрана четвертая модель – модель D (двухуровневая розничная). На первом уровне этой модели представлен Банк России в двух статусах: оператор ПЦР и эмитент цифровых рублей. В статусе оператора ПЦР Банк России: создает сопровождает и развивает ПЦР; подключает финансовые организации к ПЦР; определяет правила осуществления операций на ПЦР; создает и распространяет стандарты для работы с ПЦР; определяет политику обеспечения информационной безопасности и киберустойчивости ПЦР. В статусе эмитента Банк России: проводит эмиссию цифровых рублей, обладая собственным эмиссионным онлайн-кошельком; обеспечивает зачисление и списание цифровых рублей для финансовых организаций и Федерального казначейства; осуществляет открытие кошельков финансовым организациям и Федеральному казначейству на ПЦР.

На втором уровне представлены кредитные организации (осуществляют открытие кошельков своим клиентам на ПЦР и их обслуживание) и Федеральное казначейство (открывает кошельки бюджетным организациям на ПЦР и их обслуживание).

Модель D имеет следующие аспекты: Банк России является эмитентом цифрового рубля; цифровой рубль – обязательство Банка России; цифровой рубль зачисляется в кошелек, и одновременно списываются безналичные средства в пропорции 1:1, и наоборот; Банк России открывает кошельки финансовым организациям и Федеральному казначейству; финансовые организации открывают кошельки своим клиентам и Федеральное казначейство – бюджетным организациям; клиенту открывается только один кошелек на ПЦР; кошельки клиентов в цифровых рублях размещаются на ПЦР и не отражаются на балансе финансовых организаций; на размещенные в кошельках цифровые рубли не начисляется процентный доход на остаток; при банкротстве финансовых организаций средства в кошельке доступны клиенту через любою другую финансовую организацию, где он обслуживается.

Среди моделей типа R-CBDC (для розничных платежей) модель системы с гибридной цифровой валютой является наиболее перспективной, так как характеризуется наибольшей надежностью и быстротой при обработке большого числа трансакций. Среди моделей типа W-CBDC (для оптовых расчетов) для устранения основных недостатков трансграничных платежей наиболее подходит модель системы с универсальной цифровой валютой [8] (Kochergin, 2021). Так, двухуровневая розничная модель цифрового рубля (модель D) больше подходит к условиям положительных темпов роста экономики и стабильной денежно-кредитной системы России.

В прототипе ПЦР будет предусмотрено подключение участников со следующими функциями: Банк России – оператор ПЦР и эмитент цифрового рубля. Кредитные организации – участники ПЦР, выполняющие платежи по поручениям своих клиентов на ПЦР. Физические и юридические лица являются пользователями ПЦР, но получают доступ к своим кошелькам на ПЦР через кредитные организации.

Архитектура прототипа ПЦР включает в себя следующие ключевые компоненты: Узлы Банка России; Удостоверяющий центр Банка России (УЦ БР) и Выделенный удостоверяющий центр Банка России для эмиссии; Удостоверяющие центры кредитных организаций (подчиненные УЦ БР), API платформы цифрового рубля, API кредитных организаций (API КО), Устройства пользователей.

К тестированию прототипа ПЦР Банк России приступил в январе 2022 года. На первом этапе тестирования предполагается подключить к ПЦР кредитные организации, запустить C2C-переводы. На втором – подключить к платформе Федеральное казначейство, запустить смарт-контракты и операции С2B, B2C, B2B, C2G, G2C, G2B, B2G, обеспечить обмен цифрового рубля на иностранную валюту, дать возможность открытия кошельков клиентам-нерезидентам. Результаты тестирования прототипа ПЦР лягут в основу дорожной карты целевой ПЦР.

Министерство финансов и Банк России во взаимодействии с федеральными органами власти, представителями бизнеса и научного сообщества разработали и представили 13 сентября 2021 г. на общественное обсуждение Стратегию развития финансового рынка до 2030 г. [24] (далее – Стратегия). Цели Стратегии – рост эффективности и прозрачности российского финансового рынка; обеспечение макроэкономической и финансовой стабильности в России; развитие рынка ценных бумаг, цифровизации, маркетплейсов, конкуренции и Open API (принципов открытых интерфейсов, когда финансовые организации могут обмениваться данными с внешними информационными системами и предоставлять им готовые сервисы).

Одним из ключевых проектов в области цифровизации в долгосрочной перспективе (до 2030 года) станет запуск цифрового рубля (как третья форма денег) в статусе безусловного обязательства Банка России. Поэтому важна правильная и полная оценка возможных последствий для финансовой, экономической и национальной безопасности России. Методология управления экономической безопасности включает, с одной стороны, принципы, инструменты, методы и механизмы управления, а с другой стороны – подходы, системы и процессы управления экономической безопасности.

В числе инструментов управления экономической безопасностью следует, прежде всего, отметить перечень целевых показателей. Так, в Минэкономразвития России [14] и в Институте экономики РАН [4, 5] (Karavaeva, Ivanov, Lev, 2020; Karavaeva, Lev, 2021) определены целевые показатели и их критические значения в качестве инструментов управления экономической безопасностью Российской Федерации. Возникает закономерный вопрос – как изменятся эти целевые и критические значения с введением в сферу обращения цифрового рубля на основе модели D (двухуровневая розничная, в которой коммерческие банки и Федеральное казначейство – участники ПЦР)? Это и приведенные выше результаты исследования позволяют изложить определенные выводы и предложения в части обеспечения финансовой, экономической и национальной безопасности России.

Заключение

Намерения и практические шаги по введению CBDC ряда государств (включая и Россию) как третьей формы современных денег свидетельствуют о реальной востребованности базовых положений ММТ, и прежде всего в части полной монополии современного государства в лице своего центрального банка на эмиссию национальной цифровой валюты.

Введение CBDC как третьей формы денег (после наличных и безналичных), на самом деле, это акт последовательной замены существующих наличных и безналичных денег, ставших для современного государства архаичными, на более актуальные его стратегическим интересам и аддитивные процессу цифровизации общественных отношений.

Вопрос не в том, является ли ММТ строго выстроенной (имеющей собственную модель построения) и объективно обоснованной конструкцией денежных отношений, или это набор мало связанных между собой утверждений. А в том, что в переломный цивилизационный период, когда в рамках идеи трансформации монополистического капитализма в «инклюзивный капитализм», на самом деле, властьимущих пытается решить задачу передела ресурсов в рамках трансформации мироустройства на денежно-суверенные и денежно-несуверенные государства с использованием CBDC в качестве базового инструмента таких преобразований.

В целях обеспечения экономической и национальной безопасности России Банк России, являясь мегарегулятором всего российского финансового рынка, должен исключить и пресечь возможности использования криптовалют на территории России в качестве платежного средства. При этом в контексте содержания и сути ММТ и CBDC важно не допустить паразитирования криптовалют на российской наличной и безналичной валюте (включая и цифровой рубль) в пределах всей российской юрисдикции.

При тестировании ПЦР Банком России важной представляется оценка и анализ рисков в отношении как банковского сектора, так и всей финансовой системы России в части обеспечения ценовой и финансовой стабильности страны. Как повлияет введение цифрового рубля на величину и структуру депозитов коммерческих банков в России и на формат денежно-кредитной политики Банка России? Насколько Банк России готов обеспечить кибербезопасность цифрового рубля? Эти и другие вопросы лежат в основе принятия положительного решения по введению в обращение цифрового рубля на основе использования модели «D».

С позиции экономической и национальной безопасности России цифровизация российского рубля должна предусматривать два этапа. На начальном этапе перехода на цифровой рубль более предпочтительной представляется модель «В» (исключает системные риски для ПЦР), на втором – плавный переход на модель «С» (позволяющую сохранить двухуровневую денежно-кредитную систему в стране после полного сброса балласта на ее втором уровне в период функционирования модели «В»).

Между тем ускорение принятия положительного решения по введению в России цифрового рубля по завершении тестирования ПЦР будет способствовать не только обеспечению денежной суверенности российского государства, но и реальной интернационализации российского рубля не только в рамках Союза России и Белоруссии, но и Евразийского экономического союза.

Источники:

2. Большая российская энциклопедия. Коперника-Грешема закон. [Электронный ресурс]. URL: https://bigenc.ru/economics/text/2095187 (дата обращения: 23.01.2022).

3. Интерфакс-Международная информационная группа. В ЦБ сообщили, что прототип платформы цифрового рубля готов. 20 декабря 2021 г. [Электронный ресурс]. URL: https://www.interfax.ru/business/810417 (дата обращения: 23.01.2022).

4. Караваева И.В., Иванов Е.А., Лев М.Ю. Паспортизация и оценка показателей состояния экономической безопасности России // Экономика, предпринимательство и право. – 2020. – № 8. – c. 2179-2198.

5. Караваева И.В., Лев М.Ю. Итоги проведения V Международной научно-практической конференции «Сенчаговские чтения» – «Новые вызовы и угрозы экономике и социуму России» // Экономическая безопасность. – 2021. – № 3. – c. 853-887. – doi: 10.18334/ecsec.4.3.112368.

6. Кейнс Дж.М. Общая теория занятости, процента и денег. - Москва: АСТ, 2021. – 448 c.

7. Китай опубликовал негативный список в области трансграничной торговли услугами в провинции Хайнань. [Электронный ресурс]. URL: http://russian.news.cn/2021-07/26/c_1310086315.htm (дата обращения: 23.01.2022).

8. Кочергин Д.А. Современные модели систем цифровых валют центральных банков // Вестник СПбГУ. Экономика. – 2021. – № 37(2). – c. 205-240.

9. Кривошей И., Семерикова Е. Цифровые валюты центральных банков (ЦВЦБ): типология, дизайн и российская специфика. [Электронный ресурс]. URL: www.skolkovo.ru/researches/cifrovye-valyuty-centralnyh-bankov-tipologiya-dizajn-i-rossijskaya-specifika (дата обращения: 23.01.2022).

10. Криптовалюта дорожает, но добывать ее становится все труднее. [Электронный ресурс]. URL: https://www.dw.com/ru/криптовалюта-дорожает-но-добывать-ее-становится-все-труднее/a-40206941 (дата обращения: 23.01.2022).

11. Криптовалюта Diem (Libra) от Facebook: все, что нужно знать. [Электронный ресурс]. URL: https://ru.beincrypto.com/learn/vse-chto-nuzhno-znat-o-kriptovalyute-facebook-libra/ (дата обращения: 23.01.2022).

12. Лев М.Ю., Лещенко Ю.Г. Обеспечение экономической безопасности России в международных финансово-экономических организациях в процессе интеграции // Экономика, предпринимательство и право. – 2021. – № 3. – c. 669-688. – doi: 10.18334/epp.11.3.111630.

13. Маркс К., Ф. Энгельс Критика политической экономии. / том 1, ПСС, 2 издание; Т. 23. - Москва: Государственное издательство политической литературы, 1960.

14. Минэкономразвития определило критичные для безопасности РФ значения макропоказателей. [Электронный ресурс]. URL: https://www.interfax.ru/ business/656619 (дата обращения: 05.12.2021).

15. Мировым центробанкам помогут в борьбе за деньги будущего. [Электронный ресурс]. URL: https://lenta.ru/news/2021/06/23/cbdc/ (дата обращения: 05.12.2021).

16. Моисеев С. Современная денежная теория: истоки и риски. ЭКОНС 19 сентября 2019 г. [Электронный ресурс]. URL: https://econs.online/articles/opinions/modern-monetary-theory/ (дата обращения: 05.12.2021).

17. Новый закон позволит бизнесу выпускать свои стейблкоины. [Электронный ресурс]. URL: https://www.vesti.ru/finance/article/2432412 (дата обращения: 23.01.2022).

18. Пехтерева Е.А. Инновации в финансовой сфере и практика их применения: технология блокчейн и криптовалюта в России // Экономические и социальные проблемы россии. – 2019. – № 1. – c. 51-69.

19. Сатоши Накамото (Satoshi Nakamoto) — кто на самом деле является создателем биткоина?. [Электронный ресурс]. URL: https://investgazeta.ru/novosti/satoshi-nakamoto.html (дата обращения: 23.01.2022).

20. Страны Большой семерки договорятся о контроле цифровых валют. [Электронный ресурс]. URL: https://lenta.ru/news/2021/10/12/cbdc/ (дата обращения: 05.12.2021).

21. Цакаев А.Х., Саидов З.А. Цифровая валюта центральных банков как основа денежно-суверенного государства в контексте современной денежной теории // Вестник Чеченского государственного университета. – 2021. – № 2(42). – c. 5-16.

22. Центральный банк Российской Федерации. Биткоин впервые официально признан платежным средством. Что это значит. [Электронный ресурс]. URL: https://www.rbc.ru/crypto/news/60c07ed39a794749b9a45080 (дата обращения: 23.01.2022).

23. Центральный банк Российской Федерации. «Концепция цифрового рубля», апрель 2021 г. [Электронный ресурс]. URL: http://www.cbr.ru/content/document/file/120075/concept_08042021.pdf (дата обращения: 23.01.2022).

24. Центральный Банк Российской Федерации. «Стратегия развития финансового рынка до 2030 года». – представлена Минфином России и Банком России на общественное обсуждение 13 сентября 2021 г. [Электронный ресурс]. URL: http://www.cbr.ru/press/event/?id=12197 (дата обращения: 23.01.2022).

25. Центральный Банк Российской Федерации. «Цифровой рубль» – Доклад для общественных консультаций. 13 октября 2021. [Электронный ресурс]. URL: https://www.cbr.ru/analytics/d_ok/dig_ruble/ (дата обращения: 23.01.2022).

26. Центробанки Франции и Швейцарии начинают тестирование использования оптовой цифровой валюты. [Электронный ресурс]. URL: https://plusworld.ru/daily/cat-news_regulators/tsentrobanki-frantsii-i-shvejtsarii-nachinayut-testirovanie-ispolzovaniya-optovoj-tsifrovoj-valyuty/ (дата обращения: 23.01.2022).

27. Innes A.M. What Is Money? // Banking Law Journal. – 1913. – p. 377-408.

28. Knapp G. The State Theory of Money. - London, Macmillan & Co., 1924. – 162 p.

29. Mitchell W. F., Mosler W. B. Buffer Stocks and Monetary Policy: The Role of the Central Bank. - Centre of Full Employment and Equity, University of Newcastle, 2006.

30. Mosler W. Soft Currency Economics: What everyone thinks they know about Monetary Policy is Wrong II. - Valance Economics, Valance Company, Incorporated, 2012.

31. Wray L. R. et al. Money and credit in capitalist economies. - Books, 1990.

32. Wray L.R. Modern Money Theory: A Primer on Macroeconomics for Sovereign Monetary Systems. / 2-nd ed. - London, Palgrave Macmillan. – 322 p.

Страница обновлена: 11.01.2026 в 06:10:16

Download PDF | Downloads: 48 | Citations: 7

Economic security of Russia in the context of modern monetary theory and digital currency

Tsakaev A.K.Journal paper

Economic security

Volume 5, Number 1 (January-March 2022)

Abstract:

The article reveals the issues of economic and national security of Russia in the context of modern monetary theory and the introduction of a digital ruble based on the "D" model. The connection between modern monetary theory and the digital currency of central banks is shown. The desire of the leading economies of the modern world to put into practice the opportunities provided by modern monetary theory and CBDC is discussed. The concept of the digital ruble is analyzed. In particular, the author reveals that there will be a danger if the Bank of Russia choose the model "D" (two-level retail, in which commercial banks and other financial organizations are settlement participants) – R-CBDC. It is noted that in order to preserve the monetary sovereignty of modern Russia and, consequently, its economic security, it is necessary to introduce a digital ruble based on model A (W-CBDC), which allows the Bank of Russia to control payments with a digital ruble and eliminate the main shortcomings of cross-border payments.

Keywords: economic security, sovereignty, modern monetary theory, central bank digital currency, digital ruble platform

JEL-classification: E42, E58, O31, O33

References:

Innes A.M. (1913). What Is Money? Banking Law Journal. 377-408.

Karavaeva I.V., Ivanov E.A., Lev M.Yu. (2020). Pasportizatsiya i otsenka pokazateley sostoyaniya ekonomicheskoy bezopasnosti Rossii [Passportization and assessment of Russia's economic security indicators]. Journal of Economics, Entrepreneurship and Law. (8). 2179-2198. (in Russian).

Karavaeva I.V., Lev M.Yu. (2021). Itogi provedeniya V Mezhdunarodnoy nauchno-prakticheskoy konferentsii «Senchagovskie chteniya» – «Novye vyzovy i ugrozy ekonomike i sotsiumu Rossii» [Results of the 5th international scientific and practical conference]. Ekonomicheskaya bezopasnost. (3). 853-887. (in Russian). doi: 10.18334/ecsec.4.3.112368.

Keyns Dzh.M. (2021). Obshchaya teoriya zanyatosti, protsenta i deneg [The General Theory of Employment, Interest and Money] (in Russian).

Knapp G. (1924). The State Theory of Money

Kochergin D.A. (2021). Sovremennye modeli sistem tsifrovyh valyut tsentralnyh bankov [Modern models of systems of central bank digital currency]. Vestnik SPbGU. Ekonomika. (37(2)). 205-240. (in Russian).

Lev M.Yu., Leschenko Yu.G. (2021). Obespechenie ekonomicheskoy bezopasnosti Rossii v mezhdunarodnyh finansovo-ekonomicheskikh organizatsiyakh v protsesse integratsii [Ensuring Russia's economic security in international financial and economic organizations in the process of integration]. Journal of Economics, Entrepreneurship and Law. (3). 669-688. (in Russian). doi: 10.18334/epp.11.3.111630.

Marks K., F. Engels (1960). Kritika politicheskoy ekonomii [A Contribution to the Critique of Political Economy] (in Russian).

Mitchell W. F., Mosler W. B. (2006). Buffer Stocks and Monetary Policy: The Role of the Central Bank

Mosler W. (2012). Soft Currency Economics: What everyone thinks they know about Monetary Policy is Wrong II

Pekhtereva E.A. (2019). Innovatsii v finansovoy sfere i praktika ikh primeneniya: tekhnologiya blokcheyn i kriptovalyuta v Rossii [Innovation in the financial sector and practical life: the blockchain technology and cryptocurrency in Russia]. Ekonomicheskie i sotsialnye problemy rossii. (1). 51-69. (in Russian).

Tsakaev A.Kh., Saidov Z.A. (2021). Tsifrovaya valyuta tsentralnyh bankov kak osnova denezhno-suverennogo gosudarstva v kontekste sovremennoy denezhnoy teorii [Digital currency of central banks as the basis of a state’s monetary sovereign in the context of modern monetary theory]. Vestnik Chechenskogo gosudarstvennogo universiteta. (2(42)). 5-16. (in Russian).

Wray L. R. et al. (1990). Money and credit in capitalist economies

Wray L.R. Modern Money Theory: A Primer on Macroeconomics for Sovereign Monetary Systems (0).