Стратегии цифровой трансформации бизнес-моделей на российском рынке розничной торговли

Климанова Я.Д.1, Басаев З.В.1![]()

1 Финансовый Университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 119 | Цитирований: 8

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 6 (Июнь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49089382

Цитирований: 8 по состоянию на 07.12.2023

Аннотация:

В данной статье рассмотрена проблема адаптации российской ритейл-индустрии к новой цифровой реальности. Основной гипотезой работы является предположение о том, что бизнес-модели компаний на рынке розничной торговли не статичны и подвержены воздействию глобальной цифровой трансформации. Статья представляет собой системный взгляд на текущее состояние ритейла в России: определена структура рынка розничной торговли по форматам торговли и выделены его основные отличительные характеристики, справедливые для российской действительности, составлен спектр актуальных для новой цифровой реальности бизнес-моделей в ритейл-индустрии и определены наиболее приоритетные направления развития стратегий цифровой трансформации для ритейлеров на ближайшие 5–10 лет. Данная работа имеет наибольшую степень полезности при подготовке спринтов цифровых преобразований в уже существующей на рынке розничной торговли компании или при выводе нового игрока на рынок.

Ключевые слова: цифровая трансформация, цифровизация, инновации, бизнес-модель, ритейл, розничная торговля, электронная коммерция

JEL-классификация: L81, O31, M21

Введение

Пандемия COVID-19 в 2020 году стала драйвером радикальных, необратимых изменений в направлении цифровой трансформации для рынка в целом, и ритейл в том числе не обошло стороной. В условиях антиковидных ограничений, в частности тотального локдауна, стало очевидно, что ритейлу не хватает точек взаимодействия с клиентом, так как развитая офлайн-инфраструктура имеет низкое значение, если у клиента нет возможности получить к ней физический доступ. Так, согласно исследованию потребительского сектора консалтинговой компании Deloitte, 88% опрошенных руководителей ритейл-компаний в 2021 году в качестве одного из важнейших направлений инвестиций в краткосрочной перспективе отметили цифровую трансформацию компании [11].

Современный ритейл потребляет все доступные цифровые технологии. Автоматизация исключительно основных бизнес-процессов посредством цифровых технологий больше не является конкурентным преимуществом, это условие выживания компании на рынке. Объектом цифровой трансформации теперь должны выступать и сложные процессы. Игроки отрасли для характеристики текущего состояния отрасли используют термин phygital (от сочетания английских слов physical и digital), то есть современный ритейл есть гармоничное сочетание классической розницы и цифровых решений, что позволяет своевременно реагировать на запросы меняющегося рынка.

Актуальность темы исследования обусловлена высокой степенью неопределенности вокруг будущего ритейл-индустрии в краткосрочной и долгосрочной перспективе, связанной с глобальным переходом бизнеса на новый технологический уклад.

Изученность проблемы. Опыт цифровой трансформации бизнеса в сфере розничной торговли представляет собой крайне широкое поле для анализа и находит отражение в исследованиях как российских, так и зарубежных авторов. Часть исследований направлены на выявление относительно устойчивых тенденций развития отрасли и формирование прогнозов на основе ретроспективного анализа – их авторами выступают эксперты крупных консалтинговых агентств [5, 9, 11] (Camel, Tager, Ringer, Cherise, Ormiston, 2019; Gasparyan, 2015; Zhulina, Sokolov, Kirasirova, 2021), а также аналитических центров частного [6–8; 10] (Andriyanov, 2020; Virin, Ovchinnikov, 2021; Zhukova, Trubetskov, 2020; Fedyakov, 2022) и государственного [12] характера. На изучении отличительных характеристик рынка сфокусированы работы Костина К.Б. [4] (Kostin, Shildt, 2020) и Ершовой Н.В. (Ershova, Missihina, Simachev, Fedyunina, 2021). Сегодня в деловой среде нет единой, четко структурированной типологии бизнес-моделей на рынке розничной торговли. Среди исследователей, затронувших данный аспект в своих исследованиях, стоит отметить консультантов Bain & Company [5] (Camel, Tager, Ringer, Cherise, Ormiston, 2019) и экспертов СБЕР Про [14]. Данная проблема имеет ярко выраженный практико-ориентированный характер, поэтому одним из важнейших источников для ее решения является обратная связь от представителей бизнеса. В качестве устойчивого источника коммуникации в этом случае выступают отраслевые форумы [23, 24].

Основной гипотезой работы является предположение о том, что бизнес-модели компаний на рынке розничной торговли не статичны и подвержены воздействию глобальной цифровой трансформации. Цель исследования – анализ адаптации всего многообразия бизнес-моделей на российском ритейл-рынке к условиям нового технологического уклада.

Научная новизна исследования заключается в составлении актуальной типологии бизнес-моделей на российском рынке розничной торговли и определении стратегий и перспектив развития ритейла в условиях цифровой революции.

1. Текущее состояние развития российской ритейл-индустрии

1.1. Структура рынка розничной торговли в России

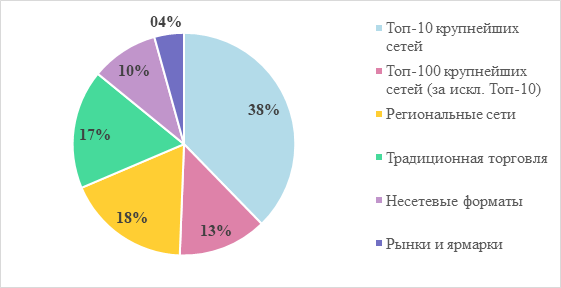

Информационное агентство Infoline на конференции «Потребительский рынок России: итоги 2021 года и ключевые вызовы 2022» презентовало отчет о состоянии ритейл-рынка в стране. В частности, на рисунке 1 представлена его актуальная структура по форматам торговли.

Рисунок 1. Структура российского ритейл-рынка по форматам торговли, 2021 г.

Источник: Потребительский рынок России: итоги 2021 года и ключевые вызовы 2022 // Infoline, 2022. [Электронный ресурс] URL: https://www.retail.ru/video/potrebitelskiy-rynok-rossii-itogi-2021-goda-i-klyuchevye-vyzovy-2022 (дата обращения: 14.04.2022).

Проведем краткий разбор понятий. Наиболее крупный сегмент российского ритейл-рынка – сетевая торговля. Согласно п. 3 ст. 346.43 Налогового кодекса РФ [1], розничные торговые сети подразделяются на стационарные (непередвижная торговая сеть, реализующая свою основную деятельность на закрепленной за ней площади, предназначенной для ведения торговли) и нестационарные (торговые сети, функционирующие развозным и разносным способом). Стационарные торговые сети могут как иметь торговые залы, так и не иметь их. К первому типу относят магазины (гипермаркеты, супермаркеты, специализированные продовольственные магазины, специализированные непродовольственные магазины, минимаркеты) и павильоны. Ко второму – киоски, палатки, торговые автоматы и другие аналогичные объекты. В эту же категорию, согласно Кодексу, включаются рынки и ярмарки. Нестационарные торговые сети реализуют продукцию либо посредством специально оборудованных для торговли транспортных средств и мобильного оборудования, встроенного в них (торговля с использованием автомобиля, автолавки, автомагазина, тонара, автоприцепа, передвижного торгового автомата), либо при непосредственном контакте продавца с потребителем в организациях, в транспорте, на дому или на улице (торговля с рук, лотка, из корзин и ручных тележек).

На рисунке 2 представлен итоговый рейтинг крупнейших торговых сетей России по величине розничной выручки в 2021 году согласно оценке Infoline. Их совокупный вклад в оборот рынка составил 50,6% (при 48,3% по итогам 2020 года). При этом, как мы уже выяснили ранее, наибольший вклад (37,7% в 2021 году против 36,5% в 2020 году) внесла первая десятка игроков: Х5 Group (Пятерочка, Перекресток, Карусель), Магнит, Mercury Group (Красное & Белое, Бристоль), Лента, DNS, М.Видео-Эльдорадо, Leroy Merlin, Wildberries, Auchan и Metro [10].

Рисунок 2. Топ-100 крупнейших торговых сетей России, 2021 г.

Источник: Потребительский рынок России: итоги 2021 года и ключевые вызовы 2022. Исследование Infoline. [Электронный ресурс] URL: https://www.retail.ru/video/potrebitelskiy-rynok-rossii-itogi-2021-goda-i-klyuchevye-vyzovy-2022 (дата обращения: 14.04.2022).

Следующий формат торговли – традиционный ритейл, или так называемые «магазины у дома». Их название говорит само за себя, однако близость к потребителю в данном случае рассматривается не только с точки зрения территориального расположения. Между продавцом магазина «у дома» и его покупателями установлен личный контакт: стоя за прилавком, он принимает непосредственное участие в выборе продуктов и их упаковке, а благодаря насмотренности и хорошей памяти – накапливает «данные» о клиентах и использует их при общении с ними. Степень персонализации, которую может обеспечить такой формат, недоступна крупным торговым сетям, работающим по принципу самообслуживания. В тех регионах, где проникновение сетей минимально или отсутствует вовсе, «магазины у дома» не испытывают давления конкуренции с их стороны. Однако в мегаполисах у традиционного ритейла нет шансов на победу в борьбе за лидерство с сетевым: широта их ассортимента несопоставима. Тем не менее, если данный формат пересмотрит свое позиционирование в направлении узкой специализации (например, только свежая качественная выпечка или полезная фермерская продукция), освоит хотя бы на базовом уровне доставку и уделит внимание безопасности и качеству услуг, то право на жизнь он себе обеспечит.

Набирают популярность несетевые современные форматы. Их характеристика представлена в таблице 1.

Таблица 1

Характеристика современных несетевых форматов

|

Современный

несетевой формат

|

Представители

ритейла, освоившие формат

|

Описание

|

|

Фиджитал-сторы

|

Leroy

Merlin, Hoff

|

Офлайн-магазин, оснащенный

цифровыми точками контакта, целью которого является создание омниканального

клиентского опыта. Для этого по всей площади магазина плотно распределены

различные цифровые устройства. В итоге ритейлер максимизирует свою выгоду за

счет синергетического эффекта от взаимодействия офлайн- и онлайн-инструментов

создания ценности для клиентов: протестировать, примерить, получить

консультацию специалиста – это зона ответственности физического магазина,

разделенного на множество тематических зон; сэкономить время, получить

неограниченные возможности выбора товаров и сопряженных сервисов, – это зона

ответственности цифровых точек контакта, дополняющих ценностное предложение

магазина и обогащающих клиентский опыт

|

|

Концепт-сторы

|

H&M

HOME, SVMOSCOW

|

Мультибрендовый офлайн-магазин, в

котором все элементы в совокупности объединены определенным мировоззрением,

стилем, идеей или одним словом – концепцией. В концепт-сторах с ней должны

сочетаться ассортимент товаров, общий интерьер, атмосфера, система

комплементарных услуг и сервисов, а главная цель – максимизация полезности

проведенного клиентом времени. Основная ценность данного формата магазинов –

предоставление полного клиентского опыта в рамках одного стиля, что позволяет

осознаннее подойти к процессу покупки и найти все, что нужно

|

|

Тематические суперсторы

|

Магнит

|

Модернизированная версия компактных

городских гипермаркетов, характерными чертами которых является

оптимизированное пространство, более эффективное использование площадей,

широкий ассортимент как продовольственных, так и непродовольственных товаров,

наличие дополнительных комплементарных услуг, в том числе поддерживаемых

цифровыми технологиями, адаптация к изменениям в поведении и потребностях

потребителей

|

|

Pop-up сторы

|

LVMH,

Adidas

|

Временная точка присутствия

магазина, чаще всего организованная специально под некоторое мероприятие. Как

правило, pop-up сторы в большей степени нацелены на усиление эмоционального

контакта клиента с брендом, поэтому ритейлеры основательно вкладываются в

креативное оформление точки и создание атмосферы праздника через

дополнительные услуги (например, кейтеринг и шампанское для всех гостей,

автограф сессия и т. д.), что при этом гораздо дешевле, чем открывать

полноценный физический магазин. Такой формат торговли подходит для запуска

новых товаров и тестирования спроса на них, презентаций, реализации

лимитированного ассортимента товаров, маркетинговых промо-акций и др.

|

|

Супер-минимаркеты

|

Лента

|

Попытка крупных торговых сетей

приблизиться к формату магазинов «у дома»: небольшой офлайн-магазин

(стандартный гипермаркет в сильно уменьшенном размере), расположенный в жилом

районе. Из сокращения торговой площади следует сокращение ассортимента,

который в таком формате формируется из самых востребованных товаров

гипермаркета сети

|

|

Магазины-контейнеры

|

Billa

|

Микроформат магазина розничной

торговли, предназначенный для тех населенных пунктов, которые не имеют своих

поставщиков продуктов. На 11 квадратных метрах размещаются около 200 позиций

ассортимента FMCG-товаров и главных «звезд» полок данного ритейлера

|

|

Дискаунтеры и хард-дискаунтеры

|

Светофор,

Чижик, 365+, Да!

|

Формат, основная цель которого –

предоставить товары по минимальной цене (ниже рыночной) за счет экономии на

издержках. Основное отличие мягких дискаунтеров от жестких состоит в масштабе

этой экономии. Для дискаунтеров любого типа характерны следующие черты:

минималистичное оформление торгового зала (если в мягких дискаунтерах еще

используются стеллажи и полки, то в жестких весь товар выставляется в

грузовых коробках), практичная выкладка не по канонам мерчандайзинга, более

узкий ассортимент товаров, самообслуживание, минимально необходимое

количество сотрудников, самые дешевые маркетинговые инструменты, закупка

товаров у производителей без посредников, логистика, основанная на анализе

потребительского спроса, и др.

|

1.2. Отличительные характеристики рынка ритейла в России

Степень консолидации рынка. Рынок ритейла находится под сильнейшим давлением со стороны происходящих изменений, при этом выбора в этой ситуации у игроков нет: либо адаптация, либо «смерть». Усиливается межформатная и межканальная конкуренция, и пережить эту гонку способны только те ритейлеры, которые за счет эффекта масштаба и значительных запасов ресурсов способны длительное время продавать рубль по девяносто копеек. Так, линия тренда на графике общего количества российских ритейлеров стабильно нисходящая. Соответственно, рынок розничной торговли стремится к высококонсолидированному состоянию. Однако, по данным агентства Infoline, в сравнении с другими странами, отечественная ритейл-индустрия все еще достаточно фрагментирована. Такой вывод эксперты сделали, основываясь на величине доли топ-5 FMCG-ритейлеров в стране: Россия – 32%, Соединенные Штаты Америки – 47%, Польша – 52%, Франция – 53%, Великобритания – 60%, Германия – 73% [10].

Географическая дифференциация. В России ярко выражено социально-экономическое неравенство между регионами. Есть множество свидетельств, доказывающих этот факт. В контексте ритейла наиболее показательным является сравнение регионов по обороту розничной торговли на душу населения. Так, в 2019 году разница между самым низким и самым высоким значением данного фактора составила более 80% [4, с. 1662] (Kostin, Shildt, 2020, р. 1662). Такая тенденция сохраняет свою устойчивость на протяжении многих лет и накладывает отпечаток негативного характера на развитие розничной торговли (причем это касается не только сетевого ритейла, но и иных форматов торговли). Основным следствием такого положения дел является высокая концентрация большей части ритейлеров на территориях с высоким спросом.

Государственное регулирование [3] (Ershova, Missikhina, Simachev, Fedyunina, 2021). Анализ государственного участия в развитии ритейла в последние несколько лет показал явный приоритет запросов крупного бизнеса над малым и средним. Однако и в этом вопросе стабильности не наблюдается: с одной стороны, крупный бизнес выиграл от отмены единого налога на вмененный доход, в кризисный период ему проще было наладить диалог с государственными органами, получить субсидии и оперативную поддержку; с другой – на крупный бизнес также оказывает существенное давление отсутствие логики регулирования во многих актуальных вопросах (например, интернет-торговля алкогольными напитками) и превалирование ограничительного характера регулирования в целом над поддерживающим. К общим проблемам ритейлеров всех размеров относят: высокие ставки эквайринга, неравные условия торговли в офлайн- и онлайн-сегменте, масштабирование московских сценариев регулирования на весь рынок в целом без внимания к региональной специфике, отсутствие позиции относительно регулирования деятельности компаний иного профиля, вошедших в ритейл за счет размывания отраслевых границ, легализация параллельного импорта и установление порога беспошлинной торговли и т. д.

2. Анализ бизнес-моделей российских компаний на ритейл-рынке

Глобально все бизнес-модели в современном ритейле можно разделить на 3 основные категории: цифровые бизнес-модели (чистый e-com), омниканальные игроки и традиционная офлайн-розница (рис. 3).

Рисунок 3. Типология бизнес-моделей современной ритейл-индустрии

Источники: составлено автором на основе [14, 22–24].

Мы предлагаем сфокусироваться на первых двух категориях, так как изменившиеся реалии исключают возможность возвращения к прежним форматам в том же виде, как ранее. Чистый офлайн-сегмент, как мы уже упомянули, имеет шанс выжить только в том случае, если начнет развиваться в сторону омниканальных бизнес-моделей.

Если рассмотреть топ-10 крупнейших игроков на ритейл-рынке, мы увидим, что 9 компаний из данного списка являются представителями омниканального ритейла. Это те компании, которые изначально осуществляли свою основную деятельность исключительно в офлайн-среде, но смогли вовремя адаптироваться к изменению ситуации, начав развивать e-com-канал самостоятельно или в рамках партнерства. К таким компаниям относится X5 Retail Group, METRO, «ВкусВилл», «Петрович», «Детский мир», «Азбука Вкуса», Nike и др. Основной источник дохода таких компаний – продажа товаров.

Омниканальный шопинг как клиентский путь может принимать множество форм, однако все они представляют собой сочетание каналов как в онлайн-, так и в офлайн-среде. Можно составить огромное количество сценариев омниканального шопинга из имеющихся у ритейлера точек контакта с потребителем (этапов Customer Journey Map): узнать, найти, купить, получить, вернуть, поделиться.

При этом в деловой среде часто наблюдается подмена понятий: омниканальный ритейл отождествляется с мультиканальным. Тем временем между ними существует принципиальная разница:

1. Мультиканальный ритейл: каждый канал существует сам по себе, самостоятельно отслеживает и управляет маршрутами своих пользователей, может регулировать ассортимент, ценообразование и методы продвижения. Бывают кейсы, когда некоторые ключевые операции, осуществляемые всеми каналами, объединяются для достижения операционной эффективности (централизация доставки из единого распределительного центра, закупок или услуг call-центра). Но и в этом случае тесного взаимодействия между ними не происходит, более того, иногда каналы конкурируют между собой.

2. Омниканальный ритейл: клиент на каждом этапе своего омниканального шопинга имеет возможность выбрать наиболее удобный для него канал. Это обеспечивается «бесшовной» интегрированной торговлей через все доступные каналы продаж, построенной таким образом, чтобы клиент не ощущал разницы между ними и мог свободно переключаться в зависимости от текущих предпочтений. Лояльность, соответственно, формируется не к конкретному каналу, а к бренду в целом. Ассортимент товаров и их цена едины для всех каналов, маркетинговые активации нацелены в целом на компанию.

Более эффективным и результативным признается второй вариант присутствия ритейлера. Исследования показывают, что омниканальный ритейл демонстрирует более высокие метрики: уровень лояльности, средний чек, частота покупок, конверсия (соотношение количества оплаты покупок и «брошенных» корзин), пожизненная стоимость клиента (LTV) и др. Крупнейший ритейлер спортивных товаров Nike, к примеру, отметил, что их клиенты, покупающие товары и онлайн, и офлайн, в среднем тратят на 50% больше [24].

Однако омниканальный ритейл гораздо сложнее в исполнении, чем мультиканальный: требуется полная перестройка операционной модели и технологической инфраструктуры, изменения затронут все процессы, начиная с планирования и заканчивая логистикой и постпродажным обслуживанием. При этом важно отметить, что стратегическое преимущество скорее обеспечит развитие партнерства (лучше всего с оптимизацией взаимодействия между 2–3 партнерами, рассредоточенными по регионам), чем стремление организовать омниканальное или мультиканальное присутствие полностью самостоятельно. В таком случае этот процесс будет относительно необременительным, позволяя экономить ресурсы на инвестиции, гибко отвечать на динамичные изменения рынка и не потерять контроль над основной деятельностью.

Евгений Скориков, главный ИТ-архитектор крупнейшего веб-интегратора AWG, заключил, что омниканальность обеспечивает 4 основных фактора [19]:

1. Общая клиентская база и инструменты коммуникации, к каждому из которых подключены все каналы (вне зависимости от того, в какой точке контакта идентифицировался клиент и в какой канал перешел потом, все данные о нем накапливаются в одном месте).

2. Общая база с товарами, ценами и скидками, обеспечивающая согласованность всей соответствующей информации на всех каналах.

3. Единая система рекламных коммуникаций и стимулирования клиентов: вся реклама и персональные предложения должны быть согласованы на всех каналах (рекомендуется создание контакт-центра).

4. Единая система обработки заказов (статус заказа должен быть доступен для клиента постоянно и обновляться в режиме реального времени).

Несмотря на то, что омниканальным игрокам принадлежит большая доля рынка, онлайн-сегмент демонстрирует колоссальный масштаб роста и развития форматов. Гигантами глобального e-com’а являются маркетплейсы и экосистемы.

Маркетплейс – интернет-платформа, на которой продавцы и покупатели находят друг друга и взаимодействуют между собой с целью осуществления купли-продажи товаров и услуг. Маркетплейсы способны работать сразу в нескольких сегментах: B2C, B2B и С2С. Основной источник дохода таких игроков – комиссия с продаж. Крупнейшими маркетплейсами в России можно назвать Wildberries, Ozon, Яндекс.Маркет, Lamoda, СберМегамаркет, AliExpress Россия.

Важно отличать маркетплейс от интернет-магазина: они функционируют по принципиально разным моделям продаж. Если интернет-магазин сфокусирован на реализации товаров одного или нескольких брендов в рамках ограниченного количества ниш (в среднем от 1 до 3), то на маркетплейсе размещена продукция множества продавцов, зачастую – из большого количества разноплановых категорий. Во многом по этой причине маркетплейс в отличие от интернет-магазина не заинтересован в продвижении самих брендов, его основной фокус – увеличение количества продаж на площадке за счет привлечения аудитории, на что затрачивается огромное количество ресурсов (в некоторых случаях маркетплейсы могут параллельно заниматься реализацией собственной линейки товаров, как, к примеру, компания Wildberries).

Из этого вытекает второе отличие: по соотношению количества аудитории и трафика с большим отрывом лидирует маркетплейс. Во-третьих большинство интернет-магазинов имеют связь с офлайном, куда клиент может прийти, изучить товар «вживую» и совершить покупку. Как правило, единственная связь маркетплейсов с офлайн-средой – пункты выдачи заказов, где можно посмотреть только то, что уже было приобретено, поэтому маркетплейсы едва ли могут считаться омниканальными игроками. Также к отличиям между этими двумя моделями относится масштаб географии присутствия: за счет развитой логистики маркетплейс может охватить гораздо более широкую территорию, чем интернет-магазин.

Существуют 3 основные модели работы маркетплейсов с поставщиками (клиентская составляющая при этом остается неизменной: клиент оформляет заказ на платформе маркетплейса, здесь же оплачивает его и получает товар одним из доступных способов) [15]:

1. FBO (Fulfillment by Operator): продавец поставляет товары на склад маркетплейса, которому делегируется весь фулфилмент: размещение товаров на платформе, обработка заказов и биллинг, сборка заказов, упаковка и их передача в доставку, а также транспортировка до пункта выдачи. Такая модель подходит тем продавцам, которые готовы полностью довериться маркетплейсу и не стремятся сэкономить, так как это самый дорогостоящий вариант совместной работы.

2. FBS (Fulfillment by Seller): продавец размещает товары на платформе маркетплейса, однако физически они хранятся на его собственном складе. Платформа информирует продавца о поступлении заказа, принимает оплату, а за весь остальной фулфилмент, кроме транспортировки до пункта выдачи, отвечает сам продавец. Такая модель актуальна для тех продавцов, которые имеют большой опыт в сборке заказов, их упаковке и передаче в доставку. Модель также хороша для тех продавцов, товары которых по правилам не могут размещаться на складе маркетплейса (например, фейерверки).

3. DBS (Delivery by Seller): продавцы используют маркетплейсы только как источник получения заказов и биллинг. Весь фулфилмент, включая доставку, продавцы берут на себя. Такая модель подходит тем, у кого есть своя хорошо налаженная система логистики, или тем, кому неудобно добираться до склада маркетплейса на регулярной основе.

Главная причина, обуславливающая привлекательность маркетплейса для клиента, состоит в предоставлении доступа к максимально широкому ассортименту товаров на одной платформе. На втором месте – удобство шопинга, для обеспечения которого маркетплейсы предлагают простые и безопасные способы оплаты, возможность примерки и возврата товаров без лишних бумаг и вопросов. На третьем месте – низкие цены, которые поддерживаются за счет высокого уровня конкуренции между продавцами одной и той же категории на платформе.

Ритейлеры же ценят работу на маркетплейсах за привлечение большого количества новой «теплой» аудитории и возможность существенно экономить на создании и поддержании собственной инфраструктуры, развитии бизнеса и продвижении. Также маркетплейс может взять на себя многие зоны ответственности (например, урегулирование споров), что позволяет продавцу сфокусироваться на развитии продукта и обеспечении его высокого качества. Через маркетплейс можно без вложений масштабировать географию продаж и в т. ч. выходить на зарубежные рынки.

Экосистема (а именно ядро, оркеструющее ее деятельность), с точки зрения экспертов Всемирного экономического форума, есть высшая форма развития всех существующих цифровых бизнес-моделей [21]. Это динамичное, постоянно развивающееся сообщество разноплановых сервисов, которые объединяются с целью создания новой ценности, охватывающей целый комплекс потребностей клиентов (особенно повседневных), через сотрудничество и конкуренцию.

Эту бизнес-модель характеризует 4 отличительных признака [20]:

1. Модульный принцип: компоненты ценностного предложения для потребителей могут разрабатываться независимо друг от друга, но функционируют как целостная система (выбором опций и их комбинацией клиент занимается самостоятельно).

2. Кастомизация: все продукты в экосистеме должны быть взаимно совместимыми.

3. Многосторонние отношения: между сервисами экосистемы налажена плотная сеть коммуникаций, не ограничивающаяся совокупностью двусторонних взаимодействий.

4. Координация: экосистема, в которую входит множество сервисов, преследующих разные интересы, не поддается стандартному сценарию управления «сверху вниз». Для этого используются механизмы координации – универсальный набор общих стандартов, правил и инструментов, позволяющих решать основные технологические задачи.

Внутри успешной экосистемы компании получают ряд преимуществ: доступ к широкому спектру возможностей (расширение клиентской базы, увеличение продаж, выгода от пользования общей инфраструктурой и системой данных, обмен опытом, ноу-хау и лучшими практиками), быстрое масштабирование, гибкость и устойчивость.

Так сложилось, что построением экосистем преимущественно занимаются те компании, которые имеют непосредственное отношение к цифровым технологиям или как минимум высококомпетентны в области работы с большими данными. Особенно наглядно это демонстрирует российский пример. Ядрами экосистем на отечественном рынке являются «Яндекс» и VK (поставщики ИТ-решений), «Сбер» и «Тинькофф» (интернет-банкинг), а также МТС (телеком).

Цифровое развитие ритейлеров в России еще не достигло того уровня, чтобы занять позицию ядра в самостоятельно организованной экосистеме. Активность конкурентной борьбы на рынке розничной торговли и необходимость в срочном порядке догонять темпы цифровой трансформации обуславливают выбор игроков данной отрасли в пользу более простых инициатив с меньшим «сроком окупаемости». Однако перспективность данного направления доказывает опыт ритейлеров на зарубежных рынках: так, собственными экосистемами управляют Amazon и Alibaba Group. Потенциал развития экосистем огромен: эксперты McKinsey прогнозируют, что к 2025 году около 30% корпоративного дохода в мире будут генерировать цифровые бизнес-экосистемы [20].

Одно из правил, благодаря следованию которому популярная сеть магазинов продуктов для здорового питания «ВкусВилл» смогла добиться поразительных успехов на рынке, звучит следующим образом: «Даже в тех сферах бизнеса, где ведутся кровопролитные войны за место под солнцем, всегда найдется островок с голубым океаном» [2, с. 12] (Shchepin, 2019, р. 12). Свой островок в алом океане гигантов e-coma’а нашли дарксторы. И хотя эта бизнес-модель на сегодняшний день не может претендовать на абсолютный масштаб, она произвела радикальное воздействие на формирование новой структуры потребительских предпочтений в отрасли.

Даркстор (от англ. dark – темный, store – магазин) – это магазин-склад, предназначенный для сборки онлайн-заказов и недоступный для конечного потребителя. Ключевое преимущество такого формата – экспресс-доставка, возможность которой обеспечивается специфическим территориальным расположением дарксторов (преимущественно в черте города, в непосредственной близости к местам образования спроса, но без особых требований к удобству расположения или оформлению зала) и «умной» системой обработки заказов, функционирующей на базе современных технологий. Все товары на складе размещаются по специальным отсекам, чтобы заказы можно было собирать максимально быстро и удобно. Распределение продуктов зависит от того, как часто заказывают определенный товар и насколько он тяжелый и габаритный. Крупнейшими игроками данной бизнес-модели являются «Самокат» (партнер экосистемы «Сбер») и «Яндекс. Лавка» (партнер экосистемы «Яндекс»).

Основной сценарий работы даркстора следующий: клиент совершает заказ онлайн (на сайте или в приложении), курьер прибывает в самый приближенный к данному клиенту даркстор и собирает заказ на складе по наиболее оптимальному маршруту, составленному искусственным интеллектом, после чего осуществляет доставку в пункт выдачи заказа. Клиент также может отслеживать актуальный статус заказа в приложении.

Революционное влияние дарксторов на формирование потребительского спроса касается двух важных изменений, которые распространились на всю ритейл-индустрию. Во-первых, простота оформления заказа и высокая скорость доставки сформировали у клиента устойчивую ассоциацию с повседневной услугой, из-за чего средний чек на рынке сильно упал, а количество заказов кратно выросло, что соответствующим образом увеличило давление на логистику. Во-вторых, дарксторы установили новые стандарты скоростной доставки. К примеру, «Самокат» гарантирует доставку товаров в течение 15–30 минут. Крупным ритейлерам пришлось в кратчайшие сроки провести огромную работу по оптимизации операционной системы, чтобы приблизиться к такому результату, однако для многих он все еще недоступен.

Таким образом, дарксторы способны предложить клиенту сопоставимый по объему со среднестатистическим супермаркетом ассортимент товаров. При этом условия доставки гораздо более выгодны и соответствуют текущим запросам потребителя – дешевле и быстрее. Бизнес-модель даркстора привлекательна и для самих ритейлеров, так как не требует больших объемов вливаний средств на обеспечение их деятельности.

Мы разобрали три основные бизнес-модели электронной коммерции в России, однако e-com примечателен своим динамичным развитием форматов. Так, на рынке ритейла в данном сегменте наблюдается ренессанс двух дополнительных бизнес-моделей в 2021 году, и эксперты отмечают их потенциальную способность закрепить свои позиции на рынке [23, 24]:

Во-первых, D2C-модель, в ряде случаев поддерживаемая D2A-моделью. Многие производители в стремлении установить более тесный контакт со своим потребителем формируют систему прямой коммуникации и продажи без участия посредников, выражением чего является D2C-модель (Direct-to-Consumer). Такая форма взаимодействия бесценна с точки зрения знаний о своем клиенте, которые производитель может получить и использовать в качестве инструмента поддержки принятия решений и дизайна продукта в частности. Она также дает производителю полный контроль над управлением взаимоотношениями с клиентами и является основой усиления лояльности к бренду. Однако данная модель крайне трудна в исполнении: налаживание всей операционной системы и настройка клиентского сервиса полностью ложатся на производителя, а первые денежные поступления вряд ли смогут окупить все затраты на этот процесс.

В качестве катализатора формирования покупательского опыта с ростом проникновения метавселенных в бизнес все чаще выступает D2A-модель (Direct-to-Avatar), в данном случае покупке физического товара предшествует создание цифрового аватара для клиента, его семьи, собаки, дома и т. д. Сейчас этот формат в наибольшей степени актуален для fashion-ритейла: клиент для своего аватара приобретает оцифрованный вариант одежды, обуви или иных аналогичных предметов реально существующих брендов (например, Louis Vuitton, Gucci, Nike и Tommy Hilfiger). Далее на основе установленной между D2A и D2C-моделями связи пользователь может оформить заказ понравившихся товаров в физическом мире.

Во-вторых, Social Commerce. Социальная коммерция – это совокупность всех категорий социального взаимодействия в цифровой среде, результирующегося в продаже товаров и услуг. К инструментам и средствам социальной коммерции относят: пользовательские отзывы и рекомендации, пользовательские обзоры товаров и услуг, продвижение товаров и услуг через социальные сети, предполагающее получение отклика от сообщества, привлечение знаменитостей, блогеров и лидеров мнений, онлайн-торговля через мессенджеры, live streaming, совместные покупки. Социальные сети даже в условиях отсутствия возможности поддерживать коммуникацию с клиентами в физическом мире обеспечивают возможность стабильно оставаться на связи практически без потери эффективности (особенно справедливо для e-com’а). Сотрудничество с розничной торговлей в онлайн-сегменте выгодно также и самим социальным сетям: электронная коммерция для них является одним из основных драйверов роста собственной выручки.

3. Типология стратегий и перспективы развития цифровой трансформации на ритейл-рынке

Нет абсолютно универсального алгоритма, по которому можно было бы провести цифровую трансформацию с гарантией успеха. Нельзя также реализовать комплекс мероприятий и считать ее завершенной. Рынок продолжает меняться, что должно находить соответствующее отражение в стратегии цифровой трансформации. Каждый ритейлер самостоятельно принимает решение относительно того, какое направление развития в текущих условиях является наиболее приоритетным и обеспечит приближение компании к достижению состояния, описанного высшими стратегическими ориентирами (миссией и видением).

Авторы определили 7 ключевых направлений развития стратегии цифровой трансформации бизнес-моделей в ритейле:

1. Партнерство с сопряженными сервисами (высокочастотные категории (готовая еда), поставщики цифровых услуг и сервисов, финтех, фудтех и фудхакинг, государственные регуляторы, логистические компании).

2. Создание полноценного, омниканального клиентского опыта.

3. Развитие продукта (внедрение продуктового подхода, вывод собственных торговых марок (CTM)).

4. Реорганизация бизнес-процессов и инфраструктуры (усиление кроссфункционального взаимодействия и построение собственной логистической и производственной системы).

5. Освоение цифровых технологий (Big Data и предиктивная аналитика, облачные технологии, искусственный интеллект, технологии, направленные на гиперавтоматизацию бизнес-процессов, интернет поведения, технологии, направленные на усиление защиты в киберпространстве).

6. Развитие бренда как условие, обеспечивающее более высокую толерантность клиентов к проводимым изменениям.

7. Развитие компетенций сотрудников (создание центров компетенций, освоение ИТ-кластеров, развитие внутренней культуры предпринимательства и т. д.).

Актуальным остается вопрос, как в условиях галопирующих темпов цифровой трансформации преобразится мировой контур ритейл-индустрии через 5–10 лет. На основе всего сказанного ранее очевидны следующие тренды: гиперперсонализация ценностного предложения за счет микросегментации клиентской базы, приоритизация акцента на создании полноценного клиентского опыта за счет расширения спектра сопряженных услуг и увеличения качества сервиса (в особенности нас ждет более совершенная, гиперлокализованная система доставки, для создания которой будет реорганизована вся цепочка поставок), построение разветвленной омниканальной системы коммуникации с клиентами (для увеличения степени проникновения ритейлера в повседневную жизнь клиентов), вовлечение в которую обеспечивается посредством более совершенных систем лояльности, рост экологической сознательности розничного бизнеса и активизация его участия в достижении целей устойчивого развития и иных социально важных инициатив. Ритейл будущего – воплощение концепции phydgital: офлайн-розница из места покупки продукта трансформируется в пространство для знакомства с ним, общения, консультаций с экспертами, в определенной степени досуга и др.; онлайн-розница благодаря этому получит мощный буст для роста. Взаимодействие между каналами будет обеспечено за счет усовершенствованных технологий открытого обмена данными и формирования полноценных экосистем из них.

Заключение

Таким образом, все вышеуказанные факты доказывают критическую необходимость адаптации ритейл-индустрии к новым условиям цифровой реальности. Все бизнес-модели ритейла сегодня можно разделить на три группы: чистый e-com, омниканальный ритейл и традиционная офлайн-розница. Все они стремятся к взаимопроникновению для того, чтобы максимизировать метрики за счет phydgital-эффекта, т. е. сбалансированного присутствия компании в физическом и цифровом мире. Гарантированного рецепта успеха ни одна из выбранных ритейлером стратегий цифровой трансформации не способна предоставить. В условиях критической необходимости изменений, последствия отрицания которой фатальны для организации, единственно верный сценарий – это «обучение на практике», своевременное корректирование курса в соответствии с новыми данными и полученным опытом.

В качестве основного направления для дальнейших исследований стоит выделить цифровую трансформацию ритейла в условиях общемировой кризисной политико-экономической ситуации 2022 года. Кризис показал, что у российского ритейла три наиболее уязвимых места: импортируемые из-за рубежа товары, низкая развитость собственной логистической системы и высокая зависимость от импортируемого «железа» и ИТ-продуктов. Нивелирование данных «узких мест» и общее снижение рисковой нагрузки являются дискуссионными вопросами в данный момент.

Источники:

2. Щепин Е. ВкусВилл: как совершить революцию в ритейле, делая всё не так. - М.: Альпина Паблишер, 2019. – 272 c.

3. Ершова Н.В., Миссихина С.Г., Симачев Ю.В., Федюнина А.А. Российская розничная торговля: реакция на кризис, вызванный пандемией COVID-19, и тренды посткризисного развития. - М.: НИУ ВШЭ, 2021.

4. Костин К.Б., Шильдт М.С. Трансформация бизнес-моделей современных ТНК на примере X5 Retail Group // Экономика, предпринимательство и право. – 2020. – № 6. – c. 1649-1676. – doi: 10.18334/epp.10.6.110391.

5. Будущее розничной торговли: выигрышные модели новой эры: отчет. Bain & Company. [Электронный ресурс]. URL: https://www.bain.com/contentassets/9380fbb12417471fa7c1db686aff142d/the_future_of_the_retail-ru.pdf (дата обращения: 25.04.2022).

6. Инновации в эпоху COVID-19. Тренды цифровой трансформации бизнеса в условиях кризиса и пандемии. Крона Лабс. [Электронный ресурс]. URL: https://rtlq.ru/static/docs/COVID-19-business-digital-innovation-transformation.pdf (дата обращения: 14.04.2022).

7. Интернет-торговля в России 2021. Data Insight. [Электронный ресурс]. URL: https://datainsight.ru/eCommerce_2021 (дата обращения: 06.04.2022).

8. Нужен ли российским ритейлерам собственный маркетплейс. New Retail & CS-Cart Россия. [Электронный ресурс]. URL: https://www.cs-cart.ru/blog/wp-content/uploads/2021/04/Retail-Marketplace-Research-by-New-Retail-and-CS-Cart.pdf (дата обращения: 22.04.2022).

9. Омниканальный ритейл в России: мифы и реальность. Deloitte. [Электронный ресурс]. URL: http://miptstream.ru/wp-content/uploads/2017/05/Omnikalnyiy-riteyl-v-Rossii.pdf (дата обращения: 22.04.2022).

10. Потребительский рынок России: итоги 2021 года и ключевые вызовы 2022. Infoline. [Электронный ресурс]. URL: https://www.retail.ru/video/potrebitelskiy-rynok-rossii-itogi-2021-goda-i-klyuchevye-vyzovy-2022 (дата обращения: 14.04.2022).

11. Потребительский сектор России – 2021. Deloitte. [Электронный ресурс]. URL: https://docplayer.com/219047326-Potrebitelskiy-sektor-rossii-issledovatelskiy-centr-kompanii-deloyt-v-sng-moskva-2021-god.html (дата обращения: 06.04.2022).

12. Торговля в России. Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/storage/mediabank/Torgov_2021.pdf (дата обращения: 10.04.2022).

13. Бум спроса на инновации для розничной торговли: как меняется объем инвестиций в RetailTech в России и в мире. New-retail.ru. [Электронный ресурс]. URL: https://new-retail.ru/business/bum_sprosa_na_innovatsii_dlya_roznichnoy_torgovli_kak_menyaetsya_obem_investitsiy_v_retailtech_v_ros2682 (дата обращения: 14.04.2022).

14. Как развивается e-grocery в России: рынок сегодня, риски и перспективы. Sber.pro. [Электронный ресурс]. URL: https://sber.pro/publication/kak-razvivaetsia-e-grocery-v-rossii-rynok-segodnia-riski-i-perspektivy (дата обращения: 19.04.2022).

15. Маркетплейсы: основы для «чайников». Модели и особенности работы торговых площадок. Vc.ru. [Электронный ресурс]. URL: https://vc.ru/trade/345374-marketpleysy-osnovy-dlya-chaynikov-modeli-i-osobennosti-raboty-torgovyh-ploshchadok (дата обращения: 22.04.2022).

16. Новые форматы магазинов: чем ритейлеры удивили в 2021 году. New-retail.ru. [Электронный ресурс]. URL: https://new-retail.ru/business/novye_formaty_magazinov_chem_riteylery_udivili_v_2021_godu5289 (дата обращения: 14.04.2022).

17. Новые цифровые технологии в ритейле. Vc.ru. [Электронный ресурс]. URL: https://vc.ru/s/metacommerce/119766-novye-cifrovye-tehnologii-v-riteyle (дата обращения: 03.04.2022).

18. Объединять сервисы и властвовать: роль ритейла в российских экосистемах. New-retail.ru. [Электронный ресурс]. URL: https://new-retail.ru/business/obedinyat_servisy_i_vlastvovat_rol_riteyla_v_rossiyskikh_ekosistemakh1139 (дата обращения: 23.04.2022).

19. Омниканальный ритейл 2021: как его построить фундаментально. New-retail.ru. [Электронный ресурс]. URL: https://new-retail.ru/business/omnikanalnyy_riteyl_2021_kak_ego_postroit_fundamentalno6546 (дата обращения: 22.04.2022).

20. Что такое бизнес-экосистемы и зачем они нужны. Trends.rbc.ru. [Электронный ресурс]. URL: https://trends.rbc.ru/trends/innovation/6087e5899a7947ed35fdbbf3 (дата обращения: 22.04.2022).

21. Next-Generation Business Models A Guide to Digital Marketplaces. Wef. [Электронный ресурс]. URL: https://www3.weforum.org/docs/WEF_Marketplaces_guidebook_2021.pdf (дата обращения: 22.04.2022).

22. What is omnichannel retail?. Cbre. [Электронный ресурс]. URL: https://www.cbre.us/-/media/cbre/countryunitedstates/media/files/services/omnichannel/omnichannel-guide/pdf/cbre-omnichannel-real-estate-guide.pdf (дата обращения: 19.04.2022).

23. New Retail Forum 2021. [Электронный ресурс]. URL: https://nrf.upgrade.st (дата обращения: 15.04.2022).

24. UPGRADE года. [Электронный ресурс]. URL: https://upgrade.st/upgrade2021#timeline (дата обращения: 19.04.2022).

Страница обновлена: 10.01.2026 в 19:27:10

Download PDF | Downloads: 119 | Citations: 8

Strategies for digital transformation of business models in the Russian retail market

Klimanova Y.D., Basaev Z.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 12, Number 6 (June 2022)

Abstract:

The problem of adaptation of the Russian retail industry to the new digital reality is considered. The main hypothesis is the assumption that the business models of companies in the retail market are not static and are affected by global digital transformation. The article provides a systematic view of the current state of retail in Russia. The structure of the retail market by trade formats is determined. Its main distinctive characteristics that are valid for Russian reality are highlighted. A range of business models relevant to the new digital reality in the retail industry is compiled. The most priority directions for the development of digital transformation strategies for retailers for the next 5-10 years are identified. This article has the greatest degree of usefulness in the preparation of digital transformation sprints in an existing company in the retail market or in bringing a new player to the market.

Keywords: digital transformation, digitalization, innovation, business model, retail, retail, e-commerce

JEL-classification: L81, O31, M21

References:

Nalogovyy kodeks Rossiyskoy Federatsii. Chasti pervaya i vtoraya. Tekst s izmeneniyami i dopolneniyami na 1 marta 2021 goda (+ putevoditel po sudebnoy praktike) [The Tax Code of the Russian Federation. Parts one and two. Text with amendments and additions on March 1, 2021 (+ guide to judicial practice)] (2021). M.: Eksmo. (in Russian).

Ershova N.V., Missikhina S.G., Simachev Yu.V., Fedyunina A.A. (2021). Rossiyskaya roznichnaya torgovlya: reaktsiya na krizis, vyzvannyy pandemiey COVID-19, i trendy postkrizisnogo razvitiya [Russian retail trade: reaction to the crisis caused by the COVID-19 pandemic and trends in post-crisis development] M.: NIU VShE. (in Russian).

Kostin K.B., Shildt M.S. (2020). Transformatsiya biznes-modeley sovremennyh TNK na primere X5 Retail Group [The transformation of business models of modern TNCs on the example X5 Retail Group]. Journal of Economics, Entrepreneurship and Law. 10 (6). 1649-1676. (in Russian). doi: 10.18334/epp.10.6.110391.

New Retail Forum 2021. Retrieved April 15, 2022, from https://nrf.upgrade.st

Next-Generation Business Models A Guide to Digital MarketplacesWef. Retrieved April 22, 2022, from https://www3.weforum.org/docs/WEF_Marketplaces_guidebook_2021.pdf

Schepin E. (2019). VkusVill: kak sovershit revolyutsiyu v riteyle, delaya vsyo ne tak [Vkusville: how to make a revolution in retail by doing everything wrong] M.: Alpina Pablisher. (in Russian).

What is omnichannel retail?Cbre. Retrieved April 19, 2022, from https://www.cbre.us/-/media/cbre/countryunitedstates/media/files/services/omnichannel/omnichannel-guide/pdf/cbre-omnichannel-real-estate-guide.pdf