Российский финтех в национальной финансовой системе: защитник интересов или скрытая угроза?

Ештокин С.В.1

1 Институт проблем рынка РАН, Россия, Москва

Скачать PDF | Загрузок: 88 | Цитирований: 23

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 8 (Август 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46541464

Цитирований: 23 по состоянию на 30.01.2024

Аннотация:

Предмет. Актуальность темы научной статьи обусловлена дуализмом роли финтеха в обеспечении эволюции финансового рынка РФ: с одной стороны финансовые технологии качественно меняют финансовый рынок, делая его более прогрессивным и развитым, с другой стороны финтех несет в себе реальную угрозу для национальной безопасности страны ввиду постоянно возрастающей потребности доступа к персональным данным граждан и участия в формировании их потребительского поведения, которые становятся объектом для кибератак и хакинга. Финтех является естественной ступенью эволюции финансового рынка в условиях цифровой экономики, однако его добропорядочное и безопасное функционирование требует совместных усилий государственного регулятора, финтех-компаний и провайдеров цифровой инфраструктуры для нахождения лучшего баланса интересов между стремлением соответствовать мировым практикам цифровизации экономики и вопросами национальной безопасности финансовой системы России.

Целью научного исследования является изучение финтеха с позиции возможных выгод и угроз для национальной финансовой системы Российской Федерации.

Предметом научного исследования выступают процессы развития и функционирования финтех-сервисов и продуктов в составе российской национальной финансовой системы.

Методы. Для изучения понятия «финтех» как научного понятия автором применялись общенаучные методы (наблюдение, сравнение, измерение, анализ и синтез, метод логического рассуждения). Для осуществления количественных и качественных характеристик финтеха как самостоятельного актора финансовой системы страны, были применены конкретно-научные методы (статический анализ, экспертные оценки, графический метод), для оценки потенциальных угроз и возможностей наращивания потенциала финансовой системы РФ использован метод Форсайта. Обоснованность и достоверность результатов научного исследования обеспечивается корректностью и строгостью построения логики и схемы исследования. В качестве методологической и фундаментальной основы исследования были использованы научные и практические исследования российских и зарубежных ученых в сфере финансовых цифровых технологий, цифровой экономики и государственного управления. Основой статистических данных выступили публичные аналитические отчеты Центрального банка, тематические отчеты «Кибербезопасность. Тренды и прогнозы» PT Security, тематические материалы консалтингового агентства PWC.

Результаты. Основные возможности финтеха для стабильности и безопасности национальной финансовой системы выражаются в следующих аспектах: повышение технологичности и конкурентоспособности финансового рынка; обеспечение технологической автономии финансового и банковского сектора страны; повышение финансовой культуры и грамотности населения. Наиболее актуальные для российской действительности вызовы и угрозы развития финтеха заключаются в следующем: формирование финансовых пузырей в сфере микрокредитования и P2P-займов; неправомерное использование личной информации о клиентах в коммерческих целях; использование финтех-сервисов в отмывании денег и финансировании терроризма; риски введения в заблуждение пользователя относительно провайдера услуг; агентские конфликты участников финтех-экосистем; угроза интервенции и внешнего влияния на финансовый рынок иностранными маркетплейсами и супераппами.

Перспективы. Дальнейшее изучение развития финтеха в составе национальной финансовой системы РФ рекомендуется продолжить с позиции более глубокого изучения анализа участников финтех-сферы, механизмов и инструментов финансирования и монетизации проектов по разработке финтех-продуктов, а также экспертной оценки возможных вариантов создания «регулятивной песочницы» для тестирования финансовых и юридических аспектов регулирования деятельности финтех-бизнеса с учетом интересов обеспечения национальной экономической и кибербезопасности.

Ключевые слова: финтех, финансовый рынок, цифровая экономика, кибербезопасность, банки, инвестиции, финансовая культура, инфраструктура, персональные данные, Big Data, регуляторные технологии

JEL-классификация: G20, O31, O32, O33

Введение

Финансовый сектор экономики по праву считается одним из наиболее восприимчивых к инновациям и реформам, и фундаментальные парадигмы цифровой экономики, связанные с поощрением инноваций и управленческих реформ, гармонично вписываются в модель его поведения. Стремление акторов финансового рынка снизить транзакционные издержки и ускорить движение финансовых активов – естественный мотив и интерес к изучению новых технологий и методов организации работы по управлению движением капиталами как в рамках национальной экономики, так и в масштабах мира. Цифровая экономика как качественно новый этап эволюции экономического мышления привнес в идеологию финансового рынка новые постулаты, связанные с изменением управленческого мышления и конкурентных стратегий: сегодня лидерские позиции в иерархии участников финансового рынка может занять только тот, кто использует наиболее передовые технологии и не боится инвестировать в прорывные инновации.

Новая идеология лидерства финансовых технологий (сокращенно – финтех) сегодня не просто перекраивает традиционные стратегии и бизнес-модели финансового рынка, она меняет его фундаментальные аспекты устройства и структуру участников, а также правила делового поведения. С учетом политизированности (а в некоторых случаях – милитаризированности) восприятия финансового рынка как инструмента экономического влияния и политического давления объективная и беспристрастная оценка финтеха как нового институционального лидера становится первостепенно важной для обеспечения экономической безопасности и безбарьерной среды реализации государственных экономических интересов в национальном и международном рыночном пространстве.

Материалы и методы

Научная статья носит междисциплинарный характер и охватывает как экономические (цифровая экономика, глобализация, инвестиции в финансовые технологии), так и технологические аспекты (киберугрозы и атаки на финансовый рынок и его участников) настоящего и будущего положения финансового рынка России в цифровой экономике. В процессе подготовки теоретического раздела научной статьи автором использовались общенаучные методы (наблюдение, сравнение, измерение, анализ и синтез, метод логического рассуждения), позволившие раскрыть понятийный аппарат, бизнес-модели и основные этапы становления финтеха как самостоятельного рыночного актора.

При проведении количественных и качественных исследований состояния, структуры и развития финтеха в составе национального финансового рынка РФ применялись конкретно-научные методы (статический анализ, экспертные оценки, графический метод), для оценки будущих изменений роли и статусного положения финтеха в цифровой экономике использовались отдельные методы форсайта.

Обоснованность и достоверность результатов научного исследования обеспечивается корректностью и строгостью построения логики и схемы исследования, а также использованием верифицированной статистической информации из публичных материалов Центра мониторинга и реагирования на компьютерные атаки в кредитно-финансовой сфере, тематические отчеты «Кибербезопасность. Тренды и прогнозы» PT Security, консалтингового агентства PWC.

Обзор литературы и исследований

Основной принцип устройства рыночной экономики гласит, что если у клиента есть потребность, а действующие акторы не способны ее удовлетворить, то следует ожидать появления нового участника.

Финтех как самостоятельный актор финансового рынка имеет несколько смутную историю, и исходная точка его формирования – предмет споров ученых, изучающих экономическую теорию. По мнению А. Лагны и М.Н. Равишнанкара (Lagna, A., Ravishankar, M.N.), история финтеха начинается с открытия нового способа передачи информации – радио и последующего за ним изобретения телефона и телеграфа (XVIII в.), что произвело революцию в вопросе передачи информации и осуществления управленческих решений в отношении финансовых активов: теперь время для принятия решений сократилось с нескольких недель (передача письменной корреспонденции морским путем) до нескольких часов (минут), что стало отправной точкой для роста эффективности организации операций на финансовом рынке [1] (Lagna, Ravishankar, 2021).

По мнению Д. Войчика [2] (Wójcik, 2021), реальный финтех сформировался уже в XXI веке и связан с развитием стартап-движения, когда малые инновационные бизнесы стали занимать свободные ниши на финансовом рынке или же формировать альтернативные банковским инструменты и сервисы для управления финансовыми активами: по его мнению, отправной точкой можно считать 2005 г., когда был презентован в Великобритании сервис P2P-кредитования Zopa, ставший первым в мире небанковским агрегатором для кредитования [1].

Опираясь на научные суждения зарубежных и отечественных ученых, изучающих вопросы формирования финтеха как актора финансового рынка и новой самостоятельной институциональной единицы, нами была построена хронологическая цепочка формирования финтеха как самостоятельного актора финансового рынка (табл. 1).

Таблица 1

Хронологическое описание этапов становления финтеха как самостоятельного актора финансового рынка

|

Наименование

этапа

|

Характеристика

этапа становления финтеха

|

|

1.

? – кон. XVIII в.

Этап физических (бумажных) распоряжений |

Технология реализации отношений на

финансовом рынке:

почта, личные отправления через курьера или фельдъегеря.

Характеристика бизнес-модели финансового менеджмента: письменная передача распоряжений владельца финансовых активов доверительному управляющему. Преимущества/недостатки: длительность доставки письменных отправлений, опасность их кражи или иного умышленного, или случайного уничтожения, порчи; быстрая девальвация управленческой ценности распоряжений ввиду изменчивости ситуации на финансовом рынке |

|

2. 1835–1906

гг.

Этап телеграфных контактов |

Технология реализации отношений на

финансовом рынке:

телеграф.

Характеристика бизнес-модели финансового менеджмента: передача управленческих решений доверительному управляющему с помощью телеграфа. Преимущества/недостатки: сравнительно высокая скорость передачи данных, возможность оперативного контроля исполнения решений; публичность канала доступа к телеграфу, низкая приватность контакта, опасность раскрытия коммерческой тайны |

|

3.

1906–1920 гг.

Этап телефонных контактов |

Технология реализации отношений на

финансовом рынке:

телефон.

Характеристика бизнес-модели финансового менеджмента: передача управленческих решений доверительному управляющему с помощью телефона. Преимущества/недостатки: постоянство контакта с управляющим лицом, высокая скорость обмена информацией, более широкая распространенность точек доступа, приватность контактов |

|

4.

1920–1950 гг.

Этап радиоконтактов |

Технология

реализации отношений на финансовом рынке: радио.

Характеристика бизнес-модели финансового менеджмента: передача распоряжений и решений через радио, что позволило масштабировать процесс управления финансовыми активами и управлять одновременно многими операциями на разных финансовых рынках Преимущества/недостатки: скорость распространения информации, доступ масштабирования управленческих решений; одномоментная доступность информации широкому кругу стейкхолдеров, низкая безопасность передачи коммерчески ценной информации |

|

5.

1950–1960 гг.

Этап телевизионных контактов |

Технология реализации отношений на

финансовом рынке: передача

визуальной и звуковой информации посредством телевидения.

Характеристика бизнес-модели финансового менеджмента: благодаря развитию телевидения формируется новый инструмент реализации управленческих воздействий на финансовом рынке – контент анализ деловых новостей – теперь акторы получают дополнительное преимущество при условии доступа к телевизионным новостям (эффект асимметричности информации). Преимущества/недостатки: быстрота и масштабируемость информации, возможность передачи визуальных данных; эффект преимущества присутствует только ограниченной доступности технологии среди управляющих лиц, а также скорости анализа самих новостей и принятия решения раньше конкурентов |

|

6. 1967–1980

гг.

Этап видеоконференций |

Технология реализации отношений на

финансовом рынке: видеосвязь/видеоконференция.

Характеристика бизнес-модели финансового менеджмента: индивидуальные и групповые контакты владельцев капитала и финансовых менеджеров через систему видеосвязи как в пределах одной страны, так и в международном пространстве. Преимущества/недостатки: возможность организации индивидуального и коллективного контакта между владельцем капитала и финансовыми менеджерами; возможность передачи как аудио-, так и визуальной информации; приватность коммуникативного канала |

|

7. 1990 гг. – наст. вр. Этап Internet-коммуникаций

|

Технология

реализации отношений на финансовом рынке: компьютерная сеть Internet.

Характеристика бизнес-модели финансового менеджмента: владелец капитала получает индивидуальный защищенный доступ к финансовым активам и способен принимать любые управленческие решения, исходя из имеющейся информации. Преимущества/недостатки: 24/7 доступ к финансовому рынку в режиме реального времени, защищенность коммерческой информации, возможность манипулирования рыночной ситуацией с учетом асимметричности информации |

Как следует из данных таблицы, финтех очень тесно связан с технологическими скачками общества и является продуктом нового мироустройства, которое формировалось в социально-экономической системе по мере движения научно-технического прогресса, однако, по мнению Т. Шенга (Sheng T.), финтех не является однозначным продуктом технологического прогресса: сначала общество закрывает первоочередные потребности с помощью новых технологий, а затем идет развитие альтернативного устройства акторов на финансовом рынке [6] (Sheng, 2021).

Данный аргумент находит свое подтверждение в анализе участников финансового рынка: действительно, вплоть до XXI в. в качестве самостоятельных акторов не было стартап-команд или небанковских структур, выполняющих практически тождественные банковские функции, а сами финансовые технологии находили применение и развивались узким пулом банков-участников и институциональных инвесторов (например, инвестиционные фонды).

Таким образом, из рассуждений Т. Шенга следует важный вывод: финтех может быть определен, с одной стороны, как набор технологий, используемый участниками финансового рынка для повышения эффективности операций с финансовыми активами, с другой стороны – это новейший институциональный актор, объединяющий наиболее технологически продвинутые финансовые бизнесы – прямые конкуренты традиционным участникам финансового рынка.

Схожую мысль выражают и Т. Пушман, С. Хофманн, В. Хмарский (Puschmann, T., Hoffmann, C. H., Khmarskyi, V), которые подчеркивают, что появление финтеха как самостоятельного актора рынка связано с невозможностью традиционных участников, прежде всего банков, успевать внедрять и применять новейшие технологии и следовать за трендами нового времени, а именно: цифровой экономикой и, как следствие, снижением эффективности управления финансовыми активами с одновременным ростом транзакционных издержек на совершение операций [7, с. 16–17] (Puschmann, Hoffmann, Khmarskyi, 2020, р. 16–17).

Критический обзор зарубежной и отечественной научной литературы также показал отсутствие единой точки зрения при определении содержания понятия «финтех» (табл. 2).

Таблица 2

Определение понятия «финтех» в зарубежной и отечественной научной литературе

|

Автор (-ы)

|

Содержание

определения

|

|

I. Зарубежная научная литература

|

|

|

1. А.

Фитри [8,

с.

346]

(Fitri,

2016, р. 346)

|

Финтех –

совокупность цифровых технологий, используемых в финансовых транзакциях для

повышения их эффективности на рынке

|

|

2. П. Шуфель

[9, с. 39–40]

(Schueffel,

2017, р.

39–40)

|

Финансовые технологии – самостоятельный

актор финансового рынка, ориентированный на внедрение передовых практик

цифровых технологий в сферу управления финансовыми активами

|

|

3.

М. Демертис, С.Меллер, Г.Б. Вулф [10, с. 161] (Demertzis,

Merler, Wolff, 2018)

|

Финтех-бизнесы – группа IT-бизнесов,

занятых разработкой продуктов и сервисов для «чистых» финансовых бизнесов для

повышения их конкурентоспособности и деловой активности на финансовом рынке

|

|

4. П. Гелис

[11, с.

236] (Gelis,

2016, р.

236)

|

Финтех – бизнесы новой,

4IR-волны, созданные

как ответ на тотальную цифровизацию экономических отношений, и представляющие

собой самостоятельную альтернативу традиционно финансовым бизнесам (например,

банкам)

|

|

5.

Дж. Ванг

[12] (Wang, 2018) |

Финтех – результат межфирменной

кооперации чистых финансовых бизнесов и IT, объединяющий

в себе финансовые необизнесы, построенные с использованием лучших практик

применения цифровых технологий

|

|

II. Отечественная литература

|

|

|

1. Белозеров,

С.

[13, с. 29] (Belozyorov, Sokolovska, Kim, 2020, р. 29) |

Финансовые технологии – группа

технологий, созданных на базе цифровых технологий, для повышения

эффективности и безопасности работы с финансовыми активами

|

|

2.

Барыкин

С. А.

[14, с. 479–480] (Barykin, 2019, р. 479–480) |

Финтех – новый

компонент финансового рынка, появившийся как ответ на четвертую промышленную

революцию, который представляет собой бизнес-партнерство чистых финансовых

бизнесов и IT-компаний для

снижения издержек на осуществление управления финансовыми активами

|

|

3.

Филлипов Д.И.

[15, с. 61] (Fillipov, 2018, р. 61) |

Финтех –

самостоятельная группа бизнесов, базирующаяся на интеграции цифровых

технологий в процессы осуществления операций с финансовыми активами

|

|

4.Ситник,

А.А.

[16, с. 29] (Sitnik, 2019, р. 29) |

Финтех – качественно

новая ступень эволюции финансового рынка, целью которого является

технологическое оснащение акторов финансового рынка новейшими

инфраструктурными и сервисными решениями, созданными в рамках 4 промышленной

революции

|

Как следует из приведенного выше обзора, в зарубежной литературе финтех определяется преимущественно как группа технологий, применяемых в процессе управления финансовыми активами для повышения общей эффективности работы с ними, причем финтех используют традиционные финансовые бизнесы, а так называемые необизнесы «…больше выполняют роль поставщиков цифровых технологий и сервисов» для традиционных акторов финансового рынка [17, с. 81] (Sulimenko, Ryabova, 2019, р. 81).

В отечественной практике финтех рассматривается, напротив, как группа необизнесов, использующих новейшие цифровые технологии для управления финансовыми активами, причем они являются «…полностью самостоятельными акторами финансового рынка», дополняя и развивая продукты и сервисы, которые предлагают традиционные акторы (банки) [18, с. 119] (Kokh, Kokh, 2019, р. 119).

Исходя из установленных различий в понимании финтеха в отечественной и зарубежной практике, перейдем к рассмотрению практики организации финтеха в России и мировых странах – лидерах развития финансового рынка – ЕС, США и Китае (табл. 3).

Таблица 3

Компаративная характеристика организации финтеха в России и мировых странах – лидерах развития финансового рынка – ЕС, США и Китае

|

Критерии сравнения

|

РФ

|

США

|

ЕС

|

Китай

| |

|

1. Факторы-драйверы

развития финтеха

|

-

вовлечение финансовых бизнесов в цифровые реформы через программы

Национальная программа «Цифровая экономика» [2],

федеральный проект «Цифровое государственное управление» [3])

|

-

политическая заинтересованность в получении новых инструментов влияния на

финансовом рынке;

- интеграция мегабизнесов FAMGA в финансовый рынок |

-

повышение прозрачности и стабильности наднационального финансового рынка;

-унификация стандартов кибербезопасности в финансовых операциях; - формирование единого информационного пространства для деятельности банков |

-

экономическое и инфраструктурное развитие регионов;

- повышение прозрачности и эффективности финансовой системы; - развитие национальных инвестиционных и сберегательных программ для населения | |

|

2.

Ключевые акторы формирования финтеха

|

-

органы государственного управления (Минцифры, Министерство экономического

развития, Центральный Банк);

- мегабанки (ПАО «Сбербанк», ПАО «Тинькофф Банк»); - государственные корпорации развития (ГК «ВЭБ.РФ», ГК АО «РВК») |

-

органы регулирования финансового рынка (Бюро финансовой защиты потребителей,

Комиссия по ценным бумагам и капиталу, Агентство по борьбе с финансовыми

преступлениями);

- финансовые холдинги (JP Morgan Chase; Bank of America) |

-

Общеевропейский регулятор рынков ESMA;

- Европейский Центральный банк (Стратегия цифровых финансов [4]) |

-

государственные органы управления финансовым рынком (Народный банк Китая;

Комиссия по регулированию банковской деятельности и страхования; Комиссия по

регулированию ценных бумаг);

- дочерние структуры группы BAT | |

|

3.

Механизм формирования финтеха

|

Вертикально-ориентированный:

государственные регуляторы определяют приоритеты развития финансового рынка,

а

|

Сетевая

структура с высокой децентрализацией акторов: банки, IT и НКФО сами определяют

стратегии развития финтеха

|

Европейский

Центральный банк определяет общесоюзную стратегию развития финтеха, а

государственные

|

Государственно-частное

партнерство: мегабизнесы BAT совместно с госрегуляторами

формируют программу развития

| |

|

|

акторы-локомотивы

(банки и госкорпорации) осуществляют исполнение директив. Обратная связь

слабая, идет преимущественно через мегабанки и супербизнесы из IT

|

,

а государственный регулятор следит за соблюдением финансового

законодательства и регулирует баланс интересов участников

|

регуляторы

отдельных стран формируют собственные программы развития финтеха.

Регулирование финтеха зависит от национального правового режима

|

финтеха

на 5 лет, развита обратная связь, IT-бизнес

имеет право законодательной инициативы и рыночной саморегуляции деятельности,

а также экономические и инфраструктурные преференции и льготы

| |

|

4.

Источники финансирования развития финтеха

|

-

частные программы развития финтеха в Топ-20 мегабанков РФ;

- государственные инновационные программы развития финтеха и инфраструктуры; - венчурные фонды (ГК АО «РВК»); - частные инвестиционные программы IT- и телекоммуникационных бизнесов (Яндекс; Касперский; МТС [5]) |

-

частные программы развития финтеха группы FAMGA;

- банковские инвестициии в финтех в обмен на права управления бизнесом; - S&P-фондирование венчурных проектов банков и IT-компаний [6] |

-

страновые финтех-песочницы Нидерландов, Швейцарии и Великобритании [7];

- союзный венчурный фонд Horizon Europe, SoftBank Vision Fund и Clermont Group; - межгосударственные программы развития финтеха, инициируемые банками (например, Великобритания-Швейцария; Нидерланды – Германия – Франция) |

-

частные инвестиционные программы WeChat

и AlipAy (90,0% всех инвестиций в

финтех) [8];

- инвестиционный финтех-фонд Asia FinTech Merger and Acquisition Fund [9] | |

|

5.

Опыт межгосударственной кооперации и масштабирования

|

РФ

ввиду санкций и торговых рестрикций преимущественно развивает финтех

автономно; масштабирование финтеха ограничено государствами-членами ЕврАзЭС

|

США

ведет политику покупки прав на финте-сервисы, также активно привлекает

технологии и стартап-команды в финтех-песочницы Кремниевой Долины.

Масштабирование опыта идет через каналы группы бизнесов FAMGA, а также регулятивные нормы и

лицензии [10]

|

ЕС

преимущественно развивает континентальные стандарты финтеха с целью повышения

автономности финансовой системы. Масштабирование идет через директивы

Еврокомиссии и инструкций Европейского Центрального банка

|

Китай

ведет гибридную политику развития финтеха: с одной стороны он решает

внутренние проблемы экономического равзития и роста, с другой – активно

формирует лидерские позиции финтеха в Южно- Азиатском регионе. Трансферт и

тиражирование финтех-сервисов согласуется с политической стратегией

| |

Как следует из приведенного выше компаративного анализа характеристик развития финтеха в РФ и мировых лидерах (США, ЕС, Китай), можно сделать ряд выводов: во-первых, в РФ развитие финтеха исторически обусловлено необходимостью интеграции банков после распада СССР в международное финансовое пространство и приведения в соответствие международным требованиям и стандартам процедур осуществления финансовых транзакций; во-вторых, наличие сильной инженерной и математической школ позволили российским банкам формировать собственную технологическую и программную базу за счет собственных кадров, что и сегодня находит отражение в государственных программах развития отечественного программирования и разработки инновационных цифровых технологий; в-третьих, особенностью российского финтеха является его тесная связь с материнскими структурами – прежде всего, банками, которые обеспечивают его финансирование, а в дальнейшем – коммерциализацию [19] (Poddubnaya, Volkov, 2021).

В США и ЕС развитие финтеха имеет более выраженную коммерческую составляющую: во-первых, наличие свободных капиталов обозначило необходимость формирования новой ниши для инвестиций, во-вторых, в указанных странах финансовый рынок тяготеет к продуктовой и сервисной сегментации, и финтех является драйвером для создания узких нишевых продуктов и сервисов преимущественно для розничных клиентов; в-третьих, финтех в указанных странах, несмотря на его включение в программы приоритетного технологического развития, сохраняет статус обособленности, а традиционными акторами финансового рынка и вовсе рассматривается как реальный конкурент и гораздо реже – как партнер [20, 21] (Vlaskin, 2020; Mazitova, Prikhodko, 2020).

Для Китая финтех является дуалистической ступенью развития финансового рынка: так, с одной стороны, финтех является инструментом инфраструктурного и сервисного развития регионов за счет частных инвестиций IT-гигантов группы BAT (WeChat и AlipAy обязаны развивать цифровые технологии в регионе, а также способствовать экономическому развитию территорий своего присутствия), с другой стороны, финтех-решения группы BAT не только способствуют развитию национального финансового рынка страны, но также повышают финансовую культуру населения и, о чем обычно не отмечается открыто, являются источниками данных о гражданах Китая, их потребительском поведении, доходах и иной частной информации, которая собирается и анализируется владельцами сервисов, а затем передается соответствующим государственным органам контроля [22, 23] [11] [12] (Basova, Ogloblina, 2020; Piskarev, 2020).

В вопросе финансирования финтеха также имеются существенные различия: в РФ финтех развивается, прежде всего, на базе мегабанков, входящих в топ-20, и это, по сути, частные инновационно-инвестиционные программы развития продуктового портфеля этих банков, значительно меньше в финтехе участвуют частные лица в форме стартап-проектов. В США финтех, напротив, финансируется преимущественно по линии венчурных фондов и рассматривается инвесторами как продукт с высокой маржинальностью и хорошими коммерческими перспективами, кроме этого, финтех для банков рассматривается как прямой конкурент, поэтому только отдельные банки реализуют программы сотрудничества со стартап-командами или сами осуществляют его развитие в рамках стратегий инновационного развития банковского бизнеса [24] (Povetkina, Ledneva, 2018).

В Китае финансирование финтеха преимущественно сосредоточено в руках мегабизнесов группы BAT, которая практически полностью ведет финтех, а от государства получает налоговые льготы и иные преференции, например, по линии таможенных платежей или административно-регулятивных процедур; кроме этого, в Китае действует специализированный инвестиционный фонд – Asia FinTech Merger and Acquisition Fund, – отвечающий за экспертный отбор и финансирование перспективных финтех-проектов [25] (Bogdanovskaya, 2015).

В части масштабирования финтех-практики РФ ориентируется преимущественно на обеспечение экономической безопасности собственной страны и стран – членов ЕврАзЭС, поэтому коммерческое масштабирование успешных финансовых технологий ограничено (кроме этого, отрицательное влияние привносят санкции в отношении РФ на трансферт технологий); США и ЕС более открыты к тиражированию опыта применения финансовых технологий, однако глобальной целью является усиление собственного влияния на мировой финансовый рынок через инструменты предлагаемых финтех-сервисов и объектов финансовой инфраструктуры; Китай также склонен к установлению регионального лидерства и активно коммерциализирует финтех-продукты в Южно-Азиатском регионе [26, 27] (Ruchkina, 2017; Vaganova, Konshina, 2020).

Результаты и обсуждение

Изучение роли финтеха в финансовой системе Российской Федерации необходимо начать с анализа количественных характеристик развития национального рынка финтеха и их сравнения с мировыми показателями применения цифровых технологий на финансовом рынке (табл. 4).

Таблица 4

Характеристика развития национального рынка финтеха России и его сравнение с мировыми трендами [13] [14] [15] [16] [17] [18]

|

Показатели

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

2020 г.

|

|

1. Объем рынка финтеха, всего, млрд

долл. США:

|

|

|

|

|

|

|

- в мире

|

73

|

94

|

108

|

127

|

148

|

|

- в РФ

|

9,7

|

13,5

|

18,7

|

23,7

|

27,4

|

|

2. Объем инвестиций в развитие

финтеха, всего, млрд долл. США

|

|

|

|

|

|

|

- в мире

|

64

|

51

|

120

|

70,5

|

82,4

|

|

- в РФ

|

1,1

|

2,5

|

3,7

|

9,8

|

10,4

|

|

3. Уровень проникновения финтех-услуг,

в %

|

|

|

|

|

|

|

- в мире (медианная величина)

|

37,9

|

40,2

|

43,4

|

64,1

|

68,2

|

|

- в РФ

|

55,9

|

68,4

|

70,1

|

79,3

|

82,4

|

|

4. Уровень пользовательской культуры и

кибербезопасности при работе с финтех-сервисами

|

|

|

|

|

|

|

- в мире

|

28,7

|

33,7

|

42,4

|

45,1

|

32,8

|

|

- в РФ

|

31,4

|

42,8

|

52,6

|

59,1

|

63,4

|

|

4. Динамика роста деловой активности

финтех-сервисов (сделки M&A, межфирменная

кооперация), в % к прошлому году

|

|

|

|

|

|

|

- в мире (медианная величина)

|

12,5

|

14,8

|

17,9

|

23,8

|

19,5

|

|

- в РФ

|

4,7

|

6,2

|

7,7

|

5,5

|

3,9

|

Как следует из приведенных выше данных, финтех-рынок в РФ занимает в настоящее время сравнительно скромное положение (по данным за 2020 г., его удельный вес не превышает 18,5%) по сравнению с такими гигантами, как США (более 47,3%) и Китай (более 40,0%), однако в противовес этому идет качественное развитие финансовой культуры и формирование доверия розничных и корпоративных клиентов к финтех-сервисам, а также идет планомерная работа основных локомотивов финтеха по масштабированию охвата клиентской базы новыми продуктами и решениями (РФ входит в тройку стран с наиболее активным использованием цифровых технологий на финансовом рынке).

Интересным моментом является низкая динамика роста деловой активности финтех-сервисов в таких вопросах, как сделки M&A, межфирменная кооперация, что обусловлено, с одной стороны, низкой насыщенностью российского рынка финтех-сервисами, что обуславливает отсутствие необходимости конкурирования или кооперации, а с другой стороны – большая часть финтех-компаний имеет институциональную привязку к IT-компаниям или банкам, что ограничивает ее деловую самостоятельность и возможность разработки деловой стратегии развития. Далее рассмотрим структуру участников финтех-рынка Российской Федерации, что позволит нам лучше понять целевые ориентиры и сценарии развития финтеха в стране в целом (табл. 5).

Таблица 5

Структура участников финтех-рынка Российской Федерации за 2016–2020 гг. [19] [20] [21] [22] [23]

|

Показатели

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

2020 г.

|

|

1. Профессиональные участники

финансового рынка, всего

В том числе: |

62

|

76

|

106

|

115

|

127

|

|

- банки и их дочерние финтех-структуры

|

49

|

57

|

82

|

89

|

97

|

|

- фонды

|

12

|

18

|

23

|

25

|

29

|

|

- государственные регуляторы (RegTech-сегмент)

|

1

|

1

|

1

|

1

|

1

|

|

2. Нефинансовые организации-участники,

всего

В том числе: |

29

|

45

|

60

|

66

|

71

|

|

- IT-компании,

имеющие в своей бизнес-модели самостоятельный финансовый сервис

|

2

|

7

|

9

|

6

|

4

|

|

- Телеком-бизнесы, развивающие

финансовые сервисы в кооперации с банками

|

7

|

9

|

15

|

10

|

8

|

|

- венчурные компании, реализующие

финтех-сервисы «под ключ» на продажу

|

17

|

24

|

29

|

38

|

49

|

|

- автономные финтех-компании,

действующие на рынке от своего имени

|

3

|

5

|

7

|

12

|

10

|

Как следует из приведенных ниже данных, в Российской Федерации основное место на рынке финтеха занимают профессиональные участники – банки – их удельный вес в среднем составляет 49,7%, на нефинансовые организации в среднем приходится только 35,5%. Важно заметить, что среди нефинансовых организаций – участников финтех-рынка основное место занимают венчурные компании, реализующие финтех-сервисы «под ключ» на продажу – 20,3% от общего количества участников, т.е. фактически финтех-рынок в РФ подчинен трендам и стратегиям развития, которые задаются профессиональными участниками, а именно банками.

Также следует отметить тот факт, что если в категории профессиональных участников идет устойчивый рост количества самостоятельных акторов, то в категории нефинансовых организаций имеет место концентрация и объединение бизнесов. Такой процесс хорошо виден на примере IT-компаний и телеком-бизнесов: если в 2017 г. развитием финансовых сервисов занимались 12 телеком-операторов, то к 2020 г. активные проекты остались только у 3 – МТС, Мегафон и ВымпелКом [24], причем все они в настоящее время работают в формате межотраслевой кооперации с банками и, по сути, являются инфраструктурными агентами финтех-рынка.

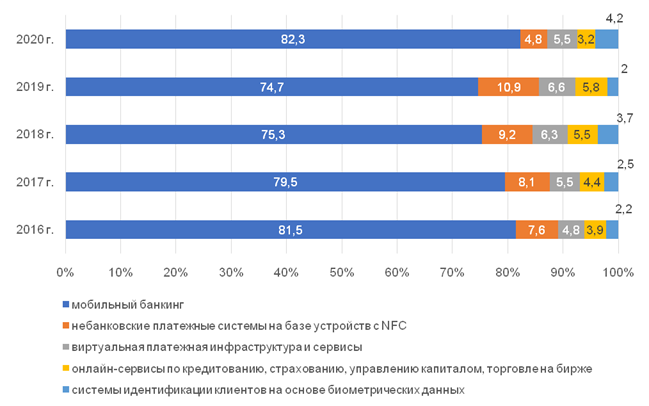

Для оценки влияния финтеха на национальную финансовую систему РФ изучим структуру продуктового и сервисного портфеля профессиональных участников финтех-рынка за 2016–2020 гг. (рис. 1). Как следует из данных рисунка 1, для профессиональных участников финтех-рынка основное место занимают сервисы, связанные с переносом основных банковских продуктов в мобильную среду – мобильный банкинг – данный сервис развивается 78,7% всех профучастников; на втором месте – небанковские платежные системы на базе устройств с NFC (8,1%), представляющие собой кросс-фирменный продукт взаимодействия профучастников и, например, телеком-операторов, производителей гаджетов для связи и обмена информацией; третье место занимает развитие виртуальной платежной инфраструктуры и сервисов – 5,7%, которая фактически идет в продолжение развития мобильного банкинга и бесконтактных платежных инструментов.

Рисунок 1. Структура продуктового и сервисного портфеля профессиональных участников финтех-рынка за 2016–2020 гг., в % [25] [26] [27] [28] [29]

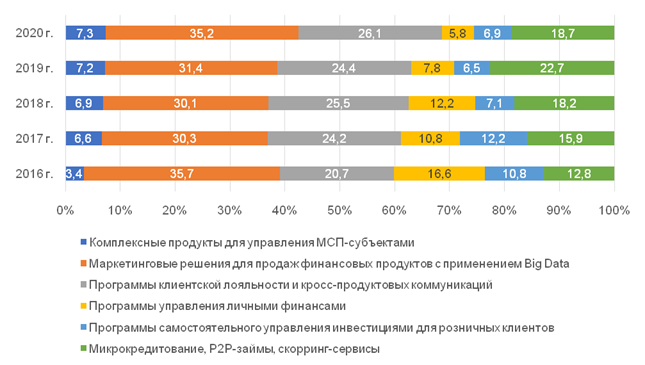

Далее рассмотрим структуру продуктового и сервисного портфеля нефинансовых бизнесов, участвующих в финтех-сегменте финансового рынка (рис. 2). Как следует из рисунка 2, для нефинансовых бизнесов-участников финтех-рынка в качестве приоритетных для развития продуктов и сервисов отмечены следующие маркетинговые решения для продаж финансовых продуктов с применением Big Data – в среднем на данный сервис пришлось 32,5% всего продуктово-сервисного портфеля компаний.

Рисунок 2. Структура продуктового и сервисного портфеля нефинансовых бизнесов-участников финтех-рынка за 2016–2020 гг., в % [30] [31] [32] [33]

Такое доминирование объясняется тесным взаимодействием финтех-компаний и профессиональных участников финансового рынка, прежде всего банков (по данным за 2019 г., более 75,0% мировых финтех-компаний обозначили в качестве основной бизнес-задачи сотрудничество с банками [34]), кроме этого, в таком формате финтех-компании получают стабильную финансовую и управленческую поддержку.

На втором месте расположились программы клиентской лояльности и кросс-продуктовых коммуникаций – 24,2% (российские финтех-компании часто выполняют роль аутсорсинговых агентов, разрабатывающих программный ландшафт развития коммуникаций профучастников с клиентами рынка и бизнес-модель минимальных транзакционных издержек выведения новых продуктов и сервисов на финансовый рынок), третье место занимают продукты в сфере микрокредитования, P2P-займов, скоринг-сервисов – 17,7%.

Исходя из определенных выше продуктовых приоритетов профучастников и нефинансовых бизнесов-участников рынка финансовых технологий, рассмотрим основные возможности финтеха для стабильности и безопасности национальной финансовой системы (табл. 6).

Таблица 6

Основные возможности финтеха для стабильности и безопасности национальной финансовой системы

|

Участник /

наименование возможности или угрозы

|

Характеристика

возможности или угрозы

| |

|

I. Профессиональные участники:

| ||

|

1. Повышение технологичности и

конкурентоспособности финансового рынка

|

Характеристика возможности: финтех

способствует повышению технологичности осуществления финансовых операций и

прозрачности управления финансовыми активами. Банки РФ получают мотивирующий

фактор качественного роста и развития продуктового портфеля для розничных и

корпоративных клиентов с учетом лучших мировых практик организации

банковского бизнеса в цифровой экономике.

Будущие экономические эффекты: снижение операционных издержек за счет перехода к бизнес-модели необанков (цифровые двойники традиционных банков); повышение инвестиционной и технологической привлекательности; сокращение регулятивных рисков и издержек, связанных с нарушением банковского законодательства. По итогам 2020 г. 3 российских банка (ПАО «Сбербанк», ПАО «Тинькофф Банк», ПАО «Альфа-банк» признаны цифровыми чемпионами с уровнем проникновения финтех-решений более 80,0% среди 25 российских-банков респондентов и 300 – в целом по миру [35] [36]) | |

|

2. Обеспечение технологической

автономии финансового и банковского сектора страны

|

Характеристика возможности: развитие

отечественного финтех-рынка – стратегический инструмент реализации

программы импортозамещения высокотехнологичной продукции (ПО,

инфраструктурные решения, лицензии) для организации финансовых транзакций,

что позволит снизить влияние иностранных санкций и торговых эмбарго на

национальный финансовый и банковский сектор страны.

Будущие экономические эффекты: более 63,0% россиян, в т.ч. 75,0% «Z-молодежи» готовы полностью перейти на сервисы т.н. необанков (полностью цифровых банков), т.к. их сервисы и политика более привлекательна для клиента [37]; банки и нефинансовые бизнесы с помощью финтеха способны создавать мультипродуктовые экосистемы и маркетплейсы, доступные клиенту банка (в 2020 г. в РФ действовало более 24 экосистем, в т.ч. – 5 стержневых (Сбербанк, МТС, Яндекс, Mail.ru, Тинькофф Банк) [38]; стимулирование деловой активности среди субъектов МСП как наиболее открытых к кросс-секторальной коллаборации и внедрению цифровых технологий управления бизнесом | |

|

3. Повышение финансовой культуры и

грамотности населения

|

Характеристика возможности: применение

финтех-решений способствует развитию цифровых компетенций населения, росту

уверенности пользования цифровыми технологиями, повышению безопасности

поведения в виртуальной среде при совершении финансовых операций, а также

формированию инвестиционного поведения граждан – при более высоком доверии к

финансовому рынку интерес к инвестированию увеличивается.

Будущие экономические эффекты: финтех-сервисы способствовали повышению интереса к финансовому рынку: в январе 2018 количество частных инвесторов, зарегистрированных на Московской бирже, составило 2,1 млн, в ноябре 2018 – 2,69 млн человек, а в ноябре 2020 – уже 13,2 млн чел. [39] [40] [41]; ожидатеся, что в ближайшие 5 лет финтех-сервисы появятся у более чем 87,0% российских банков, а у 25% – станут законодателями цифровой «финансовой моды» [42] | |

Вместе с тем следует понимать, что финтех несет в себе не только прогресс для финансового рынка, но и значительно увеличивает вызовы и угрозы его стабильного и безопасного функционирования, что обусловлено следующими причинами:

1) для эффективного функционирования финтеха необходимы персональные данные о клиентах и их финансовых транзакциях, которые собираются с помощью механизма Big Data и стандарта открытых банковских данных API;

2) финтех-сервисы стремятся к межпродуктовой кооперации, именно так они могут более качественно удовлетворять запросы клиентов, т.е. возникает необходимость передачи персональных данных, а иногда и финансовых активов между разными продуктами финтеха;

3) в настоящее время в сфере финтеха нет единого стандарта безопасности обмена данными, и каждый финтех-актор определяет для себя собственные правила киберзащиты информации;

4) финансовые технологии являются одним из наиболее популярных объектов для кибератак и хакинга с целью хищения персональной информации, финансовых активов или совершения мошеннических операций от имени клиента.

Исходя из обозначенных выше причин формирования финтех-сервисами вызовов и угроз для финансового рынка, рассмотрим наиболее актуальные для российской действительности вызовы и угрозы развития финтеха (табл. 7).

Таблица 7

Основные вызовы и угрозы для финансового рынка РФ, генерируемые развитием финтеха

|

Наименование

вызова / угрозы

|

Характеристика

вызова / угрозы для финансового рынка

|

|

1. Формирование финансовых пузырей в

сфере микрокредитования и P2P-займов

|

Финтех-сервисы в сфере

микрокредитования и P2P-займов используют более гибкий и

лояльный алгоритм скоринга и тестирования кредитоспособности клиента и

являются альтернативным инструментом получения кредита для клиентов с

отрицательной кредитной историей или уже имеющих проблемные долги перед

банком, вместе с тем это создает угрозу роста проблемных кредитов и

разогревания потребительского спроса необеспеченными денежными средствами: По

данным Национального бюро кредитных историй, за 2020 год просрочка по

микрозаймам выросла на 3,9 п. п., до 26,9%, по кредитным картам — до 7,3% [43], при

этом ввиду влияния пандемии чистый рост P2P-кредитования

составил немногим более 12,5% (при учете P2B-кредитования) [44]

|

|

2. Неправомерное использование личной

информации о клиентах в коммерческих целях

|

Функционирование финтеха основано на

анализе персональной информации о клиенте, и она же является своеобразным

гарантом безопасности при совершении финансовых транзакций, однако при

отсутствии должной регуляции, такие компании могут использовать персональные

данные как инструмент шантажа, давления или коммерческого объекта для

передачи третьим лицам, не участвующим в финансовых отношениях.

Так, отрицательным примером использования персональных данных является требования китайских P2P-площадок микрокредитования прислать фото интимного характера как меры обеспечения возврата займа [45]; в РФ за 2020 г. зафиксирована утека 96,5 млн записей персональных данных и платежной информации, а общий ущерб превысил 3 млрд руб. [46] |

|

3. Использование финтех-сервисов в

отмывании денег и финансировании терроризма

|

Финтех-сервисы во многом являются

инструментами для анонимного проведения финансовых операций (например, не

идентифицированные электронные кошельки), кроме этого финтех в РФ

преимущественно развивается как инфраструктура для денежных переводов в обход

банков – все это несет в себе риски осуществления денежных переводов для

сокрытия доходов от налоговых органов и финансирования запрещенной

деятельности (с января по май 2020 года зафиксировано 165 тысяч мошеннических

операций на общую сумму 1,6 млрд руб.) [47]

|

|

4. Риски введения в заблуждение

пользователя относительно провайдера услуг (включая риск анонимности

провайдера услуг) [48]

|

Финтех-сервисы функционируют

преимущественно на инфраструктуре телеком-провайдеров и в случае

возникновения форс-мажорных обстоятельств определение меры ответственности

участников осуществления финансовых транзакций проблематично. Кроме этого,

финтех-компания и телеком-оператор могут вступить в преступный сговор с целью

обогащения за счет операций клиентов. Ярким примером является крупнейшая

финтех-компания Европы в области денежных переводов – Wirecard – которая на

протяжении 10 лет выводила денежные средства в офшоры и уклонялась от уплаты

налогов, а возможные ошибки списывались на некорректную работу

интернет-провайдеров [49]

|

|

5. Агентские конфликты участников

финтех-экосистем

|

Финтех в цифровой экономике является

связующим звеном для множества бизнесов как финансовой сферы, так и реального

сектора, и сектора услуг, при этом для полноценной работы экосистемы

требуется постоянная циркуляция информации о клиентах и их предпочтениях.

Однако, если один из управляющих цифрового комьюнити искажает ландшафт обмена

данными, то возникает риск агентских конфликтов между нижестоящими

бизнес-юнитами и архитектором экосистемы. Как итог может произойти распад

экосистемы или нецелевое использование данных о клиентах и его поведении с

целью сохранения своего положения в экосистеме. Еще одной проблемой является

множественность денежных суррогатов (баллы, бонусы, мили и т.п.), которые

оборачиваются внутри системы и практически не поддаются регуляторному

воздействию со стороны Центрального банка: отсюда возникает риск

манипулирования потребителем и участниками экосистемы через внутренние

правила эмиссии денежных суррогатов [50]

|

|

6. Угроза интервенции и внешнего

влияния на финансовый рынок иностранными маркетплейсами и супераппами

|

Присутствие на национальном финансовом

рынке иностранных финтех-экосистем (группа FAMGA, BAT, Ant

Financial и их продукты) являются примером интервенции в финансовую систему

РФ, а значит, несут в себе риски изменения конкурентного ландшафта и

монополизации отдельных сегментов рынка за счет опоры на международно признаваемое

инфраструктурное обеспечение (например, партнерство с платежными системами Visa, Mastercardи т.п.).

Следует развивать новую регуляторную практику управления платформенными

бизнесами и финансовыми экосистемами с привлечением Федеральной антимонопольной

службы и Центробанка РФ для регулирования масштабирования бизнеса [51]

|

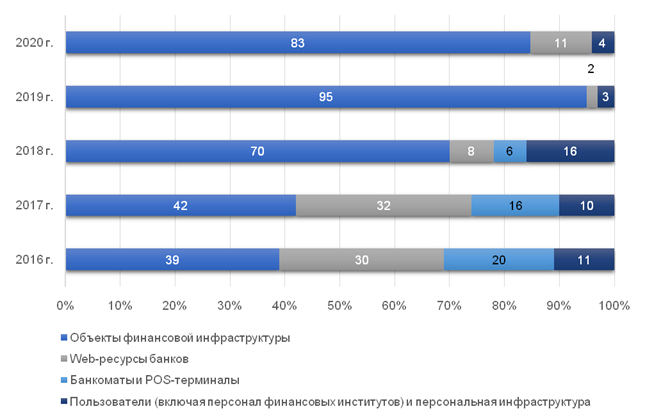

Руководство государственного банковского регулятора, сами банки и политическая элита России должны отдавать отчет, что финтех – это не только персональные решения и комфорт клиента, в «темных водах» цифровых технологий кроется и реальная угроза для безопасности функционирования всей национальной экономики и, прежде всего, банковского сектора как ключевого потребителя финтех-продуктов. Данный тезис подтверждается анализом статистики кибератак в части структуры объектов, подвергшихся нападению (рис. 3).

Рисунок 3. Структура объектов кибератак на институты национальной финансовой системы РФ за 2016–2020 гг. [52] [53] [54] [55] [56] [57] [58]

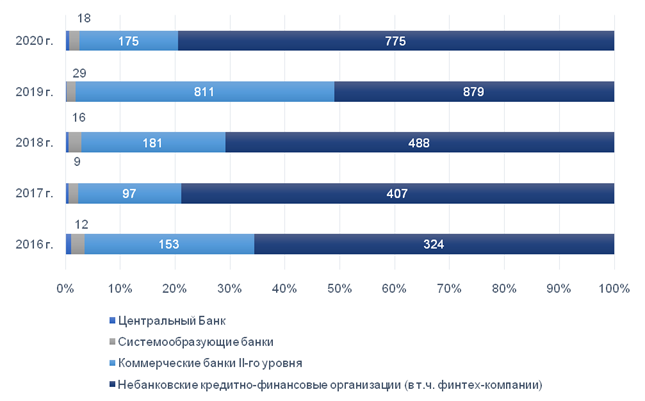

Как следует из приведенного выше графика, в 2016–2020 гг. отмечен устойчивый рост кибератак именно на объекты финансовой инфраструктуры (83,0% против 39,0%), причем в части атакуемых бизнесов наибольший удельный вес пришелся именно на финтех-компании (рис. 4).

Рисунок 4. Количество кибератак, распределенное по типу атакуемых объектов за 2016–2020 гг., ед. [59] [60] [61] [62] [63]

С одной стороны, они являются неоспоримыми драйверами финансового прогресса и умного развития рынка и финансовой архитектуры взаимоотношений клиентов и бизнеса, с другой – несут в себе реальные угрозы как для финансовой безопасности самих клиентов, так и для ландшафта финансового рынка ввиду ориентированности на межфирменную кооперацию и развитие кросс-секторального партнерства финансового и реального бизнесов путем строительства мультисервисных маркетплейсов.

Заключение

По результатам научного исследования было установлено, что финтех является новой идеологией ведения бизнеса на финансовом рынке. По мнению автора, финтех может быть определен, с одной стороны, как набор технологий, используемый участниками финансового рынка для повышения эффективности операций с финансовыми активами, с другой стороны – это новейший институциональный актор, объединяющий наиболее технологически продвинутые финансовые бизнесы – прямые конкуренты традиционным участникам финансового рынка.

В отечественной практике финтех рассматривается, напротив, как группа необизнесов, использующих новейшие цифровые технологии для управления финансовыми активами, причем они являются «…полностью самостоятельными акторами финансового рынка», дополняя и развивая продукты и сервисы, которые предлагают традиционные акторы (банки).

Основные возможности финтеха для стабильности и безопасности национальной финансовой системы выражаются в следующих аспектах: повышение технологичности и конкурентоспособности финансового рынка; обеспечение технологической автономии финансового и банковского сектора страны; повышение финансовой культуры и грамотности населения. Наиболее актуальные для российской действительности вызовы и угрозы развития финтеха заключаются в следующем: формирование финансовых пузырей в сфере микрокредитования и P2P-займов; неправомерное использование личной информации о клиентах в коммерческих целях; использование финтех-сервисов в отмывании денег и финансировании терроризма; риски введения в заблуждение пользователя относительно провайдера услуг; агентские конфликты участников финтех-экосистем; угроза интервенции и внешнего влияния на финансовый рынок иностранными маркетплейсами и супераппами.

[1] Финтех: краткая история отрасли (19.11.2019) [Электронный ресурс] – URL: https://frankrg.com/8732 (12.07.2021, свободный).

[2] Цифровая экономика Российской Федерации: Распоряжение Правительства РФ от 28.07.2017 г. № 1632-р [Электронный ресурс] – URL: http://static.government.ru/media/files/9gFM4FHj4PsB79I5v 7yLVuPgu4bvR7M0.pdf (05.05.2021 г., свободный).

[3] Паспорт федерального проекта «Цифровое государственное управление» [Электронный ресурс] – URL: https://digital.ac.gov.ru/poleznaya-informaciya/material/Паспорт-федерального-проекта-Цифровое-государственное-управление.pdf (02.05.2021 г., свободный).

[4] В ЕС принята Стратегия цифровых финансов: единые правила и надзор за страховщиками, финтехами и банками. Что она включает? (20.10.2020) [Электронный ресурс] – URL: https://forinsurer.com/news/20/10/20/38605 (15.07.2021, свободный).

[5] Финтех в России: история, проблемы и перспективы (26.01.2021) [Электронный ресурс] – URL: https://frankrg.com/34658 (16.07.2021, свободный).

[6] Карта финтеха: какие новые стартапы заинтересовали инвесторов в 2020 году (02.03.2021) [Электронный ресурс] – URL: https://frankrg.com/37169 (15.07.2021, свободный).

[7] Глобальная карта: как разные страны мира подходят к развитию финтеха (17.04.2021) [Электронный ресурс] – URL: https://habr.com/ru/company/payonline/blog/399303/ (16.07.2021, свободный).

[8] Вывод финтех-бизнеса в Азию: как устроен рынок и с кого брать пример (27.08.2020) [Электронный ресурс] – URL: https://vc.ru/finance/153232-vyvod-finteh-biznesa-v-aziyu-kak-ustroen-rynok-i-s-kogo-brat-primer?comment=2033739 (15.07.2021, свободный).

[9] FinTech в Китае: кратко о регулировании финтех-рынка Китая (29.12.2020) [Электронный ресурс] – URL: https://internationalwealth.info/all-about-fintec/fintech-v-kitae-kratko-o-regulirovanii-fintekh-rynka-kitaya/ (16.07.2021, свободный).

[10] Бондаренко А. В. , Евдокимова Ю. В. , Шинкарева О. В. Рынок финансовых технологий США и Канады // Россия и Америка в XXI веке. – 2018. – Выпуск 4 [Электронный ресурс]. URL: https://rusus.jes.su/s207054760000056-8-1/ (дата обращения: 15.07.2021). DOI: 10.18254/S0000056-8-1

[11] «Кто контролирует данные, владеет инициативой». Как Китай добрался до каждого пользователя в интернете (14.06.2021) [Электронный ресурс] – URL: https://thebell.io/kto-kontroliruet-dannye-vladeet-initsiativoj-kak-kitaj-dobralsya-do-kazhdogo-polzovatelya-v-internete (16.07.2021, свободный).

[12] Тотальный контроль: как китайская антиутопия угрожает всему миру (24.02.2018) [Электронный ресурс] – URL: https://vc.ru/flood/33708-totalnyy-kontrol-kak-kitayskaya-antiutopiya-ugrozhaet-vsemu-miru (16.07.2021, свободный).

[13] Fintech by the numbers Incumbents, startups, investors adapt to maturing ecosystem (2020) [Электронный ресурс] – URL: https://www2.deloitte.com/content/dam/Deloitte/ru/Documents/financial-services/fintech-by-the-numbers.pdf (16.07.2021, свободный).

[14] Развитие финтех-рынка в России - необанки и стартапы (11.12.2019) [Электронный ресурс] – URL: https://www.finam.ru/analysis/forecasts/razvitie-fintex-rynka-v-rossii-neobanki-i-startapy-20191211-142048/ (16.07.2021, свободный).

[15] The Pulse of Fintech 2019. Biannual global analysis of investment in fintech (31.07.2019) [Электронный ресурс] – URL: https://assets.kpmg/content/dam/kpmg/xx/pdf/2019/07/pulse-of-fintech-h1-2019.pdf (16.07.2021, свободный).

[16] Курс на финтех: перспективы развития рынка в России (2017) [Электронный ресурс] – URL: https://ru.investinrussia.com/data/files/sectors/EY-focus-on-fintech-russian-market.pdf (16.07.2021, свободный).

[17] Сергеева Ю. Вся статистика интернета на 2019 год – в мире и в России (11.02.2019) [Электронный ресурс] – URL: https://www.web-canape.ru/business/vsya-statistika-interneta-na-2019-god-v-mire-i-v-rossii/ (дата обращения 17.07.2021 г., свободный).

[18] Мировой рынок FINTECH (2019) [Электронный ресурс] – URL: https://innoagency.ru/files/FinTech_StartupCafe_2020.pdf (дата обращения 17.07.2021 г., свободный).

[19] Проникновение финансово-технологических услуг в мегаполисах России и в мире (2017) [Электронный ресурс] – URL: https://ru.investinrussia.com/data/file/EY-fintech-index-russia-rus-2017.pdf (18.07.2021, свободный)

[20] Fintech Market Entry to CIS, Central Asia, and Mongolia (23.06.2019) [Электронный ресурс] – URL: https://fintech.aifc.kz/files/pages/2306/documents/1/fintech-market-entry-to-cis-central-asia-and-mongolia.pdf (18.07.2021, свободный)

[21] Частные финансовые технологии как инструмент устойчивого развития бизнеса в России и Казахстане.Тенденции на рынке финансовых технологий (16.12.2018) [Электронный ресурс] – URL: https://www2.deloitte.com/content/dam/Deloitte/ru/Documents/research-center/Chastnye-finansovye-tekhnologii-kak-instrument-ustojchivogo-razvitiya-biznesa-Rossii-Kazahstane.pdf (18.07.2021, свободный).

[22] Финтех в России 2018: в поисках нового рынка (2018) [Электронный ресурс] – URL: https://bloomchain-cdn.s3.amazonaws.com/uploads/pdf/d295a324-b498-11ea-8a68-0242ac130004/original.pdf?v=63762914716 (18.07.2021, свободный).

[23] ФИНТЕХ 2019: годовое исследование рынка финансовых технологий в России (2019) [Электронный ресурс] – URL: https://bloomchain-cdn.s3.amazonaws.com/uploads/pdf/9b7d1e8e-b499-11ea-9b11-0242ac130004/original.pdf?v=63762914721 (18.07.2021, свободный).

[24] «Союз "телеком + финтех" захватит рынок» — как цифровые экосистемы вытесняют традиционные банки (15.10.2020) [Электронный ресурс] – URL: https://probusiness.io/strategy/7582-soyuz-telekom-fintekh-zakhvatit-rynok-kak-cifrovye-ekosistemy-vytesnyayut-tradicionnye-banki.html (18.07.2021, свободный).

[25] Каталог стартапов [Электронный ресурс] – URL: http://list.fintech-lab.ru/ (18.07.2021, свободный).

[26] Global FinTech Adoption Index 2019 (2019) [Электронный ресурс] – URL: https://www.ey.com/en_gl/ey-global-fintech-adoption-index (19.07.2021, свободный).

[27] Исследование рынка технологического предпринимательства в России 2020 (21.12.2020) [Электронный ресурс] – URL: https://drive.google.com/file/d/1NsSN3e_NkGS1k2dfVb7cx6fXX8jHCNaA/view (19.07.2021, свободный).

[28] Исследование рынка технологического предпринимательства в России 2019 (20.12.2019) [Электронный ресурс] – URL: https://drive.google.com/file/d/1h4ZDoT1fYBoMMYW7HPK2qdqtTYJV5rnN/view (19.07.2021, свободный).

[29] Исследование рынка технологического предпринимательства в России 2018 (27.12.2018) [Электронный ресурс] – URL: https://drive.google.com/file/d/1uI1y-Fdsa-cAhjVwsstDu2Y6LZulgYKt/view (19.07.2021, свободный).

[30] Седых, И.А. Рынок инновационных финансовых технологий и сервисов (12.09.2019) [Электронный ресурс] – URL: https://dcenter.hse.ru/data/2019/12/09/1523584041/Рынок%20финансовых%20технологий-2019.pdf (19.07.2021, свободный).

[31] Лобанов, А. Перспективы банковского дела в эпоху финтеха: взгляд через призму теории финансового посредничества (06.12.2017) [Электронный ресурс] – URL: https://riskconference.ru/wp-content/uploads/2019/10/Lobanov.pdf (19.07.2021, свободный).

[32] Как использовать тренды финтеха 2021 для роста бизнеса (15.01.2021) [Электронный ресурс] – URL: https://www.azoft.ru/blog/fintech-trends-2021/ (19.07.2021, свободный).

[33] В центре внимания – клиенты Как ФинТех-сегмент меняет банковский рынок (2016) [Электронный ресурс] – URL: https://www.pwc.ru/ru/banking/publications/fintech-changes.pdf (19.07.2021, свободный).

[34] Алешкина Т. Банки и финтех: симбиоз или конкуренция? (08.04.2019) [Электронный ресурс] – URL: https://frankrg.com/3247 (19.07.2021, свободный).

[35] Digital Banking Maturity-2020. How banks are responding to digital (r)evolution? (октябрь 2020) [Электронный ресурс] – URL: https://www2.deloitte.com/content/dam/Deloitte/ce/Documents/financial-services/ce-digital-banking-maturity-2020.pdf (20.07.2021, свободный).

[36] Уровень цифровой зрелости банков ― 2020 (12.10.2020) [Электронный ресурс] – URL: https://ict.moscow/research/uroven-tsifrovoi-zrelosti-bankov-2020/ (20.07.2021, свободный).

[37] Необанки и lifetime-советники: банковские инновации ближайших десятилетий (01/09/2020) [Электронный ресурс] – URL: https://trends.rbc.ru/trends/futurology/5f4d3aa99a794781e4b9ae68 (20.07.2021, свободный).

[38] Как российские компании строят экосистемы: что происходит и чего ожидать (06.02.2020) [Электронный ресурс] – URL: https://vc.ru/u/163530-nikolay-sedashov/105427-kak-rossiyskie-kompanii-stroyat-ekosistemy-chto-proishodit-i-chego-ozhidat (20.07.2021, свободный).

[39] Гужиков, П. Open Banking, криптопереводы и зарплата в любой момент: тренды fintech 2021 (16.12.2020) [Электронный ресурс] – URL: https://rb.ru/opinion/trends-fintech-2021/ (20.07.2021, свободный).

[40] Обзор венчурной индустрии России за 2019 год и первое полугодие 2020 года (2020) [Электронный ресурс] – URL: https://www.pwc.ru/ru/publications/money-tree/pwc-money-tree-2020.pdf (20.07.2021, свободный).

[41] Размывание границ: Как компании сегмента FinTech влияют на сектор финансовых услуг ) [Электронный ресурс] – URL: https://www.pwc.ru/ru/banking/publications/fintech-global-report-rus.pdf (20.07.2021, свободный).

[42] 2020 Banking & Fintech. Обзор трендов в банковском бизнесе и финтехе (2020) [Электронный ресурс] – URL: https://spektr.team/pdfjs/web/2019bankingtrends.html?file=2019bankingtrends.pdf&fbclid=IwAR2fq65Wc6O2VTyKjlJfkZfD4rnWfl33hv7_l5_7IctyBGS_BfjQCArK8Gg (20.07.2021, свободный).

[43] Доля проблемных кредитов будет расти (11.03.2021) [Электронный ресурс] – URL: https://actualcomment.ru/dolya-problemnykh-kreditov-budet-rasti-2103111812.html (20.07.2021, свободный).

[44] Итоги 2020 года для рынка МФО и прогноз на 2021-й: отпечаток пандемии (30.06.2021) [Электронный ресурс] – URL: https://raexpert.ru/researches/mfo/2020/ (21.07.2021, свободный).

[45] Голые кредиты: китайская молодёжь активно берет микрозаймы, оставляя под залог интимные фото (03.12.2018) [Электронный ресурс] – URL: https://www.cossa.ru/news/226800/ (22.07.2021, свободный).

[46] Побочное явление цифровизации: как в России крадут и продают персональные данные (02.07.2021) [Электронный ресурс] – URL: https://www.forbes.ru/tehnologii/433651-pobochnoe-yavlenie-cifrovizacii-kak-v-rossii-kradut-i-prodayut-personalnye-dannye (22.07.2021, свободный).

[47] Финансовый регулятор раскрыл объем мошеннических операций в 2020 году (23.06.2020) [Электронный ресурс] – URL: https://долг.рф/short_news/160461/?utm_source=yxnews&utm_medium=desktop (22.07.2021, свободный).

[48] Риски применения финансовых технологий и создание условий для их снижения (26.12.2017) [Электронный ресурс] – URL: http://rfinance.ru/live/analitics/?id=19930 (22.07.2021, свободный).

[49] Взлет и крах старейшей европейской финтех-компании Wirecard (12.07.2020) ) [Электронный ресурс] – URL: https://thebell.io/finteh-afera-veka-novyj-manevr-mishustina-i-slezhka-cherez-twitter (22.07.2021, свободный).

[50] Банки рассказали, какие риски представляют экосистемы для рынка (20.07.2021) [Электронный ресурс] – URL: https://www.law.ru/news/28914-banki-rasskazali-kakie-riski-predstavlyayut-ekosistemy-dlya-rynka (22.07.2021, свободный).

[51] Экосистемное администрирование. Пять вопросов о планах ЦБ ограничить доминирование технологических лидеров рынка (02.04.2021) Электронный ресурс] – URL: https://www.rbc.ru/newspaper/2021/04/05/6066bbd79a79473d88391479 (22.07.2021, свободный).

[52] Кибербезопасность 2016 – 2017: от итогов к прогнозам (26.01.2017) [Электронный ресурс] – URL: https://www.ptsecurity.com/upload/corporate/ru-ru/analytics/Cybersecurity-2016-2017-rus.pdf (дата обращения: 18.05.2021).

[53] Актуальные киберугрозы — 2017. Тренды и прогнозы (06.03.2017) [Электронный ресурс] – URL: https://www.ptsecurity.com/upload/corporate/ru-ru/analytics/Cybersecurity-threatscape-2017-rus.pdf (дата обращения: 18.05.2021).

[54] Кибербезопасность 2017-2018: цифры, факты, прогнозы (13.12.2017) [Электронный ресурс] – URL: https://www.ptsecurity.com/ru-ru/research/analytics/cybersecurity-2017-2018/ (дата обращения: 18.05.2021).

[55] Кибербезопасность 2018-2019: цифры, факты, прогнозы (18.12.2018) [Электронный ресурс] – URL: https://www.ptsecurity.com/ru-ru/research/analytics/cybersecurity-2018-2019/ (дата обращения: 18.05.2021).

[56] Актуальные киберугрозы — 2018. Тренды и прогнозы (12.03.2019) [Электронный ресурс] – URL: https://www.ptsecurity.com/upload/corporate/ru-ru/analytics/Cybersecurity-threatscape-2018-rus.pdf (дата обращения: 18.05.2021).

[57] Кибербезопасность 2019-2020. Тренды и прогнозы (19.12.2019) [Электронный ресурс] – URL: https://www.ptsecurity.com/ru-ru/research/analytics/cybersecurity-2019-2020/ (дата обращения: 18.05.2021).

[58] Актуальные киберугрозы: итоги 2020 года (28.04.2021) [Электронный ресурс] – URL: https://www.ptsecurity.com/ru-ru/research/analytics/cybersecurity-threatscape-2020/ (дата обращения: 18.05.2021).

[59]Обзор операций, совершенных без согласия клиентов финансовых организаций за 2019 год: аналитический отчет Департамента информационной безопасности Банка России (19.02.2020) [Электронный ресурс] – URL: https://cbr.ru/Collection/Collection/File/32189/Review_of_transactions_2019.pdf (дата обращения: 23.07.2021).

[60] Обзор операций, совершенных без согласия клиентов финансовых организаций за 2020 год: аналитический отчет Департамента информационной безопасности Банка России (12.06.2021) [Электронный ресурс] – URL: https://cbr.ru/Collection/Collection/File/32190/Review_of_transactions_2020.pdf (дата обращения: 23.07.2021)

[61] Тестирование на проникновение в организациях кредитно-финансового сектора (20.02.2020) [Электронный ресурс] – URL: https://www.ptsecurity.com/ru-ru/research/analytics/pentest-finance-2020/ (дата обращения: 23.07.2021).

[62] Статистика уязвимостей финансовых приложений (24.04.2018) [Электронный ресурс] – URL: https://www.ptsecurity.com/ru-ru/research/analytics/financial-application-vulnerabilities-2018/ (дата обращения: 23.07.2021).

[63] Защищенность кредитно-финансовой сферы, итоги 2018 года. Оценка Positive Technologies (05.07.2020) [Электронный ресурс] – URL: https://www.ptsecurity.com/ru-ru/research/analytics/credit-and-financial-security-2019/ (дата обращения: 23.07.2021).

Источники:

2. Wójcik D. Financial Geography I: Exploring FinTech – Maps and concepts // Progress in Human Geography. – 2021. – № 45(3). – p. 566–576. – doi: 10.1177/0309132520952865.

3. Семеко Г.В. Новые финансовые технологии: глобальные тренды и особенности России // Экономические и социальные проблемы России. – 2020. – № 1. – c. 50–75.

4. Борисова О.В. Рынок финансовых технологий и тенденции его развития // Финансы и кредит. – 2018. – № 24 (8). – c. 1844–1858. – doi: 10.24891/fc.24.8.1844.

5. Масленников В.В. Новые финансовые технологии меняют наш мир // Финансы: теория и практика. – 2017. – № 21 (2). – c. 6–12.

6. Sheng T. The effect of fintech on banks’ credit provision to SMEs: Evidence from China // Finance Research Letters. – 2021. – № 39. – doi: 10.1016/j.frl.2020.101558.

7. Puschmann T., Hoffmann C. H., Khmarskyi V. How green fintech can alleviate the impact of climate change—The case of Switzerland // Sustainability. – 2020. – № 12(24). – p. 1–28. – doi: 10.3390/su122410691.

8. Fitri A. Book Review: The Fintech Book: the Financial Technology Handbook for Investors, Entrepreneurs and Visionaries // Journal of Indonesian Economy and Business. – 2016. – № 31(3). – p. 345–348.

9. Schueffel P. Taming the Beast: A Scientific Definition of Fintech // Journal of Innovation Management. – 2017. – № 4(4). – p. 32–54. – doi: 10.24840/2183-0606_004.004_0004.

10. Demertzis M., Merler S., Wolff G. B. Capital markets union and the Fintech opportunity // Journal of Financial Regulation. – 2018. – № 4(2). – p. 157–165. – doi: 10.1093/jfr/fjx012.

11. Gelis P. Why FinTech Banks Will Rule the World. / In The FinTech Book. - John Wiley & Sons, Ltd., 2016. – 235–237 p.

12. Wang J. Technology, the nature of information, and fintech marketplace lending // Federal Reserve Bank of Boston Research Paper Series Current Policy Perspectives Paper. – 2018. – № 18–3.

13. Belozyorov S., Sokolovska O., Kim Y. Fintech as a Precondition of Transformations in Global Financial Markets // Foresight and STI Governance. – 2020. – № 14 (2). – p. 23–35. – doi: 10.17323/2500-2597.2020.2.23.35.

14. Барыкин С. А. Риски и перспективы государственного регулирования рынка финансовых технологий в Азии в рамках сценарного анализа // Ars Administrandi (Искусство управления). – 2019. – № 11 (3). – c. 473-487. – doi: 10.17072/2218-9173-2019-3-473-487.

15. Филлипов Д.И. Инновационные регулирующие технологии: переосмысление финансового надзора // Вестник Российского экономического университета им. Г. В. Плеханова. – 2018. – № 5 (101). – c. 54–69. – doi: 10.21686/2413-2829-2018-5-54-68.

16. Ситник А.А. Финансовые технологии: понятие и виды // Актуальные проблемы российского права. – 2019. – № 6 (103). – c. 27–31.

17. Сулименко О.В., Рябова К.А. Развитие цифрового банкинга и финтех-компаний // Финансовые исследования. – 2019. – № 4 (65). – c. 78–83.

18. Кох Л.В., Кох Ю.В. Банки и финтех-компании: конкуренты или партнеры // Вестник Забайкальского государственного университета. – 2019. – № 25 (6). – c. 111–122.

19. Поддубная М.Н., Волков Е.Я. Особенности и факторы развития системы финтех // Международный журнал гуманитарных и естественных наук. – 2021. – № 2-1 (53). – c. 202–206.

20. Власкин П.Г. Роль развития финансовых технологий в преодолении вековой стагнации // Инновации и инвестиции. – 2020. – № 12. – c. 31–37.

21. Мазитова Э.Т., Приходько Р.В. Финансовые технологии и их роль в стабилизации экономики // Научный журнал НИУ ИТМО. Серия «Экономика и экологический менеджмент». – 2020. – № 1. – c. 55–69. – doi: 10.17586/2310-1172-2020-13-1-55-68.

22. Басова А.Г., Оглоблина Е.В. Современные регулятивные инновации на мировом финансовом рынке // Ученые записки Крымского федерального университета имени В. И. Вернадского. Экономика и управление. – 2020. – № 6-72 (2). – c. 14–31.

23. Пискарев Д.М. Управление рисками участников цифрового финансового рынка посредствам усовершенствованной концепции цифровой экспериментальной среды (регулятивной песочницы) // Инновации и инвестиции. – 2020. – № 11. – c. 200–205.

24. Поветкина Н.А., Леднева Ю.В. «Финтех» и «регтех»: границы правового регулирования // Право. Журнал Высшей школы экономики. – 2018. – № 2. – c. 46–67. – doi: 10.17323/2072-8166.2018.2.46.67.

25. Богдановская И.Ю. Сетевая нейтральность: политико-правовые аспекты (на примере опыта США) // Информационное право. – 2015. – № 4. – c. 39-44.

26. Ручкина Г.Ф. Банковская деятельность: переход на новую модель осуществления, или «Финтех» как новая реальность // Банковское право. – 2017. – № 4. – c. 55-62.

27. Ваганова О.В., Коньшина Л.А. Развитие рынка финансовых технологий: зарубежный опыт и отечественная практика // Научный результат. Экономические исследования. – 2020. – № 7 (1). – c. 80-88. – doi: 10.18413/2409-163 4-2021 -7-1 -0-9.

28. Vaganova O.V., Konshina L.A., Belotserkovsky E.D. Prospects for the development of key fintech segments in Russia // Research result. Economic research. – 2020. – № 6 (2). – p. 3-12. – doi: 10.18413/2409-1634-2020-6-2-0-1.

29. Барыкин С. А. Новые возможности и вызовы для системы регулирования финансового сектора в результате развития мирового рынка финансовых технологий // Ars Administrandi (Искусство управления). – 2020. – № 12 (1). – c. 79-92. – doi: 10.17072/2218-9173-2020-179-92.

30. Kroner M. API deep dive: who will thrive in an open banking world? Why meeting regulatory requirements is not enough for banks to remain relevant // Journal of Digital Banking. – 2018. – № 2 (3). – p. 198-203.

31. Klus M. F., Lohwasser T. S., Holotiuk F. et al. Strategic alliances between banks and fintechs for digital innovation: motives to collaborate and types of interaction // The Journal of Entrepreneurial Finance. – 2019. – № 21 (1).

32. Stulz R. M. FinTech, BigTech, and the future of banks // Journal of Applied Corporate Finance. – 2019. – № 31 (4). – p. 86-97. – doi: 10.1111/jacf.12378.

33. Cristiano F. From Simulations to Simulacra of War: Game Scenarios in Cyberwar Exercises // Journal of War and Culture Studies. – 2018. – № 11(1). – p. 22–37. – doi: 10.1080/17526272.2017.1416761.

34. Harknett R. J., Smeets M. Cyber campaigns and strategic outcomes // Journal of Strategic Studies. – 2020. – № 4. – p. 36–42. – doi: 10.1080/01402390.2020.1732354.

35. Libicki M. C. Cyberwar is What States Make of It // The Cyber Defense Review. – 2020. – № 5(2). – p. 77–87.

36. Черных А.А. Анализ влияния цифровизации на финансовые рынки на примере США и КНР // Экономика и бизнес: теория и практика. – 2021. – № 5-3 (75). – c. 177–183.

37. Матвеевский С.С., Бердышев А.В. Fintech-компании и их взаимодействие с банками: международный и российский опыт // Вестник университета. – 2020. – № 11. – c. 174-180. – doi: 10.26425/1816-4277-2020-11-174-180.

38. Косарев В.Е. О цифровой эволюции банков в направлении необанков // Финансовые рынки и банки. – 2020. – № 3. – c. 56–61.

Страница обновлена: 04.01.2026 в 20:36:56

Download PDF | Downloads: 88 | Citations: 23

Russian fintech in the national financial system: protector of interests or hidden threat?

Eshtokin S.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 11, Number 8 (August 2021)

Abstract:

Subject. Relevance of the theme of the article is due to the dualistic role of fintech in the evolution of the financial market of the Russian Federation. On the one hand, financial technology is qualitatively changing the financial market, making it more progressive and developed; on the other hand, fintech is a real threat to national security due to the increasing need to access personal data of citizens and participate in the formation of their consumer behavior, which become an object of cyber attacks and hacking. Fintech is a natural step in the evolution of the financial market in the digital economy.

However, its decent and safe functioning requires joint efforts of the state regulator, fintech companies and digital infrastructure providers to find a better balance of interests between the desire to comply with international practices of digitalization of the economy and issues of national security of the Russian financial system.

The purpose of the research is to study fintech from the position of possible benefits and threats to the national financial system of the Russian Federation.

The subject of the research is the processes of development and functioning of fintech services and products in the Russian national financial system.

Methods. To study the concept of fintech as a scientific concept, the author used general scientific methods, such as observation, comparison, measurement, analysis and synthesis, method of logical reasoning. To implement quantitative and qualitative characteristics of fintech as an independent actor of the financial system of the country, specific scientific methods were applied. They are as follows: static analysis, expert assessments, graphical method. To assess potential threats and opportunities for capacity building of the financial system of the Russian Federation the Foresight method was used. The validity and reliability of the results of scientific research is ensured by the correctness and rigor of the construction of the logic and scheme of research. Scientific and practical studies of Russian and foreign scientists in the field of financial digital technologies, digital economy and public administration were used as the methodological and fundamental basis for the research. The statistical data were based on public analytical reports of the Central Bank, thematic reports "Cybersecurity. Trends and Forecasts" by PT Security, thematic materials of PWC consulting agency.

Results. The main opportunities of fintech for the stability and security of the national financial system are expressed in the following aspects: improving the technological sophistication and competitiveness of the financial market; ensuring technological autonomy of the financial and banking sector of the country; improving the financial culture and literacy of the population. The most urgent challenges and threats of fintech development for Russian reality are the following: formation of financial bubbles in the sphere of microcredit and P2P-loans; misuse of personal information about clients for commercial purposes; use of fintech services for money laundering and terrorism financing; risks of misleading users about service providers; agency conflicts of fintech ecosystems participants; threat of intervention and external influence on the financial market by foreign market places and other organizations.

Outlook. Further study of the development of fintech as part of the national financial system of the Russian Federation is recommended to continue from the position of a deeper study of the analysis of fintech sector participants, mechanisms and tools for financing and monetization of projects for the development of fintech products, as well as an expert assessment of possible options for creating a "regulatory sandbox" for testing financial and legal aspects of regulating fintech business activities, taking into account the interests of ensuring national economic and cybersecurity.