Факторы и тенденции развития финансовых технологий в России и в мире

Зеленева Е.С.1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 76 | Цитирований: 2

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 7 (Июль 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54310538

Цитирований: 2 по состоянию на 07.12.2023

Аннотация:

В современных условиях деглобализации наблюдается тенденция развития внутренних финансовых технологий в странах мира. Геополитическая нестабильность определяет новые факторы финансового развития государств, одним из которых выступает инновационное развитие финансового сектора, что определяет актуальность исследования факторов и тенденций развития финансовых технологий. Целью исследования является выявление факторов и систематизация тенденций развития финансовых технологий, а также разработка практических рекомендаций по использованию финансовых инноваций в целях обеспечения устойчивого финансового развития России. Для достижения данной цели в работе используются прикладные методы статистического и структурного анализа. Результаты исследования показали, что финансовые технологии развиваются наиболее быстро в странах, где достаточен объем внешних и внутренних инвестиций в финансовые инновации, значительно количество потенциальных потребителей финтех-услуг и уровень их финансовой и информационной грамотности, высок уровень развития технологической и финансовой инфраструктуры, развито правовое обеспечение функционирования финтех-компаний. Эмпирическое исследование сделать выводы о том, что дальнейшее развитие российских финансовых инноваций может быть обеспечено развитием конкуренции в платежной сфере, развитием независимости мобильного банкинга от зарубежных операционных систем, развитием открытого банкинга, внедрением цифрового рубля, и расширением рынка российского финансовых технологий на страны Востока и Азии.

Ключевые слова: финансовые технологии; цифровые инновации; финтех-кредит; инвестиции; финансовая грамотность; риски инноваций

Финансирование:

Статья подготовлена по результатам исследований, выполненных за счет бюджетных средств по государственному заданию Финуниверситета.

JEL-классификация: G10, G20, G21, O31

Введение

Цифровизация затрагивает различные сферы жизни общества, в том числе и финансовую. Авторы ряда исследований доказывают, что развитие цифровых технологий способствует финансовому развитию государства, обеспечивая более высокое качество и доступность финансовых услуг для населения и бизнеса [1-4]. Благодаря развитию инноваций в финансовом секторе появилась финтех-отрасль, состоящая из компаний, предлагающих финансовые услуги с использованием цифровых технологий. К таковым компаниям относят финтех-компании и бигтех-компании.

Исследуя развитие отрасли финтеха, авторы обычно уделяют внимание конкретному государству или группе стран и анализируют развитие финансовых технологий на макроуровне [5-6]. Также мы находим работы, посвященные анализу развития финансовых технологий на конкретные экономические и финансовые показатели государств [7-9]. При этом мы не находим работ, обобщающих текущие результаты развития мирового финтех-рынка, факторы и тенденции его развития.

Целью данного исследования является выявление факторов и систематизация тенденций развития финансовых технологий в странах мира. На основе выявленных факторов и тенденций представляется необходимой разработка практических рекомендаций по использованию финансовых инноваций в целях обеспечения устойчивого финансового развития России.

Научная новизна исследования состоит в применении комплексного подхода к анализу состояния мирового финтех-рынка, который позволяет выявить и систематизировать факторы и тенденци развития финансовых технологий на мировом уровне.

Основная часть

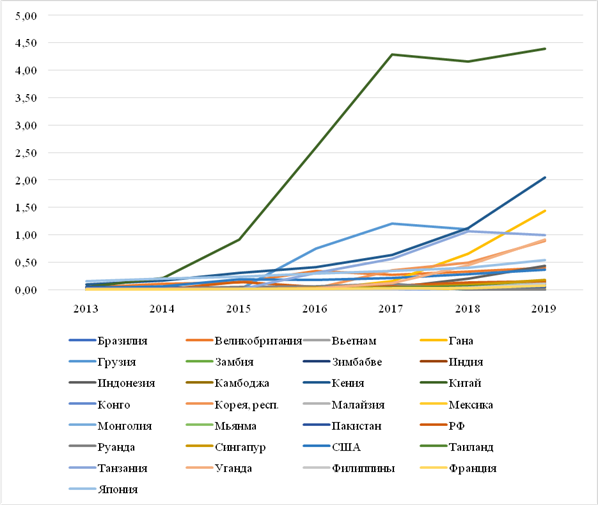

Всемирный банк оценивает развитие финтех-рынка методом анализа объема кредитов, выданных финтех-сегментом, по отношению к объему ВВП (валовой внутренний продукт) [10]. Рассмотрим динамику данного показателя по странам мира на графике (рис. 1).

Рисунок 1. Страновой анализ динамики объема кредитов, выданных финтех-компаниями, по отношению к объему ВВП, %.

Источник: построено авторами по данным Всемирного банка [10]

Как видно по рисунку 1, развитие финтех-отрасли в мире началось после 2015 г. в результате постепенного наращения инвестиций в финтех-стартапы и в формирование технологичных экосистем. Удобство прямого инвестирования в отрасль, персонализированность и доступность предлагаемых услуг способствовали росту спроса на финтех-сервисы. Однако данный спрос еще не достиг предела – в большинстве стран мира доля кредитов, выданных финтех-компаниями, составляет менее 2% от ВВП, что говорит о возможности и необходимости дальнейшего развития мирового финтех-рынка. Рисунок 1 также наглядно показывает, что среди стран мира лидером по развитию финансовых технологий является Китай. Географию развития финтеха можно наблюдать на рисунке 2 (см. рис. 2).

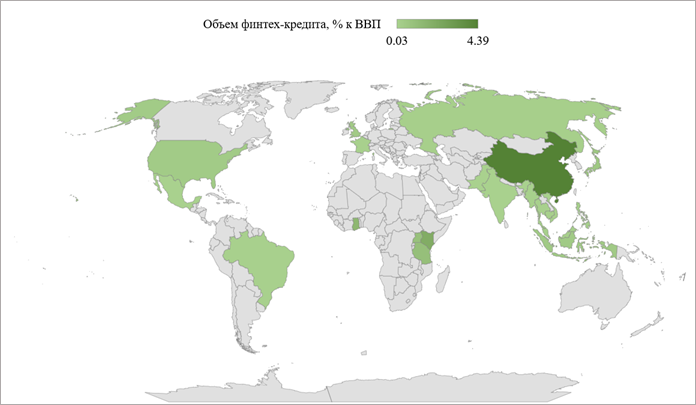

Рисунок 2. Карта развития мирового финтех-рынка.

Примечание: серые области означают страны, в которых объем кредитов, выданных финтех-компаниями, по отношению к объему ВВП составляет менее 0,03%.

Источник: построено авторами по данным Всемирного банка [10]

Как видно по рисунку 2, Китай можно назвать мировым лидером по объему предоставленного финтех-кредита по отношению к ВВП. Лидерство Китая связано с рядом причин:

1. Социальные причины. Население Китая отличается терпеливостью, усидчивостью, дисциплинированностью, сплоченностью. Данные качества способствуют созданию технологических инноваций, лежащих в основе создания финансовых технологий. Кроме того, население Китая склонно не только создавать технологии, но и внедрять в повседневную жизнь: по количеству пользователей смартфонами Китай занимает первое место в мире, а процент пользователей смартфонами среди населения составляет 68,4% [11]. Следовательно, рынок Китая насчитывает максимальное среди стран мира потенциальное число пользователей финтех-сервисов;

2. Политические причины. Власти Китая создают благоприятные условия для развития финтех-индустрии, развивая регуляторную среду. Регуляторы в лице Народного банка Китая и ряда министерств создают правовую основу функционирования различных инновационных финансовых сфер, создают регулятивные песочницы для апробации финансовых инноваций, а также используют инновационные технологии в процессе регулирования (RegTech). Развитию финансовых инноваций в Китае также способствовала либерализация процентных ставок. В течение значительного периода регулирующие органы в Китае жестко контролировали процентные ставки на финансовых рынках страны. Ситуация изменилась в июле 2013 года, когда регулирующие органы отменили минимальные ставки кредитования, предоставив финансовым учреждениям большую автономию в определении ставок кредитования на основе рыночных сил. В рамках этого перехода появляются финтех-услуги, такие как взаимные фонды денежного рынка [12];

3. Экономические причины. Доступность венчурного капитала позволила поставщикам финтех-услуг расширить сферу инновационной деятельности и расти заметными темпами. Традиционные поставщики финансовых услуг вкладывают значительные средства в свои собственные цифровые преобразования и дочерние финтех-компании. Тенденция инвестирования в финтех помогает традиционным банкам становиться более привлекательными для современных, технически подкованных потребителей, привлекать больше депозитов и наращивать дальнейшие инвестиции в финтех [13].

Кроме того, высоко развитие финтех-рынка в Азиатско-тихоокеанском регионе (далее – АТР), что наглядно на карте. Успех развития финтеха в данном регионе можно связать с несколькими факторами:

1. Сотрудничество с Китаем и внедрение его опыта как мирового лидера сферы финансовых инноваций;

2. Страны АТР имеют перспективы повышения финансовой грамотности населения как потенциальных пользователей финтех-услуг, что привлекает поток иностранных инвестиций в отрасль. Особенно стремительно развиваются инновации в платежной системе, которые позволяют как увеличивать количество пользователей банковских счетов, так и осуществлять платежи без открытия счета, например, это актуально для лиц, не имеющих документов, подтверждающих личность.

Развитие финтеха в странах Европы и Америки обосновано притоком инвестиций, в том числе внутренних, высоким уровнем технологического развития стран, созданием благоприятных условий труда для финтех-специалистов, высоким уровнем грамотности потребителей финтех-сервисов. Однако рисунок 2 также показывает очаги развития финтеха в странах Африки (Кения, Танзания, Уганда и Гана), для которых малохарактерны перечисленные факторы успеха развития финансовых технологий. В настоящее время в Африке около 90% транзакций осуществляются с использованием наличных денежных средств. При этом растет число пользователей смартфонами, наблюдается урбанизация общества. Это означает, что доходы от внедрения финтеха в страны Африки имеют высокий потенциал для роста. Данный потенциал способствует привлечению инвестиций в африканский финтех со стороны развитых стран: более 70% венчурных инвестиций привлекаются из стран Северной Америки. Однако развитие инноваций затрудняет ряд факторов:

1. Недостаточно развитая инфраструктура для осуществления платежей, слабое проникновение интернета и мобильной связи в различные регионы стран Африки;

2. Низкий уровень доходов, финансовой и цифровой грамотности населения, которое является потенциальным потребителем финтех-сервисов;

3. Быстро меняющееся регулирование финансового сектора, что затрудняет возможности подстраиваться финтеху под условия в конкретном государстве.

Несмотря на серьезные препятствия финтех в Африке продолжает развиваться. Успешные африканские финтех-компании адаптировали бизнес-модели к уникальным экономическим реалиям и потребностям клиентов. По опыту крупнейших африканских финтех-стартапов можно выделить особенности развития инноваций в финансовом секторе африканских стран:

1. Предложение финансовых инноваций должно быть подстроено под условия рынка. Развитию финтеха может предшествовать развитие платежной инфраструктуры, поэтому в Африке поставщики нефинансовых продуктов часто перерастают в финтех.

2. Так как 90% населения Африки используют наличные деньги для осуществления платежей, возникает проблема информирования потенциальных клиентов об инновациях. С этой целью финансовые компании создают альянсы с крупными ретейлерами для информирования о финтех-сервисах и дальнейшего привлечения клиентов [14].

3. Африканский финтех использует агрессивные стратегии ценообразования с целью привлечь необходимое число финтех-пользователей даже с учетом низкого уровня благосостояния населения. В дальнейшем финтех-компании получают доходы за счет эффекта масштаба, так как в условиях низкого уровня доходов населения стран Африки резкий рост цен может привести к потере значительного числа клиентов.

4. Для сохранения доли рынка финтех-компании в Африке среди перечня предоставляемых инновационных финансовых услуг выделяют те услуги, которые являются надежным источником дохода [14].

Таким образом, развитие финтеха в Африке связано с потенциалом будущего роста, хотя и влечет необходимость решения ряда инфраструктурных проблем и проблем развития общества.

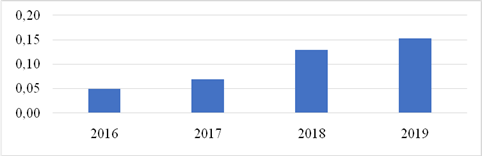

Россия также входит в число стран-лидеров по развитию финтеха. Количество кредитов, предоставленных российскими финтех-стартапами в процентах к ВВП устойчиво растет с 2013 г. (см. рис. 3).

Рисунок 3. Динамика объема кредитов, выданных российскими финтех-компаниями, по отношению к объему ВВП, %.

Источник: построено авторами по данным Всемирного банка [10]

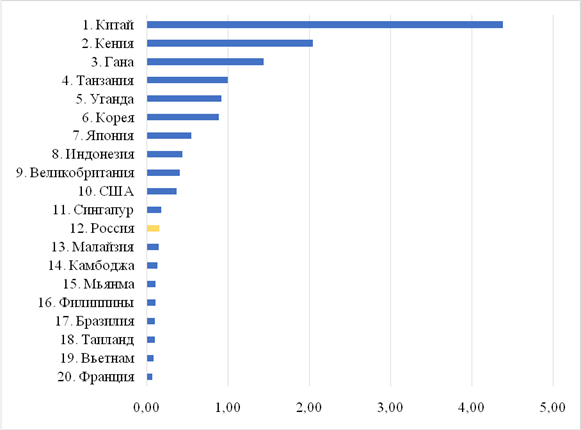

По рисунку 3 также видно, что объем кредитов, выданных российскими финтех-компаниями, все еще менее 1% ВВП. Но даже при таком низком показателе Россия входит в двадцатку стран-лидеров по объему финтех-кредитования (см. рис. 4).

Рисунок 4. Рейтинг стран-лидеров по объему кредитов, выданных финтех-компаниями, по отношению к объему ВВП, %.

Примечание: желтый столбец отличается цветом ввиду необходимости привлечения внимания к месту России в данном рейтинге.

Источник: построено авторами по данным Всемирного банка [10]

Успешность развития российского финтех-рынка связана с рядом факторов:

1. Цифровое развитие сопряжено с техническим развитием, которое является ресурсоемким, в то время как Россия богата природными ресурсами.

2. Развитию финтеха в России способствует концентрация финтех-специалистов и инвестиционных ресурсов в столичном регионе. Новые технологии результативно создаются и апробируются в столице, а затем поставляются в регионы. Данный центризм в развитии финтеха, с одной стороны, повышает конкурентоспособность столичных технологий на мировом уровне. С другой стороны, Россия сталкивается с неравномерностью использования инноваций в финансовом секторе по регионам.

3. Развитию финтеха в России способствует эффективное использование человеческих ресурсов за счет информационного развития общества: рутинную работу выполняет компьютер, в то время как трудозатраты человека связаны с решением задач в области инновационного развития. Идеи и разработки российских исследователей, творческих и изобретательных, также определяют конкурентоспособность российского финтеха.

4. В России создана эффективная правовая и информационная среда для развития технологий. Кроме того, результативная работа мегарегулятора создала условия стабильности и устойчивости финансовой системы, которые также содействуют внедрению инноваций в финансовый сектор.

5. Финтех в России персонифицирован. Инновационные сервисы разрабатываются в соответствии с запросами потребителей, что определяет высокий спрос на конечный финтех-продукт [15].

Однако конкурентоспособность российских финансовых технологий во многом зависит от следования мировым тенденциям. Согласно данным KPMG [16] в настоящее время мировой финтех активно развивается в следующих сферах: платежи, страхование, Regtech, кибербезопасность, управление капиталом, блокчейн и криптовалюты.

Платежная финтех-сфера является лидером по привлечению инвестиций. Платежные компании расширяют спектр своих услуг как напрямую, так и посредством различных партнерств. По итогам 2020-2022 гг. можно выделить следующие тенденции развития финансовых технологий в мире:

1. Повышенное внимание к разработке и инвестированию в платежные решения B2B (business-to-business).

2. Финтех-аналог традиционного кредита BNPL (buy now, pay later) развивается в сторону создания платформы, объединяющей кредиторов и заемщиков.

3. Платежные компании и инвесторы переключают внимание с привлечения новых клиентов на углубление взаимодействия с ними.

4. Рынок спроса и предложения на технологические инновации в платежной сфере развивается в сторону снижения цен на платежные инновации.

Учитывая экономическую нестабильность в мире, которая привела к падению стоимости сделок во многих областях, интересен факт, что в сфере финтех-платежей по-прежнему заключается значительный объем сделок [16]. Это указывает на важность развития инноваций и сотрудничества в платежном секторе, которая подтверждается интересом инвесторов к широкому кругу игроков в платежной сфере по всему миру.

В России в период геополитической нестабильности развитие инноваций в платежной сфере также приобрело особую необходимость. Стартапы предлагают кассовые решения, мобильные смарт-терминалы для бизнеса, платежные экосистемы для бизнеса, платформы для интеграции платежных решений. Актуальность обретают сервисы для оплаты и администрирования таможенных платежей, сервисы международных денежных переводов, сервисы для проведения платежей через голосовых ассистентов и иные платежные сервисы с использованием биометрических технологий. Финтех-компании помимо сервисов для физических лиц и нефинансовых организаций активно разрабатывают профильные решения для банков, наиболее актуальным из которых является открытая банковская платформа с каталогом готовых API-методов [17]. Банки, в свою очередь, разрабатывают программы пилотирования финтех-стартапов, инвестируют в создание инновационных финансовых технологий, особенно в части развития платежной сферы.

Сфера финтех-страхования (InsurTech) также является привлекательной для инвесторов. Однако ввиду экономической нестабильности в странах мира инвестиции направляются в большем объеме в страховые финтех-компании с высоким уровнем прогнозируемой рентабельности. Инвесторы при принятии решений о вложениях рассматривают вопрос о том, смогут ли страховые компании, которые процветали в благоприятных рыночных условиях, выдержать более сложные экономические условия. Выделяются следующие направления развития инновационного страхования:

1. Больше внимания со стороны потребителей уделяется компаниям-страховщикам, ориентированным на предоставление SaaS-решений (Software as a Service), позволяющих получить доступ к программному обеспечению, обслуживаемому страховыми финтех-компаниями и предоставляющему страховые услуги.

2. Страховые компании рассматривают возможности приобретения страховых финтех-стартапов, которые могли бы стратегически вписаться в их бизнес-систему.

3. Стремительно растет число стартапов, ориентированных на электронные страховые технологии

Российский сектор InsurTech развивается, следуя мировым тенденциям. Стартапы (Bestdoctor, Compensair, Мой Шлем, Simble, Inapp, Манго Страхование) предлагают готовые технологичные решения для конечного потребителя, к каковым относятся:

- технологичные услуги корпоративного медицинского обслуживания;

- онлайн-страхование, включая автострахование, корпоративное страхование, спортивное страхование;

- технологичные услуги автоматической выплаты компенсаций за задержку или отмену рейса.

Ряд стартапов (Mainslab, A1 Platform, Insurion и др.) предлагают технологичные решения, включая SaaS-решения, для страховых компаний, позволяющие автоматизировать страховые услуги, повысить их доступность для клиентов, проводить удаленные осмотры страховщиками и запускать новые страховые продукты [17].

В течение 2022 года инвестиции в Regtech продемонстрировали устойчивость перед лицом значительной геополитической неопределенности и макроэкономических проблем. Данная устойчивость отражает важность оказания помощи финансовым учреждениям в управлении их обязательствами по соблюдению требований и предоставлению. С ростом числа финансовых операций и транзакций, происходящих в цифровом формате, как компании, так и инвесторы признают, что использование Regtech является необходимостью для большинства финансовых учреждений, так как постоянно растущие затраты на соблюдение требований являются серьезной проблемой для компаний, предоставляющих финансовые услуги. Кроме того, транснациональные компании сталкиваются с особыми трудностями в обеспечении соблюдения требований параллельно в нескольких юрисдикциях. В связи с тем, что нормативное законодательство постоянно совершенствуются, растет спрос на Regtech, способный предоставлять более простые, выгодные и устойчивые решения для выполнения требований регуляторов.

Среди тенденций развития Regtech можно выделить следующие:

1. Совершенствование возможностей по обработке текущих нормативных изменений в различных юрисдикциях (например, Базель IV, правовое регулирование рынка криптоактивов в Евросоюзе, Закон об устойчивости цифровых операций, Закон об искусственном интеллекте, Закон о цифровых услугах, стандарты ESG) [16].

2. Растущее внимание к использованию технологий искусственного интеллекта и машинного обучения для реализации решений по борьбе с отмыванием денег.

3. Развитие Regtech с помощью технических платформ на основе искусственного интеллекта для получения информации о финансовых рисках.

Устойчивость инвестиций в Regtech показывает важность данного направления развития финансовых технологий: постоянно растущие требования регуляторов и волна цифровой трансформации являются ключевыми факторами, способствующими росту Regtech даже в период экономической нестабильности.

В России Regtech развивается по инициативе Банка России в части совершенствования системы внешнего аудита информационной безопасности, роботизации оценки активного рынка, разработки платформы стресс-тестирования для банков, автоматизации соблюдения надзорных требований. Возможно, дальнейшему развитию Regtech способствовало бы повышение вовлеченности участников финансового рынка в данный процесс.

Активное финтех-развитие сопровождается расширением использования различных платформ, специализированных бизнес-приложений финансовыми организациями. Отсюда возникает проблема доступа к данным, в том числе данным клиентов, большого количества сторон. Учитывая опасения, касающиеся конфиденциальности, финансовым компаниям важно сосредоточиться на обеспечении защиты данных и контроле доступа к данным. Это определяет необходимость развития такого финтех-направления как кибербезопасность. В настоящее время выделяют следующие тенденции развития финтех-кибербезопасности:

1. Создание инноваций, направленных на улучшение видимости и контроля поставщиков облачных и гипермасштабируемых услуг.

2. Повышенное внимание к повышению скорости реагирования на проблемы кибербезопасности с меньшим вмешательством человека.

3. Объединение фирм и консорциумов, занимающихся оценкой рисков. Гипермасштабные провайдеры приобретают нишевых игроков в сфере кибербезопасности, чтобы расширить спектр услуг.

Значительная часть инвестиций в кибербезопасность в 2022 году была сосредоточена на решениях, призванных помочь компаниям использовать автоматизацию, машинное обучение и интеллектуальный анализ данных в своих операционных центрах безопасности, чтобы ускорить выявление проблем и реагирование на них.

В России в настоящее время только пять стартапов предоставляют решения для кибербезопасности финансовых организаций: Safetech, Whyhappen, Sumsub, Мультифакторинг, Cybertonica [17]. Данные финтех-стартапы предлагают сервисы для защиты систем дистанционного банкинга и электронного документооборота, для предотвращения мошенничества, для защиты данных и процессов финансовых организаций, для мониторинга и оценки платежей на предмет риска. Ввиду небольшого числа участников рынка финтех-кибербезопасности важно выделить данное направление развития финансовых технологий как перспективное для России.

Важно также отметить, что в мире развивается финтех для управления активами. В 2022 году ESG приобрела значительную популярность во всем мире, отчасти благодаря энергетическому кризису в Европе и растущему вниманию правительств и компаний к достижению целей в области изменения климата. Все это способствовало росту интереса инвесторов к решениям, способным сочетать управление активами с принципами и результатами ESG. В мире уделяется большое внимание разработке решений для управления активами, направленных на расширение возможностей B2B, на повышение производительности за счет использования инновационных технологий [16]. В данном направлении развития финтеха выделяют следующие тенденции:

1. Финтех-компании работают над продвижением электронного банкинга через социальные сети, приложения и другие каналы, чтобы побудить клиентов инвестировать с использование инновационных сервисов.

2. Усиление внимания к использованию инновационных технологий для предоставления клиентам персонализированной и целенаправленной информации. При этом уделяется внимание к разработке продуктов, которые соответствуют потребностям клиентов в нижней части спектра благосостояния.

3. С появлением большего числа игроков в области технологий для состоятельных людей традиционный рынок частного банковского обслуживания открывается для данной категории клиентов, которые традиционно не имели доступа к продуктам и услугам роста благосостояния.

4. Поскольку ESG по-прежнему находится в центре внимания, финтех-компании могут расширить доступ к продуктам ESG и помочь состоятельным инвесторам, которые хотят вносить вклад в будущее планеты.

Данное направление также можно выделить как перспективное для развития финтеха в России. Хотя стартапы Thewaay и Cashoff уже предлагают решения для банков для персонализации отношений с клиентами [17], считаем важным для финансовых организаций расширять инвестиции в данное финтех-направление с целью повышения конкуренции между стартапами и создания новых технологичных решений.

Финтех продолжает развиваться и в направлении использования блокчейна. Новаторы используют основанные на блокчейне технологии для поддержки решений реальных задач, таких как проведение предварительной проверки расчетов в режиме реального времени, оптимизация трансграничных платежей и токенизация активов. Одна из тенденций, наблюдаемых в 2022 году, которая, как ожидается, будет расти в 2023 году, — это смещение внимания инвесторов с блокчейн-компаний, ориентированных на розничный рынок, на стартапы, ориентированные на предоставление решений для рынка малого и среднего предпринимательства (МСП). Одной из областей, которая все больше привлекает внимание, является предоставление решений для децентрализованного финансирования (DeFi), ориентированных на МСП, включая решения, ориентированные на ссудное финансирование МСП или торговое финансирование.

Выделяют и иные тенденции развития использования блокчейн-технологии:

1. Регулирующие органы совершенствуют и/или вводят правила для управления крипто-компаниями и деятельностью.

2. Инвесторы проводят более тщательную проверку потенциальных крипто-сделок и уделяют больше внимания управлению рисками и контролю.

3. Инвесторы и стартапы все больше внимания уделяют юрисдикциям с более строгим регулированием криптовалют, включая Японию, Гонконг и Сингапур.

4. Юрисдикции продолжают уделять внимание разработке и тестированию стейблкоинов [16].

В России блокчейн-технологии используются для создания и внедрения нефинансовых и финансовых решений. Например, проект Мастерчейн позволяет создавать бизнес-приложения, организовывая взаимодействие участников рынка, в том числе финансового рынка. Данный проект был запущен в 2020 г., поэтому в перспективе рассматривается его дальнейшее развитие [17].

Таким образом, уровень развития российского финтеха определяется как экономическими и технологическими условиями, так и следованием мировым тенденциям.

Выводы

Проведенный анализ мирового финтех-рынка показал, что Россия входит в число стран-лидеров по развитию финтех-сегмента. Это определяется рядом факторов: вовлеченность государства в цифровизацию финансовой сферы способствует созданию правовой среды и развитию внутреннего финансирования финтеха; уровень образования отечественных специалистов позволяет создавать инновации, эффективно используя существующие ресурсы; наличие потенциала развития финансовых технологий и повышения спроса на них за счет повышения финансовой и цифровой грамотности населения способствует росту интереса инвесторов к российским финтех-стартапам.

Основные тенденций развития финтех-сектора выделены по следующим секторам: финтех-платежи, финтех-страхование, Regtech, финтех-кибербезопасность, финтех-управление капиталом, блокчейн-технологии. Исследование российского опыта показало высокий уровень внедрения инноваций в платежную сферу и страхование. При этом выявлена необходимость расширения внедрения отечественных финтех-решений, способных сочетать управление активами с принципами и результатами ESG. Также выявлен недостаточно высокий уровень конкуренции между российскими стартапами, предлагающими решения для обеспечения кибербезопасности финансовых организаций. Среди направлений развития российского сегмента финтех выделена важность децентрализации развития Regtech и блокчейн-технологий.

В условиях роста деглобализации экономики считаем важным наличие положительных эффектов влияния финансовых инноваций на финансовое развитие России. Дальнейшее развитие и рост конкурентоспособности российского финтеха может быть обеспечено:

- развитием конкуренции в платежной сфере, в том числе посредством создания новых систем платежных карт, использующих инновации в платежных сервисах;

- развитием независимости мобильного банкинга от зарубежных операционных систем;

- повышением конкуренции на финансовом рынке посредством внедрения API (Application Programming Interface);

- внедрением цифрового рубля, использование которого повысит прозрачность операций и частично решит проблемы платежной системы, возникшие в условиях санкционных ограничений и связанные с проблемами оплаты товаров и услуг мобильными устройствами;

- расширением рынка российского финтеха на страны Востока и Азии и привлечением инвестиций из данных стран.

Источники:

2. Умаров Х.С. Роль финтех-стартапов в современном обществе // Финансы и кредит. – 2021. – № 8(812). – c. 1911-1930. – doi: 10.24891/fc.27.8.1911.

3. Криничанский К.В., Анненская Н.Е. Понятие и перспективы финансового развития // Вопросы экономики. – 2022. – № 10. – c. 20-36. – doi: 10.32609/0042-8736-2022-10-20-36.

4. Абрамова М.А., Дубова С.Е. Турбулентность угроз финансовой стабильности в новых реалиях развития денежной и платежной систем // Банковские услуги. – 2022. – № 7. – c. 9-18. – doi: 10.36992/2075-1915_2022_7_9.

5. Ha L.T. Effects of digitalization on financialization: Empirical evidence from European countries // Technology in Society. – 2022. – p. 101851. – doi: 10.1016/j.techsoc.2021.101851.

6. Muganyi T., Yan L., Yin Y. et al. Fintech, regtech, and financial development: evidence from China // Financial Innovation. – 2022. – № 29. – doi: 10.1186/s40854-021-00313-6.

7. Rickinghall M. Impact of Fintech on Islamic Bank Performance in Malaysia: Descriptive Study on Fintech // Frontiers in Artificial Intelligence and Applications. – 2022. – p. 93-102. – doi: 10.3233/FAIA220088.

8. Khai Nguyen Q., Cuong Dang V. The effect of FinTech development on financial stability in an emerging market: The role of market discipline // Research in Globalization. – 2022. – p. 100105. – doi: 10.1016/j.resglo.2022.100105.

9. Nie Z., Ling X., Chen M. The power of technology: FinTech and corporate debt default risk in China // Pacific-Basin Finance Journal. – 2023. – p. 101969. – doi: 10.1016/j.pacfin.2023.101969.

10. World bank data. [Электронный ресурс]. URL: https://www.worldbank.org/en/publication/gfdr/data/global-financial-development-database (дата обращения: 20.05.2023).

11. Top Countries / Markets by Smartphone Users. Newzoo.com. [Электронный ресурс]. URL: https://newzoo.com/insights/rankings/top-countries-by-smartphone-penetration-and-users (дата обращения: 20.05.2023).

12. Li H., Tao Q., Xiao H., Li G. Money market funds, bank loans and interest rate liberalization: evidence from an emerging market // Finance Research Letters. – 2019. – № 30. – p. 426-435. – doi: 10.1016/j.frl.2019.04.020.

13. Muganyi T., Yan L., Yin Y. et al. Fintech, regtech, and financial development: evidence from China // Financial Innovation. – 2022. – № 29. – doi: 10.1186/s40854-021-00313-6.

14. Fintech in Africa: The end of the beginning. Mckinsey.com. [Электронный ресурс]. URL: https://www.mckinsey.com/~/media/mckinsey/industries/financial%20services/our%20insights/fintech%20in%20africa%20the%20end%20of%20the%20beginning/fintech-in-africa-the-end-of-the-beginning.pdf (дата обращения: 20.05.2023).

15. Форум инновационных финансовых технологий Finopolis. Finopolis. [Электронный ресурс]. URL: https://finopolis.ru/ (дата обращения: 20.05.2023).

16. Pulse of fintech H2’22. Kpmg. [Электронный ресурс]. URL: https://assets.kpmg.com/content/dam/kpmg/xx/pdf/2023/03/pulse-of-fintech-h2-2022-v14-web.pdf (дата обращения: 20.05.2023).

17. Карта российского рынка fintech. Rb.ru. [Электронный ресурс]. URL: https://rb.ru/fintech/#startlogo (дата обращения: 20.05.2023).

Страница обновлена: 14.01.2026 в 15:53:55

Download PDF | Downloads: 76 | Citations: 2

Factors and trends of financial technology development in Russia and the world

Zeleneva E.S.Journal paper

Creative Economy

Volume 17, Number 7 (July 2023)

Abstract:

In modern conditions of deglobalization, there is a tendency for the development of domestic financial technology in the countries of the world. Geopolitical instability determines new factors of states' financial development. One of these factors is the innovative development of the financial sector, which determines the relevance of the study of factors and trends in the development of financial technology. The purpose of the study is to identify factors and systematize trends in the development of financial technology, as well as to develop practical recommendations on the implementation of financial innovations in order to ensure sustainable financial development of Russia. To achieve this goal, applied methods of statistical and structural analysis are used. The results of the study showed that financial technology is developing most rapidly in countries where the volume of external and internal investments in financial innovations is sufficient, the number of potential consumers of fintech services and their level of financial and information literacy is significant, the level of technological and financial infrastructure development is high, legal support for fintech companies is developed. The author concludes that the further development of Russian financial innovations can be ensured by the development of competition in the payment sector, the development of independence of mobile banking from foreign operating systems, the development of open banking, the introduction of the digital ruble, and the expansion of the Russian financial technology market to the countries of the East and Asia.

FUNDING.

The article was prepared based on the results of research carried out at the expense of budgetary funds under the state assignment of the Financial University.

Keywords: financial technology, digital innovation, fintech credit, investment, financial literacy, innovation risks

Funding:

JEL-classification: G10, G20, G21, O31

References:

Abramova M.A., Dubova S.E. (2022). Turbulentnost ugroz finansovoy stabilnosti v novyh realiyakh razvitiya denezhnoy i platezhnoy sistem [Turbulence of threats to financial stability in new development realities monetary and payment systems]. Banking services. (7). 9-18. (in Russian). doi: 10.36992/2075-1915_2022_7_9.

Campanella F., Serino L., Battisti E., Giakoumelou A., Karasamani I. (2023). FinTech in the financial system: Towards a capital-intensive and high competence human capital reality? Journal of Business Research. 155 113376. doi: 10.1016/j.jbusres.2022.113376.

Fintech in Africa: The end of the beginningMckinsey.com. Retrieved May 20, 2023, from https://www.mckinsey.com/~/media/mckinsey/industries/financial%20services/our%20insights/fintech%20in%20africa%20the%20end%20of%20the%20beginning/fintech-in-africa-the-end-of-the-beginning.pdf

Ha L.T. (2022). Effects of digitalization on financialization: Empirical evidence from European countries Technology in Society. 68 101851. doi: 10.1016/j.techsoc.2021.101851.

Khai Nguyen Q., Cuong Dang V. (2022). The effect of FinTech development on financial stability in an emerging market: The role of market discipline Research in Globalization. 5 100105. doi: 10.1016/j.resglo.2022.100105.

Krinichanskiy K.V., Annenskaya N.E. (2022). Ponyatie i perspektivy finansovogo razvitiya [Financial development: the concept and prospects]. Voprosy Ekonomiki. (10). 20-36. (in Russian). doi: 10.32609/0042-8736-2022-10-20-36.

Li H., Tao Q., Xiao H., Li G. (2019). Money market funds, bank loans and interest rate liberalization: evidence from an emerging market Finance Research Letters. (30). 426-435. doi: 10.1016/j.frl.2019.04.020.

Muganyi T., Yan L., Yin Y. et al. (2022). Fintech, regtech, and financial development: evidence from China Financial Innovation. 8 (29). doi: 10.1186/s40854-021-00313-6.

Muganyi T., Yan L., Yin Y. et al. (2022). Fintech, regtech, and financial development: evidence from China Financial Innovation. 8 (29). doi: 10.1186/s40854-021-00313-6.

Nie Z., Ling X., Chen M. (2023). The power of technology: FinTech and corporate debt default risk in China Pacific-Basin Finance Journal. 78 101969. doi: 10.1016/j.pacfin.2023.101969.

Pulse of fintech H2’22Kpmg. Retrieved May 20, 2023, from https://assets.kpmg.com/content/dam/kpmg/xx/pdf/2023/03/pulse-of-fintech-h2-2022-v14-web.pdf

Rickinghall M. (2022). Impact of Fintech on Islamic Bank Performance in Malaysia: Descriptive Study on Fintech Frontiers in Artificial Intelligence and Applications. 352 93-102. doi: 10.3233/FAIA220088.

Top Countries / Markets by Smartphone UsersNewzoo.com. Retrieved May 20, 2023, from https://newzoo.com/insights/rankings/top-countries-by-smartphone-penetration-and-users

Umarov Kh.S. (2021). Rol fintekh-startapov v sovremennom obshchestve [The role of fintech startups in contemporary society]. Finance and credit. 27 (8(812)). 1911-1930. (in Russian). doi: 10.24891/fc.27.8.1911.

World bank data. Retrieved May 20, 2023, from https://www.worldbank.org/en/publication/gfdr/data/global-financial-development-database