Модель децентрализованной кредитной системы на основе блокчейн-технологии

Кудряшова Т.А.1![]() , Федосова Т.В.2

, Федосова Т.В.2![]() , Шульгина Е.А.3

, Шульгина Е.А.3![]()

1 Федеральный исследовательский центр Институт прикладной математики им. М.В. Келдыша Российской академии наук, Россия, Москва

2 Южный федеральный университет, Россия, Ростов-на-Дону

3 Московский Государственный Университет имени М.В. Ломоносова, Россия, Москва

Скачать PDF | Загрузок: 55 | Цитирований: 4

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 3 (Июль-сентябрь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46618232

Цитирований: 4 по состоянию на 07.12.2023

Аннотация:

Цифровая трансформация уже затронула многие отрасли экономики, как на мировом, так и на национальном уровнях, причем финансовый сектор является наиболее перспективным для внедрения новых цифровых технологий. В работе исследован мировой и российский опыт применения блокчейн-технологий в финансовой сфере, особое внимание уделяется области кредита и кредитной политики. Выполнен обзор научных публикаций зарубежных и российских авторов по теме статьи. Выявлены предпосылки изменений в финансовом секторе экономики с учетом цифровых технологий, включая анализ нормативно-правовой базы и динамики состояния банковской сферы. На основе анализа эффективности существующих инструментов, верификации клиентов и контрагентов при проведении банковских операций с учетом факторов риска и затрат, возможности доступа к базам данных государственных органов, обоснован выбор децентрализованной кредитной системы на основе блокчейн-технологии. Построена одноуровневая (децентрализованная) модель кредитной системы на основе блокчейн-технологии, с выделением отдельных участников и уровней их взаимодействия, описанием структуры системы. Обозначены существенные системные риски внедрения данной системы как правового, так и технического характера. Необходимость применения технологии распределенного реестра в предложенной модели обоснована свойствами блокчейна: неизменности информации о проведенных транзакциях и невозможности утраты данных. Реализация и дальнейшее развитие децентрализованной кредитной системы на основе блокчейна приведет к появлению новых видов цифровых финансовых услуг.

Ключевые слова: технологические изменения банковского сектора; одноуровневая кредитная система; цифровая валюта; макродинамика; блокчейн; децентрализованные финансы; ФинТех

JEL-классификация: E42, O33

Введение

В условиях стремительного проникновения цифровых технологий в государственную и финансовую сферу, бизнес и некоммерческий сектор экономики, повседневную жизнь населения цифровые трансформации стали инструментами государственного управления, основой организации бизнеса и жизнеобеспечения населения. Наступает время массовых внедрений технологии блокчейн для цепочек поставок и учета, например, в сфере кадастрового учета [1] (Tsypkin, Kudryashov, 2018), в медицинском обслуживании [2] (Tsypkin, Gridin, Kudryashov, 2018), даже вопросы повышения производительности труда и экономический рост увязывают с цифровыми технологиями, «однако вопрос, как именно и в какой степени ИКТ- (информационно-коммуникационные технологии) фактор влияет на производительность труда, остается открытым» [3] (Borovskaya, Masych, Fedosova, 2020).

Финансовые организации, университеты и исследовательские центры наращивают количество блокчейн-патентов, лидирующие позиции занимают Китай и США. По результатам исследования QIWI Blockchain Technologies 2020 год стал годом экспериментов с использованием блокчейн-технологий в крупнейших электросетевых компаниях и отраслевых ассоциациях, а опытной и промышленной эксплуатации блокчейна в электроэнергетике стоит ожидать в 2021 году. Для банков также наступает время решительных действий: переход на новые технологии, прежде всего цифровые; укрупнение путем слияний; снижение издержек, в том числе путем передачи части второстепенных задач на аутсорсинг.

Анализируя исследования в области кредита и кредитной политики, представленные в научных публикациях последних лет, отметим, что авторы: критически оценивают монетарное стимулирование, отмечают недостаточную монетизацию российской экономики [4] (Kudrin, Goryunov, Trunin, 2017), анализируют проблемные вопросы теории кредита и практики его использования в современной экономике [5] (Lavrushin, 2016), подтверждая, что кредит сохраняет статус главного источника инвестиций в экономику [6] (Lavrushin, 2017). Большая часть исследований посвящены частным вопросам функционирования банков: развитию и проблемам потребительского кредитования [7] (Motovilov, 2015), методическому обеспечению анализа кредитоспособности заемщика [8] (Endovitskiy, Frolov, Shirobokov, Belenov, Kupryushina, 2018), выявлению и снижению рисков кредитной деятельности [9] (Gavrilova, 2019), другим отдельным аспектам. В то же время авторы отмечают, что «динамизм новых технологий усиливает непредсказуемость многих процессов современного мира» [10] (Medvedev, 2018), а финансовые учреждения по всему миру постоянно сталкиваются с внешними инновациями, которые они часто не в состоянии принять.

Анализ публикаций последних лет, посвященных теме использования технологии блокчейн в финансовом секторе, показал, что часть их представляют обзоры возможных ее применений [11, 12] (Fanning, Centers, 2016; Lee, Deng, 2017), однако практически не рассматриваются риски трансформации действующих финансовых институтов, отдавая дань лишь прогрессирующей цифровизации всех сфер жизнедеятельности и устранению человеческих ошибок, получению более дешевых денег в более короткие сроки [13] (Singh, 2021). Другая часть исследований имеют ярко выраженную региональную специфику, например использование блокчейн-технологий в финансовом секторе экономики Китая [11, 12] (Fanning, Centers, 2016; Lee, Deng, 2017). Третья группа публикаций освещают технические вопросы, презентуя методологию или фрагменты разработок программного обеспечения, «концепция блокчейна прошла по стандартному пути технологической зрелости – от завышенных ожиданий к пересмотру позиционирования и осознанию промышленных преимуществ в конкретных бизнес-применениях» [16]. Кроме того, блокчейн – главный компонент формирующейся системы Финансы 4.0 [17] (Omata, 2018), например, Пелых В.Я. указывает, что «наличие технологии формирует потребность в разработке актуальных цифровых бизнес-моделей и методик их разработки» [18] (Pelyh, 2020), Липницкий Д.В. отмечает «снижение стоимости капитала и транзакционных издержек» [19] (Lipnitskiy, 2019), возможности блокчейна, плюсы и минусы децентрализованной кредитной системы представлены в работе Корниловой Е.В. [20] (Kornilova, 2019), об изменении действующей банковской бизнес-модели пишут авторы Ефремов В.С., Пилишвили А.С. [21] (Efremov, Pilishvili, 2019), Котляров И.Д. [22] (Kotlyarov, 2020), Демидова С.Е. [23] (Demidova, 2020), анализируют готовность банковского сектора к изменениям Халимон Е. А. и другие авторы [24] (Khalimon, Makeeva, Kafiyatullina, Kharchilava, 2019).

Блокчейн или технология распределенного реестра – это как раз такая подрывная инновация, которая может обеспечить основу для технологического скачка и стимулирования финансовой доступности и роста [21] (Efremov, Pilishvili, 2019), однако данные вопросы научным сообществом освещены недостаточно.

По информации Всемирного банка, в более чем сорока странах мира активно ведется работа по внедрению блокчейн-технологий, изучаются возможности данной технологии для выпуска национальных цифровых валют [25] (Niforos, 2017). «Наряду с проектами крупных международных банков в области блокчейн в России: Сбербанк, ВТБ, Первоуральскбанк, Альфа-Банк, Райффайзенбанк, тестируя различные решения на основе блокчейн-технологий, осуществляют с их помощью пилотные сделки, финансирование отдельных клиентов, запускают сервисы для управления платежами, кредитными и депозитными продуктами и пулом ликвидности внутри холдинга, внедряют децентрализованную депозитарную систему, патентуют технологию создания мультиэмитентных расчетных и платежных систем и систем исполнения сделки РЕПО на основе смарт-контрактов» [26].

Такая активная позиция банковского сообщества по ускоренному внедрению блокчейн-технологий объяснима, так как, по оценкам консалтинговой компании McKinsey, за более чем десять лет после мирового финансового кризиса 2008–2009 гг. ослабление банков наблюдалось на мировом уровне, показывая существенное снижение прибыли, рентабельности капитала, темпов прироста остатков задолженностей по активным операциям, отстающих от темпов прироста ВВП.

Гипотеза исследования состоит в том, что современное состояние мировой экономики, определяемое сокращением процентных ставок по активным и пассивным операциям в банках, низким темпом прироста ВВП, высокой конкуренцией со стороны небанковского сектора на фоне тотального развития IT-технологий, делает возможным внедрение инструментов децентрализованной кредитной системы с использованием технологии блокчейн в целях минимизации операционных затрат.

Цель исследования – обоснование и схематичное представление децентрализованной кредитной системы на основе технологии блокчейн.

Предпосылки изменений в финансовом секторе экономики

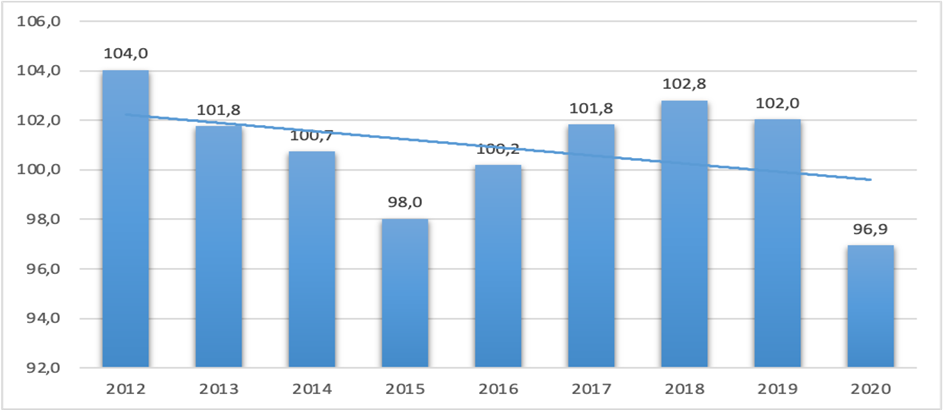

По данным Росстата, темпы роста ВВП в России за период с 2012 по 2020 год оставались крайне низкими (рис. 1), 96,9% в 2020 году – закономерное снижение из-за ситуации с коронавирусом.

Рисунок 1. Индексы физического объема валового внутреннего продукта (в процентах к предыдущему году)

Источник: составлено авторами исследования на основе: Официальный сайт Росстата. Валовой внутренний продукт. URL: https://rosstat.gov.ru/accounts (дата обращения: 10.01.2021).

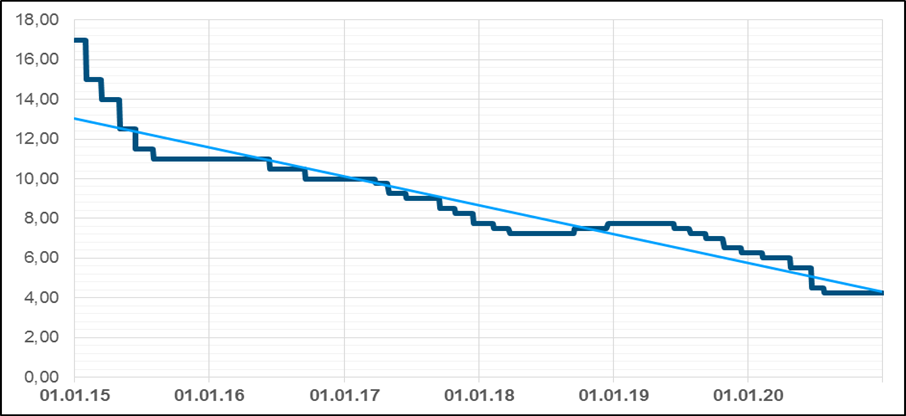

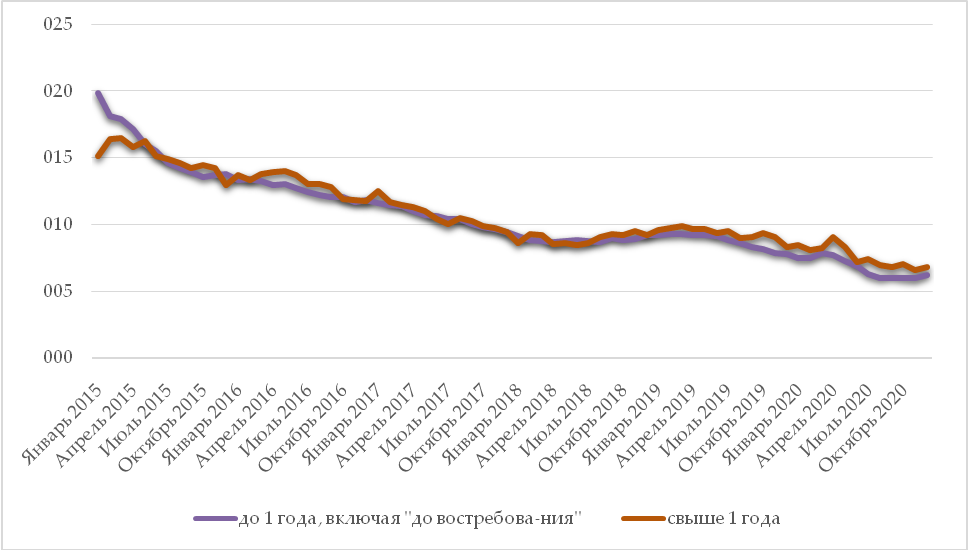

Замедление темпов роста ВВП сопровождается снижением ключевой ставки (рис. 2) и, следовательно, снижением процентных ставок по активным (кредитным) и пассивным (депозитным) операциям банков, что затрудняет получение процентной прибыли. В отдельных европейских странах, таких как Германия, Дания, Нидерланды, Швейцария, нивелируя риски недополучения прибыли, банки ввели отрицательные процентные ставки по депозитам. Аналогичная ситуация и в России. Ключевая ставка, устанавливаемая ЦБ РФ (рис. 2), имеет тенденции к снижению, ставки по кредитам следуют за ключевой ставкой (рис. 3).

Рисунок

2.

Динамика ключевой ставки ЦБ РФ с 01.01.2015 по 31.12.2020 гг., %

Рисунок

2.

Динамика ключевой ставки ЦБ РФ с 01.01.2015 по 31.12.2020 гг., %

Источник: составлено авторами исследования на основе: Ключевая ставка и ставка рефинансирования (подготовлено экспертами компании «Гарант»). ИПО ГАРАНТ. URL: http://base.garant.ru/10180094/ (дата обращения: 17.01.2021).

Рисунок 3. Средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям, %

Источник: составлено авторами исследования на основе: Официальный сайт Банка России. Статистика Банковский сектор. URL: https://www.cbr.ru/statistics/bank_sector/int_rat/LoansDB/ (дата обращения: 20.04.2021)

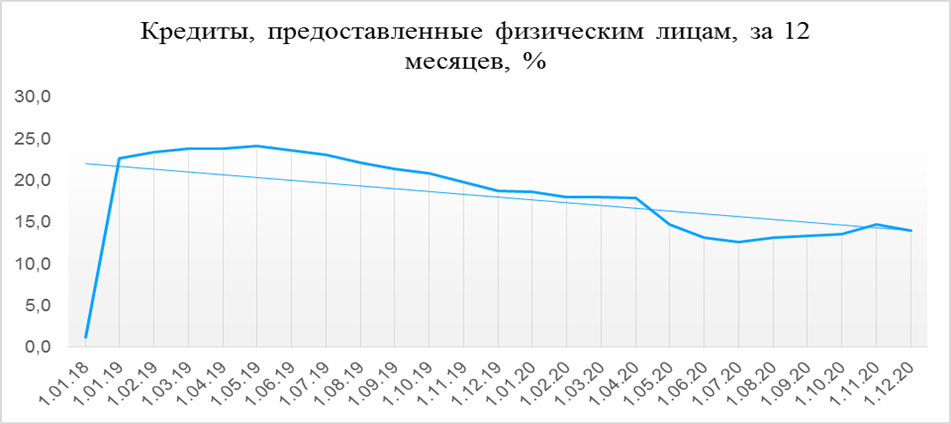

Кроме того, банки сталкиваются со все более агрессивной конкуренцией со стороны небанковских технологических компаний и операторов по переводу денежных средств. В 2021 году розничное кредитование может стать очагом уязвимости, так как безработица растет, доходы населения падают, пострадавшие заемщики уходят на «кредитные каникулы» или проводят реструктуризацию кредитов, бóльшая часть которых представляет собой необеспеченные потребительские кредиты. Темпы прироста показателей банковского сектора в части кредитов, предоставленных физическим лицам, снижаются с 2018 года (рис. 4).

Рисунок 4. Темпы прироста* показателей банковского сектора (% за период)

* Приросты рассчитываются с использованием «цепного» метода

Источник: составлено авторами исследования на основе: О развитии банковского сектора Российской Федерации. Аналитика. Банковский сектор. Банк России. URL: http://www.cbr.ru/analytics/bank_sector/develop//(дата обращения: 17.12.2020).

Очевидно, что перед существенной долей всех банков в мире в ближайшее время встанет проблема выбора: либо банкротство и ликвидация, либо поглощение более технологичным и конкурентоспособным банком.

В то же время принятие решения о выпуске центральным банком какого-либо государства национальной криптовалюты является дополнительным существенным фактором риска для деятельности коммерческих банков на территории данного государства, поскольку выпуск цифровых денег взамен бумажных предполагает, что ведение счетов владельцев криптовалюты будет осуществляться Центробанком, и уже сегодня существует техническая возможность такого учета для всех резидентов – физических и юридических лиц. Цифровые технологии вполне позволят Центробанку управлять миллионами и миллионами счетов, а коммерческие банки в этой схеме – лишнее звено.

Принятие в 2020 году Федерального закона «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации» [27] установило существенные ограничения на обращение цифровых активов в России. Вместо понятия «криптовалюта» вводится понятие «цифровая валюта». Согласно Закону, с 01.01.2021 г. юридическим лицам и физическим лицам – резидентам запрещено оплачивать товары или услуги цифровой валютой.

Вместе с тем Закон вводит понятие «цифровые финансовые активы» (далее – ЦФА), которые определяются как цифровые права в отношении денежных требований, эмиссионных ценных бумаг, участия в капитале непубличного АО. Банк России вправе устанавливать ограничения на их приобретение: определять признаки ЦФА, право на приобретение которых имеют только квалифицированные инвесторы, либо признаки ЦФА, для которых будут установлены предельные суммы передаваемых денежных средств. Выпуск ЦФА доверен индивидуальным предпринимателям и юридическим лицам, но сделки с ними осуществляются только через оператора обмена цифровых финансовых активов. Банк России ведет реестр таких операторов и осуществляет надзор за их деятельностью. В России прослеживается тенденция жесткого государственного контроля за оборотом цифровых активов, а введение национальной цифровой валюты – вопрос времени.

Таким образом, банковской сфере в ближайшем будущем предстоит масштабная трансформация. Во-первых, неизбежная концентрация и централизация коммерческих банков, т. е. резкое сокращение их числа. Во-вторых, возможность их полного исчезновения в дальнейшем.

Переход на одноуровневую модель обслуживания клиентов путем ведения всех счетов в Центробанке – дело не ближайшего будущего, поскольку на сегодня не решена проблема кредитного риска при построении подобной жестко централизованной финансовой системы. Если в традиционных финансах проблема кредитного риска отнесена на уровень отношений между кредитной организацией и заемщиком, то в условиях перехода на национальную цифровую валюту пока не предложено решения, которое могло бы позволить реализовать систему управления рисками при выдаче кредита. В то же время искушение создания простой и максимально прозрачной одноуровневой национальной финансовой системы, функционирующей под полным контролем государства, столь велико, что основные усилия крупнейших интеграционных структур будут сосредоточены именно на данном направлении.

В качестве возможного подхода к решению проблемы управления доверием при выдаче кредита в условиях ведения центральными банками клиентских счетов в национальной цифровой валюте предлагается создание децентрализованной кредитной системы.

Историко-логический анализ развития централизованных и децентрализованных денежных систем проведен в статье Андрюшина С.А. [28] (Andryushin, 2018). В качестве основных элементов децентрализованной кредитной системы выступают:

- достоверный источник информации о кредиторах и заемщиках;

- технология анонимной проверки информации о кредиторах и заемщиках;

- возможность заключения кредитных сделок между клиентскими счетами на базе системы учета национальной цифровой валюты.

Использование децентрализованных систем расчетов на основе блокчейна рассмотрено в работе Пашковской И.В. [29] (Pashkovskaya, 2018), так, использование цифровых денег в национальной экономике формирует новую модель финансовых отношений.

Позиция Банка России обозначена в докладе «A Digital Ruble» [30], в котором предложен вариант реализации проекта «Цифровой рубль».

При оформлении кредита существует необходимость знать определенные факты о заемщике, необходимо наличие источника и системы проверки данных, которые позволят кредитору проверить эти факты, не получив при этом доступа к самим фактам. Подобная система может быть построена с использованием криптографической технологии zero knowledge proof, которая позволяет доказывать факты наличия денежных средств у кредитора и гарантии возвратности денежных средств заемщиком, не раскрывая их самих. При этом идентификатор лица должен быть основан на признаках, которые нельзя создать с нуля или сфальсифицировать, а чтобы система могла эффективно оценивать потенциальных участников кредитной сделки, необходимо собрать максимальное количество фактов.

На данный момент для проверки клиентов и контрагентов используется широкий спектр средств. Простая верификация при совершении банковских операций осуществляется применением процедуры KYC «Знай своего клиента» (англ. Know Your Customer), проверка соответствия нормативным требованиям по борьбе с отмыванием денег и коррупцией – применением политики противодействия отмыванию денег AML (aнгл. Anti-Money-Laundering).

При выдаче кредитов для минимизации рисков невозврата кредита требуется более серьезная проверка заемщика, как физического, так и юридического лица, на благонадежность по различным источникам. Она может включать в себя не только проверку кредитной истории, но и: мониторинг недвижимости и других активов, проверку на соблюдение налогового и антимонопольного законодательства, поиск сведений о заемщике в государственных реестрах и регистрах, картотеках судебных дел, базах данных службы судебных приставов, скрининг важнейших международных контрольных списков, баз данных санкций, списков политически значимых лиц (PEP), упоминаний в негативных новостях. Управление рисками на основе проверки благонадежности и должной осмотрительности (Due diligence) – целая отрасль, состоящая из компаний, предлагающих готовые решения в электронном виде, либо выполняющих проверки по заказам клиентов, что требует затрат времени и денег. На международном рынке для этой цели используются, например, программные продукты таких известных компаний, как LexisNexis и Thomson Reuters, основанные как на официальных источниках, так и на собственных базах данных юридической и новостной информации. В России за последние годы также появились электронные сервисы проверки контрагентов, например «Экспресс Проверка» компании «Гарант». Такие сервисы большей частью используют данные открытых государственных источников.

Создание государственной системы управления персональными данными существенно облегчит проверку физических лиц, в том числе публичных должностных лиц, руководителей компаний и предприятий. Уполномоченный орган по имеющимся данным об учетной записи на портале госуслуг посредством межведомственного взаимодействия сможет получить доступ к необходимым для проверки сведениям, хранящимся в базах данных других государственных органов, в государственных автоматизированных системах, государственных реестрах и регистрах. Принятие в России Федерального закона от 8 июня 2020 г. № 168-ФЗ «О едином федеральном информационном регистре, содержащего сведения о населении Российской Федерации» [31] предоставляет практическую возможность получения информации о кредиторах и заемщиках из единого достоверного источника и, как следствие, возможность создания в будущем децентрализованной кредитной системы.

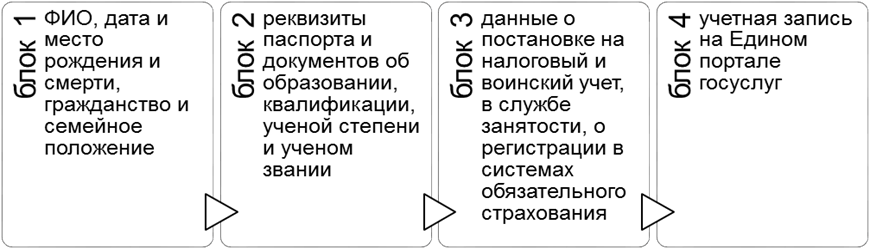

В указанном законе предусматривается создание федерального регистра сведений о населении, управлять которым будет Федеральная налоговая служба, в регистре предполагается хранить не только данные о гражданах России, но и о проживающих в России иностранцах (рис. 5).

Рисунок 5. Структура единого федерального информационного регистра

Источник: составлено авторами.

Информация будет поступать в регистр посредством использования единой системы межведомственного электронного взаимодействия. Таким образом, создание федерального регистра сведений о населении именно на базе ФНС, принимая во внимание наличие в ФНС иной значимой информации об открытых счетах, движимом и недвижимом имуществе и доходах налогоплательщиков, позволяет рассматривать накапливаемые ФНС данные как централизованный источник информации о кредиторах и заемщиках.

Риски внедрения

Необходимо одновременно отметить, что реализация федерального регистра сведений о населении именно в том виде, в котором он предусмотрен указанным законом, сопряжена с возникновением существенных системных рисков как правового, так и технического характера.

Правовые риски и противоречия:

1. Представляется логичным, что федеральный регистр сведений о населении должен быть отнесен к информации, составляющей государственную тайну. Например, на основании документов об образовании всех граждан России можно получить сведения о количестве подготовленных специалистов в области военного дела или в стратегически важных отраслях экономики. Утечка такой информации может нанести ущерб безопасности государства или отдельных отраслей экономики [32]. Допуск к работе с регистром должен осуществляться со всеми ограничениями, регламентами, формами допуска и ответственностью за хранение гостайны.

2. Отсутствие возможности граждан влиять на сбор, наличие и передачу данных в федеральный регистр сведений о населении и из него. Не прописан механизм подачи заявлений граждан об устранении неточностей и ошибок в регистре, указано только, что обращаться в таких случаях следует в тот орган, который передал сведения. Предусмотрена автоматическая передача сведений, содержащихся в федеральном регистре, сведений о населении в единую систему идентификации и аутентификации, что при наличии ошибок может привести к нарушению прав граждан при получении госуслуг в электронном виде через портал госуслуг. Круг потенциальных получателей данных очень широк: органы государственной власти Российской Федерации и субъектов Российской Федерации, органы управления государственными внебюджетными фондами, МФЦ, избирательные комиссии, нотариусы, а также предоставление информации по запросам суда, органов прокуратуры, СК, МВД, ФСБ, ФССП, ФНС, Росстата.

Необходимо обеспечить прозрачность работы регистра для граждан, возможность управления принадлежащими им персональными данными в регистре, в том числе информирование о передаче персональных данных, процедуру запрета на передачу данных, если иное не установлено федеральными законами, возможность удаления некоторых категорий данных.

3. Отсутствует необходимость получения особого разрешения на сбор, получение и хранение персональных данных о детях и несовершеннолетних от их родителей или опекунов. Необходимо предусмотреть право родителей или опекунов на управление этими данными.

Технические риски:

1. Риски централизованного хранения. На сегодняшний момент не существует технической возможности гарантировать абсолютную безопасность какой-либо информационной системы. Взлом создаваемого федерального регистра сведений о населении позволит злоумышленникам получить доступ к персональным данным миллионов человек.

2. Утечки. Поскольку отсутствует возможность гарантировать неприкосновенность персональных данных, дополнительно может быть рассмотрен вопрос введения специальных компенсаций в пользу лиц, чьи права были нарушены в результате допущенной утечки данных.

По информации, предоставленной на сайте Проектного офиса национальной программы «Цифровая экономика Российской Федерации» и Аналитического центра при Правительстве Российской Федерации, экспертами предложена методика расчета рыночной стоимости персональных данных – универсальная формула, согласно которой «стоимость информации о человеке как о гражданине конкретной страны соответствует 10% от удельного, соотнесенного на душу населения, ВВП» [33]. Предложено рассчитывать усредненную стоимость персональных данных одного человека конкретной страны с учетом его вклада в бюджет государства в соответствии с деклараций о совокупном доходе физического лица. Финальная стоимость персональных данных гражданина будет равна половине суммы 10% от удельного ВВП и 10% от годового дохода гражданина.

3. Использование зарубежного ПО и техники. Существующая процедура сертификации не защищает на 100% от программных и аппаратных закладок производителя и/или спецслужб страны производителя. Необходимо на законодательном уровне обеспечить 100%-ное импортозамещение при создании федерального регистра сведений о населении.

Вместе с тем, несмотря на все возникающие риски, необходимо еще раз подчеркнуть, что создание на базе ФНС федерального регистра сведений о населении с учетом наличия в ФНС достаточной информации об имуществе и доходах налогоплательщиков позволяет рассматривать накапливаемые ФНС данные как централизованный достоверный источник информации о кредиторах и заемщиках.

Модель децентрализованной кредитной системы на основе блокчейн-технологии

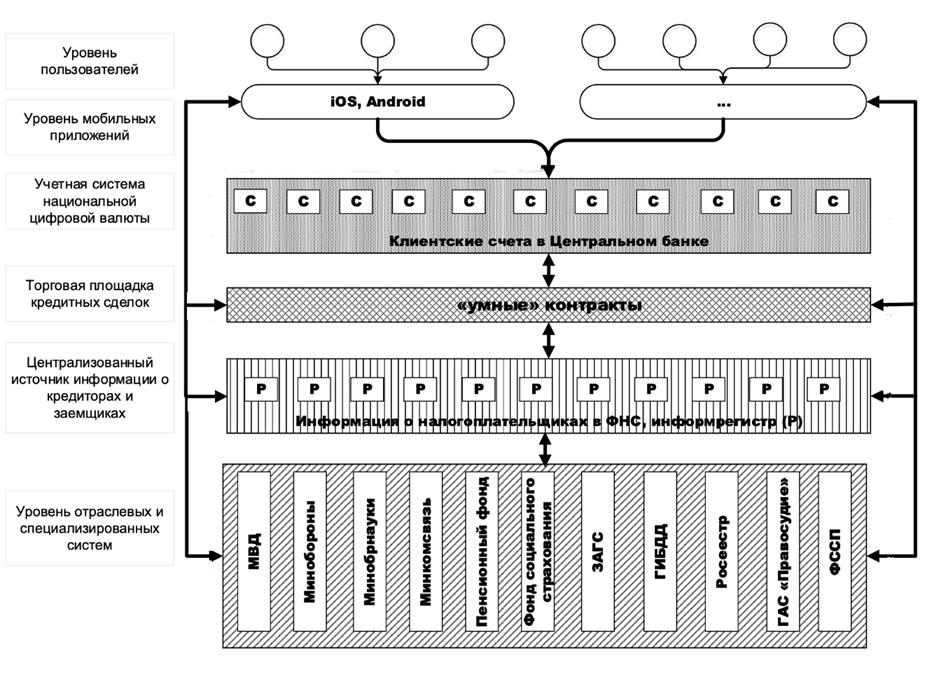

С учетом изложенного, принимая во внимание предложения по организации многоуровневого взаимодействия при построении национальных учетных систем на базе блокчейн-технологий, один из возможных вариантов построения децентрализованной кредитной системы представлен на рисунке 6.

Рисунок 6. Децентрализованная кредитная система на основе блокчейн-технологий

Источник: составлено авторами исследования.

В данной модели децентрализованной кредитной системы, основанной на блокчейн-технологии, для проверки участников финансового рынка используются обезличенные персональные данные, но при этом обеспечена максимальная проверка кредитоспособности.

Уровни взаимодействия, представленные на схеме (рис. 6):

- обращения пользователей могут быть реализованы через децентрализованные мобильные или онлайн-приложения;

- Центробанк, являясь участником блокчейна, с одной стороны, осуществляет выпуск и учет национальной криптовалюты, с другой стороны, контролирует деятельность бюро кредитных историй, что дает возможность проверять кредитные истории участников финансового рынка;

- одним из уровней системы является торговая площадка, где клиенты осуществляют торговлю напрямую со своих криптовалютных счетов; заключение и исполнение договоров осуществляется автоматически посредством смарт-контрактов;

- централизованный источник информации об участниках финансового рынка – ФНС РФ – проводит проверку, при необходимости обращаясь через систему межведомственного взаимодействия к дополнительным источникам информации – отраслевым и специализированным информационным системам, государственным реестрам и регистрам;

- в случае успешного прохождения верификации и проверок контрагентов в блокчейне подтверждается заключение смарт-контракта, после чего начинается исполнение договора.

Центробанк является эмитентом национальной криптовалюты, ведет криптовалютные счета клиентов, но не контролирует движение денег на счетах, за исключением случаев, предусмотренных законодательством. ФНС РФ осуществляет проверку участников финансового рынка, получая информацию от других государственных органов через систему межведомственного взаимодействия, но не влияет на принятие решений на торговой площадке. «Регулирование может содействовать продвижению подрывных инноваций, но также может и препятствовать. Особенно это касается комплексного регулирования финансовых рынков, имеющего основной целью обеспечить финансовую стабильность и защитить потребителей», – считают авторы книги «Блокчейн: Как это работает и что ждет нас завтра» [34] (Genkin, Mikheev, 2018).

Необходимость применения технологии распределенного реестра в предложенной модели обоснована свойствами блокчейна.

Надежность децентрализованной кредитной системы на основе блокчейна достигается за счет неизменности информации о проведенных транзакциях и невозможности утраты данных. Хранение реестра транзакций на компьютерах всех участников блокчейна исключает потерю информации о заключенных контрактах, проведенных операциях, результатах проверок. Выход из строя отдельных единиц компьютерной техники или информационно-телекоммуникационного оборудования не нарушает работоспособность системы в целом.

Невозможность фальсификации данных и, как следствие, кражи криптовалюты, подделки кредитной истории или совершения других противоправных действий в блокчейне обеспечивается средствами криптографической защиты и полным отсутствием возможности внесения несанкционированных изменений в реестр в силу его общеизвестности.

Прозрачность блокчейна для пользователей привлекает большое количество клиентов. Торговля финансовыми продуктами на торговой площадке в достаточной степени безопасна, поскольку все сведения о торговых операциях общедоступны, а проверка участников рынка обеспечивается официальными органами.

Условия договора кредитования прописываются в смарт-контракте, который исполняется автоматически: перечисляются средства по кредиту, осуществляются с указанной в договоре периодичностью погашение кредита и выплата процентов. Таким образом, заключение договора кредитования в виде смарт-контракта исключает невыплату по кредиту при наличии средств на счетах заемщика, а в случае отсутствия таковых упрощает проведение процедуры банкротства. В блокчейне содержатся данные обо всех транзакциях: обращении за кредитом, поступлении предложений о выдаче кредита, проведении процедуры верификации заемщика и кредитора, заключении кредитного договора, получении кредитных средств, выплатах по кредиту.

Децентрализованные приложения для предоставления финансовых услуг, работающие на основе блокчейна, дают возможность пользователям управлять своими финансами напрямую, без посредников, следствием чего является снижение операционных затрат. Финансовые услуги становятся более доступными, расширяется круг пользователей финансовых продуктов. В начале 2021 года Банк России совместно с Ассоциацией ФинТех, Росреестром и Министерством цифрового развития РФ начал разработку проекта ипотечного кредитования на основе блокчейна [35]. В проекте предусматривается участие банков, но после начала выпуска национальной криптовалюты это звено станет лишним.

«В финансовой отрасли блокчейн-технологии приводят к росту децентрализованных финансовых сервисов, имеющих тенденцию становиться еще более децентрализованными, инновационными, интероперабельными, безграничными и прозрачными» [36] (Chen Yan, 2020). Это могут быть сервисы для ипотечного кредитования, выпуска цифровых финансовых активов, микрофинансирования, выдачи электронных независимых гарантий, страхования и других видов услуг. Развитие децентрализованной кредитной системы на основе блокчейна в будущем неизбежно приведет к появлению новых видов цифровых финансовых услуг, не существующих на современном финансовом рынке.

Логическим продолжением реализации данной модели может стать создание государственной экосистемы децентрализованных финансов.

Заключение

Наступает время массовых внедрений блокчейн-технологий в различных сферах нашей жизни. Системные решения на базе блокчейн-технологий приобретают уровень зрелости и востребованности, требующий их интеграции на отраслевом, региональном и национальном уровне.

Успешные примеры внедрения и интеграции решений ведущими государствами способны вывести технологию на новый уровень и значительно повлиять на форматы взаимодействия органов государственной власти с населением и бизнесом. В частности, выпуск национальной цифровой валюты неизбежно приведет к секвестированию банковского сектора и даст возможность заинтересованным гражданам напрямую участвовать в кредитовании потенциально интересных инвестиционных проектов.

Предпринимателям нужны инвестиции и кредиты, так устроена современная экономика. В свою очередь, кредит основан на доверии. Если в традиционных финансах выработаны механизмы обеспечения доверия и управления рисками, то для национальной цифровой валюты пока не предложено простого и приемлемого механизма, который мог бы обеспечить допустимый уровень риска в отношениях между кредитором и заемщиком [37] (Piscini, Guastella, Rozman, Nassim, 2016). Появление такого механизма обеспечит качественные изменения в скорости принятия решений и снижении затрат на привлечение денежных средств. Создание децентрализованной кредитной системы является именно тем решением, которое способно изменить всю финансовую сферу.

Источники:

2. Цыпкин Ю.А., Гридин Л.А., Кудряшов Ю.Н. Применение блокчейн-технологий способно качественно улучшить медицинское обслуживание населения России // Московский экономический журнал. 2018. № 3. С. 1-8.

3. Боровская М.А., Масыч М.А., Федосова Т.В. Резервы роста производительности труда в условиях цифровой трансформации // Terra Economicus. 2020. Т. 18. № 4. С. 47-66.

4. Кудрин А.Л., Горюнов Е.Л., Трунин П.В. Кредитная политика: мифы и реальность // Вопросы экономики. 2017. № 5. С. 5-28.

5. Лаврушин О.И. Эволюция теории кредита и его использование в современной экономике. Москва: КНОРУС, 2016. 394с.

6. Лаврушин О.И. Новые явления в развитии кредита и институциональной структуре банковского сектора // Банковское дело. 2017. № 2. С. 14-19.

7. Мотовилов О.В. О развитии потребительского кредитования // Деньги и кредит. 2015. № 12. С. 21-25.

8. Ендовицкий Д.А., Фролов И.В., Широбоков В.Г., Беленов О.Н., Купрюшина О. М. Предрейтинговый анализ кредитоспособности заемщика: организация и методика обеспечения. Москва: Общество с ограниченной ответственностью "Проспект", 2018. 192с.

9. Гаврилова Э.Н. Скоринговые модели оценки кредитных рисков: российский и зарубежный опыт // Актуальные вопросы современной экономики. 2019. № 1. С. 101-105.

10. Медведев Д.А. Россия-2024: стратегия социально-экономического развития // Вопросы экономики. 2018. № 10. С. 5-28.

11. Fanning, K., Centers, D. P. (2016). Blockchain and its coming impact on financial services. Journal of Corporate Accounting & Finance. Vol. 27. №. 5. Pp. 53-57. doi: https://doi.org/10.1002/jcaf.22179

12. Lee, D., Deng, R. H. (2018). Handbook of blockchain, digital finance, and inclusion: Cryptocurrency, FinTech, InsurTech, and regulation. Academic Press. 2018. 482 pp. doi: https://doi.org/10.1016/C2015-0-04334-9

13. Singh, R. (2021). Finance 4.0: The race to rebalance the world. Financial IT. available at: URL: https://financialit.net/blog/financial-services/ finance-40-race-rebalance-world (15.04.2021).

14. Guo, Y., Liang, C. (2016). Blockchain application and outlook in the banking industry. // Financial Innovation. Vol. 2 (24). Pp. 1- 12. doi: https://doi.org/10.1186/s40854-016-0034-9

15. Джан Л., Чен С. Цифровая экономика Китая: возможности и риски // Вестник международных организаций. – 2019. – Том 14. – № 2. – С. 275-303.

16. Публикация сетевого издания «ИКС-медиа» от 12.04.2021. URL:https://www.iksmedia.ru/topics/thematic/Blockchain/ (дата обращения: 20.04.2021).

17. Omata, S. (2018) Finance 4.0 in nutshell. Techwire, available at: URL: https://techwireasia.com/ 2018/07/finance-4-0-in-a-nutshell

18. Пелых В.Я. Финансы 4.0 как идея цифровой трансформации финансовой сферы // Мир экономики и управления. – 2020. – № 20(2). – С. 134-148.

19. Липницкий Д.В. Блокчейн в финансах и банковском секторе: проблемы становления и перспективы // Экономика промышленности. – 2019. – № 13(87). – С. 59-75.

20. Корнилова Е.В. Технология blockchain и возможности ее использования в финансовой сфере // Финансы и кредит. – 2019. – Том 25. – № 4(784). – С. 789-803.

21. Ефремов В.С., Пилишвили А.С. Перспективы сотрудничества финансовой корпорации и компаний, работающих в сфере цифровых технологий // Управление. – 2019. – № 7(2). – С. 57-64. doi: 10.26425/2309-3633-2019-2-57-64

22. Котляров И.Д. Цифровая трансформация финансовой сферы: содержание и тенденции // Управленец. – 2020. – № 11(3). – С. 72-81.

23. Демидова С.Е. Финансовая система в условиях цифровой трансформации экономики // Научный вестник Южного института менеджмента. – 2020. – № 1. – С. 47-53.

24. Халимон Е. А., Макеева В. Г., Кафиятуллина Ю. Н., Харчилава Г. П. Выявление и анализ факторов, определяющих степень готовности финансового сектора Российской Федерации к процессам цифровизации // E-Management. – 2019. – № 2(4). – С. 74-84.

25. Niforos, Marina (2017). Blockchain in Financial Services in Emerging Markets, Part I: Current Trends. // EMCompass. № 43, available at: https://openknowledge.worldbank.org/handle/10986/30369

26. MINDSMITH, QIWI BLOCKCHAIN TECHNOLOGIES (2020). Блокчейн на рубеже десятилетий. MINDSMITH, December 20, URL:https://mindsmith.io/blockchain2020/ (дата обращения 10.01.2021)

27. Федеральный закон от 31.07.2020 N 259-ФЗ "О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации" ЗАО "Консультант Плюс". URL: http://www.consultant.ru/document/cons_doc_LAW_358753/ (дата обращения 16.04.2021)

28. Андрюшин С.А. Централизованные и децентрализованные денежные системы // Вопросы теоретической экономики. 2018. № 1(2). С. 26-49,

29. Пашковская И.В. Перспективы развития национального денежного обращения в условиях цифровой экономики // Вестник евразийской науки. 2018. Т.10. № 2. https://esj.today/PDF/75ECVN218.pdf (доступ свободный)

30. CBR (2020) A Digital Ruble. Central Bank of the Russian Federation, October 20. URL:https://www.cbr.ru/StaticHtml/File/113008/Consultation_Paper_201013_eng.pdf (дата обращения: 28.12.2020).

31. Федеральный закон от 8 июня 2020 г. N 168-ФЗ "О едином федеральном информационном регистре, содержащем сведения о населении Российской Федерации". ИПО ГАРАНТ. URL: http://www.garant.ru/hotlaw/federal/1378817/ (дата обращения: 16.04.2021).

32. Закон РФ от 21.07.1993 N 5485-1 "О государственной тайне" ЗАО "Консультант Плюс". URL: http://www.consultant.ru/document/cons_doc_LAW_2481/ (дата обращения 16.04.2021)

33. Материалы сайта РКБ. Сколько стоят персональные данные россиян? URL:https://digital.ac.gov.ru/opinions/1189/(дата обращения: 17.02.2021)

34. Генкин А., Михеев А. Блокчейн: Как это работает и что ждет нас завтра. М.: Альпина Паблишер, 2018. С. 592.

35. Материалы сайта ТАСС. Банк России планирует запустить выдачу ипотеки на блокчейн-платформе. URL: https://tass.ru/ekonomika/10449061 (дата обращения 17.04.2021)

36. Chen, Yan (2020) Blockchain disruption and decentralized finance: The rise of decentralized business models, Yan Chen, Cristiano Bellavitis. // Journal of Business Venturing Insights Volume 13, June 2020. https://doi.org/10.1016/j.jbvi.2019.e00151

37. Piscini, E., Guastella, T., Rozman, A., Nassim, T. (2016), Blockchain: Democratized Trust, available at: http://dupress.com/articles/blockch ain-applications-and-trust-in-a-global-economy

Страница обновлена: 05.01.2026 в 22:21:31

Download PDF | Downloads: 55 | Citations: 4

A model of a decentralized credit system based on blockchain technology

Kudryashova T.A., Fedosova T.V., Shulgina E.A.Journal paper

Russian Journal of Innovation Economics

Volume 11, Number 3 (July-september 2021)

Abstract:

Digital transformation has already affected many sectors of the economy, both at the global and national levels; and the financial sector is the most promising for the introduction of new digital technologies. The article examines the world and Russian experience of blockchain technologies application in the financial sector. Special attention is paid to credit and credit policy. The review of scientific publications of foreign and Russian authors on the topic of the article is carried out. The prerequisites for changes in the financial sector of the economy, taking into account digital technologies, including an analysis of the regulatory framework and the dynamics of the state of the banking sector, are identified. Based on the analysis of the effectiveness of existing tools, verification of customers and counterparties when conducting banking operations, taking into account risk and cost factors, the possibility of access to databases of state bodies, the choice of a decentralized credit system based on blockchain technology is justified. A single-level (decentralized) model of the credit system based on blockchain technology is built, with the allocation of individual participants and levels of their interaction, a description of the structure of the system. Significant systemic risks of implementing this system, both legal and technical, are identified. The need to use distributed registry technology in the proposed model is justified by the properties of the blockchain. They are as follows: the immutability of information about transactions and the impossibility of data loss. The implementation and further development of a decentralized credit system based on blockchain will lead to the emergence of new types of digital financial services.

Keywords: technological changes in the banking sector, single-level credit system, digital currency, macrodynamics, blockchain, decentralized finance, fintech

JEL-classification: E42, O33