Влияние региональных различий в доходах на финансовую грамотность населения в России

Разумовская Е.А.1![]() , Овсянникова Е.Ю.1

, Овсянникова Е.Ю.1

1 Уральский государственный экономический университет, Россия, Екатеринбург

Скачать PDF | Загрузок: 34 | Цитирований: 4

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 11 (Ноябрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49880591

Цитирований: 4 по состоянию на 07.12.2023

Аннотация:

В исследовании предпринята попытка верификации гипотезы о наличии влияния региональных различий в доходах и степени активности людей, которую они проявляют при использовании цифровых финансовых сервисов (финтех) на финансовую грамотность населения. Исследовательская гипотеза состоит в том, что на финансовую грамотность может оказывать влияние регулярное и активное использование цифровых финансовых сервисов и величина дохода, что, в большей степени присуще людям, проживающим в крупных населенных пунктах.

Цель исследования определяется актуальной научно-методологической и практической задачей – выявлением факторов, влияющих на уровень финансовой грамотности населения. Исследование проведено методом социологического опроса по разработанным авторами анкетам, основанным на методике Банка России и стран-участниц Организации экономического сотрудничества и развития.

В качестве новизны в данном исследовании, авторами оценена степень активности использования населением финтеха во взаимосвязи с уровнем финансовой грамотности.

Статья содержит анализ массива аналитических данных и носит обзорно-информативный характер. Полученные в ходе исследования результаты могут представлять интерес для государственных органов и общественных организаций, занимающихся оценкой уровня финансовой грамотности населения; научным работникам в области создания и совершенствования методологии указанной оценки; широкому кругу читателей, интересующихся вопросами оценки финансовой грамотности населения.

Ключевые слова: финансовая грамотность, доходы населения, цифровые финансовые сервисы

JEL-классификация: H31, I31, E58

1. ВВЕДЕНИЕ

Исследования в области финансовой грамотности сохраняют актуальность и становятся все более популярными на разных уровнях в последние годы. Однако, их ракурс часто ориентирован на оценку уровня финансовой грамотности в гендерном и возрастном аспектах, тогда как авторам представляется, что на финансовую грамотность влияют иные факторы, среди которых наиболее важным выступает доход. Наряду с доходом с исследовательской точки зрения, на финансовую грамотность может влиять активность использования цифровых финансовых сервисов (ЦФС) в повседневной жизни, поскольку регулярные транзакции, особенно – инвестиционные, можно рассматривать в качестве источника знаний, умений и навыков, составляющих суть финансовой грамотности. Оценка уровня финансовой грамотности и мониторинг его динамики составляет важную государственную задачу, решаемую на уровне Центрального Банка РФ, Министерства финансов РФ и других государственных структур. Актуальность настоящего исследования обусловлена значением развития подходов как к оценке, так и к выявлению факторов, обусловливающих уровень финансовой грамотности населения. Понимание факторов, обусловливающих уровень финансовой грамотности, потенциально позволяет регулировать применение людьми финансовых знаний, например, в части доступа к инвестиционным инструментам и даже кредитным продуктам. Именно применение знаний, а не их номинальное наличие, ряд специалистов считают более важными при регулировании вопросов банкротства физических лиц и перехода в категорию квалифицированных инвесторов [1].

Действительно, если судить об оценке уровня финансовой грамотности исключительно по результатам тестов и ответам на вопросы, то у авторов возникает несогласие: можно обладать знаниями, но не применять их – как со светофором, когда все люди знают, что переходить улицу или ехать на автомобиле на красный сигнал светофора нельзя, но многие пренебрегают этим знанием. Применение же знаний связано с практикой, порождающей опыт. Подчеркивая элементы новизны настоящего исследования, авторы отмечают, что к таковым следует отнести: 1) авторское определение финансовой грамотности, как систематизированной совокупности знаний, умений и навыков, использование которых делает людей более адаптированными ко внешней конъюнктуре с позиции обеспечений личной финансовой безопасности; 2) отмеченное выше предположение – о тех факторах, которые влияют на финансовую грамотность людей (регион проживания уровень дохода и активность использования финтеха.

Основным методом, используемым при оценке уровня финансовой грамотности населения, был и остается метод анкетирования с последующей обработкой и интерпретацией его результатов. Современное анкетирование предполагает не заполнение бумажных бланков с вопросами, а применение роботов через обзвон абонентов операторов сотовой связи. В настоящем исследовании речь идет именно о таком методе сбора данных об уровне финансовой грамотности.

Международные исследования в области финансовой грамотности не просто актуальны, они фундаментальны – это источник формирования стратегий для финансовых структур – страховых, инвестиционных, трастовых, инвестиционных и других, которые взаимодействуют с населением. Уровень финансовой грамотности оказывает влияние на модели поведения, значение которых получило международное признание – свидетельством тому является Нобелевская премия 2017 года Р. Талера за работу «Новая поведенческая экономика», ставшей популярной и в отечественных научно-исследовательских кругах [7].

Мировые научные исследования затрагивают вопросы финансовой грамотности и с позиций финансового планирования в домашних хозяйствах [8], потребительских финансов [9], долговой нагрузки населения и усилий по преодолению недостаточности доходов и привлечения потребительского кредитования [10, 11], влияния цифровых, в том числе – финансовых сервисов на риски, связанные с финансовой безопасностью населения [12].

Следование мировым трендам при оценке финансовой грамотности а анализе финансового поведения позволит формировать актуальные данные для проведения государственной политики в социальной и финансовой сферах: по поддержке демографии, по стимулированию социальной ипотеки и ряду других направлений общенациональных проектов и программ.

2. ПОСТАНОВКА ПРОБЛЕМЫ

В контексте настоящего исследования финансовая грамотность интерпретируется авторами как некая синергетическая комбинация финансовой активности, осведомленности, знаний, навыков, установок и поведения, реализуемые при принятии рациональных финансовых решений в целях достижения финансового благополучия. Последнее – есть следствие влияния макроэкономических, геополитических, социальных и финансовых факторов на условия жизни населения. Сами же условия в одинаковой внешней конъюнктуре подвергаются искажению региональными различиями. Таблица 1 показывает социальное и финансово-экономическое неравенство вследствие высокой концентрации в федеральных центрах влияния агломерационных и институциональных факторов.

Таблица 1 – Агломерационные и институциональные факторы концентрации финансово-экономических показателей федеральных центров, % от РФ [1]

|

Показатели / федеральные центры

|

Москва

|

Москва и Московская область

|

Санкт-Петербург

|

Санкт-Петербург и Ленинградская область

|

|

Население

|

8,5

|

14

|

3,6

|

5

|

|

ВРП

|

21

|

26

|

5

|

7

|

|

Инвестиции

|

14,5

|

20

|

4,5

|

7

|

|

Ввод жилья

|

5

|

16

|

5

|

9

|

|

Оборот розничной торговли

|

15

|

23

|

4

|

6

|

|

Доходы населения

|

17

|

24

|

5

|

6

|

|

Вклады в банках

|

35

|

41

|

8

|

8

|

|

Жилищные кредиты

|

11

|

19

|

6

|

7,5

|

|

Доходы бюджета

|

20

|

25

|

5

|

6

|

|

Расходы бюджета на национальную экономику

|

27

|

32

|

5

|

6

|

|

Расходы бюджета на благоустройство

|

56

|

62

|

4

|

5

|

|

Расходы бюджета на социальные пособия

|

21

|

27

|

4

|

5

|

Представленные данные показывают концентрацию финансовых ресурсов, обеспечивающую значительно более благополучное положение населения в федеральных центрах по сравнению с остальными регионами страны. Такое перераспределение имеет определенную логику: бюджетные и инвестиционные ресурсы, финансирующие экономику федеральных центров, обладают более высокой оборачиваемостью за счет высокой деловой активности, поэтому обеспечивают сравнительно большую скорость развития этих регионов. Такая федеральная модель перераспределения финансовых потоков формирует различия уровня и качества жизни граждан столичных регионов и остальных территорий. Схожая ситуация складывается и во всех других регионах: жители крупных городов – областных, краевых и республиканских центров, живут значительно лучше граждан, населяющих районные центры и малые населенные пункты. Это означает, что в Российской Федерации сложилась устойчивая система социальных и финансовых отношений, которую необходимо трансформировать в социально справедливую. Оставляя вне вектора исследования политические аспекты, авторы видят следующие фундаментальные причины расслоения:

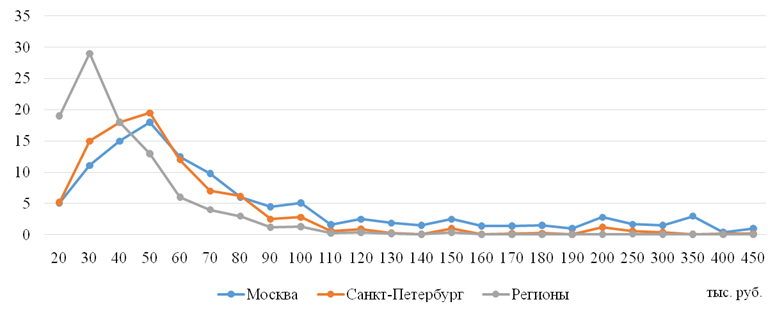

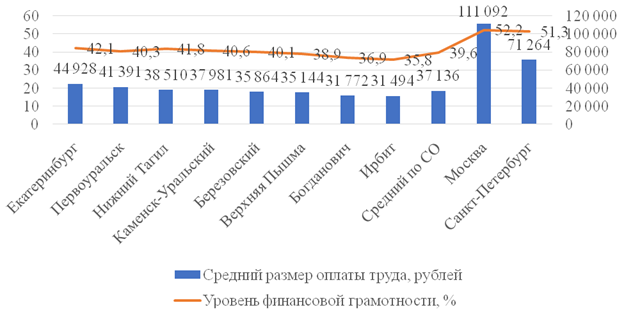

1. Региональные различия в доходах населения федеральных центров и средний показатель по всем другим регионам (рисунок 2).

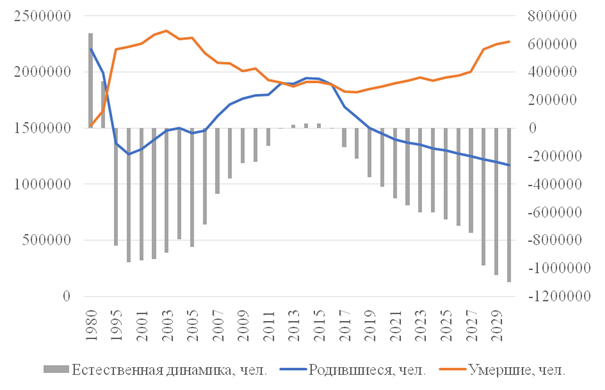

2. Продолжающийся демографический перекос, который пока не преодолен даже теми мерами, которые реализуются в России – это увеличение пособий на детей и расширение покрытия материнским капиталом рождения уже первого ребенка. Так, по данным Федеральной службы государственной статистики РФ (ФСГС), число родившихся в 2019 году составило 10,9 на 1000 человек, тогда как в 2018 году этот показатель был на уровне 11,5 на 1000 человек – то есть, произошло снижение рождаемости на 5,2%. Тенденции 2020-2022 годов ситуация усугубилась и прогноз по рождаемости не оптимистичен (рисунок 2). Основной причиной такой динамики авторы считают финансово-экономическую неопределенность и тенденцию к снижению реальных располагаемых доходов населения (рисунок 1).

Рисунок 1 – Различия в доходах между федеральными центрами и регионами РФ, тыс. рублей [2]

Как следует из данных рисунка 1, пики доходов у жителей федеральных центров и регионов существенно отличаются: оn 50 до 60 тысяч рублей и 30 тысяч рублей соответственно. Очевидно, что столь существенный отрыв в доходах жителей страны от федеральных центров делает менее информативными исследования в области финансового поведения, в том числе – финансовой грамотности, поскольку люди находятся в объективно разных конъюнктурных условиях и решают разные задачи. Например, для многих жителей регионов не интересны, поскольку потенциально не доступны инвестиционные финансовые инструменты, которыми пользуются или стремятся пользоваться столичные жители. Финансовая грамотность – из этой же категории – многим людям с низкими доходами просто не известны даже термины и их смысл из сферы страхования, инвестиций, стратегии сбережений. Они не пользуются этими инструментами и поэтому не сведущи в них.

Рисунок 2 – Демографическая динамика с учетом прогноза [3]

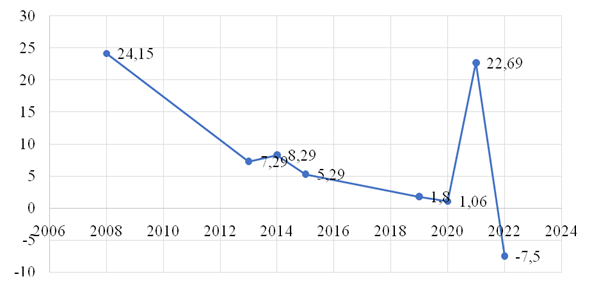

Рисунок 3 показывает динамику доходов россиян. Высокая волатильность, как видно, не может служить фактором, способствующим финансовой грамотности, поскольку чем менее предсказуемы доходы, тем люди более склонны к авантюрным решениям, компенсирующим динамику доходов.

Рисунок 3. Динамика реальных располагаемых доходов населения, % [4]

Разумеется, что значительный всплеск динамики доходов населения в 2021 году обусловлен, в основном, индексациями заработной платы работникам бюджетной сферы и в меньшей степени – помощью частному бизнесу со стороны государства. Падение в 2022 году носит прогнозный характер, однако, оснований для положительной динамики нет.

3. РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ

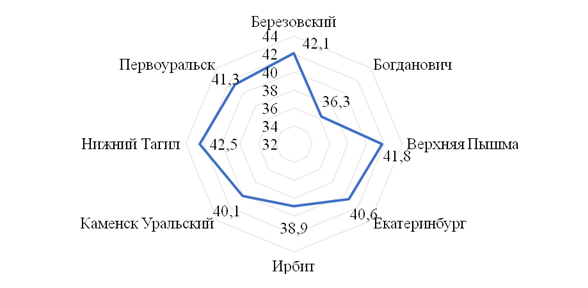

На следующем этапе исследования авторами применен метод социологического опроса по оценке уровня финансовой грамотности и обеспеченности финансовыми ресурсами. Данный метод избран ввиду отсутствия других способов прямых оценок знаний. Опрос проводился в публичных местах – торговых центрах перечисленных городов в сентябре – ноябре 2019 года методом сплошного анкетирования – то есть, респонденты самостоятельно заполняли анкеты с вопросами, касающимися их идентификации (пол, возраст); финансово-экономической характеристики (отнесения к доходной группе, наличие кредитной нагрузки и структуры расходов) и вопросами, непосредственно оценивающими финансовые знания. Основой опросника явилась методика ЦБ РФ [4] и Национального агентства финансовых исследований (НАФИ) [2]. В опросе приняли участие 5 842 человека, количественно распределенные примерно сопоставимо по городам Свердловской области (рисунок 5): 1) Березовский (26 216 чел.), 2) Богданович (13 727 чел.), 3) Верхняя Пышма (36 543 чел.), 4) Екатеринбург (485 873 чел.), 5) Ирбит (4 647 чел.), 6) Каменск Уральский (32 859 чел.),7) Нижний Тагил (124 697 чел.), 8) Первоуральск (45 091 чел.).

Рисунок 4 – Результаты оценки уровня ФГ населения городов Свердловской области, % [5]

В качестве гипотезы проводимого исследования, авторами рассматривается возможность наличия корреляции между уровнем финансовой грамотности и уровнем доходов респондентов, при чем различия в доходах определяются территориальной принадлежностью (рисунок 5).

Полученные результаты не вполне подтверждают гипотезу авторов о наличии прямой корреляционной связи между размерами доходов и уровнем финансовой грамотности населения.

Рисунок 5 – Корреляция между уровнем доходов [6] и финансовой грамотностью населения Свердловской области, городах федерального значения Москва и Санкт-Петербург, 2021 г. [7]

Как видно из рисунка 5, есть вполне определенная корреляция между доходом и уровнем финансовой грамотности населения. Наиболее высокий – у жителей городов федерального значения:

- доход москвичей по сравнению с жителями Свердловской области в три раза (на 299,15%); при этом уровень финансовой грамотности москвичей по отношениям к жителям Свердловской области выше только на 86,43%;

- доход петербуржцев по отношению с жителями Свердловской области практически в два раза (на 191,9%); при этом уровень финансовой грамотности петербуржцев по отношению к жителям Свердловской области выше на 88,9%.

Помимо оценки уровня финансовой грамотности, авторами был проведен анализ структуры расходов населения разных доходных групп (таблица 2). Авторы полагают, что рациональность распределения финансовых ресурсов домашними хозяйствами также является критериальным индикатором при оценке финансовой грамотности населения, поскольку нерациональное распределение дохода приводит к закредитованности. В качестве критерия некой оптимальности при оценке рациональности расходов, авторами принят 45% расходов на текущее потребление в общей их величине.

Таблица 2. – Структура расходов населения Свердловской области в разрезе интервальных доходных групп, % [8]

|

Структура расходов по статьям, % / Интервальные доходные группы, тыс.

рублей

|

12 – 20

|

21 – 30

|

31 – 40

|

41 – 50

|

> 50

|

|

Текущее потребление

|

49,21

|

45,47

|

44,01

|

42,97

|

40,07

|

|

Обязательные платежи

|

20,68

|

19,62

|

19,25

|

17,75

|

16,98

|

|

Долговые обязательства

|

25,29

|

26,44

|

28,56

|

29,13

|

24,91

|

|

Расходы на развитие

|

2,37

|

3,41

|

4,22

|

4,26

|

8,71

|

|

Сбережения

|

2,48

|

4,17

|

4,89

|

5,41

|

9,33

|

|

Итого:

|

100

|

100

|

100

|

100

|

100

|

Государством в лице Банка России и Министерства финансов РФ проводится популяризация цифровых финансовых сервисов с целью вовлечения населения в транспарентную экосистему, в которой будет возможно проводить контрольные и регуляторные меры для обеспечения финансовой безопасности граждан. Усилия, принимаемые Национальным агентством финансовых исследований (НАФИ) и региональными центрами финансовой грамотности, по проведению мероприятий просветительской направленности, такие как обучающие семинары, конференции и просто ликбезы для самых разных категорий населения по всей стране [2].

Цифровые финансовые платформы позволяют людям ежедневно мониторить состояние своих финансовых ресурсов и принимать ко вниманию свое финансовое положение при принятии финансовых решений.

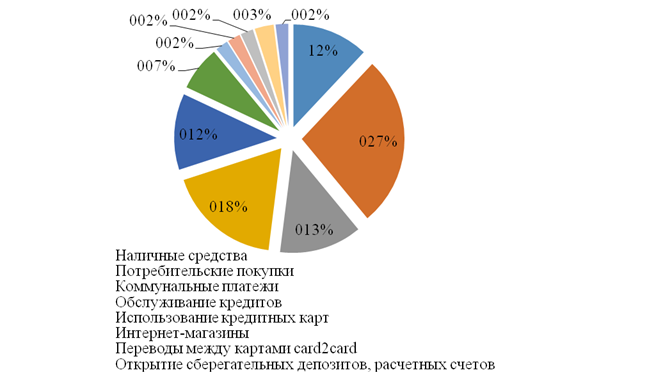

Рисунок 6. Структура денежных транзакций активных пользователей ЦФС [9]

Из диаграммы видно, что наибольшую долю – 27% ото всех совершаемых транзакций составляют потребительские покупки; 18% – обслуживание кредитных обязательств; 13% – это коммунальные платежи; по 12% – операции с наличными и кредитными картами и далее по убывающей. Для проверки исследовательской гипотезы было бы идеальным провести оценку уровня финансовой грамотности в этой же выборке респондентов, однако такими данными авторы не располагают в обще страновом разрезе. При этом есть данные о пользователях ЦФС и по уровню финансовой грамотности одной выборки, но в разрезе городов Свердловской области (рисунок 7).

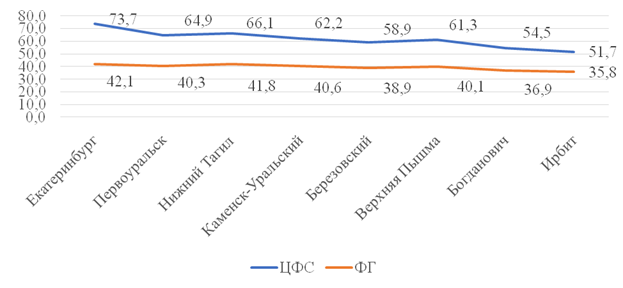

Рисунок 7. Сравнение тенденций активности пользователей ЦФС и уровня финансовой грамотности населения Свердловской области, % [10]

Наиболее значимым для цели настоящего исследования результатом является выявленная корреляция между активностью пользования людьми цифровыми финансовыми сервисами и оценками уровня финансовой грамотности: в тех населенных пунктах, респонденты которых заявили о своей большей активности использования ЦФС, имеют и более высокий уровень финансовой грамотности. Нельзя сказать, что подтверждение гипотезы совсем неожиданно, но получены достаточно убедительные результаты, которые авторы считают веским основанием для расширения вовлечения населения (особенно малых городов) в пользование цифровыми финансовыми платформами. Это вполне может способствовать повышению уровня финансовых знаний через практику пользования широким спектром финансовых сервисов и технологий, делая задачу по повышению уровня финансовой грамотности достижимой.

Исключение из корреляции, как видно из рисунка 7, составляет Екатеринбург. Интерпретация этого исключения может быть связана с тем, что жители мегаполиса вынуждены осваивать ЦФС и делают это в ограниченных, только минимально, но регулярно необходимых объемах, привычно, не изучая весь их спектр и возможности платформ, т.е. без расширения свой финансовой грамотности; тогда как люди из малых городов исследуют цифровые финансовые сервисы целенаправленно, одновременно изучая сопутствующие опции, получая новую информацию и расширяя свои знания в финансовой сфере.

4. ЗАКЛЮЧЕНИЕ

Конечной целью исследований по оценке уровня финансовой грамотности является обеспечение личной финансовой безопасности людей при принятии ими широкого спектра решений финансового характера: кредитование, страхование жизни и имущества, участие в инвестиционных проектах и программах негосударственного пенсионного страхования, формирования сбережений – от покупки иностранной валюты до пая в инвестиционном фонде, потребительские покупки (например, в он-лайн формате требуют определенных знаний и навыков), просто транзакции в мобильном банкинге. Даже ежедневные покупки товаров офф-лайн выступают предметом научных исследований в части оценки рациональности потребительского поведения [6]. Однако, государство не в состоянии обеспечить безопасность потребителей финансовых услуг исключительно мерами заградительного характера, поскольку люди свободны в принятии финансовых решений, предполагающих распоряжение собственными ресурсами. В этой связи значение приобретают вопросы, связанные с финансовым просвещением, необходимым для того, чтобы люди сами были способны оценивать свои знания в финансовой сфере: понимать, из чего складывается оценка их кредитной позиции, инвестиционного статуса, к каким последствиям приводит банкротство и ряд других. Совокупность знаний, умений и навыков в области финансов в сочетании с государственной политикой по финансовому просвещению позволят населению снизить уровень патерналистических запросов при, например, росте доходов [5].

[1] Разумовский Д. Ю. Методические подходы к оценке финансовой грамотности населения во взаимосвязи с типовым финансовым поведением // Журнал прикладных исследований. – 2021. – Т. 3, № 6. – С. 194–201.

[2] Составлено авторами по [3, 4].

[3] Составлено авторами по [1, 4].

[4] Составлено авторами по [1, 4].

[5] Составлено Разумовской Е.А, Разумовским Д.Ю. по результатам проведенного исследования.

[6] Расчет Разумовской Е.А. на основе среднероссийского показателя индексации доходов населения и частично на основе [14].

[7] Составлено Разумовской Е.А., Разумовским Д.Ю. по результатам проведенного исследования.

[8] Составлено авторами по [13].

[9] Составлено авторами по результатам проведенного исследования и данных [2].

[10] Составлено авторами по результатам проведенного исследования.

Источники:

2. Официальный сайт аналитического центра НАФИ. [Электронный ресурс]. URL: https://nafi.ru/ (дата обращения: 30.10.2022).

3. Официальный сайт ФСГС РФ. [Электронный ресурс]. URL: https://gks.ru (дата обращения: 22.08.2022).

4. Официальный сайт Центрального Банка РФ. [Электронный ресурс]. URL: https://www.cbr.ru/ (дата обращения: 10.06.2022).

5. Разумовская Е.А. Персональное финансовое планирование: теория и моделирование процесса. - Deutschland, Saarbrucken: Palmarium Academic Publishing, 2016. – 313 c.

6. Разумовская Е.А., Разумовский Д.Ю. Подходы к оценке оптимальности структуры финансовых ресурсов домохозяйств и финансовой грамотности населения // Финансы. – 2020. – № 1. – c. 57 – 64.

7. Талер Р. Новая поведенческая экономика: почему люди нарушают правила традиционной экономики. - М.: Изд-во «Э», 2017. – 368 c.

8. Brounen D., Koedijk, K.G., Rachel A.J. Household financial planning and savings behavior // Journal of International Money and Finance. – 2016. – p. 95 – 107. – doi: 10.1016/j.jimonfin.2016.06.011.

9. Burke M., Fry J. How easy is it to understand consumer finance? // Economics Letters. – 2019. – № 177. – p. 1 – 4. – doi: 10.1016/j.econlet.2019.01.004.

10. Cardaci A. Inequality, household debt and financial instability: An agent-based perspective // Journal of Economic Behavior & Organization. – 2018. – № 149. – p. 434 – 458. – doi: 10.1016/j.jebo.2018.01.010.

11. French D., Vigne S. The causes and consequences of household financial strain: a systematic review // International Review of Financial Analysis. – 2019. – № 62. – p. 150 – 156. – doi: 10.1016/j.irfa.2018.09.008.

12. Ozili P.K. Impact of digital finance on financial inclusion and stability // Borsa Istanbul Review. – 2018. – № 18(4). – p. 329 – 340.

13. Razumovskaya E., Razumovskiy D. Impact of financial literacy of regional differences in income and activity of using DFS // Advances in Economics, Business and Management Research: volume 138. 2nd International Scientific and Practical Conference «Modern Management Trends and the Digital Economy: from Regional Development to Global Economic Growth» (MTDE 2020). 2020. – p. 425 – 430.

14. Постановления Правительства Свердловской области об утверждении комплексной программы Свердловской области «Снижение уровня бедности в Свердловской области к 2030 году» № 448ПП от 22.07.2021 г. [Электронный ресурс]. URL: https://storage.strategy24.ru/files/news/202107/951db4580948b9be8c8b81ed04ff4e89.pdf (дата обращения: 30.06.2022).

Страница обновлена: 22.11.2025 в 02:54:53

Download PDF | Downloads: 34 | Citations: 4

Influence of regional income differences on financial literacy of the Russian population

Razumovskaya E.A., Ovsyannikova E.Y.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 12, Number 11 (November 2022)

Abstract:

The study attempts to verify the hypothesis about the influence of regional differences in income and the degree of activity of people that they show when using digital financial services (fintech) on the financial literacy. The research hypothesis is that financial literacy can be influenced by the regular and active use of digital financial services and the amount of income, which is more inherent in people living in large settlements.

The purpose of the study was to identify factors affecting the level of financial literacy.

The authors conducted a sociological survey based on the methodology of the Bank of Russia and the member countries of the Organization for Economic Cooperation and Development.

The authors assessed the degree of fintech active use by the population in relation to the level of financial literacy.

The article contains an analysis of analytical data. The results obtained may be of interest to government agencies and public organizations involved in assessing the level of financial literacy, researchers in the field of creating and improving the methodology of this assessment, as well as a wide range of readers interested in assessing the financial literacy.

Keywords: financial literacy, household financial resources, digital financial services

JEL-classification: H31, I31, E58

References:

Brounen D., Koedijk, K.G., Rachel A.J. (2016). Household financial planning and savings behavior Journal of International Money and Finance. 95 – 107. doi: 10.1016/j.jimonfin.2016.06.011.

Burke M., Fry J. (2019). How easy is it to understand consumer finance? Economics Letters. (177). 1 – 4. doi: 10.1016/j.econlet.2019.01.004.

Cardaci A. (2018). Inequality, household debt and financial instability: An agent-based perspective Journal of Economic Behavior & Organization. (149). 434 – 458. doi: 10.1016/j.jebo.2018.01.010.

French D., Vigne S. (2019). The causes and consequences of household financial strain: a systematic review International Review of Financial Analysis. (62). 150 – 156. doi: 10.1016/j.irfa.2018.09.008.

Ozili P.K. (2018). Impact of digital finance on financial inclusion and stability Borsa Istanbul Review. (18(4)). 329 – 340.

Razumovskaya E., Razumovskiy D. (2020). Impact of financial literacy of regional differences in income and activity of using DFS Advances in Economics, Business and Management Research. 425 – 430.

Razumovskaya E.A. (2016). Personalnoe finansovoe planirovanie: teoriya i modelirovanie protsessa [Personal financial planning: theory and modeling of the process] (in Russian).

Razumovskaya E.A., Razumovskiy D.Yu. (2020). Podkhody k otsenke optimalnosti struktury finansovyh resursov domokhozyaystv i finansovoy gramotnosti naseleniya [Approaches to assessing the optimality of the structure of household financial resources and financial literacy of the population]. Finance. (1). 57 – 64. (in Russian).

Taler R. (2017). Novaya povedencheskaya ekonomika: pochemu lyudi narushayut pravila traditsionnoy ekonomiki [The new behavioral economy: Why people break the rules of the traditional economy] (in Russian).