Управление процессами развития и национальная модель развития финансовых технологий

Разлетовская В.В.1

1 Московский государственный институт международных отношений (Университет), ,

Скачать PDF | Загрузок: 36

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 9 (Сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54773574

Аннотация:

Не затрагивая и не меняя сущности и свойств финансовых отношений, финансовые технологии качественно меняют управленческие решения в зависимости от уровня технологического развития, охвата пользователей и распространения. В этом смысле процессы и модели развития финансовых технологий обеспечивая реализацию финансово-экономической политики на национальном уровне - являясь ее механизмом, формируя новые структуры упорядочивания отношений, сами нуждаются в формировании. Что актуализирует проблему формирования модели развития финансовых технологий на национальном уровне, адекватную уровню развития технологий. Статья посвящена исследованию причинно-следственных связей и раскрытию механизма формирования национальной модели развития финтеха, уточнению ее облика и структурных элементов. Результаты исследования показали, что принципом формирования национальных моделей финансовых технологий является интеграция управленческих подходов в сфере финансово-экономических отношений и в сфере развития технологий на межотраслевом уровне, что отличается от традиционных подходов к развитию финансовых технологий на уровне национальных государственных регуляторов по отраслевому принципу (процесса жизненного цикла финансовой услуги, ее конкурентоспособности и эффективности, процессов регулирования, создания инфраструктуры, и координации с институциональной сферой). Полученные результаты могут быть интересны государственным органам власти в сфере развития финтеха и способствовать выработке адекватной государственной политики, учитывающей специфику финтеха, которая может быть реализована через формирование национальной модели развития, как совокупного описания проявления государственного регулирования их развития

Ключевые слова: управление процессами развития финтеха, национальная модель развития финтеха

JEL-классификация: O16, E42, O31, O33

Введение

Управление развитием финансовых технологий предполагает обоснование: приоритетных направлений развития, как должна выглядеть модель управления развитием, ее структурные элементы, как она воздействует на объект управления, как взаимодействует с внешней средой. Ее эффективность будет определяться соответствием целей и методов сущностным характеристикам и закономерностям развития объекта управления - финансовым технологиям. Управленческие модели изменяются вместе с изменением подходов, взглядов, мнений и являются продуктом моделирования и конструирования.

Существенные выводы по описанию структурных элементов, взаимосвязей и классификации видов, полученные зарубежными и отечественными авторами, внесшими заметный вклад в разработку проблемы формирования моделей управления [12,с.21], требуют раскрытия и уточнения применительно к моделям развития финансовых технологий в части изменения качества взаимосвязей, обусловленных влиянием научно-технического прогресса и отношения к изменениям во внутренней и внешней среде.

Анализу и прогнозированию возможных сценариев развития финтеха и необходимости новых моделей регулирования и координации этой сферы посвящены работы Эскиндарова М. А., [20, с.15] Артеменко Д. А., Зенченко С. В. [1, с.95], Ефимовой Н.А. [7, с 7], Абрамовой М. А., Масленникова В. В. [11, с.8], Котлярова И.Д. [9,с.7],Семеко Г.В. [18, с.61], Борисовой О.В. [3, с.1851], Вагановой О.В. [26, p. 8]. Над сценарными вариантами развития финансовых технологий работают Белозеров C. и Соколовская О. [21, p. 27], Большинство исследований лежат в практической плоскости и сосредоточены на разработке трендов развития финтеха, рекомендаций для экономической политики стран и регионов мира или на особенностях развития цифровой экономики в региональном и отраслевом разрезах. При непосредственном формировании сценариев применяются методы: прогнозных сценариев (predictive scenarios) [22, p. 731], тесно связанных с концепцией вероятности, разработки сценариев на основе экстраполяции трендов (trend-based scenario techniques) и творческо-описательных техник (creative-narrative scenario techniques). [21, p.33]

Анализ трендов в сценарных подходах [25, p.201] полезен только для понимания ситуации, раскладки позиций акторов. Творческо-описательные методы сценарных подходов также оценивают вероятность наступления и последствия с точки зрения приспособленческих позиций и адаптивных реакций. Весь менеджмент построен на использовании опыта, и развитие собственного потенциала и инициатива рассматриваются в рамках определенных внешних границ. Таким образом, использование только данных методов при построении собственных моделей развития больше отражает пассивно-адаптивный подход к ее формированию.

Безусловно, общие тренды и параметры развития моделей финансовых технологий задает научно-технический прогресс, но с учетом сущностных характеристик финансовых технологий, как технологий воздействия на организацию отношений между людьми, тренды формируют люди и их решения, они меняются под воздействием факторов. Развитие финансовых технологий показало, что инициативные решения по формированию моделей их развития, основанные на различных формах координации участников, формируют внешние условия и закономерности развития событий, или принятия решений участниками под свои целевые модели, независимо от предыдущего опыта и тенденций. Поэтому, формирование моделей развития финансовых технологий целесообразно рассматривать с точки зрения позиций, ролей, поведенческих аспектов- инициатив и потенциала их реализации.

Таким образом, в основе концептуализации моделей развития финтеха в исследовании использован не сценарный и не отраслевой подход, а поведенческий подход и кластерно-сетевые методы [23,p.781], обусловленные сущностными характеристиками финтеха и закономерностями их развития.

Целью работы является моделирование структуры управления развитием финтеха на национальном уровне, учитывающей сущностные характеристики финтеха и закономерности развития на основе процессно-сетевого подхода, с использованием поведенческих, кластерно-сетевых методов и исследование видов моделей, обусловленных изменением качества взаимосвязей под влиянием научно-технического прогресса и отношения к изменениям во внутренней и внешней среде.

Данный подход обеспечивает оптимизацию стратегии и тактики формирования моделей развития финтеха, принципы и механизм их построения.

Управление процессами развития финансовых технологий и формирование национальной модели развития финтеха, ее структурные элементы.

Финансовые технологии являются технологиями построения социально-экономических связей и отношений в обществе, представляют собой схему упорядочивания и организации отношений в виде потоков движения финансово-экономической информации, денежных средств, в целях концентрации власти и закрепления отношений между акторами. В основе всегда процесс принятия решения организатором - человеком или группой людей, принимающей и проводящей управленческие решения. всегда организовано субьектом принятия решений, его реакциями и целями. Этот процесс не хаотичен, направлен на конструирование условий развития и закрепление целевых связей и взаимоотношений.

Субьекты принятия решений по организации финансово-экономических отношений, взаимодействуют под влиянием факторов развития: импульса и направленности, реакции на внешнюю среду. С точки зрения информационных технологий взаимодействие субьектов направлено с одной стороны на упорядочивание и организацию информации и образует однородную однонаправленную совокупность элементов, с другой стороны сформированная совокупность сама формирует элементы. В процессе взаимодействия - действия субьектов, как элементов системы взаимодействия -формируют совокупность, сети и структуры. Формы взаимодействия определяются качественными характеристиками связей между ними. Если рассматривать процесс развития взаимосвязей и отношений, а также способов их организации, то он включает следующие стадии:

-зарождение, на основе целевой модели, определенная последовательность и восприятие информации, обусловлено «генетикой» и восприятием реакции, взаимодействием с внешней средой.

-функционирование, выполнение программы и заложенного алгоритма для достижения целевой модели.

–совершенствование модели, зарождение новой целевой модели или сохранение прежней в новом повторяющемся цикле взаимоотношений.

Этапы процесса развития взаимосвязей и отношений в совокупности представляют собой последовательную, повторяющуюся, саморазвивающуюся структуру, обеспечивающую закрепление и развитие сложившихся взаимосвязей.

Если факторы воздействия на субъекты управления, принимающих решения по организации отношений, повторяются, возникают тенденции, как более устойчивые повторения и закономерности, отражающие устойчивые и повторяющиеся процессы связи во времени. В свою очередь, устойчивые и закрепленные взаимосвязи и отношения во времени образуют сети и более жесткие структуры управления, которые в последствие оказывают влияние на эти связи, действия акторов и субьектов управления. Таким образом, формируется самоорганизовывающая структура переработки и управления информации, связывающая и закрепляющая коммуникации, упорядочивающая действия и ограничивающая допустимые связи и создания на этой основе стоимости или закрепления власти.

Процесс организации финансово-экономических и инвестиционных отношений может быть сопряжен с различными видами организационных отношений: деятельность по планированию субьектом управления этих отношений; устанавливающими саму форму организации и процедуру реализации отношений, организованных этой формой; направленными на реализацию уже сформированных субьектом управления отношений.

Это в свою очередь обуславливает деятельность по формированию и обеспечению функционирования развития финансовых технологий- Управление процессами развития финансовых технологий.

В управлении развитием финансовых технологий важен не только непосредственно процесс их создания и использования, учитывающий закономерности и специфику их развития. Важно при этом, учесть для кого, с какой целью и как сформировать технологию, чтобы получить определенный результат, организационной формы в виде Модели. Управление процессами развития финансовых технологий включает следующие последовательные этапы: планирование и создание самой технологии, ее использование и функционирование для организации и управления развитием финансово-экономических отношений, регулирование и совершенствование использования технологий в финансово-экономических отношениях и в процессах перераспределения ресурсов.

С точки зрения технологического содержания финансовых технологий, и необходимости постоянного обеспечения влияния и воздействия, - управление процессами развития финансовых технологий - это последовательность изменений способов воздействия субьекта управления на процессы перераспределения ресурсов при организации финансово-экономических отношений в целях закрепления связей. Управление процессами развития финансовых технологий выходит за рамки управления финансовыми инновациями, а также программно-целевого и отраслевого подхода к развитию, основанному на жизненном цикле финансовой услуги и отрасли: процессах зарождения, роста и распространения инноваций. Дополняется учетом позиций акторов, инициативы- движущей силы процессов их развития - причинно-следственными связями, и адаптационными механизмами. Основной особенностью методологии управления процессами развития является то, что, делая усилия над управлением очень малым количеством аспектов системы, достигается эффект, намного превышающий результат одновременного воздействия на все или большинство проблемных областей системы сразу или поочерёдно. При этом основным является координация как организация действий участников схемы в определенном порядке и последовательности, и ритме.

В этой связи финансовые технологии как инновационный способ организации отношений перераспределения ресурсов, существовали всегда, носят исторический характер, и обусловлены уровнем развития научно-технического прогресса. Последовательность изменений этих способов воздействия на процессы перераспределения ресурсов и определяют специфику процессов управления развитием финансовых технологий.

Инновационный способ воздействия, в зависимости от уровня развития научно-технического прогресса, проявляется как в том каким средством или инструментом оказывается воздействие (в денежной форме, металл, золота и т.д. [2,c.14], цифровой форме, правовым эквивалентом, эквивалент обмена-бартер, и т.д. в зависимости от этапа научно-технического прогресса), как направлено в рамках использования его в финансово-экономических отношениях и в процессах перераспределения ресурсов, так и на что направленно воздействие- на процесс движения стоимости в товарном производстве, на создание финансового потока, ренты, на процессы концентрации и перераспределение ресурсов, на изменение структуры рисков, спроса и предложения, на процессы принятия решений объектом воздействия (принуждение, системы допуска, персонификация, программы лояльности, мотивация, стимулирование, закрепление и привязка к технологическому ресурсу, в том числе экономическая, как способ заработка и монетизации отношений), на взаимосвязи и процессы взаимодействия субъектов финансов-экономических отношений (аспекты сетевой власти) [23,p.775] на сетевую интеграцию. [16, с 290]

Далее, в рамках управления процессами развития финансовых технологий рассмотрим концептуализацию формирования модели их развития, характеризующую способ, цели, и направления развития, методы координации и управления, специализацию. Рассмотрим изменение качества взаимосвязей участников под влиянием научно-технического прогресса и отношения к изменениям во внутренней и внешней среде.

Так, с точки зрения влияния научно-технического прогресса, модель развития финансовых технологий - это технология организации экономических отношений, закрепления связей. Финансовые технологии на современном этапе развития технологий- это технологическое закрепление связей, что обеспечивает переход от институализации закрепления связей к технологическому закреплению связей и позволяет выделить типологию национальных моделей развития финансовых технологий в рамках технико-экономической парадигмы с учетом влияния научно-технического прогресса.

На основе эволюционного подхода [4,с.105], [5,с.16], с акцентом на причинно-следственных связях и механизмах развития, применительно к финансовым технологиям, эволюцию управления процессами их развития можно представить следующим образом, если сопоставить классические модели управления по критерию, обусловленному уровнем развития научно-технического прогресса в синхронизации с закономерностями развития финансовых технологий на основе их исторических стадий развития (Таблица 1.)

Таблица 1. Эволюция управления развитием финансовых технологий. Источник: составлена автором.

|

Модели

управления по критерию, обусловленному уровнем развития научно-технического

прогресса

| |||

|

Автократическая, основанная на власти, директивах,

исполнительности,

Доиндустриальная вплоть до 17-18 веков |

Экономическая, Индустриальная модель, 17-19 века- Аграрные и

промышленные революции

|

Современная – Био-алгоритмическая модель -Начало 20 века Пост

индустриальная- основанная на социальной инженерии, коллективности и

корпоративности, моделировании и стратегическом планировании и управлении,

информационном и инновационном, кадровом менеджменте и процессно-сетевом

подходе.

| |

|

Эволюционные (исторические) стадии развития

финансовых технологий

| |||

|

стадия мобилизации ресурсов. (мобилизационная)

|

стадия перераспределения и накопления ресурсов (инвестиционная и

маркетинговая)

|

стадия глобализации (финансовая инженерия, финансовые войны),

|

стадия когнитивно-социальная и био-алгоритмическая формирующиеся,

сращивание финансовых и нефинансовых секторов

|

|

Закономерности

развития финтеха, и их устойчивые взаимосвязи формируют

самоорганизовывающиеся структуры с повторяющимися взаимосвязями, которые

удобно представить в форме Моделей развития финансовых технологий, основанных

на подходе к управлению процессами их развития в зависимости от

позиционирования финтеха- как финансового продукта и услуги, фактора влияния,

самостоятельного актора и инициатора процессов на национальном уровне.

| |||

-принятие решения организатором финансово-экономических отношений- субьектом управления по поиску возможностей организации взаимосвязи и финансовых отношений о схеме организации этих отношений- целевой модели, ее внедрение и распространение.

-эффект взаимосвязанной концентрации ресурсов на межотраслевом уровне, распространение и масштабность на международном уровне, ориентация на закрепление связей, - являются генетическими характеристиками финансовых технологий.

-предопределенность потенциальных возможностей развития финансовых технологий реакциями на глобальные мировые условия среды (возможности и риски).

-нацеленность на закрепление и повышение устойчивости финансово-экономических связей. [16, с.289]

На основе исследования исторической динамики показано, что соединение выявленных качеств сущностных характеристик, функций и закономерностей развития финансовых технологий – не простой механический конгламерат, а целостное единство устойчивых, закрепленных, повторяющихся взаимосвязей и отношений во времени, приводящее к образованию саморазвивающейся структуры управления, оказывающей в последствии влияние на эти связи, действия акторов и субьектов управления. В результате сильных и закономерных связей образуются тесные локальные группы- структуры. На теоретическом уровне применимо определение структуры, данное Н. Луманом. Структура - это то, что связывает и закрепляет коммуникации, упорядочивает действия и ограничивает допустимые связи. Сами структуры могут продолжать существовать и реактуализироваться и при замене элементов [24, p.154]. Эта структура и порождает процесс развития отношений и взаимосвязей: зарождение-функционирование (выполнение заложенного алгоритма, целевая модель), -совершенствование (в зависимости от внешних факторов).

Таким образом, исторические закономерности развития финансовых технологий, обусловленные влиянием научно-технического прогресса и локальных цивилизационных факторов, необходимостью обеспечения сувернитета и их устойчивые взаимосвязи формируют тенденцию к самоорганизации, саморазвитию и самовоспроизводству порядка с повторяющимися взаимосвязями, к становлению структурных образований (в форме Модели), которые могут стать источником порядка более высокой организации развития финансовых технологий на национальном и международном уровнях, что позволяет сформировать представление о структурных элементах организации финансово-экономических отношений в виде национальных моделей развития финансовых технологий и их взаимосвязях.

Процессно-ориентированная методология формирования моделей развития финансовых технологий описывает как выглядит и как должна выглядеть система управления развитием под сконструированный целевой объект управления - систему финансово-экономических отношений, как она воздействует на объект управления какие формы координации применяет, как адаптируется к внешней среде или адаптирует ее под свои потребности цели. То есть от целевого, сконструированного объекта управления к соответствующей модели управления его развитием. При этом важно показать качественное изменение отношений при функционировании и развитии моделей управления. Управленческие модели изменяются вместе с изменением подходов, взглядов, мнений и являются продуктом моделирования и конструирования. Их особенностью является то, что в управлении эта модель сначала создается мысленно организатором отношений, и под нее подстраивается действующая система управления.

Применительно к модели управления развитием финансовых технологий –она описывает структурные элементы их взаимосвязи, представляет собой- совокупность представлений об участниках и их позициях в процессах их финансово-экономических взаимоотношений по поводу мобилизации и перераспределения ресурсов, методах их координации на межотраслевом и международном уровне, и их последовательную трансформацию в зависимости от адаптации, или оказания воздействия, формирования условий и использования возможностей внешней среды. Такой подход согласуется с принципами управления мультиагентными системами.

Импульсом формирования международной и национальных моделей развития финансовых технологий является диффузия новых технологий на межотраслевом уровне и что согласуется с технико-экономической парадигмой Перес К. [13, с. 45]. Уровень будущей технологии, новая парадигма информационных технологий складывается из интеграции наиболее оригинальных и взаимодополняющих составляющих направлений развития информационной технологии: технологий связи, искусственного интеллекта и нейро – и био-технологий. В качестве точки роста и импульса развития с горизонтом 30 лет перспективы –является возрастание их роли и влияния в финтехе.

В этой связи финансовые технологии- основаны на природе и сущности информационных технологий в сфере финансово- экономических отношений людей будут развиваться на принципиально ином уровне воздействия технологий: искусственного интеллекта и нейротехнологий.

Традиционные подходы трансформации моделей, основанные на реакции на развитие научно-технического прогресса, на использовании зарубежного опыта получили наибольшее распространение в управлении развития финтеха как финансовой услуги и финансовой инженерии или инновации.

У субьекта управления есть несколько вариантов действий:

– взять готовую модель из отечественного или зарубежного опыта, которая дала в свое время положительные результаты;

-собрать модель из блоков, которые показали себя наиболее эффективными в разных моделях управления;

– выбрать базовую модель управления, исключив из нее нежелательные и встроив новые элементы;

– создать принципиально новую модель, опираясь на новую парадигму управления.

Но, исторически разбег в формировании схожих элементов моделей между странами растягивался на столетия. И если бы только эти факторы определяли процесс принятия решения – то финансовые инновации распространялись бы с большей скоростью и географией.

На протяжении столетий у человечества не было задачи экономического роста, при этом финансовые технологии использовались при формировании процессов перераспределения ресурсов. С точки зрения способов организации социально-экономических отношений по поводу перераспределения ресурсов - экономический рост как цель нужен экономической модели накопления перераспределения ресурсов (инвестиционной и маркетинговой) – для поддержания финансовой инфраструктуры. При этом, даже на экономической стадии развития существуют и исламский банкинг и другие виды финансовых технологий, обусловленные влиянием локальных цивилизаций [14, с. 10].

В связи с этим, при формировании модели развития финансовых технологий будем рассматривать не сценарии развития, основанные на трендах, а концептуализацию возможных стратегических альтернатив формирования моделей развития финтеха – то есть виды, характеризующие способ, цели и направления развития, методы координации и управления, специализацию, обусловленные сущностными характеристиками финтеха и закономерностями его развития. Концептуально – стратегическая линия, для закрепления финансовых технологий во времени на длительных этапах, приведет к локально-цивилизационным принципам формирования национальных моделей развития финтеха.

Как показывает история, наиболее успешными, закрепленными во времени, становятся такие модели и подходы к их формированию, которые наиболее адаптированы и отражают эволюционные локально-цивилизационные и поведенческие особенности развития финансово-экономических отношений и механизмов их конкурентоспособности. Так, например, в русской модели управления -это механизмы мобилизации и перераспределения ресурсов [15, c. 43], в западной – концентрация и последовательность, в китайской- приемственность традициям и использование зарубежного опыта с выгодой для своего развития [19, с.123], коллективизм, в исламских финансах- справедливость, распределение рисков и участие в прибыли, ответственность [8, с.18].Это позволяет объяснить неравномерность развития финтеха географическую и временную, не приживаемость и неэффективность положительного опыта одних стран в других, разные последствия использования финансовых технологий в различных странах.

Таким образом, кроме научно-технического прогресса существенное влияние на формирование национальных моделей оказывают локальные цивилизации [14,с.12], и необходимость обеспечения суверенитета и национальной безопасности.

Поэтому, модели управления развитием финансовых технологий должны органически сочетают в себе основы национального опыта и закономерностей развития с учетом мирового уровня передовых управленческих и технологических решений. Тейлор утверждал, что модель управления - это не столько изобретение и инновация, сколько – эволюция [6, с.15]. Перефразируя приведенную выше метафору, можно сказать, что национальная модель развития финансовых технологий и управление процессами их развития – это эволюция финансово-экономических отношений и способов их организации, формируются органически соответствующе культуре, традициям, должны опираться на накопленный опыт, научные знания, тенденции и закономерности развития не только, общие, обусловленные уровнем развития научно-технического прогресса, но и закономерности, обусловленные факторами влияния локальных цивилизаций, и выстраиваться под целевую модель на этой основе. [17,с.40] В этой связи мировая глобальная модель развития финансовых технологий- представляет собой результат эволюционного развития их национальных моделей – их симбиоз, образована эволюцией национальных моделей развития финансовых технологий и их взаимовлиянием.

Это позволяет концептуализировать формирующуюся закономерностями развития финансовых технологий самоорганизовывающую структуру- систему управления их развитием.( Рисунок 1).

Рис 1. Концептуальная модель развития финансовых технологий.( Составлен автором с использованием, 1-26)

Механизмы адаптации национальных моделей развития финансовых технологий к воздействию глобальной системы обосновывают необходимость формирования их целевой национальной модели развития финтеха. Целевые модели отличаются подходами к управлению и формами координации, масштабом влияния на численность населения, географическим охватом и соответствующими способами, и инструментами их реализации.

Национальная Модель развития финансовых технологий представляет собой последовательную, процессную схему-структуру финансово-экономических взаимосвязей акторов, организованную финансовыми технологиями, и соответствующих им подходов управления и координации на межотраслевом и международном уровне, обеспечивающую закрепление и распространение таких финансово-экономических связей акторов: управляющей и управляемой системы в рамках национальной финансово-экономической политики.

Модель описывает как состояние процессов развития финтеха - предмета деятельности, так и управленческие действия с этими процессами (совместно с соответствующими методами и средствами), направленные на их преобразование, отображает закономерности развития финансовых технологий и их взаимодействие с обществом, формы трансляций технологий, и механизмы управления технологий- технологии принятия управленческих решений. Модель развития финансовых технологий - это технология организации экономических отношений, закрепления связей.

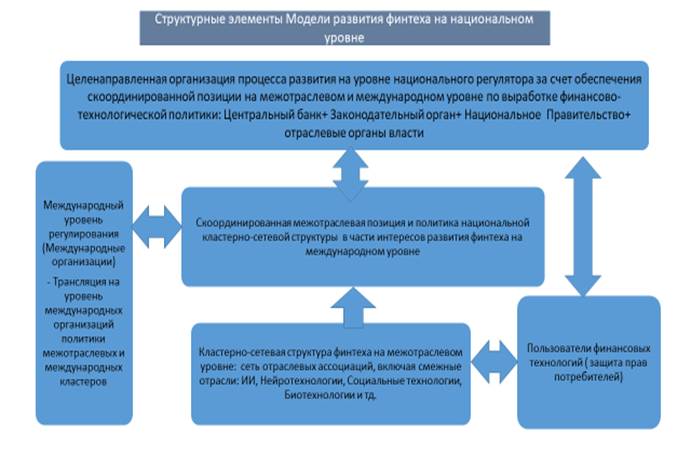

Далее рассмотрим структурные элементы модели с учетом современного этапа развития финансовых технологий.( Рисунок 2)

Рис 2. Структурные элементы модели управления развитием современных финансовых технологий.(Составлен автором с использованием 1-26)

Данная модель сконструирована на основе универсальной базовой модели управления развитием, встраиванием в нее стратегического уровня управления на основе межотраслевой и международной координации, с учетом закономерностей развития, обусловленных факторами влияния локальных цивилизаций, которые отвечают специфическим особенностям управляемого объекта и условиям его функционирования. Данный подход отличается от традиционных отраслевых методов управления на уровне национальных государственных регуляторов (процесса жизненного цикла финансового продукта, его конкурентоспособности и эффективности, процессов регулирования, создания инфраструктуры, и координации с институциональной сферой) дополняя их стратегическим уровнем охвата акторов и участников и распространения -созданием и формированием форм финансово-экономических отношений и процессов перераспределения ресурсов, направленных на: создание эффекта взаимосвязанной концентрации ресурсов на межотраслевом и международном уровне, распространение схемы, форм управления и координации деятельности акторов, полезности и выгодности развития для национальных интересов ( или наднациональных, корпоративных), создание и управление портфелем финансовых технологий на национальном уровне (по их видам инициативные и адаптивные), при этом обеспечивая финансовую стабильность и экономическую безопасность на национальном уровне, и как механизм формирования и реализации национальной финансово-экономической политики, и представляет по сути ее подраздел- финансово-технологическую политику государства.

Управление развитием финансовых технологий на текущей стадии развития общества является: во –первых, регулированием развития с точки зрения жизненного цикла- продукта и отрасли, с другой стороны как часть финансово-экономической политики государства, включая определение спектра или портфеля финансовых технологии и регулирования их создания или привлечения, требования к разработчикам и продуктам, стандартизация, допуск в систему социально-экономических отношений, обеспечение функционирования их в процессе выработки финансово-экономических отношений и распространения, создание регулирования инфраструктуры и моделирование внешних условий их функционирования.

Основными характеристиками и параметры моделей развития финансовых технологий, их структурными элементами, которые и определяют их особенности являются:

- цели;

-стратегия и тактика формирования моделей: стратегические альтернативы интеграции национальной модели в мировую инфраструктуру- адаптивный вариант, инициативный вариант или комплексный вариант, и определение подхода к управлению – что развивается: финпродукт, финуслуга или инновация, инженерия либо технология;

-принципы и способы воздействия: воздействие на процессы, структуру, на факторы и условия, за счет инфраструктуры, последовательность и обоснованность этапов развития, за счет каких инструментов –формирование портфеля финтеха, участники, методы координации, распространение и закрепление технологий: принудительное, добровольно-принудительное и стимулирующее, географическое, сегментное, нормативно-регуляторное, методическое и индикативное.

Кроме того, эти параметры отличаются географией и охватом населения.

С учетом влияния поведенческих аспектов на процесс принятия решения о формировании модели развития финансовых технологий, под целью развития национальных моделей финансовых технологий при этом подразумевается то конечное состояние, в которое они трансформируют финансово-экономические отношения в силу своей структурной организации, а также ожидаемый результат их функционирования с точки зрения организатора - субъекта управления-управляющей системы, принимающей решения по формированию модели развития финтеха. В каждый исторический момент эти цели определены выбором организатора -субъекта управления. Например: концентрация и создание потока или схемы для закрепления отношений, обеспечение сувернитета, экономической безопасности и сбалансированности системы.

Управление такой технологической структурой будет означать создание и поддержание внешних и внутренних условий в выгодном для нее или в адекватном внешним условиям состоянии и обеспечение последовательного повторения циклов развития (зарождение развитие адаптация) интегрированных систем на межотраслевом и международном уровне.

Задачей является организация этого процесса в условиях неструктурированных данных. Обеспечить структурирование данных в своих интересах, определить ключевой элемент – актора, модель или процесс системы, параметры и сущность которого влияют на прогнозируемый целевой результат развития финтеха – создание модели и процесса ее трансформации.

Проблема управления процессами развития финансовых технологией заключается в сложности, и необходимости упрощения - формирования и управления множественными взаимосвязанными циклами трансформации финансово-экономических отношений с множеством участников, представленными интегрированной моделью.

Модель, как средство воздействия субъекта управления на объект управления- имеет управляемую (объект, пользователи) и управляющую систему (субъект, организатор - разработчик схемы организации отношений), как объект развития- регулятора (регулирующую и координирующую систему на международном или межотраслевом уровне) и факторы влияния и возможностей внешней среды.

Организатор моделирования- субъект финансово-экономических отношений- создающий модель и алгоритм для достижения определенных целей, создания определенной целевой формы финансово-экономических отношений, в том числе для множества субъектов. Он определяет подход к управлению развитием финтеха и соответствующие методы координации, создает схемы, определяет пул и портфель финансовых технологий, для концентрации ресурсов и создания потока на национальном уровне и усиления его позиций на мировом уровне, обеспечивает его продвижение и регулирование, проводит целенаправленную организацию процесса развития финансовых технологий за счет скоординированной позиции на межотраслевом и межфункциональном уровне по выработке финансово-технологической политики. Как правило представлен комбинацией участников на взаимодействии кластерно- сетевой структуры на межотраслевом и институциональном уровне и органом государственной власти, регулятором финансовой сферы. Организатор, создающий модель развития, может совмещать функции заказчика и разработчика финансовых технологий, либо привлекать разработчика на договорной основе.

Обеспечивая организационные предпосылки для распределения денежных фондов и ресурсов- финансовые технологии являются средством, с помощью которого субьект управления оказывает регулирующее воздействие на объект управления. Объектом управления в этом плане является создание и формирование форм финансово-экономических отношений и процессов перераспределения ресурсов, условий внешней среды.

Регулятор- международный орган или орган государственной власти национальных государств, имеющий полномочия по развитию отрасли финансовых технологий, отраслевые ассоциации и союзы- оказывает воздействие на процесс развития финансовой технологии как продукт и средство регулирования финансово-экономических отношений, Глобальный регулятор на уровне международных институтов и организаций.

Объектом управления выступает формирование и развитие спектра или портфеля финансовых инструментов и технологий и условия внешней среды этого развития. Объектом управления на стратегическом, национальном и глобальном уровне, в этом плане является также создание и формирование форм финансово-экономических отношений и процессов перераспределения ресурсов на межотраслевом и международном уровне за счет финтеха.

Применительно к финансовым технологиям процессы управления их развитием способны трансформировать их из фактора влияния на процессы перераспределения ресурсов в самостоятельного актора [1,с. 97]- организатора этих отношений. Национальные модели развития отличаются основанными на подходе к управлению процессами их развития - в зависимости от позиционирования финансовых технологий - как финансового продукта и услуги, финансовой инновации и инженерии,- фактора влияния, или как технологии, способа организации отношений-самостоятельного актора и инициатора процессов на национальном уровне. В зависимости от влияния научно-технического прогресса и локальных цивилизационных факторов эти модели использовались и используются неодновременно, неравномерно и непоследовательно различными странами. Модели развития их структуры и процессы отношений отражают реакцию на внешнюю среду и либо адаптируются, либо трансформируются во времени, при этом способы трансформации различны. Степень влияния на внешнюю среду, потенциал субъекта управления отражает возможности адаптации.

Выводы

Закономерности эволюционных стадий развития финансовых технологий выделяют устойчивые повторяющиеся взаимосвязи и определяют структуры, которые впоследствии сами оказывают влияние на эти процессы. Формируют тенденцию к самоорганизации, саморазвитию и самовоспроизводству порядка, к становлению структурных образований (в форме Модели-структуры взаимосвязей участников и элементов), которые могут стать источником порядка более высокой организации развития финансовых технологий на национальном уровне, что позволяет сформировать представление о структурных элементах организации финансово-экономических отношений в виде национальных моделей развития финансовых технологий и их взаимосвязях, обосновать изменение подходов к управлению их развитием, и влияние на выбор стратегических альтернатив интеграции национальных моделей в мировую инфраструктуру.

Выделяются следующие этапы самоорганизации национальных моделей развития финансовых технологий: от факторов влияния (финансовых услуг с использованием инноваций, финансовой инженерии) до самостоятельных акторов – организаторов отношений (конвергентных технологий), способы трансформации от институционального до технологического упорядочивания и закрепления отношений, от закономерностей развития на длительных периодах времени, обеспечивающих закрепление отношений и связей к формированию и разнообразию видов структур их развития.

В основе механизма управления процессами развития финансовых технологий- процесс принятия управленческих решений о выборе модели по достижению целей и стратегии и тактики ее формирования на основе комбинации действующих финансово-экономических методов и инструментов воздействия на финансово-экономические отношения, либо создания качественно- новых инструментов на принципах инженерного подхода, на последовательной межотраслевой и международной координации развития финтеха, социальной инженерии.

С учетом сущностных характеристик финтеха и закономерностей его развития, стратегия и тактика формирования моделей его развития основаны на процессно-сетевом подходе, с использованием поведенческих, кластерно-сетевых методов.

Государственная политика может быть реализована через формирование национальной модели развития финансовых технологий как совокупного описания проявления государственного регулирования их развития.

Заключение

В исследовании раскрыты принципы формирования и механизм построения национальной модели развития финтеха, с учетом сущностных характеристик и закономерностей его развития – направленности на создание эффекта взаимосвязанной концентрации ресурсов и возможностей их маневрирования на межотраслевом и международном уровне, распространение и закрепление конвергентной сети.

Источники:

2. Андрюшин С.А. Денежно-кредитные системы:от истоков до криптовалюты. - М.:Сам Полиграфист, 2019.

3. Борисова О.В. Рынок финансовых технологий и тенденции его развития // Финансы и кредит. – 2018. – № 24 (8). – c. 1844–1858. – doi: 10.24891/fc.24.8.1844.

4. Веблен Т. Почему экономика не является эволюционной наукой? // Terra Economicus. – 2006. – № 2. – c. 99-111.

5. Гильдебранд Б. Политическая экономия настоящего и будущего. / монография. - М., 2011. – 279 c.

6. Дункан Дж.-У Основополагающие идеи в менеджменте. Уроки основоположников менеджмента и управленческой практики. - М., 1996. – 83 c.

7. Ефимова Н. А. Основные подходы к регулированию новейших финансовых технологий (Финтех) в цифровой экономике // Хроноэкономика. – 2018. – № 2(10). – c. 6.

8. Королькова Н.А., Гулиева Н. Эволюция исламской финансовой системы и особенности ее развития на современном этапе // Apriori. cерия: гуманитарные науки. – 2016. – № 3. – c. 19.

9. Котляров И.Д. Санкт-Петербург Финтех: сущность и модели реализации // Эко. – 2018. – № 12.

10. Лагна А., Равишанкар М. Н. Делаем мир лучше с помощью финтех–исследований // Журнал информационных систем. – 2021.

11. Масленников В.В. Новые финансовые технологии меняют наш мир // Финансы: теория и практика. – 2017. – № 21. – c. 6–12.

12. Мотовиц Т. Г. М854 Основы теории управления организацией. / учеб, пособие. - Хабаровск : Изд-во Тихоокеан. гос. ун-та, 2017. – 138 c.

13. Перес К. Технологические революции и финансовый капитал: динамика пузырей и периодов процветания. - М. : дело, 2011. – 231 c.

14. Подберёзкин А. И., Харкевич М. В. Локальные человеческие цивилизации в Евразии: долгосрочные сценарии взаимодействия // Вестник мгимо университета. – 2012. – № 4 (43). – c. 152-158.

15. Прохоров А.П. Русская модель управления. - М.: ЗАО «Журнал Эксперт», 2002. – 376 c.

16. Разлетовская В.В. Систематизация подходов к регулированию развития финансовых технологий // Проблемы экономики и юридической практики. – 2023. – № 3. – c. 288-294. – doi: 10.33693/2541-8025-2023-19-3-288-294.

17. Разлетовская В.В., Степнов И.М. (2023). Координация развития финансовых и интеллектуальных технологий на мировом и национальном рынках. В кн.: Попкова Е.Г., Серги Б.С. (ред.) Антикризисный подход к обеспечению экологической устойчивости экономики. Подходы к глобальной устойчивости, рынкам и управлению. Springer, Сингапур. https://doi.org/10.1007/978-981-99-2198-0_25

18. Семеко Г.В. Новые финансовые технологии: глобальные тренды и особенности России // Экономические и социальные проблемы России. – 2020. – № 1. – c. 50–75.

19. Фокин Н.И., Кучук О.В. Экономическая история Китая: технологический аспект // Инновации и инвестиции. – 2019. – № 9. – c. 121-126.

20. Эскиндаров М. А., Соловьев В. И. Парадигмы цифровой экономики: Технологии искусственного интеллекта в финансах и финтехе. - М.: Когито-Центр, 2019. – 325 c.

21. Belozyorov S., Sokolovska O., Kim Y. Fintech as a Precondition of Transformations in Global Financial Markets // Foresight and STI Governance. – 2020. – № 14(2). – p. 23–35. – doi: 10.17323/2500-2597.2020.2.23.35.

22. Börjeson L., Höjera M., Dreborg K.-H., Ekvall T., Finnveden G. Scenario types and techniques: Towards a user’s guide // Futures. – 2006. – № 7. – p. 723–739.

23. Castells, M (2011) A Network Theory of Power. Int. J. Commun 5.773-787

24. Niklas Luhmann Социальные системы. очерк общей теории. - САНКТ-ПЕТЕРБУРГ «НАУКА», 2007. – 163 c.

25. Schoemaker Paul J.H. Multiple Scenario Development: its conceptual and behavioral foundation // Strategic Management Journal. – 1993. – № 3. – p. 193—213.

26. Vaganova O.V., Konshina L.A., Belotserkovsky E.D. Prospects for the development of key fintech segments in Russia // Research result. Economic research. – 2020. – № 6 (2). – p. 3-12. – doi: 10.18413/2409-1634-2020-6-2-0-1.

Страница обновлена: 14.01.2026 в 16:46:34

Download PDF | Downloads: 36

Managing development processes and the national model of financial technology

Razletovskaya V.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 9 (September 2023)

Abstract:

Without affecting or changing the properties of financial relations, financial technologies qualitatively change management decisions depending on the level of technological development, user coverage and distribution. Thus, the processes and models of the financial technology development, ensuring the implementation of financial and economic policy at the national level, act as its mechanism, forming new structures for the regulation of relations. And they need to be formed themselves. This actualizes the problem of forming a model for the development of financial technologies at the national level, adequate to the level of technology development.

The article is devoted to the study of cause-and-effect relationships and the disclosure of the mechanism of formation of the national model of fintech development, clarification of its appearance and structural elements. The results of the study showed that the principle of the formation of national models of financial technologies is the integration of management approaches in financial and economic relations and in technology development at the intersectoral level, which differs from traditional approaches to the development of financial technologies at the level of national state regulators according to the sectoral principle (the process of the life cycle of financial services, its competitiveness and efficiency, processes regulation, infrastructure creation, and coordination with the institutional sphere). The results obtained may be of interest to public authorities in the field of fintech development and contribute to the development of an adequate state policy that takes into account the specifics of fintech, which can be implemented through the formation of a national development model as a cumulative description of the manifestation of state regulation of their development.

Keywords: fintech development process management, national fintech development model

JEL-classification: O16, E42, O31, O33

References:

Andryushin S.A. (2019). Denezhno-kreditnye sistemy:ot istokov do kriptovalyuty

Artemenko D. A., Zenchenko S. V. (2021). Tsifrovye tekhnologii v finansovoy sfere: evolyutsiya i osnovnye trendy razvitiya v Rossii i za rubezhom [Digital technologies in the financial sector: evolution and major development trends in Russia and abroad]. Finance: Theory and Practice». (25(3)). 90-101. (in Russian). doi: 10.26794/25875671-2021-25-3-90-101.

Belozyorov S., Sokolovska O., Kim Y. (2020). Fintech as a Precondition of Transformations in Global Financial Markets Foresight and STI Governance. (14(2)). 23–35. doi: 10.17323/2500-2597.2020.2.23.35.

Borisova O.V. (2018). Rynok finansovyh tekhnologiy i tendentsii ego razvitiya [The financial technology market and its development trends]. Finance and credit. (24 (8)). 1844–1858. (in Russian). doi: 10.24891/fc.24.8.1844.

Börjeson L., Höjera M., Dreborg K.-H., Ekvall T., Finnveden G. (2006). Scenario types and techniques: Towards a user’s guide Futures. (7). 723–739.

Dunkan Dzh.-U (1996). Osnovopolagayushchie idei v menedzhmente. Uroki osnovopolozhnikov menedzhmenta i upravlencheskoy praktiki [Fundamental ideas in management. Lessons of the founders of management and management practice] (in Russian).

Efimova N. A. (2018). Osnovnye podkhody k regulirovaniyu noveyshikh finansovyh tekhnologiy (Fintekh) v tsifrovoy ekonomike [The main approaches to the regulation of the latest financial technologies (fintech) in the digital economy]. Khronoekonomika. (2(10)). 6. (in Russian).

Eskindarov M. A., Solovev V. I. (2019). Paradigmy tsifrovoy ekonomiki: Tekhnologii iskusstvennogo intellekta v finansakh i fintekhe [Paradigms of the Digital Economy: Artificial Intelligence Technologies in Finance and Fintech] (in Russian).

Fokin N.I., Kuchuk O.V. (2019). Ekonomicheskaya istoriya Kitaya: tekhnologicheskiy aspekt [China's Economic History: Technological Aspect]. Innovation and Investment. (9). 121-126. (in Russian).

Gildebrand B. (2011). Politicheskaya ekonomiya nastoyashchego i budushchego [Political economy of the present and the future] (in Russian).

Korolkova N.A., Gulieva N. (2016). Evolyutsiya islamskoy finansovoy sistemy i osobennosti ee razvitiya na sovremennom etape [Evolution of the islamic financial system and feature of her development at the present stage]. APRIORI. Series: The humanities. (3). 19. (in Russian).

Kotlyarov I.D. (2018). Sankt-Peterburg Fintekh: sushchnost i modeli realizatsii [Saint Petersburg Fintech: the essence and models of implementation]. Eco. (12). (in Russian).

Lagna A., Ravishankar M. N. (2021). Delaem mir luchshe s pomoshchyu fintekh–issledovaniy [Making the world a better place through Fintech research]. Zhurnal informatsionnyh sistem. (in Russian).

Maslennikov V.V. (2017). Novye finansovye tekhnologii menyayut nash mir [New financial technologies are changing our world]. Finance: Theory and Practice». (21). 6–12. (in Russian).

Motovits T. G. (2017). M854 Osnovy teorii upravleniya organizatsiey [Fundamentals of the theory of organization management] (in Russian).

Niklas Luhmann (2007). Sotsialnye sistemy. ocherk obshchey teorii [Social systems. Outline of the general theory] (in Russian).

Peres K. (2011). Tekhnologicheskie revolyutsii i finansovyy kapital: dinamika puzyrey i periodov protsvetaniya [Technological revolutions and financial capital: dynamics of bubbles and periods of prosperity] (in Russian).

Podberyozkin A. I., Kharkevich M. V. (2012). Lokalnye chelovecheskie tsivilizatsii v Evrazii: dolgosrochnye stsenarii vzaimodeystviya [Local human civilizations in Eurasia: long-term interaction scenarios]. Vestnik of MGIMO University. (4 (43)). 152-158. (in Russian).

Prokhorov A.P. (2002). Russkaya model upravleniya [Russian management model] (in Russian).

Razletovskaya V.V. (2023). Sistematizatsiya podkhodov k regulirovaniyu razvitiya finansovyh tekhnologiy [Systematization of approaches to the development and regulation of financial technologies]. Problems of economy and jurisprudence. (3). 288-294. (in Russian). doi: 10.33693/2541-8025-2023-19-3-288-294.

Schoemaker Paul J.H. (1993). Multiple Scenario Development: its conceptual and behavioral foundation Strategic Management Journal. (3). 193—213.

Semeko G.V. (2020). Novye finansovye tekhnologii: globalnye trendy i osobennosti Rossii [New financial technologies: global trends and features of Russia]. Ekonomicheskie i sotsialnye problemy Rossii. (1). 50–75. (in Russian).

Vaganova O.V., Konshina L.A., Belotserkovsky E.D. (2020). Prospects for the development of key fintech segments in Russia Research result. Economic research. (6 (2)). 3-12. doi: 10.18413/2409-1634-2020-6-2-0-1.

Veblen T. (2006). Pochemu ekonomika ne yavlyaetsya evolyutsionnoy naukoy? [Why is economics not an evolutionary science?]. Terra Economicus. (2). 99-111. (in Russian).