Институционального регулирования рынка финансового капитала: адаптация к инновационной эпохе

Абузов А.Ю.1![]()

1 Самарский государственный экономический университет, Россия, Самара

Скачать PDF | Загрузок: 38 | Цитирований: 1

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 7 (Июль 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54310537

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

Рынок финансового капитала играет ключевую роль в экономическом развитии и стабильности глобальных финансовых систем. В условиях инновационной эпохи, когда финтех-технологии и цифровые инновации проникают во все сферы финансовой деятельности, актуальность эффективного институционального регулирования рынка финансового капитала возрастает. Развитие новых финансовых инструментов, платежных систем, цифровых активов и криптовалют предоставляет новые возможности и вызывает существенные вызовы для регуляторных органов. Необходимо разрабатывать гибкие и адаптивные меры регулирования, которые бы одновременно способствовали инновационному развитию рынка финансового капитала и обеспечивали его стабильность, прозрачность и защиту интересов всех участников.

Актуальность темы обусловлена стремительным развитием финансовых технологий, изменениями в индустрии и цифровой трансформацией, которые существенно повлияли на функционирование и регулирование рынка финансового капитала.

В рамках исследования были рассмотрены основные институты, регулирующие рынок финансового капитала, и их роль в обеспечении стабильности и прозрачности рынка. Также был проведен анализ эволюции институционального регулирования, исследованы ключевые этапы и изменения, которые произошли на протяжении истории. В рамках данной статьи также определены ключевые финтехнологии, которые кардинально изменили рынок финансового капитала.

В результате определены вызовы и перспективы развития институционального регулирования рынка финансового капитала в условиях инновационного развития.

Ключевые слова: финансовый капитал, инновация, финтех

JEL-классификация: O31, O33, G10, G00

Введение

В условиях быстрого развития финансовых технологий и цифровой трансформации финансовых рынков институциональное регулирование рынка финансового капитала становится особенно актуальной темой исследования. С каждым годом растет влияние финтех-инноваций, таких как блокчейн, искусственный интеллект, цифровые платформы и автоматизированные системы, на организацию и функционирование финансовых рынков. В связи с этим, необходимость адаптации и обновления институционального регулирования для эффективного управления и регулирования этих новых технологий и их воздействия на финансовую систему становится все более актуальной.

Целью настоящего исследования является определение перспектив и направлений развития институционального регулирования рынка финансового капитала в современных условиях.

Гипотезой исследования является предположение о необходимости обновления и модернизации институционального регулирования в условиях развития финтехнологии и их воздействия на финансовые рынки. Предполагается, что успешная адаптация институционального регулирования к инновационной эпохе позволит обеспечить эффективное функционирование финансовых рынков, защиту интересов участников рынка и стимулирование дальнейшего развития финансовой системы.

Современные исследования в этой области обращают особое внимание на влияние финтех-инноваций на финансовый капитал и необходимость соответствующего регулирования. А. Демиргук-Кунтр, М.С. С. Периа [14], Дж. Барберис, М. Вердер [6] раскрывают актуальные вызовы и перспективы, связанные с внедрением новых технологий в финансовую сферу, а также исследуют вопросы безопасности, конкуренции и защиты прав потребителей в контексте инноваций.

В некоторых исследованиях можно обнаружить различные точки зрения относительно оптимальных способов регулирования. Некоторые авторы выдвигают идеи о необходимости более гибкого и пропорционального регулирования, которое способствует инновациям и развитию, сохраняя при этом стабильность и защиту интересов всех участников рынка. Другие исследования подчеркивают важность строгого и превентивного регулирования для предотвращения рисков и недобросовестной практики в сфере финансового капитала. К. Полани еще в 1944 г. достаточно подробно обсудил последствия неограниченного рыночного механизма, подчеркнув тем самым необходимость регулирования финансовых отношений государством [24]. Модели регулирования экономических отношений представлены в работе Дж. Стайглера [28], развила его взгляды Дж. Блэк, сфокусировавшись на законодательных аспектах рыночного регулирования [8].

Общая тенденция в исследованиях свидетельствует о необходимости баланса между инновациями и регулированием, чтобы обеспечить стабильность финансовой системы, защиту интересов участников рынка и одновременно содействовать развитию новых технологий и финансовых инструментов [3]. Это требует активного взаимодействия между регуляторами, индустрией и академическим сообществом, а также гибкого и адаптивного подхода к регулированию, способного адекватно реагировать на быстро меняющуюся инновационную среду.

Научной новизной исследования являются следующие аспекты:

- выделены и охарактеризованы основные этапы эволюции институционального регулирования рынка финансового капитала;

- выявлены ключевые вызовы, которые сопровождают инновационное развитие финансовых рынков, а также предложены решения и даны рекомендации для адаптации институционального регулирования к изменяющейся среде.

Институты, регулирующие рынок финансового капитала

Изучение истории развития институционального регулирования рынка финансового капитала позволяет проследить усиление контроля за обращением финансов. Перечень контролирующих органов, а также институтов, косвенно влияющих на финансовый рынок, неуклонно возрастает.

В настоящее время к основным институтам, регулирующим рынок финансового капитала, относятся:

- Центральный банк Российской Федерации (Банк России), к которой была присоединена Федеральная служба по финансовому рынку (ФСФР);

- Министерство финансов Российской Федерации;

- Федеральная налоговая служба (ФНС);

- Федеральная антимонопольная служба (ФАС);

- Российская ассоциация электронных коммуникаций (РАЭК);

- Ассоциации российских банков (АРБ), в том числе региональных;

- Национальная ассоциация участников фондового рынка (НАУФОР);

- Комиссия по регулированию отношений участников финансовых рынков (КРОУФР).

Это основные институты, надзорные органы и ассоциации, занимающиеся регулированием и контролем на финансовом рынке в России. Каждый из этих институтов регулирует разные аспекты финансового рынка и рынка финансового капитала, обладая различными полномочиями, ответственностями и используя различные инструменты для контроля и регулирования деятельности участников рынка.

В таблице 1 представлены основные полномочия институтов и инструменты регулирования рынка финансового капитала

Таблица 1 - Основные полномочия институтов и инструменты регулирования рынка финансового капитала

|

Институт

|

Основные функции

|

Основные инструменты

|

|

1

|

2

|

3

|

|

Центральный

банк Российской Федерации

|

-

регулирование деятельности банков и других кредитных организаций;

- определение и осуществление монетарной политики, включая установление процентных ставок; - контроль показателей финансовой системы и защита интересов депозитариев и кредиторов |

-

изменение учетной ставки; - установка резервных требований;

- осуществление операций на открытом рынке и других функций для регулирования финансового рынка; - лицензирование, аккредитация; - правовые нормы |

|

Министерство

финансов Российской Федерации

|

-

разработка и реализация финансовой политики государства;

- составление и исполнение федерального бюджета; - определение налоговой политики и контроль за ее соблюдением; - разработка и реализация правового регулирования на рынке финансового капитала |

-

бюджет;

- фискальная политика; - правовые нормы |

|

Федеральная

налоговая служба (ФНС)

|

-

сбор налогов и взносов в бюджет;

- контроль за соблюдением налогового законодательства, борьба с налоговыми правонарушениями на рынке финансового капитала; - разработка методологии налогообложения и предоставление налоговых льгот; - контроль и надзор за финансовыми операциями, включая налогообложение доходов, декларирование активов и финансовой отчетностью участников рынка финансового капитала |

-

сбор налогов;

- налоговый контроль и аудит; - правовые нормы |

|

Федеральная

антимонопольная служба (ФАС)

|

-

антимонопольный контроль и пресечение недобросовестной конкуренции,

монополистическое поведение и иные нарушения антимонопольного законодательства

на финансовом рынке;

- расследование случаев нарушений, принятие мер для восстановления конкуренции на рынке финансового капитала; - контроль слияния и поглощения компаний, чтобы предотвращать возникновение недопустимой концентрации рыночной власти |

-

правовые нормы;

- контроль, надзор; - согласование сделок; - рассмотрение жалоб и обращений |

|

Российская

ассоциация электронных коммуникаций (РАЭК)

|

-

разработка и содействие внедрению стандартов и нормативов в области электронных

платежей и коммуникаций;

- развитие электронной коммерции и инфраструктуры электронных платежей; - сотрудничество с государственными органами в области разработки политики в области электронных коммуникаций |

-

стандарты и правила;

- регулирование и надзор; - цифровые инструменты и площадки |

|

Ассоциации

российских банков (АРБ), в том числе региональных

|

-

представительство интересов банковского сообщества;

- разработка стандартов и рекомендаций; - функции саморегулирования банковской отрасли, включая разработку этических норм и правил поведения для банков и их сотрудников; - участие в разработке законодательства, в диалоге с регуляторами и государственными органами |

-

аналитические исследования;

- анализ обращений; - конференции, собрания; - разработка и представление позиций и рекомендаций |

|

Национальная

ассоциация участников фондового рынка (НАУФОР)

|

-

регулирование деятельности участников фондового рынка, включая брокерские компании

и управляющие компании;

- разработка и внедрение стандартов и правил для функционирования фондового рынка; - контроль за соблюдением требований по безопасности и прозрачности операций на фондовом рынке; - аккредитация и регулярный мониторинг участников рынка финансового капитала |

-

стандарты, кодексы;

- представление интересов; - исследования и аналитика; - консультация, информационная поддержка |

|

Комиссия

по регулированию отношений участников финансовых рынков (КРОУФР)

|

-

регулирование деятельности и контроль участников финансовых рынков, включая

финансовые организации, брокеров, дилеров и других участников рынка

финансового капитала;

- разработка и внедрение нормативных актов и правил, регулирующих отношения между участниками рынка; - надзор и контроль за соблюдением требований по безопасности, прозрачности и эффективности финансовых операций; - лицензирование и аккредитация участников рынка финансового капитала |

-

ревизии и проверки;

- сотрудничество с другими регуляторами и надзорными органами; - меры дисциплинарного воздействия; - правовые нормы |

С течением времени институты, их функции, полномочии и ответственность претерпевали изменения, некоторые институты были упразднены, так, например, Федеральная служба по финансовому рынку была присоединена к Центральному банку.

Эволюция институционального регулирования рынка финансового капитала

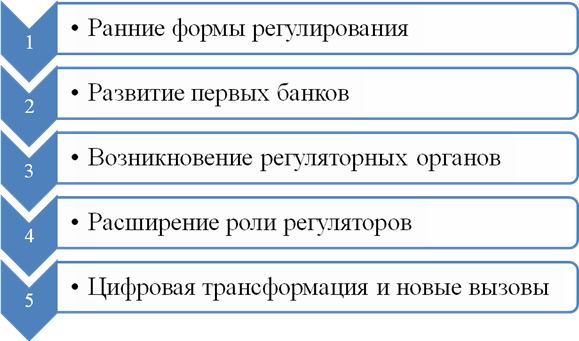

Эволюция институционального регулирования рынка финансового капитала имеет долгую и сложную историю, начиная с момента зарождения финансового капитала. Общая хронология основных этапов эволюции институционального регулирования рынка финансового капитала представлена на рисунке 1.

Рисунок 1 – Этапы эволюции институционального регулирования рынка финансового капитала

Источник: составлено автором

Ранние формы регулирования возникли несколько тысячелетий назад. Этот период приблизительно длился с 3000 года до н.э. до XVIII века. В древних цивилизациях, таких как Месопотамия, Древний Египет и Древняя Греция, существовали некоторые формы регулирования финансовых отношений, а именно, установление правил и норм, контролирующих финансовые отношения, контроль за обменом и распределением финансовых ресурсов [26]. На начальных стадиях развития рынка финансового капитала государство играло важную роль в установлении правил и норм, контроле над финансовыми операциями и обеспечении стабильности финансовой системы. Именно для этих целей создавались первые государственные институты, такие как центральные банки или финансовые учреждения.

Первые банки появились в Древнем мире и имели различные формы и функции. Одним из наиболее известных и древних банков был храмовый банк в Древнем Египте, который возник около 2000 года до нашей эры. Этот банк осуществлял функции хранения ценностей, обмена валюты, предоставления кредитов и ведения финансовых операций для храмовых и государственных нужд.

В Древней Греции и Риме появились первые коммерческие банки, которые предоставляли услуги по хранению денег, обмену валюты, выдаче кредитов и осуществлению коммерческих расчетов [15].

Период развития первых банков в Средние века и Ренессанс охватывает примерно XV век до XVIII века. Именно с этого периода начались первые шаги по формированию институционального регулирования. Банки получали королевские привилегии и были подвержены определенным нормативам и ограничениям. Одним из ранних типов банков были купеческие банки, которые возникли в городах Италии, особенно в Флоренции, в период Ренессанса [23]. Банки этого периода предоставляли услуги по обмену валюты, предоставлению кредитов, учету денежных операций и торговым операциям, хранению ценностей. Купеческие банки были привилегированными учреждениями и пользовались поддержкой королевской власти. Также в Средние века в различных странах формировались государственные банки, которые выполняли функцию финансового агента правительства. Они занимались эмиссией денег, управлением государственным долгом, осуществлением платежных операций и финансированием войн. Примером государственных банков являются Банк Англии (основанный в 1694 году) и Банк Франции (основанный в 1800 году) [16].

Возникновение регуляторных органов. В XIX и XX веках многие страны создали специальные регуляторные органы для контроля и надзора за финансовыми институтами. Примерами таких органов являются Центральные банки, комиссии по ценным бумагам, банковские комиссии и другие. В этот период государство является органом, определяющим правила и нормы, контролирующие деятельность финансовых институтов, но в то же время Центральные банки наделяют независимостью в монетарной политике и контроле над банковской системой. В это время активно разрабатываются профессиональные стандарты и требования к работе финансовых институтов [7].

Расширение роли регуляторов наблюдается в конце XX века и начале XXI века. После глобальных финансовых кризисов государство стало принимать более активную роль в регулировании финансового сектора. Усиление нормативного контроля, введение новых стандартов и требований, а также ужесточение надзора стали важными инструментами государственного регулирования [10]. Также этому период характерно усиление международной координации регуляторных органов, происходит активное обмен информацией и опытом, разработка общих стандартов и принципов [17].

С появлением цифровой экономики и развитием финтех-инноваций, регуляторы сталкиваются с новыми вызовами. Они должны адаптироваться к новым технологиям и разрабатывать новые подходы к регулированию цифровых финансовых услуг и рынков.

Появление мобильных платежных приложений, электронных кошельков и сервисов онлайн-переводов существенно упростило и ускорило процесс денежных операций, а также снизило их стоимость. Такие платформы, как например, PayPal, Venmo, Alipay, WeChat Pay, революционизировали способы совершения платежей и обмена деньгами. Современные платформы робо-адвайзинга в настоящее время используют искусственный интеллект для автоматизированного управления инвестициями. Современные финтехнологии позволяют разрабатывать и предлагать индивидуальные инвестиционные стратегии, основываясь на целях клиента и его финансовом профиле. К наиболее известным платформам следует отнести Betterment, Wealthfront и Robinhood, они предоставили доступ к инвестициям и портфельному управлению широкому кругу людей и организаций.

Краудфандинг и краудлендинг позволяют предпринимателям и частным лицам привлекать финансирование от широкой аудитории участников. Краудфандинговые платформы, такие как Kickstarter, Indiegogo, GoFundMe, позволяют осуществить сбор средств для различных проектов, начиная от стартапов и благотворительных инициатив до культурных мероприятий. Краудлендинговые платформы, такие как LendingClub, Prosper, Zopa, созданы для совместного взаимодействия заемщиков и инвесторов с целью предоставления кредитов без традиционных финансовых посредников.

Технология блокчейн, на которой основаны криптовалюты, вроде Биткойна и Эфириума [11], привнесла инновации в область финансового капитала. Блокчейн позволяет установление децентрализованных, надежных и безопасных транзакций без необходимости посредников. Криптовалюты предлагают новые формы цифровых активов и средств хранения стоимости, а также открывают двери к новым финансовым рынкам и инструментам, таким как Initial Coin Offerings (ICO) и децентрализованным биржам [9].

Развитие искусственного интеллекта и аналитики данных позволяет финансовым институтам автоматизировать и оптимизировать процессы принятия решений, оценки рисков, обнаружения мошенничества и предоставления персонализированных услуг клиентам. Алгоритмическое трейдинговое программное обеспечение и системы машинного обучения помогают улучшить эффективность и точность операций на финансовых рынках.

Все эти финтех-инновации значительно изменили способы работы на рынке финансового капитала, повысив его эффективность, доступность и гибкость, а также открыв новые возможности для индивидуальных пользователей и предпринимателей [1].

На трансформацию и эволюцию институционального регулирования рынка финансового капитала оказало влияние несколько экономических школ и течений.

Экономические мыслители, такие как А. Смит [27], Д. Рикардо [25] и Дж. Милль [21], представители классической экономической школы, внесли значительный вклад в формирование концепций свободного рынка, принципов саморегулирования и свободного предпринимательства. Их идеи легли в основу ранних форм институционального регулирования рынка финансового капитала.

Представители неоклассической экономической школы, в частности А. Маршалл [20] и Л. Вальрас [29], предложили теорию рынка сбалансированного равновесия и основанные на ней экономические модели о рациональном поведении участников рынка и взаимодействии спроса и предложения, которые легли в основы формирования регуляторных политик, направленных на обеспечение стабильности и эффективности финансовых рынков.

Р. Коуз [13], О. Уильямсон [30] и Д. Норт [22] и другие представители институциональной экономики, обосновали важность институтов в формировании экономического поведения участников рынка финансового капитала. И в настоящее время институции, такие как правила, законы, правительственные органы и контракты, играют решающую роль в структуре и функционировании рынка финансового капитала.

Кейнсианская теория помимо важности государственного регулирования и контроля рынка финансового капитала подчеркивает важность роли государства в стабилизации экономики и смягчении циклических колебаний [18]. Это течение повлияло на развитие функций регулирующих органов, монетарной политики и контроля над денежной массой [19].

Эти школы и течения, по нашему мнению, оказали наибольшее влияние на формирование концепций, принципов и практик институционального регулирования рынка финансового капитала.

Вызовы и перспективы развития институционального регулирования рынка финансового капитала в условиях инновационного развития

Вызовы и перспективы развития институционального регулирования рынка финансового капитала в условиях инновационного развития представляют собой важную тему, требующую внимания и анализа.

Основные сложности в условиях инновационного развития финтехнологий сопряжены с необходимостью оперативной разработки нормативного регулирования с целью обеспечения эффективной защиты интересов участников рынка, безопасности и стабильности финансовой системы.

В связи с процессами глобализации, которые продолжаются и трансформируются в текущих геополитических условиях, необходимо продолжать и развивать сотрудничество и координацию действий между регулирующими органами для обеспечения согласованности и эффективности международных норм и стандартов регулирования рынка финансового капитала.

Несмотря на большое количество разногласий, санкционную политику, страны должны совместно разрабатывать механизмы для преодоления преград в области юрисдикции и сотрудничества в борьбе с финансовыми преступлениями, такими как отмывание денег и финансирование терроризма.

С ростом финтех-инноваций и увеличением числа участников на рынке финансового капитала, необходимо уделять особое внимание защите прав потребителей и инвесторов. Регуляторы должны разрабатывать механизмы и стандарты для обеспечения прозрачности, конфиденциальности и безопасности финансовых операций, а также для предотвращения мошенничества и недобросовестной практики.

Инновации в финтехе приводят к появлению новых моделей бизнеса и финансовых услуг, таких как пиринговое кредитование, краудфандинг, цифровые платформы и децентрализованные финансовые приложения. В таких условиях регуляторам необходимо оперативно адаптироваться к этим изменениям и разрабатывать соответствующие нормативные рамки, чтобы обеспечить инновационное развитие рынка, при этом не нарушая интересы участников и общественную стабильность.

В целом, развитие институционального регулирования рынка финансового капитала в условиях инновационного развития требует постоянного обновления и адаптации.

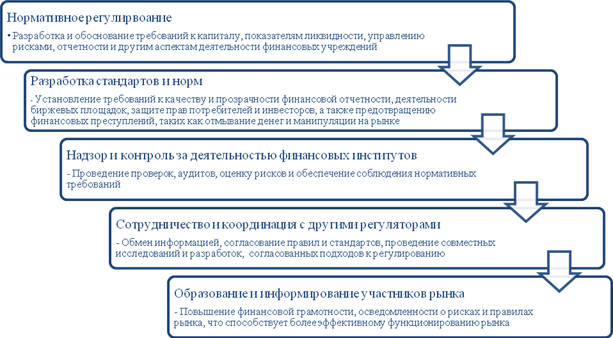

Конкретные мероприятия по предотвращению негативных последствий развития инноваций и финтехнологий представлены на рисунке 2.

Рисунок 2 – Меры по предотвращению негативных последствий развития инноваций и финтехнологий

Источник: составлено автором

Изучение научной и специализированной литературы, а также личный опыт позволяет выделить общие тенденции в развитии институционального регулирования рынка финансового капитала. После глобальных финансовых кризисов государство стало принимать более активную роль в регулировании финансового сектора, в последние 25 лет наблюдается усиление нормативного контроля, введение большого числа новых стандартов и требований, а также ужесточение надзора за денежным обращением, участниками рынка финансового капитала [2].

В современных условиях государство сталкивается с вызовами цифровой экономики, финтех-инноваций и обращением криптовалют, что обострило проблемы обеспечения кибербезопасности и защиты данных.

Финтехнологии, такие как блокчейн, искусственный интеллект, облачные вычисления и большие данные, привносят новые возможности в области финансовых услуг [12]. Они способствуют улучшению эффективности, удобства и доступности финансовых продуктов и услуг, а также расширяют возможности цифрового взаимодействия между участниками рынка [4].

Финтех-стартапы и цифровые платформы предлагают новые модели бизнеса, такие как пиринговое кредитование (peer-to-peer lending), краудфандинг (crowdfunding), робо-советники (robo-advisors) и цифровые кошельки (digital wallets) [6; 14]. Новые модели и платформы требуют изменений в традиционных институциональных структурах и адаптации правового регулирования.

В 2022 г. в России введен цифровой рубль, что способствовало усилению контроля за денежными потоками, его внедрение может привести к изменению традиционной двухуровневой банковской системы [5].

Заключение

В результате проведенного исследования были выявлены вызовы, с которыми сталкивается современный рынок финансового капитала в условиях инновационного развития, основные из которых связаны с необходимостью совершенствования нормативного регулирования рынка финансового капитала, адаптации регулирующих органов к быстро меняющейся финансовой среде, обеспечения эффективной защиты инвесторов и поддержки дальнейшего развития инновационных финтехнологий.

Для решения этих вызовов предлагаются различные методы и подходы. Во-первых, несмотря на усложнение геополитической обстановки и так называемого «обособления» российской экономики, важно развивать международное сотрудничество и координацию между регулирующими органами, чтобы обеспечить единые стандарты и требования к функционированию финансовых институтов. Для разработки и совершенствования нормативного регулирования рынка финансового капитала необходимо активно привлекать экспертов и высококвалифицированных специалистов в области финтехнологий. Развитие финтехнологий требует развития инновационных подходов к контролю и надзору за движением финансового капитала. Здесь важным фактором является также обеспечение прозрачности и открытости на финансовых рынках, что может быть обеспечено посредством использования технологий блокчейн и цифровых реестров. Также необходимо повышать уровень знаний и компетенций участников финансового рынка.

В заключение, развитие институционального регулирования рынка финансового капитала в условиях инновационного развития представляет собой сложную и многогранную задачу. Необходимость адаптации к новым вызовам и эффективному управлению рисками требует современных и гибких подходов в регулировании.

Источники:

2. Абузов А.Ю. Оценка современного состояния денежного обращения в РФ // Российская наука: актуальные исследования и разработки: Сборник научных статей XIV Всероссийской научно-практической конференции. В 2-х частях. Том Часть 1. Самара, 2022. – c. 328-331.– doi: 10.46554/Russian.science-2022.09-1-328/331.

3. Абузов А.Ю. Проблемы и перспективы институционального регулирования рынка финансового капитала // Экономика и предпринимательство. – 2022. – № 11(148). – c. 211-214. – doi: 10.34925/EIP.2022.148.11.038.

4. Коновалова М.Е. Особенности инвестиционного поведения хозяйствующих субъектов в условиях цифровизации // Креативная экономика. – 2023. – № 3. – c. 971-988. – doi: 10.18334/ce.17.3.117437.

5. Кузьмина О.Ю., Коновалова М.Е. Цифровая валюта центрального банка как новая форма денег // Креативная экономика. – 2023. – № 4. – c. 1347-1366. – doi: 10.18334/ce.17.4.117439.

6. Barberis J., Verdier M. FinTech and the future of financial services: What are the research challenges? // Journal of Financial Management, Markets and Institutions. – 2019. – № 1. – p. 5-26. – doi: 10.2139/ssrn.3333515.

7. Eichengreen B. Globalizing Capital: A History of the International Monetary System. - Princeton, New Jersey: Princeton University Press, 2008. – 259 p.

8. Black J. Rules and Regulators. , 1997. – 298 p.

9. Brito J., Castillo A. Bitcoin: A primer for policymakers. - Arlington,VA: Mercatus Center, George Mason University, 2013. – 48 p.

10. Calomiris Ch.W., Haber S.H. Fragile by Design: The Political Origins of Banking Crises and Scarce Credit. - Princeton: Princeton University Press, 2014. – 570 p.

11. Chiu J., Koeppl T. The economics of cryptocurrencies—Bitcoin and beyond // Journal of Economic Perspectives. – 2017. – № 2. – p. 61-84. – doi: 10.2139/ssrn.3048124.

12. Claessens S., Van Horen N. The impact of fintech on finance: A review of the empirical literature // Journal of Corporate Finance. – 2020. – № 58. – p. 101785.

13. Coase R. The Nature of the Firm. Economica. [Электронный ресурс]. URL: http://econdse.org/wp-content/uploads/2014/09/firm-coase.pdf.

14. Demirgüç-Kunt A., Pería M.S.M. The role of financial technology in inclusive finance: Lessons from emerging markets. // Policy Research Working Paper. - 2018. - 8366

15. Ébner Ch. The Rise and Fall of Merchant Banking: Re‐establishing Links between Business History and the History of Finance // Business History. – 2017. – № 2. – p. 177-200.

16. Griffin R.A. The Nature of Early Banking: Evidence from Nineteenth-Century Archival Documents // Journal of Money, Credit and Banking. – 2002. – № 2-1. – p. 541-563.

17. Harold J. The End of Globalization: Lessons from the Great Depression. - Cambridge, Mass.:Harvard University Press, 2001.

18. Keynes J.M. The General Theory of Employment, Interest and Money. - United Kingdom: Palgrave Macmillan, 1936. – 472 p.

19. King M. The End of Alchemy: Money, Banking, and the Future of the Global Economy. Bailiping.github.io. [Электронный ресурс]. URL: https://bailiping.github.io/assets/docs/Books/alchemy.pdf (дата обращения: 25.05.2023).

20. Marshall A. Principles of Economics. - London:Macmillan and Co., 1980. – 1067 p.

21. Mill J.S. Principles of Political Economy. - Oxford: Oxford University Press, 1998. – 1184 p.

22. North N. Institutions, Institutional Change and Economic Performance. - Cambridge: Cambridge University Press, 1990.

23. Paul Samuelson Economics: An Introductory Analysis. - New York, Toronto, London: McGraw-Hill Education, 1948. – 622 p.

24. Polanyi К. The great transformation: the political and economic origins of our time. Inctpped.ie.ufrj.br. [Электронный ресурс]. URL: https://inctpped.ie.ufrj.br/spiderweb/pdf_4/Great_Transformation.pdf.

25. Ricardo D. Principles of Political Economy and Taxation. - Mineola, New York: Dover Publications, 2004. – 416 p.

26. Richard W., Bering Jr. Banking in the Early Stages of Industrialization: A Study in Comparative Economic History // The Journal of Economic History. – 1967. – № 4. – p. 521-543.

27. Smith A. An Inquiry into the Nature and Causes of the Wealth of Nations. , 1982. – 1232 p.

28. Stigler J. The Theory of Economic Regulation // The Bell Journal of Economics and Management Science. – 1971. – № 1. – p. 3-21.

29. Walras L. Elements of Pure Economics. - United Kingdom: Routledge, 2013. – 626 p.

30. Williamson O. The Economic Institutions of Capitalism. - New York: Free Press, 1985.

Страница обновлена: 11.01.2026 в 13:46:47

Download PDF | Downloads: 38 | Citations: 1

Institutional regulation of the financial capital market: adapting to an innovative era

Abuzov A.Y.Journal paper

Creative Economy

Volume 17, Number 7 (July 2023)

Abstract:

The financial capital market plays a key role in the economic development and stability of global financial systems. In the conditions of the innovative era, when fintech technology and digital innovation penetrate into all spheres of financial activity, the relevance of effective institutional regulation of the financial capital market is increasing. The development of new financial instruments, payment systems, digital assets and cryptocurrencies provides new opportunities and raises significant challenges for regulatory authorities. It is necessary to develop flexible and adaptive regulatory measures that would simultaneously contribute to the innovative development of the financial capital market and ensure its stability, transparency and protection of the interests of all participants.

The relevance of the topic is due to the rapid development of financial technology, changes in the industry and digital transformation, which have significantly affected the financial capital market.

The main institutions regulating the financial capital market and their role in ensuring the stability and transparency of the market are considered. The analysis of the evolution of institutional regulation is carried out; the key stages and changes that have occurred throughout history are examined. The key fintech technology that has radically changed the financial capital market has been identified.

As a result, the challenges and prospects for the development of institutional regulation of the financial capital market in the context of innovative development are identified.

Keywords: financial capital, innovation, fintech

JEL-classification: O31, O33, G10, G00

References:

Abuzov A.Yu. (2022). Problemy i perspektivy institutsionalnogo regulirovaniya rynka finansovogo kapitala [Problems and prospects of institutional regulation of the financial capital market]. Journal of Economy and Entrepreneurship. (11(148)). 211-214. (in Russian). doi: 10.34925/EIP.2022.148.11.038.

Abuzov A.Yu. (2022). Otsenka sovremennogo sostoyaniya denezhnogo obrashcheniya v RF [Assessment of the current state of money circulation in the Russian Federation] Russian Science: Current Research and Development. 328-331. (in Russian). doi: 10.46554/Russian.science-2022.09-1-328/331.

Abuzov A.Yu. (2023). Dvizhenie finansovogo kapitala i riski, svyazannye s nim [Movement of financial capital and risks associated with it]. Issues of economics and law. (176). 36-40. (in Russian). doi: 10.14451/2.176.36.

Barberis J., Verdier M. (2019). FinTech and the future of financial services: What are the research challenges? Journal of Financial Management, Markets and Institutions. 7 (1). 5-26. doi: 10.2139/ssrn.3333515.

Black J. (1997). Rules and Regulators Clarendon Press.

Brito J., Castillo A. (2013). Bitcoin: A primer for policymakers Arlington,VA: Mercatus Center, George Mason University.

Calomiris Ch.W., Haber S.H. (2014). Fragile by Design: The Political Origins of Banking Crises and Scarce Credit Princeton: Princeton University Press.

Chiu J., Koeppl T. (2017). The economics of cryptocurrencies—Bitcoin and beyond Journal of Economic Perspectives. 31 (2). 61-84. doi: 10.2139/ssrn.3048124.

Claessens S., Van Horen N. (2020). The impact of fintech on finance: A review of the empirical literature Journal of Corporate Finance. (58). 101785.

Coase R. The Nature of the FirmEconomica. Retrieved from http://econdse.org/wp-content/uploads/2014/09/firm-coase.pdf

Eichengreen B. (2008). Globalizing Capital: A History of the International Monetary System Princeton, New Jersey: Princeton University Press.

Griffin R.A. (2002). The Nature of Early Banking: Evidence from Nineteenth-Century Archival Documents Journal of Money, Credit and Banking. 34 (2-1). 541-563.

Harold J. (2001). The End of Globalization: Lessons from the Great Depression Cambridge, Mass. : Harvard University Press.

Keynes J.M. (1936). The General Theory of Employment, Interest and Money United Kingdom: Palgrave Macmillan.

King M. The End of Alchemy: Money, Banking, and the Future of the Global EconomyBailiping.github.io. Retrieved May 25, 2023, from https://bailiping.github.io/assets/docs/Books/alchemy.pdf

Konovalova M.E. (2023). Osobennosti investitsionnogo povedeniya khozyaystvuyushchikh subektov v usloviyakh tsifrovizatsii [Peculiarities of investment behavior of business entities amidst digitalization]. Creative Economy. 17 (3). 971-988. (in Russian). doi: 10.18334/ce.17.3.117437.

Kuzmina O.Yu., Konovalova M.E. (2023). Tsifrovaya valyuta tsentralnogo banka kak novaya forma deneg [Central bank digital currency as a new form of money]. Creative Economy. 17 (4). 1347-1366. (in Russian). doi: 10.18334/ce.17.4.117439.

Marshall A. (1980). Principles of Economics London: Macmillan and Co.

Mill J.S. (1998). Principles of Political Economy Oxford: Oxford University Press.

North N. (1990). Institutions, Institutional Change and Economic Performance Cambridge: Cambridge University Press.

Paul Samuelson (1948). Economics: An Introductory Analysis New York, Toronto, London: McGraw-Hill Education.

Ricardo D. (2004). Principles of Political Economy and Taxation Mineola, New York: Dover Publications.

Richard W., Bering Jr. (1967). Banking in the Early Stages of Industrialization: A Study in Comparative Economic History The Journal of Economic History. 27 (4). 521-543.

Smith A. (1982). An Inquiry into the Nature and Causes of the Wealth of Nations Penguin Classics.

Stigler J. (1971). The Theory of Economic Regulation The Bell Journal of Economics and Management Science. 2 (1). 3-21.

Walras L. (2013). Elements of Pure Economics United Kingdom: Routledge.

Williamson O. (1985). The Economic Institutions of Capitalism New York: Free Press.

Ébner Ch. (2017). The Rise and Fall of Merchant Banking: Re‐establishing Links between Business History and the History of Finance Business History. 59 (2). 177-200.