Высокие технологии обеспечения экономической безопасности коммерческих банков в условиях перехода в индустрию 4.0.: опыт азиатского региона

Ештокин С.В.1

1 Институт проблем рынка РАН, Россия, Москва

Скачать PDF | Загрузок: 36 | Цитирований: 1

Статья в журнале

Экономика Центральной Азии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 4, Номер 3 (Июль-сентябрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44667588

Цитирований: 1 по состоянию на 05.09.2022

Аннотация:

Современная архитектура финансового рынка является наиболее чувствительным институтом к внедрению инноваций и инжиниринга финансовых инструментов и комплексных решений. Основная парадигма финансового рынка – проактивное развитие всех бизнес-направлений вкупе с необходимостью повышения персонификации услуг и продуктов обуславливает появление новых вызовов и угроз как финансового, так и инфраструктурного характера, что актуализирует вопрос пересмотра банковских стратегий защиты интересов клиентов с применением комплексных решений и партнерских программ противодействия хакерским атакам. Опыт азиатского региона имеет уникальный пласт знаний и технологических решений, объединяющий классические принципы и механизмы кибербезопасности и авангардные решения финансовых технологий, что делает его в мире лидером генерации системных решений финансовой безопасности банков.

Ключевые слова: кибербезопасность, угрозы, финансовые риски, атаки, хакеры, архитектура, точки вторжения, финтех, системные решения, регуляция, страхование, убытки

Введение. Современный финансовый рынок представляет собой уникальный институт, объединяющий как профессиональных участников финансового сегмента – банки, НКФО, инфраструктурные компоненты – биржи, торговые площадки, расчетные и депозитные сервисы, так и огромный пласт нефинансовых агентов – физических и юридических лиц, являющихся стейкхолдерами отдельных транзакций, так и целых инвестиционно-сберегательных программ, что ставит вопрос финансовой безопасности, сохранности финансовых инструментов, реализации совместных программ и проектов в области международной финансовой и кибербезопасности в качестве ключевого приоритета работы любого банка или НКФО [3, 13] (Ramazanov, 2019).

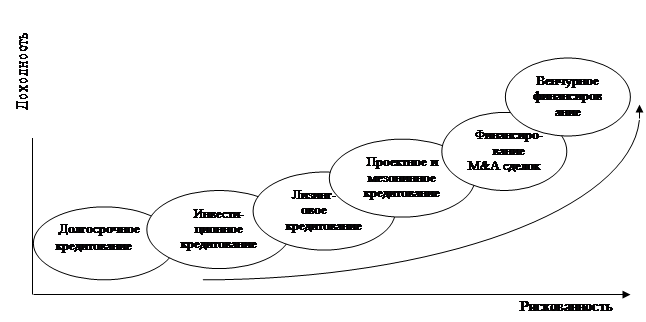

Банковские институты являются наиболее восприимчивыми к инновационным решениям в области технологий, инфраструктурного обеспечения собственной деятельности, что объясняется особенностями работы с финансовыми активами – обеспечение достаточной доходности для их держателя всегда сопряжено с риском, причем чем выше требование доходности, тем выше и риск такой транзакции. Сбалансированное поведение банка между двумя экстремумами: доходность и маржинальный риск являются основой для построения эффективных схем риск-менеджмента финансовыми транзакциями [4, 6, 11] (Dementeva, Likhacheva, Kozyrev, 2019).

С позиции классификации уровня риска финансовых транзакций наиболее четкую градацию предлагает С.А. Андрюшин путем ранжирования риска по мере усложнения объекта инвестирования. Зависимость между типом инвестиций и уровнем риска определяет степень опасности «не угадать возможную реакцию рынка на изменения результатов работы проекта» после завершения инвестиционной деятельности (рис. 1).

Рисунок 1. Классификация финансовых транзакций банков с позиции соотношения «риск – доходность»

Источник: составлено по данным [1, с. 96] (Andryushin, Kuznetsova, 2019, р. 96).

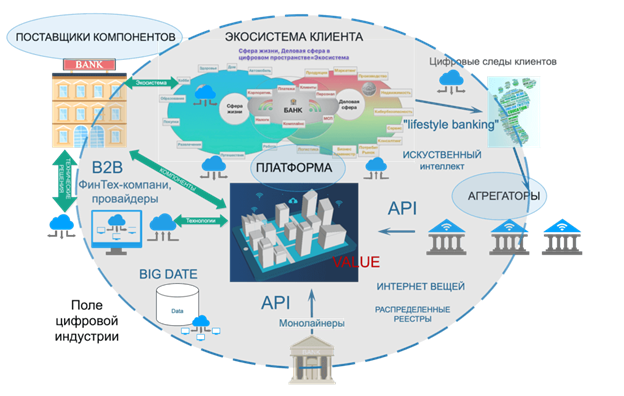

Современная банковская система сталкивается с новым организационно-технологическим вызовом мирового масштаба – эскалация интереса клиентов к цифровым мультифункциональным приложениям и P2P-системам, рожденным небанковскими игроками, и прежде всего интернет-платформами типа Google, Yandex, социальными сетями (Facebook, «Вконтакте»), мобильными операторами (MTS, A1) [12, 14, 16] (Kostyukova, 2019; Uryaseva, Mayorova, 2019; Chelekbay, 2018). Данные участники в рамках конкурентной борьбы фактически сформировали принципиально новую траекторию движения спроса стейкхолдеров финансового рынка на бесшовные технологии интеграции финансовых инструментов в гаджеты или вещи повседневного пользования (рис. 2).

Рисунок 2. Общий вид банковской системы в Индустрии 4.0

Источник: составлено по данным [5, 7, 9].

Это позволяет сделать финансовые сервисы невидимыми и создать максимально вовлекающий опыт для их пользователей, что нашло очень живой отклик у представителей поколения Z и Альфа.

По данным аналитических обозрений, подготовленных KPMG, McKinsey, нами были выделены ключевые вызовы и угрозы, с которыми сталкиваются банки азиатского региона (данные приведены за 2019 г. и 3 квартал 2020 г.) и для удобства представлены в таблице 1.

Таблица 1 Типология актуальных финансовых угроз для банков азиатского региона и их характеристика

|

Вид киберугроз

|

Характеристика

|

|

1. Хакеры, спонсируемые государством

|

Основной целью является атака на системообразующие

банки и третьи стороны, отвечающие за проведение транзакций.

Объекты атаки: vip-клиенты, топ-менеджмент банка, рисковые операции, использование банка для доступа к другим банкам. Примеры хакерских команд: Equation Group, Lazarus |

|

2. Диверсии и проведение тайных

военных операций с использованием кибероружия

|

Атаки на государственные структуры,

банки и базы данных с целью их уничтожения, повреждения, выведения

из нормального режима работы.

Объекты атаки: рисковые и мошеннические операции от имени банка, инфлуенс-торги на бирже, разрушение банковской инфраструктуры, монетизация ограбленных ранее объектов, вымогательство. Примеры хакерских команд: Cobalt, BlackEnergy, Idustroyer, HAVEX |

|

3. Нарушение систем связи (Internet)

на государственном уровне

|

Основной целью является нарушение

стабильности интернет-коммуникаций, блокировка отдельных зон связи,

ре-маршрутизация данных.

Объекты атаки: крупные телеком-компании, инфраструктура, шлюзы и порты национального уровня. Примеры хакерских команд: APT10, WINNITI, Regin |

|

4. Социальная инженерия

|

Основной целью является получение

приватной информации о пользователе путем взлома его аккаунта, создания

сайтов-двойников

Объекты атаки: интернет-банкинг, аккаунты в социальных сетях, смартфоны Примеры хакерских команд: APT10, Equation Group, Lazarus |

|

5. Рынок криптоиндустрии

|

Основной целью является использование

технологии блокчейн для проведения операций и атак, хранения

накопленных материалов, хищение ценностей у пользователей.

Объекты атаки: криптобиржи, индивидуальные кошельки Примеры хакерских команд: THRIP, REXAN, Muddy Water |

|

6. Торговля инструментами хакеров

с открытым кодом

|

Основной целью является масштабирование

инструментов хакерских атак путем свободного обращения в интернете

инструментов хак-атак в форме конструкторов

|

На следующем этапе рассмотрим расходы крупнейших банков fзиатского региона на обеспечение финансовой безопасности совершения транзакций в системе отношений Индустрии 4.0 (табл. 2) .

Таблица 2

Расходы крупнейших банков азиатского региона на обеспечение финансовой безопасности совершения транзакций в системе отношений Индустрии 4.0

|

Показатели

|

Период анализа

|

Отклонение (+; –)

|

Темп роста (снижения), %

| ||||

|

2017 г.

|

2018 г.

|

2019 г.

|

2018 г. к 2017 г.

|

2019 г. к 2018 г.

|

2018 г. к 2017 г.

|

2019 г. к 2018 г.

| |

|

1.Совокупные расходы банков на кибербезопасность

крупнейших банков Азии, млн долл. США

В том числе: |

589,6

|

1251,3

|

1669,7

|

661,7

|

418,4

|

212,2

|

133,4

|

|

- HSBC

|

161,0

|

319,1

|

407,4

|

158,1

|

88,3

|

198,2

|

127,7

|

|

- Bank of China

|

119,1

|

279,0

|

387,4

|

159,9

|

108,3

|

234,3

|

138,8

|

|

- Standard Chartered Bank

|

98,5

|

246,5

|

337,3

|

148,0

|

90,8

|

250,4

|

136,8

|

|

- CTBC Bank

|

91,4

|

180,2

|

258,8

|

88,8

|

78,6

|

197,2

|

143,6

|

|

- Hang Seng Bank

|

61,9

|

122,6

|

146,9

|

60,7

|

24,3

|

198,1

|

119,8

|

|

- CITIC Bank Inter-national

|

57,8

|

103,9

|

131,9

|

46,1

|

28,0

|

179,7

|

127,0

|

Согласно приведенным расчетам, в 2017–2019 гг. отмечен значительный рост расходов на финансовую и кибербезопасность крупнейших банков азиатского региона: так, в 2017 г. объем инвестиций в данную сферу составил 589,6 млн долл. США, в 2018 г. – 1251,3 млн долл. США (рост составил 661,7 млн долл. США, или 212,2 %), в 2019 г. – 1669,7 млн долл. США (рост – 418,4 млн долл. США, или 133,4%).

На следующем этапе рассмотрим более подробно тренды развития азиатских банков в части реализации финансовой и кибербезопасности транзакций:

1. Проектирование современных систем распределения данных. Отказ от физических серверов, переход на облачные хранилища.

Так, китайское финансово-торговое трио BAT (Baidu, Alibaba, Tencent) в 2020 г. достигли уровня саморазвития и сегодня успешно удовлетворяют практически все типовые финансовые запросы клиентов, причем ни один из представителей не имеет собственных серверов. Их финансово-расчетные системы устанавливаются в формате анклавных приложений на смартфоны, ПК и используют его мощности для проведения операций. С 2018 г. на финансовом рынке Азии появилась еще одна финтех-звезда из Китая – мессенджер WeChat (разработчик – Tencent) со встроенным платежным приложением WeChat Pay с клиентской аудиторией более 837 млн жителей в КНР и 339 млн чел. в Индии (по данным на 01.09.2020 г.) [4; 7; 9].

2. Тотальная автоматизация – проектирование в формате NoOps, предполагающем, что IT-пространство может быть автоматизировано и абстрагировано от базовой инфраструктуры, тем самым делая его менее уязвимым со стороны физических атак или природных катаклизмов.

Так, японские банки Mitsubishi UFJ Financial Group, Japan Post Bank в 2019–2020 гг. активно инвестировали в разработку беспроводных платежных терминалов в сельской местности, а также в объектах придорожного сервиса, что позволило снизить ущерб и нарушение связи в случаях землетрясений и иных катаклизмов на 67,3%. Основная идея проекта заключается в передаче сигналов через систему мобильной связи или публичных сетей Wi-Fi по изолированному диапазону, что сокращает риск взлома [3, 5, 8].

3. Развитие эффективных agile-команд для разработки адаптивных программных комплексов и решений для кастомизации банковских сервисов для различных групп клиентов с учетом их индивидуальных предпочтений.

В данном направлении следует обратить внимание на опыт малазийских банков Maybank и PXB Bank, которые с 2018 г. запустили сервис проектирования банковских продуктов и услуг с активным участием клиентов: теперь каждый клиент может попробовать себя в качестве финансового инженера и разработать собственное видение банковских сервисов, а лучшие решения (оцениваются и тестируются профессиональными разработчиками) получают специальную премию и право на трудоустройство в банке. Например, в июле 2020 г. силами 4 студентов был разработан концепт-продукт оплаты проезда с помощью нанесения QR-кода на смартфон, кошелек или даже одежду, что, по мнению разработчиков, должно сократить количество телесных контактов клиента с терминалами, что особенно актуально в период эпидемии COVID-19 [2, 4, 7–9] (Barykin, 2019).

4. Переход от бизнес-модели управления проектами к управлению платформой взаимосвязанных проектов, функционирующих под единым брендом, и клиент имеет единый адресный ID для доступа ко всему комплексу услуг и сервисов (доступ дифференцирован в зависимости от уровня клиента или его принадлежности к определенной категории).

С 2019 г. сингапурский банк HSBC успешно управляет мультипродуктовыми платформами Gojek и Grab, которые представляют финансово-продуктовую экосистему, регулируемую банком. В рамках данной экосистемы клиенту доступны по единому входу полный список банковских сервисов, а также услуги и продукты компаний-сателлитов: такси, заказ еды, бронирование билетов, медицинские услуги, страхование. Весь сервис предоставляется в видоизмененном личном кабинете интернет-банкинга с простым и понятным интерфейсом [6–9].

5. Структурный реинжиниринг inside-процессов в сторону большей сервис-ориентированности и перенаправления инфраструктуры на клиентскую сторону (в таком формате банк выполняет функцию финансового проектировщика, а непосредственно ресурсное обеспечение лежит на стороне клиента, например, используются мощности корпоративных серверов, облачные хранилища, мощности гаджетов).

В данном вопросе значительно преуспели банки Филиппинских островов. В их случае клиенты разбросаны аж на 7000 островах, и физический контакт, а тем более перевозка физических денег и документов, значительно затруднены. Решением вопроса были заняты AMA Bank, 1st Tru Bank, ALABEL RURAL BANK, в результате чего появился продукт – виртуальный банковский счет, который размещается непосредственно на базе смартфона клиента путем установки специального приложения. Обеспечением безопасности занимается как сам владелец счета, так и встроенный антивирус, разработанный именно для реагирования на киберугрозы для финансовых транзакций [10, 15] (Tsvetkov, Shutkov, Dudin, Lyasnikov, 2018).

Сами же переводы и расчеты между клиентами осуществляются путем пересылки QR-кодов, которые позволяют получать денежные средства как в наличной форме в банкоматах, так и производить оплаты продуктов и услуг в безналичном формате. Кроме этого, банки реализуют выпуск QR-наклеек на ветровые стекла автомобилей, что позволяет заменить классические визитки с кодом, который мог быть легко скопирован третьим лицом и использован им [5, 8, 9–10, 17].

Заключение. Современный финансовый рынок становится мировым испытательным полигоном как для инструментов обеспечения безопасности, так и для хакерских атак. Обеспечение безопасности финансовых транзакций клиентов сегодня становится стратегической задачей банков, которая влияет на его устойчивость, клиентскую привлекательность и конкурентоспособность. Опыт азиатского региона показывает, что именно здесь рождаются очень прогрессивные решения в области безопасности, которые могут быть масштабированы на весь финансовый рынок.

Источники:

2. Барыкин С.А. Риски и перспективы государственного регулирования рынка финансовых технологий в Азии в рамках сценарного анализа // Ars Administrandi. – 2019. – № 3. – c. 473-487. – doi: 10.17072/2218-9173-2019-3-473-487 .

3. Необанки и lifetime-советники: банковские инновации ближайших десятилетий. Рбк. [Электронный ресурс]. URL: https://trends.rbc.ru/trends/futurology/5f4d3aa99a794781e4b9ae68 (дата обращения: 28.10.2020).

4. Великая банковская трансформация: тренды финансовых рынков в России, Юго-восточной Азии и на Ближнем Востоке. Bankstoday.net. [Электронный ресурс]. URL: https://bankstoday.net/last-articles/velikaya-bankovskaya-transformatsiya-trendy-finansovyh-rynkov-v-rossii-yugo-vostochnoj-azii-i-na-blizhnem-vostoke (дата обращения: 28.10.2020).

5. Платежный рынок Азии: взгляд изнутри // Плас. – 2020. – № 4. – c. 25-37.

6. Индустрия 4.0: почему всем финансовым учреждениям нужно трансформироваться в финтех. Банкир.ру. [Электронный ресурс]. URL: https://bankir.ru/publikacii/20171110/industriya-4-0-pochemu-vsem-finansovym-uchrezhdeniyam-nuzhno-transformirovatsya-v-fintek-h-10009298 (дата обращения: 27.10.2020).

7. Лучшие практики финтеха Китая и Индии, которые можно использовать в цифровых финансовых сервисах на российском рынке. Markswebb. [Электронный ресурс]. URL: https://markswebb.ru/report/financial-services-review-asia-2020/#anchor-about (дата обращения: 26.10.2020).

8. Прорыв в диджитал-банкинге: как банк DBS провёл цифровую модернизацию и стал крупнейшим в Юго-Восточной Азии. Vc.ru. [Электронный ресурс]. URL: https://vc.ru/finance/98402-proryv-v-didzhital-bankinge-kak-bank-dbs-provel-cifrovuyu-modernizaciyu-i-stal-krupneyshim-v-yugo-vostochnoy-azii (дата обращения: 26.10.2020).

9. The Factory of the Future. Industry 4.0 – The challenges of tomorrow. Assets.kpmg.com. [Электронный ресурс]. URL: https://assets.kpmg.com (дата обращения: 25.10.2020).

10. Цифровые технологии в российских компаниях: отчет аналитического обзора KPMG. Assets.kpmg. [Электронный ресурс]. URL: https://assets.kpmg/content/dam/kpmg/ru/pdf/2019/01/ru-ru-digital-technologies-in-russian-companies.pdf (дата обращения: 24.10.2020).

11. Дементьева М.А., Лихачева В.В., Козырев Т.Г. Киберпреступления в банковской сфере Российской Федерации: способы выявления и противодействия // Экономические отношения. – 2019. – № 2. – c. 1009-1020. – doi: 10.18334/eo.9.2.40731.

12. Костюкова А.Р. Мир-системный подход в исследовании банковского сектора // Экономические отношения. – 2019. – № 2. – c. 527-538. – doi: 10.18334/eo.9.2.40627.

13. Рамазанов С.А. Денежно-кредитная политика центральных банков стран – участниц ЕАЭС в условиях углубления интеграционных процессов // Экономическая безопасность. – 2019. – № 4. – c. 335-346. – doi: 10.18334/ecsec.2.4.110113.

14. Урясьева Т.И., Майорова Е.А. Концептуальные подходы к информационно-аналитическому обеспечению потребностей современной коммерческой торговой организации // Вопросы инновационной экономики. – 2019. – № 3. – c. 1135-1146. – doi: 10.18334/vinec.9.3.41056.

15. Цветков В.А., Шутьков А.А., Дудин М.Н., Лясников Н.В. Криптовалюты (электронная наличность) как новая финансовая институция // Вестник Московского университета. Серия 6: Экономика. – 2018. – № 6. – c. 80-97.

16. Челекбай А.Д. Риски и возможности развития банковского сектора Казахстана // Экономическая безопасность. – 2018. – № 4. – c. 267-275. – doi: 10.18334/ecsec.1.4.100523.

17. Inflection point: Seven transformative shifts in US retail banking. Mckinsey.com. [Электронный ресурс]. URL: https://www.mckinsey.com/~/media/ (дата обращения: 23.10.2020).

Страница обновлена: 22.11.2025 в 00:22:40

Download PDF | Downloads: 36 | Citations: 1

High technologies for ensuring the economic security of commercial banks in the context of the transition to Industry 4.0: the Asian region experience

Eshtokin S.V.Journal paper

Journal of Central Asia Economy

Volume 4, Number 3 (July-september 2020)

Abstract:

Modern financial market architecture is the most sensitive institution for innovation and engineering of financial instruments and complex solutions. The main paradigm of the financial market is the proactive development of all business areas with the need to increase the personalization of services and products. It leads to the emergence of new challenges and threats of both financial and infrastructure nature. Thus. the issue of revising banking strategies to protect the interests of customers using comprehensive solutions and partner programs to counter hacker attacks is extremely urgent. The experience of the Asian region has unique knowledge and technological solutions, combining classical principles and mechanisms of cybersecurity and avant-garde solutions of financial technologies, which makes it the leader in the world in generating systemic solutions of banks financial security.

Keywords: cybersecurity, threats, financial risks, attacks, hackers, architecture, intrusion points, fintech, system solutions, regulation, insurance, losses

References:

Platezhnyy rynok Azii: vzglyad iznutri [Asia's payment market: an inside look]. (2020). Plas. (4). 25-37. (in Russian).

Andryushin S.A., Kuznetsova V.V. (2019). Finansovye rynki, tekhnologicheskie innovatsii i finansovaya stabilnost: riski i problemy regulirovaniya [Financial markets, technological innovations and financial stability: risks and problems of regulation]. Current problems of economics and law. 13 (3). 1315-1329. (in Russian). doi: 10.21202/1993-047X.13.2019.3.1315-1329.

Barykin S.A. (2019). Riski i perspektivy gosudarstvennogo regulirovaniya rynka finansovyh tekhnologiy v Azii v ramkakh stsenarnogo analiza [Risks and prospects of government regulation in Asian fintech market under scenario analysis]. Ars Administrandi. 11 (3). 473-487. (in Russian). doi: 10.17072/2218-9173-2019-3-473-487 .

Chelekbay A.D. (2018). Riski i vozmozhnosti razvitiya bankovskogo sektora Kazakhstana [Risks and opportunities of the banking sector development in Kazakhstan]. Ekonomicheskaya bezopasnost. 1 (4). 267-275. (in Russian). doi: 10.18334/ecsec.1.4.100523.

Dementeva M.A., Likhacheva V.V., Kozyrev T.G. (2019). Kiberprestupleniya v bankovskoy sfere Rossiyskoy Federatsii: sposoby vyyavleniya i protivodeystviya [Cybercrime in the banking sector of the Russian Federation: ways of identifying and combating]. Journal of International Economic Affairs. 9 (2). 1009-1020. (in Russian). doi: 10.18334/eo.9.2.40731.

Inflection point: Seven transformative shifts in US retail bankingMckinsey.com. Retrieved October 23, 2020, from https://www.mckinsey.com/~/media/

Kostyukova A.R. (2019). Mir-sistemnyy podkhod v issledovanii bankovskogo sektora [World-system approach in a research of banking sector]. Journal of International Economic Affairs. 9 (2). 527-538. (in Russian). doi: 10.18334/eo.9.2.40627.

Ramazanov S.A. (2019). Denezhno-kreditnaya politika tsentralnyh bankov stran – uchastnits EAES v usloviyakh uglubleniya integratsionnyh protsessov [Monetary policy of the central banks of the EAEU countries in the context of deepening integration processes]. Ekonomicheskaya bezopasnost. 2 (4). 335-346. (in Russian). doi: 10.18334/ecsec.2.4.110113.

The Factory of the Future. Industry 4.0 – The challenges of tomorrowAssets.kpmg.com. Retrieved October 25, 2020, from https://assets.kpmg.com

Tsvetkov V.A., Shutkov A.A., Dudin M.N., Lyasnikov N.V. (2018). Kriptovalyuty (elektronnaya nalichnost) kak novaya finansovaya institutsiya [Cryptocurrencies (electronic cash) as a new financial institution]. Vestnik Moskovskogo universiteta. Seriya 6: Ekonomika. (6). 80-97. (in Russian).

Uryaseva T.I., Mayorova E.A. (2019). Kontseptualnye podkhody k informatsionno-analiticheskomu obespecheniyu potrebnostey sovremennoy kommercheskoy torgovoy organizatsii [Conceptual approaches to information and analytical support of the modern commercial trade organization needs]. Russian Journal of Innovation Economics. 9 (3). 1135-1146. (in Russian). doi: 10.18334/vinec.9.3.41056.