Развитие сферы автомобильных грузовых перевозок на рынке транспортно-логистических услуг России

Турлаев Р.С.1, Кузменко Ю.Г.1, Окольнишникова И.Ю.2

1 Южно-Уральский государственный университет (национальный исследовательский университет), Россия, Челябинск

2 Государственный университет управления, Россия, Москва

Скачать PDF | Загрузок: 113 | Цитирований: 7

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 4 (Апрель 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=45714411

Цитирований: 7 по состоянию на 30.01.2024

Аннотация:

В статье рассматривается развитие автомобильных грузовых перевозок на рынке транспортно-логистических услуг России, в условиях перманентных изменений мировой экономики. Отражается успешный зарубежный опыт в организации автомобильных грузовых перевозок. Проведен анализ факторов, оказывающих влияние на величину грузооборота. Обоснована необходимость развития трансграничного взаимодействия с соседними странами и увеличения собственной грузовой базы. Дана характеристика развития транспортно-логистической инфраструктуры Сибири и Дальнего Востока. Отмечается постепенное переориентирование автомобильных грузовых потоков с Европейских направлений на Азиатские, а также некоторой части автомобильных грузовых потоков с внешнего транспортно-логистического рынка на внутренний рынок. Показан низкий уровень конкурентоспособности и основные барьеры отечественных транспортно-логистических компаний перед зарубежными компаниями, осуществляющих свою коммерческую деятельность в России. Отражена динамика обновления автомобильного грузового транспорта. Приведены данные по среднему возрасту и уровню износа автомобильного грузового транспорта, используемого в коммерческой деятельности. Освещается активное внедрение современных цифровых технологий и электронного обмена данными, в сфере автомобильных грузовых перевозок на отечественном рынке транспортно-логистических услуг. Отмечается увеличение расстояния перевозки автомобильным грузовым транспортом.

Ключевые слова: транспортная логистика, автомобильные грузовые перевозки, грузооборот, транспортно-логистическая инфраструктура, рынок транспортно-логистических услуг, транспортно-логистические компании, автомобильные дороги, электронный обмен данными, электронный путевой лист, электронные транспортные накладные

JEL-классификация: L91, R41, R42

Введение

На мировом транспортно-логистическом рынке с середины ХХ века по объему перевозок ведущим видом грузового транспорта среди всех сухопутных видов транспорта является автомобильный грузовой транспорт. Глобализация мировой экономики благоприятствует регулярному появлению новых, более оптимальных и безопасных с точки зрения логистики международных транспортных коридоров, на всем протяжении которых активно развивается транспортно-логистическая инфраструктура, что способствует наращиванию грузовых потоков. Грамотное использование международными транспортно-логистическими компаниями основных преимуществ автомобильного грузового транспорта позволяет ежегодно увеличивать свою долю в общем мировом грузообороте.

Однако в связи с последними мировыми событиями начала 2020 года перед отечественной транспортной логистикой стоит целый ряд вызовов, связанных с переориентированием части грузовых потоков на внутренний рынок и рынок стран Азии, а также снижением внешних грузовых потоков на существующих европейских маршрутах.

Обзор теории по теме автомобильных грузовых перевозок [23–25] (Kaniovskiy, 1957; Afanasev, Ostrovskiy, Tsukerberg, 1984; Lukinskiy, Berezhnoy, Berezhnaya et al., 2004) и современных рецензируемых источников [3, 22, 27–29] (Harris, Wang, Wang, 2015; Fedorenko, Toymentseva, Tsegledi, 2020; Budarina, Kazakova, 2020; Malevich, 2019) показал, что в настоящее время в отечественной литературе вопросы повышения эффективности управления величиной грузооборота в условиях переориентирования внешних грузовых потоков, а также наличия внутренней грузовой базы низкого качества изучены недостаточно.

На современном этапе развития экономики, несмотря на действующие карантинные меры, неуклонный рост потребностей современного общества в товарах и услугах, а также высокой скорости их получения диктует необходимость увеличения интенсивности внутренних автомобильных грузовых перевозок. Вместе с тем недостаточное развитие транспортно-логистической и информационной инфраструктуры, а также слабая внутренняя грузовая база, особенно в восточной части России, приводят к тому, что транспортно-логистическим компаниям не просто найти груз в обратном направлении, что ведет к построению сложных маршрутов, дополнительным издержкам и вынужденному увеличению необходимого времени в процессе перевозки грузов автомобильным грузовым транспортном, что в целом снижает регулярность перевозок и увеличивает стоимость тарифов на транспортно-логистические услуги.

Необходимость повышения уровня конкурентоспособности национальной экономики согласно «Транспортной стратегии Российской Федерации на период до 2030 года» [26] и национальному проекту «Международная кооперация и экспорт на период до 2024 года» [16] диктует необходимость увеличения грузооборота автомобильным транспортом и снижения стоимости тарифов на транспортно-логистические услуги. Такая важная и актуальная с нашей точки зрения тема послужила основанием для проведения настоящего исследования.

Целью данной статьи является рассмотрение вопросов развития сферы автомобильных грузовых перевозок на рынке транспортно-логистических услуг России.

Научная новизна исследования заключается в разработке научно обоснованных рекомендаций по совершенствованию методов управления величиной грузооборота в условиях переориентирования и снижения объемов внешних автомобильных грузовых потоков на основании детального изучения факторов, оказывающих влияние на величину грузооборота.

При написании данной статьи авторами использовались такие методы, как сравнение, опрос, наблюдение, методы статистики и системного анализа.

Основная часть

Автомобильные грузовые перевозки являются неотъемлемой частью современного общества, без которого в настоящее время невозможно представить его существование. Столь важное положение автомобильного грузового транспорта в перевозочном процессе связано с наличием множества присущих этому виду транспорта преимуществ, таких как доставка по принципу «от двери до двери», динамичность, маневренность, мобильность и вариативность при составлении или экстренном изменении маршрута доставки.

Современный автомобильный грузовой транспорт обеспечивает высокий уровень сохранности доставляемого груза, обладает инфраструктурной гибкостью, оперативностью перевозки и реагирования на любые изменения внешних условий, а также предоставляет комфорт и легкость обслуживания клиентов в большей степени благодаря активному развитию и использованию современных информационных технологий [3, 30] (Harris, Wang, Wang, 2015; Morosanova, Meleshkina, Markova, 2019).

Наиболее важным показателем, характеризующим эффективность деятельности автомобильного грузового транспорта, является грузооборот, который отражает совокупный результат перевозки грузов в т/км [4]. С целью эффективного управления величиной грузооборота необходимо учитывать факторы, оказывающие на него существенное влияние.

Основными факторами, оказывающими влияние на величину грузооборота автомобильного грузового транспорта, являются:

¾ тарифы на транспортно-логистические услуги;

¾ грузооборот другими видами транспорта;

¾ стоимость горюче-смазочных материалов (ГСМ) и системы взимания платы «ПЛАТОН»;

¾ объем промышленного производства по отраслям;

¾ объем ВВП и ВНП;

¾ безопасность и прозрачность всего перевозочного процесса;

¾ качество, развитость и масштабность автодорожной инфраструктуры;

¾ наличие профессионального (качественного) сервиса технического обслуживания и ремонта автомобильного грузового транспорта на всей протяженности маршрутов следования;

¾ наличие равномерной сети транспортно-логистических комплексов по всей территории страны;

¾ наличие крупных автотранспортных предприятий (АТП), занимающихся транспортно-логистическими услугами, с собственной инфраструктурой;

¾ простота и доступность транспортно-логистических услуг как для внутренних, так и внешних (зарубежных) клиентов;

¾ частота обновления автомобильного грузового транспорта;

¾ инвестиции в сектор автомобильных грузовых перевозок.

Таким образом, грузооборот автомобильного грузового транспорта – это показатель, зависящий от множества факторов как внутренней, так и внешней среды, в связи с чем с целью повышения эффективности перевозочного процесса, управления грузооборотом и максимизации прибыли транспортно-логистическим компаниям необходимо корректировать свою деятельность, учитывая изменения данных показателей.

В настоящее время на фоне мировых эпидемиологических событий в связи с распространением COVID-19 и начавшегося вследствие этого локдауна отмечается продолжающееся влияние кризисных явлений на деятельность транспортно-логистических компаний, что отражается в первую очередь на тарифах автомобильных грузовых перевозок как внутри страны, так и перевозок из Российской Федерации в зарубежные страны. Так, например, по направлениям в Республику Казахстан зафиксировано увеличение основной стоимости транспортно-логистических услуг от 15 до 55 % в период с декабря 2019 года и по настоящее время [1, 35] (Nikolaev, 2019). Также в связи с ужесточившимися санитарно-эпидемиологическими требованиями и всеми сопутствующими проверками, появлением специальных карантинных зон и образующимися заторами на многосторонних автомобильных пунктах пропуска увеличились и сроки доставки грузов.

Вместе с тем в большинстве европейских стран результатом весенних событий 2020 года стало снижение, а в некоторых случаях и полная остановка производств, в связи с чем на российском рынке транспортно-логистических услуг по регулярным европейским грузовым направлениям значительно снизилась оборачиваемость автомобильного грузового транспорта, тем самым создавая дополнительные проблемы отечественным транспортно-логистическим компаниям. Им стало сложно закольцовывать рейсы в одну и другую стороны, что в конечном итоге привело к существенному увеличению стоимости транспортно-логистических услуг. Так, например, по направлению Россия – Италия произошло увеличение основной стоимости перевозки на 1,5 тыс. евро [6] за рейс в одну сторону, что в сложившихся условиях низкого спроса и высокой внутренней конкуренции привело к прекращению работы по данному направлению.

Вместе с тем в целом географическое положение, текущее состояние социально-экономического развития и автодорожной инфраструктуры во многих приграничных субъектах РФ [7] благоприятствует потенциальным возможностям эффективного трансграничного взаимодействия с восточными и западными странами, даже несмотря на существующие ограничения.

Так, например, в Финляндии в настоящее время до 25% всех транспортно-логистических компаний в сфере автомобильных грузовых перевозок ориентированы на рынок России, в то время как на страны Скандинавии –всего около 15%, а на страны Европы – более 40 % [14]. Помимо этого, весьма широко развиты такие социальные отношения, как, например, туристическое сотрудничество, научное сотрудничество и обмен студентами, различные народные выставочно-ярморочные мероприятия и т.п. Все это так или иначе ведет к укреплению связей между странами, что, в свою очередь, способствует наращиванию экономических отношений.

В то же время, как уже отмечалось авторами выше, на фоне снижения грузооборота с европейскими странами наблюдаются переориентирование на внутренний рынок и увеличение объемов грузооборота со странами Азии.

Современный экономический подъем многих стран Азии предопределил вектор развития отечественной транспортно-логистической отрасли. Так, основным российским торговым партнером в Азии является Китайская Народная Республика. Показатель грузооборота (КНР – Россия) с использованием железнодорожного транспорта ежегодно сохраняет свое высокое значение.

С целью реализации транзитного потенциала между РФ и КНР и увеличения грузооборота с использованием автомобильного транспорта в июне 2018 года правительствами обеих стран было подписано соглашение «О свободном международном автомобильном грузовом сообщении» [21, 32, 36] (Zharikov, Min, Tsuychzhu, 2019; Bardal, 2020), вступившее в силу 1 января 2019 года, согласно которому китайские транспортно-логистические компании могут осуществлять свою деятельность наравне с российскими компаниями на всей территории страны (а не в 30 км приграничной зоны, как это было ранее). В отношении российских компаний действуют аналогичные условия на территории КНР. Помимо этого, как ожидается, это приведет к регулярному и более плотному заполнению региональных транспортно-логистических комплексов, что в целом создаст дополнительный грузооборот для внутренних автомобильных грузовых перевозок.

Необходимо отметить, что на Дальнем Востоке ведется активное развитие логистической инфраструктуры. На территориях Республики Бурятия, Забайкальского края, Амурской области, Хабаровского и Приморского краев, по которым проходит Байкало-Амурская железнодорожная магистраль, ведутся работы по укладке второго пути и электрификации оставшихся участков, что в дальнейшем позволит существенно сократить издержки и также увеличить грузооборот. Ведутся подготовительные работы по устройству и расширению морских портов, к которым уже проявили интерес многие зарубежные транспортно-логистические компании из стран Азиатско-Тихоокеанского региона. Производится модернизация и расширение сети автомобильных дорог, а также переоснащение многосторонних автомобильных пунктов пропуска на границах, ведется строительство региональных и приграничных транспортно-логистических комплексов, что в целом создает эффективную опорную транспортно-логистическую инфраструктуру.

Однако в условиях высокой волатильности транспортно-логистического рынка и возможных рисков уменьшения или полного переориентирования грузовых потоков в обход территории России стратегически важной задачей становится обеспечение собственной необходимой грузовой базы.

В настоящее время условия на мировом потребительском рынке товаров и услуг выстраиваются таким образом, что дальнейшее эффективное развитие отечественной экономики уже не может обойтись без инновационного пути развития. Высокая конкурентная борьба постоянно держит в тонусе большинство промышленных предприятий в мире. Растет как качество, так и количество различных товаров, которые необходимо часто перевозить в кратчайшие сроки в различные уголки государств, что создает регулярные грузовые потоки. Отметим, что нестабильность мировой экономики, политика санкций и ограничений, перманентный рост ГСМ отрицательно влияют на отечественный рынок транспортно-логистических услуг. В этой связи для эффективного развития экономики России, а также с целью снижения зависимости от внешних грузовых потоков и сохранения стабильного внутреннего грузооборота автомобильного грузового транспорта необходимо развивать отечественное конкурентоспособное промышленное производство. Повышение конкурентоспособности отечественных промышленных производств напрямую зависит от усиления инновационных процессов, а именно, от разработки и внедрения высоких технологий, повышения качества и диверсификации производства.

Отметим, что не так давно значительная доля автомобильных грузовых перевозок в России была ориентирована в основном на внешний экспорт/импорт грузов. Однако развитие современной автодорожной инфраструктуры, эффективное развитие межрегиональных экономических связей, и как уже упоминалось авторами, мировые события начала 2020 года и связанные с ними трудности в обеспечении страны многими видами товаров дали мощный толчок для развития внутренних производств аналогичных товаров и выпуска готовой продукции со схожими потребительскими качествами, что, в свою очередь, привело к увеличению объемов внутренних автомобильных грузовых перевозок.

В настоящее время на отечественном рынке транспортно-логистических услуг очевиден активный переход от уже устоявшегося в мире опыта организации грузовых перевозок готовой продукции железнодорожным транспортом к автомобильным грузовым перевозкам, тем самым оставляя для дальних железнодорожных перевозок в основном сырье и негабаритные грузы. Особенно это заметно в грузовых перевозках готовых продуктов пищевой промышленности, бытовой техники и электроники.

Многие отечественные производители, различные интернет-магазины, маркетплейсы и сетевые ритейлеры еще до недавнего времени для организации перевозки товаров обращались к аутсорсингу. Однако,по мере роста таких компаний, как «М.Видео», ГК X5 Retail Group, «ОЗОН», DNS, «Лента», «Красное&Белое», «Черкизово», «Магнит», «Дикси» и др., возникла необходимость в собственном парке автомобильного грузового транспорта. Занимая достаточно прочные позиции на рынке, данные компании наращивают инвестиции в собственный автомобильный грузовой транспорт, что позволяет им сохранять единую ценовую политику в различных регионах страны.

Таким образом, по мнению авторов, на сегодняшний день внутреннее промышленное производство и потребление является одним из драйверов для дальнейшего успешного развития сферы автомобильных грузовых перевозок в России.

Результаты исследований

Необходимо отметить, что в настоящее время дефицита автомобильного грузового транспорта в России не наблюдается, но грузовая база значительно отстает от общей провозной способности существующего автомобильного грузового парка. По итогам 2019 года количество грузовых автомобилей, задействованных в перевозочном процессе, составляет 6,539 млн единиц. При этом, по данным РОССТАТ [13], грузооборот автомобильным грузовым транспортом составил 275 млрд т – км. Фактический объем перевезенных грузов автомобильным грузовым транспортом на конец 2019 года [17] составил 5,735 млн тонн, что на 3,3% выше, чем годом ранее, однако, для примера, в 1990 году аналогичным автомобильным грузовым парком в стране всего было перевезено 15,392 млн тонн, что почти в 3 раза превышает текущий объем перевозимых грузов.

Стоит отметить, что протяженность автомобильных дорог по состоянию на 1990 год [20, 25] (Lukinskiy, Berezhnoy, Berezhnaya et al., 2004) составляла 884,7 тыс. км, из них всего с твердым покрытием – 657,1 тыс. км, в том числе общего пользования – 455,2 тыс. км. В настоящее время в России протяженность автомобильных дорог общего пользования составляет 1542,2 тыс. км, из них с твердым покрытием – 1089,3 тыс. км.

Таким образом, потенциал для развития автомобильных грузовых перевозок на отечественном рынке транспортно-логистических услуг более чем существенный, вместе с тем это указывает и на значительную недозагруженность автомобильного грузового транспорта.

В 2019 году Правительством Российской Федерации был развернут национальный проект «Международная кооперация и экспорт» [16], целью которого является эффективное развитие несырьевого неэнергетического экспорта в качественном, количественном и финансовом выражении, ожидаемый рост которого к 2024 году должен быть не менее 70% по сравнению с показателями 2020 года. Также ожидается качественный переход от экспортно-сырьевой модели рынка к технологическому рынку готовых продуктов с высокой добавленной стоимостью.

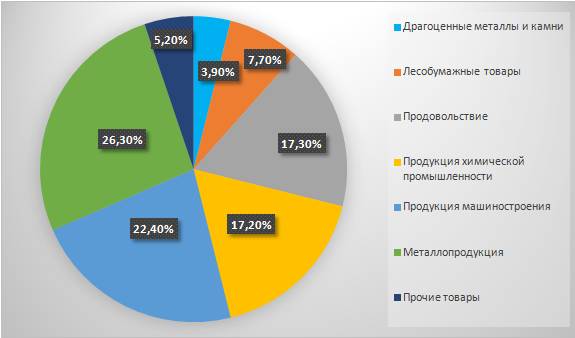

По данным российского экспортного центра (РЭЦ) [18], перед отечественными специалистами стоит стратегическая задача не только нарастить грузовой объем за границу, но и добиться качественных изменений в представлении российских компаний и производителей об имеющихся у нас возможностях продажи своих товаров и услуг за границей. При этом многие производители несырьевых неэнергетических товаров уже доказали свою эффективность на экспортном рынке России (рис. 1, 2).

Рисунок 1. Главные категории несырьевого неэнергетического экспорта РФ в 2020 г., %

Источник: [18].

Рисунок 2. Динамика объема несырьевого неэнергетического экспорта РФ, 2018–2020 гг., млрд долл. США

Источник: [18].

В последнее время, несмотря на активные мероприятия по импортозамещению, эффективной реализации специальных инвестиционных контрактов (СПИК) с зарубежными промышленными предприятиями и их глубокой локализации, в целом промышленное производство в России в 2020 году по сравнению с 2019 годом сократилось на 2,5%.

Так, по данным РОССТАТ [9], по состоянию на январь 2021 года относительно января 2020 года активный рост показали лишь производители лекарственных средств и материалов, применяемых в медицинских целях (+74,9%), текстильная промышленность (+2,7%), производители оптических изделий, компьютеров и электрооборудования (+16,9%), резиновых и пластмассовых изделий (+9,7%), химических продуктов (+3,4%), обрабатывающие производства (+1,0%), а также производство различных запасных частей и механизмов (+2,1%) [8].

Вместе с тем, несмотря на некоторое снижение темпов роста промышленного производства в 2020 году, согласно прогнозам Министерства экономического развития РФ [10], а также по мнению ряда специалистов [11, 31, 33] (Izotov, Kuznetsov, 2020; Sidorenko, 2020), ожидается восстановление объемов производства товаров, а также добычи и переработки полезных ископаемых до уровня 2019 года уже к середине 2021 года, а к началу 2022 года экономика в целом должна выйти на уверенный рост.

По нашему мнению, эффективное развитие автомобильных грузовых перевозок невозможно представить без использования современных информационных технологий. Как показывает успешный зарубежный опыт, при использовании электронного обмена данными, различных систем телеметрии и трекинга повышается эффективность всей транспортно-логистической отрасли, а в частности ускоряются все организационные процессы, снижается уровень человеческого фактора, развиваются различные дополнительные клиентские сервисы, а также повышается прозрачность всей деятельности для контрольно-надзорных органов, что, в общем, вызывает интерес со стороны зарубежных клиентов и транспортно-логистических компаний.

В настоящее время многие зарубежные транспортно-логистические компании, функционирующие на российском транспортно-логистическом рынке, в основном привыкшие к информационному окружению, активно используют современные технологии и у нас в стране, однако в связи со слабым развитием информатизации и прозрачности в транспортной отрасли им приходится подстраиваться под конъюнктуру рынка. Согласно данным отчета аудиторско-консалтинговой компании Ernst&Young Global Limited [5] об исследовании отрасли автомобильных грузовых перевозок в Российской Федерации за 2018–2020 гг., относительно сдерживающих факторов развития респондентами была отмечена низкая прозрачность рынка автомобильных грузовых перевозок (63% опрошенных) и демпинг недобросовестными перевозчиками (53% опрошенных), при этом третью строчку по популярности поделили ответы об устаревшем автопарке и низком уровне дорожной инфраструктуры (по 37% опрошенных).

Таким образом, необходимо констатировать о том, что несмотря на активное развитие современных информационных систем и технологий в международной сфере автомобильных грузовых перевозок, участники отечественного транспортно-логистического рынка не слишком спешат их использовать. Демпинг действительно отмечается в отдельных регионах России, но практикуется в основном только начинающими транспортно-логистическими компаниями и частными независимыми перевозчиками.

Между тем с 2020 года под руководством Министерства транспорта Российской Федерации [19] в сфере автомобильных грузовых перевозок проводится внедрение систем электронного документооборота и электронных перевозочных документов, а именно: электронных транспортных накладных (ЭТрН) и электронного путевого листа (ЭПЛ), которые должны заменить собой бумажные носители и использоваться в перевозочном процессе, а с 2024 года планируется полностью перейти на электронный документооборот.

К основным эффектам от внедрения цифрового обмена данными ЭТрН и ЭПЛ можно отнести ускорение процессов обмена данными, упрощение взаимодействия транспортно-логистических компаний с органами государственной власти, обеспечение прозрачности транспортно-логистического рынка, повышение качества транспортно-логистических услуг, сокращение издержек и создание условий для развития эффективных мультимодальных перевозок в Российской Федерации.

Безусловно, транспортно-логистические компании по всему миру стараются максимально снижать свои издержки в независимости от складывающейся конъюнктуры рынка. Однако с 2018 года на отечественном рынке транспортно-логистических услуг наблюдается сокращение обновления грузового автомобильного парка до 20% [2], что в целом приводит к увеличению сроков эксплуатации грузовых транспортных средств и повышенному спросу на выполнение работ по техническому обслуживанию и ремонту.

Так, согласно данным отчета аналитического агентства АВТОСТАТ [2], объем продаж новых грузовых автомобилей в России в январе 2021 года снизился на 16% (по сравнению с январем 2020 года) и составил 5 126 единиц против 6 095 единиц. Более подробная ежегодная динамика продаж грузовых автомобилей представлена в таблице 1.

Таблица 1

Динамика продаж грузового транспорта в РФ, тыс. единиц

|

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

|

Ед.

|

128,9

|

110,7

|

87,9

|

51,1

|

53,3

|

80,2

|

82,3

|

80,6

|

74,8

|

|

Темп роста цепной, %

|

|

85,8

|

79,4

|

58,1

|

104,3

|

150,4

|

102,6

|

97,9

|

92,8

|

Согласно данным таблицы 1, в 2020 году объем рынка новых грузовых автомобилей составил 74,8 тыс. единиц, что на 7,3% ниже, чем в 2019 году. Таким образом, наблюдается тенденция к дальнейшему снижению обновления грузового автомобильного парка в России, что ведет к увеличению срока владения грузовым транспортным средством, а значит, и к более частому техническому обслуживанию и ремонту. По данным АВТОСТАТ [2], средний возраст автомобильного грузового транспорта в России по состоянию на январь 2020 года составляет 21,2 года, причем 64,7% всего автомобильного грузового транспорта пребывает в возрасте более 15 лет. Необходимо отметить, что это один из самых высоких показателей среднего возраста транспорта относительно других отраслей.

Высокий износ автомобильного грузового транспорта ограничивает возможности для роста грузооборота, тем самым снижая экономическую эффективность, а также оказывает значительное влияние на экологическую обстановку и безопасность дорожного движения.

Во-вторых, спешно начавшийся локдаун весной 2020 года и вынужденный переход на режим работы онлайн лишь усилили существовавшие проблемы с информационным обеспечением и применением современных технологий в отрасли. Вместе с тем иностранные участники, представленные на отечественном рынке транспортно-логистических услуг и оказывающие полный спектр логистических услуг, в этом случае более конкурентоспособны. Например, в таких международных транспортно-логистических компаниях, как DHL, UPS, FedEx, CEVA, AsstrA, Schenker, обновление автомобильного грузового транспорта происходит значительно чаще, в первую очередь в связи с тем, что международными кредитными учреждениями предлагаются более низкие процентные ставки по лизингу (3–5% годовых) против ставок, с которыми приходится работать отечественным транспортно-логистическим компаниям (20% годовых) на внутреннем рынке [12]. Из этого следует, что иностранные транспортно-логистические компании имеют более высокий уровень доходности и меньшие сроки окупаемости автомобильного грузового транспорта, что также снижает необходимость в частом профессиональном техническом обслуживании и ремонте. Помимо этого, информационное обеспечение таких зарубежных компаний находится на самом современном уровне в отрасли, чего отечественные транспортно-логистические компании пока не достигли.

Заключение

Таким образом, в настоящее время в России наблюдается активное перераспределение компаний, оказывающих транспортно-логистические услуги. Слабые участники транспортно-логистического рынка уходят либо консолидируются с более сильными участниками, а сильные продолжают расширять свою долю рынка.

Вместе с тем во многих европейских странах уже началось производство крупнотоннажных автомобильных полуприцепов, способных перевозить грузы массой более 48 тонн [15, 34] (Gureva, 2020) (в основном это самосвалы), в результате чего автомобильный грузовой транспорт за рубежом становится серьезным и главным конкурентом железнодорожному транспорту.

В России к настоящему моменту времени постепенно появляется аналогичный вектор изменений, но в несколько ином виде. В связи с тем, что территория Российской Федерации обширна, а уровень обеспеченности автомобильными дорогами невысокий, и особенно это заметно в восточной ее части, автомобильные грузовые перевозки пока еще не могут осуществляться на дальние расстояния.

Однако в последнее время в связи с активной модернизацией и развитием безопасной автодорожной инфраструктуры, созданием современных региональных транспортно-логистических комплексов, использованием трекинга и систем телеметрии, а также по причине высокой эффективности перевозки сборных грузов экономически обоснованное длинное плечо перевозки автомобильным грузовым транспортом удалось увеличить в два раза – до 2 тыс. км.

В то же время в результате эффективного использования традиционных преимуществ автомобильного грузового транспорта, таких как гибкость, оперативность, доставка «от двери до двери», в настоящее время на расстояния 1,5–2 тыс. км перевозится теперь именно автомобильным грузовым транспортом, что способствует наращиванию объемов грузооборота.

Резюмируя, необходимо подчеркнуть, что фундаментальную роль и вклад автомобильного грузового транспорта в цепях поставки грузов, а также эффективного обслуживания всех сфер деятельности общества невозможно переоценить. Развитие современной дорожной и транспортно-логистической инфраструктуры обеспечивает реализацию транзитного потенциала нашей страны.

Вместе с тем в настоящее время отмечается профицит автомобильного грузового транспорта и его высокий уровень износа, низкий уровень информатизации в сфере автомобильных грузовых перевозок, а также недостаточная грузовая база на внутреннем рынке. Решение указанных проблем возможно за счет внедрения электронного документооборота и использования современных технологий в перевозочном процессе. Считаем, что развитие инновационных промышленных производств позволит реализовать экспортный потенциал и увеличить грузовой поток, в том числе на внутреннем рынке, а снижение ставок по утилизационному сбору и лизингу приведет к регулярному обновлению автомобильного грузового транспорта, что позволит повысить конкурентоспособность отечественных транспортно-логистических компаний.

Источники:

2. Динамика объемов продаж коммерческого транспорта. Автостат. [Электронный ресурс]. URL: https://www.autostat.ru/infographics/43890 (дата обращения: 10.02.2021).

3. Harris I., Wang Y.L., Wang H.Y. ICT in multimodal transport and technological trends: unleashing potential for the future // International Journal of Production Economics. – 2015. – p. 88-103. – doi: 10.1016/j.ijpe.2014.09.005.

4. Грузовые перевозки. ТК Грузоведъ. [Электронный ресурс]. URL: https://gruzoved.com/blog/post/klassifikaciya-gruzovyh-avtomobilnyh-perevozok (дата обращения: 11.02.2021).

5. Результаты исследования отрасли грузоперевозок в России в 2019 – 2020 гг. Ernst&Young Global Limited. [Электронный ресурс]. URL: https://www.ey.com/ru_ru/automotive-transportation/ey-transportation-services-2019 (дата обращения: 13.02.2021).

6. Логистика. Транспорт сквозь карантин. Коммерсантъ. [Электронный ресурс]. URL: https://www.kommersant.ru/doc/4320861 (дата обращения: 14.02.2021).

7. Инфографика. Рейтинг социально – экономического положения регионов России в 2020 г. РИА Рейтинг. [Электронный ресурс]. URL: https://riarating.ru/infografika/20200602/630170513.html (дата обращения: 13.02.2021).

8. Коронавирус уронил промышленность. Коммерсантъ. [Электронный ресурс]. URL: https://www.kommersant.ru/doc/4673360 (дата обращения: 20.02.2021).

9. Индекс промышленного производства РФ в январе 2021 г. Федеральная служба государственной статистики (Росстат). [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/70843/document/115141 (дата обращения: 21.02.2021).

10. План преодоления экономических последствий новой коронавирусной инфекции по состоянию на 18.02.2021 г. Министерство экономического развития Российской Федерации. [Электронный ресурс]. URL: https://www.economy.gov.ru/material/dokumenty/plan_preodoleniya_ekonomicheskih_posledstviy_novoy_koronavirusnoy_infekcii.html (дата обращения: 19.02.2021).

11. Восстановление экономики РФ до докризисных уровней. Международная информационная группа – Интерфакс. [Электронный ресурс]. URL: https://www.interfax.ru/business/727205 (дата обращения: 18.02.2021).

12. Грузовая пробуксовка. Эксперт Северо – Запад. [Электронный ресурс]. URL: http://expert.ru/northwest/2013/31/gruzovaya-probuksovka (дата обращения: 10.02.2021).

13. Транспорт. Грузооборот. Основные итоги на 01.01.2020 г. Федеральная служба государственной статистики (Росстат). [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/23455 (дата обращения: 21.02.2021).

14. Траффик грузовиков между Россией и Финляндией. Igrader.ru. [Электронный ресурс]. URL: https://igrader.ru/specialtech/iz-ural-next-sdelali-kvantorium (дата обращения: 24.02.2021).

15. Гигантские самосвалы. Веб – портал транспорта и логистики – Trans.info. [Электронный ресурс]. URL: https://trans.info/ru/gigantskiy-samosval-ot-kamaz-a-gruzovik-imeet-5-osey-i-gruzopodyomnost-60-tonn-188315 (дата обращения: 25.02.2021).

16. Национальные проекты: Международные кооперации и экспорт, в период с 2019 по 2024 гг. Минпромторг России. [Электронный ресурс]. URL: https://minpromtorg.gov.ru/projects/international (дата обращения: 23.02.2021).

17. Транспорт. Грузооборот по видам транспорта в России в 1990 г. Федеральная служба государственной статистики (Росстат). [Электронный ресурс]. URL: http://www.gks.ru/bgd/regl/b11_13/IssWWW.exe/Stg/d4/17-08.htm (дата обращения: 22.02.2021).

18. Основные цели стратегического направления «Международная кооперация и экспорт». Российский экспортный центр (РЭЦ). [Электронный ресурс]. URL: https://www.exportcenter.ru/company/international-cooperation (дата обращения: 25.02.2021).

19. Эксперимент по внедрению ЭТрН и ЭПЛ. Минтранс России. [Электронный ресурс]. URL: https://e-perevozka.ru (дата обращения: 26.02.2021).

20. Протяженность путей сообщения. Росстат. [Электронный ресурс]. URL: https://www.gks.ru/bgd/regl/b13_13/IssWWW.exe/Stg/d3/17-23.htm (дата обращения: 27.02.2021).

21. Россия и Китай подписали соглашение о международном автомобильном сообщении. Росавтотранспорт. [Электронный ресурс]. URL: https://rosavtotransport.ru/ru/press/news/2018/06/09/news_1057.html (дата обращения: 28.02.2021).

22. Орлова Я.В., Туровец А.М. Определение степени влияния информационных технологий на уровень себестоимости транспортных услуг. Elib.bsu.by. [Электронный ресурс]. URL: https://elib.bsu.by/handle/123456789/239729 (дата обращения: 28.02.2021).

23. Каниовский П.В. Организация и планирование автомобильных перевозок. - М.: Транспорт, 1957. – 323 c.

24. Афанасьев Л.Л., Островский Н.Б., Цукерберг С.М. Единая транспортная система и автомобильные перевозки: учебник для студентов вузов. / 2-е изд. перераб. и доп. Учебник для студентов вузов. - М.: Транспорт, 1984. – 333 c.

25. Лукинский В.С., Бережной В.И., Бережная Е.В. и др. Логистика автомобильного транспорта. / учеб. пособие. - М.: Финансы и статистика, 2004. – 368 c.

26. Транспортная стратегия Российской Федерации на период до 2030 года. Mintrans.gov.ru. [Электронный ресурс]. URL: https://mintrans.gov.ru/documents/3/1009 (дата обращения: 28.02.2021).

27. Федоренко Р.В., Тойменцева И.А., Цегледи Т. Современное состояние логистики внешнеторговых перевозок в России и странах Европейского Союза // Гуманитарные, социально-экономические и общественные науки. – 2020. – № 1. – c. 152-155. – doi: 10.23672/SAE.2020.1.53262.

28. Бударина Н.А., Казакова А.Ю. Современные тенденции развития международного рынка логистических услуг // Экономика и бизнес: теория и практика. – 2020. – № 2-1(60). – c. 36-39. – doi: 10.24411/2411-0450-2020-10081 .

29. Малевич Ю.В. Цифровые технологии в сфере международных автомобильных перевозок // Транспорт Российской Федерации. – 2019. – № 6(85). – c. 14-16.

30. Моросанова А.А., Мелешкина А.И., Маркова О.А. Цифровая трансформация на транспорте: возможности развития и риски ограничения конкуренции // Современная конкуренция. – 2019. – № 3(75). – c. 73-90. – doi: 10.24411/1993-7598-2019-10307 .

31. Изотов О.А., Кузнецов А.Л. Перспективы развития технологий перевозки сборных грузов в контейнерах // Вестник Астраханского государственного технического университета. Серия: Морская техника и технология. – 2020. – № 1. – c. 140-148. – doi: 10.24143/2073-1574-2020-1-140-148 .

32. Жариков Е.П., Мин К., Цуйчжу Т. Глубина интеграции Российской и Китайской транспортных систем // Азиатско-тихоокеанский регион: Экономика, политика, право. – 2019. – № 1. – c. 38-50. – doi: 10.24866/1813-3274/2019-1/38-50 .

33. Сидоренко А.С. Динамика, факторы и тенденции развития национального рынка грузовых автомобилей // Практический маркетинг. – 2020. – № 12(286). – c. 21-28. – doi: 10.24412/2071-3762-2020-12-21-28 .

34. Гурьева А.А. Проблемы реализации транспортной стратегии в сфере автомобильного транспорта // Современная научная мысль. – 2020. – № 3. – c. 165-169.

35. Николаев Р.С. Современные тенденции развития грузоперевозок автомобильным транспортом в России: структурные и логистические аспекты // Вестник Пермского национального исследовательского политехнического университета. Социально-экономические науки. – 2019. – № 4. – c. 290-306. – doi: 10.15593/2224-9354/2019.4.22.

36. Бардаль А.Б. К вопросу о транспортном комплексе КНР // Пространственная экономика. – 2020. – № 1. – c. 156-170. – doi: 10.14530/se.2020.1.156-170 .

Страница обновлена: 12.01.2026 в 04:49:51

Download PDF | Downloads: 113 | Citations: 7

Trucking development in the market of transport and logistics services in Russia

Turlaev R.S., Kuzmenko Y.G., Okolnishnikova I.Y.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 11, Number 4 (April 2021)

Abstract:

The development of trucking in the market of transport and logistics services in Russia in the context of permanent changes in the world economy is considered. The successful foreign experience in the organization of trucking is reflected. The analysis of the factors influencing the value of cargo turnover is carried out. The necessity of developing cross-border cooperation with neighboring countries and increasing its own cargo base is justified. The development of transport and logistics infrastructure in Siberia and the Far East is described. There is a gradual reorientation of automobile cargo flows from European to Asian destinations, as well as a certain part of automobile cargo flows from the external transport and logistics market to the domestic market. The low level of competitiveness and the main barriers of domestic transport and logistics companies to foreign companies that carry out their commercial activities in Russia is identified.

The dynamics of the renewal of road freight transport is reflected. The data on the average age and level of wear and tear of road freight transport used in commercial activities are presented. The active introduction of modern digital technologies and electronic data exchange in tricking in the domestic market of transport and logistics services is highlighted. There is an increase in the distance of transportation by road freight transport.

Keywords: transport logistics, trucking, cargo turnover, transport and logistics infrastructure, transport and logistics services market, transport and logistics companies, highways, electronic data exchange, electronic waybill, electronic bill of lading

JEL-classification: L91, R41, R42

References:

Afanasev L.L., Ostrovskiy N.B., Tsukerberg S.M. (1984). Edinaya transportnaya sistema i avtomobilnye perevozki: uchebnik dlya studentov vuzov [Unified transport system and road transport: textbook for university students] M.: Transport. (in Russian).

Bardal A.B. (2020). K voprosu o transportnom komplekse KNR [On PRC transport sector]. Spatial Economics. 16 (1). 156-170. (in Russian). doi: 10.14530/se.2020.1.156-170 .

Budarina N.A., Kazakova A.Yu. (2020). Sovremennye tendentsii razvitiya mezhdunarodnogo rynka logisticheskikh uslug [Modern trends of development of the international logistics services market]. Economics and business: theory and practice. (2-1(60)). 36-39. (in Russian). doi: 10.24411/2411-0450-2020-10081 .

Fedorenko R.V., Toymentseva I.A., Tsegledi T. (2020). Sovremennoe sostoyanie logistiki vneshnetorgovyh perevozok v Rossii i stranakh Evropeyskogo Soyuza [Current state of logistics of foreign trade transport in Russia and European Union countries]. Humanities, socio-economic and social sciences. (1). 152-155. (in Russian). doi: 10.23672/SAE.2020.1.53262.

Gureva A.A. (2020). Problemy realizatsii transportnoy strategii v sfere avtomobilnogo transporta [Problems of implementation of transport strategy in the field of automobile transport]. Modern scientific thought. (3). 165-169. (in Russian).

Harris I., Wang Y.L., Wang H.Y. (2015). ICT in multimodal transport and technological trends: unleashing potential for the future International Journal of Production Economics. 159 88-103. doi: 10.1016/j.ijpe.2014.09.005.

Izotov O.A., Kuznetsov A.L. (2020). Perspektivy razvitiya tekhnologiy perevozki sbornyh gruzov v konteynerakh [Development prospects of technologies of grouped cargo containerization]. Vestnik Astrakhanskogo gosudarstvennogo tekhnicheskogo universiteta. Seriya: Morskaya tekhnika i tekhnologiya. (1). 140-148. (in Russian). doi: 10.24143/2073-1574-2020-1-140-148 .

Kaniovskiy P.V. (1957). Organizatsiya i planirovanie avtomobilnyh perevozok [Organization and planning of road transport] M.: Transport. (in Russian).

Lukinskiy V.S., Berezhnoy V.I., Berezhnaya E.V. i dr. (2004). Logistika avtomobilnogo transporta [Road transport logistics] M.: Finansy i statistika. (in Russian).

Malevich Yu.V. (2019). Tsifrovye tekhnologii v sfere mezhdunarodnyh avtomobilnyh perevozok [Digital technologies in the sphere of international motor transportation]. Transport Rossiyskoy Federatsii. (6(85)). 14-16. (in Russian).

Morosanova A.A., Meleshkina A.I., Markova O.A. (2019). Tsifrovaya transformatsiya na transporte: vozmozhnosti razvitiya i riski ogranicheniya konkurentsii [Digital transformation in transport: development opportunities and risks of restricting competition]. Modern competition. 13 (3(75)). 73-90. (in Russian). doi: 10.24411/1993-7598-2019-10307 .

Nikolaev R.S. (2019). Sovremennye tendentsii razvitiya gruzoperevozok avtomobilnym transportom v Rossii: strukturnye i logisticheskie aspekty [Modern development trends of cargo transportation by road transport in Russia: structural and logistical aspects]. PNRPU Sociology and Economics Bulletin. (4). 290-306. (in Russian). doi: 10.15593/2224-9354/2019.4.22.

Sidorenko A.S. (2020). Dinamika, faktory i tendentsii razvitiya natsionalnogo rynka gruzovyh avtomobiley [Dynamics, factors and trends in the development of the national truck market]. Practical Marketing. (12(286)). 21-28. (in Russian). doi: 10.24412/2071-3762-2020-12-21-28 .

Zharikov E.P., Min K., Tsuychzhu T. (2019). Glubina integratsii Rossiyskoy i Kitayskoy transportnyh sistem [Depth of integration of the Russian and Chinese transport systems]. PACIFIC RIM: ECONOMICS, POLITICS, LAW Research and Socio-political Journal. 21 (1). 38-50. (in Russian). doi: 10.24866/1813-3274/2019-1/38-50 .