Факторная модель управления развитием рынка оптовой и розничной торговли в национальной экономике

Щепакин М.Б.1, Облогин М.В.1, Михайлова В.М.2

1 Кубанский государственный технологический университет, Россия, Краснодар

2 Кубански государственный технологический университет, ,

Скачать PDF | Загрузок: 77 | Цитирований: 31

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 4 (Апрель 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=42900283

Цитирований: 31 по состоянию на 07.12.2023

Аннотация:

Оптовая и розничная торговля в национальной экономике переживает процесс преобразований, который должен вывести ее на выгодные конку-рентные позиции посредством рационального использования имеющихся ресурсов и формирования необходимого потенциала в мотивационно-коммуникационном пространстве взаимодействующих субъектов. Проведен анализ состояния рынка оптовой и розничной торговли России по структурным и качественным показателям. Выявлены факторы, определяющие тенденции развития рассматриваемого рынка в границах национальной экономики. Обозначена необходимость усиления государственного воздействия на развитие региональных рынков в сфере торговой деятельности. Указано на важность расширения маркетингового инструментария воздействия на потребителей с учетом платежеспособного спроса населения и обеспечения граждан качественными товарами и услугами. Выявлена необходимость повышения мотивационного и коммуникационного потенциалов субъектов торговой сферы за счет разрешения имеющихся противоречий и активизации действия инновационного фактора при выработке решений по структурным изменениям в отрасли

Ключевые слова: розничная торговля, структурные показатели, качественные показатели, продовольственные товары, непродовольственные товары, торговые сети, коммуникационный потенциал, мотивационный потенциал, тенденции развития торгового рынка, факторная модель

JEL-классификация: L81, M21, M29

Введение

Российская экономика переживает процесс трансформации в рамках обозначенных Президентом поручений правительству на инновационное обновление всех сфер экономической и социальной жизни и сдерживание негативных процессов и явлений, связанных с нарастанием противоречий и разногласий между различными звеньями и структурами рыночной экономики [1] (Shchepakin, 2020). Понимание необходимости модернизации и реструктуризации производственных сфер экономики России и сопряженных с ними сегментов оптовой и розничной торговли связано с тем, что потребительский рынок должен быть наполнен отечественными товарами и изделиями высокого качества, т.е. такими товарами разных отраслей деятельности, которые бы отвечали возрастающим требованиям потребителей и были бы конкурентоспособны на национальном и мировом рынках [2] (Shchepakin, Gubin, 2019). Для этого необходимо учитывать характер имеющих место изменений в каждом сегменте развивающегося рынка. Эти изменения следует учитывать, вырабатывая меры по созданию новых продуктов и продвижению их на региональные рынки национальной социально-экономической системы. Важным становится выявление ключевых факторов, которые влияют на экономический рост бизнеса и определяют конкурентные позиции каждого сегмента рынка (будь то потребительского или производственного) в условиях ресурсных ограничений и нестабильности внутреннего состояния субъектов рыночных отношений и противоречивости интересов разных участников взаимодействия (государства, собственников, бизнеса, работников и общества) [3, 4] (Shchepakin, Mikhaylova, Bazhenov, Kuzmenko, 2017).

Те тенденции, которые преобладают на разных рынках, должны быть рассмотрены с позиции получения выгод всеми сторонами рыночного пространства (потребителями, производителями, государством и обществом). Логика рассмотрения состояния рынка розничной и оптовой торговли должна быть выстроена в контексте выявления, с одной стороны, возможностей для его роста посредством рационализации использования ресурсов и включения внутренних резервов бизнеса для наращивания конкурентных преимуществ, а с другой ‒ выявления слабых сторон, сдерживающих развитие этих рынков и наносящих существенный урон конкурентоспособности национальной экономики в целом. Поведение потребителей розничных торговых сетей определяется теми их маркетинговыми шагами, которые выстраивают эти сети (фирмы) с поставщиками, государством, обществом и иными малыми и средними предприятиями, вовлекаемыми ими в систему партнерских отношений [5] (Shchepakin, Mikhaylova, Oblogin, 2020). И от того, как эти отношения будут выстраиваться между предприятиями сферы торговли и производственными бизнес-структурами, будет зависеть эффективность удовлетворения платежеспособного спроса рядовых граждан и их обеспечение качественными товарами отечественного производства. Тенденции развития розничной и оптовой торговли в России будут определяться тем, как будут решаться вопросы поддержки их функционирования и развития со стороны государства, и в какой мере производственная сфера будет адаптивна к требованиям торговых предприятий в отношении производства необходимой обществу и рядовым покупателям российской продукции и товаров (нужного качества и в востребованном объеме).

Анализ рынка розничной и оптовой торговли России: структурные и качественные показатели

Анализ тенденций развития рынка оптовой и розничной торговли в настоящее время является чрезвычайно важным. Он значим для понимания проблем его функционирования с целью разработки оптимальных управленческих решений в отношении повышения конкурентоспособности действующих на нем субъектов предпринимательства. Рынок в наиболее общем его понимании подразделяется на потребительский, промышленный и рынок услуг. Одним из важных, как для экономики России, так и для населения, является потребительский рынок, так как именно он воздействует на рынок труда, на изменение доходов населения. Потребительский рынок обеспечивает нормальный денежный оборот, удовлетворяет потребности населения в товарах разного назначения. На этом рынке выделяют сферу розничной и оптовой торговли. Взаимодействие этих сфер во многом определяет эффективность смежных с ними производственных отраслей, предлагающих потребителям ту или иную продукцию, которая должна быть востребована потребителями и должна удовлетворять их платежеспособный спрос по качественным и количественным параметрам.

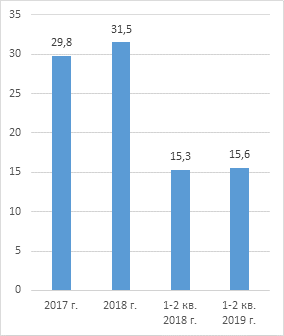

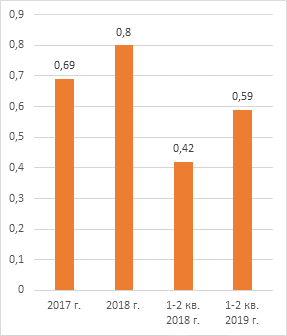

Так, оборот розничной торговли в 2018 г. составил 31,5 трлн руб. [6, 7], а оптовой торговли – 0,8 трлн руб. [8]. Динамика изменений оборота розничной и оптовой торговли показана на рисунках 1, 2.

Рисунок 1. Оборот розничной Рисунок 2. Оборот оптовой

торговли, трлн руб. торговли, трлн руб.

Источник: Федеральная служба Источник: Федеральная служба

государственной статистики, 2018 г. государственной статистики, 2018 г.

Розничная торговля является:

– динамично развивающимся сектором экономики (прирост в 1–2 кв. 2019 г. по сравнению с 1–2 кв. 2018 г. составил 1,9 %);

– основным источником формирования ВВП;

– основой стабильности страны;

– сферой, оказывающей влияние на развитие всех социально-экономических процессов в стране.

В связи с этим розничная торговля как важная сфера экономики является объектом пристального внимания. В настоящее время из‑за продолжающегося экономического кризиса эта сфера находится в зоне влияния многих негативных факторов, приводящих к замедлению темпов развития торговых сетей и оборота производимой различными отраслями продукции. Анализ тенденций развития рынка сферы розничной торговли позволяет выявлять влияющие на этот процесс факторы и разрабатывать адекватные по ресурсам и запросам меры, способные содействовать развитию этой сферы потребительского рынка. Важными показателями для анализа рынка являются: структура рынка и его динамика, спрос и предложение, потенциал и насыщенность.

Структура рынка.

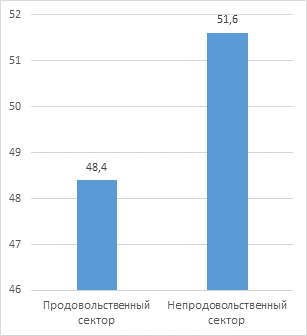

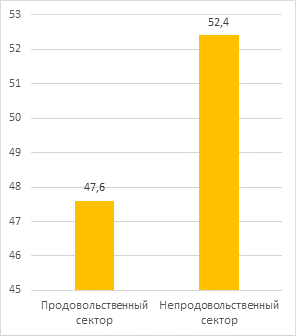

Розничная торговля включает в себя продовольственный сектор и непродовольственный сектор. Динамика развития этих секторов показана на рисунках 3, 4.

Рисунок 3. Структура розничной Рисунок 4. Структура розничной

торговли в 2017 г., % торговли в 2018 г., %

Источник: Федеральная служба Источник: Федеральная служба

государственной статистики, 2017–2018 гг. государственной статистики, 2017–2018 гг.

В 2018 г. в структуре оборота российского ритейла доля пищевых продуктов (включая напитки и сигареты) составила 47,6 %, на непродовольственные товары пришлось 52,4 % (в 2017 г. было 48,4 % и 51,6 % соответственно) [9]. Так, продовольственный сектор имел тенденцию к снижению – на 0,8 %, а непродовольственный ‒ к увеличению на 0,8 %.

На негативные тенденции развития продовольственного сектора розничной торговли и на небольшие позитивные тенденции развития непродовольственного сектора оказывают влияние такие факторы, как:

– снижение реальных доходов населения. Так, реальный располагаемый денежный доход населения с 2014 г. показывает ежегодное снижение до 3 % (исключение: +0,1 % в 2018 г.) В 1–2 квартале 2019 г. снова отмечалось снижение на 2,3 % [10]. Эксперты прогнозируют отрицательную динамику этого показателя на начало 2020 г. из‑за усиления налоговой нагрузки, сокращения доли доходов от предпринимательской деятельности, невысокой динамики социальных выплат;

– снижение уровня потребительского доверия до 70 % в 2018 г. с 87 % в 2017 г. из‑за [10]: снижения качества продукции, страны производителя, используемых ингредиентов и т.д.; реальная картина доверия потребителя к товарам, предлагаемым на российском рынке, по нашим оценкам, существенно хуже (по меньшей мере на 30–40 %);

– изменение потребительской модели поведения населения, заключающееся в растущей потребности к здоровому питанию, к экологически чистым продовольственным и непродовольственным товарам, к снижению содержания вредных добавок, к снижению срока годности продуктов питания для насыщения рынка качественными натуральными изделиями т.д.;

– рост цен на продукты питания: в 2019 г. рост цен составил 19,1 %.

‒ использование недобросовестных рекламных и иных маркетинговых воздействий на потребителя со стороны субъектов разных сфер деятельности для «втягивания» потребителя в рыночный обмен в интересах наращивания дохода и укрепления своих конкурентных позиций [11] (Shchepakin, Khandamova, Glazyrina, 2017);

‒ развитие маркетинговых сетей субъектов без учета интересов разных отечественных участников рыночного пространства (прежде всего производителей продукции разного назначения и характера) [12] (Shchepakin, Avdeeva, Latynin, 2016).

Также структура рынка розничной торговли, как продовольственного, так и непродовольственного секторов, состоит из разного рода форматов торговли. В настоящее время это (рис. 5):

– офлайн- и онлайн-торговля через гипермаркеты/cash&carry, супермаркеты, суперсторы, дискаунтеры, магазины у дома;

– офлайн-торговля через рынки и ярмарки.

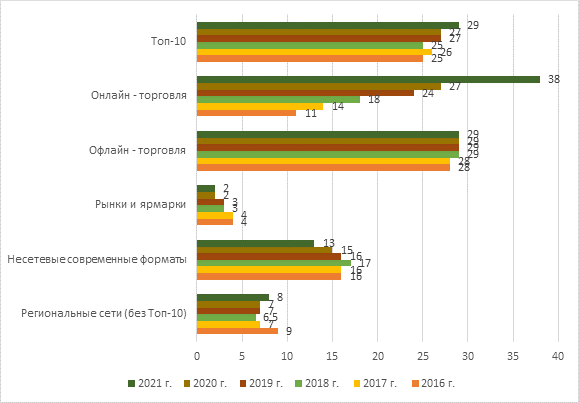

Рисунок 5. Структура оборота розничной торговли в России, %

Источник: Федеральная служба государственной статистики, 2019 г.

Так, самую большую долю в общей структуре оборота розничной торговли занимает офлайн-торговля – 28–29 %; затем идет онлайн-торговля. Онлайн-торговля в последнее время демонстрирует высокий темп роста. Прогноз на 2021 г. – рост до 38 % форматов торговли на рынке. Такое стремительное развитие произошло из‑за того, что до 2017 г. через интернет продавались преимущественно непродовольственные товары, тогда как в последние годы отмечается бурное развитие электронной торговли товарами повседневного спроса (FMCG-товары), которые по динамике прироста онлайн-продаж уступали только товарам для дома и ремонта. Темпы роста онлайн-торговли по категориям товаров представлены на рисунке 6 [13].

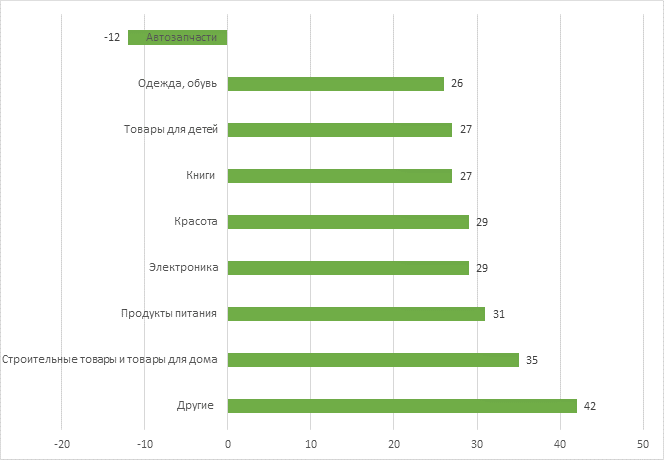

Рисунок 6. Динамика онлайн-продаж по категориям товаров в 2018 г., %

Источник: данные исследования M.A. Research «Российский FMCG-ритейл в 2017 г. и прогноз на 2018–2020 гг.».

Высокие темпы роста онлайн-продаж зафиксированы в отдельных категориях: строительные товары и товары для дома – 35 %, а также продукты питания – 31 %. Крупные игроки рынка розничной торговли отмечают, что онлайн-продажи удвоились по сравнению с 2018 г. (Ашан и X5 Retail Group).

Следует отметить отсутствие изменений в росте офлайн-сектора: с 2018 г. по 2021 г. оно составляет (по оценкам) 29 %, также имеет место снижение доли региональных сетей. Оно прогнозируетcя таковым из-за:

– потери сетевыми супермаркетами и гипермаркетами (Ашан – снижение на 7,7 %, Метро – снижение на 7 %, О’кей – снижение на 8,5 %) части валового дохода в 2018 г. по сравнению с 2017 г. [14]. Такая динамика продаж гипермаркетов объясняется изменяющимися предпочтениями потребителей, которые в силу экономии времени все чаще отдают предпочтение магазинам «у дома», интернет-покупкам, сервисам доставки. С целью экономии денежных средств покупатели выбирают товары по акциям в магазинах «у дома» или посещают магазины-дискаунтеры;

– появление новых форматов торговли «жесткий дискаунтер», который характеризуется: удаленным расположением от популярных торговых мест (экономия на аренде), отсутствием высоких затрат на оборудование магазина (товары могут продаваться с паллет), узким ассортиментом товаров, продукцией преимущественно с длительным сроком хранения, а также с истекающим сроком годности, экономией средств на оплату персонала и т.п.

Спрос и предложение.

Спрос на рынке розничной торговли за 2017–2018 гг. имел тенденцию к снижению. Основные причины снижения спроса таковы:

– сберегательная модель маркетингового поведения населения: более 30 % населения стали отказываться от покупки определенного круга продуктов и переориентировались на более дешевую продукцию;

– высокий уровень «закредитованности» населения»;

– высокий уровень безработицы;

– прекращение снижения ставок по кредитам.

Последние 15 лет крупные современные розничные сети стабильно увеличивают свою долю на российском рынке, постепенно вытесняя малый бизнес и открытые рынки. Особенно отчетливо такая картина наблюдается в крупных городах в европейской части страны. В 2016 г. на розничные сети приходилось 27,7 % всего оборота в секторе торговли, а в 2018 г. ‒ уже 35,8 %. Распространенность разнообразных ритейл-форматов (супермаркеты, онлайн-магазины и т.д.) позволяет сказать, что 68 % российского рынка соответствует современным мировым стандартам розничной индустрии. В 2018 г. основными игроками в продовольственном секторе розничной торговли являлись: X5, Магнит, Лента, Ашан, Дикси, О’Кей, Metro и др. Топ-лидеры розничных торговых сетей продовольственного сектора России в 2017–2018 гг. представлены в таблице 1.

Таблица 1

Топ-лидеры розничных торговых сетей продовольственного сектора России в 2017–2018 гг.

|

Лидеры

2017 г.

|

Объем продаж в 2017 г., трлн руб. [15]

|

Лидеры

2018 г.

|

Объем продаж в 2018 г., трлн руб. [16]

|

|

Х5 Retail Group

|

1,29

|

Х5 Retail Group

|

1,5

|

|

Магнит

|

1,14

|

Магнит

|

1,23

|

|

Лента

|

0,365

|

Лента

|

0,413

|

|

Ашан

|

0,312

|

Ашан

|

0,306

|

|

Дикси

|

0,289

|

Красное

и белое

|

0,301

|

|

О’кей

|

0,167

|

Дикси

|

0,298

|

|

Metro Cash&Carry

|

0,150

|

Metro

Cash&Carry

|

0,198

|

|

Красное

и белое

|

0,084

|

О кей

|

0,154

|

|

Монетка

|

0,078

|

Spar

|

0,126

|

|

Глобус

|

0,075

|

Глобус

|

0,09

|

На рынке выделяются два крупных игрока – это Х5 и Магнит. Их совокупная доля рынка составляет 26 %. Рост рынка этих двух игроков произошел в основном из‑за использования ими новых технологий в обслуживании покупателей, а именно открытия сети магазинов Магнит формата «суперстор». Лента также ведет успешную деятельность на рынке – ее средний чек вырос за 2018 г. на 3 %. Доля Ашан на рынке снижается прежде всего из‑за слабой политики в области стимулирования покупателей. В 2018 г. доля продаж по промо-цене у лидеров рынка достигала 40 % и более. В сети Aшан она по итогам 2018 г. составила 4,7 % – это один из самых худших показателей среди федеральных ритейлеров. Снижается и доля О’кей прежде всего из‑за смены руководства и покупки земли в регионах. Еще один иностранный игрок, входящий в десятку крупнейших, – немецкая сеть гипермаркетов «Глобус» (развивается в Центральной России). Она также активно наращивает продажи. Эта сеть не имеет позицию агрессивного развития, открывается медленно и не через каждые 30 км. Ритейлеры покупают землю и сами строят. Она имеет четкий формат и концепцию гипермаркетов (например, их нет в формате ТРЦ). Ритейлеры оперативно реагируют на потребности российского рынка, меняя свои магазины. В сети нет явного акцента на низкокачественный товар, при этом в магазинах расширенная линейка товара, нет поливалентности в персонале (каждый занимается закрепленной за ним работой в своей зоне ответственности).

Топ-лидеры розничных торговых сетей непродовольственного сектора России в 2017–2018 гг. представлены в таблице 2.

Таблица 2

Топ-лидеры розничных торговых сетей непродовольственного сектора России в 2017–2018 гг.

|

Лидеры

2017 г.

|

Объем продаж в

2017 г., трлн руб. [17] |

Лидеры

2018 г.

|

Объем продаж в 2018 г., трлн руб. [18]

|

|

Леруа Мерлен

|

0,225

|

Леруа Мерлен

|

0,275

|

|

М. Видео

|

0,198

|

М. Видео

|

0,218

|

|

DNS

|

0,197

|

DNS

|

0,257

|

|

Связной

|

0,104

|

Связной

|

0,130

|

|

Эльдорадо

|

0,101

|

Эльдорадо

|

0,102

|

|

Икея

|

0,094

|

Икея

|

0,109

|

|

Л’Этуаль

|

0,078

|

Л’Этуаль

|

0,079

|

|

Спортмастер

|

0,069

|

Спортмастер

|

0,071

|

|

Hoff

|

0,062

|

Hoff

|

0,071

|

|

Familia

|

0,051

|

Familia

|

0,062

|

Так, одним из крупных игроков непродовольственного сектора розничной торговли является французская сеть Леруа Мерлен (Leroy Merlin). В 2017 г. Leroy Merlin открыла 16 гипермаркетов и вышла на рынки 9 новых регионов. В I кв. 2018 г. компания за 12 млрд руб. приобрела 12 гипермаркетов «К-Раута». Также в 2017–2018 гг. компания активизировала развитие в рамках омниканальной модели: была расширена география интернет-магазинов и запущена доставка малогабаритных товаров в сеть постаматов.

Продажи Группы «М.Видео-Эльдорадо» показали рост на 10,4 % в 2018 г. по сравнению с 2017 г. до 218 млрд рублей (с НДС). Продажи сопоставимых магазинов Группы увеличились только на 0,4 %. Интернет-продажи объединенной компании выросли на 17,5 % к уровню 2017 г. до 37,9 млрд руб.

Доля DNS увеличилась с 197 млрд руб. до 257 млрд руб. Ее рост составил более 30 %. Рост произошел прежде всего из‑за расширения ассортимента. Компания заключила договоры на поставку китайских смартфонов Huawei и Honor, спрос на которые превзошел все ожидания.

Объединенная компания Связной–Евросеть увеличила свои продажи в 2018 г. на 25 % за счет оборота покупок через электронные каталоги, которые составили 30 % от общего оборота онлайн-канала и выросли на 12 % по сравнению с 2017 г. Также покупатели стали чаще оформлять рассрочки онлайн. Рост составил 105 %, а самой популярной стала рассрочка «0–0–10». Например, рассрочка предоставляется ООО «Хоум Кредит энд Финанс Банк». Самая популярная продукция – это умные часы и фитнес трекеры. Наибольшее количество онлайн-заказов в 2018 г. оформлялось с десктопов – 55 % от всех интернет-покупок, со смартфонов – 40 %, а наименьшее количество транзакций было совершено с планшетов – 5 %.

Объем продаж ИКЕА за 2018 г. по сравнению с 2017 г. увеличился на 17 % и составил 109,9 млрд руб. Очень низкий темп роста объема продаж был у таких компаний, как Эльдорадо, Л’Этуаль и Спортмастер. Всего 2–3 %. Прежде всего это происходит из‑за успешной работы фирм конкурентов.

Исследование показало, что темпы роста объемов продаж у непродовольственного сектора розничной торговли намного выше темпов роста объема продаж продовольственного сектора: 23 % и 11 % соответственно.

Основные факторы, влияющие на предложение на рынке розничной торговли, представлены в таблице 3.

Таблица 3

Основные факторы, влияющие на предложение на рынке

розничной торговли

|

Фактор

|

Описание

|

Пример

|

|

Административные

|

Устанавливаются правила и рекомендации,

заставляющие предприятия розничной торговли разрабатывать свою региональную

политику.

Постоянно меняющийся закон от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации» |

Рекомендации о закупке

товаров у местных производителей, которые часто не могут обеспечить

надлежащее качество продуктов и регулярность поставок.

Такая система противоречит существующей системе логистики и снижает эффективность с затратной точки зрения |

|

Бюрократические

|

Отсутствие четкости в текстах

законов и избыточное количество бумаг во всех регулируемых областях

|

Постоянно меняющаяся налоговая

отчетность.

Непрозрачность процедуры сбора документов и коррупция из‑за необходимости проведения многочисленных улучшений и получения согласований. Необходимость получения лицензии на продажу алкогольных напитков для каждого магазина сети, что рассматривается в качестве усложненной процедуры. Сложная процедура строительства магазинов |

|

Инфраструктурные

|

Сложности в ремонте дорог

|

Предприятия розничной торговли

сталкиваются с проблемой задержек поставок и более длительных

сроков транспортировки из‑за недостатка и плохого качества дорог

и интенсивных транспортных потоков. Согласно прогнозам, в ближайшие

два-три года ситуация ухудшится

|

|

Конкурентные

|

В крупных городах идет жесткая

борьба за потребителя между федеральными и региональными сетями,

а в последнее время и со стороны малого бизнеса. Последний

может предоставить потребителям более качественную и свежую продукцию

и хорошо знает потребности потребителей, что сложно для крупных

федеральных сетей

|

Дефицит торговых площадей и рост

цен на них в крупных городах.

Все крупнейшие сети розничной торговли создают специальные отделы для решения этих вопросов |

Потенциал и насыщенность.

Оценка потенциала рынка необходима не только для анализа его возможностей на текущий момент времени, но и прежде всего для определения возможностей дальнейшего его развития. В общем виде формула потенциала рынка выглядит следующим образом [19] (Shchepakin, Mikhaylova, Krivosheeva, Kurenova, 2017):

Р=Σ(Ni * Wi), (1)

где N i – количество потенциальных потребителей, чел.;

W i – стоимость продуктов, руб.

Потенциал рынка розничной торговли продовольственного сектора в 2018 г. равен 285,3 трлн руб. Расчет потенциала произведен по данным, представленным в таблице 4.

Таблица 4

Данные для расчета потенциала рынка розничной торговли продовольственного сектора в 2018 г.

|

Продукты [20]

|

Количество

потенциальных потребителей, чел. |

Средняя

стоимость

продуктов, руб./кг |

Потенциал,

трлн руб. |

|

Картофель

|

146 780 720 [21]

|

32

|

4,7

|

|

Овощи

|

146 780 720

|

41

|

6,0

|

|

Фрукты

|

132 102 648

|

57

|

7,5

|

|

Мясо

|

124 763 612

[22]

|

280

|

34,9

|

|

Молочная

продукция |

124 763 612

|

48

|

5,9

|

|

Яйца

|

124 763 612

|

67

|

8,3

|

|

Рыба

|

102 746 504

|

342

|

35,1

|

|

Сахар

|

124 763 612

|

28

|

3,4

|

|

Масло

|

124 763 612

|

89

|

11,1

|

|

Хлеб

|

102 746 504

|

28

|

2,8

|

|

Безалкогольные

напитки |

102 746 504

|

57

|

5,9

|

|

Алкогольные

напитки |

102 746 504

|

230

|

23,6

|

|

Консервы

|

102 746 504

|

68

|

6,9

|

|

Сухие завтраки

|

102 746 504

|

98

|

10,1

|

|

Кондитерские

изделия |

132 102 648

|

480

|

63,4

|

|

Соусы

|

102 746 504

|

63

|

6,4

|

|

Колбасная

продукция |

102 746 504

|

480

|

49,3

|

|

Потенциал рынка

|

285,3

| ||

Оборот розничной торговли в 2018 г. составил 31,5 трлн руб. Следовательно, у рынка есть огромный потенциал, который необходимо использовать и работать с потенциальными потребителями посредством активизации маркетинговых инструментов. Наблюдается усиление позиций самых крупных из сетевых компаний [23, с. 2] (Butov, 2017, р. 2). В России вместе с тем имеют место серьезные сдвиги в маркетинговом потребительском поведении, которое очень чувствительно к качеству товаров, их ассортименту, к симуляционным действиям бизнеса на рынке товаров и услуг [24, с. 173–185]. Основное направление изменений состоит в уменьшении затрат на потребление в абсолютном денежном выражении. Доля расходов домохозяйств на продукты питания выросла с 28,5 % в 2014 г. до 34,6 % в 2017 г. Применительно к рынку пищевых продуктов результаты потребительского опроса указывают на сберегательную модель маркетингового поведения населения: более трети опрошенных подтверждают необходимость отказа от покупки определенных товаров и их вынужденную переориентацию на более дешевую продукцию. Снижение покупательной способности населения в 2018 г. привело к снижению конечного потребления домашними хозяйствами до уровня 93,7 %, а оборота розничной торговли − до 89,2 % [25, с. 3] (Izryadnova, 2019, р. 3).

Ниже в таблице 5 представлены показатели, характеризующие вклад розничной торговли пищевыми продуктами в развитие российской экономики [23, с. 6] (Butov, 2017, р. 6).

Таблица 5

Показатели, характеризующие вклад розничной торговли пищевыми продуктами в развитие российской экономики

|

Наименование *

|

2012 г.

|

2013 г.

|

2014 г.

|

2015 г.

|

2016 г.**

|

2017 г.**

|

2018 г.**

|

|

Валовая добавленная стоимость (ВДС) розничной

торговли пищевыми продуктами, млрд руб.

|

449,2 |

446,9 |

428,2 |

520,0 |

545,3 |

621,2 |

892,1 |

|

Вклад в ВДС розничной торговли, %

|

30,0

|

29,0

|

22,8

|

26,4

|

25,4

|

27,2

|

28,1

|

|

Индекс физического объема оборота, % к предыдущему

году

|

3,6 |

2,6 |

0 |

–9,2 |

1,01 |

1,05 |

1,06 |

|

Среднегодовой индекс потребительских цен на продовольственные

товары, % к предыдущему году

|

4,4 |

7,7 |

10,1 |

19,1 |

9,3 |

10,2 |

7,6 |

|

Доля розничной торговли пищевыми продуктами в отдельных

показателях розничной торговли:

|

|

|

|

|

|

|

|

|

- в инвестициях в основной капитал, %

|

н.д.

|

55,6

|

40,2

|

35,5

|

33,4

|

33,8

|

31,2

|

|

- в выручке от продажи, %

|

34,2

|

28,8

|

28,8

|

30,5

|

30,7

|

31,2

|

31,6

|

|

- в прибыли до налогообложения, %

|

13,9

|

24,7

|

25,4

|

26,3

|

27,1

|

26,5

|

26,9

|

|

Соотношение среднемесячной номинальной начисленной

заработной платы со средним уровнем в розничной торговле, %

|

68,0 |

63,4 |

65,3 |

66,2 |

65,1 |

65,0 |

64,3 |

|

Рентабельность продукции (услуг), %

|

1,3

|

2,9

|

2,7

|

3,2

|

3,2

|

3,4

|

3,3

|

** Составлено авторами.

Источники: Росстат (официальный сайт, ЕМИСС), расчеты Института «Центр развития» НИУ ВШЭ, 2016 г.; данные федеральной службы государственной статистики «Россия в цифрах», 2018 г.

Следует отметить, что доля инвестиций в основной капитал уменьшается. Доля розничной торговли в выручке от продаж колеблется в пределах 30– 32 %, а рентабельность продукции растет, что сказывается на уровне розничных цен и ведет к снижению физического объема потребляемой населением продукции. Эта тенденция сохранится в перспективе. Розничные торговые сети в 2017 г. – 30,7 %, а в 2018 г. – 32,6 % [26]. В качестве характерной особенности в 2016–2018 гг. следует отметить увеличение в общем объеме инвестиций в основной капитал доли торговли [25, с. 8] (Izryadnova, 2019, р. 8).

Что касается инвестиций в российскую экономику, то они имеют тенденцию к снижению. В 2015 г. приток иностранных инвестиций составил 6,9 млрд долл. США, в 2016 г. ‒ 32,5 млрд долл. США, в 2017 г. ‒ 28,5 млрд долл. США. По итогам 2018 г. в российскую экономику было привлечено иностранных инвестиций на сумму 8,8 млрд долл. США [27]. Налицо явное снижение инвестиций в российскую экономику по причине неблагоприятных факторов разного характера. Естественно, что и сфера торговли ощущает резкое снижение инвестиций в ее развитие и наполнение товарной массой.

Потенциал рынка розничной торговли непродовольственного сектора в 2018 г. равен 1187,2 трлн руб. Расчет потенциала произведен по данным, представленным в таблице 6 [28].

Таблица 6

Данные для расчета потенциала рынка розничной торговли непродовольственного сектора в 2018 г.

|

Товары

|

Количество

потенциальных потребителей, чел. |

Средняя

стоимость

товаров, руб./шт. |

Потенциал, трлн

руб.

|

|

Строительные

товары |

102 746 504

|

890

|

91,4

|

|

Товары для дома

|

146 780 720

|

2890

|

424,2

|

|

Одежда и обувь

|

132 102 648

|

1230

|

162,5

|

|

Канцелярские товары

|

102 746 504

|

110

|

11,3

|

|

Косметика и

парфюмерия |

102 746 504

|

490

|

50,3

|

|

Хозяйственные

товары |

124 763 612

|

68

|

8,4

|

|

Посуда

|

102 746 504

|

355

|

36,4

|

|

Электротовары

|

73 390 360

|

2690

|

197,4

|

|

Товары для спорта

|

44 034 216

|

1890

|

83,2

|

|

Игрушки

|

102 746 504

|

340

|

34,9

|

|

Бытовая химия

|

44 034 216

|

89

|

3,9

|

|

Печатная продукция

|

22 017 108

|

245

|

5,4

|

|

Культтовары (фото, музыка)

|

22 017 108

|

3540

|

77,9

|

|

Потенциал рынка

|

1187,2

| ||

статистики, 2018 г.

Следует обратить внимание на такой сегмент непродовольственных товаров, как поставка в торговые организации российских лекарств. По итогам 2019 г. доля российских лекарств в денежном выражении не превышала 30 %. Доля российских медицинских изделий в 2019 г. составила 22 % вместо обещанных 36 % [29, 30] (Gurdin, 2020). При этом резко сократился объем поставок лекарств зарубежного производства, что ущемляет серьезным образом интересы российских граждан. Это обстоятельство остается без внимания органов государственной власти и соответствующих государственных учреждений. Единственное, что можно отметить позитивно: в Россию ввезут препараты, которые не производятся в стране в необходимых детям формах либо не выпускаются вовсе [1].

Следовательно, у непродовольственного рынка, как и у рынка розничной торговли продовольственными товарами, есть огромный потенциал, который также необходимо использовать. Необходимо работать с потенциальными потребителями посредством активизации маркетинговых инструментов. Необходимо создавать свою производственную базу по изготовлению товаров отечественного происхождения на хороших компонентах и с использованием качественных ингредиентов. Ориентация на китайских и индийских поставщиков, сбрасывающих «худшее» сырье и материалы для производства лекарств в Россию, ставит под угрозу жизнь и здоровье россиян. Поэтому надо расширять коммуникации и устанавливать партнерские связи с другими странами на взаимовыгодной основе и на их повышенной ответственности за соблюдение договорных отношений. Наряду с потенциалом рынка по секторам торговой сферы необходимо определять его коммуникационный и мотивационный потенциалы.

Коммуникационный потенциал служит индикатором как текущего, так и перспективного состояния рынка, его жизнеспособности и развития. Оценка коммуникационного потенциала рынка розничной торговли непродовольственного сектора в 2018 г. представлена в таблице 7. Коммуникационный потенциал оценивался экспертным путем по 5-балльной шкале. Были учтены отдельные факторы, определяющие коммуникационный потенциал [31] (Shutilov, Surovtseva, 2014), и введены те, которые, по мнению авторов, расширяют представление о нем.

Таблица 7

Оценка составляющих коммуникационного потенциала рынка розничной торговли непродовольственного сектора в 2018 г.

|

Факторы,

определяющие коммуникационный потенциал

|

Балльная оценка

|

|

1) Количественный

уровень:

|

1

|

|

- вовлеченность участников рынка

(потребителей, поставщиков) в сетевые взаимодействия

|

1

|

|

- частота взаимодействий участников потребительского

рынка (клиентов и продавцов)

|

1

|

|

2) Качественный

уровень:

|

1,5

|

|

- эффективность взаимодействия

участников рынка (реализованные

совместные проекты, инициативы)

|

1

|

|

- информационная адаптивность к модуляционным

воздействиям участников рынка

|

2

|

|

3) Уровень доверия

|

2,5

|

|

- уровень доверия потребителей к розничной

торговле

|

2

|

|

- уровень доверия продавцов к производителям

и поставщикам розничной торговли

|

3

|

|

- уровень доверия потребителей

к производителям продукции и поставщикам

|

2,5

|

|

4) Коммуникационный

уровень

|

2,9

|

|

- информационная достаточность

(осведомленность участников рынка о предлагаемой продукции и товарах)

|

4

|

|

- положительный отклик участников рынка

о качестве розничной торговли

|

3

|

|

- отрицательный отклик участников рынка

о качестве розничной торговли

|

3

|

|

- качественный уровень информационных

воздействий участников рынка розничной торговли

|

2

|

|

- доступность информации об участниках

рынка розничной торговли

|

4

|

|

- объем и полнота информации

об участниках рынка розничной торговли

|

2

|

|

- коммуникационная проницаемость

информации, получаемой участниками рынка

|

2

|

|

Среднее значение

|

1,9

|

Следует отметить, что коммуникационный потенциал рынка розничной торговли непродовольственными товарами находится на достаточно низком уровне. Структура связей между заинтересованными игроками потребительского рынка нерациональна. Маркетинговые сети требуют рационализации с позиций интересов российского потребителя, общества и государства, а не владельцев крупных сетевых структур, создаваемых на базе иностранного капитала.

Мотивационный потенциал рынка розничной торговли непродовольственными товарами следует определять, поскольку важным является уяснение мотивов маркетингового поведения участников рынка, а также выявление основы их формирования в интересах определения эффективного набора инструментов управления состоянием коммуникаций участников рынка и оценки коммуникативной и экономической эффективности воздействий на потенциального рыночного партнера [32, с. 197–248] (Shchepakin, Khandamova, 2010, р. 197–248). Эти мотивы формируют способы и приемы маркетинговой мимикрии бизнеса, порой нарушающие маркетинговую идентичность субъекта [33] (Shchepakin, 1998).

Оценка мотивационного потенциала рынка розничной торговли непродовольственного сектора в 2018 г. представлена в таблице 8. Мотивационный потенциал оценивался экспертным путем по 5-балльной шкале.

Таблица 8

Оценка составляющих мотивационного потенциала рынка розничной торговли непродовольственного сектора в 2018 г.

|

Мотивационные факторы

|

Балльная оценка

|

|

1) Внешние

мотивационные факторы:

|

2,25

|

|

-

удержание клиентов участниками рынка

|

3,5

|

|

-

сохранение окружающей среды

|

1,5

|

|

-

повышение уровня доверия к предлагаемым товарам и фирме

|

2,0

|

|

-

мотивация на конструктивное маркетинговое поведение

со стороны ритейлеров |

2,0

|

|

2) Внутренние

мотивационные факторы:

|

2,12

|

|

-

мотивация субъектов рынка на инвестирование своих ресурсов в развитие

экономики страны

|

1,5

|

|

-

мотивационный потенциал сотрудников бизнес-структур на реализацию их

инновационной способности

|

1,0

|

|

-

мотивация ритейлеров на рациональное использование ресурсов

|

4,0

|

|

-

мотивация собственников бизнеса на повышение интеллектуально-когнитивного

потенциала сотрудников

|

2,0

|

|

Среднее

значение

|

2,2

|

Мотивационный потенциал бизнеса и его работников определяет те их возможности, которые могут сыграть положительную роль при осуществлении трансформаций и преобразований торговой сферы в интересах российского общества и рядовых граждан. Именно государство должно ориентироваться на эти мотивации и содействовать укреплению позиций страны на конкурентных рынках (национальном и международном), решая проблемы собственности, распределения доходов от использования вовлекаемых ресурсов, ограничивая произвол зарубежных собственников и т.п.

Показатель насыщенности рынка (это степень обеспеченности потребителей товарами, определяемая или экспертным путем, или на основе выборочного исследования домашних хозяйств) играет самостоятельную роль в конъюнктурном анализе, поскольку он оказывает сильное влияние на цикличность рынка, ограничивая спрос. Следует отметить, что насыщенность рынка различными товарами (продовольственными и непродовольственными) существенно снижается по причине того, что действуют санкции Запада, а также отсутствуют так необходимые для России отечественные производства, которые бы производили нужную потребителям продукцию и создавали бы новые рабочие места для укрепления социальной стабильности в обществе и повышения доверия граждан к принимаемым решениям [34] (Shchepakin, Khandamova, Pyzhenko, 2017).

Темпы роста рынка розничной торговли с 2017 г. по 2018 г. очень медленные. На этом фоне в целом снижается привлекательность российского розничного рынка. Так, по оценке A.T. Keamey, Россия в 2017 г. опустилась на 22-е место (со 2-го в 2009 г.) в ежегодном рейтинге стран, наиболее привлекательных для осуществления инвестиций в секторе розничной торговли [10].

Наиболее существенным показателем, из‑за которого Россия утратила лидирующие позиции в рейтинге, стал индикатор темпов развития рынка розничной торговли, учитывающий рост продаж, а также количество и качество торговых площадей. Также снизились показатели насыщенности рынка и вероятность выхода новых игроков на российский рынок. Не добавляет стране привлекательности в глазах инвесторов и высокий уровень коррупции. Индекс восприятия коррупции (англ. Corruption Perceptions Index, CPI) ‒ составляемый международной неправительственной организацией Transparency International показатель с целью отражения оценки уровня восприятия коррупции аналитиками и предпринимателями по стобалльной шкале характеризует состояние рыночных отношений в обществе. И он в определенной мере определяет уровень доверия участников рассматриваемых рынков к принимаемым государством мерам по стабилизации экономического положения в стране [35] (Shchepakin, Khandamova, Ivakh, Fedin, 2017).

В рейтинге «Индекс восприятия коррупции», составляемом международной организацией Transparency International, 2018 г. Россия находилась на 29 месте среди 180 стран [36]. Результатом этого является «вымывание» отечественного капитала и колоссальная его «утечка» из страны в офшорные зоны.

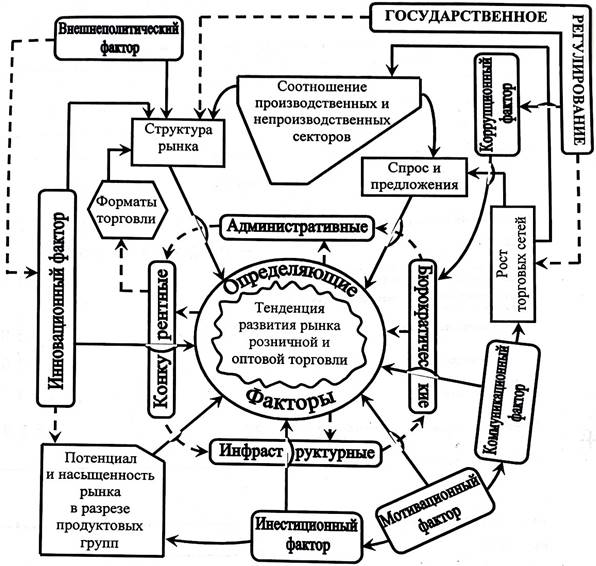

Факторная модель управления развитием рынка розничной и оптовой торговли в национальной экономике

Нами разработана модель управления рынка розничной и оптовой торговли (рис. 7), в которой обозначена взаимосвязь факторов, определяющих тенденции развития этого рынка в национальной экономике, в условиях нестабильности обменных процессов и необходимости активного включения антикризисных маркетинговых инструментов в процесс управления функционированием и развитием бизнеса [37, 38] (Shchepakin, Mikheev, 2015; Shchepakin, Gubin, Khandamova, 2019).

Рисунок 7. Факторы, определяющие тенденции развитии рынка

розничной и оптовой торговли в национальной экономике

Источник: составлено авторами.

Наиболее значимыми факторами на этапе трансформации рынка розничной и оптовой торговли являются те из них, которые формируют внутреннее состояние субъектов торговой сферы и влияют на характер выстраиваемых партнерских отношений: между бизнесом и государством, между бизнесом и работниками, между структурами власти и субъектами рынка, между субъектами внутри торговой сферы, между субъектами рынка розничной и оптовой торговли, инвесторами и собственниками капиталов, между государством и собственниками субъектов торговой сферы. Характер этих отношений отличается существенной противоречивостью и в большей мере отражает приоритеты собственников субъектов торговой сферы (чаще всего являющихся владельцами крупных торговых сетей с иностранной юрисдикцией). Мотивационный и коммуникационный факторы отражают их существенное влияние на разрешение противоречий между участниками рынка в торговой сфере [39] (Shchepakin, Mikheev, 2015), сдерживая возможности выстраивания рациональной структуры рынка продовольственных и непродовольственных секторов в силу преобладающего влияния собственников крупных торговых сетей на характер тенденции развития торговой сферы в национальной экономике.

Слабость регулирующего воздействия государства приводит: а) к вытеснению малых и средних предприятий в торговой сфере; б) к завышению цен на предлагаемые потребителям товары и услуги; в) к сдерживанию российских производителей различных товаров и услуг и их вытеснению с рынка оптовой и розничной торговли; г) к продвижению товаров низкого качества по завышенным ценам; д) к росту торговых сетей с участием иностранного капитала (в капитале сектора торговли доля организаций с участием иностранного капитала составляет 81,4 % всего уставного капитала [40] (Katasonov, 2017)); е) к повышению зависимости российской экономики от товаров иностранного производства; ж) к деформации сознания рядового потребителя в сторону закрепления ментальности «запрограммированности» на трансформацию ценностей [41, с. 151] (Shulgin, 2009, р. 151); ж) к снижению качества и профессионализма трудовых ресурсов, вовлекаемых в сферу торговой деятельности; и) к инфраструктурным перекосам в сфере розничной и оптовой торговли; к) к снижению конкурентоспособности субъектов российского предпринимательства на рынках торговой сферы.

Заключение

1. Тенденции развития рынка розничной и оптовой торговли в национальной экономике определяются ключевыми факторами, которые влияют на характер складывающихся отношений между разными субъектами рыночного пространства (между государством и бизнес-структурами торговой сферы; между субъектами разных сфер деятельности и торговым сегментом экономики страны; между собственниками капиталов, владеющих крупными торговыми сетями, и работниками; между субъектами торговой сферы и потребителями и т.п.).

2. Существенным фактором, определяющим развитие рынка торговли, является государственное регулирование выстраиваемых отношений субъектов в этой сфере. Государственное регулирование в сфере поддержки малого и среднего бизнеса ослаблено до состояния пассивного наблюдения со стороны органов власти за его уничтожением и усилением влияния крупных торговых сетей на всю потребительскую сферу России, которым характерно возрастание привлечения иностранного капитала и вытеснение российских предпринимателей (не вкладывающих деньги в развитие этой сферы в России, а чаще ориентированных на их вывоз в офшорные зоны).

3. Структура рынка продовольственных и непровольственных товаров неоднородна. Объем товаров продовольственного назначения уступает существенно объему товаров непродовольственного сегмента. Эта тенденция сохранит свое влияние в ближайшей перспективе.

4. При общей тенденции роста доли сетевых игроков в суммарном обороте розничной торговли продуктами питания наблюдается усиление позиций самых крупных из сетевых компаний с участием иностранного капитала. Основной проблемой розничного продуктового рынка остается снижение покупательной способности населения, а также неспособность государства в необходимой и должной мере обеспечить поддержку снижающемуся спросу.

5. В условиях российской действительности, которая характеризуется сохраняющимся спадом деловой активности малого и среднего бизнеса во многих сферах экономики и существованием бюджетного дефицита, поддерживаемого искусственно, сложно прогнозировать повышение уровня покупательной способности. Исходя из сложившейся тенденции роста доли пищевых продуктов в суммарном обороте розничной торговли (она достигла 51 % в 2017 г. против 47 % в 2012–2014 гг.), конкретные темпы роста будут определяться сценариями развития экономики в среднесрочной перспективе. При сохранении тенденции роста объема продаж в продуктовом сегменте потребительского рынка в стоимостном выражении (вследствие роста потребительской инфляции) физический объем продаж будет продолжать уменьшаться.

6. Оценка состояния коммуникационного и мотивационного потенциалов субъектов рынка розничной торговли свидетельствует о нарастающем дефиците возможностей бизнеса для инновационного обновления и занятия передовых позиций среди других секторов экономики страны. Введение регулирующих воздействий со стороны государства и ужесточение контроля за деятельностью чиновничье-бюрократических структур, а также повышение персональной ответственности чиновников за принимаемые решения смогут способствовать созданию благоприятных условий для экономического роста в производственной сфере и соответственно будут способствовать увеличению объемов продаж российских качественных товаров, предлагаемых торговой сфере (сетевой и розничной).

7. Недостаточный уровень инвестиционной активности отечественных субъектов экономической сферы и сохранение приоритета влияния западных собственников в капиталах ритейла будет сдерживать наращивание насыщенности рынка нужными российскому потребителю товарами. Замена иностранных товаров изделиями (продуктами) отечественного производства может быть обеспечена качественной продовольственной продукцией в рамках импортозамещения только в случае ужесточения контроля за ее производителями и возможного возврата к нормативным требованиям ГОСТов (утративших свое влияние в российской рыночной экономике, в отличие от Белоруссии). Производство непродовольственных товаров отечественного производства будет сохранять тенденцию отставания из‑за неразвитости промышленно-производственной сферы в национальной экономике, а также недостаточной разрешимости проблемы существенного наращивания отечественных инвестиций в ключевые сектора этой сферы.

8. Коррупционная составляющая в деятельности бизнес-структур вытесняет российские торговые сети на периферию из‑за более низких цен на оплату арендных площадей и снижающейся платежеспособности населения. В свою очередь, низкий платежеспособный спрос населения уменьшает долю качественных товаров в ассортименте предлагаемых потребителю наборов товаров, что негативно сказывается на поддержании требований экологичности самих товаров и окружающей среды в целом.

9.

[1] Подробнее: РБК. [Электронный ресурс]. URL: https://www.rbc.ru/society/21/08/2019/5d5d5eb19a794733cb417a13

Источники:

2. Щепакин М.Б., Губин В.А. К разработке механизма управления структурной модернизацией промышленности региона (на примере Красно-дарского края) // Вопросы инновационной экономики. – 2019. – Том 9. – № 3. – С. 875−904. doi: 10.18334/vinec.9.3.41034.

3. Щепакин М.Б., Михайлова В.М., Баженов Ю.В., Кузьменко А.А. Классификационный аспект к оценке факторов, влияющих на экономиче-ский рост бизнеса // Экономика и предпринимательство. ‒ 2017. ‒ № 2-1(79-1).‒ С. 1227-1230.

4. Управление конкурентными преимуществами бизнеса в регионе: монография / М.Б. Щепакин, Э.Ф. Хандамова, Р.А. Авдеева, Л.И. Великанова, А.. Солкина, Ю.В. Баженов; под ред. М.Б. Щепакина. ‒ Краснодар: Изд. ФГБОУ ВО «КубГТУ», 2018. – 208 с.

5. Щепакин М.Б., Михайлова В.М., Облогин М.В. Исследование пове-дения потребителей розничных торговых сетей строительной отрасли мето-дом семантического дифференциала // Практический маркетинг. − 2020. − № 1 – С. 23-28.

6. Оборот розничной торговли в России в 2018 г. Режим доступа: https://www.retail.ru/news/oborot-roznichnoy-torgovli-v-rossii-v-2018-godu-uvelichilsya-na-2-6/ (дата обращения 12.11.2019)

7. Оборот розничной торговли в РФ в I полугодии вырос на 1,7 %, до 15,69 трлн руб. Режим доступа: https://www.dairynews.ru/news/oborot-roznichnoy-torgovli-v-rf-v-i-polugodii-vyro.html (дата обращения 12.11.2019).

8. Оптовая торговля и товарные рынки. ‒ Режим доступа: http://old.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/enterprise/wholesale/# (дата обращения 13.11.2019)

9. Оборот розничной торговли в России вырос на 2,6 % в 2018 г. ‒ Режим доступа: https//www.business.ru/news/6581-oborot-roznichnoy-torgovli (дата обращения 13.11.2019)

10. Российский рынок розничной торговли продуктами питания: состояние и перспективы. Режим доступа: http://edrj.ru/article/23-04-2018 (дата обращения 13.11.2019)

11. Щепакин М.Б., Хандамова Э.Ф., Глазырина Е.О. Управление кон-курентной позицией субъекта на рынке // Международная научно-практическая конференция «International Conference on Advanced Engineering, Science and Technology Netherlands», Rotterdam, 30 июня 2017. ‒ С. 134-173.

12. Щепакин М.Б., Авдеева Р.А., Латынин Е.С. Развитие маркетинговой сети хозяйствующим субъектом в нестабильной экономике // Экономика и предпринимательство. ‒ 2016. ‒ № 10-1(75). ‒ С. 473-480.

13. FMCG-ритейл в 2018-2020 гг: умеренный рост и консолидация. ‒ Режим доступа: https://meat-expert.ru/articles/15-fmcg-riteyl-v-2018-2020-godakh-umerennyy-rost-i-konsolidatsiya (дата обращения 15.11.2019)

14. Краткий аналитический обзор «Российский ритейл: итоги 2018 г. – I кв. 2019 г.» ‒ Режим доступа: http://www.acort.ru/netcat_files/18/5/h_6f6987c1bf6406555c32b0cd1c81fff7 (дата обращения 01.12.2019)

15. Федеральная служба государственной статистики. ‒ Режим доступа: http://www.gks.ru (дата обращения 01.12.2019)

16. Топ 10 продуктовых сетей: лидеры и лузеры. ‒ Режим доступа: https://marketmedia.ru/media-content/top-10-produktovykh-setey-lidery-i-luzery (дата обращения 01.12.2019)

17. Топ-10 крупнейших розничных сетей в России по объему выручки в 2017 г. Режим доступа: https://www.kommersant.ru/doc/3650919 ( дата обращения 02.12.2019)

18. Обзор и прогноз для рынка розничной торговли России в 2018-2019 гг. ‒ Режим доступа: https://promdevelop.ru/obzor-rynka-roznichnoj-torgovli-v-2018-2019-v-rossii/ (дата обращения 02.12.2019)

19. Щепакин М.Б., Михайлова В.М., Кривошеева Е.В., Куренова Д.Г. Маркетинговый анализ. – Краснодар: ФГБОУ ВО «КубГТУ», 2017. – 243 с.

20. Потребление продуктов питания в России с 1990 по 2017 гг. ‒ Режим доступа: https://burckina-new.livejournal.com/1384349.html (дата обращения 13.01.2020)

21. Население России: численность, динамика, статистика. ‒ Режим доступа: http://www.statdata.ru/russia (дата обращения 13.01.2020).

22. Вегетарианство по странам. ‒ Режим доступа: https://veganwiki.ru/ (дата обращения 15.01.2020).

23. Бутов А.М. Рынок розничной торговли продуктами питания. ‒ М.: Национальный исследовательский университет «Высшая школа Эконо-мики», 2017. – 61 с. Режим доступа: https://dcenter.hse.ru/data/2017/01/09/1115460812/ (дата обращения 23.03.2020).

24. Экономическая безопасность России в условиях глобальных вызо-вов: подходы и решения: монография / Под общ. ред. В.И. Трысячного. ‒ Краснодар: Изд. ФГБОУ ВО «КубГТУ», 2018. ‒ С. 173-196.

25. Изряднова О.И. Российская экономика в 2018 г.: структурные осо-бенности роста // Экономическое развитие России. – 2019 (апрель). – Том 26. − № 4. − С. 3-10.

26. Российский ритейл Российский ритейл в 2018 году: идеальный шторм с перерывом на ЧМ-2018. ‒ https://www.retail-loyalty.org/news/rossiyskiy-riteyl-v-2018-godu-idealnyy-shtorm-s-pereryvom-na-chm-2018/ (дата обращения 23.02.2020).

27. Официальный сайт Банка России. https://www.cbr.ru/Collection/Collection/File/19700/bulletin_19-03.pdf (дата обращения 14.05.2019)

28. Непродовольственные товары. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_102654/bc8fe09d833153ed1c245bc706ff93983b87a4ad/ (дата обращения 15.01.2020)

29. Гурдин К. Кому расхлебывать уханьский суп // Аргументы недели. Экономика. – 2020. ‒ № 5(699). ‒ С. 7.

30. Россия в цифрах. 2019: Крат. стат. сб. / Росстат. ‒ M., 2019. ‒ 549 с. https://www.gks.ru/free_doc/doc_2019/rusfig/rus19.pdf (дата обращения 15.01.2020)

31. Шутилов Ф.В., Суровцева Е.С. Коммуникационный потенциал как индикатор развития кластера // Вестник Адыгейского государственного уни-верситета. Серия 5: Экономика. – 2014. – № 2 (141). – С.213-219.

32. Экономика рекламной деятельности: учеб. пособие / М.Б. Щепакин, Э.Ф. Хандамова. ‒ 3-е изд., доп. и перераб. ‒ Краснодар: Изд. КубГТУ, 2010. ‒ 493 с.

33. Щепакин М.Б. Мотивационные аспекты организационно-поведенческого менеджмента // Материалы междунар. научно-практ. конф. “Проблемы и перспективы российского менеджмента на пороге XXI века”. ‒ Краснодар: Изд-во КубГТУ, 1998. ‒ С. 131-144.

34. Щепакин М.Б., Хандамова Э.Ф., Пыженко И.А. Повышение доверия к хозяйствующему субъекту как инструмент управления экономическим ростом бизнеса // Экономика и предпринимательство. ‒2017. ‒ № 2-2(79-2). ‒ С. 599-612.

35. Щепакин М.Б., Хандамова Э.Ф., Ивах А.В., Федин С.В. (2017). Управление конкурентной позицией предприятия на основе повышения до-верия к бизнесу // Вестник Астраханского государственного технического университета. Серия Экономика. ‒ 2017. ‒ № 2. ‒ С. 7-21. − DOI: 10.24143/2073-5537-2017-2-7-21

36. Список стран по индексу восприятия коррупции. - https://ru.wikipedia.org/wiki (дата обращения 23.02.2020).

37. Щепакин М.Б., Михеев Г.В. Управление развитием розничной торговой сети в условиях обострения конкуренции //Экономика и предпринимательство. ‒ 2015. ‒ № 3. ‒ С. 226-230.

38. Щепакин М.Б., Губин В.А., Хандамова Э.Ф. Антикризисный компонент как инструмент маркетинговой адаптации предприятия в условиях априорной нестабильности // Креативная экономика. − 2019. − Том 13. − № 6. − С. 1133-1152. ‒ doi: 10.18334/rp.20.4.40615

39. Щепакин М.Б., Михеев Г.В. Разрешение противоречий между субъ-ектами взаимодействия в экономическом пространстве розничной торговой сети в условиях ее функционирования и развития // Экономика и предпри-нимательство. ‒ 2015. ‒ № 6 (ч.1) (59-1). ‒ С. 1124-1127.

40. Катасонов В. Россию душит сетевой вампир: Как иностранный ка-питал захватил нашу торговлю // Бизнес в России. Экономика, 7 июля 2017. ‒ Режим доступа: https://svpressa.ru/economy/article/176411/ (дата обращения 13.02.2020).

41. Шульгин М.В. Менталитет, ценности и ментальные программы в экономическом поведении // ВЕСТНИК ИрГТУ. Экономика. ‒ 2009. ‒ № 2 (38). ‒ С. 146- 151

Страница обновлена: 12.02.2026 в 00:32:38

Download PDF | Downloads: 77 | Citations: 31

Factor model for managing the development of the wholesale and retail trade market in the national economy

Shchepakin M.B., Oblogin M.V., Mikhaylova V.M.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 10, Number 4 (April 2020)

Abstract:

Wholesale and retail trade in the national economy is undergoing a process of transformation, which should bring it to a profitable competitive position through the rational use of available resources and the formation of the necessary potential in the motivational and communication space of interacting entities. The analysis of the wholesale and retail trade market in Russia in terms of structural and quality indicators is conducted. The factors determining the development trends of the market in question within the national economy are revealed. The necessity of strengthening state influence on the development of regional markets in the field of trade is indicated. The importance of expanding the marketing tools for influencing consumers, taking into account the effective demand and providing citizens with quality goods and services, is indicated. The necessity of increasing the motivational and communication potentials of the subjects of the trading sector by resolving the existing contradictions and activating the action of the innovative factor in the development of decisions on structural changes in the industry is revealed.

Keywords: retail trade, structural indicators, quality indicators, food products, nonfood goods, distribution networks, communication potential, motivational potential, trends in the development of the trading market, factor model

JEL-classification: L81, M21, M29

References:

Ekonomicheskaya bezopasnost Rossii v usloviyakh globalnyh vyzovov: podkhody i resheniya [Economic security of Russia in conditions of global challenges, approaches and solutions] (2018). (in Russian).

Ekonomika reklamnoy deyatelnosti [Economics of advertising activities] (2010). (in Russian).

Rossiya v tsifrakh [Russia in figures] (2019). (in Russian).

Upravlenie konkurentnymi preimushchestvami biznesa v regione [The management of competitive advantages of business in the region] (2018). (in Russian).

Butov A.M. (2017). Rynok roznichnoy torgovli produktami pitaniya [Retail trade in food products] (in Russian).

Gurdin K. (2020). Komu raskhlebyvat ukhanskiy sup [Who is to disentangle the Wuhan soup?]. Argumenty nedeli. Ekonomika. (5). 7. (in Russian).

Izryadnova O.I. (2019). Rossiyskaya ekonomika v 2018 g.: strukturnye oso-bennosti rosta [Russian Economy in 2018: Structural Aspects of Growth]. Russian Economic Developments. (4). 3-10. (in Russian).

Katasonov V. (2017). Rossiyu dushit setevoy vampir: Kak inostrannyy ka-pital zakhvatil nashu torgovlyu [Russia is being strangled by a network vampire: how foreign capital has taken over our trade]. Biznes v Rossii. Ekonomika. (in Russian).

Oborot roznichnoj torgovli v RF v I polugodii vyros na 1,7 %, do 15,69 trln rub. Retrieved November 12, 2019, from https://www.dairynews.ru/news/oborot-roznichnoy-torgovli-v-rf-v-i-polugodii-vyro.html

Oborot roznichnoj torgovli v Rossii vyros na 2,6 % v 2018 g. Retrieved November 13, 2019, from https//www.business.ru/news/6581-oborot-roznichnoy-torgovli

Schepakin M.B. (1998). Motivatsionnye aspekty organizatsionno-povedencheskogo menedzhmenta [Motivational aspects of organizational and behavioral management] (in Russian).

Schepakin M.B., Avdeeva R.A., Latynin E.S. (2016). Razvitie marketingovoy seti khozyaystvuyushchim subektom v nestabilnoy ekonomike [Evolution of a marketing network economic entity in unstable economy]. Journal of Economy and Entrepreneurship. (10). 473-480. (in Russian).

Schepakin M.B., Gubin V.A. (2019). K razrabotke mekhanizma upravleniya strukturnoy modernizatsiey promyshlennosti regiona (na primere Krasno-darskogo kraya) [To development of the structural modernization management mechanism of the regional industry (on the example of Krasnodar region)]. Russian Journal of Innovation Economics. (3). 875−904. (in Russian). doi: 10.18334/vinec.9.3.41034.

Schepakin M.B., Gubin V.A., Khandamova E.F. (2019). Antikrizisnyy komponent kak instrument marketingovoy adaptatsii predpriyatiya v usloviyakh apriornoy nestabilnosti [Anti-crisis component as a tool of marketing adaptation of the enterprise in the conditions of a priori instability]. Creative economy. (6). 1133-1152. (in Russian).

Schepakin M.B., Khandamova E.F., Glazyrina E.O. (2017). Upravlenie kon-kurentnoy pozitsiey subekta na rynke [Management of the competitive position of the market entity] (in Russian).

Schepakin M.B., Khandamova E.F., Ivakh A.V., Fedin S.V. (2017). Upravlenie konkurentnoy pozitsiey predpriyatiya na osnove povysheniya doveriya k biznesu [Management of competitive position of the enterprise on the basis of the business credibility]. Vestnik of Astrakhan State Technical University. (2). 7-21. (in Russian). doi: 10.24143/2073-5537-2017-2-7-21.

Schepakin M.B., Khandamova E.F., Pyzhenko I.A. (2017). Povyshenie doveriya k khozyaystvuyushchemu subektu kak instrument upravleniya ekonomicheskim rostom biznesa [Increased confidence in the economic entity as a tool of economic growth business]. Journal of Economy and Entrepreneurship. (2). 599-612. (in Russian).

Schepakin M.B., Mikhaylova V.M., Bazhenov Yu.V., Kuzmenko A.A. (2017). Klassifikatsionnyy aspekt k otsenke faktorov, vliyayushchikh na ekonomicheskiy rost biznesa [Classification aspect to evaluation factors affecting on economic growth of business]. Journal of Economy and Entrepreneurship. (2). 1227-1230. (in Russian).

Schepakin M.B., Mikhaylova V.M., Krivosheeva E.V., Kurenova D.G. (2017). Marketingovyy analiz [Marketing analysis] (in Russian).

Schepakin M.B., Mikhaylova V.M., Oblogin M.V. (2020). Issledovanie pove-deniya potrebiteley roznichnyh torgovyh setey stroitelnoy otrasli metodom semanticheskogo differentsiala [Research of Construction Industry Retail Networks Consumers Behavior by the Method of Semantic Differential]. Practical Marketing. (1). 23-28. (in Russian).

Schepakin M.B., Mikheev G.V. (2015). Razreshenie protivorechiy mezhdu sub-ektami vzaimodeystviya v ekonomicheskom prostranstve roznichnoy torgovoy seti v usloviyakh ee funktsionirovaniya i razvitiya [Resolution of contradictions between the subjects of interaction in the economic space of the retail trade network in the conditions of its functioning and development]. Economics. (6). 1124-1127. (in Russian).

Schepakin M.B., Mikheev G.V. (2015). Upravlenie razvitiem roznichnoy torgovoy seti v usloviyakh obostreniya konkurentsii [Managing the development of retail network in the conditions of competition aggravation]. Journal of Economy and Entrepreneurship. (3). 226-230. (in Russian).

Shchepakin M.B. (2020). Upravlenie strukturnoj modernizaciej promyshlennosti v regional'noj ekonomike v usloviyah ee innovacionnogo razvitiya Ekonomika, predprinimatel'stvo i pravo. (2). doi: 10.18334/epp.10.2.41470.

Shulgin M.V. (2009). Mentalitet, tsennosti i mentalnye programmy v ekonomicheskom povedenii [Mentality, values and mental programs in economic behaviour]. VESTNIK IrGTU. Ekonomika. (2). 146- 151. (in Russian).

Shutilov F.V., Surovtseva E.S. (2014). Kommunikatsionnyy potentsial kak indikator razvitiya klastera [Communication potential as the cluster development indicator]. The Bulletin of the Adyghe State University, Series \\. (2). 213-219. (in Russian).