Потенциал развития логистических кластеров в России: пример Астраханской области

Томашевская Ю.Н.1![]()

1 Астраханский государственный университет, Россия, Астрахань

Скачать PDF | Загрузок: 155 | Цитирований: 1

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 10 (Октябрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49851264

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

Данная статья посвящена вопросу развития логистических кластеров. В работе представлены основные теоретические воззрения, касающиеся кластеров в экономике и логистических кластеров, в частности. Изучены перспективные регионы развития логистических кластеров в России. Отдельно проведен обзор опыта Астраханской области по развитию транспортно-логистического направления экономики, для чего изучены предпосылки развития логистического кластера. Построена модель ромба, как комплексного аналитического инструмента оценки возможности развития кластера на конкретной территории, характеризующего бизнес-среду его формирования. Анализ показал, что транспортно-логистический кластер Астраханской области обладает благоприятными факторными условиями. Его усилению способствуют родственные и поддерживающие отрасли (на территории региона созданы туристский, судостроительный кластеры и кластер аквакультуры, развиты нефтегазовая отрасль, отрасль строительства и оптовой торговли), формирующие спрос на услуги кластера; конкуренция носит умеренный характер. Вместе с тем были обнаружены «узкие» места. На основе проведенного исследования в заключительной части предложены рекомендации по усовершенствованию состояния кластера и укреплению его роли в экономике региона и позиций на федеральном уровне. Выводы полученные в рамках данной работы могут представлять практическую значимость для органов управления региональным развитием Астраханской области, а также Российской Федерации в части анализа потенциала развития конкретных логистических кластеров и реализации мер по их развитию.

Ключевые слова: логистические кластеры; транспортно-логистические кластеры России; логистический кластер Астраханской области; ОЭЗ «Лотос»; модель ромба

JEL-классификация: D04, R11, R12, R13

Введение

На протяжении последних 20 лет тема кластерной концепции имеет высокий интерес в зарубежном и российском научном сообществе. Феномен кластеров был многократно изучен в работах различных авторов, и по-прежнему находит применение в текущих аналитических и политических целях, в качестве инструмента по повышению конкурентоспособности и инновационной составляющей развития территорий различного уровня.

Кластеры географически могут варьироваться от одного города или штата до страны или даже ряда соседствующих стран; они принимают различные формы в зависимости от своей глубины и сложности, но в большинстве случаев включают: компании готового продукта; поставщиков специализированных факторов производства, компонентов, машин, а также сервисных услуг; специализированных провайдеров инфраструктуры; правительственные и другие организации, обеспечивающие специальное обучение, поступление информации, проведение исследований, и предоставляющие техническую и иную поддержку [3].

Кластеры различаются по многим параметрам, среди которых: состав участников; вид производимой продукции и предоставляемых услуг; особенности местонахождения; уровень развития [3]. Вид конечной производимой продукции дает наименование типу кластера – автомобильный, туристский, химический, оптический, судостроительный и т.д.

Среди прочих типов кластеров особое место занимают логистические кластеры, которые помимо общих преимуществ, присущих промышленным кластерам, имеют дополнительные – транспортные и преимущества, связанные с совместным использованием ресурсов [35].

Одним из крупнейших современных специалистов в области изучения кластеров в сфере логистики является Й. Шеффи профессор Центра транспорта и логистики Массачусетского технологического института. По его мнению, логистические кластеры можно описать как узлы на запутанной паутине международных торговых путей и сетей цепей поставок, включающие три типа компаний: компании, предлагающие логистические услуги, например, транспортные перевозчики, в том числе логистические подразделения промышленных и розничных компаний; промышленные компании, для которых логистические операции представляют важную роль; а также фирмы, для которых логистические операции составляют важную часть их затрат [36].

Рядом ученых [33, 36] было доказано, что транспортно-логистические кластеры имеют широкое разнообразие преимуществ. В частности, одно из последних исследований Л. Ривера и др. [34], проведенное на основе анализа 135 открытых и полуструктурированных интервью с руководителями логистических компаний, правительственными чиновниками, учеными и представителями торговых палат, позволило заключить, что кластеры имеют четыре категории выгод:

1) сотрудничество, поскольку существует сходство транспортных и логистических активов в разных отраслях, то есть они включают стандартные виды деятельности (например, комплектация, погрузка, транспортировка, сортировка, доставка, отслеживание, разгрузка и т.д.). Это позволяет фирмам, работающим в разных отраслях, сотрудничать в сфере транспортировки и логистики.

2) Более эффективное выполнение операций. Размещаясь в логистических кластерах, фирмы могут более эффективно откладывать выполнение определенных услуг с добавленной стоимостью и при этом доставлять продукцию клиентам в течение требуемые сроки.

3) Повышение карьерной мобильности в пределах географического региона кластера. Благодаря разнообразию рабочих функций в рамках логистического кластера у работников логистики есть возможность для восходящего и горизонтального перемещения.

4) Создание рабочих мест на разных уровнях региона, где расположены логистические кластеры.

В результате развитие логистических кластеров позволяет сократить торговые операций и повысить их эффективность на местном и международном уровне. Что еще более важно, кластеры могут совместно использовать, адаптировать, использовать и ускорять инновации, развивая конкурентоспособность сельских районов [32].

Среди отечественных ученых вопросами создания и развития транспортно-логистических кластеров занимались Карпун О.В. [31], Мешалкин В. П. [1], Севек В. К., Моргуш А. К.-О. [4], Трегубов В. Н. [6], Хаиров Б. Г., Прокофьева Т. А., Клименко В. В. [6], Халатян С.Г., Бойко О.Н. [7], Шагоян В.Х. [8] и другие.

Исследование логистических кластеров актуально, учитывая, что сектор является движущей силой экономического роста многих регионов [34, 36]. Среди успешных мировых примеров логистических кластеров Сингапур, имеющий крупный логистический центр для Азии и остального мира, Голландия с кластером судоходства в Роттердаме, Фанкфурт, являющийся крупным хабом, содержащем около 3000 компаний, США с логистическими кластерами в Чикаго и Лос-Анджелесе и множество других.

Несмотря на его ключевую роль в качестве посредника и обработчика товаров и связанной с ними информации в различных цепочках создания стоимости, влияние процессов глобализации и сдвиг в сторону глобальной стандартизации в логистической отрасли не исключает важности региональных характеристик [26; 29].

Хотя логистика долгое время воспринималась как следствие производственного процесса, то есть как производный спрос [28], фактические масштабы логистической деятельности [1] сегодня подтверждают, что логистические кластеры, наряду с промышленными, получают преимущества от концентрации деятельности и являются самостоятельными агломирациями [35].

В России, учитывая возможности и внешние вызовы, транспортно-логистическая система рассматривается в качестве важнейшей точки роста, развитие которой может быть усилено посредством развития транспортно-логистических кластеров, расположенных на ее территории.

В этой связи целью работы является изучение перспектив развития транспортно-логистических кластеров в России, на примере анализа транспортно-логистического направления развития экономики Астраханской области.

Для достижения данной цели были использованы методы индукции, анализа, синтеза, измерения.

Новизна данного научного исследования заключается не только в применении описательного метода статистики, предполагающего анализ несистематизированных данных об объекте исследования и их табличное и графическое представление, но в применении инструмента макроэкономического анализа профессора Гарвардской школы бизнеса М. Портера – методологии «модель ромба», предполагающей проведение оценки бизнес-среды на основе системы детерминант (факторные условия, родственные и поддерживающие отрасли, спрос на внутреннем рынке, конкуренция, стратегия компаний и структура отрасли, роль государства), позволяющего формировать квалицированную комплексную основу государственных рекомендаций для повышения конкурентоспособности конкретных территорий.

Основная часть

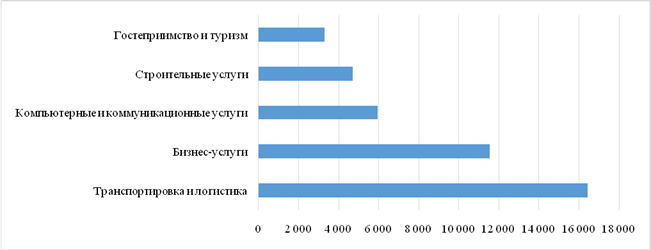

Говоря о роли и перспективах развития логистического кластера на территории Российской Федерации следует отметить, что в рамках Международного проекта Института стратегии и конкурентоспособности Гарвардской школы бизнеса, направленного на изучение кластеров во всех странах мира, показатели экспорта российского транспортно-логистического кластера в 2020г. составили 16 444 198 000 долл. (рис. 1), что позволило нашей стране занять 16 место в мире среди остальных транспортно-логистических кластеров по данному показателю (после Китая, США, Германии, Сингапура, Франции и других стран).

Рис. 1. Показатели экспорта кластеров РФ (млн. долл.), 2020 г.

Источник: составлено автором на основе [30]

Транспортно-логистическому комплексу уделяется пристальное внимание в рамках государственной федеральной политики. Так, в Транспортной стратегии России до 2030 года [10] выделено несколько приоритетных направлений развития транспортно-логистического комплекса, в том числе создание интегрированной сети транспортно-логистических комплексов, обеспечивающих реализацию множества конкурентоспособных услуг, развитие интермодальных перевозок и формирование территориально-производственных кластеров (ТПК), а также использование транспортного потенциала страны в структуре международных транспортных коридоров, которым отводится ключевая роль в решении транспортных проблем азиатских и европейских стран.

Несмотря на выгодное географическое положение России и доступ к четырем транспортным коридорам, вместе с тем, развитие логистических кластеров прослеживается в ограниченном числе регионов. Положительный опыт формирования транспортно-логистических кластеров имеется в г. Санкт-Петербург (создан логистический кластер Северо-Запада России), в Самарской области (кластерный подход предусмотрен в рамках реализации Стратегии социально-экономического развития Самарской области до 2030 г., в том числе развитие кластера транспортной логистики [11]). Очевидные предпосылки также имеются у Новосибирской и Астраханской области. Оба региона расположены на пересечении двух транспортных направлений – Новосибирск является крупнейшим стратегическим транспортным узлом Западной Сибири, Астрахань расположена на коридорах «Север-Юг» [2] и «Запад-Восток». Стимулом к развитию транспортно-логистического кластера в Новосибирской области является высокий уровень инновационности данного региона с центром в научно-производственном кластере «Сибирский наукополис». Выход в Каспийское море делает Астраханскую область центром многих международных маршрутов.

Учитывая особенности последней, а также намерения руководства страны на высшем уровне признать данную территорию в качестве имеющей геостратегическое значение [3], представляется важным изучение предпосылок и перспектив формирования логистического кластера на территории Астраханской области. Используя модель ромба, как инструмента оценки перспектив развития отраслей и групп предприятий (кластеров) и выявления препятствий с целью дальнейшей разработки мероприятий по их преодолению, проведем оценку бизнес-среды транспортно-логистического кластера рассматриваемого региона.

Рассмотрим каждый из элементов модели ромба транспортно-логистического кластера в отдельности.

Факторные условия

Международное сотрудничество для Астраханской области, как для приграничного региона, является одним из ключевых приоритетов.

По данным таможенной статистики внешнеторговый оборот Астраханской области в 2021 году оценивался в 1,16 млрд долл. США, что на 17 % больше, чем годом ранее.

Таблица 1

Внешнеторговый оборот Астраханской области

|

|

2017

|

2018

|

2019

|

2020

|

2021

|

Темп роста, 2021/2020 (%)

|

|

Всего

|

880,3

|

1597,9

|

639,0

|

1009,1

|

1161,6

|

117

|

|

экспорт

|

720,3

|

951,1

|

507,3

|

671,7

|

1022,8

|

156

|

|

импорт

|

160,0

|

646,8

|

131,7

|

337,3

|

138,8

|

41

|

Источник: [13]

На территории города Астрахань создана благоприятная транспортная инфраструктура, включающая крупные морские и речные портовые мощности, позволяющие реализовывать крупномасштабные проекты международного уровня; развит сегмент складской недвижимости (представлен крупными гипермаркетами и торговыми центрами). В области создана особая экономическая зона (ОЭЗ) «Лотос» [4] и новая портовая особая экономическая зона в районе порта Оля (площадью 644,4 га), направленные в основном на морские контейнерные перевозки. В качестве резидентов ОЭЗ «Лотос» выступают 16 как российских компаний, так и из Италии и Ирана с общим объемом заявленных инвестиций более 30 млрд. рублей [14]. ОЭЗ «Лотос» является единственной промышленной ОЭЗ России в Каспийском регионе и рассматривается в качестве грузовой базы МТК «Север-Юг».

В настоящий момент в ОЭЗ завершен первый этап строительства первоочередной инфраструктуры на площади 400 га. Введены в эксплуатацию объекты и сети электроснабжения, водоснабжения и водоотведения. Также построена подъездная автомобильная дорога к западному участку ОЭЗ «Лотос» и основная внутриплощадочная автомобильная дорога.

Что касается портовой ОЭЗ, то 6 августа 2021 года Министерство экономического развития РФ выдало свидетельство резидента ООО «Портово-логистическая компания «Каспий» с проектом по строительству современного порта с контейнерным терминалом [5].

В целом обзор показал, что на 2021 г. в Астраханской области существовало более 700 компаний, работающих в секторе транспортировки и хранения.

Таблица 2

Количество компаний сферы транспортировки и хранения в Астраханской области

|

2018 г.

|

2019г.

|

2020г.

|

2021г.

| |

|

Всего

|

784

(5,17 %) |

751

(5,35 %) |

718

(5,60 %) |

711

(5,61 %) |

|

Коммерческие

|

591

|

573

|

545

|

539

|

|

Не коммерческие

|

193

|

178

|

173

|

172

|

Источник: [15].

Из приведенных выше статистических данных следует, что количество компаний, оказывающих транспортно-логистические услуги в АО в период с 2017 по 2021гг. было снижено на 10%, вместе с тем, в общем объеме компаний, существующих на территории региона в силу общего снижения количества компаний, доля компаний отрасли «транспортировка и хранение» увеличилась на 0,5%.

Оборот организаций сферы транспортировки и хранения в июне 2022г. по сравнению с данным периодом в прошлом году был увеличен (табл. 3).

Таблица 3

Оборот организаций сферы транспортировки и хранения в действующих ценах

|

|

Июнь

2022,

млн рублей

|

Темпы роста отчетного месяца в % к

| |

|

маю 2022г.

|

июню 2021г.

| ||

|

Транспортировка

и хранение

|

3583251

|

109,0

|

100,6 |

Источник: [16]

Объемы перевозок грузов грузовыми автомобилями организаций всех видов деятельности с численностью работников свыше 15 человек и грузооборот в январе-мае 2022 года также демонстрируют положительную динамику (табл. 4).

Таблица 4Объемы перевозок грузов, май 2022 г.

|

|

Май

2022

|

В % к

|

Январь-май

2022

|

В % к

январю-маю

2021

| ||

|

маю

2021

|

апрелю

2022

| |||||

|

Перевозки грузов, тыс. т

|

105,9

|

52,5

|

119,1

|

435,7

|

91,4

| |

|

в том числе

| ||||||

|

организациями автомобильного транспорта

|

29,5

|

134,5

|

99,9

|

142,6

|

134,4

| |

|

Грузооборот, тыс. т-км

|

13156,9

|

114,4

|

129,7

|

51110,7

|

118,6

| |

|

в том числе

| ||||||

|

организаций автомобильного транспорта

|

7354,1

|

в 2,3р.

|

148,0

|

24492,2

|

153,8

| |

Источник: [17]

Протяженность автомобильных дорог общего пользования местного значения на конец года 2020г. составляла 6982,577 километров, половина из которых (3218,043 километров [18]) с усовершенствованным покрытием. Однако анализ удельного веса дорог с твердым покрытием в общей протяженности автомобильных дорог общего пользования федерального, регионального или муниципального и местного значения в Астраханской области составляет только 58,4%.

Анализ образовательной составляющей показал, что в общей сложности в широком понимании термина «логистика» подготовка осуществляется по 14 профессиональным программам среднего профессионального образования и 15 программам высшего образования бакалавриат и 8 программ магистратуры.

Подготовку специалистов со средне специальным образованием ведут 5 ключевых учреждений – Астраханский автомобильно-дорожный колледж, факультет среднего профессионального образования Астраханского государственного технического университета, Астраханский государственный политехнический техникум, Финансово-экономический колледж и факультет среднего профессионального образования Каспийского института морского и речного транспорта (программы – Организация перевозок и управление на транспорте (по видам), Операционная деятельность в логистике). Специалистов с высшим образованием готовят Астраханский государственный университет, Астраханский государственный технический университет, Каспийский институт морского и речного транспорта, Астраханский государственный архитектурно-строительный университет.

В таблице 5 отражено изменение уровня заработных плат работников сферы транспортировки и хранения за период с 2019 по 2021 гг. по Астраханской области.

Таблица 5

Среднемесячная начисленная заработная плата работников организаций

|

|

2019г.

|

2020г.

|

2021г.

|

|

Всего по обследуемым видам экономической деятельности

|

36093,4

|

38884,9

|

42095,5

|

|

Транспортировка и хранение

|

49259,2

|

51341,5

|

54881,4

|

Из приведенной таблицы следует, что доходы лиц, занятых в сфере транспортировки в целом выше, чем средняя заработная плана занятых во всех обследованных видах экономической деятельности по региону, а также что в рассмотренный период рост данного показателя составил 116%.

Родственные и поддерживающие отрасли

Приоритетными отраслями для экономики региона являются: в промышленном секторе – пищевая промышленность, легкая промышленность, химическая промышленность, промышленность строительных материалов, судостроение; в агропромышленном комплексе – растениеводство и животноводство (мясная и молочная отрасли); в рыбохозяйственном комплексе – аквакультура и рыбоперерабатывающая промышленность (рис. 2).

Рис. 2. Валовая добавленная стоимость по отраслям экономики по Астраханской области

(в текущих основных ценах, млн. руб.), 2020г.

Источник: cоставлено автором на основе [20]

В регионе высокую степень развития имеет АПК – растениводство, животноводство, рыболовство и рыбоводство. В рамках программы по импортозамещению на территории АО активно возрождается садоводство, виноградарство. Производство продукции сельского хозяйства в марте 2022 г. составило 105,1% к марту 2021 г. и в 2,3 раза больше, чем в феврале 2021 г. [21].

Активно развивается пищевая и перерабатывающая промышленность. В регионе действуют 13 овощеперерабатывающих предприятий (в т. ч. 6 – консервные предприятия) [6]. Вместе с тем, развитию распределительной логистики в АПК, вопросам заготовки, хранения, транспортировки, переработки и сбыта сельскохозяйственной продукции пока уделяется недостаточно внимания, поскольку несмотря на увеличение и модернизацию овощехранилищ в рамках формирования комплексной системы заготовки, хранения, предпродажной подготовки и реализации растениеводческой продукции, обеспеченность сельскохозяйственных товаропроизводителей складскими площадями заметно отстает от общероссийских показателей и составляет всего 18 % объемов продукции, которую возможно заложить на хранение.

При этом в рамках Регионального плана по импортозамещению к 2024 г. [23] планируется увеличить объем экспорта продукции агропромышленного комплекса (с учетом транзита через регион) с 240,0 млн. долларов до 311,9 млн. долларов, что, безусловно, потребует развития эффективной системы сбыта сельскохозяйственной и пищевой продукции, в том числе за счет создания современной логистической инфраструктуры по переработке, транспортировке, хранению и сбыту сельскохозяйственной продукции.

Отдельно следует остановиться на секторе аквакультуры. В регионе, начиная с 2015 г., функционирует кластер аквакультуры и рыбного хозяйства, включающий около 50 участников. Среди важных приоритетных направлений развития кластера: наполнение рынка России качественной и доступной по цене отечественной рыбопродукцией, в том числе, импортозамещающей; освоение новых объектов морского промысла и увеличение экспорта продукции глубокой переработки.

Из данных рисунка 2 также следует, что высокую долю в ВРП региона имеет отрасль строительства, которая также обладает высоким уровнем взаимосвязи с транспортно-логистическим комплексом, прежде всего, в части автомобильной транспортировки. В виду введенных санкционных мер против Российской Федерации данная отрасль немного снизила темпы своего роста (из-за увеличения цен на стройматериалы). Вместе с тем, строительный рынок находятся в относительно стабильном состоянии.

Важное значение для экономики региона также играет сфера туризма. В 2020 и 2021 гг. регион дважды вошел в рейтинг топ-10 туристических направлений России. Так, число туристов, посетивших Астраханскую область в 2021 году, составило порядка 1 млн. 661 тыс. человек, что 42,3% выше, чем в предыдущем году. Основные субъекты сферы туриндустрии осуществляют свою деятельность в рамках созданного туристского кластера. Привлекательность данной сферы обусловлена доступностью расположения Астраханской области для южных регионов и Европы, а также его историко-культурным и природным богатством. Транспортная инфраструктура играет поддерживающую функцию в развитии туристского кластера региона и напрямую влияет на ее состояние и показатели эффективности.

На территории Астраханской области и сосредоточено около 60% всех судостроительно-судоремонтных мощностей Прикаспийского региона. Совокупный вклад судостроительных предприятий в экономику региона составляет 3% в промышленном производстве и около 1,5% в ВРП [24]. В последние годы развитие судостроительного комплекса происходит на основе «умных» технологий, в том числе в направлении производства объектов обустройства шельфовых месторождений и новых видов продукции судостроения (дноуглубительный флот, пассажирские суда) и смежных производств. Наибольший удельный вес в валовой продукции судостроения Астраханской области занимают такие предприятия, как АО «ЮЦСС», ООО «СИ ЭН ЖИ ЭС Инжениринг», филиал «Астраханский судоремонтный завод» АО «Центр судоремонта «Звездочка», АО «Судостроительно-судоремонтный завод им. Ленина» и другие, объединенные в судостроительный кластер.

Традиционно лидирующие позиции в промышленности региона занимают нефтегазовая отрасль и топливно-энергетический комплекс (по итогам периода с 2010 по 2019 гг. индекс промышленности по добыче полезных ископаемых вырос в 7,2 раза). В долгосрочной перспективе увеличение добычи нефти и газа будет также стимулировать спрос на транспортные и иные обслуживающие услуги.

Спрос на внутреннем рынке

Спрос на услуги транспортно-логистического комплекса формируют все рассмотренные выше отрасли. Также в качестве ключевых компаний, расположенных на территории региона и использующих транспортно-логистический сектор в качестве вспомогательного в своей деятельности, выступают представители отрасли розничной торговли, имеющие крупные обороты (гипермаркеты «Магнит», «Пятерочка», «Лента», магазины «Samsung» и «Wildberries, «Рубль бум»). Малые и средние предприятия Астраханской области в 2021 году заключили 25 экспортных контрактов на общую сумму около 9 млн. долларов, что более чем в два раза превышает показатель 2020 года.

Оборот розничной торговли в январе-декабре 2021 года составил 201296,2 млн рублей, что в товарной массе на 7,4% больше, чем в январе-декабре 2020 года. В январе-декабре 2021 года оборот розничной торговли на 96,0% формировался торгующими организациями и индивидуальными предпринимателями, осуществляющими деятельность в стационарной торговой сети (вне рынка) (в структуре оборота розничной торговли наибольший удельный вес составили непродовольственные товары).

Что касается спроса на услуги кластера на внешнем рынке, то внешнеторговые операции в 2021 году осуществляли 423 участника внешнеэкономической деятельности области, в том числе 336 юридических лиц с 77 странами мира. Основные торговые партнеры представлены в таблице 6.

Таблица 6

Основные торговые партнеры Астраханской области

|

Страна

|

Стоимость в общем объеме

(%)

| |

|

2021 г.

|

2020 г.

| |

|

Иран

|

24

|

32,3

|

|

Индия

|

20,2

|

17,6

|

|

Туркменистан

|

17,2

|

20,3

|

|

Китай

|

15,6

|

9,2

|

|

Египет

|

7,9

|

0,003

|

Товарная структура экспорта в основном представлена (в порядке убывания стоимости): товарами, относимыми к категории «другие» – 52,5 %, машиностроительной продукцией (суда, плавсредства, различное оборудование) – 21 %, продовольственными товарами и сельскохозяйственным сырьем для их производства (злаки, жиры и масла, рыба и овощи) – 18,4 %, древесиной и целлюлозно-бумажными изделиями – 6,8 %.

Конкуренция, стратегия компаний и структура отрасли

Железнодорожные перевозки осуществляет только филиал ОАО «РЖД» – Приволжская железная дорога.

Количество операторов авиаперевозок в последние годы было увеличено – перевозки осуществляют 12 компаний, в том числе в зарубежные страны (Киргизию, Казахстан, Узбекистан, Турцию и др.).

В городе функционирует около 70 транспортно-экспедиторских и судовладельческих компаний, деятельность которых синхронизируется, в том числе Ассоциацией экспедиторов и судовладельцев Астраханской области.

Рынок пассажирских автотранспортных перевозок Астраханской области относится к конкурентному рынку с низкими «барьерами входа», т.к. появление на рынке новых поставщиков услуг не требует высоких капиталовложений, наличия высокоспециализированного оборудования, узкоспециализированной рабочей силы, особых ноу-хау.

В допандемийный период наблюдалась динамика развития конкуренции, что указывает на активное обновление состава игроков в данном секторе бизнеса. Вместе с тем, качество транспортных услуг оценивается как невысокое.

Среди основных факторов, препятствующих развитию конкуренции в регионе, можно выделить:

- снижение транспортной мобильности населения в силу различных причин (в том числе ситуацией, вызванной COVID-19);

- несоответствие существующих объектов транспортной инфраструктуры в области современным требованиям.

В целом наблюдается низкий уровень интегрированности различных видов транспорта региона и отсутствие сети транспортно-логистических центров, что вызывает перегруженные участки на транспортных коммуникациях.

Роль государства

Как было отмечено ранее, в Транспортной стратегии России до 2030 года отмечена важность развития транспортного потенциала страны в структуре международных транспортных коридоров, в том числе коридора «Север-Юг». Однако финансирование данного проекта пока не имеет четкой структуры и программы инвестирования. Вместе с тем, поскольку органы региональной власти рассматривают транспортно-логистическое направление развития региона в качестве перспективного, вопросы развития транспортной составляющей области, такие как привлечение инвестиций в Каспийский кластер; создание условий для роста грузопотоков, в том числе через создание туркменистанского и иранского логистических центров в регионе; развитие зоны свободной торговли между Россией и Ираном и др., активно освящаются на уровне Правительства РФ и министерства иностранных дел. По инициативе Правительства и губернатора области на осуждении с федеральными министерствами и частными инвесторами находятся проекты по реконструкции: Волго-Каспийского морского судоходного канала с проходной глубиной 4,5 метра и двусторонним движением и Саралевского воднотранспортного узла, и два проекта инфраструктурных проекта, которые позволят увеличить пропускную способность магистралей – строительство новой взлетно-посадочной полосы астраханского международного аэропорта и морского вокзала в г. Астрахань.

Важным фактором, способствующим в перспективе развитию рассматриваемого кластера, является действие на территории Астраханской области Центра кластерного развития (ЦКР), который был создан в 2012 г. на базе Автономного учреждения Астраханской области «Астраханский областной инновационный центр», и сотрудники которого имеют многолетний опыт создания условий для эффективного взаимодействия предприятий-участников в рамках развития четырех других действующих кластеров.

Вместе с тем, развитию транспортно-логистического кластера на территории Астраханской области пока еще препятствуют:

- высокий уровень тарифов железнодорожного транспорта в направлении российских портов на Каспии;

- высокий уровень ставок портовых сборов в морских портах Астрахань и Оля обусловленный большой протяженностью Волго-Каспийского морского судоходного канала.

Отметим также, что в настоящее время на территории РФ на законодательном уровне пока не определен термин транспортно-логистического кластера и основные особенности его функционирования, только основные принципы создания промышленных кластеров и порядок их субсидирования промышленного кластера на основании Федерального закона от 31.12.2014 № 488-ФЗ «О промышленной политике в Российской Федерации».

Результирующий ромб оценки бизнес-среды транспортно-логистического кластера Астраханской области представлен на рисунке 3.

Рис. 3. Оценка конкурентоспособности транспортно-логистического кластера АО

Источник: составлено автором.

Заключение

В целях обеспечения интеграции в мировое транспортное пространство и реализации транзитного потенциала страны в Транспортной стратегии России до 2030 г. обозначено «развитие механизмов и бизнес-структур, обеспечивающих формирование сквозных услуг на транспортных коридорах, оптимальное взаимодействие всех участников цепи поставок товаров, включая таможенные и пограничные службы» [98, C. 67].

В Астраханской области сконцентрированы благоприятные возможности по развитию человеческого, научно-технического, промышленного, транспортно-логистического и туристического потенциалов. Это объясняется наличием на территории агломерации значительного числа объектов социальной, промышленной, туристической и транспортной инфраструктур.

Развитие транспортно-логистического комплекса, создание портовой особой экономической зоны, развитие действующей особой экономической зоны «Лотос», производство, ориентированное на экспорт и поставки в другие субъекты Российской Федерации могут стать драйвером экономического роста Астраханской области. За счет увеличения товарооборота между соседней Республикой Иран и Республикой Индия логистический кластер сможет более активно использовать преимущества социально-экономического развития. Вместе с тем, «узкие» места», связанные в основном с факторными условиями, могут стать системным ограничением социально-экономического развития кластера и региона в целом.

Город Астрахань является крупным торгово-логистическим центром. В Астрахани размещены предприятия всех выделяемых в регионе отраслей специализации, включая объекты коммерческо-деловой сферы (финансы, кредит, страхование, оптовая торговля, операции с недвижимым имуществом, информатизация, связь). Развитию логистического кластера способствуют другие кластеры, созданные на территории Астраханской области, выступающие родственными и поддерживающими отраслями и формирующие спрос на его услуги, однако при отсутствии должной модернизации основных объектов транспортной инфраструктуры (общих и специализированных) и активного вовлечения региональной органов власти в целенаправленное развитие кластера данное взаимодействие не способно принести максимальный синергетический эффект.

В этой связи для повышения эффективности использования экономического потенциала региона и повышения управляемости агломерационных процессов, связанных с развитием транспортно-логистического кластера в качестве дальнейших необходимых мероприятий представляются: картирование транспортно-логистического кластера Астраханской области, определение границ кластера (выявление конкретных активных и пассивных участников кластера; определение взаимосвязей между ними), формализация кластера (создание ассоциации или другой формы кластерного сотрудничества через заключение соответствующего соглашения), выбор управляющего органа, определение системы управления кластером, разработка программы (стратегии) развития кластера на кратко- , средне- и долгосрочную перспективу.

[1] Объем мирового рынка транспортно-логистических услуг в период с 2015 с 2019 гг. увеличился и составил 3594,2 млрд. руб. при среднегодовом темпе роста 11,5% [4].

[2] К преимуществам коридора эксперты относят: двукратное сокращение сроков доставки грузов из Индии в Европу по сравнению с морским маршрутом через Суэцкий канал; увеличение в десятки раз контейнерного транзита по направлению Китай – ЕАЭС – Европа; уменьшение на 25% выбросов парниковых газов за счет сокращения пути (по сравнению с морскими перевозками). Согласно оптимистическому сценарию экспертов грузоперевозки в рамках коридора «Север – Юг» к 2030 г. составят 24,7 млн. тонн, увеличившись почти в пять раз – с 5,1 млн. тонн – по сравнению с 2020г. [12]

[3] Геостратегическая территория – это территория, имеющая существенное значение для обеспечения устойчивого социально-экономического развития, территориальной целостности и безопасности России, характеризующаяся специфическими условиями жизни и ведения хозяйственной деятельности.

[4] ОЭЗ действует на протяжении 49 лет. Основными направлениями деятельности резидентов являются судостроение, энергетика, агропромышленная и пищевая промышленность.

[5] В рамках проекта предполагается инженерная подготовка территории, строительство объектов водоснабжения, электроснабжения, газоснабжения, водоотведения, транспортной инфраструктуры; строительство производственно-эксплуатационной базы, пожарного депо и других объектов.

[6] На сегодняшний день количество овощехранилищ достигло 105 единицы. В 2021 году мощности единовременного хранения увеличились на 6 тыс. тонн и достигли 199 тыс. тонн [22].

Источники:

2. Портер М. Конкуренция. - М.: Вильямс, 2000. – 608 p.

3. Портер М. Международная конкуренция. Конкурентные преимущества стран. - М.: Интеллектуальная литература, 2021. – 948 p.

4. Севек В.К., Моргуш А.К.О. Моделирование оптимальной структуры транспортно-логистического кластера Республики Тыва // Научные труды Вольного экономического общества России. – 2019. – № 4. – c. 557-563.

5. Трегубов В.Н. Особенности формирования механизма обмена знаниями в логистическом кластере // Инновационная деятельность. – 2020. – № 2(53). – c. 65-73.

6. Хаиров Б.Г., Прокофьева Т.А., Клименко В.В. Кластерный подход к развитию логистической инфраструктуры и формированию интегрированной транспортно-логистической системы в Омской области // Экономический профессиональный журнал. – 2022. – № 2(2). – c. 54-68.

7. Халатян С.Г., Бойко О.Н. Анализ уровня развития и особенностей функционирования логистических кластеров в Китае // Вестник Ростовского государственного экономического университета (РИНХ). – 2021. – № 2(74). – c. 71-77.

8. Шагоян В.Х. Сетевые логистические кластеры в развитии национальной логистической системы российской федерации при цифровой трансформации экономики // Бизнес. Образование. Право. – 2021. – № 3(56). – c. 86-92. – doi: 10.25683/VOLBI.2021.56.305.

9. Транспортная стратегии Российской Федерации на период до 2030 года от 22 ноября 2008 года. Docs.cntd.ru. [Электронный ресурс]. URL: https://docs.cntd.ru/document/902132678?marker=6560IO (дата обращения: 23.06.2022).

10. Стратегия социально-экономического развития Самарской области на период до 2030 года. Economy.samregion.ru. [Электронный ресурс]. URL: https://economy.samregion.ru/upload/iblock/25a/Strategiya-SO_2030.pdf (дата обращения: 23.06.2022).

11. Международный транспортный коридор «Север – Юг»: создание транспортного каркаса Евразии/ Доклады и рабочие документы 21/5. Евразийский банк развития. [Электронный ресурс]. URL: https://eabr.org/upload/iblock/c69/EDB_2021_Report_5_INSTC_rus.pdf (дата обращения: 24.06.2022).

12. Управление Федеральной службы государственной статистики по Астраханской области и Республике Калмыкия. [Электронный ресурс]. URL: https://astrastat.gks.ru/folder/162748 (дата обращения: 10.07.2022).

13. Официальный сайт ОЭЗ ППТ «ЛОТОС». [Электронный ресурс]. URL: https://www.sezlotos.ru/about/sez-ppt-lotos (дата обращения: 21.06.2022).

14. Информационная система СПАРК. [Электронный ресурс]. URL: https://spark-interfax.ru/statistics/region/12000000000 (дата обращения: 10.07.2022).

15. Управление Федеральной службы государственной статистики по Астраханской области и Республике Калмыкия. [Электронный ресурс]. URL: https://astrastat.gks.ru/folder/162760 (дата обращения: 10.07.2022).

16. Управление Федеральной службы государственной статистики по Астраханской области и Республике Калмыкия. [Электронный ресурс]. URL: https://gks.ru/region/docl1112 (дата обращения: 10.07.2022).

17. Управление Федеральной службы государственной статистики по Астраханской области и Республике Калмыкия. [Электронный ресурс]. URL: https://astrastat.gks.ru/folder/162873 (дата обращения: 17.07.2022).

18. Управление Федеральной службы государственной статистики по Астраханской области и Республике Калмыкия. [Электронный ресурс]. URL: https://astrastat.gks.ru/folder/41533 (дата обращения: 17.07.2022).

19. Управление Федеральной службы государственной статистики по Астраханской области и Республике Калмыкия. [Электронный ресурс]. URL: https://astrastat.gks.ru/folder/138835 (дата обращения: 16.07.2022).

20. Основные показатели по сельскому хозяйству за 01.04.2022. Министерство сельского хозяйства и рыбной промышленности. [Электронный ресурс]. URL: https://msh.astrobl.ru/documents/document-16g5-356g-2c6g-30a (дата обращения: 17.07.2022).

21. Министерство сельского хозяйства и рыбной промышленности АО. [Электронный ресурс]. URL: https://msh.astrobl.ru/napravleniya-deyatelnosti/obzor-pererabatyvayushhei-promyslennosti (дата обращения: 16.07.2022).

22. Министерство сельского хозяйства и рыбной промышленности. Распоряжение Правительства Астраханской области от 16.03.2022 №269-п «О региональном по импортозамещению в Астраханской области на 2021-2024 годы». Msh.astrobl.ru. [Электронный ресурс]. URL: https://msh.astrobl.ru/documents/document-16g5-356g-0a0a-8i3 (дата обращения: 17.07.2022).

23. Закон Астраханской области от 25 декабря 2020 года N 115/2020-ОЗ «О Стратегии социально-экономического развития Астраханской области на период до 2035 года». Docs.cntd.ru. [Электронный ресурс]. URL: https://docs.cntd.ru/document/571051911 (дата обращения: 18.07.2022).

24. Аналитическое управление Аппарата Совета Федерации. Перспективы социально-экономического развития Астраханской области (по итогам Дней Астраханской области в Совете Федерации) // Аналитический вестник. – 2021. – № 14(774). – c. 82.

25. Распоряжение Правительства Российской Федерации от 27 ноября 2021 года №3363-р «Об утверждении Транспортной стратегии Российской Федерации до 2030 года с прогнозом на период до 2035 года». Mintrans.gov.ru. [Электронный ресурс]. URL: https://mintrans.gov.ru/ministry/targets/187/191/documents (дата обращения: 16.07.2022).

26. Akyelken N., Keller H. Framing the Nexus of Globalisation, Logistics and Manufacturing in Europe // Transport Reviews. – 2014. – № 6. – p. 674-690. – doi: 10.1080/01441647.2014.981885.

27. Halmare M., Jawarkar A., Mutreja S. Logistic market by model of transport and end us: Global opportunity analysis and industry forecast: 2017-2027. Marketresearch.com. [Электронный ресурс]. URL: https://www.marketresearch.com/Allied-Market-Research-v4029/Logistics-Mode-Transport-Railways-Airways-14457579 (дата обращения: 14.04.2022).

28. Hesse M., Rodrigue J.-P. The transport geography of logistics and freight distribution // Journal of Transport Geography. – 2004. – № 3. – p. 171-184. – doi: 10.1016/j.jtrangeo.2003.12.004.

29. Heuvel F., Rivera, L., Donselaar K., De Jong A., Sheffi Y., De Langen P., Fransoo J. Relationship between freight accessibility and logistics employment in US counties // Transportation Research Part A: Policy and Practice. – 2014. – № 1. – p. 91-105. – doi: 10.1016/j.tra.2013.11.002.

30. Institute for strategy and competitiveness. International cluster competitiveness profile. Isc.hbs.edu. [Электронный ресурс]. URL: https://www.isc.hbs.edu/competitiveness-economic-development/research-and-applications/Pages/iccp.aspx (дата обращения: 12.04.2022).

31. Karpun O.V. Creation of aviation transport and logistic clusters network // Intellectualization of logistics and supply chain management. – 2020. – № 2(2). – p. 7-15. – doi: 10.46783/smart-scm/2020-2-1.

32. Nolan Ch., Morrison Ed., Kumar I., Galloway H., Cordes S. Linking Industry and Occupation Clusters in Regional Economic Development // Economic Development Quarterly. – 2011. – № 1. – p. 26-35. – doi: 10.1177/0891242410386781.

33. Pisa N.M. Associated economy wide effects of transport and logistics clusters // Geojournal of Tourism and Geosites. – 2019. – № 4. – p. 1212-1226. – doi: 10.30892/gtg.27408-427.

34. Rivera L., Gligor D., Sheffi Y. The benefits of logistics clustering // International Journal of Physical Distribution & Logistics Management. – 2016. – № 3. – p. 242-268. – doi: 10.1108/IJPDLM-10-2014-0243.

35. Sheffi Y. Logistics clusters: delivering value and driving growth. - Cambridge, MA: MIT press, 2012. – 368 p.

36. Sheffi Y. Logistics Intensive Clusters: Global Competitiveness and Regional Growth. / In book: Handbook of Global Logistics. - New York: Springer Science + Business Media, 2013. – 463-500 p.

Страница обновлена: 14.01.2026 в 21:24:13

Download PDF | Downloads: 155 | Citations: 1

Development potential of logistics clusters in Russia: the Astrakhan region case

Tomashevskaya Y.N.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 12, Number 10 (October 2022)

Abstract:

The article is devoted to the development of logistics clusters. The main theoretical views concerning clusters in the economy and logistics clusters in particular are presented. The prospective regions of logistics cluster development in Russia have been studied. The analysis of the Astrakhan region's experience in the development of the transport and logistics sector is carried out. The prerequisites for the development of a logistics cluster have been studied. A rhombus model is constructed. This model is a comprehensive analytical tool for assessing the possibility of cluster development in a specific territory, characterizing the business environment of its formation. The analysis showed that the transport and logistics cluster of the Astrakhan region has favorable factorial conditions. Its strengthening is facilitated by related and supporting industries that form the demand for cluster services. Competition is moderate. Tourism, shipbuilding and aquaculture clusters have been created on the territory of the region; the oil and gas industry, the construction industry and wholesale trade have been developed. At the same time, several "bottlenecks" were discovered. Based on the conducted research, recommendations for improving the cluster and strengthening its role in the regional economy and positions at the federal level are presented. The conclusions obtained may be of practical importance for the regional development authorities of the Astrakhan region, as well as the Russian Federation in terms of analyzing the development potential of specific logistics clusters and implementing measures for their development.

Keywords: logistics clusters, Russian transport and logistics clusters, logistics cluster in the Astrakhan region, SEZ Lotos, rhombus model

JEL-classification: D04, R11, R12, R13

References:

Analiticheskoe upravlenie Apparata Soveta Federatsii. Perspektivy sotsialno-ekonomicheskogo razvitiya Astrakhanskoy oblasti (po itogam Dney Astrakhanskoy oblasti v Sovete Federatsii) [Analytical Department of the Apparatus of the Federation Council. Prospects for Socio-economic Development of the Astrakhan Region (based on the Results of the Astrakhan Region Days in the Federation Council)]. (2021). Analytical Journal (Analiticheskiy vestnik). (14(774)). 82. (in Russian).

Akyelken N., Keller H. (2014). Framing the Nexus of Globalisation, Logistics and Manufacturing in Europe Transport Reviews. 34 (6). 674-690. doi: 10.1080/01441647.2014.981885.

Halmare M., Jawarkar A., Mutreja S. Logistic market by model of transport and end us: Global opportunity analysis and industry forecast: 2017-2027Marketresearch.com. Retrieved April 14, 2022, from https://www.marketresearch.com/Allied-Market-Research-v4029/Logistics-Mode-Transport-Railways-Airways-14457579

Hesse M., Rodrigue J.-P. (2004). The transport geography of logistics and freight distribution Journal of Transport Geography. 12 (3). 171-184. doi: 10.1016/j.jtrangeo.2003.12.004.

Heuvel F., Rivera, L., Donselaar K., De Jong A., Sheffi Y., De Langen P., Fransoo J. (2014). Relationship between freight accessibility and logistics employment in US counties Transportation Research Part A: Policy and Practice. 59 (1). 91-105. doi: 10.1016/j.tra.2013.11.002.

Institute for strategy and competitiveness. International cluster competitiveness profileIsc.hbs.edu. Retrieved April 12, 2022, from https://www.isc.hbs.edu/competitiveness-economic-development/research-and-applications/Pages/iccp.aspx

Karpun O.V. (2020). Creation of aviation transport and logistic clusters network Intellectualization of logistics and supply chain management. (2(2)). 7-15. doi: 10.46783/smart-scm/2020-2-1.

Khairov B.G., Prokofeva T.A., Klimenko V.V. (2022). Klasternyy podkhod k razvitiyu logisticheskoy infrastruktury i formirovaniyu integrirovannoy transportno-logisticheskoy sistemy v Omskoy oblasti [A cluster approach to the development of logistics infrastructure and the formation of an integrated transport and logistics system in the Omsk region]. Ekonomicheskiy professionalnyy zhurnal. (2(2)). 54-68. (in Russian).

Khalatyan S.G., Boyko O.N. (2021). Analiz urovnya razvitiya i osobennostey funktsionirovaniya logisticheskikh klasterov v Kitae [Analysis of level of development and features of functioning of logistics clusters in China]. The journal «Vestnik of Rostov state university of economics». (2(74)). 71-77. (in Russian).

Meshalkin V. P., Prokofeva T.A. (2020). Formirovanie innovatsionnyh logisticheskikh klasterov v neftegazokhimicheskom komplekse Rossii [Forming of the innovation industrial-logistical clusters in the oilchemical complex of the Russia]. V tsentre ekonomiki. (1). 13-28. (in Russian).

Nolan Ch., Morrison Ed., Kumar I., Galloway H., Cordes S. (2011). Linking Industry and Occupation Clusters in Regional Economic Development Economic Development Quarterly. 25 (1). 26-35. doi: 10.1177/0891242410386781.

Pisa N.M. (2019). Associated economy wide effects of transport and logistics clusters Geojournal of Tourism and Geosites. 27 (4). 1212-1226. doi: 10.30892/gtg.27408-427.

Porter M. (2000). Konkurentsiya M.: Vilyams.

Porter M. (2021). Mezhdunarodnaya konkurentsiya. Konkurentnye preimuschestva stran M.: Intellektualnaya literatura.

Rivera L., Gligor D., Sheffi Y. (2016). The benefits of logistics clustering International Journal of Physical Distribution & Logistics Management. 46 (3). 242-268. doi: 10.1108/IJPDLM-10-2014-0243.

Sevek V.K., Morgush A.K.O. (2019). Modelirovanie optimalnoy struktury transportno-logisticheskogo klastera Respubliki Tyva [The structure modeling the transport and logistics cluster of the Republic of Tyva]. Scientific works of the Free Economic Society of Russia. 218 (4). 557-563. (in Russian).

Shagoyan V.Kh. (2021). Setevye logisticheskie klastery v razvitii natsionalnoy logisticheskoy sistemy rossiyskoy federatsii pri tsifrovoy transformatsii ekonomiki [Network logistics clusters in the development of the national logistics system of the Russian Federation in the digital transformation of the economy]. Business. Education. Law. (3(56)). 86-92. (in Russian). doi: 10.25683/VOLBI.2021.56.305.

Sheffi Y. (2012). Logistics clusters: delivering value and driving growth Cambridge, MA : MIT press.

Sheffi Y. (2013). Logistics Intensive Clusters: Global Competitiveness and Regional Growth New York: Springer Science + Business Media.

Tregubov V.N. (2020). Osobennosti formirovaniya mekhanizma obmena znaniyami v logisticheskom klastere [Characteristics of knowledge exchange mechanism formation in the logistics cluster]. Innovation activity. (2(53)). 65-73. (in Russian).