Анализ эффективности портфелей негосударственных пенсионных фондов и паевых инвестиционных фондов в Российской Федерации

Абрамов А.Е.1, Чернова М.И.2

1 Института прикладных экономических исследований Российской академии народного хозяйства и государственной службы при Президенте РФ, Национальный исследовательский университет - Высшая школа экономики, ,

2 Институт прикладных экономических исследований Российской академии народного хозяйства и государственной службы при Президенте РФ, ,

Скачать PDF | Загрузок: 73 | Цитирований: 13

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 2, Номер 1 (Январь-Март 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=23569269

Цитирований: 13 по состоянию на 05.09.2022

Аннотация:

Целью настоящего исследования являлось исследование факторов, позволяющих улучшить финансовые результаты и повысить эффективность инвестирования и управления портфелями пенсионных резервов и накоплений в Российской Федерации. В исследовании были разработаны ключевые подходы к анализу различных этапов принятия инвестиционных решений. Резервы повышения результативности в управлении портфелями пенсионных резервов и накоплений во многом предопределяются тем, насколько организован процесс выработки и принятия инвестиционных решений. На примере портфелей под управлением российских участников было показано, что решающую роль в их доходности играет распределение активов. Обобщены научные гипотезы, объясняющие влияние распределения активов на доходность и риски портфелей институциональных инвесторов по данным пенсионных портфелей под управлением НПФ и портфелей паевых инвестиционных фондов в России, оценена роль распределения активов в доходности и рисках их портфелей.

Ключевые слова: пенсионные накопления, негосударственные пенсионные фонды

JEL-классификация: E22, G11, G31, G23

Введение

Одним из препятствий развития накопительной пенсионной системы в Российской Федерации являются проблемы эффективности пенсионных портфелей и недостаток исследований в данной области. Актуальность данной работы состоит в попытке проанализировать основные вопросы и поиске путей повышения эффективности управления портфелями с точки зрения долгосрочной доходности и рисков.

Целью исследования является оценка потенциала различных стратегий портфельного инвестирования с точки зрения доходности и рисков. Основной задачей при этом стала оценка роли распределения активов, стратегий активного отбора активов и маркет-тайминга в доходности и рисках пенсионных фондов и коллективных инвестициях в России.

В нашем исследовании мы попытаемся понять, какое значение играет распределение активов в достижении доходности российских портфельных инвесторов. Для этого нами были проанализированы лучшие практики анализа декомпозиции доходности.

Исследование накопленного опыта в сфере анализа волатильности доходности пенсионных и взаимных фондов выявило несколько разных подходов к факторному анализу эффективности фондов. Один из них заключался в разложении доходности на внутренние компоненты, такие как активное управление, распределение активов, выбор ценных бумах, выбор времени для совершения операций на рынке. К числу таких подходов можно отнести исследования Brinson, Hood, Beebower (1986), Brinson, Singer, Beebower (1991), Sharpe (1992), Ibbotson, Kaplan (2000). Все эти исследования являются основоположниками теории изучения декомпозиции доходности. В них используются схожие подходы к факторному анализу, а результатом почти каждого из них является доминирование распределения активов над всеми остальными частями инвестиционного процесса и процесса принятий инвестиционных решений.

Такие нереалистичные результаты первых исследований породили волну критики в ответ. Позднее критика и научные споры стали результатом появления таких работ, как Hensel, Ezra, Ilkiw (1991), Vardharaj, Fabozzi (2007), Xiong, Ibbotson et al. (2010) и Aglietta, et al. (2012). Их основным отличием является включение еще одного дополнительного фактора, отказывающего влияние на доходность портфелей взаимных и пенсионных фондов. Таким фактором стал сам рынок, рыночные колебания. Было показано, что доходность фондов лишь наполовину зависит от решений, принимаемых при процессе инвестирования.

Введение рыночной компоненты породило еще один вопрос. Действительно ли распределение активов является самой важной частью инвестиционного процесса или активное управление в той же или даже большей мере влияет на результат? Первые работы показали, что распределение активов доминирует над всей остальной активностью. Однако применение новых более совершенных и корректных методов и включение рыночной компоненты показало, что это не так. В исследовании Xiong, Ibbotson et al. (2010) влияние активного управления и распределения активов оказались практически равны.

Таким образом, проведенный обзор наколенного опыта в сфере исследования декомпозиции доходности инвестиционных портфеле пенсионных и взаимных фондов показал, что распределение активов, несмотря на большую значимость и оказываемое влияние, не является доминирующим фактором. Кроме этого, доходность фондов сильно зависит от рыночных колебаний и во многом определяется именно ими. Относительно влияния внутреннего процесса принятия решений об инвестировании средств можно сказать, что распределение активов и активное управление являются неотъемлемой частью и оказывают примерно одинаковое влияние на результирующую эффективность фондов.

Основными задачи данной работы являлась оценка текущего положения процесса инвестирования пенсионных резервов и накоплений. Для этого в работе рассмотрены инвестиционные доходности и риски данной отрасли, а также проведен сравнительный анализ с зарубежными практиками реализации пенсионных систем. Анализ выявил относительную слабость российской пенсионной системы и позволил обобщить основные принципы инвестирования.

После этого был проведен анализ влияния распределения активов пенсионных накоплений и коллективных инвестиций на результаты их деятельности. Для этого на первом этапе были рассмотрены данные о результатах инвестиционных процессов негосударственных пенсионных фондов в 2013 году. Была произведена декомпозиция волатильности доходности негосударственных пенсионных фондов для определения влияния активного управления и долгосрочного распределения доходности. Под активным управлением в данном исследовании понималась гибкая корректировка весов активов в портфеле негосударственных пенсионных фондов.

Заключительным этапом исследования являлось изучение деятельности паевых инвестиционных фондов. Акции паевых инвестиционных фондов не могут входить в состав портфелей пенсионных накоплений, однако изучение их деятельности позволило лучше понять возможности портфельного управления в Российской Федерации.

1. Доходность и риски портфелей пенсионных резервов и накоплений в России

В соответствии с законодательством о пенсионной системе пенсионные сбережения в России могут принимать форму накоплений или резервов.

Под пенсионными накоплениями понимаются средства, аккумулируемые в пенсионной системе за счет обязательных страховых взносов на финансирование накопительной пенсии, взносов на софинансирование формирования пенсионных накоплений, результатов их инвестирования и некоторых иных целевых отчислений на цели пополнения пенсионных накоплений. Портфели пенсионных накоплений могут находиться под управлением Государственной управляющей компании (ВЭБа), частных управляющих компаний и негосударственных пенсионных фондов. Пенсионные накопления в ГУК распределяются между двумя портфелями – портфелем государственных ценных бумаг и так называемым «расширенным портфелем».

Пенсионные резервы представляют собой средства, которые работодатели и граждане добровольно перечислили в виде взносов в пенсионные планы и доходы от их инвестирования. В качества администратора пенсионных резервов выступают внегосударственные пенсионные фонды.

С точки зрения участников пенсионной системы пенсионные накопления в ГУК, частных управляющих компаниях и НПФ представляют собой пенсионные планы с установленными взносами. Профиль обязательств указанных пенсионных планов подразумевает, что участник пенсионного плана вправе рассчитывать на такой размер пенсии, который предопределяется размерами его взносов и результатами инвестирования данных средств. При этом государство гарантирует сохранность стоимости пенсионных взносов. Какова будет доля взносов в суммарных накоплениях на индивидуальных пенсионных счетах граждан в России при их выходе на пенсию, в настоящее время предположить сложно.

Однако, например, из опыта одного из крупнейших в мире американского пенсионного фонда CALPERS известно, что при 20- летнем периоде уплаты пенсионных взносов каждый доллар пенсионных выплат обеспечивается на 35 центов за счет пенсионных взносов и 65 центов – доходов от инвестирования. Это значит, что действующая в Российской Федерации гарантия сохранности пенсионных взносов при накопительной пенсии касается в среднем лишь 30-35% средств, накапливаемых на индивидуальных пенсионных счетах граждан. То есть, по своему размеру данная гарантия носит лишь символический характер.

Подобный механизм формирования профиля обязательств накопительной пенсии является источником потенциально серьезных социальных конфликтов в будущем. Большинство граждан морально не готово принимать на себя рыночные риски, особенно в условиях сильно волатильного российского фондового рынка. В настоящее время накопительные планы переносят на граждан рыночные риски инвестиций, что предполагает установление более жесткого контроля за прозрачностью и результативностью управления пенсионными активами.

В 2014 году по заказу Европейской комиссии, компанией Better Finance был представлен доклад по изучении частных пенсионных фондов в восьми странах европейского союза в 2000-2013 годах. Для этого была проанализирована среднегодовая реальная доходность суверенных пенсионных фондов за среднесрочный (до 9 лет) период и показатели риска в виде стандартного отклонения среднегодовой доходности. В целом, сравнительный анализ данных показателей выявил устойчивую позитивную реальную доходность. Анализ средней, минимальной и максимальной годовой доходности 31 иностранных пенсионных фондов для 20 портфелей с разной дюрацией использовался для выявления периодов положительной доходности. Так, доходность портфелей CALPERS постоянно превышала доходность портфелей высоконадежных корпоративных облигаций, что свидетельствует о высокой результативности управления портфелем данного фонда.

В целях оценки эффективности управления портфелями пенсионных резервов и накоплений мы рассчитали доходности и риски разных портфелей российских НПФ. Результаты анализа среднегодовой геометрической доходности и стандартного отклонения портфелей пенсионных резервов и накоплений в России показали, что в течение 9-летнего промежутка времени, начиная с момента появления накопительной пенсии в 2005 г. по 2013 гг., среднегодовая реальная доходность как расширенного портфеля ГУК, так и портфеля ее государственных ценных бумаг была отрицательной в размере -2,4% годовых и -2,6% годовых со стандартным отклонением соответственно 4,5% и 4,6%. Средние показатели реальной доходности по выборкам частных УК и НПФ, занимающихся управлениями портфелей пенсионных накоплений, также были отрицательными в размере -2,7% годовых и -2,6% годовых со значениями стандартного отклонения 15,3% и 13,1%. За тот же период средняя реальная доходность времени по пяти крупнейшим портфелям пенсионных резервов в НПФ была положительной в размере 0,1% при стандартном отклонении 4,7%. Можно сделать предположение, что более либеральный подход в сфере ограничений по составу и структуре пенсионных резервов по сравнению с пенсионными накоплениями способствовал тому, что средняя доходность по портфелям пенсионных резервов оказалась выше реальной доходности различных портфелей пенсионных накоплений.

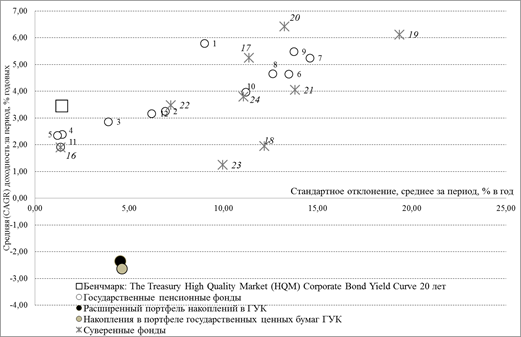

На рисунке 1 реальная доходность и риски портфелей пенсионных накоплений под управлением ГУК сопоставлены с аналогичными показателями суверенных и государственных пенсионных фондов за рубежом в 2005-2013 гг. При относительно умеренных рисках портфелей пенсионных накоплений ГУК, они заметно уступали зарубежным суверенным и государственным пенсионным фондам по показателю доходности. На данном периоде времени реальная доходность российских портфелей пенсионных накоплений была на 5-6 процентных пункта ниже аналогичных показателей у зарубежных суверенных и государственных пенсионных фондов.

Рисунок 1. Реальная среднегеометрическая доходность и риски государственных пенсионных фондов за период 2005-2013 гг. (% годовых)

Источник: расчеты авторов по данным статистики OECD и отчетности разных пенсионных фондов

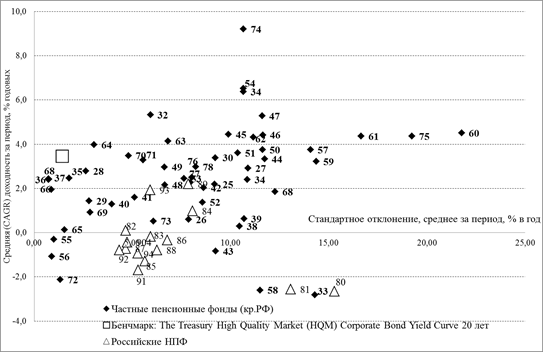

На рисунке 2 реальная доходность и риски портфелей пенсионных резервов и накоплений под управлением российских частных управляющих компаний и НПФ сопоставлены с аналогичными показателями корпоративных и индивидуальных пенсионных фондов за рубежом в 2005-2013 гг. Российские портфели уступали зарубежным аналогам, прежде всего, по показателю реальной доходности. Реальная доходность российских портфелей пенсионных накоплений была примерно на 5 процентных пункта ниже аналогичных показателей у зарубежных пенсионных фондов.

Рисунок 2. Реальная среднегеометрическая доходность и риски корпоративных и негосударственных пенсионных фондов за период 2005-2013 гг. (% годовых)

Источник: расчеты авторов по данным статистики OECD и отчетности разных пенсионных фондов

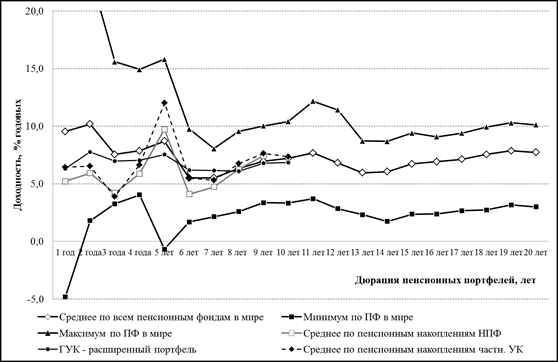

Одним из существенных факторов низкой доходности пенсионных резервов и накоплений в России является повышенный уровень инфляции в России по сравнению с теми странами, чьи пенсионные фонды использовались в качестве сравнения. На рисунке 3 представлено соотношение по номинальной доходности в местных валютах крупнейших российских портфелей пенсионных накоплений с аналогичными показателями 31 иностранных фондов. Показатели доходности портфелей – расширенного под управлением ГУК, средних значений по портфелям пенсионных накоплений в НПФ и частных управляющих компаниях на диапазоне от 4 до 10 лет - находятся близко к средней номинальной доходности по выборке из 31 иностранного пенсионного фонда.

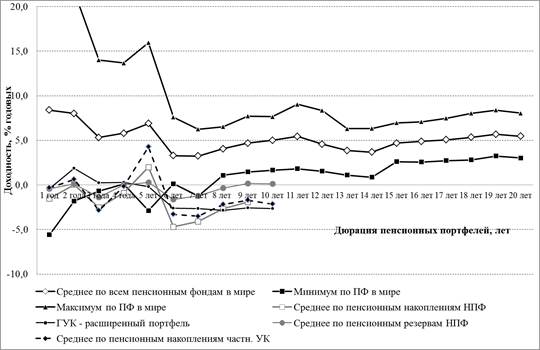

Значительно слабее получаются результаты российских портфелей пенсионных накоплений при сравнении по реальной доходности – рисунок 4. Показатели российских портфелей идут вровень или даже хуже самых минимальных показателей реальной доходности выборки из иностранных пенсионных фондов. Это свидетельствует о том, что текущий уровень инфляции в России пока не позволяет добиваться приемлемых по сравнению с зарубежными аналогами результатов по доходности пенсионных портфелей. Более того, пока еще не решена проблема выхода в зону положительной реальной доходности.

Рисунок 3. Номинальная доходность портфелей с различной дюрацией, % годовых

Источник: расчеты авторов по данным статистики OECD и отчетности разных пенсионных фондов

Рисунок 4. Реальная доходность портфелей с разной дюрацией (% годовых)

Источник: расчеты авторов по данным статистики OECD и отчетности разных пенсионных фондов

Анализ требований к составу и структуре активов пенсионных накоплений и резервов в Российской Федерации выявил серьезные вопросы с точки зрения их обоснованности и эффективности. Многие ограничения состава и структуры носят во многом условный и противоречивый характер. Это означает, что постепенный отказ от них, переход к стандартам разумного инвестора и ввод жестких механизмов раскрытия информации и оценки эффективности управления позволил бы снять искусственные барьеры для принятия инвестиционных решений с большей ответственностью администраторов пенсионных планов.

Предположения о снижении склонности к рискам НПФ подтверждают данные таблицы 1.

Таблица 1

Структура портфеля пенсионных накоплений НПФ, %

|

|

2007

|

2008

|

2009

|

2010

|

2011

|

2012

|

2013

|

|

Денежные средства и

депозиты

|

7,3

|

6,4

|

22,7

|

16,6

|

28,1

|

46,37

|

40,74

|

|

Государственные ценные

бумаги РФ

|

5,6

|

2,0

|

3,3

|

2,5

|

5,4

|

2,62

|

4,33

|

|

Региональные облигации

|

18,8

|

15,2

|

18,4

|

12,1

|

7,2

|

7,06

|

5,74

|

|

Корпоративные облигации

|

38,2

|

46,7

|

39,8

|

51,2

|

46,4

|

33,96

|

36,26

|

|

Акции

|

27,3

|

11,6

|

13,5

|

13,3

|

8,4

|

6,32

|

6,37

|

|

Ипотечные ценные бумаги

|

0,0

|

0,1

|

0,2

|

0,5

|

0,0

|

0,34

|

2,71

|

|

Паи иностранных

индексных фондов

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

0,00

|

0,00

|

|

Ценные бумаги

международных финансовых организаций

|

0,0

|

0,0

|

0,0

|

0,0

|

0,4

|

0,30

|

0,28

|

|

Прочее

|

2,9

|

18,0

|

2,1

|

3,8

|

4,1

|

3,04

|

3,57

|

|

Всего

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

В структуре пенсионных накоплений НПФ вложения в акции сократились с 27,3% в 2007 г. до 6,37% в 2013 г. В то же время доля депозитов и денежных средств в указанных портфелях пенсионных накоплений выросла с 7,3% в 2007 г. до 40, 74% в 2013 г. Это также связано с популярностью стратегии размещения пенсионных накоплений на счетах кэптивных банков, позволявшая косвенным образом использовать данные схемы для финансирования непрозрачных инвестиционных проектов [1].

2. Анализ распределения активов пенсионных накоплений негосударственными пенсионными фондами

Эмпирический анализ доходности накоплений в негосударственных пенсионных фондах заключался в построении и оценке кросс-секционных моделей регрессии. Он был проведен в соответствии с мировой практикой анализа декомпозиции доходности на основные факторы: рыночная доходность, добавочная доходность от распределения активов и добавочная доходность от активного управления. Для осуществления такого анализа была составлена база данных, состоящая из годовых доходностей и весов основных классов активов 120 негосударственных пенсионных фондов Российской Федерации в 2013 г. После этого были выбраны индексные портфели для отражения волатильности каждого класса и собраны данные об их значениях в 2013 году (табл.2).

Таблица 2

Классы активов, входящие в состав портфелей пенсионных накоплений негосударственных пенсионных фондов РФ и их индексные портфели

|

Класс активов

|

Индексный портфель

|

Тикер Bloomberg

|

|

Государственные ценные бумаги Российской

Федерации

|

Индекс государственных облигаций России

ММВБ

|

RGBITR

|

|

Государственные ценные бумаги субъектов

Российской Федерации

|

Индекс рынка муниципальных облигаций ММВБ

|

MICEXMBT

|

|

Облигации российских эмитентов (помимо

облигаций, являющихся федеральными гос. ценными бумагами и гос. ценными

бумагами субъектов РФ)

|

Индекс корпоративных облигаций ММВБ

|

MIXCBITR

|

|

Акции российских эмитентов, созданных в

форме открытых акционерных обществ

|

Индекс ММВБ

|

INDEXCF

|

|

Ипотечные ценные бумаги, выпущенные в соответствии

с законодательством Российской Федерации об ипотечных ценных бумагах

|

Индекс цен на недвижимость в Москве

|

RURRPRC

|

|

Денежные средства в банковских депозитах

|

Средняя ставка по депозитам

|

-

|

|

Денежные средства на счетах в кредитных

организациях

|

Индикативная взвешенная ставка

однодневных рублевых кредитов (депозитов) - RUONIA INDEX

|

RUONIA

|

|

Ценные бумаги международных финансовых

организаций

|

MSCI World Index

|

MXWO

|

|

Прочие активы

|

-

|

-

|

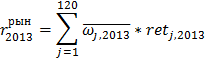

Следуя подходу Xiong, Ibbotson и др. (2010) для проведения кросс-секционного анализа не требуется предварительная очистка данных от рыночных колебаний. Это можно показать, если произвести декомпозицию доходности негосударственных пенсионных фондов на три основные составляющие:

![]()

![]()

где:

![]() – рыночная доходность, характеризующая базовую доходность от

присутствия НПФ i

на рынке в год t;

– рыночная доходность, характеризующая базовую доходность от

присутствия НПФ i

на рынке в год t;

![]() – фактическая историческая доходность НПФ i в год t;

– фактическая историческая доходность НПФ i в год t;

![]() – фактическая доходность НПФ i в год t, очищенная от рыночных

колебаний;

– фактическая доходность НПФ i в год t, очищенная от рыночных

колебаний;

![]() – доходность от активного управления

портфелем НПФ i в год t.

– доходность от активного управления

портфелем НПФ i в год t.

Если зафиксировать период и рассматривать только 2013 год, то с учетом того, что рыночная доходность едина для всех фондов по определению, получаем:

![]()

Под активным управлением в данном исследовании понимается гибкая корректировка весов активов в портфеле негосударственных пенсионных фондов. Данный процесс в исследовании различается с остальными частями инвестиционного процесса: выбором долгосрочного распределения активов и корректировкой набора ценных бумаг внутри выбранного класса активов.

При оценке такой модели значение полученного коэффициента детерминации характеризует ту долю кросс-секционной волатильности доходности фондов, которую можно объяснить различиями в активном управлении активами. Исключение из модели рыночной доходности не приведет к изменениям в результате. Поэтому для нахождения зависимости между активным управлением активами и фактической доходностью инвестиционных портфелей фондов была произведена оценка модели регрессии, имеющей следующий вид:

![]()

Для определения влияния на волатильность доходности распределения актива была произведена оценка одномерной модели регрессии вида:

![]()

В качестве рыночной доходности был взят средний по выборке портфель, который представляет собой «доступный» всех участников набор активов и «доступную» всем участникам доходность. Поэтому в качестве весов классов активов, входящих в рыночный портфель, были использованы усредненные веса по всей выборке фондов. Рыночная доходность была вычислена по формуле:

где ![]() – средний по выборке фондов вес класса

активов j в год t, а

– средний по выборке фондов вес класса

активов j в год t, а ![]() – доходность индексного портфеля для

класса активов j в год t.

– доходность индексного портфеля для

класса активов j в год t.

Доходность от активного управления накоплениями была определена как доходность портфеля, состоящего из выбранных индексов для каждого класса актива, с историческими весами в фактическом портфеле фондов. Таким образом, разница между фактической доходностью и построенным рядом отражает портфели, которые основаны на одинаковых весах активов и различаются набором ценных бумаг. Добавочная доходность от активного управления определяется как:

где ![]() – фактический вес класса активов j фонда i в год t.

– фактический вес класса активов j фонда i в год t.

Такой подход к декомпозиции доходности был предложен из-за отсутствия временных рядов достаточной глубины и невозможности проведения анализа стиля НПФ на основе его исторической деятельности. В этом заключается основное отличие предложенного исследования от статей Xiong, Ibbotson и др. (2010) и Aglietta и др. (2012).

Анализ статистики данных по весам классов активов среди всей выборки негосударственных пенсионных фондов показал, что в среднем наибольший вес имеют облигации российских эмитентов за исключением государства и субъектов РФ. Однако выявленные большие стандартные отклонения являются индикатором того, что негосударственные пенсионные фонды применяют разные стратегии инвестирования и имеют различные подходы к активному управлению активами.

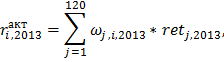

Построенная доходность от активного управления и фактическая доходность негосударственных пенсионных фондов в 2013 году представлена на рисунке 5. На нем показано, что основное облако доходностей расположено вдоль луча, выходящего из начала координат под углом 45° за исключением выбросов. Отдельно отмечены НПФ, для которых более 30% и более 50%, соответственно, составил вес категории «прочие активы». Для этого класса активов нет соответствующего индексного портфеля, поэтому фонды с большой долей вложений в него будут рассматриваться в общей выборке, и будут получены оценки без их учета.

Рисунок 5. Фактическая доходность и доходность от активного управления в 2013 г., %.

Источник: расчеты авторов исследования

Результаты оценки моделей регрессии отображены в таблице 3. Первая оценённая модель включала в себя все полные наблюдения, которые остались после удаления пропущенных данных. Всего в конечном итоге в модель вошло 89 негосударственных пенсионных фондов. Из-за наличия в выборке фондов, для которых значение веса класса «Прочие активы» более 30%, была оценена модель без учета таких фондов. Введение таких фондов в модель подразумевает определение индексного портфеля, однако состав прочих активов неизвестен, и подобрать его затруднительно. Поэтому оценка модели проводилось без бэнчмарка для этого класса. Это может оказывать влияние на смещение результатов, особенно для фондов, которые преимущественно инвестируют в этот класс активов. Поэтому в сокращенную модель вошло 82 фонда. Анализ модели, в которую включены только негосударственные пенсионные фонды с весом класса «Прочие активы» менее 50%, не отображено в таблице, так как результаты ее оценки не имеют значимых отличий от сокращённой модели с 82 фондами.

Таблица 3

Кросс-секционный анализ декомпозиции доходности НПФ в 2013 г.

|

|

Вся выборка НПФ

|

НПФ, «Прочие

активы»<30%

|

|

Количество полных

наблюдений после очистки

| ||

|

|

89

|

82

|

|

Значение коэффициента

детерминации, %

| ||

|

Добавочная доходность от рыночного активного

управления активами

|

24,29

|

25,32

|

|

Добавочная доходность от распределения активов

|

64,02

|

89,34

|

|

Эффект взаимодействия

|

11,69

|

-14,66

|

|

Итого

|

100

|

100

|

Оценка моделей показала, что включение или исключение из расчетов негосударственных пенсионных фондов с портфелем, состоящим минимум на треть из прочих активов, не влияет на результаты исследования влияния активного управления. В обеих моделях примерно четверть волатильности доходности портфелей НПФ можно объяснить именно активным управлением, то есть различием в выборе ценных бумаг внутри классов активов, временем совершения сделок и т.п. Исключение фондов-выбросов по исходным данным привело лишь к небольшому росту коэффициента детерминации (с 24,29% в расширенной модели до 25,32% в сокращенной), что говорит об устойчивости полученных результатов для этого фактора.

Распределение активов в данных моделях определяется влиянием остаточной доходности после вычета смоделированной доходности от активного управления на фактическую доходность НПФ после их очистки от рыночного влияния. При этом, очистку можно не производить, так как она заключается в вычитании из ряда фактических доходностей одной и той же константы для каждого фонда.

Распределение активов по оценкам полной модели позволяет объяснить около двух третей волатильности доходности негосударственных пенсионных фондов. Такой высокий результат можно объяснить важностью принятия решения о долгосрочном распределении активов в сфере инвестирования пенсионных средств. Специфика этого процесса заключается в инвестировании на долгий срок с целью сохранения средств, а не получения краткосрочной прибыли, как это может происходить для частных инвесторов или взаимных фондов. Поэтому ценность принятия рационального и продуманного решения об инвестиционной политике повышается в случае НПФ.

Эффект взаимодействия не был рассчитан с использованием эконометрического анализа. По аналогии с подходом, принятым в статье Xiong, Ibbotson и др. (2010), он был введен в виде значения, которое является добавочным для равенства суммы коэффициентов детерминации 100%. Он показывает, что сочетание решений об активном управлении и распределении активов не всегда можно суммировать. Иногда они дают эффект синергии и тогда эффект взаимодействия положительный, а иногда противоречат друг другу или имеют расхождения и эффект взаимодействия отрицательный. Кроме того в значение эффекта взаимодействия могут входить все неучтенные факторы и погрешности модели.

Таким образом, было показано, что для портфелей накоплений в негосударственных пенсионных фондах наибольшее значение имеет принятие решения о долгосрочном распределении активов и построении долгосрочной инвестиционной стратегии. Однако активное управление активами, выбор ценных бумаг внутри классов активов и времени совершения сделок на рынке также является значимым процессом для инвестиционной деятельности.

3. Эмпирический анализ доходности паевых инвестиционных фондов

Паевые инвестиционные фонды не могут приобретаться в портфели пенсионных накоплений, однако изучение их деятельности позволяет лучше понять возможности портфельного управления в Российской Федерации. Поэтому целесообразным является изучение их опыта с целью достижения лучшего понимания проблем портфельного управления пенсионными фондами.

Эмпирический анализ доходности паевых инвестиционных фондов РФ был основан на выделении и исследовании влияния активного управления, по которым подразумевался выбор ценных бумаг внутри классов активов и выбор времени совершения сделок на рынке. Активное управление наравне с перечисленными видами деятельности включает в себя коррекцию весов классов активов и обоснованное отклонение от долгосрочных весов, определяемых в долгосрочной инвестиционной политике фонда. Для осуществления такого анализа была составлена база данных, состоящая из годовых доходностей и весов основных классов активов 310 паевых инвестиционных фондов Российской Федерации за период с 2009 по 2014 годы. После этого были выбраны индексные портфели для отражения волатильности каждого класса активов (таблица 4).

Таблица 4

Состав инвестиционных портфелей паевых инвестиционных фондов РФ и их индексные портфели для каждого класса активов

|

Класс активов

|

Индексный портфель

|

Тикер Bloomberg

|

|

Денежные средства

|

Средняя ставка по депозитам

|

RRDR1 CMPN Curncy

|

|

Государственные ценные бумаги Российской

Федерации

|

Индекс государственных облигаций России

|

RGBI Index

|

|

Государственные ценные бумаги субъектов

Российской Федерации

|

Индекс муниципальных облигаций ММВБ

|

MICEXMBС Index

|

|

Муниципальные ценные бумаги

| ||

|

Корпоративные облигации

|

Индекс корпоративных облигаций ММВБ

|

MIXCBITR Index

|

|

Акции обыкновенные и депозитарные

расписки

|

Индекс ММВБ

|

INDEXCF Index

|

|

Акции российских

эмитентов, созданных в форме закрытых акционерных обществ

| ||

|

Акции привилегированные

|

Составленный

композитный индекс из 6 привилегированных акций, входящих в индекс РТС

| |

|

Паи ПИФов

|

Средняя доходность паев на основе исторических данных

за исследуемый год

| |

|

Ценные бумаги международных финансовых

организаций

|

Индекс MSCI World

|

MXWO

|

|

Недвижимое имущество

|

Индекс цен на

недвижимость в Москве

|

RURRPRC Index

|

|

Имущественные права

|

Russia

GDP Real Estate Renting and Business Activities

|

RUGCREAL Index

|

|

Строящиеся объекты недвижимости

|

Индекс строительных

контрактов РФ

|

RUCCBRL Index

|

|

Денежные требования, обеспеченные

ипотекой

|

Общий индекс GPR

Russia

|

GGENRULC Index

|

|

Иное (дебиторская задолженность и иные

материальные ценности)

|

Индекс ММВБ

|

INDEXCF Index

|

Декомпозиция доходности была произведена аналогичным образом. Отличием является межвременной анализ стиля ПИФ на основе его исторической деятельности. Анализ статистики весов различных классов активов в портфелях фондов выявил существенные различия в инвестиционных стратегия. Например, для таких классов активов, как акции российских эмитентов, корпоративные облигации, ценные бумаги международных финансовых организаций стандартное отклонение составило 25% и более за каждый год рассматриваемого периода. Волатильность веса ценных бумаг международных финансовых организаций, имущественных прав и государственных облигаций наращивалась на протяжении всего периода анализа. В то же время разброс инвестиций в паи ПИФов и привилегированные акции сокращался. Это говорит о том, что фонды по-разному реагировали на изменение внешней среды и наращивали различные части инвестиций, корректируя при этом инвестиционную стратегию.

Рыночная доходность имеет важное значение при проведении межвременного анализа. Ее изменения позволяют отслеживать «средние» колебания рынка по выборке фондов. Очистка доходности ПИФов при включении в модель регрессии двух и более лет становится необходимости. В противном случае результаты будут смещены и значительно завышены, как это произошло в работе Brinson et al (1986, 1991) Таким образом, для нахождения влияния активного управления активами, а также выбора ценных бумаг, необходимо рассмотреть модель регрессии, которая имеет следующий вид:

![]()

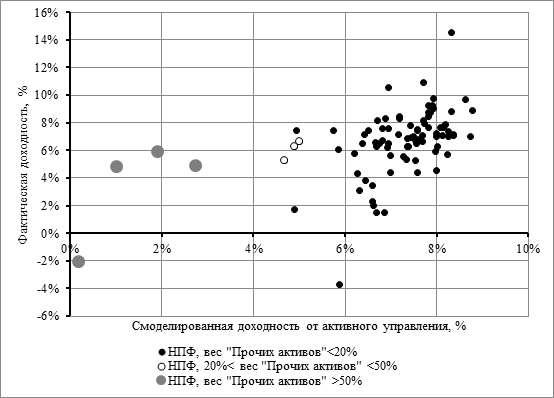

Очистка фактической доходности от рыночной позволяет избежать смещения оценок. Ни рисунке 6 представлен сравнительный анализ коэффициентов детерминации, полученных после оценки модели регрессии вида для всей выборки и открытых, и интервальных ПИФов и закрытых ПИФов в отдельности.

Рисунок 6. Сравнительный анализ влияния очистки фактической доходности ПИФов от рыночной доходности в 2009-2014 гг (коэффициент детерминации, %)

Источник: расчеты авторов

Можно отметить, что для всей выборки и открытых и интервальных ПИФов использование очистки позволяет снизить влияние ежегодной корректировки весов в инвестиционном портфеле. Это может говорить о том, что доходность таких ПИФов в среднем повторяет по своей динамике поведение рынка. Именно поэтому для ОиИПИФов удалось построить смоделированную доходность с использованием рыночных бенчмарков так, что она практически повторяла поведение фактической доходности. Для закрытых ПИФов это неверно. Причиной этому может быть достаточно малое количество наблюдений в выборке.

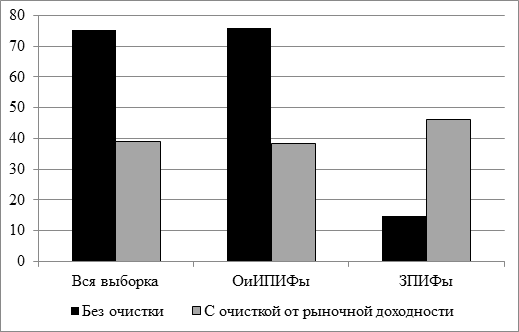

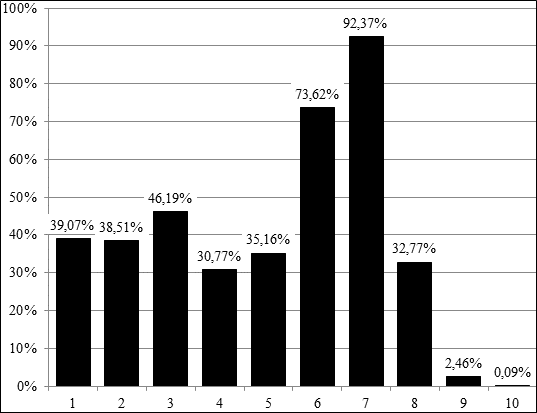

Результаты оценки моделей регрессии пула представлены на рисунке 7. В качестве зависимой переменной использовалась фактическая доходность ПИФов, очищенная от рыночной доходности. На рисунке показаны оценки коэффициентов детерминации. На первом этапе исследования деление паевых инвестиционных фондов на инвестиционные стили производилось с учетом заявленных самими фондами данных. После проведенной очистки от фондов с неполными наблюдениями были оценены регрессии для 9 основных категорий.

|

Обозначения (в скобках количество ПИФов в выборке): | |

|

1. Вся

выборка ПИФов (1566)

|

7.

ОиИПИФы денежного рынка (23)

|

|

2. ОиИПИФы

(1486)

|

8. ОиИПИФы

смешанные (300)

|

|

3. ЗПИФы

(80)

|

9. ОиИПИФы

фондов (82)

|

|

4. ОиИПИфы

акций (732)

|

10. ИПИФы

товарные (15)

|

|

5. ОиИПИФы

индексные (116)

|

11. ЗПИФы

(80)

|

|

6. ОиИПИФы

облигаций (218)

|

|

Рисунок 7. Анализ влияния выбора ценных бумаг на фактическую доходность ПИФов в 2009-2014 гг. (%)

Источник: расчеты авторов

В целом по всей выборке паевых инвестиционных фондов за весь исследуемый период активное управление в виде коррекции весов классов активов на ежегодной основе в зависимости от условий рынка объясняло около 39% волатильности исторической доходности. Это говорит о том, что в среднем для ПИФов в России распределение активов и оперативное изменение весов классов активов имеет достаточно весомое значение в условиях изменяющегося рынка. Коррекция весов классов активов объясняет около 73% и 92% для открытых и интервальных ПИФов облигаций и денежного рынка, соответственно. Такое высокое значение говорит о важном значении гибкой корректировки инвестиционной стратегии в этих фондах. Вместе с этим, интервальные и ОиИПИФы фондов не меняли распределение своих активов между различными классами, что привело к снижению значимости этого вида инвестиционной деятельности практически к 0.

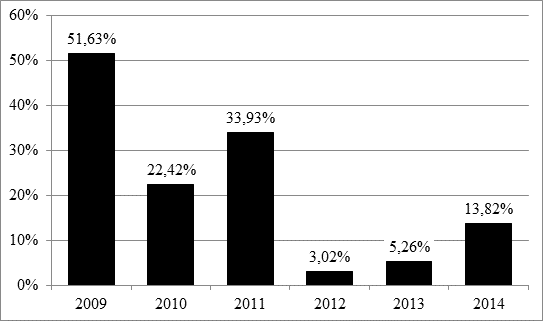

Расширение выборки во времени с 2009 по 2014 гг. позволило произвести межвременной анализ данных. Результаты оценки кросс-секционных регрессий за каждый год представлены на рисунке 8. В выборку в каждый год вошло от 221 до 287 ПИФа.

Рисунок 8. Межвременные оценки значимости активного перераспределения весов.

Источник: расчеты авторов

Из рисунка видно, что в 2012 и 2013 годы перераспределение весов активов в портфеле и подобное активное управление имело сравнительно меньший вес. Это может говорить о том, что фонды в эти годы не меняли инвестиционную стратегию глобально, а лишь перераспределяли средства внутри каждого класса активов по отдельности. То есть, в наиболее «спокойные» годы для экономики (посткризисные годы уже прошли, кризисный 2014 год еще не начался) ПИФы стремились не менять резким и кардинальным образом свою стратегию для снижения своих издержек. Можно предположить, что они считали выбранные ими в 2011 году стратегии перераспределения весов оптимальными и, в какой-то мере, долгосрочными. Однако 2014 год вывел экономику из равновесия, наблюдалось некоторое увеличение волатильности финансового рынка. Это вызвало волну корректировок активов между различными классами. В частности, как было показано выше, уход из акций российских эмитентов и диверсификация с помощью международных ценных бумаг.

Таким образом, было показано, что для паевых инвестиционных фондов активное управление в среднем, имеет достаточно весомую объяснительную силу. Однако в период с 2012 по 2013 годы этот процесс объяснял менее 5% волатильности доходности портфелей. Кроме того, при межвременном анализе также можно выделить категории фондов, для которых активное управление доминируется распределением активов. В последние 3 года на фоне снижения влияния активного управления наибольшее значение принимает долгосрочное распределение активов и построение долгосрочной инвестиционной стратегии. Полученные результаты подтверждают неотъемлемость каждой части инвестиционного процесса.

Заключение

Целью настоящего исследования являлось исследование факторов, позволяющих улучшить финансовые результаты и повысить эффективность инвестирования и управления портфелями пенсионных резервов и накоплений в Российской Федерации. В ходе исследования были выявлены следующие наиболее важные закономерности.

Большинство пенсионных фондов за рубежом приносили положительную реальную доходность, что в значительной мере объясняется умеренным уровнем инфляции в анализируемых странах.

Фактический уровень раскрытия информации о доходности и рисках инвестирования пенсионных портфелей в мире остается низким. Данная проблема является особенно актуальной для России и, прежде всего, пенсионных резервов, находящихся под управлением НПФ. Действующий уровень раскрытия информации о портфелях пенсионных накоплений и резервов не позволяет в полной мере судить об их эффективности.

На основании обзора научных работ по теме распределения активов институциональных инвесторов нами было сформулировано предположение о том, что распределение активов и активное управление являются неотъемлемой частью и оказывают примерно одинаковое влияние на результирующую эффективность фондов. Проведенное нами эмпирическое исследование показало, что по выборке накопительных портфелей негосударственных пенсионных фондов в России в 2013 г. распределение активов по оценкам полной модели позволяет объяснить около двух третей волатильности их доходности. Столь высокий по сравнению с ожидаемым результат можно объяснить важностью принятия решения о долгосрочном распределении активов в сфере инвестирования пенсионных средств. Это предопределяет особую значимость вопросов распределения активов в управлении портфелями пенсионных накоплений и наличия у их администраторов достаточных прав в выборе тех или иных инвестиционных активов.

Альтернативные расчеты по выборке паевых инвестиционных фондов в 2009-2014 гг. показали, что активное управление в виде ежегодной корректировки долгосрочных весов активов в портфеле объясняло около 40% волатильности исторической доходности их портфелей. То есть в среднем для ПИФов в России за весь период активное управление и распределение активов имеют одинаковое влияние. Однако межвременной анализ показал, что в периоды относительной стабильности экономики (2012-2013 гг.) активное управление объясняло менее 5% волатильности доходности. Это подтверждает выводы, полученные за 2013 год для НПФ.

Данные результаты свидетельствуют в пользу того, что при формировании портфелей пенсионных резервов и накоплений основное внимание целесообразно уделять подходам именно к распределению активов, предоставив их управляющим необходимые права в оперировании разнообразными классами инвестиционных активов, в том числе на глобальных рынках капитала.

[1] С 1 июля 2014 г. Банк России ограничил возможности применения данной схемы, ограничив список доступных банков для размещения пенсионных накоплений 34 кредитными организациями. Однако данная мера не гарантирует полного отказа управляющих пенсионными накопления от реализации серых схем инвестирования через депозиты в указанных банках.

Источники:

2. Brinson G. P., Singer B. D., Beebower G. L.Determinants of Portfolio Performance II: An Update// Financial Analysts Journal. —1991. —Vol. 47. —No 3: —P. 40-48.

3. Brinson G. P., Hood L. R., Beebower G. L.Determinants of portfolio performance// Financial Analysts Journal. —1986. —Vol. 42. —No 4. —P. 39–44.

4. Towards Sustainable Investment & Operations. Making Progress: CalPERS Report 2014 [Электронный ресурс].

5. Hensel C. R., Ezra D. D., Ilkiw J. H.The Importance of the Asset Allocation Decision// Financial Analysts Journal. —1991. —Vol. 47. —No. 4. —P. 65-72.

6. Ibbotson R. G., Kaplan P. D.Does Asset Allocation Policy Explain 40, 90, or 100 Percent of Performance?. —Financial Analysts Journal. —2000. —Vol. 56. —No 1. —P. 26-33.

7. Pension Savings: The Real Return: A Research Report by BETTER FINANCE for All (2014 Edition).

8. Sharpe W. F.Policy Asset Mix, Tactical Asset Allocation, and Portfolio Insurance// Active Asset Allocation, State-of-the-Art Portfolio Policies, Strategies & Tactics. —Probus Publishing Company, 1992. —P. 115-133.

9. Sharpe W. F.Asset allocation: Management style and performance measurement// Journal of Portfolio Management. —1992. —Vol. 18. —No 2. —P. 7–19.

10. Vardharaj R., Fabozzi F. J.Sector, Style, Region: Explaining Stock Allocation Performance// Financial Analysts Journal. —2007. —Vol. 63. —No 3. —P. 59-70.

11. The Equal Importance of Asset Allocation and Active Management/ J. X. Xiong, R. G. Ibbotson, T. M. Idzorek, P. Chen // Financial Analysts Journal. —2010. —Vol. 66. —No 2. —P. 1-9.

12. Федеральный закон от 24.07.2002 No 111-ФЗ «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации»(ред. от 01.12.2014).

Страница обновлена: 22.02.2026 в 07:27:11

Download PDF | Downloads: 73 | Citations: 13

Analiz effektivnosti portfeley negosudarstvennyh pensionnyh fondov i paevyh investitsionnyh fondov v Rossiyskoy Federatsii

Abramov A.E., Chernova M.I.Journal paper

*

Volume 2, Number 1 (January-March, 2015)

JEL-classification: E22, G11, G31, G23