Развитие системы негосударственного пенсионного обеспечения как фактор повышения устойчивости пенсионной системы

Кравченко Е.В.1

1 Ростовский государственный экономический университет, Россия, Ростов

Скачать PDF | Загрузок: 95 | Цитирований: 11

Статья в журнале

Экономика труда (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 10 (Октябрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44389392

Цитирований: 11 по состоянию на 30.01.2024

Аннотация:

В современных социально-экономических условиях вопросы финансовой устойчивости пенсионной системы продолжают оставаться весьма актуальными. Вызовы, стоящие перед отечественной пенсионной системой, а именно, старение населения, снижение экономической активности, расширение сектора теневой экономики и др., обусловили необходимость активизации развития негосударственного пенсионного обеспечения. В статье раскрываются особенности организации негосударственного пенсионного обеспечения в России, приводится анализ деятельности негосударственных пенсионных фондов, предлагаются возможные направления развития негосударственного пенсионного обеспечения с использованием положительного зарубежного опыта.

Ключевые слова: негосударственное пенсионное обеспечение, негосударственные пенсионные фонды, пенсионные накопления, гарантированный пенсионный план

JEL-классификация: H55, H75, J26, J32

Введение. В современных социально-экономических условиях, характеризующихся ухудшением демографической ситуации, снижением экономической активности, ростом безработицы, расширением сектора теневой экономики, проблемы национальных пенсионных систем, в том числе и отечественной, обостряются и требуют поиска новых направлений укрепления их финансовой устойчивости. В ходе модернизации пенсионной системы, которая продолжается на протяжении трех десятилетий, были достигнуты некоторые успехи, однако желаемых результатов по достижению ее финансовой устойчивости и повышению уровня пенсионного обеспечения граждан достичь не удается.

Изучению закономерностей развития отечественной пенсионной системы, ее сущности, проблемам эффективного формирования и использования пенсионных средств посвящены исследования таких ученых, как Гонтмахер Е.Ш. [1, c. 37–80] (Gontmakher, 2008, р. 37–80), Роик В.Д. [2, 3, 4] (Roik, 2012; Roik, 2017), Гурвич Е.Т. [5, 6] (Gurvich, 2007; Gurvich, 2019), Соловьев А.К. [7, 8] (Solovev, 2018; Solovev, 2019) и др.

Одним из ключевых ориентиров модернизации пенсионного обеспечения, определенных Стратегией долгосрочного развития пенсионной системы Российской Федерации до 2030 года [9], является развитие негосударственного пенсионного обеспечения (НПО), которое, по мнению многих экспертов, может стать драйвером развития отечественной пенсионной системы. В последнее время отмечается активизация исследований в данной области, обусловленная в том числе введением моратория на накопительную часть пенсии.

Теоретические и практические аспекты развития негосударственного пенсионного обеспечения в России рассматривались в работах Солдатова А.А. [10] (Soldatov, Babakaev, Bataev, Kaurova, Maloletko, Pochinok, Kulyamina, Vinogradova, 2016), Тузиной И.Д. [11, с. 667–671] (Tuzina, 2016, р. 667–671), Дмитриевой О.Г., Петуховой Н.Р., Неценко Н.А. [12, с. 69–72] (Dmitrieva, Petukhova, Netsenko, 2016, р. 69–72), Соловьева А.К. [13, с. 17–25] (Solovev, 2018, р. 17–25) и др.

Интересным представляется исследование Шмиголь Н.С. [14, с. 57–67] (Shmigol, 2016, р. 57–67), в котором конкретизируется роль накопительной составляющей в условиях трансформации отечественной пенсионной системы, обоснована необходимость развития частных корпоративных программ как основного механизма повышения уровня трудовых пенсий на основе грамотного сочетания налоговых и неналоговых инструментов стимулирования участников с учетом зарубежного опыта.

Заслуживают внимания работы Фатхлисламовой Г.Ф. [15, 16] (Fatkhlislamova, 2019), в которых автор на основе анализа инвестирования пенсионных накоплений за период с 2005 по 2017 год полагает, что накопительная компонента обязательного пенсионного страхования менее устойчива к изменением рыночной конъюнктуры, чем пенсионные резервы негосударственного пенсионного обеспечения, что говорит о его эффективности в условиях рыночной экономики. Также автором показана роль негосударственных пенсионных фондов в системе доверительного управления пенсионными накоплениями, рассматривается система государственного регулирования деятельности НПФ, проводится оценка эффективности их деятельности в современных условиях.

Вопросы теории и практики функционирования пенсионной системы исследованы достаточно полно, но дискуссии по поводу ее эффективности продолжаются, что обусловлено изменениями, происходящими в социально-экономическом положении страны, оказывающими непосредственное влияние на формирование финансовых ресурсов пенсионной системы. Вместе с тем, по нашему мнению, недостаточно внимания уделяется комплексному анализу зарубежного опыта организации негосударственного пенсионного обеспечения и возможности его применения в России, а также разработке новых инструментов повышения финансовой устойчивости пенсионной системы.

Целью статьи является конкретизация роли негосударственного пенсионного обеспечения в пенсионной системе Российской Федерации в современных условиях и определение перспективных направлений его развития.

Научная гипотеза. На протяжении последних трех десятилетий отечественная пенсионная система находится в процессе трансформации, но желаемого эффекта данные преобразования не принесли. В связи с этим представляется целесообразным активизировать развитие негосударственного пенсионного обеспечения, включающего в себя корпоративное добровольное пенсионное страхование и индивидуальное пенсионное страхование физических лиц, нацеленное на средне- и высокооплачиваемые категории граждан.

Методология. Исследование проведено на основе изучения научной литературы, материалов официальных сайтов Министерства финансов Российской Федерации, Министерства экономического развития РФ, Центрального банка России, данных Федеральной службы государственной статистики.

Исторический опыт развития пенсионных систем показывает, что мировая практика уже давно идет в направлении формирования трехуровневой системы пенсионного обеспечения: страховой, корпоративной и накопительной, где значительное место отводится корпоративной и накопительной компоненте. Это обусловлено в первую очередь увеличением в последние десятилетия государственных расходов на пенсионное обеспечение в большинстве стран, и данная тенденция сохранится в долгосрочной перспективе. По прогнозам, в среднем пенсионные расходы увеличатся с 8,8% валового внутреннего продукта (ВВП) в 2015–2016 гг. до 9,4% ВВП в 2050 году [17] (OECD, 2019).

К странам с наиболее эффективными пенсионными системами относятся Исландия, Нидерланды, Канада, Дания, Австралия и др., пенсионные системы которых характеризуются достаточно низкой долей государственного участия в финансировании пенсионных выплат, высоким коэффициентом замещения и активным использованием добровольных накопительных систем. Так, например, по итогам 2015 года в Великобритании и США использование данных систем привело к увеличению коэффициента замещения почти в 2 раза, в Канаде – на 80%, а в Германии – на 33% [18, с. 51] (Kravchenko, 2019, р. 51).

Обратим внимание, в некоторых странах с долей негосударственного пенсионного обеспечения (Япония, Германия, Канада, США и др.) добровольные сбережения являются обязательными. В Австралии, Исландии, Норвегии и Швейцарии добились высокого охвата частными пенсиями за счет обязательного внесения страховых взносов в негосударственные пенсионные фонды [19, с. 2664] (Kozlova, Cherney, 2019, р. 2664).

Основой пенсионных систем большинства зарубежных систем являются пенсионные программы с использованием обязательного государственного и негосударственного (корпоративные и (или) добровольные схемы) методов страхового обеспечения, а также активного самостоятельного накопления доходов.

Следует отметить, что в настоящее время в формировании пенсионных систем на ключевые позиции выдвигаются возможности формирования дополнительных добровольных пенсионных накоплений через расширение инструментария финансового рынка, что снижает пенсионную нагрузку на государственные бюджеты. Таким образом, успешный опыт организации пенсионных систем развитых государств, в том числе в области развития негосударственного пенсионного обеспечения, показателен для пенсионной системы России.

В Российской Федерации также функционирует смешанная пенсионная система, включающая в себя три элемента:

- государственное пенсионное обеспечение;

- обязательное пенсионное страхование, включая обязательную накопительную систему;

- негосударственное (добровольное) пенсионное обеспечение, в том числе корпоративное пенсионное обеспечение.

Обязательное пенсионное страхование работает в рамках системы начисления баллов, а накопительная система охватывает примерно 40% работников. Из-за старения населения и влияния этого фактора на пенсионные выплаты правительство с 2015 года заморозило страховые взносы в накопительную систему пенсионной системы, и эти ресурсы были переданы для финансирования дефицита солидарной системы. Хотя теоретически обязательная накопительная система все еще существует, но на практике перечисление взносов в нее вряд ли возобновится в ближайшем будущем. Так, поступившие в 2019 году в бюджет Пенсионного фонда Российской Федерации (ПФР) страховые взносы на выплату накопительной пенсии в объеме 335,1 млн руб. в условиях действия «моратория» фактически полностью относятся к расчетным периодам до 1 января 2014 года, в 2018 году данный показатель был выше на 0,7 раза (446,5 млн руб.) [20].

Продление моратория будет и дальше формировать недоверие граждан как к накопительному элементу пенсионной системы, так и в целом к системе. Накопительная составляющая в том виде, в котором она сейчас существует, не оказывает особого влияния на будущее материальное положение пенсионеров. В 2018 году ПФР 65,3 тыс. получателям накопительной пенсии перечислено 656,7 млн руб., и средний размер этой пенсии составил 925 рублей [21].

Негосударственное (дополнительное) пенсионное обеспечение – формирование негосударственных пенсий в рамках договоров с негосударственными пенсионными фондами, которые финансируются за счет уплачиваемых работодателями и работниками в свою пользу страховых взносов и дохода от их инвестирования.

Негосударственные пенсионные фонды (НПФ), являясь субъектом пенсионной системы, осуществляют свою деятельность как по обязательному пенсионному страхованию, так и по негосударственному пенсионному обеспечению.

В настоящее время на рынке негосударственных пенсионных фондов (НПФ) продолжается процесс консолидации. На конец первого квартала 2020 года на рынке действовало 47 НПФ, из которых 33 фонда работали с обязательным пенсионным страхованием (ОПС), 45 фондов – с негосударственным пенсионным обеспечением (НПО) [32]. Объединение фондов позволяет снизить долю постоянных расходов, что повышает эффективность их деятельности. Снижение числа участников рынка увеличило концентрацию отрасли.

В рамках обязательного пенсионного страхования в НПФ застраховано 37,3 млн чел., из них пенсии получают 83 тыс. чел., пенсионные накопления сформированы в объеме 2 823,0 млрд руб., на выплату пенсий направлено более 14,4 млрд руб., в том числе на единовременную выплату – 13,4 млрд руб., и ее получили более 340 тыс. человек [22].

Как уже отмечалось, помимо пенсионных накоплений НПФ формируют пенсионные резервы, которые предназначаются для исполнения ими обязательств перед участниками, уплатившими страховые взносы на добровольных началах в рамках системы негосударственного пенсионного обеспечения в соответствии с пенсионными договорами.

Объем пенсионных резервов является одним из ключевых показателей деятельности негосударственных пенсионных фондов, поскольку свидетельствует о его стабильности [23, с. 43] (Mamiy, Akopyan, 2019, р. 43).

По данным Банка России, участниками системы негосударственного пенсионного обеспечения на конец 2019 года являются 6 165,9 тыс. чел., или 3,5% от общей численности пенсионеров, состоящих на учете в ПФР, получают негосударственные пенсии более 1 578,4 тыс. чел., что на 0,6% выше показателя 2018 года (6131,6 тыс. чел.) Пенсионные резервы составили 1 382,5 млрд руб., на выплату пенсий направлено 70,2 млрд руб. [22].

Таблица 1

Динамика основных показателей деятельности негосударственных пенсионных фондов по негосударственному пенсионному обеспечению

|

Показатель

|

2017

|

2018

|

2018/2017

% |

2019

|

2019/2018

% |

|

Пенсионные

резервы, млрд руб.

|

1217,4

|

1268,0

|

4,2

|

1382,5

|

9,0

|

|

Количество

участников, тыс. чел.

|

6162,3

|

6131,6

|

-0,5

|

6165,9

|

0,6

|

|

из

них: получающих пенсию, тыс. чел.

|

1484,4

|

1526,5

|

2,8

|

1578,5

|

3,4

|

|

Выплаты

пенсий, млрд руб.

|

59,5

|

60,3

|

1,7

|

70,2

|

16,4

|

Представленные данные показывают увеличение пенсионных резервов в 2019 году по сравнению с 2018 годом на 9%, однако объем пенсионных средств, привлеченных в систему негосударственного пенсионного обеспечения (НПО), почти в два раза ниже объема средств в обязательном пенсионном страховании (ОПС), причиной является индифферентное отношение граждан к добровольному формированию своей пенсии, что обусловлено недоверием населения к НПФ и системе в целом, низкой финансовой грамотностью граждан и невысоким уровнем информированности о деятельности НПФ. Еще одной весомой причиной является нежелание работодателей стимулировать своих работников к участию в системе негосударственного пенсионного обеспечения, что объясняется чаще всего невозможностью работодателя позволить это себе в условиях макроэкономической нестабильности [19, с. 2663] (Kozlova, Cherney, 2019, р. 2663).

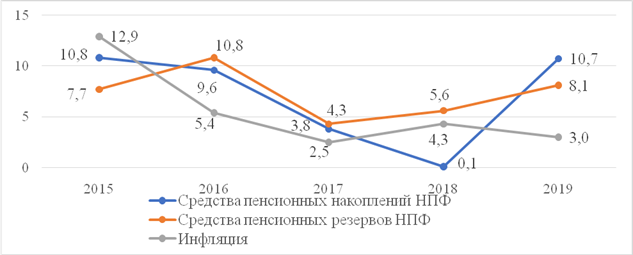

Средневзвешенная доходность негосударственных пенсионных фондов (НПФ) по портфелю пенсионных накоплений в 2019 году составила 10,7%, по портфелю пенсионных резервов – 8,1%, что значительно выше показателей 2018 года (0,1% и 5,6% соответственно) и превысила уровень инфляции, которая, по данным Росстата, в 2019 году составила 3%. Данный факт обусловлен положительной динамикой фондового рынка и снижением Банком России ключевой ставки [24].

Рисунок 1. Динамика средневзвешенной доходности пенсионных накоплений и пенсионных резервов негосударственных пенсионных фондов, % годовых

Источник: составлено автором по данным Банка России [24].

Следует отметить, что средневзвешенная доходность инвестирования средств пенсионных накоплений НПФ впервые с 2015 года превысила результаты инвестирования пенсионных накоплений ПФР по расширенному портфелю на 2,6%. Доходность инвестирования средств пенсионных накоплений по расширенному инвестиционному доходу государственной управляющей компанией ВЭБ.РФ составила 8,7% [25], что превышает в 2,5 раза уровень инфляции, которая, по данным Росстата, в 2019 году составила 3%. Данный показатель выше показателя 2018 года (6,07%) на 2,63% и ниже средневзвешенной доходности инвестирования средств пенсионных накоплений НПФ на 1,4%.

Рисунок 2. Динамика доходности инвестирования пенсионных накоплений государственной управляющей компанией ВЭБ.РФ, %

Источник: составлено автором по данным ВЭБ.РФ [25].

Таким образом, после стагнации в 2017–2018 годах функционирование негосударственных пенсионных фондов в 2019 году характеризовалось в целом положительной динамикой, что доказывается ростом численности застрахованных лиц, увеличением пенсионных резервов, объемов пенсионных накоплений и, по нашему мнению, свидетельствует о повышении степени их надежности, что также подкрепляется гарантиями и поддержкой со стороны государства и ростом уровня доверия населения.

Вместе с тем необходимо отметить, что в настоящее время наблюдается сокращение числа участников добровольной пенсионной системы, начавшееся в начале текущего года, хотя в 2019 году отмечался их рост на протяжении всего года. Данный факт объясняется снижением спроса на программы НПО, в том числе секвестированием расходов частью предприятий вследствие снижения экономической активности, вызванной пандемией COVID-19, что не способствует наращиванию работодателями социальных программ (в том числе пенсионных) для своих сотрудников [26]. В таких условиях источниками роста пенсионных резервов может стать повышение привлекательности и продвижение на рынок розничных программ НПО, интересных частным инвесторам, которые ищут альтернативные инструменты на фоне снижения ставок по депозитам, также необходимо усиливать надежность и привлекательность системы негосударственного пенсионного обеспечения, расширять линейку предоставляемых пенсионных программ, что позволит повысить интерес граждан к участию в системе НПО.

Правительством предпринимаются попытки сформировать эффективные инструменты негосударственного пенсионного обеспечения, предлагаются альтернативные варианты. С 2016 года активно обсуждалась концепция Индивидуального пенсионного капитала (ИПК). Однако в силу того, что некоторые ее элементы (например, автоматическое включение граждан в систему) носили принудительный характер, данная форма была отвергнута, и в октябре 2019 года гражданам была представлена другая модель формирования накопительной пенсии – гарантированный пенсионный план (ГПП), который Министерством финансов Российской Федерации планируется внедрить с 2021 года.

ГПП включает в себя обширный спектр прав участников, таких как:

- возможность выбора НПФ для управления пенсионными средствами, а также при обращении за назначением выплат средств пенсионных резервов гарантированного пенсионного плана;

- право принятия решения об отказе от уплаты взносов и возврата уплаченных за «пробный период» взносов;

- право самостоятельного определения размера вносимых взносов;

- право приостановления уплаты взносов на срок 5 лет и возможности продления данного срока на неопределенный период, а также возобновления уплаты взносов в любое время.

Финансовой основой гарантированного пенсионного плана будут являться взносы его участников, которые гражданин сможет вносить самостоятельно или через работодателя. Ключевым преимуществом ГПП по сравнению с ИПК разработчиками называется двухуровневая система гарантирования накоплений, позволяющая максимально защитить внесенные средства в течение 30 лет и то, что в отличие от системы ИПК, как уже отмечалось выше, включающей в себя принудительные элементы (автоматическая подписка и т.д.), он будет полностью добровольным. Государство будет гарантировать пенсионные сбережения в полном объеме внесенных взносов. Сохранность внесенных в систему денег планируется обеспечить за счет средств самих негосударственных пенсионных фондов, а также за счет существующей системы гарантирования прав застрахованных лиц, созданной на базе Агентства по страхованию вкладов [27].

По словам первого заместителя председателя Банка России Сергея Швецова, у участников системы будет выбор: получить накопления сразу, заплатив 13% НДФЛ, либо приобрести пожизненный пенсионный план. Перевод пенсионных накоплений на счет ГПП в рамках одного негосударственного пенсионного фонда будет возможен без комиссий или потерь инвестиционного дохода в режиме реального времени [28].

Регулирование деятельности по гарантированному пенсионному плану, надзор и контроль за указанной деятельностью возлагаются на Банк России. На сегодняшний день заинтересованными органами производится корректировка ключевых параметров проекта. По предварительным расчетам, успешное внедрение системы ГПП позволит достичь следующих показателей:

- при 100-процентном охвате занятых к 2050 г. размер пенсионных активов может достичь 20% ВВП;

- при 40-процентном охвате – 12% ВВП, что позволит при создании соответствующих правовых и экономических условий сформировать значимый источник инвестиций в экономику страны. При этом без действующего с 2014 г. моратория на формирование накопительной части пенсии к 2020 г. активы достигли бы 9–10% ВВП [29] (Sinyavskaya, Voron, 2020).

Даже если накопительный пенсионный продукт – ГПП будет востребован лицами с доходами выше среднего, для которых отвлечение средств на формирование будущей пенсии не приводит к существенному снижению текущего потребления, будут аккумулированы значительные денежные поступления, обеспечивающие стабильность и дальнейшее развитие пенсионной индустрии и, как следствие, приток необходимых для экономики долгосрочных инвестиционных ресурсов.

Обязательным условием успешного функционирования системы ГПП является внесение изменений в законодательство, регулирующее требования Банка России к формированию инвестиционных портфелей НПФ с целью получения ими возможностей инвестирования средств ГПП в стратегически значимые для страны проекты, в том числе в цифровую экономику. По предварительным расчетам экспертов, внедрение ГПП позволит при условии стабильных дополнительных отчислений в размере 6% от заработной платы работников (независимо от ее размера) в совокупности с государственным пенсионным обеспечением повысить коэффициент замещения до 37,91% [29] (Sinyavskaya, Voron, 2020). Ожидается, что в новую систему можно будет перевести деньги из системы обязательного пенсионного страхования. Гарантированный пенсионный план позволит россиянам начать делать накопления самим или с помощью работодателя, подписав договор о перечислении части зарплаты в негосударственные пенсионные фонды.

Однако, по нашему мнению, развитие проекта ГПП может столкнуться с трудностями восприятия гражданами нового инструмента, схожего с ИПК, а его эффективность будет напрямую зависеть от предлагаемых экономических преференций, особенно в сравнении с негосударственным пенсионным обеспечением. Вместе с тем следует отметить, что внедрение ГПП имеет под собой серьезную социальную значимость, и поэтому его введение в ближайшей перспективе представляется вполне реальным.

Таким образом, формирование системы негосударственного добровольного пенсионного страхования предполагает принятие мер, адекватных современным социально-экономическим условиям. Однако необходимо отметить, что несмотря на значимость и необходимость развития негосударственного пенсионного обеспечения, что представлено в нормативно-правовых документах, регламентирующих реализацию Стратегии развития пенсионной системы, остаются нерешенными вопросы по правовому обеспечению институтов, участвующих в формировании пенсионных накоплений; комплексному преобразованию института досрочных пенсий; установлению правовых основ создания и функционирования корпоративных пенсионных систем [30, с. 65] (Kalmykov, 2020, р. 65).

Заключение. Современная архитектура отечественной пенсионной системы не обеспечивает международных стандартов уровня пенсионного обеспечения, сохраняет риски увеличения зависимости от средств федерального бюджета, риски нестабильности уровня материального положения как настоящих, так и будущих пенсионеров, что создает предпосылки для активизации развития негосударственного пенсионного обеспечения.

Эффективная пенсионная система должна быть многокомпонентной, включать в себя полный спектр пенсионных продуктов, что позволит решить поставленные задачи по достижению адекватных норм пенсионного обеспечения граждан. Представляется целесообразным усилить мотивацию бизнеса на включение в социальные пакеты предприятий корпоративных пенсионных программ путем принятия мер налогового стимулирования, направлением страховых взносов по дополнительным тарифам для работающих во вредных и опасных условиях труда в корпоративные программы досрочного негосударственного пенсионного обеспечения, переводом досрочных пенсий по выслуге лет работающих в бюджетной сфере в добровольные программы негосударственного пенсионного обеспечения, развивать индивидуальные программы негосударственного пенсионного обеспечения для самозанятого населения. Данные меры позволят снизить социальное расслоение общества, сократить неформальный сектор экономики, усилить корпоративную социальную ответственность предприятий, привлечь дополнительные «длинные деньги» в реальный сектор экономики страны, повысить уровень пенсионного обеспечения граждан.

Источники:

2. Роик В.Д. Пенсионная система России [Текст]: вызовы XXI века и пути модернизации / В. Д. Роик. - Москва [и др.]: Питер, 2012. - 256 с.: ил. - (Библиотека Европейского пенсионного фонда).

3. Роик В.Д. Пенсионное страхование в России: «Институциональная недостаточность» и как ее преодолеть? ЭКО. 2017. № 6 (516). С.178-189

4. Пенсионный возраст и модернизация пенсионных систем: отечественный и зарубежный опыт: монография / В. Д. Роик - М: Издательство Юрайт, 2017. - 336 с. - (Серия: Актуальные монографии).

5. Гурвич Е.Т. Перспективы российской пенсионной системы //Вопросы экономики. 2007. - №9. - С.4-31.

6. Гурвич Е.Т. Пенсионная политика и старение населения. Журнал новой экономической ассоциации.2019. №2 (42) с.177-185

7. Соловьев А.К. Институциональные основы пенсионной реформы. Новые институты для новой экономики. Сборник материалов XII Международной научной конференции по институциональной экономике. Казань, 15 – 19 апреля 2018г. с. 341-347

8. Соловьев А.К. Пенсионная реформа: проблемы достижения целевых ориентиров. Известия Санкт-Петербургского государственного экономического университета. 2019.№5-2 (1190. С 47-53.

9. Стратегия долгосрочного развития пенсионной системы // Утверждена распоряжением Правительства Российской Федерации от 25.12.2012 № 2524-р. Российская газета, 31 декабря 2012 года.

10. Солдатов, А.А. Перспективы развития негосударственного пенсионного обеспечения: монография / Солдатов А.А., Бабакаев С.В., Батаев В.В., Каурова О.В., Малолетко А.Н., Починок Н.Б., Кулямина О.С., Виноградова М.В. - Москва: Русайнс, 2016. - 223 с. URL: https://book.ru/book/921642 (дата обращения: 30.08.2020).

11. Тузина И.Д. О некоторых аспектах негосударственного пенсионного обеспечения в Российской Федерации. SCTENCE TIME.2016. № 12 (36) С. 667-671

12. Дмитриева О.Г., Петухова Н.Р., Неценко Н.А Модели накопительных и солидарных пенсионных систем: обоснованный выбор. Россия и Санкт-Петербург: Экономика и образование в XXI веке. Сборник трудов конференции с.232, 2016 Санкт-Петербург, 01 марта-30 апреля 2016 г.

13. Соловьев А.К. Проблемы реализации накопительной модели пенсионного страхования в Российской Федерации. Проблемы теории и практики управления. 2018. №6. С. 17-25

14. Шмиголь Н.С. Зарубежный опыт стимулирования участия населения в добровольных накопительных системах и возможности его применения в России. Экономика. Налоги. Право. 2016.Т.9. №6. с.57-67

15. Фатхлисламова Г.Ф. Анализ развития накопительной компоненты пенсионной системы и негосударственного пенсионного страхования России. Экономическое развитие России. 2019. Т. 26. №7 с. 65-75

16. Фатхлисламова Г.Ф. Современные тенденции функционирования негосударственных пенсионных фондов в системе обязательного пенсионного страхования. Управление. T. 7 № 1 / 2019. 136: с. 19–25

17. OECD (2019), Pensions at a Glance 2019: OECD and G20 Indicators, OECD Publishing, Paris, https://doi.org/10.1787/b6d3dcfc-en.

18. Кравченко Е.В. Особенности функционирования зарубежных пенсионных систем в современных условиях. Современные фундаментальные и прикладные исследования.2019. №3. С. 48-51

19. Козлова О.Н., Черней Д.О. Участие страховых компаний в развитии пенсионного страхования в РФ. /Финансы и кредит., 2019.т.25 вып.11. стр. 2658-2674

20. Пояснительная записка проекту федерального закона "Об исполнении бюджета Пенсионного фонда Российской Федерации за 2019 год" [Электронный ресурс]. URL: https://sozd.duma.gov.ru/bill/962479-7 (дата обращения 11.09.2020)

21. Годовой отчет ПФР за 2018 год. [Электронный ресурс]. URL: http://www.pfrf.ru/files/id/press_center/godovoi_otchet/Pension-fund-Annual-report-2018.pdf (дата обращения 11.09.2020)

22. Статистический бюллетень Банка России № 7 (326) 2020. [Электронный ресурс]. URL: https://cbr.ru/Collection/Collection/File/29132/Bbs2007_r.pdf (дата обращения 20.08.2020)

23. Мамий Е. А., Акопян Э.Г. Состояние и перспективы развития негосударственного пенсионного обеспечения. Экономика устойчивого роста. 2019. 31 (370) с. 38-48

24. Банк России. Доходность НПФ за 2019 год. [Электронный ресурс]. URL: https://cbr.ru/Collection/Collection/File/27892/prof_npf_2019.pdf (дата обращения 20.08.2020)

25. ВЭБ.РФ. Доходность инвестирования [Электронный ресурс]. URL: https://вэб.рф/gosudarstvennaya-upravlyayushchaya-kompaniya/raskrytie-informatsii-o-rezultatakh-investirovaniya/dohodnost-ot-investirovaniya/(дата обращения 20.08.2020)

26. Обзор ключевых показателей негосударственных пенсионных фондов № 2 • II квартал 2020 года. Информационно-аналитический материал. / [Электронный ресурс]. URL: https://cbr.ru/Collection/Collection/File/29187/rewiew_npf_20Q2.pdf

27. Минфин внесет в правительство законопроект о новой пенсионной схеме. // Российская газета от 14.01.2020№ 8058/ [Электронный ресурс]. URL: https://rg.ru/2020/01/14/minfin-vneset-v-pravitelstvo-zakonoproekt-o-novyh-pensiiah.html (дата обращения 25.08.2020)

28. План "Б" для лучшей жизни. //Российская газета. Федеральный выпуск от 12.01.2020г. № 3 (8057). [Электронный ресурс] // URL: https://rg.ru (дата обращения 20.08.2020)

29. Политика активного долголетия и пенсионные реформы: российский и международный опыт. Вып.1 [Текст]: сб. ст. / сост. О. В. Синявская, О. В. Ворон; пер. с фр. О. В. Ворон, пер. с англ. М. А. Устиновой; Нац. Иссл. ун-т «Высшая школа экономики»- М.: Изд. дом Высшей школы экономики, 2020. – 191

30. Калмыков. Ю.П., Анализ совершенствования пенсионного законодательства. Страховое дело. 2020. №07 (328). С. 58-66

Страница обновлена: 08.03.2026 в 13:19:50

Download PDF | Downloads: 95 | Citations: 11

The non-state pension system development as a factor of increasing the pension system stability

Kravchenko E.V.Journal paper

Russian Journal of Labour Economics

Volume 7, Number 10 (October 2020)

Abstract:

In modern socio-economic conditions, the issues of financial stability of the pension system continue to be very relevant. The challenges facing the national pension system, namely, the aging of the population, the decline in economic activity, the expansion of the shadow economy, etc., have made it necessary to intensify the development of non-state pension provision. The article reveals the features of the organization of non-state pension provision in Russia, analyzes the activities of non-state pension funds, and suggests possible directions for the development of non-state pension provision using positive foreign experience.

Keywords: non-state pension provision, non-state pension funds, pension savings, guaranteed pension plan

JEL-classification: H55, H75, J26, J32

References:

Dmitrieva O.G., Petukhova N.R., Netsenko N.A. (2016). Modeli nakopitelnyh i solidarnyh pensionnyh sistem: obosnovannyy vybor [Models of accumulative and solidary pension systems: a reasonable choice] Russia and Saint Petersburg: Economics and education in the 21st century. 232. (in Russian).

Fatkhlislamova G.F. (2019). Sovremennye tendentsii funktsionirovaniya negosudarstvennyh pensionnyh fondov v sisteme obyazatelnogo pensionnogo strakhovaniya [Modern tendencies of functioning of nongovernmental pension funds in the system of obligatory pension insurance]. Administration. 7 (1). 19-25. (in Russian). doi: 10.26425/2309-3633-2019-1-19-25 .

Fatkhlislamova G.F. (2019). Sravnitelnyy analiz razvitiya nakopitelnoy komponenty pensionnoy sistemy i negosudarstvennogo pensionnogo strakhovaniya Rossii [Comparative analysis of the development of accumulative component of the pension system and non-governmental pension insurance of Russia]. Russian Economic Developments. 26 (7). 65-75. (in Russian).

Gontmakher E.Sh. (2008). Pensionnye sistemy: mirovoy i rossiyskiy opyt [Pension systems: world and Russia's experience]. Society and economics. (9). 37-80. (in Russian).

Gurvich E.T. (2007). Perspektivy rossiyskoy pensionnoy sistemy [Prospects of the Russian pension system]. Voprosy Ekonomiki. (9). 4-31. (in Russian). doi: 10.32609/0042-8736-2007-9-46-71 .

Gurvich E.T. (2019). Pensionnaya politika i starenie naseleniya [Pension policy and population ageing]. The Journal of the New Economic Association. (2). 177-185. (in Russian). doi: 10.31737/2221-2264-2019-42-2-10 .

Kalmykov Yu.P. (2020). Analiz sovershenstvovaniya pensionnogo zakonodatelstva [Analysis of pension insurance improvement]. Strakhovoe delo. (7). 58-66. (in Russian).

Kozlova O.N., Cherney D.O. (2019). Uchastie strakhovyh kompaniy v razvitii pensionnogo strakhovaniya v RF [The involvement of insurance companies in the development of pension insurance in the Russian Federation]. Finance and credit. 25 (11). 2658-2674. (in Russian).

Kravchenko E.V. (2019). Osobennosti funktsionirovaniya zarubezhnyh pensionnyh sistem v sovremennyh usloviyakh [Features of functioning of foreign pension systems in modern conditions]. Sovremennye fundamentalnye i prikladnye issledovaniya. (3). 48-51. (in Russian).

Mamiy E.A., Akopyan E.G. (2019). Sostoyanie i perspektivy razvitiya negosudarstvennogo pensionnogo obespecheniya [State and prospects of development of non-state pension provision]. Ekonomika ustoychivogo rosta. (31). 38-48. (in Russian).

OECD (2019). Pensions at a Glance 2019: OECD and G20 Indicators OECD Publishing. doi: 10.1787/b6d3dcfc-en.

Roik V.D. (2012). Pensionnaya sistema Rossii: vyzovy XXI veka i puti modernizatsii [Pension system of Russia: challenges of the 21st century and ways of modernization] (in Russian).

Roik V.D. (2017). Pensionnoe strakhovanie v Rossii: «Institutsionalnaya nedostatochnost» i kak ee preodolet? [Pension insurance in Russia: lack of pension institute and the ways of decision?]. Eco. (6). 178-189. (in Russian).

Roik V.D. (2017). Pensionnyy vozrast i modernizatsiya pensionnyh sistem: otechestvennyy i zarubezhnyy opyt [Retirement age and modernization of pension systems: domestic and foreign experience] (in Russian).

Shmigol N.S. (2016). Zarubezhnyy opyt stimulirovaniya uchastiya naseleniya v dobrovolnyh nakopitelnyh sistemakh i vozmozhnosti ego primeneniya v Rossii [Foreign experience of stimulating people’s participation in voluntary funded pension systems and prospects of its application in Russia]. Economy. Taxes. Law. 9 (6). 57-67. (in Russian).

Sinyavskaya O.V., Voron O.V. (2020). Politika aktivnogo dolgoletiya i pensionnye reformy: rossiyskiy i mezhdunarodnyy opyt. Vyp.1 [The policy of active aging and pension reform: Russian and international experience. Issue 1] Moskva. (in Russian).

Soldatov A.A., Babakaev S.V., Bataev V.V., Kaurova O.V., Maloletko A.N., Pochinok N.B., Kulyamina O.S., Vinogradova M.V. (2016). Perspektivy razvitiya negosudarstvennogo pensionnogo obespecheniya [Prospects for the development of non-state pension provision] (in Russian).

Solovev A.K. (2018). Problemy realizatsii nakopitelnoy modeli pensionnogo strakhovaniya v Rossiyskoy Federatsii [Problems of implementing a funded retirement insurance model in the Russian Federation]. Theoretical and Practical Aspects of Management. (6). 17-25. (in Russian).

Solovev A.K. (2018). Institutsionalnye osnovy pensionnoy reformy [Institutional framework for pension reform] New institutions for a new economy. 341-347. (in Russian).

Solovev A.K. (2019). Pensionnaya reforma: problemy dostizheniya tselevyh orientirov [Pension reform: challenges in achieving tergets]. Bulletin of the Saint Petersburg State University of Economics. (5-2). 47-53. (in Russian).

Tuzina I.D. (2016). O nekotoryh aspektakh negosudarstvennogo pensionnogo obespecheniya v Rossiyskoy Federatsii [On some aspects of non-state pension provision in the Russian Federation]. Science Time. (12). 667-671. (in Russian).