Подходы к формированию инвестиционного портфеля в современных условиях

Ермоловская О.Ю.1![]() , Ивойлов С.А.1, Михеева Е.А.1

, Ивойлов С.А.1, Михеева Е.А.1

1 Финансовый Университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 57

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 18, Номер 4 (Апрель 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=65658523

Аннотация:

В рамках статьи авторы ставят научную проблему достижения финансовых целей инвесторов, основываясь на фундаментальном и техническом анализе нескольких крупных компаний на российском рынке. В условиях отсутствия стабильности фондового рынка, финансового кризиса, увеличения долговой нагрузки и падения доходов, диверсифицированный портфель служит инструментом снижения риска. Новизна исследования состоит в использовании дополнительных критериев для принятия обоснованных инвестиционных решений в портфельном инвестировании. Решается проблема выбора инвестиционных решений, а также исследуется содержание этапов формирования портфеля, делается прогноз по его оптимизации. Проводится оценка фактического финансово-экономического положения корпораций, использующих инновационный потенциал, как базовый элемент инвестиционной привлекательности. Статья представляет интерес для научных и педагогических работников, портфельных инвесторов, специалистов рынка ценных бумаг, может быть использована в качестве методического и учебного материала для преподавания курсов по основам инвестирования, финансовым рынкам и риск-менеджмену.

Ключевые слова: инвестиционный портфель, технический анализ, фундаментальный анализ, инвестиции, прогноз, торговые данные, инвестиционные индикаторы, годовая отчётность, статистические данные, финансовые цели, рыночные тенденции

JEL-классификация: G11, G12, G17

Введение. Современный экономический мир наполнен рисками, нестабильностью и замедленной позитивной тенденцией развития. Инвестиционная сфера общества в том числе подвержена изменениям и колебаниям, которые могут повлечь за собой глобальные, финансовые кризисы, увеличение долговой нагрузки и падение доходов.

Формирование инвестиционного портфеля, в свою очередь, позволит диверсифицировать риски, повысив при этом стабильность инвестиций, достичь финансовые цели, увеличить и стабилизировать рост капитала, а также способствует защите от инфляции и позволит инвесторам адаптироваться и занять стабильное положение во время изменений на конкретном рынке или в экономике страны в целом.

Поэтому, инвестиционный портфель является важной структурной частью как финансового планирования государства, так и управления личными финансами.

Исследованию инструментария по составлению инвестиционного портфеля как объекта управления рисками и доходами посвящены работы таких авторов, как Волкова Т.В. [1], Воробьева Е.И. [2], Илькевич С.В. [3], Храмченко А.А. [7], Храмова К.Ю. [8], Шуть О.Н. [9], Шутаева Е.А. [10] и др. Проблемам формирования портфеля инвестиций были посвящены труды Тереховой А.Р. [5] где акцент был сделан на поведенческом аспекте функционирования инвесторов на финансовом рынке; Кондаурова Л.А. выделяет ряд моделей инвестиционной привлекательности компаний [4]; Терловая В.И. проводит сравнительный анализ портфельных подходов рационального инвестора [6]. Однако в большинстве перечисленных работ рассматривается, как правило, механизмы инвестирования на микроуровне и в отдельно взятой компании. При этом слабо описана методология определения совокупности критериев, а также оценки эффективности фондовых вложений в различные крупные компании.

Целью исследования является разработка индивидуального инвестиционного портфеля, основанного на техническом и фундаментальном анализе компаний, для эффективного распределения инвестиционных денежных средств. Научная новизна исследования состоит в использовании дополнительных критериев для принятия обоснованных инвестиционных решений в портфельном инвестировании.

Для достижения поставленной цели необходимо решить следующие задачи исследования:

1) Рассмотрение теоретических основ инвестиционного портфеля, фундаментального и технического анализов;

2) Проведение технического анализа, основанного на анализе торговых данных и инвестиционных индикаторов;

3) Осуществление фундаментального анализа, используя в том числе годовые отчётности компаний;

4) Выбор оптимального соотношения активов, денежных средств компаний для распределения долей в инвестиционном портфеле;

5) Наглядное представление состава инвестиционного портфеля на срок более 5 лет.

В исследовании применяются такие методы как технический и фундаментальный анализы, на базе которых проводится анализ компаний для инвестиционного портфеля. Сравнительный и статистические анализы также находят своё применение в текущем исследовании, так как позволяют отобрать проанализированные компании для инвестирования в будущем и сделать вывод и целесообразность их использования в инвестиционном портфеле.

Информационную базу настоящего исследования составляют нормативно-правовые базы компаний, а также их годовые отчётности, включая бухгалтерскую отчётность, отчёт о финансовых результатах, отчёт о движении денежных средств, дивидендная политика, также использована информация с официального сайта Федеральной службы государственной статистики.

Практическая значимость исследования заключается в том, что её выводы могут быть применены инвесторами для уменьшения риска и повышение стабильности инвестиционного портфеля. Составление портфеля имеет значимость для эффективного и прибыльного управления, вложения инвестиций для достижения личных и профессиональных целей инвесторов.

Результаты исследования и их обсуждение. В первую очередь исследуем ряд корпораций по фундаментальному и техническому анализу и, чтобы обезопасить вложенный капитал и снизить потенциальные риски в случае одномоментного падения рыночной стоимости компаний из какой-либо одной отрасли, в составленном портфеле будут присутствовать акции компаний из разных сегментов экономики.

Логично, выбираем потенциальную корпорацию, представляющую высокотехнологический сектор. PLLC «Yandex N.V». Яндекс [1] - одна из самых крупных и передовых компаний РФ в области информационных технологий. Сама компания зарегистрирована в Голландии, однако основную деятельность организация ведет в России. На текущий момент Яндекс также работает в иных сферах, создавая огромное количество значимых и прибыльных проектов. Данная компания является важной для российской экономики, поскольку ее продуктами пользуется большая часть населения, а их сервисы являются по-настоящему конкурентоспособными в сравнении с иностранными аналогами.

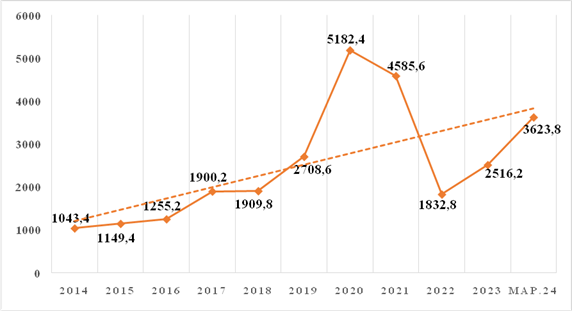

Рисунок 1. Стоимость акций YNDX N.V на бирже MOEX с значениями по годам (руб.). Цена от 08.03.2024

Источник: [17]

Рассматривая график, можно заметить тенденцию к падению стоимости ценных бумаг в начале 2022 года, однако уже сейчас цена постепенно начала свое восстановление (Рисунок 1). На текущий момент акции торгуются по 3 623,8 рублей, находясь у локального уровня сопротивления, который, будет преодолен без особых трудностей. Потенциальный рост от нынешних значений предполагается в более чем 2 раза. Принимая во внимание всю значимость данной компании в нашей стране, само государство заинтересовано в ее развитии, прибыльности, а также инвестиционной привлекательности, поэтому, учитывая, что с 2015 года капитализация Яндекс бесперебойно росла, а пробитие глобального восходящего тренда состоялось по объективным политическим и экономическим причинам, которые в принципе коснулись большинства Российских компания, можно сказать, что данная корпорация начнет заново свой путь к историческим максимумам.

Более того, уже сейчас можно заметить, что за последний год на графике начал образовываться новый еще более крутой глобальный восходящий тренд. Это означает, что вполне вероятно, что уже в ближайшие даже 2-3 года можно будет увидеть котировку акций в области 6 000 рублей и продолжение роста до еще более высоких значений, которых акции ранее не достигали.

С точки зрения фундаментального анализа Яндекс показывает уверенную положительную динамику.

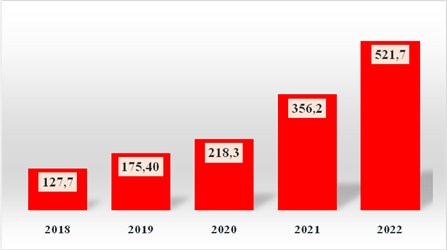

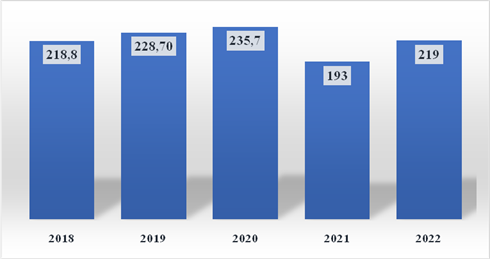

Рисунок 2. Выручка «Яндекс», 2018-2022 гг., млрд. руб.

Источник: [13]

На рисунке 2 отображен рост выручки компании «Яндекс» с 2018 по 2022 год – это указывает на стабильный рост объёма продаж, а также на увеличение доходов компании после реализации своих услуг на рынке.

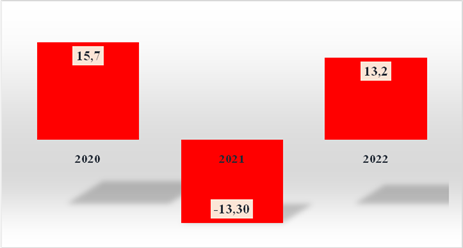

Рисунок 3. Операционная прибыль «Яндекс», 2020-2022 гг., млрд. руб.

Источник: [13]

В 2022 году отображается рост операционной прибыли «Яндекс» практически в два раза после отрицательного значения, что говорит нам о повышении рентабельности операционной деятельности компании.

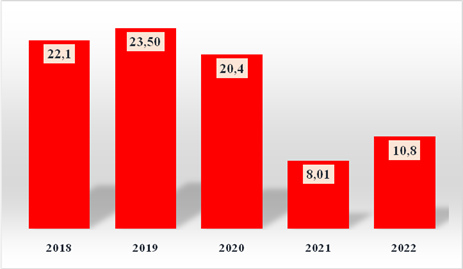

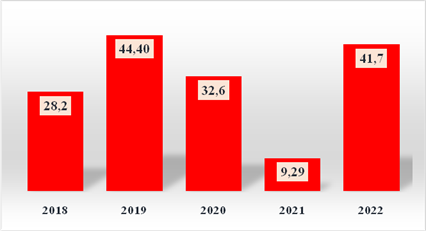

Рисунок 4. Чистая прибыль «Яндекс», 2018-2022 гг., млрд. руб.

Источник: [13]

Такие года как 2019 и 2022 отмечаются увеличением показателя чистой прибыли по отношению к предыдущим периодам – это отражает улучшение финансовой производительности компании.

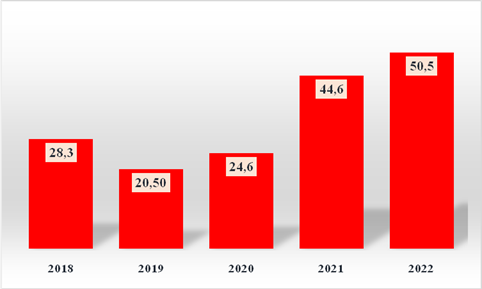

Рисунок 5. Операционный денежный поток «Яндекс», 2018-2022 гг., млрд. руб.

Источник: [13]

Столбчатая диаграмма отображает рост операционного денежного потока «Яндекс» в 2019 и 2022 годах – это указывает на улучшение финансового состояния компании.

Рисунок 6. CAPEX «Яндекс», 2018-2022 гг., млрд. руб.

Источник: [13]

На Рисунке 6 изображена динамика капитальных расходов, которые используются для приобретения или модернизации физических активов. В период с 2019 по 2022 год наблюдается увеличение инвестиций компании в развитие капитальных активов.

Рыночные индикаторы 2018 и 2019 года характеризуются увеличением рентабельности собственного капитала, таким образом в данный период было повышено эффективное использование собственного капитала (таблица 1).

В 2018 и 2019 годах по отношению к предыдущим периодам наблюдался рост рентабельности активов, в то время как с 2020 по 2022 начался спад – это означает, что в эти годы было ухудшение использования активов компания для увеличения прибыли.

Таблица 1. Финансовые коэффициенты и рыночные индикаторы «Яндекс», 2018-2022 гг.

|

Коэффициент

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

Рентабельность собственного капитала (ROE), %

|

12,1

|

12,1

|

6,3

|

3,1

|

3,4

|

|

Рентабельность активов (ROA), %

|

8,5

|

8,1

|

4

|

1,6

|

1,7

|

|

P/E

|

28,9

|

37,8

|

92,2

|

204,3

|

62,7

|

|

P/S

|

5,01

|

5,07

|

8,62

|

4,59

|

1,29

|

Мультипликатор отношения цены акции и прибыли на акцию в 2021 обладал наибольшим значение по сравнению с другими периодами. В 2022 и наблюдается уменьшение значения мультипликатора – это указывает на понижение ожидания инвесторов относительно будущей прибыльности компании.

Показатель окупаемости в 2020 занимал лидирующее положение, после чего в 2021-2022 годах уменьшается значение мультипликатора, это означает, что в этот период возможно сокращение оценки рыночной цены акций компании по отношению к годовой выручке.

При анализе компании стоит отметить, что «Яндекс» не имеет утверждённой дивидендной политики, так как является компанией роста.

На основании технического анализа, где наблюдался положительный тренд роста акций компании, а также финансовых коэффициентов и показателей, которые свидетельствуют об увеличении инвестиций компании и улучшение финансового состояния, стоит отметить, что «Яндекс» выгоден для включения его в инвестиционный портфель.

Следующая корпорация, представляющая интерес с точки зрения включения ее в инвестиционный портфель – это МКПАО «ВК», российская инвестиционная технологическая корпорация, владеющая такими социальными сетями, как «ВКонтакте», «Одноклассники» и «Мой мир@Mail.ru», а также различными почтовыми сервисами (Почта Mail.ru) и мессенджерами. [2]

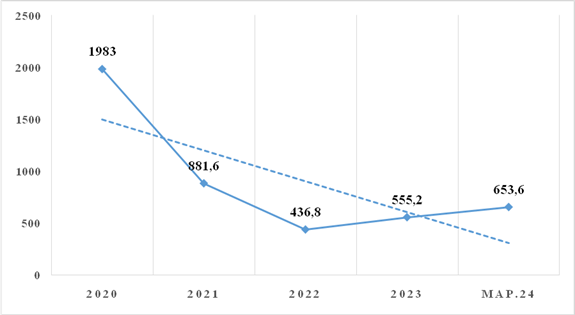

Рисунок 7. Стоимость акций VKCO на бирже MOEX с значениями по годам + линия тренда (руб.). Цена от 11.03.2024.

Источник: [17]

IPO компании состоялось в 2020 году, поэтому основные глобальные и локальные тренды, паттерны, закономерности, необходимые для подробного анализа стоимости компании образуются лишь сейчас. По этой причине на текущий момент сложно строить какие-то конкретно прогнозы для будущего компании. Однако, учитывая тот факт, что ВК в последнее нарастило и продолжает наращивать свое сотрудничество с государством, а также, что цена акций корпорации сейчас находится недалеко от своих исторических минимумов (Рисунок 7), формируя новый восходящий тренд, можно сказать, что текущая котировка 653,6 рублей является очень располагающей точкой входа для долгосрочного инвестирования.

Более того, в последние полгода наблюдаются по-настоящему большие значения объема торгов, а также отдельно стоит отметить, что по индикатору “Аллигатор Билла Вильямса” можно увидеть вновь очень близкое расположение линий рядом с друг другом, что может являться хорошим признаком бычьего рынка, а также пробития ближайшего уровня сопротивления (тем более, что объем торгов за последнюю неделю принял красный цвет, а его размер меньше предыдущего зеленого). Преодоление зоны 720 - 780 рублей позволит говорить о потенциальном росте до уровня 1 000 или даже 1 200 руб. Однако, рассматривая полный период инвестиционного портфеля в 5 лет, можно говорить о росте цены вплоть до исторических максимумов (с их обновлением), тем более, что технологичные компании зачастую активно работают над увеличением своей инвестиционной привлекательностью на рынке.

Фундаментальный анализ российской технологической корпорации МКПАО «ВК» начинается с исследованием объемов выручки, представленном на рисунке 8.

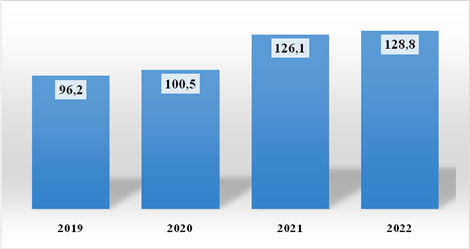

Рисунок 8. Выручка «VK», 2019-2022 гг., млрд. руб.

Источник: [15]

Наблюдается стабильный рост выручки с 2019 по 2022 год, что указывает на увеличение доходов от реализации своей продукции и услуг компании «VK».

Таблица 2. Финансовые коэффициенты и рыночные индикаторы «VK», 2019-2022 гг.

|

Коэффициент

|

2019

|

2020

|

2021

|

2022

|

|

Рентабельность собственного капитала (ROE), %

|

10,1

|

-11,6

|

-9,1

|

-16

|

|

Рентабельность активов (ROA), %

|

7,3

|

-7,2

|

-5,2

|

-7,5

|

|

P/S

|

2,99

|

4,46

|

1,56

|

0,77

|

В период с 2020 по 2022 год наблюдается отрицательное значение рентабельного собственного капитала – это происходит, когда компания тратит на привлечение потребителей больше денежных средств, чем они приносят в дальнейшем (таблица 2).

С 2020 по 2022 год видно отрицательное значение показателя рентабельности активов – это вызвано отрицательной прибылью, таким образом, в этот период происходит ухудшение эффективности использования активов компании.

Показатель окупаемости показывал стабильное значение с 2019 по 2022 – это предполагает возможное повышение оценки рыночной цены компании по отношению к годовой выручке.

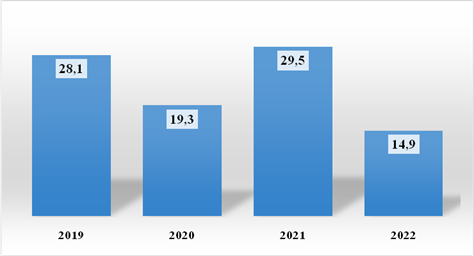

Рисунок 9. EBITDA «VK», 2019-2022 гг., млрд. руб.

Источник: [15]

Прибыль до вычета расходов по выплате процентов, налогов (EBITDA) показала в 2021 году рост, что указывает на рост операционной прибыльности компании «VK».

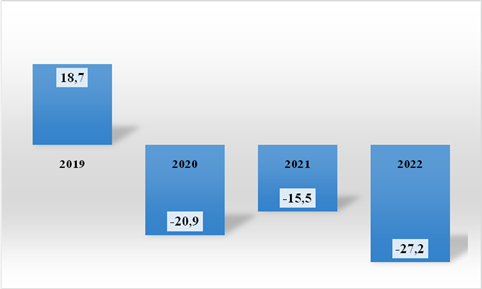

Рисунок 10. Чистая прибыль «VK», 2019-2022 гг., млрд. руб.

Источник: [15]

С 2020 по 2022 год наблюдается отрицательное значение чистой прибыли, что говорит о том, что расходы за период превысили совокупные доходы, и, таким образом, компания получила убыток.

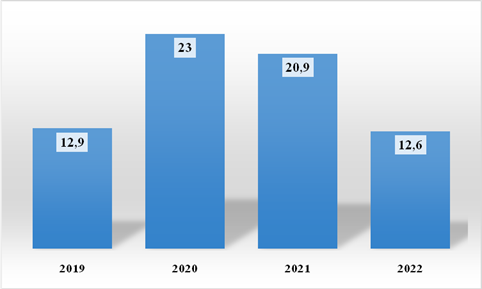

Рисунок 11. Операционный денежный поток «VK», 2019-2022 гг., млрд. руб.

Источник: [15]

Период с 2020 по 2021 годы характеризуется стабильными значениями операционного денежного потока компании «VK» - это указывает на улучшение финансового состояния компании в данные периоды времени.

Компания в течение длительного периода времени не выплачивала дивиденды, на данный момент «VK» не предоставляет информацию о выплате дивидендов в будущем. Однако согласно техническому анализу и экспертным оценкам, ожидается, что потенциал акции через год будет увеличен на 13,99% и сейчас выгодно покупать акции компании, поэтому компания “VK” выгодна для включения в инвестиционный портфель, так как видим повышение ожидания инвесторов относительно будущей прибыльности компании.

Целесообразно для включения в портфель также рассмотреть сектор добывающей отрасли - это ПАО «ГМК Норильский никель» [3] –российский горно-металлургический комбинат, крупнейший в мире производитель никеля и палладия, обладает наибольшими запасами никелевой руды. Помимо этого, компания занимается производством платины, меди, серебра, золота, кобальта и других цветных металлов.

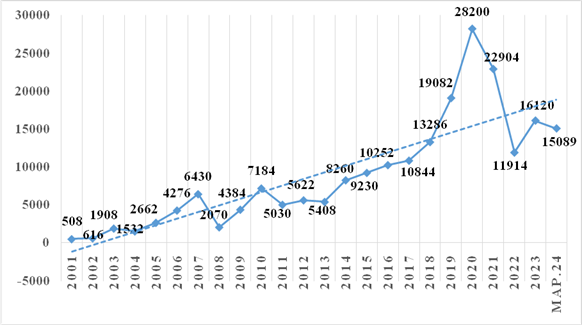

Рисунок 12. Стоимость акций Нор.Никель на бирже MOEX с годовыми значениями (руб.)

Источник: [17]

Если взглянуть на текущую котировку акций Норникеля, то на данный момент она составляет 15089 рублей за акцию (Рисунок 12). Это очень привлекательная цена, наблюдаем факт сохранения глобального восходящего тренда, начавшегося еще в 2010 г., и который, более того, не был переломлен после событий февраля 2022 г. Помимо этого, каждый новый цикл обновлял предыдущий глобальный максимум, доходя в пике до уровня 28200 руб.

Более того, если взглянуть на исторически данные, то можно заметить, что весной 2022 года цена даже пробивала эту зону, доходя до уровня глобального тренда, поэтому очень вероятно, что перед началом нового глобального бычьего рынка, цена в очередной раз дойдет до уровня 13500, с возможным краткосрочным падением (что отобразится в виде фитиля свечи или одной полноценной “красной” свечой) до 11000 – 12000 руб. Однако главным преимуществом данных акций является все же перспектива роста. С учетом таких исходных данных, описанных выше, можно ожидать, что цена сделает рост в 200%, а в случае обновления глобального максимума, речь может заходить и про увеличение стоимости ценных бумаг в более чем 3 раза.

Касаемо стратегии покупки, можно рассмотреть следующую схему. Поскольку на сегодняшний день невозможно точно сказать, как себя поведет цена, велика вероятность, что она вообще пробьет глобальный тренд целиком, но вот какой именно путь она предолеет до этого – сказать сложно; именно поэтому существует вариант приобретения данных акций в 3 этапа.

Первым шагом необходимо приобрести акции по текущей цене приблизительно 15000 руб. суммарно на 33 тыс. руб. (1/3 от выделенного на данную компанию капитала). В дальнейшем при вероятной коррекции до 13 000 - 13 500 руб. (рассматривая вариант с дальнейшим ростом) докупить акции еще на 33 тыс. руб. Третьим этапом, при предполагаемом росте до уровня 18 000 руб. с соответствующей коррекцией в 1/3 от данного роста, стоимость акций может дойти до диапазона 16 000 – 17 000 руб., и в таком случае купить на оставшиеся 33 тыс. руб. третий пакет акций. В случае, если после покупки акций за 13 500, цена начнет реализовывать сценарий с падением до уровня 11 000 – 12 000 руб. и образованием нескольких свечек в этой области – может оказаться возможным вариант с пробитием глобального тренда в дальнейшем. Тогда стоит закупить акции на остаточные 33 000 руб. по этой самой цене в размере 11 - 12 тыс. руб. (если удастся поймать момент с еще более низким уровнем, закупить по ней). Средняя цена покупки акций при таком раскладе составит 12 - 13 тыс. руб., а глобальный рост отложится на 2 года вперед (или более).

При использовании описанной стратегии, усредненная стоимость данного вложения может составить те же 15000 руб., по которой акции торгуются сейчас (в случае реализации первого сценария, т.е инвестор ничего не потеряет от этого), а, возможно, даже меньше (в случае воплощения в жизнь второго сценария) и тогда данная стратегия позволит во время него получить большую прибыль.

Перейдем к фундаментальному анализу ПАО «Норникель, отметим, что объем добычи цветных металлов и цена этого базового актива является основой положительных финансово-экономических показателей деятельности компании.

Рисунок 13. Добыча никеля ПАО «Норникель», 2018-2022., тыс. тонн.

Источник: [11]

В 2019-2020 годах, а также в 2022 году наблюдается увеличение добычи никеля ПАО «Норникель» — это указывает на увеличение объёмов добычи никеля из природных месторождений.

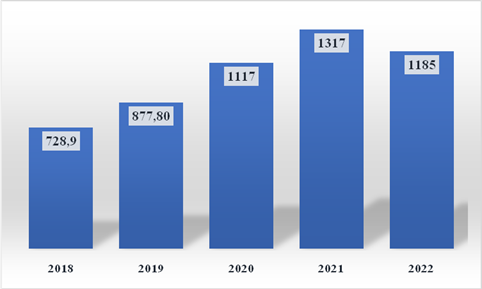

Рисунок 14. Выручка ПАО «Норникель», 2018-2022 гг., млрд. руб.

Источник: [11]

В период 2020-2021 годов наблюдался рост выручки ПАО «Норникель», что указывает на увеличение дохода компании от реализации своей продукции в текущий период.

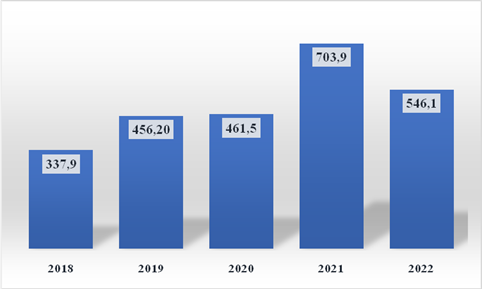

Рисунок 15. Операционная прибыль ПАО «Норникель», 2018-2022 гг., млрд. руб.

Источник: [11]

В период с 2019 по 2021 виден стабильный рост операционной прибыли ПАО «Норникель» — это указывает на повышение рентабельность операционной деятельности компании в данный период времени.

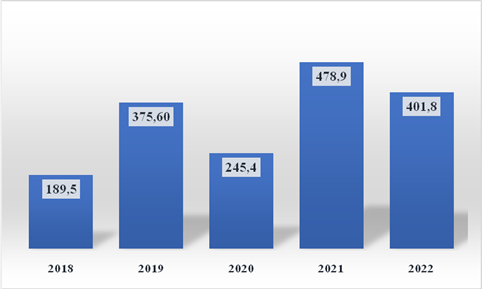

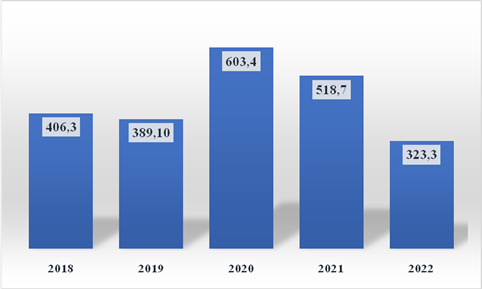

Рисунок 16. Чистая прибыль ПАО «Норникель», 2018-2022 гг., млрд. руб.

Источник: [11]

В 2019 и 2021 годах отмечается рост показателя чистой прибыли ПАО «Норникель» — это указывает на улучшение финансовой производительности компании.

Рисунок 17. Операционный денежный поток ПАО «Норникель», 2018-2022 гг., млрд. руб.

Источник: [11]

2020 год характеризуется ростом операционного денежного потока ПАО «Норникель» — это указывает на улучшение финансового состояния компании, а также способности компании создавать денежные средства из основной деятельности.

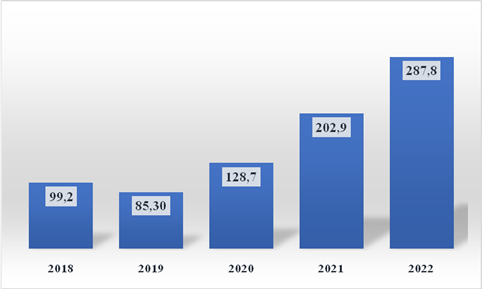

Рисунок 18. CAPEX ПАО «Норникель», 2018-2022 гг., млрд. руб.

Источник: [12]

Анализируя капитальные расходы, которые используются для приобретения или модернизации физических активов (CAPEX), видим, что с 2019 по 2022 года наблюдается рост капитальных расходов, это говорит об увеличении инвестиций компании на приобретение капитальных активов.

Таблица 3. Финансовые коэффициенты и рыночные индикаторы ПАО «Норникель», 2018-2022 гг.

|

Коэффициент

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

Рентабельность собственного капитала (ROE), %

|

84,6

|

159,2

|

82,6

|

174,9

|

80,2

|

|

Рентабельность активов (ROA), %

|

17,9

|

31,2

|

16,0

|

27,5

|

22,1

|

|

P/E

|

10,9

|

8,05

|

15,3

|

7,32

|

5,85

|

|

P/S

|

2,83

|

3,44

|

3,36

|

2,66

|

1,98

|

В 2019 и 2021 году отмечается увеличение рентабельности собственного капитала, таким образом в данный период было повышено эффективное использование собственного капитала.

В 2019 и 2021 годах по отношению к предыдущим периодам наблюдался рост рентабельности активов – это означает, что в эти годы было улучшение использования активов компания для увеличения прибыли.

По коэффициенту P/E (мультипликатору отношения цены акции и прибыли на акцию) в 2018 и 2020 году наблюдается увеличение его значения – это указывает на повышение ожидания инвесторов относительно будущей прибыльности компании. В 2019-2020 годах увеличивается значение мультипликатора P/S, это означает, что в этот период возможно повышение оценки рыночной цены акций компании по отношению к годовой выручке.

При анализе компании стоит отметить, что дивидендная политика ПАО «Норникель» прекратила своё действие 1 января 2023 году, из-за ожидания новой инвестиционной программы норма прибыли может сократиться.

Таблица 4. Совокупные выплаты дивидендов ПАО «Норникель», 2018-2023 гг.

|

Год

|

Дивиденд (руб.)

|

Изменение к предыдущему году

|

|

2023

|

915,33

|

-21,51%

|

|

2022

|

1166,22

|

-54,17%

|

|

2021

|

2544,39

|

+115,53%

|

|

2020

|

1180,55

|

-48,23%

|

|

2019

|

2280,54

|

+64,78%

|

|

2018

|

1384

|

+106,47%

|

На конец 2023 года индекс DSI (Dividend Stability Index) - индекс стабильности дивидендов в ПАО «Норникель» равен 0,5 – это означает, что дивиденды выплачивались стабильно последние 6 лет, однако в последнем периоде были снижены, но должны нормализоваться и стабилизироваться в ближайшие 12 месяцев. Таким образом, вероятность выплат в дальнейшем выше среднего, что выгодно для включения компании в инвестиционный портфель.

Заключение

Рекомендации по формированию инвестиционного портфеля следующие:

Определена методология формирования инвестиционного портфеля через выбор совокупности фундаментальных и технических критериев эффективных фондовых вложений.

Инвестиционный портфель формируется под воздействием комплекса факторов, влияющих на ценовые колебания стоимости акций выбранных компаний. Состав факторов определяется группировкой критериев инвестиционной привлекательности, которые носят оптимизирующий характер с точки зрения доходности и риска. К ним относятся следующие – цикличность выручки, динамика стоимости базовых активов, уровень инновационной деятельности компании, оценка результатов финансовой деятельности в условиях изменений внешней экономической среды, взаимосвязь финансового мониторинга и прогнозной деятельности.

Инвестиционный портфель с применением элементов технического и фундаментального анализов сроком более на 5 лет с диверсифицированными рисками был составлен, а компании, вошедшие в него, были детального проанализированы как с точки зрения их положения на рынке, так и с позиции внутреннего финансового состояния.

Отметим, что на текущий момент довольно сложно прогнозировать дальнейшее развитие состояния сформированного инвестиционного портфеля. Разумеется, примерные подсчеты были представлены в ходе рассмотрения каждой компании отдельно, однако утверждать что-либо наверняка в текущих условиях просто невозможно. Во многом это связано с неопределенностью в перспективах развития мировой экономики, а также нестабильностью экономики Российской Федерации. Нельзя отрицать, что после событий 2022 года большинство российских компаний столкнулись с проблемой резкого падения стоимости свих акций на рынке, а также внутренними трудностями в работе предприятий из-за санкций, которые заставили компании нести дополнительные убытки для их решения.

Помимо этого, сложным в текущих условиях стало и наращивать инвестиционную привлекательность для российских корпораций, особенно тем, которые работают в банковской сфере или плотно сотрудничают с государством, ведь пользоваться одним из самых главных и эффективных инструментов, а именно раскрытием финансовой отчетности – компаниям нельзя.

Несмотря на это, с точки зрения долгосрочного инвестирования подобные трудности могут даже пойти на пользу для большинства инвесторов, ведь снижение стоимости акций или положение их цены у исторических минимумов (как это наблюдается сейчас у многих компаний в Российской Федерации) всегда позволяет говорить о потенциально больших темпах роста в относительных значениях в будущем, а также о задействовании иных инструментов, доступных компаниям, которые бы могли бы стать очень эффективными в сложившейся экономической и политической ситуации, например, наращивание размера дивидендов для демонстрации хорошего положения дел компании в условиях существующих ограничений по раскрытию финансовой отчетности.

[1] Journal Tinkoff [Электронный ресурс]. URL: https://journal.tinkoff.ru/news/review-yandex/?ysclid=ltqxhqzeh3113439660 (дата обращения 09.03.2024)

[2] Skillbox.ru [Электронный ресурс]. URL: https://skillbox.ru/media/marketing/vk-kakie-proekty-est-u-korporatsii-i-kak-ona-razvivalas/?ysclid=ltqy98k0xk494805774 (дата обращения 11.03.2024)

[3] Nornikel.ru [Электронный ресурс]. URL: https://nornickel.ru/?ysclid=ltqxmv1plw670901837 (дата обращения 09.03.2024)

Источники:

2. Воробьева Е.И., Бантурова В.И., Блажевич О.Г. Теоретические основы оценки инвестиционной привлекательности предприятия // Бюллетень науки и практики. – 2016. – № 6. – c. 217–224. – doi: 10.5281/zenodo.56129.

3. Илькевич С.В. Эвристическая модель «эффективного интерпретатора» в портфельных инвестициях в высокотехнологичные компании // Стратегические решения и риск-менеджмент. – 2022. – № 13(2). – c. 116–128. – doi: 10.17747/2618-947X-2022-2-116-128.

4. Кондаурова Л.А., Кожухова Т.Г. Теоретические аспекты категории «инвестиционная привлекательность» компании // Вектор экономики. – 2022. – № 4. – c. 59.

5. Терехова А.Р. Методические аспекты оценки инвестиционной привлекательности компании // Вестник ИЭАУ. – 2022. – № 35. – c. 8.

6. Терловая В.И., Сорокина Е.С. Мониторинг инвестиционной привлекательности компании // Научный вестник: финансы, банки, инвестиции. – 2020. – № 1. – c. 112–120.

7. Храмченко А.А., Живицына Ю.А., Батурин А.В. Особенности инвестиционной деятельности в современной экономике России // Вестник Академии знаний. – 2021. – № 6. – c. 465-468. – doi: 10.24412/2304-6139-2021-6-465-468.

8. Храмова К.Ю. Инвестиционное развитие организации: понятие, основы и значение // Молодой ученый. – 2021. – № 42. – c. 232–234.

9. Шуть О.Н. Информация как экономический ресурс. [Электронный ресурс]. URL: https://www.cfin.ru/bandurin/article/sbrn02/08.shtml (дата обращения: 09.03.2024).

10. Е.А. Шутаева, Побирченко В.В. Особенности инвестиционного процесса в России на современном этапе // Научный вестник: финансы, банки, инвестиции. – 2018. – № 3. – c. 66–74.

11. Норникель. Фундаментальный анализ. [Электронный ресурс]. URL: https://nornickel.ru/investors/disclosure/financials/ (дата обращения: 14.03.2024).

12. Дивидендная политика «Норникель». [Электронный ресурс]. URL: https://nornickel.ru/investors/shareholders/dividends/ (дата обращения: 14. 03.2024).

13. Яндекс. Фундаментальный анализ. [Электронный ресурс]. URL: https://tradergroup.ru/yandeks-yndx-fundamentalnyj-analiz/ (дата обращения: 14.03.2024).

14. Дивидендная политика «Яндекс». [Электронный ресурс]. URL: https://www.banki.ru/investment/share/yandex_YNDX/dividends/ (дата обращения: 14.03.2024).

15. VK. Фундаментальный анализ. [Электронный ресурс]. URL: https://smart-lab.ru/q/VKCO/f/y/ (дата обращения: 14. 03.2024).

16. Дивидендная политика «VK». [Электронный ресурс]. URL: https://smart-lab.ru/q/VKCO/dividend/ (дата обращения: 14. 03.2024).

17. TradingView. [Электронный ресурс]. URL: https://ru.tradingview.com/ (дата обращения: 06.03.2024).

Страница обновлена: 29.12.2025 в 15:19:11

Download PDF | Downloads: 57

Approaches to portfolio set-up in modern conditions

Ermolovskaya O.Y., Ivoylov S.A., Mikheeva E.Journal paper

Creative Economy

Volume 18, Number 4 (April 2024)

Abstract:

Within the framework of the article, the authors pose the scientific problem of achieving the financial goals of investors, based on fundamental and technical analysis of several large companies on the Russian market in conditions of lack of stock market stability, financial crisis, increasing debt burden and falling income. The novelty of the study lies in the application of additional criteria for making informed investment decisions in portfolio investing. The problem of choosing investment decisions is solved; and the content of the stages of portfolio set-up is examined. A forecast for portfolio optimization is made. An assessment of the actual financial and economic situation of corporations that use innovation potential as a basic element of investment attractiveness is made. The article is of interest to researchers and academic staff, portfolio investors, and securities market specialists. The research results can be used as methodological and educational material for training courses on investments, financial markets and risk management.

Keywords: investment portfolio, technical analysis, fundamental analysis, investments, forecast, trade data, investment indicator, annual report, statistical data, financial goal, market trend

JEL-classification: G11, G12, G17

References:

E.A. Shutaeva, Pobirchenko V.V. (2018). Osobennosti investitsionnogo protsessa v Rossii na sovremennom etape [Features of the investment process in Russia at the present stage]. Scientific Herald: finance, banks, investments. (3). 66–74. (in Russian).

Ilkevich S.V. (2022). Evristicheskaya model «effektivnogo interpretatora» v portfelnyh investitsiyakh v vysokotekhnologichnye kompanii [Heuristic model of “effective interpreter” in portfolio investment in high-tech companies]. Strategicheskie resheniya i risk-menedzhment. (13(2)). 116–128. (in Russian). doi: 10.17747/2618-947X-2022-2-116-128.

Khramchenko A.A., Zhivitsyna Yu.A., Baturin A.V. (2021). Osobennosti investitsionnoy deyatelnosti v sovremennoy ekonomike Rossii [Features of investment activity in the modern russian economy]. Vestnik Akademii znaniy. (6). 465-468. (in Russian). doi: 10.24412/2304-6139-2021-6-465-468.

Khramova K.Yu. (2021). Investitsionnoe razvitie organizatsii: ponyatie, osnovy i znachenie [Investment development of an organization: concept, fundamentals and significance]. The young scientist. (42). 232–234. (in Russian).

Kondaurova L.A., Kozhukhova T.G. (2022). Teoreticheskie aspekty kategorii «investitsionnaya privlekatelnost» kompanii [Theoretical aspects of the category investment attractiveness of the company]. Vectoreconomy. (4). 59. (in Russian).

Terekhova A.R. (2022). Metodicheskie aspekty otsenki investitsionnoy privlekatelnosti kompanii [Methodological aspects of assessing the investment attractiveness of a company]. Bulletin of Institute of Economics and Crisis Management. (35). 8. (in Russian).

Terlovaya V.I., Sorokina E.S. (2020). Monitoring investitsionnoy privlekatelnosti kompanii [Monitoring the investment attractiveness of the company]. Scientific Herald: finance, banks, investments. (1). 112–120. (in Russian).

TradingView. Retrieved March 06, 2024, from https://ru.tradingview.com/

Volkova T.V., Rakhlina L.V. (2022). Investitsionnaya aktivnost v Rossii na fone pandemii Covid-19 [Investment activity in russia amid the covid-19 pandemic]. Economic Security Bulletin. (1). 250-256. (in Russian). doi: 10.24412/2414-3995-2022-1-250-256.

Vorobeva E.I., Banturova V.I., Blazhevich O.G. (2016). Teoreticheskie osnovy otsenki investitsionnoy privlekatelnosti predpriyatiya [The theoretical basics of the assessment of the enterprise investment attractiveness]. Byulleten nauki i praktiki. (6). 217–224. (in Russian). doi: 10.5281/zenodo.56129.