Экономические механизмы пенсионной защиты граждан на уровне регионов

Скачать PDF | Загрузок: 37

Статья в журнале

Экономика труда (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 2 (Февраль 2025)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=80402833

Аннотация:

В современной экономической ситуации актуальность поиска эффективных методов стимулирования социально-экономического прогресса регионов неуклонно растет. Растущая региональная неравенство, где одни области опережают другие, а также ограниченность внутренних ресурсов у местных властей приводят к необходимости применения инновационных подходов к развитию мест. Одним из таких подходов является экономическая стратегия защиты от рисков, связанных с пенсионным обеспечением. Применение этих стратегий приносит двойную пользу: экономическую и социальную, благодаря привлечению долгосрочных инвестиций в регионы и усилению гарантий для граждан, обеспечивающих более высокий уровень пенсионных выплат. Исследование, проведенное в Южном Федеральном округе, выявило ключевые стратегии противодействия пенсионным рискам на уровне регионов, которые являются важным элементом социально-экономического развития. Эти стратегии включают в себя деятельность региональных негосударственных пенсионных фондов и страховых компаний, предоставляющих услуги по пенсионному страхованию, а также активное участие граждан в процессе негосударственного пенсионного обеспечения. Анализ текущих экономических инструментов, направленных на противодействие пенсионным рискам, откроет двери к пониманию теоретических и прикладных сторон их использования в перспективе. Это, в свою очередь, способствует социально-экономическому прогрессу различных областей России.

Ключевые слова: пенсионные риски, пенсионная защита населения региона, социально-экономическое развитие, экономические механизмы, государственное пенсионное обеспечение, обязательное пенсионное страхование, негосударственное пенсионное страхование

JEL-классификация: J26, J14, H55, H75

Введение

В последнее время ученые и эксперты в области социального обеспечения все чаще обращают свой взор к актуальной задаче поиска наиболее эффективных и надежных методов, которые могли бы гарантировать качественную пенсионную защиту для всех слоев населения Российской Федерации. В современных условиях, когда экономическая ситуация в стране постоянно изменяется, и новые вызовы требуют адекватных ответов, существующие финансовые механизмы, разработанные для минимизации пенсионных рисков, к сожалению, не всегда способны удовлетворить потребности граждан в полной мере. Это обстоятельство делает необходимым их периодический анализ и корректировку с целью повышения эффективности и надежности пенсионной системы в целом.

Важность создания и поддержания эффективной пенсионной системы трудно переоценить, поскольку она играет ключевую роль в обеспечении социальной стабильности и защищенности граждан от негативных последствий, которые могут возникнуть в связи с пенсионными рисками. Эта сложная задача включает в себя комплекс мероприятий, направленных на защиту населения от разнообразных экономических угроз, и решается с помощью использования целого ряда экономических и законодательных инструментов. Одной из главных целей пенсионного обеспечения является формирование у граждан устойчивого финансового запаса, который будет служить надежной гарантией их благополучия и предоставлять стабильные доходы в те периоды жизни, когда они по каким-либо причинам не смогут продолжать свою трудовую деятельность или примут решение о ее прекращении. В этом контексте пенсионная защита включает в себя несколько ключевых элементов: создание финансового резерва, который будет обеспечивать получение полноценной пенсии в будущем, и резерв, предназначенный для обеспечения так называемой «квази-пенсии», что также является важным аспектом в системе пенсионного обеспечения.

Актуальность. Экономические механизмы пенсионной защиты граждан на уровне регионов становится все более важной в условиях постоянно меняющегося экономического климата. С каждым годом перед регионами встают новые задачи, связанные с обеспечением достойного уровня жизни пожилых людей, что требует от местных властей разработки и внедрения эффективных стратегий и программ. В этом контексте особое внимание уделяется оптимизации пенсионных фондов, поиску дополнительных источников финансирования и повышению прозрачности пенсионных систем, что в свою очередь способствует укреплению доверия граждан к пенсионной системе и повышению их социальной защищенности.

Научный пробел. Пенсионная защита граждан является одной из наиболее актуальных и сложных тем в современной экономической науке. Ведь каждый регион имеет свои особенности: экономическое развитие, социальную структуру, уровень доходов населения и многие другие факторы, которые влияют на формирование и функционирование пенсионных систем. Это делает задачу создания эффективных механизмов пенсионной защиты не только многогранной, но и требующей индивидуального подхода к каждому региону. Таким образом, исследование этого вопроса позволяет не только выявить существующие проблемы и недостатки, но и предложить пути их решения, учитывая специфику каждого региона.

Цель научной работы. Заключается в глубоком анализе существующих систем пенсионного обеспечения и выявлении наиболее эффективных путей их оптимизации. Важно не только изучить теоретические аспекты и модели, но и предложить конкретные меры, которые могут быть внедрены на практике. Это позволит не только повысить уровень пенсионной защиты, но и укрепить социальную стабильность в регионах, что в свою очередь, будет способствовать общему экономическому развитию страны.

Научная новизна. Даны рекомендации в разработке подхода позволяющих не только сохранить капитал внутри региона, но и создать устойчивую финансовую базу для пенсионного обеспечения его жителей. Важно, чтобы каждый гражданин понимал, что его вклад в региональный негосударственный пенсионный фонд – это не просто отчисления на старость, но и инвестиции в будущее своей территории, в её социальное и экономическое развитие. Образование и просвещение в этой сфере играют ключевую роль: чем больше людей будет осведомлено о возможностях и преимуществах региональных пенсионных программ, тем выше будет их заинтересованность в участии. Это, в свою очередь, поспособствует формированию более справедливой и эффективной пенсионной системы, которая будет работать в интересах каждого её участника.

Авторская гипотеза заключается в необходимости акцентировать внимание на создании благоприятных условий для развития региональных НПФ, которые могут стать надежным инструментом накопления пенсионных средств. Важно не только обеспечить конкурентоспособность местных фондов на рынке, но и создать систему гарантий, которая будет защищать интересы вкладчиков. Это включает в себя и повышение прозрачности деятельности НПФ, и укрепление их финансовой устойчивости, что в итоге должно привести к росту доверия со стороны населения и увеличению объемов накоплений.

Методология предполагает комплексный подход, включающий анализ законодательной базы, оценку эффективности действующих программ и их социального воздействия. Основу проблеме систем оплаты труда послужили работы отечественных ученых Алиева З.Б. (Aliyeva, Z.B. 2022. р.3-13), Горлин Ю.М. (Gorlin, Yu. M. 2021. p.122-14), Дегтярев Г.П. (Degtyarev, G.P. 2021. p.440), Кулаков А.В. (Kulakov, A.V. 2022. p. 5-15), Мельников В.Ю. (Melnikov, V. Yu. 2020. p. 474), Урусова А.Б. (Urusova, A. B.2020. p.173-178)

Результаты и обсуждение

В процессе накопления средств для обеспечения старости используются устоявшиеся структуры, методики инструменты и механизмы включая государственную пенсионную систему, а также негосударственные пенсионные и страховые фонды и программы.

Однако критически важно осознавать, что каждый из этих инструментов обладает своими особенностями и потенциальными рисками. Государственная пенсионная система, как правило, обеспечивает базовый уровень поддержки, но не всегда может гарантировать желаемый уровень дохода после выхода на пенсию. Негосударственные пенсионные фонды и страховые программы, в свою очередь, предлагают более гибкие условия накопления и инвестирования, что позволяет лучше адаптироваться к индивидуальным потребностям и жизненным ситуациям, но и требуют более внимательного подхода к выбору надежных и стабильных финансовых инструментов.

«Квази-пенсия» – это личный инвестиционный счет, который формируется через использование неординарных (альтернативных) подходов к накоплению пенсионных ресурсов.

Это включает в себя как финансовые инструменты (депозиты и вклады в банковских учреждениях, акции и облигации, инвестиции в драгоценные металлы), так и нефинансовые активы (имущество, коллекционные предметы, договоры о предоставлении жилья пенсионеру в обмен на его собственность и тому подобное) [3 с.32; 5 с.77].

Такой подход позволяет не только диверсифицировать риски, но и потенциально увеличить доходность пенсионных накоплений за счет вложений в более прибыльные, но и более рискованные инструменты. Например, инвестиции в недвижимость или коллекционные предметы могут приносить значительную прибыль, но требуют тщательного анализа рынка и оценки перспективности активов. Важно помнить, что "квази-пенсия" требует активного участия и контроля со стороны вкладчика, ведь от его решений зависит будущее финансовое благополучие [7 c.6; 8 с.7, 9 с.294].

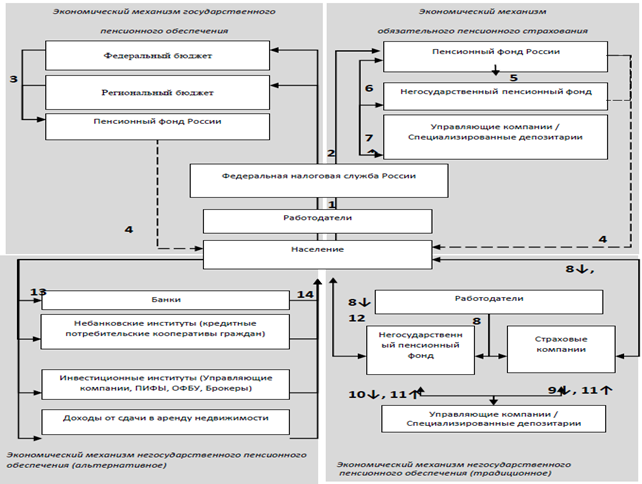

Исследуя механизмы обеспечения пенсионного покрытия, выделяют различные подходы к накоплению пенсионного фонда: [10 c.44; 12 с.79] Система пенсионного обеспечения включает в себя государственное пенсионное обеспечение, обязательное пенсионное страхование и негосударственное пенсионное страхование [11 c.39; 13 с.1300]. В последнее, к тому же, можно условно разделить на традиционное негосударственное пенсионное страхование (НПСт) и альтернативное негосударственное пенсионное страхование (НПСа). Рисунок 1. ниже демонстрирует принципы функционирования этих экономических инструментов.

Каждый из этих методов имеет свои особенности и преимущества. Государственное пенсионное обеспечение гарантирует базовый уровень защиты, в то время как обязательное пенсионное страхование предполагает более гибкий подход к формированию пенсионных накоплений. Негосударственное пенсионное страхование, в свою очередь, позволяет индивидуально подойти к вопросу накопления средств на старость, учитывая личные финансовые возможности и предпочтения. Так, традиционное НПС обычно связано с заключением договоров с пенсионными фондами, а альтернативное может включать в себя различные инвестиционные инструменты, такие как паевые инвестиционные фонды или страхование жизни [14 c.66; 15 с.174].

Рисунок 1. «Функционирование экономических механизмов пенсионной защиты» [2 с.211]

1 – «налоговые и неналоговые платежи в соответствующие бюджеты/внебюджетные фонды» [3 с.33]

2 – «зачисление налоговых и неналоговых платежей в соответствующие бюджеты» [3 с.34]

3 – «трансферт из федерального/регионального бюджета на выплату пенсий согласно федеральному/регионального законодательству» [3 с.34]

4 – «выплата пенсий, предусмотренных соответствующим законодательством и другим нормативно-правовым актам» [3 с.35]

5 – «передача сумм страховых взносов граждан в негосударственный пенсионный фонд» [2 с.212]

6 – «передача средств пенсионных накоплений граждан для инвестирования» [2 с.214]

7 – «доходы от инвестирования средств пенсионных накоплений» [2 с.214]

8 – «перечисление взносов в НПФ/страховую компанию в рамках договоров пенсионного страхования» [6 с.204]

9 – «передача части средств компании в доверительное управление» [2 с.210]

10 – «передача средств пенсионных накоплений для инвестирования» [2 с.214]

11 – «передача инвестиционного дохода» [3 с. 39]

12 – «выплата средств при наступлении оснований по договору пенсионного страхования» [3 с.40]

13 – «формирование целевого финансового актива» [3 с.40]

14 – «получение целевого инвестиционного дохода» [3 с.41]

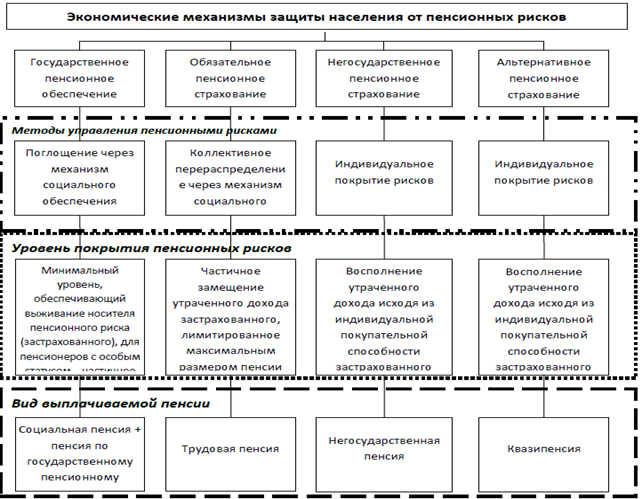

Предлагаемые механизмы пенсионного обеспечения отличаются разной степенью защиты от пенсионного риска, обеспечивают защиту определённой группы населения в соответствии с действующими законами и нормативными актами, а также определяют характер выплачиваемых компенсаций (рисунок 2).

К примеру, государственная пенсионная система предполагает наличие базового уровня обеспечения, который гарантированно поддерживает минимально необходимый уровень жизни для пенсионеров. В то же время, частные пенсионные фонды предлагают более гибкие условия накопления и инвестирования средств, что позволяет гражданам планировать своё будущее более индивидуально и с учётом личных финансовых возможностей.

Эффективная работа установленных механизмов является ключевым аспектом социально-экономического прогресса региона, цель которого — улучшение уровня жизни граждан и достижение глобальной задачи — искоренение бедности, особенно когда утрачивается возможность заработка.

Осознавая, что для предотвращения рисков в сфере пенсионного обеспечения преимущественно применяется метод страхования, формируемые в этом процессе фонды финансовых средств направляются на инвестирование, что означает их возвращение в экономическую систему в виде долгосрочных вложений. Это способствует привлечению средств для реализации долгосрочных проектов и инициатив, что благоприятно сказывается на устойчивом экономическом развитии региона.

Рисунок 2. «Методы управления пенсионными рисками населения» [2 с.213]

Экономические методы и инструменты, направленные на защиту населения от угроз, возникающих в связи с пенсионным обеспечением, являются ключевым фактором социально-экономического развития региона. Они основываются на тщательном исследовании текущего положения дел в регионе и разработке стратегий, адаптированных под особенности конкретных регионов.

Регионы не обладают возможностью оказывать значимое воздействие на отдельные аспекты пенсионного обеспечения, включая государственные пенсии и систему обязательного пенсионного страхования. Это подтверждает необходимость уделять внимание развитию региональных структур в сфере дополнительного негосударственного пенсионного страхования. В качестве основных финансовых структур этой сферы выступают негосударственные пенсионные фонды и страховые организации.

Тем не менее, несмотря на ограниченные полномочия в регулировании государственных пенсий, регионы могут играть ключевую роль в формировании благоприятной инвестиционной среды для негосударственных пенсионных фондов. Это может включать поддержку местных инициатив, направленных на повышение финансовой грамотности населения, а также стимулирование создания и развития частных пенсионных программ, которые будут дополнять государственные гарантии и обеспечивать более высокий уровень пенсионных накоплений для граждан.

В наше время средства, принадлежащие частным пенсионным фондам, активно внедряются в экономическую деятельность в нескольких ключевых сферах: инвестиция в обыкновенные акции, предоставление кредитов под долгосрочные проекты и поддержка инициатив государственно-частного сотрудничества. В частности, последний аспект особенно привлекателен для регионов, где уже реализованы проекты по строительству сегментов автомагистралей, центров здоровья, энергетических установок, а также возведения жилых и офисных зданий в городах, таких как Москва, Санкт-Петербург, а также в регионах, включая Омскую, Воронежскую области, Краснодарский и Ставропольский край, и другие регионы.

Лидеры регионов осознают значимость экономических методов для снижения рисков потери доходов среди жителей, что является ключевым аспектом социально-экономического развития региона. Использование ресурсов, накопленных через негосударственные пенсионные фонды, приносит им как экономические преимущества (инвестиции в развитие региона), так и социальные (повышение уровня пенсионного обеспечения граждан). Создание благоприятных условий для негосударственного пенсионного страхования приводит к увеличению количества участников, что, в свою очередь, способствует процветанию местных негосударственных пенсионных фондов и страховых компаний.

Таким образом, создание благоприятного инвестиционного климата и поддержка законодательных инициатив, направленных на развитие негосударственного пенсионного обеспечения, становятся приоритетными задачами для региональных управленцев. Это, в свою очередь, открывает новые горизонты для привлечения частных инвестиций и укрепления финансовой стабильности населения. Понимание того, что каждый гражданин может самостоятельно позаботиться о своей старости, повышает уровень доверия к пенсионным системам и стимулирует более активное участие людей в формировании своего пенсионного капитала.

Анализируя степень вовлеченности граждан в негосударственное пенсионное страхование, с особым акцентом на Южный федеральный округ, становится очевидным, что хотя данный регион не лидирует по числу участников пенсионных систем среди специализированных структур, ввиду того что большинство таких находятся в центральном федеральном округе, включая столицу и прилегающую Московскую область. В то же время, в Южном федеральном округе активно функционируют четыре местных негосударственных пенсионных фонда, что составляет 7,4% от общего числа НПФ по стране. Также здесь расположены восемь управляющих компаний, занимающих 3,6% от всех подобных предприятий, и один специализированный депозитарий, чья доля также составляет 3,6% от общего числа депозитариев на территории России.

Страховые компании приняли активное участие в формировании системы частного пенсионного страхования в Южном федеральном округе, вложив в этот процесс 509 миллионов рублей через местные пенсионные фонды. Эти данные не включают в себя средства, поступившие в негосударственные пенсионные фонды за пределами данного региона, поскольку полнота статистических данных по этому аспекту отсутствует. Такой подсчет не отражает полной картины регионального участия в НПО, однако он демонстрирует, насколько активно население Южного федерального округа обращается к этому пенсионному инструменту. В то же время, страховые взносы на пенсионное страхование в округе оказались значительно меньше, достигнув отметки в 139,54 миллиона рублей. В контексте общероссийской статистики, доля вклада Южного федерального округа также невелика, составляя всего 4,6%.

Местные жители Южного федерального округа, по всей видимости, готовы взять на себя ответственность за своё будущее в старости, используя инструменты частного пенсионного обеспечения. Это утверждение подкрепляется наблюдением, что они систематически отправляют средства на пенсионное страхование в частные страховые компании и местные негосударственные пенсионные фонды. Помимо этого, есть данные, что люди в состоянии без особых трудностей откладывать от 15 до 25 процентов своих ежемесячных доходов.

Такое отношение к будущему своего благосостояния свидетельствует о высоком уровне финансовой грамотности населения региона и понимании важности долгосрочного планирования. Ведь, откладывая значительную часть дохода, жители Южного округа не только обеспечивают себе достойную старость, но и способствуют развитию экономической стабильности в целом. Это, в свою очередь, может привести к повышению инвестиционной привлекательности региона, что, безусловно, положительно скажется на его экономическом росте и социальном благополучии.

Заключение

Прежде всего, важно усилить информационную поддержку и расширение знаний населения регионов в сфере пенсионного обеспечения, а также повысить осведомленность о принципах функционирования пенсионной системы. Отсутствие глубокого понимания пенсионных механизмов у граждан, а также регулярные изменения в правилах участия в пенсионных программах в ходе пенсионных реформ.

При формировании плана экономического прогресса территории критически важно разработать и внедрить инвестиционные проекты, направленные на укрепление социального благополучия, стимулирование промышленного развития и улучшение инфраструктуры. Такие проекты должны обеспечивать четкую финансовую защиту и поддержку со стороны местных органов власти для привлечения инвестиций из пенсионных фондов. Примером успешного применения этой стратегии может служить опыт, полученный в Ханты-Мансийском автономном округе – Югре.

Правительство Ханты-Мансийского автономного округа обнародовало стратегию модернизации системы частного пенсионного страхования жителей региона. Задача этого плана — обеспечить адекватный доходных уровне местных жителей после их профессиональной деятельности и перехода на пенсию. Дополнительно, целью программы является создание надежной и стабильной основы для частного пенсионного страхования граждан автономного округа на долгосрочную перспективу.

План реализации системы накопительного пенсионного обеспечения на территории автономного района предусматривал сбор финансовых ресурсов от разнообразных предприятий, включая государственные доходы и средства муниципальных структур, а также от частной заработной платы населения. Основные аспекты программы включали создание эффективной системы управления, контроля и регулирования деятельности местной системы негосударственного пенсионного обеспечения; активность по просвещению населения и укреплению сети консультационных и образовательных центров; разработка стимулирующих механизмов для стимулирования развития пенсионных фондов и внедрения пенсионных планов как у организаций, так и у индивидуальных участников; а также модернизация финансовой инфраструктуры рынка. [4 с.123].

Третья важнейшая проблема заключается в том, что вход на местные рынки пенсионного обслуживания и страхования крупных федеральных НПФ и страховых агентств, опираясь на свои обширные ресурсы, влечет за собой утечку капитала из местных экономик, а также порождает несправедливую конкуренцию с местными пенсионными фондами. Следовательно, местным властям необходимо разработать комплекс мер по поддержке и укреплению позиций региональных НПФ.

В этой связи, одной из ключевых задач становится формирование стимулов для привлечения инвестиций именно в региональные пенсионные фонды. Это может включать в себя налоговые льготы для вкладчиков, а также программы государственной поддержки, направленные на повышение доверия населения к местным НПФ. Кроме того, важно усилить информационную работу с гражданами, чтобы они лучше понимали преимущества долгосрочного сотрудничества с региональными фондами, которые вносят вклад в развитие их родных территорий и способствуют укреплению местной экономики.

Источники:

2. Григорьева Л.В. Пенсионная защита населения: возможности регионов // Проблемы и перспективы экономического развития регионов: Сборник статей Всероссийской научно-практической конференции, посвященной 45-летию образования Института экономики и финансов. Том Часть 1. Грозный, 2017. – c. 209-216.

3. Григорьева Л.В., Горшкова Н.В., Мытарева Л.А. Экономические механизмы защиты населения от пенсионных рисков как инструмент социально-экономического развития региона // Вестник Волгоградского государственного университета. Серия 3: Экономика. Экология. – 2017. – № 1(38). – c. 31-44. – doi: 10.15688/jvolsu3.2017.1.4.

4. Горлин Ю.М., Салмина А.А., Ляшок В.Ю. Эмпирические пенсионные индикаторы: межстрановые сравнения и методология для России // Журнал новой экономической ассоциации. – 2021. – № 4(52). – c. 122-141. – doi: 10.31737/2221-2264-2021-52-4-5.

5. Дегтярев Г.П., Роик В.Д. Старение, здоровье, качество жизни старшего поколения. / Монография. - Москва: Издательство Проспект, 2021. – 440 c.

6. Кащеева В.Ю., Шатравка Е.А. Прогнозирование показателей, влияющих на обеспечение функционирования пенсионной системы // Бизнес информ. – 2013. – № 7. – c. 203-208.

7. Кривенцова Л.А. Оценка уровня социально-экономической защищенности населения регионов России // Human Progress. – 2023. – № 5. – c. 6. – doi: 10.34709/IM.195.6.

8. Кулаков А.В. Пенсионное обеспечение: история и современность // Научные записки молодых исследователей. – 2022. – № 1. – c. 5-15.

9. Михалкина Е.В. Стратегические направления локализации низкого уровня жизни в российских регионах // Успехи современного естествознания. – 2007. – № 12. – c. 293-295.

10. Мельников В.Ю. Обеспечение государством социальных прав человека. / Монография. - Ростов-на-Дону: Общество с ограниченной ответственностью «Фонд науки и образования», 2020. – 474 c.

11. Петров С.П., Розанова Е.В., Соловьев А.А., Нарциссова С.Ю. Организационно-правовые аспекты социальной защиты. / Монография. - Москва: Общество с ограниченной ответственностью «Эдитус», 2024. – 230 c.

12. Барсукова Н.Е., Баскакова А.Л., Веселов И.Н., Клюшникова Е.В., Мальцева А.А., Монахов И.А., Пилипчук Н.В., Яковлева П.В. Современные проблемы национальной экономики. / Учебное пособие. - Тверь: Тверской государственный университет, 2016. – 430 c.

13. Садыков Р.М. Проблемы бедности и благосостояние населения в условиях нестабильности социально-экономических систем // Региональная экономика: теория и практика. – 2017. – № 7(442). – c. 1299-1310. – doi: 10.24891/re.15.7.1299.

14. Сывороткина И.Ю. Международное пенсионное обеспечение в условиях цифровизации: правовое значение, допустимые риски, перспективы развития возможностей. / В книге: Исследования мировой науки: новые подходы и актуальные вопросы. монография. Том Часть II. - Москва: Издательство «Перо», 2022. – 24-35 c.

15. Урусова А.Б. Перспективы развития и совершенствования Российской пенсионной системы // Заметки ученого. – 2020. – № 7. – c. 173-178.

Страница обновлена: 18.02.2026 в 13:33:10

Download PDF | Downloads: 37

Economic mechanisms of citizens' pension protection at the regional level

Vysokikh V.K.Journal paper

Russian Journal of Labour Economics

Volume 12, Number 2 (February 2025)

Abstract:

In the current economic situation, the relevance of finding effective methods for stimulating the regional socio-economic progress is steadily growing. Growing regional inequality, where some regions are ahead of others, as well as the limited internal resources of local authorities lead to the need to apply innovative approaches to the spatial development. One of these approaches is an economic strategy for protection against risks associated with pension provision. The implementation of these strategies brings double benefits (economic and social ones), due to the attraction of long-term investments in the regions and strengthening of guarantees for citizens, providing a higher level of pension payments. A study conducted in the Southern Federal District identified key strategies for counteracting pension risks at the regional level, which are an important element of socio-economic development. These strategies include the activities of regional non-state pension funds and insurance companies providing pension insurance services, as well as the active participation of citizens in the process of non-state pension provision. Analysis of current economic instruments aimed at combating pension risks will provide understanding of the theoretical and applied aspects of their use in the future. This, in turn, contributes to the socio-economic progress of various regions in Russia.

Keywords: pension risk, pension protection of the regional population, socio-economic development, economic mechanism, state pension provision, mandatory pension insurance, non-state pension insurance

JEL-classification: J26, J14, H55, H75

References:

Alieva Z.B. (2022). Izmeneniya v sisteme pensionnogo obespecheniya Rossii: varianty reformirovaniya pensionnyh nakopleniy grazhdan [Changes in the pension system of Russia: options for reforming pension savings of citizens]. UEPS: upravlenie, ekonomika, politika, sotsiologiya. (1). 3-13. (in Russian). doi: 10.24412/2412-2025-2022-1-3-13.

Barsukova N.E., Baskakova A.L., Veselov I.N., Klyushnikova E.V., Maltseva A.A., Monakhov I.A., Pilipchuk N.V., Yakovleva P.V. (2016). Sovremennye problemy natsionalnoy ekonomiki [Modern problems of the national economy] Tver: Tverskoy gosudarstvennyy universitet. (in Russian).

Degtyarev G.P., Roik V.D. (2021). Starenie, zdorove, kachestvo zhizni starshego pokoleniya [Aging, health, quality of life of the older generation] Moscow: Izdatelstvo Prospekt. (in Russian).

Gorlin Yu.M., Salmina A.A., Lyashok V.Yu. (2021). Empiricheskie pensionnye indikatory: mezhstranovye sravneniya i metodologiya dlya Rossii [Empirical pension indicators: cross-country comparisons and methodology for Russia]. The Journal of the New Economic Association. (4(52)). 122-141. (in Russian). doi: 10.31737/2221-2264-2021-52-4-5.

Grigoreva L.V. (2017). Pensionnaya zashchita naseleniya: vozmozhnosti regionov [The pension protection of the population: opportunities of the regions] Problems and prospects of economic development of the regions. 209-216. (in Russian).

Grigoreva L.V., Gorshkova N.V., Mytareva L.A. (2017). Ekonomicheskie mekhanizmy zashchity naseleniya ot pensionnyh riskov kak instrument sotsialno-ekonomicheskogo razvitiya regiona [Economic mechanisms of population protection against pension risks as a tool for socio-economic development of the region]. Science Journal of Volgograd State University. GLOBAL ECONOMIC SYSTEM. 19 (1(38)). 31-44. (in Russian). doi: 10.15688/jvolsu3.2017.1.4.

Kascheeva V.Yu., Shatravka E.A. (2013). Prognozirovanie pokazateley, vliyayushchikh na obespechenie funktsionirovaniya pensionnoy sistemy [Forecasting indicators that influence functioning of the pension system]. Biznes inform. (7). 203-208. (in Russian).

Kriventsova L.A. (2023). Otsenka urovnya sotsialno-ekonomicheskoy zashchishchennosti naseleniya regionov Rossii [Assessment of the level of socio-economic protection in russian regions]. Human Progress. 9 (5). 6. (in Russian). doi: 10.34709/IM.195.6.

Kulakov A.V. (2022). Pensionnoe obespechenie: istoriya i sovremennost [Pension assurance: history and present days]. Nauchnye zapiski molodyh issledovateley. 10 (1). 5-15. (in Russian).

Melnikov V.Yu. (2020). Obespechenie gosudarstvom sotsialnyh prav cheloveka [Ensuring social human rights by the state] Rostov-on-Don: Obshchestvo s ogranichennoy otvetstvennostyu «Fond nauki i obrazovaniya». (in Russian).

Mikhalkina E.V. (2007). Strategicheskie napravleniya lokalizatsii nizkogo urovnya zhizni v rossiyskikh regionakh [Strategic directions of localization of low living standards in Russian regions]. Advances in current natural sciences. (12). 293-295. (in Russian).

Petrov S.P., Rozanova E.V., Solovev A.A., Nartsissova S.Yu. (2024). Organizatsionno-pravovye aspekty sotsialnoy zashchity [Organizational and legal aspects of social protection] Moscow: Obshchestvo s ogranichennoy otvetstvennostyu «Editus». (in Russian).

Sadykov R.M. (2017). Problemy bednosti i blagosostoyanie naseleniya v usloviyakh nestabilnosti sotsialno-ekonomicheskikh sistem [Poverty and the well-being of the population in the midst of instability in socio-economic systems]. Regional Economics: Theory and Pactice. 15 (7(442)). 1299-1310. (in Russian). doi: 10.24891/re.15.7.1299.

Syvorotkina I.Yu. (2022). Mezhdunarodnoe pensionnoe obespechenie v usloviyakh tsifrovizatsii: pravovoe znachenie, dopustimye riski, perspektivy razvitiya vozmozhnostey [International pension provision in the context of digitalization: legal significance, acceptable risks, prospects for the development of opportunities] Moscow: Izdatelstvo «Pero». (in Russian).

Urusova A.B. (2020). Perspektivy razvitiya i sovershenstvovaniya Rossiyskoy pensionnoy sistemy [Prospects for the development and improvement of the Russian pension system]. Notes of a scientist. (7). 173-178. (in Russian).