Особенности оценки портфелей операционной корпоративной недвижимости по сравнению с инвестиционными портфелями арендного жилья

Стерник С.Г.1,2,3![]() , Гареев И.Ф.4

, Гареев И.Ф.4![]() , Фещенко А.А.2

, Фещенко А.А.2

1 Институт народнохозяйственного прогнозирования Российской академии наук, Россия,

2 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

3 Национальный исследовательский Московский государственный строительный университет, Россия,

4 Казанский государственный архитектурно-строительный университет, Россия, Казань

Скачать PDF | Загрузок: 53 | Цитирований: 1

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 4, Номер 4 (Октябрь-декабрь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=47146450

Цитирований: 1 по состоянию на 24.01.2023

Аннотация:

Оставаясь сложным активом с точки зрения ликвидности и минимального размера инвестиций, недвижимость привлекает инвесторов стабильным денежным потоком и защитой от инфляции, а также позволяет диверсифицировать портфель, составленный из традиционных финансовых инструментов. Инвестор, формируя портфель инвестиций, имеющий в своем составе недвижимость и используя при этом портфельную теорию, должен учитывать характеристики рынка недвижимости. В связи с расширением категорий инвесторов возросла роль финансово-экономического анализа и стоимостного управления. В связи с этим, для исследования данной проблематики мы сформулировали цель по разработке модели оценки портфелей операционной корпоративной недвижимости по сравнению с инвестиционными портфелями арендного жилья. В исследовании мы опираемся на базовые концепции и стратегии управления корпоративной недвижимостью, сформировавшиеся в зарубежной и отечественной практике. Также применяем расчет денежного потока на инвестированный капитал. Основные результаты исследования состоят в развитии теоретических представлений о портфеле корпоративной недвижимости и практическом обосновании создания самостоятельного профит-центра, который может влиять на экономическую устойчивость корпорации.

Ключевые слова: портфель недвижимости, инвестиции в недвижимость, фонды недвижимости, арендное жилье, корпоративная недвижимость

JEL-классификация: R21, R31, R33

ВВЕДЕНИЕ

Термин «портфель недвижимости» традиционно ассоциируется с инвестиционным портфелем, исключительную или высокую долю в котором составляют инвестиции в недвижимость (в виде завершенных строительством приносящих доход активов, девелоперских проектов, долей в капитале девелоперских компаний и т. д.). Особенностью управления таким портфелем является то, что активы, составляющие портфель, обладают определенными показателями уровней доходности и уровней риска. Портфель инвестиционной недвижимости может быть оптимизирован с целью достижения максимального уровня доходности при заданном уровне риска по аналогии с портфелем финансовых активов (акций, облигаций и пр.), для которых теоретическая основа управления инвестиционным портфелем существует с середины прошлого века. Современная теория инвестиционного портфеля, сформулированная в 1952 году Г. Марковицем (лауреат Нобелевской премии по экономике 1990 г.) [44] (Markowitz, 1952), демонстрирует, что доходность портфеля активов как централизованно управляемого сложного актива может быть выше, а рисковость ниже, чем соответствующие показатели тех же активов, рассматриваемых как механическая совокупность раздельно анализируемых объектов.

Недвижимость как актив в составе инвестиционных портфелей обладает рядом существенных особенностей и уникальных характеристик, таких как:

- «ненормальность» распределения доходности (Young & Graff, 1995) [53] (Young, Graff, 1995);

- недостаточность исключительно профильной диверсификации (по функциональному назначению), т.е. необходимость сопряженной географической диверсификации для достижения некоррелированности доходностей в составе инвестиционного портфеля [30] (Eichholtz, Hoesli, MacGregor, Nanthakumaran, 1995);

- невысокая ликвидность и высокая информационная асимметрия недвижимости по сравнению с другими классами активов [43] (Lin, Vandell, 2007).

Вместе с тем даже с учетом приведенных особенностей недвижимость занимает существенную долю в составе так называемых альтернативных инвестиций у профессиональных управляющих активами [50] (Blackstone Alts Lab), так как может выполнять стабилизирующую функцию с точки зрения устойчивости показателей доходности инвестиционного портфеля, в особенности в периоды высокой неопределенности и связанной с ней волатильности на рынках капитала [27] (Chun, Sa-Aadu, Shilling, 2004).

Несмотря на особую роль недвижимости в составе инвестиционного портфеля, моделирование ее вклада и роли не выходит существенно за пределы сложившейся методологии оптимизации инвестиционных портфелей и в наиболее общих терминах сводится к поиску оптимума доли недвижимости в портфеле с последующей оптимизацией уровней риска и доходности [15] (Titova, 2020).

Потенциально существенно более широкое понимание содержится в понятии «портфель корпоративной недвижимости» (далее – ПКН) как совокупности объектов, используемых для обеспечения основной или вспомогательной уставной деятельности корпораций [16] (Fedotova, Sternik, Latkin, 2017). В случае с ПКН набор критериев не сводится к соотношению показателей уровня доходности и риска, а определяется той комплексной и многосоставной ролью, которую ПКН выполняет в деятельности практически любой значимой корпорации, например:

- имиджевая составляющая (штаб-квартиры как визуально выраженный символ корпораций);

- комфортная и безопасная среда для сотрудников и клиентов корпорации (ритейл и офисные помещения для клиентов и сотрудников) [4] (Grigorev, Sternik, Latkin, 2016);

- потенциальный источник рисков техногенного характера или рисков регуляторных ограничений на производственных или иных опасных объектах [14] (Tarasevich, 2010);

- источник расходов (и потенциально доходов) и актив, потенциально влияющий на стоимость бизнеса в целом [8] (Maksimov, 2012).

Данный список отнюдь не является исчерпывающим, но уже и он показывает, что особенность методологии управления ПКН существенно отличает ее от управления портфелем инвестиционной недвижимости (но может и использовать данные подходы в случае, например, с выделением инвестиционной части из состава ПКН). Особую сложность также составляет и то, что на протяжении жизненного цикла ПКН состав его может существенно меняться вместе с изменением стратегии корпорации на различных этапах.

Проведенный нами анализ источников [9] (Maksimov, Bachurinskaya, Vedeneeva, 2014) позволяет сделать вывод, что территориально распределенный портфель объектов собственной (не инвестиционной) недвижимости, в которых осуществляется уставная деятельность корпораций, создает поток внутренних расходов и доходов в общей структуре расходов и доходов корпорации как самостоятельный профит-центр [13] (Sternik, Teleshev, 2019). Указанный поток может влиять на экономическую устойчивость крупных корпораций, в том числе в национальном масштабе (РЖД, Почта России, Сбербанк и др.), что создает теоретическую и практическую потребность в развитии соответствующих методов стоимостного управления.

Коллектив авторов (М.А. Федотова, С.Г. Стерник и Ф.А. Латкин) [16, 17] (Fedotova, Sternik, Latkin, 2017) предложили на основании накопленной мировой и российской практики начать разработку нового научно-практического направления: наряду с индивидуальной и массовой (кадастровой) оценкой развивать самостоятельную методологию портфельной оценки недвижимости для последующего включения ее в российские и международные стандарты оценки. В данной постановочной статье предложена классификация портфелей недвижимости по экономическому составу и функциям, среди которых выделяется и подробно анализируется понятие «портфель корпоративной недвижимости». Исследованы в трех аспектах (физический, юридический, экономический) методические особенности и факторы оценки и управления стоимостью портфеля корпоративной недвижимости, принципиально отличающиеся от индивидуальной оценки отдельных объектов, но не относящиеся к массовой (кадастровой) оценке.

Прежде чем рассмотреть предложенную классификацию портфелей недвижимости и определение ПКН как видового понятия, обратим внимание на концепцию родового понятия «портфель недвижимости» [16, 17] (Fedotova, Sternik, Latkin, 2017): «Совокупность отдельных объектов недвижимости может быть признана и оценена в качестве портфеля (в изложенном выше понимании термина), если эти объекты:

- объединены общей целью и концепцией экономического владения, то есть к портфелю в целом могут быть сформулированы инвестиционные требования централизованного «бенефициара» («бенефициар» в том числе может быть представлен множеством акционеров, пайщиков, долевых собственников и другими участниками);

- объединены общей целью и концепцией централизованного стоимостного управления: наиболее эффективным использованием каждого объекта является использование, максимизирующее доходность и стоимость портфеля в целом, даже если это противоречит варианту наиболее эффективного использования данного объекта при рассмотрении его стоимости вне портфеля».

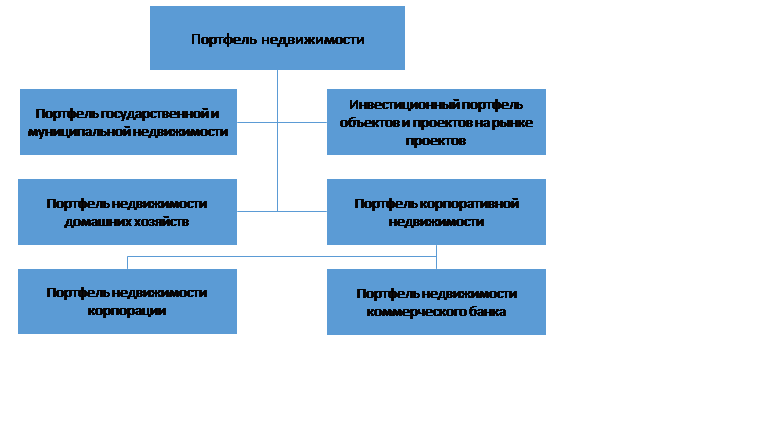

С учетом приведенной концепции портфели недвижимости классифицированы по экономическому содержанию и функциям на следующие виды (категории):

- доля недвижимых активов в агрегированном инвестиционном портфеле единого оператора;

- инвестиционный портфель объектов и девелоперских проектов как оборотных активов единого оператора;

- портфель корпоративной недвижимости (ПКН);

- портфель недвижимости в составе собственного капитала банка;

- портфель государственной или муниципальной недвижимости».

При несомненных научных достоинствах приведенной классификации применительно к российскому рынку обращают на себя внимание следующие недостатки:

1) «доля недвижимых активов в агрегированном инвестиционном портфеле единого оператора» является «избыточной» категорией, так как недвижимые активы в агрегированном портфеле не связаны с финансовыми активами по срокам, способам, экономическим условиям и результатам приобретения, учета, котировки, переоценки, налогообложения, слияния и разделения, ликвидации и другим параметрам (для портфеля и для бенефициара). Другими словами, это самостоятельный портфель активов (но это прямые, а не портфельные инвестиции), который бенефициар может независимо или консолидированно учитывать на своем балансе наряду с остальными активами. Главный отсекающий признак – портфель недвижимости требует изолированного системного стоимостного управления, т.к. на протяжении его жизненного цикла факторы формирования и оценки стоимости, риски владения, факторы управления ликвидностью и рыночной реализуемостью уникальны (не мультиколлинеарны с соответствующими параметрами для финансовых активов). При формировании объема и структуры портфеля недвижимости необходимо независимо учитывать прогнозные изменения факторов внутренней и внешней микро- и макросреды, так как они влияют на все инвестиционные решения [11] (Muradova, 2021). Кроме того, в диссертационной работе О.В. Скосырских [12] (Skosyrskikh, 2010) было показано, что в России, в силу ограниченного объема публичного рынка секьюритизированной недвижимости, затруднено использование стратегий по инвестированию и формированию агрегированных портфелей одновременно из материальных (в данном случае – недвижимости) и финансовых активов.

Роль недвижимости в качестве инвестиционного актива значительно возросла на протяжении последних десятилетий [18] (Feshchenko, 2017). Тем не менее и в настоящее время, несмотря на то, что среди всех активов в экономике доля недвижимости, по некоторым оценкам, достигает половины [22] (Baum, 2021), лишь часть этой стоимостной массы относится к инструментам, пригодным для инвестиций (исключая, например, крупный пул жилья в собственности). Наиболее распространенной моделью таких инвестиций является прямое владение или владение через фонд прямых инвестиций, и только небольшую долю составляют ликвидные торгуемые инструменты – акции публичных компаний и паи специализированных фондов прямых инвестиций в недвижимость (REIT). В целом ситуация на финансовом рынке отличается высокой взаимосвязью с рынками недвижимости. При этом доходность региональных рынков недвижимости, которые находятся в непосредственной географической близости и экономической взаимосвязи, демонстрирует сильное совместное движение [28] (Cock, French, 2001).

Следует подчеркнуть, что инвесторы, активно работающие на рынке REIT, демонстрируют мало признаков перекрестного распространения инвестиций на других рынках [26] (Chang, Cheng, 2016). Сейчас недвижимость составляет около 10% в структуре портфелей институциональных инвесторов, при этом в структуре MSCI World Index компании из сегмента недвижимости занимают по состоянию на 31 марта 2021 года лишь 2,69%. Выделяются три основные причины относительно низкой доли прямых инвестиций в недвижимость в структуре портфелей институциональных инвесторов:

- во-первых, характерные для управления недвижимостью риски: операционные риски, низкая ликвидность и высокие транзакционные издержки, сложности оценки рисков отдельных объектов, сложности синхронизации управления портфелем недвижимости и ценных бумаг;

- во-вторых, низкая прозрачность отрасли, неудовлетворительное качество статистики в сфере недвижимости (низкая историческая глубина и/или недостаточная детализация);

- и в-третьих, появление новых классов альтернативных инвестиционных активов, позволяющих получить некоторые конкурентные преимущества инвестиций в недвижимость (облигации с индексируемым номиналом, инвестиции в инфраструктуру и прямые инвестиции в бизнес).

Несмотря на перечисленные ограничения, оставаясь сложным активом с точки зрения ликвидности и минимального размера инвестиций, недвижимость привлекает инвесторов стабильным денежным потоком и защитой от инфляции, а также позволяет диверсифицировать портфель, составленный из традиционных финансовых инструментов. Исследователи из Иркутска, используя основные положения портфельного анализа, выявили такие фонды, которые в рассматриваемом инвестиционном горизонте обещают наиболее высокую результативность [2] (Gertsekovich, Gorbachevskaya, Gorbachevskaya, 2020). Они считают, что фонды REIT «можно и нужно рассматривать как одну из неотъемлемых составляющих инвестиционного портфеля». При этом инвестор, формируя портфель инвестиций, имеющий в своем составе недвижимость и используя при этом портфельную теорию, должен учитывать характеристики рынка недвижимости – низкая ликвидность, низкая информационная эффективность рынка, высокие барьеры входа на рынок, неделимость. Отметим, что инвестирование в более ликвидные фонды REIT не обеспечивает подобной степени диверсификации: котировки этих фондов мгновенно реагируют на новости и локальные шоки, имеют довольно высокую корреляцию с рынком акций на уровне 0,6–0,8. Индекс доходности реальных активов, который базируется на регулярных переоценках отдельных объектов, является менее волатильным благодаря длинному среднему периоду владения, низкой ликвидности и эффекту «сглаживания» при оценке справедливой стоимости объектов недвижимости для расчета чистой стоимости активов за разные годы. По расчетам, приведенным в учебнике «Real estate investment strategies, structures, decisions» [22] (Baum, 2021), корреляция индекса доходности реальных активов с индексом рынка акций составляет 0,27 в США (за 1971–2018 гг.) и 0,14 в Великобритании (за 1979–2018 гг.). Таким образом, на сегодняшний день только прямые инвестиции в недвижимость можно считать защитным активом на длинном временном горизонте, и только они рассматриваются ниже в следующем анализируемом типе портфеля недвижимости;

2) категорию «инвестиционный портфель объектов и девелоперских проектов на рынке недвижимости» целесообразно расширить по смыслу и переименовать, так как проекты на рынке недвижимости бывают не только девелоперскими (то есть инновационными), но и спекулятивными и консервативными. В качестве примера приведем ЗПИФН «ДОМ.РФ», который сформирован АО «ДОМ.РФ» в 2016 году для реализации проектов арендного жилья в рыночном сегменте, с привлечением частных инвестиций в соответствии с поручением Президента РФ В.В. Путина. Паи ЗПИФН »ДОМ.РФ» – это актив, доходность которого основана на профессиональном управлении арендным жильем и который может расти в цене за счет изменения стоимости недвижимости в процессе строительства и эксплуатации, а также инфляционного прироста. Поэтому мы предлагаем обозначить данную категорию как инвестиционный портфель объектов и проектов на рынке недвижимости.

При этом необходимо обратить внимание, что на рынке арендного жилья портфели недвижимости формируются не только коммерческими компаниями и домохозяйствами, но и государством. Т.е. портфели арендного жилья по стратегическим целям формирования (владения) могут быть не только инвестиционными, но и социальными. Создаются специализированные учреждения для развития социального жилья для малодоходных групп населения. В целом социальное жилье является важным инструментом государственной социальной политики [52] (Yip, 2012). Например, в России социальный фонд арендного жилья является относительно новым политическим направлением, в рамках которого запланированы амбициозные планы по поддержке населения. В целом в мировой практике отмечается постепенный сдвиг в предоставлении социального жилья от групп с низким уровнем дохода к группам со средним уровнем дохода и возросшей важности рыночной логики в секторе доступного жилья в целом [51] (Wijburg, 2021). Вместе с этим выселения в частном секторе аренды приобрели первостепенное значение в общественных дебатах некоторых стран. Одной из основных причин бездомности были названы неподъемная арендная плата и отсутствие безопасности в частном арендуемом секторе [42] (Lima, 2020).

В случаях, когда предоставление в найм жилых помещений осуществляется от государства (муниципалитета), взаимоотношения и особенности управления регулируются как нормативными актами, так и договором между сторонами [3] (Grabovyy, Narezhnaya, 2017). Таким образом, необходимо учитывать, что инвестиционные проекты на рынке недвижимости могут иметь в качестве приоритетного критерия оценки эффективности не показатель доходности, а социально-экономическую и градостроительную целесообразность. По мнению ученых из Белгородского государственного технического университета, формирование портфеля социального арендного жилья важно в том числе и с демографической точки зрения, к тому же это «дополнительная конкуренция на рынке» [20] (Shershneva, Avilova, 2015). Стабильность ценовых параметров арендного жилья важна и для кадрового развития регионов – из-за роста цен на жилье возможна блокировка мобильности граждан [49] (Peng, Tsai, 2019). Мировая практика равновесия рынка арендного жилья такова: увеличение доходов от аренды жилья приводит к большему увеличению предложения, чем рост цен на ту же процентную величину. При этом повышение эластичности предложения жилья по цене менее выражено в географически ограниченных и жестко регулируемых регионах и регионах с более искушенными инвесторами [23] (Büchler, Ehrlich, Schöni, 2021).

Выбор моделей управления объектами арендного жилья и рисками является достаточно актуальной темой и требует выработки рекомендаций по их учету в процессе становления института арендного жилья. Перспективным направлением является развитие объектов арендного жилья и их эффективное функционирование в системе формирования многофункциональных комплексов [5] (Kirillova, 2016).

В отдельных странах серьезные надежды в развитии социально-ориентированных кластеров арендного жилья возлагают все на те же REIT. Например, в туристических регионах южной Европы REIT являются главными поставщиками арендного жилья [24] (Capellán, Luis Sánchez Ollero, Pozo, 2021).

На основании изложенного в этой части исследования, когда портфель арендного жилья является не частным бизнесом, а социальным проектом, мы предлагаем относить его не к категории «инвестиционный портфель объектов и проектов на рынке недвижимости», а к категории «портфель государственной и муниципальной недвижимости»;

3) в работе Григорьева [4] (Grigorev, Sternik, Latkin, 2016) и коллектива авторов под руководством Федотовой [16, 17] (Fedotova, Sternik, Latkin, 2017) проигнорирована необходимость учитывать в экономическом обороте такой вид (категорию) портфелей недвижимости, как портфели недвижимости домашних хозяйств. Основное назначение объектов таких портфелей – потребительское, при этом формирование стоимости портфелей (и отдельных элементов в них), очевидно, отличается от таковых для независимых объектов. Достаточно привести простой пример, легко подтверждаемый из открытых источников: у застройщиков городского жилья портфель в составе «квартира – кладовка – машиноместо» продается дешевле, чем эти же объекты по отдельности, за счет соответствующих скидок, а на вторичном рынке в последующем он реализуется значимо дороже, поскольку обеспечивает единовременное удовлетворение существенно более широкого набора потребностей современного горожанина. Другой, столь же очевидный пример: семейные портфели недвижимости (дом или квартира родителей – дом или квартира детей – дача за городом – дом или квартира на курорте – дом или квартира за рубежом и так далее). Нередко такие портфели становятся основой залоговой массы, конкурсной массы при банкротстве и различных «портфельных» сделок, то есть требуют собственных методически выверенных оценочных и управленческих подходов.

Имеется тенденция включения и инвестиционного аспекта в управление портфелями недвижимости домашних хозяйств. В связи с развитием финансовых инструментов и повышением благосостояния граждан исследователи стали обращать свое внимание и на блок недвижимости. Как результат – разработки алгоритмов формирования сбалансированного инвестиционного портфеля недвижимости для физических лиц [19] (Shageev, Peregrimova, 2017).

В связи ростом частных инвестиций в портфели недвижимости развивается новый блок исследований инвестиций в недвижимость – это финансовое поведение и формирование портфеля недвижимости домохозяйств. С этой точки зрения интересно исследование взаимосвязи частных инвестиций в недвижимость и фондового рынка, которое провели в Японии. Полученные данные свидетельствуют, что объем инвестиций в акции достигает пика, когда людям исполняется 50 лет, а затем стабилизируется [37] (Iwaisako, 2009). В дальнейшем перед гражданами стоит задача в обеспечении своих домохозяйств собственным жильем, чтобы к моменту выхода на пенсию, когда доходы снижаются, повысить экономическую устойчивость семей. В отдельных странах и арендный жилой фонд предусматривает возможность дальнейшего выкупа жилых помещений в собственность. Например, группа британских и итальянских ученых выявили, что все больше домохозяйств, которые рассчитывают дольше оставаться в своих домах, решают владеть ими [33] (Halket, di Custoza, 2015). При этом еще в 2005 году было отмечено, что домовладение вытесняется участием граждан в фондовом рынке: инвестиции в собственное жилище (как правило, не очень ликвидное) заменяют акциями, которые обеспечивают ликвидность [35] (Hu, 2005).

В странах с развитой финансовой системой инвестиции населения в жилую недвижимость осуществляются через фонды недвижимости, благодаря чему обеспечивается вовлечение значительной части граждан в процессы инвестирования. Подобная схема повышает цивилизованность рынка, обеспечивает относительную стабильность спроса и предложения. Поэтому резкое сокращение инвестиций в жилье приведет к рецессии во всей экономике – из-за взаимосвязи инвестиций в жилье с валовым внутренним продуктом и финансовыми рынками [38] (Joseph, Larrain, 2012). В России инвестирование в недвижимость физическими лицами чаще выражается в форме покупки квартир, является уделом относительно состоятельных граждан и зависит во многом от конъюнктуры на финансовом рынке. Доказано, что эффективное развитие механизмов кредитования физических лиц оказывает положительное влияние не только на рынок недвижимости, но и на темпы развития банковской системы, что значительно влияет на рост национальной экономики и улучшает качество жизни населения РФ. При этом расширяется инвестиционный спрос на объекты недвижимости, когда с помощью кредита и фондов недвижимости обеспечивается синергетический эффект [10] (Mandron, Efimenko, Sviridov, 2020). Фонды недвижимости (REIT) позволяют домохозяйствам разделять вопросы потребления жилья для собственных нужд и инвестиций в жилье, арендуя необходимое жилище и отдельно инвестируя долю доходов в недвижимость посредством владения акциями REIT [25] (Case, 2012). Преимущества REIT состоят в том, что они как крупные компании, специализирующиеся на инвестициях в недвижимость, способны генерировать более высокий доход на единицу размера компании, нести меньшие затраты и получать более высокую прибыль [21] (Ambrose et al., 2019). В этой связи интересные торговые стратегии предлагаются для частных инвесторов на основе модели интеллектуального инвестиционного фонда недвижимости (iREIT) – когда модель инвестиций в недвижимость дополняется онлайн-платформой информационных технологий. iREIT известен как революционная и противоречивая тема, поскольку она родилась в контексте преодоления «стеклянного потолка», когда инвестиции в недвижимость больше не предназначались исключительно для состоятельных людей [34] (Hu, 2017).

Для отдельных городов спрос на арендное жилье, считай, цены на них и рентабельность инвестиций, предопределяется наличием значительного числа учебных заведений [31] (Femi et al., 2015). Другими словами, студенты – это самодостаточный фактор развития рынка арендного жилья.

Еще одним фактором доходности REIT в западных странах является их ориентация финансирование «зеленых» зданий [29] (Coën, Desfleurs, 2021).

В Швеции, являющейся одним из лидеров в сфере энергосбережения, озадачены представлениями арендаторов об энергоэффективном ремонте наемных помещений, а также о том, в какой степени они чувствуют себя мотивированными и способными повлиять на проект реконструкции [47] (Palm et al., 2020).

Большая часть зданий 1950–1970-х годов в Швеции и других европейских странах реконструируется в целях сокращения энергопотребления и общей модернизации [46] (Österbring et al., 2019). Исследование, проведенное шведскими учеными после реконструкции зданий, показало, что в результате реконструкции увеличилась доля жителей, испытывающих удовлетворительный тепловой комфорт и приемлемое качество воздуха зимой, а также улучшились показатели по шумности [48] (Pedersen et al., 2021).

В Норвегии арендное жилье с высокой энергоэффективностью ассоциируется с более высокой премией – арендатор назначает более высокую арендную плату по сравнению с обычными объектами [39] (Khazal, Sønstebø, 2020). При этом жилье должно располагать соответствующим сертификатом энергоэффективности.

Другим не менее важным пенообразующим фактором являются IT-технологии. Важной инновацией последнего десятилетия являются онлайн-платформы кратко- и среднесрочной аренды, такие как Airbnb. Исследование ученых из Амстердама показало, что подобные платформы могут оказывать значительное (до 15%) влияние на стоимость недвижимости в районах, привлекательных для туристов [41] (Koster et al., 2021).

В связи с распространением пандемии COVID-19 онлайн-платформы, работающие на цифровых технологиях, стали более востребованы [45] (Nanda et al., 2021). Отвлечемся на исторический опыт пандемий – вспышек чумы в Амстердаме XVII века и холеры в Париже XIX века. Основываясь на данных о транзакциях на микроуровне, ученые из Нидерландов показали, что вспышки привели к значительному снижению цен на жилье и меньшему снижению цен на аренду [32] (Francke, Korevaar, 2021). Таким образом, арендный фонд жилья можно считать относительно стабильными инвестициями.

Мы предлагаем относить к категории «портфель недвижимости домашних хозяйств» только такие группы объектов, которые имеют в основном потребительскую цель формирования и не требуют регистрации бизнеса при управлении ими. В противном случае портфель недвижимости переходит в категорию «инвестиционный»;

4) и наконец, по нашему мнению, следует оспорить выделение «портфелей недвижимости в составе собственного капитала банка» в отдельную категорию. В исследовании Федотовой М.А., Стерника С.Г., Телешева Г.В. [16, 17] (Fedotova, Sternik, Latkin, 2017) было показано, что портфель недвижимости банка – частный (но содержательно более сложный) случай ПКН, который подчиняется единым принципам формирования и оценки стоимости, финансово-экономического анализа и стоимостного управления.

В связи с вышеизложенным для развития методологии портфельных инвестиций нами сформулирована цель по разработке модели оценки портфелей операционной корпоративной недвижимости по сравнению с инвестиционными портфелями арендного жилья.

МЕТОДИКА

1. Теоретические основы исследования

Основные варианты стратегий управления корпоративной недвижимостью, сформировавшиеся в зарубежной и отечественной практике, систематизированы C.Н. Максимовым (табл. 1).

Таблица 1

Стратегии управления корпоративной недвижимостью

|

Основные

варианты стратегии управления недвижимостью/

Название стратегии

|

Суть

стратегии

|

|

Минимизация

издержек

|

Нацеленность

на сокращение затрат на содержание недвижимости

|

|

Гибкость

|

Обеспечение

быстрой реакции на изменение внешних условий детальности корпорации (расширение/сжатие

рынка), объемов выпуска, параметров продукции/услуг, места деятельности

корпорации

|

|

Подчинение

интересам управления человеческими ресурсами

|

Управление

недвижимостью рассматривается как способ создания благоприятной среды для

повышения производительности труда, в том числе с точки зрения организации

рабочего пространства, транспортных удобств, развития социальной сферы

корпорации

|

|

Подчинение

целям маркетинга корпорации

|

Управление

недвижимостью рассматривается как способ создания образа корпорации, в том

числе через престижность местоположения, качественной инфраструктуры,

инновационных решений

|

|

Содействие

продажам

|

Управление

недвижимостью направлено на создание удобств для клиентов: хорошая

транспортная доступность, планировочные решения, создание архитектурного

образа / узнаваемость бренда

|

|

Создание

благоприятных условий для производства, снабжения и сбыта

|

Комплексный

подход к управлению недвижимостью, ориентированный на ее использование в

интересах обеспечения эффективности деятельности корпорации в целом

|

|

Содействие

процессу управления

|

Управление

недвижимостью, способы и инструменты этого управления рассматриваются как

одна из основных задач корпоративного управления

|

|

Максимизация

стоимости корпорации

|

Управление

недвижимостью рассматривается как инструмент повышения ее стоимости благодаря

направленности на максимальное удовлетворение потребностей сотрудников,

клиентов

|

Типы стратегий ранжированы от более простых, «устаревающих», неэффективных стратегий к более сложным, современным и эффективным, причем все предыдущие могут в развитии становиться компонентами последующих. Обратим внимание, что вершиной комплексного развития методологии и практики управления ПКН на сегодняшний день С.Н. Максимов считает «управление недвижимостью корпорации как инструментом повышения стоимости корпорации благодаря направленности на максимальное удовлетворение потребностей сотрудников, клиентов».

2. Методика исследования

В настоящей работе мы опираемся на базовую концепцию С.Н. Максимова как основную и реализуем задачи по ее научному теоретическому развитию, методической детализации и разработке рекомендаций по практическому внедрению через модель профит-центра (центра прибыли) по управлению ПКН, построенному по принципу внутренней бизнес-единицы с собственной методикой оценки финансовых показателей.

3. Расчеты

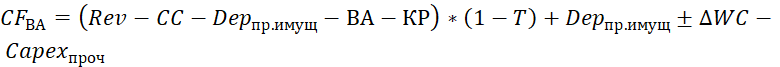

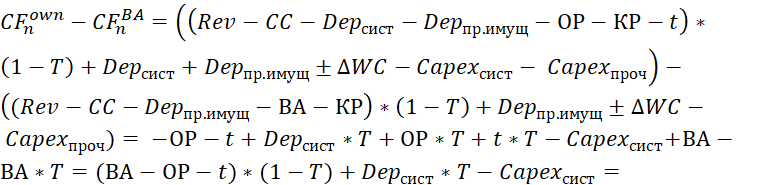

В исследовании применяется расчет денежного потока на инвестированный капитал. В общем виде определение денежного потока на инвестированный капитал корпорации в рамках метода дисконтированных денежных потоков выглядит следующим образом:

![]() ,

,

где:

![]() – денежный поток на инвестированный капитал;

– денежный поток на инвестированный капитал;

![]() – выручка от реализации;

– выручка от реализации;

![]() – расходы;

– расходы;

![]() – амортизационные отчисления;

– амортизационные отчисления;

![]() – ставка налога на прибыль;

– ставка налога на прибыль;

![]() – увеличение (уменьшение) собственного оборотного капитала;

– увеличение (уменьшение) собственного оборотного капитала;

![]() – капитальные вложения.

– капитальные вложения.

Если выделять части денежного потока, относящиеся к недвижимости, то можно преобразовать формулу к следующему виду:

,

,

где:

![]() – денежный поток на инвестированный капитал (при условии

права собственности на системную недвижимость);

– денежный поток на инвестированный капитал (при условии

права собственности на системную недвижимость);

![]() – выручка от реализации;

– выручка от реализации;

![]() – расходы (за исключением операционных и коммунальных);

– расходы (за исключением операционных и коммунальных);

![]() – амортизационные отчисления от системной недвижимости;

– амортизационные отчисления от системной недвижимости;

![]() – амортизационные отчисления от прочего имущества;

– амортизационные отчисления от прочего имущества;

![]() – операционные расходы (расходы, связанные с повседневной

эксплуатацией объекта недвижимости);

– операционные расходы (расходы, связанные с повседневной

эксплуатацией объекта недвижимости);

![]() – коммунальные расходы;

– коммунальные расходы;

![]() – ставка налога на прибыль;

– ставка налога на прибыль;

![]() – налог на имущество;

– налог на имущество;

![]() – увеличение (уменьшение) собственного оборотного капитала;

– увеличение (уменьшение) собственного оборотного капитала;

![]() – капитальные вложения, связанные с «поддержанием» объектов

недвижимости;

– капитальные вложения, связанные с «поддержанием» объектов

недвижимости;

![]() – прочие капитальные вложения.

– прочие капитальные вложения.

РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ

1. Классификация портфелей недвижимости

На основании анализа существующих подходов предлагается следующее развитие классификации портфелей недвижимости по признаку экономического содержания (стратегических целей владения, принципов формирования) и функций:

1) портфель государственной или муниципальной недвижимости;

2) инвестиционный портфель объектов и проектов на рынке недвижимости;

3) портфель недвижимости домашних хозяйств;

4) портфель корпоративной недвижимости (подразделяется на портфель недвижимости корпораций и портфель недвижимости банков).

Определяющими стратегическими целями и принципами формирования обозначенных категорий портфелей недвижимости являются:

- для портфеля государственной или муниципальной недвижимости – максимизация комплексной градостроительной и социальной полезности при возможной минимизации стоимости владения;

- для инвестиционного портфеля объектов и проектов на рынке недвижимости – максимальная совокупная доходность при возможной минимизации рисков владения;

- для портфеля недвижимости домашних хозяйств – максимальная потребительская полезность при возможной максимизации ликвидности;

- для портфеля корпоративной недвижимости – максимальное удовлетворение потребностей по обеспечению основной и вспомогательной деятельности корпорации при возможной минимизации стоимости и рисков владения и возможной максимизации рыночной стоимости и ликвидности ПКН и корпорации в целом.

Изложенная классификация представлена на рисунке 1.

Рисунок 1. Классификация портфелей недвижимости по экономическому содержанию Источник: составлено авторами.

2. Взаимосвязь критериев формирования стоимости и стоимостного управления ПКН

До настоящего времени в российской оценочной практике стоимость недвижимости производственного предприятия (или корпорации любого иного профиля, за исключением профессионального управления инвестиционной недвижимостью) рассматривается как совокупность стоимости, получаемой при индивидуальной оценке (преимущественно затратным подходом) отдельных объектов имущественного комплекса, что, по нашему мнению, методически неверно.

В Российской Федерации на законодательном уровне понятия портфеля корпоративной недвижимости прямо не предусмотрено. Косвенно оно отражено в ст. 132 ГК РФ в составе понятия «предприятие»: «предприятием как объектом прав признается имущественный комплекс, используемый для предпринимательской деятельности… Предприятие в целом как имущественный комплекс признается недвижимостью…В состав предприятия как имущественного комплекса входят все виды имущества, предназначенные для его деятельности…».

Вместе с тем в этом определении не учтена специфика совокупности недвижимого имущества корпорации, являющегося неотъемлемой составной частью бизнеса, зависящей от особенностей этого конкретного бизнеса и не имеющей (как совокупность объектов) экономического смысла отдельно от него.

Поэтому мы считаем необходимым согласиться с авторами работы [8] (Maksimov, 2012) в том, что для оценки стоимости и стоимостного управления целесообразно рассматривать ПКН как совокупность объектов недвижимости единого бенефициара, обладающих общей стратегической целью владения и/или пользования. Мы предлагаем уточненную формулировку указанной стратегической цели: это достаточный уровень обеспечения операционных и сопутствующих бизнес-процессов корпорации при условии необходимого уровня обеспечения экономических интересов бенефициара.

Сформулируем ниже (как следствие из концепции этой стратегической цели) некоторые теоретические особенности стоимостного анализа и стоимостного управления ПКН.

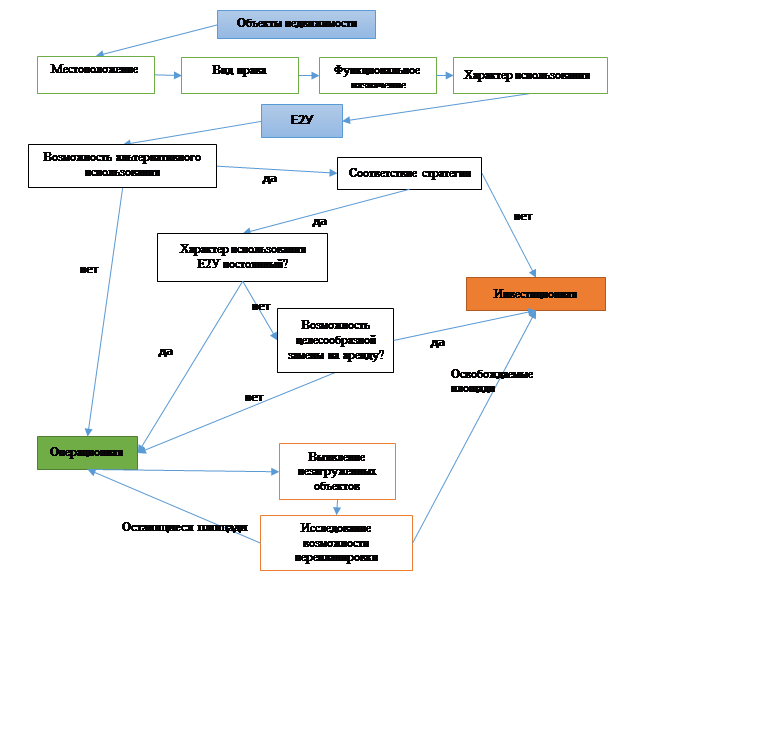

Обобщить и детализировать ранее выделенные авторами работы [16, 17] (Fedotova, Sternik, Latkin, 2017) физические, экономические и правовые аспекты формирования стоимости каждого объекта ПКН, а также ПКН в целом можно при помощи следующей блок-схемы, изображенной на рисунке 2.

Рисунок 2. Классификация факторов формирования стоимости ПКН

Источник: составлено автором по материалам [16, 17] (Fedotova, Sternik, Latkin, 2017).

Нетрудно заметить, что из семи основных факторов формирования стоимости, приведенных в схеме, шесть можно отнести к каждому отдельному объекту ПКН. И только один фактор интегрально отражает главный, на наш взгляд, принцип формирования стоимости ПКН в целом – взаимосвязь стоимости ПКН и стоимости корпорации.

Существует неразрывная системная взаимосвязь между стратегическим управлением корпорацией и стоимостным управлением ПКН, которая проявляется как минимум в «соподчиненности» стратегических целей управления. Следовательно, наблюдается также и системная взаимосвязь между стоимостью корпорации и стоимостью ПКН. Причем эта связь является обоюдной, что обосновывается как минимум тем, что эффективное использование недвижимости позволяет высвобождать ресурсы для других целей, как это видно на рисунке 3.

Рисунок 3. Взаимосвязь стоимости корпорации и ПКН с управлением ими

Источник: составлено авторами по материалам [9] (Maksimov, Bachurinskaya, Vedeneeva, 2014).

Исходя из принятых критериев признания совокупности объектов в качестве ПКН, мы выявили следующие теоретические и методические особенности ПКН как объекта оценки:

- объект недвижимости, являющийся элементом ПКН, помимо обычных критериев оценки (правовой статус, местоположение, физический состав, размер, функция, качество и другие параметры) характеризуется генеральным критерием формирования его стоимости – системной ролью и степенью системной полезности в составе ПКН;

- концепция определения варианта наиболее эффективного использования объекта недвижимости в составе ПКН (далее по тексту – НЭИ) принципиально отличается по критериям от НЭИ независимого объекта;

- определяемый вид стоимости при внутренней оценке объекта недвижимости в составе ПКН – инвестиционная, индивидуальная для корпорации и ее бенефициаров. Соответственно, она может определяться только специальными методами доходного подхода с учетом системного влияния объекта на денежные потоки корпорации в целом. При независимой оценке этого же объекта с целью отчуждения (вывода из состава ПКН) определяется рыночная или ликвидационная стоимость, чаще всего по российской практике – затратным подходом, независимо или в зависимости от задачи, в рамках оценки бизнеса методом чистых активов. При этом корпорация в сделке вывода объекта из состава ПКН потенциально получает на баланс рыночную (иногда ликвидационную) стоимость объекта, но утрачивает его инвестиционную стоимость в составе ПКН.

3. Системная полезность объекта ПКН как генеральный критерий внутренней оценки

Необходимо учитывать, что в составе ПКН могут находиться как производственные (операционные) или профильные объекты (участки, помещения, здания, сооружения и т. д.), так и непрофильные, вспомогательные. Независимо от территориального расположения, они представляют единую социально-экономическую систему из собственно производственного и обеспечивающего блоков (например, производственный комплекс и социальные объекты для работников корпорации). Очевидно, что при раздельной индивидуальной оценке некоторые из них окажутся низколиквидными, убыточными и недооцененными по сравнению с оценкой в составе ПКН. Следовательно, при портфельной оценке необходимо методически учитывать, что часть объектов недвижимости в составе ПКН не участвуют в генерировании денежного потока, так как их целью является не извлечение прибыли, а социальная функция, например, общежития, жилые дома, квартиры, дома отдыха, санатории, спортивные объекты и прочие объекты. Однако перечисленные объекты вносят ощутимый системный вклад в ценность всего портфеля. Описанная социально-экономическая система выгодна бенефициару до тех пор, пока синергически обеспечивает максимальную экономическую эффективность корпорации в целом при условии приемлемой стоимости владения собственно ПКН.

Таким образом, по нашему мнению, для целей определения рыночной стоимости всего ПКН необходим системный подход, при котором главным ценообразующим фактором будет экономическое назначение и степень полезности объектов недвижимости в составе ПКН применительно к корпорации в целом поскольку основной функцией ПКН является материальное обеспечение денежных потоков, генерируемых деятельностью корпорации. Подчеркнем еще раз, что с этой точки зрения некорректно рассматривать стоимость объектов недвижимости в отсутствие контекста деятельности корпорации.

Для адекватной оценки стоимости всего ПКН необходимо четкое группирование составляющих элементов по основному признаку: функциональному назначению и системной роли в составе ПКН.

При этом необходимо учитывать системный характер ПКН, проявляемый во взаимосвязи элементов, используемых непосредственно в основной деятельности, и вспомогательных элементов, обеспечивающих функционирование системы в целом в соответствии со стратегией развития компании.

В рамках реализации данных целей в работе [6] (Maksimov, 2012) обоснованным выглядит распределение объектов недвижимости в составе ПКН на операционную недвижимость и инвестиционную недвижимость:

- операционная недвижимость – объекты недвижимости, используемые в процессе хозяйственной деятельности как ее материальный базис, базовая часть основных фондов, обеспечивающих ведение бизнеса в соответствии со стратегией развития. Выгодное отличие данного термина от термина «профильная недвижимость» в том, что под объектом операционной недвижимости понимается базис деятельности всей корпорации. Соответственно, это позволяет избежать четкого разграничения уже на первом этапе на производственные и непроизводственные площади, так как функция вспомогательной (непрофильной) недвижимости в рамках ПКН та же, что и у профильной – обеспечение ведения деятельности;

- инвестиционная недвижимость – объекты недвижимости, не используемые в основной деятельности корпорации (либо не используемые вообще), а также не являющиеся необходимыми для реализации стратегии развития и выступающие (в том числе потенциально) в качестве источника дохода без непосредственного использования для собственной деятельности.

Преимуществом данных определений также является допущение ими владения объектами недвижимости, не используемыми в основной и вспомогательной деятельности в качестве дополнительных источников дохода. Разумеется, данные положения актуальны только для частных корпораций, в то время как акционерным обществам с государственным капиталом, в соответствии с Методическими указаниями Федерального Агентства по управления государственным имуществом от 2016 года, предписано отчуждать подобные активы тем или иным способом. При этом к «единице управленческого учета» (далее – Е2У, соответствует понятию «единица, генерирующая денежный поток» (ЕГДП) согласно МСФО) методические указания относят как отдельный актив, так и минимальный комплекс активов, способный (в том числе потенциально) самостоятельно генерировать поступление денежных средств. К профильным Е2У может быть отнесен объект недвижимости, если он «расположен на территории, принадлежащей Обществу и используемой для осуществления основного вида деятельности либо для единственно возможного проезда/прохода к территории, используемой Обществом для осуществления основного вида деятельности». Кроме того, к профильным может быть отнесен объект вспомогательной недвижимости, который «относится к социально значимым объектам (поликлиника, аэропорт, санаторий, спортивный комплекс, общежитие, столовая), выручка которых формируется более чем на 50% за счет предоставления услуг работникам Общества». Ну и наконец, не может быть отнесен к профильному вспомогательный объекту недвижимости (Е2У), который доступен «для использования всем желающим, не только лицам, являющимся сотрудниками организации и их родственникам (например: детский сад, находящийся на балансе Общества, доступен для детей не только сотрудников Общества)».

Деление объектов недвижимости корпорации на операционную и инвестиционную в рамках исследований на тему управления корпоративным имуществом зафиксировано рядом Международных стандартов оценки (далее по тексту – МСО-2020), что подтверждает обоснованность его применения для оценки стоимости ПКН.

Сущностное различие между этими двумя категориями состоит в том, что операционная недвижимость, являясь неотъемлемой частью производственного процесса, выступает как центр издержек, и максимизация ее стоимости происходит при минимизации издержек на ее содержание. Инвестиционная недвижимость, в свою очередь, фактически служит дополнительным источником дохода для корпорации, другими словами, центром прибыли. Соответственно, влияние стоимости корпорации на данную категорию минимально, так как максимизация стоимости инвестиционной недвижимости обусловлена повышением ее доходности.

На основании изложенного анализа для дальнейшего исследования и методического развития задачи мы считаем целесообразным предложить более сложную дифференциацию (классификацию) объектов ПКН по указанному признаку, показанную на рисунке 4:

- системная недвижимость объединяет в себе все объекты недвижимости в составе ПКН, прямо или косвенно задействованные в производстве для обеспечения бизнес-процессов. В эту группу входят как операционные, так и вспомогательные объекты недвижимости;

- операционная недвижимость представляет собой объекты недвижимости, в комплексе обеспечивающие производство товаров, выполнение работ, оказание услуг;

- операционная (профильная) недвижимость, в свою очередь, подразделяется на производственные и административные площади, а также на объекты инженерного обеспечения, в которые входят типичные объекты (инженерные коммуникации, благоустройство территорий), а также специфичные для конкретного производства объекты (например, градирня, промышленные бассейны и другие объекты);

- вспомогательная недвижимость состоит из объектов недвижимости, осуществляющих социально-культурную и жилую функцию. В свою очередь, социально-культурные объекты делятся на обладающие коммерческим потенциалом, т.е. способные вне ПКН приносить стабильный доход, и на не способные генерировать доход вне ПКН;

- внесистемная (инвестиционная) недвижимость представляет собой объекты, не задействованные в производственном процессе и способные приносить доход вне ПКН (коммерческая недвижимость, сдаваемая в аренду);

- объекты незавершенного строительства – отдельная временная категория объектов ПКН, приобретающих постоянный статус системных или внесистемных в момент ввода в эксплуатацию.

Рисунок 4. Классификация объектов в составе ПКН по признаку системной функции

Источник: составлено авторами.

4. Определение варианта НЭИ объекта в составе ПКН

Взаимосвязь стоимости корпорации и ПКН, а также эффектов управления этими системами позволяет полагать, что максимизация стоимости ПКН будет достигаться при условии его максимально положительного влияния на стоимость корпорации, которое проявляется в реализации стратегических целей управления ПКН в рамках стратегического управления корпорацией. Учитывая взаимосвязь всех компонентов, представленных на рисунках 2 и 3, в качестве главного ценообразующего фактора стоимости ПКН необходимо рассматривать выполнение стратегической цели управления корпоративной недвижимостью: оптимальное удовлетворение потребностей корпорации в рамках ее деятельности в объектах недвижимости.

Взаимосвязь указанных компонентов также проявляется и в необходимости учета специфики стоимостного управления при оценке и наоборот. Ключевой концепцией как стоимостного управления, так и стоимостной оценки является принцип НЭИ. Суть данного принципа состоит в том, что рыночная стоимость отражает вариант наиболее эффективного использования объекта, соответственно, расчеты стоимости необходимо вести исключительно с позиций этого варианта. В соответствии с Международными стандартами оценки НЭИ представляет собой такое использование актива, которое физически возможно, юридически допустимо, финансово реализуемо и максимально экономически продуктивно, то есть обеспечивает максимальную рыночную стоимость. Наиболее эффективное использование актива, оцениваемого в отдельности, может отличаться от наиболее эффективного использования актива в составе группы активов, когда необходимо учитывать вклад актива в общую стоимость.

Соответственно, максимальная стоимость ПКН будет достигаться только при условии зависящей от ПКН степени максимизации стоимости корпорации посредством удовлетворения потребности в объектах недвижимости, обеспечивающих ее деятельность, с учетом минимальных издержек. В случае с ПКН анализ НЭИ каждого объекта должен рассматриваться в рамках стратегических целей управления ПКН, определяющих те или иные потребности в объектах недвижимости.

Поэтому основная предпосылка анализа НЭИ в применении к объектам ПКН требует конвертации результирующего понятия: вместо максимальной стоимости конкретного объекта недвижимости результирующим критерием становится максимальная стоимость корпорации в целом которая, будучи достигнутой, будет отражать и максимальную стоимость ПКН как сложного и системного объекта.

Из изложенного следует, что при анализе НЭИ применительно к объекту ПКН необходимо трактовать это понятие следующим образом: такое использование объекта ПКН, которое максимизирует стоимость корпорации в части, зависящей от оптимального распределения ресурсов.

Целью проводимого анализа НЭИ объекта ПКН является определение наиболее оптимального варианта использования ресурсов недвижимого имущества для корпорации в целом. Алгоритм определения варианта НЭИ отражен на рисунке 5.

Рисунок 5. Алгоритм анализа НЭИ объекта ПКН

Источник: составлено авторами.

Таким образом, итоговыми результатами анализа НЭИ для ПКН является распределение активов и формирование состава и структуры портфеля, отражающее оптимальное удовлетворение потребностей корпорации с учетом стратегических целей управления.

5. Вид устанавливаемой стоимости и методический подход к ее определению при внутренней оценке объектов ПКН

Основным методом оценки крупных производственных предприятий (в дальнейшем в тексте будет использован термин «корпорация») является метод чистых активов в рамках затратного подхода. Данный факт обусловлен тем, что на практике сравнительный подход в российских рыночных условиях слабо применим, так как ограничено количество котируемых предприятий, информация же о сделках по остальным, даже открытым акционерным обществам, скрыта от широкого круга пользователей. Также проблема использования сравнительного подхода отчасти связана со структурной спецификой российской экономики, в которой основную долю в промышленной сфере занимают предприятия с существенной долей государственного контроля.

Изложенное позволяет сделать промежуточный вывод о том, что определять стоимость системных объектов недвижимости, которые прямо или косвенно участвуют в бизнес-процессах корпорации, как механическую сумму элементов с помощью затратного подхода методически неверно. В первую очередь системная недвижимость в составе ПКН – это часть основного капитала корпорации, которая выступает обеспечением денежных потоков корпорации в материальной форме. Более качественные и эффективные объекты недвижимости обеспечивают большие денежные потоки от деятельности корпорации и наоборот. Следовательно, величина денежных потоков от операционной деятельности корпорации, которая напрямую отражает стоимость корпорации в целом, также отражает и стоимость системной недвижимости.

Рассмотрим далее проблему соотношения денежных потоков от деятельности корпорации и собственно от ПКН, а также механизм формирования стоимости ПКН пропорционально денежному потоку от деятельности корпорации.

Денежный поток от операционной деятельности корпорации содержит в себе поток от системной недвижимости в составе ПКН в неявном виде. Стоимостным эквивалентом любого материального актива корпорации является полезность в производстве. Целевая полезность системной недвижимости в составе ПКН проявляется через обеспечение денежных потоков корпорации в материальной форме, поскольку без физического размещения других активов корпорации невозможна ее деятельность. Учитывая тот факт, что для деятельности корпорации жизненно необходимы объекты недвижимости, существует два способа обеспечения этого необходимого условия: право собственности и право аренды. При владении объектами недвижимости на праве собственности корпорация несет только эксплуатационные расходы, а также налоговые расходы. При условии владения объектами недвижимости на праве аренды у корпорации возникает постоянный отток средств, зачастую экономически несопоставимый с лимитом затрат для продолжения рентабельной текущей деятельности.

Следовательно, полезность и стоимость как мера полезности, прав собственности на объекты недвижимости формируется в том числе отсутствием дополнительного оттока денежных средств корпорации в размере гипотетической арендной платы, которую корпорация платила бы за объекты недвижимости для размещения своего производства при условии, что не владела бы ими.

Именно этим и объясняется неявный характер присутствия в денежном потоке от операционной деятельности корпорации денежного потока от недвижимости. Данная экономическая категория как инструмент измерения минимально требуемой «полезности» недвижимости в литературе обозначается термином «внутренняя» или чаще «вмененная аренда». Вмененная аренда – гипотетическая рыночная арендная плата за объекты недвижимости, находящиеся на праве собственности корпорации, в предположении о том, что они арендуются. Начисление «условной» арендной платы как стоимости фондирования подразделениям за используемые помещения со стороны руководства корпораций – признанный инструмент стоимостного управления корпоративной недвижимостью в развитых странах. В работе британских исследователей [28] (Cock, French, 2001), выполненной в рамках программы RICS по специальности «Недвижимость и бизнес» в Кембриджском международном земельном институте, исчерпывающе раскрыто управленческое значение вмененной аренды как инструмента оценки стоимости фондирования размещения для корпоративных пользователей и уточняется, что она является ничем иным, как трансфертным ценообразованием: «если организация решает ввести трансфертное ценообразование на имущество, это вынуждает ее признавать накладные расходы, связанные с имуществом, в явном виде и соотносить их непосредственно с видами деятельности, в которых они возникают. Это позволяет организации получить гораздо более обоснованное представление о результатах деятельности. Те части бизнеса, где накладные расходы на недвижимость превышают способность данного центра прибыли генерировать профицит, подвергаются тщательному контролю со стороны руководства. Если раньше низкоэффективные факторы производства были скрыты в общих корпоративных затратах, то теперь они становятся явными, и можно принимать меры».

Таким образом, для оценки стоимости системной недвижимости в составе ПКН необходимо определить тот эффект «экономии» денежных средств от наличия права собственности, который отражает вмененная аренда. С этой целью необходимо в первую очередь установить, на каком этапе и как именно при расчете величины денежного потока должна учитываться вмененная аренда. Данный вопрос будет рассмотрен в следующей главе настоящей работы.

В отношении объектов, которые обладают собственным коммерческим потенциалом вне состава ПКН, целесообразно производить оценку объектов недвижимости в рамках классических методов определения стоимости недвижимости. К таким объектам относится вся внесистемная недвижимость, а также (в случае планового выбытия из состава ПКН) вспомогательная недвижимость социально-культурного назначения, обладающая коммерческим потенциалом.

6. Вмененная аренда как инструмент оценки объектов в составе портфеля корпоративной недвижимости

В российской научной и экспертной литературе по оценке недвижимости практически отсутствуют методические предложения по оценке объектов в составе ПКН. Ученые Воронежского государственного технического университета выявили отсутствие моделей и методов оценки возможных вариантов использования портфеля объектов недвижимости, обеспечивающих наиболее эффективное управление имущественным комплексом. В связи с этим они разработали модель максимизации рыночной стоимости объектов недвижимости с учетом риска [1] (Barkalov, Nasonova, Kharitonova, 2017). Однако при этом оценка объектов портфеля рассматривается независимо и не исследуется аспект индивидуальной инвестиционной стоимости объекта в составе ПКН.

В зарубежных источниках также удалось найти только отдельные попытки портфельного подхода к оценке корпоративной недвижимости. В своем исследовании [36] (Ilsjan, Kask, 2005) ученые Технологического университета (г. Таллин) и университета г. Тарту провели опрос оценщиков в Эстонии с целью определения практических проблем и аспектов применимости доходного подхода при определении справедливой стоимости корпоративной недвижимости для целей составления финансовой отчетности. По результатам опроса выявлено, что: а) проблема определения справедливой стоимости актуальна для крупных городов в связи с концентрацией крупных компаний; б) существующие стандарты соответствующей оценки недостаточно конкретны. Ученые Национального колумбийского университета предлагают использовать алгоритмы иерархической кластеризации, которые обеспечивают наилучшие финансовые показатели, выдавая адекватный компромисс между накопленной финансовой отдачей и риском [41] (León, et al. 2017). В обоих случаях речь идет об определении индивидуальной рыночной стоимости объектов ПКН.

Поэтому ниже нами предложена методика оценки инвестиционной стоимости объектов в составе ПКН, основанная на применении классификации объектов и принципов определения для них вариантов НЭИ, сформулированных выше в настоящей работе.

В качестве примера объекта оценки рассмотрим ПКН АО «НПЦ газотурбостроения «Салют».

На основании предложенной классификации в рамках системной недвижимости к операционной недвижимости были отнесены следующие объекты:

- производственно-складской имущественный комплекс, расположен на трех площадках по адресам: г. Москва, пр-т Буденного; г. Москва, ул. Ткацкая; г. Москва, 9-я улица Соколиной горы; г. Москва, ул. Буракова;

- комплекс производственных зданий и сооружений, расположенных по адресу: Омская обл., г. Омск, ул. Богдана Хмельницкого, д. 283;

- комплекс производственных зданий и сооружений, расположенных по адресу: Омская область, г. Омск, п. Крутая Горка, Производственная пл. № 1, 2, 3;

- комплекс производственных зданий и сооружений, расположенных по адресу: Московская область, Воскресенский район, п. Белоозерский;

- комплекс производственных зданий и сооружений, расположенных по адресу: Московская область, г. Дзержинский, ул. Энергетиков, 7 и Московская область, г. Дзержинский, Денисьевский пр., 7.

К вспомогательной недвижимости жилого назначения отнесены:

- два капитальных строения жилого назначения, расположенных по адресам: Астраханская область, г. Ахтубинск, ул. Конструкторская, д. З, Астраханская область, г. Ахтубинск, ул. Конструкторская, д. 5;

- квартира, расположенная по адресу: Московская область, г. Балашиха, Московский бульвар, д. 8, кв. 217;

- квартира, расположенная по адресу: Омская область, г. Омск, Бульвар Мартынова, д. 5.

- К социально-культурным объектам, обладающим коммерческим потенциалом, в рамках вспомогательной недвижимости были отнесены:

- базы отдыха, расположенные по адресу: Краснодарский край, г. Анапа, Пионерский проспект, д.9, Пионерский проспект д. 22;

- гостиницы, расположенные по адресу: Московская область, г. Москва, пр-т Буденного, 17 Б; Московская область, г. Москва, пр-т Буденного, д. 17 к. Б литера А;

- стадион, расположенный по адресу: г. Москва, пр-т. Буденного, вл. 17А.

К социально-культурным объектам без коммерческого потенциала вне ПКН в рамках вспомогательной недвижимости были отнесены:

- помещение в составе санатория-профилактория «Здоровье», расположенное по адресу: Омская область, г. Омск, ул. Л. Чайкиной, д. 21, лит. А.А1;

- здания оздоровительного назначения, расположенные по адресам: Омская область, г. Омск, 19-я Рабочая, д. 90 лит. А; Омская область, г. Омск, 19-я Рабочая, д. 88 лит. А;

- базы отдыха, расположенные по адресам: Омская область, Нововаршавский район, д. Ново-Ивановка; Омская область, Омский район, с. Усть-Заостровка; Омская область, Большереченский район, Ингалинское сельское поселение, с. Ингалы; Омская область, Большереченский район, д. Большие Мурлы;

- база отдыха, включающая в себя земельный участок и расположенные на нем здания и сооружения дома отдыха по адресу: Московская область, Люберецкий район, пос. Малаховка, Егорьевское шоссе, 4.

- база отдыха, включающая в себя земельный участок и расположенные на нем здания и сооружения базы отдыха по адресу: Московская область, Ступинский р-н, деревня Теняково;

- база отдыха, включающая в себя земельный участок и расположенные на нем здания и сооружения дома отдыха по адресу: Московская область, г. Домодедово, мкр. Востряково, вл. Салют;

- здание детского сада и земельный участок, расположенные по адресу: г. Москва, 10-я ул. Соколиной горы, вл. 10, с. 1;

- здание поликлиники, расположенное по адресу: г. Москва, проспект Буденного, д.18А.

Внесистемная недвижимость включает в себя:

- помещение производственно-складского назначения, расположенное по адресу: Калужская область, г. Калуга, ул. Московская, д. 247, стр. 120, пом. 2;

- комплекс объектов недвижимости торгово-офисного назначения, расположенных по адресам: Омская область, г. Омск, Б. Хмельницкого, 214 лит. Б и Б1; Омская область, г. Омск, Б. Хмельницкого, 214А лит А; Омская область, г. Омск, Б. Хмельницкого, 214 лит В.

- торговое здание, расположенное по адресу: г. Москва, проспект Буденного, вл. 21/2.

- помещение, расположенное по адресу: Омская область, г. Омск, ул. 7 Линия, д. 227, литер А.

Для определения стоимости системной недвижимости в составе ПКН необходимо определить тот эффект «экономии» денежных средств от наличия права собственности, который отражает вмененная аренда. Для этого необходимо в первую очередь определить, на каком этапе при расчете величины денежного потока должна учитываться вмененная аренда.

Вмененная аренда – гипотетическая арендная плата за объекты недвижимости. Расходы на арендную плату учитываются на уровне себестоимости владения (стоимости фондирования). Стоит отметить, что при введении вмененной аренды в расчет необходимо избавиться от ряда элементов, которые вмененная аренда перекрывает. К таким элементам относятся:

- амортизационные отчисления от системной недвижимости;

- операционные расходы;

- налог на имущество;

- капитальные вложения на поддержание объектов недвижимости.

Амортизационные отчисления могут рассчитываться только с объектов, находящихся на балансе предприятия, т. е. с объектов, находящихся в собственности предприятия. В свою очередь, одновременно с вводом в расчеты вмененной аренды вводится и допущение о том, что предприятие не владеет данными объектами недвижимости. Соответственно, не начисляет на них амортизацию, не платит налога, не отчисляет капитальные вложения.

Операционные расходы по повседневному содержанию объектов недвижимости также ложатся на собственников объектов недвижимости, коими при введении в расчеты вмененной аренды корпорация гипотетически не является.

Таким образом, формула расчета денежного потока на инвестированный капитал с допущением о том, что предприятие не владеет объектами системной недвижимости, преобразовывается в представленную ниже:

,

,

где

![]() – денежный поток на инвестированный капитал (при условии

отсутствия права собственности на системную недвижимость);

– денежный поток на инвестированный капитал (при условии

отсутствия права собственности на системную недвижимость);

![]() – выручка от реализации;

– выручка от реализации;

![]() – расходы (за коммунальных);

– расходы (за коммунальных);

![]() – амортизационные отчисления от прочего имущества;

– амортизационные отчисления от прочего имущества;

![]() – коммунальные расходы;

– коммунальные расходы;

![]() – ставка налога на прибыль;

– ставка налога на прибыль;

![]() – увеличение (уменьшение) собственного оборотного капитала;

– увеличение (уменьшение) собственного оборотного капитала;

![]() – прочие капитальные вложения;

– прочие капитальные вложения;

![]() – вмененная аренда.

– вмененная аренда.

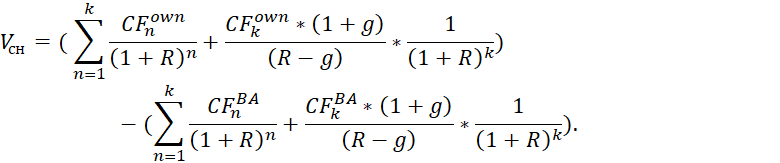

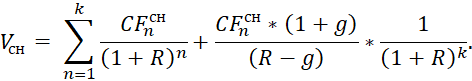

Метод дисконтирования денежных потоков при оценке корпорации основан на прогнозировании денежных потоков от данного бизнеса, которые затем дисконтируются по ставке дисконтирования. Выше были приведены две модели денежных потоков одного предприятия, т.е. два сценария расчета, отличающиеся одним допущением – допущением об отсутствии права собственности на объекты недвижимости.

В оценке недвижимости существует принцип вклада, согласно которому «стоимость каждой конкретной составляющей недвижимости соответствует ее вкладу в стоимость целого объекта недвижимости либо величине, на которую уменьшается общая стоимость, при отсутствии данного компонента недвижимости». В случае с оценкой системной недвижимости в составе ПКН данный принцип необходимо зеркально трансформировать: стоимость системной недвижимости соответствует величине, на которую уменьшается общая стоимость корпорации при отсутствии права собственности на данную недвижимость.

Соответственно, разница между результатами определения стоимости методом ДДП по двум сценариям отразит денежное выражение полезности наличия права собственности на системные объекты недвижимости в составе ПКН. В итоге стоимость системной недвижимости определяется как разница между стоимостью корпорации с учетом владения недвижимостью и стоимостью корпорации с учетом вмененной аренды.

![]() ,

,

где

![]() – стоимость системной недвижимости в составе ПКН;

– стоимость системной недвижимости в составе ПКН;

![]() – стоимость корпорации с учетом права собственности на

объекты недвижимости;

– стоимость корпорации с учетом права собственности на

объекты недвижимости;

![]() – стоимость корпорации с учетом вмененной аренды.

– стоимость корпорации с учетом вмененной аренды.

Таким образом, если раскрывать значения в формуле:

Следовательно, учитывая единый знаменатель, можно преобразовать формулу:

![]() .

.

Выше были приведены формулы денежных потоков с учетом владения недвижимости и с учетом вмененной аренды, соответственно, денежный поток, приходящийся на объекты недвижимости, определяется следующим образом:

![]() .

.

Подставим значение денежного потока, приходящегося на объекты недвижимости, в формулу определения стоимости системной недвижимости методом ДДП:

Таким образом, полученная формула отражает стоимостной эквивалент полезности от владения объектами системной недвижимости корпорации как разницу между стоимостью корпорации с учетом владения недвижимостью и стоимостью корпорации с учетом вмененной аренды этой же недвижимости.

Указанный способ определения стоимости системной недвижимости можно использовать для определения любого элемента в составе ПКН, например только операционной недвижимости. На основании данных приведенной классификации недвижимости АО «НПЦ газотурбостроения «Салют» далее приведен пример расчета стоимости операционной недвижимости в составе ПКН этой корпорации по методике расчета вмененной аренды. В качестве прогнозного периода выбран срок – 4,5 года. 2021 год является постпрогнозным.

В составе операционной недвижимости АО «НПЦ газотурбостроения «Салют» находятся 5 производственной-складских комплексов с административными помещениями. Общая площадь объектов недвижимости составляет 1 058 224,3 кв. м. Определение величины вмененной аренды происходило по следующей формуле:

![]() ,

,

где

![]() – Вмененная аренда за объект недвижимости, руб.;

– Вмененная аренда за объект недвижимости, руб.;

![]() – удельная рыночной ставка арендной платы за соответствующий

тип недвижимости, без учета операционных и коммунальных расходов, руб./ кв. м;

– удельная рыночной ставка арендной платы за соответствующий

тип недвижимости, без учета операционных и коммунальных расходов, руб./ кв. м;

![]() – арендопригодная площадь, кв. м.

– арендопригодная площадь, кв. м.

Арендопригодная площадь отражает часть помещений в общей площади оцениваемого объекта, которая может быть сдана в аренду, и определяется согласно следующей формуле:

![]() ,

,

где

![]() – общая площадь, кв. м;

– общая площадь, кв. м;

![]() – арендопригодная площадь, кв. м;

– арендопригодная площадь, кв. м;

![]() – коэффициент арендопригодной площади, кв. м.

– коэффициент арендопригодной площади, кв. м.

Ниже (табл. 2) представлены аналитические данные о величинах коэффициента арендопригодной площади.

Таблица 2

Коэффициенты арендопригодной площади

|

№

|

Назначение и классы качества доходных зданий и помещений

|

Коэффициент арендопригодной площади

| |

|

Нижняя и верхняя границы

|

Среднее значение

| ||

|

1.

|

Здания, построенные

до 1992 года

| ||

|

1.1

|

Здания и

встроенные помещения розничной торговли

|

0,84–0,96

|

0,9

|

|

1.2

|

Административные

и др. общественные здания и встроенные помещения

|

0,77–0,91

|

0,84

|

|

1.3

|

Складские

здания и блоки

|

0,88–0,98

|

0,93

|

|

1.4

|

Производственные

здания и блоки

|

0,84–0,98

|

0,91

|

|

2.

|

Здания, построенные после 1991 года

| ||

|

2.1

|

Здания и

встроенные помещения торгово-развлекательного назначения

|

0,83–0,87

|

0,85

|

|

2.2

|

Офисные (административные) здания

и встроенные помещения

|

0,83–0,89

|

0,86

|

|

2.3

|

Складские

здания и блоки

|

0,92–0,98

|

0,95

|

|

2.4

|

Производственные

здания и блоки

|

0,86–0,98

|

0,92

|

Расчет вмененной аренды проводился на основании рыночных данных о величинах арендных ставок за аналогичные объекты недвижимости в местах расположения оцениваемых объектов. Аналогичные объекты имеют благоустройства территории и типичные инженерные коммуникации, соответственно, плата за пользование данных объектов недвижимости включена в определяемую арендную ставка, и соответственно, стоимость данных объектов недвижимости будет отражаться в составе стоимости, определенной на основании вмененной аренды.

Ниже, в таблице 3 представлен расчет величины вмененной аренды объектов операционной недвижимости в составе ПКН АО «НПЦ газотурбостроения «Салют».

Таблица 3

Расчет величины вмененной аренды объектов операционной недвижимости в составе ПКН АО «НПЦ газотурбостроения «Салют»

|

№

|

Наименование показателя

|

г. Москва

|

г. Омск

|

Омская область, п. Крутая горка

|

МО, Воскресенский район

|

МО, г. Дзержинский

|

|

1

|

Общая площадь

ОКС (кв. м), в т. ч.:

|

397

233,20

|

507

238,30

|

50

085,10

|

67

541,60

|

36

126,10

|

|

– административные

|

51

684,70

|

34

773,90

|

3

648,60

|

5

083,50

|

3

200,00

| |

|

– производственно-складские

|

345

548,50

|

466

333,90

|

45

699,60

|

61

573,20

|

32

926,10

| |

|

– холодные

складские

|

0,00

|

6

130,50

|

736,90

|

884,90

|

0

| |

|

2

|

Коэффициент

арендопригодной площади

| |||||

|

– административная

|

0,84

|

0,84

|

0,84

|

0,84

|

0,84

| |

|

– производственно-складская

|

0,91

|

0,91

|

0,91

|

0,91

|

0,91

| |

|

– холодные

складские

|

0,93

|

0,93

|

0,93

|

0,93

|

0,93

| |

|

2

|

Арендопригодная

площадь (кв. м), в т.ч.

|

357

864,28

|

459

275,29

|

45

336,78

|

61

124,71

|

32

650,75

|

|

– административная

|

43

415,15

|

29

210,08

|

3

064,82

|

4

270,14

|

2

688,00

| |

|

– производственно-складская

|

314

449,14

|

424

363,85

|

41

586,64

|

56

031,61

|

29

962,75

| |

|

– холодные

складские

|

0,00

|

5

701,37

|

685,32

|

822,96

|

0,00

| |

|

3

|

Вмененная

аренда (руб. за кв. м в год):

| |||||

|

– административная

|

7

997,08

|

2

068,56

|

2

286,57

|

3

590,83

|

7

230,24

| |

|

– производственно-складская

|

4

732,00

|

1

224,00

|

1

353,00

|

2

124,75

|

4

278,25

| |

|

– холодные

складские

|

3

454,36

|

893,52

|

987,69

|

1

551,07

|

3

123,12

| |

|

4

|

Вмененная

аренда (руб.)

| |||||

|

– административные

площади

|

347

194 411,77

|

60

422 794,81

|

7

007 934,61

|

15

333 336,14

|

19

434 891,84

| |

|

– производственно-складские

площади

|

1

487 973 306,82

|

519 421

351,18

|

56

266 718,51

|

119

053 167,60

|

128

188 139,47

| |

|

– холодные

склады

|

0,00

|

5

094 283,65

|

676

880,75

|

1

276 461,86

|

0,00

|

Операционные расходы, связанные с эксплуатацией недвижимости, составляют 332 861 589,18 рублей за первый год. Соответственно, на первый прогнозный период – 2 полугодие первого года – будет отнесена сумма в размере 166 430 794,59 рублей.

Прогноз амортизационных отчислений осуществлялся по ставке в размере 2,78%. Налог на имущество рассчитывался исходя из среднегодовой остаточной стоимости объектов недвижимости по ставке в размере 2%. В таблице 4 отражены расчеты амортизационных отчислений, налога на имущество, а также информация о капитальных вложениях, планируемых в компании, на поддержание объектов недвижимости.

Таблица 4

Расчет амортизационных отчислений и налога на имущество по объектам операционной недвижимости в составе ПКН АО «НПЦ газотурбостроения «Салют»

|

Наименование показателя

|

База

|

2

пол. 2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

|

Ставка амортизации

|

2,8%

| ||||||

|

Начальная стоимость на конец периода, тыс. руб.

|

1

732 835

|

1

732 835

|

1

732 835

|

1

732 835

|

1

732 835

|

1

732 835

| |

|

Накопленная амортизация на начало периода, тыс.

руб.

|

|

7

782

|

31

911

|