Использование кусочно-линейной аппроксимации функции полезности в оценке инвестиционных стратегий

Олькова А.Е.1

1 Российская академия народного хозяйства и государственной службы при Президенте РФ, ,

Скачать PDF | Загрузок: 64

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 2, Номер 4 (Октябрь-Декабрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье предлагается методика построения рэнкинга паевых инвестиционных фондов, учитывающая отношение инвестора к риску. Предложена теоретическая модель поведения инвестора на основе кусочно-линейной аппроксимации функции полезности. Предложенная методика протестирована на выборке из 52 открытых паевых инвестиционных фондов. Показано, что при составлении рэнкинга на основании показателя «воспринимаемый потенциал/воспринимаемый риск» селективность профиля инвестора является высокой, что обосновывает жизнеспособность методики.

Введение

Традиционно оценка эффективности портфеля осуществляется при помощи показателей RAPM (risk-adjusted performance measures) – показателей, аналогичных индексу Шарпа [1, 2] (с возможными уточнениями [3, 4]), т.е. характеризующих соотношение доходности (или, в более широком смысле, потенциала к получению дохода) и риска. Использование данного подхода позволяет осуществлять ранжирование различных инвестиционных возможностей по степени предпочтительности для инвестора. Несмотря на это, лишь малое количество RAPM имеет непосредственную связь с функцией полезности инвестора и учитывают его профиль в процессе выбора альтернатив инвестирования. Те меры, которые основаны на предпочтениях, имеют достаточно узкую сферу применения, поскольку в них инкорпорирован узкий класс функций полезности либо они базируются на предпосылках о функции распределения доходности, которые не всегда выполняются на практике [4, pp. 19-22]. Проблема конструирования показателя, учитывающего предпочтения инвестора к риску, является, таким образом, актуальной. На базе подобных показателей может осуществляться подбор портфеля для конкретного инвестора и оценка эффективности существующих. Важной задачей является увязка различных функций полезности (возможно, нетрадиционной формы) с показателями эффективности с учетом риска.

В статье предлагается методика построения рэнкинга паевых инвестиционных фондов, учитывающая отношение инвестора к риску. В отличие от существующих методик, связанных с функцией полезности инвестора, предлагаемая методика является более простой для применения на практике, поскольку предполагает линейную аппроксимацию функции полезности инвестора. Предложенная модель протестирована на выборке российских открытых паевых инвестиционных фондов.

Обзор теорий

Сущность мер эффективности портфеля, учитывающих поведенческие факторы, состоит в наложении на объективные рисковые характеристики портфеля восприятия и предпочтений инвестора. Традиционно риск понимается как возможность отклонения финансового результата от ожидаемых значений и оценивается через волатильность (стандартное отклонение дохода/доходности). Однако с поведенческих позиций данная трактовка критикуется, поскольку она свидетельствует о симметричном отношении субъекта как к доходам свыше запланированных, так и к потерям. На практике риск понимается инвесторами как вероятность потери или недополучения дохода, т.е. вероятность только негативного исхода. Поэтому целесообразно разделять две стороны риска (в широком понимании): возможность отклонения результата в отрицательную и в положительную сторону. Для этих целей далее мы будем использовать понятия риска (downside risk) как вероятности потери или недополучения дохода и потенциала (upside potential) как вероятности получения дохода выше ожидаемого уровня. Таким образом, потенциал фактически является понятием, обратным риску (в узком смысле).

Любой из методов оценки риска и потенциала можно анализировать с поведенческой точки зрения. Как было описано ранее, использование в качестве меры риска стандартного отклонения, а также среднего линейного отклонения, коэффициента Джини и прочих мер двусторонней оценки свидетельствует об одинаковом отношении субъекта как к риску, так и к потенциалу.

Использование показателей семейства VaR, которые зачастую участвуют в оценке портфеля, может отражать следующие ситуации:

· VaR [5]: инвестор безразличен к риску на большей части значений потерь и начинает воспринимать его только тогда, когда потери достигают определенного квантиля. Симметричная показателю VaR квантильная оценка потенциала демонстрирует аналогичную ситуацию с доходами – невосприимчивость до определенного квантиля.

· CVaR [6, 7]: Инвестор восприимчив только к экстремальным потерям и доходам выше определенного уровня. Отношение инвестора к потерям, превышающим определенный квантиль, неизменно с увеличением потерь; аналогично выглядит отношение к доходам.

· Спектральные меры [8, 9]: квантили распределения взвешиваются сообразно отношению инвестора к риску.

Как ясно из описания выше, приведенная группа показателей предполагает достаточно специфические поведенческие характеристики инвестора. Изначально показатели VaR и CVaR создавались для иных целей, поэтому они характеризуются восприимчивостью только к экстремальным потерям/доходам. Ближе всего к корректному отражению поведения реального субъекта находятся спектральные меры. Однако в их отношении отмечаются следующие проблемы: во-первых, обычно предпочтения инвестора касаются богатства, дохода или доходности, а не квантилей. Инвестора волнует доход, получаемый им, а не попадание доходности в определенный квантиль. Во-вторых, довольно сложно корректно ретранслировать функцию полезности инвестора в функцию взвешивания (спектр) [9].

Показатели, основанные на просадке (drawdown) [10, 11, 12] и симметричном показателе потенциала drawup, имеют характеристики, схожие с VaR – восприимчивость субъекта только к экстремальным потерям и экстремальным доходам.

Из всех существующих показателей наиболее гибкий подход к учету поведенческих факторов представляют показатели, основанные на односторонних отклонениях от некого ключевого значения - нуля, среднего или фиксированного порогового значения (UPM-LPM framework) [13, 14, 15]. Соответствующая данным показателям функция полезности является полиномиальной, показатель степени полинома характеризует готовность инвестора к риску. Подобный подход позволяет иметь дело со степенными функциями полезности, однако игнорирует прочие функциональные формы. При этом существует возможность применения кусочно-степенных функций полезности на разных отрезках значений доходности/потерь [16, 17]. Однако применение степенных функций достаточно сложно на практике. Конкретная форма может быть определена для каждого инвестора только путем опроса, и даже при успешной реализации данной задачи кусочно-полиномиальная функция остается сложной в использовании.

Описание методики

По нашему мнению, для применения на практике подходов, учитывающих отношение инвестора к риску, необходимо ввести аппроксимирующую функцию, которая должна быть увязана с функцией полезности инвестора.

При подборе аппроксимирующей функции мы будем придерживаться следующих предпосылок:

1.

Полезность инвестора является функцией дохода/доходности от

инвестирования. Изначально полезность инвестора рассматривалась как функция богатства,

однако начиная с работ П. Фишберна

[13, 14], Д. Холтхаузена [15]

и др., в рассмотрение были введены функции полезности дохода/доходности и

активного дохода портфеля. Данная предпосылка упрощает применение модели на

практике и в то же время является в достаточной степени правдоподобной. Так,

интуитивно ясно, что функция полезности является растущей функцией

дохода/доходности (![]() ), при нулевом доходе инвестор не получает

полезности (

), при нулевом доходе инвестор не получает

полезности (![]() ), при наличии потерь значение функции

полезности становится отрицательным.

), при наличии потерь значение функции

полезности становится отрицательным.

2. Инвестор в состоянии определить критические (пороговые) значения доходности и потерь, при которых его отношение к риску меняется.

3. Существуют некие пороговые значения τi, τk, между которыми заключена желаемая доходность инвестора

4. Между пороговыми значениями инвестор одинаково толерантен к риску, иными словами, на отдельных интервалах производная функции полезности (предельная полезность) является постоянной. Как представляется, восприятие инвестора является дискретным, иными словами, при достижении неких пороговых значений предельная полезность дохода изменяется скачкообразно, а не гладко (см., напр., [16, 17]). В то же время внутри выбранных интервалов доходности предельная полезность является постоянной. Формально это означает, что полиномиальная (или иная) функция полезности инвестора аппроксимируется кусочно-линейной функцией. С точки зрения практики это значительно упрощает задачу: если выполняется условие 2, то остается определить только угол наклона функции полезности на каждом промежутке. Линейная аппроксимация позволяет воспроизвести на практике фактически все описанные в литературе формы функций полезности.

5. Если функция полезности инвестора и распределение доходности портфеля известны, то можно применить аппроксимирующую функцию и определить величину воспринимаемого потенциала и воспринимаемого риска. Корректировка осуществляется в соответствии с предельной полезностью доходности.

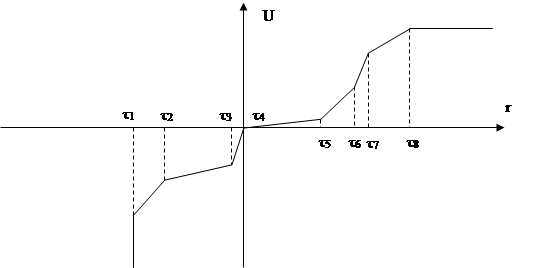

Таким образом, функция полезности инвестора может выглядеть, как на рис.1:

Рисунок 1. Возможный вид кусочно-линейной функции полезности инвестора.

На рис. 1 изображена возможная форма функции полезности инвестора. Пороговое значение τ1 характеризует абсолютную нетолерантность к потерям, превышающим данное значение. На интервале [τ1; τ2] полезность убывает быстрыми темпами при нарастании потерь, т.е. инвестор относится к потерям болезненно. На интервале [τ2; τ3] отношение инвестора к убыткам терпимое.

Следует обратить внимание, что в точке нулевой доходности наблюдается перелом, в соответствии с гипотезой Канемана-Тверски [18]: на интервале небольших убытков [τ3;τ4] угол наклона больше, чем на интервале небольшой доходности [τ4;τ5].

На интервалах [τ4;τ5], [τ5;τ6], [τ6;τ7] склонность инвестора к риску постепенно растет. На интервале [τ7;τ8] начинается процесс насыщения. Точка τ8 предполагает полное насыщение инвестора, при пересечении доходностью данной границы инвестор становится безразличным к получаемой доходности.

Значение корректирующей функции на интервале желаемой доходности принимает значения 1, иными словами, не существует перекосов в ее восприятии. Если предельная полезность меньше, чем на интервале желаемой доходности, значение корректирующей функции меньше единицы, что характеризует следующие случаи:

1. Доходность воспринимается инвестором как «слишком низкая»;

2. Доходность воспринимается инвестором как «слишком высокая» (доходность, при которой не имеет смысла идти на риск);

3. Потери воспринимаются как пренебрежимо малые.

Если предельная полезность больше, чем на интервале желаемой доходности, значение корректирующей функции больше единицы, что характеризует следующие случаи:

1. Доходность воспринимается инвестором как высокая, но допустимая ради того, чтобы идти на риск;

2. Потери воспринимаются как неумеренно высокие.

Таким образом, мы можем добиться желаемого эффекта: скорректировать расчет потенциала и риска, уменьшая влияние слишком высоких и слишком низких значений доходности и небольших значений убытков, и усиливая влияние нормальной доходности и больших убытков. В деталях эти корректировки выглядят следующим образом:

· Для потерь:

o изменить воспринимаемый риск в сторону увеличения, если существует вероятность больших потерь, при которых инвестор испытывает сильное отвращение к риску;

o изменить воспринимаемый риск в сторону уменьшения, если есть вероятность небольших убытков, на которых инвестор невосприимчив к риску;

· Для доходности:

o изменить воспринимаемый потенциал в сторону уменьшения, если есть вероятность получения больших доходов, на которых инвестор не склонен к риску;

o изменить воспринимаемый потенциал в сторону уменьшения, если есть вероятность получения низких доходов, ради которых инвестор не готов принимать риск;

o изменить воспринимаемый потенциал в сторону увеличения, если существует вероятность появления доходов выше нормальных, ради которых инвестор готов идти на риск.

Для этих целей введем следующие понятия:

·

Область умеренной восприимчивости – интервал значений реальной

доходности (потерь), для которых восприятие инвестора не испытывает перекосов,

т.е. ![]()

·

Область слабой восприимчивости – интервал значений реальной

доходности (потерь), которые воспринимаются инвестором ослабленно, т.е.![]()

·

Область сильной восприимчивости – интервал значений реальной

доходности (потерь), которые воспринимаются инвестором гипертрофированно, т.е. ![]()

·

Область невосприимчивости – интервал значений реальной доходности

(потерь), которые не воспринимаются инвестором как таковые, т.е. ![]()

Конечным результатом применения предложенной методики будет показатель типа «потенциал/риск» (по идеологии повторяющий индекс Шарпа), согласно которому можно будет ранжировать различные инвестиционные возможности, принимая во внимание характеристики инвестора.

Для удобства вместо понятий «потенциал» и «риск» мы будем использовать понятия «воспринимаемый потенциал» и «воспринимаемый риск», подчеркивая, что данные оценки не являются объективными характеристиками портфеля, а зависят от субъективного восприятия инвестора. Воспринимаемый потенциал – это показатель ожидаемой положительной полезности типа UPM(1), при условии, что доходность портфеля является положительной. Аналогично, воспринимаемый риск – это показатель ожидаемой отрицательной полезности типа LPM(1), при условии отрицательной доходности (взятый по модулю).

Эмпирическое тестирование методики

Тестирование модели производилось на выборке из 52 открытых паевых инвестиционных фондов. Паевые инвестиционные фонды наилучшим образом подходят для тестирования методики по двум причинам. Во-первых, фонд представляет собой достаточно диверсифицированный портфель активов. Во-вторых, инвесторы паевых фондов чаще всего неквалифицированны, не обладают иными предпочтениями помимо доходности и риска, иными словами, их профиль можно описать через функцию полезности, стабильную во времени.

Отбор фондов осуществлялся следующим образом:

1. Были исключены фонды, имеющие недостаточную историю функционирования (а именно, не прошедшие через период кризиса 2008 года)

2. Фонды были разделены на группы, соответственно их категории (фонды денежного рынка, акций, облигаций, смешанных инвестиций, фондов, индексные).

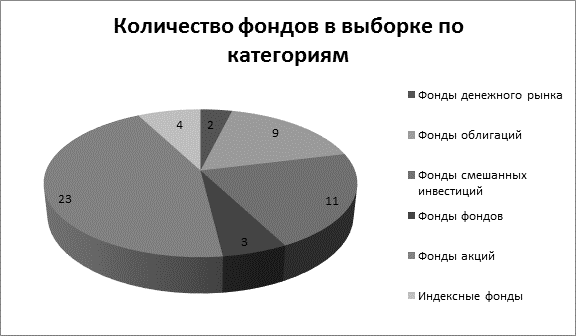

3. Из каждой группы случайным образом было отобрано 15% фондов, т.о., каждая группа имела равную вероятность попадания в выборку. Cтруктура выборки выглядит следующим образом (рис. 2):

4.

Рисунок 2. Состав выборки по категориям паевых инвестиционных фондов

Далее представлено эмпирическое тестирование методики на примере пяти инвесторов с различным профилем, определенным согласно представленной выше модели. Спецификация функций полезности пяти инвесторов представлена в табл. 1.

Таблица 1. Спецификация профилей инвесторов в модели

|

Пороговые значения

|

1 («опасливый»)

|

2 («притязательный»)

|

3 («разумный»)

|

4 («умеренно рискованный»)

|

5 («толстокожий»)

|

|

τ1

|

-0,4

|

-0,4

|

-0,4

|

-0,5

|

-

|

|

τ2

|

-0,3

|

-0,3

|

-0,3

|

-0,3

|

-

|

|

τ3

|

-0,05

|

-0,05

|

-0,05

|

-0,2

|

-

|

|

τ4

|

0

|

0

|

0

|

0

|

-

|

|

τ5

|

0,05

|

0,1

|

0,1

|

0,1

|

-

|

|

τ6

|

0,1

|

0,2

|

0,2

|

0,2

|

-

|

|

τ7

|

0,3

|

0,4

|

0,4

|

0,4

|

-

|

|

τ8

|

0,4

|

0,6

|

0,6

|

0,6

|

-

|

|

Значение угла наклона на интервале

| |||||

|

φ-∞-1

|

10

|

10

|

10

|

10

|

1

|

|

φ1-2

|

3

|

3

|

2

|

2

|

1

|

|

φ2-3

|

2

|

2

|

1

|

1

|

1

|

|

φ3-4

|

1

|

1

|

0

|

0

|

1

|

|

φ4-5

|

1

|

1

|

0

|

0

|

1

|

|

φ5-6

|

0,6

|

0,6

|

1

|

1

|

1

|

|

φ6-7

|

0,5

|

0,5

|

1,5

|

1,5

|

1

|

|

φ7-8

|

0,4

|

0,4

|

0,8

|

0,8

|

1

|

|

φ8-+∞

|

0

|

0

|

0

|

0

|

1

|

В табл. показано, что первый («опасливый») и второй («притязательный») инвесторы отличаются положением пороговых значений, при этом значения аппроксимирующей функции предельной полезности внутри интервалов между пороговыми значениями идентичны. «Притязательный» инвестор характеризуется тем, что при низкой склонности к риску он рассчитывает на получение относительно высокой доходности (по сравнению с «опасливым»).

Второй («притязательный») и третий («разумный») инвесторы имеют одинаковые пороговые значения, но отличные веса внутри интервалов. Обратим внимание, что у инвестора 3 в окрестности нуля наблюдается зона невосприимчивости. Иными словами, «разумный» инвестор готов нести убытки в определенных пределах, но не готов рисковать ради доходности ниже порогового значения.

Профили третьего («разумный») и четвертого («умеренно рискованный») инвесторов различаются по пороговым значениям и идентичны по значениям аппроксимирующей функции. Четвертый инвестор наиболее склонен к риску из представленных, поскольку он невосприимчив к потере 20% стоимости портфеля. Для сравнения мы приводим также профиль инвестора 5 («толстокожий»), абсолютно нейтрального к риску на всей области.

В качестве предпосылки принимается, что горизонт инвестирования равен одному году, известно эмпирическое распределение годовой доходности фондов. Функция эмпирического распределения была построена по принципу «скользящего года».

В соответствии с предложенной методикой были рассчитаны воспринимаемый потенциал, воспринимаемый риск и отношение потенциал/риск. В результате построения модели были получены представленные ниже результаты.

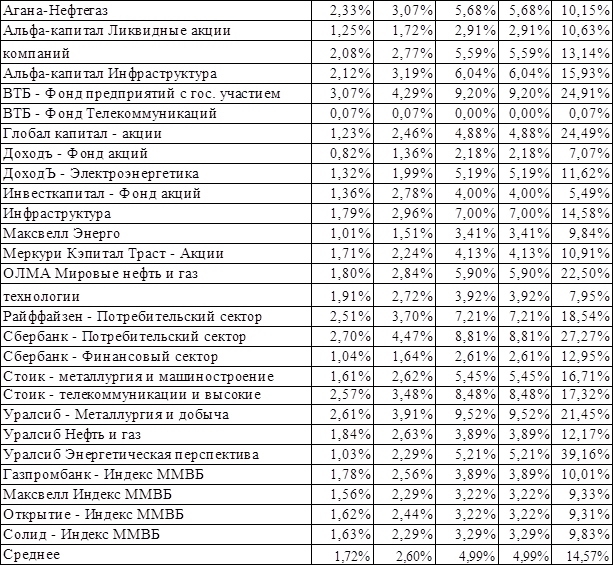

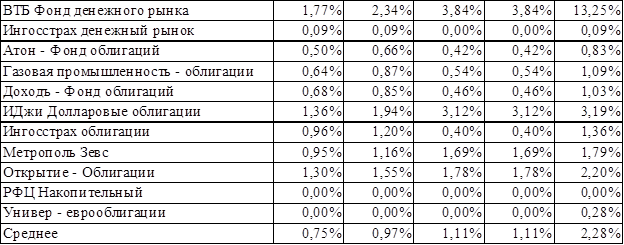

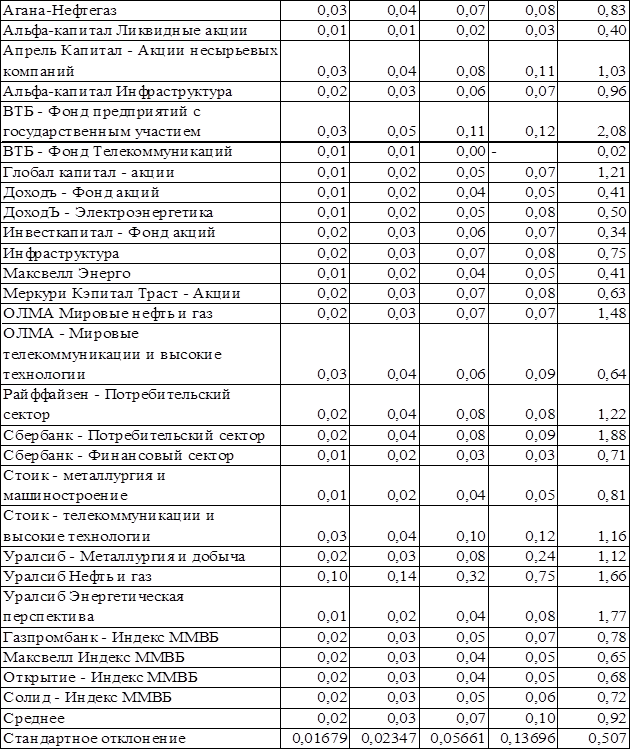

В табл. 2 приведены полученные значения воспринимаемого потенциала высокорисковых фондов (фондов акций и индексных фондов), рассчитанные для инвесторов с описанными выше профилями. Можно отметить, что в среднем наиболее высокие значения потенциала присущи инвестору5 – «толстокожему», согласно приведенной выше классификации. Это объясняется тем, что в остальных случаях мы выводили из рассмотрения значения выше максимального порога, считая их экстремально высокими. Среди фондов акций наиболее высокий потенциал для первого инвестора имеет фонд ВТБ-Фонд предприятий с государственным участием, для второго – Сбербанк-Потребительский сектор, третьего и четвертого – Уралсиб Металлургия и добыча, для пятого – Уралсиб Энергетическая перспектива. Самым низким потенциалом обладает ВТБ-Фонд телекоммуникаций, который фактически не может генерировать значимую реальную доходность.

Среди индексных фондов по потенциалу для всех рассмотренных инвесторов первое место занимает Газпромбанк-Индекс ММВБ. Самый низкий потенциал для первого инвестора – у фонда Максвелл Индекс ММВБ, для второго – у фондов Максвелл Индекс ММВБ и Солид Индекс ММВБ, для третьего и четвертого – Максвелл Индекс ММВБ и Открытие Индекс ММВБ, для пятого – Открытие Индекс ММВБ.

Таблица 2. Потенциал российских высокорисковых фондов, рассчитанный с учетом поведенческих факторов.

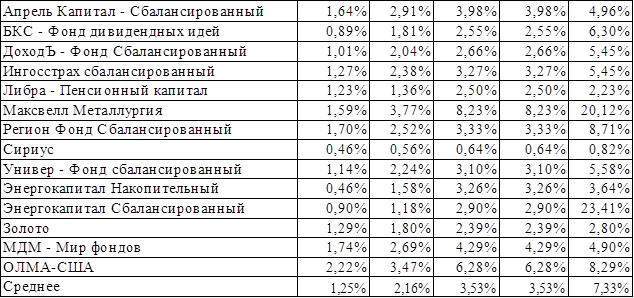

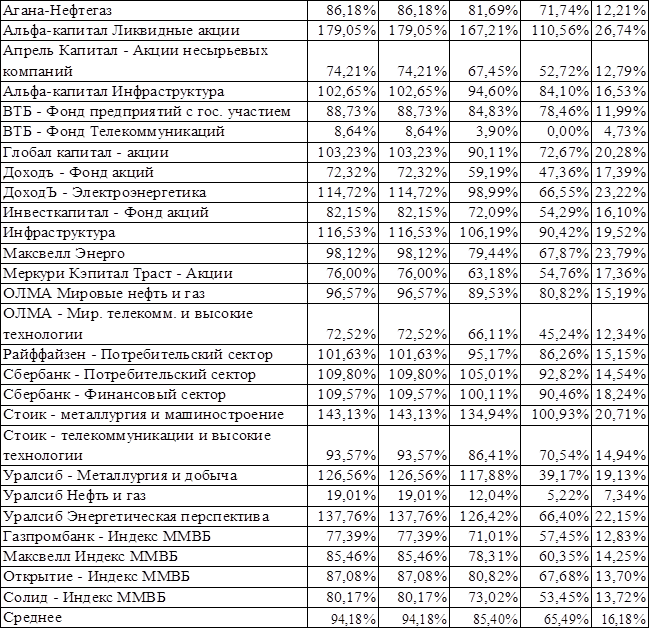

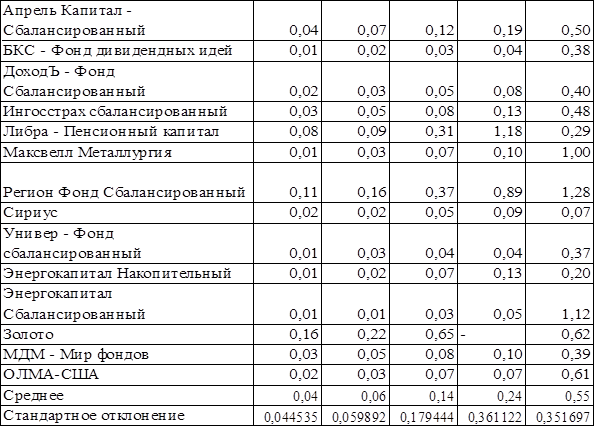

В табл. 3 представлены результаты оценки воспринимаемого потенциала для смешанных фондов (фонды смешанных инвестиций и фонды фондов). Наиболее высоким потенциалом среди фондов смешанных инвестиций для первого инвестора обладает фонд Регион Сбалансированный, для второго, третьего и четвертого – Максвелл Металлургия, для пятого – Энергокапитал Сбалансированный. Наиболее низкий потенциал для всех рассмотренных инвесторов наблюдается у фонда Сириус.

Среди фондов фондов наиболее высокий потенциал у фонда ОЛМА-США, наиболее низкий – у фонда Золото.

Таблица 3. Потенциал российских смешанных фондов, рассчитанный с учетом поведенческих факторов.

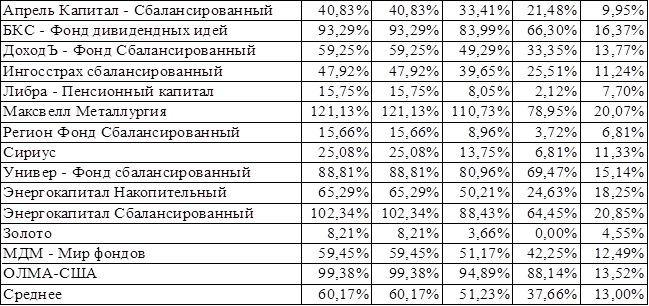

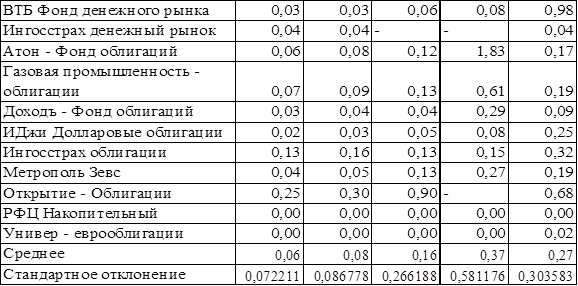

Далее (табл. 4) представлены результаты оценки воспринимаемого потенциала для низкорисковых фондов (фондов облигаций и денежного рынка). В среднем потенциал данной группы фондов ниже, чем в предыдущих группах, что ожидаемо вследствие низкого уровня присущего риска. В данной группе наиболее высоким потенциалом обладает фонд ВТБ (Фонд денежного рынка). Наиболее низкие показатели у фондов Ингосстрах Денежный рынок и Универ еврооблигации.

Таблица 4. Потенциал российских низкорисковых фондов, рассчитанный с учетом поведенческих факторов.

Ниже приведен расчет воспринимаемого риска для высоко-, средне- и низкорисковых фондов.

Таблица 5. Риск российских высокорисковых фондов, рассчитанный с учетом поведенческих факторов

Как видно из табл. 5, чем более инвестор нетолерантен к риску, тем выше для него средний показатель воспринимаемого риска. Инвестор №5 («толстокожий») является наиболее склонным к риску из представленных.

Самый низкий уровень риска среди фондов акций наблюдается у фонда ВТБ – Фонд телекоммуникаций. Самый высокий уровень – у фонда Альфа-капитал Ликвидные акции. Среди индексных фондов самый низкий уровень риска наблюдается у фонда Солид Индекс ММВБ (четвертый инвестор) и Газпромбанк Индекс ММВБ (остальные инвесторы). Наиболее высокий уровень воспринимаемого риска – у фондов Максвелл Индекс ММВБ (пятый инвестор) и Открытие Индекс ММВБ (остальные инвесторы).

Далее (табл. 6) приведен расчет воспринимаемого риска для смешанных фондов, средних по уровню риска.

Таблица 6. Риск российских смешанных фондов, рассчитанный с учетом поведенческих факторов

Как и в предыдущем примере, среднее значение воспринимаемого риска убывает по мере снижения восприимчивости к риску.

Наиболее низким уровнем риска среди фондов смешанных инвестиций характеризуются следующие фонды: для первого, второго и пятого инвесторов – Регион Фонд Сбалансированный, для третьего и четвертого инвесторов – Либра - Пенсионный капитал. Самый высокий уровень воспринимаемого риска для первого, второго, третьего и четвертого инвесторов у фонда Максвелл Металлургия, для пятого – у фонда Энергокапитал-Сбалансированный.

Среди фондов фондов для всех инвесторов самый низкий уровень риска у фонда Золото, самый высокий – у фонда ОЛМА-США.

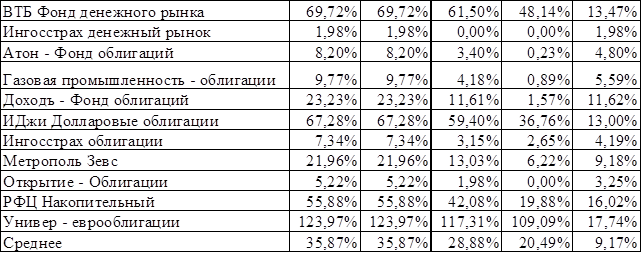

Далее рассмотрен уровень воспринимаемого риска для наименее рисковых фондов – фондов облигаций и денежного рынка (табл. 7).

Таблица 7. Риск российских низкорисковых фондов, рассчитанный с учетом поведенческих факторов

Как видно из таблицы, средний уровень воспринимаемого риска ведет себя аналогично всем рассмотренным выше случаям. В целом также можно отметить, что уровень воспринимаемого риска для каждого инвестора соответствует спецификации фондов – самый высокий уровень воспринимаемого риска присутствует там, где объективные показатели риска высоки, и наоборот.

Наиболее низкий уровень риска для фондов денежного рынка наблюдается у фонда Ингосстрах – Фонд денежного рынка, наиболее высокий – у фонда ВТБ Фонд денежного рынка. Такие высокие значения воспринимаемого риска свидетельствуют о том, что реальная доходность фонда, в отличие от номинальной, чаще всего является отрицательной.

Среди фондов облигаций самый низкий уровень риска наблюдается у фонда Открытие – Облигации, самый высокий – у фонда Универ-Еврооблигации.

Ниже представлены результаты расчетов показателей «потенциал/риск» по предложенной методике.

Среди фондов с высоким уровнем риска наиболее предпочтительными являются следующие: наилучшим для первого, второго, третьего и четвертого инвесторов является фонд Уралсиб – Нефть и газ, для пятого – ВТБ-Фонд акций с государственным участием. На второй позиции для первого, второго и третьего инвесторов находится фонд ВТБ-Фонд акций с государственным участием, для четвертого - Уралсиб – Металлургия и добыча, для пятого - Сбербанк – Потребительский сектор. На третьем месте для первого инвестора находится фонд Апрель капитал – Акции несырьевых компаний, для второго – Сбербанк-Потребительский сектор, для третьего и четвертого – Стоик-Телекоммуникации и высокие технологии, для пятого – Уралсиб Энергетическая перспектива (см. табл. 8)

Таблица 8. Расчет соотношения «потенциал/риск» для высокорисковых фондов

Среди фондов, средних по уровню риска, также отмечаются некоторые различия в полученных рэнкингах (табл. 9). При этом различия в основном касаются последнего инвестора со специфической формой функции полезности. Для первых трех инвесторов наилучшими являются фонды Золото, Регион Фонд Сбалансированный и Либра – Пенсионный капитал; для четвертого инвестора первые три фонда остаются теми же, но меняются местами второй и третий фонды. Для пятого инвестора порядок предпочтения следующий: Регион Фонд Сбалансированный, Энергокапитал Сбалансированный, Максвелл – Металлургия и добыча.

Таблица 9. Расчет соотношения «потенциал/риск» для среднерисковых фондов

Среди рассмотренных низкорисковых фондов (табл. 10) для первого и второго инвесторов наилучшими в порядке убывания предпочтений оказываются фонды Открытие – Облигации, Ингосстрах-Облигации и Газовая промышленность - облигации, для третьего - Открытие-Облигации, Метрополь Зевс, Газовая промышленность - Облигации, для четвертого – Открытие Облигации, Атон – Фонд облигаций и Газовая промышленность - облигации, для пятого – ВТБ-Фонд денежного рынка, Открытие Облигации и Ингострах Облигации.

Таблица 10. Расчет соотношения «потенциал/риск» для среднерисковых фондов

Следует отметить, что в среднем для первых четырех инвесторов более высокие оценки получили низкорисковые фонды, в то время как для последнего – фонды с высоким уровнем риска. Данный результат является ожидаемым, поскольку во многом профили первых четырех инвесторов схожи. Профиль же последнего инвестора по форме существенно отличается от остальных.

Рэнкинги паевых инвестиционных фондов с учетом предпочтений инвестора

В целом можно констатировать, что при ранжировании показателей по уровню воспринимаемого потенциала и уровню воспринимаемого риска рэнкинги фондов получаются сходными для всех инвесторов. Матрицы ранговой корреляции приведены ниже. (табл. 11)

Таблица 11.Матрицы ранговой корреляции значений воспринимаемого потенциала и риска для рассмотренных инвесторов.

|

Потенциал

| |||||||

|

|

1(«опасливый»)

|

2 («притязательный»)

|

3 («разумный»)

|

4 («умеренно рискованный»)

|

5 («толстокожий»)

| ||

|

1(«опасливый»)

|

1

| ||||||

|

2 («притязательный»)

|

0,924

|

1

| |||||

|

3 («разумный»)

|

0,866

|

0,935

|

1

| ||||

|

4 («умеренно рискованный»)

|

0,866

|

0,935

|

1

|

1

| |||

|

5 («толстокожий»)

|

0,673

|

0,719

|

0,828

|

0,828

|

1

| ||

|

Риск

| |||||||

|

|

1(«опасливый»)

|

2 («притязательный»)

|

3 («разумный»)

|

4 («умеренно рискованный»)

|

5 («толстокожий»)

| ||

|

1(«опасливый»)

|

1

| ||||||

|

2 («притязательный»)

|

1

|

1

| |||||

|

3 («разумный»)

|

0,994

|

0,994

|

1

| ||||

|

4 («умеренно рискованный»)

|

0,918

|

0,918

|

0,928

|

1

| |||

|

5 («толстокожий»)

|

0,873

|

0,873

|

0,831

|

0,737

|

1

| ||

Таким образом, селективность профиля при использовании показателей воспринимаемого потенциала и риска в отдельности является низкой. Несмотря на это, можно продемонстрировать, что рэнкинги по показателю «потенциал/риск» существенно различаются. Для оценки полученных результатов также был использован метод ранговой корреляции показателей. Результаты приведены в табл. 12.

Таблица 12. Матрица ранговой корреляции по показателю «потенциал/риск»

|

Отношение «потенциал/риск»

| |||||

|

|

1

|

2

|

3

|

4

|

5

|

|

1

|

1

| ||||

|

2

|

0,962

|

1

| |||

|

3

|

0,805

|

0,857

|

1

| ||

|

4

|

0,767

|

0,812

|

0,884

|

1

| |

|

5

|

0,101

|

0,105

|

0,306

|

0,126

|

1

|

Согласно проведенному анализу, итоги ранжирования фондов по предложенной методике различаются для инвесторов с разным профилем. Значения ранговой корреляции по показателю «потенциал/риск» ниже, чем для отдельных оценок воспринимаемого потенциала и риска. При этом чем более схожи профили инвесторов, тем более высокий уровень ранговой корреляции можно наблюдать. Для пятого инвестора, чья функция полезности по форме принципиально отличалась от остальных, коэффициенты ранговой корреляции оказались очень низкими по сравнению с прочими. Это свидетельствует о том, что методика позволяет учесть различия в отношении к риску для разных инвесторов при анализе инвестиционных альтернатив.

Кроме того, преимуществом данной методики является возможность моделирования профиля инвестора, для которого предпочтения к риску различаются на разных интервалах доходности.

Заключение

В рамках проведенного исследования были достигнуты следующие результаты.

Выстроена теоретическая кусочно-линейная модель полезности инвестора с дискретным восприятием, что позволяет аппроксимировать практически любую функцию полезности. Достоинством модели является ее простота, т.к. для ее спецификации необходимо определить только пороговые значения доходности и предельную полезность на каждом интервале доходности/потерь.

На основании предложенной модели разработана методика ранжирования инвестиционных возможностей по показателю «воспринимаемый потенциал/воспринимаемый риск». Последний позволяет оценивать инвестиционные стратегии, учитывая форму функции полезности инвестора.

Ограничения на применимость методики связаны с двумя факторами. Во-первых, использование функций полезности в оценке инвестиционных возможностей правомерно в том случае, если профиль инвестора целиком можно описать через предпочтения относительно доходности и риска, а сама функция полезности является достаточно устойчивой. В большинстве случаев такими характеристиками обладают индивидуальные неквалифицированные инвесторы, поэтому в качестве объекта для тестирования методики были выбраны паевые инвестиционные фонды.

Во-вторых, по нашему мнению, методика будет демонстрировать наилучшие результаты в том случае, если рынок капитала является достаточно эффективным, портфели диверсифицированы и среди рассматриваемых инвестиционных возможностей нет явных аутсайдеров.

В результате проведенного тестирования методики на выборке открытых паевых инвестиционных фондов было показано, что при рассмотрении воспринимаемого потенциала и воспринимаемого риска в отдельности селективность профиля является низкой. Это согласуется с общепринятым представлением о том, что рассмотрение показателей доходности и риска в отдельности не имеет значения. Ранжирование на основе показателя «потенциал/риск» обладает высокой селективностью, что доказывает жизнеспособность методики, т.е. ее возможность учитывать предпочтения инвестора, заложенные в функции полезности.

Страница обновлена: 23.12.2025 в 07:08:12

Download PDF | Downloads: 64

The Use of Piecewise Linear Approximation of the Utility Function for Investment Strategies Evaluation

Olkova A.E.Journal paper

*

Volume 2, Number 4 (October-December, 2015)

Abstract:

The article suggests methods for construction of mutual investment funds’ ranking that take into account the investor’s attitude towards the risk. The theoretical model of the investor’s behavior is suggested that is based upon the piecewise linear approximation of the utility function. The methods suggested has been tested on the sample of 52 open mutual investment funds. It is shown that when ranking is completed as based upon the “perceived potential / perceived risk” index, selectivity of the investor’s profile is high that proves the viability of methods.