Ключевые проблемы развития российского рынка коллективных инвестиций

Репина Е.Г.1![]()

1 Самарский государственный экономический университет, Россия, Самара

Скачать PDF | Загрузок: 42

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 12 (Декабрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=59997339

Аннотация:

В современных условиях перед российской экономикой стоит задача по поиску новых источников роста. Чтобы ее решить потребуется найти новые или активизировать уже имеющиеся способы трансформации свободных денежных средств населения в инвестиции. Коллективное инвестирование представляет собой один из наиболее действенных инструментов перераспределения финансовых активов в экономической системе с целью многократного повышения эффективности ее функционирования. В этой связи вопросы выявления факторов, сдерживающих развитие рынка коллективных инвестиций, являются актуальными. В статье рассматриваются преимущества и недостатки коллективного инвестирования, осуществляется всесторонний анализ российского рынка паевых инвестиционных фондов, в том числе исследуется и его региональная структура. Особое внимание уделяется выявлению ключевых проблем рынка коллективных инвестиций в России, предлагаются способы их разрешения. Статья может быть интересна широкому кругу читателей, в том числе и государственным органам, поскольку затрагивает вопрос поиска новых источников роста экономики.

Ключевые слова: инвестиции, коллективные инвестирование, паевые инвестиционные фонды, управляющие компании, инвестиционные стратегии

JEL-классификация: G31, G32, G39

Введение

Развитие любой экономической системы напрямую связано с источниками финансирования этого процесса. Ликвидные активы предприятий, организаций, государства запускают инвестиционный процесс, однако для поддержания его непрерывности требуется постоянный приток средств, который могут обеспечить домашние хозяйства. Чтобы сбережения превращались в инвестиции, люди должны доверять финансовой системе. Чем выше уровень доверия, тем меньше желание хранить деньги на руках, появляется множество стимулов по их вложению в экономику. Одним из таких способов превращения сбережений населения в инвестиции являются коллективные формы аккумулирования денежных активов под управлением профессионалов финансового рынка. Развитие паевых инвестиционных фондов позволяет решить как микроэкономические задачи отдельных хозяйствующих субъектов по преумножению их капитала, так и обеспечивает достижение положительного устойчивого во времени экономического роста хозяйственной системы страны.

Работ, посвященных проблеме профессионального управления чужим капиталом, достаточно много. Среди них особое место занимают труды Г. Александер, У. Баффетом, Дж. Бейли, Д. Канемана, Э. Тверски, У.Ф. Шарпа [3, 17, 18, 19]. Отдельные аспекты теории коллективного инвестирования исследованы российскими учеными А.Е. Абрамовым, Б. И. Алехиным, Н.И. Берзоном, Е.А. Буяновой, Е.Ф. Жуковым, М.А. Кожевниковой, Ю. В. Коречковым, Я.М. Миркиным, И. В. Разумовым, А.В. Чаленко [1, 2, 4, 5, 8, 13, 16] и другими.

Однако, коллективное инвестирование как процесс имеет свою национальную специфику, его развитие протекает под воздействием множества изменяющихся социально-экономических факторов, все это лишний раз наталкивает на мысль, что теория коллективных инвестиций является динамичной частью экономической науки, требующей к себе постоянного пристального внимания.

Данное исследование нацелено на выявление ключевых проблем, сдерживающих развитие российского рынка коллективных инвестиций на современном этапе экономического развития.

К новизне работы могут быть отнесены рекомендации, касающиеся совершенствования институциональной среды коллективного инвестирования, которые могут быть учтены при разработке стратегии развития финансового рынка на ближайшую перспективу.

Методологической основой исследования послужили методы системного, функционального и воспроизводственного подходов к изучению экономических явлений. Особое внимание было уделено выявлению причинно-следственных связей, возникающих в процессе взаимодействия рыночных субъектов относительно перераспределения денежных потоков в экономике, то есть в качестве ключевого инструмента проведенного анализа выступил каузальный метод.

Основная часть

Коллективное инвестирование является один из наиболее популярных способов вложения денежных средств с целью сохранения их стоимости и преумножения. Оно позволяет инвесторам, объединив свои средства для совместной покупки, например, ценных бумаг, снизить инвестиционные риски и получить доходность на уровне рынка в целом. При этом распределение рисков между различными активами может происходить на основе индивидуальных потребностей инвестора при условии проведенного им осмысленного отбора финансовых стратегий управляющих компаний [9].

Рациональность побуждает хозяйствующих субъектов инвестировать, чтобы заработать больше денег. Однако, не все участники рынка обладают профессиональными знаниями в области высоко доходного вложения финансовых активов, что может привести к серьезным убыткам и рискам вместо желаемой прибыли. Решением этой проблемы является коллективное инвестирование.

Одним из главных преимуществ коллективного инвестирования выступает профессиональное управление [7]. Начинающие инвесторы не всегда имеют достаточно опыта и навыков для того, чтобы принимать успешные инвестиционные решения. Передача денежных средств в руки опытных профессионалов повышает шансы на долгосрочную и стабильную доходность.

Одна из ключевых стратегий профессионального управления фондами сводится к глубокой диверсификации капитала, то есть, распределению денежных средств между различными видами инвестиций. Таким образом, риски капиталовложений рассредотачиваются и падают до минимума. Это очень важно для тех, кто хочет минимизировать свои инвестиционные убытки.

Надежность коллективного инвестирования обеспечивается не только глубокой диверсификацией портфеля, но и тем, что деятельность управляющих компаний жестко контролируется государственным регулятором и специализированными организациями, что гарантирует законность их действий и обеспечивает защиту интересов вкладчиков. Законодательство требует высокой информационной транспарентности как профессионалов, занимающихся управлением чужого капитала, так и полной и достоверной информации по характеристикам самих фондов [6, 10].

Еще одним преимуществом коллективного инвестирования является минимальный порог входа. Даже при небольших суммах, инвесторы могут вложить свои деньги в крупные доходные объекты, такие как недвижимость. Не стоит забывать и о том, что коллективное инвестирование позволяет сэкономить на комиссиях.

В целом, коллективный способ вложения финансовых активов позволяет получить такие преимущества как профессиональное управление, глубокая диверсификация, высокая надежность, минимальный порог входа, доступ к широкому ассортименту активов. Каждый начинающий инвестор может воспользоваться этими выгодными моменами для принятия успешных инвестиционных решений и получения высокой доходности.

Однако, коллективное инвестирование как способ вложения денег в экономику обладает и рядом минусов, которые также нужно учитывать. С помощью такого способа инвестирования можно получать только пассивный доход. Это означает, что инвестор приобретает готовую финансовую стратегию и вносить в нее корректировки не имеет права. Вкладчики получат только те выплаты, которые предусмотрены условиями договора. При пассивном инвестировании сложно повысить свой уровень финансовой грамотности, выбор в пользу коллективной стратегии часто является попыткой уйти от затрат на повышение собственных финансовых знаний.

Любая управляющая компания рассказывает о своих достижениях на фондовом рынке, интенсивно рекламируя себя и свои финансовые продукты. В таких условиях перед коллективным инвестором встает проблема выбора фонда, осуществить который при нежелании вникать в суть функционирования рынка коллективных инвестиций сложно.

Паевые инвестиционные фонды, или ПИФы, являются одной из наиболее популярных форм коллективного инвестирования в России. Они представляют собой коллективные инвестиционные схемы, которые объединяют деньги различных хозяйствующих субъектов и вкладывают их в такие активы, как акции, облигации, фондовые индексы и другие.

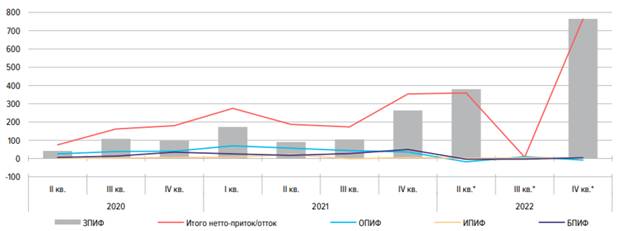

На 29 сентября 2023 года в России насчитывается 2256 фондов [15]. Нетто-приток активов в эту форму инвестирования положительный, обеспечен активностью как юридических, так и физических лиц (рис.1). Наибольшая доля рынка приходится на ЗПИФы (закрытые паевые инвестиционные фонды).

Рис. 1. Чистая выдача (гашение) инвестиционных паев, в млрд. руб.

Источник: Обзор российского финансового сектора и финансовых инструментов в 2022 году. Аналитический материал/ - М.: Центральный банк РФ, 2023. – С. 31. URL: https://cbr.ru/Collection/Collection/File/43892/overview_2022.pdf (дата обращения 25.11.2023)

Управляющие компании стали адаптироваться к изменяющемся под воздействием внешних факторов условиям на российском финансовом рынке. На рынке появились новые продукты в форме ОПИФов (открытых паевых инвестиционных фондов), предлагающие регулярные выплаты доходов по аналогии с ЗПИФами, а также ОПИФов, создаваемых банковскими структурами, средства в которых пополняются за счет перераспределения активов с депозитов, ставки по которым начали снижаться [11]. Неплохо развивается и рынок БПИФов (биржевых паевых инвестиционных фондов), чьи консервативные стратегии позволяют сохранить капитал, пересидев интенсивную волатильность рынка в ликвидных финансовых инструментах.

В 2023 году впервые стали появляться на рынке фонды, чьи вложения ориентированы на инвестиции в дружественные страны, причем в валютах этих дружественных стран. Первым таким фондом стал ПИФ, осуществивший инвестиции в юанях.

Региональный срез показал, что наибольшее число ПИФов организованы московскими управляющими компаниями. В ТОП 5 также входят управляющие компании городов Санкт-Петербург, Казань, Новосибирск, Пермь [14]. В стоимостном выражении концентрация капитала очевидна, по стоимости чистых активов (СЧА) на ПИФы, инициированные управляющими компаниями городов федерального назначения Москвы и Санкт-Петербурга, приходится свыше 80%. Крупнейшим фондом по СЧА на современном этапе является ЗПИФ «Современный арендный бизнес 7» от управляющей компании ООО «Современные фонды недвижимости», СЧА данного фонда свыше 84,7 млрд. рублей [12]. Региональные фонды в стоимостном выражении намного меньше. СЧА практически любого регионального ПИФа исчисляется в нескольких миллионах рублей.

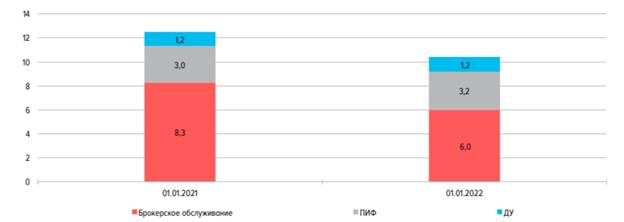

Существенные проблемы, возникшие в результате санкционных действий США и стран Западной Европы для российского финансового рынка, не только не затронули российский рынок коллективного инвестирования, а, напротив, явились толчком к его развитию, переориентировав денежные средства инвесторов с покупки иностранных финансовых инструментов во вложения в российские ценные бумаги, в основном, в форме коллективных инвестиций. В 2022 году поток средств розничных инвесторов в ПИФы вырос на 200 млрд рублей, по сравнению с 2021 годом (рис. 2).

Рис. 2. Вложения розничных инвесторов, в трлн руб.

Источник: Обзор российского финансового сектора и финансовых инструментов в 2022 году. Аналитический материал/ - М.: Центральный банк РФ, 2023. – С. 40. URL: https://cbr.ru/Collection/Collection/File/43892/overview_2022.pdf (дата обращения 25.11.2023)

Несмотря на свою популярность в обществе, российский рынок ПИФов сопровождают некоторые проблемы, которые могут значительно ухудшить результаты инвестирования.

Профессионализм управляющих компаний во многом обеспечивается наличием в штате квалифицированных специалистов в области финансового рынка с приличным опытом по доверительному управлению активами. Однако, это все равно не гарантирует того, что предложенная ими инвестиционная стратегия будет сбалансированной по уровню риска и доходности, а несбалансированная структура портфеля приводит к явным убыткам или недополученных выгодах. Учесть изменяющиеся экономические условия способны единицы, а это выливается в существенные различия между ожидаемой и фактической доходностью. При коллективном инвестировании в меньшей степени, чем при активных стратегиях, но все же требуется отслеживать действия управляющей компании, отражающиеся на доходности инвестиционного портфеля.

Доверительное управление активами, пусть и в коллективной форме, является весьма дорогостоящим. Инвесторы должны заплатить при входе и выходе из ПИФа. Можно потерять до 4,5% дохода только из-за того, что решили вывести свои деньги из фонда, и это, не учитывая иные комиссии и налоги. Так, например, следует учитывать НДС в отношении операций с имуществом фонда, когда речь идет о закрытых ПИФах недвижимости. Уплата налога отражается на стоимости чистых активов и приводит к увеличению рисков.

Есть и более всеобъемлющая проблема, определяемая низким инвестиционным спросом на инструменты финансового рынка в целом, что напрямую связано с невысокими доходами граждан, которые большую часть получаемых ими средств тратят на приобретение продуктов потребления. В складывающейся ситуации у населения России просто нет интереса, который бы их побуждал к активному участию в экономическом развитии рынка коллективных инвестиций.

Среди предложений по решению некоторых из выше обозначенных проблем можно отметить следующее. Для того, чтобы проекты ПИФов стали привлекательнее для инвесторов, управляющие компании должны предлагать больше новых продуктов и сервисов, помогающих инвестиционными советами и рекомендациями по портфельному инвестированию.

Для повышения прозрачности финансовых операций ПИФов следует улучшить бизнес-процессы и дать инвесторам полный доступ к информации о состоянии фонда. Это может быть достигнуто путем улучшения системы управления рисками и привлечения большего числа независимых аудиторов и экспертов.

Информационная транспарентность может вырасти за счет внедрения методов, основанных на стандартах GIPS (Global Investor Performance Standards). Применение данных стандартов выступит отражением положительного опыта развитых стран, где их использование вызвало существенный рост доверия инвесторов к управляющим компаниям и продаваемым ими финансовым стратегиям.

Рост инвестиционного потенциала рынка ПИФов сопряжен с синергетическим эффектом взаимодействия частного бизнеса и государственной деятельности при реализации социально значимых инвестиционных проектов. Вложение денежных активов именно в такой вариант инвестиционной активности позволит получить практически гарантированную доходность, обеспечит высокое качество независимой оценки и достижение общественных целей экономического развития. Формой партнерских отношений бизнеса и государства могут стать инвестиционные устремления управляющих компаний при формировании портфеля в сторону приобретения ипотечных и инфраструктурных облигаций. Эти действия будут не просто в интересах отдельно взятых инвесторов, а всего общества в целом, поскольку будут означать реализацию на практике процесса трансформирования сбережений населения в инвестиции в социально значимые объекты. Вопрос структурного дисбаланса будет решаться не только на уровне рынка коллективных портфельных инвестиций, но и российской экономики в целом.

Еще одним инструментом по разрешению проблемы структурного дисбаланса коллективных инвестиций, может явиться разностный подход к регулированию ЗПИФов, на которые приходится наибольшая доля коллективного инвестирования. ЗПИФы следует типологизировать с точки зрения применяемой ими инвестиционной стратегии, разделив на две большие группы: фонды, которые в основном ведут себя с точки зрения вложений агрессивно, конструирующие высокорисковые спекулятивные портфели, и фонды, занимающиеся консервативными способами инвестирования, нацеленными на минимизацию рисков и сохранение капитала во времени. При таком разграничении будет более четко просматриваться структура пайщиков фондов, станут понятны оптимизационные схемы налогообложения. Именно вкладчики консервативных фондов смогут стать участниками по реализации национальных инфраструктурных проектов или государственных целевых программ в различных сферах, начиная от ИТ-индустрии и заканчивая ЖКХ. Порог входа в такие фонды не должен быть высоким, а срок с учетом сегодняшней геополитической нестабильности, продуцирующей обилие рисков, должен составить от 5 до 7 лет. Целесообразно было бы предложить пайщикам и инвестиционный вычет, то есть, например, сделать меньше налогооблагаемую базу или освободить от подоходного налога при гашении пая. При ожидаемой доходности от капиталовложений в 15-20% инвестиционный вычет позволил бы привлечь как можно большее число участников в такие фонды.

Коллективное инвестирование могло бы стать действенным инструментом по трансформации сбережений в инвестиции, по аккумулированию денежных активов на решение важнейших социально-экономических задач и не только, рост инвестиционной активности привел бы к росту совокупного предложение, что, в свою очередь, положительно бы сказалось на объемах валового внутреннего продукта и показателях инфляции.

Таким образом, точечные действия по развитию рынка коллективных инвестиций могли бы запустить мультипликационный эффект, приведший бы к многократному увеличению инвестиционных расходов и, как результат, к росту национального благосостояния, поспособствовать устойчивому развитию как российского финансового рынка, так и экономики в целом.

Выводы

Общественное благосостояние во многом определяется ростом качества жизни отдельных хозяйствующих субъектов. Для того, чтобы коллективное инвестирование рассматривалось в качестве способа преумножения капитала. к этому процессу требуется подходить тщательно. Инвестирование в паевые инвестиционные фонды имеет свои риски и достоинства. Инвесторы должны проявлять предельную осторожность и осведомленность при выборе фонда для инвестирования. Успешная инвестиционная стратегия может быть определена через анализ рыночной ситуации и специфику деятельности паевых инвестиционных фондов. Одним из важнейших критериев определения успеха является управление инвестиционным риском. Для этого инвестор должен обратить внимание на историю работы управляющей компании, а также на информацию об уже реализованных инвестиционных проектах.

Базовыми действиями инвестора при отборе фонда должны стать проверка управляющей компании на наличие лицензии, оценка инвестиционной стратегии, которая включает в себя анализ уровня диверсификации портфеля, его доходности, например, путем сравнения доходности ПИФ с доходность близкого по структуре индекса, определение уровня риска с помощью коэффициента Шарпа или Бета-коэффициента. Не стоит забывать и об оценке рейтинговых агентств, на которую можно ориентироваться при анализе эффективности ПИФа. Всё это позволит осуществить осознанный выбор фонда с высокой доходностью и приемлемым уровнем риска, что станет залогом сохранения и преумножения капитала во времени.

Источники:

2. Алехин Б.И. Рынок ценных бумаг. - Москва : ЮНИТИ, 2012. – 461 c.

3. Баффетт У. Эссе об инвестициях, корпоративных финансах и управлении компаниями. - М.: Альпина Бизнес Букс, 2006. – 266 c.

4. Жуков Е.Ф. Инвестиционные институты. - М.: Банки и биржи, ЮНИТИ, 1998. – 197 c.

5. Инновации на финансовых рынках. / Под ред. Н. И. Берзона и Т. В. Тепловой ; Высш. шк. экономики, нац. исследовательский ун-т. - Москва : Издательский дом Высшей школы экономики, 2013. – 419 c.

6. Малиева Ф. Г., Приходько Д. А. Паевые инвестиционные фонды в россии: особенности функционирования и проблемы // В центре экономики. – 2021. – № 4. – c. 22-28.

7. Мартынкина Ю. Р., Мешкова Е. И. Анализ и оценка состояния системы управления рисками в управляющих компаниях паевых инвестиционных фондов // Финансовые рынки и банки. – 2022. – № 5. – c. 121-125.

8. Миркин Я.М. Правила бессмысленного финансового поведения. - М.: АСТ, 2022. – 302 c.

9. Никонорова А.Д. Анализ рынка коллективных инвестиций с точки зрения управляющих компаний // Вектор экономики. – 2020. – № 4. – c. 55.

10. Полтева Т. В. Проблемы развития российского рынка паевых инвестиционных фондов. - Пермь: Зебра, 2021. – 88-91 c.

11. Обзор российского финансового сектора и финансовых инструментов в 2022 году. / Аналитический материал. - М.: Центральный банк РФ, 2023. – 31 c.

12. Основные показатели деятельности паевых инвестиционных фондов 2023. Официальный сайт Центрального банка РФ. [Электронный ресурс]. URL: https://cbr.ru/RSCI/statistics/ (дата обращения: 10.12.2023).

13. Разумов И.В. Экономические отношения и конъюнктурная динамика на российском фондовом рынке. / М-во образования Рос. Федерации. Яросл. гос. ун-т им. П.Г. Демидова. - Ярославль : Яросл. гос. ун-т, 2001. – 437 c.

14. Реестр лицензий управляющих компаний инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов 2023. Официальный сайт Центрального банка РФ. [Электронный ресурс]. URL: https://cbr.ru/RSCI/registers/ (дата обращения: 10.12.2023).

15. Статистические данные к обзору ключевых показателей паевых инвестиционных фондов2023. Официальный сайт Центрального банка РФ. [Электронный ресурс]. URL: https://cbr.ru/RSCI/statistics/ (дата обращения: 10.12.2023).

16. Берзон Н. И., Буянова Е. А., Кожевников М. А., Чаленко А. В. Фондовый рынок. / под ред. Н. И. Берзона. - Москва : Вита-Пресс, 1999. – 397 c.

17. Шарп У.Ф. Инвестиции. / Пер. с англ. / Уильям Ф. Шарп, Гордон Дж. Александер, Джеффри В. Бэйли. - Москва : ИНФРА-М : НФПК NTF, 1997. – 1024 c.

18. Kahneman D., Tversky A. Choices, values, and frames. - New York : Russell sage Foundation ; Cambridge, UK : Cambridge University Press, 2000. – 840 p.

19. Sharpe W. F. Portfolio theory and capital markets. - New York: McGraw-Hill, 1970. – 316 p.

Страница обновлена: 28.11.2025 в 05:52:25

Download PDF | Downloads: 42

Key challenges for the development of the Russian collective investment market

Repina E.G.Journal paper

Creative Economy

Volume 17, Number 12 (december 2023)

Abstract:

In today's conditions, the Russian economy faces the task of finding new sources of growth. To solve this problem, it will be necessary to find new or activate existing ways of transforming the population free money of into investments. Collective investments are one of the most effective tools for redistribution of financial assets in the economic system, which can be used to increase the economic efficiency. In this connection, it is important to identify the factors that hinder the development of the collective investment market. The article examines the advantages and disadvantages of collective investments and provides a comprehensive analysis of the Russian mutual fund market, including its regional structure. Special attention is paid to identifying the main problems of the collective investment market in Russia and suggesting ways to solve them. The article may be of interest to a wide range of readers, including government agencies, as it addresses the issue of finding new sources of economic growth.

Keywords: investments, collective investments, mutual fund, management company, investment strategy

JEL-classification: G31, G32, G39

References:

Innovatsii na finansovyh rynkakh [Innovations in financial markets] (2013). Moskva : Izdatelskiy dom Vysshey shkoly ekonomiki. (in Russian).

Obzor rossiyskogo finansovogo sektora i finansovyh instrumentov v 2022 godu [Overview of the Russian financial sector and financial instruments in 2022] (2023). M. : Tsentralnyy bank RF. (in Russian).

Abramov A.E. i dr. (2015). Ekonomika investitsionnyh fondov [Economics of investment funds] M. : Delo. (in Russian).

Alekhin B.I. (2012). Rynok tsennyh bumag [The securities market] Moskva : YuNITI. (in Russian).

Baffett U. (2006). Esse ob investitsiyakh, korporativnyh finansakh i upravlenii kompaniyami [Essays on investments, corporate finance and company management] M. : Alpina Biznes Buks. (in Russian).

Berzon N. I., Buyanova E. A., Kozhevnikov M. A., Chalenko A. V. (1999). Fondovyy rynok [The stock market] Moskva : Vita-Press. (in Russian).

Kahneman D., Tversky A. (2000). Choices, values, and frames New York : Russell sage Foundation ; Cambridge, UK: Cambridge University Press.

Malieva F. G., Prikhodko D. A. (2021). Paevye investitsionnye fondy v rossii: osobennosti funktsionirovaniya i problemy [Mutual investment funds in Russia: peculiarities of functioning and problems]. V tsentre ekonomiki. (4). 22-28. (in Russian).

Martynkina Yu. R., Meshkova E. I. (2022). Analiz i otsenka sostoyaniya sistemy upravleniya riskami v upravlyayushchikh kompaniyakh paevyh investitsionnyh fondov [Analysis and assessment of the state of the risk management system in management companies of mutual investment funds]. Finansovye rynki i banki. (5). 121-125. (in Russian).

Mirkin Ya.M. (2022). Pravila bessmyslennogo finansovogo povedeniya [Rules of senseless financial behavior] M. : AST. (in Russian).

Nikonorova A.D. (2020). Analiz rynka kollektivnyh investitsiy s tochki zreniya upravlyayushchikh kompaniy [An analysis of the collective investment market from the point of view of management companies]. Vectoreconomy. (4). 55. (in Russian).

Polteva T. V. (2021). Problemy razvitiya rossiyskogo rynka paevyh investitsionnyh fondov [Economics, management, finance. Materials of the 4th International Scientific Conference] Perm : Zebra. (in Russian).

Razumov I.V. (2001). Ekonomicheskie otnosheniya i konyunkturnaya dinamika na rossiyskom fondovom rynke [Economic relations and market dynamics in the Russian stock market] Yaroslavl : Yarosl. gos. un-t. (in Russian).

Sharp U.F. (1997). Investitsii [Investments] Moskva : INFRA-M : NFPK NTF. (in Russian).

Sharpe W. F. (1970). Portfolio theory and capital markets New York : McGraw-Hill.

Zhukov E.F. (1998). Investitsionnye instituty [Investment institutions] M. : Banki i birzhi, YuNITI. (in Russian).