Исследование отраслевых инвестиционных приоритетов региона на основе адресного подхода

Панягина А.Е.1, Бекетова А.М.1

1 Муромский институт (филиал) Владимирского государственного университета им. Александра Григорьевича и Николая Григорьевича Столетовых, ,

Скачать PDF | Загрузок: 32

Статья в журнале

Российское предпринимательство *

Том 16, Номер 18 (Сентябрь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Представлены результаты исследования инвестиционных приоритетов региона, особенностями которого являются адресный подход и сравнение текущего и будущего состояния отраслей. Для определения целевых аудиторий инвесторов и выявления причин нарушения баланса экономических интересов участников инвестиционного процесса предложено формирование матриц отраслей. Обобщенные выводы могут быть полезны при выработке механизмов взаимодействия с инвесторами и системы мер по решению выявленных проблем.

Ключевые слова: интересы инвесторов, инвестиционные приоритеты, адресный подход

Введение

Активная работа регионов по привлечению инвестиций не всегда проводится адресно, что может снижать её эффективность. Так, главной целью Инвестиционной стратегии Владимирской области является создание благоприятного инвестиционного климата, повышение инвестиционной привлекательности региона, обеспечение инвестиционной активности субъектов экономики в целях ускорения темпов социально-экономического развития. В составе целевых показателей: увеличение объема инвестиций в основной капитал, создание рабочих мест, достижение высоких позиций в долгосрочных рейтингах. Дано видение конечных результатов Стратегии для региона, жителей области, предпринимателей и страны в целом.

Это согласуется с пониманием инвестиционной привлекательности как целевой категории, которая должна рассматриваться с учетом экономических интересов участников инвестиционного процесса. Однако критерии выбора отраслевых приоритетов в Инвестиционной стратегии не раскрыты (это сделано позднее, в Стратегии социально-экономического развития области). Изучение обеих стратегий привело к выводу, что целевые установки определены без четких ориентиров по типам инвесторов. Анализ соответствия показателей инвестиционной активности в области установленным приоритетам подтвердил неполноту реализации принципов адресности и динамизма при их выборе. Это и обусловило необходимость уточнения отраслевых приоритетов Стратегии.

Критерии, методы и показатели оценки

Изучение научных работ [1], инвестиционных стратегий регионов ЦФО, практики венчурного инвестирования, рейтингов отраслей и данных статистики позволило выделить три группы равнозначных критериев, дающих возможность реализовать адресный подход к определению инвестиционного приоритета отраслей региона: ключевые характеристики коммерческой привлекательности, социально-экономическая значимость, сравнительные характеристики текущего и будущего состояния отраслей.

Анализ инвестиционных приоритетов часто основывается на изучении инвестиционной привлекательности. Это самостоятельные, но близкие категории, что позволяет при выборе приоритетов применять методологические подходы и методы оценки инвестиционной привлекательности, но с соответствующей модификацией.

В научной литературе наибольшее внимание уделяется инвестиционной привлекательности региона, отдельного предприятия (часто в рамках конкретной отрасли) и проекта, на уровне межотраслевых сравнений исследования ведутся реже.

Методологические и методические аспекты изучения инвестиционной привлекательности глубоко проработаны В.А. Бабушкиным, В.В. Бочаровым, Т.А. Бурцевой, Л.С. Валинуровой, И.В. Гришиной, Д.А. Ендовицким, В.В. Ковалевым, И.Е. Кричевским, М.Ю. Махотаевой, А.М. Мухамедьяровым, М.А. Николаевой, Н.И. Пшиканоковой, И.И. Ройзманом, И.В. Севрюгиным, А.Г. Шахназаровым. Исследование этой категории с позиций выбора приоритетов проведено Е.С. Губановой, В.Н. Мякшиным, Л.А. Сафоновой, Г.Н. Смоловик.

В анализе инвестиционной привлекательности реализуются три базовых подхода: основанный на изучении динамики ограниченного перечня ключевых индикаторов, многофакторный, двухкомпонентный (потенциал-риск). Следует согласиться с мнением авторов, рассматривающих многофакторный подход как наиболее ценный. Методический инструментарий включает: многомерные средние индексы, ранжирование, взвешивание, балльные и экспертные оценки, коэффициенты концентрации и локализации, матричные, статистические и экономико-математические методы. Для отбора приоритетных объектов применяются также анализ иерархий Т.Л. Саати, модель межотраслевого баланса, методы Парето, Борда, БОФа. В рамках данного исследования конечное представление результатов возможно только в матричной форме, поскольку отрасли должны позиционироваться для разных субъектов инвестиционного процесса.

В процессе анализа используются преимущественно количественные методы и показатели, в том числе: коэффициенты роста, корреляции, концентрации, расчет параметров тренда (с проверкой значимости уравнений и их параметров, тестированием на автокорреляцию), метод динамического норматива. Балльные и взвешенные оценки не делаются, но проводится качественный анализ портфеля инвестиционных проектов.

Для отдельных методов и показателей необходимы уточнения.

В работе применен метод динамического норматива, основная идея которого состоит в установлении рациональных соотношений в темпах одновременной динамики взаимосвязанных показателей, что позволяет проводить мониторинг инвестиционной привлекательности (Бурцева, 2009), оценивать уровень социально-экономического развития региона (Светуньков, Заграновская, Светуньков, 2012) и результативность его стратегии (Ускова, Селименков, Асанович, 2015), моделировать динамику экономического роста отрасли (Тонких, Остальцев, 2012).

Здесь элементы данного метода используются для оценки соответствия динамики развития отрасли экономическим интересам основных участников инвестиционного процесса. Для этого сформированы нормативные ряды целевых показателей, ранжированных по темпам роста. Близость фактического ряда к нормативному определяется с помощью трех коэффициентов. Коэффициент Спирмена (коэффициент отклонений, kотк) отражает совпадение объемных характеристик, коэффициент Кендалла (коэффициент инверсий, kинв) оценивает динамику структуры системы показателей. При полном соответствии каждый из них принимает значение «1», при полном несоответствии – «–1». Для обобщения коэффициентов автором метода (Сыроежин, 1980) взят показатель, названный результативностью, Р, диапазон которого: «0» – полное несоответствие; «1» – полное соответствие фактической динамики эталонной:

![]() (1)

(1)

При уточнения целевых аудиторий инвесторов рассчитываются коэффициенты концентрации инвестиций и прибыли. Первый представляет собой соотношение доли инвестиций в основной капитал по виду деятельности в общем объеме инвестиций в регионе и доли инвестиций по виду деятельности в их общем объеме в России. Второй – аналогичное соотношение сальдированного финансового результата.

Все расчеты проведены на основе данных официальной статистики за 2005-14 гг. [2] и информации о проектах, размещенной на Инвестиционном портале Владимирской области (портфель включает 453 проекта с началом реализации 2012-17 гг.) [3].

Исследование отраслевых инвестиционных приоритетов

1. «Экспресс-оценка» инвестиционной привлекательности

Прежде всего необходимо изучить характер динамики показателей первой и второй групп критериев (коммерческая привлекательность отраслей и их соответствие целям социально-экономического региона). Для этого по основным видам экономической деятельности и производствам оценивается динамика изменений: объемов продаж, сальдированного финансового результата, инвестиций, износа основных средств, доли в ВРП, занятости, теснота корреляционной связи между инвестициями в основной капитал и выпуском, ВРП на душу населения и долей занятых в численности экономически активного населения. В результате отрасли делятся на растущие, стабильные, неустойчивые, депрессивные.

В растущих отраслях все индикаторы демонстрируют положительную динамику, происходит опережающий рост выручки, прибыли, инвестиций, занятости, доля в ВРП высокая и возрастает, степень износа основных средств приемлемая и снижается. Обнаруживается высокая (заметная) связь между инвестициями и перечисленными выше оценочными показателями.

Для стабильных отраслей также характерна устойчивая динамика, от первой группы они отличаются отсутствием опережающего роста. Показатели тесноты корреляционной связи подтверждают восприимчивость к инвестициям и влияние на ВРП, занятость, состояние основных средств.

Неустойчивые – разнородная динамика, наличие как положительных, так и отрицательных характеристик, не позволяющее сделать однозначный вывод, отставание от растущих и стабильных отраслей.

Депрессивные – очевидно низкий уровень и негативная динамика по всем параметрам, незначимость корреляционных связей. Отсутствие восприимчивости к инвестициям и влияния инвестиций в отрасль на социально-экономические показатели региона.

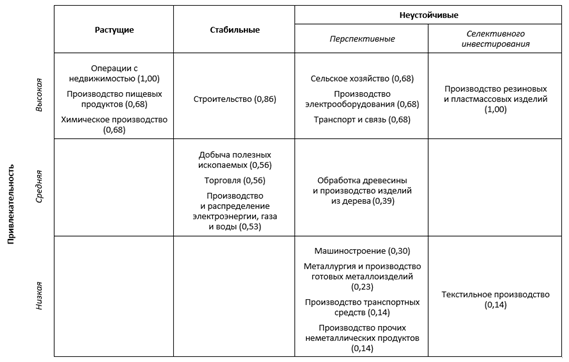

Не представляя конкретных числовых данных, довольно объемных, сразу приведем результаты. Растущие: операции с недвижимостью, химическая и пищевая промышленность. Стабильные: производство и распределение электроэнергии, газа и воды, строительство, торговля, добыча полезных ископаемых. К депрессивным на первом этапе отнесено только целлюлозно-бумажное производство. Остальные виды деятельности и промышленные производства включены в группу неустойчивых [4].

При этом внутри группы существуют заметные различия. Так, производство транспортных средств при средней динамике объемов выпуска и убыточности демонстрирует опережающий рост инвестиций, с корреляцией со всеми показателями на уровне 0,75-0,85. В производстве электрооборудования показатели выручки, прибыли, заработной платы находятся на уровне стабильных отраслей, но снижается занятость, невысоки среднегодовые объемы и темпы прироста инвестиций.

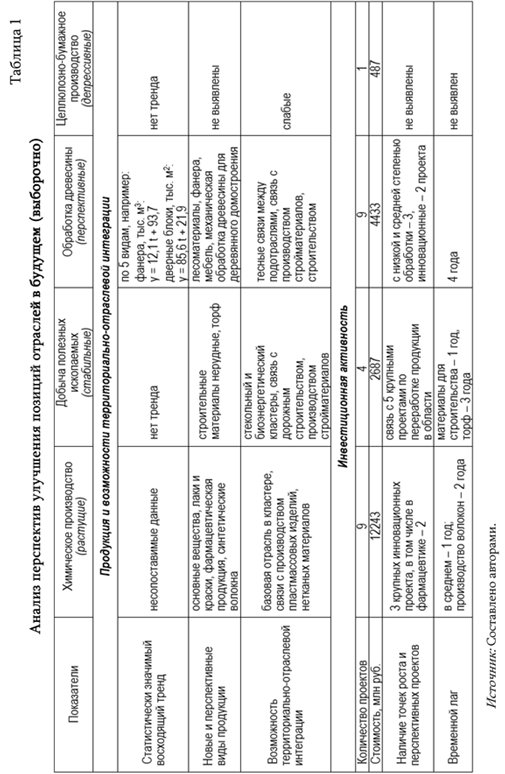

2. Анализ перспектив улучшения положения отрасли в будущем

На этом этапе выявляются признаки, основания и возможности изменения позиций отраслей в будущем, изучаются те, не всегда поддающиеся формализации параметры, которые и позволяют расставить приоритеты. В этом качестве рассматриваются:

1) наличие пользующихся спросом и новых, перспективных видов продукции (динамика выпуска в натуральном выражении и содержательный анализ портфеля проектов);

2) отчетливая положительная динамика инвестиций и большое число проектов, даже при отсутствии текущего роста прибыли, продаж и занятости (подобная ситуация может быть обусловлена временным ухудшением в период интенсивного инвестирования и временным лагом);

3) высокая инновационная активность с учетом её эффективности (доля организаций, осуществляющих инновации, затраты на них, объемы инновационной продукции, стабильность и эффективность);

4) наличие возможностей территориально-отраслевой интеграции (технологические взаимосвязи, возможность использования местных ресурсов, наличие поставщиков и покупателей на региональном рынке, взаимосвязанных проектов, состав кластеров региона).

В итоге определяется состав приоритетных отраслей региона с их дифференциацией. Неустойчивые отрасли подразделяются на перспективные и отрасли селективного инвестирования, демонстрирующие признаки улучшений, но не по всем критериям. При отсутствии таких признаков возможно исключение из дальнейшего рассмотрения. При наличии оснований депрессивные отрасли могут быть отнесены к селективным, при отсутствии – исключаются из дальнейшего рассмотрения. Следует подчеркнуть, что социально значимые отрасли в любом случае остаются в составе приоритетных. Результаты второго этапа представлены на рисунке 1.

Рисунок 1. Уточнение отраслевых приоритетов Владимирской области

Источник: Составлено авторами.

В таблице 1 в качестве примера приведена информация о характеристиках отдельных отраслей, позволившая уточнить их позиции.

Данные об инновационной активности по выбранным отраслям: в добыче полезных ископаемых и целлюлозно-бумажном производстве отсутствует полностью; в деревообработке – единичные случаи, имеются проекты, связанные со строительными инновациями. В химическом производстве доля организаций, осуществляющих инновации: технологические – 13,63%, маркетинговые – 7,32%, организационные – 4,42%. Доля отгруженных инновационных товаров – 5,23%, затраты на технологические инновации на 1 рубль инновационной продукции 0,23 руб.

Наиболее заметна связь инвестиционной активности, наличия «точек роста», перспективной продукции с инновационной активностью в машиностроении, производстве транспортных средств, готовых металлических изделий. В этих отраслях доля организаций, осуществляющих технологические инновации, выше средней. При этом в машиностроении выпуск инновационной продукции стабильный (доля – 16,29%), но эффективность низкая (затраты на рубль инновационной продукции - 1,29 руб.). В производстве транспортных средств доля инновационной продукции незначительна (1%), а затраты на технологические инновации на рубль инновационной продукции 83,53 руб. [5] При очевидной значимости инновационной активности в целом, более важны, что и закономерно, её эффективность и непрерывность.

Роль инновационной активности проявилась и при определении позиций «слабых» отраслей. Так, производство резиновых и пластмассовых изделий, исключенное в Стратегии из числа приоритетов, отнесено к отраслям селективного инвестирования. В нем высока доля организаций, осуществляющей технологические инновации (11,25%), инновационная продукция выпускается ежегодно (доля 15,32%), а затраты на рубль инновационной продукции составляют 0,03 руб. Выявляются перспективные виды продукции и возможности территориально-отраслевой интеграции. Схожая ситуация существует и в текстильной промышленности.

3. Анализ соответствия динамики развития отраслей интересам участников инвестиционного процесса

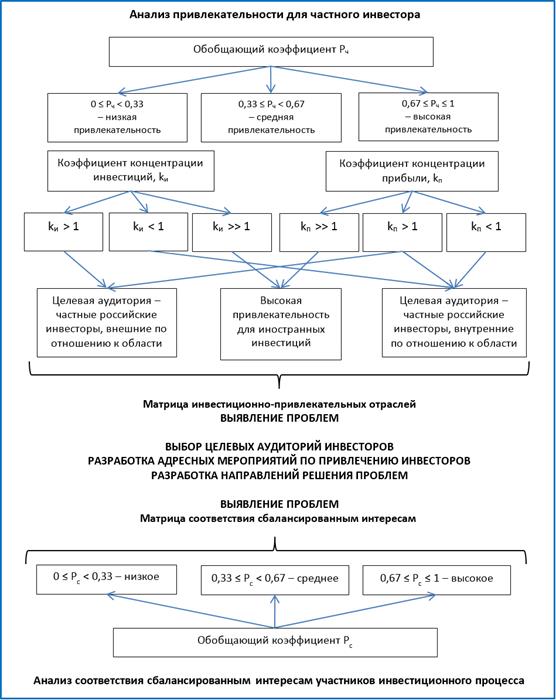

На третьем этапе оценивается соответствие динамики развития отраслей интересам частных инвесторов и сбалансированным интересам всех участников инвестиционного процесса. Определяются целевые аудитории инвесторов, выявляются существующие проблемы и оценивается целесообразность поддержки отраслей регионом (рис. 2).

Наибольшее соответствие интересам частного инвестора достигается, когда вложения обусловливают рост объемов продаж при опережающем росте прибыли. Поскольку все показатели могут содержать инфляционные приросты, в нормативный ряд вводится индекс цен (максимальный из шести видов индексов). Таким образом, сформирован следующий нормативный ряд (kр – коэффициент роста соответствующего показателя):

kр прибыли > kр выручки > kр инвестиций > kр цен и тарифов ≥ 1.

Близость фактической динамики к нормативному ряду оценена по коэффициентам Спирмена, Кендалла и обобщающему их коэффициенту Рч. При его значениях от 0 до 0,33 привлекательность отрасли с точки зрения частного инвестора является низкой, 0,33-0,67 – средней и 0,67-1 – высокой (табл. 2).

Результаты расчета позволяют не только оценить степень близости динамики показателей к эталонной, но и выявить проблемы, снижающие привлекательность отрасли. Так, в добыче полезных ископаемых темпы роста выручки «отстают» от динамики инвестиций, а темпы роста прибыли, в свою очередь, от динамики выручки. В результате при довольно высокой оценке по объемным характеристикам, структурные ухудшаются, чем и объясняется средняя инвестиционная привлекательность. Главной причиной низкой привлекательности машиностроения является падение прибыли, обусловившее низкое значение обобщающего коэффициента при сохранении всех остальных пропорций в динамике показателей. Матрица отраслей, сгруппированных по инвестиционной привлекательности, показана на рисунке 3.

Рисунок 2. Содержание третьего этапа исследования

Источник: Составлено авторами.

Таблица 2

Соответствие динамики показателей интересам частного инвестора

|

Нормативный ряд

|

Химическое производство

|

Добыча полезных ископаемых

|

Обработка древесины

| |||

|

kр

|

ранг

|

kр

|

ранг

|

kр

|

ранг

| |

|

1. Сальдированный финансовый результат

|

1,694

|

2

|

1,261

|

3

|

1,039

|

4

|

|

2. Объемы продаж

|

1,406

|

3

|

1,291

|

2

|

1,227

|

2

|

|

3. Инвестиции

|

1,979

|

1

|

1,556

|

1

|

1,331

|

1

|

|

4. Индекс цен

|

1,159

|

4

|

1,159

|

4

|

1,159

|

3

|

|

5. Базовый показатель (1)

|

1

|

5

|

1

|

5

|

1

|

5

|

|

Коэффициент отклонений (Спирмена)

|

0,7

|

0,6

|

0,3

| |||

|

Коэффициент инверсий (Кендалла)

|

0,6

|

0,4

|

0,2

| |||

|

Обобщающий коэффициент, Рч

|

0,68

|

0,56

|

0,39

| |||

Рисунок 3. Матрица инвестиционной привлекательности отраслей

Источник: Составлено авторами.

Проведенный ранее анализ свидетельствует, что иностранные инвестиции концентрируются в отраслях, доля которых в совокупном сальдированном финансовом результате превышает 20%, при 3-4% интерес значительно снижается, при меньшем уровне практически отсутствует.

Изучение инвестиционного портфеля показало, что лучшие результаты демонстрируют проекты, профинансированные внешними для области частными российскими инвесторами, успешными компаниями, активно формирующими сеть подразделений в России. В финансировании ряда проектов уже в качестве внутренних инвесторов выступили предприятия, ранее созданные в области такими компаниями, в частности, в машиностроении и фармацевтике. Таким образом, целям развития региона, в первую очередь, отвечает привлечение внешних российских инвесторов.

Привлекательность для внешних инвесторов оценивается по значениям коэффициентов концентрации инвестиций и прибыли. Если они превышают единицу, это говорит о более сильных позициях отрасли в регионе (при очень высоких значениях она представляет интерес и для иностранных инвесторов). Такие отрасли привлекательны и для внутренних вложений, однако с учетом расширения рамок ресурсных ограничений и большей эффективности внешние предпочтительны. Высокая концентрация инвестиций при низкой концентрации прибыли свидетельствует о необходимости решения проблем в привлекательной для внешних инвесторов отрасли. При таком сочетании рассматриваются две целевые аудитории – внешние и внутренние инвесторы. Если оба коэффициента ниже единицы, развитие возможно, прежде всего, за счет внутренних ресурсов (табл. 3 и 5).

Необходимым условием выбора приоритетов является соблюдение интересов всех участников инвестиционного процесса (региона, населения, частных инвесторов, хозяйствующих субъектов – реципиентов инвестиций).

Интересам населения отвечает создание высокооплачиваемых рабочих мест, хозяйствующие субъекты заинтересованы как в привлечении инвестиций, так и в увеличении объемов продаж и прибыли. Рост численности работников и заработной платы не противоречит интересам собственников при условии опережающего роста производительности труда. Интересы развития региона отражает рост инвестиций, объемов производства, добавленной стоимости, налогов и сборов, занятости и уровня жизни. Налоговые платежи обусловлены величиной налоговой базы, в связи с чем рост выручки, прибыли, фонда заработной платы определяет и бюджетный эффект.

Таблица 3

Коэффициенты концентрации инвестиций и прибыли

|

Виды деятельности

и производств

|

Доля инвестиций в

основной капитал, %

|

Доля в

сальдированном финансовом результате, %

| ||||

|

в области

|

в РФ

|

Коэффициент концентрации

|

в области

|

в РФ

|

Коэффициент концентрации

| |

|

Транспорт и связь

|

23,4

|

25,7

|

0,91

|

2,18

|

10

|

0,22

|

|

Добыча полезных ископаемых

|

0,3

|

14,6

|

0,02

|

0,38

|

26

|

0,01

|

|

Производство и распределение электроэнергии, газа и

воды

|

12,0

|

8,9

|

1,35

|

3,38

|

2

|

1,69

|

|

Сельское хозяйство

|

6,0

|

3,8

|

1,58

|

4,43

|

1

|

4,43

|

|

Торговля

|

2,9

|

3,7

|

0,78

|

7,16

|

25

|

0,29

|

|

Строительство

|

0,5

|

3,3

|

0,15

|

1,07

|

3

|

0,36

|

|

Операции с недвижимостью

|

7,96

|

16,2

|

0,49

|

15,79

|

6,19

|

2,55

|

|

Металлургия и производство готовых металлоизделий

|

2,5

|

2,2

|

1,14

|

−1,6

|

4

|

−0,40

|

|

Производство пищевых продуктов

|

10,7

|

1,8

|

5,94

|

30,58

|

3

|

10,19

|

|

Химическое производство

|

4,1

|

1,6

|

2,56

|

12,14

|

2

|

6,07

|

|

Производство транспортных средств

|

0,5

|

1,2

|

0,42

|

−0,52

|

0,3

|

−1,73

|

|

Производство прочих неметаллических продуктов

|

5,4

|

1,2

|

4,50

|

−2

|

1

|

−2,00

|

|

Машиностроение

|

4,0

|

0,7

|

5,71

|

−2,98

|

1

|

−2,98

|

|

Производство электрооборудования

|

2,9

|

0,5

|

5,80

|

2,38

|

1

|

2,38

|

|

Обработка древесины

|

1,2

|

0,4

|

3,00

|

−0,003

|

−0,1

|

0,03

|

|

Производство резиновых и пластмассовых изделий

|

0,5

|

0,3

|

1,67

|

0,01

|

0,2

|

0,05

|

|

Текстильное производство

|

0,2

|

0,1

|

2,00

|

0,01

|

0,1

|

0,10

|

Соответствие динамики показателей сбалансированным интересам участников инвестиционного процесса отражают следующие нормативные ряды. По видам экономической деятельности: kр добавленной стоимости > kр прибыли > kр выручки > kр инвестиций > kр ЗП > kр цен > kр занятости ≥ 1.

По видам обрабатывающих производств: kр прибыли > kр выручки > kр инвестиций > kр ЗП > kр цен > kр занятости ≥ 1.

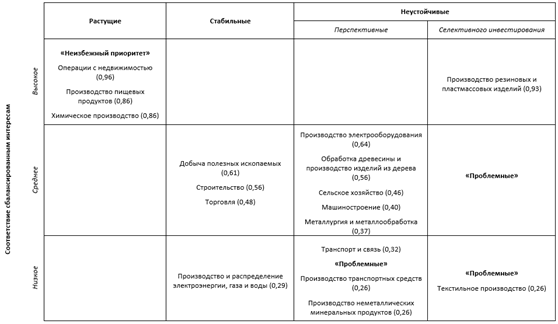

Оценка дается по шкале: 0,33 – низкое, 0,33-0,67 – среднее, 0,67-1 – высокое соответствие балансу интересов (табл. 4, рис. 4).

Таблица 4

Соответствие динамики показателей сбалансированным интересам

|

Нормативный ряд

|

Добыча полезных ископаемых

|

Сельское хозяйство

| ||

|

kр

|

ранг

|

kр

|

ранг

| |

|

1.

Добавленная стоимость

|

1,190

|

4

|

1,097

|

6

|

|

2.

Сальдированный финансовый результат

|

1,261

|

3

|

1,253

|

1

|

|

3.

Объемы продаж

|

1,291

|

2

|

1,139

|

4

|

|

4.

Инвестиции

|

1,556

|

1

|

1,102

|

5

|

|

5.

Средняя заработная плата

|

1,158

|

6

|

1,174

|

2

|

|

6.

Индекс цен

|

1,159

|

5

|

1,159

|

3

|

|

7.

Численность работников

|

0,999

|

8

|

0,981

|

8

|

|

8.

Базовый показатель (1)

|

1,000

|

7

|

1,000

|

7

|

|

Коэффициент

отклонений (Спирмена)

|

0,71

|

0,43

| ||

|

Коэффициент

инверсий (Кендалла)

|

0,43

|

0,29

| ||

|

Обобщающий

коэффициент, Рс

|

0,61

|

0,46

| ||

Рисунок 4. Матрица соответствия сбалансированным интересам участников инвестиционного процесса

Источник: Составлено авторами.

Виды деятельности и производства, получившие наиболее высокие оценки в обеих матрицах, могут рассматриваться как отрасли «неизбежного приоритета», обладающие высокой коммерческой привлекательностью и одновременно отвечающие условию сбалансированности интересов. Выявляются проблемные отрасли, не привлекательные для частных инвестиций и демонстрирующие нарушение баланса интересов всех участников.

Позиции лидирующих отраслей во второй матрице не изменились, но с учетом интересов региона оценки химической и пищевой промышленности возросли. В машиностроении и металлургии, снижение привлекательности которых для частных инвестиций обусловлено низкой прибыльностью, обеспечивается рост реальной заработной платы при опережающих темпах роста производительности труда, что и определило перемещение в полях матрицы. Резкое ухудшение позиций транспорта и связи обусловлено обратными пропорциями в динамике социально-экономических показателей: заработная плата растет быстрее производительности труда, но при этом «отстает» от темпов инфляции, что свидетельствует о её обесценении, отмечается снижение занятости и низкие темпы роста добавленной стоимости.

Результаты третьего этапа исследования обобщены в таблице 5.

Расположением видов деятельности и производств в матрицах определяется целесообразность и способы их поддержки. В первую очередь она предоставляется перспективным отраслям, не обладающим высокой коммерческой привлекательностью. Взаимодействие с целевой аудиторией внешних инвесторов может строиться на основе государственно-частного партнерства (дополнительный стимул, позволяющий повысить приоритет для инвестора). В целевую аудиторию внутренних инвесторов входят, в частности, кредитные организации. Поскольку предприятия, относящиеся к непривлекательным отраслям, могут находиться в сложном финансовом положении, для привлечения кредитных инвестиционных ресурсов они нуждаются в целенаправленных регулирующих мерах со стороны региона.

В высокотехнологичных отраслях высока возможность привлечения венчурных инвестиций, но, с учетом приоритетов разных типов фондов, эта целевая аудитория дифференцируется. Проекты в сфере ИКТ привлекательны для всех видов VC- и PE-фондов, их шансы высоки при участии в венчурных ярмарках. Инновационные проекты материальной сферы целесообразно представлять фондам с государственным участием.

Таблица 5

Обобщение результатов исследования отраслевых инвестиционных приоритетов региона

|

Виды деятельности и производств

|

Целевые

аудитории инвесторов

|

Выявленные

проблемы, негативные тенденции

|

Целесообразность

поддержки

|

|

Социальный приоритет

| |||

|

Здравоохранение

|

Бюджетные

инвестиции

|

Низкие

объемы инвестиций

|

+++

|

|

Образование

|

Бюджетные

инвестиции

|

Низкие

объемы инвестиций

|

+++

|

|

Растущие

| |||

|

Производство

пищевых продуктов

|

Иностранные

и внешние российские инвесторы

|

-

|

+

|

|

Химическое

производство

|

Внешние

российские инвесторы

|

Необходим

контроль воздействия на экологию

|

+

|

|

Операции

с недвижимостью

|

Внутренние

инвесторы

|

-

|

-

|

|

Стабильные

| |||

|

Добыча

полезных ископаемых

|

Внутренние

инвесторы

|

Отсутствие

роста занятости;

невысокая эффективность инвестиций |

+

|

|

Строительство

|

Внутренние

инвесторы

|

Медленный

рост добавленной стоимости

|

+

|

|

Торговля

|

Внутренние

инвесторы

|

Низкий

рост добавленной стоимости; отсутствие роста занятости; невысокая

эффективность инвестиций

|

+

|

|

Производство

и распределение электроэнергии,

газа и воды |

Внешние

и внутренние российские инвесторы

|

Медленный

рост добавленной стоимости; снижение реальной заработной платы,

производительности труда; отсутствие роста занятости; невысокая эффективность

инвестиций

|

+

|

|

Перспективные

| |||

|

Производство

электро-оборудования

|

Внешние

российские инвесторы; бюджетные инвестиции; венчурные инвестиции

|

Снижение

производительности труда; снижение занятости; замедленный рост инвестиций

|

++

|

|

Обработка

древесины

|

Внешние

и внутренние российские инвесторы

|

Средняя

эффективность; низкая инновационная активность

|

+

|

|

Сельское

хозяйство

|

Внешние

российские инвесторы

|

Медленный

рост добавленной стоимости; отсутствие роста занятости

|

+

|

|

Производство

машин и оборудования

|

Внешние

российские инвесторы; венчурные инвестиции; ГЧП [6];

инвестиционные кредиты

|

Низкий

уровень эффективности инвестиций; снижение занятости

|

+++

|

|

Металлургия

и производство готовых металлоизделий

|

Внешние

российские инвесторы; кредиты; ГЧП

|

Низкий

уровень эффективности инвестиций; снижение занятости

|

++

|

|

Транспорт

и связь

|

Внутренние

инвесторы; венчурные инвестиции (связь)

|

Медленный

рост добавленной стоимости; снижение реальной заработной платы,

производительности труда; отсутствие роста занятости

|

++

|

|

Производство

транспортных средств

|

Внутренние

инвесторы; ГЧП; кредиты

|

Низкий

уровень эффективности инвестиций; снижение занятости и производительности

труда

|

++

|

|

Производство

неметаллических минеральных продуктов

|

Внешние

и внутренние российские инвесторы

|

Низкий

уровень эффективности инвестиций; снижение занятости и производительности

труда

|

+++

|

|

Селективные

| |||

|

Производство

пластмассовых изделий

|

Внешние

российские инвесторы

|

Недостаточная

инвестиционная активность

|

+

|

|

Текстильное

производство

|

Внешние

российские инвесторы

|

Низкая

эффективность инвестиций; снижение занятости; низкая производительность труда

|

+

|

Растущие и стабильные отрасли нуждаются в целенаправленной поддержке другого рода. При исследовании критериев выбора приоритетов частными инвесторами наглядно проявилось значение инвестиционного имиджа, успешных практических примеров и информационной доступности. Поэтому дальнейшее развитие таких отраслей требует их продвижения, активного распространения информации, укрепления имиджа.

Документами стратегического планирования региона предусматривается широкий спектр механизмов и конкретных мероприятий повышения инвестиционной привлекательности, финансовой и нефинансовой поддержки. Представляется, что дифференцированный подход к их применению для разных отраслей и целевых аудиторий потенциальных инвесторов обусловит более высокую результативность управления инвестиционной деятельностью.

Однако главным условием развития становится решение проблем, связанных с недостаточной эффективностью инвестиций, вследствие которой их быстрый рост не сопровождается ростом производительности труда и ускорением динамики объемов производства и прибыли.

Заключение

Реализованные в исследовании адресный подход и принцип динамизма позволили уточнить состав отраслевых приоритетов инвестиционного развития Владимирской области и установить целевые аудитории инвесторов, адресная работа с которыми будет результативной.

Примененная методология и методический инструментарий дают возможность выявить причины нарушения баланса экономических интересов участников инвестиционного процесса и существующие проблемы инвестиционной деятельности.

Полученные результаты создают основу для разработки предложений по совершенствованию Инвестиционной стратегии Владимирской области в части успешной реализации её конечной целевой установки.

[1]В числе авторов научных работ В.Ю. Барашьян, И.А. Бланк, О.Ф. Быстров, О.О. Ватутина, П.И. Вахрин, Н.М. Гордиенко, И. В. Гришина, Е.С. Губанова, О.В. Дмитриева, Н.В. Игошин, Л.С. Лычкина, Д.П. Малышев, М.Ю. Махотаева, О.К. Мещерякова, В.Н. Мякшин, И.В. Никифоров, М.А. Николаев, Т.Ю. Овсянникова, К.В. Павлов, А.Н. Плотников, Ю.В. Рагулина, С.М. Резниченко, И.И. Ройзман, Г.М. Татевосян, Л.А. Сафонова, С.А. Суспицын, В.И. Филатов, С.М. Швец и другие.

[2] Владимирстат. (2011). Владимирская область в цифрах – 2010 год. Режим доступа: http://vladimirstat.gks.ru/; Владимирстат. (2015). Владимирская область в цифрах – 2014 год. Режим доступа: http://vladimirstat.gks.ru/

[3] Раздел «Инвестиционные проекты» // Инвестиционный портал Владимирской области.

[4] Из-за отсутствия ряда данных исключены: государственное управление и обеспечение военной безопасности; финансовая деятельность; гостиницы и рестораны, коммунальные, персональные и социальные услуги.

[5] Для сравнения, в производстве электрооборудования – 17,47% и 0,24 руб., в пищевой промышленности – 9,47%, 0,28 руб.

[6] ГЧП – инвестирование в рамках государственно-частного партнерства

Страница обновлена: 17.02.2026 в 00:10:57

Download PDF | Downloads: 32

Study of the region’s sectoral investment priorities on the basis of the targeted approach

Panyagina A.E., Beketova A.M.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 18 (September, 2015)

Abstract:

The authors present the results of the study of the region’s investment priorities. The specific features of this study is the targeted approach and comparison of the current and anticipated state of the industries (sectors). For the purpose of identification of the target groups of investors and for revealing of the causes of the imbalance between the economic interests of the investment process participants, it is proposed to develop the matrices of the industries. Summarized conclusions can be used for creating the mechanisms of interaction with the investors and the system of measures to solve the problems identified.

Keywords: investment priorities, targeted approach, the interests of investors