«Белое» отмывание денежных средств: подходы к организации схем и связь с незаконным обналичиванием

Аксентьев А.А.1![]()

1 Общество с ограниченной ответственностью «Перспектива», ,

Скачать PDF | Загрузок: 72

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 8, Номер 1 (Январь-март 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67925098

Аннотация:

В данной работе анализируется схема по «белому» отмыванию денежных средств, которая на практике и в отчетах Росфинмониторинга нередко называется «теневой инкассацией». В исследовании эти схемы разграничиваются и уточняются их отличительные особенности. Характеризуются два подхода к организации схемы: с привлечением посредника и без. Обосновывается распределение экономических выгод между участниками незаконного процесса. Отдельно рассмотрены бухгалтерские аспекты «белого» отмывания, по существу ничем не отличающиеся от обычных хозяйственных операций. Акцентируется внимание на критерии «экономического содержания», который выступает ключевым инструментом для подтверждения законности и реальности сделки. Делается вывод, что «белое» отмывание денежных средств связано с уклонением от уплаты налогов и легализацией наличных, полученных в ходе реализации товаров (работ, услуг) с нарушением ФЗ-54, бухгалтерского и налогового законодательства.

Ключевые слова: отмывание денежных средств, обналичивание, черное обналичивание, белое обналичивание, теневая экономика

JEL-классификация: E26, J46, O17

Введение

В настоящее время такое понятие, как «отмывание денежных средств» активно обсуждается специалистами в области права, которые рассматривают вопросы, связанные с юридической квалификацией отмывания денежных средств и привлечением к уголовной ответственности лиц, совершивших соответствующее преступление.

При этом продолжает оставаться не раскрытым механизм «отмывания» денежных средств с точки зрения выгод, которые получают участники такого процесса. Также отсутствует его согласование с бухгалтерским и налоговым учетом.

Более того, как отмечалось в предыдущем нашем исследовании [1], отмывание денежных средств следует разделять на две группы: «черное» и «белое», имеющие различную специфику.

«Черное» отмывание преследует цель, прописанную в ст. 174 УК РФ [1]: придание правомерного вида владению, пользованию и распоряжению денежными средствами или иным имуществом, полученными преступным путем. Последнее, как правило, связывают с переходом финансовых средств из теневой экономики в реальную (см. напр. [2, с. 48; 3, с. 28]). Аналогичное определение используется в ФЗ-115 [2].

«Белое» отмывание денежных средств, с одной стороны, имеет все характеристики «черного», с другой стороны, цель заключается в получении экономических выгод, связанных с уклонением от уплаты налогов. В связи с чем внешняя «форма» преступления расширяется и может охватывать множество других нарушений российского законодательства.

В рамках данной работы рассматриваются экономические, бухгалтерские и налоговые аспекты «белого» отмывания денежных средств.

Цель исследования состоит в формализации процесса «белого» отмывания денежных средств и раскрытия его экономического содержания.

Поставленная цель достигается за счет решения следующих задач:

1) характеристики двух схем организации «белого» отмывания: без привлечения посредника и с его участием;

2) определении экономических выгод, которые получают все участники процесса «белого» отмывания;

3) раскрытии особенностей бухгалтерского учета операций, возникающих при «белом» отмывании.

Научная новизна работы заключается в выделении «белого» отмывания денежных средств как особого вида преступления, включающим в себя уклонение от уплаты налогов.

Гипотеза исследования: «белое» отмывание денежных средств – особый вид экономических преступлений, охватывающий процессы легализации имущества, полученного незаконным путем, и уклонение от уплаты налогов.

Методология. Работа носит теоретический характер. Используются стандартные научные методы: диалектический метод научного познания, метод сбора теоретической информации, метод формализации, а также анализ, синтез, наблюдение, сравнение и др.

Результаты исследования

Как подчеркивают российские правоведы, главный криминообразующий признак отмывания преступного дохода – цель придания ему правомерного вида [4, с. 91], что является и характеристикой деяния, так и результатом легализации имущества [5, с. 13]. При этом под «преступными доходами» понимаются доходы, полученные в результате нарушения уголовного законодательства [6, с. 96].

Следует подчеркнуть, что ст. 174 УК РФ не действует в отношении уклонения от уплаты налогов [5, с. 13; 6, с. 96], поскольку последнее деяние не увеличивает имущества преступника [6, с. 96]. Зимин О.В. придерживается позиции, что доходы, полученные в результате уклонения от уплаты налогов, – есть нарушение уголовно-правового запрета [6, с. 96]. Несмотря на это, автор не аргументирует свою точку зрения, поскольку указанный аспект не входит в задачу его исследования.

Уклонение от уплаты налогов наиболее выражено в такой схеме, как «белое» отмывание денежных средств. Ее суть заключается в том, что одна организация реализует товары за наличный расчет физическим лицам (населению) без применения контрольно-кассовой техники (ККТ), выдачи чеков и заключения договоров. В результате чего у организации накапливаются неучтенные наличные денежные средства. Параллельно существует другая организация, которая предъявляет спрос на эти деньги в наличной форме и готова «купить» их за определенный процент.

Данную схему часто называют «теневой инкассацией». Так, Росфинмониторинг в своем отчете [7] раскрывает такой механизм, указывая следующие его аспекты:

1) заказчик перечисляет безналичные денежные средства «агрегатору наличности» (торговая организация, автосалон и т.д.) по фиктивным договорам;

2) «агрегатор наличности» не инкассирует по закону денежные средства через кредитную организацию, а непосредственно передает их заказчику, используя в том числе различные способы расчетов.

Несмотря на это, схема, представленная в отчете [7], не является содержательно раскрытой, поскольку отсутствует акцент на уклонении от уплаты налогов.

Мы считаем, что данную схему можно разделить на два типа:

– с привлечением посредника;

– без привлечения посредника.

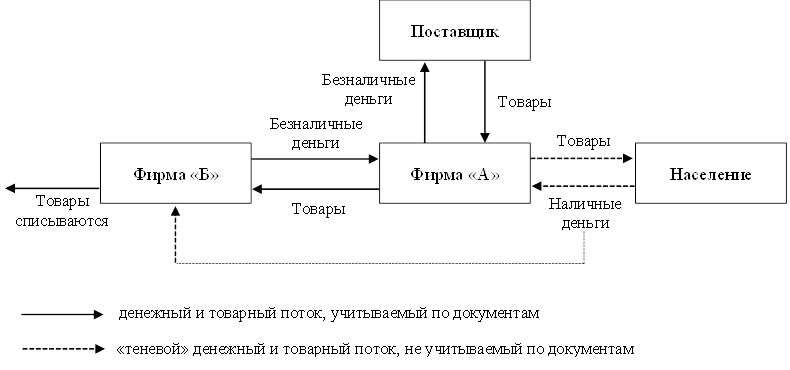

На рисунке 1 представлена схема «теневой» инкассации («белого» отмывания денежных средств) без участия посредника.

Рисунок 1 – Схема «теневой инкассации» («белое» отмывание денежных средств) без участия посредника

Из рисунка 1 Фирма «А» приобретает товары с НДС у поставщика, оплачивая их по договору перечислением на расчетный счет. При этом указанные товары реализуются за наличный расчет физическим лицам (населению) без использования ККТ и выдачи чеков (или выдачи изначально поддельных документов). К таким товарам, как правило, относятся строительные материалы, автомобильные запчасти, корма для животных и т.д. Продавец (Фирма «А») реализует их с наценкой, но ниже рыночной, что привлекает покупателей (население) и мотивирует их приобретать указанные товары за наличный расчет. Получив наличные деньги, продавец, во-первых, уже заработал свою прибыль (наценку), во-вторых, ему нужно снова купить товар. Однако расчеты с поставщиком Фирма «А» обязана вести только в безналичной форме, и он не согласится отгружать товары за наличные деньги.

Следовательно, Фирма «А» сталкивается с проблемой, что ей необходимы деньги на расчетном счете, чтобы продолжить вести свою хозяйственную деятельность, для чего и привлекается Фирма «Б».

Фирма «Б» предъявляет спрос не только на «теневую» наличность Фирмы «А», но и на саму «фиктивную» сделку, чтобы снизить обязательства по налогу на прибыль и НДС. Следовательно, Фирма «Б» платит определенный процент Фирме «А» как за доступ к наличным деньгам, так и за снижение налоговых обязательств перед бюджетом.

Если Фирма «А» не «обелит» свои наличные деньги путем их продажи Фирме «Б», то в бухгалтерском учете у Фирмы «А» останутся нереализованные остатки продукции, фактическое отсутствие которых будет выявлено в ходе инвентаризации, или проведении других процедур (аудиторских, налоговых и т.д.).

В предыдущей нашей работе [1] мы определили, что на теневом онлайн рынке такую услугу оказывают единицы «обнал-сервисов», а процент на сделки с учетом НДС может достигать 20–25% [1].

Далее между Фирмой «А» и Фирмой «Б» заключается фиктивной договор с НДС на поставку уже реализованных товаров, которые затем списываются по бухгалтерскому учету Фирмой «Б» на себестоимость оказываемых ей услуг по обычной операционной деятельности.

Мы называем эту схему «белым» отмыванием денежных средств по следующим причинам. Во-первых, Фирма «А» реализует товары, нарушая:

– ФЗ-54 и КоАП РФ: расчеты ведутся без применения контрольно-кассовой техники, в связи с чем возникает административное правонарушение (ст. 14.5 КоАП РФ);

– Налоговый кодекс: налоговая выручка не декларируется, следовательно, на этапе реализации товаров физическим лицам, налоговые обязательства по НДС и налогу на прибыль не возникают, что квалифицируется налоговым правонарушением (ст. 120 НК РФ);

– бухгалтерское законодательство (ФЗ-402 «О бухгалтерском учете», например, п. 1 ст. 9, регистрируя операции в отношении мнимых и притворных сделок).

Во-вторых, «фиктивно» реализуя товары, Фирма «А» дополнительно делает наценку, чтобы подтвердить коммерческую составляющую. Другими словами, Фирма «А» не может продать товар по себестоимости или ниже ее, поскольку это автоматически лишит сделку экономической целесообразности. Следовательно, конечная цена сделки между Фирмой «А» и Фирмой «Б» складывается следующим образом (1):

![]() , (1)

, (1)

где ЦФД – цена фиктивного договор; СС – себестоимость товара (определяется по данным бухгалтерского учета Фирмы «А»), Н – наценка к себестоимости товара; НДС – НДС, начисляемый в отношении суммы (СС+Н).

Реализуя товары по цене (1), Фирма «А» начисляет и уплачивает:

– НДС: фактически уплачивается с наценки (как разница между исходящим НДС по фиктивной сделке и входящим НДС по приобретенным товарам);

– налог на прибыль: также уплачивается с наценки.

Как видно, Фирма «А» несет налоговую нагрузку, уплачивает налоги и «внешне» выглядит как обычная фирма, ведущая свою деятельность по закону. Более того, и поставщик, и Фирма «А», и Фирмы «Б» не являются фирмами-однодневками, а могут спокойно функционировать в течение длительного периода времени.

Фиктивно получив товар, Фирма «Б» спишет его на себестоимость производства или оказываемых услуг.

Экономическая выгода для Фирмы «Б» заключается в следующем:

1) снижается налог на прибыль на 20% от стоимости фиктивной сделки;

2) возникает «входящий» НДС, который дает возможность снизить исходящий НДС на 20% от стоимости фиктивной сделки;

3) организация получает «на руки» наличные денежные средства, которые могут быть использованы в различных целях: личных целях руководства, финансирование текущей деятельности (оплата «черной» заработной платы) и т.д.

Именно с этой «белой» схемой более 20 лет борется российское государство, и оно достигло существенных успехов, которые будет рассмотрены позднее.

В таблице 1 представлено оформление хозяйственных операций с бухгалтерской точки зрения отдельно для Фирмы «А» и Фирмы «Б».

Таблица 1 – Оформление хозяйственный операций при «белом» отмывании денежных средств без посредника

|

Операция

|

Сумма

|

Дебет

|

Кредит

|

Документ-основание

|

|

Фирма

«А»

| ||||

|

Перечислен аванс

за товары

|

120

|

60.2

|

51

|

Банковская

выписка

|

|

НДС с аванса

принят к вычету

|

20

|

68

|

76

|

Счет-фактура

|

|

Товары

поставлены фирме «А»

|

100

|

41

|

60.1

|

Товарно-транспортная

накладная; или транспортная накладная; или акт приема-передачи товара,

ТОРГ-12

|

|

Начислен

«входящий» НДС в общем порядке

|

20

|

19

|

60.1

|

Счет-фактура

|

|

Зачтен аванс

поставщику

|

120

|

60.1

|

60.2

|

Бухгалтерская

справка

|

|

Восстановлен НДС

с аванса

|

20

|

76

|

68

|

Счет-фактура

|

|

НДС входящий

принят к вычету

|

20

|

68

|

19

|

Счет-фактура

|

|

Получен аванс от

Фирмы «Б» по фиктивному договору

|

200

|

51

|

62.2

|

Банковская

выписка

|

|

Начислен НДС с

полученного аванса

|

33,33

|

76

|

68

|

Счет-фактура

|

|

Товар отгружен

Фирме «Б» по фиктивному договору

|

200

|

62.1

|

90

|

Товарно-транспортная

накладная; или транспортная накладная; или акт приема-передачи товара

|

|

Начислен НДС с

брутто-стоимости выручки методом зачета с 76 счетом

|

33,33

|

90

|

76

|

Бухгалтерская

справка

|

|

Стоимость товара

списана на себестоимость

|

120

|

90

|

41

|

Бухгалтерская

справка

|

|

Зачтен аванс

покупателю

|

200

|

62.2

|

62.1

|

Бухгалтерская

справка

|

|

Определена

прибыль

|

46,67

|

90

|

99

|

Бухгалтерская

справка

|

|

Начислен налог

на прибыль

|

9,33

|

99

|

68

|

Бухгалтерская

справка

|

|

Погашены

обязательства перед бюджетом

|

22,66

|

68

|

51

|

Банковская

выписка

|

|

Фирма

«Б»

| ||||

|

Перечислен аванс

за товары Фирме «А»

|

200

|

60.2

|

51

|

Банковская

выписка

|

|

НДС с аванса

принят к вычету

|

33,33

|

68

|

76

|

Счет-фактура

|

|

Товары

поставлены фирмой «А» по фиктивному договору как материалы (запасы)

|

166,67

|

10

|

60.1

|

Товарно-транспортная

накладная; или транспортная накладная; или акт приема-передачи товара,

ТОРГ-12

|

|

Начислен

«входящий» НДС в общем порядке

|

33,33

|

19

|

60.1

|

Счет-фактура

|

|

Зачтен аванс

поставщику

|

200

|

60.1

|

60.2

|

Бухгалтерская

справка

|

|

Материалы

списаны на себестоимость

|

166,67

|

20

|

10

|

Акт на списание

материалов

|

Рассмотрим пример с условными ценами. Пусть Фирма «А» купила товар за 120 руб., в том числе 20 руб. НДС. Обычная цена продажи составляет 200 руб., в том числе 33,33 руб. НДС. Этот товар Фирма «А» реализует за 160 руб. физическим лицам за наличные деньги. Стоимость их продажи Фирме «Б» составляет 20%.

В рамках данного примера цифры подобраны таким образом, что вся наличность, полученная Фирмой «А», полностью передается Фирме «Б».

Рассмотрим экономические выгоды для каждой из сторон:

1) Фирма «А»:

– реализует товар за 160 руб., себестоимость которого 100 руб. – наценка 60 руб.

– продает наличные денежные средства за 20% (160 руб. делить на 80% равно 200 руб.);

– с 200 руб. фирма платит НДС в размере 13,33 руб. и 9,33 руб. налога на прибыль (или 22,66 руб. всего);

– итого экономические выгоды: 70,67 руб. (200 руб. полученных от Фирмы «Б» минус 120 руб. себестоимость товаров с учетом НДС и минус 9,33 руб. налог на прибыл);

2) Фирма «Б»:

– фиктивный «входящий» НДС: 33,33 руб. (200 руб. делить на шесть);

– фиктивные расходы по налогу на прибыль: 33,33 руб. (166,67 умножить на 20%);

– итого снижение обязательств на 66,66 руб. и получение денежных средств в размере 160 руб.;

– экономические эффект 66,66 руб. минус 40 руб. равно 26,66 руб.

Как видно, обе фирмы в плюсе. Ключевой вопрос заключается в том, почему фирме «А» не проще продавать товары легально другим контрагентам или физическим лицам, если все равно она уплачивает НДС и налог на прибыль? В условиях инфляции, цена на товары существенно растет, что снижает спрос со стороны потребителей и не дает возможность быстро оборачивать товары. Их реализация за наличные деньги (в данном примере «скидка» покупателю составляет 20%) приводит к повышению спроса и росту оборачиваемости.

Другими словами, цель Фирмы «А» заключается в том, чтобы продать товар и заработать свою наценку. В наличных денежных средствах, такая фирма, как правило, не нуждается. Дополнительно, Фирма «А» зарабатывает процент за продажу указанной наличности, при этом такая «прибыль» включается в состав безналичных денег на расчетном счете. И далее именно эти деньги Фирма «А» будет использовать, чтобы покупать товар у поставщика.

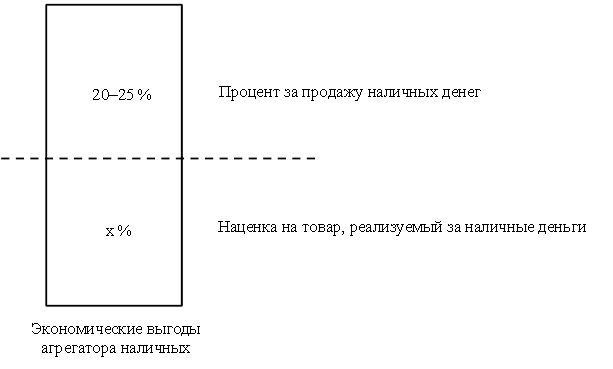

Ввиду того, что процент за продажу наличных денег определяет Фирма «А», целесообразно показать ее экономические выгоды, что представлено на рисунке 2.

Рисунок 2 – Экономические выгоды фирмы (агрегатора наличных) при продаже наличных денег

Из рисунка 2 следует вывод, что свою наценку Фирма «А» с точки зрения экономической целесообразности не может отдать, подарить как Фирме «Б», так и посреднику. Следовательно, последнему может достаться только процент за продажу наличных денег.

Актуальность наличия «посредников» на теневом рынке «белого» обналичивания и отмывания денежных средств обусловлена следующими обстоятельствами:

1) Фирма «А» предъявляет спрос на безналичные денежные средства, но она не имеет связей с фирмой «Б»;

2) Фирма «Б» предъявляет спрос на наличные денежные средства и на снижение налоговых обязательств по «фиктивному» договору, но она также не знает, кто готов предложить эту услугу.

Следовательно, роль посредника в этой цепочке состоит в том, чтобы соединить указанные фирмы. И здесь также возможны два варианта:

1) Вариант 1: посредник соединяет две фирмы без участия в расчетах, тогда схема выглядит так, как была представлена на рисунке 1 (посредник забирает часть процента за продажу наличных денег, как правило, это 5–10%, то есть половина или меньше от полной стоимости);

2) Вариант 2: посредник участвует в расчетах, в связи с чем схема меняется (посредник забирает большую часть процента фирмы агрегатора наличных).

Выбор того или иного варианта зависит от уровня рисков (будут рассмотрены впоследствии), которые готовы брать каждый из участников рассматриваемой схемы. На практике более вероятен исход, когда схема будет строится по Варианту 2, что повышает анонимность конечного покупателя наличных и фирмы ее генерирующей (другими словами, фирма «А» и фирмы «Б» не будут друг о друге знать). Более того, если посредник при Варианте 1 познакомит Фирму «А» с фирмой «Б», то фактически он будет не нужен им в будущем, следовательно, такая схема повышает личные риски посредника.

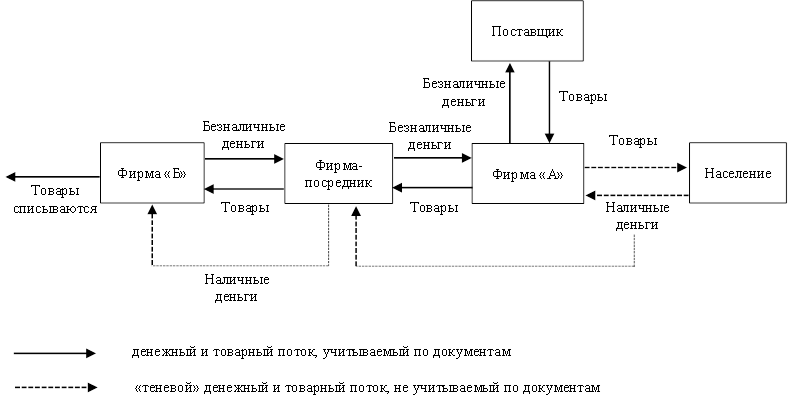

Изменим рисунок 1, добавив в схему фирму-посредника, что представлено на рисунке 3.

Рисунок 3 – Схема «теневой инкассации» («белое» отмывание денежных средств) с участием посредника

Ключевой особенностью данной схемы (рисунок 3) с участием посредника является то, что фирма «А» и фирма-посредник с точки зрения экономической целесообразности всегда обязаны реализовывать товар с наценкой. А как отмечалось ранее, фирма «А» уже получила свою прибыль, следовательно, Фирма «А» продаст Фирме-посреднику товар в пределах процента за продажу наличных денег.

Рассмотрим последнее на примере с аналогичными условиями как для рисунка 1.

Фирма «А» покупает товар за 120 руб., в том числе 20 руб. НДС. Конечная цена для фирмы «Б», по которой товар будет продан Фирмой-посредником [3] составляет также 200 руб., в том числе 33,33 руб. НДС. Из этих 200 руб., Фирма-посредник 160 руб. должна отдать наличными.

С позиции движения безналичных средств Фирма «Б» 200 руб. перечислит Фирме-посреднику. А вот сколько последняя перечислит Фирме «А», это уже вопрос их договоренностей. Пусть Фирма-посредник из 20%, оставляет 15% себе, а 5% платит Фирме «А».

Тогда из 200 руб. Фирма-посредник перечислит Фирме «А» – 170 руб., в том числе 28,33 руб. НДС.

Бухгалтерские записи для Фирмы-посредника абсолютно соответствуют ранее рассмотренным из таблицы 1 для фирмы «Б» (покупка фиктивного товара) и для фирмы «А» (продажа фиктивного товара). Аналогичным образом рассчитываются экономические выгоды для всех сторон схемы.

Таким образом, мы видим, что процент за продажу наличных (рисунок 2) фактически распределился между Фирмой-посредником и Фирмой «А» на расчетных счетах. А то, как дальше Фирма-посредник получит свою «обеленную» теневую прибыль зависит уже от его дальнейших решений, что в рамках данной работы не рассматривается (он может ее обналичить «незаконным» способом, получить законно в качестве заработной платы или дивидендов, уплатив налоги; пустить в хозяйственный оборот и т.д.).

В рамках рисунка 3 может возникнуть вопрос, не проще ли Фирме-посреднику всю сумму (200 руб.) пропустить через себя «транзитом», а свой процент забрать из «наличных» денег. Ответ очевиден, что нет. Во многих ненаучных источниках (в основном в средствах массовой информации, а также интернет-сайтах многих компаний и т.д.), та же «теневая» инкассация рассматривается именно с позиции фирм-однодневок, которые и являются «транзитными». Последнее было актуально более 10 лет назад, на фоне отсутствия эффективного финансового мониторинга со стороны кредитных учреждений и государства.

В настоящее время концептуально верной являются схемы, представленные в данной работе.

Как видно из цепочки движения денежных средств и документального оформления хозяйственных операций, вся схема является «белой». Фирма «А», Фирма «Б», Фирма-посредник, Поставщик – никто из них не фирма-однодневка, это могут быть организации со сроком существования более 10 лет, и все они находятся в «зеленой» зоне в системе «Знай своего клиента». Следовательно, банковский контроль никогда не сможет «разоблачить» такую схему [4], более того, никто из участников даже не снимает наличные денежные средства с расчетных счетов напрямую.

Акцент на снятии наличных с расчетного счета мы делаем потому, что в отчете [7] Росфинмониторинга (раздел 2.2.1. Получение наличных через механизмы «теневой инкассации») в качестве принимаемых мер подчеркивается ужесточение требований по контролю операций за снятием денежных средств юридическим лицом и соблюдением им кассовой дисциплины. Отсюда возникает «риторический» вопрос, как кредитное учреждение обнаружит «теневую» инкассацию, если денежные средства не обналичиваются напрямую? Дополнительно в отчете [7] указано, что под ужесточенный контроль попадают зачисления на счета юридического лица. Однако последнее финансовый мониторинг кредитного учреждения не сможет обнаружить, поскольку схема построена так, что она никак не отличается от деятельности обычных организаций.

Государство и налоговые органы прекрасно знают об этой схеме. Обратимся к рисунку 3, и увидим, что фактически существует всего два потока: финансовый и товарный. Финансовый (денежный) поток – это движение денег по расчетным счетам всех участников схемы. В этой ситуации за «легальностью» денежного потока следят кредитные учреждения в рамках 115-ФЗ. Ввиду того, что в рассматриваемой схеме операции документируются, в платежных поручениях указываются все основания (акты, договора), оформляются счета-фактуры, каждая компания имеет адекватную налоговую нагрузку (в том числе уплачивается НДС), и, как правило, все участники «зеленые», то в этой ситуации 115-ФЗ бесполезен.

Поэтому единственным вариантом бороться с уклонением от уплаты налогов и «белым» отмыванием – это контролировать товарный поток на каждом этапе. Последнее было успешно реализовано с помощью такого инструмента, как маркировка товаров.

Маркируя товар, государство фактически накладывает «трекер» (цифровой код [5]) на продукцию, в связи с чем она может отслеживаться от производителя до конечного потребителя.

Является ли это полным решением проблемы? По-нашему мнению, маркировка товаров лишь частично оказывает влияние на рассматриваемую в данной работе схему, но не закрывает ее.

Рассмотрим такой товар, как шины и автопокрышки – один из самых ходовых товаров (на уровне продажи топлива) в связке транспортной компании и фирмы, торгующей автозапчастями. Так, транспортная компания (фирма «Б» из рисунка 1) покупает наличные деньги у фирмы «А». Между ними заключается фиктивный договор на поставку шин и/или автопокрышек. Последние реализуются физическим лицам за наличные средства. И далее цепочка действий аналогична ранее рассмотренным схемам. Маркировка шин в данном случае лишь усложняет возможность фирмы-агрегатора наличных (торговая компания) отгрузить товар Фирме «Б», а последней принять его с кодом маркировки на свой баланс и в конце вывести из оборота ввиду использования для собственных нужд (отпуск в производство).

Другими словами, Фирма «А», прежде чем реализовать маркированный товар физическим лицам, вынуждена записать эти самые коды, чтобы передать их Фирме «Б», а последняя обязательно должна вывести их (коды маркировки) из оборота. Это говорит о том, что на каждую фирму налагается дополнительная ответственность, не соблюдение которой приведет к мгновенному обнаружению «незаконной» сделки.

На практике фирмы более склонны реализовывать немаркированный товар, поскольку рисков «быть обнаруженным» меньше: например, продавая металл, бетон, кабельно-проводниковые товары и т.д., которые легко списать с баланса и которые не подлежат обязательной маркировке в настоящее время.

Вторым инструментов является обязательное применение онлайн-касс. В России они стали активно продвигаться государством с 2019 г. в рамках ФЗ-54. Сегодня почти все фирмы и индивидуальные предприниматели обязаны использовать контрольно-кассовую технику и пробивать чеки при реализации товаров. За несоблюдение правил ФЗ-54 предусмотрены существенные штрафы, демотивирующие экономических субъектов вести свою деятельность в тени. Несмотря на это, факт неприменения ККТ необходимо доказать. В свою очередь физические лица, заинтересованные в скидке, скорее всего не будут жаловаться в надзорные структуры, что и подводит нас к третьему инструменту –подтверждение экономического содержания сделки.

Третий инструмент, как правило, используется налоговыми структурами и правоохранительными органами. Так, в таблице 1 были показаны учетные документы, которые необходимо составить, чтобы зарегистрировать факт хозяйственной жизни в системе бухгалтерского учета. Однако наличие первичных учетных документов – лишь необходимое условие подтверждения хозяйственных операций. С точки зрения налогового кодекса достаточным условием является наличие экономической обоснованности.

Понятие «экономическая обоснованность» включает в себя множество характеристик; в рамках данной работы мы уже ссылались на некоторые, например наличие цели извлечения прибыли (необходимость реализовывать товар с наценкой). Другой, более яркий аспект, состоит в том, что реализация товара должна быть «физически» осуществлена. Очевидно, что товар из склада Фирмы «А» не может «телепортироваться» на склад Фирмы «Б». И здесь существует вариативность:

– Фирма «Б» собственными силами забирает товар;

– Фирма «А» собственными силами доставляет товар;

– Фирма «А» и Фирма «Б» договариваются со сторонней транспортной компанией и т.д.

Следовательно, налоговые органы могут в качестве доказательств, подтверждающих фиктивность операций между фирмами, предоставить свидетельства того, что, например, поставка товара «физически» отсутствовала. Однако и эти риски фирмы минимизируют различными способами.

Так, в таблице 1 представлен лишь минимальный перечень документов. На практике схема с точки зрения документального оформления строится с учетом того, чью деятельность необходимо «защитить»: покупателя (Фирма «Б») или продавца (Фирма «А»). Рассмотрим такой аспект на примере поставки товара. Так как в действительности он уже продан физическим лицам, реальная поставка продукции отсутствует. Исходя из этого, в договоре должны быть обязательно прописаны особенности доставки.

В случае самовывоза (Фирмой «Б» со склада Фирмы «А») ключевым вопросом является то, как проконтролировать факт того, что Фирма «Б» действительно забрала товар со склада Фирмы «А»? Подтверждением, в частности, могут являться записи в журнале охранника, контролирующего пропускной режим, камеры, записи с которых подтвердят загрузку машины, и др.

Более того, если Фирма «Б» покупала значительные объемы товаров, дополнительным экономическим фактором выступают такие аспекты, как: погрузочно-разгрузочные работы, количество машин и т.п. Другими словами, если Фирма «Б» купила по фиктивному договору 20 тонн металла (например, арматуру стоимостью 75–85 тыс. руб. за 1 тонну), то она не может физически перевезти такой груз на «пятитоннике» (грузовике среднего тоннажа), тем более за один раз.

Последнее говорит о том, что наиболее высоким спросом будут пользоваться такие товары, чья стоимость за одну тонну очень высокая и их можно перевезти на грузовом автомобиле средней или большой грузоподъемности (3-х, 4-осные и более грузовики и автопоезда).

Металл в рассматриваемом случае является привлекательным для построения схемы «белого» отмывания вариантом в сравнении, например, с бетоном.

Так, стоимость 1 тонны бетона составляет 5000 рублей. Если Фирме «Б» нужны наличные деньги в размере 1 млн руб., то необходимо купить 200 тонн бетона. Отсюда и поднимается проблема, как Фирма «Б» собирается вывезти 200 тонн бетона? Данный вопрос риторический. И именно на таких моментах налоговые органы раскрывают обсуждаемые в данной работе схемы (рисунок 1, рисунок 3).

Интересно отметить, что маркировать российское государство в первую очередь стало те товары, которые имеют высокую стоимость за одну тонну. Например, автомобильные шины. В грузовик «20 тонник» помещается около 1500 шин. Нетрудно посчитать, что если приобретаются шины стоимостью 10–40 тыс. руб., то полная загрузка составляет 15–60 млн руб. Именно по таким схемам крупные транспортные компании покупали «наличные деньги», поскольку с точки зрения экономического содержания – это целесообразно (резина быстро изнашивается и ее необходимо менять; более того, у грузового транспорта количество колес с прицепом может достигать 18 ед., у крупных транспортных компаний таких машин может быть сотни, следовательно, потребность в шинах – высокая; и доказать экономическую нецелесообразность почти невозможно именно из-за специфики деятельности). Система маркировки затрудняет возможность торговых компаний реализовывать шины по схеме «белого» отмывания.

Другим направлением, подтверждающим «экономическую обоснованность», следует считать использование «фиктивного» товара в деятельности организации. В предыдущем случае мы делали акцент на том, что с точки зрения рисков фирмам важно подтвердить сам факт наличия товара и его поставки. Однако оприходованный товар далее списывается Фирмой «Б» на себестоимость производства или оказываемых услуг. В этой ситуации задача Фирмы «Б» показать, что:

1) товар реально был использован в хозяйственной деятельности;

2) использование товара является целесообразным для хозяйственной деятельности.

Во многих ненаучных источниках часто указывается следующий условный пример, когда фирма (однодневка), занимающаяся производством, покупает за несколько миллионов рублей тысячу кондитерских изделий. Свою позицию мы высказывали в предыдущей работе [1], подчеркивая, что адекватные «обнал-сервисы» организуют схему, согласовывая в том числе коды ОКВЭД, чтобы финансовый и товарный поток были экономически целесообразны.

Поэтому второй аспект мы опускаем: предполагается, что Фирма «А» (агрегатор наличных) оказывает фиктивную услугу, согласующуюся с деятельностью Фирмы «Б» (как это было рассмотрено на примере продажи шин: торговая компания продает их транспортной организации).

Исходя из этого, у налоговых органов фактически только один способ доказать неправомерность сделки – обосновать, что купленный товар или оказанная услуга не была «физически» использована в хозяйственной деятельности Фирмы «Б». Последнее реализуется с помощью налогового контроля, в том числе путем:

– запроса пояснений по сделкам;

– запроса подтверждающей документации;

– организации выездной налоговой проверки и т.д.

Однако и здесь, как подчеркивалось ранее, предполагается, что у организации нет проблем с «фиктивными» документами, поскольку они изначально оформлены правильно и соответствуют «форме» закона. Следовательно, у налоговых органов только один способ доказать «фиктивность» сделки – «вживую» подтвердить путем сбора доказательств, что купленные товары или услуги не были поставлены или оказаны. Аналогичные рассуждения применяются с точки зрения финансового мониторинга и реализации требований 115-ФЗ.

Еще в 2002 г. С.К. Осипов и В.А. Гамза [6] подчеркивали, что «любая банковская операция, которая используется в целях легализации преступных доходов, не имеет сама по себе формальных отличий от операций, преследующих законные цели» [8, с. 4]. И далее они указывают, что «получение данных о подлинном содержании и целях деятельности клиента организации в периоды до и после совершения финансовой операции (сделки)… выходят за пределы задач внутреннего контроля банка. … Знания и навыками указанной деятельности работники финансовых организаций в большинстве своем пока не обладают и, видимо, не должны обладать» [8, с. 4]. Спустя почти 20 лет ситуация практически не изменилась. Несмотря на это, ужесточилось само законодательство, которое дало свободу кредитным организациям лишать доступа клиентов к их банковских счетам. В данной работе такие аспекты подробно не рассматриваются, поскольку не являются предметом исследования. Однако имеет смысл выделить статью М.Д. Хромченко, в которой автор обосновывает правовой пробел, давший банкам возможность блокировать доступ к дистанционному банковскому обслуживанию любых клиентов без возможности реабилитации [9].

Однако, если вернуться к работе С.К. Осипова и В.А. Гамза, то действительно, возникает существенный вопрос, насколько обоснованно банковским сотрудникам, которые могут не иметь образования в сфере бухгалтерского учета и налогообложения, финансового менеджмента и т.д., «судить» о том, является ли сделка или операция «фиктивной» или направленной на финансирование терроризма?

Наша позиция заключается в том, что во всех рассмотренных случаях в диалог с банковскими, налоговыми и др. сотрудниками вступает, как правило, бухгалтер организации [7], который «пропускает» через себя информацию о всех денежных, товарных потоках, влияющих на финансовое положение компании. Следовательно, одним из направлений решения проблемы организации схем по отмыванию денежных средств или их обналичивания мы считаем придание бухгалтеру более значимых общественных функций. Конечно, в настоящее время ст. 7 ФЗ-402 «О бухгалтерском учете» регламентирует, что ответственность за ведение бухгалтерского учета лежит на бухгалтере или другой стороне, на которую эта функция перекладывается. Несмотря на это, п. 8 ст. 7 ФЗ-402 делает акцент лишь в отношении бухгалтерской информации, которая должна отражаться / не отражаться в случае несогласия бухгалтера с руководителем экономического субъекта.

Другими словами, что делать бухгалтеру, если он знает о том, что организация занимается уклонением от уплаты налогов, или незаконным выводом активов? Здесь необходимо подчеркнуть, что в России в настоящее время законодательство не дает бухгалтеру полномочий с точки зрения наличия «голоса» или возможностей влиять на хозяйственную деятельность организации. Если обратиться к известному делу «Трансаэро», то главного бухгалтера этой компании посадили на семь лет [8] за то, что он отражал данные в системе бухгалтерского учета: за денежные операции были ответственны менеджеры финансового отдела. При этом российский суд прямо посчитал, что главный бухгалтер не мог не знать о том, что компания занимается незаконными операциями по выводу активов и уклонением от уплаты налогов [10].

Действительно, если снова обратиться к рисунку 1 или рисунку 3, то в каждом из рассмотренных случаях бухгалтер:

– регистрирует контрагента в информационной системе;

– проверяет контрагента с точки зрения коммерческой осмотрительности (анализирует характер сделки с ним, проверяет, существует ли вообще такая организация, несет ли она налоговую нагрузку и т.д.);

– участвует в проведении инвентаризации, оценивает работу кладовщика и т.д.

Другими словами, так или иначе бухгалтер или прямо участвует в уклонении от уплаты налогов и отмывании денежных средств, или узнает об этом в ходе выполнения своих рабочих функций.

Вышеизложенное говорит о необходимости пересмотреть роль (место) бухгалтера в хозяйственной деятельности организации, в том числе с позиции законодательного регулирования его прав и полномочий. Более подробно свою позицию мы раскроем в отдельном исследовании.

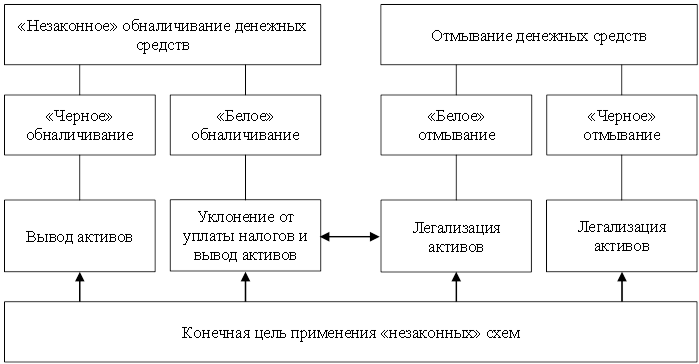

В заключении рассмотрим связь «белого» отмывания денежных средств с их обналичиванием, что представлено на рисунке 4.

Рисунок 4 – Связь «белого» отмывания денежных средств и «незаконного» обналичивания

Следует подчеркнуть, что в данном исследовании мы строго не соотносим отмывание денежных средств с терминологией уголовного кодекса или ФЗ-115.

Так, ранее указывалось, что в ходе «белого» отмывания организация (агрегатор наличных) нарушает в первую очередь ФЗ-54, а также требования налогового и бухгалтерского законодательства. Следовательно, с юридической точки зрения «белое» отмывание денежных средств, скорее всего, не будет отнесено к нарушениям уголовного законодательства. Несмотря на это, экономическая сторона организации незаконных схем показывает, что «агрегатор наличных» получает денежные средства «незаконным» способом, и далее легализует их, способствуя уклонению от уплаты налогов фирмы-заказчика. Поэтому на рисунке 4 мы в качестве цели «белого» отмывания указываем именно легализацию активов, поскольку «агрегатору наличных» необходимо получить денежные средства на расчетный счет (он не преследует цели уклониться от уплаты налогов, более того, как было показано в исследовании, все налоги (НДС, налог на прибыль) агрегатор-наличных заплатит в полном размере). Однако последняя цель достигается за счет уклонения от уплаты налогов организации-заказчика.

Ключевое отличие рассматриваемых схем (рисунок 1 и рисунок 3) от «белого» обналичивания из работы [1] состоит в том, что в последнем случае организация-исполнитель обналичивает денежные средства напрямую (или с расчетного счета, или со четов физических лиц), зарабатывая на этом 7–9% [1]. При «белом» отмывании посредник или «агрегатор-наличных» получает до 20–25% без учета уплаты налогов. Рост ставки обуславливается наличием в сделке «белого» НДС.

Заключение

В работе представлена характеристика такой незаконной схемы, как «белое» отмывание денежных средств, которую часто называют «теневой инкассацией». Однако последняя имеет свои особенности, и, как правило, может быть не связана с уклонением от уплаты налогов. Поэтому «белое» отмывание и «теневая инкассация» денежных средств разграничиваются в рамках данного исследования.

Цель «белого» отмывания денежных средств состоит в легализации дохода, полученного организацией агрегатором-наличных в ходе осуществления хозяйственной деятельности с нарушениями кассовой дисциплины, ФЗ-54, налогового и бухгалтерского законодательства. В ходе реализации незаконной схемы фирма агрегатор-наличных обращается к другой организации, которая предъявляет спрос на наличные денежные средства и на снижение налоговых обязательств перед бюджетом. Следовательно, в этой «связке» экономические субъекты одновременно способствуют уклонению от уплаты налогов и легализации доходов, полученных в ходе нарушения российского законодательства. Однако ранее перечисленные нарушения могут не согласовываться с уголовным кодексом, в связи с чем в рамках данной работы мы подчеркиваем, что понятие «отмывание денежных средств» рассматривается в более широком контексте.

В ходе исследования были охарактеризованы два подхода к построению схемы «белого» обналичивания: с привлечением и без привлечения посредника. Его наличие зависит от того, имеет ли фирма агрегатор-наличных изначально связь с другими организациями, предъявляющие спрос на теневую услугу. Исходя из этого, был сделан вывод, что в случае наличия посредника, заказчик и агрегатор-наличных, скорее всего, не будут друг о друге знать, сохраняя анонимность. В свою очередь посредник зарабатывает часть процента агрегатора-наличных, давая возможность:

– агрегатору-наличных «материализовать» наличные денежные средства на своем расчетном счете, чтобы он получил возможность приобретать товары у поставщиков;

– фирме-заказчику уклониться от уплаты налогов и получить денежные средства в наличной форме для различных целей.

Дополнительно были рассмотрены бухгалтерские записи по регистрации операций: они являются типичными и не дают возможность увидеть нелегальность сделки. Последнее позволило подчеркнуть следующие аспекты:

– наличие первичных учетных документов: достаточное условие, подтверждающее формальность сделки;

– наличие экономической обоснованности: необходимое условие, подтверждающие реальность и коммерческую подлинность сделки.

В работе также представлено авторское понимание того, как связаны между собой «незаконное» обналичивание денежных средств и их отмывание с экономической точки зрения: в ходе «белого» отмывания денежные средства, полученные в ходе «теневой» реализации имущества, передаются фирме-заказчику, в связи с чем снятия денежных средств по расчетным счетам отсутствует. Указанный аспект позволил сделать вывод, что Росфинмониторингу необходимо пересмотреть схему «теневой инкассации»: ее описание, уязвимости и меры, принимаемые для снижения рисков отмывания и обналичивания денежных средств.

В качестве перспективных направлений исследования были выделены следующие вопросы, которые необходимо обсудить научным сообществом:

– необходимо ли усилить общественную роль бухгалтера, наделив его «голосом» влиять на хозяйственные операции организации, если они способствуют уклонению от уплаты налогов и/или финансированию терроризма, в том числе с точки зрения государственного регулирования прав и обязанностей бухгалтера;

– справедливо ли, что сотрудники кредитных организаций определяют экономическую обоснованность сделок клиентов, если, во-первых, могут не обладать профильными знаниями, во-вторых, противоречие между нормами гражданского законодательства и нормами публично-правового характера складываются в пользу кредитных учреждений, что в своей совокупности больше наносит вред российскому бизнесу и противоречит целям Российской Федерации в части развития экономики.

Результаты данной работы и развитие предложенных направлений исследования могут послужить фундаментов дальнейших научных обсуждений, а также способствовать решению экономических проблем, сложившихся в России.

[1] УК РФ Статья 174. Легализация (отмывание) денежных средств или иного имущества, приобретенных другими лицами преступным путем. URL: https://www.consultant.ru/document/cons_doc_LAW_10699/4dfcfc8807c829f92212ce92efe818c4a707a3ca/

[2] О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма. URL: https://www.consultant.ru/document/cons_doc_LAW_32834/

[3] все участники схему применяют общую систему налогообложения, в том числе Фирма-посредник

[4] в данном случае предполагается, что она построена с соблюдением всех бухгалтерских аспектов, а также с учетом минимизации рисков, что будет рассмотрено далее. При этом многие источники делают акценты как раз таки на «ошибках» схемы, из-за которых она выявляется контролирующими структуры. Поэтому в данной работе мы употребляем понятие «белые» отмывание, делая акцент на том, что схему нельзя обнаружить.

[5] см. на официальном сайте Честного знака. Национальная система маркировки Честный знак URL: https://xn--80ajghhoc2aj1c8b.xn--p1ai/o-chestnom-znake/nacionalnaya-sistema-markirovki/ (дата обращения: 30.12.2023)

[6] на тот период времени С.К. Осипов – заместитель председателя Комитета Российской Федерации по финансовому мониторингу и В.А. Гамза – член Экспертного совета по банковскому законодательству Государственной Думы РФ соответственно

[7] здесь имеет смысл подчеркнуть, что из-за противоречия между нормами гражданского законодательства и нормами публично-правового характера [9], организации вынуждены обращаться к юристам и отстаивать свои права в судах.

[8] приговор Савеловского районного суда г. Москвы от 08.12.2020 № 1-279/20; или см. [10]

Источники:

2. Воронин И.А. Оценка масштабов отмывания денежных средств, полученных преступным путем в российской экономике и методов регулирования // Вестник Северо-Кавказского федерального университета. – 2021. – № 6(87). – c. 48-56. – doi: 10.37493/2307-907X.2021.6.6.

3. Харченко О.В. Криминологическое исследование преступлений, связанных с легализацией (отмыванием) денежных средств // Журнал правовых и экономических исследований. – 2022. – № 1. – c. 26-38. – doi: 10.26163/GIEF.2022.15.93.004.

4. Малахова В.Ю., Батюкова В.Е. Проблемные вопросы привлечения лиц к уголовной ответственности за легализацию (отмывание) денежных средств или иного имущества // Вестник экономической безопасности. – 2021. – № 6. – c. 90-93. – doi: 10.24412/2414-3995-2021-6-90-93.

5. Назмутдинова Е.Н. Проблемы отграничения легализации (отмывания) денежных средств и иного имущества, приобретенных преступным путем от смежных составов преступлений // Российская наука и образование сегодня: проблемы и перспективы. – 2022. – № 6(48). – c. 11-14.

6. Зимин О.В. Характеристика понятия «преступные доходы» // Вестник Академии. – 2009. – № 6. – c. 92-98.

7. Национальная оценка рисков легализации (отмывания) доходов, полученных преступным путем. Публичный отчет. Росфинмониторинг. [Электронный ресурс]. URL: https://www.fedsfm.ru/content/files/%D0%BE%D1%82%D1%87%D0%B5%D1%82%D1%8B%20%D0%BD%D0%BE%D1%80/%D0%BD%D0%BE%D1%80-%D0%BE%D0%B4-2022-6.pdf (дата обращения: 29.12.2023).

8. Осипов С.К., Гамза В.А. Организационно-правовые проблемы противодействия легализации (отмыванию) денежных средств, полученных преступным путем // Финансы и кредит. – 2002. – № 19(109). – c. 2-7.

9. Хромченко М.Д. Приостановление дистанционного банковского обслуживания. Публично-правовая функция или произвол?. Zakon.ru. [Электронный ресурс]. URL: https://zakon.ru/blog/2023/09/01/priostanovlenie_distancionnogo_bankovskogo_obsluzhivaniya_publichno-pravovaya_funkciya_ili_proizvol (дата обращения: 02.01.2024).

10. Палаткина Л.В. За что главбуха «Трансаэро» сажают на семь лет. Главбух. [Электронный ресурс]. URL: https://e.glavbukh.ru/894364 (дата обращения: 02.01.2024).

Страница обновлена: 06.01.2026 в 13:59:20

Download PDF | Downloads: 72

“White label” money laundering: approaches to the organization of schemes and the connection with illegal cashing

Aksentyev A.A.Journal paper

Shadow Economy

Volume 8, Number 1 (January-March 2024)

Abstract:

The article analyzes the scheme of “white label” money laundering, which in practice and in Rosfinmonitoring reports is often called "shadow collection".

In the study, these schemes are differentiated; and their distinctive features are clarified. Two approaches to the organization of the scheme are characterized.

Thet are as follows: with the involvement of an intermediary or without one.

The distribution of economic benefits between the participants of the illegal process is justified. The accounting aspects of “white label” money laundering, which essentially do not differ from normal business operations, are considered. Attention is focused on the criteria of "economic content", which acts as a key tool for confirming the legality and reality of the transaction. It is concluded that the “white label” money laundering is associated with tax evasion and legalization of cash received during the sale of goods, works, and services in violation of FZ-54, accounting and tax legislation.

Keywords: money laundering, encashment, black encashment, white encashment, shadow economy

JEL-classification: E26, J46, O17

References:

Aksentev A.A. (2023). «Chernyy» i «belyy» obnal kak nezakonnye formy obnalichivaniya denezhnyh sredstv na rossiyskom tenevom rynke [Black and white encashment as illegal forms of cash withdrawal in the Russian shadow market]. Shadow Economy. 7 (4). 407-430. (in Russian). doi: 10.18334/tek.7.4.120251.

Kharchenko O.V. (2022). Kriminologicheskoe issledovanie prestupleniy, svyazannyh s legalizatsiey (otmyvaniem) denezhnyh sredstv [Criminological study of crimes related to money laundering]. Journal of legal and economic studies. (1). 26-38. (in Russian). doi: 10.26163/GIEF.2022.15.93.004.

Malakhova V.Yu., Batyukova V.E. (2021). Problemnye voprosy privlecheniya lits k ugolovnoy otvetstvennosti za legalizatsiyu (otmyvanie) denezhnyh sredstv ili inogo imushchestva [Problematic issues of bringing persons to criminal liability for the legalization (laundering) of money or other property]. Economic Security Bulletin. (6). 90-93. (in Russian). doi: 10.24412/2414-3995-2021-6-90-93.

Nazmutdinova E.N. (2022). Problemy otgranicheniya legalizatsii (otmyvaniya) denezhnyh sredstv i inogo imushchestva, priobretennyh prestupnym putem ot smezhnyh sostavov prestupleniy [The problems of distinguishing the legalization (laundering) of money and other property acquired by criminal means from related crimes]. Rossiyskaya nauka i obrazovanie segodnya: problemy i perspektivy. (6(48)). 11-14. (in Russian).

Osipov S.K., Gamza V.A. (2002). Organizatsionno-pravovye problemy protivodeystviya legalizatsii (otmyvaniyu) denezhnyh sredstv, poluchennyh prestupnym putem [Organizational and legal problems of countering the legalization (laundering) of criminally obtained funds]. Finance and credit. (19(109)). 2-7. (in Russian).

Voronin I.A. (2021). Otsenka masshtabov otmyvaniya denezhnyh sredstv, poluchennyh prestupnym putem v rossiyskoy ekonomike i metodov regulirovaniya [Assessment of the scope of criminal money laundering in the Russian economy and regulation methods]. Vestnik severo-kavkazskogo federalnogo universiteta (newsletter of north-caucasus federal university). (6(87)). 48-56. (in Russian). doi: 10.37493/2307-907X.2021.6.6 .

Zimin O.V. (2009). Kharakteristika ponyatiya «prestupnye dokhody» [Characteristics of the concept of «criminal proceeds»]. Academy\\\'s Herald. (6). 92-98. (in Russian).