«Черный» и «белый» обнал как незаконные формы обналичивания денежных средств на российском теневом рынке

Аксентьев А.А.1![]()

1 Общество с ограниченной ответственностью «Перспектива», ,

Скачать PDF | Загрузок: 119

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 4 (Октябрь-декабрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=59886881

Аннотация:

В данной работе выделяются две формы незаконного обналичивания денежных средств: «черное» и «белое». Установлено, что при «белом» обналичивании происходит уклонение от уплаты налогов, в свою очередь денежная цепочка продолжает соответствовать «форме» закона. При «черном» обналичивании цель состоит в выводе активов в любой денежном виде (как правило, наличные деньги или криптовалюта), однако выведенные средства будут оставаться преступными. С целью определить стоимость ус-луг по незаконному обналичиванию была проанализирована теневая интернет-площадка «Darkmoney». В ходе исследования были проанализированы факторы, определяющие специфику услуги «белого» обналичивания. Охарактеризованы ее риски и рентабельность, а также выдвинута авторская гипотеза, что по мере роста стоимости на услугу «белого» обналичивания, возможность государства выявлять подозрительные операции снизится. В качестве перспективных направлений будущих исследований можно считать изучение экономических особенностей одновременного использования услуг отмывания и обналичивания денежных средств участниками теневого рынка.

Ключевые слова: обналичивание, черное обналичивание, белое обналичивание, теневая экономика, отмывание денежных средств

JEL-классификация: E26, J46, O17

Введение

В настоящее время обналичивание денежных средств продолжает оставаться одной из наиболее популярных финансовых услуг на теневом российском рынке. Последнее объясняется различными направлениями использования наличных денег его участниками-бенефициарами.

Следует подчеркнуть, что под понятием «бенефициар» мы подразумеваем лицо, которому принадлежит конечная выгода, возникающая в результате «незаконного» обналичивания денежных средств. Акцент на этом ставится потому, что, например, М. Мамаев называет «заказчиками» тех лиц, которые «осуществляют легальную финансово-хозяйственную деятельность…, достигающие посредством незаконного обналичивания денежных средств целей, противоречащих основам правопорядка» [1, с. 39] (Mamaev, 2006, р. 39). Данное определение не лишено недостатков. В частности, заказчиками могут быть в том числе физические лица, которые преступным путем получили наличные или безналичные денежные средства и далее в целях легализации первых или обналичивания последних обращаются к услугам «обнал-сервисов».

«Обнал-сервис», или «организатор» [2, с. 3], – это группа лиц, преследующая цель получить экономическую выгоду от незаконного обналичивания. В данном случае экономическая выгода представляет собой «процент» от финансового потока.

Следовательно, «обнал-сервис» также является «заказчиком» услуг незаконного обналичивания, выступая посредником между конечным бенефициаром и другими исполнителями («обнальщиками», «транзитниками» [2, с. 3]).

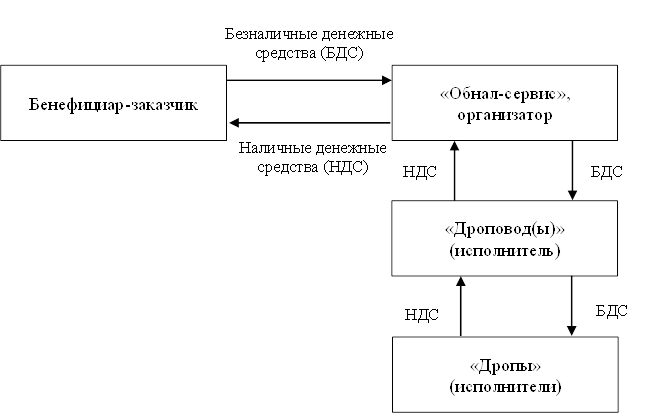

На рисунке 1 представлена концептуальная, упрощенная схема участников процесса незаконного обналичивания.

Рисунок 1. Участники процесса незаконного обналичивания

Источник: составлено автором.

На рисунке 1 мы показываем общую схему процесса незаконного обналичивания без ее «внутренних» подробностей, поскольку в каждом отдельном случае есть своя специфика, которая в данной работе не рассматривается (например, и как правило, бенефициар-заказчик осуществляет перевод безналичных денежных средств на реквизиты (банковские счета) «дропов», подконтрольных «дроповоду»; схема может усложниться за счет «транзита» денежных средств, а также если речь идет об обналичивании бюджетных денежных средств через сложную цепочку юридических лиц и так далее).

Отдельного внимания заслуживает тот факт, что экономическую выгоду в процессе незаконного обналичивания получают:

– «обнал-сервис»: процент от поступивших безналичных денежных средств;

– «дроповод»: 5–10% [2, с. 3];

– «дропы»: как правило, фиксированная сумма в абсолютном выражении или очень низкий процент.

Следовательно, указанная схема уже «затратна» бенефициару-заказчику. Отсюда возникает вопрос, кто пользуется услугой «обналички» и почему?

В российской научной литературе большинство исследователей ошибочно характеризуют процесс незаконного обналичивания уклонением от уплаты налогов [3, с. 170–171; 4, с. 82; 5, с. 33] (Dulskaya, 2018, р. 170–171; Lozovskiy, 2020, р. 82; Vvedenskiy, 2023, р. 33).

Экономический эффект в виде «уклонения от уплаты налогов» возникает только для «белой» формы незаконного обналичивания (далее – «белый обнал»).

«Белый обнал» – это незаконное обналичивание денежных средств с целью получения выгоды за счет экономии на налогах (НДС, налог на прибыль, «зарплатные» налоги (страховые взносы) и НДФЛ с дивидендов). Именно об этой схеме говорят большинство российских экспертов, связывая ее «с криминальными и полукриминальными способами оптимизации налогообложения» [6, с. 13] (Solovev, 2011, р. 13).

Понятие «белая обналичка» укрепилось в практической среде относительно недавно на фоне усиления мер Центрального банка, связанных со снижением сомнительных операций в банковском секторе.

«Белая обналичка» называется «белой» потому, что ее наиболее трудно отследить надзорным структурам в лице налоговой службы и финансового мониторинга из-за специфики движения финансового потока, который продолжает быть «легальным» во всей цепочке его движения.

В противовес «белой обналичке» становится «черное обналичивание».

«Черное обналичивание» (далее – «черный обнал») – это незаконное обналичивание денежных средств с целью получения денежных средств в любой форме.

Сущностная разница «черного обнала» от «белого» состоит в цели обналичивания. Так, например, в отчете специалистов по кибербезопасности «Сбера» [2] речь идет о «черном обнале», целью которого является обналичивание денежных средств, украденных мошенником у его жертвы [2, с. 4]. Следовательно, такие деньги продолжают оставаться «украденными», нелегальными. Услугами «черного обнала» активно пользуются мошеннические колл-центры, «кардеры», торговцы наркотиками и др. [2, с. 15]. Процесс состоит в том, что уже безналичные деньги, полученные преступным путем, обналичиваются и передаются конечному бенефициару.

В период 2000–2010-х гг. «стоимость» «белого обнала» варьировалась в районе 1–3%, т.е. была относительно низкой. По нашему мнению, это было обусловлено наличием следующих ключевых факторов:

– наличие системы налогообложения «Единый налог на вмененный доход» (ЕНВД);

– несоблюдением кредитными организациями инструкций ЦБ РФ и федеральных законов (в первую очередь ФЗ-115 [1]);

– большое количество фирм-однодневок.

В 2010-е гг. ЦБ РФ стал отзывать лицензии у банков, которые способствовали отмыванию денежных средств, их незаконному обналичиванию. Система ЕНВД была отменена с 2021 г. Количество фирм-однодневок активно снижалось в течение всего периода времени на фоне автоматизации и оптимизации систем налогового администрирования со стороны Федеральной налоговой службы России (ФНС РФ), а также повышенного внимания к «реальности» деятельности новых организаций (проверки на «дробление», реальности генерального директора, оперативные мероприятия, связанные с проверкой юридического адреса, и т.д.). Помимо этого, ужесточались требования ЦБ РФ, связанные с разработкой методических рекомендаций кредитным организациям по контролю операций физических и юридических лиц, а также индивидуальных предпринимателей. Последнее привело к тому, что ЦБ РФ переложил ответственность за проверку экономической обоснованности операций клиентов на службу внутреннего контроля кредитных учреждений. В конечном итоге стоимость незаконного «обналичивания» выросла. Однако неисследованным остается вопрос, насколько увеличилась ставка за указанную теневую услугу и почему ей до сих пор продолжают пользоваться.

Цель данной работы заключается в том, чтобы выделить такие формы «незаконного» обналичивания, как «белый» и «черный» обнал, а также определить их стоимость на теневом российском рынке.

Для достижения этой цели мы рассматриваем экономическую сущность «белого обналичивания», анализируем особенности его ценообразования и определяем дальнейшие направления развития теневого рынка в этой области.

Чтобы определить «стоимость» услуг на «незаконное» обналичивание, были рассмотрены предложения «обнал-сервисов» на теневой интернет-площадке Darkmoney. Выборка составила 50 «обнал-сервисов» по состоянию на 15 ноября 2023 г. Средняя рыночная стоимость на «белый обнал» составила 13–15%; на «черный»: для физических лиц – 10–20%, юридических лиц – 30–40%, sim-карт – 15–25%, электронных платежных систем – 13–20%.

Научная новизна исследования заключается в разделении «незаконного обналичивания» на две формы: «белое» и «черное». Также в работе делается акцент на том, что ценообразование услуг «белого» и «черного» обналичивания зависит от степени риска, который определяется различными факторами (уровень налоговых надзорных процедур; уровень финансового мониторинга со стороны банков и др.).

С учетом специфики «белого» обналичивания мы выдвинули следующую гипотезу: по мере роста стоимости «белого обналичивания» отслеживаемость фиктивных операций юридических лиц и индивидуальных предпринимателей со стороны государства снизится.

Следовательно, данное утверждение опровергает методы борьбы с «белым» обналичиванием, направленные на рост стоимости теневой услуги. Несмотря на это, в данной работе такая проблема выносится на обсуждение и выступает отдельным направлением авторских исследований.

Методология. Работа носит теоретический характер. Используются стандартные научные методы: диалектический метод научного познания, метод сбора теоретической информации, метод формализации, а также анализ, синтез, наблюдение, сравнение и др.

Результаты исследования

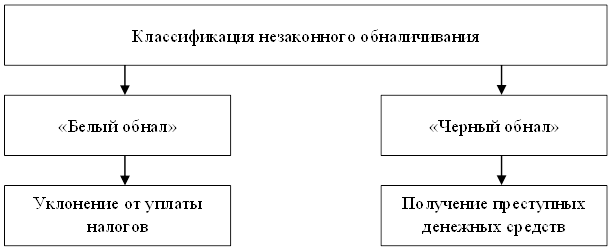

На рисунке 2 представлена авторская классификация незаконного обналичивания.

Рисунок 2. Классификация незаконного обналичивания

Источник: составлено автором.

Различные схемы «белого» и «черного» обналичивания и их особенности, в частности, были затронуты в работах Изутиной С.В. [7] (Izutina, 2018), Зимовец А.В. и др. [8] (Zimovets, Sinichenko, Khanina, Kozlov, 2023), Крестовского И.А. [9] (Krestovskiy, 2017), Радюковой Я.Ю. и др. [10] (Radyukova, Bespalov, Sutyagin, 2018).

Схемы по «белому обналичиванию», с концептуальной точки зрения, могут разделяться на два типа:

1) непосредственное снятие денежных средств с банковских счетов (вывод активов);

2) «белое отмывание» денежных средств.

В первом случае схема по «белому обналу» имеет один общий алгоритм, который может расширяться за счет «транзитных» переводов с целью усложнения финансовой цепочки:

1) организация (заказчик), применяющая общую систему налогообложения, заключает фиктивный договор с индивидуальным предпринимателем (исполнителем) на упрощенной системе с оформлением всей первичной бухгалтерской документации;

2) заказчик перечисляет денежные средства исполнителю;

3) исполнитель (индивидуальный предприниматель) перечисляет собственные средства на личный счет физического лица;

4) исполнитель обналичивает денежные средства со счета физического лица или получает их иным способом и передает конечному бенефициару.

Рассмотренная схема является типовой и может модифицироваться в зависимости от экономических условий.

Во втором случае, наличные денежные средства исполнитель получает от другого физического лица с целью «легализовать» (отмыть) его преступный или около преступный доход. Соответственно, если речь идет о преступном доходе, то такое отмывание называют «черным». Отмывание «неинкассированной» наличности, полученной организацией или индивидуальным предпринимателем за услуги или продажу товаров без их отражения в легальном обороте [2], называют около преступным или «белым» отмыванием. Как правило, в финансовой центральное место занимает организация (исполнитель) на общей системе налогообложения. Данная схема в работе подробно не рассматривается.

Научный интерес представляют следующие аспекты. Как указывалось ранее, в 2000–2010-е гг. стоимость «белого обнала» была крайне низкой потому, что не было проблем с выводом денежных средств через кредитные учреждения и уплатой налогов (они или не платились вовсе, поскольку фирма-однодневка создавалась на подставное лицо; или в бюджет перечислялся налог по системе ЕНВД, который был несущественен в отношении всего незаконного финансового потока). Следовательно, на практике «исполнители» обналичивали всю сумму поступивших денежных средств без ограничений со стороны внутреннего контроля банков; или перечисляли сумму «транзитом» целиком.

Впоследствии ЦБ РФ, например, в Письме № 236-Т [3] определил признаки транзитных операций, в Методических рекомендациях № 19-МР [4] выделил критерии сомнительных операций и т.д., что приводило к блокировкам дистанционного банковского обслуживания, непроведению отдельных операций или их приостановлению по всему счету и т.д. В связи с чем стоимость «обналичивания» существенного выросла.

Мы проанализировали предложения «обнал-сервисов» по обналичиванию денежных средств на теневой интернет-площадке «Даркмани» (Darkmoney) [5] с целью установить рыночную стоимость услуг.

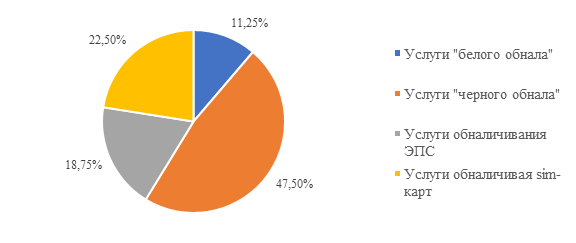

Всего было проанализировано 50 «обнал-сервисов», из которых:

– 9 предоставляют услуги по «белому обналу»;

– 38 предоставляют услуги по «черному обналу»;

– 15 предоставляют услуги по обналичиванию электронных платежных систем;

– 18 предоставляют услуги по обналичиванию sim-карт.

На рисунке 3 представлено распределение анализируемой выборки в процентном соотношении.

Рисунок 3. Распределение «обнал-сервисов» по оказываемым услугам Источник: составлено автором по материалам исследования.

Исходя из рисунка 3, можно сделать вывод, что на российском теневом рынке «обнал-сервисы» специализируются на «черном обнале», обналичиванию электронных платежных систем и sim-карт. В свою очередь, «белый обнал» выступает специализированным теневым направлением и занимает всего 11% среди всей выборки.

Сложившеюся ситуацию можно объяснить тем, что услуга «белого обнала» требует наличия:

– юридического лица, индивидуального предпринимателя с низким риском в системе «Знай своего клиента»;

– соответствия (согласования по экономическому содержанию) «фиктивной сделки» кода ОКВЭД «заказчика» и «обнальщика»;

– правильно оформленных договоров, первичных бухгалтерских документов, корректно заполненного поля «Назначение платежа» при отправке платежного поручения.

Следует также отметить, что в настоящее время «белое обналичивание» основано на том, что все участники процесса соблюдают финансовую гигиену, в связи с чем фиктивный характер сделки трудно отличить от реальной экономически обоснованной операции. Другими словами, на практике правильно выстроенная схема может работать «бесконечно» долго без ее обнаружения со стороны банков или налоговых служб.

Финансовая гигиена проявляется в соблюдении (обходе) критериев методических рекомендаций ЦБ РФ. В частности, С.В. Изутина показывает, что обналичивание осуществляется путем снятия денежных средств с расчетного счета индивидуального предпринимателя [7, с. 118] (Izutina, 2018, р. 118). Однако в этой ситуации уже происходит нарушение «финансовой гигиены», поскольку такая операция является подозрительной для банка и попадает под обязательный контроль, если объем получаемых денежных средств превысит 30% от недельного оборота [6]. На практике юридические лица и индивидуальные предприниматели, функционирующие в сфере «белого обналичивания», не снимают денежные средства со своих расчетных счетов.

Среди других аспектов финансовой гигиены можно выделить:

– своевременную уплату всех налогов;

– наличие расходов на канцелярские товары, почту, аренду офиса, интернета и т.д.;

– поступившие деньги «лежат» на счете больше двух-трех дней;

– процент «исполнителя» остается на счете индивидуального предпринимателя или юридического лица;

– соблюдение финансовой гигиены на счетах физических лиц и др.

Генерирование легального финансового потока позволит соединить фиктивные и реальные экономические сделки, которые с учетом соблюдения вышеуказанных аспектов не смогут быть обнаружены ни налоговыми службами, ни отделом финансового мониторинга. Как правило, не все участники теневого рынка имеют законный бизнес. В связи с чем «организаторы», «обнал-сервисы» заменяют легальный финансовый поток «теневым». Последнее актуально для отмывания (легализации) денежных средств. Здесь также можно выделить два направления: «белое отмывание» и «черное отмывание». Указанные услуги в рамках теневого рынка имеет смысл рассмотреть в отдельном исследовании.

Другой причиной, объясняющей низкую долю «исполнителей», специализирующихся на «белом обнале», мы считаем тесную связь между заказчиком и исполнителем услуги, на что готовы идти не все представители теневого интернет-рынка. Как указывалось ранее, «белый обнал» требует создания минимальной видимости экономической деятельности. В связи с чем должна существовать возможность подтвердить «фиктивную» сделку (поставить подпись, печать, сделать фотографии товара, офиса, сотрудников), чтобы избежать подозрений со стороны налоговой службы или банков. Иначе говоря, если один из участников не будет соблюдать финансовую гигиену и не держать связь, то возникает риск попадания организации в красную зону в системе «Знай своего клиента», блокировке счета и невозможности продолжать осуществлять «белое обналичивание». Следовательно, мы придерживаемся позиции, что «белым обналом» занимаются профессиональные участники, имеющие знания в области бухгалтерского и налогового учета, ФЗ-115 и методических рекомендаций ЦБ РФ.

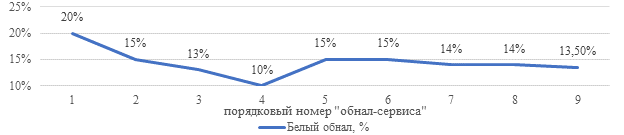

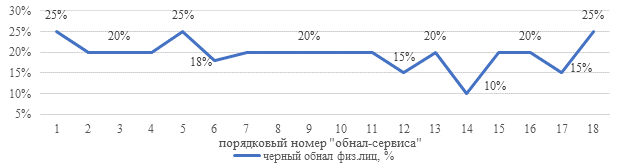

На рисунке 4 представлено распределение «тарифов» по «белому» и «черному» обналичиванию анализируемых «обнал-сервисов» по состоянию на ноябрь 2023 г. [7]

а) тарифы «белого обнала»

б) тарифы «черного обнала» для юридических лиц

в) тарифы «черного обнала» для физических лиц

г) тарифы по обналичиванию sim-карт

д) тарифы по обналичиванию электронный платежных систем (ЭПС)

Рисунок 4. Стоимость «белого» и «черного» обнала на российской теневой интернет-площадке Darkmoney по состоянию на 15 ноября 2023 г.

Источник: составлено автором по материалам исследования.

Из рисунка 4 можно сделать следующие выводы:

1) средний тариф за «белый обнал» составляет 13–15%;

2) средний тариф за «черный обнал» по картам физических лиц составляет 10–20%;

3) средний тариф за «черный обнал» по расчетным счетам юридических лиц – 30–40%;

4) средний тариф за обналичивание sim-карт – 15–25%;

5) средний тариф за обналичивание электронных платежных систем – 13–20%.

Следовательно, самая дорогая «теневая» услуга – «черный обнал» юридического лица. Необходимо подчеркнуть, что 30–40% это средняя цена «от», то есть фактически тариф может вырасти в зависимости от того, какие услуги оказывает конкретный «обнал-сервис». В анализируемой нами выборки практически все «обнал-сервисы» не дают гарантий. В данном случае речь идет о блокировке расчетного счета по 115-ФЗ. Интересно отметить, что только в отношении «белого обнала» почти все «обнал-сервисы» предоставляют гарантии. Очевидно, это связано с тем, что «организатор» стремится сохранить свою «белую» фирму, поскольку схема может работать десятки лет. Однако последнее, как указывалось ранее, требует соблюдения финансовой гигиены и контроля за соблюдением бухгалтерских и налоговых правил.

Немного иная ситуация с «обналом» дебетовых карт физических лиц, средняя стоимость услуг по которым составляет 10–20% в анализируемой нами выборке. Некоторые «обнал-сервисы» предоставляют услугу по выводу заблокированных средств за 20–30% [2, с. 12], но и в этом случае абсолютная гарантия не дается. При этом процент за вывод заблокированных денежных средств, как правило, получает «дроповод».

Из анализа сектора «черного обнала» можно сделать вывод, что он самый рентабельный (высокодоходный) для «исполнителя» на теневом рынке. Это связано с высокими рисками. Во-первых, деньги, перечисляемые между юридическими лицами и индивидуальными предпринимателями, попадают в видимость системы АСК НДС. Во-вторых, «черный обнал» осуществляется в отношении, как правило, или бюджетных денежных средств, или украденных мошенническим способом (например, злоумышленником получен доступ к расчетному счету юридического лица). Следовательно, такие деньги должны быть обналичены быстро, пока не заблокируют банковские счета по 115-ФЗ, требованиям налоговых служб или решению суда. В этой ситуации «подставные» счета юридических или физических лиц рассматриваются как одноразовый «материал» с точки зрения «обнал-сервисов» и «дроповодов».

В рамках данной работы стоимость покупки «материала» для «черного» и «белого» обналичивания не анализируется, при этом указанная услуга также является ключевой на теневом рынке финансовых услуг. В качестве «материала» выступают:

– дебетовые карты физических лиц (например, по данным «Сбера», в марте 2021 г. стоимость их карт составляла от 9–18 тыс. в зависимости от вида карты; в ноябре 2022 г. цена выросла до 12–100 тыс. р. [2, с. 10]);

– подставные юридические лица и индивидуальные предприниматели с доступом к расчетному счету и др.

В будущих исследованиях интересно сравнить динамику роста цен на дебетовые карты физических лиц в 2023 г. в сравнении с данными отчета «Сбера».

Низкая стоимость «черного обнала» физических лиц относительно юридических объясняется следующими факторами:

– дебетовые карты можно выпускать на «дропов» в большом количестве (по данным «Сбера» среднее количество дебетовых карт, выпускаемых на одного «дропа», составляет 23 шт. [2, с. 13]) в разных банках из-за отсутствия платформы «Знай своего клиента» (если один банк «заблокирует» физическое лицо, он без каких-либо ограничений сможет пойти в другое кредитное учреждение и открыть новый банковский счет);

– при блокировке счета физического лица денежные средства можно получить путем закрытия счета в банке (за что «дроповод» берет повышенный процент);

– отсутствие уголовного наказания за «продажу» личных дебетовых карт третьим лицам;

– жизненный цикл дебетовой «дроп-карты» может достигать до двух лет [2, с. 12].

По мнению специалистов «Сбера», бороться с «черным обналом» можно с помощью реализации следующих мероприятий [2, с. 31]:

1) социальное направление: проведение профилактической и просветительской работы среди молодежи;

2) технологические направление: совершенствование антифрод-систем;

3) законодательное: введение ответственности за продажу и передачу банковских карт третьим лицам.

Реализация указанных мероприятий может сделать «черный обнал» нерентабельным [2, с. 31], в связи с чем злоумышленники перестанут пользоваться услугами незаконного обналичивания.

Однако это справедливо в отношении «черного обнала». Если говорить о «белом обналичивании», то здесь ситуация немного другая.

В настоящее время средняя стоимость «белого обнала» составляет 13–15%, что существенно превышает тарифы 2000–2010-х гг., когда они достигали 1–3%. Это привело к тому, что фактически «доля» (прибыль) исполнителя от незаконного оборота выросла. В связи с этим обналичивание денежных средств осуществляется в отношении не всей части финансового потока. Более того, соблюдение на практике «финансовой гигиены» делает «белого обнальщика» не отличимым от других экономических субъектов, которые соблюдают российское законодательство. Другими словами, риски при «белом обнале» стремятся к нулю. В свою очередь, в ценообразование услуги включается сумма двух составляющих: налог и процент (прибыль) исполнителя.

При «черном обнале», очевидно, речь об уплате налогов не идет вовсе, поэтому в начале мы сразу сделали акцент на том, что финансовый поток продолжает оставаться незаконным во всей цепочке движения денежных средств. При «белом обнале», наоборот, в «тариф» включается стоимость налога. Отсюда нетрудно посчитать, что при использовании, например, упрощенной системы налогообложения с налоговой базой «Доходы» (6% [8], для упрощения мы также предполагаем, что в рамках «белого обнала» используется индивидуальный предприниматель, а все страховые взносы списываются против налога в качестве вычета) экономическая выгода составляет 7–9% от суммы фиктивной сделки.

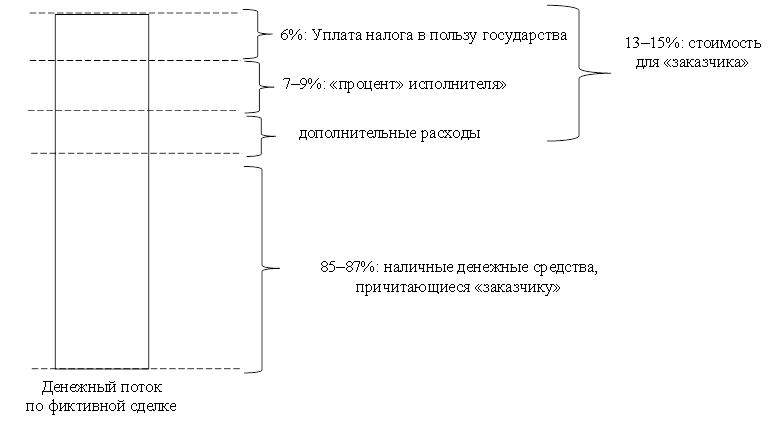

На рисунке 5 представлено распределение финансового потока от «белого» обнала без учета НДС [9].

Рисунок 5. Распределение финансового (денежного) потока при «белом обналичивании»

Источник: составлено автором по материалам исследования.

На практике «исполнители» могут получить полную выгоду от 13–15% и выше за счет реализации схем, связанных с «белым отмыванием» денежных средств.

Как мы указывали ранее, ключевая проблема состоит в том, чем сильнее государство борется с «белым обналом», тем сложнее его будет отследить и тем больше вреда будет нанесено экономике. Это связано с тем, что «исполнитель» ничем не отличается от других экономических субъектов:

– происходит уплата налогов;

– вид деятельности по кодам ОКВЭД соответствует экономическому содержанию «фиктивной» сделки;

– присутствует оплата расходов, необходимых для функционирования юридического лица или индивидуального предпринимателя;

– отсутствует снятие наличности с расчетного счета по корпоративной карте или через кассу банка и т.д.

Следовательно, по мере дальнейшего роста «ставки» за «белый обнал» у «исполнителя» будет еще больше остаток на расчетном счете, который может быть использован для поддержания его незаконной деятельности. В конечном итоге может сложится ситуация, когда по мере ужесточения контрольных процедур под «удар» будут попадать законопослушные экономические субъекты, что уже происходит на практике в сфере малого и среднего бизнеса.

Как видно из рисунка 5, на стоимость услуги «белого обнала» влияют следующие компоненты:

– ставка по налогу;

– «процент исполнителя»;

– дополнительные расходы.

«Процент» исполнителя зависит от уровня риска, а последний определяется такими факторами, как:

– уровень налоговых надзорных процедур;

– уровень финансового мониторинга со стороны банков;

– уровень надзорных процедур со стороны правоохранительных органов;

– срочность «обналичивания» и др.

В дополнительные расходы могут включаться: стоимость обслуживания банка, тарифы для дебетовой карты физического лица и т.д. Ввиду того, что такие затраты, как правило, несущественны [10] по отношению к прибыли «исполнителя», мы их опускаем.

Указанные факторы в рамках данной работы подробно не рассматриваются. Но следует понимать, что они закладываются в стоимость «процента» исполнителя. Следовательно, 7–9%, определенные в данной работе, говорят о низком уровне риска для услуги «белого обналичивания».

Если государство будет влиять на конечную стоимость «белого обналичивания», то внешне финансовый поток по фиктивным сделкам будет выглядеть более «законным». Это логично, поскольку:

1) «исполнитель» будет продолжать платить 6% налога по упрощенной системе;

2) оставлять себе больше «прибыли» за счет роста процента из-за изменений уровня рисков, указанных выше;

3) соблюдать финансовую гигиену, чтобы финансовые операции внешне были экономически обоснованы.

Другими словами, «белый обнальщик» ничем не будет отличаться, например, от высокооплачиваемого программиста, блогера, которые зарабатывают 200–1000 тыс. руб. в месяц, а деньги получают на личный счет индивидуального предпринимателя.

Исходя из этого, мы считаем, что бороться с «белым обналичиваем» необходимо иным способом, отличным от «черного обнала».

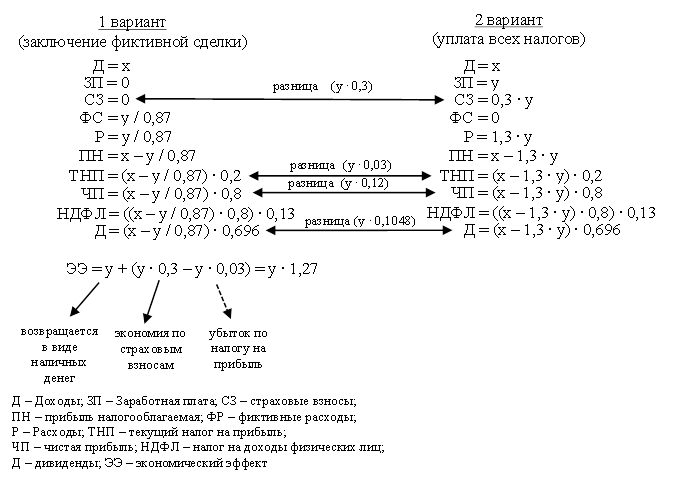

Так как основная цель «белого обнала» состоит в уклонении от уплаты налогов, следует выделить «незаконные» налоговые эффекты, определяющие рентабельность указанной услуги. Можно выделить два основных налоговых эффекта:

– экономия на «зарплатных налогах» (рис. 6);

– экономия на налоге на прибыль и НДФЛ с дивидендов (рис. 7).

Рисунок 6. Расчет экономического эффекта от «белого обналичивания»

(в целях выплаты «черной» заработной платы)

Источник: составлено автором по материалам исследования.

На рисунке 6 представлены расчеты экономического эффекта. В качестве базы сравнения была выбрана заработная плата (y), от которой зависят остальные вычисления. Для упрощения предполагается, что организации необходимо заплатить y руб. сотрудникам, что приведет к необходимости начислить страховые взносы (30%) [11]. Стоимость «белого обналичивания» составляет 13%. Следовательно, чтобы получить y руб., фирме нужно заплатить «обнал-сервису» (y / 0,87) р. В связи с этим возникают следующие эффекты:

– юридическое лицо экономит страховые взносы в полном объеме (30% от y р.), но теряет 3% по налогу на прибыль от y р.: общий налоговый эффект равен 27% от суммы заработной платы (y);

– организация получает наличные денежные средства в размере y р., которые затем передаются сотрудникам.

Выделим некоторые особенности. Убыток по налогу на прибыль в размере 3% от y р. возникает по причине превышения расходов (2 варианта) над расходами (1 варианта) из рисунка 6, поскольку в фиктивной сделке учтен только процент «обнал-сервису», который частично списывается против налогооблагаемой прибыли. Другими словами, фирма «незаконно» экономит 30% от y р., но при обычных условиях они были бы списаны в качестве расходов в размере 30% от y р., умноженные на 20% (в итоге 6% от y р.). В данном примере видно, что организация теряет всего 3% от y р.

Дискуссионным является вопрос, в отношении чего рассчитывать «экономию» от реализации «незаконной» налоговой оптимизации. Можно предположить, что экономический субъект мог «по закону» обналичить деньги, не отразив «белую» заработную плату. Тогда альтернативой является «2 вариант» из рисунка 7. Здесь очевидно и без расчетов, что в таком случае фирма сначала потеряет 30,4% от прибыли до налогообложения (20% налога на прибыль и 13% НДФЛ). Чтобы получить y р. наличных денег, фирме нужно сгенерировать (y / 0,696) р. налогооблагаемой прибыли и заплатить с нее налогов в размере ((y / 0,696) x 0,304) р. с учетом НДФЛ. Следовательно, налоги составят (y x 0,2116) р. В связи с тем, что при таком способе платить «обнал-сервису» не нужно, организация в том числе теряет 6% по налогу на прибыль от 30% заработной платы [12]. Следовательно, экономический эффект будет равен (30% – 6% – 21,16% = 2,84%), если фирма «по закону» обналичит денежные средства и выплатит заработную плату в «черную». Как видно, выгода крайне низкая. Поэтому неудивительно, что организации предъявляют высокий спрос на услугу «белого обнала».

Дополнительно отметим, что разницы, указанные на рисунке 6, показывают влияние на финансовое положение организации (с бухгалтерской точки зрения) между 1 вариантом (заключение фиктивной сделки) и 2 вариантом (организация платит все налоги по закону).

Таким образом, фирма получает 27% экономических выгод от «черной» заработной платы с учетом расходов на «белое обналичивание». В свою очередь, 20% налога на прибыль компенсируется стоимостью «фиктивной» сделки в размере, равном сумме заработной платы. Часть, превышающая заработную плату (процент «обнал-сервису»), включается в расходы по налогу на прибыль.

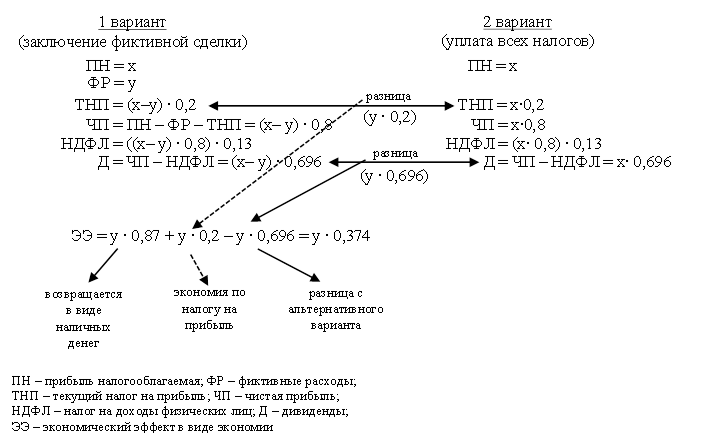

Рисунок 7 описывает ситуацию, когда цель покупки «белого обнала» состоит в том, чтобы получить наличные денежные средства на прочие нужды:

– личный доход предпринимателя;

– формирование «черной кассы» для предпринимательских нужд (приобретение за наличные деньги со скидкой материалов, товаров у других экономических субъектов в рамках одного теневого оборота);

– вывод активов на преступные цели (коррупционные, финансирование терроризма и т.д.).

Рисунок 7. Расчет экономического эффекта от «белого обналичивания» (в прочих целях)

Источник: составлено автором по материалам исследования.

Налоговый эффект рассчитывается в отношении экономии на налоге на прибыль и НДФЛ с дивидендов. Так, налоговая нагрузка без «фиктивной» сделки составляет 30,40% (единица минус 80%, умноженные на 87%) [13]. На практике организации «подгоняют» налогооблагаемую прибыль под среднеотраслевую (региональную) рентабельность путем заключения «фиктивной» сделки на разницу с фактической прибылью по данным налогового учета. Следовательно, юридическое лицо экономит 20% налога на прибыль без необходимости платить НДФЛ с дивидендов, поскольку они «переводятся» в наличные деньги за 13–15%. Другими словами, если взять ставку за «белый обнал» 13%, то это полностью компенсирует НДФЛ. В этом случае:

1) государство всегда теряет 30,40% [14] от налогооблагаемой прибыли;

2) юридическое лицо платит 13–15% «обнал-сервису» и получает 18–20% незаконной налоговой экономии по налогу на прибыль;

3) конечный экономический эффект равен (35,4–37,4%, который складывается из 20% экономии налога на прибыль плюс разница между 85–87% от фиктивной сделки с учетом платы за «обнал» (13–15%) и 69,6% от налогооблагаемой прибыли, если бы организация платила налог на прибыль и НДФЛ с дивидендов в соответствии с законом).

Как видно, эффект от заключения фиктивной сделки выгоднее, чем выплата «черной» заработной платы. Это связано с тем, что с экономической точки зрения, легальное начисление заработной платы может снизить налог на прибыль на 26% (20% непосредственно от заработной платы и 6% от страховых взносов как произведение 30% и 20%). Другими словами, фирма в рассматриваемом варианте «занижает» налогооблагаемую базу по налогу на прибыль, в связи с чем получает дополнительный налоговый эффект.

На практике организация может совмещать два рассмотренных направления:

– покупать «белый обнал» для выплаты заработной платы: и получить 27% экономии от «черной» заработной платы;

– покупать «белый обнал» для снижения налогооблагаемой прибыли до среднеотраслевой: и получить 35,4–37,4% экономии от стоимости фиктивной сделки.

Сочетание этих двух «незаконных» эффектов в данной работе не рассматривается.

Исходя из рисунка 7 можно сделать вывод, что на теневом рынке «белый» обнал будет существовать, пока экономической эффект в размере 37,4% не дойдет до нуля.

Если сегодня стоимость «услуги» составляет 13–15% (соответствующий эффект равен 35,4–37,4%), то если она вырастет, например, до 25%, фирма будет получать выгоду в размере 25,4% от стоимости фиктивной сделки.

Ключевая проблема в этом случае состоит в том, что по мере роста «тарифа» за услугу «белого обнала» государство, напротив, теряет возможность отслеживать «транзитные» фирмы и «исполнителей», поскольку их «долг» «перед заказчиками» уменьшается, а личная прибыль растет. Это в том числе говорит о том, что фирмам выгоднее «переплачивать» «обнал-сервисам». В связи с этим мы выдвигаем следующую гипотезу:

H: по мере роста стоимости «белого обналичивания» отслеживаемость фиктивных операций юридических лиц и индивидуальных предпринимателей со стороны государства снизится.

Подтверждение этой гипотезы требует проведения эмпирических исследований. Однако, как показывает анализ российского теневого рынка в области «белого обналичивания», «организаторы» приспособились к ограничениям ЦБ РФ и надзору, со стороны ФНС. Фирмы обходят их требования путем:

– соблюдения финансовой гиены, «маскируя» свою деятельность под внешне законную;

– включения в финансовую цепочку схемы с «белым» отмыванием денежных средств.

В будущих работах мы планируем рассмотреть «белое» отмывание и определить его роль в «белом» обналичивании. Изучение экономического содержания указанных «незаконных» услуг позволит разработать механизм их эффективного выявления на практике.

Заключение

Установлено, что цель уклонения от уплаты налога свойственна «белому обналичиванию». В свою очередь, услуга «черного» обналичивания используется мошенниками, которые получили доступ к денежным средствам физических лиц, организаций или индивидуальных предпринимателей, следовательно, в этом случае цель – получить финансовые средства в любой форме (наличность, криптовалюта, на электронный кошелек и т.д.). При этом они будут продолжать оставаться «незаконными». При «белом обнале», если «исполнитель» соблюдает финансовую гигиену, вся цепочка движения денежных средств соответствует «форме» закона.

В ходе анализа российской теневой интернет-площадки Darkmoney по состоянию на 15 ноября 2023 г. были определены тарифы за услуги «незаконного» обналичивания. Среди всех «обнал-сервисов» только 11% специализируются на «белом» обналичивании, что связано со спецификой услуги: необходима «относительная» деанонимизация и знания в области российского законодательства (бухгалтерского, налогового, 115-ФЗ и отдельных методических рекомендаций ЦБ РФ). Остальная часть в размере 89% анализируемой выборки специализируется на «черном» обналичивании» (вывод денежных средств с sim-карт, электронных платежных систем, расчетных счетов организаций и банковских счетов физических лиц).

В связи с тем, что рыночная стоимость «белого обналичивания» в среднем составляет 13–15%, был сделан вывод, что данной «незаконной» услуге характерны низкие риски обнаружения со стороны государства и служб финансового мониторинга.

«Черный обнал», напротив, в отношении юридических лиц имеет среднюю стоимость от 30% до 40%, что говорит о высоких рисках. При выводе средств существует вероятность получить «блок» со стороны кредитного учреждения в соответствии со 115-ФЗ, и такие средства крайне сложно вывести («обнал-сервисы» не дают под них гарантии).

Немного иная ситуация с «черным» обналом физических лиц, стоимость такой услуги – 15–20% (или 20–30% с гарантиями от «блока» по 115-ФЗ). Низкая стоимость в обоих случаях обусловлена отсутствием системы «Знай своего клиента» для физических лиц: заблокированный счет закрывается «дропом», а денежные средства выдаются клиенту банка. При этом физическое лицо может без проблем открыть новый счет в другом кредитном учреждении.

В работе определены два направления использования организацией услуги «белого обнала»: для выплаты «черной» заработной платы и на «прочие» цели. В первом случае выгода составляет 27% от размера заработной платы; во втором – 37,4% при тарифе 13% за теневую услугу.

Отдельно поднимается проблема того, что при росте стоимости услуги за «белый» обнал финансовый поток экономических субъектов будет более соответствовать «форме» и «содержанию» законных операций, в связи с чем государству будет труднее его обнаружить. Данная гипотеза выдвигается, но не доказывается в рамках исследования.

В будущих работах планируется рассмотреть сущность «белого» и «черного» отмывания, а также взаимоувязать их с услугами обналичивания, поскольку они используются участниками теневого рынка, как правило, в связке. Изучение таких особенностей позволит разработать механизм выявления сомнительных операций и повысить эффективность финансового мониторинга за ними.

[1] Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 г. № 115-ФЗ.

[2] Без оформления кассовых чеков через ККТ, договоров, подписания актов и другой бухгалтерской документации.

[3] Письмо Банка России от 31 декабря 2014 г. № 236-Т «О повышении внимания кредитных организаций к отдельным операциям клиентов».

[4] Методические рекомендации Банка России от 21 июля 2017 г. № 19-МР «О повышении внимания кредитных организаций к операциям клиентов – юридических лиц и индивидуальных предпринимателей, получающих наличные денежные средства с использованием корпоративных карт».

[5] См. ссылку в работе [2, с. 19]. В данной работе прямую ссылку мы не оставляем, ввиду того, что информация сайта запрещена к распространению, см. https://mos-gorsud.ru/rs/simonovskij/cases/docs/content/7d8cc604-0d00-494b-bfab-7354bcc89d27.

[6] См. Методические рекомендации Банка России от 21 июля 2017 г. № 19-МР.

[7] Мы специально не показываем названия «обнал-сервисов», поэтому данные представляем в виде графиков.

[8] Пониженная (льготная) ставка в размере 1% в рамках данной работы не рассматривается.

[9] Сделки с НДС, как правило, заключаются в рамках «белого отмывания» денежных средств, поэтому в данной работе такую особенность мы подробно не рассматриваем.

[10] Например, многие банки предлагают бесплатные тарифы при соблюдении определенных условий; подписки для дебетовых карт физических лиц также не являются обременяющими. Так, по данным «Сбера», в 2022 г. средний оборот по счетам «дропов» составлял 10 млн руб. в год. Если экстраполировать эту сумму на «белый обнал» и умножить на 7–9%, получим, что прибыль «исполнителя» может достигать 700–900 тыс. руб. в год. В 2023 г. стоимость пакета услуги «СберПрайм+» была 3990 р., что составляет 0,57% от 700 тыс. руб., в связи с чем такие расходы мы опускаем.

[11] НДФЛ с заработной платы мы опускаем в качестве упрощения

[12] ранее часть стоимости фиктивной сделки в размере «платы» «обнал-сервису» списывалась против налога на прибыль, в связи с чем на рисунке 6 видно, что убыток по налогу на прибыль составляет 3% вместо 6%.

[13] В данном случае прибыль до налогообложения освобождается от налога в 20%, потом чистая прибыль освобождается от 13%, если бы далее она «обналичивалась» за счет дивидендов.

[14] В данном случаем мы опускаем из внимания тот факт, что «исполнитель» уплачивает, например, упрощенный налог по ставке 6% в пользу государства.

Источники:

2. Анализ системы вывода денежных средств, похищенных у граждан РФ. Проблемы и меры. Sber Cyber Security. – 31 с. [Электронный ресурс]. URL: https://www.sberbank.ru//common/img/uploaded/kibrary/investigations/drops.pdf (дата обращения: 17.11.2023).

3. Дульская Е.Г. Использование специальных знаний для выявления незаконного обналичивания денежных средств как способа вывода активов // Вестник Университета имени О.Е. Кутафина. – 2018. – № 7. – c. 169–177. – doi: 10.17803/2311-5998.2018.47.7.169-177.

4. Лозовский Д.Н. Некоторые аспекты расследования незаконного обналичивания денежных средств // Юридический вестник Кубанского государственного университета. – 2020. – № 2. – c. 81–85.

5. Введенский А.Ю. Незаконное обналичивание денежных средств как угроза экономическому росту и проблема уголовно-правовой квалификации // Вестник Белгородского юридического института МВД России. – 2023. – № 1. – c. 32–35.

6. Соловьев И.Н. О некоторых мерах противодействия обналичиванию денежных средств // Налоговая политика и практика. – 2011. – № 3. – c. 10–15.

7. Изутина С.В. Обналичивание денежных средств через ИП: особенности и последствия // Экономика. Право. Общество. – 2018. – № 3. – c. 122–129.

8. Зимовец А.В., Синиченко О.А., Ханина А.В., Козлов Д.Т. Легализация доходов, полученных преступным путем: обзор типовых схем и анализ тенденций // Теневая экономика. – 2023. – № 3. – c. 277–296. – doi: 10.18334/tek.7.3.119144.

9. Крестовский И.А. Противодействие легализации преступных доходов путём пресечения сомнительных операций по обналичиванию денежных средств // Путеводитель предпринимателя. – 2017. – № 35. – c. 199–204.

10. Радюкова Я.Ю., Беспалов М.В., Сутягин В.Ю. Анализ схем проведения сомнительных операций и методы борьбы с ними // Известия Санкт-Петербургского государственного экономического университета. – 2018. – № 6. – c. 77–81.

Страница обновлена: 05.01.2026 в 16:06:43

Download PDF | Downloads: 119

Black and white encashment as illegal forms of cash withdrawal in the Russian shadow market

Aksentyev A.A.Journal paper

Shadow Economy

Volume 7, Number 4 (October-December 2023)

Abstract:

The author identifies two types of illegal cash withdrawals: black and white encashment. With white encashment, tax evasion occurs; in turn, the money chain continues to comply with the form of the law. With black encashment, the goal is to withdraw assets in any form of money (usually cash or cryptocurrency), but the withdrawn funds remain criminal. In order to determine the cost of services for illegal cashing, the shadow Internet platform Darkmoney was analyzed. In the course of the study, the factors determining the specifics of the white encashment service were analyzed. Its risks and profitability are characterized. The following author's hypothesis is presented: the cost of the white encashment service increases, the state's ability to identify suspicious transactions decreases. The study of the economic characteristics of the simultaneous use of money laundering and encashment services by participants in the shadow market can be considered a promising area for future research.

Keywords: encashment, black encashment, white encashment, shadow economy, money laundering

JEL-classification: E26, J46, O17

References:

Dulskaya E.G. (2018). Ispolzovanie spetsialnyh znaniy dlya vyyavleniya nezakonnogo obnalichivaniya denezhnyh sredstv kak sposoba vyvoda aktivov [Use of special knowledge to identify illegal cashing out of funds as a way to withdraw assets]. Vestnik Universiteta imeni O.E. Kutafina. (7). 169–177. (in Russian). doi: 10.17803/2311-5998.2018.47.7.169-177.

Izutina S.V. (2018). Obnalichivanie denezhnyh sredstv cherez IP: osobennosti i posledstviya [Cashing funds through individual entrepreneur: features and consequences]. Ekonomika. Pravo. Obschestvo. (3). 122–129. (in Russian).

Krestovskiy I.A. (2017). Protivodeystvie legalizatsii prestupnyh dokhodov putyom presecheniya somnitelnyh operatsiy po obnalichivaniyu denezhnyh sredstv [Combating money laundering by preventing doubtful operations on withdrawal of cash]. Business Guide. (35). 199–204. (in Russian).

Lozovskiy D.N. (2020). Nekotorye aspekty rassledovaniya nezakonnogo obnalichivaniya denezhnyh sredstv [Some aspects of the investigation of illegal cash withdrawal]. Yuridicheskiy vestnik Kubanskogo gosudarstvennogo universiteta. (2). 81–85. (in Russian).

Mamaev M. (2006). Obnalichivanie denezhnyh sredstv: ugolovno-pravovaya otsenka [Cash withdrawal: criminal law assessment]. Zakonnost. (3). 38–40. (in Russian).

Radyukova Ya.Yu., Bespalov M.V., Sutyagin V.Yu. (2018). Analiz skhem provedeniya somnitelnyh operatsiy i metody borby s nimi [Analysis of schemes for conducting doubtful operations and methods of combating them]. Bulletin of the Saint Petersburg State University of Economics. (6). 77–81. (in Russian).

Solovev I.N. (2011). O nekotoryh merakh protivodeystviya obnalichivaniyu denezhnyh sredstv [About some measures to counteract cash withdrawal]. Nalogovaya politika i praktika. (3). 10–15. (in Russian).

Vvedenskiy A.Yu. (2023). Nezakonnoe obnalichivanie denezhnyh sredstv kak ugroza ekonomicheskomu rostu i problema ugolovno-pravovoy kvalifikatsii [Unlawful cashing out as the threat to economic growth and the problem of criminal offence characterization]. Vestnik Belgorodskogo yuridicheskogo instituta MVD Rossii. (1). 32–35. (in Russian).

Zimovets A.V., Sinichenko O.A., Khanina A.V., Kozlov D.T. (2023). Legalizatsiya dokhodov, poluchennyh prestupnym putem: obzor tipovyh skhem i analiz tendentsiy [Money laundering: typical schemes and trends]. Shadow Economy. 3 (3). 277–296. (in Russian). doi: 10.18334/tek.7.3.119144.