Внедрение цифрового рубля в России: перспективы применения в электронной коммерции и борьбы с теневой экономикой

Городнова Н.В.1![]() , Руденко К.С.1

, Руденко К.С.1

1 Уральский федеральный университет им. первого Президента России Б.Н. Ельцина, ,

Скачать PDF | Загрузок: 106

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 8, Номер 1 (Январь-март 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67925097

Аннотация:

Резкое сокращение объёмов наличности, особенно в период пандемии новой коронавирусной инфекции, развитие цифровых технологий, стремительный рост применения безналичных денежных, а также появление различных видов криптовалюты, применяемых в теневой экономике в целях отмывания незаконных средств переместил фокус государственного регулирования в банковский сектор. В мировой практике с внедрением новых финансовых технологий цифровой валюты государством осуществляется борьба с терроризмом, наркодиллерами, онлайн-казино и пр. Перед российским государством встала проблема контроля денежного обращения на национальном уровне и защиты монетарного суверенитета, особенно в условиях антироссийских санкций. Всё выше сказанное подтверждает актуальность выбранной темы.

Научный результат исследования состоит в развитии понятий цифрового рубля и электронной коммерции; в выявлении специфики, сходства и отличий цифрового рубля, безналичных электронных денег и криптовалюты; моделировании оценки рисков функционирования российских компаний с использованием цифрового сервиса; анализе и систематизации финансовых моделей электронной коммерции; разработке алгоритма работы Интернет-магазина.

Результаты исследования могут быть полезными специалистам валютно-финансовой сферы, экспертам по проблемам экономических и технологических аспектов цифровой трансформации российской экономики, а также государственным органам власти, реализующим национальные проекты по цифровизации.

Ключевые слова: цифровая экономика, финансовые технологии, цифровой рубль, Центральный банк России, криптовалюты, электронная коммерция, маркетплейс, онлайн-банкинг, теневая экономика, коррупция

JEL-классификация: G21, L81, E26, J46, O17

Введение

Актуальность темы исследования. Во всём мире наблюдается резкое сокращение массы наличных денег. В частности, в США с 2016 года доля применения наличности сократилась с 31 до 16 % [1]. Особенно резкое падение спроса на наличность отмечается в 2020 году, в пандемию новой коронавирусной инфекции в связи с опасениями передачи вируса через банковские купюры. Кроме того, увеличилась популярность различных маркетплейсов с возможностью применения механизмов электронной коммерции, а также возрос объём доставок, которые работают, преимущественно, на безналичном расчёте.

В России наблюдается схожие тенденции. К примеру, в 2022 году только в 20 % сделок применялись банковские купюры [2]. Стремительный рост применения безналичных денежных средств переместил фокус внимания государства в зону ответственности коммерческих банков. Отметим, что в условиях рыночной экономики денежная масса создается, по большей части, непосредственно самой банковской системой. При этом запуск в оборот так называемой денежной базы осуществляется государством в виде казначейских билетов Банка России, которая, благодаря деятельности коммерческих банков, прирастает безналичными денежными средствами, формируя, таким образом, общую денежную массу. Рост интереса к электронной коммерции, электронным системам и средствам платежа приводит к тому, что возникает тенденция увеличения объёмов безналичных денежных средств, создаваемых коммерческими банками, но не государством. Таким образом, рынок сам определяет объёмы денежной массы, государство может выступать в качестве регулятора финансовой системы.

В мировой практике с развитием финансовых технологий государством осуществляется борьба с терроризмом, наркодиллерами и онлайн-казино. При этом рынок наводнён разнообразными денежными суррогатами и криптовалютами, возникновение которых осуществлялось без участия национальных банковских систем, иными словами, вне контроля центральных банков. Летом 2019 года запрещённая в России социальная сеть с числом пользователей в 3 млрд человек [3] опубликовала намерение создания собственной валюты, которая могла бы стать платёжным средством для миллиардов пользователей данной соцсети. К указанной идее присоединились крупные компании, предполагалось, что курс валюты будет определяться на основе курса СДР (валютной корзины, включающей доллар США, евро, йену и фунт стерлингов). В итоге в результате банковской кризиса весной 2023 года идея не получила дальнейшего развития. При этом не последнюю роль сыграло государство с его полным запретом применения такой валюты на территории Еврозоны в связи с возникновением риска потери многими странами финансового суверенитета. При этом число различных криптовалют в мире колоссально увеличилось. Так, к началу 2023 году их насчитывалось свыше 9 700 видов [4].

Учитывая неоспоримые преимущества криптовалюты по сравнению с безналичными (электронными) деньгами, а также рост разнообразия форм выпуска и специфики видов криптовалюты, перед государствами встала проблема защиты монетарного суверенитета и контроля денежного обращения на национальном уровне. Всё вышеуказанное подчёркивает актуальность выбранной темы.

Объектом исследования являются общественные отношения, связанные с развитием финансовых технологий и внедрением цифрового рубля.

Предметом исследования является специфика третьей формы денег – цифрового рубля, а также возможности противодействия теневому сектору российской экономики.

Цель исследования заключается в оценке перспектив использования цифрового рубля, в том числе, в электронной коммерции РФ, а также ожидаемых позитивных последствий сокращения теневого сектора российской экономики.

Научный результат исследования состоит в развитии понятий цифрового рубля и электронной коммерции; в выявлении специфики, сходства и отличий цифрового рубля, безналичных электронных денег и криптовалюты; моделировании оценки рисков функционирования российских компаний с использованием цифрового сервиса; анализе и систематизации финансовых моделей электронной коммерции; разработке алгоритма работы Интернет-магазина.

Основные исследовательские гипотезы: 1) внедрение цифрового рубля будет способствовать сокращению объёмов теневой экономики России и борьбе с коррупцией; 2) цифровой рубль центрального банка в перспективе может быть широко применён, как средство платежа, в электронной коммерции РФ при условии развития соответствующих положений и новелл цифрового законодательства, а также внедрения прозрачных механизмов стимулирования потребителей.

Сделан вывод, что дальнейшее развитие и совершенствование российского законодательства в сфере цифровых технологий, успешное тестирование в 2024 году и последующее внедрение цифрового рубля в период 2025-2026 годов окажут позитивное влияние на сокращение теневого сектора российской экономики, а также более широкое применение новых финансовых инструментов в электронной коммерции.

Основная часть. Тестирование цифрового рубля Центрального банка России

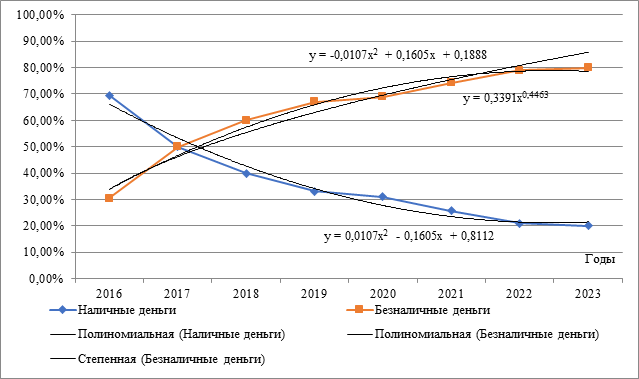

По данным Банка России на 1 октября 2023 года объём наличных российских денег составил около 18,5 трлн руб., объёмы денег в безналичной форме составили 74 трлн руб., т.е. в 4 раза больше [5]. На рисунке 1 представлена динамика изменения доли безналичных денежных средств в торговом обороте РФ по годам.

Рисунок 1 – Динамика изменения доли безналичных расчётов в торговом балансе РФ, в %

Источник: построено авторами по: Безналичные платежи в России. – Электронный ресурс]. – Режим доступа: https://www.tadviser.ru/index.php/Статья:Безналичные_платежи_в_России (дата обращения 06.02.2024)

Следует отметить, что по мере увеличения доли безналичных денег влияние Банка России на процесс создания и обращения денег заметно снижается. В этой связи введение цифровых валют центральных банков (ЦВЦБ), включая и цифрового рубля, повышает вовлечённость Банка России в процесс выпуска и обращения денег. С 2021 года введено требование предоставление информации ЦБ со стороны коммерческих банков по переводам между физическими лицами [6]. Таким образом, государство усиливает контроль финансовой системы с помощью новых технологий.

Управление финансовым сектором со стороны государства является важнейшим инструментом регулирования рынка. Президентом РФ 24 июля 2023 года был подписан федеральный закон 340-ФЗ [7]. Данный правовой акт в России принято называть законом о цифровом рубле. Однако как таковая название нормативно-правовой базы, связанного с внедрением цифрового рубля, отсутствует. Осуществляется введение изменений и дополнений в несколько статей действующего Гражданского Кодекса РФ по введению в оборот новой, третьей, формы национальной российской валюты – цифрового рубля. С 15 августа 2023 года началось тестирование платформы цифрового рубля, которое должно продлиться до 2025 года [8]. На начальном этапе в пилотном проекте участвуют свыше 600 физических лиц и 13 банков [9]. В текущем 2024 году к проекту должны присоединиться ещё 17 кредитных организаций и несколько тысяч физических лиц – клиентов коммерческих банков [10].

3 августа 2023 года Банком России было принято Положение «О платформе цифрового рубля» № 820-П [11], которое определяет требования к участникам и пользователям платформы цифрового рубля, порядок предоставления доступа, виды операций, порядок осуществления контроля и пр. К началу 2024 году в реестре операторов обмена цифровыми активами Банком России зарегистрировано 10 компаний [12].

С введением цифрового рубля другие формы денег не отменяются. По сути, цифровой рубль – это равноправный аналог наличных денежных средств в РФ, а также денег на банковском счёте в коммерческом банке. С технической точки зрения, цифровой рубль – это уникальный цифровой код, хранящийся в электронном кошельке на цифровой платформе регулятора.

По замыслу Банка России, указанные три формы денег будут взаимозаменяемы: при обналичивании цифрового рубля, его необходимо будет перевести сначала в безналичную форму, а затем получить наличные средства в банкомате. Предполагается, что на цифровой рубль, как и на наличные или безналичные электронные деньги, в дальнейшем можно будет приобретать товары и иностранную валюту. Цифровой рубль будет эмитироваться Банком России, как и наличные банкноты, а транзакции и переводы будут обрабатываться коммерческими банками по аналогии с безналичными электронными платежами. Специфические особенности, сходные черты и отличия цифрового рубля, безналичных денежных средств и криптовалюты представлены в таблице 1.

Таблица 1 – Специфика, сходство и отличия цифрового рубля, безналичных электронных денег и криптовалюты

|

Специфика,

сходные черты и отличительные особенности

| ||

|

Цифровой

рубль

|

Безналичные

денежные средства

|

Криптовалюты

|

|

Возможность

оплаты без подключения к сети Интернет с последующим обновлением данных

|

Необходимость

наличия Интернета, что затрудняет применение онлайн-банкинга в отдаленных

районах или чрезвычайных ситуациях

| |

|

Отсутствие

механизма начисления процентов

|

Начисление

процентов на остаток или процентов по депозитам

| |

|

Хранение на

специальной платформе регулятора (ЦБ) и под его контролем в специальных

электронных кошельках

|

Лишение

коммерческих банков бесплатных денег на текущих счетах, к примеру, счетах зарплатных

банковских карт (25% всех привлеченных ресурсов)

|

Принципы

устройства системы могут быть слишком централизованы, концентрация огромного

количества персональных данных

|

|

Ответственность

за цифровые рубли несет регулятор, но не коммерческие банки

|

Возможность

применения для оплаты товаров и услуг

|

Возможность

проведения анонимных платежей

|

|

Комиссия по

операциям с цифровым рублём не превысит 0,3%, что ниже, чем в системе быстрых

платежей

|

Лишение

коммерческих банков комиссионного дохода

|

Запрет на

широкое использование как средства платежа

|

|

Отказ от

оплаты эквайринга

|

Наличие

эквайринга

| |

|

Уникальный

цифровой код – ключевое отличие

|

Взаимозаменяемые

денежные единицы

|

Схожесть

применения технологии распределённых реестров – блокчейн

|

|

Высокий

уровень безопасности за счет организации системы коммерческими банками

|

Хранение на

клиентских счетах, контроль со стороны ФНС

|

Применение

блокчейна – повышением надёжности и автономности

|

|

ЦБ

осуществляет учёт и хранение, это обязательства Центрального банка, т.е.

государства

|

Учет,

перемещение и хранение осуществляется с подтверждением нескольких

пользователей

| |

|

Централизация

эмиссии, под полным контролем ЦБ, невозможность публичной проверки

|

Децентрализация

эмиссии, управление благодаря

алгоритмам достижения консенсуса

| |

|

Применение

цифровым рублём децентрализованных реестров и токенов (записи в цифровом

регистре)

|

Токен –

цифровое свидетельство права владения валютой

| |

|

Использование

электронной подписи

|

Без

электронной подписи

|

Использование

электронной подписи

|

|

Фиксированный

курс, равный курсу национальной валюты

|

Цена

определяется соотношением спроса и предложения

| |

|

Снижение роли

наличных денег, Возможность расчёта и хранения онлайн.

Эмиссия и хранение онлайн | ||

|

Эмиссия

цифрового рубля – исключительно Центральным банком России

|

Источник –

деятельность коммерческих банков

|

Появление

благодаря майнингу – вычислениям на миллионах компьютеров по всему миру

|

|

Маркировка и усиление

контроля финансовой системы со стороны государства

|

Невозможность

тотального контроля

| |

|

Повышение

стабильности и устойчивости национальной валюты

|

Обеспечение

стабильности и опора на золотовалютные резервы

|

Высокий

уровень волатильности – от 4 до 64 тыс. долл. за последние 5 лет

|

|

Применение

преимуществ смарт-контрактов и преимуществ блокчейна

|

Отсутствие

смарт-контрактов

|

Применение

смарт-контрактов и блокчейна

|

Основное сходство цифрового рубля и криптовалюты заключается в применении технологии блокчейна, обеспечивающей высокий уровень безопасности и мониторинга [9; 10].

В случае использования криптовалют и иных виртуальных денежных знаков возможность повлиять на их обращение у государства практически отсутствует. В этой связи в ряде стран применение криптовалюты законодательно запрещено. К примеру, в КНР в 2013 году Народный банк Китая полностью запретил проводить операции с биткоином, а также публиковать котировки и осуществлять страхование финансовых продуктов, связанных с биткоином и иными криптовалютами. С 2014 года китайские банки и платёжные системы закрыли счета веб-сайтов, осуществляющих продажу биткоинов. В большинстве стран мира криптовалюты, в целом, разрешены к обороту, преимущественно, как финансовый инструмент, в который позволяется инвестировать, принимая все риски на себя.

В России экономико-правовые природа и статус криптовалюты до сих пор однозначно не определены. Использование, как средства платежа, запрещается, при этом обналичивание криптовалют приравнивается российскими судами к отмыванию денежных средств. Однако тотального запрета на их приобретение также нет и по положениям закона 259-ФЗ с 2021 года необходимо декларировать любые цифровые активы [13]. При этом в 2022 году Банк России выступал за полный запрет криптовалют на территории РФ, поскольку биткоины часто использовались для финансирования оппозиции и неподконтрольных СМИ. Это привело к тому, что Госдумой в июле 2022 года был принят закон по запрету использования криптовалюты и цифровые финансовые активы в качестве средства платежа в России [14].

Оценка влияния цифрового рубля на теневой сектор экономики

Процесс полного запрета использования криптовалют в России пока результатов не имеет. Выявление и применение преимуществ цифровизации финансовых сферы в рамках государственных управления и контроля экономики привели к появлению нового вида валют – цифровых валют центральных банков (ЦВЦБ) [11]. Лидером данного процесса является Китай, который начал продвигать идею применения цифрового юаня. С 2021 года часть зарплат работникам крупных компаний стали выплачиваться в цифровых юанях. С 2023 года данная практика распространяется на органы муниципальной власти отдельных китайских городов. По данным Народного банка Китая, на начало 2023 года объём цифровых юаней составил около 13 млрд (около 2 млрд долл. США), к концу июня 2023 года объёмы транзакций с применением цифровой валюты центрального банка Китая составили 1,8 трлн цифровых юаней (примерно 249,33 млрд долл. США), продемонстрировав восемнадцатикратный рост по сравнению с аналогичным периодом 2022 года [15].

Преимуществами цифровой валюты являются отсутствие финансовых посредников между продавцами товаров и потребителями с мгновенным переводом цифровых денег из одного электронного кошелька в другой, минуя счета коммерческих банков. Перевод денег может осуществляться в режиме оффлайн, без доступа к сети Интернет. Это существенно повышает скорость осуществляемых трансакций и снижает затраты на проведение платежей, а также не требуется открытие банковского счёта, которого не имеет примерно 20% населения Китая. Предполагается, что системы цифрового юаня будет двухуровневой: распространение цифрового юаня между банками и платёжными системами (AliPay и WeChat Pay [16]), которые в свою очередь будут распространять цифровой юань среди юридических и физических лиц посредством систем онлайн-банкинга и цифровых приложений к смартфонам под постоянным государственным мониторингом [4].

Таким образом, Национальный банк Китая получит доступ ко всем трансакциям, в том числе, осуществляемым иностранцами, для которых цифровой юань стал доступным в феврале 2022 года во время проведения Зимней олимпиады в Пекине [17]. Это позволяет держать под контролем всех пользователей платёжных систем AliPay и WeChat Pay, на которые приходится свыше 90 % всех онлайн платежей в КНР. Около 80 % населения хранят свои денежные средства на счетах Народного банка Китая, что делает систему платежей тотально прозрачной и до введения цифрового юаня. Это позволяет государству Китая вести борьбу с «серой» зоной экономики Китая, где используются наличные расчёты. По оценкам аналитиков, в 2019 году теневой сектор экономики Китая составлял 12 трлд долл. США, что эквивалентно 86 % ВВП страны [18]. Применение цифровой валюты позволило существенно сократить долю теневого банкинга примерно на 6,5 % – до 61,3 трлн юаней (9,1 трлн долл. США) [19].

Кроме того, власти Китая возлагают большие надежды на эффективность применения цифровой валюты, как инструмента борьбы с коррупцией [1: 8], поскольку каждый выпущенный в оборот цифровой юань имеет свой идентификационный уникальный номер, что позволит наиболее эффективно распределять адресные выплаты, социальные пособия и финансовую помощь [6]. В системе цифрового юаня возможна кодировка денежных средств на конкретные целевые расходы, что делает практически невозможным реализацию систем откатов и взяток. Кроме того, внедрение цифрового юаня повысит собираемость налогов и объёмом налогооблагаемой базы, способствует борьбе с оттоком капитала, а также с обналичиванием и отмыванием денежных средств. Ожидается также повышение эффективности реализации национальной экономической политики в условиях санкционного давления, поскольку из-за рубежа невозможна блокировка цифровых активов и цифровых денег.

По оценкам экспертов, доля теневой экономики в мире в 2023 году в оценке ключевых стран составила свыше 43 % от ВВП [12]. В России сегмент теневой экономики к началу 2024 года лежит в диапазоне 30-39 % и по нашим оценкам к 2025 году практически не изменится (39,3% от ВВП [3]), поскольку наблюдается одновременное влияние ряда факторов, увеличивающих долю «серой» экономической зон. В качестве ключевого примера обозначим введение антироссийских санкций. Кроме того, в течение 2020 года сумма наличности в РФ выросла на 21,7 %, а объёмы денег на корсчетах коммерческих банков (т.е. ликвидность банков) только на 6 % [20].

Оценим уровень риска функционирования компаний в «серой» зоне и обратимся к статистике. По данным Банка России, на текущий момент накоплено данных о 7 миллионах юридических лиц и индивидуальных предпринимателей. Процесс запуска Банком России антиотмывочной платформы «Знай своего клиента» (ЗСК), так называемого антиотмывочного «светофора», привёл к экспоненциальному росту регистрации новых юридических лиц. В РФ ежедневно регистрируется свыше 1 тысячи компаний, что на 15 % выше, чем до создания указанного сервиса [21].

На основе анализа данных и полученных собственных выводов ЦБ России осуществляет оценку организаций и компаний по трём группам риска: низкий («зелёный»), средний («жёлтый») и высокий («красный»). Критериями качественной оценки риска и отнесения компании к той или иной группе риска являются характер банковских операций, информация об учредителях и аффилированных лицах, специфика деятельности бизнеса, период времени со дня открытия организации, показатели бухгалтерского баланса, количество счетов и депозитов, и пр. [22].

По состоянию на май 2023 года «зелёный» уровень риска был присвоен около 97 % юридических лиц и ИП (информация по физическим лицам Банком России не учитывается); «жёлтый» – 1,6 %; «красный» – 1,4 %, однако, это в 2 раза выше по сравнению с аналогичным периодом 2022 года [23].

По данным ФНС России, за пять месяцев 2023 года было зарегистрировано 109 тыс. новых юридических лиц и 431 тыс. ИП, что означает, что объём среднесуточного прироста составляет около 720 российских компаний, из которых 500 ежедневно Центробанк маркирует «красным» уровнем риска и относит к «красной» группе – это 69,4 % [24]. Это говорит о том, то сейчас в стране наблюдается тенденция к росту количества компаний, которые отнесены к наиболее рисковым, что, бесспорно, повлечёт за собой поиск возможностей удержаться на рынке, в том числе, за счёт осуществления деятельности в серой зоне.

На рисунке 2 представлено моделирование принципа «банковского светофора», основанного на работе платформы «Знай своего клиента» Банка России.

![]()

![]()

![]()

|

Высокий

|

Ведение

реальной деятельности, отсутствие сомнительных операций

|

Нет |

Низкий

|

«Зелёная»

97% компаний |

|

Средний

|

Выявление

подозрительных операций

|

Возможность

блокировки сомнительных операций

|

Средний

|

«Жёлтая» 1,6%

компаний

|

|

Низкий

|

Практически

полный запрет на роведение финансовых операций

|

Возможность

уплаты налогов, сборов и заработной платы

|

Высокий

|

«Красная» 1,4%

компаний

|

|

Уровень

надёжности

|

Критерии

качественной оценки риска

|

Возможность

отказа банка в проведении операции или открытии счёта

|

Уровень риска

|

Группа

компаний / доля

|

Рисунок 2 – Моделирование «банковского светофора» (платформа «Знай своего клиента»)

Источник: составлено авторами по: Реестр Центрального Банка РФ «Знай своего клиента» (Банковский светофор). – [Электронный ресурс]. – Режим доступа: https://zachestnyibiznes.ru/lp/risk_cbrf (дата обращения 01.02.2024)

«Зелёные» компании возникновения существенных сложностей не ожидают, у «жёлтых» компаний Банком России будут запрашиваться документы и пояснения по проводимым финансовым операциям в целях принятия решения об их проведении или блокировке. «Красным» компаниям банк обязан отказать в проведении денежных и имущественных операций; выдаче остатка денег (либо его переводе на другой счёт); переводе средств через СБП, использовании электронных средств платежа. Для указанных компаний разрешаются бюджетные платежи; перечисление зарплаты работникам с выполнением ряда условий; платежи, связанные с гарантиями и компенсациями сотрудникам, кроме компенсаций расходов на проезд и наём жилья; снятие (перевод) денежных средств в целях обеспечения жизненных расходов индивидуального предпринимателя и членов его семьи (до 30 тыс. руб. в месяц на человека); пенсии, стипендии, алименты, возмещение вреда жизни, здоровью и пр.; оплата расходов на ликвидацию компании или ИП; платежи по кредитным договорам. Иные платежные операции для «красных» компаний Банком России замораживаются [25]. В таблице 2 представлены операции, которые могут быть признаны Банком России сомнительными.

Таблица 2 – Операции российских компаний, которые могут быть признаны сомнительными для «красных» компаний

|

Операции,

признанные сомнительными

| |

|

Осуществление

платежей по несвойственным видам деятельности компании

|

Отсутствие

выплат со счёта налогов, взносов, заработной платы и т.п.

|

|

Отказ в

предоставлении запрашиваемой банком документации

|

Отсутствие

оплаты счетов по осуществлённой хозяйственной деятельности

|

|

Процесс

обналичивания денежных средств в виде субсидии

|

Зачисление

денежных средств на счёт компании из неизвестных источников

|

|

Зачисление

денежных средств на незакрытые «мёртвые» счета

|

Возврат займа

наличными или на счёт другого банка

|

|

Резкий рост

объёмов наличности

|

Перевод всей

суммы со счёте на банковскую карту ИП

|

|

Отказ в

проведении операций после запросов банков

|

Перевод

платежей с одного устройства, но от имени различных ИП

|

Введение механизма цифрового рубля центрального банка позволит осуществлять государственный мониторинг финансовых операций, что будет способствовать выведению из теневой зоны неучтенных сумм частного капитала, перемещаемого, как правило, в различных коррупционных схемах [7]. Исследования показывают возможность сокращения доли теневой экономики в РФ за счёт применения финансовых цифровых технологий к 2033-2035 гг. до уровня 10 % от ВВП России, что в 2 раза ниже среднего общемирового показателя за 2023 год [3].

Цифровой рубль и электронная коммерция

Цифровые валюты являются важнейшей компонентой современной финансовой системы, с помощью которой осуществляется оплата в сети Интернет, переводы и хранение денежных средств. Определённая часть цифровых валют являются аналогами реальных. Они называются электронными деньгами [26]. По классификации Банка ЕС, к цифровым валютам следует отнести записи на банковских счетах (цифровые обозначения денег, конвертируемые в фиатные денежные средства.

К электронной коммерции принято относить электронный обмен информацией и данными, электронное движение капитала и электронную торговлю.

В широком экономическом смысле электронная коммерция (e-commerce) – это осуществление финансовых сделок онлайн в глобальной сети Интернет: приобретение и продажа товаров (работ); бронирование и оплата услуг; онлайн-банкинг, торговля в интернет-магазинах, на маркетплейсах, приложения с сервисами услуг, информационные продукты и непосредственно интернет-магазины приложений и сервисов.

В таблице 3 представлен анализ специфики реализации электронной коммерции, её виды и инструментарий, а также позитивные и негативные характеристики.

Таблица 3 – Виды электронной торговли, инструменты, положительные и негативные свойства

|

Виды

электронной коммерции

|

Описание

финансовой модели

|

Инструменты

|

Позитивные

свойства

|

Негативные

характеристики

|

|

B2C

(«бизнес потребителю») |

Продажа компаниями физическим лицам товара, работ и

услуг в розницу

|

·

Платежный сервис для

сбора и обработки платежей от клиентов; CRM для работы с клиентами для автоматической

фиксации заявки, контроля их статуса, составления отчётов о продажах;

Система аналитики, позволяющая контролировать посещаемость ресурса, динамику

продаж, оценивать эффективность рекламы;

· Инструменты продвижения, рекламы и маркетинга. контекстная и таргетированная реклама, SMM, SEO; Собственная служба доставки или аутсорс |

Быстрота

запуска бизнеса; быстрая и лёгкая экспансия на международные рынки; высокая

скорость поиска необходимого продукта; экономия за счёт отказа от аренды

помещений и штата продавцов-консультантов; широкая география по стране и за

рубежом; простота бизнес-аналитики; масштабирование бизнеса; гибкость и

адаптация под потребности потребителя;

возможность работы в любое время; быстрое наращивание мирового присутствия; снижение барьеров для входа за счёт технологий; сокращение цикла B2B B2B-продаж; создание контента на национальном языке |

Отсутствие контакта в

оффлайне; процессы доставки и возврата товара; высокие требование к безопасности

и конфиденциальности;

возможность утечки персональных данных; экономические санкции; глобальное инфляционное давление |

|

B2B

(«бизнес бизнесу») · |

Заключение партнёрских сделок,

взаимодействие по продажам между компаниями

| |||

|

·

C2C

· («потребитель потребителю») · |

Продажа

хенд-мейд товаров, услуги репетиторов и коучей, сделки через сервисы

объявлений

|

Источник: составлено авторами по: Электронная коммерция. – [Электронный ресурс]. – Режим доступа: https://moscow.b2b.dom.ru/glossary/elektronnaa-kommercia (дата обращения 02.02.2024)

Алгоритм реализации электронной коммерции на примере работы Интернет-магазина представлен на рисунке 3.

Рисунок 3 – Алгоритм работы электронной коммерции на примере Интернет-магазина

Источник: составлено авторами по: Электронная коммерция. – [Электронный ресурс]. – Режим доступа: https://moscow.b2b.dom.ru/glossary/elektronnaa-kommercia (дата обращения 03.02.2024)

Электронная коммерция использует информационные технологии в целях обеспечения внешней деятельности и взаимоотношений бизнеса с отдельными юридическими и физическими лицами, группами; электронный бизнес (термин введён в 1996 году в компании IBM) – это информационные системы, автоматизирующие коммерческую работу компании.

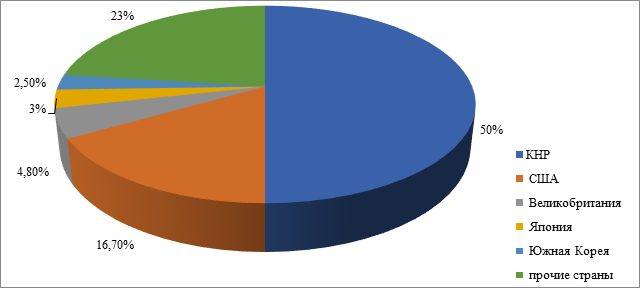

Внедрение цифрового рубля и цифровых валют центрального банка в будущем позволит осуществлять трансграничные расчёты. Анализ статистических данных показывает, что рынок электронной коммерции в 2023 году составляет 6,3 трлн долл. США., в 2024 году составит свыше 21,2% общего объёма розничных продаж и будет показывать темп роста в следующие несколько лет [27]. По данным на конец 2023 года, КНР является лидером по мировым продажам электронной коммерции с долей более 50 % всех розничных продаж, второе место занимают США с объёмом электронной коммерции около 16,7 %; на третьем месте – Великобритания (4,8 %); далее следуют Япония (около 3 %) и Южная Корея (2,5 %) [28].

На рисунке 4 представлена диаграмма распределения доли электронной коммерции по пяти странам-лидерам.

Рисунок 4 – Доля электронной розничной коммерции по пяти странам-лидерам по результатам за 2023 год

Источник: построено авторами по: Глобальная статистика электронной коммерции: тенденции, которыми будет руководствоваться Ваш магазин в 2024 году. – [Электронный ресурс]. – Режим доступа: https://www.shopify.com/uk/enterprise/global-ecommerce-statistics (дата обращения 04.02.2024)

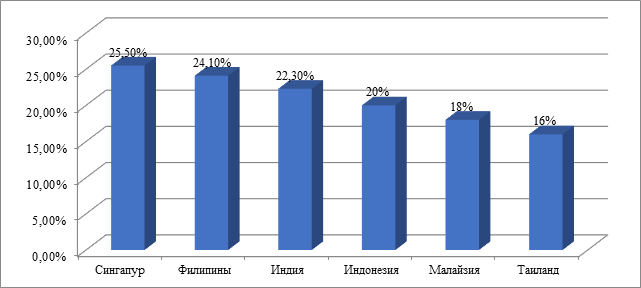

Наибольшую скорость роста сферы электронной коммерции показывают Сингапур и страны Юго-Восточной Азии (см. рисунок 5).

Рисунок 5 – Темп роста электронной коммерции в 2022 году, в % от всех розничных продаж в стране

Источник: построено авторами по: Глобальная статистика электронной коммерции: тенденции, которыми будет руководствоваться Ваш магазин в 2024 году. – [Электронный ресурс]. – Режим доступа: https://www.shopify.com/uk/enterprise/global-ecommerce-statistics (дата обращения 04.02.2024)

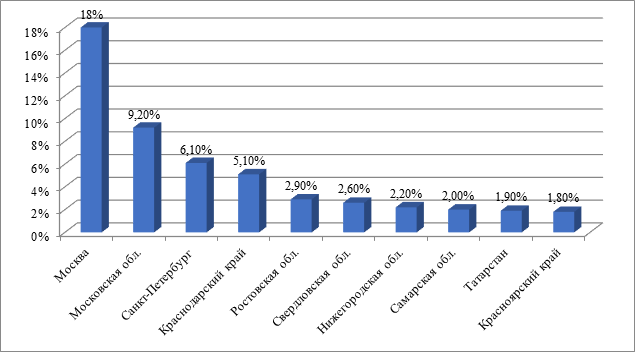

В России общий объём Интернет-торговли по итогам 9 месяцев 2023 года составляет 4,3 трлн руб. Это на 23 % превышает показатель аналогичного периода 2022 года: 2,8 % (117 млрд руб.) – трансграничный рынок, 97 % (4,1 трлн руб.) – продажи российских компаний Интернет-торговли [29]. Доля электронной коммерции в общем объёме розничной торговли составляет 12,5 % (за 9 месяцев 2022 года – 11 %). На рисунке 6 представлен топ-10 российских регионов по итогам 9 месяцев 2023 года.

Рисунок 6 – Рейтинг 10-ти топ регионов по объемам электронной коммерции, доля в общем объёме продаж, в %

Источник: построено авторами по: Объём интернет-торговли в России по итогам 9 месяцев 2023 года. – [Электронный ресурс]. – Режим доступа: https://www.akit.ru/news/obyom-internet-torgovli-v-rossii-po-itogam-9-mesyatsev-2023-goda (дата обращения 04.02.2024)

Реакция на возникновение цифрового рубля в РФ является неоднозначной, что подтверждается оценкой доли перспективных пользователей, которая по некоторым оценкам составит не более 12 % от общего количества населения России [30]; 8 % опрощенных россиян выразили полную поддержку цифрового рубля, считая его эффективной альтернативой имеющимся финансовым инструментам; около 58 % населения настроены весьма настороженно и скептически, при этом свыше 90 % позитивно оценивают вектор развития финансовых технологий [31].

Оценивая возможности применения цифрового рубля в электронной коммерции на текущем этапе тестирования, отметим, что в условиях сохранения наличных и безналичных денежных средств государству необходимо разработать понятные механизмы стимулирования перехода населения России на оплату цифровым рублём. К примеру, предоставление скидок за счёт снижения расходов на эквайринг (до 30 % прибыли) и обслуживание терминалов оплаты; выплаты кэшбэка [32]; оплату через QR-код или СПБ; предоставление дополнительных скидок.

Кроме того, в российском законодательстве необходима проработка соответствующих новелл цифрового права, регламентирующих использование цифрового рубля широкими слоями населения в электронной коммерции.

Выводы

В условиях финансово-экономических кризисов и антироссийских санкций наличные, электронные и цифровые рубли имеют, как схожие, так и отличительные черты, обладают как позитивными, так и негативными характеристиками, в частности, будут одинаково подвержены инфляции, а также иметь одинаковую стоимость. В процессе перехода широкого круга потребителей на цифровые рубли необходимы развитие соответствующей законодательной базы и применение серьёзных стимулов со стороны государства.

Дальнейшее развитие законодательства в сфере цифровых технологий, успешное тестирование в 2024 году и последующее внедрение цифрового рубля в период 2025-2026 годов окажут позитивное влияние на сокращение теневого сектора российской экономики, а также более широкое применение новых финансовых инструментов в электронной коммерции, что подтверждает выдвинутые гипотезы.

[1] Использование наличных в США стабилизируется. – [Электронный ресурс]. – Режим доступа: https://www.cashcirculation.ru/bsm_articles/использование-наличных-в-сша-стабили/ (дата обращения 29.01.2024)

[2] Россияне сократили объём наличных на руках впервые за полтора года. – [Электронный ресурс]. – Режим доступа: https://www.rbc.ru/finances/04/10/2023/651c0ce79a7947161bddd45a (дата обращения 30.01.2024)

[3] Вся статистика интернета и соцсетей 2018-2019 в мире и в России. – [Электронный ресурс]. – Режим доступа: https://www.web-canape.ru/business/vsya-statistika-interneta-na-2019-god-v-mire-i-v-rossii/ (дата обращения 02.02.2024)

[4] Сколько всего существует криптовалют? – [Электронный ресурс]. – Режим доступа: https://cryptodose.net/ru/baza/skolko-kripty/ (дата обращения 31.01.2024)

[5] Структура наличной денежной массы в обращении. – [Электронный ресурс]. – Режим доступа: https://cbr.ru/statistics/cash_circulation/20231001/ (дата обращения 31.01.204)

[6] ЦБ начинает контролировать все денежные переводы между гражданами. – [Электронный ресурс]. – Режим доступа: https://www.rbc.ru/finances/27/12/2021/61c5aa4b9a79475f312d6eba (дата обращения 01.02.2024)

[7] Федеральный закон от 24 июля 2023 г. № 340-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации». – [Электронный ресурс]. – Режим доступа: http://ivo.garant.ru/#/document/407424830/paragraph/1/doclist/1290/1/0/0/закон%20о%20цифровом%20рубле%20от%2024%20июля%202023%20года:1 (дата обращения 31.01.2024)

[8] Цифровой рубль: старт пилота. – [Электронный ресурс]. – Режим доступа: https://cbr.ru/press/event/?id=16991 (дата обращения 31.01.2024)

[9] Цифровой рубль: старт пилота. – [Электронный ресурс]. – Режим доступа: https://cbr.ru/press/event/?id=16991 (дата обращения 31.01.2024)

[10] Цифровой рубль: что это такое? – [Электронный ресурс]. – Режим доступа: https://journal.tinkoff.ru/guide/digital-currency/ 9дата обращения 01.02.2024)

[11] Положение Банка России от 03.08.2023 № 820-П «О платформе цифрового рубля» (вместе с «Порядком урегулирования споров и разногласий») (Зарегистрировано в Минюсте России 10.08.2023 № 74716).». – [Электронный ресурс]. – Режим доступа: https://www.consultant.ru/document/cons_doc_LAW_454540/ (дата обращения 31.01.2024)

[12] Реестр операторов информационных систем, в которых осуществляется выпуск цифровых финансовых активов по состоянию на 22.09.2023. – [Электронный ресурс]. – Режим доступа: journal.tinkoff.ru (дата обращения 31.01.2024)

[13] Федеральный закон № 259-ФЗ «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации» от 31 июля 2020 г. – [Электронный ресурс]. – Режим доступа: http://ivo.garant.ru/#/document/74451466/paragraph/1/doclist/441/showentries/0/highlight/259-ФЗ%20О%20цифровых%20финансовых%20активах,%20цифровой%20валюте%20и%20о%20внесении%20изменений%20в%20отдельные%20законодательные%20акты%20Российской%20Федерации:1. (дата обращения 31.01.2024).

[14] Госдума запрещает применять цифровые активы как средство платежа – [Электронный ресурс]. – Режим доступа: https://pravo.ru/story/241308/ (дата обращения 31.01.2024)

[15] Объём транзакций с цифровым юанем за год вырос на 1700%. – [Электронный ресурс]. – Режим доступа: https://coinspaidmedia.com/ru/news/transaction-volume-chinese-e-cny-reaches-250b/ (дата обращения 31.01.2024)

[16] WeChat Pay vs AliPay – что лучше для вашего бизнеса? – [Электронный ресурс]. – Режим доступа: https://dzen.ru/a/Y4dFDx5U3GcfQH63 (lfnf j,hfotybz 30/01/2024)

[17] Савинский С.П. Цифровая валюта Китая и интеграция цифровых валют стран БРИКС. – [Электронный ресурс]. – Режим доступа: https://www.bankdelo.ru/fingram/press-center/pub/7834 (дата обращения 31.01.2024)

[18] В чем подход цифрового рубля. – [Электронный ресурс]. – Режим доступа: https://youtube.com/watch?v=2MXBVW93-VM&si=l35DxeX4iFL1OG2N (дата обращения 30.01.2024)

[19] Власти Китая смогли ограничить теневой банковский сектор. – [Электронный ресурс]. – Режим доступа: https://www.vedomosti.ru/economics/articles/2019/03/18/796665-kitaya-ogranichit-tenevoi (дата обращения 02.02.2024)

[20] Рост наличных в России в пандемию обновил рекорд за 10 лет. – [Электронный ресурс]. – Режим доступа: https://www.rbc.ru/finances/04/01/2021/5fe601929a7947fc98534c0e?from=copy (дата обращения 31.01.2024)

[21] ЦБ выявил рост фирм-однодневок после запуска антиотмывочного «светофора». – [Электронный ресурс]. – Режим доступа: https://rbc-ru.turbopages.org/rbc.ru/s/finances/07/06/2023/647f14569a79475d606ed79c (дата обращения 01.02.2024)

[22] Доля теневого бизнеса в России выросла. – [Электронный ресурс]. – Режим доступа: https://www.dp.ru/a/2023/06/15/dolja-tenevogo-biznesa-v-rossii (дата обращения 20.01.2024)

[23] ФНС обновила карту рисков по компаниям – проверьте себя бесплатно. – [Электронный ресурс]. – Режим доступа: https://www.business.ru/news/32985-fns-obnovila-kartu-riskov-po-kompaniyam-proverte-sebya-besplatno (дата обращения 31.01.2024)

[24] Доля теневого бизнеса в России выросла. – [Электронный ресурс]. – Режим доступа: https://www.dp.ru/a/2023/06/15/dolja-tenevogo-biznesa-v-rossii (дата обращения 31.01.2024)

[25] «Банковский светофор» от ЦБ с 1 июля 2022. – [Электронный ресурс]. – Режим доступа: https://www.kontur-extern.ru/info/25270-bankovskij_svetofor_ot_cb_s_1_iyulya_2022 (дата обращения 31.01.2024)

[26] Цифровой Юань: опыт и перспективы развития. – [Электронный ресурс]. – Режим доступа: https://vc.ru/u/1231913-cifrovaya-akademiya-budushchego/476255-cifrovoy-yuan-opyt-i-perspektivy-razvitiya (дата обращения 05.02.2024)

[27] Глобальная статистика электронной коммерции: тенденции, которыми будет руководствоваться Ваш магазин в 2024 году. – [Электронный ресурс]. – Режим доступа: https://www.shopify.com/uk/enterprise/global-ecommerce-statistics (дата обращения 04.02.2024)

[28] Глобальная статистика электронной коммерции: тенденции, которыми будет руководствоваться Ваш магазин в 2024 году. – [Электронный ресурс]. – Режим доступа: https://www.shopify.com/uk/enterprise/global-ecommerce-statistics (дата обращения 04.02.2024)

[29] Объём интернет-торговли в России по итогам 9 месяцев 2023 года. – [Электронный ресурс]. – Режим доступа: https://www.akit.ru/news/obyom-internet-torgovli-v-rossii-po-itogam-9-mesyatsev-2023-goda (дата обращения 04.02.2024)

[30] Больше половины россиян не поняли, для чего нужен цифровой рубль. – [Электронный ресурс]. – Режим доступа: https://www.rbc.ru/finances/09/08/2023/64d38ade9a794770a046fae8?from=copy (дата обращения 31.01.2024)

[31] Больше половины россиян не поняли, для чего нужен цифровой рубль. – [Электронный ресурс]. – Режим доступа: https://www.rbc.ru/finances/09/08/2023/64d38ade9a794770a046fae8?from=copy (дата обращения 31.01.2024)

[32] Что такое цифровой рубль. – [Электронный ресурс]. – Режим доступа: https://dzen.ru/a/ZC0eqw3HqH2K8r2q (дата обращения 05.02.2024)

Источники:

2. Городнова Н.В. Анализ специфики и перспектив применения цифровой валюты центральных банков // Вопросы инновационной экономики. – 2023. – № 3. – c. 1573-1590. – doi: 10.18334/vinec.13.3.117168.

3. Городнова Н. В., Лисичкин А. А. Цифровой рубль Центрального банка России как инструмент противодействия теневой экономике и коррупции // Теневая экономика. – 2023. – № 3. – c. 241-264. – doi: 10.18334/tek.7.3.118692.

4. Моисейцев В.В., Еремеев А.А. Цифровой юань: особенности цифровой валюты Китая // E-Scio. – 2021. – № 6(57). – c. 558-564.

5. Попиков А.А. Криптовалюта Bitcoin как финансовый инструмент виртуальной экономики // Вопросы инновационной экономики. – 2016. – № 2. – c. 89-106. – doi: 10.18334/vinec.6.2.35354.

6. Сергеев В.М., Шадурская М.М., Бойтуш О.А. Цифровой рубль как средство противодействия теневой экономике в Российской Федерации // Креативная экономика. – 2021. – № 7. – c. 2827-2846. – doi: 10.18334/ce.15.7.112356.

7. Тутуков А.Ю., Бондарь А.Г. Криптовалюта как инструмент для совершения противоправных деликтов // Проблемы экономики. – 2019. – № 5. – c. 277-280.

8. Худайназаров А.К. Определение, виды и основные факторы теневой экономической деятельности: обобщение на основе обзора исследований // Теневая экономика. – 2019. – № 4. – c. 213-224. – doi: 10.18334/tek.3.4.41495.

9. Цакаев А.Х., Хаджиев М.Р. О влиянии криптовалют на экономическую безопасность России // Экономическая безопасность. – 2020. – № 1. – c. 53-62. – doi: 10.18334/ecsec.3.1.110121.

10. Чуйков А.С., Ревун А.В. Влияние теневой экономики на экономическую систему Российской федерации // Journal of Economy and Business. – 2022. – № 5-3(87). – c. 200-203. – doi: 10.24412/2411-0450-2022-5-3-200-203.

11. Шапсугова М.Д. Анализ модели цифрового рубля, предложенной в концепции цифрового рубля банка России // Право и цифровая экономика. – 2022. – № 2(16). – c. 5-9. – doi: 10.17803/2618-8198.2022.16.2.005-009.

12. Шигапова К.В. Оценка прогнозируемого масштаба теневой экономики в ведущих странах мира в 2023 году // Вестник евразийской науки. – 2023.

13. Boar C., Wehrli A. Ready, Steady, Go? // Results of Third BIS Survey on Central Bank Digital Currency. – 2021. – № 114

14. King R. Digital Revolution: Perks of a Global Chinese CBDC // Central Banking. – 2021. – № 117.

Страница обновлена: 14.01.2026 в 20:12:08

Download PDF | Downloads: 106

Introduction of the digital ruble in Russia: prospects for application in e-commerce and the fight against the shadow economy

Gorodnova N.V., Rudenko K.S.Journal paper

Shadow Economy

Volume 8, Number 1 (January-March 2024)

Abstract:

A sharp decrease in cash volumes, especially during the pandemic of the new coronavirus infection, the development of digital technology, the rapid growth cashless money transfers, and appearance of various types of cryptocurrencies used in the shadow economy to launder illegal funds, shifted the focus of government regulation to the banking sector. In world practice, with the introduction of new financial technology of digital currency, the state is fighting terrorism, drug dealers, online casinos, etc. The Russian state is faced with the problem of controlling monetary circulation at the national level and protecting monetary sovereignty, especially in the context of anti-Russian sanctions. All of the above confirms the relevance of the chosen topic.

The scientific results of the research are as follows. The concepts of the digital ruble and e-commerce are suggested.

The specifics, similarities and differences of the digital ruble, non-cash electronic money and cryptocurrency are identified.

The risk assessment of Russian companies using a digital service is given.

Financial models of e-commerce are systematized.

An algorithm for the operation of an online store is developed.

The results of the study may be useful to specialists in the monetary and financial sphere, experts on the problems of economic and technological aspects of the digital transformation of the Russian economy, as well as government authorities implementing national digitalization projects.

Keywords: digital economy, financial technology, digital ruble, Central Bank of Russia, cryptocurrency, e-commerce, marketplace, online banking, shadow economy, corruption

JEL-classification: G21, L81, E26, J46, O17

References:

Chuykov A.S., Revun A.V. (2022). Vliyanie tenevoy ekonomiki na ekonomicheskuyu sistemu Rossiyskoy federatsii [The influence of the shadow economy on the economic system of the Russian Federation]. Journal of Economy and Business. (5-3(87)). 200-203. (in Russian). doi: 10.24412/2411-0450-2022-5-3-200-203.

Gadzhiev N.G., Konovalenko S.A., Trofimov M.N. (2021). Tenevaya ekonomika kak faktor destabilizatsii ekonomicheskoy bezopasnosti gosudarstva [The shadow economy as a factor of the state's economic security destabilization]. Shadow Economy. 5 (3). 167-182. (in Russian). doi: 10.18334/tek.5.3.112799.

Gorodnova N. V., Lisichkin A. A. (2023). Tsifrovoy rubl Tsentralnogo banka Rossii kak instrument protivodeystviya tenevoy ekonomike i korruptsii [The digital ruble of the Central Bank of Russia as a tool to counter the shadow economy and corruption]. Shadow Economy. 7 (3). 241-264. (in Russian). doi: 10.18334/tek.7.3.118692.

Gorodnova N.V. (2023). Analiz spetsifiki i perspektiv primeneniya tsifrovoy valyuty tsentralnyh bankov [Specifics and prospects of central bank digital currency]. Russian Journal of Innovation Economics. 13 (3). 1573-1590. (in Russian). doi: 10.18334/vinec.13.3.117168.

Khudaynazarov A.K. (2019). Opredelenie, vidy i osnovnye faktory tenevoy ekonomicheskoy deyatelnosti: obobshchenie na osnove obzora issledovaniy [Definition, types and main factors of shadow economic activity: a synthesis based on review of researches]. Shadow Economy. 3 (4). 213-224. (in Russian). doi: 10.18334/tek.3.4.41495.

King R. (2021). Digital Revolution: Perks of a Global Chinese CBDC Central Banking. (117).

Moiseytsev V.V., Eremeev A.A. (2021). Tsifrovoy yuan: osobennosti tsifrovoy valyuty Kitaya [Digital Yuan: Features of China's digital currency]. E-Scio. (6(57)). 558-564. (in Russian).

Popikov A.A. (2016). Kriptovalyuta Bitcoin kak finansovyy instrument virtualnoy ekonomiki [Bitcoin cryptocurrency as a financial instrument of the virtual economy]. Russian Journal of Innovation Economics. 6 (2). 89-106. (in Russian). doi: 10.18334/vinec.6.2.35354.

Sergeev V.M., Shadurskaya M.M., Boytush O.A. (2021). Tsifrovoy rubl kak sredstvo protivodeystviya tenevoy ekonomike v Rossiyskoy Federatsii [The digital ruble as a means of countering the shadow economy in the Russian Federation]. Creative Economy. 15 (7). 2827-2846. (in Russian). doi: 10.18334/ce.15.7.112356.

Shapsugova M.D. (2022). Analiz modeli tsifrovogo rublya, predlozhennoy v kontseptsii tsifrovogo rublya banka Rossii [Analysis of the digital ruble model proposed in the concept of the digital ruble of the central bank]. Pravo i tsifrovaya ekonomika. (2(16)). 5-9. (in Russian). doi: 10.17803/2618-8198.2022.16.2.005-009.

Shigapova K.V. (2023). Otsenka prognoziruemogo masshtaba tenevoy ekonomiki v vedushchikh stranakh mira v 2023 godu [Assessment of the projected scale of the shadow economy in the leading countries of the world in 2023]. Vestnik evraziyskoy nauki. 15 (in Russian).

Tsakaev A.Kh., Khadzhiev M.R. (2020). O vliyanii kriptovalyut na ekonomicheskuyu bezopasnost Rossii [On the impact of cryptocurrencies on Russia's economic security]. Economic security. 3 (1). 53-62. (in Russian). doi: 10.18334/ecsec.3.1.110121.

Tutukov A.Yu., Bondar A.G. (2019). Kriptovalyuta kak instrument dlya soversheniya protivopravnyh deliktov [Cryptocurrency as a tool for committing illegal torts]. The problems of Economy. 15 (5). 277-280. (in Russian).