Иррациональность инвесторов как фактор нестабильности финансовых рынков

Данильченко А.В.1

1 Московский государственный институт международных отношений (Университет) МИД России, Россия, Москва

Скачать PDF | Загрузок: 62

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 9 (Сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54773576

Аннотация:

В статье анализируется иррациональное поведение инвесторов на финансовом рынке, способное привести к проявлению кризисов. Кризисные явления подвергают сомнению гипотезу эффективного рынка, что в очередной раз было доказано в условиях пандемии COVID-19 и последовавших турбулентных лет. При проведении анализа в данной статье выявлено нетипичное поведение инвесторов в кризис доткомов и при осуществлении операций с криптовалютами (на примере биткоина). Эти результаты исследования важны не только для развития современной научной мысли, способствуя решению научной проблемы предсказания наступления кризисных явлений, но имеют и практическую значимость, помогая инвесторам правильнее воспринимать сигналы финансового рынка. Также получены выводы об усилении нерационального поведения инвесторов в современных условиях геополитических проблем мировой экономики . Представленные в работе рекомендации будут полезны российским участникам финансового рынка

Ключевые слова: Поведенческие финансы, теория эффективного рынка, финансовые кризисы

JEL-классификация: G01, G11, G40, G41

Введение

Неопределенность всегда была характерной чертой любого рынка, в т.ч. финансового, и отмечающаяся на нем волатильность, нарушающая его равновесное состояние, не является чем-либо неожиданным, чего нельзя сказать о ее прогнозируемости. Однако последствия рыночных колебаний зачастую не только приносят инвесторам значительные убытки, но и оказывают разрушающее влияние на сами рынки в целом, выливаясь в масштабные кризисы, в частности. Наличие таковых ставит под сомнение как гипотезу эффективного рынка [37], так и ее ключевые условия, в частности, о рациональности субъектов [5], что послужило причиной развития теорий иррациональности [29], связанных не только с поведением и мотивами участников рынка, но и со всей рыночной системой.

Достижение равновесного состояния финансовых рынков и экономики в целом, недопущение и борьба с последствиями финансовых кризисов считается по праву одной из самых важных и обсуждаемых проблем. [32; 40; 43; 45] С середины XX века широкое распространение получают теории, целью которых является расширение уже существующего представления участников рынка о рыночном равновесии. В частности, известные экономисты К. Дж. Эрроу и Дж. Дебрё [31] доказали, что достижение статического равновесия в экономике возможно при соблюдении соответствующих условий, а именно, стремления потребителей к максимизации полезности, а фирм – к максимизации прибыли.

Проблема равновесия непосредственно на финансовых рынках является не менее значимой. [36; 32] Инвесторам необходимо понимать, в каком состоянии находится рынок, и, в зависимости от этого, строить модель управления активами. Развитие экономической теории в определенной степени позволяет определить природу финансовых кризисов. Тем не менее, аспекту иррациональности исследователями уделялось гораздо меньше внимания, хотя такие исследования есть и в отечественной экономической литературе [8; 27], они в большей части разрозненные. [22; 23; 28] Актуальность данной работы обусловлена необходимостью более глубокого исследования роли иррационального паттерна, являющегося неотъемлемым элементом современного финансового рынка. Целью статьи поставлен анализ является развитие теоретических подходов к иррациональному поведению инвесторов с учетом ситуации на современном финансовом рынке. Гипотеза исследования – иррациональность инвесторов способна привести к возникновению (проявлению) кризиса на финансовом рынке. Научная новизна заключается в выявлении специфики инвесторской нерациональности на современном этапе развития мировой экономики с учетом процессов цифровой трансформации и геополитической напряженности, характерной для последних двух лет.

Эффективный рынок и рациональные инвесторы

На сегодняшний день в экономической науке существует несколько теорий состояния фондового рынка [26] и возможных способов предсказать «поведение» тех или иных участников рынка или динамики курсов ценных бумаг и выстраивать на их основе эффективные модели управления активами. Классической теорией финансового рынка считается теория Доу. Согласно ей, можно проследить тенденцию движения цен на фондовом рынке на основе изменения сразу двух индексов – промышленного и железнодорожного индексов Доу-Джонса. [19] В их значениях уже заложена вся известная информация о рынке, соответственно, они, а также соответствующий объем торговли, подтверждают информацию о текущем или будущем движении цен. Требования теории Доу соблюдаются и для технического анализа. Правда, стоит отметить, что многие альтернативные теории отрицают необходимость и возможность проведения технического анализа, так как в их рамках он будет нерепрезентативным.

Сегодня особой популярностью в экономической науке пользуется теория эффективного рынка. [39] Впервые она была сформулирована в 1970 году американским экономистом Юджином Фама. [37] Согласно введенному им определению [1], цены на эффективном рынке всегда справедливы, их изменение носит случайный характер, но они мгновенно и полностью отражают всю влияющую на них информацию, как положительно, так и отрицательно.

В рамках проводимого им исследования, Юджин Фама выделял три степени эффективности рынка – слабая, средняя и сильная (по сути, соответствующая его определению), а также вводил критерии для оценки того или иного финансового рынка. [35] В контексте данной работы особенно значимым отметим условие, что все субъекты действуют рационально с целью максимизации выгоды.

Теория Фама также базируется на гипотезе рациональных ожиданий, отмечая, что при правильной корректировке на ожидаемый доход и риск динамика цены подвержена случайному блужданию, что является частным случаем мартингала (стохастического процесса с непредсказуемыми изменениями). [1] С математической точки зрения, случайное блуждание – это ряд случайных переменных y0, y1 ..., условное математическое ожидание будущего явления которого будет равно условному математическому ожиданию предыдущего с добавлением некой случайной величины.

На практике это явление можно продемонстрировать так. Инвестор стремится максимизировать свою прибыль и для этого изучает всю известную информацию об активе. На основании полученных им сведений он покупает акции с ожидаемым более высоким доходом и продает акции с ожидаемым доходом ниже среднего. Такое поведение типично для инвесторов и каждый, скорее всего, поступит также. Тогда актив, который покупали, увеличится в цене, а тот, который продавали – уменьшится. Цена на актив будет меняться до тех пор, пока у всех акций на рынке ожидаемая доходность с корректировкой на риск не станет одинаковой. В конечном итоге цена на ценную бумагу станет отражать наилучшие инвесторские прогнозы, и тогда дальнейшее изменение цены может быть вызвано только случайным шоком.

При таком поведении инвестора технический анализ теряет свою полезность. Объясняется это также теорией «слепого блуждания» цен, впервые сформулированной в 1973 году Бартоном Малкиелом, основной постулат которой заключается в том, что в долгосрочной перспективе невозможно обыграть рынок. [42] Данная теория не отрицает выводы теории эффективного рынка, а, скорее, дополняет их. Малкиел считал, что цены настолько молниеносно реагируют на новую информацию на рынке, что инвесторы просто не успевают извлечь выгоду раньше других. А так как появление новой информации всегда происходит хаотично и непредсказуемо, он утверждал, что пытаться предсказать исход нет смысла. Поэтому он заявлял, что лучшая стратегия на фондовом рынке – это покупка и удержание, поскольку в конечном итоге все равно нельзя выиграть, играя на бирже, а все существовавшие победы были лишь результатом удачи.

Стоит заметить, что теория «слепого блуждания» цен имеет практическое подтверждение – большинство таких участников рынка, как паевые инвестиционные фонды, показало долгосрочную доходность ниже рыночных индексов, что означает, что они не смогли его обыграть. Исследование Эндрю Кларка показало, что лишь четверть ПИФов удерживали свое лидирующее положение по коэффициенту Шарпа [2] на протяжении более одного года. [34] Исходя из этого можно сделать вывод, что многие ПИФы не справляются с формированием прибыльного в долгосрочной перспективе инвестиционного портфеля.

Несмотря на то, что теория «слепого блуждания» цен находит свое отражение на практике, что в некоторой степени подтверждает ее логичность и обоснованность, существует достаточно много гипотез, благодаря которым можно поставить выводы Малкиела под сомнение. Многие экономисты не отказались от применения технического или фундаментального анализов для оценки возможной будущей доходности. Сегодня считается [38], что на финансовом рынке информация характеризуется средней степенью доступности. Это значит, что инвесторам доступны все публичные данные, однако на рынке присутствуют инсайдеры, которые, благодаря дополнительным, скрытым от всех знаний, могут получать сверхприбыль.

Концепция эффективного рынка относится к основным теориям в экономической науке, описывающим состояние фондового рынка. И все же нельзя назвать эту теорию совершенной, так как на рынке зачастую происходят необъяснимые скачки и резкие падения цен на различные активы. Другими словами, в теории не учитывается рисковая компонента, присущая любому рынку. У. Шарп исследовал зависимость рыночной цены от неожиданных рисков и возможность снижения воздействия рисков в ситуации равновесия. [44] Согласно результатам его исследования, на финансовом рынке невозможно не учитывать возможность появления неожиданных рисков. Кроме того, У. Шарп отмечал, что состояние равновесия на финансовом рынке зависит не только от колебаний спроса, предложения и цены на актив, но и от ожиданий инвесторов и их поведения. Многие экономисты разделяют мнение Шарпа, подчеркивая, что существующие теории равновесия финансового рынка доказывают свою несостоятельность ввиду допущения, что инвесторы обладают одинаковыми ожиданиями и прогнозами. [6]

По мере роста скептицизма в отношении теории эффективного рынка в экономической теории стали появляться новые подходы к описанию закономерностей на финансовом рынке. Так сформировалась гипотеза фрактального рынка Б. Мандельброта. [12] Суть его идеи заключалась в том, что стандартная арифметика не применима к подсчету отношения прибыли к риску, что приводит к неправильной оценке риска. Кроме того, он также отмечал, что динамика цен на активы на биржах, как правило, имеет ненормальное распределение. Здесь также стоит отметить, что динамика не соответствует и постулатам броуновского движения, поскольку кривые распределения не являются непрерывными. Таким образом, автор критиковал основные известные теории финансового рынка и вместо существующих методов оценки он предлагал принципиально новый инструмент оценки рисков, а именно, - фрактальную геометрию.

Применение фрактальной геометрии в первую очередь связано с использованием фрактальной размерности. Поскольку она применяется для определения длины кривой, важно отметить, что никакая часть кривой не является отрезком прямой. По сути, фрактальная размерность – это коэффициент изменения детали с изменением масштаба. Логика данного определения наглядно демонстрируется примером, что длина береговой линии Великобритании равна разным значениям в зависимости от длины измерительной палки или шеста. [13, c. 46] В теории Мандельброта использование фрактальной размерности должно помочь в оценке рисков вложения в те или иные активы.

Изучение фрактальных методов при исследовании финансовых рынков продолжил Э. Петерс. [15] Он также отмечал несостоятельность применения теории нормального распределения для оценки доходностей и рисков, поскольку кривые доходностей акций существенно отличались от гауссового колокола, при этом для разных временных промежутков они выглядят одинаково. На основании проведенного им эмпирического исследования нормального и реального отклонений автор делает вывод о том, что вероятность наступление большого отклонения, или «черного лебедя», то есть крайне маловероятного события, способного нанести значительный урон экономике, намного выше привычной (2,4% вместо традиционной 0,5%). [15, c. 30-45] Кроме того, его исследования показали, что количество событий, с которыми сталкиваются однодневные и 90-дневные трейдеры в своих временных рамках, одинаково равно 6 сигмам. Таким образом, Петерс также приходит к выводу о необходимости использования фрактальной геометрии при оценке рисков и доходностей.

Критика теории эффективного рынка также заключалась в оспаривании концепций рациональных ожиданий, равно как и рационального человека, которые не имеют своего отражения на реальном рынке. А. Смит, Д. Рикардо и многие другие представители классической политической экономии еще с середины XVIII века критиковали модель «экономического человека», обосновывая это тем, что любому человеку по его природе свойственна иррациональность, и помимо стремления максимизировать прибыль он также нацелен удовлетворить свои другие потребности. [18, c. 104-120; 17, c. 127]

Основные теории финансового рынка ранее никак не учитывали человеческий фактор в описании причин возникновения кризисов. Лишь в XX веке идеи иррационального человека вновь стали набирать популярность, когда особенного распространения добилась «экономическая психология», призванная объяснить на теоретическом и эмпирическом уровне иррациональные мотивы участников рынка. Таким образом, в противовес теории эффективного рынка в экономической науке стали появляться теории диссонанса, перспектив, а также многие другие теории иррационального человека.

Иррациональность инвесторов – главный фактор нестабильности

Иррациональное поведение инвестора далеко не всегда зависит от доступности информации. Помимо того, что эта черта характера участникам рынка по природе, существует множество возможных причин иррациональности поведения инвесторов.

1. Большинство людей (и в том числе инвесторов) не сильны в математике и предпочитают обходиться без расчетов, что уже само по себе иррационально. [33]

2. Инвесторам свойственно проявлять самоуверенность, то есть, переоценивая собственные знания в финансовой области, они пренебрегают объективной оценкой информации.

3. Постоянное расширение объемов появляющейся на рынке информации. По статистике, 8 из 10 инвесторов неизменно теряют деньги на рынке. И, как это ни странно, от расширения доступа к информации и ее объема приведенная статистика не изменилась в лучшую сторону. Наоборот, переполнение рынков информацией зачастую сбивает инвесторов с толку, поскольку они не могут из всего ее объема выявить наиболее достоверную информацию.

4. Эффект определенности – предпочтение индивида получить «наверняка» доход, который будет меньше чем доход, вероятность получения которого меньше. [11] Данный эффект рассмотрен в теории перспектив более подробно.

5. Эффект капкана – нежелание инвестора расставаться с активом, в который были вложены деньги, время или усилия.

6. Теория когнитивного диссонанса - степень влияния слухов на реакцию и поведение людей в принципе и, в частности, инвесторов.

7. Эффект консерватора, то есть, свойственная многим инвесторам замедленная реакция на информацию, основанная на личных убеждениях.

8. «Неприятие потерь» - концепция, согласно которой инвесторы стремятся максимально избегать риски убытков в связи с неготовностью их принять. [7]

9. Инвесторы стремятся найти закономерности там, где их нет, в частности, в случайном блуждании цен на рынке. Данный эффект отразился в проведенном Б.Ф. Скиннером эксперименте «суеверных голубей». [45] На протяжении длительного времени птиц кормили с равными промежутками во времени. В какой-то момент голуби стали искать подвох в этом и начали воспроизводить свое поведение в предыдущие разы, чтобы получить желаемое. По аналогии с этим примером, по мнению Скиннера, обстоят дела на рынке. Инвесторы, стремясь понять рынок, скорее предпочтут искать закономерности в слепом блуждании цен, нежели будут верить в то, что динамика зависит от случайных компонентов. Так у инвесторов формируется некая иллюзия контроля, которая, с точки зрения ученого, способствует образованию у инвесторов чрезмерной самоуверенности, что приводит к проигрышу при торговле.

Поскольку экономическая наука не стоит на месте, возможные причины иррационального поведения постоянно обновляются при возникновении новых теорий. Сейчас особой популярностью пользуется теория перспектив.

В 1970-х годах экономисты Д.Канеман и А.Тверски проводят ряд экспериментов, конечная цель которых заключалась в наглядной демонстрации иррациональности в поведении людей. Наиболее известный эксперимент, дело Линды, [2] доказал психологическую значимость выбора, противоречащего основному принципу теории вероятности, что «вероятность пересечения двух событий не может быть больше вероятности каждого из этих двух событий по отдельности».

В 1984 году благодаря проведенным экспериментам подтвердилась значимость восприятия выгоды и потерь в поведении инвесторов. Даже если вероятность выгоды достаточно велика, большинство людей предпочитают по своей природе избегать риски. Однако в случае, если они понимают, что они так или иначе понесут потери, они скорее предпочтут рискнуть, несмотря на то, что могут понести еще большие потери. Так ученые пришли к выводу, что людям свойственно недооценивать потери.

Подобным образом ведет себя инвестор на рынке. Допустим инвестор изначально приобрел акцию за 50 долл., а впоследствии ее цена на рынке поднялась до 100 долл. Если инвестор определит для себя, что это уже достаточный рост цены, он продаст акцию и его прибыль составит 50 долл. Но в случае, если инвестор купил акцию по 100 долл., а она потеряла половину своей цены и стала стоить 50 долл., ему уже будет труднее отказаться от этой акции. Это доказывает, что людям свойственно не только недооценивать свои возможные потери, но и отказываться принимать на себя риски.

В поведенческой экономике также получила широкое распространение теория когнитивного диссонанса, [21] выдвинутая Леоном Фестингером в 1956 году. По Фестингеру, когнитивный диссонанс, - это несоответствие мыслей, опыта, информации и прочих когнитивных элементов; при этом, отрицание одного из элементов вытекает из существования другого, что вызывает чувство дискомфорта ввиду столкновения логически противоречивых знаний об одном и том же явлении. То есть, теория когнитивного диссонанса описывает то, как сглаживаются эти противоречия в различных ситуациях.

В начале 1950-х эмпирическим путем Фестингер пришел к выводу, что людям, которые столкнулись с серьезными эмоциональными потрясениями, свойственно придумывать оправдания даже если последствия оказались не столь существенны. [25, c. 173-180] Примечательно также, что слухи распространяются не только не свидетелями, но и непосредственными участниками. Данные наблюдения показывают, что для того, чтобы оправдать свой страх в глазах других, людям свойственно преувеличивать реальные факты.

Ощущение когнитивного диссонанса знакомо многим участникам рынка, торгующим на бирже. В частности, на быстро растущем рынке у участников часто возникают сразу два ощущения: с одной стороны, цены уже слишком сильно выросли, а рынок перекуплен, но с другой –можно недополучить прибыль, если вовремя не вложиться в растущий актив, так как рост может и продолжиться. По мнению Фестингера, многие инвесторы начинают постепенно испытывать эмоциональную привязанность к своим вложениям в процессе устранения диссонанса и, будут из-за этого расставаться с приобретёнными активами с меньшей охотой.

Эффект когнитивного диссонанса является еще одним опровержением рациональности инвесторов. Если бы участники рынка были бы рациональными, как предполагает, в частности, теория эффективного рынка, они бы, заметив, убыточность такого актива с пессимистичными прогнозами, незамедлительно продали бы этот актив. Однако, как показывает практика, многие инвесторы не могут справиться с ощущением когнитивного диссонанса и ищут для себя оправдания целесообразности держания убыточного актива, цепляясь за любые обнадеживающие новости.

Поскольку с каждым годом число подобных поведенческих теорий росло, в экономической теории стала развиваться отрасль «поведенческих финансов». Поведенческие финансы – это наука, изучающая психологию принятия решений на рынке. [33] Основатели и продолжатели данной концепции считают, что инвесторы на реальном рынке не всегда сохраняют сдержанность, терпеливость и способность трезво оценивать рынок, в отличие от теоретических «рациональных» людей. Список ранее упомянутых черт, свойственных многим инвесторам, в рамках теории поведенческих финансов пополнили следующие:

· принятие решений по инерции;

· инвестиции во что-то уже известное;

· вложение под воздействием «толпы» (свойственно рынкам новых активов);

· коллективные решения по принципу «две головы лучше одной».

Описанные выше эффекты легко можно проследить на фондовом рынке. При неожиданном росте актива, в который не рисковали вкладываться, лишь немногим инвесторам удавалось извлечь выгоду. Причин, по которым остальные инвесторы не стали вкладываться в такой актив, может быть множество, далеко не все из них можно назвать рациональными. Например, предпочитая акциям облигации ввиду тех или иных опасений, инвестор предпочтет вложиться в привычный для него актив, несмотря на возможную перспективу прибыли. А в случае неуверенности в целесообразности той или иной инвестиции, многие инвесторы начинают советоваться с другими вместо принятия решений самим.

На основании изученных концепций становится очевидной иррациональная составляющая в решениях инвесторов. И все же не стоит забывать, что сами рынки часто вызывают колебания ввиду свойственных им аномалий в ценообразовании. К ним относятся календарные эффекты, когда цена на актив меняется ввиду периодически повторяющихся событий; стоимостные, зависящие от того, что инвесторы включают «стоимостные факторы» в свои стратегии для получения дополнительной доходности; ситуационные, в случае, когда на цену актива влияют факторы его развития (например, неожиданно высокие показатели компании, выпустившей этот актив, может вызвать рост внимания к активу); и другие. [3]

Поскольку инвесторы далеко не всегда объективны в принятии решений, на рынке происходят колебания, которые до исследования поведенческих финансов были необъяснимыми. Для исследования аномалий на рынке автор рассматривает иррациональное поведение инвесторов на практике, приводившие к потере рынком равновесия.

Финансовые рынки во время финансовых кризисов: закономерности функционирования и поведение инвесторов

Помимо того, что инвесторы, согласно постулатам поведенческих финансов, не всегда действуют рационально, многие ученые и практики считают, что и рынкам самим по себе свойственна иррациональность. Тогда можно утверждать, что в ценах на рынке не всегда содержится адекватная информация, как писал Дж. Сорос, один из наиболее известных трейдеров прошлого века. [3] Р. Рубин, бывший министр финансов США, утверждал, что экономические ситуации напрямую зависят от психики и восприятия людей. А известный экономист Б. Малкиел и вовсе придерживался мнения, что покупка любых ценных бумаг осуществляется, как правило, на основании собственных ожиданий инвесторов, а не фактов. [41, p. 5-6] Поскольку не только теоретики, но практики отмечают иррациональность рынков, изучение причины этой иррациональности становится необходимым, чтобы позволить инвесторам подстраиваться под те или иные изменения рынка.

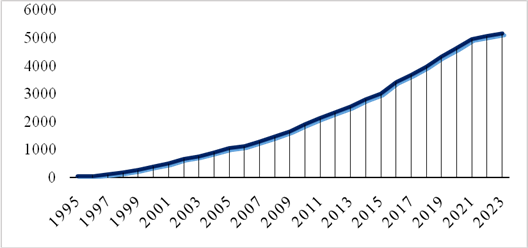

Часто финансовые «пузыри» образовывались при появлении на рынке чего-то кардинально нового. После внедрения Интернета на рынке все большее развитие получали интернет-компании. По темпам годового прироста аудитории Интернет обошел радио и телевидение, число пользователей всего за 4 года достигло отметки в 50 миллионов (рис. 1). На сегодняшний день число пользователей превышает 5 миллиардов, при этом последние годы темп прироста потребителей интернета можно назвать умеренным, 1-2% по отношению к предыдущему периоду.

Источник: построено автором на основе данных информационного портала [30]

Рисунок 1 - Количество Интернет-пользователей в мире, млн чел.

Инвесторы заметили этот бурный рост и сделали ставки на «новую экономику». Кроме того, участникам рынка открылись также новые возможности торговли на бирже благодаря электронной бирже NASDAQ, что стимулировало инвестиции.

В конце 1990-х первые крупные интернет-компании, такие как Amazon, eBay и Yahoo провели успешные IPO. Успех компаний определялся тогда не столько реальными доходами, сколько количеством привлеченных пользователей и вниманием инвесторов, напрямую зависевшего от таких факторов, как веб-сайт компании или ее планы по охвату еще большей аудитории. Множество инвесторов в ажиотаже скупало акции компаний, в названии которых было заветное «.com». Новые рекорды каждый день бил индекс NASDAQ Composite. 10 марта 2000 года индекс достиг самой высокой отметки в 5132,52. Закрытие индекса практически совпало с закрытием предыдущего дня, что нетипично для кризисных явлений, отмечавшихся ранее. Этот день принято считать переворотным. Объемы ежедневных сделок начали сокращаться, и уже 1 ноября 2000 года индекс показал ровно половину своего пикового значения. Хоть обвал и происходил в этот раз не так резко, как в предыдущие финансовые кризисы, финансовый «пузырь» доткомов все же лопнул. [16]

Анализируя ключевые причины кризиса, в первую очередь, можно выделить желание инвесторов отождествить свои прогнозы о будущем «новой интернет-экономики» с реальными доходами компаний, акции которых они приобретали. Стоит также выделить роль слухов и рекламы, ведь они побуждали участников рынка больше инвестировать. Дело не обошлось и без мошенничества, так как многие компании намеренно искажали отчетность с целью ввести инвесторов в заблуждение. И все же без соответствующей ответной реакции инвесторов кризис такого масштабы не мог разрастись.

Несмотря на то, что рынку свойственны аномалии в силу неэкономических факторов, эти флуктуации недостаточно сильны для образования «финансовых пузырей» или появления кризисных явлений. Практика показывает, что так или иначе ключевую роль в динамике кризисов играют инвестиционные решения участников рынка. Инвесторы гонятся за «горячими деньгами», они хотят максимизировать свою сегодняшнюю прибыль, но далеко не всегда они распоряжаются своими активами рационально, так как невозможно полностью абстрагироваться от появляющейся время от времени информации.

Важно также отметить, что по мере распространения слухов и рекламы на рынки часто приходят еще и неквалифицированные инвесторы, чьи решения не могут быть рациональными априори. В последние годы такой приток непрофессиональных инвесторов на рынок ознаменовало развитие криптовалют.

Хоть и произошедшее на рынке криптовалют далеко не все экономисты причисляют к финансовым кризисам, определенную аналогию все же можно проследить. В 2016-2017 годах произошел бум криптовалют в целом и биткоина в частности, несмотря на скептическое отношение многих инвесторов, посчитавших, что биткоин является своего рода «пирамидой», рано или поздно обреченной на провал. Судя по тому, что в конечном итоге курс биткоина все же обвалился, можно утверждать, что скептики оказались правы. Однако, стоит отметить, что кризисные тенденции были заметны еще на ранних стадиях развития курса.

Оказался ли биткоин пузырем? Для того, чтобы ответить на этот вопрос, необходимо оценить причины такого стремительного роста криптовалюты. С одной стороны, фактор неопределенности неразрывно связан с криптоиндустрией. Мало того, что рынок криптовалют в принципе был практически для всех большой загадкой, большинство даже квалифицированных инвесторов далеко не до конца осознавали, что на самом деле из себя представляет биткоин. При этом на рынке возникает определенный ажиотаж. Инвесторы, либо в силу убежденности в долгосрочной прибыльности актива, либо, решив сыграть на росте курса спекулятивного актива, начинают активно вкладываться в биткоин. Параллельно с этими тенденциями все больше возникали слухи, что биткоин – это «актив будущего» и что он выгоден для вложения. Тогда на рынке появляются и неквалифицированные инвесторы, невольно попавшие под воздействие таких слухов.

Появление на фондовом рынке неквалифицированных инвесторов уже можно считать индикатором скорого обрушения рынка. Достаточно привести в пример известный «Момент Джозефа Кеннеди», смысл которого заключается в избавлении от активов в правильный момент. Миллионер понял, что пришло время продавать свои акции, когда чистильщик обуви заявил о том, что владеет незначительной частью этих же акций. [14] В данном случае чистильщик- это собирательный образ класса людей, которые не могут себе позволить обладать портфелями ценных бумаг. Если же эти слои населения оказываются осведомлены об активе и даже им владеют, квалифицированные инвесторы должны воспринимать это как сигнал избавляться от таких активов.

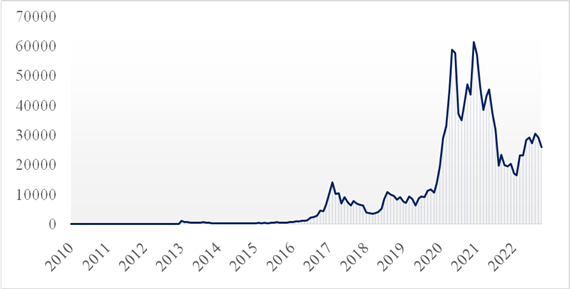

Подтверждением этого довода может служить график типичной динамики цен на актив, создающий финансовый пузырь (рис. 2).

Источник: построено автором на основе данных информационного портала [49]

Рисунок 2 - Динамика цен на актив

На основании данного графика развитие «пузыря» делится на четыре основные стадии: скрытность (только ограниченный круг инвесторов отмечает перспективность роста), осведомленность (тенденцию замечают институциональные инвесторы), мания (широкая публика называет этот актив «инвестиционной возможностью века») и сдутие (за активом закрепляется слава «худшей инвестиции из всех возможных»).

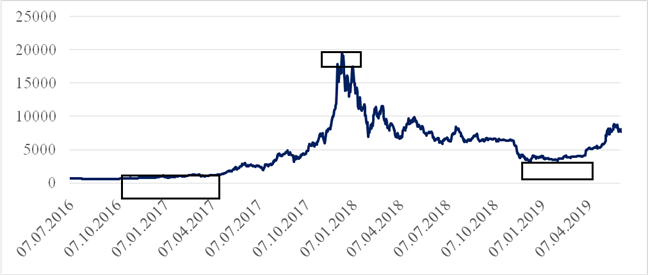

Волатильность курса биткоина обусловлена высокой степенью неопределенности, что можно проследить на графике динамики стоимости за всю историю существования криптовалюты (рис. 3).

Источник: построено автором на основе данных информационного портала [50]

Рисунок 3 – Волатильность курса биткоина за всю историю

Для иллюстрации характерного поведения раздувания пузыря рассмотрим временной промежуток с 2009 по 2019 годы включительно. Появившись в 2009 году, курс биткоина варьировался приблизительно от 700 до 1600 единиц за 1 доллар. В 2010 году появляется первая биткоин-биржа, биткоин может обмениваться на реальные деньги. К 2011 году сформировалось соотношение 1 биткоин: 1 доллар, и некоторые инвесторы постепенно вкладывались в этот актив. Это первая стадия (скрытности). [24]

Ввиду ряда атак хакеров на биржу MTGox, стали проводиться первые биткоин-конференции, которые позволили миру узнать о биткоине. Биткоин упоминается в экономических журналах. Это вторая стадия (осведомленность).

Биткоин возвращается после падения в 2016 году и достигает отметки в 1000 долларов в декабре. Цены стремительно растут и через год достигают рекордной отметки в 20 000 долларов (рис. 4):

Источник: построено автором на основе базы данных [10]

Рисунок 4 - Курс биткоина к ам. доллару

Тогда большинство и узнает о существовании биткоина. Как показали опросы, большинству инвесторов о биткоинах становится известно в 2016-2017 годах, хотя еще годом ранее лишь 40% опрашиваемых знали о существовании биткоинов. [9] Это период «мании» - в актив вкладываются все, возникает настоящий ажиотаж на рынке, подкрепляющийся экспертными мнениями известных экономистов и бизнесменов, буквально агитирующих вкладываться в биткоин. [4]

Переход к третьей стадии можно также отметить, проследив чувствительность рынка к возникающей информации. Наибольшее влияние на изменение курса оказывали слухи о наступающем хардфорке (резком изменении политики и процедур). Пока курс биткоина не оказался на стабильно высоком уровне, появление каждого нового слуха способствовало потери биткоином примерно трети стоимости. Однако, в ноябре 2017 года рост курса биткоина уже шел настолько быстрыми темпами, что уже ни одна новость не могла воздействовать на курс.

Рассматривая проблему возникновения экономического кризиса в текущих реалиях, невозможно обойти тему коронавируса. Пандемия 2020 года, помимо очевидного влияния на жизнь и здоровье миллионов людей, также значительно сказывается на экономиках стран. Государства вынуждены вводить стимулирующие меры для поддержки бизнеса, увеличивать пособия по безработице и делать существенные вложения в область здравоохранения. Уже очевидно, что большинству стран после преодоления эпидемии придется бороться с экономическими последствиями вируса в виде кризисных явлений.

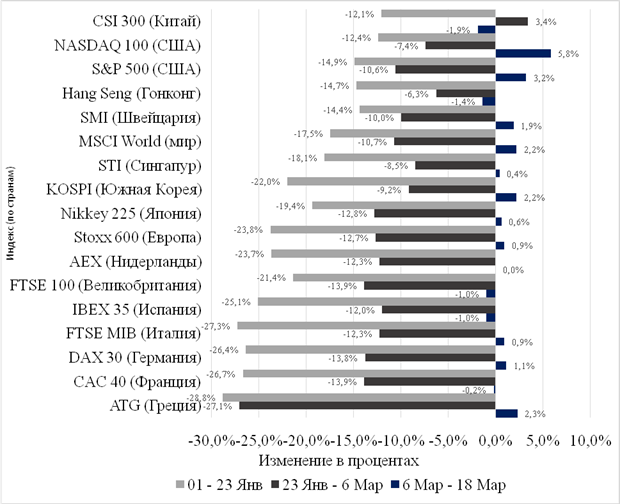

Отдельно хочется отметить влияние на финансовые рынки. Оценить состояние мирового финансового рынка можно на графике (рис. 5). Прирост практически всех индексов в первой части исследованного периода был положительным, в то время как уже в середине марта значение абсолютно все индексы стремительно сокращались и динамика стала носить отрицательный характер.

Источник: построено автором на основе данных [47]

Рисунок 5- Динамика индексов фондовых рынков в период с 1 января по 18 марта 2020 года

Эту картину на мировых рынках можно назвать как раз наступлением «черного лебедя», описанного в теории Николаса Талеба [48] - непрогнозируемое событие с разрушающими последствиями. Автор писал, что предсказывать такое явление не имеет смысла, вместо этого лучше выстраивать стойкие и стабильные системы, которые помогут смягчить последствия. Говорить о реальных последствиях для экономик стран пока рано, поскольку еще не только нет агрегированных показателей, но и во многих странах проблема сохраняется, а значит, о ее последствиях сейчас остается только гадать. Тем не менее, можно утверждать, что последствия пандемии в целом смогут характеризовать степень подготовленности стран к таким неожиданным кризисным явлениям.

Выводы

Проведенный в статье анализ подтвердил иррациональность поведения инвесторов на современном финансовом рынке. Гипотеза исследования также подтверждена, иррациональность инвесторов способна привести к возникновению (проявлению) кризиса на финансовом рынке.

Проведенный в данной работе анализ показал, насколько важную роль на рынке играет именно инвестор и его восприятие происходящего. Практика показывает, что, вопреки постулатам одной из основополагающих теорий равновесия, далеко не все инвесторы рациональны. Человек иррационален по своей природе, и поэтому может часто недооценивать или, наоборот, переоценивает важность того или иного актива в силу различных психологических причин, и множество современных теорий, подтвержденных научными экспериментами, это доказывают. Такие теории относятся к новому направлению экономической науки - поведенческой экономике.

При этом, как подтверждено в данном исследовании, иррациональны не только инвесторы, но и рынки в целом. Время от времени в силу ряда обстоятельств, как правило, необъяснимых, рынок выходит из состояния равновесия. Поскольку не удается выяснить природу этих явлений, инвесторам лишь рекомендуется принимать во внимание возможность подобных колебаний в своей стратегии. Важно отметить, что такие флуктуации недостаточно сильны, чтобы вызвать кризис. Но есть и иные.

Проведенный анализ кризиса доткомов и иных показал, что главную роль в них играло неправильное понимание инвесторами происходящего, что приводило к принятию иррациональных решений. Некоторые не понимали природу актива, но хотели видеть за ним будущее. Поэтому, вместо того чтобы разобраться в причинах его роста, они старались успеть купить актив по привлекательной цене. Анализ практических примеров позволяет сделать вывод, что нередко причины кризисов кроятся в самих участниках рынка. Они в силу различных психологических причин не ведут себя рационально. Это особенно важно в современных условиях. [4] Практическая значимость данного исследования заключается в рекомендации инвесторам в большей степени при оценке актива опираться на финансовые показатели и результаты технического анализа. Несмотря на определенную критику в отношении последнего, в современных условиях цифровой трансформации он может быть полезен для прогнозирования потенциальных трендов как конкретных активов, так и рынка в целом, при условии отсутствия непредсказуемых сценариев, незаложенных в первоначальную оценку риска.

С развитием технологий иррациональность даже усугубилась, поскольку инвесторы стали в некоторой степени заложниками информации, от которой они не могут абстрагироваться. В сегодняшних условиях финансового рынка, причинами возникающих кризисов на рынке служат иррациональность инвесторов и информация, на основе которой инвесторы принимают решения. Эти аспекты представляются вполне перспективными для дальнейших исследований.

[1]Эффективным рынком считается такой рынок, в ценах которого уже отражается информация о рыночной ситуации, то есть, это такой уровень эффективности рынка, при котором вся относящаяся к ценной бумаге информация, как публичная, так и частная, полностью и моментально отражается на её стоимости.

[2]Показателю, используемому для определения будущей доходности портфеля.

[3]«…рыночные цены всегда неправильны в том смысле, что они представляют собой предвзятый взгляд на ситуацию». Источник: [20, с. 9]

[4]В частности, Питер Тиль, соучредитель PayPal, утверждал, что биткоин – «первая криптовалюта, способная изменить мир». [51]

Источники:

2. Белянин А.В. Математическая психология как раздел экономической теории // Психология. – 2004. – № 3. – c. 106-128.

3. Бирюков Е.С. Особенности выбора модели поведения инвестора на финансовом рынке в современных условиях // Вестник Челябинского государственного университета. – 2015. – № 11 (366). – c. 77-83.

4. Платонова И.Н., Максакова М.А. Глобальные экономические тренды и позиция России. - М.: Издательский дом «Научная библиотека», 2022. – 266 c.

5. Грэхем Б. Разумный инвестор. - М.: Изд. дом «Вильямс», 2010. – 400 c.

6. Горелов М.А. Конкурентное равновесие на финансовом рынке // Управление большими системами. – 2008. – № 23. – c. 110-125.

7. Гришина Н.П. Проблема принятия инвестиционных решений с точки зрения практики поведенческих финансов // Вестник Саратовского государственного социально-экономического университета. – 2012. – № 1. – c. 16-20.

8. Дихтяренко А.Ю. Поведение инвестора в условиях рыночной неопределенности // Финансовая аналитика: проблемы и решения. – 2011. – № 25. – c. 37-40.

9. Кондратюк А. Итоги опроса «Биткоин и другие криптовалюты в нашей жизни». Forklog. 11.01.2018. [Электронный ресурс]. URL: https://forklog.com/itogi-oprosa-forklog-bitkoin-i-drugie-kriptovalyuty-v-nashej-zhizni/ (дата обращения: 31.08.2023).

10. Курс биткоина к доллару. Myfin. [Электронный ресурс]. URL: https://myfin.by/crypto-rates/bitcoin-usd (дата обращения: 31.08.2023).

11. Коваленко Е.А. Теория поведенческих финансов и ее применение к прогнозированию доходности финансовых активов. [Электронный ресурс]. URL: https://s.esrae.ru/ismme/pdf/2012/5/326.pdf (дата обращения: 31.08.2023).

12. Мандельброт Б. (Не)послушные рынки: фрактальная революция в финансах. - М.: Вильямс, 2006. – 408 c.

13. Мандельброт Б. Фрактальная геометрия природы. - М.: Институт компьютерных исследований, 2002. – 656 c.

14. Момент Джозефа Кеннеди или история о чистильщике обуви. [Электронный ресурс]. URL: https://fortrader.org/eto-interesno/moment-dzhozefa-kennedi-ili-istoriya-o-chistilshhike-obuvi.html (дата обращения: 31.08.2023).

15. Петерс Э. Фрактальный анализ финансовых рынков: Применение теории Хаоса в инвестициях и экономике. - М.: Интернет-трейдинг, 2004. – 286 c.

16. Пузырь доткомов – коррекция «новой экономики». UTMagazine. 15.02.2016. [Электронный ресурс]. URL: https://utmagazine.ru/posts/17491-puzyr-dotkomov-korrekciya-novoy-ekonomiki (дата обращения: 31.08.2023).

17. Рикардо Д. Начала политической экономии и налогового обложения. - М.: Эксмо, 2007. – 960 c.

18. Смит А. Теория нравственных чувств. - М.: Республика, 1997. – 352 c.

19. Снежко Ю.С. Зарождение теоретических основ технического анализа для принятия инвестиционных решений // Российское предпринимательство. – 2014. – № 13. – c. 54-63.

20. Сорос Дж. Алхимия финансов. - М.: Диалектика, 2010. – 352 c.

21. Теория когнитивного диссонанса. [Электронный ресурс]. URL: https://www.psychologos.ru/articles/view/teoriya-kognitivnogo-dissonansa (дата обращения: 31.08.2023).

22. Тимофеев А.А. Использование нерационального поведения инвесторов для получения прибыли на валютном рынке // Актуальные вопросы экономических наук. 2016. – c. 59-64.

23. Тимофеев А.А. Применение поведенческих финансов в прогнозировании доходности финансовых рынков // Проблемы современной экономики (Новосибирск). 2016. – c. 113-118.

24. Тодоров В. Карта бита. История становления биткоина – первой анонимной интернет-валюты. Lenta.ru. [Электронный ресурс]. URL: https://lenta.ru/articles/2015/12/11/bitcoin/ (дата обращения: 31.08.2023).

25. Фестингер Л. Теория когнитивного диссонанса. - М.: Эксмо, 2018. – 256 c.

26. Хмыз О. Основные теории состояния рынка ценных бумаг // Рынок ценных бумаг. – 2006. – № 20. – c. 64-68.

27. Хмыз О.В. Теории состояния рынка ценных бумаг // Финансовый бизнес. – 1998. – № 1. – c. 60-63.

28. Шигапова Н.Р. Влияние нерациональных предпочтений инвесторов на размещение внутренних облигационных займов Российской Федерации на внутреннем рынке капитала // Международный научный журнал. – 2018. – № 8(8). – c. 208-216.

29. Шиллер Р.Дж. Иррациональный оптимизм. Как безрассудное поведение управляет рынками. - М.: Альпина Паблишер, 2013. – 424 c.

30. Чуранов Е. Статистика интернета и соцсетей на 2023 год — цифры и тренды в мире и в России. Web Canape. [Электронный ресурс]. URL: https https://www.web-canape.ru/business/statistika-interneta-i-socsetej-na-2023-god-cifry-i-trendy-v-mire-i-v-rossii/ (дата обращения: 03.09.2023).

31. Arrow K.J., Debreu G. Existence of an equilibrium for a competitive economy // Econometrica. – 1954. – p. 265-290.

32. Barucci E., Fontana C. Financial Markets Theory: Equilibrium, Efficiency and Information. - Springer, 2017. – 851 p.

33. Byrne A., Utkus S.P. Understanding how the mind can help or hinder investment success. - Vanguard, 2013. – 32 p.

34. Clark A. Does size affect mutual fund performance? A general approach // Journal of Asset Management. – 2011. – № 3. – p. 163-171.

35. Delcey T. Efficiency Market Hypothesis, Eugene Fama and Paul Samuelson: A reevaluation. Hal, 2018, p. 7-15. [Электронный ресурс]. URL: https://hal.archives-ouvertes.fr/hal-01618347/document (дата обращения: 31.08.2023).

36. Dumas B. Financial Securities: market equilibrium and pricing methods. - Chapman & Hall, 1996. – 378 p.

37. Fama E.F. Efficient Capital Markets: A Review of Theory and Empirical Work // The Journal of Finance. – 1969. – № 2. – p. 383-417.

38. Heakal R. What is Market Efficiency?. Investopedia 07.02.2018. [Электронный ресурс]. URL: https://www.investopedia.com/articles/02/101502.asp (дата обращения: 28.08.2023).

39. Le Fort B. The Rational Investor: How to Beat Wall Street, Build Passive Wealth and Stop Worrying About Money. - Kindle Store, 2022. – 285 p.

40. Lo A.W. Market Efficiency: Stock Market Behaviour in Theory and Practice. - Edward Elgar, 1997. – 1224 p.

41. Malkiel B. G. Bubbles in Asset Prices // CEPS Working Paper. – 2010. – № 200. – p. 21.

42. Malkiel B. G. A Random Walk Down Wall Street: The Time-Tested Strategy for Successful Investing. - W. W. Norton & Company, 2007. – 464 p.

43. Polillo S. The ascent of market efficiency. - Cornell University Press, 2020. – 204 p.

44. Sharpe W.F. Capital Asset Prices: a Theory of Market Equilibrium under Conditions of Risk // Journal of Finance. – 1964. – № 3. – p. 425-442.

45. Schwert W.G. Anomalies and market efficiency / Handbook of the Economics of Finance, Edited by G.M. Constantinides, M. Harris and R. Stulz. Elsevier Science B.V. 2003. P. 939-972

46. Skinner B. F. ‘Superstition’ in the pigeon // Journal of experimental psychology. – 1948. – p. 168-172.

47. Statista. Coronavirus: impact on financial markets worldwide. [Электронный ресурс]. URL: https://www.statista.com/study/71644/impact-of-the-coronavirus-covid-19-pandemic-on-global-financial-sector/ (дата обращения: 31.08.2023).

48. Taleb N. The Black Swan: The Impact of the Highly Improbable. - Random House, 2007. – 366 p.

49. The Geography of Transport System. [Электронный ресурс]. URL: https://transportgeography.org/?page_id=9035 (дата обращения: 31.08.2023).

50. CoinMarketCap. [Электронный ресурс]. URL: https://coinmarketcap.com/currencies/bitcoin/ (дата обращения: 04.09.2023).

51. Peter Thiel Bitcoin Has Potential To Change The World. NewsBTC. [Электронный ресурс]. URL: https://www.newsbtc.com/news/peter-thiel-bitcoin-potential-change-world/ (дата обращения: 04.09.2023).

Страница обновлена: 11.01.2026 в 11:03:25

Download PDF | Downloads: 62

Investor irrationality as a factor of financial market instability

Danilchenko A.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 9 (September 2023)

Abstract:

The article analyzes the investors' irrational behavior in the financial market, which can lead to the manifestation of crises. The crisis phenomena cast doubt on the hypothesis of an efficient market, which was once again proved in the conditions of the COVID-19 pandemic and the turbulent years that followed. During the analysis in this article, the investors' atypical behavior in the dot-com crisis and when performing operations with cryptocurrencies (for example, bitcoin) was revealed. These research results are important not only for the development of modern scientific thought, contributing to the solution of the scientific problem of predicting the onset of crisis phenomena, but also have practical significance, helping investors to perceive financial market signals more correctly. Conclusions about the intensification of investors' irrational behavior in the current conditions of geopolitical problems of the world economy are also obtained. The recommendations presented in this article will be useful to Russian financial market participants.

Keywords: behavioral finance, efficient market theory, financial crises

JEL-classification: G01, G11, G40, G41

References:

Alekhin B. (2004). Sluchaynoe bluzhdanie tsen na birzhe [Random wandering of prices on the stock exchange]. Fondovyy rynok. (12). 12-14. (in Russian).

Arrow K.J., Debreu G. (1954). Existence of an equilibrium for a competitive economy Econometrica. 22 265-290.

Barucci E., Fontana C. (2017). Financial Markets Theory: Equilibrium, Efficiency and Information

Belyanin A.V. (2004). Matematicheskaya psikhologiya kak razdel ekonomicheskoy teorii [Mathematical psychology as a branch of economic theory]. Psikhologiya. (3). 106-128. (in Russian).

Biryukov E.S. (2015). Osobennosti vybora modeli povedeniya investora na finansovom rynke v sovremennyh usloviyakh [Particular choice of investor`s behavior model in financial markets under modern conditions]. Bulletin of Chelyabinsk State University. (11 (366)). 77-83. (in Russian).

Byrne A., Utkus S.P. (2013). Understanding how the mind can help or hinder investment success

Clark A. (2011). Does size affect mutual fund performance? A general approach Journal of Asset Management. (3). 163-171.

CoinMarketCap. Retrieved September 04, 2023, from https://coinmarketcap.com/currencies/bitcoin/

Delcey T. Efficiency Market Hypothesis, Eugene Fama and Paul Samuelson: A reevaluationHal, 2018, p. 7-15. Retrieved August 31, 2023, from https://hal.archives-ouvertes.fr/hal-01618347/document

Dikhtyarenko A.Yu. (2011). Povedenie investora v usloviyakh rynochnoy neopredelennosti [Investor behavior in conditions of market uncertainty]. Financial Analytics: Science and Experience. (25). 37-40. (in Russian).

Dumas B. (1996). Financial Securities: market equilibrium and pricing methods

Fama E.F. (1969). Efficient Capital Markets: A Review of Theory and Empirical Work The Journal of Finance. (2). 383-417.

Festinger L. (2018). Teoriya kognitivnogo dissonansa [Theory of cognitive dissonance] (in Russian).

Gorelov M.A. (2008). Konkurentnoe ravnovesie na finansovom rynke [Competitive equilibrium in the financial market]. Upravlenie bolshimi sistemami. (23). 110-125. (in Russian).

Grekhem B. (2010). Razumnyy investor [A reasonable investor] (in Russian).

Grishina N.P. (2012). Problema prinyatiya investitsionnyh resheniy s tochki zreniya praktiki povedencheskikh finansov [Investment decision making from the point of view of behavioural finance]. Bulletin of Saratov Socio-Economic Institute of Plekhanov Russian University of Economics. (1). 16-20. (in Russian).

Heakal R. What is Market Efficiency?Investopedia 07.02.2018. Retrieved August 28, 2023, from https://www.investopedia.com/articles/02/101502.asp

Khmyz O. (2006). Osnovnye teorii sostoyaniya rynka tsennyh bumag [Basic theories of the state of the securities market]. Stocks and bods market. (20). 64-68. (in Russian).

Khmyz O.V. (1998). Teorii sostoyaniya rynka tsennyh bumag [Theories of the state of the securities market]. Financial business. (1). 60-63. (in Russian).

Le Fort B. (2022). The Rational Investor: How to Beat Wall Street, Build Passive Wealth and Stop Worrying About Money

Lo A.W. (1997). Market Efficiency: Stock Market Behaviour in Theory and Practice

Malkiel B. G. (2007). A Random Walk Down Wall Street: The Time-Tested Strategy for Successful Investing

Malkiel B. G. (2010). Bubbles in Asset Prices CEPS Working Paper. (200). 21.

Mandelbrot B. (2002). Fraktalnaya geometriya prirody [Fractal geometry of nature] (in Russian).

Mandelbrot B. (2006). (Ne)poslushnye rynki: fraktalnaya revolyutsiya v finansakh [(Not)Obedient Markets: Fractal Revolution in Finance] (in Russian).

Peter Thiel Bitcoin Has Potential To Change The WorldNewsBTC. Retrieved September 04, 2023, from https://www.newsbtc.com/news/peter-thiel-bitcoin-potential-change-world/

Peters E. (2004). Fraktalnyy analiz finansovyh rynkov: Primenenie teorii Khaosa v investitsiyakh i ekonomike [Fractal Analysis of Financial Markets: Application of Chaos Theory in Investment and Economics] (in Russian).

Platonova I.N., Maksakova M.A. (2022). Globalnye ekonomicheskie trendy i pozitsiya Rossii [Global economic trends and Russia's position] (in Russian).

Polillo S. (2020). The ascent of market efficiency

Rikardo D. (2007). Nachala politicheskoy ekonomii i nalogovogo oblozheniya [The beginnings of political economy and taxation] (in Russian).

Sharpe W.F. (1964). Capital Asset Prices: a Theory of Market Equilibrium under Conditions of Risk Journal of Finance. (3). 425-442.

Shigapova N.R. (2018). Vliyanie neratsionalnyh predpochteniy investorov na razmeshchenie vnutrennikh obligatsionnyh zaymov Rossiyskoy Federatsii na vnutrennem rynke kapitala [The impact of irrational investor preferences on the placement of domestic bond loans of the Russian Federation on the domestic capital market]. The Interntational scientific journal. (8(8)). 208-216. (in Russian).

Shiller R.Dzh. (2013). Irratsionalnyy optimizm. Kak bezrassudnoe povedenie upravlyaet rynkami [Irrational Optimism. How Reckless Behavior Drives Markets] (in Russian).

Skinner B. F. (1948). ‘Superstition’ in the pigeon Journal of experimental psychology. 38 168-172.

Smit A. (1997). Teoriya nravstvennyh chuvstv [Theory of moral feelings] (in Russian).

Snezhko Yu.S. (2014). Zarozhdenie teoreticheskikh osnov tekhnicheskogo analiza dlya prinyatiya investitsionnyh resheniy [The theoretical bases formation of technical analyses for making investment decisions]. Russian Journal of Entrepreneurship. (13). 54-63. (in Russian).

Soros Dzh. (2010). Alkhimiya finansov [The Alchemy of Finance] (in Russian).

StatistaCoronavirus: impact on financial markets worldwide. Retrieved August 31, 2023, from https://www.statista.com/study/71644/impact-of-the-coronavirus-covid-19-pandemic-on-global-financial-sector/

Taleb N. (2007). The Black Swan: The Impact of the Highly Improbable

The Geography of Transport System. Retrieved August 31, 2023, from https://transportgeography.org/?page_id=9035

Timofeev A.A. (2016). Ispolzovanie neratsionalnogo povedeniya investorov dlya polucheniya pribyli na valyutnom rynke [Using irrational behavior of investors to make a profit in the foreign exchange market] Current issues of economic sciences. 59-64. (in Russian).

Timofeev A.A. (2016). Primenenie povedencheskikh finansov v prognozirovanii dokhodnosti finansovyh rynkov [Application of behavioral finance in forecasting the profitability of financial markets] Problems of modern economy (Novosibirsk). 113-118. (in Russian).