Покупка акций российских энергетических компаний как средство хеджирования рисков в условиях геополитической нестабильности

Донцова О.И.1![]() , Абрамова А.Т.1

, Абрамова А.Т.1

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 33

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 8 (Август 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54604805

Аннотация:

В исследовании рассматривается научная проблема инвестирования в российский фондовый рынок, в котором акции энергетических компаний выступают средством хеджирования рисков в условиях геополитической турбулентности. Статья включает в себя обзор основных преимуществ и недостатков инвестирования в акции российского энергетического сектора, а также исследование функциональных возможностей российских торговых площадок. В статье аргументированно доказано, что российские брокеры некорректно определяют секторальную принадлежность акций российских энергетических компаний, тем самым затрудняя процесс осуществления качественного анализа при принятии инвестиционных решений. Также в статье был проведен анализ влияния отраслевых факторов на стоимость акций компаний ПАО «Лукойл» и «Газпром». Материалы научного исследования могут быть полезны специалистам в области финансовых рынков, ученым-экономистам, аспирантам и начинающим неквалифицированным инвесторам.

Ключевые слова: акции, энергетические компании, российский рынок акций, фондовый рынок, промышленность, Мосбиржа

JEL-классификация: G11, G12, Q43

Введение

Сегодня российский фондовый рынок переживает стадию глубокой рецессии. Сильное влияние геополитических факторов, ограничения вложений нерезидентов в финансовые инструменты российских эмитентов, колебания мировых цен на нефть, относительно низкая конкурентоспособность российского фондового рынка и модель поведения акционеров создают ряд неопределенностей в отношении инвестирования в российский рынок акций.

Энергетический сектор, будучи локомотивом российской экономики, имеет уникальное положение: высокие финансовые показатели нефтегазовых компаний напрямую оказывают влияние на стабильность экономики страны. По этой причине многие начинающие инвесторы задумываются о приобретении акций российских энергетических компаний как возможности увеличения капитала в долгосрочной перспективе.

Актуальность темы статьи. В настоящий момент российские нефтегазовые компании сталкиваются с рядом санкционных ограничений в отношении своей деятельности. В условиях геополитической турбулентности, когда финансовые рынки подвержены особой волатильности, инвесторы разных уровней квалификации озадачены вопросами минимизации рисков и стремятся вкладывать денежные средства в наименее рискованные финансовые инструменты. Таким образом, актуальность исследования обосновывается высоким уровнем неопределенности в отношении инвестирования сбережений в российский фондовый рынок.

Следует отметить, что изучением вопросов, связанных с тенденциями развития российского рынка акций и его дальнейшего функционирования, занимаются многие российские экономисты. Теоретические и практические аспекты рассматриваются в работах таких отечественных ученых, как Адаменко А.А. Ковинова О.А., Ломакин Е.А. [3], Азиева З.И., Алмаматов Т.Ж., Храмченко А.А. [4], Александров Г.А., Вякина И.В., Скворцова Г.Г. [5], Горкина Т.И. [6], Дашкин Р.М., Кох И.А., Макаренко Д.С., Хасанов Т.И. [7], Емец М.И. [8], Качелин А.С. [9], Максимцев И.А., Костин К.Б., Городилов К.А., Онуфриева О.А. [10], Лапаева О.Ф., Иневатова О.А., Дедеева С.А. [11], Лялин В.А., Воробьев П.В., Дарушин И.А. [2], Устинова Л.Н., Сиразетдинов Р.М., Сиразетдинова Э.Р., Устинов Д.А. [12], Салыгин В.И., Мустафинов Р.К. [13].

Основной целью исследования является ответ на вопрос: стоит ли инвестировать свои сбережения в акции российских энергетических компаний или на смену всеобщему разочарованию всё-таки приходит осознание привлекательности российских акций как инструмента для инвестирования? В ходе проведения исследования были задействованы такие методы, как сравнительный анализ, синтез, обобщение и системный подход.

Основная часть

Акция – это «эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации» [1].

Далеко не все акции могут быть допущены к торгам на бирже. Это связано в тем, что существует ряд ограничительных мер, которые направлены на регулирование рынка акций. Например, листинг акций – это процесс, направленный на включение акций в биржевые списки [2, с. 48–54]. Основная задача листинга заключается в помощи инвестору при оценке рисков вложений в ту или иную акцию. ПАО «Московская биржа» осуществляет листинг путём включения ценных бумаг в котировальные списки первого, второго и третьего уровня. Например, для включения акций в котировальный список первого уровня от эмитента необходимо выполнение наибольшего количества требований: срок существования эмитента не менее 3-х лет, составление и раскрытие консолидированной финансовой отчётности за завершенных 3 года, соблюдение требований по корпоративному управлению, рыночная цена акций в свободном обращении по обыкновенным акциям – не менее 3 млрд. руб. и т.д.

Оценка проблемы выбора инвестором акций энергетического сектора

При покупке акций инвестор приобретает определенную долю в бизнесе. Для того, чтобы оценить рыночные перспективы акций выбранной компании недостаточно учитывать лишь количественную оценку. Необходимо учитывать качественный анализ, который включает в себя процесс диверсификации инвестиционного портфеля. Для этого инвесторы детально изучают перспективы вложений в тот или иной сектор. Внимание опытных инвесторов зачастую сосредоточено рынке ценных бумаг компаний, которые реализуются в энергетическом секторе.

Энергетический сектор является восьмым сегментом рыночного индекса S&P 500, который отражает изменение стоимости акций 500 крупнейших по рыночной капитализации компаний на рынке США [5, c. 580].

Многие инвесторы считают энергетику самым проверенным и надежным сектором для вложения денежных средств. Прежде всего это связано с рентабельностью производства: производители, инвесторы и государственные структуры в одинаковой степени заинтересованы в высоких финансовых показателях ведущих энергетических компаний [3, c. 6–8].

В целом энергетический сектор считается небольшим по количеству компаний, однако ёмкость данного сектора может быть интересна с точки зрения хеджирования рисков во время кризисных тенденций [7, c. 243–245]. Данную инвестиционную стратегию в отношении российских акций энергетического сектора подтверждает Аналитический отчёт по методике оценки ценных бумаг, который представил Тинькофф Банк.

Таблица 1.

Российские акции по секторам в 2022 г. [14]

|

Сектор

|

Продажа (sell)

|

Удержание

(hold)

|

Покупка (buy)

|

|

Здравоохранение

|

|

|

+

|

|

Финансы

|

+

|

|

|

|

Коммунальные услуги

|

|

+

|

|

|

Телеком

|

|

+

|

|

|

Материалы

|

+

|

|

|

|

Потребительские товары первой необходимости

|

|

|

+

|

|

Потребительские товары второй

необходимости

|

|

|

+

|

|

Промышленность

|

+

|

|

|

|

IT

|

|

|

+

|

|

Энергетика

|

|

+

|

|

|

Недвижимость

|

+

|

|

|

Таким образом, инвесторам рекомендуют держать акции российских энергетических компаний (оценка – hold). Такая оценка со стороны российских аналитиков связана с тем, что нефтегазовый сектор в наибольшей степени подвержен геополитическим факторам: западные санкции в отношении энергоносителей, эмбарго на российскую нефть со стороны США и Великобритании, прекращение ввоза российской нефти и нефтепродуктов, потолок цен. Тем не менее, топливно-энергетические компании России – это главный источник доходов бюджетной статьи и национальной экономики в целом [10, c.1170–1173].

Более того, среди очевидных преимуществ инвестиций в данный сектор выделяют получение высоких дивидендов. Это вполне объяснимо: расходы на реализацию дополнительных мощностей никак не финансируются самими владельцами энергетических ресурсов. Сами фонды энергетических компаний не вкладывают денежные средства в увеличение производства [12, c. 405–410]. Таким образом, можно сделать логический вывод, что для компаний энергетического сектора поиск стратегических инвесторов является важнейшим фактором увеличения рентабельности производства.

В энергетический сектор входят следующие индустрии:

- Газовая промышленность;

- Нефтяная промышленность;

- Электроэнергетика;

- Возобновляемая энергетика;

- Водная энергетика;

Для проведения дальнейшего анализа российских энергетических компаний на рынке акций необходимо определить, акции каких компаний торговые биржи относят к энергетическому сектору. Интересно отметить, что в зависимости от выбранной торговой площадки компании энергетического сектора будут отличаться.

Энергетические компании на российских торговых площадках

В целях изучения функциональных возможностей торговых площадок рассмотрим две платформы для покупок акций российских энергетических компаний: Тинькофф Инвестиции и ПАО «Московская биржа». Такой выбор торговых площадок обоснован тем фактом, что в настоящий момент большинство российских инвесторов предпочитают реализовывать операции на рынке российских акций именно на платформе «Тинькофф Инвестиции» в силу простоты и удобства функционала. Торговая площадка ПАО «Мосбиржа» является крупнейшим российским биржевым холдингом, которая по своей сути олицетворяет биржевую торговлю на территории Российской Федерации [4, c. 349-354].

Выбирая в качестве онлайн-платформы для покупки акций «Тинькофф Инвестиции», в состав энергетической отрасли входят только нефтяной и газовый рынки. Данная платформа выделяет такие индустрии как «зелёная энергетика» и «электроэнергетика» как отдельные, обособленные категории, находящиеся вне энергетического сектора. Выбирая энергетический сектор в рамках представленного каталога акций на сайте Тинькофф Инвестиции, потенциальный инвестор получает список из тикеров 15 компаний (см. табл. 2).

Таблица 2.

Каталог акций российских компаний в секторе «энергетика» в 2022 г. [16]

|

Название

|

Цена акции

|

Изменение за день

|

Изменение за год

|

|

Башнефть (BANE)

|

1 216 руб.

1 лот = 1 акция |

+ 8,5 руб.

|

+ 213 руб.

|

|

0,7%

|

21,24%

| ||

|

Башнефть – привилегированные

акции (BANEP)

|

979,5 руб.

1 лот = 1 акция |

+ 4 руб.

|

+ 365,5 руб.

|

|

0,41%

|

59,53%

| ||

|

Газпром

(GAZP)

|

182,99 руб.

1 лот = 10 акций |

+ 1 руб.

|

- 34 руб.

|

|

0,55%

|

15,67%

| ||

|

Газпром

нефть (SIBN)

|

498,4 руб.

1 лот = 1 акция |

- 0,05 руб.

|

+ 95,3 руб.

|

|

0,01%

|

23,64%

| ||

|

ЛУКОЙЛ

(LKOH)

|

4 613 руб.

1 лот = 1 акция |

- 27 руб.

|

+ 64 руб.

|

|

0,58%

|

1,41%

| ||

|

НОВАТЭК

(NVTK)

|

1 311,4 руб.

1 лот = 1 акция |

- 6,2 руб.

|

+ 263,6 руб.

|

|

0,47%

|

25,16%

| ||

|

Роснефть

(ROSN)

|

395,8 руб.

1 лот = 1 акция |

- 0,05 руб.

|

+ 10,95%

|

|

0,01%

|

2,85%

| ||

|

РуссНефть

(RNFT)

|

145,8 руб.

1 лот = 1 акция |

- 1,9 руб.

|

+ 55,8 руб.

|

|

1,29%

|

62%

| ||

|

Саратовский

НПЗ – акции привилегированные (KRRNP)

|

14 740 руб.

1 лот = 1 акция |

- 200 руб.

|

+ 2 420 руб.

|

|

1,34%

|

19,64%

| ||

|

Сургутнефтегаз

(SNGS)

|

24,985 руб.

1 лот = 100 акций |

- 0,145 руб.

|

+ 1,075 руб.

|

|

0,58%

|

4,5%

| ||

|

Сургутнефтегаз

– привилегированные акции (SNGSP)

|

34,225 руб.

1 лот = 100 акций |

- 0,08 руб.

|

1,295 руб.

|

|

0,23%

|

3,93%

| ||

|

Татнефть

(TATN)

|

398,3 руб.

1 лот = 1 акция |

- 1 руб.

|

+ 45,4 руб.

|

|

0,25%

|

12,86%

| ||

|

Татнефть

– привилегированные акции (TATNP)

|

397,6 руб.

1 лот = 1 акция |

- 0,7 руб.

|

+ 78,4 руб.

|

|

0,18%

|

24,56%

| ||

|

Транснефть

– привилегированные акции (TRNFP)

|

122 650 руб.

1 лот = 1 акция |

- 1 150 руб.

|

+ 13 450 руб.

|

|

0,93%

|

12,32%

| ||

|

ЭЛ5-Энерго

(ELFV)

|

0,5966 руб.

1 лот = 1 000 акций |

+ 0,012 руб.

|

0 руб.

|

|

2,05%

|

0%

| ||

|

ЯТЭК

(YAKG)

|

125,1 руб.

1 лот = 10 акций |

- 1,9 руб.

|

+ 10,2 руб.

|

|

1,5%

|

8,88%

|

По мнению автора, такой функционал каталога акций, представленный перед потенциальным инвестором, является в корне неверным. Акции таких энергетических компаний, как «РусГидро», «Юнипро», «Интер РАО ЕЭС» также относятся к энергетическому сектору [13, c. 180]. Более того, по мнению многих аналитиков, инвестировать стоит именно в российский сектор электроэнергетики в силу консервативности данных инвестиционных инструментов, что позволит диверсифицировать портфель и сократить возможные риски.

Анализируя представленные тикеры на торговой площадке ПАО «Московская биржа», необходимо отметить, что определить принадлежность акций любой компании к тому или иному сектору является довольно проблематичной задачей, поскольку функционал платформы не позволяет рассматривать тикеры в рамках конкретной отрасли. На официальном сайте Мосбиржи карточка поиска позволяет потенциальным держателям акций выбрать интересующий тикер в зависимости от:

- Режима торгов;

- Рынок РЕПО;

- Типа инструментов;

- Иностранных ценных бумаг;

- Валюты номинала;

- Уровня листинга;

- Индекса;

- Валюты расчётов;

- Внутренней / внешней ценной бумаги;

- Обеспечения бумаги;

В ходе изучения функциональных возможностей данной торговой площадки, было выявлено, что даже при настройке типа инструментов, индексов, которые соответствуют энергетическому сектору (MOEXOG – индекс нефти и газа, MOEXEU – индекс электроэнергии), при выборе уровня листинга, валюты номинала и внутренней ценной бумаги полный перечень энергетических компаний выявить не удалось.

Еще одной проблемой являлось определение тех сегментов, которые Мосбиржа относит к энергетическому сектору. Было выявлено, что исчерпывающего ответа на данный вопрос нет.

По мнению финансового портала Fin-plan, к полному перечню акций российских компаний в секторе «энергетика», которые торгуются на Московской бирже, относятся лишь три отрасли: электросети, энергогенерация и энергосбыт. Обособленно от энергетического сектора, данный портал представляет перечень акций российских компаний нефтегазовой отрасли, которые в настоящий момент котируются на Московской бирже [21].

Таким образом, перед потенциальным инвестором вне зависимости от степени квалификации вновь возникает проблема определения принадлежности акций российских компаний к энергетическому сектору. Становится очевидным, что описанная выше структура энергетического сектора является неполной, поскольку перечень энергетических компаний не ограничивается такими сегментами, как энергосбыт, энергогенерация и электросети. Энергетический сектор включает в себя гораздо больший перечень индустрий (нефтегазовый сектор, возобновляемая энергетика, водная энергетика) [11, c. 2130].

При попытке настройки карточки поиска с учётом описанных выше опций, на сегодняшний день каталог акций российских энергетический компаний включает в себя: нефтегазовый, электросетевой и электрогенерирующий сектора (см. таб. 3):

Таблица 3.

Каталог акций российских компаний в секторе «энергетика» в 2022 г. [15]

|

№

|

Инструмент

|

Наименование цб

|

Валюта номинала

|

Объем выпуска

|

Полное Наименование

цб

|

|

1

|

ENRU

|

ЭнелРос ао

|

RUB

|

35 371 898

370

|

«Энел Россия» ПАО

|

|

2

|

FEES

|

ФСК ЕЭС ао

|

RUB

|

1 274 665 323

063

|

«ФСК ЕЭС» ПАО ао

|

|

3

|

GAZP

|

Газпром ао

|

RUB

|

23 673 512 900

|

«Газпром» (ПАО) ао

|

|

4

|

HYDR

|

РусГидро

|

RUB

|

439 288 905 849

|

«РусГидро» ПАО

|

|

5

|

IRAO

|

ИнтерРАО ао

|

RUB

|

104 400 000 000

|

«Интер РАО» ПАО ао

|

|

6

|

LKOH

|

ЛУКОЙЛ

|

RUB

|

692 865 762

|

НК «ЛУКОЙЛ» (ПАО) ао

|

|

7

|

LSNGP

|

РСетиЛЭ-п

|

RUB

|

93 264 311

|

Россети Ленэнерго ПАО-ап

|

|

8

|

MRKC

|

РоссЦентр

|

RUB

|

42 217 941 468

|

«Россети Центр» ПАО ао

|

|

9

|

MRKP

|

РСетиЦП ао

|

RUB

|

112 697 817 043

|

Россети Центр и Приволжье ао

|

|

10

|

MRKU

|

МРСК Ур

|

RUB

|

87 430 485 711

|

МРСК Урала (ОАО) ао

|

|

11

|

MRKV

|

РсетВол ао

|

RUB

|

188 307 958 732

|

Россети Волга ао

|

|

12

|

MRKZ

|

РСетиСЗ ао

|

RUB

|

95 785 923 138

|

Россети Северо-Запад ПАО ао

|

|

13

|

MSNG

|

+МосЭнерго

|

RUB

|

39 749 359 700

|

МосЭнерго акции обыкн.

|

|

14

|

MSRS

|

РСетиМР ао

|

RUB

|

48 707 091 574

|

ПАО Россети Моск.рег. ао

|

|

15

|

NVTK

|

Новатэк ао

|

RUB

|

3 036 306 000

|

«НОВАТЭК» ПАО ао

|

|

16

|

OGKB

|

ОГК-2 ао

|

RUB

|

110 441 160 870

|

«ОГК-2» ПАО ао

|

|

17

|

ROSN

|

Роснефть

|

RUB

|

10 598 177 817

|

НК «Роснефть» ПАО

|

|

18

|

RSTI

|

Россети ао

|

RUB

|

198 827 865 141

|

«Российские сети» ПАО ао

|

|

19

|

RSTIP

|

Россети ап

|

RUB

|

2 075 149 384

|

«Российские сети» ПАО ап

|

|

20

|

SNGS

|

Сургнгз

|

RUB

|

35 725 994 705

|

«Сургутнефтегаз» ПАО акции об.

|

|

21

|

SNGSP

|

Сургнгз-п

|

RUB

|

7 701 998

235

|

«Сургутнефтегаз» ПАО ап

|

|

22

|

TATN

|

Татнфт Зао

|

RUB

|

2 178 690 700

|

«Татнефть» ПАО ао

|

|

23

|

TATNP

|

Татнфт Зап

|

RUB

|

147 508 500

|

«Татнефть» ПАО ап 3 вып.

|

|

24

|

TGKA

|

ТГК-1

|

RUB

|

3 854 341 416

571

|

«ТГК-1» ПАО ао

|

|

25

|

TRNFP

|

Транснф ап

|

RUB

|

1 554 875

|

«Транснефть» ПАО ап

|

|

26

|

UPRO

|

Юнипро ао

|

RUB

|

63 048 706 145

|

«Юнипро» ПАО ао

|

Подводя итоги, необходимо отметить, что проблема определения принадлежности акций российских компаний к энергетическому сектору становится очевидной: потенциальные держатели акций, проявив заинтересованность в отношении приобретения акций российских энергетических компаний, столкнутся с непростой задачей при реализации покупки интересующих тикеров.

Определение секторальной принадлежности – это один из инструментов качественного анализа ценных бумаг, поэтому создание удобного интерфейса с возможностью включения всех сегментов, относящихся к энергетике, является необходимым элементом при создании карточки поиска на торговых площадках.

Оценка привлекательности российских энергетических компаний на рынке акций

Как было отмечено ранее, приобретение акций российских энергетических компаний можно считать идеальным выбором при применении стратегии диверсификации инвестиционного портфеля. Приобретение таких акций направлено на сохранение и приумножение денежных средств в долгосрочной перспективе, а не для выгодного закрытия позиции или спекуляции.

Для того, чтобы оценить привлекательность российских энергетических компаний и предложить некоторые инвестиционные решения, рассмотрим некоторые специфические факторы, от которых зависит стоимость акций в энергетическом секторе. Условно их можно разделить на две группы: внешние (макроэкономические) и внутренние (корпоративные) факторы.

Внешние факторы, влияющие на стоимость и оценку акций:

- Влияние тарифного регулирования на волатильность акицй;

- Высокая степень зависимости от мировых цен на нефть/газ;

- Геополитическая ситуация;

- Денежно-кредитная политика государства и возможный рост ставок;

- Уровень энергопотребления;

К внутренним факторам, оказывающим влияние на стоимость акций российских энергетических компаний, относятся:

- Стабильный рост финансовых показателей компании;

- Выпуск финансовой отчетности;

- Корпоративные события;

Рассмотрим в качестве примера акции компаний ПАО «Газпром» и ПАО «Лукойл» в рамках вышеприведенных факторов.

ПАО «Газпром» является «локомотивом» российской экономики. Это связано с лидирующими позициями данной компании по выручке и капитализации. «Газпром» полностью контролируется государством, что влечёт за собой наличие высоких санкционных и репутационных рисков [9, c. 390]. (геополитический фактор)

Необходимо также учитывать специфику деятельности данной компании. Для газовой отрасли характерен естественно-монопольный компонент [6, c. 200], поэтому на газовом рынке присутствует ценовое и тарифное регулирование. Это влияет на волатильность котировок, поэтому акции «Газпрома» зачастую показывают медленный рост или падение. (фактор влияния тарифного регулирования на волатильность акций)

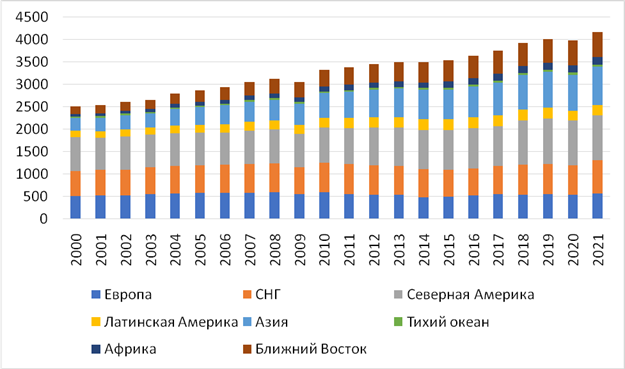

Поскольку именно газ используется для отопления помещений, за последние 30 лет рынок природного газа в мировом производстве топливно-энергетических ресурсов имеет тенденцию к увеличению (рис. №1). (уровень энергопотребления)

Рис. №1. Потребление природного газа в мире, 2000–2021 гг. (млрд куб. м. газа) [17]

Также при формировании инвестиционных решений важно учитывать мировые цены на газ. На сегодняшний день цены на газ пробивают исторические максимумы, что вновь заставляет многих потребителей смотреть в сторону рынка угля и нефти. (фактор влияния мировых цен на нефть / газ)

Теперь рассмотрим внутренние факторы. В связи с нынешним санкционным давлением «Газпром», который относится к стратегически важным предприятиям России, скрывает данные финансовой отчетности за 2022-й год. Это значит, что у потенциального держателя акций могут возникнуть проблемы при проведении количественного анализа акций. (выпуск финансовой отчетности)

Несмотря на отсутствие публичной информации в отношении финансовых результатов компании, которые будут однозначно ниже в силу актуальных для газовой отрасли рисков: потеря европейского рынка, увеличение налоговой нагрузки в отношении топливно-энергетических компаний, затраты на перенаправление экспорта в сторону Востока и Азии, «Газпром» выплатил рекордные в истории компании промежуточные выплаты [8, c. 425]. Такие дивиденды стали рекордными не только для ПАО «Газпром», но и для корпоративной истории России. Согласно Решению общих собраний участников (акционеров) от 30.09.2022 г., выплата дивидендов на 1 акцию составила 51,03 рубля. Общая сумма объявленных дивидендов составила 1 трлн 208,1 млрд. руб. [20] (фактор корпоративных событий)

Таким образом, несмотря на высокие дивидендные выплаты, можно прийти к выводу, что перспективы инвестирования в акции ПАО «Газпром» весьма неопределенные. Это связано с актуальными на сегодняшний день монопольными рисками для газовой отрасли, которые были рассмотрены автором как внешние (макроэкономические) факторы.

Теперь перейдём к рассмотрению российской нефтяной компании ПАО «Лукойл», которая имеет масштабную ресурсную базу и относительно низкую себестоимость добычи. «Лукойл» отличен тем, что формально является негосударственной компаний, поэтому санкционные риски в данном случае будут гораздо ниже, чем у ПАО «Газпром». (геополитический фактор)

В целом последнее десятилетие на мировом рынке нефти характеризовалось наращиванием ежегодных темпов прироста потребления нефти [18]. Сегодня рынок нефти – это не просто структурный элемент мирового-топливно-энергетического комплекса, а глобальный рынок, отличающийся простотой и относительной дешевизной транспортировки. Согласно данным долгосрочного прогноза Организации стран-экспортёров нефти (ОПЕК), нефть по-прежнему останется самым востребованным видом топлива вплоть до 2045-го года [22]. (уровень энергопотребления / добычи)

Несмотря на серьезную структурную переориентацию экспорта российской нефти в сторону Востока и Азии, нефтяные котировки с начала 2022-го года выросли. В первой половине 2022-го года международный бренчмаркт Brent торговался в ценовом диапазоне $95—125 за баррель, что на 30% выше, чем в 2021-м году во время восстановления экономики после COVID-19 [14]. (фактор влияния мировых цен на нефть)

При рассмотрении внутренних факторов стоит отметить, что «Газпром» значительно уступает «Лукойлу». Несмотря на санкционное давление, компания по-прежнему выпускает отчетность по РСБУ. Компания опубликовала финансовую отчётность за 9 месяцев 2022 года, что мгновенно повлияло на подъём в котировках акций. (выпуск финансовой отчетности)

Положительные результаты в отношении выручки и чистой прибыли позволили инвесторам рассчитывать на выплату промежуточных дивидендов, однако на состоявшемся 02.11.2022 г. заседании Совета директоров, «Лукойл» принял решение о выплате дивидендов «по результатам девяти месяцев 2022 года в размере 256 рублей на одну обыкновенную акцию» [19]. (стабильный рост финансовых показателей компании, фактор корпоративных событий)

Таким образом, несмотря на ожидания многих аналитиков в отношении дивидендной доходности после выпуска отчётности ПАО «Лукойл» по результатам 9-ти месяцев 2022 года, становится очевидным, что макроэкономические факторы и структурная переориентация российского нефтяного рынка не позволяют покупать акции данной компании в настоящий момент. Поэтому по мнению автора работы, акции «Лукойла», также как и акции «Газпрома», необходимо держать в долгосрочной перспективе для диверсификации инвестиционного портфеля.

Заключение

Энергетический сектор является одним из наиболее надёжных сегментов экономики. Несмотря на тот факт, что данный сегмент в наибольшей степени зависит от геополитической нестабильности, такие факторы, как рентабельность производства, заинтересованность со стороны государства, дивидендная политика российских энергетических компаний и ёмкость рынка заставляют потенциальных инвесторов выбирать акции российского энергетического сектора в целях применения стратегии диверсификации инвестиционного портфеля.

Несмотря на выявленные преимущества инвестирования в акции российских энергетических компаний, приобретение акций является затруднительной задачей в силу функциональных недостатков российских торговых площадок. В зависимости от выбранной торговой площадки компании энергетического сектора будут отличаться, тем самым инвесторы сталкиваются с проблемой секторальной принадлежности, которая является одним из инструментов качественного анализа ценных бумаг. Таким образом, создание удобного интерфейса с возможностью включения всех сегментов, относящихся к энергетике, является необходимым элементом при создании карточки поиска на торговых площадках.

Для оценки привлекательности российских энергетических компаний и возможности предложения некоторых инвестиционных решений, автором была проанализирована взаимосвязь между специфическими отраслевыми факторами и дальнейшим выбором в пользу инвестирования в российский энергетический сектор. Было выявлено, что акции таких компаний, как «Лукойл» и «Газпром» рекомендуется держать в инвестиционном портфеле в долгосрочной перспективе.

Источники:

2. Лялин В.А., Воробьев П.В., Дарушин И.А. Рынок ценных бумаг в вопросах и ответах. / : учебное пособие. - Москва: Проспект, 2015, 2015. – 336 c.

3. Адаменко А.А., Ковинова О.А., Ломакин Е.А. Российский рынок акций: состояние и перспективы // Естественно-гуманитарные исследования. – 2019. – № 24. – c. 6-8.

4. Азиева З.И., Алмаматов Т.Ж., Храмченко А.А. Проблемы развития российского рынка ценных бумаг // Вестник Академии знаний. – 2022. – № 49. – c. 349-354.

5. Александров Г.А., Вякина И.В., Скворцова Г.Г. Модель устойчивого развития и инвестиционная привлекательность предприятий: экологический аспект // Экономика, предпринимательство и право. – 2022. – № 2. – c. 573-586. – doi: 10.18334/epp.12.2.114202.

6. Горкина Т.И. Роль пространства в стратегии транснациональных компаний на примере энергетических компаний // Экономические отношения. – 2019. – № 1. – c. 195-208. – doi: 10.18334/eo.9.1.39757.

7. Дашкин Р.М., Кох И.А., Макаренко Д.С., Хасанов Т.И. Энергоэффективность российских компаний нефтяной отрасли как детерминанта формирования их акционерной стоимости // Экономические отношения. – 2020. – № 1. – c. 239-256. – doi: 10.18334/epp.9.4.41465.

8. Емец М.И. Корпоративное управление как ESG-фактор и доходность акций российских компаний // Экономическая безопасность. – 2021. – № 2. – c. 421-432. – doi: 10.18334/ecsec.4.2.112142.

9. Качелин А.С. Международное сотрудничество как фактор научно-технологического развития в нефтегазовой отрасли Российской Федерации // Экономическая безопасность. – 2023. – № 1. – c. 385-412. – doi: 10.18334/ecsec.6.1.117374.

10. Максимцев И.А., Костин К.Б., Городилов К.А., Онуфриева О.А. Развитие энергетического сектора Российской Федерации на основе инновационных принципов зеленой экономики // Вопросы инновационной экономики. – 2022. – № 2. – c. 1165-1184. – doi: 10.18334/vinec.12.2.114809.

11. Лапаева О.Ф., Иневатова О.А., Дедеева С.А. Современные проблемы и перспективы развития топливно-энергетического комплекса // Экономические отношения. – 2019. – № 3. – c. 2129-2142. – doi: 10.18334/eo.9.3.40815.

12. Устинова Л.Н., Сиразетдинов Р.М., Сиразетдинова Э.Р., Устинов Д.А. Энергетический сектор России: экономический аспект // Экономика, предпринимательство и право. – 2023. – № 2. – c. 401-412. – doi: 10.18334/epp.13.2.117105.

13. Салыгин В.И., Мустафинов Р.К. Геополитические аспекты электроэнергетического развития: организационно-стратегический подход // Экономические отношения. – 2019. – № 1. – c. 177-194. – doi: 10.18334/eo.9.1.40123.

14. Аналитический отчёт по методике оценки ценных бумаг по состоянию на 09.09.2022 г. (классическая шкала Strong Sell, Sell, Hold, Buy, Strong Buy) // Аналитика Тинькофф Инвестиции – URL: https://www.tinkoff.ru/invest/research/strategy/2022-2023-russian-market/ (дата обращения: 16.04.2023)

15. Каталог акций по состоянию на 10.04.2023 // ПАО «Московская биржа» – URL: https://www.moex.com/s3122 (дата обращения: 10.04.2023)

16. Каталог акций по состоянию на 18.04.2023 // Тинькофф Инвестиции –URL: https://www.tinkoff.ru/invest/stocks/?start=0&end=15&country=All&orderType=Asc&sortType=ByName§or=Energy&countryOfRisk=RU (дата обращения: 18.04.2023)

17. Потребление природного газа: тенденция за период 2000-2021 гг. (bcm) // Ежегодник мировой энергетической статистики (Enerdata). – URL: https://energystats.enerdata.net/natural-gas/gas-consumption-data.html (дата обращения: 15.04.2023)

18. Публикация - издание 2022 года: Сравнение ключевых показателей и долгосрочный анализ последствий // Ежегодник мировой энергетической статистики (Enerdata). – URL: https://russia.enerdata.net/publications/reports-presentations/world-energy-trends.html (дата обращения: 15.04.2023)

19. Совет директоров ПАО «Лукойл» рекомендовал размер промежуточных дивидендов за 2022 год // Пресс-релиз ПАО «Лукойл» от 02.11.2022 г. – URL: https://lukoil.ru/api/presscenter/exportpressrelease?id=600473 (дата обращения: 14.04.20203)

20. Сообщение о существенном факте «О проведении общего собрания участников (акционеров) эмитента и о принятых им решениях» // ПАО «Газпром» // Решения общих собраний участников (акционеров) от 30.09.2022 г. – URL: https://www.e-disclosure.ru/Event/Print?guid=bf916f4f-f87f-4e17-929d-cfa77a7829d8&source=Newsfeed (дата обращения 16.04.2023)

21. Список акций российских компаний сектора Энергетика на Московской бирже // Fin-plan – URL: https://fin-plan.org/lk/actions/all/enr/ (дата обращения: 16.04.2023)

22. Organization of the Petroleum Exporting Countries (OPEC). World Oil Outlook 2022. – URL: https://www.opec.org/opec_web/en/publications/340.htm (дата обращения: 16.04.2023)

Страница обновлена: 13.01.2026 в 20:36:03

Download PDF | Downloads: 33

Buying shares of Russian energy companies as a means of hedging risks amidst geopolitical instability

Dontsova O.I., Abramova A.T.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 8 (August 2023)

Abstract:

The research examines the scientific problem of investing in the Russian stock market, where shares of energy companies act as a means of hedging risks amidst geopolitical turbulence. The article includes an overview of the main advantages and disadvantages of investing in shares of the Russian energy sector, as well as a study of Russian trading platforms. The article argumentatively proves that Russian brokers incorrectly determine the sectoral affiliation of shares of Russian energy companies, thereby complicating the process of carrying out qualitative analysis when making investment decisions. The article also analyzed the impact of industry factors on the value of shares of PJSC Lukoil and Gazprom. The materials of the scientific research can be useful to specialists in the field of financial markets, economic scientists, graduate students and novice unqualified investors.

Keywords: stocks, energy companies, Russian stock market, stock market, Moscow exchange

JEL-classification: G11, G12, Q43

References:

Adamenko A.A., Kovinova O.A., Lomakin E.A. (2019). Rossiyskiy rynok aktsiy: sostoyanie i perspektivy [The Russian equity market: state and prospects]. Natural-humanitarian research. (24). 6-8. (in Russian).

Aleksandrov G.A., Vyakina I.V., Skvortsova G.G. (2022). Model ustoychivogo razvitiya i investitsionnaya privlekatelnost predpriyatiy: ekologicheskiy aspekt [The Sustainable Development Model and Investment Attractiveness of Enterprises: The Environmental Dimension]. Journal of Economics, Entrepreneurship and Law. 12 (2). 573-586. (in Russian). doi: 10.18334/epp.12.2.114202.

Azieva Z.I., Almamatov T.Zh., Khramchenko A.A. (2022). Problemy razvitiya rossiyskogo rynka tsennyh bumag [Problems in the development of the Russian securities market]. Vestnik Akademii znaniy. (49). 349-354. (in Russian).

Dashkin R.M., Kokh I.A., Makarenko D.S., Khasanov T.I. (2020). Energoeffektivnost rossiyskikh kompaniy neftyanoy otrasli kak determinanta formirovaniya ikh aktsionernoy stoimosti [Energy efficiency of Russian oil companies as a determinant of shareholder value creation]. Journal of International Economic Affairs. 10 (1). 239-256. (in Russian). doi: 10.18334/epp.9.4.41465.

Emets M.I. (2021). Korporativnoe upravlenie kak ESG-faktor i dokhodnost aktsiy rossiyskikh kompaniy [Corporate governance as an ESG factor and return on Russian equities]. Ekonomicheskaya bezopasnost. 4 (2). 421-432. (in Russian). doi: 10.18334/ecsec.4.2.112142.

Gorkina T.I. (2019). Rol prostranstva v strategii transnatsionalnyh kompaniy na primere energeticheskikh kompaniy [The role of space in the strategy of multinational companies, using energy companies as an example]. Journal of International Economic Affairs. 9 (1). 195-208. (in Russian). doi: 10.18334/eo.9.1.39757.

Kachelin A.S. (2023). Mezhdunarodnoe sotrudnichestvo kak faktor nauchno-tekhnologicheskogo razvitiya v neftegazovoy otrasli Rossiyskoy Federatsii [International cooperation as a factor of scientific and technological development in the oil and gas sector of the Russian Federation]. Ekonomicheskaya bezopasnost. 6 (1). 385-412. (in Russian). doi: 10.18334/ecsec.6.1.117374.

Lapaeva O.F., Inevatova O.A., Dedeeva S.A. (2019). Sovremennye problemy i perspektivy razvitiya toplivno-energeticheskogo kompleksa [Current problems and prospects for the development of the fuel and energy sector]. Journal of International Economic Affairs. 9 (3). 2129-2142. (in Russian). doi: 10.18334/eo.9.3.40815.

Lyalin V.A., Vorobev P.V., Darushin I.A. (2015). Rynok tsennyh bumag v voprosakh i otvetakh [Securities market in questions and answers] Moscow: Prospekt. (in Russian).

Maksimtsev I.A., Kostin K.B., Gorodilov K.A., Onufrieva O.A. (2022). Razvitie energeticheskogo sektora Rossiyskoy Federatsii na osnove innovatsionnyh printsipov zelenoy ekonomiki [Development of the energy sector of the Russian Federation based on innovative green economy principles]. Russian Journal of Innovation Economics. 12 (2). 1165-1184. (in Russian). doi: 10.18334/vinec.12.2.114809.

Salygin V.I., Mustafinov R.K. (2019). Geopoliticheskie aspekty elektroenergeticheskogo razvitiya: organizatsionno-strategicheskiy podkhod [Geopolitical aspects of electricity development: an organisational and strategic approach]. Journal of International Economic Affairs. 9 (1). 177-194. (in Russian). doi: 10.18334/eo.9.1.40123.

Ustinova L.N., Sirazetdinov R.M., Sirazetdinova E.R., Ustinov D.A. (2023). Energeticheskiy sektor Rossii: ekonomicheskiy aspekt [Russia's energy sector: The economic dimension]. Journal of Economics, Entrepreneurship and Law. 13 (2). 401-412. (in Russian). doi: 10.18334/epp.13.2.117105.