Анализ актуальных факторов риска для российских инвесторов при работе на биржевых финансовых рынках и разработка потенциальных способов их минимизации

Корчагин Д.М.1, Носова А.А.1

1 Самарский национальный исследовательский университет им. акад. С.П. Королева, Россия, Самара

Скачать PDF | Загрузок: 36

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 6 (Июнь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54059104

Аннотация:

В последние несколько лет на российских биржевых финансовых рынках наблюдается устойчивая позитивная динамика притока частных инвесторов. В представленной статье рассмотрены ключевые факторы риска на биржевых финансовых рынках, с которым пришлось столкнуться российским инвесторам в 2022 году. В рамках работы выявлены и структурированы наиболее существенные экономические ограничения, наложенные в отношении финансовых активов инвесторов, учитываемых во внешних депозитариях, а также ограничения на операции с иностранными валютами. Изучены изменения в поведении инвесторов и состоянии рынков в связи с трансформацией инвестиционного ландшафта. Рассмотрены основные инструменты диверсификации, которые позволяют российским инвесторам эффективно произвести ребалансировку инвестиционного портфеля в рамках имеющихся ограничений

Ключевые слова: Биржевые финансовые активы, инвестиционные риски, факторы риска, ценные бумаги, минимизация рисков

JEL-классификация: D81, G13, G11

Введение

В 2022 году российские инвесторы, работающие с биржевыми финансовыми активами, столкнулись с новыми факторами рисками, которые необходимо учитывать при принятии инвестиционных решений. Именно потребность в оперативном реагировании на структурные изменения в инвестиционном ландшафте определяет актуальность представленной работы. Необходимо отметить, что существует большое количество работ как зарубежных, так и российских авторов, в которых исследуются вопросы управления риском инвестиционного портфеля. В частности, озвученная проблематика являлась предметом исследований В.А. Галанова [21], Г.В. Черновой [20], В. Кентон [23], Д.И. Якушин [24], Никитина Т. В., Репета-Турсунова А. В., Фрёммель М., Ядрин А. В. [25] и др. В то же время наличие санкционных ограничение накладывают ряд отличительных особенностей, в силу которых применение стандартных подходов к управлению портфелем не всегда является приемлемым. Эти проблемы являлись предметом изучения таких отечественных авторов как: Гарышинова А. Р. [26]; Евсин М. Ю. [27]; Храмченко А.А. [28]; Кузьмин П.И., Свердлов М.Ю., Зиновьев А.Г., Селиверстов С.И. [29] однако, в силу своей новизны, вопросы управления инвестиционными активам в рамках актуальных ограничений (вводимых с 2022 года) не были достаточно полно освещены в современной экономической литературе, что говорит о недостаточной научной проработанности исследуемой проблематики. В этой связи в качестве цели данного исследования было выбрано составление карты рисков для частного российского инвестора, присущих актуальному состоянию биржевых финансовых рынков. Научная новизна представленной работы заключается в систематизации риск-факторов и установки им в соответствие наиболее релевантных методов их минимизации. При разработке выбранной темы использованы общенаучные методы и приемы исследования: анализ, синтез, системный и процессный подходы к решению проблемы.

Основная часть

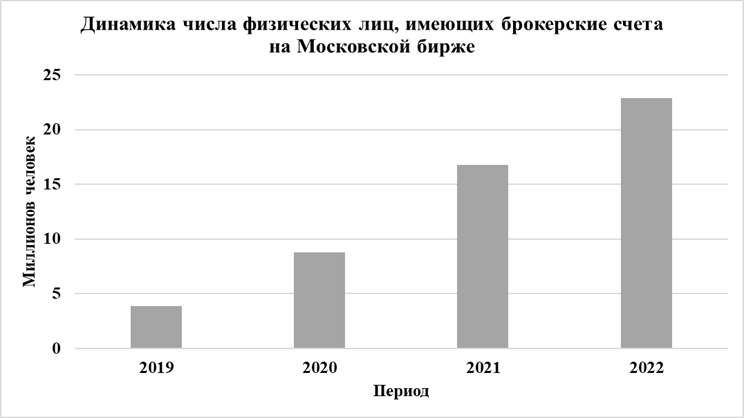

В последние несколько лет на российских биржевых финансовых рынках наблюдается устойчивая позитивная динамика притока частных инвесторов. По итогам 2022 года можно констатировать сохранение данного тренда. Так, число физических лиц, имеющих брокерские счета на Московской бирже, за 2022 год увеличилось на 6,1 млн и достигло 22,9 млн, ими открыто более 38,3 млн счетов (+10,7 млн за 2022 год) [19].

Рисунок 1 - Динамика числа физических лиц, имеющих брокерские счета на Московской бирже, чел.

Источник: Московская биржа [19]

Вышеобозначенная тенденция, безусловно, является позитивным фактором для национальной экономики, поскольку все большее количество частных лиц открывает для себя новые финансовые возможности и инструменты инвестирования, что, в свою очередь, ведет к более эффективной аккумуляции финансовых ресурсов (в том числе долгосрочных). Однако в то же время, необходимо отметить, что инвестирование на финансовых рынках сопряжено с достаточно большим количеством сопутствующих рисков, к которым начинающие инвесторы не всегда бывают готовы.

С целью уведомления участников торгов о серьезных финансовых рисках, связанных с осуществлением операций на фондовом рынке, брокеры при заключении договора обязаны информировать своих клиентов об “основных” факторах риска, сопутствующих таким операциям. В частности, такая обязанность зафиксирована во внутреннем стандарте НАУФОР [1] "Информирование клиента о рисках" в составе "Стандартов профессиональной деятельности на рынке ценных бумаг", обязательном для ознакомления при заключении договора на брокерское обслуживание с брокерами-членами этой саморегулируемой организации.

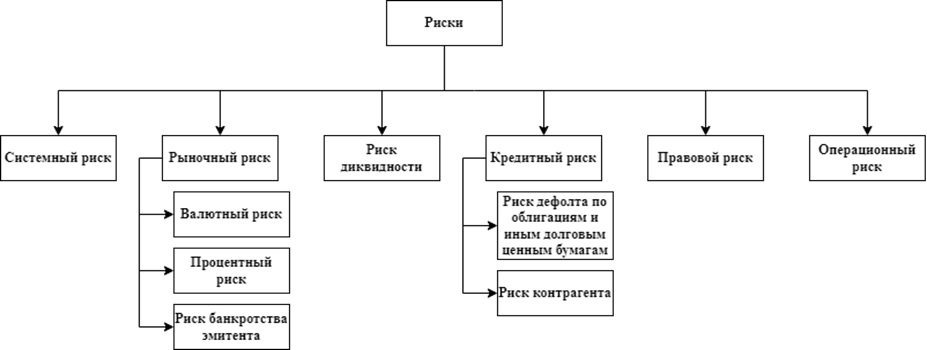

В общем виде финансовые риски - возможность возникновения убытков при осуществлении финансовых операций в связи с возможным неблагоприятным влиянием разного рода факторов [2]. В ряде документов [2], регулирующих деятельность российских компаний финансового рынка, НАУФОР выделяет различные виды рисков, которые можно систематизировать и представить в виде карты инвестиционных рисков (рисунок 2).

Рисунок 2. Карта инвестиционных рисков

Источник: НАУФОР по данным из [2]

В целом, представленная карта рисков в достаточно полной мере покрывает большую часть “основных” рисков, присущих инвестированию на финансовых рынках, однако в 2022 году российские инвесторы столкнулись с принципиально новыми факторами риск, ставшими следствием введенных экономических санкций. Далее в работе будут рассмотрены наиболее значимые актуальные риск-факторы, которые затронули различные виды финансовых активов: как ценные бумаги, так и валютные активы.

Экономические ограничения, наложенные в отношении финансовых активов инвесторов, учитываемых во внешних депозитариях.

Одним из первых внешних санкционных ограничений, затронувших российских инвесторов, стала “блокировка” в марте 2022 года со стороны международных депозитариев (в частности Euroclear и Clearstream) счетов Национального расчетного депозитария (НРД). По этой причине ряд ценных бумаг, которые учитывались в этих местах хранения, стал недоступен российским инвесторам: в том числе ограничены операции с данными активами, а также заблокирована выплата доходов по ним [6].

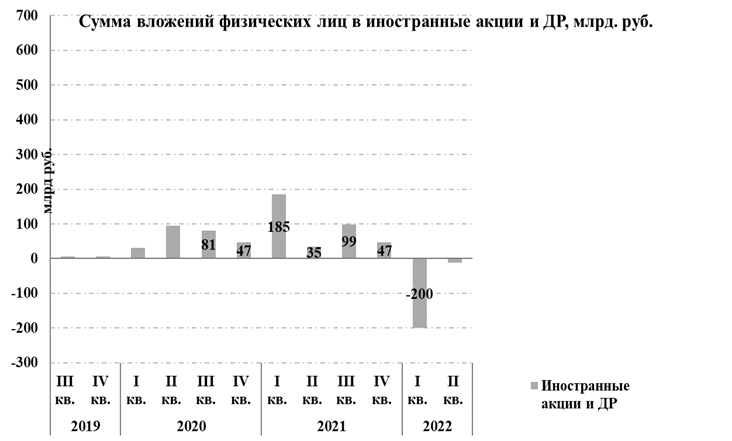

Сложившаяся ситуация привела к существенному оттоку вложений физических лиц из иностранных акций [8] (рисунок 3). Наличие прецедентов заморозки иностранных активов в результате действий депозитариев «недружественных» стран способствовало более консервативному подходу клиентов к выбору активов в пользу активов с «дружественной» юрисдикцией.

Рисунок 3. Сумма вложений физических лиц в иностранные акции и ДР

Источник: Центральный Банк РФ по данным из [8]

Согласно отчету ЦБ РФ, наблюдается снижение доли активных клиентов профучастников (клиентов, совершивших хотя бы одну сделку) с февраля 2022 года, вызванное положением котировок российских акций - они остаются ниже уровней начала года и большинство инвесторов не хотят фиксировать убытки, предпочитая выжидательную стратегию [8]. Динамика показателя числа активных клиентов брокеров представлена на рисунке 4. Средства инвесторов, вложенные в иностранные активы, оставались заблокированными по причине отсутствия возможности переводов активов между некоторыми российскими и зарубежными депозитариями.

Рисунок 4. Доля активных клиентов брокеров

Источник: Центральный банк РФ по данным из [8]

В качестве ответных экономических мер со стороны правительства РФ и ЦБ РФ были введены ограничения в отношении операций на российских финансовых рынках для нерезидентов (установлен режим счетов типа "С"). Из-за чего большое число иностранных инвесторов-резидентов «недружественных» стран приняли решение «уйти» с российских финансовых рынков, что негативным образом повлияло на общее состояние ликвидности на них.

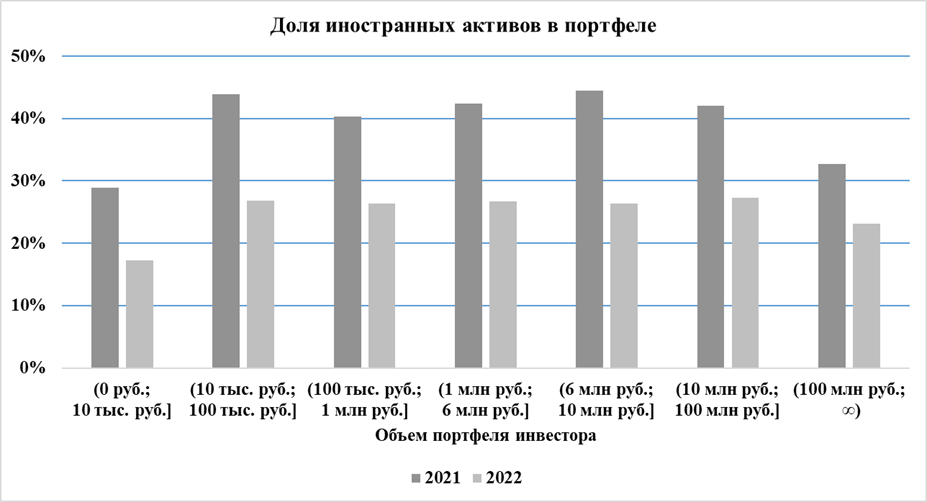

Закономерно, что на протяжении всего 2022 года поведение российских инвесторов на фондовом рынке перестраивалось и принимало новые формы, адаптируясь к изменяющимся условиям. Так, согласно исследованию «Портрет клиента брокера», проведённому ЦБ РФ, в 2021 году в портфелях российских инвесторов в среднем наблюдалось около 45% иностранных активов (показатель варьируется в зависимости от размера портфеля инвестора) (рисунок 5 ) [11], то в 2022 этот показатель составил максимум 27%.

Рисунок 5. Объем иностранных активов в зависимости от размера портфеля - первое полугодие 2021 года/ первое полугодие 2022 года

Источник: Центральный банк РФ по данным из [11]

Введение ограничений на операции с иностранными валютами.

Еще одним фактором риска, с которыми пришлось столкнуться российским инвесторам в 2022 году, стали различные (как экономические, так и не экономические) ограничения на операции с зарубежными валютами. Сюда можно отнести:

● введение большинством российских банков и финансовых компаний комиссии за «хранение» валюты на счетах (американских долларов, евро, фунтов стерлингов и других);

● установление (на достаточно короткой период времени) существенной комиссии (в размере 12%) за покупку валюты через брокеров;

● наложение ограничений на снятие долларов США и евро со вкладов (в пределах лимита: 10 000 $ или эквивалент этой суммы в евро).

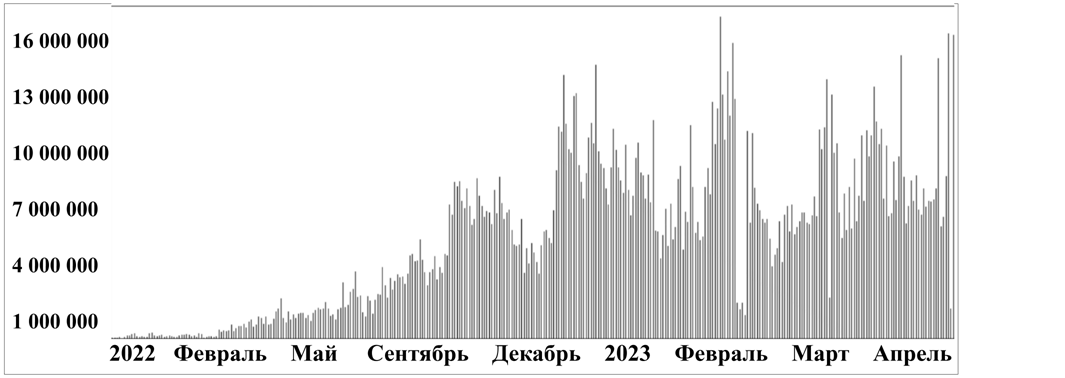

Таким образом, наряду с понятием «недружественных активов» в обиход инвесторов вошло понятие «токсичной валюты» (т. е. валюты, для которой существует высокий риск введения новых заградительных тарифов, комиссий за покупку или хранение, либо других ограничительных мер). В результате акцент инвесторов закономерно сместился в направлении валют стран, не входящих в список недружественных (в частности, к китайскому юаню). Об этом свидетельствует график объема торгов юанем на Московской бирже (представлен на рисунке 6), на котором отчетливо видна тенденция к резкому увеличению интереса инвесторов с весны 2022 года.

Рисунок 6. График объема торгов юанем по отношению к рублю.

Источник: Московская биржа по данным из [22]

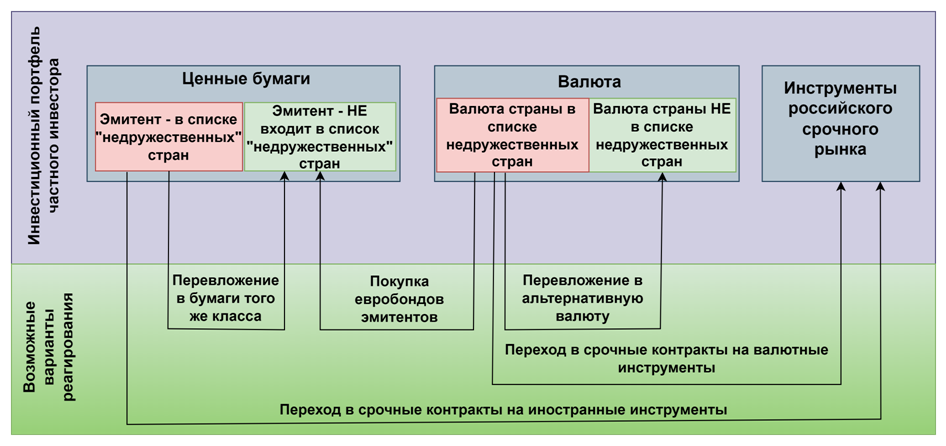

Вышеназванные факторы привели к существенному изменению инвестиционного ландшафта. На первый план вышли те риски, которые раньше не включались большинством российских инвесторов в число наиболее вероятных. По этой причине способам их снижения не всегда уделялось должное внимание. Однако сложившаяся ситуация требует от инвесторов (в том числе и с недостаточным опытом) оперативных шагов для приведения уровня риск-параметров их портфелей в оптимальное состояние. В общем виде основные возможные варианты реагирования частного инвестора на изменившуюся карту рисков представлены в виде схемы на рисунке 7.

Рисунок 7. Способы снижения инвестиционных рисков под влиянием новых факторов риска.

Источник: составлено авторами.

Необходимо отметить, что в настоящий момент для частных инвесторов существует ряд достаточно эффективных способов значительного уменьшения уровня риска (в зависимости от типа актива в портфеле). Например, в качестве альтернативы вложениям в валюту стран, включенных в список «недружественных» (так называемых, «токсичных валют») доступны такие варианты как:

1. Перевложение в валюту стран, не входящих в список «недружественных». Необходимо отметить, что в этом направлении ведется активная работа со стороны Московской биржи, связанная с расширением списка валют, по которым доступны биржевые торги. Так с 31 октября 2022 года были запущены торги киргизским сомом и таджикским сомони, и данный список планируется к дальнейшему расширению [10]. Это создает возможности для инвесторов реализовывать больше вариантов для диверсификации портфеля без обращения к валютам «недружественных стран».

2. Инвестиции в облигации эмитентов с «дружественной» юрисдикцией, номинированных в необходимой валюте. (В настоящее время все выплаты по таким активам осуществляются в рублях, но тем не менее, за счет привязки номинала и купона к курсу соответствующей валюты можно нивелировать валютный риск). Существенным шагом в этом направлении стал Указ Президента РФ от 5 июля 2022 года, который обязывает российские компании исполнять обязательства перед держателями своих бумаг. Т.е. для устранения валютного риска инвесторам можно обратить внимание на еврооблигации эмитентов с максимальным уровнем надежности: Минфина РФ или устойчивых российских компаний [9].

3. Переход на операции с инструментами срочного рынка – т.е. альтернативой вложению в валюту «недружественной страны» может быть использование срочных контрактов, базовым активом которых являются аналогичные инструменты.

В этом направлении Московской биржей также ведется активная работа по расширению списка доступных срочных контрактов. В том числе 1 марта 2023 года запущены торги расчетными фьючерсными контрактами на валютные пары турецкая лира/российский рубль и гонконгский доллар/российский рубль.

В качестве мер по снижению риска инвестирования в ценные бумаги, эмитентами которых являются резиденты «недружественных» стран, могут быть названы:

1. Перевложенение средств из ценных бумаг с «недружественной юрисдикцией» в финансовые активы с «дружественной юрисдикцией».

При наличии у инвестора таких финансовых активов было бы рационально (при наличии соответствующей возможности) произвести ребалансировку портфеля в пользу бумаг, эмитенты которых не входят в список «недружественных» стран.

2. Использование функционала замещающих облигаций.

Среди мер поддержки российских инвесторов отдельно выделяется введение замещающих облигаций – долговых ценных бумаг российских эмитентов, выпущенные по российскому праву для возможности замены инвесторами еврооблигаций, попавших под ограничение со стороны «недружественных» стран. Данные ценные бумаги предназначены для избавления от наличия в портфеле «токсичной валюты» или «недружественных ценных бумаг».

Заключение

Подводя итоги работы, можно отметить, что в 2022 году появились новые факторы риска, которые существенным образом изменили инвестиционный ландшафт финансовых рынков для российского частного инвестора. В рамках представленной работы вышеназванные факторы были изучены и систематизированы. Также были рассмотрены наиболее релевантные инструменты, которые позволяют достаточно эффективно произвести ребалансировку инвестиционного портфеля частного инвестора в рамках имеющихся ограничений. Поскольку данная проблематика видится крайне важной и актуальной, ее развитие может быть в дальнейших научных работах.

[1] НАУФОР (Национальная ассоциация участников фондового рынка) - некоммерческая саморегулируемая организация на российском финансовом рынке [1]. НАУФОР является надзорным органом за деятельностью профессиональных участников фондового рынка, который регулирует осуществление операций с ценными бумагами и отношения между участниками фондового рынка.

[2] “Декларация об общих рисках”, “Декларация о рисках, связанных с совершением маржинальных и непокрытых сделок”, “Декларация о рисках, связанных с ПФИ” и др. - являются приложениями к базовому стандарту “Информирование клиента о рисках”

Источники:

2. Стандарты профессиональной деятельности на рынке ценных бумаг. / Приложение 1 – «Декларация об общих рисках, связанных с осуществлением операций на рынке ценных бумаг». - НАУФОР, 2016. – 7-15 c.

3. Юзвович Л. И., Слепухина Ю. Э., Долгих Ю. А., Татьянников В. А., Стрельников Е. В., Луговцов Р. Ю., Клименко М. Н. Финансовые и банковские риски. / учебник, под ред. Л. И. Юзвович, Ю. Э. Слепухиной ; Министерство науки и высшего образования Российской Федерации, Уральский государственный экономический университет. - Екатеринбург : Изд-во Урал. ун-та, 2020. – 336 c.

4. Как управлять инвестиционными рисками. Life Profit. [Электронный ресурс]. URL: https://life.akbars.ru/invest/tpost/yencxaf3c1-kak-upravlyat-investitsionnimi-riskami (дата обращения: 05.01.2023).

5. Корабейников И.Н., Смотрина О.С., Бережная Л.Ю. Риск-менеджмент. / учебное пособие. - Оренбург: ОГУ, 2019. – 172 c.

6. Открытый журнал. [Электронный ресурс]. URL: https://journal.open-broker.ru/investments/chto-delat-s-zablokirovannymi-aktivami/ (дата обращения: 05.01.2023).

7. Банк России – Новости. [Электронный ресурс]. URL: https://cbr.ru/press/event/?id=12802 (дата обращения: 05.01.2023).

8. Обзор ключевых показателей профессиональных участников рынка ценных бумаг – ЦБ РФ – 2022. С.4-6, 8

9. MOEX. Национальный расчетный депозитарий - Выплата дохода по еврооблигациям Российской Федерации. [Электронный ресурс]. URL: https://www.nsd.ru/services/depozitariy/rest/ (дата обращения: 05.01.2023).

10. MOEX. Московская биржа. Официальный сайт ПАО “Московская биржа”. [Электронный ресурс]. URL: https://www.moex.com/n52726/?nt=113 (дата обращения: 05.01.2023).

11. Портрет клиента брокера (первое полугодие 2021) – ЦБ РФ - 20 стр

12. Портрет клиента брокера (первое полугодие 2022) – ЦБ РФ - 19 стр

13. Интерфакс. [Электронный ресурс]. URL: https://www.interfax.ru/business/871390 (дата обращения: 10.02.2023).

14. Шапкин А. С., Шапкин В.А. Управление портфелем инвестиций ценных бумаг. / 6-е изд. - Москва: Дашков, 2021. – 510 c.

15. Баликоев В. З. Общая экономическая теория. / учебник – 16-е изд., перераб. и доп. - Москва: ИНФРА-М, 2020. – 528 c.

16. Любецкий В. В. Мировая экономика и международные экономические отношения. / учебник. - М.: Инфра-М, 2019. – 350 c.

17. Бабурина О. Н. Мировая экономика и международные экономические отношения. / учебник. - Москва: ИНФРА-М, 2021. – 275 c.

18. Дудник Д. В., Шер М. Л. Основы финансового анализа. / учебное пособие. - Москва: РГУП, 2020. – 232 c.

19. MOEX Московская биржа - Более 6 млн человек в 2022 году открыли брокерские счета на Московской бирже. [Электронный ресурс]. URL: https://www.moex.com/n53950 (дата обращения: 05.01.2023).

20. Чернова Г. В., Страхование и управление рисками. / учебник для вузов, 2-е изд., перераб. и доп. - Москва : Издательство Юрайт, 2023. – 767 c.

21. Галанова В.А., Басова А.И. Рынок ценных бумаг. / Учебник- 2-е изд., перераб. и доп. - М.: Финансы и статистика, 2006. – 448 c.

22. Investing.com – График торгов Китайский юань. Российский рубль. [Электронный ресурс]. URL: https://ru.investing.com/currencies/cny-rub (дата обращения: 15.04.2023).

23. Investopedia.com - What Is Risk Management in Finance, and Why Is It Important?. [Электронный ресурс]. URL: https://www.investopedia.com/terms/r/riskmanagement.asp#toc-the-cost-of-risk (дата обращения: 01.05.2023).

24. Якушин Д. И. Управление инвестиционным портфелем. / учебно-методическое пособие. - Москва: Директ-Медиа,, 2022. – 120 c.

25. Никитина Т. В., Репета-Турсунова А. В., Фрёммель М., Ядрин А. В. Основы портфельного инвестирования. - Москва : Издательство Юрайт, 2022. – 195 c.

26. Гарышинова А. Р. Влияние экономических санкций на денежно-кредитную политику ЦБ РФ // Молодой ученый. – 2022. – № 22(417). – c. 158-161.

27. Евсин М.Ю. Оценка влияния санкций на финансовый рынок России // Экономика. Финансы. Общество. – 2022. – № 2. – c. 14-21.

28. Храмченко А.А., Сухорукова Н.А., Деркач В.Н. Влияние финансовых санкций на привлечение прямых иностранных инвестиций в Российскую Федерацию и развитие экономики // Вестник Академии знаний. – 2021. – № 3 (44).

29. Кузьмин П.И., Свердлов М.Ю., Зиновьев А.Г., Селиверстов С.И. Использование модели оценки капитальных активов для анализа последствий воздействия санкционных мер на российский рынок ценных бумаг // Вестник евразийской науки. – 2020. – № 2.

Страница обновлена: 29.12.2025 в 15:08:15

Download PDF | Downloads: 36

Current risk factors for Russian investors when working on exchange-listed financial markets and and possible ways of their minimization

Korchagin D.M., Nosova A.A.Journal paper

Creative Economy

Volume 17, Number 6 (June 2023)

Abstract:

Over the past few years, there has been a steady positive trend in the inflow of private investors on the Russian stock exchange financial markets. The presented article examines the key risk factors in the exchange-listed financial markets that Russian investors had to face in 2022. Within the framework of the research, the most significant economic restrictions for investors' financial assets accounted for in external depositories and restrictions on transactions with foreign currencies are structured.

Changes in the behavior of investors and the market conditions in connection with the transformation of the investment landscape are studied. The main diversification tools that allow Russian investors to effectively rebalance the investment portfolio within the limits of existing restrictions are considered.

Keywords: exchange-listed financial assets, investment risks, risk factors, securities, risk minimization

JEL-classification: D81, G13, G11

References:

Standarty professionalnoy deyatelnosti na rynke tsennyh bumag [Standards of professional activity in the securities market] (2016). (in Russian).

Baburina O. N. (2021). Mirovaya ekonomika i mezhdunarodnye ekonomicheskie otnosheniya [World economy and international economic relations] (in Russian).

Balikoev V. Z. (2020). Obshchaya ekonomicheskaya teoriya [General economic theory] (in Russian).

Chernova G. V., (2023). Strakhovanie i upravlenie riskami [Insurance and risk management] (in Russian).

Dudnik D. V., Sher M. L. (2020). Osnovy finansovogo analiza [Fundamentals of financial analysis] (in Russian).

Evsin M.Yu. (2022). Otsenka vliyaniya sanktsiy na finansovyy rynok Rossii [The impact of sanctions on the Russian financial market]. Ekonomika. Finansy. Obschestvo. (2). 14-21. (in Russian).

Galanova V.A., Basova A.I. (2006). Rynok tsennyh bumag [Securities market] (in Russian).

Garyshinova A. R. (2022). Vliyanie ekonomicheskikh sanktsiy na denezhno-kreditnuyu politiku TsB RF [The impact of economic sanctions on the monetary policy of the Central Bank of the Russian Federation]. The young scientist. (22(417)). 158-161. (in Russian).

Investopedia.com - What Is Risk Management in Finance, and Why Is It Important?. Retrieved May 01, 2023, from https://www.investopedia.com/terms/r/riskmanagement.asp#toc-the-cost-of-risk

Khramchenko A.A., Sukhorukova N.A., Derkach V.N. (2021). Vliyanie finansovyh sanktsiy na privlechenie pryamyh inostrannyh investitsiy v Rossiyskuyu Federatsiyu i razvitie ekonomiki [Impact of financial sanctions on attracting foreign direct investment to the Russian Federation and the development of the country's economy]. Vestnik Akademii znaniy. (3 (44)). (in Russian).

Korabeynikov I.N., Smotrina O.S., Berezhnaya L.Yu. (2019). Risk-menedzhment [Risk management] (in Russian).

Kuzmin P.I., Sverdlov M.Yu., Zinovev A.G., Seliverstov S.I. (2020). Ispolzovanie modeli otsenki kapitalnyh aktivov dlya analiza posledstviy vozdeystviya sanktsionnyh mer na rossiyskiy rynok tsennyh bumag [Using the capital asset valuation model to analyze the impact of sanctions measures on the Russian securities market]. Vestnik evraziyskoy nauki. (2). (in Russian).

Lyubetskiy V. V. (2019). Mirovaya ekonomika i mezhdunarodnye ekonomicheskie otnosheniya [World economy and international economic relations] (in Russian).

Nikitina T. V., Repeta-Tursunova A. V., Fryommel M., Yadrin A. V. (2022). Osnovy portfelnogo investirovaniya [Fundamentals of portfolio investment] (in Russian).

Shapkin A. S., Shapkin V.A. (2021). Upravlenie portfelem investitsiy tsennyh bumag [Securities investment portfolio management] (in Russian).

Yakushin D. I. (2022). Upravlenie investitsionnym portfelem [Investment portfolio management] (in Russian).

Yuzvovich L. I., Slepukhina Yu. E., Dolgikh Yu. A., Tatiannikov V. A., Strelnikov E. V., Lugovtsov R. Yu., Klimenko M. N. (2020). Finansovye i bankovskie riski [Financial and banking risks] (in Russian).