Корпоративные финансы в условиях глобальной нестабильности: новые стратегии

Бакулин О.В.1, Иода Ю.В.1, Макаров И.Н.2,3, Широкова О.В.2

1 Липецкий государственный технический университет, Россия, Липецк

2 Финансовый университет при Правительстве Российской Федерации - Липецкий филиал, Россия, Липецк

3 Международный банковский институт имени Анатолия Собчака, ,

Скачать PDF | Загрузок: 55

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 16, Номер 2 (Февраль 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48201605

Аннотация:

Данная работа посвящена анализу одной из основных проблем корпоративных финансов в условиях глобальной нестабильности и смены воспроизводственной структуры хозяйственной системы – проблеме осуществления оптимальных заимствований и управления структурой капитала в зависимости от перспектив развития отраслевого рынка с целью обеспечения оптимального устойчивого функционирования компании. Авторами представлена схема распределения структуры собственного и заемного капитала в зависимости от фазы развития отраслевого рынка.

Работа может быть полезна студентам бакалавриата и магистратуры финансовых направлений, а также преподавателям экономических дисциплин и всем, интересующимся финансовой проблематикой в условиях изменения отраслевой структуры экономики.

Ключевые слова: заимствования, структура капитала, отраслевой рынок, фаза развития, устойчивость, нестабильность

JEL-классификация: G01, G32, G34

Введение

В настоящее время одним из ключевых вопросов корпоративных финансов и финансовых стратегий является вопрос осуществления заимствований с целью обеспечения устойчивого функционирования в условиях глобальной нестабильности.

Вопросы финансового обеспечения функционирования относятся к категории характеристик, являющихся основополагающими для любой компании на всех этапах ее существования. Без преувеличения можно сказать, что определение источников финансирования деятельности представляет собой вопрос стратегического характера, во много определяющий эффективность функционирования компании и ее устойчивость.

В долгосрочном периоде качество определения источников формирования капитала, который представляет собой важнейшую составляющую производственных отношений, становится залогом либо эффективного функционирования и расширения деятельности с использованием привлекательного заемного финансирования, либо непосильной ношей для компании, распыляющей ее финансовый результат.

Капитал – это основа создания и база потенциального развития компании, а создание сбалансированного механизма его первичного формирования, привлечения и дальнейшего воспроизводства становится ответственной задачей финансового менеджмента, успешное решение которой позволит компании обеспечить прочный фундамент для своей деятельности и подготовить почву для дальнейшего развития.

При этом особой важностью обладает сбалансированный подход к определению структуры капитала. Решаемый в рамках стратегического финансового планирования и задаваемый на долгосрочную перспективу вектор политики в области структуры капитала оказывает прямое влияние на целый спектр направлений финансового управления и характеристик компании, в частности соотношение собственного и заемного каптала влияет на финансовую устойчивость компании, объем заемных средств и стоимость их привлечения оказывают непосредственное влияние на финансовый результат, а оценка долговой политики и долгов компании в целом влечет изменение ее рыночной стоимости.

При этом, несмотря на основополагающее значение данного вопроса, в мире нет единых подходов ни к пониманию сущности капитала, ни к вопросам формирования его структуры. Существует большое множество теорий, определяющих взаимосвязь капитала, его структуры и факторов, влияющих на них, однако не многие из них применимы на практике. Это касается и вопросов формирования оптимальной структуры капитала.

Есть и страновые, национальные особенности, определяющие специфические черты структуры капитала, аспектов управления структурой и привлечения средств. Так, в Россини они связаны с наиболее распространенными организационными формами – непубличные компании, и с особенностями, присущими рынку капитала.

Целью данной работы является проведение теоретического анализа стратегии формирования структуры капитала компании в зависимости от фазы развития соответствующего отраслевого рынка.

Капитал является одной из основополагающих категорий экономики и представляет собой важнейшую составляющую производственных отношений, ведь капитал – это основа создания и база потенциального развития компании.

В то же время следует признать, что при всей своей основополагающей важности термин «капитал» не имеет однозначной и общепринятой трактовки.

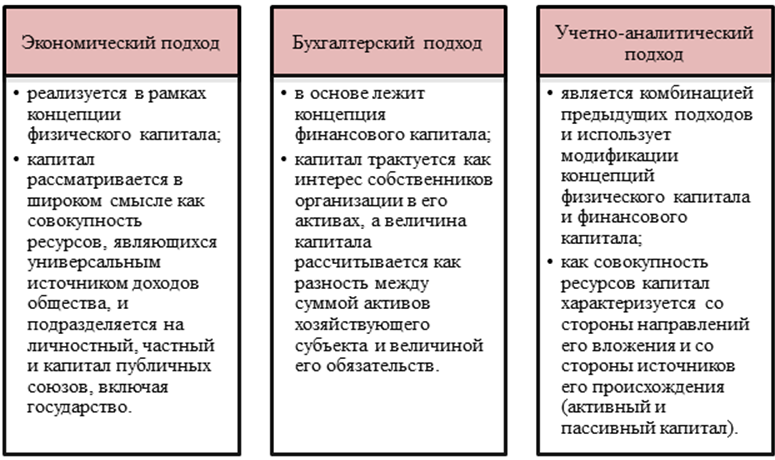

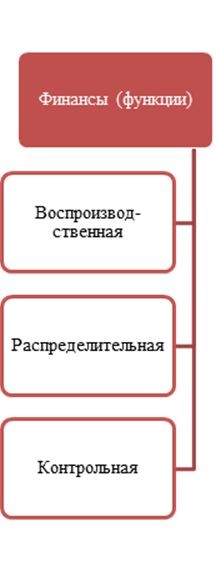

Западный подход в большинстве своем предполагает рассмотрение капитала как совокупности капитальных вложений материальных, нематериальных, денежных средств, а также инвестиции. Отечественная практика тоже имеет в своем распоряжении несколько концепций, так, на рисунке 1 приводятся основные подходы к определению понятия «капитал».

Рисунок 1. Отечественные подходы к определению капитала

Источник: составлено авторами на основе исследований.

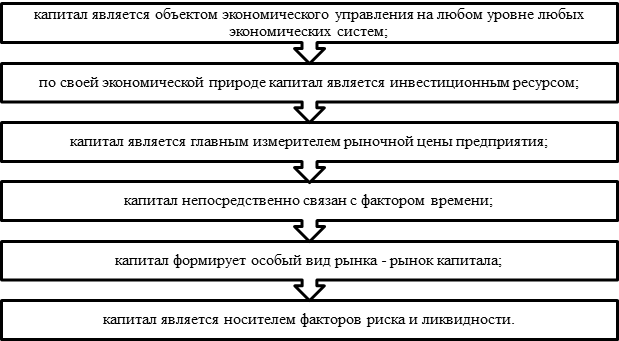

Логика настоящей работы предполагает использование учетно-аналитического подхода для проведения дальнейшего исследования. При этом важными представляются и характеристики капитала, изучение которых позволит более подробно проанализировать данную категорию. Выше уже были рассмотрены такие характеристики капитала, как его ведущая роль в процессе производства, а также его базовое положение по отношению к созданию капитального дохода. На рисунке 2 представлены прочие характеристики капитала, формирующие представление о его природе.

Рисунок 2. Характеристики категории «капитал»

Источник: составлено авторами на основе исследований.

К вопросам управления более подробно вернемся ниже, сейчас же необходимо отметить, что в контексте интересующей нас темы эффективность управления капитала будет анализироваться с точки зрения пассивной ее части в рамках оптимизации структурной составляющей. Это, в свою очередь, определяет необходимость выделения подходов к определению самой структуры капитала.

Анализ существующих теорий структуры капитала свидетельствует, что в большинстве своем те теории, которые сейчас принято относить к классическим, основываются на подходах, включающих анализ соотношения собственного капитала – акционерного и заемного капитала, представленного облигациями. С точки зрения применения на практике данных теорий необходимо подчеркнуть важность концепций при принятии управленческих решений в части финансовой стратегии компании, ориентации на определенные источники финансирования, в конечном счете в контексте оптимизации структуры капитала и влияния управленческого воздействия на финансовые показатели и динамику роста компании.

Среди важнейших достижений отечественных ученых следует указать теорию структуры капитала Брусова – Филатовой – Ореховой. Данная теория учитывает возраст компании, а также срок жизни компании с учетом возможности поглощений. Это очень существенное отличие данной теории, что делает ее наиболее приближенной к реальной экономике.

И. Поступинский в своем исследовании развития теорий и моделей формирования оптимальной структуры отмечал, что «по мере изучения вопросов о формировании рациональной структуры капитала экономисты отходят от формализованных моделей к более индивидуальным подходам, которые учитывают не только различные несовершенства рынка, но и особенности вида экономической деятельности, операционной деятельности компании, корпоративного управления» [4] (Makarov, Solodovnik, Spesivtsev, Nazarenko, 2021).

«Соответственно, если для западных исследователей основным вопросом, связанным с формированием оптимальной структуры капитала был вопрос максимизации стоимости компании, в нашем случае, на первый план выходят проблематика обеспечения устойчивости компании при максимальной доходности ее капитала, что, во многом, объясняется институциональными характеристиками современной экономики России» [11] (Postupinskiy, 2015).

Центральное место в вопросах проблематики современных теорий, посвященных структуре капитала, занимают факторы, влияющие на процесс принятия решений в части осуществления заимствований либо сокращения доли задолженности компании. Объективный отбор таких факторов, их учет призваны обеспечить эффективность политики заимствования и повысить качество управления капитала.

Исходя из критерия среды возникновения и развития факторов, оказывающих влияние, их традиционно разделяют на внешние (экзогенные), происходящие из внешней среды, окружающей компанию, и внутренние (эндогенные), берущие свое начало в недрах самой фирмы.

При этом экзогенные факторы можно представить как совокупность факторов двух видов: макроэкономических (особенности национальной экономики) и мезоэкономических (отраслевые особенности). Так, к отраслевым факторам, обеспечивающим спецификацию требований, можно отнести период реализации проектов и объем инвестиций, средние уровни издержек, рентабельности, а также среднюю структуру капитала в отрасли.

Внутренние же факторы представляют собой индивидуальные особенности компании, обусловленные ее экономическими и организационными характеристиками, а зачастую вытекают из принятых ранее решений стратегического характера. Традиционными факторами, определяющими в том числе и структуру капитала, выступают размер и возраст компании, стоимость капитала этой компании, а также, например, доля расходов на НИОКР и маркетинг. Помимо этого, различные теории структуры капитала выделяют собственные факторы эндогенного характера

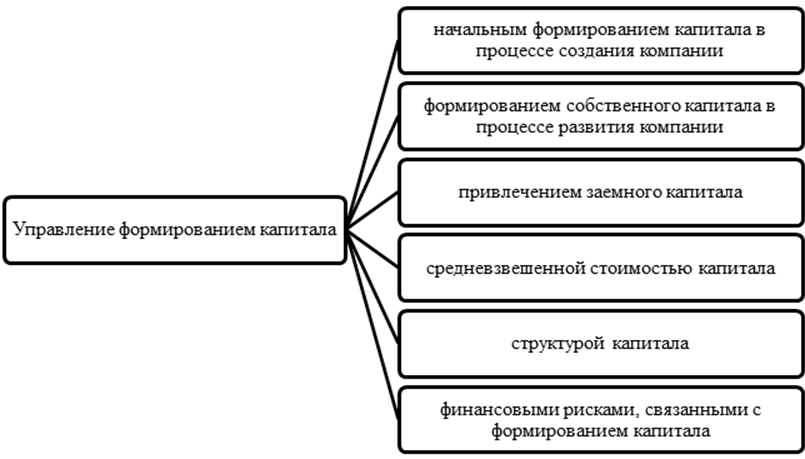

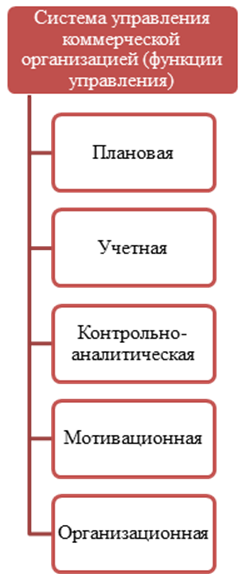

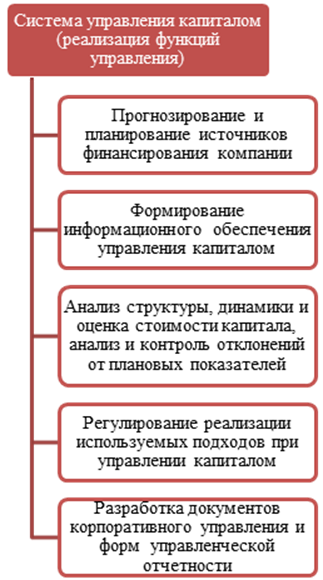

Сам процесс управления капиталом можно представить в виде трех процессов: начального формирования, управления использованием и управления воспроизводством капитала. С точки зрения И.А. Бланка, управление формированием капитала предполагает наличие шести функциональных направлений (представлены на рисунке 3).

Рисунок 3. Функциональные направления управления формированием капитала компании

Источник: составлено авторами на основе исследований.

Следует отметить, что часть факторов оказывают влияние на оптимальное соотношение средств вне зависимости от стадии формирования капитала и стадии развития компании в целом, другие же факторы носят узконаправленный характер и свойственны только определенным функциональным направлениям и стадиям развития.

И все же в совокупности влияние данных факторов оказывает значительное воздействие на процесс принятия решений о соотношении источников капитала, привлечении средств, а их качественный и количественный анализ наравне с анализом результатов воспроизводства капитала ложится в основу заключения о целесообразности тех или иных управленческих решений в области оптимизации структуры (рис. 4).

Рисунок 4. Система формирования основных функций управления капиталом коммерческой организации

Источник: составлено авторами на основе исследований.

Так, ряд авторов, в частности Макаров И.Н., Солодовник Ю.А., Спесивцев В.А., Назаренко В.С., отмечают, что управление структурой капитала и определение целевой структуры капитала непубличной компании должно быть основано на принципах: учета отраслевых особенностей, динамичности, учета реалий отечественной экономики, а также целевой функции управления системой капитала компании [4] (Makarov, Solodovnik, Spesivtsev, Nazarenko, 2021).

Осуществление тщательного анализа подобных факторов, детерминирующих процессы формирования капитала и его структуры, должно обеспечить наличие информационного базиса для принятия управленческих решений в области стратегического финансового планирования.

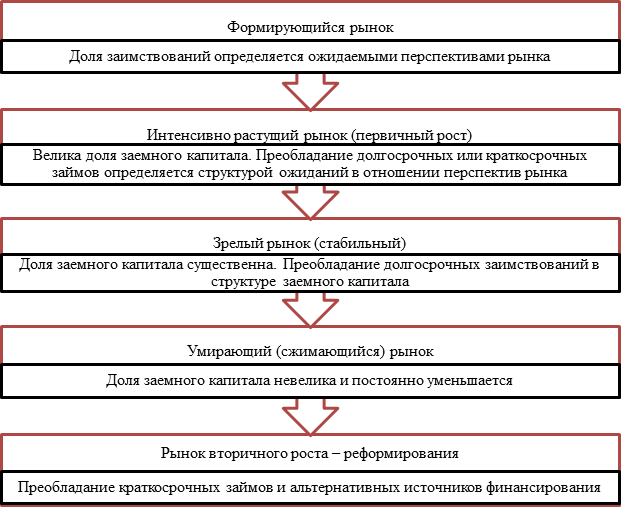

Также необходимо учитывать, что помимо эндогенных факторов, которые во многом зависят от стадии жизненного цикла компании, экзогенные факторы отраслевого характера также имеют связь с жизненными циклами, однако уже не компаний, а отраслей в целом.

При этом подобные различия связаны как со специфическими особенностями самих отраслей, так и с фазой жизненного цикла, которую в данный момент переживает конкретная отрасль. На рисунке 5 представлена средняя структура капитала в отрасли в зависимости от стадии развития отраслевого рынка.

Рисунок 5. Зависимость средней структуры капитала в отрасли от жизненной стадии отраслевого рынка

Источник: составлено авторами на основе исследований.

«Если рассматривать отрасль с позиции структуры капитала присутствующих на нем непубличных (и публичных) компаний, то характеристикой фазы ее жизненного цикла будет доминирующее направление и интенсивность потоков финансовых средств» [4] (Makarov, Solodovnik, Spesivtsev, Nazarenko, 2021). Именно этот фактор в условиях глобальной нестабильности и смены структуры производственной подсистемы хозяйственной системы коррелирует с изменением отраслевой структуры экономики – капитал стремится в наиболее молодые, перспективные и динамично развивающиеся отрасли, поскольку именно там существует возможность получения доходов, превышающих «стандартные» нормы рентабельности по экономике.

В конечном счете достижение отраслью фазы зрелости предполагает помимо всего прочего и достижение некоего состояния устойчивости. При этом в рассматриваемом нами контексте структуры капитала компании «устойчивым является такое состояние фирмы, при котором в случае рыночных или экономических шоков, лишившись заемной части совокупного капитала, данная фирма в состоянии продолжать функционировать, не попав в зависимость от кредиторов» [5] (Makarov, Shirokova, Kolesnikov, 2020).

Таким образом, на основе рассмотренного выше можно сделать следующие выводы о факторах, оказывающих влияние на структуру капитала:

- структура подвержена влиянию как факторов, обуславливаемых особенностями национальной социально-экономической системы и уровнем институционального развития, так и факторов, в основе зарождения которых лежат особенности отрасли, к которой принадлежит компания;

- структура подвержена влиянию стадии жизненного цикла компании и отрасли, к которой принадлежит компания.

Объективный отбор таких факторов, их учет призваны обеспечить эффективность политики заимствования и повысить качество управления капиталом компании.

Заключение

В конечном счете рассмотренные выше особенности, присущие российским компаниям и всей экономической системе в целом, обуславливают определенную модель поведения отечественных компаний, что особенно характерно для непубличных компаний: такие компании стараются найти оптимальный баланс между существенным заимствованием, которое может привести к банкротству или же потере контроля над бизнесом, с одной стороны, и достижением и обеспечением достаточности финансовых ресурсов на необходимом для функционирования уровне.

Управление оптимизацией структуры капитала компании представляет собой одно из ответственейших направлений финансового менеджмента. Данная деятельность традиционно реализуется в контексте основных аспектов управления:

- управления средневзвешенной стоимостью капитала (направлено на минимизацию данного показателя);

- управления рентабельностью собственных средств, а также совокупного капитала (направлено на максимизацию данного показателя);

- управления финансовыми рисками (направлено на минимизацию рисков).

В конечном счете эффективность управления капиталом компании зависит от качества построения и результативности функционирования всей системы управления, включающей следующие положения:

- система управления капиталом компании выступает неотъемлемым элементом общей системы управления, достигнута максимальная синхронизация данных систем;

- управленческие решения в рамках систем носят комплексный характер и основаны на сбалансированном анализе и доказательной политике;

- управленческие решения характеризуются динамической составляющей, принимаются в рамках концепции управления изменениями;

- осуществляется вариативный подход к процессу обеспечения принятия решений в части оптимального состояния капитала;

- управленческие решения основываются на учете целей и задач долгосрочной стратегии развития компании.

Источники:

2. Дроганов О.Н., Соколов В.П. Управление структурой капитала и осуществление заимствований: особенности отечественной хозяйственной практики // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. – 2019. – № 5. – c. 152-163. – doi: 10.18721/JE.12512 .

3. Макаров И.Н., Дроганов О.Н. Финансовая стратегия фирмы, структура капитала и осуществление заимствований: учет влияния отраслевых и технологически-обусловленных рисков // Финансы и управление. – 2019. – № 3. – c. 22-31. – doi: 10.25136/2409-7802.2019.3.30673 .

4. Макаров И.Н., Солодовник Ю.А., Спесивцев В.А., Назаренко В.С. Финансовый менеджмент цифровой эпохи: формирование целевой структуры капитала в контексте необходимости финансового обеспечения экономической безопасности отечественного производства // Креативная экономика. – 2021. – № 8. – c. 3127-3142. – doi: 10.18334/ce.15.8.113356 .

5. Макаров И.Н., Широкова О.В., Колесников В.В. Формальные и неформальные институты функционирования государственно-частного партнерства: взгляд с позиции экономической теории // Российское предпринимательство. – 2020. – № 1. – c. 77-98. – doi: 10.18334/rp.19.1.38755 .

6. Губин В.А., Хандамова Э.Ф. и др. Механизмы антикризисного управления предприятием в условиях перманентной нестабильности // Экономика, предпринимательство и право. – 2021. – № 5. – c. 1195-1210. – doi: 10.18334/epp.11.5.112150 .

7. Губин В.А., Щепакин М.Б. и др. Модель антикризисного управления в условиях легальной нестабильности // Лидерство и менеджмент. – 2020. – № 2. – c. 301-320. – doi: 10.18334/lim.7.2.110131 .

8. Губин В.А., Щепакин М.Б. и др. Модель антикризисного управления предприятием в условиях реальной нестабильности // Экономика, предпринимательство и право. – 2020. – № 6. – c. 1595-1620. – doi: 10.18334/epp.10.6.109382 .

9. Щепакин М.Б., Губин В.А. Модель антикризисного управления предприятием как инструмент его инновационного развития в условиях априорной нестабильности // Вопросы инновационной экономики. – 2019. – № 2. – c. 467-488. – doi: 10.18334/vinec.9.2.40709 .

10. Дробот Е.В., Макаров И.Н. и др. Налоговые стимулы оптимизации структуры капитала компании: потенциал развития финансовых методов управления экономикой // Экономика, предпринимательство и право. – 2021. – № 6. – c. 1575-1586. – doi: 10.18334/epp.11.6.111852 .

11. Поступинский И.А. Формирование эффективной политики заимствования металлургических компаний. / диссертация,.. канд. экон. наук: 08.00.10. - М., 2015.

Страница обновлена: 03.12.2025 в 10:25:38

Download PDF | Downloads: 55

Corporate finance amidst global instability: new strategies

Bakulin O.V., Ioda Y.V., Makarov I.N., Shirokova O.V.Journal paper

Creative Economy

Volume 16, Number 2 (February 2022)

Abstract:

The article is devoted to the analysis of one of the main problems of corporate finance amidst global instability and changes in the economic system's reproductive structure - the problem of optimal borrowing and capital structure management depending on the prospects for the development of the industry market in order to ensure company's optimal sustainability. The authors present a scheme of the equity and debt capital structure distribution depending on the phase of development of the industry market.

The article can be useful for undergraduate and graduate students of financial specialities, as well as teachers of economic disciplines and anyone interested in financial issues in the context of changing the sectoral structure of the economy.

Keywords: borrowing, capital structure, industry market, development phase, sustainability, instability

JEL-classification: G01, G32, G34

References:

Denisov I.V., Petrenko E.S. i dr. (2019). Biznes-model kak opisanie deyatelnosti realnoy kommercheskoy organizatsii [Business model as a description of the activity of a real commercial organization]. Journal of Economics, Entrepreneurship and Law. 9 (4). 531-540. (in Russian). doi: 10.18334/epp.9.4.41355 .

Drobot E.V., Makarov I.N. i dr. (2021). Nalogovye stimuly optimizatsii struktury kapitala kompanii: potentsial razvitiya finansovyh metodov upravleniya ekonomikoy [Tax incentives for optimizing the company's capital structure: the potential of financial methods for managing the development of industrial entrepreneurship]. Journal of Economics, Entrepreneurship and Law. 11 (6). 1575-1586. (in Russian). doi: 10.18334/epp.11.6.111852 .

Droganov O.N., Sokolov V.P. (2019). Upravlenie strukturoy kapitala i osushchestvlenie zaimstvovaniy: osobennosti otechestvennoy khozyaystvennoy praktiki [Capital structure management and borrowing: features of russian economic practice]. St. Petersburg Polytechnic University Journal of Engineering Science and Technology. 12 (5). 152-163. (in Russian). doi: 10.18721/JE.12512 .

Gubin V.A., Khandamova E.F. i dr. (2021). Mekhanizmy antikrizisnogo upravleniya predpriyatiem v usloviyakh permanentnoy nestabilnosti [Mechanisms of anti-crisis management of an enterprise amidst permanent instability]. Journal of Economics, Entrepreneurship and Law. 11 (5). 1195-1210. (in Russian). doi: 10.18334/epp.11.5.112150 .

Gubin V.A., Schepakin M.B. i dr. (2020). Model antikrizisnogo upravleniya predpriyatiem v usloviyakh realnoy nestabilnosti [Anti-crisis management model of an enterprise in conditions of real instability]. Journal of Economics, Entrepreneurship and Law. (6). 1595-1620. (in Russian). doi: 10.18334/epp.10.6.109382 .

Gubin V.A., Schepakin M.B. i dr. (2020). Model antikrizisnogo upravleniya v usloviyakh legalnoy nestabilnosti [Model of crisis management in the conditions of legal instability]. Leadership and management. 7 (2). 301-320. (in Russian). doi: 10.18334/lim.7.2.110131 .

Makarov I.N., Droganov O.N. (2019). Finansovaya strategiya firmy, struktura kapitala i osushchestvlenie zaimstvovaniy: uchet vliyaniya otraslevyh i tekhnologicheski-obuslovlennyh riskov [Company financial strategy, capital structure and borrowing: consideration of the impact of industry-specific and technological risks]. Finansy i upravlenie. (3). 22-31. (in Russian). doi: 10.25136/2409-7802.2019.3.30673 .

Makarov I.N., Shirokova O.V., Kolesnikov V.V. (2020). Formalnye i neformalnye instituty funktsionirovaniya gosudarstvenno-chastnogo partnerstva: vzglyad s pozitsii ekonomicheskoy teorii [Formal and informal institutions for public-private partnership functioning: perspectives form economic theory]. Russian Journal of Entrepreneurship. 19 (1). 77-98. (in Russian). doi: 10.18334/rp.19.1.38755 .

Makarov I.N., Solodovnik Yu.A., Spesivtsev V.A., Nazarenko V.S. (2021). Finansovyy menedzhment tsifrovoy epokhi: formirovanie tselevoy struktury kapitala v kontekste neobkhodimosti finansovogo obespecheniya ekonomicheskoy bezopasnosti otechestvennogo proizvodstva [Financial management of the digital era: the target capital structure amidst the need for financial support of the economic security of national production]. Creative economy. 15 (8). 3127-3142. (in Russian). doi: 10.18334/ce.15.8.113356 .

Postupinskiy I.A. (2015). Formirovanie effektivnoy politiki zaimstvovaniya metallurgicheskikh kompaniy [Formation of an effective borrowing policy of metallurgical companies] M.. (in Russian).

Schepakin M.B., Gubin V.A. (2019). Model antikrizisnogo upravleniya predpriyatiem kak instrument ego innovatsionnogo razvitiya v usloviyakh apriornoy nestabilnosti [Model of anti-crisis management of the enterprise as a tool for its innovation development in the conditions of aprior instability]. Russian Journal of Innovation Economics. 9 (2). 467-488. (in Russian). doi: 10.18334/vinec.9.2.40709 .