Финансовые экосистемы в эпоху развития цифровых технологий (на примере ПАО Сбербанк)

Коновалова М.Е.1![]() , Кузьмина О.Ю.1

, Кузьмина О.Ю.1![]()

1 Самарский государственный экономический университет, Россия, Самара

Скачать PDF | Загрузок: 207 | Цитирований: 8

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 1 (Январь-март 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=52456691

Цитирований: 8 по состоянию на 30.01.2024

Аннотация:

Активное внедрение цифровых технологий существенным образом видоизменяет традиционные механизмы финансовых отношений. Одной из форм проявления данной трансформации выступает формирование и развитие финансовых экосистем. В статье выделены ключевые черты финансовой экосистемы, рассмотрены их классификации. Особое внимание уделено выявлению причин становления экосистемы на базе кредитных организаций. С помощью инструментов эконометрического анализа определена степень влияния объема инвестиций в построение экосистемы на финансовые показатели компании-агрегатора на примере крупнейшего российского коммерческого банка ПАО Сбербанк. Предложены авторские рекомендации по совершенствованию государственного регулирования финансовых экосистем.

Ключевые слова: финансовые экосистемы, банки, цифровизация, бизнес-модели, финансовая устойчивость

JEL-классификация: G21, G28, O31, O33

Введение

Финансовая экосистема представляет собой конгломерат во главе с финансовым учреждением, реализующий на базе цифровых финансовых технологий полный спектр услуг и сервисов, необходимых для удовлетворения всех основных потребностей клиента. На первый взгляд выгода от внедрения подобного рода бизнес-модели очевидна, однако на ряду с преимуществами она обладает и рядом недостатков, что требует более детального ее изучения.

В эпоху развития цифровых технологий и интернета, роста уровня инноваций перемены на рынке происходят особенно быстро. Те стратегии и биз-нес-модели, которые считались эффективными буквально десятилетие назад, на сегодняшний день морально устарели, и крупным игрокам на рынке приходятся искать все новые и новые пути развития.

На смену традиционным формам ведения бизнеса в XXI веке пришел феномен экосистем. Являясь результатом стремительного технологического прогресса и растущих потребностей клиентов, бизнес-экосистемы существенным образом изменили систему связей между покупателями и продавцами [1]. Исследуемый феномен содержит в себе не только широкие перспективы развития, но и связанные с ними риски и сложности, которые также необходимо рассмотреть и проанализировать.

Впервые термин «экосистема» был использован экономистом Джеймсом Муром [2] в одной из его статей в научно-популярном журнале Harvard Business Review. Д. Мур предложил проводить аналогию между экономической деятельностью и экосистемой, в которой покупатели и производители вместе развиваются и эволюционируют вокруг компании, являющейся центром этой системы. Главным в его идее было не столько то, что компания, осуществляя деятельность на рынке, создает вокруг своего клиента единую среду, сколько утверждение, что субъекты, связанные с компанией (клиенты, поставщики и даже конкуренты) коэволюционируют подобно живым организмам. Ведь зачастую главную роль в эволюции играет не личное стремление организма выжить, а влияние на него изменяющихся условий окружающей среды и других организмов. Главная задача компании-лидера в данном случае – задавать тренд и стратегию развития для компаний конкурентов. Конкурируя друг с другом, субъекты экосистемы в то же время непроизвольно работают сообща, перенимают опыт друг друга, обеспечивают постоянный рост инноваций и задают вектор развития для бизнеса в целом [2]. Экосистемный подход построения рыночных отношений рассматривается как ключевой на современном этапе, поскольку позволяет перевести эти отношения на качественно новый уровень. Таким образом рассмотрение вопросов, отражающих процесс формирования и развития финансовой экосистемы представляется актуальным и своевременным.

Вопросами трансформации финансовых отношений в цифровую эпоху занимались такие экономисты как Дж. Мур [8, c. 23-24], Д. Али Акил [1, c. 45-47], М. Иванович [2, c. 67-68], М. Коновалова, Д. Курновский, Д. Ширяева [3, c.27-30], Е. Королева [4, c. 57-60], Н. Фадейкина, С. Малина [5, c.90-96], Т. Чернышева [6, c.36-39], которые в своих трудах показывают основные тенденции видоизменения финансовых отношений в условиях формирования цифровой парадигмы. Однако, в указанных работах отсутствуют исследования, посвященные трансформации банков и превращения их в финансовую экосистему. В этой связи требуется научное осмысление трансформации роль коммерческого банка в эпоху цифровизации. Целью исследования выступает теоретико-методологическое обоснование процессов формирования и развития финансовых экосистем в банковской сфере в период становления цифровой парадигмы социально-экономического развития.

Теоретическая часть исследования написана с использованием инструментов формальной и диалектической логики, предполагающих построение причинно-следственных цепочек, что позволило более детально посмотреть на особенности процесса становления экосистем в финансовой сфере, выделить ключевые черты, присущие таким бизне-моделям. Методы системного подхода лежат в основе классификации финансовых экосистем.

Гипотеза исследования состоит в предположении согласно которому внедрение цифровых механизмов координации финансовых отношений существенным образом трансформирует традиционное роли ключевых игроков финансового и банковского рынков.

В практической части исследования упор делался на использование статистических методов обработки информации и инструментов эконометрического моделирования. В ходе регрессионного анализа удалось установить степень влияния объема инвестиционных вливаний в построение экосистемы на финансовые показатели компании-агрегатора и подтвердить тот факт, что на ранних этапах становления платформенной экосистемной бизнес-модели в финансовой сфере кредитная организация, выступившая в роли материнской компании, несет убытки.

Основная часть

Экосистема, или экологическая система, — биологическая система, состоящая из сообщества живых организмов, среды их обитания, системы связей, осуществляющей обмен веществ и энергии между ними. В случае с бизнес-экосистемой, можно использовать метод аналогии, заменив в анализе живые организмы на организации, среду обитания – на бизнес-среду, а обмен веществ и энергии – на обмен инновациями и опытом. Пользуясь научной лексикой экономической теории, экосистема выступает как набор собственных или партнерских сервисов, объединённых вокруг одной компании [3]. Ключевыми характеристиками бизнес-экосистемы являются:

- Модульность. В отличие от вертикально-интегрированных иерархических систем, экосистемы в бизнесе работают по принципу модульности. Разные продукты и услуги разрабатываются зачастую отдельными, не связанными друг с другом подразделениями. Однако функционируют такие компоненты, как правило, как единое целое. Причем клиенты сами могут выбирать только нужные им продукты в той или иной комбинации.

- Кастомизация. Продукты, входящие в экосистему, должны быть взаимно совместимы и оптимизированы под единый стандарт, заданный руководством. Чтобы не потерять конкурентного преимущества, экосистемы выстраивают таким образом, что в отрыве от экосистемы продукты или услуги функционируют не так хорошо, как в совокупности.

- Принцип многосторонних отношений. Каждый участник экосистемы плотно взаимосвязан с рядом других участников. Чтобы система функционировала корректно, необходимо чтобы каждый элемент этой сложной совокупности работал как часы.

- Координация. Хоть у экосистем зачастую отсутствует единая иерархия, тем не менее, за координацию действий ее участников и их слаженную работу отвечает некий единый стандарт, набор ценностей и принципов компании, которому должны отвечать все без исключения члены.

Можно сделать вывод, что экосистема работает по принципу коммуны – каждый участник вносит свой определенный вклад, а в дальнейшем получает от этого свою выгоду.

Главным принципом и конкурентным преимуществом экосистемы является именно фокус на клиенте. Ключевым фактором здесь становится то, что клиент в процессе потребления не должен покидать границы экосистемы. Для этого все продукты компании, как правило, разрабатываются с расчетом на взаимодействие и обратную совместимость. Компания гарантирует клиенту качество и поддержку материнского бренда.

Если ранее успех бизнеса определялась пользой, которую товар или услуга приносит клиенту, то теперь на первый план вышел клиентский опыт. Суть данного термина состоит в том, что при взаимодействии с клиентом, компания должна обеспечить ему максимальный комфорт на всех этапах реализации продукта, чтобы в дальнейшем это помогало ему делать выбор в пользу этой компании. Клиентский опыт включает в себя и опыт эксплуатации самого товара, и качество обслуживания, и удобство сопутствующих товаров или услуг. Многие компании вводят единые сервисы или платформы для всех своих продуктов, где все подходит ко всему: бонусы от покупки одного товара, которые можно потратить на другой, скидки при заказе нескольких товаров, акции и программы лояльности.

Основной проблемой при выстраивании положительного клиентского опыта может стать тот факт, что у разных клиентов представление о комфорте и удобстве может различаться. И тут на помощь маркетологам приходит искусственный интеллект. Он помогает анализировать поведение каждого конкретного потребителя и в соответствии с этим персонализировать предлагаемые услуги.

В вопросе создания клиентского опыта у бизнес-экосистем есть целый ряд преимуществ:

- Бесшовность. Переход от одного продукта компании к другому очень легок. Большинство пользователей уже привыкли, что единая учетная запись для всех сервисов – обычное дело, но этим они обязаны в первую очередь именно феномену экосистем.

- Многоплановость. Благодаря тому, что в рамках одного бренда теперь может существовать целый ряд разноплановых компаний, отвечающих совершенно разным запросам и потребностям потребителя, создается своего рода «среда обитания», за пределы которой уже вовсе не обязательно выходить.

- Персонализация. Непрерывное исследование и анализ данных о клиентах помогает в первую очередь персонализировать продукт, а также наладить комфортное взаимодействие клиента с компанией, выработать лояльность бренду.

- Оперативность. Успешные инновационные решения, новые продукты и полезные функции, пройдя тестирование на определенном круге пользователей, могут практически моментально быть запущены во всех сервисах экосистемы.

Существует два основных типа экосистем: экосистемы решений, когда несколько компаний на рынке, объединив усилия, создают определенное бизнес-решение, направленное на комфорт потребителя (Apple, Google, Яндекс, Microsoft и др.); экосистемы транзакций, когда одна компания-посредник связывает между собой множество производителей и потребителей товаров или услуг (AliExpress, Uber, Ebay и др.).

Влияние экосистемы на экономику можно оценить посредством определения типа модели, которой она руководствуется при допуске новых участников [4]. Анализ крупнейших мировых и российских экосистем показывает, что все они функционируют по гибридной модели, сочетая открытые и закрытые сегменты.

Прародителем современных экосистем по праву можно назвать компанию Apple. Она до сих пор остается одним из лидеров рынка и примером успешной экосистемы.

Модель платформенных экосистем в финансовой сфере России начала складываться совсем недавно. В 2016 году крупнейший банк ПАО «Сбербанк России» (текущее название Сбер) заявил о трансформации своего бизнеса и приобретении статуса цифровой финансовой экосистемы. Нет ничего удивительного в том, что построение экосистем в России занимаются в основном финасовые структуры [5]. От компании-агрегатора требуются не только колоссальные финансовые средства, но и достаточное число квалифицированных кадров, особенно в сфере IT-технологий, внушительная база лояльных клиентов, а также компетентное руководство, способное координировать разноплановые направления бизнеса. Российские крупные кредитные организации как раз отвечают вышеобозначенным требованиям.

Имеется и ряд причин, который заставляет банки переходить на новую модель ведения бизнеса [6]. Даже несмотря на существенный рост прибыли российских банков за последнее десятилетие, отраслевой уровень ROE так и не сумел подняться выше значений 2011-2012 гг. (17,6% и 18,2% соответственно), что говорит о возможном кризисе существующей банковской системы и необходимости структурных изменений. Отсюда логичным выглядит стремление банков выйти из сектора финансовых услуг, перейдя в более высокодоходные сегменты бизнеса.

В наши дни банки борются не столько за количество «клиентских кошельков», как было ранее, сколько за долю в этих кошельках. Можно привести пример: каждому в России известно, что любой гражданин так или иначе будет держать какую-то сумму средств на счетах в ПАО Сбербанк. Но банку этого недостаточно, именно поэтому он внедряет новые небанковские сервисы. Тут действует простая логика – если попытаться смотивировать клиента воспользоваться другими продуктами экосистемы, то можно претендовать на большую долю его кошелька, т.е. затрат.

Не последнее место в списке причин занимает комиссионный доход от пользования смежными сервисами. Хоть сейчас он и составляет лишь малую часть в совокупном доходе банков, однако потенциал роста весьма существенен.

Все обозозначенные причины заставляют банки наращивать число непрофильных сервисов. На примере ПАО Сбербанка видно, что он начал превращаться в one stop provider (табл.1).

Таблица 1 – Экосистема Сбербанка

|

Сфера

|

Сервисы

|

|

Доставка

еды и продуктов

|

Delivery Club,

СберМаркет, Самокат,

СберФуд, Кухня на Районе |

|

Развлечения

|

Okko, СберЗвук,

Союзмультфильм, Рамблер Касса

|

|

Здоровье

|

СберЗдоровье,

ЕАПТЕКА

|

|

Логистика

|

Ситимобил,

YouDrive,

2ГИС,

СберЛогистика

|

|

Мобильная

связь и коммуникации

|

СберМобайл,

Диалог

|

|

Объявления

|

Работа.ру,

СберАвто, Сетелем

|

|

Платежи

|

Ю.Money,

Эвотор,

R-Keeper

|

|

Биометрия

и речевая аналитика

|

VisionLabs,

ЦРТ,

АктивБизнесКонсалт

|

|

Бизнес

|

СберАналитика,

СберДевайсы, Деловая среда, SPG, СберМаркетинг, СберЛизинг

|

|

Технологии

и инновации

|

Современные

технологии, СберСервис, Cognitive Pilot, СберКорус

|

|

Хранение

данных

|

SberCloud

|

Сбербанк последовательно наращивает свою экосистему небанковских услуг, поглощая компании в самых различных сферах бизнеса – от высокопроизводительной обработки данных (GridGain) до телемедицины (Doc.Doc).

Проанализировав российский банковский рынок в поиске системных решений, можно прийти к выводу, что похожую идею стремятся реализовать лишь несколько крупных банков: Тинькофф, ВТБ и АльфаБанк. Но даже они отстают от ПАО Сбербанка по целому ряду пунктов.

Тинькофф, например, продвинулся дальше ПАО Сбербанк в вопросе оптимизации приложений под запросы клиентов. Большинство пользователей считает его мобильный банк наиболее удобным и приспособленным под ежедневные задачи. Однако в том, что связано с экосистемой, банк явно проигрывает конкуренту.

С самого начала своего существования Тинькофф развивался по модели дистанционного банка. Его главной особенностью является то, что у банка фактически нет ни одного физического отделения, все операции проводятся через интернет. Так Тинькофф доказал, что в современное время самым важным является развитие цифрового онлайн-банкинга.

Количество сервисов экосистемы Тинькофф Банка на данный момент ограничено, их можно пересчитать по пальцам. Это Тинькофф Инвестиции – сервис для торговли на бирже, Тинькофф Страхование, личный оператор связи Тинькофф Мобайл и два решения для бизнеса – Тинькофф Бизнес и Тинькофф Касса. Отдельно стоит отметить сервис по подбору развлечений, интегрированный в основное приложение, а также сервис для путешествий, где можно выгодно купить авиабилеты или забронировать отель.

Тинькофф на данный момент позиционирует себя как финансовую онлайн-экосистему, предоставляющую полный спектр финансовых услуг для физических и юридических лиц. Тинькофф первыми среди банков сделали упор на развитии лайфстайл-банкинга, когда у клиентов есть возможность не только получить банковские услуги, но и анализировать свои траты, инвестировать сбережения, бронировать поездки и путешествия, получать бонусы от покупок, покупать билеты на различные мероприятия и планировать свой досуг. Единым окном доступа к онлайн-экосистеме Тинькофф является так называемое суперприложение (Super App).

Использование бизнес-модели платформенной экосистемы в финансовой сфере должно приносить компании-агрегатору существенную выгоду. Однако положительный эффект возникает с существенным запозданием [7]. На момент становления экосистемы компания-агрегатор несет убытки.

Проведенный экономический анализ последствий трансформации финансовой организации в цифровую экосистему на примере ПАО «Сбербанк» продемонстрировал следующие результаты.

Несмотря на то, что руководство банка делает уверенные заявления о перспективах экосистемы, доход от небанковского бизнеса Сбербанка на 1.10.2022 года составляет не более 1% от общей прибыли компании. Согласно отчету компании, к 2023 г. она вырастет до 5% и лишь к 2030 г. – до 60% от валовой прибыли группы. [6]

Основное преимущество и главная проблема ПАО Сбербанка – его огромная прибыль. Являясь крупнейшим банком в СНГ и одним из крупнейших в Европе, ПАО Сбербанк имеет колоссальную по меркам банковского бизнеса выручку. Проблема здесь заключается в том, что вывести доход от нефинансовых услуг на уровень основного – долгий и ресурсозатратный процесс.

Выручка нефинансовых бизнесов компании в 2021г., согласно финансовой отчетности ПАО Сбербанка, составила лишь 71,4 млрд. руб, а это лишь 2,25% от общей прибыли группы. [6]

Аналитики швейцарского финансового холдинга UBS провели анализ деятельности Сбербанка и составили свой прогноз, по которому к 2024 г. выручка нефинансовых бизнесов Сбербанка составит около 570 млрд. руб, что совпадает с таргетом менеджмента в 5% от валовой прибыли [8]. Однако, по данным UBS, точки безубыточности экосистема ПАО Сбербанка достигнет лишь в 2025 г. при умеренном уровне расходов.

Более того, аналитики швейцарского холдинга оценили прогнозную стоимость нефинансовых активов ПАО Сбербанка в 594 млрд. руб, хотя ранее говорилось лишь о 133 млрд. Они связали это с оптимистическими ожиданиями от e-commerce бизнеса Сбербанка, который, по их словам, в будущем займет наибольшую долю в экосистеме. Также по мнению UBS, в перспективе нескольких лет стоимость небанковского бизнеса российского банка может вырасти до 1,1 трлн руб. [6]

Развитие приложений, расширение доступных функций и упор на онлайн-банкинг является эффективным способом привлечения денежного капитала. Об этом говорится в отчете компании. Согласно данным, доля продаж основных продуктов банка (вклады, кредиты, карты) через цифровые каналы составила 55% (туда входят приложение, сайт и СМС). Например, доля оформивших ипотеку через онлайн-сервисы ПАО Сбербанка составила 45,6% от общего числа продаж, а потребительские кредиты в 66,2% случаев были оформлены через приложение Сбербанк Онлайн. [6] Похожая ситуация и со вкладами населения – 62,4% составила доля привлечений через приложение. Что касается самих людей, то среди 98,9 млн. активных клиентов Сбербанка 73 млн. являются также активными пользователями цифровых каналов (MAU). [6]

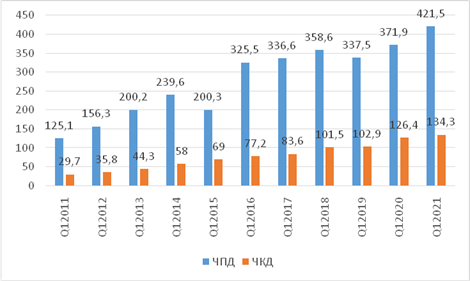

Чтобы исследовать эффект от внедрения экосистемы, проанализируем динамику двух основных показателей банковской деятельности – чистого процентного дохода (ЧПД) и чистого комиссионного дохода (ЧКД) (рис. 1).

Рисунок 1 – Динамика ЧПД и ЧКД ПАО «Сбербанк» 2011-2021 гг., млрд.руб.

Источник: Результаты группы Сбер. URL: https://www.sberbank.com/ru/investor-relations/groupresults (Дата обращения 28.02. 2023)

Можно заметить, как резко увеличился чистый процентный доход в 2016 г. по сравнению с аналогичным периодом 2015 г. Разница здесь составила 125,1 млрд. руб или 62%. Далее наблюдался последовательный рост показателя. При этом рост чистого комиссионного дохода настолько же стабилен, однако составляет не более одной пятой от общего объема доходов.

Тем не менее прослеживается тенденция – на данный момент экосистема обеспечивает рост чистого процентного дохода, что хорошо для банка с классической точкой зрения, но в то же время за этим следует и рост комиссионного дохода, что уже является более прогрессивной целью руководства. Из рисунка видно, какую долю в комиссионных доходах составляют доходы от компаний экосистемы.

Наиболее заметным стал рост брокерских комиссий (66,7%), что, скорее всего, вызвано развитием сервиса Сбербанк Инвестиции и желанием клиентов вкладывать деньги в более доходные инструменты нежели банковские вклады. Вторыми по темпу роста стали агентские комиссии, куда входят комиссии сервисов экосистемы – они за обозначенный период выросли на 53,6%.

Что же касается вложений в экосистему, то в финансовом отчете за 2021 г. группа впервые раскрыла детальную информацию по инвестициям в ассоциированные компании и совместные предприятия. В 2021 г. их сумма составила внушительные 140,1 млрд. руб., что меньше, чем за аналогичный период прошлого года – 172,3 млрд. руб.

Чтобы лучше разобраться в том, как именно влияют инвестиции в экосистему на показатели деятельности банка, был проведен регрессионный анализ. Для этого были собраны данные о затратах банка на развитие цифровых технологий и инвестиции в ассоциированные предприятия, а также годовые значения ЧКД (чистый комиссионный доход) и ЧПД (чистый процентный доход). Построено несколько эконометрических моделей.

Модель 1. Регрессионный анализ влияния затрат на развитие финансовых технологий на чистый комиссионный доход банка. Полученное уравнение регрессии: y=241,8+10,7x1, где х1 – объем вложений в развитие информационных технологий.

Критерий Фишера (F) ниже 0,05, значит модель в целом является значимой.

Рост инвестиций в сферу информационных технологий позволит увеличить чистый комиссионный доход банка с коэффициентом 10,7.

Модель 2. Была добавлена еще одна независимая переменная, описывающая объем инвестиций в экосистему. Полученное уравнение регрессии: y=20,07+3,63x1+0,58x2, где х1 – объем инвестиций в ассоциированные компании и совместные предприятия, x2 – вложения в совместные предприятия.

Получается, что на ЧКД влияют вложения в цифровое развитие с коэффициентом 3,63 и инвестиции в совместные предприятия с коэффициентом 0,58.

Можно сделать вывод, что инвестиции банка в развитие финансовой экосистемы прямо пропорционально влияют на чистый комиссионный доход банка. Поэтому при условии успешного развития небанковских услуг банками можно ожидать повышения комиссионных доходов и увеличения их доли в чистом операционном доходе финансовой организации.

Иностранные и российские аналитики сходятся во мнении: экосистемная модель является наиболее прогрессивной среди всех форм развития бизнеса. Этот факт наглядно подтверждается положением дел на рынке: семь из восьми крупнейших компаний мира реализуют в своей деятельности именно платформенную экосистемную бизнес-модель. Не последнюю роль здесь играют высокие ожидания инвесторов и уверенность в перспективах данного сектора.

Однако, любая, даже самая совершенная форма ведения бизнеса нуждается в четком и последовательном регулировании [9]. Чтобы разработать эффективные меры контроля за развивающейся сферой, необходимо в первую очередь проанализировать потенциальные риски для всех участников рынка.

Для клиентов основным риском может стать низкая мотивация компании-агрегатора к поиску конкурентных решений на рынке. Есть вероятность, что клиент будет вынужден пользоваться товарами или услугами удовлетворительного, а не лучшего качества, в виду того, что поиск более достойных предложений будет затруднен или связан с потерей привычного образа потребления, выходом из так называемой «зоны комфорта» потребителя.

Вторым и не менее важным фактором, который потенциально может оказать пагубное воздействие на потребителей, является персонализация предложения под конкретного клиента. Следствием этому станет не только удобство и адаптация услуг под пользователя, но и, например, дискриминационное ценообразование. Ведь экосистемы уже сейчас могут определять уровень потребности клиентов в тех или иных услугах и предлагать каждому из них индивидуальную цену, которая может быть выше цены аналогичного предложения для других пользователей. Манипуляция информацией в таком виде может стать угрозой справедливому ценообразованию.

Более того, экосистемы способствуют выработке у клиентов привычки к «бесконечному потреблению», когда поток таргетированной рекламы, обилие доступных товаров и услуг приводит к тому, что потребитель, в условиях дефицита времени, без разбора начнет принимать предложения экосистемы. А инновационные и более доступные решения получат мощный барьер на пути к такому потребителю.

Люди, не пользующиеся услугами экосистемы, также могут пострадать от пагубного воздействия. Связано это с тем, что на многих развивающихся рынках другие предложения просто отсутствуют или прекращают свое существование, не выдержав конкуренции с технологическими гигантами.

Со стороны поставщиков товаров и услуг экосистемная форма бизнеса также влечет за собой ряд сопутствующих рисков. Основным среди них является потеря прямого контакта с покупателем. Это ставит продавцов в определенную зависимость от торговой площадки. Также платформа может дискриминировать поставщиков как по очевидным признакам, так и по скрытым критериям, что в итоге влечет за собой неравные условия партнерства и искусственное занижение позиций продавцов в маркетплейсе.

Особенна актуальна данная проблема для представителей малого и среднего бизнеса. Так как для данных субъектов торговая площадка зачастую является доминирующим каналом сбыта, особо важно обеспечить безопасность данных, прозрачное ценообразование и отсутствие дискриминации по степени сотрудничества с компанией.

Экосистема, занимая определенную долю на рынке для своих участников, становится прототипом регулятора: устанавливает правила и стандарты, реагирует на жалобы, предпринимает меры по устранению проблем и следит за исполнением собственных предписаний [10, 11]. Однако, отличие от государственного органа здесь в том, что любая компания, даже такого масштаба, это прежде всего бизнес, преследующее вполне эгоистичные цели. Поэтому в отсутствии надлежащего регулирования она может создавать барьеры для других игроков на рынке, что пагубно сказывается на свободе экономических отношений.

Отдельно стоит упомянуть и национальные интересы предпринимателей, ведь зачастую экосистема, являясь единственным каналом связи производителя и потребителя, ставит под угрозу конкурентоспособность малых и средних предприятий отдельно взятой страны. Здесь важно создать условия для появления и развития региональных альтернатив транснациональным корпорациям.

Не менее важным в вопросе экосистем является доступность инноваций и технологий для широкого круга лиц. Многие крупные компании, имея в своем распоряжении огромные финансовые и кадровые ресурсы не только сами создают новые разработки, но и занимаются поглощением технологических стартапов. Многие из полученных патентов, инновационных решений на практике так и не находят своего применения, при этом оставаясь недоступными для остальных участников рынка.

Так, например, феномен голосовых помощников в свое время стал важным конкурентным преимуществом ряда экосистем, но, получив широкое распространение, позволил пользователям свободно адаптироваться в разных интерфейсах, что облегчило переход от одной экосистемы к другой и, как следствие, увеличил уровень конкуренции в отрасли. Следующим этапом развития цифровой среды, по мнению аналитиков, станет повсеместное внедрение ботов-помощников, что уже сейчас можно увидеть в ряде технологических компаний.

Следующий риск, не являясь уникальным для экосистем, именно в их среде влечет за собой наибольший негативный эффект. И это риск утечки данных. Приложения и сервисы, входящие в общую систему, постоянно, в силу своих особенностей, собирают данные о пользователях, их предпочтени-ях, манере потребления, а также составляют социально-демографическую картину пользователя. Потеря такого массива данных влечет за собой серьезные последствия для клиентов.

Наименее очевидным, но не менее важным является внедрение в пределах экосистем своей собственной валюты, так называемых учетных единиц. Их чрезмерное распространение станет еще одним фактором привязки клиентов к экосистеме, а возможность бесконтрольного изменения ценности внутренней валюты поставить под угрозу права потребителей.

Выход банков в новые для них нефинансовые отрасли влечет за собой риски для их кредиторов и вкладчиков. Потери средств в смежных видах дея-тельности не должно ставить под угрозу платежеспособность банка как финансовой организации, а информационная безопасность клиентов обязана быть превыше всего.

Именно поэтому растущее влияние крупнейших финансовых экосистем вызывает серьезные споры в правительствах мировых государств. В настоящее время в большинстве из них меры регуляторов ограничиваются общим антимонопольным законодательством, защитой персональных данных, устранением ограничений в доступе к монетизируемой информации о поведении и предпочтениях клиентов и контролем за размещаемым контентом.

В целом меры по регулированию экосистем в каждой отдельно взятой стране зависят от ряда факторов, таких как исторически сложившееся отношения к регулированию новых форм бизнеса, цели экономического развития, судебные и законодательные принципы. Так, например, в США основные меры по воздействию на крупные технологические компании принимаются через судебные разбирательства в каждом конкретном прецеденте.

Евросоюз реализует специальное регулирование экосистем и цифровых платформ, направленное на поддержку местных компаний и повышение требований к зарубежным корпорациям. В Великобритании наряду с Европейским союзом стоит вопрос о создании специального органа, регулирующего цифровые платформы.

В Китае дела обстоят несколько сложнее. Там, учитывая высокий уровень развития технологий и цифрового банкинга, компании получают поддержку правительства, а их развитие протекает в свободной среде, но лишь до тех пор, пока растущая компания не становится угрозой для позиций государства на рынке. Это связано с тем, что многие технологические гиганты своей деятельностью начинают претендовать и частично заменять функции государства [12].

Так, например, главный регулятор страны, Народный банк Китая, в начале этого года наложил ограничения на 13 крупнейших IT-компаний. Правительству не понравилась революционная бизнес-модель китайских технологических гигантов, а именно Alibaba, Tencent, ByteDance, DiDi и др. По мнению регулятора, взрывной рост данной отрасли не только не внушает оптимизма, но даже может стать настоящей угрозой для всей экономики страны. Основная претензия Народного банка была выдвинута против финансовых бизнесов IT-гигантов.

Первым под строгий контроль попала компания Ant Group, дочернее предприятие Alibaba. Власти потребовали реструктуризировать финансовый бизнес компании в единый финансовый холдинг, к которому будут применяться те же нормативы, что и к классическим банковским структурам. Наверняка, основные опасения у регулятора вызвала платежная система AliPay, которая давно перестала быть просто способом платежа в магазине. На данный момент сервис занимает 50% всего рынка Китая, а число активных пользователей по всему миру достигло 1 млрд. Вместе с главным конкурентом TenPay они занимают 93% от общего объема онлайн-платежей страны [13]. Посредством данных систем можно не только оплатить покупки, но и получить кредит, оформить страховку и приобрести инвестиционные продукты. Результатом регулирующих мер стало создание государственной клиринговой платформы NetsUnion, что лишило Alipay и Tenpay эксклюзивности транзакционных данных.

Позже представители Народного банка Китая выступили с заявлением, что любая компания на рынке платежных услуг, чья доля на рынке достигнет 50% будет подвергнута антимонопольным проверкам.

Уже в марте правительственные структуры ввели новый свод ограничений, касающийся онлайн кредитования. Теперь финтех-стартапы, выдающие кредиты пользователям от своего имени обязаны финансировать не менее 30% от каждого займа. Что же касается банков, осуществляющих партнерство с онлайн-сервисами, то теперь им разрешается выделять не более 50% собственных средств на кредиты для приложений-партнеров.

В конце концов опасения властей по поводу экспансии технологических корпораций вполне объяснимы. Такие крупные компании как Alibaba, имея доступ к данным миллионов пользователей, огромные ресурсы и влияние на цифровую среду могут злоупотреблять своим лидирующим положением на рынке, пренебрегая основными нормами ведения бизнеса.

Можно сделать вывод, что наиболее насущный вопрос на данный момент не только для Китая, но и для остальных стран – лицензирование подобного рода финансовых услуг. Традиционными финансовыми лицензиями (банковской, брокерской, страховой) не обладает на данный момент ни одна экосистема на рынке. Однако, ключевой составляющей полноценной экосистемы является механизм платежей, потому что без них не получится «полного цикла». Поэтому в странах, где для осуществления платежей требуются специальные лицензии, у компаний не остается другого выбора, как получить их у регулятора.

Так, например, крупнейшие экосистемы США Amazon, Google, Facebook, Apple осуществляют свою деятельность в Евросоюзе, имея статус поставщиков платежных услуг, а в США эти же структуры ведут финансовый бизнес на основании лицензий поставщиков услуг по переводам.

В России Google Ireland Limited и Apple Distribution International включены в реестр иностранных поставщиков платежных приложений и поставщиков платежных услуг. Facebook и Amazon на российском рынке платежей не представлены.

Можно сделать вывод, что своевременное введение регулирующих норм и предписаний, может предотвратить применение более кардинальных мер в будущем, рискующих нанести ущерб уже существующему бизнесу, а также вызвать негативную реакцию как со стороны предпринимательской общественности, так и со стороны населения.

Для того, чтобы лучше понимать, какие меры следует принять на данный момент, необходимо выделить цели, стоящие перед государственными регуляторами:

- Защита прав потребителей и интересов производителей внутри экосистемы и, что не менее важно, за ее пределами.

- Пересмотр критериев и методов выявления недобросовестной конкуренции на рынке, а также адаптация уже существующих норм к новым видам монополистического захвата рынка.

- Поддержка оптимальной структуры рынка, в которой обеспечиваются равные возможности как для самих экосистем, так и для мелких предприятий, конкурирующих с ними в отдельных отраслях.

- Исключение каких-либо привилегий и преференций со стороны государства в отношении тех или иных крупных игроков рынка, а также недопущение эксклюзивного государственного сотрудничества с любой из экосистем.

- Поддержка национальных игроков на внутреннем рынке и международной арене, а также повышение их конкурентоспособности перед западными компаниями.

- Стимулирование инноваций в сфере финансовых технологий и экосистем, поддержка их вывода на рынок с последующим внедрением в обиход потребителей, а также стремление к максимальной доступности и открытости технологий.

- Сотрудничество с зарубежными правительствами в вопросе международного регулирования крупных игроков, в виду их широкого влияния, в т.ч. за пределами отдельной страны.

Опираясь на поставленные цели, представляется возможным разработка комплекса мер, направленных на регулирование финансовых и технологических экосистем:

1. Меры поддержания конкурентоспособности национальных экосистем и платформ, содействие их развитию с соблюдением требований международных договоров ВТО и других соглашений. Обсуждение и выработка подходов к допуску международных экосистем на российский рынок при содействии иностранных регуляторов, но с условием доступа к маркетплейсам национальных производителей товаров и услуг.

2. Антимонопольная политика, адаптированная под специфику экосистемной экономики. Необходимо выработать методы оценки доли экосистем на рынке, а также критерии, по которым со стороны ФАС к определенным экосистемам будут применяться сдерживающие и ограничительные ме-ры. Особое внимание следует уделить сделкам M&A, которые проводят доминирующие экосистемы по отношению к технологическим компаниям и по возможности согласовывать их с ФАС. Недобросовестные практики также должны корректно выявляться и быть своевременно ограничены санкциями.

3. Введение требований к крупнейшим игрокам на рынке о применении открытой модели экосистемы, а также защита не связанных с экосистемой поставщиков и продавцов с целью исключения любого вида дискриминации в их сторону, в том числе информационной, рекламной и поисковой. Внедрение стандарта Open API также позволит размыть барьеры перехода из одного интерфейса в другой для простых пользователей.

4. Ряд мер по защите данных всех участников экосистем, предотвращение утечек и недобросовестного их использования, а также соблюдение права пользователей собственноручно распоряжаться своими данными.

5. Снижение барьеров на переход между интерфейсами, площадками, экосистемами в целом, а также нишевыми поставщиками с целью поддержания конкурентной среды в части стоимости, платежных систем, отстутвия дискриминации в приеме национальных платежных средств.

6. Меры по противодействию мошенничеству, кибератакам, повышение информационной безопасности, безопасности жизни и здоровья граждан, сохранности имущества, обеспечение непрерывного функционирования доминирующих игроков, стабильности площадок и организаций, осуществляющих деятельность в едином поле.

7. Регулирование оборота внутренних валют и учетных единиц экосистем, в том числе запрет на их использование в качестве заемных средств, средств накопления и платежного средства.

8. Внедрение государственных инфраструктурных решений посредством создания технологических решений и структур, доступ к которым могут получить все без исключения участники рынка, таких как: Единая биометрическая система, проект «Маркетплейс», Система быстрых платежей, «Цифровой профиль» и др.

9. В части финансовых экосистем требуется разработка отдельного комплекса мер по защите кредиторов и вкладчиков от недобросовестного использования их денежных средств.

В процессе внедрения вышеперечисленных мер необходимо учитывать риски чрезмерного регулирования. Ведь чрезмерно жесткие и неоправданные меры по сдерживанию роста и развития крупных игроков могут впоследствии снизить стимулы для будущих конкурентов [14]. Важно не создавать барьеры для игроков на рынке, а сделать его доступным и открытым для каждого, при этом обеспечивая равные возможности и отсутствие любой дискриминации.

Также существует риск того, что, введя слишком жесткие ограничения для национальных компаний, система станет уязвимой для экспансии международных экосистем, сдерживать которую будет проблематично для любого отдельно взятого государства. Поэтому в данном вопросе особенно важно перенимать опыт западных регуляторов по созданию комфортной и доступной среды, в которой смогут развиваться любые бизнес-модели и инновации.

Выводы

Опираясь на данные, полученные в ходе исследования, были сформированы рекомендации для финансовых институтов, стремящихся к созданию экосистемы:

1. Наладить процессы регулирования в экосистеме. Так как банк, ранее не сталкивавшийся с некоторыми формами бизнеса, берет на себя ответственность за столь широкий спектр услуг и дочерних компаний важно не только правильно распределить полномочия руководства, но разграничить сферы ответственности менеджмента.

2. Предоставить подконтрольным компаниям и сервисам больше автономии. На примере Сбера и его опыта сотрудничества с другими игроками, удалось выяснить, что в вопросе создания успешно функционирующей экоси-стемы нет места амбициям к тотальному контролю над бизнесом. Многие малые бизнесы, выкупаемые крупными игроками, уже имеют выстроенную модель управления и чаще всего главная задача компании-агрегатора – не создавать препятствий для деятельности подопечной организации. Технологическим стартапам важны инвестиции, но никак не бюрократические проволочки.

3. Стремиться не столько к увеличению количества предоставляемых услуг и подконтрольных сфер, сколько к повышению качества каждого отдельного продукта, чтобы клиенты, оставаясь в рамках экосистемы, были уверены в наиболее полном удовлетворении своих потребностей. Недостаточно опираться на уже существующее доверие людей к банковскому бизнесу, вместо этого необходимо завоевать доверие к каждому отдельно взятому рыночному предложению.

4. Разграничить капиталы внутри финансовой организации и предотвратить риски, связанные с использованием средств клиентов в инвестиционных целях [15]. Нельзя забывать, что в первую очередь головная организация – это банк и сохранность денег населения первоочередная задача руководства.

5. Не злоупотреблять доступом к личной информации клиентов, а также принять меры по защите персональных данных. В наше время сохранность личной информации в цифровом пространстве также является приоритетом для всех структур, наравне с имуществом и деньгами.

6. Стремиться не просто использовать экосистему как средство привлечения и удержания клиентов, а построить вокруг них комфортную среду, направленную на улучшение клиентского опыта и покрытие всех жизненно важных потребностей потребителей.

Источники:

2. Иванович М.Н. Экосистема ПАО Сбербанк. Продукты экосистемы для юридических лиц // Достижения науки и образования. – 2020. – № 14. – c. 49-51.

3. Коновалова М.Е., Ширяева Д.В., Курновский Р.М. Фактора и условия, определяющие становление финансовой экосистемы в современных условиях // Экономика и предпринимательство. – 2022. – № 8. – c. 928-931.

4. Королева Е.Н. Экосистема в экосистеме: развитие финансовых технологий в России // Финансы и кредит. – 2021. – № 5. – c. 1116-1131.

5. Фадейкина Н.В., Малина С.С. Развитие теоретических представлений на категории «экосистема» и «инновационная экосистема» // Сибирская финансовая школа. – 2021. – № 2. – c. 103-111.

6. Чернышева Т.В. Проблемы развития экосистем на российском финансовом рынке // Финансовая экономика. – 2022. – № 8. – c. 122-124.

7. Palmié M., Miehé L., Oghazi P., Parida V., Wincent J. The evolution of the digital service ecosystem and digital business model innovation in retail: The emergence of meta-ecosystems and the value of physical interactions // Technological Forecasting and Social Change. – 2022. – № 177. – p. 121496.

8. Moore J.F. The Death of Competition: Leadership & Strategy in the Age of Business Ecosystems. - New York: HarperBusiness, 1996.

9. Auerswald P., Dani L. Entrepreneurial opportunity and related specialization in economic ecosystems // Research Policy. – 2021. – № 104445.

10. Cobben D., Ooms W., Roijakkers N., Radziwon A. Ecosystem types: A systematic review on boundaries and goals // Journal of Business Research. – 2022. – № 142. – p. 138-164.

11. Karminsky А., Voytov N. Platform ecosystems and its modelling: Russian evidence // Procedia Computer Science. – 2022. – № 199. – p. 572-579.

12. McKinsey and Company, Boost bank ROE by integrating innovation initiatives. [Электронный ресурс]. URL: https://www.mckinsey.com/industries/financial-services/our-insights/banking-matters/boost-bank-roe-by-integrating-innovation-initiatives (дата обращения: 15.02.2023).

13. Lafuente E., Ács Z.J., Szerb L. A composite indicator analysis for optimizing entrepreneurial ecosystems // Research Policy. – 2021. – № 104379.

14. UBS, Annual review 2020

15. Shi X., Shi Y. Unpacking the process of resource allocation within an entrepreneurial ecosystem // Research Policy. – 2021. – № 104378.

16. Jung E., Lee C., Hwang J. Effective strategies to attract crowdfunding investment based on the novelty of business idea // Technological Forecasting and Social Change. – 2022. – № 178. – p. 121558.

17. Salerno D., Sampagnaro G., Verdoliva V. Fintech and IPO underpricing: An explorative study // Finance Research Letters. – 2022. – № 44. – p. 102071.

18. Liu J., Zhou H., Chen F., Yua J. The coevolution of innovation ecosystems and the strategic growth paths of knowledge-intensive enterprises: The case of China’s integrated circuit design industry // Journal of Business Research. – 2022. – № 144. – p. 428-439.

19. Zhanga M.Y., Williamson P. The emergence of multiplatform ecosystems: insights from China's mobile payments system in overcoming bottlenecks to reach the mass market // Technological Forecasting and Social Change. – 2021. – № 173. – p. 121128.

20. Sedera D., Tan C.-W., Xu D. Digital business transformation in innovation and entrepreneurship // Information & Management. – 2022. – № 103620.

21. Chandna V. Social entrepreneurship and digital platforms: Crowdfunding in the sharing-economy era // Business Horizons. – 2022. – № 65 (1). – p. 21-31.

Страница обновлена: 14.01.2026 в 16:09:24

Download PDF | Downloads: 207 | Citations: 8

Financial ecosystems in the era of digital technology (Sberbank case)

Konovalova M.E., Kuzymina O.Y.Journal paper

Russian Journal of Innovation Economics

Volume 13, Number 1 (January-March 2023)

Abstract:

The active introduction of digital technology significantly changes the traditional mechanisms of financial relations. Financial ecosystem is one of the forms of manifestation of this transformation. The article highlights the key features of financial ecosystems and discusses their classifications. Particular attention is paid to identifying the reasons for the formation of an ecosystem on the basis of credit institutions.

On the example of Sberbank, influence of investment in building an ecosystem on the financial performance of the aggregator company was determined.

The author offers recommendations for improving the state regulation of financial ecosystems.

Keywords: financial ecosystems, banks, digitalization, business models, financial sustainability

JEL-classification: G21, G28, O31, O33

References:

Ali Akil D.A. (2021). Finansovye riski i konkurentosposobnost finansovyh ekosistem v Rossii [Financial Risks and Competitiveness of Financial Ecosystems in Russia]. Strakhovoe pravo. (4). 57-62. (in Russian).

Auerswald P., Dani L. (2021). Entrepreneurial opportunity and related specialization in economic ecosystems Research Policy. (104445).

Chandna V. (2022). Social entrepreneurship and digital platforms: Crowdfunding in the sharing-economy era Business Horizons. (65 (1)). 21-31.

Chernysheva T.V. (2022). Problemy razvitiya ekosistem na rossiyskom finansovom rynke [Problems of ecosystem development in the Russian financial market]. Financial economics. (8). 122-124. (in Russian).

Cobben D., Ooms W., Roijakkers N., Radziwon A. (2022). Ecosystem types: A systematic review on boundaries and goals Journal of Business Research. (142). 138-164.

Fadeykina N.V., Malina S.S. (2021). Razvitie teoreticheskikh predstavleniy na kategorii «ekosistema» i «innovatsionnaya ekosistema» [Development of theoretical ideas on the categories of "ecosystem" and "innovation ecosystem"]. Siberian Financial School. (2). 103-111. (in Russian).

Ivanovich M.N. (2020). Ekosistema PAO Sberbank. Produkty ekosistemy dlya yuridicheskikh lits [Sberbank ecosystem. Ecosystem products for legal entities]. Dostizheniya nauki i obrazovaniya. (14). 49-51. (in Russian).

Jung E., Lee C., Hwang J. (2022). Effective strategies to attract crowdfunding investment based on the novelty of business idea Technological Forecasting and Social Change. (178). 121558.

Karminsky A., Voytov N. (2022). Platform ecosystems and its modelling: Russian evidence Procedia Computer Science. (199). 572-579.

Konovalova M.E., Shiryaeva D.V., Kurnovskiy R.M. (2022). Faktora i usloviya, opredelyayushchie stanovlenie finansovoy ekosistemy v sovremennyh usloviyakh [Factors and conditions determining the formation of the financial ecosystem in modern conditions]. Journal of Economy and Entrepreneurship. (8). 928-931. (in Russian).

Koroleva E.N. (2021). Ekosistema v ekosisteme: razvitie finansovyh tekhnologiy v Rossii [Ecosystem in an Ecosystem: Financial Technology Development in Russia]. Finance and credit. (5). 1116-1131. (in Russian).

Lafuente E., Ács Z.J., Szerb L. (2021). A composite indicator analysis for optimizing entrepreneurial ecosystems Research Policy. (104379).

Liu J., Zhou H., Chen F., Yua J. (2022). The coevolution of innovation ecosystems and the strategic growth paths of knowledge-intensive enterprises: The case of China’s integrated circuit design industry Journal of Business Research. (144). 428-439.

McKinsey and Company, Boost bank ROE by integrating innovation initiatives. Retrieved February 15, 2023, from https://www.mckinsey.com/industries/financial-services/our-insights/banking-matters/boost-bank-roe-by-integrating-innovation-initiatives

Moore J.F. (1996). The Death of Competition: Leadership & Strategy in the Age of Business Ecosystems

Palmié M., Miehé L., Oghazi P., Parida V., Wincent J. (2022). The evolution of the digital service ecosystem and digital business model innovation in retail: The emergence of meta-ecosystems and the value of physical interactions Technological Forecasting and Social Change. (177). 121496.

Salerno D., Sampagnaro G., Verdoliva V. (2022). Fintech and IPO underpricing: An explorative study Finance Research Letters. (44). 102071.

Sedera D., Tan C.-W., Xu D. (2022). Digital business transformation in innovation and entrepreneurship Information & Management. (103620).

Shi X., Shi Y. (2021). Unpacking the process of resource allocation within an entrepreneurial ecosystem Research Policy. (104378).

Zhanga M.Y., Williamson P. (2021). The emergence of multiplatform ecosystems: insights from China's mobile payments system in overcoming bottlenecks to reach the mass market Technological Forecasting and Social Change. (173). 121128.