Международное сотрудничество как фактор научно-технологического развития в нефтегазовой отрасли Российской Федерации

Качелин А.С.1

1 Институт экономики РАН, Центр инновационной экономики и промышленной политики, ,

Скачать PDF | Загрузок: 89 | Цитирований: 2

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 6, Номер 1 (Январь-март 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=52263892

Цитирований: 2 по состоянию на 07.12.2023

Аннотация:

В статье рассмотрено технологическое развитие нефтегазовой отрасли в условиях беспрецедентного санкционного режима со стороны недружественных стран. Отмечена значимость нефтегазового комплекса для технологического перевооружения, с целью сокращения зависимости от иностранных технологий. Показано, что в условиях санкционных ограничений и всемирного падения цен на углеводороды в краткосрочной перспективе не оказали серьезных последствия для нефтегазового комплекса. В целях сокращения зависимости от технологического оборудования недружественных стран рассмотрена форма международной кооперации в виде технологического партнерства, которая может быть крайне полезна, причем не только опыт партнерств по разработке новых технологий, но и опыт кооперации для трансфера и адаптации уже существующих технологий. Несмотря на очевидную значимость нефтегазового комплекса в обеспечении федерального бюджета валютной выручкой, текущая ситуация отмечается несколькими важными негативными факторами, оказывающих определенное влияние на его развитие. Показано, что в условиях глобальной нестабильности необходимы крупные инвестиции в разработку современно российского технологического оборудования на уровне среднемирового показателя (2-8 % к ВВП) высокоразвитых стран. Предложены основные решения технологического развития в нефтегазовой отрасли Российской Федерации

Ключевые слова: нефтегазовая отрасль, международное сотрудничество, научно-технологический контур, санкции, топливно-энергетический комплекс, геополитическая нестабильность, экономический рост, исследования, разработки, НИОКР, финансирование, рейтинг, научные результаты, научная политика, ВВП, технологический суверенитет, экспорт, импорт, высокотехнологическая продукция, научно-технический прогресс, РАН, конкурентоспособность, кооперация, стратегическое планирование, федеральный орган исполнительной власти, национальная безопасность

JEL-классификация: Q35, Q38, O31, O33

Введение. Актуальность темы научной публикации продиктована технологической импортозависимостью нефтегазовой отрасли Российской Федерации в условиях беспрецедентного санкционного режима со стороны США, Канады, Японии и стран Европейского союза, где зависимость от зарубежных технологий и оборудования ощущается наиболее актуально. Учитывая, что нефтегазовая отрасль Российской Федерации является одним из главных источников наполнения федерального бюджета (38,1 %) [21], именно поэтому приняла всю тяжесть точечных санкций со стороны недружественных стран.

Состоятельность любого прогноза заключается в умении заглянуть за горизонт, и представить оптимальное решение (прогноз) развития базовых отраслей экономики страны. Типичная для российской интеллектуальной мысли картина: каждый раз, когда страна оказывается в чрезвычайной ситуации, группа либеральных экономистов и «экспертов» делает апокалиптический прогноз, по которому экономика должна упасть минимум на 20%, безработица – захлестнуть города, инфляция уничтожит все сбережения. Спустя время становится понятно, что катастрофы не произошло, экономика оказалась устойчивей ожиданий; экономисты сообщают, что в этот раз они ошиблись, что-то не учли, но в следующий раз учтут, и прогноз будет точнее.

За последние время с этой ситуацией приходилось сталкиваться трижды: в 2014 г. после первых санкций (референдум по вхождению Республики Крым в состав Российской Федерации), в 2020 г. после прихода всемирной пандемии и соответственно после февраля 2022 года (СВО на территории Украины). Предварительные данные о снижении ВВП на 2,5% выглядят как очевидный успех устойчивости российской экономики и отличаются от пессимистических прогнозов практически в 10 раз. Почему так происходит? Не учитывается высокая адаптивность российского бизнеса, уже привыкшего жить перебежками от кризиса к кризису, выработавшему навыки быстрой маневренности. Высокая концентрация капитала вокруг одного собственника, если говорить об отдельной компании, или в сегменте крупного бизнеса, если говорить о рынке в целом, негативно для мирного времени. Но в кризисные ситуации эта особенность оборачивается преимуществом – высоким уровнем управления, быстрой мобилизацией. В Российской Федерации, при высокой доле бюджетников и структурном перекосе в сторону нефтегазового комплекса (который, как правило, находится в глубоком симбиозе с государством), основная часть населения оказывается защищенной с двух сторон. Вместо сброса социальной сферы и массовых сокращений, возникают паллиативные решения – например, перевод работников на неполную занятость, когда они сохраняют рабочие места и часть зарплаты, получая еще ресурс времени на самовыживание.

Вне фокуса профессорской оптики часто находится огромный теневой сегмент российской экономики, размер которого малоизучен. Социолог Симон Кордонский, который посвятил неформальной занятости ряд исследований, оценивал долю сектора «гаражной экономики» для некоторых городов в 40% [34]. Там идут свои процессы, которые выполняют роль стабилизатора в кризисные моменты. В эту сферу начинают врастать новые звенья и участники. Лучшее, что может сделать государство сегодня – не мешать людям обустраиваться в этом неформальном сегменте.

И еще один фактор, который не учитывается на ранних стадиях анализа. Часто экономисты оценивают Российскую Федерацию как отдельную, автономную сущность, вне мирового контекста. А он может оказать разновекторное влияние на показатели. Значительную роль в относительно успешной динамике ВВП сыграл рост цен на энергоресурсы на европейском рынке, который, в свою очередь, был обусловлен санкционной политикой.

Иными словами, российская реальность слишком сложна для уверенного прогнозирования. По факту, многослойная структура российской экономики, с точками кристаллизации в виде крупных нефтегазовых компаний, государственных корпораций, предприятий оборонно-промышленного комплекса и большой серой зоной вокруг них, делает ее гораздо более устойчивой, чем представляется на уровне «кабинетного» анализа.

Нефтегазовая отрасль как локомотив технологического развития в период глобальной нестабильности. Нефтегазовая отрасль в Российской Федерации является локомотивом экономического развития, национальной безопасности и конкурентоспособности на мировом энергетическом рынке [10]. Несмотря на стагнацию экспортно-сырьевой модели экономики в условиях тотальных санкций со стороны недружественных стран [1], больше 30 лет нефтегазовый комплекс Российской Федерации поддерживает социально-экономическое развитие регионов страны, и оказывает положительное влияние на смежные отрасли промышленности, в том числе добывающую, обрабатывающую и электроэнергетику, а также является драйвером технологического и инновационного развития.

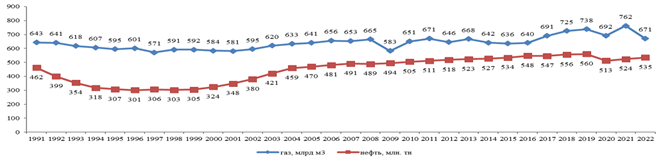

В 2022 г. добыча газа в Российской Федерации составила 671 млрд м3 (сокращение на 19% к 2021 г.), которую на территории страны осуществляли 260 добывающих предприятия, в том числе: 76 входящих в состав вертикально-интегрированных нефтяных компаний (далее – ВИНК); 15 дочерних компаний в составе ПАО «Газпром»; 8 структурных подразделений ПАО «НОВАТЭК»; 158 независимых нефтегазодобывающих компаний; 3 предприятия, работающие на условиях соглашений о разделе продукции (далее – операторы СРП) [23].

В 2022 г. добыча нефти в Российской Федерации составила 535 млн. тонн (увеличение на 2% к 2021 г.), осуществляли 285 организаций, в том числе: 98 организаций, входящие в структуру 11 ВИНК; 184 независимых добывающих компаний, не входящая в структуру ВИНК; 3 компании, операторы СРП [22] (рис. 1).

Рисунок 1. Динамика добычи газа и нефти в России

Источник: составлено автором по данным Росстата, Минэнерго России и ФТС России.

В целом, нефтегазовый комплекс Российской Федерации хорошо справился в 2022 году, несмотря на воздействия внешних негативных факторов, связанных с беспрецедентными санкционными ограничениями со стороны США, Европейского союза, Японии и Южной Кореи. Об основных результатах нефтегазового комплекса в 2022 г. на совещании под руководством Председателя Правительства РФ М.В. Мишустина доложил Заместитель Председателя Правительства РФ А.В. Новак: – «Подводя итог, хотел бы еще раз отметить, что топливно-энергетический комплекс в прошедшем году, несмотря на все трудности, продемонстрировал стабильную работу, устойчивость к внешним вызовам, способность обеспечить энергобезопасность нашей страны и реализацию экспортного потенциала, в том числе для формирования значительной части бюджета Российской Федерации» [19].

Несмотря на санкционные ограничения и диверсии на газопроводах «Северный поток – 1 и 2», РФ смогла компенсировать объем экспорта трубопроводного газа путем увеличения производства и экспорта сжиженного природного газа (далее – СПГ) на 8 %, который в 2022 г. составил 46 млрд. м3, транспортировка которого позволяет более мобильно доставлять потенциальному потребителю с учетом благоприятной рыночной конъюнктуры исключая риски стран транзитеров. Это, в свою очередь, свидетельствует о том, что Россия находиться в числе стран лидеров-экспортеров СПГ (табл. 1).

|

|

Таблица

1. Основные страны экспортеры сжиженного природного газа, млрд. м3

| ||||||||||||

|

|

Страна

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

1.

|

Австралия

|

26

|

28,3

|

30,5

|

32

|

39,9

|

60,4

|

76,6

|

91,8

|

104,7

|

106

|

108,1

|

-

|

|

2.

|

Катар

|

100,7

|

104

|

105,8

|

103,6

|

105,6

|

107,3

|

103,6

|

104,9

|

105,8

|

106,5

|

106,8

|

-

|

|

3.

|

США

|

1,8

|

0,8

|

0,2

|

0,4

|

0,7

|

4

|

17,1

|

28,6

|

47,4

|

61,3

|

95

|

-

|

|

4.

|

Россия

|

14,3

|

14,3

|

14,5

|

13,6

|

14,6

|

14,6

|

15,4

|

24,9

|

39,1

|

41,8

|

39,6

|

46

|

|

5.

|

Малайзия

|

33,2

|

31,4

|

33,6

|

34

|

34,3

|

33,6

|

36,1

|

33

|

35,2

|

32,5

|

33,5

|

-

|

|

6.

|

Нигерия

|

25,7

|

27,9

|

22,5

|

26,1

|

26,9

|

24,6

|

28,3

|

27,8

|

28,8

|

28,4

|

23,3

|

-

|

|

7.

|

Индонезия

|

28,7

|

24,4

|

23,1

|

21,7

|

21,6

|

22,4

|

21,7

|

20,8

|

16,5

|

16,8

|

14,6

|

-

|

Позитивные результаты нефтегазового комплекса страны показывают, что санкции имеют накопительный эффект, и макроэкономический стресс возможен в долгосрочной перспективе. Результатом санкций является уход западных технологических и сервисных компаний, приостановлено научно-технологическое сотрудничество со странами Западной Европы, США, Японией и Южной Кореей. Данная ситуация касается не только нашей страны, но и ряда других стран с богатыми нефтегазовыми ресурсами, таких как Иран, Сирия, Венесуэла (рис. 2) [46].

Рисунок 2. Страны лидеры по количеству санкций

Источник: составлено автором по данным материалов «Bloomberg и платформы – базы данных Castellum.Al.

Источником многих проблем стали наблюдаемые в последнее время нерыночные условия, введение так называемого «потолка» цен на российские энергоресурсы, с целью передела глобального энергетического рынка и создания конкурентного преимущества в реальных секторах экономики в недружественных странах.

В период глобальной нестабильности для обеспечения высоких темпов и качества экономического роста РФ, повышения ее конкурентоспособности и эффективного использования ресурсов основной задачей является развитие инновационной и технологической деятельности, как предприятий всех отраслей национального хозяйства, так и нефтегазового комплекса, который занимает важное место в экономике страны [18]. Значение технологий как фактора, обеспечивающего конкурентоспособность нефтегазового комплекса страны на мировом энергетическом рынке, сложно переоценить. Национальные расходы на научно-исследовательские и опытно-конструкторские работы (далее – НИОКР) являются одними из ключевых показателей научно-технического развития страны. НИОКР включает в себя три основные группы деятельностей: фундаментальные, прикладные исследования и опытно-конструкторские и технологические разработки.

На протяжении более двадцати лет в нашей стране доля внутренних затрат на исследования и разработки составляет лишь 1% к ВВП (табл. 2), что не позволяет России подняться с 47 места в рейтинге глобального инновационного индекса [5].

|

Таблица 2. Доля

внутренних затрат на исследования и разработки, % к ВВП

| ||||||||||||

|

Российская Федерация

|

2010

|

2011

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

1,13

|

1,02

|

1,03

|

1,03

|

1,07

|

1,10

|

1,10

|

1,11

|

1,0

|

1,04

|

1,10

|

1,0

| |

В условиях международной интеграции, происходит глубокая специализация нефтегазовой отрасли. Предприятиям нефтегазового комплекса выгоднее приобретать некоторые виды оборудования, прибегать к помощи сервисных и инжиниринговых компаний, чем самостоятельно организовывать дополнительное производство, содержать большой штат персонала и специализированной техники на балансе предприятия, которая необходима на начальном этапе при геологоразведке и бурении нефтегазовых скважин.

Ситуация кардинально меняется в период глобальной нестабильности, договорные обязательства не выполняются, международное научно-технологическое сотрудничество замораживается, и экономическая безопасность нефтегазового комплекса оказывается под угрозой [36].

Более 30 лет на российском рынке работали четыре крупнейшие иностранные нефте-сервисные компании – «Halliburton», «Schlumberger», «Baker Hughes» и «Weatherford International», которые по политическим причинам заявили о своем уходе из Российской Федерации [37]. В целом доля иностранных компаний на рынке нефте-сервисных услуг составляла не более 20% [17].

Учитывая ключевую роль нефтегазового комплекса в наполнении федерального бюджета валютной выручкой, участие государства в содействии технологическому развитию сложно переоценить. Так, с 2014 года Минэнерго России совместно с Минпромторгом России при участии с другими заинтересованными федеральными органами исполнительной власти, отраслевыми организациями и нефтегазовыми компаниями ведет работу по снижению зависимости от импортного технологического оборудования.

Для создания условий, способствующих разработке передовых отечественных технологий для реализации проектов в нефтегазовом комплексе, имеющих наиболее существенное значение для обеспечения энергетической безопасности Российской Федерации, в 2019 году принят ряд нормативных правовых актов, в том числе:

– План мероприятий («дорожная карта») по реализации мер по освоению нефтяных месторождений и увеличению объемов добычи нефти в РФ, утвержденный Председателем Правительства РФ 25 января 2019 г. № 598п-П9;

– План мероприятий («дорожная карта») по развитию нефтегазохимического комплекса в РФ на период до 2025 года, утвержденный распоряжением Правительства РФ от 28 февраля 2019 г. № 348-р;

– План («дорожная карта») реализации первоочередных мер по локализации критически важного оборудования для средне- и крупнотоннажного производства сжиженного природного газа (СПГ) и строительства осуществляющих транспортировку СПГ судов-газовозов, утвержденный заместителем Председателя Правительства РФ Д.Н. Козаком от 30 августа 2019 г. № 7076п-П9.

С 2019 года компаниями нефтегазового комплекса и смежных отраслей экономики реализовано более 60 проектов по производству отечественной промышленной продукции и оборудования в рамках программы импортозамещения (табл. 3), в том числе:

– АО «РЭП Холдинг» для применения на заводе по производству СПГ «Криогаз-Высоцк» спроектирован и изготовлен центробежный компрессор для холодильного цикла «К» 905-71-1С. Компания стала первым в России и третьим в мире производителем компрессорного оборудования данного типа;

– ПАО «НК «Роснефть» запустило проект «Цифровое месторождение», для которого все программное обеспечение было разработано в корпоративном научном центре компании;

– ПАО «Транснефть» в особой экономической зоне «Алабуга» в Республике Татарстан запущен завод по производству противотурбулентных присадок для транспортировки нефти. Производственные мощности завода позволят полностью удовлетворить потребности ПАО «Транснефть» в противотурбулентных присадках и имеют высокий экспортный потенциал;

– ПАО «Машиностроительный завод «ЗиО-Подольск» изготовлен первый отечественный теплообменник для четвертой очереди завода «Ямал СПГ».

|

Таблица

3. Импортозамещение нефтегазового оборудования

| |||||

|

п/п

|

Технологические

направления

|

Основные вызовы

|

Результаты 2015 - 2020 гг.

|

Доля импорта, %

| |

|

2018 г.

|

2024 г.

| ||||

|

1

|

СПГ

|

Средне- и крупнотоннажное производство СПГ

|

Составлена дорожная карта

первоочередных мер по локализации оборудования |

95

|

50

|

|

2

|

Сервис скважин, увеличение нефтеотдачи

|

Создание флотов ГРП

|

Создан и введен в эксплуатацию полностью отечественный флот ГРП

|

85

|

25

|

|

3

|

Шельфовые проекты

|

Системы подводных добычных комплексов

|

Завершено создание и испытание опытных образцов, идет их

серийное внедрение

|

75

|

50

|

|

4

|

Бурение

|

Роторно-управляемые системы

|

Создана отечественная роторноуправляемая система РУС-ГМ-195

|

70

|

10

|

|

5

|

Геолого- и сейсморазведка

|

Сейсморазведочное оборудование ПО для сейсмосудов

|

Проведена масштабная сейсморазведка отечественными донными

станциями «КРАБ»

|

65

|

25

|

|

6

|

Нефтепереработка и нефтегазохимия

|

Дефицит катализаторов для нефтепереработки

|

Строительство завода катализаторов нефтепереработки в г. Омск

|

65

|

10

|

Кроме этого, в 2019 году Минэнерго России совместно с Минпромторгом России создан Центр компетенций технологического развития ТЭК (далее – ЦКТР ТЭК) на базе ФГБУ «РЭА» Минэнерго России. К основным задачам ЦКТР ТЭК относятся: формирование консолидированного заказа отраслей ТЭК России по технике и технологиям; формирование научно-технической политики ТЭК; определение приоритетных направлений и формирование инструментов государственной поддержки при реализации инновационной политики и политики импортозамещения в отраслях ТЭК; взаимодействие с предприятиями-заказчиками для выработки отраслевых технических заданий и мониторинга выполнения инженерных проектов, и испытаний пилотных образцов; развитие научно-технического сотрудничества для создания инновационной и импортозамещающей продукции со странами БРИКС, ОПЕК+, Африки и Азии и др.; информационно-аналитическая поддержка государственных органов и предприятий ТЭК [24].

Помимо этого, в 2020 году создан Институт нефтегазовых технологических инициатив (далее – ИНТИ [1]), который, по сути, является площадкой для совместного решения стоящих перед нефтегазовой отраслью вызовов и задач со штаб-квартирой в г. Санкт-Петербурге [20]. Практически ИНТИ является прямым аналогом иностранных лицензиаров, которые ведут свои вендерные листы, где заложены рекомендуемые производители оборудования, материалов и комплектующих, в которых российские компании отсутствуют.

На практике ИНТИ в сотрудничестве с Росстандартом [28] реализуют разработку и внедрение новых стандартов, формирует унифицированную систему оценки соответствия продукции, помогает производителям в проведении опытно-промышленных испытаний. По результатам аудита и испытаний институт формирует базу проверенных поставщиков продукции, чтобы она использовалась в закупочной деятельности нефтегазовых компаний. В целом деятельность ИНТИ поможет повысить конкурентоспособность и технологичность отечественной продукции, а также оптимизировать затраты на ее разработку, производство и продвижение [6].

На совещании 14 октября 2022 г. по импортозамещению с участием крупнейших нефтегазовых компаний и производителей российского оборудования под руководством двух заместителей Председателя Правительства РФ Д. Мантурова и А. Новака, было отмечено Д. Мантуровым: – «На сегодняшний день разработано и утверждено более 80 единых стандартов на нефтегазовое оборудование, успешно апробирован механизм совместных опытно-промышленных испытаний. Считаем, что привлечение в деятельность института новых участников российского нефтегазового рынка будет способствовать достижению поставленных Президентом РФ целей». По итогам совещания предложили включить в протокольное решение следующие задачи:

– нормативно закрепить механизм сбора информации о спросе российских компаний на отечественное оборудование и комплектующие;

– поручить всем вертикально интегрированным нефтегазовым компаниям войти в состав учредителей ИНТИ в соответствии с поручением Президента Российской Федерации;

– заключить соглашения по всем ключевым технологиям по нефтегазовому комплексу с российскими производителями технологий со сроками их внедрения;

– проработать предложение о введении обязательной сертификации иностранного оборудования в Российской Федерации [27].

В настоящее время около 38% оборудования, приобретаемого и используемого в нефтегазовой отрасли, является импортным [2]. Использование передовых технологий позволяет значительнее сокращать производственные издержки и повышать прибыль. На текущий момент некоторые компании нефтегазового комплекса с государственным участием имеют паспорта программ инновационного развития (далее – ПИР) [25]:

– паспорт ПИР ПАО «Транснефть» на период 2022-2026 годы;

– паспорт ПИР ПАО «Газпром» до 2025 года;

– паспорт ПИР АО «ЗАРУБЕЖНЕФТЬ» на период 2020-2024 гг.;

– паспорт ПИР ПАО Газпром нефть до 2025 года.

Целью ПИР ПАО «Газпром» до 2025 года является постоянное повышение уровня технологического и организационного развития ПАО «Газпром» для поддержания позиций глобальной энергетической компании и надежного поставщика энергоресурсов. ПИР формируется на десятилетний период: охватывает газовый, нефтяной и электроэнергетический бизнесы; содержит комплекс взаимоувязанных мероприятий, направленных на разработку и использование новых технологий, оборудования, материалов, соответствующих или превосходящих мировой уровень, а также на создание благоприятных условий для развития инновационной деятельности как в ПАО «Газпром», так и в смежных областях промышленного производства РФ. Объем финансовых затрат на НИОКР в денежном выражении, выполненных по заказу ПАО «Газпром» в 2019-2021 гг. составил: 12,1, 21,4 и 24,6 млрд. руб. соответственно [26].

Вместе с тем, несмотря на очевидную значимость нефтегазового комплекса в наполнении валютной выручкой федерального бюджета текущая ситуация отмечается несколькими важными негативными факторами, оказывающих определенное влияние на его развитие.

Всемирное истощение запасов нефти и газа, в том числе в РФ, где добыча осуществляется на крупнейших традиционных месторождениях в Западной Сибири с момента их открытия прошлого века, что отражается на снижении коэффициента извлечения нефти (далее – КИН), который у нас в стране составляет 0,35-0,45 и по сравнению с мировыми стандартами (0,55-0,65) относительно низок [3].

Чтобы нивелировать падение добычи в нефтегазовом комплексе, необходимо осваивать новые перспективные месторождения Восточной Сибири, глубоководные и арктические шельфы (на российском арктическом шельфе имеются запасы нефти и газа, которые смогут обеспечить 20-30 % добычи нефти к 2050 год [3]) со сложными геолого-геофизическими условиями и слаборазвитой инфраструктурой, что потребует больших финансовых затрат и новых высокотехнологических решений [4; 7; 30]. России принадлежит самая большая в мире площадь континентального шельфа, которая составляет около 5 млн. км2 – пятая часть площади шельфа Мирового океана. Однако, освоение данных регионов осуществляется медленно, ввиду слаборазвитой транспортной инфраструктуры, введенными санкциями со стороны недружественных стран и общемировым падением цен на углеводороды.

Кроме того, по данным Росстата, основные фонды отечественного нефтегазового комплекса изношены на 61% (табл. 4), что в свою очередь требует высоких затрат на эксплуатацию, в том числе аварийно-ремонтные работы, что в конечном счете приводит к техногенным катастрофам (взрывы газопроводов и трубопроводов, разливы нефти и нефтепродуктов) [29].

|

Таблица

4. Степень износа основных фондов по видам

экономической деятельности, % | ||||

|

п/п

|

Вид деятельности

|

2019

|

2020

|

2021

|

|

1.

|

Добыча полезных ископаемых

|

55,9

|

58,4

|

60,9

|

|

2.

|

Обрабатывающие производства

|

51,5

|

51,8

|

52,2

|

|

3.

|

Обеспечение электрической энергией, газом и паром

|

45,7

|

47,6

|

48,4

|

Помимо этого, в период глобальной нестабильности и неопределенности, российский нефтегазовый комплекс чувствителен к конъюнктуре мирового нефтегазового рынка в контексте «потолочного» ценообразования на углеводороды [38], в результате чего происходит снижение выручки.

Негативным фактором, для российского нефтегазового комплекса является развития альтернативных возобновляемых источников энергии, которые благодаря новым научно-техническим решениям повышают привлекательность и конкурентоспособность с учетом низких издержек их производства, но в крайней степени зависимы от природно-климатических особенностей их местонахождения.

С учетом данных факторов наблюдается жесткая конкуренция среди международных нефтегазовых компаний, развивающие и внедряющие современные технологические решения при освоении новых месторождений в труднодоступных горно-геологических условиях и глубокозалегающих на арктическом шельфе в критических климатических условиях. К сожалению, российские нефтегазовые компании существенно отстают от своих зарубежных конкурентов по уровню технологического развития, что в свою очередь привело к зависимости от импортного оборудования и технологий, которые в последнее время активно закупали у международных корпораций нефтегазовой отрасли, сокращая закупки российских технологий и комплектующие, тем самым сдерживая инновационное развитие не только отечественного нефтегазового комплекса, но и экономики страны в целом [11]. Эти обстоятельства осложняются влиянием, введенных санкций и ограничений в отношении РФ со стороны недружественных стран, которые прекратили поставки своего оборудования, активно используемого в реализации новых совместных проектов по освоению глубоководного бурения на арктическом шельфе и технологий по добыче сланцевой нефти и газа, и закрыли российским нефтегазовым компаниям доступ к рынку капитала с дешевыми кредитами этих стран. Эти ограничения привели к приостановлению совместных проектов и выходу зарубежных компаний по добыче нефти и газа на арктическом шельфе, где было задействовано до 90% импортного оборудования.

Поэтому, в сложившихся реалиях главный вопрос заключается в том, каким образом будет осуществляться технологическая модернизация нефтегазового комплекса; путем копирования уже существующих продуктов и технологий, путем создания новых, инновационных или посредством технологического партнерства.

В своем исследовании А.Н. Макаров отмечает, что «наиболее эффективным стоит рассматривать «инновационное импортозамещение», под которым понимается разновидность экономической политики государства или региона, предполагающей проведение комплекса мероприятий по организации производства и продвижения на внутренние и зарубежные рынки импортоаналогичной отечественной продукции, превосходящей замещаемую импортную продукцию по эффективности технических решений, на основе полученных новых знаний [14].

Вместе тем, проведенный Центром энергетики Московской школы управления «Сколково» анализ показывает, что качественные и долгосрочные партнерские отношения между компаниями и наиболее значимые результаты технологической кооперации возникают там, где существует государственная поддержка и сформирована благоприятная среда, стимулирующая технологические партнерства и разработку технологий. Зарубежный опыт демонстрирует, что и само государство на определенных стадиях жизненного цикла технологий выполняет различные задачи: от создания благоприятной регуляторной среды до участия в хеджировании рисков, а в отдельных случаях, для высокоприоритетных проектов, оно вообще может брать на себя роль интегратора, непосредственно участвующего в создании технологий. Так как такие проекты не только обеспечивают новые технологии и интеллектуальную собственность для нефтегазовой отрасли, но способствуют развитию смежных отраслей промышленности и в целом экономики всей страны [16].

Технологическое партнерство – форма кооперации, подразумевающая передачу технологий, обмен знаниями, рисками, ресурсами для решения технологических задач, которые экономически целесообразно решать сообща. Они всегда создаются для преодоления внешних и внутренних вызовов для нефтегазовых компаний (ухудшение качества ресурсов, рост капиталоемкости проектов, монополизм со стороны производителей оборудования, политические ограничения, военное положение и т.д.).

Сотрудничество при разработке новых технологий изначально было важной частью развития нефтегазового комплекса. Факторы, заставляющие компании вопреки конкуренции идти на сотрудничество, могли меняться, но целью всегда было увеличение эффективности и технической оснащенности, которое позволило бы участникам партнерств за счет объединения ресурсов, опыта и компетенций повышать свою конкурентоспособность при все более жестких внешних условиях.

В период глобальной нестабильности и беспрецедентных санкций для России, в текущих условиях ограниченного доступа к нефтегазовым технологиям, мировой опыт создания технологических партнерств может быть крайне полезным, причем не только опыт партнерств по разработке новых технологий, но и опыт кооперации для трансфера и адаптации уже существующих технологий. Это потребует уточнения и изменения ряда регуляторных норм, выработки стандартов взаимодействия между компаниями и, главное, преодоления традиционно настороженного отношения российских компаний к любой технологической кооперации, в которой они не являются единственным заказчиком, а вынуждены сотрудничать на равных с другими участниками. Мировой опыт показывает, что попытки продолжать в одиночку разрабатывать весь набор перспективных технологий вряд ли смогут дать хорошие результаты, а ставки для отечественного нефтегазового комплекса слишком высоки.

Первое технологическое партнерство – практически ровесник современной нефтегазовой отрасли, сформированное в 1878 г. в США пенсильванскими нефтедобытчиками. Целью этого партнерства было строительство первого магистрального шестидюймового нефтепровода длиной более 175 км от месторождения Бредфорд до Уильямспорта. Ранее нефть уже транспортировали по трубопроводам, однако, они были меньшего диаметра – трехдюймовыми, и транспортировка осуществлялась на короткие расстояния. Трубопровод назывался Прибрежным и построен был за полгода. Это партнёрство было ответом на растущую монополию «Стандарт Ойл» на железнодорожные перевозки нефти – жесткий прессинг с ее стороны и угроза окончательно потерять рыночные позиции заставила внушительное количество производителей объединить усилия и найти адекватный технологический ответ [40]. Технологические партнерства могут иметь разнообразную конфигурацию, объединяя в одном проекте самых разных участников проекта (рис. 3).

Рисунок 3.Примерные участники партнерских отношений

технологического партнерства

Технологические партнерства можно разделить на два типа: для передачи технологии (технологический трансфер) и для создания новой технологии. В нефтегазовом секторе можно выделить шесть основных технологических направлений, где наиболее активна кооперация между компаниями [43]:

1. Технологии для разведки и добычи в экстремальных условиях – добыча газа и нефти на сверхглубоких месторождениях, глубоководные проекты, арктический шельф;

2. Технологии для разработки нетрадиционных ресурсов – сланцевые месторождения, высоковязкие нефти, нефтяные пески;

3. Методы интенсификации нефтегазодобычи;

4. Интегрированные трубопроводные сети – развитие и оптимизация сети трубопроводов;

5. Технологии нефтепереработки – оптимизация и повышение качества нефтепереработки;

6. Технологии, обеспечивающие снижение воздействия на окружающую среду – снижение выбросов парниковых газов, сохранение флоры и фауны в местах нефтедобычи.

Технологические партнерства могут принимать разные юридические формы: соглашение о технологическом сотрудничестве; создание совместных предприятий; коммерческое соглашение с технической поддержкой; лицензионное соглашение.

Наглядным примером может служить технологическое соглашение между «Shell» и «Petrobras», где они, на долгосрочной основе договорились сотрудничать в области разработки досолевых месторождений в Бразилии [32]. Соглашение предполагает трансфер технологий глубоководной разработки месторождений и разработки месторождений в досолевых отложениях (табл. 5).

Таблица 5. Технологическое соглашение между «Shell» и «Petrobras»

|

|

Международная

нефтяная компания |

Национальная

нефтяная компания |

|

Участники

|

Shell

|

Petrobras

|

|

Вклад

|

Технологии

разработки глубоководных месторождений,

снижение капитальных издержек проекта, применение новых технологий нефтедобычи. |

Технологии

разработки досолевых месторождений, технические

решения, опыт управления контрактами и эффективные методы сокращения издержек. |

|

Приобретение

|

Интеллектуальная

собственность на новые технологии нефтедобычи.

Взаимное финансирование исследовательской деятельности. Увеличение нефтедобычи. Снижение капитальных издержек. | |

Партнерство между национальной нефтяной компанией, исследовательской организацией, производителем оборудования и нефте-сервисом. Пример, когда помимо подрядчика также входит и исследовательская организация, так, в 2014 г. государственная нефтегазовая компания Мексики «Petroleos Mexicanos» (далее – Pemex) и Мексиканский институт нефти (далее – IMP) подписали соглашение о технологическом сотрудничестве, ориентированное на нефтегазовый сектор, при спонсорстве государственной нефтяной и газовой компании Мексики «Pemex», в рамках которого IMP предоставляет технологические решения по трем направлениям: повышение эффективности оборудования для скважин, отвечающее за дебит нефти; повышение надежности скважинного оборудования на сложных морских нефтяных месторождениях; технологии мониторинга и контроля для подводного оборудования (табл. 6). В свою очередь IMP подписал договор о сотрудничестве с GE Oil & Gas, которые также будут участвовать в этом процессе [45].

Таблица 6. Соглашение о технологическом сотрудничестве Pemex,

Mexico Institute of Petroleum (IMP) и GE Oil & Gas

|

|

Национальная

нефтяная компания |

Исследовательская

организация |

Производитель

оборудования |

|

Участники

|

Pemex

|

Mexico

Institute of

Petroleum (IMP) |

GE Oil & Gas

|

|

Вклад

|

Спонсорство

|

Интеграция

по трем

технологическим направлениям |

Технологии

в области

добычи нефти и газа |

|

Приобретение

|

Интеллектуальная

собственность на технологии повышения производительности и эффективности на зрелых месторождениях и разработки глубоководных месторождений |

Финансирование

деятельности |

Потенциальные

потребители продукции

компании. Мексиканский рынок |

Партнерство между национальной нефтяной компанией и исследовательской организацией. Индийская государственная нефтегазодобывающая компания Oil and Natural Gas Corporation Ltd (далее – ONGC) в 2018 г. вступила в технологическое партнерство с индийским научно-исследовательским институтом (далее – SWTPL), которая будет заниматься разработкой технологий для разведки сланцевого газа [39]. После завершения проекта, технология будет совместно запатентована ONGC и SWTPL для дальнейшего коммерческого использования (табл. 7).

Таблица 7. Технологическое партнерство ONGS и SWTPL

|

|

Национальная

нефтяная компания |

Исследовательская

организация

|

|

Участники

|

ONGS

|

SWTPL

|

|

Вклад

|

Финансирование

проекта

|

Разработка

новой технологии –

альтернативы гидравлическому разрыву |

|

Приобретение

|

Новая

технология повышения

нефтеотдачи. Права на интеллектуальную собственность – патент |

Права

на интеллектуальную

собственность – патент |

Партнерство между международной нефтяной компанией и производителем оборудования. Международные нефтегазовые компании также сотрудничают и создают технологические партнерства с компаниями производителями оборудования. Так, компания «Shell» объединила усилия с «HP» [44] для разработки технологии инерциального зондирования по снятию и записи сейсмических данных для обеспечения более детального изучения земной коры (табл. 8).

Таблица 8. Технологические партнерства Shell и HP

|

|

Международная

нефтяная компания |

Производитель

оборудования |

|

Участники

|

Shell

|

HP

|

|

Вклад

|

Финансирование

проекта

|

Модернизация

технологии

обработки сейсмических данных |

|

Приобретение

|

Повышение

качества обработки сейсмических данных

Низкий уровень шума Энергоэффективность Малый размер |

Права

на интеллектуальную

собственность – патент |

Партнерство между национальной нефтяной компанией и нефте-сервисом. Партнерство между PII Pipeline Solutions (СП нефте-сервисной компании GE Oil&Gas и ННК Al Shaheen) и компанией-оператором British Gas [31] в области мониторинга нефтепроводов свидетельствует о высоких результатах. Данные по осмотру нефтепровода в Северном море показали высокую вероятность возникновения коррозии, однако их верификация осложнялась наличием сварного шва с коническими сегментами трубы и его положением внутри кессона (табл. 9).

Таблица 9. Партнерство в области мониторинга нефтепроводов

British Gas и PII Pipeline Solutions

|

|

Национальная

нефтяная компания |

Нефте-сервис

|

|

Участники

|

British Gas

|

PII Pipeline

Solutions

|

|

Вклад

|

Нефтепровод

Данные мониторинга |

Сбор

данных и анализ данных

Моделирование ситуации |

|

Приобретение

|

Отсутствие

затрат на остановку нефтепровода

|

Новый

подход: точность моделирования увеличилась до 95% против заявленных 80%

|

Партнерство между нефте-сервисом и производителем оборудования. Примером такого партнерства служит кооперация между «Schlumberger», «Transocean» и «Houston Mechatronics». В рамках этого партнерства было разработано первое автономное подводное роботизированное судно «Aquanaut» [41; 42]. До появления этой разновидности робота использовались два основных типа подводных роботов. Первый – управляемый дистанционно, главным недостатком которого было наличие соединительного кабеля с поверхностью. Второй – автономный подводный робот, однако он мог работать только при условии предварительного программирования. Aquanaut решает обе этих проблемы за счет наличия двух рабочих форм: форма для автономного передвижения и форма для проведения работ. Именно трансформация робота стала ключевой прорывной технологией (табл. 10).

Таблица 10. Партнёрство-кооперацияHouston Mechatronics

и Schlumberger, Transocean

|

|

Производитель

оборудования

|

Нефте-сервис

|

|

Участники

|

Houston

Mechatronics

|

Schlumberger,

Transocean

|

|

Вклад

|

Создание

оборудования

|

Финансирование

|

|

Приобретение

|

Патент

|

Возможность

предоставлять

уникальный сервис. Рост конкурентоспособности |

Мировой опыт кооперации в нефтегазовом секторе показывает, насколько важно технологическое сотрудничество со странами, обладающими развитым технологическим потенциалом. В случае с российским нефтегазовым комплексом, с учетом введенных санкций и ограничений такое сотрудничество приостановлено и, следовательно, должна произойти смена приоритетов межгосударственной энергетической политики в сторону международных организаций ШОС, АСЕАН, ЛАИ и БРИКС (в том числе с кандидатами на вступление) [4] [33]. Так или иначе, но технологий, приемлемых для безопасного освоения глубоководного арктического шельфа нет и у приполярных стран – Канады, Дании, Финляндии, Исландии, Норвегии, Швеции и США.

Районы, имеющие сходные с российскими арктическими и полярными условиями, есть лишь у пяти проектов США в море Бофорта [12], но и эти проекты в настоящее время заморожены [8].

Основные проблемы и решения технологического развития нефтегазовой отрасли в современных условиях. Как ранее было отмечено, что нефтегазовый комплекс, будучи основным источником наполнения российского бюджета, принял главный удар на себя со стороны недружественных государств. Подобная ситуация была после распада СССР и в 90-годы в кратчайшие сроки удалось практически всю номенклатуру нефтегазового оборудования, производимого в Азербайджане и Украине заместить и освоить на предприятиях отечественного оборонно-промышленного комплекса (далее – ОПК).

До событий 2014 года руководители компаний нефтегазового комплекса не задумывались о развитии и производстве отечественного технологического оборудования, и предпочитали покупать готовые решения по завышенным ценам в других странах, так за счёт западных технологий удалось восстановить и нарастить объёмы добычи нефти и газа.

Трудно не согласится с помощником Руководителя Администрации Президента РФ А. Яновским, который считает: «Последние 30 лет ТЭК и другие отрасли шли по пути встраивания в международное разделение труда, где нам было отведено место сырьевого придатка. Очевидно, что совершить техническую революцию в той или иной отрасли в таких условиях практически невозможно» [15].

«Нам нужна техника в северном исполнении. Привозят трубы, а на улице – 50. Какой отечественной техникой можно их разгрузить? Никакой, только японский «Komatsu» выручали нас. К сожалению, как не было у нас техники в северном исполнении, так ее и нет», – приводит пример президент Союза нефтегазпромышленников России Г. Шмаль [15].

Очевидно, что в условиях международного разделения труда обеспечить себя отечественным оборудованием и технологиями на 100% невозможно и задачи такой не стоит, но и необходимо понимать, что в некоторых направлениях придется начинать работу с нуля. И первостепенно, целесообразно начинать с создания нормативно-технической документации: технических регламентов и стандартов. Сейчас эти стандарты корпоративные, и каждая нефтегазовая компания практически ведет научные исследования по созданию одних и тех же технологий, а следует унифицировать, и принять единые государственные стандарты на уровне Правительства РФ или отраслевых министерств совместно с Росстандартом, ИНТИ и ЦКТР ТЭК.

Кроме этого, необходимо отметить отсутствие головного субъекта управления научно-технологическим развитием [13], в фундаментальной и прикладной науке, что в конечном результате приводит к размыванию ответственности (в том числе персональной) за срыв внедрения и производства новых технологий, а также нехватка необходимых компетенций и квалификаций у кураторов импортозамещения. Если руководитель министерства – это политическая фигура и может не разбираться в отраслевом машиностроении, то его заместители, курирующие отдельные отрасли, в том числе импортозамещение обязаны иметь необходимые компетенции и техническое образование с опытом работы на производстве, чтобы разговаривать на одном языке с руководителем машиностроительного завода, главным инженером, главным конструктором, руководителем НИИ или КБ [9].

Более того, необходимо пересмотреть участие государства в программе импортозамещения, которое сводилось к выделению средств отраслевым министерствам из государственного бюджета. Когда за распределение средств на производство технологического оборудования в нефтегазовой отрасли отвечают руководители, которые никогда эту технику не создавали, не производили и не работали на ней. Несколько десятилетий тратятся бюджетные деньги, а ситуация с отечественным станкостроением не меняется.

Нынешняя ситуация показала зависимость нефтегазового комплекса от иностранных технологических решений, и поэтому необходимо перейти от квазиимпортозамещения (имитации) на реальное с собственными разработками и технологиями, и производством необходимой номенклатуры оборудования для нефтегазового комплекса на отечественных предприятиях. Чтобы не менять технологическую зависимость от недружественных стран на зависимость от Китая, превращаясь в сырьевой придаток поднебесной.

Чтобы ситуация в нефтегазовом комплексе с производством отечественных технологий не повторилась как в отечественной автомобильной промышленности, крах которой был предопределен, просто был нужен первый камень для схода лавины. Многие считали, что в России есть автомобильная промышленность, функционировали крупные производственные площадки мировых автогигантов, осуществлялась государственная поддержка с льготным кредитованием реализации автомобилей марки «BMW», «Skoda», «Volkswagen», «Hyundai», «Renault» и прочие. В действительности в стане собирались зарубежные автомобили по зарубежным технологиям из зарубежных компонентов на зарубежном оборудовании. Российскими были только дешевый труд и электроэнергия, металл и отдельные малозначительные компоненты, которые дорого возить. Блок двигателя отлит из российского металла соответственно двигатель российский. Гордое право называться российским такой автомобиль получал по хитрой методике Минпромторга России. Иллюзия в российскую автомобильную промышленность рассеялась, когда мировые автогиганты ушли, фактически списав российские активы на убытки и остались только стены заводов. Сейчас строят новую иллюзию в бюджетном классе: на китайские автомобили наклеивают логотипы «Москвич», «Evolute» и «Sollers», называя российскими.

Заключение

Сложившаяся ситуация в любом случае – это стресс-тест для отечественного нефтегазового комплекса и хороший шанс для российских производителей оборудования расширить своё присутствие на внутреннем рынке с выходом на международную кооперацию.

Нефтегазовое технологическое оборудование такое же стратегически важное для нашей страны оборудование, как вооружение. Никому не придет в голову завозить в Росси зарубежную технику в большом количестве для эксплуатации, исключительно только в единственном экземпляре с целью изучения тактико-технических характеристик. Однако, в стратегической отрасли на объектах нефтегазового комплекса оказалось возможным обеспечить иностранным оборудованием в ущерб российским технологиям при схожих тактико-технических характеристиках. Международная кооперация со странами организаций ШОС, АСЕАН, ЛАИ и БРИКС в виде технологического партнерства должна быть сбалансированная, так, при одинаковых тактико-технических характеристиках технологического оборудования приоритет в использовании и внедрении в нефтегазовом комплексе необходимо отдавать российскому оборудованию. Следует развивать отечественные разработки, технологии и технику. Немаловажным представляется наличие кадрового потенциала с необходимыми компетенциями и квалификацией у ответственных руководителей за технологическую независимость (суверенитет) в нефтегазовой отрасли.

Необходимо продолжить совместную работу ИНТИ, ЦКТР ТЭК в сотрудничестве с Росстандартом по сбору и систематизации информации о нефтегазовом оборудовании, разработку и внедрение новых стандартов, формирование унифицированной системы оценки соответствия продукции, которая помогает производителям в проведении опытно-промышленных испытаний.

Кроме этого, вследствие отсутствия головного субъекта управления научно-технологическим развитием, представляется целесообразным наделить необходимым функционалом РАН как высшую научную организацию РФ с целью стратегического планирования, координации и научного сопровождения инновационного цикла с прямым подчинением Президенту РФ.

Одним из главных условий, позволяющим в среднесрочной перспективе переломить ситуацию с технологической зависимостью от иностранного оборудования является увеличение финансовых затрат на НИОКР до среднемирового показателя (2-8 % к ВВП) высокоразвитых стран.

В заключении хочется перефразировать выражение военного теоретика XIX века, кто не будет кормить свою науку, вскоре будет вынужден кормить чужую.

[1] Примечательно, что аббревиатура института, ИНТИ – означает бог Солнца в мифологии инков.

[2] Такие данные привел Директор Департамента машиностроения для ТЭК М. Кузнецов на международном форуме «Газ России 2022».

[3] Запасы углеводородов российской Арктики, по данным Минприроды России, составляют 7,3 млрд. т. нефти и 55 трлн. м3 газа. Арктический шельф содержит примерно 41% совокупных нефтегазовых ресурсов региона. Наибольшим потенциалом обладает Ямало-Ненецкий автономный округ. На него приходится примерно 43,5% от начальных суммарных запасов Арктики.

[4] Шанхайская организация сотрудничества (ШОС) – Индия, Иран, Казахстан, Киргизия, Китай, Пакистан, Россия, Таджикистан, Узбекистан.

Ассоциация государств Юго-Восточной Азии (АСЕАН) – Бруней, Вьетнам, Индонезия, Камбоджа, Лаос, Малайзия, Мьянма, Сингапур, Таиланд, Филиппины.

Латиноамериканская ассоциация интеграции (ЛАИ) – Аргентина, Боливия, Бразилия, Венесуэла, Колумбия, Куба, Мексика, Панама, Парагвай, Перу, Уругвай, Чили, Эквадор.

БРИКС – Бразилии, России, Индии, КНР, ЮАР (Иран, Аргентина, Алжир).

Источники:

2. Приказ Минпромторга России от 30.06.2021 N 2362 «Об утверждении Плана мероприятий по импортозамещению в отрасли нефтегазового машиностроения Российской Федерации на период до 2024 года». [Электронный ресурс]. URL: https://www.consultant.ru/law/hotdocs/70328.html (дата обращения: 10.01.2023).

3. Астафьев Е.В. Об управлении инновациями предприятий нефтегазового комплекса // Вестник Оренбургского государственного университета. – 2013. – № 8. – c. 4–9.

4. Газовая промышленность российской Арктики. [Электронный ресурс]. URL: https://magazine.neftegaz.ru/articles/arktika/633267-gazovaya-promyshlennost-rossiyskoy-arktiki/ (дата обращения: 10.01.2023).

5. Глобальный инновационный индекс – 2022. [Электронный ресурс]. URL: https://www.globalinnovationindex.org/userfiles/file/reportpdf/GII_2022_R-ExSum_WEB.pdf (дата обращения: 10.01.2023).

6. Импортозамещение в нефтегазовой промышленности // Нефтегаз, дайджест. – 2020. – № 14. – c. 24.

7. Инвестиционный портал Арктической зоны России. В условиях вечной мерзлоты: как добывают нефть и газ в Арктике. [Электронный ресурс]. URL: https://arctic-russia.ru/article/v-usloviyakh-vechnoy-merzloty-kak-dobyvayut-neft-i-gaz-v-arktike/ (дата обращения: 10.01.2023).

8. Исаин Н.В. О себестоимости нефти и газа в России // Академия энергетики. – 2015. – № 2.

9. Как проводится импортозамещение в нефтегазовом комплексе // Специализированный журнал «Бурение&Нефть». – 2022. – № 3.

10. Караваева И.В., Лев М.Ю. Итоги проведения V Международной научно-практической конференции «Сенчаговские чтения» «Новые вызовы и угрозы экономике и социуму России» // Экономическая безопасность. – 2021. – № 3. – c. 853-887. – doi: 10.18334/ecsec.4.3.112368.

11. Коноваленко Н.П. Роль государства и особенности стратегического управления предприятиями нефтегазового комплекса России // Наука и бизнес: пути развития. – 2015. – № 7. – c. 61–67.

12. Конопляник А., Бузовский В., Попова Ю., Трошина Н. Возможности и развилки арктического шельфа // Нефть России. – 2016. – № 1–2. – c. 14-19.

13. Научно-технологическое развитие как фактор ускорения экономического роста в России Ленчук Е.Б. Научно-технологическое развитие как фактор ускорения экономического роста в России// Научные труды ВЭО России, том 222, стр. 133

14. Макаров А.Н. Разработка механизма инновационного импортозамещения продукции производственно-технического назначения // ИнВестРегион. – 2011. – № 4. – c. 42 – 47.

15. Материалы Национального нефтегазового форума 2022. Импортозамещение в нефтегазовой отрасли: проблемы и перспективы. [Электронный ресурс]. URL: https://dprom.online/oilngas/importozameshhenie-neftegaz-perspektivy/ (дата обращения: 10.01.2023).

16. Митрова Т., Грушевенко Е. Технологические партнерства в нефтегазовом секторе: применим ли мировой опыт кооперации в России?. - Сколково, 2018. – 42 c.

17. Нефте-сервисные компании прекращают инвестиции в России: что будет с добычей нефти. [Электронный ресурс]. URL: https://www.forbes.ru/biznes/459711-nefteservisnye-kompanii-prekrasaut-investicii-v-rossii-cto-budet-s-dobycej-nefti (дата обращения: 10.01.2023).

18. Никулина О.В., Мирошниченко О.В. Сравнительный анализ особенностей финансирования инновационной деятельности компаний нефтегазового комплекса в мировой экономике // Финансовая аналитика: проблемы и решения. – 2016. – № 32. – c. 23-39.

19. Новак подвел итоги нефтегазового сектора 2022. [Электронный ресурс]. URL: https://bcs-express.ru/novosti-i-analitika/novak-podvel-itogi-neftegazovogo-sektora-2022 (дата обращения: 10.01.2023).

20. Официальный сайт Института нефтегазовых технологических инициатив. [Электронный ресурс]. URL: https://inti.expert/ (дата обращения: 10.01.2023).

21. Фициальный сайт Минфина России. Информация об исполнении федерального бюджета. [Электронный ресурс]. URL: https://minfin.gov.ru/ru/statistics/fedbud/execute?id_57=80042-informatsiya_ob_ispolnenii_federalnogo_byudzheta (дата обращения: 10.01.2023).

22. Официальный сайт Минэнерго России. Добыча нефтяного сырья. [Электронный ресурс]. URL: https://minenergo.gov.ru/node/1209 (дата обращения: 10.01.2023).

23. Официальный сайт Минэнерго России. Добыча природного газа. [Электронный ресурс]. URL: https://minenergo.gov.ru/node/1215 (дата обращения: 10.01.2023).

24. Официальный сайт Минэнерго России. Импортозамещение в ТЭК. [Электронный ресурс]. URL: https://minenergo.gov.ru/node/7693 (дата обращения: 10.01.2023).

25. Официальный сайт Минэнерго России. Инновационное развитие отраслей ТЭК. [Электронный ресурс]. URL: https://minenergo.gov.ru/node/4844 (дата обращения: 10.01.2023).

26. Официальный сайт ПАО «Газпром». Годовой отчет ПАО «Газпром» за 2021 г. [Электронный ресурс]. URL: https://www.gazprom.ru/investors/disclosure/reports/2021/ (дата обращения: 10.01.2023).

27. Официальный сайт Правительства Российской Федерации. [Электронный ресурс]. URL: http://government.ru/news/46791/ (дата обращения: 10.01.2023).

28. Официальный сайт Росстандарта. Стандарты для технологического развития и импортозамещения в ТЭК. [Электронный ресурс]. URL: https://www.rst.gov.ru/portal/gost/home/presscenter/news?portal:isSecure=true&navigationalstate=JBPNS_rO0ABXczAAZhY3Rpb24AAAABAA5zaW5nbGVOZXdzVmlldwACa (дата обращения: 10.01.2023).

29. Официальный сайт Ростата. Россия в цифрах 2022. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/210/document/12994 (дата обращения: 10.01.2023).

30. Официальный сайт ЦДУ ТЭК Проект – Арктика. [Электронный ресурс]. URL: https://www.cdu.ru/tek_russia/issue/2022/6/1031/ (дата обращения: 10.01.2023).

31. Официальный сайт компании Baker Huges. [Электронный ресурс]. URL: https://www.bhge.com/system/files/2017-10/D1%20S3%20 Condition%20Monitoring%20%26%20Maintenance-%20the%20 (дата обращения: 10.01.2023).

32. Официальный сайт компании Shell. [Электронный ресурс]. URL: https://www.shell.com/media/news-and-media-releases/2017/shelland-petrobras-sign-technical-cooperation-agreeme (дата обращения: 10.01.2023).

33. Петренко Е.С., Варламов А.В., Лещенко Ю.Г. Экономическая безопасность и интересы России в БРИКС // Экономические отношения. – 2020. – № 4. – c. 1295-1312. – doi: 10.18334/eo.10.4.111398.

34. Промыслы так и не стали бизнесом. [Электронный ресурс]. URL: https://www.kommersant.ru/doc/2956207 (дата обращения: 10.01.2023).

35. Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/11189 (дата обращения: 10.01.2023).

36. Уханова Р. М. Проблемы импортозамещения на предприятиях НГХК РФ // Вестник Казанского технологического университета. – 2014. – № 19. – c. 438 – 441.

37. Уход нефте-сервисных компаний может оказаться страшнее всех других санкций. [Электронный ресурс]. URL: https://www.finam.ru/publications/item/uxod-nefteservisnyx-kompaniiy-mozhet-okazatsya-dlya-rossii-strashnee-vsex-drugix-sankciiy-20220322-155000/ (дата обращения: 10.01.2023).

38. Городецкий А. Е., Караваева И. В., Лев М. Ю. Экономическая безопасность России в новой реальности. / Институт экономики РАН. - Москва: Институт экономики Российской академии наук, 2021. – 325 c.

39. Business standard.com, ONGC Partners private company for technology development. [Электронный ресурс]. URL: http://www.business-standard.com/article/news-ians/ongc-partnersprivate-company-for-technology-development1150218013071.html (дата обращения: 10.01.2023).

40. History Tidewater Companies, 1918. [Электронный ресурс]. URL: https://babel.hathitrust.org/cgi/pt?id=njp.32101045679519;view=1up;seq=9 (дата обращения: 10.01.2023).

41. Houston Mechatronics Raises $20 Million Series B Reuters. [Электронный ресурс]. URL: https://www.prnewswire.com/newsreleases/houston-mechatronics-raises-20-million-series-b-fromenergy-firms-300639009.html (дата обращения: 10.01.2023).

42. Introducing Aquanaut, an autonomous underwater robotic vehicle (AURV) – The world’s first hybrid subsea platform. Nicolaus Radford // International conference on Robotics and Artificial Intelligence, Houston, Texas, US, May 31, 2018

43. Jake Leslie Melville, Stuart Groves, Getting Serious About Collaboration // BCG, April 27, 2015

44. Oil and gas journal, OGJ NEWSLETTER. [Электронный ресурс]. URL: https://www.ogj.com/articles/print/volume-109/issue-13/regular-features/ogj-newsletter.html (дата обращения: 10.01.2023).

45. Oil and gas technology, GE Oil and Gas to develop new technologies with Mexican partners. [Электронный ресурс]. URL: http://www.oilandgastechnology.net/upstream-news/ge-oil-gasdevelop-new-technologies-mexican-partners (дата обращения: 10.01.2023).

46. Russia sanctions dashboard. [Электронный ресурс]. URL: https://www.castellum.ai/russia-sanctions-dashboard (дата обращения: 10.01.2023).

Страница обновлена: 22.12.2025 в 03:45:58

Download PDF | Downloads: 89 | Citations: 2

International cooperation as a factor of science and technology development in the oil and gas industry of the Russian Federation

Kachelin A.S.Journal paper

Economic security

Volume 6, Number 1 (January-March 2023)

Abstract:

The article examines the technological development of the oil and gas industry amidst an unprecedented sanctions regime by unfriendly countries. The importance of the oil and gas complex for technological re-equipment, in order to reduce dependence on foreign technology, was noted. Sanctions and the worldwide drop in prices for hydrocarbons in the short term did not have serious consequences for the oil and gas complex. In order to reduce dependence on technological equipment of unfriendly countries, international cooperation in the form of technological partnership is considered.

It can be extremely useful.

International cooperation can be based not only on the experience of partnerships in the development of new technology, but also on the experience of cooperation in the transfer and adaptation of existing technology.

Despite the obvious importance of the oil and gas complex in providing the federal budget with foreign exchange earnings, the current situation is marked by several important negative factors that have a certain impact on its development. In conditions of global instability, large investments are needed in the development of modern Russian technological equipment at the level of the global average (2-8% of GDP) of highly developed countries. The main solutions of technological development in the oil and gas industry of the Russian Federation are proposed.

Keywords: oil and gas industry, international cooperation, science and technology contour, sanctions, fuel and energy complex, geopolitical instability, economic growth, research, development, R&D, financing, ranking, scientific results, scientific policy, GDP, technological sovereignty, export, import, high-tech products, science and technology progress, RAS, competitiveness, cooperation, strategic planning, federal executive authority, national security

JEL-classification: Q35, Q38, O31, O33

References:

Importozameshchenie v neftegazovoy promyshlennosti [Import substitution in the oil and gas industry]. (2020). Neftegaz, daydzhest. (14). 24. (in Russian).

Kak provoditsya importozameshchenie v neftegazovom komplekse [How import substitution in the oil and gas complex is carried out]. (2022). Spetsializirovannyy zhurnal «Burenie&Neft». (3). (in Russian).

Astafev E.V. (2013). Ob upravlenii innovatsiyami predpriyatiy neftegazovogo kompleksa [Analysis of a control system of innovations of the enterprises of an oil and gas complex]. Vestnik of Orenburg State University. (8). 4–9. (in Russian).

Business standard.com, ONGC Partners private company for technology development. Retrieved January 10, 2023, from http://www.business-standard.com/article/news-ians/ongc-partnersprivate-company-for-technology-development1150218013071.html

Gorodetskiy A. E., Karavaeva I. V., Lev M. Yu. (2021). Ekonomicheskaya bezopasnost Rossii v novoy realnosti [Economic security of Russia in the new reality] (in Russian).

History Tidewater Companies, 1918. Retrieved January 10, 2023, from https://babel.hathitrust.org/cgi/pt?id=njp.32101045679519;view=1up;seq=9

Houston Mechatronics Raises $20 Million Series B Reuters. Retrieved January 10, 2023, from https://www.prnewswire.com/newsreleases/houston-mechatronics-raises-20-million-series-b-fromenergy-firms-300639009.html

Isain N.V. (2015). O sebestoimosti nefti i gaza v Rossii [The cost of oil and gas in Russia]. Akademiya energetiki. (2). (in Russian).

Karavaeva I.V., Lev M.Yu. (2021). Itogi provedeniya V Mezhdunarodnoy nauchno-prakticheskoy konferentsii «Senchagovskie chteniya» «Novye vyzovy i ugrozy ekonomike i sotsiumu Rossii» [Results of the 5th International Scientific and Practical Conference]. Economic security. 4 (3). 853-887. (in Russian). doi: 10.18334/ecsec.4.3.112368.

Konoplyanik A., Buzovskiy V., Popova Yu., Troshina N. (2016). Vozmozhnosti i razvilki arkticheskogo shelfa [Opportunities and forks in the Arctic shelf]. Neft Rossii. (1–2). 14-19. (in Russian).

Konovalenko N.P. (2015). Rol gosudarstva i osobennosti strategicheskogo upravleniya predpriyatiyami neftegazovogo kompleksa Rossii [The role of the government and features of strategic management of oil and gas industry in Russia]. Science and business: development ways. (7). 61–67. (in Russian).

Makarov A.N. (2011). Razrabotka mekhanizma innovatsionnogo importozameshcheniya produktsii proizvodstvenno-tekhnicheskogo naznacheniya [Development of an innovative import substitution mechanism for industrial and technical products]. Innovatsionnyy Vestnik Region. (4). 42 – 47. (in Russian).

Mitrova T., Grushevenko E. (2018). Tekhnologicheskie partnerstva v neftegazovom sektore: primenim li mirovoy opyt kooperatsii v Rossii? [Technological Partnerships in the Oil and Gas Sector: Is the Global Experience of Cooperation Applicable in Russia?] (in Russian).

Nikulina O.V., Miroshnichenko O.V. (2016). Sravnitelnyy analiz osobennostey finansirovaniya innovatsionnoy deyatelnosti kompaniy neftegazovogo kompleksa v mirovoy ekonomike [A comparative analysis of the specifics of financing of oil and gas companies'' innovative activities in the world economy]. Financial Analytics: Science and Experience. (32). 23-39. (in Russian).

Oil and gas journal, OGJ NEWSLETTER. Retrieved January 10, 2023, from https://www.ogj.com/articles/print/volume-109/issue-13/regular-features/ogj-newsletter.html

Oil and gas technology, GE Oil and Gas to develop new technologies with Mexican partners. Retrieved January 10, 2023, from http://www.oilandgastechnology.net/upstream-news/ge-oil-gasdevelop-new-technologies-mexican-partners

Petrenko E.S., Varlamov A.V., Leschenko Yu.G. (2020). Ekonomicheskaya bezopasnost i interesy Rossii v BRIKS [Economic security and Russia's interests in BRICS]. Journal of international economic affairs. 10 (4). 1295-1312. (in Russian). doi: 10.18334/eo.10.4.111398.

Russia sanctions dashboard. Retrieved January 10, 2023, from https://www.castellum.ai/russia-sanctions-dashboard

Ukhanova R. M. (2014). Problemy importozameshcheniya na predpriyatiyakh NGKhK RF [Problems of import substitution in the enterprises of the Russian petrochemical industry]. Bulletin of Kazan National Research Technological University. (19). 438 – 441. (in Russian).