Обеспечение справедливости налогообложения физических лиц как приоритет экономической безопасности в контексте необходимости сглаживания неравенства граждан и регионов

Пугачев А.А.1![]()

1 Ярославский государственный университет им. П.Г. Демидова, ,

Скачать PDF | Загрузок: 40

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 7 (Июль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68592680

Аннотация:

Неравенство граждан и дифференциация регионов являются одними из угроз экономической безопасности России. С момента утверждения Стратегии экономической безопасности в 2017 г. в России удалось добиться определенного снижения неравенства. В 2022 г. зафиксировано сокращение уровня неравенства граждан по коэффициенту фондов с 15,2 до 13,8. По таким среднедушевым показателям как ВРП, налоговые доходы бюджета наметилось сглаживание регионального неравенства, но оно по-прежнему остается высоким: коэффициент фондов в 2022 г. составил 13,5 и 12,1 соответственно. Потенциал налогов в сглаживании неравенства не реализован. Повышение справедливости распределения доходов может быть обеспечено в том числе с помощью налоговых инструментов – повышения прогрессивной ставки НДФЛ, введения необлагаемого минимума, перехода от уплаты НДФЛ по месту регистрации, а не работы налогоплательщика, введение повышенных ставок имущественных налогов по дорогостоящим объектам и др. Их внедрение продуцирует риски нарастания диспаритета регионов по уровню бюджетной обеспеченности. В связи с этим целесообразным представляется закрепление дополнительных налоговых доходов за федеральным бюджетом с последующим их перераспределением в рамках межбюджетных трансфертов. Перспективы дальнейших исследований открывает анализ, расчеты, обоснование и тестирование параметров налоговых инструментов сглаживания неравенства их влияния на уровень неравенства граждан и регионов.

Ключевые слова: неравенство граждан, дифференциация регионов, благосостояние, коэффициент Джини, справедливость, налогообложение, бюджет, сглаживание неравенства

Финансирование:

Исследование выполнено за счет гранта Российского научного фонда № 23-28-00365, https://rscf.ru/project/23-28-00365/.

JEL-классификация: H20, H21, H61, H71

Введение. Справедливость для России является важнейшей категорией, что подтверждается Указом Президента России № 809 от 09.11.2022 «Об утверждении Основ государственной политики по сохранению и укреплению традиционных российских духовно-нравственных ценностей», и одной из традиционных ценностей и нравственных ориентиров, формирующих мировоззрение граждан России, основу российского общества. Справедливость налогообложения, как одно из проявлений справедливости, является чувствительным вопросом для налогоплательщиков, несмотря на дискуссионный характер этой дефиниции.

Справедливость налогообложения тесно связана с потенциалом его воздействия на сглаживание неравенства граждан. В России неравенство граждан по доходам стабильно велико на протяжении уже более 30 лет. По данным Росстата, коэффициент Джини по доходам находится на уровне 0,4, а по богатству по различным оценкам – от 0,6 до 0,9 [16, с. 692]. Такой уровень расслоения требует более активного государственного воздействия, поскольку представляет угрозу национальной безопасности России [15, с. 1324], наряду с сохраняющейся проблемой бедности большого числа граждан [7, с. 550] – до 15 млн россиян. Тем не менее, мы «продолжаем наблюдать недостаточную практическую результативность парирования» «углубления явлений значительного имущественного расслоения общества» [2; 23, с. 10-11]. «Провалы в области социальной политики, нарастание контрастов социального неравенства» [6, с. 52], требуют от государства комплекса сглаживающих пруденциальных мер социально-экономического характера, предупреждающих нарастание рисков социальной стабильности.

Задачи преодоления неравенства и бедности поставлены в России сегодня на высшем государственном уровне, и сглаживание неравенства наряду с обеспечением повышения справедливости распределения налогового бремени граждан в качестве государственного приоритета обозначил Президент России в Послании Федеральному Собранию 29 февраля 2024 г. [13]. Подчеркнем при этом, что проблемы бедности и неравенства характерны для большого числа государств в современном мире, неслучайно ООН задачи по их преодолению [9, с. 12] включены в Цели устойчивого развития до 2030 г. [12].

При сглаживании неравенства граждан с помощью налоговых инструментов важно не допустить наращивания социально-экономической дифференциации российских регионов. Территориальные диспропорции регионов в России по бюджетной обеспеченности также велики. «Запуск процессов децентрализации на фоне усиления тенденций огосударствления экономики, внешних шоков и непрекращающихся попыток изоляции почти невозможен. Но это единственный путь укрепления российской государственности, обеспечения устойчивого и стабильного социально-экономического развития регионов» [5, с. 27]. Нивелирование территориальных диспропорций, требует сложных решений, предполагающих в том числе и активную позицию субъекта Федерации по привлечению инвесторов, в том числе в рамках формирования благоприятного налогового климата [11, с. 103].

Цель исследования заключается в определении возможностей сглаживания неравенства граждан и регионов России посредством обеспечения справедливости налогообложения физических лиц.

Задачи исследования:

– определить дискуссионный характер справедливости распределение налогового бремени;

– рассмотреть неравенство граждан и регионов России в контексте обеспечения экономической безопасности;

– проанализировать эффекты внедрения инструментов налогообложения в сглаживании неравенства граждан и дифференциации регионов России.

Объект исследования – неравенство доходов россиян и дифференциация субъектов РФ по бюджетной обеспеченности в контексте экономической безопасности.

Предмет исследования – финансово-экономические отношения, возникающие между государством и налогоплательщиком в процессе налогового воздействия на неравенство доходов граждан и дифференциацию регионов по бюджетной обеспеченности, в контексте экономической безопасности России.

В рамках исследования применен системно-аналитический подход.

Информационная база исследования сформирована отечественными [3; 4; 7; 11; 14] и зарубежными источниками [10; 12], а статистическая база – наборами официальных статистических данных [17; 18; 21; 24; 25; 26] по изучаемой теме.

Практическая значимость исследования определена возможностями применения его результатов исследования при формировании и внедрении налоговых инструментов сглаживания неравенства граждан при необходимости недопущения наращивания неравенства регионов.

Справедливость распределения налогового бремени. Вопрос справедливости налогообложения уходит своими корнями далеко в глубину ретроспективы экономической науки. А. Смит впервые в XVIII веке сформулировал этот принцип, причем достаточно широко [1, с. 34], что позволяет его последователям на протяжении двух с половиной столетий исследовать дефиницию «справедливости» налогообложения, опираясь на подходы классика.

Как считает В.Г. Пансков, «справедливой может считаться только такая налоговая система, при которой после уплаты налогов достигается сокращение неравенства в экономическом положении плательщиков» [14, с. 29]. И.В. Караваева подчеркивает, что в России «адаптивность социально ориентированных налогов задачам социальной защиты населения нельзя считать удовлетворительной», а «при взимании НДФЛ сохраняется принцип «горизонтальной справедливости» н означающий, что все налогоплательщики с одинаковыми объектами налогообложения должны платить одинаковые налоги, но игнорируется принцип «вертикальной справедливости», закрепленный в п. 3 ст. 3 НК РФ и означающий, что налогоплательщики, имеющие однородные объекты налогообложения, но разные налоговые базы, должны платить налоги, дифференцированные по налоговой базе» [4, с. 210]. Ю.Д. Шмелев также отмечает, что «справедливость налоговой политики необходимо оценивать по ее способности уменьшать степень неравенства в распределении доходов и богатства» [22, с. 116]. Е.А. Еременко приходит к выводу, что справедливость налогообложения определяется распределением налогового бремени, соразмерным полученным налогоплательщиками экономическими выгодами, однако, в рамках теории справедливости Дж. Ролза существует «допустимое неравенство налогообложения», которое способствует «более благоприятному положению менее обеспеченных слоев общества» [3, с. 13].

Относительно справедливости подоходного налогообложения выделяют принцип платёжеспособности и принцип выгоды, которые являются альтернативными. Принцип платёжеспособности подразумевает соответствие налога доходам, полученным налогоплательщиком, и наличие возможности уплаты налога с имеющегося в распоряжении налогоплательщика дохода. В рамках принципа выгоды справедливым является налог, соответствующий полученным от государства благам [19, с. 64]. Кроме того, с позиций платёжеспособности справедливость должна обеспечиваться по горизонтали и вертикали [10, с. 367]. Справедливость по горизонтали предусматривает, что налогоплательщики с равной платёжеспособностью до налогообложения должны остаться с равной платёжеспособностью и после налогообложения. Справедливость по вертикали предполагает, что налогоплательщики с различной платёжеспособностью до налогообложения должны уменьшить её после налогообложения различным образом в абсолютном выражении, но потеря относительной платёжеспособности для всех должна быть равна [19, с. 72]. Нетривиальным в этом является вопрос определения или измерения платёжеспособности.

Сегодня в Налоговом кодексе РФ принцип справедливости заложен ст. 3, п. 1 «При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога» и п. 2 «Налоги и сборы не могут иметь дискриминационный характер».

Таким образом, справедливость распределения налогового бремени определяется не только его равномерностью, но и возможностью сглаживания неравенства граждан за счет формирования благоприятного режима налогообложения наименее обеспеченных граждан, учетом платежеспособности налогоплательщика и получаемых им от государства благ.

Социологические исследования фиксируют негативную оценку россиянами сложившегося уровня неравенства доходов граждан и прикладываемых государством усилий по его смягчению. Например, по результатам исследований International Social Survey Programme, в 2019 г. установлено выражение россиянами полного согласия по следующим позициям [25]:

- 73% опрошенных о чрезмерном различии в доходах граждан в России,

- 68% – о необходимости государственного воздействия на снижение различий в доходах между бедными и богатыми,

- 48% – о невыполнении Правительством этой задачи,

- 95% – о несправедливом распределении доходов.

Следовательно, сегодня трудно считать закрепленный НК РФ принцип справедливости налогообложения успешно реализованным на практике. Такое единодушие в признании гражданами несправедливым распределения доходов является фактором высоких рисков социально-экономической стабильности и требует повышенного внимания Правительства и поиска путей преодоления текущих дисбалансов.

Неравенство граждан и регионов России в контексте экономической безопасности. В соответствии с пп. 20 п. 12 Стратегии экономической безопасности России до 2030 г. (далее – Стратегии), «усиление дифференциации населения по уровню доходов» является одним из основных вызовов и угроз экономической безопасности России. П. 23 Стратегии определена задачи по развитию человеческого потенциала для противодействия вызовам и угрозам, в т.ч. пп. 5 – задача «снижения уровня бедности и имущественного неравенства граждан». Среди 40 показателей экономической безопасности России, закрепленных п. 27 Стратегии, к показателям снижения уровня бедности и неравенства относятся:

- доля граждан с денежными доходами ниже величины прожиточного минимума (пп. 27 п. 27),

- децильный коэффициент (соотношение доходов 10% наиболее обеспеченного населения и 10% наименее обеспеченного населения) (пп. 38 п. 27),

- доля работников с заработными платами ниже величины прожиточного минимума трудоспособного населения (пп. 39 п. 27).

Отметим, что при формировании пп. 38 допущена неточность, поскольку децильный коэффициент, представляющий собой соотношение минимальных доходов 10% наиболее обеспеченного населения и максимальных доходов 10% наименее обеспеченного населения, расшифрован в Стратегии как коэффициент фондов. В соответствии с методологией Росстата, коэффициент фондов, а не децильный коэффициент представляет собой соотношение доходов 10% наиболее обеспеченного населения и 10% наименее обеспеченного населения [18].

Уровень доходного неравенства граждан в России, по данным Росстата, в последние годы является стабильно высоким, коэффициент Джини находится на уровне 0,37-0,42 [18]. Коэффициент Джини по доходам, часто используемый как универсальный индикатор уровня неравенства, не является показателем экономической безопасности в рамках Стратегии. Неравенство накопленного капитала в России еще более высоко, по данным World Inequality Database [26], коэффициент Джини по богатству достигает 0,6, а по данным Credit Suisse, 0,9 [24]. Несмотря на фиксацию в Стратегии угрозы экономической безопасности «имущественного неравенства», его показатели также не закреплены, приведенные показатели касаются только доходного неравенства. На рисунке 1 представлена динамика показателей неравенства по доходам и богатству в России с 1995 по 2022 гг.

Рисунок 1. Динамика коэффициента Джини по доходам и доли богатства 1% наиболее обеспеченных и 50% наименее обеспеченных россиян с 1995 по 2022 гг.

Источник: составлено автором по [18; 26].

С 1990-х гг. в России происходит наращивание концентрации капитала в руках ограниченного круга лиц: доля богатства 1% наиболее обеспеченных граждан выросла с 21,5% до 48%. На этом фоне происходит обнищание широкой массы низкообеспеченного населения: доля богатства 50% наименее обеспеченных граждан сократилась с 8,5% в 1995 г. до 3,1% в 2021 г.

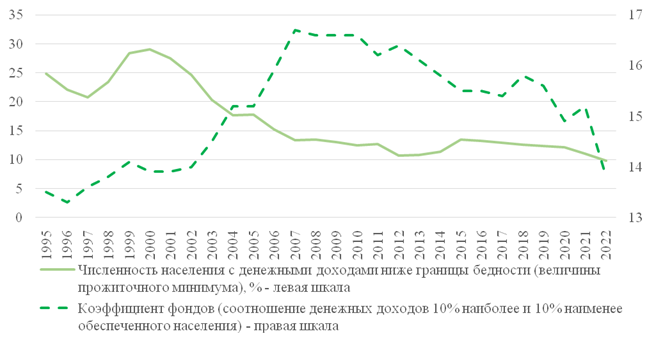

Стратегия закрепляет перечень индикаторов экономической безопасности, но их целевые значения не зафиксированы, что является недостатком документа стратегического характера такого уровня. Рисунок 2 иллюстрирует динамику индикаторов экономической безопасности в рамках Стратегии в части неравенства и бедности граждан.

Рисунок 2. Динамика индикаторов экономической безопасности России в области неравенства и бедности граждан с 1995 по 2022 гг.

Источник: составлено автором по [18].

С 1990-х гг. в России удалось существенно снизить уровень бедности: с 29% в 2000 г. до 9,8% в 2022 г. За период с 2017 г. (утверждения Стратегии) он также снизился с 12,7% до 9,8%. Следует сделать оговорку, что с 2021 г. произошло изменение методологии расчета показателя: вместо величины прожиточного минимума используется граница бедности.

При заметном снижении уровня бедности динамику показателей неравенства нельзя оценить однозначно. С 1990-х гг. до 2007 г. по коэффициенту фондов происходило нарастание неравенства с 13,5 до 16,7 раз. С 2007 г. коэффициент фондов имеет тенденцию к снижению. С момента утверждения Стратегии в 2017 г. до 2021 г. он практически не изменился – находился в границах 15,2-15,4, а в 2022 г. произошло его сокращение до 13,8 раз. Столь существенного снижения показателя за 1 год с 1995 г. еще не наблюдалось. Эта динамика обусловлена наращиванием социальных выплат низкодоходных слоев населения и выплат участникам СВО, среди которых граждан с изначально низкими доходами больше, чем с высокими.

В соответствии с пп. 24 п. 12 Стратегии «неравномерность пространственного развития Российской Федерации, усиление дифференциации регионов и муниципальных образований по уровню и темпам социально-экономического развития» также являются одними из основных вызовов и угроз экономической безопасности России. Задачи по пространственного и регионального развития и укреплению единства экономического пространства России определены п. 20 Стратегии, в т. ч. пп. 3 «сокращение уровня межрегиональной дифференциации в социально-экономическом развитии». Конкретные индикаторы по межрегиональной дифференциации не зафиксированы Стратегией, но их уровень и динамику можно проанализировать по 40 показателям экономической безопасности в региональном разрезе. Рассмотрим динамику показателей региональной дифференциации с 2017 г. – утверждения Стратегии, которые представлены в таблице 1.

Таблица 1. Динамика показателей дифференциации регионов России в 2017 и 2022 гг.

|

Среднедушевые

показатели

|

Отношение

|

2017

|

2022

|

Абсолютное

изменение

|

Относительное

изменение, %

|

|

ВРП

|

max / min, раз

|

48,1

|

61,6

|

13,5

|

28

|

|

Коэффициент фондов,

раз

|

14,5

|

13,5

|

-1

|

-7

| |

|

Денежные

доходы населения

|

max / min

|

5,1

|

5,5

|

0,4

|

8

|

|

Коэффициент

фондов, раз

|

3,3

|

3,1

|

-0,2

|

-6

| |

|

Налоговые

доходы консолидированного бюджета

|

max / min, раз

|

61,3

|

66,7

|

5,4

|

9

|

|

Коэффициент

фондов, раз

|

15,1

|

12,1

|

-3

|

-20

| |

|

Поступления

НДФЛ в консолидированный бюджет

|

max / min, раз

|

24,3

|

24,1

|

-0,2

|

-1

|

|

Коэффициент

фондов, раз

|

10,2

|

6,0

|

-4,2

|

-41

|

Уровень региональной дифференциации по таким среднедушевым показателям как ВРП, денежные доходы населения и налоговые доходы консолидированного бюджета субъекта Федерации в целом и по НДФЛ снизился, если судить по коэффициенту фондов, но различия между самым богатым и самым бедным регионом возросли [20]. Однако различия остаются существенными – коэффициент фондов по среднедушевому ВРП 13,5, по налоговым доходам – 12,1, что требует дальнейшего приложения усилий по сглаживанию неравенства регионов.

Важно не допустить наращивания дифференциации регионов по бюджетной обеспеченности при сглаживании экономического неравенства граждан. То есть чтобы реализация одного приоритета не становилась в противоречие с реализацией другого. В связи с этим Правительству необходимо уделить внимание разработке комплекса мер по сглаживанию экономического неравенства граждан при недопущении наращивания конвергенции регионального развития.

В настоящее время в России сглаживание неравенства граждан происходит за счет государственных социальных трансфертов, предоставляемых наиболее социально уязвимым и наименее обеспеченным гражданам. Налоговые инструменты практически не задействованы в сглаживании неравенства. Ключевым элементом здесь является прогрессивная ставка НДФЛ, однако, мягкая 15% предельная ставка по сравнению с основной 13% не способна обеспечить существенное сглаживание неравенства.

Эффекты внедрения инструментов налогообложения в сглаживании неравенства граждан и дифференциации регионов России. Налоговая система сегодня включает широкий спектр налоговых инструментов [8, с. 526], которые имеют существенный потенциал сглаживания неравенства, поскольку фактически не используются в России для этих целей. Для реализации этого потенциала необходимо комплексное воздействие налоговых инструментов на экономическое неравенство граждан, по его видам: подоходного налогообложения – на неравенство доходов, имущественного – на неравенство капитала или богатства (монетарное неравенство), косвенного налогообложения – на неравенство потребления.

Потенциальными инструментами в области подоходного налогообложения являются:

- необлагаемый минимум по НДФЛ, связанный с МРОТ,

- увеличение прогрессивной шкалы НДФЛ для сверхдоходов,

- реформирование системы налоговых вычетов.

Необлагаемый минимум позволит обеспечить повышение располагаемых доходов наименее обеспеченных граждан, при этом введение минимума с позиций сглаживания неравенства обосновано не для всех налогоплательщиков, а только для тех, чьи располагаемые доходы важно увеличивать. В настоящее время в России это нижние 6-7 децильных групп, то есть 60-70% налогоплательщиков. Реформирование системы налоговых вычетов обусловлено тем, что в условиях преобладания имущественных и инвестиционных вычетов, недоступных для наименее обеспеченных граждан, и тем самым продуцирующих риски скрытого регрессионного характера НДФЛ, вычеты не способствуют сглаживанию неравенства, а возможно, приводят к его нарастанию.

В области налогообложения имущества перспективными инструментами сглаживания неравенства капитала или богатства являются:

- введение налога на наследство и дарение,

- повышение ставок налога на имущество физических лиц для владельцев многих объектов недвижимости,

- прогрессивная шкала имущественных налогов для предметов роскоши.

Сегодня в России инструментом, включающим механизм сглаживания неравенства, является повышенный коэффициент 3 для транспортного налога на дорогостоящие автомобили (стоимостью свыше 10 млн руб.), а также отдельные налоговые льготы социального характера, например, для пенсионеров. Однако, эти льготы не являются адресными, не учитывают реальную платежеспособность и уровень достатка налогоплательщика, поскольку, например, не все пенсионеры являются бедными.

В области косвенного налогообложения перспективным инструментом является дифференциация ставок НДС по отдельным категориям товаров в зависимости от структуры потребления наименее и наиболее обеспеченных граждан. Этот инструмент сегодня частично реализован в рамках понижения ставки НДС до 10% по продуктам питания, детским и медицинским товарам. Перспективы открывает повышение ставки НДС по товарам и услугам, составляющим существенную долю потребления для богатых граждан, например, по гостиницам, кафе, ресторанам, отдыху, где сегодня НДС установлен 0%. Для увеличения потребления наименее обеспеченных граждан целесообразно понижение ставки НДС по услугам ЖКХ [16, с. 698].

Вместе с тем, перечисленные меры налогового воздействия на неравенство граждан в области подоходного и имущественного налогообложения продуцируют риски наращивания и без того высокого уровня дисбаланса бюджетной обеспеченности регионов. Это обусловлено тем, что имущественные налоги граждан являются региональными и местными, НДФЛ также зачисляется в консолидированные бюджеты регионов. Предлагаемые меры сглаживания неравенства граждан приведут к нарастанию налоговых доходов богатых регионов и сокращению налоговых доходов бедных регионов, поскольку богатые являются точками концентрации высоких доходов и накопленного капитала, то есть высоких налоговых баз по НДФЛ и имущественным налогам, а бедные – сильно зависят от низких доходов, заработных плат, увязанных с МРОТ.

Обобщенная информация об эффектах налоговых инструментов сглаживания экономического неравенства граждан на дифференциацию бюджетной обеспеченности регионов представлена в таблице 2.

Таблица 2. Структура и динамика расходов на конечное потребление первой и десятой децильной группы населения России в 2012 и 2021 гг.

|

Налоговый

инструмент

|

Механизм

сглаживания неравенства граждан

|

Влияние на

дифференциацию регионов по бюджетной обеспеченности

|

Направления

преодоления негативного влияния на неравенство регионов

|

|

Необлагаемый

минимум по НДФЛ

|

Повышение

доходов бедных граждан

|

1.

Снижение доходов бедных регионов

2. Существенная доля - НДФЛ с низких заработных плат от МРОТ |

1.

Закрепление поступлений от прогрессивной шкалы на федеральном уровне

2. Межбюджетное выравнивание 3. Переход к уплате НДФЛ по месту регистрации, а не по месту работ – перераспределение НДФЛ из регионов притяжения рабочей силы в регионы-реципиенты |

|

Увеличение

прогрессивной шкалы НДФЛ для сверхдоходов

|

Изъятие

сверхдоходов богатых граждан

|

Наращивание

доходов богатых регионов концентрации сверхдоходов

| |

|

Совершенствование

системы налоговых вычетов

|

Увеличение

социальных вычетов при сокращении имущественных и инвестиционных

|

Снижение

доходов бедных регионов и наращивание -богатых

| |

|

Введение

налога на наследство и дарение

|

Изъятие

части стоимости капитала наиболее обеспеченных граждан

|

Наращивание

доходов богатых регионов концентрации капитала

|

1.

Закрепление дополнительных налоговых поступлений на федеральном уровне

2. Межбюджетное выравнивание |

|

Повышение

ставок налога на имущество физических лиц для владельцев многих объектов

недвижимости

| |||

|

Прогрессивная

шкала имущественных налогов для предметов роскоши

| |||

|

Дифференциация

ставок НДС по отдельным категориям товаров в зависимости от структуры

потребления наименее и наиболее обеспеченных граждан

|

Повышение

нагрузки на расходы наиболее обеспеченных граждан

|

Повышение

доходов федерального бюджета

|

1.

Влияние отсутствует

2. Меры являются взаимокомпенсирующими |

|

Снижение

нагрузки на расходы бедных граждан

|

Снижение

доходов федерального бюджета

|

В связи с этим перспективным представляется закрепление дополнительных налоговых доходов от реализации указанных выше мер за федеральным бюджетом, по аналогии с тем, как сегодня это реализовано в отношении повышенной ставки НДФЛ 15%. В дальнейшем предусмотреть систему межбюджетного выравнивания с помощью трансфертов тем регионам, которые в большей степени потеряют налоговые доходы от введения необлагаемого минимума по НДФЛ или предоставления налоговых льгот по имущественным налогам социально уязвимым категориям налогоплательщиков. На данном этапе только межбюджетное выравнивание представляется целесообразной мерой недопущения усиления региональной дифференциации при сглаживании экономического неравенства граждан, позволяющей при этом обеспечить минимизацию рисков реализации угроз экономической безопасности России.

Перспективы дальнейших исследований открывает анализ, расчеты, обоснование и тестирование параметров налоговых инструментов сглаживания неравенства их влияния на уровень неравенства граждан и регионов.

Заключение

Проведенное исследование позволило сформировать следующие выводы.

1. Справедливость распределения налогового бремени определяется не только его равномерностью, но и возможностью сглаживания неравенства граждан за счет формирования благоприятного режима налогообложения наименее обеспеченных граждан, учетом платежеспособности налогоплательщика и получаемых им от государства благ.

2. Стратегия экономической безопасности России до 2020 г. ставит сглаживание неравенства граждан и снижении дифференциации регионов в ранг приоритетов. Целевые значения показателей неравенства Стратегией не определены. С 2017 по 2021 г. существенного изменения уровня доходного неравенства граждан не происходило. Так, коэффициент фондов находился в границах 15,2-15,4 раз, а коэффициент Джини – 0,40-0,41. В 2022 г. Росстат зафиксировал сокращение уровня неравенства по коэффициенту фондов с 15,2 до 13,8 раз. Подчеркнем, что в современной истории России с 1995 г. такого сокращения уровня неравенства еще не наблюдалось. Индикаторы регионального неравенства Стратегией не определены. По таким среднедушевым показателям как ВРП, денежные доходы населения, налоговые доходы с 2017 г. наметилось сглаживание регионального неравенства, но оно по-прежнему остается высоким.

3. Внедрение налоговых инструментов сглаживания экономического неравенства граждан продуцирует риски нарастания диспаритета регионов. В связи с этим целесообразно закрепить дополнительные доходы бюджетной системы от повышения прогрессивной ставки НДФЛ и от внедрения инструментов сглаживания неравенства в налогообложении имущества за федеральным бюджетом с последующим их перераспределением в пользу наиболее нуждающихся регионов в рамках межбюджетных трансфертов.

4. Реальная имплементация комплекса налоговых инструментов сглаживания неравенства в конструкцию налоговой системы позволит сгладить экономическое неравенство граждан, что приведет к воплощению принципа справедливости налогообложения физических лиц, повысив уровень доверия граждан к системе государственного управления в целом за счет продвижения по пути разрешения нерешенных на протяжении как минимум четверти века проблем неравенства граждан, минимизируя тем самым риски социальной стабильности и угрозы экономической безопасности России.

Источники:

2. Городецкий А.Е., Караваева И.В., Коломиец А.Г., Сазонова Е.С., Казанцев С.В., Быковская Ю.В., Лев М.Ю., Колпакова И.А., Абдулов Р.Э., Шафранская А.М., Степанова Т.Д. Экономическая безопасность России: теоретическое обоснование и методы регулирования. / Монография. - М.: Институт экономики РАН, 2023. – 361 c.

3. Еременко Е.А. Концепция справедливости в налогообложении и ее влияние на совершенствование национальной налоговой системы. / Автореф. дис. … канд. экон. наук: 08.00.10. - М., 2018. – 25 c.

4. Караваева И.В. Теория социально ориентированного налогообложения: генезис, пути развития, особенности применения // Научные труды МИМ ЛИНК. – 2012. – № 28. – c. 189-211.

5. Караваева И.В., Гираев В. Фискальная децентрализация как основа эффективной экономической политики регионов // Федерализм. – 2018. – № 2(90). – c. 18-31.

6. Караваева И.В. Трансформация теории экономической безопасности в постпандемической реальности // Развитие и безопасность. – 2021. – № 3(11). – c. 51-56. – doi: 10.46960/2713-2633_2021_3_51.

7. Лев М.Ю. Бедность и прожиточный уровень населения в обеспечении социально-экономической безопасности // Экономическая безопасность. – 2021. – № 3. – c. 549-570. – doi: 10.18334/ecsec.4.3.112403.

8. Лев М.Ю., Болонин А.И., Лещенко Ю.Г. Налоговое администрирование как механизм укрепления экономической безопасности налоговой системы государства // Экономическая безопасность. – 2022. – № 2. – c. 525-546. – doi: 10.18334/ecsec.5.2.114626.

9. Лев М.Ю., Лещенко Ю.Г. Анализ концепции безопасности Организации Объединенных Наций в процессе глобальной интеграции // Экономическая безопасность. – 2022. – № 1. – c. 11-44. – doi: 10.18334/ecsec.5.1.113726.

10. Масгрейв Р.А., Масгрейв П.Б. Государственные финансы: теория и практика. / Перевод с английского. - М.: Бизнес-Атлас, 2009. – 719 c.

11. Майбуров И.А., Адвокатова А.С., Андриенко О.В. и др. Налоговая политика Российской Федерации в контексте целей устойчивого развития. - М.: Юнити-Дана, 2023. – 360 c.

12. Цели в области устойчивого развития. Оон. [Электронный ресурс]. URL: https://www.un.org/sustainabledevelopment/ru/sustainabledevelopment-goals/ (дата обращения: 16.04.2024).

13. Послание Президента Федеральному Собранию. Официальный сайт Президента России. [Электронный ресурс]. URL: http://www.kremlin.ru/events/president/transcripts/messages/73585 (дата обращения: 16.04.2024).

14. Пансков В.Г. О новой ставке НДФЛ // Финансы. – 2020. – № 8. – c. 25-29.

15. Пугачев А.А. Трансформирующееся неравенство в России как угроза экономической безопасности и перспективы его сглаживания с помощью налогов // Экономическая безопасность. – 2022. – № 4. – c. 1321-1336. – doi: 10.18334/ecsec.5.4.114996.

16. Пугачев А.А. Налоговое воздействие на неравенство потребления в контексте обеспечения экономической безопасности России // Экономическая безопасность. – 2023. – № 2. – c. 689-702. – doi: 10.18334/ecsec.6.2.117765.

17. Национальные счета. Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/statistics/accounts (дата обращения: 16.04.2024).

18. Неравенство и бедность. Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/13723 (дата обращения: 16.04.2024).

19. Майбуров И.А., Иванов Ю.Б., Артёменко Д.А., Баландина А.С. и др. Теоретико-методологический конструктив индивидуального подоходного налогообложения. / Монография. - М.: Юнити-Дана, 2021. – 327 c.

20. Караваева И.В., Казанцев С.В., Лев М.Ю., Коломиец А.Г., Быковская Ю.В., Шафранская А.М. Федеральный бюджет Российской Федерации на 2023 год и на плановый период 2024–2025 годов в условиях частично мобилизационной экономики // Экономическая безопасность. – 2023. – № 1. – c. 11-50. – doi: 10.18334/ecsec.6.1.117468.

21. Данные по формам статистической налоговой отчётности. Фнс рф. [Электронный ресурс]. URL: https://www.nalog.gov.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения: 16.04.2024).

22. Шмелев Ю.Д. О критериях оценки эффективности и справедливости налоговой политики государства // Экономика. Налоги. Право. – 2017. – № 2. – c. 113-120.

23. Городецкий А.Е., Караваева И.В., Лев М.Ю., Бухвальд Е.М., Казанцев С.В., Коломиец А.Г., Колпакова И.А., Иванов Е.А., Быковская Ю.В., Сазонова Е.С. Экономическая безопасность России в новой реальности. / Коллективная монография. - М.: ИЭ РАН, 2021. – 325 c.

24. Global Wealth Report 2022. Credit Suisse. [Электронный ресурс]. URL: https://www.credit-suisse.com/about-us/en/reports-research/global-wealth-report.html (дата обращения: 08.04.2024).

25. International Social Survey Programme. Social Inequality. [Электронный ресурс]. URL: https://www.gesis.org/en/issp/modules/issp-modules-by-topic/social-inequality/2019 (дата обращения: 03.04.2024).

26. Russian Federation. World Inequality Database. [Электронный ресурс]. URL: https://wid.world/country/russian-federation/ (дата обращения: 08.04.2024).

Страница обновлена: 24.12.2025 в 19:58:00

Download PDF | Downloads: 40

Ensuring the fairness of individuals taxation as a priority of economic security in the context of the need to smooth out the inequality of citizens and regions

Pugachev A.A.Journal paper

Economic security

Volume 7, Number 7 (July 2024)

Abstract:

Citizens' inequality and regional differentiation are among the threats to Russia's economic security. Since the adoption of the Economic Security Strategy in 2017, Russia has managed to achieve a certain reduction in inequality.

In 2022, the level of citizens' inequality in terms of the coefficient of resources was reduced from 15.2 to 13.8. According to such per capita indicators as GRP and tax revenues of the budget, there was a smoothing of regional inequality, but it still remains high: the coefficient of funds in 2022 was 13.5 and 12.1, respectively. The potential of taxes to smooth inequality has not been realized.

Increasing the fairness of income distribution can be ensured, among other things, with the help of tax instruments (increasing the progressive personal income tax rate, introducing a tax-free minimum, and switching from paying personal income tax at the place of registration), rather than the taxpayer's work or the introduction of increased property tax rates on expensive objects, etc.

Their implementation entails the risk of increasing regional disparities in budget security. In this regard, it seems advisable to allocate additional tax revenues to the federal budget with their subsequent redistribution within the framework of interbudgetary transfers.

The prospects for further research are opened by the analysis, calculation, justification and testing of the parameters of tax instruments for smoothing inequality and their impact on the level of inequality of citizens and regions.

The research was carried out at the expense of a grant from the Russian Science Foundation No. 23-28-00365, https://rscf.ru/project/23-28-00365/.

Keywords: inequality of citizens, regional differentiation, welfare, Gini coefficient, fairness, taxation, budget, inequality smoothing

Funding:

JEL-classification: H20, H21, H61, H71

References:

Eremenko E.A. (2018). Kontseptsiya spravedlivosti v nalogooblozhenii i ee vliyanie na sovershenstvovanie natsionalnoy nalogovoy sistemy [The concept of fairness in taxation and its impact on the improvement of the national tax system] M.. (in Russian).

Global Wealth Report 2022Credit Suisse. Retrieved April 08, 2024, from https://www.credit-suisse.com/about-us/en/reports-research/global-wealth-report.html

Gorodetskiy A.E., Karavaeva I.V., Kolomiets A.G., Sazonova E.S., Kazantsev S.V., Bykovskaya Yu.V., Lev M.Yu., Kolpakova I.A., Abdulov R.E., Shafranskaya A.M., Stepanova T.D. (2023). Ekonomicheskaya bezopasnost Rossii: teoreticheskoe obosnovanie i metody regulirovaniya [Economic security of Russia: theoretical justification and methods of regulation] M.: Institut ekonomiki RAN. (in Russian).

Gorodetskiy A.E., Karavaeva I.V., Lev M.Yu., Bukhvald E.M., Kazantsev S.V., Kolomiets A.G., Kolpakova I.A., Ivanov E.A., Bykovskaya Yu.V., Sazonova E.S. (2021). Ekonomicheskaya bezopasnost Rossii v novoy realnosti [Russia's Economic Security in the New Reality] M.: IE RAN. (in Russian).

International Social Survey ProgrammeSocial Inequality. Retrieved April 03, 2024, from https://www.gesis.org/en/issp/modules/issp-modules-by-topic/social-inequality/2019

Karavaeva I.V. (2012). Teoriya sotsialno orientirovannogo nalogooblozheniya: genezis, puti razvitiya, osobennosti primeneniya [The theory of socially oriented taxation: genesis, development paths, application features]. Nauchnye trudy MIM LINK. (28). 189-211. (in Russian).

Karavaeva I.V. (2021). Transformatsiya teorii ekonomicheskoy bezopasnosti v postpandemicheskoy realnosti [Transformation of theory economic security in post-pandemic reality]. Razvitie i bezopasnost. (3(11)). 51-56. (in Russian). doi: 10.46960/2713-2633_2021_3_51.

Karavaeva I.V., Giraev V. (2018). Fiskalnaya detsentralizatsiya kak osnova effektivnoy ekonomicheskoy politiki regionov [Fiscal decentralization as the basis for the effective economic policy of regions]. Federalizm. (2(90)). 18-31. (in Russian).

Karavaeva I.V., Kazantsev S.V., Lev M.Yu., Kolomiets A.G., Bykovskaya Yu.V., Shafranskaya A.M. (2023). Federalnyy byudzhet Rossiyskoy Federatsii na 2023 god i na planovyy period 2024–2025 godov v usloviyakh chastichno mobilizatsionnoy ekonomiki [The federal budget of the Russian Federation for 2023 and for the planning period of 2024-2025 in a partially mobilization economy]. Economic security. 6 (1). 11-50. (in Russian). doi: 10.18334/ecsec.6.1.117468.

Lev M.Yu. (2021). Bednost i prozhitochnyy uroven naseleniya v obespechenii sotsialno-ekonomicheskoy bezopasnosti [Poverty and subsistence level of the population in providing social and economic security]. Ekonomicheskaya bezopasnost. 4 (3). 549-570. (in Russian). doi: 10.18334/ecsec.4.3.112403.

Lev M.Yu., Bolonin A.I., Leschenko Yu.G. (2022). Nalogovoe administrirovanie kak mekhanizm ukrepleniya ekonomicheskoy bezopasnosti nalogovoy sistemy gosudarstva [Tax administration as a mechanism for strengthening the tax system economic security]. Ekonomicheskaya bezopasnost. 5 (2). 525-546. (in Russian). doi: 10.18334/ecsec.5.2.114626.

Lev M.Yu., Leschenko Yu.G. (2022). Analiz kontseptsii bezopasnosti Organizatsii Obedinennyh Natsiy v protsesse globalnoy integratsii [Analysis of the United Nations security concept amidst global integration]. Economic security. 5 (1). 11-44. (in Russian). doi: 10.18334/ecsec.5.1.113726.

Masgreyv R.A., Masgreyv P.B. (2009). Gosudarstvennye finansy: teoriya i praktika [Public finance: theory and practice] M.: Biznes-Atlas. (in Russian).

Mayburov I.A., Advokatova A.S., Andrienko O.V. i dr. (2023). Nalogovaya politika Rossiyskoy Federatsii v kontekste tseley ustoychivogo razvitiya [Tax policy of the Russian Federation in the context of Sustainable Development Goals] M.: Yuniti-Dana. (in Russian).

Mayburov I.A., Ivanov Yu.B., Artyomenko D.A., Balandina A.S. i dr. (2021). Teoretiko-metodologicheskiy konstruktiv individualnogo podokhodnogo nalogooblozheniya [Theoretical and methodological constructive of individual income taxation] M.: Yuniti-Dana. (in Russian).

Panskov V.G. (2020). O novoy stavke NDFL [About the new personal income tax rate]. Finance. (8). 25-29. (in Russian).

Pugachev A.A. (2022). Transformiruyushcheesya neravenstvo v Rossii kak ugroza ekonomicheskoy bezopasnosti i perspektivy ego sglazhivaniya s pomoshchyu nalogov [Transforming inequality in Russia as a threat to economic security and prospects for inequality mitigation through taxes]. Economic security. 5 (4). 1321-1336. (in Russian). doi: 10.18334/ecsec.5.4.114996.

Pugachev A.A. (2023). Nalogovoe vozdeystvie na neravenstvo potrebleniya v kontekste obespecheniya ekonomicheskoy bezopasnosti Rossii [Tax impact on consumption inequality in the context of ensuring Russia\'s economic security]. Economic security. 6 (2). 689-702. (in Russian). doi: 10.18334/ecsec.6.2.117765.

Russian FederationWorld Inequality Database. Retrieved April 08, 2024, from https://wid.world/country/russian-federation/

Shmelev Yu.D. (2017). O kriteriyakh otsenki effektivnosti i spravedlivosti nalogovoy politiki gosudarstva [On criteria for assessing the effectiveness and fairness of the state tax policy]. Economy. Taxes. Law. (2). 113-120. (in Russian).

Vylkova E.S. (2024). O spravedlivosti nalogooblozheniya ot Adama Smita do nashikh dney [On tax fairness by adam smith to the present day]. Bulletin of the Saint Petersburg State University of Economics. (1(145)). 30-36. (in Russian).