Анализ динамики изменения процентных ставок в странах Европейского союза

Чижова М.К.1![]()

1 Московский государственный институт международных отношений (Университет) Министерства иностранных дел Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 43 | Цитирований: 1

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 9 (Сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54773578

Цитирований: 1 по состоянию на 30.01.2024

Аннотация:

В статье анализируется применение процентных ставок в качестве одного из ключевых инструментов денежно-кредитной политики Европейского центрального банка на протяжении длительного периода времени. Представлен концептуальный подход к процентным ставкам, рассмотрены и проанализированы тенденции динамики процентных ставок на территории еврозоны (на основе данных официального сайта Европейского центрального банка), а также (для сравнения) в некоторых других зарубежных странах в новых реалиях, сформировавшихся в течение 2 последних лет, достаточно сильно трансформировавших уже сформировавшуюся систему использования процентных ставок как одного из ключевых инструментов денежно-кредитной политики. Выявлены весьма заметные изменения в экономической политике, проводимой Европейским центральным банком, в частности, доказана необходимость перехода от модели отрицательных ставок к модели положительных ставок. Представлены прогнозы.

Ключевые слова: Европейский центральный банк, процентная ставка, отрицательная процентная ставка, еврозона, инфляция

JEL-классификация: F15, F36, E42, E43

Введение

По прошествии многих десятилетий формирования постулатов современной экономической теории [13] (Chepurin et al. (2000)) стало очевидно, что одну из важнейших ролей в формировании экономической повестки играет монетарная политика, которая, в свою очередь, подразумевает комплексное применение различных инструментов. К числу наиболее часто применяемых официальными регуляторами (центральными банками) инструментов относится процентная ставка. [1; 35] (Law of the Russian Federation (2022)) (Homer et al. (2005)) При этом необходимо отметить, что данный метод является одним из самых часто применяемых в современной практике регулирования центральных банков различных стран. [3; 9; 11] (Gorbacheva (2020)), (Sokolova (2019)), (Khmyz (2023)) Принято считать [7] (Bank of Russia (2023)), что установление целевого значения процентной ставки является одним из ключевых инструментов проведения национальной денежно-кредитной политики [1], в этом заключается основное положение концептуального подхода к процентной ставке.

Такое явление как «процентная ставка» и политика применения процентных ставок в качестве ключевого инструмента денежно-кредитной политики так или иначе проанализированы в различных научных работах экспертов из России и зарубежных стран. К наиболее значимым для проведенного исследования источникам (помимо информационных материалов, представленных информационными агентствами и источниками сети Интернет) можно отнести работы Р. Солоу [37] (Solow (1953)), М. Гудфренда [32, 33] (Goodfriend (1991)), (Goodfriend (2000)), Г. Эггертссона [22, 23] (Eggertsson et al. (2003)), (Eggertsson et al. (2017)), Т. Адриана [15] (Adrian (2021)), Б. Бернанке [17] (Bernanke et al. (2004)), Дж. Фурмана [30] (Furman et al. (2020)), Р. Кабальеро [19] (Caballero et al. (2008)), Дж.Гали [31] (Ghali et al. (2006)), Л. Рэйчела [36] (Rachel et al (2015)), В.К. Бурлачкова [18] (Burlachkov (2017)).

Однако современные условия развития мировой экономики вносят свои коррективы, поэтому в статье поставлено целью проанализировать сложившиеся тенденции и выявить особенности применения процентных ставок Европейским центральным банком в XXI в. с использованием новейшей статистической информации.

Переход от понижения к повышению ставок, который произошел в 2022 году, стал одним из факторов серьезного влияния проводимой денежно-кредитной политики, оказываемого на мировую и национальные экономики. Все это позволяет утверждать об актуальности темы исследования. Именно в этом аспекте проблема процентных ставок недостаточно изучена.

Изучение особенностей формирования процентных ставок на данный момент подразумевает подробный анализ этого процесса на международном уровне, преимущественно в развитых странах, в частности в странах Европейского Союза и некоторых других странах, которые на протяжении нескольких десятилетий активно применяют изменение процентной ставки в качестве ключевого инструмента проведения монетарной политики. Ключевой целью вышеуказанных мер является, безусловно, усиление национальной экономики и поддержание ее на должном уровне развитости, что может быть достигнуто за счет стабильности на финансовых рынках. Проверяемая в данной статье гипотеза – действительно ли повышение процентной ставки приведет к экономической стабилизации. При проведении анализа применялись общенаучные методы познания с акцентом на статистический и графический анализ.

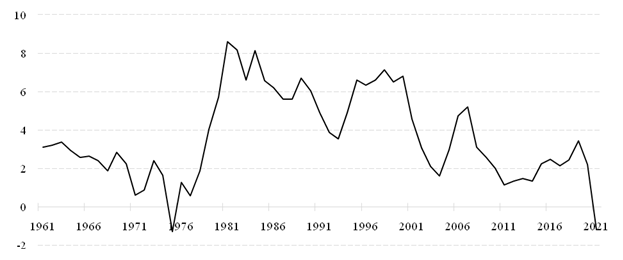

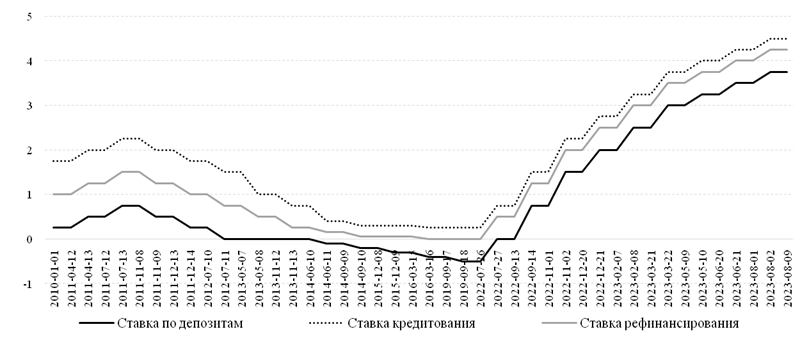

От положительной к отрицательной процентной ставке

На протяжении длительного периода времени общественность [14] (RBC (2022)) и экономисты [24] (European Central Bank (2022)) традиционно полагали, что наиболее эффективным будет использование положительных процентных ставок, которые, тем не менее, имели весьма низкие значения в развитых странах. При этом необходимо отметить наличие дефляционных тенденций в наиболее развитых странах мира за последние несколько десятилетий, которые стали все более выраженными, и тем самым не могли не повлиять на меры, предпринимаемые регуляторами. Эти изменения стали ключевой причиной принятия решений, направленных на стабилизацию цен. При этом регуляторы после тщательного анализа различных сценариев [6; 8, c. 63-65] (RBC (2019)), (Isachenko et al. (2022)) склонились к выбору такого, который подразумевал возможность использовать такой инструмент, как процентные ставки, нетрадиционным способом – не повышать, а понижать до околонулевых значений [12; 34] (Khmyz (2021)), (Haksar et al. (2020)). Изначально регуляторы предполагали [25] (European Central Bank (2023a)), что данных мер будет вполне достаточно, что, впрочем, действительно было справедливой гипотезой, так как несколько десятилетий подряд на территории таких стран, как США, Германия, Франция и т.д., регуляторы отчитывались о принятии или сохранении положительных значений ключевых ставок (рис. 1 и 2).

Источник: построено автором по данным [38] The World Bank (2023).

Рисунок 1. Динамика процентной ставки в США, в %

Источник: составлено автором по данным [27] (European Central Bank (2023c)).

Рисунок 2. Динамика процентных ставок Европейского центрального банка, в %

В некоторых странах, таких как, например, Швейцария [2], ключевая ставка достигла отрицательных значений еще в 1980-х гг. и с тех пор оставалась практически неизменной, но, во-первых, эти показатели были едва ли отличны от нуля, а во-вторых, подобные практики были весьма редки в мировой экономике. Именно в этот период возник феномен отрицательных процентных ставок. Со временем число центральных банков, которые стали придерживаться политики использования отрицательных процентных ставок, увеличилось, что позволило сформировать новую тенденцию в мировой финансовой сфере. [16] (Basten et al. (2018))

Наибольший опыт в данной области принадлежит шведскому центральному банку, который стал одним из негласных лидеров в проведении подобной монетарной политики. Кроме того, в пользу выбора данного инструмента говорил и тот факт, что традиционные меры денежно-кредитной политики уже не приносили эффективных результатов, что заставляло регуляторов задуматься об использовании нетрадиционных мер, к которым и относится отрицательная процентная ставка.

Процентные ставки в пандемию COVID-19

Период пандемии, который продолжался на протяжении почти 4 лет (2020-2023 гг.), постепенно укреплял в сознании специалистов идею о необходимости повсеместного использования отрицательных значений процентных ставок. На фоне серьезного экономического спада, который произошел из-за фактической перестройки значительного пласта мирового экономического рынка, стало очевидно, что традиционные меры воздействия на финансовую систему практически не помогают. [2, c. 20] (Platonova et al. (2022))

Вместе с тем по прошествии 2 лет (2022-2023 гг.) стало очевидно, что применение подобных нетрадиционных мер также имеют как положительные, так и отрицательные эффекты, что автоматически ставит под сомнение возможность их реализации в развитых экономиках, которые пострадали от экономического спада едва ли не более всех. Среди тех регулирующих институтов, которые получили подобные результаты, были Европейский центральный банк, а также Банк Японии. Основываясь на данных, представленных для анализа, центральные банки европейских стран, а также США провели собственное исследование и пришли к выводу, что использование процентных ставок с отрицательными значениями может быть достаточно опасно для национальных финансовых систем. [29] (European Parliament (2021))

Процентные ставки в 2022-2023 гг.

После наступления геополитических событий 2022 года эксперты [18] (European Central Bank (2024)) стали описывать ситуацию как крайне непростую, так как и без того ослабленная мировая экономика столкнулась с рядом еще более серьезных проблем, которые появились из-за введения санкций против Российской Федерации. Несмотря на то, что политики европейских стран выражали (и продолжают выражать) уверенность в том, что санкции касаются исключительно России [10] (RIA Novosti (2023)), по прошествии нескольких месяцев стало очевидно, что санкции в большей степени ударили по экономикам всех стран мира, в том числе развитых. К числу наиболее серьезных негативных последствий можно отнести стремительно растущую инфляцию, рост цен на энергоносители, кризисные явления в различных отраслях, зависящих от российского сырья и т.д. Все эти негативные явления стали катализатором значительного спада в мировой экономике, поэтому регулирующие органы начали активно противодействовать грядущей рецессии. [4] (Izvestiya (2022)) Весьма показательно, что на этом фоне произошел отказ от использования отрицательных ставок, так как рост значения процентной ставки способен сдержать растущие уровни инфляции. [5] (Moscow Times (2022))

Отрицательные процентные ставки являются серьезной проблемой для Европейского центрального банка. Опыт показывает, что эта мера может быть эффективной в условиях относительно низкого уровня инфляции, но при повышении цен становится практически неэффективной. В связи с этим, ЕЦБ должен предлагать инструменты странам с разными факторами, определяющими их экономическую ситуацию. Банкиры Германии [21] (Deutsche Bundesbank (2023)), в частности, до наступления 2022 года жаловались на то, что отрицательные процентные ставки снижают норму прибыли. Страховые компании и вкладчики недовольны минимальными выплатами на инструменты сбережения и накопления. Тем не менее, из-за продолжавшейся стагнации экономики еврозоны, ряд экспертов призывали к уменьшению отрицательных ставок, расширению списка выкупаемых активов и сохранению ультрамягкой денежной политики. Побочные эффекты не так значительны, как нерешительность в проведении денежной политики. В то время, как споры вокруг применения отрицательных ставок становились более масштабными, их практическое применение не вызывало практически никаких сомнений.

Фондирование банков в Германии, Италии, Португалии, Испании и других странах всегда сильно зависит от привлекательности вкладов для населения, и поэтому кредитным организациям сложно удерживать прибыль. В Германии и Италии ставки по вкладам снижались в рамках проводимой ДКП, а в Испании и Португалии взимались дополнительные комиссии за хранение денежных средств. Это приводило к оттоку средств из банков. В Германии также наблюдался повышенный спрос на наличность среди частных лиц, что также не способствовало притоку капитала в банки.

Выводы

Проанализировав особенности процентных ставок в Европе и в развитых странах других регионов, можно сделать вывод о следовании уровня процентных ставок макроэкономическим тенденциям. Регуляторы продолжают использовать этот инструмент денежно-кредитной политики (впрочем, с переменным успехом). Анализ показал, что проводимое в настоящее время в европейских странах повышение процентных ставок оказывает влияние на экономику, но в недостаточной степени. Как, впрочем, и их серьезное снижение в прошлом.

В то время как общественность и экономисты на протяжении многих лет традиционно придерживались использования положительных ставок, дефляционные тенденции за последние несколько десятилетий (за исключением двух последних лет) стали все более выраженными. Именно в этот период возник феномен отрицательных процентных ставок. Тем не менее, 2022 и 2023 гг. продемонстрировали, что политика использования околонулевых процентных ставок не всегда является уместной и оказывающей положительное влияние на развитие экономики страны. Таким образом проявилась обратная тенденция на повышение уровня процентных ставок.

В целом, стоит отметить, что отрицательные процентные ставки могут быть эффективны в некоторых странах с низким уровнем наличных средств, например, в Швеции, где экономика почти безденежна и наличных денег в обращении меньше 2% от ВВП. [39] (Trading Economics (2023)) Однако в странах с большим количеством наличных, таких как Швейцария, отрицательные ставки могут иметь ограниченное воздействие. [20] (Danthine (2017)) Кроме того, отмена наличных практически невозможна в настоящее время, но эксперты [20] (Danthine (2017)) считают, что когда-нибудь национальные рынки придут к безналичной экономике, и центральные банки смогут опускать отрицательные ставки настолько низко, насколько потребуется для стимулирования выхода из рецессии.

Тем не менее, в настоящее время тенденции на территории всей Еврозоны прямо противоположны. Начиная со второго квартала 2022 года и до июня 2023 года главный регулятор в лице Европейского центрального банка, а также многие национальные регуляторы начали проводить жесткую денежно-кредитную политику, в рамках которой несколько раз повышали уровень ключевой ставки. Так, ЕЦБ повысил уровень процентных ставок на 350 базисных пунктов с лета 2022 года. Сейчас ставка по депозитной линии составляет 3,5%, ставка по основным операциям рефинансирования — 4%, ставка по маржинальной кредитной линии — 4,25%. [26] (European Central Bank (2023b)) Это самое масштабное повышение с февраля 2009 года. Несмотря на это, аналитики [40] (VUCATreasury (2023)) прогнозируют, что ставки Euribor будут расти еще больше в течение 2023 года.

Учитывая тот факт, что в прошлом году аналитики допустили серьезный просчет, предположив, что ставка будет в районе 1,5% [40] (VUCATreasury (2023)), что в 2 раза ниже реального показателя, можно с осторожностью предположить, что возможно ставка в еврозоне к концу 2023 года будет превышать 4%. Если тренд на повышение будет сохраняться, то даже активное хеджирование процентных ставок, которое стало популярным у заемщиков в Европейском Союзе, не сможет уравновесить ситуацию на финансовых рынках.

15 июня 2023 г. прошло очередное заседание Совета управляющих ЕЦБ, в результате которого было принято решение [28] (European Central Bank (2023d)) увеличить уровень процентной ставки еще на 25 п.п. Повышение ставки отражает обновленную оценку прогноза динамики базовой инфляции и силы воздействия денежно-кредитной политики. Согласно июньским макроэкономическим прогнозам, ожидается, что общий показатель инфляции составит в среднем 5,4% в 2023 г., 3,0% в 2024 г. и 2,2% в 2025 г. [28] (European Central Bank (2023d)) Таким образом, уровень ценового давления будет весьма серьезным, хотя и не таким сильным, как в начале 2023 года. Тем не менее, несмотря на достаточно высокие показатели инфляции, ЕЦБ принял решение продолжать достижение цели в виде таргетирования уровня инфляции. Будущие решения Совета управляющих будут направлены на то, чтобы ключевые процентные ставки ЕЦБ были доведены до уровней, достаточных для достижения возврата уровня инфляции к среднесрочному целевому показателю в 2%, и будут удерживаться на этих уровнях столько времени, сколько потребуется. Кроме того, необходимо особенно отметить, что повышение уровня ключевой ставки происходит на фоне снижения прогнозов темпов экономического роста на 2023 и 2024 гг.

Принимая во внимание текущую тенденцию к повышению процентных ставок регуляторами развитых стран в рамках борьбы с инфляционным давлением, в дальнейшем будет крайне интересно выявить результаты и эффективность использования процентной ставки как инструмента денежно-кредитной политики, а также то, какие еще инструменты потребуются для снижения уровня инфляции до «таргета», заявленного различными государствами.

Таким образом, становится очевидно, что в рамках данной темы требуется проведение ряда дополнительных исследований, так как в последнее время тенденции формирования процентной ставки претерпели достаточно радикальные изменения.

[1]Кроме того, регуляторы могут изменять нормы обязательных банковских резервов и оперировать на открытых рынках.

[2] Речь идет об историческом решении Национального банка Швейцарии в начале 1980-х гг. применять процентные ставки с отрицательными значениями, что было связано с рядом проблем в финансовой сфере. В частности, национальный регулятор сообщал о слишком высоком притоке капитала на рынок Швейцарии, что крайне негативно влияло на развитие экономики страны.

Источники:

2. Глобальные экономические тренды и позиция России. / Под общ. ред. И.Н. Платоновой, М.А. Максаковой. - М.: Издательский дом «Научная библиотека», 2022. – 266 c.

3. Горбачева Т.А. Особенности денежно-кредитной политики зарубежных развитых стран в период пандемии // Вестник университета. – 2020. – № 12. – c. 146-151.

4. Еврокомиссия заявила о начале рецессии в Европе в последнем квартале года. Известия. 11.11.2022. [Электронный ресурс]. URL: https://iz.ru/1424045/2022-11-11/evrokomissiia-zaiavila-o-nachale-retcessii-v-evrope-v-poslednem-kvartale-goda (дата обращения: 14.07.2023).

5. ЕЦБ отказался от отрицательной ставки и вернул ее на нулевой уровень. Moscow Times. 21.07.2022. [Электронный ресурс]. URL: https://www.moscowtimes.ru/2022/07/21/etsb-otkazalsya-ot-otritsatelnoi-stavki-i-vernul-ee-na-nulevoi-uroven-a22500 (дата обращения: 14.07.2023).

6. ЕЦБ перезапустил программу количественного смягчения и снизил ставку. Как это отразится на России. Рбк. 12.09.2019. [Электронный ресурс]. URL: https://www.rbc.ru/finances/12/09/2019/5d7a220f9a79472632782312 (дата обращения: 22.07.2023).

7. Как принимаются решения по ключевой ставке. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/dkp/how_dec/ (дата обращения: 22.07.2023).

8. Новая парадигма развития международных экономических отношений: вызовы и перспективы для России. / под ред. Т.М. Исаченко, Л.С. Ревенко. - М.: МГИМО, 2022. – 403 c.

9. Соколова Е.Ю. Современные особенности денежно-кредитной политики ведущих стран мира // Пространственная экономика. – 2019. – № 3. – c. 147-164. – doi: 10.14530/se.2019.3.147-164.

10. Урсула фон дер Ляйен назвала реальную цель санкций против России. РИА Новости. 17.01.2023. [Электронный ресурс]. URL: https://ria.ru/20230117/sanktsii-1845490407.html (дата обращения: 13.07.2023).

11. Хмыз О.В. Глобальные тенденции монетарной политики в период пандемии COVID-19 и в посткоронавирусной перспективе // Экономика. Налоги. Право. – 2023. – № 1. – c. 129-139. – doi: 10.26794/1999-849X 2023-16-1-129-139.

12. Хмыз О.В. Неконвенциональные направления монетарного регулирования в турбулентной мировой экономике // Экономика. Налоги. Право. – 1999. – № 5. – c. 31-38. – doi: 10.26794/1999-849X 2021-14-5-31-38.

13. Чепурин М.Н. Курс экономической теории. / 4-е изд. - Киров: АСА, 2000. – 745 p.

14. Что такое ключевая ставка и как она влияет на нашу жизнь. Рбк. 21.06.2022. [Электронный ресурс]. URL: https://quote.rbc.ru/news/article/5e3a99f59a79471fa29eccae (дата обращения: 22.07.2023).

15. Adrian T. Review of Monetary Policy Frameworks // Central Banking Magazine’s Reserve Management Americas Workshop. – 2021. – № 16.

16. Basten C., Mariathasan M. How Banks Respond to Negative Interest Rates: Evidence from the Swiss Exemption Threshold. / CESifo Working Paper Series 6901. - Munich: CESifo Group, 2018.

17. Bernanke B.S., Reinhart V., Sack B. Monetary Policy Alternatives at the Zero Bound: An Empirical Assessment // Brookings Papers on Economic Activity. – 2004. – № 2. – p. 1-100.

18. Burlachkov V.K. Modern Interest Rate Policy and the Phenomenon of Negative Interest Rates // Digest Finance. – 2017. – № 4. – p. 392-399. – doi: 10.24891/df.22.4.392.

19. Caballero R., Farhi E., Gourinchas P.-O. An Equilibrium Model of Global Imbalances and Low Interest Rates // American Economic Review. – 2008. – № 1. – p. 358-393. – doi: 10.1257/aer.98.1.358.

20. Danthine J.P. (2017) Negative interest rates in Switzerland: what have we learned?. [Электронный ресурс]. URL: https://shs.hal.science/halshs-01571635/file/201735_.pdf (дата обращения: 27.07.2023).

21. Deutsche Bundesbank. (2023) Negative interest rate policy led to negative interest rates on corporate deposits and higher fees. Research Brief, 56th edition. March. [Электронный ресурс]. URL: https://www.bundesbank.de/en/publications/research/research-brief/2023-56-negative-interest-rate-policy-665708 (дата обращения: 27.07.2023).

22. Eggertsson G.B., Woodford M. The Zero Bound on Interest Rates and Optimal Monetary Policy // Brookings Papers on Economic Activity. – 2003. – № 1. – p. 139-211.

23. Eggertsson G.B., Juelsrud R., Wold E.G. Are Negative Nominal Interest Rates Expansionary?. / NBER Working Papers. No 24039., 2017.

24. European Central Bank. (2022) We have raised interest rates. What does that mean for you?. [Электронный ресурс]. URL: https://www.ecb.europa.eu/ecb/educational/explainers/tell-me-more/html/interest_rates.en.html (дата обращения: 22.07.2023).

25. European Central Bank. (2023a) Asset purchase programmes. [Электронный ресурс]. URL: https://www.ecb.europa.eu/mopo/implement/app/html/index.en.html (дата обращения: 22.07.2023).

26. European Central Bank. (2023b) Key ECB interest rates. [Электронный ресурс]. URL: https://www.ecb.europa.eu/stats/policy_and_exchange_rates/key_ecb_interest_rates/html/index.en.html (дата обращения: 02.08.2023).

27. European Central Bank. (2023c) Key interest rate. [Электронный ресурс]. URL: https://www.euro-area-statistics.org/digital-publication/statistics-insights-money-credit-and-central-bank-interest-rates/bloc-3a.html?lang=en (дата обращения: 28.07.2023).

28. European Central Bank. (2023d). Monetary policy decisions. URL: https://www.ecb.europa.eu/press/pr/date/2023/html/ecb.mp230615~d34cddb4c6.en.html#:~:text=Key%20ECB%20interest%20rates,-The%20Governing%20Council&text=Accordingly%2C%20the%20interest%20rate%20on,effect%20from%2021%20June%202023 (date of access: 22.07.2023)

29. European Parliament. (2021) Low for Long: Side Effects of Negative Interest Rates. [Электронный ресурс]. URL: https://www.europarl.europa.eu/cmsdata/235693/02.DIW_formatted.pdf (дата обращения: 22.07.2023).

30. Furman J., Summers L. (2020) A Reconsideration of Fiscal Policy in the Era of Low Interest Rates November, 30. [Электронный ресурс]. URL: https://www.brookings.edu/wp-content/uploads/2020/11/furman-summers-fiscal-reconsideration-discussion-draft.pdf (дата обращения: 29.07.2023).

31. Ghali K.H., Ben M. Transaction costs, structural change, and the integration of international financial markets: an analysis of interest rates in ten OECD countries, 1980-2000 // Applied Econometrics and International Development. – 2006. – № 6-3.

32. Goodfriend M. Interest rates and the conduct of monetary policy // Carnegie-Rochester Conference Series on Public Policy. – 1991. – № 34. – p. 7-30. – doi: 10.1016/0167-2231(91)90002-M.

33. Goodfriend M. Overcoming the Zero Bound on Interest Rate Policy. Journal of Money, Part 2: Monetary Policy in a Low-Inflation Environment // Credit and Banking. – 2000. – № 4. – p. 1007-1035. – doi: 10.2307/2601157.

34. Haksar V., Kopp E. Now Can Interest Rates Be Negative? // Finance and Development. – 2020. – № 1. – p. 50-51.

35. Homer S., Sylla R. A history of interest rates. - Wiley, 2005. – 736 p.

36. Rachel L., Smith T.D. Secular Drivers of the Global Real Interest Rates. / Staff Working Paper No. 571. - Bank of England, 2015.

37. Solow R.M. A Note on the Price Level and Interest Rate in a Growth Model // Review of Economic Studies. – 1953. – № 1. – p. 74-79. – doi: 10.2307/2296261.

38. The World Bank. (2023) Key interest rate. USA. [Электронный ресурс]. URL: https://data.worldbank.org/indicator/FR.INR.RINR?locations=US (дата обращения: 27.07.2023).

39. Trading Economics. (2023) Sweden Money Supply M2. [Электронный ресурс]. URL: https://tradingeconomics.com/sweden/money-supply-m2 (дата обращения: 27.07.2023).

40. VUCATreasury. (2023) Euribor 3-month rate set to increase further. [Электронный ресурс]. URL: https://vucatreasury.com/ecbs-lagarde-signals-0-75-euribor-rate-increase-2/ (дата обращения: 02.08.2023).

41. UNCTAD. (2023) Country fact sheet. Japan. World Investment Report 2023. [Электронный ресурс]. URL: https://unctad.org/system/files/non-official-document/wir_fs_jp_en.pdf (дата обращения: 28.07.2023).

Страница обновлена: 02.12.2025 в 12:38:55

Download PDF | Downloads: 43 | Citations: 1

Analysis of interest rate dynamics in the European Union countries

Chizhova M.K.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 9 (September 2023)

Abstract:

The article analyzes interest rates as one of the key instruments of the monetary policy of the European Central Bank for a long period of time. A conceptual approach to interest rates is presented. Based on the European Central Bank data, the trends in the dynamics of interest rates in the eurozone and in some other foreign countries are analyzed. The research was conducted in the new realities that have formed over the past 2 years, which have transformed the already formed system of interest rates as one of the key instruments of monetary policy.

Very noticeable changes in the economic policy pursued by the European Central Bank have been identified. It is necessary to switch from the negative rates model to the positive rates model. Forecasts are presented.

Keywords: European Central Bank, interest rate, negative interest rate, eurozone, inflation

JEL-classification: F15, F36, E42, E43

References:

Globalnye ekonomicheskie trendy i pozitsiya Rossii [Global economic trends and Russia's position] (2022). (in Russian).

Novaya paradigma razvitiya mezhdunarodnyh ekonomicheskikh otnosheniy: vyzovy i perspektivy dlya Rossii [A new paradigm for the development of international economic relations: challenges and prospects for Russia] (2022). (in Russian).

Adrian T. (2021). Review of Monetary Policy Frameworks Central Banking Magazine’s Reserve Management Americas Workshop. (16).

Basten C., Mariathasan M. (2018). How Banks Respond to Negative Interest Rates: Evidence from the Swiss Exemption Threshold

Bernanke B.S., Reinhart V., Sack B. (2004). Monetary Policy Alternatives at the Zero Bound: An Empirical Assessment Brookings Papers on Economic Activity. (2). 1-100.

Burlachkov V.K. (2017). Modern Interest Rate Policy and the Phenomenon of Negative Interest Rates Digest Finance. 22 (4). 392-399. doi: 10.24891/df.22.4.392.

Caballero R., Farhi E., Gourinchas P.-O. (2008). An Equilibrium Model of Global Imbalances and Low Interest Rates American Economic Review. 98 (1). 358-393. doi: 10.1257/aer.98.1.358.

Chepurin M.N. (2000). Kurs ekonomicheskoy teorii

Danthine J.P. (2017) Negative interest rates in Switzerland: what have we learned?. Retrieved July 27, 2023, from https://shs.hal.science/halshs-01571635/file/201735_.pdf

Deutsche Bundesbank. (2023) Negative interest rate policy led to negative interest rates on corporate deposits and higher fees. Research Brief, 56th edition. March. Retrieved July 27, 2023, from https://www.bundesbank.de/en/publications/research/research-brief/2023-56-negative-interest-rate-policy-665708

Eggertsson G.B., Juelsrud R., Wold E.G. (2017). Are Negative Nominal Interest Rates Expansionary?

Eggertsson G.B., Woodford M. (2003). The Zero Bound on Interest Rates and Optimal Monetary Policy Brookings Papers on Economic Activity. (1). 139-211.

European Central Bank. (2022) We have raised interest rates. What does that mean for you?. Retrieved July 22, 2023, from https://www.ecb.europa.eu/ecb/educational/explainers/tell-me-more/html/interest_rates.en.html

European Central Bank. (2023a) Asset purchase programmes. Retrieved July 22, 2023, from https://www.ecb.europa.eu/mopo/implement/app/html/index.en.html

European Central Bank. (2023b) Key ECB interest rates. Retrieved August 02, 2023, from https://www.ecb.europa.eu/stats/policy_and_exchange_rates/key_ecb_interest_rates/html/index.en.html

European Central Bank. (2023c) Key interest rate. Retrieved July 28, 2023, from https://www.euro-area-statistics.org/digital-publication/statistics-insights-money-credit-and-central-bank-interest-rates/bloc-3a.html?lang=en

European Parliament. (2021) Low for Long: Side Effects of Negative Interest Rates. Retrieved July 22, 2023, from https://www.europarl.europa.eu/cmsdata/235693/02.DIW_formatted.pdf

Furman J., Summers L. (2020) A Reconsideration of Fiscal Policy in the Era of Low Interest Rates November, 30. Retrieved July 29, 2023, from https://www.brookings.edu/wp-content/uploads/2020/11/furman-summers-fiscal-reconsideration-discussion-draft.pdf

Ghali K.H., Ben M. (2006). Transaction costs, structural change, and the integration of international financial markets: an analysis of interest rates in ten OECD countries, 1980-2000 Applied Econometrics and International Development. (6-3).

Goodfriend M. (1991). Interest rates and the conduct of monetary policy Carnegie-Rochester Conference Series on Public Policy. (34). 7-30. doi: 10.1016/0167-2231(91)90002-M.

Goodfriend M. (2000). Overcoming the Zero Bound on Interest Rate Policy. Journal of Money, Part 2: Monetary Policy in a Low-Inflation Environment Credit and Banking. 32 (4). 1007-1035. doi: 10.2307/2601157.

Gorbacheva T.A. (2020). Osobennosti denezhno-kreditnoy politiki zarubezhnyh razvityh stran v period pandemii [Features of monetary policy of foreign developed countries during the pandemic]. Vestnik Universiteta. (12). 146-151. (in Russian).

Haksar V., Kopp E. (2020). Now Can Interest Rates Be Negative? Finance and Development. 57 (1). 50-51.

Homer S., Sylla R. (2005). A history of interest rates

Khmyz O.V. (1999). Nekonventsionalnye napravleniya monetarnogo regulirovaniya v turbulentnoy mirovoy ekonomike [Unconventional directions of monetary regulation in a turbulent global economy]. Economy. Taxes. Law. 14 (5). 31-38. (in Russian). doi: 10.26794/1999-849X 2021-14-5-31-38.

Khmyz O.V. (2023). Globalnye tendentsii monetarnoy politiki v period pandemii COVID-19 i v postkoronavirusnoy perspektive [Global monetary policy trends during the Sovid-19 pandemic and in the post-coronavirus perspective]. Economy. Taxes. Law. 16 (1). 129-139. (in Russian). doi: 10.26794/1999-849X 2023-16-1-129-139.

Rachel L., Smith T.D. (2015). Secular Drivers of the Global Real Interest Rates

Sokolova E.Yu. (2019). Sovremennye osobennosti denezhno-kreditnoy politiki vedushchikh stran mira [Modern features of the monetary policy of the leading world countries]. Spatial Economics. 15 (3). 147-164. (in Russian). doi: 10.14530/se.2019.3.147-164.

Solow R.M. (1953). A Note on the Price Level and Interest Rate in a Growth Model Review of Economic Studies. 21 (1). 74-79. doi: 10.2307/2296261.

The World Bank. (2023) Key interest rate. USA. Retrieved July 27, 2023, from https://data.worldbank.org/indicator/FR.INR.RINR?locations=US

Trading Economics. (2023) Sweden Money Supply M2. Retrieved July 27, 2023, from https://tradingeconomics.com/sweden/money-supply-m2

UNCTAD. (2023) Country fact sheet. Japan. World Investment Report 2023. Retrieved July 28, 2023, from https://unctad.org/system/files/non-official-document/wir_fs_jp_en.pdf

VUCATreasury. (2023) Euribor 3-month rate set to increase further. Retrieved August 02, 2023, from https://vucatreasury.com/ecbs-lagarde-signals-0-75-euribor-rate-increase-2/