Оценка вклада основных факторов в динамику потребительских цен

Корищенко К.Н.1, Пильник Н.П.2

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, ,

2 Национальный исследовательский университет - Высшая школа экономики, ,

Скачать PDF | Загрузок: 83

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 3, Номер 1 (Январь-Март 2016)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Целью статьи является выявление основных детерминант роста потребительских цен в российской экономике. В статье определены степень влияния на инфляцию монетарной политики Банка России, тарифного регулирования и показателей обменного курса рубля. В качестве инструмента исследования используется эконометрическая модель формирования инфляции в зависимости от динамики основных факторов. В работе используются официальные данные Росстата и Банка России по месяцам с января 2005 по август 2015 года. Отдельное внимание уделяется модельному описанию формирования волатильности на российском валютном рынке, основными факторами которого является волатильность цен на нефть, отток капитала и политика Банка России в области валютного регулирования.

Ключевые слова: экономика России, отток капитала, индекс потребительских цен, волатильность обменного курса

JEL-классификация: E58, E31, F31

Тезисы (Highlights):

Инфляционное таргетирование является ортодоксальным подходом в современной денежно-кредитной политике (ДКП). Из самого названия следует, что в качестве главного целевого ориентира используется показатель инфляции. При этом выбор в качестве измерителя инфляции одного из множества существующих в теории показателей (дефлятор ВВП, базовая инфляция, ИПЦ и т. д.) определяется структурой экономики, ее зависимости от внешних и высоковолатильных факторов. В России традиционно использовались два основных показателя – ИПЦ и базовая инфляция.

У нас до 2014 года базовой моделью ДКП являлась гибридная модель, базирующаяся на курсовом таргетировании и учете темпов роста денежного предложения (количественное таргетирование). При такой смешанной модели курс рубля выступал в качестве основного целевого показателя, интервенции были основным инструментом регулирования объемов денежного предложения, а процентная ставка и связанные с ней инструменты выполняли вспомогательную функцию. При переходе к плавающему курсу рубля и инфляционному таргетированию Банк России «назначил» главным инструментом процентную ставку, а обменный курс и темп роста денег был выведены из списка целевых параметров. Учитывая тот факт, что курсовая динамика рубля во многом связана с состоянием мирового нефтяного рынка и российского бюджета, можно предположить, что как минимум колебания объема средств, поступающих в бюджет, мало зависят от изменения процентной ставки. Следовательно, бюджетная эмиссия плохо управляется с помощью процентной ставки, особенно в условиях относительно небольшого объема внутреннего долга. Точно так же динамика платежного баланса сильно зависит от курса рубля как в части текущего счета, так и капитального. Следовательно, существенные колебания внешнего рынка могут порождать существенные изменения в потребностях в рублевой ликвидности, которые не могут быть удовлетворены через валютные интервенции в условиях плавающего курса. Это порождает необходимости использовать либо высокие процентные ставки, либо нетрадиционные инструменты типа «валютного репо». В конечном счете механизм управления инфляцией через управление процентной ставкой оказывается очень сильно «зашумлен» поведением валютного рынка и необходимостью реагирования со стороны ЦБ на его колебания. Это делает еще более актуальным вопрос о построении модели инфляции с наиболее полным учетом внешних факторов, таких как состояние платежного баланса, уровень обменного курса рубля и его волатильности.

Еще одним фактором, затрудняющим применение в России инфляционного таргетирования, является фактор регулируемых цен. Он в последние годы в значительной степени определял регулярные скачки инфляции, связанные с периодическим пересмотром тех или иных тарифов, назначаемых государством. Возможность компенсировать эффект этого фактора с помощью управления процентной ставкой также представляется не самой очевидной.

Данная работа посвящена изучению вопросов о том, как вышеупомянутые факторы влияют на инфляционные процессы в России и существуют ли пределы возможного у инфляционного таргетирования в нашей стране. Какие могут быть предложены пути совершенствования этого метода.

Одним из наиболее популярных вопросов, связанных с инфляционными процессами в экономике, является наличие и сила так называемого эффекта переноса, то есть влияния колебаний курсов валют на значения индекса потребительских цен (например, [1, 2, 5]). Для получения результатов авторы используют не только показатели интересующей их национальной экономики, но и данные по разным странам (например, как в [3] по странам ОЭСР), или по разным отраслям экономики (например, [6]). В этом случае удается не только оценить вклад валютной составляющей в инфляцию, но продемонстрировать иногда очень значительную разницу этого вклада по объектам исследования. Отдельно следует упомянуть работу [4], в которой показано, что сила эффекта переноса зависит как от уровня, так и от колебаний показателя инфляции. Примером работы, исследующей данный вопрос для российской экономики, является [7].

Более общим является вопрос о механизмах формировании инфляции, связанных не только с валютными колебаниями, но и с другими процессами в экономике. Для ответа на него, как правило, используется аппарат эконометрического моделирования, позволяющий получить численные оценки на основе статистических данных. Так, в [8] проводится моделирование инфляции на потребительском рынке в 2000–2001 годах, и показано, что как для продовольственных, так и для непродовольственных товаров ускоренный рост цен был связан с повышением тарифов в секторе услуг. В работе [9] на данных 1998–2002 годов с помощью эконометрических соотношений рассчитывается вклад отдельных факторов в общий показатель инфляции за этот период. Авторы приходят к выводу, что после всплеска инфляции в 1998 году, связанной со значительной девальвацией рубля, основным источником роста цен становится политика в области монетарного регулирования. Аналогичный вывод получен и в [10].

В отличие от указанных статей в [11] в качестве основного фактора роста потребительских цен выступают показатели реального сектора экономики, в том числе и темпов роста ВВП. Однако следует отметить, что, хотя исследование проводилось на данных нескольких стран (включая США), фактически речь шла о конкретной отрасли – электроэнергетике.

Наконец, в [12] на основе поквартальных данных с 1994 по 1999 и с 1999 по 2013 года проводится сопоставление вклада наиболее важных факторов, определяющих инфляцию. В число последних входит довольно большой список переменных, начиная тарифами естественных монополий и заканчивая денежными агрегатами. Отдельно авторы учитывают такие переменные, как темп прироста ВВП, ставки MIBOR и инфляционные ожидания.

2. Модель формирования потребительской инфляции

Целью данного исследования является выявление основных детерминант роста потребительских цен в российской экономике. Для достижения данной цели в процессе работы определены степень влияния на инфляцию монетарной политики Банка России, тарифного регулирования и показателей обменного курса рубля. В качестве инструмента исследования используется эконометрическая модель формирования инфляции в зависимости от динамики основных факторов. В работе используются официальные данные Росстата и Банка России по месяцам с января 2005 по декабрь 2015 года.

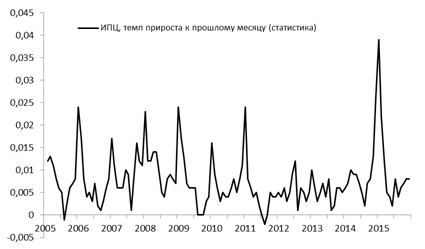

В качестве основной характеристики инфляции выбран индекс потребительских цен (ИПЦ) по отношению к прошлому месяцу. Специфика данного ряда в течение выбранного интервала состоит в переменной сезонности, видимая смена которой происходит в середине 2011 года, сильной волатильности месячных данных и присутствию значительных разовых пиков.

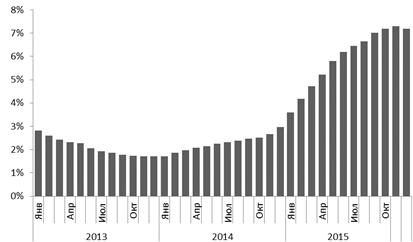

Рисунок 1. ИПЦ, темп прироста к прошлому месяцу

Источник: Росстат

Для моделирования этих особенностей ряда специальным образом были выбраны следующие объясняющие переменные. Монетарная политика Банка России описывается через динамику агрегата М2 – денежная масса в узком определении. Как показало исследование, другие переменные монетарной политики (в том числе ключевая ставка ЦБ) довольно сильно синхронизированы с выбранным показателем.

Политика в области тарифного регулирования описывается через индекс тарифов, который агрегирует изменение тарифов на газ, электричество, воду, отопление, транспорт. Характерной особенностью тарифной политики на протяжении последних лет стала смена в 2012 году месяца, в который происходит повышение тарифов (с января на июль).

Рисунок 2. Денежная масса М2, индекс тарифов, темп прироста к прошлому месяцу

Источник: Росстат, Банк России, расчеты авторов

В качестве показателей валютного рынка выбран средний за период курс доллара к рублю, а также внутримесячная волатильность доллара. Волатильность курса доллара рассчитывалась как отношение стандартного отклонения в течение месяца к среднему значению за этот же месяц. Специфика: колебания волатильности в течение периода наблюдений существенно резче колебаний среднего курса.

Рисунок 3. Волатильность и среднее значение курса доллара

Источник: Банк России, расчеты авторов

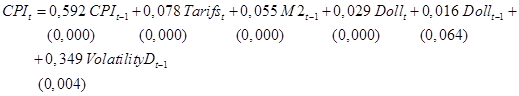

По результатам оценки моделей и их проверки на стандартные свойства значимости, отсутствия автокорреляции (тестом Дарбина-Уотсона), нормальности (тестом Харке-Бера) и стационарности (процедурой Энгла-Гренжера) остатков была выбрана следующая зависимость:

,

,

где

![]() – индекс потребительских цен по отношении к соответствующему

периоду прошлого года;

– индекс потребительских цен по отношении к соответствующему

периоду прошлого года; ![]() – индекс тарифов;

– индекс тарифов; ![]() – темп прироста денежной

массы М2 месяцем ранее;

– темп прироста денежной

массы М2 месяцем ранее; ![]() – темп прироста курса доллара;

– темп прироста курса доллара; ![]() – волатильность по курсу

доллара в прошлом месяце. В скобках под соответствующим коэффициентом указаны p-value, на основе которых

делался вывод о значимости.

– волатильность по курсу

доллара в прошлом месяце. В скобках под соответствующим коэффициентом указаны p-value, на основе которых

делался вывод о значимости.

Рисунок 4. Соотношение статистических данных и модельных оценок ИПЦ

Источник: Росстат, расчеты авторов

3. Основные факторы потребительской инфляции

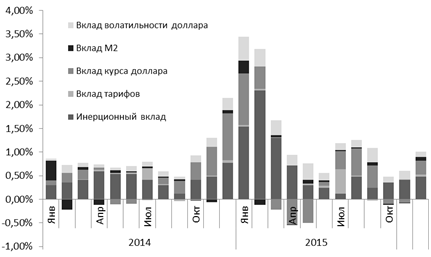

По результатам оценки модели для сопоставления влияния на инфляцию отдельных факторов оказывается возможным разложить ИПЦ на соответствующие компоненты, оценив вклад каждого фактора в течение каждого месяца.

Рисунок 5. Декомпозиция ИПЦ по основным факторам

Источник: Росстат, расчеты авторов

При этом каждое изменение денежной массы, тарифов и показателей курса оказывает влияние не только в текущий период, но и за счет инерционной составляющей в последующие периоды, поэтому предложен способ перехода от оценки текущего вклада к оценке накопленного вклада. Например, накопленный вклад тарифов можно оценить как

![]() .

.

По каждому из четырех факторов, определяющих ИПЦ, суммарный эффект рассчитывался как сумма текущего и накопленных эффектов.

Рисунок 6. Декомпозиция ИПЦ по основным факторам с исключением инерционной составляющей

Источник: расчеты авторов

На основе полученных оценок, можно сделать вывод, что средний вклад волатильности курса доллара в годовой показатель инфляции в 2013–2014 годах составлял порядка 2,2 %. В результате колебаний курса с начала 2015 года давление волатильности на инфляцию достигло 7,2 %. Таким образом, высокая волатильность курса, имеющая место с начала 2015 года в сложившихся условиях, усиливает инфляционное давление, поддерживая индекс потребительских цен (ИПЦ) при нулевых темпах роста М2, стабильном курсе доллара и заморозке тарифов на уровне порядка 7 % в годовом выражении.

Рисунок 7. Вклад волатильности курса (годовой эффект)

Источник: расчеты авторов

4. Модель формирования волатильности на валютном рынке

Для

того, чтобы понять схему формирования волатильности на валютном рынке,

необходимо учитывать два ключевых внешних фактора: волатильность на рынке нефти

(обозначаемая далее в модели как ![]() ) и отток капитала в

смысле отрицательного сальдо финансового счета платежного баланса. (в модели –

) и отток капитала в

смысле отрицательного сальдо финансового счета платежного баланса. (в модели – ![]() ).

).

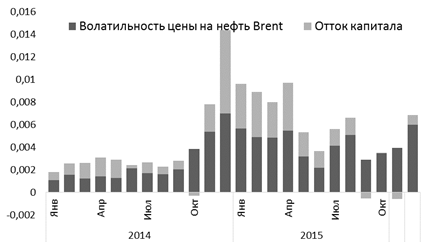

Рисунок 8. Волатильность цены на нефть и отток капитала

Источник: Банк России, расчеты авторов

Но

при моделировании влияния этих факторов следует также помнить о курсовой

политике Банка России, которая в течение рассматриваемого интервала

претерпевала существенные изменения. До октября 2014 года действовала

политика валютного коридора, в рамках которой Банк России задавал приемлемый

интервал колебания курса бивалютной корзины. Чтобы определить степень

воздействия данного фактора мы используем показатель «относительная ширина

валютного коридора» – ![]() , рассчитываемая как отношение средней ширины валютного

коридора за месяц к курсу на начало месяца. Естественно, что после ноября 2014

года данный показатель становится бессмысленным из-за перехода к политике

свободно плавающего курса. Поэтому в дополнение к этой переменной мы вводим

переменную

, рассчитываемая как отношение средней ширины валютного

коридора за месяц к курсу на начало месяца. Естественно, что после ноября 2014

года данный показатель становится бессмысленным из-за перехода к политике

свободно плавающего курса. Поэтому в дополнение к этой переменной мы вводим

переменную ![]() , равную 0 до ноября 2014 года и 1 – после ноября 2014, а

переменную

, равную 0 до ноября 2014 года и 1 – после ноября 2014, а

переменную ![]() после ноября 2014 года считаем равной нулю. Такая комбинация

переменных позволяет не только корректно описать в модели смену политики Банка

России, но и оценить изменение ее воздействия на волатильность курса. Отдельно

заметим, что при анализе дальнейших соотношений следует учитывать, что

максимальное значение показателя

после ноября 2014 года считаем равной нулю. Такая комбинация

переменных позволяет не только корректно описать в модели смену политики Банка

России, но и оценить изменение ее воздействия на волатильность курса. Отдельно

заметим, что при анализе дальнейших соотношений следует учитывать, что

максимальное значение показателя ![]() не превышает 0,25 при

среднем около 0,1.

не превышает 0,25 при

среднем около 0,1.

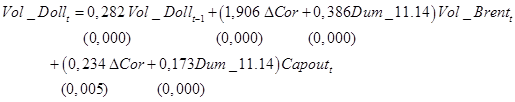

По результатам эконометрической оценки было получено следующее уравнение.

Качество, с которым представленное соотношение позволяет воспроизводить волатильность курса доллара, представлено на следующем рисунке.

Рисунок 9. Соотношение статистических данных и модельных оценок волатильности курса доллара

Источник: Банк России, расчеты авторов

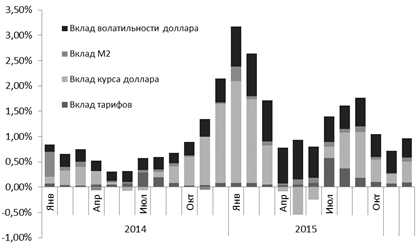

Разложение на основе оценки коэффициентов модели волатильности курса доллара по основным факторам показывает, что в течение 2014–2015 года основной вклад вносила именно нестабильность на рынке нефти. Вклад оттока капитала в среднем меньше, но в конце 2014 – начале 2015 годов он сопоставил с вкладом волатильности цены на нефть.

Рисунок 10. Декомпозиция волатильности курса доллара по основным факторам

Источник: расчеты авторов

5. Заключение

В данной статье предложена модель формирования потребительской инфляции, позволяющая разложить месячные значения данного показателя по основным факторам с указанием вклада каждого из них. Наравне с вполне стандартными и общепризнанными факторами, такими как меры монетарной политики, тарифное регулирование и валютный курс, был использован еще один – волатильность валютного курса в течение отчетного периода. По своей природе этот показатель отличается от других, использованных в модели. В отличие от денежной массы М2 или среднего за период курса доллара он описывает не усредненные или итоговые по результатам месяца показатели, а дает представление о степени колебаний внутри рассматриваемого интервала, то есть отражает явления второго порядка в том же смысле, в котором дисперсия случайной величины связана со второй производной производящей функции.

В статье исследованы и причины существенного роста волатильности и, как следствие, ее воздействие на потребительскую инфляцию. Согласно представленной модели, основными генераторами волатильности являются волатильность цен на нефть и отток капитала. Политика Банка России в рамках данной модели позволяет воздействовать на степень влияния данных факторов на волатильность курса доллара за счет выбора ширины валютного коридора или вообще перехода к плавающему курсу. Основной прикладной вывод данной работы заключается в том, что в ситуации сохранения высокой волатильности на рынке нефти и текущей политики Банка России даже в условиях полной заморозки тарифов, нулевых темпов роста денежной массы и стабилизации валютных курсов, снизить инфляцию в 2016 году ниже 7 % не представляется возможным.

На основании полученного результата, который, конечно, должен быть подтвержден последующими наблюдениями, все же можно сделать 2 вывода о проблемах сегодняшнего подхода к инфляционному таргетированию:

1. Снижение волатильности курса рубля должно стать одной из операционных целей Банка России, тем более что это соответствует норме закона о ЦБ. Альтернатива – при сохранении волатильных цен на нефть, формирование «пола» по инфляции на уровне, превышающем целевой, что снизит доверие к политике инфляционного таргетирования.

2. Регулирование тарифов не будет являться проблемой для управления инфляцией до той поры, пока и если будет применяться правило «целевая инфляция минус». Но это может породить проблемы в соответствующих отраслях и впоследствии разовое существенное догоняющее повышение тарифов, что снизит доверие к политике инфляционного таргетирования.

Источники:

2. Bhundia A. An empirical investigation of exchange rate pass-through in South Africa: IMF Working Paper № 165. – 2002.

3. Campa J. M., Golberg L. Exchange rate pass-trough into import prices: A macro or micro phenomenon?: NBER Working Paper № 8934. – 2002.

4. Gagnon J. E., Ihrig J. Monetary policy and exchange rate pass-through: Board of Governors of the Federal Reserve System: International Finance Discussion Papers № 704. – 2001.

5. Faruqee H. Exchange rate pass-through in the euro area: The role of asymmetric pricing behavior: IMF Working Paper № 14. – 2004.

6. Pollard P. S., Coughlin C. C. Size matters: Asymmetric exchange rate pass-through at the industry level: Working Paper № 029B. – Federal Reserve Bank of St. Louis, 2003.

7. Шмыкова С.В., Сосунов К.А. Влияние валютного курса на потребительские цены в России // Экономический журнал ВШЭ. – 2005. – № 1. – С. 3–16.

8. Поляков И.В., Михайленко К.В. Анализ факторов и моделирование инфляции на потребительском рынке в 2000–2001 гг. // Проблемы прогнозирования. – 2002. – № 3.

9. Шварева Н.В. Инфляционные факторы в 1998–2002 гг. // Проблемы прогнозирования. – 2003. – № 2.

10. Осипова О.А. Базовая инфляция и влияние денежных факторов на инфляционные процессы // Проблемы прогнозирования. – 2003. – № 3.

11. Коссов В.В. Относительные цены как инструмент среднесрочного прогнозирования оптовых цен (на примере цен на электроэнергию) // Проблемы прогнозирования. – 2005. – № 6.

12. Баранов А.О., Сомова И.А. Анализ основных факторов инфляционной динамики в России в постсоветский период // Проблемы прогнозирования. – 2014. – № 1.

Страница обновлена: 16.02.2026 в 02:21:17

Download PDF | Downloads: 83

Assessment of the Impact of the Main Factors on the Consumer Price Dynamics

Korishchenko K.N., Pilnik N.P.Journal paper

*

Volume 3, Number 1 (January-March, 2016)

Abstract:

The purpose of the article is to identify the main growth determinants of consumer prices in the Russian economy. The authors defined the degree of impact of the Bank of Russia’s monetary policy, tariff regulation and the ruble exchange rate on inflation. The econometric model of inflation formation depending on the dynamics of the key factors is used as a research tool.

The authors also used official monthly data of the Bank of Russia and Rosstat for the period from January 2005 to August 2015. A special focus is made on the modelling of volatility development in the Russian currency market, the main factors of which are oil price volatility, capital outflow and the Bank of Russia’s currency policy.

Keywords: russian economy, capital outflow, consumer price index, foreign exchange rate volatility

JEL-classification: E58, E31, F31

Highlights: