Московская жилая недвижимость как объект частных инвестиций в 2020 году

Баландина К.А.1, Павлова А.В.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 47 | Цитирований: 4

Статья в журнале

Жилищные стратегии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 4 (Октябрь-декабрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=45976060

Цитирований: 4 по состоянию на 31.03.2023

Аннотация:

Актуальность данной статьи обусловлена стремлением домохозяйств вложить свои средства в жилую недвижимость с целью сохранения и увеличения накоплений на фоне падения курса рубля, экономических последствий пандемии COVID-19, инфляции и снижения реальных доходов населения. Объектом исследования является недвижимость как объект инвестиций домохозяйств с учётом текущих экономических особенностей вследствие серьёзной эпидемиологической ситуации. Целью работы является определение наиболее подходящего инвестиционного объекта для домохозяйства с учётом появления новых сегментов на рынке недвижимости. Статья представляет собой обзор отечественного рынка жилой недвижимости с момента появления понятия «рынок недвижимости» в России: его особенности, сильные и слабые стороны, а также поведение участников рынка в кризисный (турбулентный) период. В статье даются определения понятий «недвижимость» и «инвестиции», приводятся примеры новых категорий инвестиционных объектов недвижимости. Практическая значимость работы заключается в анализе различных инвестиционных объектов, в которые могут вложиться домохозяйства, а также выявление особенностей инвестирования в каждый из представленных объектов. Исследование было проведено статистическими методами, методами анализа, моделирования, а также методом сравнения. Сделаны выводы о том, что инвестиции в недвижимость являются наиболее простым и понятным инструментом для сохранения и увеличения капитала рядового домохозяйства по сравнению со вкладом в банке, вложением в долговые ценные бумаги или иностранную валюту. Статья будет интересна специалистам девелоперских компаний, исследователям и практикам, занимающимися вопросами недвижимости и инвестиций

Ключевые слова: жилая недвижимость, инвестиции, COVID-19, домохозяйства, частные инвесторы, льготная ипотека, мыльный пузырь

JEL-классификация: R21, R31, R13

Введение

Пандемия COVID-19 и различные социально-экономические последствия, связанные с ней, стали «ящиком Пандоры» для всего мира, в том числе и для России, в 2020 году. Меры, принимаемые правительствами разных стран, направленные на предотвращение распространения вируса, а именно принужденная самоизоляция, ограничение работы развлекательных заведений, ограничение авиасообщения между странами, закрытие границ, жесткий контроль за соблюдением масочного режима в общественных местах и многое другое, возможно, действительно сдерживают распространение пандемии, однако они осуществляются в ущерб экономике как на микро-, так и на макроуровне [8, 11] (Erokhina, Dzhergeniya, 2020; Kulkova, 2020).

Вследствие пандемии и ограничивающих мер пострадали организации и индивидуальные предприниматели, занятые в сферах пассажирских и грузовых перевозок, розничной торговли, культуры и досуга, гостиничного бизнеса, спорта, туризма, общепита, бытовых услуг, образования и ухода за детьми, СМИ и даже некоторые области медицины [1] [7] (Drobot, 2020). Исключением является рынок ипотечного кредитования, который за 9 месяцев 2020 года превысил показатели 12 месяцев 2019 года.

Расстабилизация экономики (падение цен на нефть, ослабление национальной валюты, снижение ключевой ставки) спровоцировало домохозяйства к поиску альтернативных инструментов для сохранения своих накоплений [27] (Chapargina, Emelyanova, 2020). После весеннего застоя, связанного с ограничением на передвижение, объемы спроса на жилую недвижимость со стороны домохозяйств резко возросли, поскольку она является надежным финансовым инструментом для сохранения сбережений при социально-экономической нестабильности [15] (Metizova, 2020).

Недвижимость как инвестиционный объект знакома человечеству с давних пор. Например, инсула [2] в III–II вв. до н. э. в Древнем Риме, доходные дома [3] в Европе и в Российской империи в XVIII–ХIX вв.

В Своде законов Российской империи от 1832 года к недвижимому имуществу относились следующие объекты: земли и угодья; дома (земельные участки со строениями для проживания) и дворовые территории (земля под подстройку сооружений); заводы и фабрики, лавки, различные строения (под землёй либо над землёй), а также железные дороги с прилежащими сооружениями.

Современное понятие «недвижимость», согласно Гражданскому кодексу Российской Федерации, включает все, что прочно связано с землей, то есть объекты, перемещение которых невозможно без ущерба их назначению (сооружения, здания, объекты незавершенного строительства).

По функциональному назначению выделяют следующие типы недвижимости:

- жилая (для постоянного проживания);

- коммерческая (активная часть средств производства, создающая доход);

- индустриальная (выполняет роль материального условия производства, но не активной части средств производства);

- специального назначения (исторически и социально значимая недвижимость, предназначенная для выполнения государственных, социальных функций);

- рекреационная (для отдыха населения).

Особенность недвижимости заключается в том, что как экономический актив она обладает соответствующими экономическими характеристиками. Во-первых, недвижимость – это реальный актив, товар, предназначенный для личного либо коммерческого/производственного пользования. Во-вторых, недвижимость – это финансовый актив, капитал, имеющий материально-вещественную природу в отличие от ценных бумаг.

Под инвестициями понимают капитальные вложения, осуществленные с целью получения прибыли. Согласно Федеральному закону «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» [4], понятие «инвестиции» включает в себя денежные средства, ценные бумаги, имущественные права, а также иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской либо иной деятельности в целях достижения прибыли или получения полезного эффекта (социального либо экологического).

Инвестиции в недвижимость отличаются от инвестиций в иные активы методом формирования доходов. Доходы от недвижимости формируются в виде арендных платежей либо через реверсию.

К особенностям инвестиций в недвижимость также можно отнести следующие пункты.

Во-первых, высокий финансовый пороговый уровень. Это сужает круг потенциальных покупателей, однако государством создаются специальные финансовые инструменты (например, ипотека, субсидии), которые позволяют снизить порог инвестиций и привлечь мелких инвесторов.

Во-вторых, ранее инвестиции в недвижимость отличались своей паушальностью, то есть неделимостью объекта, невозможностью приобрести лишь часть недвижимого имущества, а не целиком. Этот фактор снижал ликвидность и как следствие исключал мелких инвесторов. Однако в период развития экономики совместного потребления набирает обороты такой вид инвестиций, как «Со»-инвестиции. Особенность данного типа инвестиций заключается в том, что отдельные секции продаются как отдельные «арендные бизнесы», то есть отдельный лот в офисном или торговом центе сначала сдается в долгосрочную аренду, а потом, на основе оценки доходности от стабильного арендного потока, предлагаются как предмет инвестиций для частных инвесторов.

В-третьих, невысокая корреляция доходов от недвижимости в сравнении с доходами от других активов.

В-четвертых, сохранность инвестированных в недвижимость средств в долгосрочном периоде благодаря своему росту стоимости с течением времени.

В-пятых, относительная стабильность приносимых доходов от аренды.

В-шестых, сложность денежных потоков, а именно различные комбинации денежного притока и оттока в течение всего цикла инвестиций в недвижимость (первоначальный отрицательный поток, постепенный переход к положительным потокам и крупный положительный поток от продажи).

В-седьмых, неоднородность недвижимости как актива. Это означает, что каждому объекту недвижимости соответствует уникальный денежный поток в зависимости от различных факторов: удаленность от центра, уровень развития городского конгломерата, техническое состояние и прочее.

Понятие «частный инвестор» подразумевает домохозяйство, которое не является профессиональным участником фондового рынка, однако инвестирует свой капитал в различные объекты с целью получения прибыли [19] (Pavelyeva, 2018). Именно население является основным инвестором на рынке жилой недвижимости [21] (Saenko, 2018).

Инвестиции в жилую недвижимость в зависимости от различных социально-экономических факторов могут приносить частным инвесторам наибольший процент капитализации, чем банковский депозит. В данном случае доходом являются арендная плата и прирост стоимости объекта недвижимости.

Рассмотрев и проанализировав работы различных авторов об инвестициях в недвижимость со стороны домохозяйств, следует отметить, что данная тематика требует постоянной актуализации. Ежегодно в России и в мире происходят различные социальные, экономические и политические события, совокупность которых может иметь большое влияние на настроения различных групп потребителей.

Для естественного роста инвестиционных расходов домохозяйств, по мнению О.А. Николайчук и Р.М. Нуреева, необходимо повысить качество жизни и доходы населения. Для этого требуется поддерживать стабильную экономическую ситуацию и предсказуемость экономических процессов [16] (Nikolaychuk, Nureyev, 2020).

Темпы и качество развития инвестиционной деятельности среди населения России, как отметила Э.Ю. Павельева в своей статье, продолжает сдерживать невысокий уровень финансовой грамотности. Именно поэтому среди домохозяйств остаются популярными именно классические виды сбережений: иностранная валюта, банковский депозит и объекты недвижимости [19] (Pavelyeva, 2018).

В своей статье Н.Ю. Ковалевская рассматривает различные методические подходы к оценке эффективности инвестиций в жилую недвижимость в зависимости от инвестиционных или потребительских интересов домохозяйств. Также она отмечает, что полученные результаты ее исследования могут существенно отличаться при изменении ситуации на рынке жилья [10] (Kovalevskaya, 2020).

Вследствие упрощения доступа к информации о рынке недвижимости С. Г. Стерник, Я.С. Мирончук, Е.М. Филатова доработали формулы расчета и провели расчет среднерыночной доходности инвестиций в девелопмент жилой недвижимости в Московской области по данным за 2014–2017 гг. [24] (Sternik, Mironchuk, Filatova, 2018). Следует отметить, что за 2 года рынок претерпел значимые изменения: переход на эскроу-счета; ввод налога на самозанятых; освобождение от имущественного налога людей предпенсионного возраста; льготная ставка по ипотеке и иные изменения в законодательстве Российской Федерации [5] (Goncharenko, Advokatova, 2020).

А.Н. Чапаргина и Е.Е. Емельянова предполагают, что в ближайшем будущем с учетом экономической обстановки основными трендами на рынке жилой недвижимости будут: снижение платежеспособного спроса ввиду роста безработицы, снижение доходов, а также замедление темпов роста строительства вследствие роста издержек [27] (Chapargina, Emelyanova, 2020).

С учетом социально-экономической и политической обстановки в России за 2020 год в этой статье рассмотрены альтернативные объекты инвестиций для домохозяйств с целью определения наиболее стабильного и прибыльного объекта.

Методика исследования

В рамках данной статьи был проведен анализ с целью определения наиболее выгодного инвестиционного объекта для домохозяйств.

В качестве базы данных на декабрь 2020 года для текущего исследования были использованы следующие источники:

1) онлайн-база объявлений о продаже квартир и других объектов недвижимости – «ЦИАН»;

2) онлайн-гид по московской и подмосковной недвижимости – проект REALTY.RU;

3) официальные сайты застройщиков: апарт-отель YE’S, AFI Development, группа компаний «А101»;

4) официальные сайты банков: СберБанк, ВТБ-банк, банк ДОМ.РФ, Тинькофф банк;

5) ипотечный онлайн-калькулятор.

В данном анализе были рассмотрены шесть инвестиционных объектов для домохозяйств: четыре из них – это объекты недвижимости (табл. 2), остальные два – это банковские вклады в рублях и в иностранной валюте (табл. 3).

Сумма капитала, которую домохозяйство планирует инвестировать, была рассчитана как средний размер двух банковских вкладов физических лиц по г. Москве, каждый из которых в среднем составляет 800–820 тыс. руб.

По объектам недвижимости были определены следующие критерии:

1. Местоположение – в пределах московской кольцевой автомобильной дороги (МКАД) и в пешей доступности от станции метрополитена, поскольку именно такие объекты наиболее ликвидны на рынке.

2. Цена квадратного метра объекта недвижимости – средняя цена или чуть ниже среднего в своем сегменте.

3. Стоимость объекта – средняя стоимость по рынку.

4. Первоначальный взнос по ипотеке – 1 600 000 руб.

5. Банк, который предоставляет ипотеку.

6. Процентная ставка, по которой банк предоставляет ипотеку на определенный объект недвижимости.

7. Срок ипотеки – 20 лет на каждый объект недвижимости.

8. Сумма ежемесячного платежа, согласно ипотечному калькулятору.

9. Остаток долга по ипотеке через 2 года, согласно ипотечному калькулятору.

10. Сумма погашенного долга по ипотеке через 2 года, согласно ипотечному калькулятору.

11. Стоимость объекта через 2 года, согласно прогнозам экспертов.

12. Срок сдачи объекта – указывается в случае, если объект на момент его приобретения находится на этапе строительства.

13. Доход от сдачи объекта в аренду – указывается в случае, если объект не находится на этапе строительства и готов к сдаче в аренду.

14. Налог на доход от сдачи объекта недвижимости в аренду – согласно федеральному закону № 422-ФЗ от 27.11.2018 [5], налог на самозанятых физических лиц облагается по ставке 4%. Это ниже, чем налог на доходы индивидуальных предпринимателей (6%) и налог на доходы физических лиц (13%).

15. Прибыль от продажи объекта и погашения ипотеки через 2 года – это денежная сумма от продажи объекта недвижимости через два года за вычетом суммы оставшегося долга по ипотеке, погашенного долга и первоначального взноса.

16. Инвестиционный доход от объекта – это прибыль от продажи объекта и погашения ипотеки через 2 года, а также прибыль от сдачи объекта в аренду в течение этого периода.

По банковским вкладам были определены такие критерии, как валюта, процентная ставка, сумма вклада, срок, сумма начисленных процентов, сумма необлагаемого дохода с учетом ключевой ставки 4,25% [6], сумма подоходного налога, инвестиционная доход от объекта за 2 года, а также доходность объекта за 2 года.

Данное исследование было осуществлено посредством применения статистических методов, методов анализа, моделирования и сравнения.

Особенности формирования рынка жилой недвижимости в России

Само понятие «рынок недвижимости», как и понятие «предпринимательство», в России начало формироваться около тридцати лет назад, когда операция купли-продажи жилой недвижимости еще не была столь обыденным событием.

В Советском Союзе весь жилой фонд страны был собственностью государства. В большинстве случаев квартиры не покупали, а получали. Обзавестись жилой недвижимостью можно было следующими способами: получить государственное жилье; обменять жилье; получить в наследство от родителей по месту прописки; построить дом; приобрести кооперативную квартиру от предприятия. Последнее, помимо определенного места работы, требовало вступления в жилищный кооператив, первоначальный взнос вступительного пая, а также ожидание в очереди на получение жилья, которое могло длиться от нескольких месяцев до нескольких лет, с дальнейшими взносами.

Толчком в сторону современного рынка недвижимости на фоне распада СССР было вступление в силу в 1991 году закона «О приватизации жилищного фонда в Российской Федерации». Этот шаг дал людям возможность получить квартиру, в которой они жили, в частную собственность. Около 87% населения стало собственниками жилья.

Существует мнение, что рынок недвижимости в современном понимании начал функционировать только к 1996 году. В 1991–1993 годах он был стихийным, спрос и предложение были не систематизированы, а у людей было смутное представление о том, сколько должна стоить жилая недвижимость. В тот период квартиру могли обменять на видеомагнитофон или автомобиль ВАЗ-2109.

Параллельно с начальным этапом формирования рынка недвижимости в стране происходил сильнейший за последние 80 лет экономический спад: снижение ВВП на 30%, производства – на 40%. На фоне такой экономической ситуации стоимость жилого квадратного метра начала расти.

В 1998 году вследствие обвала рынка государственных облигаций с доходностью, доходящей до 150%, огромного государственного долга России, кризиса на азиатских рынках, а также падения цен на нефть произошел дефолт и как следствие девальвация рубля. Это не могло не отразиться на молодом рынке недвижимости России. В большей степени пострадал рынок вторичного жилья, поскольку девелоперский рынок на тот момент только зарождался: застройщикам было тяжело получить проектное финансирование, а ипотека еще не была популярна, так как закон об ипотеке только ввели в действие [7].

В тот период на вторичном рынке владельцы квартир отказывались снижать цены, а покупатели не были готовы приобретать жилье по старому курсу. В результате рынок жилья был «заморожен» на несколько лет. Несмотря на это, некоторые специалисты оценивают кризис 1998 года как фактор, который временно скорректировал рынок жилья, а также повлиял на его санацию – дал толчок импортозамещению в строительной области и развитию рынка.

Таким образом, в конце 1998 года, на фоне повышения покупательской способности доллара на 45%, цены на недвижимость в долларовом эквиваленте начали падать от 6% в Москве до 67% в регионах, а в рублевом, наоборот, начали расти (с учетом инфляции рубля и доллара) на 70% в Москве, на 10–70% – в иных субъектах России [25] (Sternik, 1998). В выигрышном положении находилась та часть населения, кто имел накопления в валюте либо получал заработную плату в валюте. Население, имевшее накопления только в рублях, утратило реальные финансовые возможности.

К 2006 году спрос на первичное жилье активизировался, сфера строительства бурно развивалась. Недвижимость, особенно в столице, являлась наиболее эффективным инструментом сохранения и приумножения средств домохозяйств. Жилая недвижимость росла в цене, спросе и в площадях, поскольку покупатели начали предпочитать многокомнатное жилье. Отношение покупателей к недвижимости, особенно московской, изменилось настолько, что уже в 2006 году половина сделок купли-продажи осуществлялись с инвестиционными целями. Домохозяйства-спекулянты ожидали, что приобретенная ими недвижимость сильно вырастет в цене, однако пузырь лопнул, и участники рынка столкнулись с реальностью.

В 2008 году вследствие ипотечного кризиса в США, кризиса ликвидности развивающихся стран, а также падения цен на нефть стоимость жилого квадратного метра сократилась на 30–35% в долларах или на 10–15% в рублях. В отличие от 1998 года в 2008 году уже был развит сегмент строящейся недвижимости и наибольший удар принял именно он. Кризис 2008-–2009 гг. коснулся всех источников финансирования новых проектов. Строительные компании с высокой долговой нагрузкой уходили с рынка либо были переданы банкам в обмен на реструктуризацию долгов.

Кризис спроса на рынке жилья в этот период был вызван паническими настроениями покупателей: домохозяйства ожидали падение цен на жилье и рынок встал. Однако по сравнению с 1998 г. он восстановился уже к 2011 году. В этот период российский рынок недвижимости переходил от расчетов в валюте к рублям (преимущественно классы «эконом» и «комфорт»), что смягчило шок.

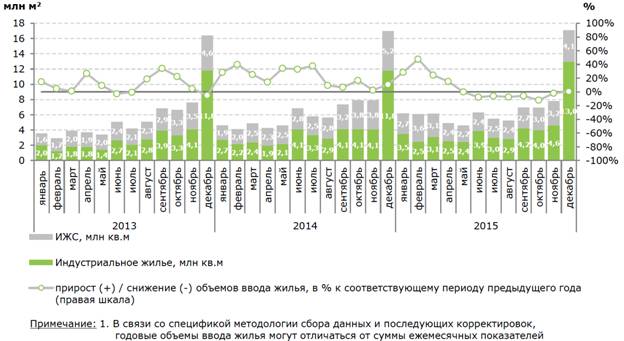

Декабрь 2014 года в России стал очередной точкой отсчета нового витка развития рынка недвижимости, когда вследствие падения цен на нефть, установления первого «пакета» санкций против России произошло резкое снижение курса национальной валюты и рост ключевой ставки с 9,5% до 17%, что не могло не привести к росту цен за квадратный метр. Под воздействием данных факторов за 2 месяца – декабрь 2014 г. и январь 2015 г. – наблюдался всплеск деловой активности на рынке жилой недвижимости (рис. 1). Сработал отложенный спрос и желание сохранить свои рублевые сбережения. Та часть населения, которая планировала приобрести жилье в 2015–2016 гг., сделала это в этот период.

Рисунок 1. Динамика объемов ввода жилья в 2013–2015 гг.

Источник: ДОМ.РФ, Росстат.

Из-за этого ажиотажа уже в первой половине 2015 года наблюдалось резкое снижение цен за квадратный метр. Особую роль здесь сыграло льготное ипотечное кредитования, которое поддерживало жилищное строительство в период кризиса [8]. В это время изменилось отношение к вторичному рынку с точки зрения инвестиций и сохранения накоплений.

Расчет сравнительной эффективности вложения в недвижимость

Таким образом, домохозяйство имеет сбережения на сумму 1600 тыс. руб. и в турбулентный для экономики период оно ищет наиболее привлекательный объект для вложения своих средств. Домохозяйство планирует взять ипотеку для приобретения недвижимости и использовать свои сбережения в качестве первоначального взноса. Чем выше доля первоначального вклада по ипотеке, тем выгоднее условия. Домохозяйство планирует продать инвестиционный объект через 2 года, погасить ипотеку и получить инвестиционную прибыль.

Объекты инвестиций: однокомнатная квартира на первичном рынке жилья; однокомнатная квартира на вторичном рынке жилья; однокомнатные сервисные апартаменты на этапе строительства; коливинг на начальном этапе строительства (табл. 1). Для сравнения также представлены банковские вклады в рублях и в долларах США (табл. 2).

Таблица 1

Анализ доходности вложения домохозяйств в различные объекты недвижимости

|

Инвестиционный объект

|

Вторичная 1-комн. квартира (25 кв. м)

|

Первичная 1-комн. квартира (24 кв. м)

|

Сервисные апартаменты (18,7 кв. м)

|

Коливинг

(22 кв. м)

|

|

Местоположение

|

- за МКАД,

- метро в пешей доступности |

- за МКАД,

- метро в пешей доступности |

- в пределах МКАД,

- метро в пешей доступности |

- в пределах МКАД,

- метро в пешей доступности |

|

Цена квадратного метра

|

228 000 ₽

|

204 167 ₽

|

403 797 ₽

|

277 273 ₽

|

|

Стоимость объекта

|

5 700 000 ₽

|

4 900 000 ₽

|

7 551 000 ₽

|

6 100 000 ₽

|

|

Первоначальный взнос по ипотеке

|

1 600 000 ₽

|

1 600 000 ₽

|

1 600 000 ₽

|

1 600 000 ₽

|

|

Банк

|

Росбанк

|

ВТБ

|

ВТБ

|

ДОМ РФ

|

|

Процентная ставка

|

6,89%

|

6,10%

|

7,90%

|

8,70%

|

|

Срок ипотеки

|

20 лет

|

20 лет

|

20 лет

|

20 лет

|

|

Ежемесячный платеж

|

31 517 ₽

|

23 833 ₽

|

49 407 ₽

|

39 624 ₽

|

|

Остаток долга по ипотеке через 2 года

|

3 886 230 ₽

|

3 112 355 ₽

|

5 674 004 ₽

|

4 308 934 ₽

|

|

Сумма погашенного долга по ипотеке через 2 года

|

756 411 ₽

|

571 992 ₽

|

1 185 764 ₽

|

950 965 ₽

|

|

Стоимость объекта через 2 года

|

6 708 900 ₽

|

6 198 500 ₽

|

9 136 710 ₽

|

7 786 650 ₽

|

|

Срок сдачи объекта

|

-

|

Через 2 года

|

Через полгода

|

Через 2,5 года

|

|

Доход от сдачи объекта в аренду

|

≈ 460 000 ₽

|

-

|

≈ 528 570 ₽

|

-

|

|

Подоходный налог на самозанятых физических лиц (4%)

|

18 400 ₽

|

-

|

21 143 ₽

|

-

|

|

Прибыль от продажи объекта и погашения

ипотеки через 2 года

|

466 260 ₽

|

914 153 ₽

|

676 942 ₽

|

926 751 ₽

|

|

Инвестиционный доход от объекта

|

907 860 ₽

|

914 153 ₽

|

1 184 369 ₽

|

926 751 ₽

|

|

Доходность объекта

|

+ 38,5%

|

+ 42,0%

|

+ 42,5%

|

+ 36,3%

|

С учетом льготной ипотечной ставки вложение в однокомнатную новостройку за МКАД принесет домохозяйству около 42% от вложенных за 2 года средств: первоначальный взнос и ежемесячное погашение ипотеки в течение 24 месяцев. Ежемесячный платеж по ипотеке за данный объект недвижимости является наименьшим из рассматриваемого пула. Это существенное преимущество для домохозяйства.

Вложение в сервисные апартаменты в пределах МКАД с учетом обещанного роста цены и ситуации на рынке недвижимости в 2021–2022 гг. принесет домохозяйству около 42,5% от вложенных средств. В позитивном прогнозе, если пандемия COVID-19 отступит и связанные с ней ограничения на передвижение снимут, то прибыль от сдачи сервисных апартаментов в аренду управляющей компанией будет выше. Минусом данного объекта является высокий ежемесячный платеж по ипотеке, который превышает платеж за новостройку почти в 2 раза.

Доля инвестиционной прибыли от вложения в однокомнатную вторичку с учётом ее сдачи в долгосрочную аренду составит около 38,5%. Несмотря на то, что ежемесячный платеж по ипотеке превышает платеж за новостройку, при сдаче квартиры в аренду бо́льшую часть расходов по ипотеке и коммунальным платежам будет покрывать арендная плата.

Доля инвестиционной прибыли от коливинга составит только 36,3%, так как ипотечная процентная ставка за данный сегмент выше ставок за остальные рассматриваемые объекты. Ежемесячный платеж по ипотеке будет ниже, чем за сервисные апартаменты, однако тоже существенным.

Таблица 2

Банковский депозит как инвестиционный инструмент

|

Инвестиционный инструмент

|

Банковский депозит в рублях

|

Банковский депозит в валюте

|

|

Процентная ставка

|

4,5%

|

0,7%

|

|

Сумма вклада

|

1 600 000 ₽

|

≈ $ 21 621

|

|

Срок

|

2 года

|

2 года

|

|

Сумма начисленных процентов

|

142 011 ₽

|

≈

$ 298

(≈ 24 250 ₽)

|

|

Сумма необлагаемого дохода

|

40 000 ₽

|

≈ $ 540

|

|

Сумма подоходного налога

|

13 261 ₽

|

Не облагается, так как сумма начисленных процентов не превышает

суммы необлагаемого доходы

|

|

Инвестиционный доход от объекта за 2 года

|

128 750 ₽

|

≈ $ 298

(≈ 24 250 ₽)

|

|

Доходность объекта за 2 года

|

8,1%

|

1,5%

|

По сравнению с вложением в объекты недвижимости вложение средств на банковский депозит не только не принесет домохозяйству доход, но и не сохранит имеющиеся капитал, поскольку процентная ставка по депозиту не покрывает реальную инфляцию (табл. 2).

Что касается банковского вклада в долларах США, то такой инструмент может быть рассмотрен только для сбережения капитала домохозяйства на фоне ослабления рубля.

Таким образом, наиболее подходящим объектом инвестиций для домохозяйств, согласно проведенному исследованию, является объект жилой недвижимости на этапе строительства. Несмотря на аналогичную доходность с сервисными апартаментами, текущие расходы по ипотеке по данному объекту в краткосрочном периоде (2 года) будут существенно ниже. Данный результат исследования также обосновывает колоссальный рост рынка ипотечного кредитования в 2020 году

Альтернативные инвестиционные объекты для домохозяйств

Как уже было сказано, инвестиции в недвижимость – это один из самых простых и надежных инструментов вложения для обычных домохозяйств. Однако в 2020 году цены на жилую недвижимость в Москве росли достаточно высокими темпами, что для многих частных инвесторов, желающих вложиться в какой-либо объект для сохранения и приумножения своего капитала, является проблемой.

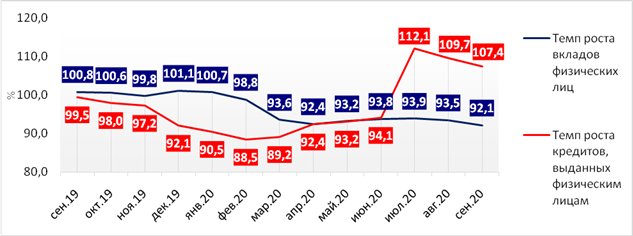

В свою очередь, процент по вкладам физических лиц в последние годы продолжает снижаться. Ставки по депозитам снизились до уровня инфляции [18]. В 2020 году ключевая ставка достигла исторического минимума с 2013 года и составила 4,25%. Исторического максимума она достигала в январе 2015 года – 17%.

С марта 2020 года домохозяйства сняли с вкладов рекордную за 6 лет сумму для использования ее в качестве первоначального взноса по ипотеке либо для вложения в иностранную валюту (рис. 2). В октябре 2020 г. по сравнению с октябрем 2019 г. выдача ипотеки в количественном выражении увеличилась на 81%, а в денежном выражении – на более двух раз. Таким образом, выдача кредитов за десять месяцев 2020 года превысила показатели за двенадцать месяцев 2019 года вследствие реализации отложенного спроса на фоне исторически низких ставок по кредитам, рефинансирования имеющихся кредитов, а также льготной ипотеки (в части приобретения жилья у застройщиков) [20].

Рисунок 2. Динамика темпов роста (убывания) вкладов по депозитам и выдачи кредитов населению за сентябрь 2019 г.–сентябрь 2020 г.

Источник: Центробанк РФ, анализ авторов

Для вложения домохозяйствами своих средств в ценные бумаги либо в иностранную валюту необходимы специальные знания, время для отслеживания и выжидания, а также интуиция. Данный инструмент подойдет далеко не всем. В том числе в 2020 году был подписан закон об изменении в Налоговом кодексе РФ, которое предусматривает введение налогообложения дохода со вкладов и инвестиций в долговые ценные бумаги физических лиц, что не делает вложение денег в банк или приобретение ценных бумаг более привлекательными инструментами [9].

Таким образом, частным домохозяйствам следует обратить внимание на новые инвестиционные объекты в сфере недвижимости преимущественно на начальном этапе строительства для большей доходности.

На начало 2020 года в столице наблюдалось развитие новых нишевых рынков в жилом сегменте, а именно: рынок коливингов и рынок сервисных апартаментов. По мнению девелоперов и специалистов в сфере недвижимости, в будущем новое поколение потребителей будет придерживаться совместного потребления [10]. Концепция совместного потребления активно развита за рубежом. Однако в период пандемии COVID-19 бизнес «sharing economy» тоже пострадал от ограничительных мер [30] (Hossain M., 2020). Согласно этому тренду, люди будут снимать жилую недвижимость с целью оставаться мобильными и из-за отсутствия желания копить средства на приобретение собственной недвижимости в течение долгосрочного периода [17]. Именно с таким настроением в 2020 году девелоперы предлагали покупателям новые инвестиционные продукты, которые будут приносить доходность выше, чем сдача обычной квартиры в долгосрочную аренду [22].

В 2020 году в связи с ростом объема строящихся апартаментов, преимущественно в Москве и Санкт-Петербурге Минстрой озаботился вопросом статуса апартаментов как жилого помещения. В первую очередь, это возможность регистрации и наличие социальной инфраструктуры (детские сады, школы, медицинские учреждения). На данный момент стоимость квадратного метра апартаментов в Москве ниже стоимости жилого квадратного метра на 15–20%. Цены на данный вид недвижимости могут взлететь, если ей присвоят статус жилого помещения.

Сервисные апартаменты – это полностью меблированные, оборудованные бытовыми приборами и бытовой техникой лоты, которые предназначены для размещения на срок от суток с предоставлением гостиничного сервиса (услуги заселения, уборки, смены постельного белья и технической поддержки) управляющей компанией. Чаще всего инвестор приобретает сервисные апартаменты с условием включения в стоимость такого объекта еще и ремонта, обстановки, бытовой техники, а также заключения договора с управляющей компанией. Только на ремонте инвестор может сэкономить в среднем 20%. Обратной стороной апартаментов являются более высокие налоги, так как объект не является жилым, и более высокие коммунальные платежи. Однако данный формат привлекает инвесторов за счет более низкой стоимости квадратного метра по сравнению с квартирой и обещанной девелоперами доходностью 9–13% годовых. По данным компании Knight Frank, по мере строительства и готовности подобного объекта стоимость апартаментов возрастает в среднем на 20–30%.

Следует учесть, что в Москве данный формат реализуется медленнее, чем в Санкт-Петербурге. Это связано с тем, что в столице цена квадратного метра существенно выше, а строить сервисные апартаменты в удаленном местоположении нерентабельно, из-за чего в Москве тяжелее обеспечить петербургскую доходность. Таким образом, при меньших инвестициях и большей капитализации частный инвестор может рассмотреть инвестиционный объект в другом городе.

Еще один объект, который может заинтересовать частного инвестора, это коливинг (Co-living). На отечественном рынке это достаточно новое явление. Во многих европейских странах коливинги уже более 10 лет набирают популярность на фоне снижение доступности жилья.

Коливинг – это смесь 65–70% жилого пространства с 30–35% общественными зонами. В жилом пространстве расположены комфортабельные комнаты со всем необходимым для жизни, а в общественных зонах – общая кухня, рабочая зона или коворкинг, зона отдыха, также могут быть спортивный зал, кинотеатр, кафе, помещение для творчества и иные пространства в зависимости от бюджета. Особенность данного объекта заключается в том, что наибольший акцент направлен на комфортное обустройство общественной зоны, а не индивидуального пространства [34].

Коливинги управляются профессиональными операторами, которые подбирают жильцов по определенным признакам и интересам, проводя с ними собеседования. По мнению экспертов, потенциальный жилец отечественного коливинга – это молодой миллениал (люди, родившиеся в 1990–1999 гг.) или представитель поколение Z (в 2000–2010 гг.).

На данный момент о коливингах в России существуют полярные точки зрения. Кто-то считает, что коливинги будут привлекать молодых людей, начинающих самостоятельную жить в мегаполисах и ищущих знакомства с новыми людьми, разделяющими их интересы. Иные придерживаются мнения, что на территории России данная концепция не актуальна, поскольку она имеет множество общих черт с общежитиями и коммунальными квартирами, за исключением уровня комфорта и более высокой стоимости.

Первые коливинги в России будут сданы в 2023 году. Девелоперы утверждают, что до момента сдачи стоимость коливинга вырастет до 30% и в будущем будет приносить 5–6% доходности в год.

Еще один инвестиционный инструмент, который противоречит фактору паушальности инвестиций в недвижимость, это Co-инвестиции или коллективные инвестиции. В качестве альтернативного инвестиционного объекта домохозяйство может рассмотреть Co-инвестиции в коммерческую недвижимость. Их суть заключается в кооперации капитала частных инвесторов в общем фонде. Управляющий фонда или управляющая компания инвестируют денежные средства в объекты коммерческой недвижимости (офисное помещение, помещения стрит-ритейла, склады, парковки), а полученную прибыль распределяет среди участников фонда. Инвесторы применяют подобный инструмент инвестиций в качестве средства получения спекулятивного дохода на купле-продаже объекта либо в качестве источника стабильного дохода при сдаче объекта в аренду.

С одной стороны, от инвесторов не требуется ничего, кроме их средств. С другой стороны, co-инвестиции больше подвержены человеческому фактору. Например, управляющий фонда может вложить средства в неликвидный объект или один из инвесторов передумает вкладывать свои средства в последний момент, и сделка может сорваться. Также следует отметить, что при продолжении ввода повторных локдаунов и увеличении количества работников, находящихся на удаленном режиме, спрос на аренду офисов и покупку коммерческой недвижимости продолжит сокращаться [4] (Borkova, Izotova, Litvinova, 2020).

Российский рынок жилой недвижимости в период пандемии

В октябре 2020 года, по данным ВЦИОМ, 44% населения России считали, что этот период является подходящим для приобретения недвижимости. Это на 6% больше показателя июля 2020 года и на 20% больше показателя апреля 2020 года. Из этого следует, что показатель ожидания растет.

За 2020 год в России произошел ряд экономических, политических и социальных событий, которые прямо или косвенно повлияли на спрос на рынке недвижимости [2] (Bakhturazova, Mayorov, Seleznev, Edelev, 2020).

Во-первых, в первом квартале этого года правительство и население не были готовы к самоизоляции вследствие пандемии COVID-19. Не были подготовлены пакеты срочных мер, поддерживающих население, оставшееся без работы в этот период, и работодателей, оставшихся внезапно без клиентов [13] (Lutov, 2020).

Во-вторых, падение цен на нефть из-за разрыва сделки ОПЕК+ и снижение спроса на сырье в период карантина. В апреле 2020 года цена за баррель URALS достигла исторического минимума за последние 20 лет и составила 17,27 долл. США [6] (Grishin, Grishina, Chalova, Voronkova, Dolgova, Kolmakov, 2020). В свои «лучшие» времена (2012 г.) цена за баррель составляла 110,52 долл. США.

В-третьих, снижение курса рубля с начала 2020 года в среднем на 30% в результате совокупности различных факторов: опасения инвесторов в связи с пандемией; снижение цен на энергоносители; общее снижение потребительского спроса населения, а также ряд геополитических причин и санкционных рисков.

В-четвертых, отложенный спрос на рынке недвижимости. Во второй половине 2020 года вследствие весеннего режима самоизоляции и замедления активности на рынке спрос на недвижимость взлетел и превысил показатели 2019 года [9] (Zubets, 2020).

В-пятых, в марте 2020 года был подписан законопроект, изменяющий условия получения материнского (семейного) капитала. Был увеличен его размер, расширен перечень лиц, имеющих право на его получение, упрощены условия получения; сокращены сроки оформления, продлен срок программы, а также закреплены новые возможности его использования [11]. Эти изменения простимулировали спрос на первичном рынке жилья в качестве первичного взноса на ипотеку.

В-шестых, рост себестоимости строительства в 2020 году за счет возникновения расходов по обслуживанию проектного финансирования, эскроу-счетов, введенных в июле 2019 года, в новых девелоперских проектах после июля 2019 года [12].

В-седьмых, подписание закона о введении налогообложения доходов со вкладов и инвестиций в долговые ценные бумаги физических лиц. Законопроект предусматривает, что подоходный налог будет удерживаться с 2022 года, а взиматься – с дохода, полученного в 2021 году [13].

И, в-восьмых, в апреле 2020 года была утверждена программа льготной ипотеки под 6,5% годовых. Согласно постановлению, разницу между 6,5% и рыночной ипотечной ставкой будет возмещать государство [14].

В октябре 2020 года по сравнению с октябрем 2019 года выдача ипотеки в количественном выражении увеличилась на 81%, а в денежном выражении – на более двух раз [20]. По итогам первого полугодия 2020 года ипотечный рынок один из немногих продемонстрировал рост. Средняя ставка по кредитам на рынке первичного жилья снизилась до 5,8%, на вторичном рынке – до 8,5%. Рекордно высокая разница между ставками стала причиной смещения спроса в пользу новостроек.

Следует отметить, что программа льготной ипотеки была продлена до июля 2021 года. На фоне этого продления уже в четвертом квартале 2020 года Центральный банк России заявил, что рост цен на жилье практически нивелирует эффект льготной ставки по ипотеке. А рост цен на рынке первичной недвижимости начинает опережать инфляцию и рост доходов населения, что вызывает снижение доступности жилой недвижимости (рис. 3).

Рисунок 3. Динамика цен квадратного метра в Москве за 2009–2020 гг.

Источник: составлено авторами

В результате вышеперечисленных факторов, учитывая опыт прошлых кризисов, отечественные домохозяйства бросились вкладывать свои сбережения в недвижимость для их сохранения и увеличения в период экономического спада.

Мировой рынок жилой недвижимости в период пандемии

Как уже было сказано раннее, пандемия COVID-19 спровоцировала экономический кризис, а также кризис в сфере здравоохранения в экономике многих стран, что, в свою очередь, усугубило неопределенность в отношении ожидаемых последствий пандемии для мировой экономики [14, 26] (Maximova, Morozov, 2020; Torkanovskiy, 2020). Однако во второй половине 2020 года в мире, несмотря на глобальный экономический спад, в среднем наблюдалось ускорение роста цен на жилье даже с учетом инфляции [31] (Layton, 2021). Во многих европейских мегаполисах цены выросли на более 5%, в том числе в Москве. Исключения, где цены за 2020 год уменьшились: Мадрид, Сан-Франциско, Дубай, Гонконг.

Рост цен на жилую недвижимость обоснован тремя факторами: денежно-кредитной политикой, бюджетно-налоговой политикой и изменением предпочтений покупателей [7, 12] (Drobot, 2020; Lysenko, Mechikova, 2020). Правительства развитых стран в период пандемии компенсировали своему населению потерю доходов, смягчили условия финансирования, предоставили налоговые каникулы и снизили процентные ставки, которые продолжили стимуляцию инвестиционного спроса на высоком уровне [1, 23] (Andryushin, 2020; Smirnov, 2020).

Во многих странах действие пандемии на рынок жилья отложено благодаря правительственным мерам и тому, что цены на недвижимость с задержкой реагируют на спады в экономике, так как являются ретроспективным экономическим индикатором [32, 33] (McCue D., 2020; Stegman M., 2020). Ситуация может кардинально измениться, когда закончится государственная поддержка.

На рынках арендных отношений большинства стран положительный рост не наблюдается [28] (Airgood-Obrycki, 2021). Соотношение цены на жилую недвижимость и размера арендной платы продолжает расти. Это связано со снижением спроса на арендное жилье. Пандемия COVID-19 поменяла отношение к жилой недвижимости в городских центрах. Опыт 2020 года с переходом на дистанционную работу и дистанционное обучение показал, что многие сотрудники и студенты могут находиться далеко за пределами городских центров и продолжать вести свою основную деятельность [29] (Bentley, Baker, 2020). Данная ситуация не обесценивает экономическую значимость центров больших городов, однако видоизменяет их приоритеты и влияет на изменение интересов инвесторов.

Что касается Москвы, то после ввода режима самоизоляции в конце марта несколько тысяч людей потеряли работу либо часть своих доходов. Это моментально отразилось на рынке арендных отношений. Арендаторы начали уезжать из столицы в регионы, а арендодатели – снижать арендную плату, делать скидки от 10 % до 50 %. Во второй половине 2020 года спрос на рынке аренды не восстановился до прежнего уровня, так как люди ожидали повторного режима самоизоляции и не спешили вернуться в столицу. За лето 2020 года предложение увеличилось на 20–25%, в том числе из-за того, что на долгосрочный период начали выставлять квартиру арендаторы, которые раннее специализировались на посуточной сдаче. Также на московском рынке арендных отношений произошло изменение интереса арендаторов от однокомнатных квартир ближе к центру к двух-трехкомнатным квартирам на окраине города.

В 2020 году, несмотря на заниженные ставки по ипотечному кредитованию, уровень кредиторской загруженности в развитых странах в среднем остается на невысоком уровне, однако, в частности, в России, как было упомянуто выше ситуация иная.

По данным банка USB, рынки жилой недвижимости в некоторых городах развитых стран подвержены риску мыльного пузыря. Индекс глобального пузыря недвижимости Москвы составляет 0,66 пункта, когда Мюнхен – 2,35 пункта, Торонто – 1,96, Парижа – 1,68, а Дубай – минус 0,44 пункта (табл. 3). Снижение цен на жилье в Дубай, несмотря на высокие темпы роста населения и упрощенное регулирование ипотеки, нивелируется продолжающимся бурным ростом предложения и низкими ценами на нефть и нефтепродукты. Снижение цен в Чикаго связано с большим долгом города, замедленным темпом роста занятости, а также сокращением численности населения.

Таблица 3

Индекс глобального пузыря недвижимости швейцарского банка UBS за 2020 год

|

№ п/п

|

Город

|

Индекс

глобального пузыря

|

Риск

|

|

1

|

Мюнхен,

Германия

|

2,35

|

Высокий

|

|

2

|

Франкфурт,

Германия

|

2,26

|

Высокий

|

|

3

|

Торонто,

Канада

|

1,96

|

Высокий

|

|

4

|

Гонконг,

Китай

|

1,79

|

Высокий

|

|

5

|

Париж,

Франция

|

1,68

|

Высокий

|

|

6

|

Амстердам,

Нидерланды

|

1,52

|

Высокий

|

|

7

|

Цюрих,

Швейцария

|

1,51

|

Высокий

|

|

8

|

Ванкувер,

Канада

|

1,37

|

Средний

|

|

9

|

Лондон,

Великобритания

|

1,26

|

Средний

|

|

10

|

Токио,

Япония

|

1,20

|

Средний

|

|

11

|

Лос-Анджелес,

США

|

1,16

|

Средний

|

|

12

|

Стокгольм,

Швеция

|

1,11

|

Средний

|

|

13

|

Женева,

Швейцария

|

1,08

|

Средний

|

|

14

|

Сан-Франциско,

США

|

0,99

|

Средний

|

|

15

|

Тель-Авив,

Израиль

|

0,91

|

Средний

|

|

16

|

Сидней,

Австралия

|

0,75

|

Средний

|

|

17

|

Москва,

Россия

|

0,66

|

Средний

|

|

18

|

Нью-Йорк,

США

|

0,56

|

Средний

|

|

19

|

Бостон,

США

|

0,49

|

Низкий

|

|

20

|

Сингапур,

Сингапур

|

0,48

|

Низкий

|

|

21

|

Мадрид,

Испания

|

0,43

|

Низкий

|

|

22

|

Варшава,

Польша

|

0,26

|

Низкий

|

|

23

|

Милан,

Италия

|

0,23

|

Низкий

|

|

24

|

Дубай,

ОАЭ

|

-0,40

|

Низкий

|

|

25

|

Чикаго,

США

|

-0,66

|

Нет

|

Что такое «мыльный пузырь»? Весь мир познакомился с этим неофициальным экономическим термином после ипотечного кризиса США в 2008 году. Отличительным признаком «мыльного пузыря» является перегретый рынок, на котором цены, количество выдаваемых разрешений на строительство и количество ипотечных кредитов растут слишком высокими темпами, не пропорциональными к остальным экономическим показателям. К этим показателям относятся себестоимость строительства, размеры валового внутреннего продукта, доходность по государственным облигациям, численность населения. Ситуацию усугубляют спекулятивные инвесторы своими попытками фиксировать прибыль.

В истории рынка недвижимости XXI века «мыльные пузыри» случались не только в США, но и в странах Западной Европы, Среднего Востока и Азии. В 2001–2006 гг. в Испании рост цен составлял 20% в год. Спрос подогревали иностранные покупатели, инвесторы-спекулянты и дешевые кредиты. «Мыльный пузырь» Латвии был связан с вхождением этой страны в Евросоюз. Спрос на латвийском рынке жилья 2000–2007 гг. также стимулировался иностранными инвесторами, спекуляциями и ипотечными кредитами, выдаваемыми иностранными банками. А особенность «мыльного пузыря» в Дубае заключалась в том, что торговали не недвижимостью, а опционными контрактами на нее. До 2007 года цены ежегодно росли на 30%. Спрос в Дубае тоже подогревали иностранные покупатели и спекулянты. В итоге цены на недвижимость в Дубае продолжают снижаться и по сей день. В Китае же «мыльный пузырь» продолжает надуваться, и в 2020 году. Китайское правительство не решилось провоцировать снижение цен. Население Китая считает, что это связано с опасениями перед последствиями «схлопнутого пузыря».

Сравнивая с ипотечным кризисом США в 2008 году, ситуация в России имеет иные рычаги стимулирования спроса. Таким образом, на фоне мировых мегаполисов московский рынок не входит в топ по риску мыльного пузыря, однако все ведет к тому, что после окончания действия программы субсидирования процентных ставок по ипотеке цены на рынке жилой недвижимости будут скорректированы в обратную сторону.

Заключение

Таким образом, в 2020 году от пандемии COVID-19 пострадало множество секторов экономики России за исключением рынка ипотечного кредитования. Рост данного сектора был обусловлен рядом факторов, главным из которых было введение льготной ставки по ипотеке. Субсидированная ставка по ипотеке стала ключевым рычагом в секторе девелопмента и ценообразования на рынке жилой недвижимости. Однако, по данным Центробанка России, уже к концу 2020 года выгоду от введения данной программы поддержки перекрывали активный рост цен на жилье и инфляция.

Проанализировав ситуацию на рынках жилой недвижимости различных стран вследствие пандемии COVID-19 и государственной поддержки, было выявлено, что риск «мыльного пузыря» на московском рынке несущественный и приемлем в текущей социально-экономической ситуации. Согласно исследованию UBS, наиболее привержены риску «мыльного пузыря» рынки недвижимости Германии, Канады, Китая, Франции и иных стран.

С учетом социально-экономической и политической обстановки в России население находилось в поисках новых способов сохранения и, при возможности, приумножения своего капитала, часть которого оно могло потерять вследствие ослабления курса рубля и высокой инфляции. В данной статье были рассмотрены различные инвестиционные объекты для домохозяйств: иностранная валюта, различные криптовалюты (Боткины и пр.), государственные, коммерческие ценные бумаги, жилая и коммерческая недвижимость, в том числе новые сегменты.

Самый востребованный инструмент сохранения и приумножения сбережений среди домохозяйств – банковский депозит – резко пошатнулся в 2020 году. В связи с установлением исторически рекордно низкой ключевой ставкой за три квартала 2020 года отток денежных средств из банковских вкладов физических лиц составил около 9%.

Согласно проведенному исследованию, несмотря на появление новых перспективных сегментов на рынке недвижимости (сервисные апартаменты и коливинг), наиболее прибыльным объектом инвестиций является жилье на начальной стадии строительства.

Следует отметить, что на рынке существует множество инвестиционных объектов, которые отличаются первоначальным взносом, доходностью, периодом окупаемости, налогообложением и прочими особенностями. Выбор объекта является достаточно субъективным процессом для каждого частного инвестора в зависимости от преследуемых им целей. В этой статье были рассмотрены и предложены наиболее стабильные и относительно простые в понимании объекты для рядового домохозяйства, которое хочет сохранить и приумножить свой капитал.

[1]Постановление Правительства РФ от 03.04.2020 № 434 (ред. от 16.10.2020) «Об утверждении перечня отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции».

[2]И́нсула – в архитектуре Древнего Рима многоэтажный жилой дом с комнатами и квартирами, предназначенными для сдачи внаем.

[3]Доходный дом – многоквартирный жилой дом, построенный для сдачи квартир в аренду, а также тип архитектурного сооружения, сложившийся в европейских государствах и странах к 30–40-м годам XIX в.

[4]Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25.02.1999 № 39-ФЗ.

[5]Федеральный закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» от 27.11.2018 № 422-ФЗ.

[6]Разъяснение Минфина России «Об уплате НДФЛ с процентных доходов по вкладам».

[7] Федеральный закон от 16.07.1998 № 102-ФЗ "Об ипотеке (залоге недвижимости)" (последняя редакция)

[8]Постановление Правительства РФ от 13.03.2015 № 220 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «ДОМ.РФ» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам)».

[9]Проект Федерального закона N 862653-7 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (текст к третьему чтению).

[10]Термин «совместное потребление» (англ. sharing economy) используется для описания экономической модели, основанной на коллективном использовании товаров и услуг, бартере и аренде вместо владения. Совместное потребление основано на идее, что удобнее платить за временный доступ к продукту, чем владеть этим продуктом.

[11] Федеральный закон от 01.03.2020 № 35-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам, связанным с распоряжением средствами материнского (семейного) капитала».

[12]Федеральный закон от 25.12.2018 № 478-ФЗ «О внесении изменений в Федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» и отдельные законодательные акты Российской Федерации».

[13] Федеральный закон от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» внесены изменения в Налоговый кодекс Российской Федерации в части налогообложения доходов граждан в виде процентов по вкладам (остаткам на счетах).

[14]Постановление Правительства РФ от 23.04.2020 № 566 «Об утверждении Правил возмещения кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным гражданам Российской Федерации в 2020 году».

Источники:

2. Бахтуразова Т.В., Майоров М.К., Селезнев П.С., Еделев Д.А. Промежуточный результат негативных последствий эпидемии новой коронавирусной инфекции для мировой экономики // Вестник университета. – 2020. – № 10. – c. 87-92. – doi: 10.26425/1816-4277-2020-10-87-92.

3. Бедин Б.М., Ковалевская Н.Ю. Влияние развития системы ипотечного кредитования на доступность жилой недвижимости // Известия БГУ. – 2020. – № 2. – c. 326-336.

4. Боркова Е.А., Изотова А.Г., Литвинова Н.А. Цифровая трансформация строительной отрасли в условиях макроэкономического шока COVID-19 // Вопросы инновационной экономики. – 2020. – № 4. – c. 2129-2140. – doi: 10.18334/vinec.10.4.111191.

5. Гончаренко Л.И., Адвокатова А.С. Налог на профессиональный доход: риски и потенциал // Экономика.Налоги.Право. – 2020. – № 5. – c. 131-140. – doi: 10.26794/1999-849X-2020-13-5-131-140.

6. Гришин В.И., Гришина О.А., Чалова А.Ю., Воронкова Е.К., Долгова М.В., Колмаков В.В. Вирус не обойдет федеральный бюджет: потери доходов неизбежны // Вестник Института экономики РАН. – 2020. – № 3. – c. 40-59. – doi: 10.24411/2073-6487-2020-10028.

7. Дробот Е.В. Мировая экономика в условиях пандемии COVID-19: итоги 2020 года и перспективы восстановления // Экономические отношения. – 2020. – № 4. – c. 937-960. – doi: 10.18334/eo.10.4.111375.

8. Ерохина Е.В., Джергения Ю.Б. Угрозы реализации национальных интересов Российской Федерации в период после пандемии // Экономическая безопасность. – 2020. – № 3. – c. 259-272. – doi: 10.18334/ecsec.3.3.110681.

9. Зубец А.Н. Экономическое поведение российских домохозяйств в условиях кризиса весной 2020 г // Финансовые рынки и банки. – 2020. – № 5. – c. 11-15.

10. Ковалевская Н.Ю. Методические подходы к оценке эффективности инвестиций в жилую недвижимость // Известия Байкальского государственного университета. – 2020. – № 1. – c. 137-148.

11. Кулькова И.А. Адаптация поведения предпринимателей к вызванным пандемией коронавируса изменениям // Экономика, предпринимательство и право. – 2020. – № 10. – c. 2529-2540. – doi: 10.18334/epp.10.10.111051.

12. Лысенко Е.А., Мечикова М.Н. Антикризисная политика государств в контексте преодоления социально-экономических последствий COVID-19 // Вестник Сибирского института бизнеса и информационных технологий. – 2020. – № 3(35). – c. 83-89.

13. Лютов Н. Л. Защита населения, работодателей и рынка труда в условиях пандемии: Россия в глобальном контексте // Актуальные проблемы российского права. – 2020. – № 8. – c. 108-117. – doi: 10.17803/1994-1471.2020.117.8.108-117.

14. Максимова Е.В., Морозов В.В. COVID-19 и глобализация // Инновации и инвестиции. – 2020. – № 5. – c. 86-90.

15. Мезитова Р.Р. Тенденции развития рынка жилой недвижимости в современных российских экономических условиях // Инновации и инвестиции. – 2020. – № 4. – c. 269-271.

16. Николайчук О.А., Нуреев Р.М. Инвестиционно-сберегательная функция домашних хозяйств // Пространство экономики. – 2020. – № 1. – c. 81-101.

17. Новые тенденции на рынке недвижимости 2020. Ежегодное исследование российского рынка недвижимости // PricewaterhouseCoopers. [Электронный ресурс]. URL: https://www.pwc.ru/ru/publications/etre-2020.html (дата обращения: 24.11.2020).

18. Обзор рынка ипотеки в октябре 2020 года // ДОМ.РФ. – 2020. – Декабрь. [Электронный ресурс]. URL: https://clck.ru/SXy6t (дата обращения: 20.11.2020).

19. Павельева Э.Ю. Инвестиции в жилую недвижимость частными инвесторами // Известия вузов. Инвестиции. Строительство. Недвижимость. – 2018. – № 8 (4). – c. 35-43. – doi: 10.21285/2227-2917-2018-4-35-43.

20. Предварительные итоги развития рынка ипотеки в сентябре – октябре 2020 года // ДОМ.РФ. – 2020. – Ноябрь. [Электронный ресурс]. URL: https://clck.ru/SXy5s (дата обращения: 18.11.2020).

21. Саенко И.А. Астафьев С.А. Исследование факторов спроса и оценки инвестиционной привлекательности жилой недвижимости // Недвижимость: экономика, управление. – 2018. – № 4. – c. 29-32.

22. Сегмент сервисных апартаментов как флагман на рынке объектов долгосрочного проживания // PricewaterhouseCoopers. – 2020. [Электронный ресурс]. URL: https://www.pwc.ru/ru/publications/segment-servisnykh-appartamentov.html (дата обращения: 24.11.2020).

23. Смирнов Е.Н. «Мировая экономика коронавируса»: поиск оптимальных путей преодоления последствий кризиса // Весник МГИМО. – 2020. – № 3 (72). – c. 243-266. – doi: 10.24833/2071-8160-2020-3-72-243-266.

24. Стерник С.Г., Мирончук Я.С., Филатова Е.М. Оценка среднерыночной доходности инвестиций в девелопмент жилой недвижимости в Московской области // Мир новой экономики. – 2018. – № 3. – c. 140-152. – doi: 10.26794/2220-6469-2018-12-3-140-152.

25. Стерник Г.М. Рынок недвижимости России в условиях кризиса: итоги 1998 года. Рынок недвижимости в России. – 1998. [Электронный ресурс]. URL: http://realtymarket.ru/docs/anl_06.htm (дата обращения: 15.11.2020).

26. Торкановский Е.П. Автаркия 2.0: глобальная экологическая повестка, пандемия COVID-19 и новая нормальность // Экономические отношения. – 2020. – № 3. – c. 663-682. – doi: 10.18334/eo.10.3.110600.

27. Чапаргина А.Н., Емельянова Е.Е. Рынок жилья России в условиях постпандемической экономики // Научные труды Вольного экономического общества России. – 2020. – № 3. – c. 372-379. – doi: 10.38197/2072-2060-2020-223-3-372-379.

28. Airgood-Obrycki W. The rent eats first: most renters can’t afford a comfortable standard of living. Housing perspectives. Joint Center for Housing Studies of Harvard University. [Электронный ресурс]. URL: https://www.jchs.harvard.edu/blog/rent-eats-first-most-renters-cant-afford-comfortable-standard-living.

29. Bentley R., Baker E. Housing at the frontline of the COVID-19 challenge: A commentary on “Rising home values and Covid-19 case rates in Massachusetts” // Social Science & Medicine. – 2020.

30. Hossain M. The effect of the Covid-19 on sharing economy activities // Journal of Cleaner Production. – 2021. – № 1.

31. Layton D. The extraordinary and unexpected pandemic increase in house prices: causes and implications. Housing perspectives. Joint Center for Housing Studies of Harvard University. [Электронный ресурс]. URL: https://www.jchs.harvard.edu/blog/extraordinary-and-unexpected-pandemic-increase-house-prices-causes-and-implications .

32. McCue D. Housing could help lead the post-covid economic recovery. Housing perspectives. Joint Center for Housing Studies of Harvard University. [Электронный ресурс]. URL: https://www.jchs.harvard.edu/blog/housing-could-help-lead-the-post-covid-economic-recovery.

33. Stegman M. To rebuild America’s post-pandemic economy, we need to rethink housing. Housing perspectives. Joint Center for Housing Studies of Harvard University. [Электронный ресурс]. URL: https://www.jchs.harvard.edu/blog/to-rebuild-americas-post-pandemic-economy-we-need-to-rethink-housing .

34. Stewart M. The Collective is Not a New Way of Living – It’s an Old One, Commodified. Failed Architecture. [Электронный ресурс]. URL: https://failedarchitecture.com/the-collective-is-not-a-new-way-of-living-its-an-old-one-commodified (дата обращения: 01.12.2020).

35. The three pillars. Why, despite the coronavirus pandemic, house prices continue to rise // The Economist USA. [Электронный ресурс]. URL: https://www.economist.com/finance-and-economics/2020/09/30/why-despite-the-coronavirus-pandemic-house-prices-continue-to-rise.

36. UBS Global Real Estate Bubble Index 2020 // United Bank of Switzerland. [Электронный ресурс]. URL: https://www.ubs.com/global/en/wealth-management/chief-investment-office/life-goals/real-estate/2020/global-real-estate-bubble-index.html (дата обращения: 29.11.2020).

Страница обновлена: 26.12.2025 в 23:31:21

Download PDF | Downloads: 47 | Citations: 4

Moscow residential real estate as an object of private investment in 2020

Balandina K.A., Pavlova A.V.Journal paper

Russian Journal of Housing Research

Volume 7, Number 4 (October-December 2020)

Abstract:

The relevance of this article is due to the desire of households to invest in residential real estate with the aim of preserving and increasing savings in the backdrop of the fall of the ruble, the economic impact of the pandemic COVID-19, inflation and lower real incomes. The object of the study is real estate as an object of household investment, taking into account the current economic characteristics due to a serious epidemiological situation. The purpose of the study is to determine the most suitable investment object for a household, taking into account the emergence of new segments in the real estate market. This article is a review of the domestic residential real estate market since the emergence of the real estate market concept in Russia. The features of the real estate market, its strengths and weaknesses, as well as the behavior of market participants in a crisis period are discussed. The authors of the article define the concepts of real estate and investment, provide examples of new categories of investment real estate. The practical significance of the study lies in the analysis of various investment objects in which households can invest, as well as identifying the features of investing in each of the presented objects. The study was conducted using statistical methods, analysis, modeling, and comparison methods. It is concluded that real estate investments are the simplest and most understandable tool for saving and increasing the capital of an ordinary household compared to a bank deposit, investment in debt securities or foreign currency. The article will be of interest to specialists of real estate development companies, researchers and practitioners dealing with real estate and investment issues.

Keywords: residential real estate, investment, COVID-19, households, private investors, preferential mortgage, bubble

JEL-classification: R21, R31, R13

References:

Airgood-Obrycki W. The rent eats first: most renters can’t afford a comfortable standard of livingHousing perspectives. Joint Center for Housing Studies of Harvard University. Retrieved from https://www.jchs.harvard.edu/blog/rent-eats-first-most-renters-cant-afford-comfortable-standard-living

Andryushin S. A. (2020). Denezhno-kreditnaya politika tsentralnyh bankov v usloviyakh i posle COVID-19 [Monetary-crediting policy of central banks before and after Covid-19]. Current problems of economics and law. (4). 223–234. (in Russian). doi: 10.21202/1993-047X.14.2020.2.223-234.

Bakhturazova T.V., Mayorov M.K., Seleznev P.S., Edelev D.A. (2020). Promezhutochnyy rezultat negativnyh posledstviy epidemii novoy koronavirusnoy infektsii dlya mirovoy ekonomiki [Intermediate result of negative consequences of the epidemic of the new coronavirus infection for the global economy]. Vestnik Universiteta. (10). 87-92. (in Russian). doi: 10.26425/1816-4277-2020-10-87-92.

Bedin B.M., Kovalevskaya N.Yu. (2020). Vliyanie razvitiya sistemy ipotechnogo kreditovaniya na dostupnost zhiloy nedvizhimosti [The impact of the development of the mortgage system on the availability of residential real estate]. Izvestiya BGU. (2). 326-336. (in Russian).

Bentley R., Baker E. (2020). Housing at the frontline of the COVID-19 challenge: A commentary on “Rising home values and Covid-19 case rates in Massachusetts” Social Science & Medicine. 265

Borkova E.A., Izotova A.G., Litvinova N.A. (2020). Tsifrovaya transformatsiya stroitelnoy otrasli v usloviyakh makroekonomicheskogo shoka COVID-19 [Digital transformation of the construction industry in the context of the Covid-19 macroeconomic shock]. Russian Journal of Innovation Economics. (4). 2129-2140. (in Russian). doi: 10.18334/vinec.10.4.111191.

Chapargina A.N., Emelyanova E.E. (2020). Rynok zhilya Rossii v usloviyakh postpandemicheskoy ekonomiki [Russian housing marketin the conditions of post-pandemic economy]. Scientific works of the Free Economic Society of Russia. (3). 372-379. (in Russian). doi: 10.38197/2072-2060-2020-223-3-372-379.

Drobot E.V. (2020). Mirovaya ekonomika v usloviyakh pandemii COVID-19: itogi 2020 goda i perspektivy vosstanovleniya [Global economy in the context of the COVID-19 pandemic: results of 2020 and prospects for recovery]. Journal of International Economic Affairs. (4). 937-960. (in Russian). doi: 10.18334/eo.10.4.111375.

Erokhina E.V., Dzhergeniya Yu.B. (2020). Ugrozy realizatsii natsionalnyh interesov Rossiyskoy Federatsii v period posle pandemii [Threats to the national interests of the Russian Federation in the post-pandemic period]. Ekonomicheskaya bezopasnost. (3). 259-272. (in Russian). doi: 10.18334/ecsec.3.3.110681.

Goncharenko L.I., Advokatova A.S. (2020). Nalog na professionalnyy dokhod: riski i potentsial [Professional income tax: risks and potential]. Ekonomika.Nalogi.Pravo. (5). 131-140. (in Russian). doi: 10.26794/1999-849X-2020-13-5-131-140.

Grishin V.I., Grishina O.A., Chalova A.Yu., Voronkova E.K., Dolgova M.V., Kolmakov V.V. (2020). Virus ne oboydet federalnyy byudzhet: poteri dokhodov neizbezhny [The virus will not bypass the federal budget: losses of revenues are inevitable]. Bulletin of the Institute of Economics, RAS. (3). 40-59. (in Russian). doi: 10.24411/2073-6487-2020-10028.

Hossain M. (2021). The effect of the Covid-19 on sharing economy activities Journal of Cleaner Production. (1).

Kovalevskaya N.Yu. (2020). Metodicheskie podkhody k otsenke effektivnosti investitsiy v zhiluyu nedvizhimost [Methodological approaches to assessing the economic efficiency of investment in residential real estate]. Bulletin of Baikal State University. (1). 137-148. (in Russian).

Kulkova I.A. (2020). Adaptatsiya povedeniya predprinimateley k vyzvannym pandemiey koronavirusa izmeneniyam [Entrepreneurial behaviour adaptation to changes caused by the coronavirus pandemic]. Journal of Economics, Entrepreneurship and Law. (10). 2529-2540. (in Russian). doi: 10.18334/epp.10.10.111051.

Layton D. The extraordinary and unexpected pandemic increase in house prices: causes and implicationsHousing perspectives. Joint Center for Housing Studies of Harvard University. Retrieved from https://www.jchs.harvard.edu/blog/extraordinary-and-unexpected-pandemic-increase-house-prices-causes-and-implications

Lysenko E.A., Mechikova M.N. (2020). Antikrizisnaya politika gosudarstv v kontekste preodoleniya sotsialno-ekonomicheskikh posledstviy COVID-19 [Anti-crisis policy of States in the context of overcoming the socio-economic consequences of COVID-19]. Bulletin of the Siberian Institute of Business and Information Technology. (3(35)). 83-89. (in Russian).

Lyutov N. L. (2020). Zashchita naseleniya, rabotodateley i rynka truda v usloviyakh pandemii: Rossiya v globalnom kontekste [Protection of the population, employers and the employment market in a pandemic: Russia in a global context]. Current problems of Russian law. (8). 108-117. (in Russian). doi: 10.17803/1994-1471.2020.117.8.108-117.

Maksimova E.V., Morozov V.V. (2020). COVID-19 i globalizatsiya [Covid-19 and globalization]. Innovation and Investment. (5). 86-90. (in Russian).

McCue D. Housing could help lead the post-covid economic recoveryHousing perspectives. Joint Center for Housing Studies of Harvard University. Retrieved from https://www.jchs.harvard.edu/blog/housing-could-help-lead-the-post-covid-economic-recovery

Mezitova R.R. (2020). Tendentsii razvitiya rynka zhiloy nedvizhimosti v sovremennyh rossiyskikh ekonomicheskikh usloviyakh [Trends in the development of the residential real estate market in modern Russian economic conditions]. Innovation and Investment. (4). 269-271. (in Russian).

Nikolaychuk O.A., Nureev R.M. (2020). Investitsionno-sberegatelnaya funktsiya domashnikh khozyaystv [Household savings and investment]. Prostranstvo ekonomiki. (1). 81-101. (in Russian).

Paveleva E.Yu. (2018). Investitsii v zhiluyu nedvizhimost chastnymi investorami [Investments in residential real estate by private investors]. Scientific journal «Izvestiya vuzov. Investitsii. Stroitelstvo. Nedvizhimost» (Proceedings of Universities. Investment. Construction. Real estate). (8 (4)). 35-43. (in Russian). doi: 10.21285/2227-2917-2018-4-35-43.

Saenko I.A. Astafev S.A. (2018). Issledovanie faktorov sprosa i otsenki investitsionnoy privlekatelnosti zhiloy nedvizhimosti [Research of demand's factors and evaluation of investment's attractiveness of residential real estate]. Real estate: economics, management. (4). 29-32. (in Russian).

Smirnov E.N. (2020). «Mirovaya ekonomika koronavirusa»: poisk optimalnyh putey preodoleniya posledstviy krizisa [“the world economy of coronavirus”: search for optimal ways to overcome the consequences of the crisis]. Vesnik MGIMO. (3 (72)). 243-266. (in Russian). doi: 10.24833/2071-8160-2020-3-72-243-266.

Stegman M. To rebuild America’s post-pandemic economy, we need to rethink housingHousing perspectives. Joint Center for Housing Studies of Harvard University. Retrieved from https://www.jchs.harvard.edu/blog/to-rebuild-americas-post-pandemic-economy-we-need-to-rethink-housing

Sternik S.G., Mironchuk Ya.S., Filatova E.M. (2018). Otsenka srednerynochnoy dokhodnosti investitsiy v development zhiloy nedvizhimosti v Moskovskoy oblasti [Assessment of average market investment returns in development of the residential real estate in the moscow region]. The world of new economy. (3). 140-152. (in Russian). doi: 10.26794/2220-6469-2018-12-3-140-152.

Stewart M. The Collective is Not a New Way of Living – It’s an Old One, CommodifiedFailed Architecture. Retrieved December 01, 2020, from https://failedarchitecture.com/the-collective-is-not-a-new-way-of-living-its-an-old-one-commodified

The three pillars. Why, despite the coronavirus pandemic, house prices continue to rise // The Economist USA. Retrieved from https://www.economist.com/finance-and-economics/2020/09/30/why-despite-the-coronavirus-pandemic-house-prices-continue-to-rise

Torkanovskiy E.P. (2020). Avtarkiya 2.0: globalnaya ekologicheskaya povestka, pandemiya COVID-19 i novaya normalnost [Autarky 2.0: the global environmental agenda, pandemic Covid-19 and the new normal]. Journal of International Economic Affairs. (3). 663-682. (in Russian). doi: 10.18334/eo.10.3.110600.

UBS Global Real Estate Bubble Index 2020 // United Bank of Switzerland. Retrieved November 29, 2020, from https://www.ubs.com/global/en/wealth-management/chief-investment-office/life-goals/real-estate/2020/global-real-estate-bubble-index.html

Zubets A.N. (2020). Ekonomicheskoe povedenie rossiyskikh domokhozyaystv v usloviyakh krizisa vesnoy 2020 g [Economic behavior of russian households during the crisis in the spring of 2020]. Finansovye rynki i banki. (5). 11-15. (in Russian).