Прогноз изменения грузопотоков малосернистой нефти в России

Сафонова Т.Ю.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 54 | Цитирований: 1

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 9 (Сентябрь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46670069

Цитирований: 1 по состоянию на 31.03.2023

Аннотация:

Интерес нефтеперерабатывающих заводов к приобретению малосернистых сортов нефти связан с сокращением затрат на ее очистку и высоким выходом светлых фракций.

В связи с падением объемов добычи российской нефти в 2020-2021 годах и консервацией части фонда скважин для реализации соглашения ОПЕК+ прогноз добычи и распределения малосернистых сортов нефти в перспективе является одним из наиболее актуальных в отрасли.

Автором систематизированы изменения, которые могут произойти со снижением объема добычи и переработки ценных сортов малосернистой нефти в России в перспективе до 2040 года.

Статья может быть интересна представителям профильных Министерств и ведомств, нефтедобывающих и нефтеперерабатывающих предприятий, логистических и торговых компаний, научным сотрудникам

Ключевые слова: прогноз изменения грузопотоков малосернистой нефти, cибирская легкая нефть/Siberian Light, ВСТО/ESPO

JEL-классификация: Q35, Q37, Q38

Введение

Актуальность темы: в России объем добычи малосернистой нефти составляет около 27% от общего объема добычи нефти и газового конденсата. Основной грузопоток этого ценного сырья приходится на восточное направление и транспортируется по системе «Восточная Сибирь – Тихий океан». Нефтяное сырье с содержанием серы до 1% поставляется ограниченному количеству российских нефтеперерабатывающих предприятий, а также смешивается в системе «Транснефть» для улучшения качества грузопотоков. Актуальность исследования прогнозных грузопотоков малосернистой нефти, проведенного автором, связана не только с оценкой будущего спроса и предложения малосернистой нефти, но и с будущим изменением структуры мирового энергетического баланса, ориентированного на сокращение углеродного следа.

Цель: провести анализ изменений, которые ожидаются в сфере добычи и переработки малосернистых сортов нефти в России, которые влияют на выход нефтепродуктов и маржинальность нефтепереработки.

Задачи: выявить прогнозные показатели экспортных и внутренних грузопотоков малосернистой нефти в перспективе.

Гипотеза: в ходе исследования автор предполагал, что снижение мирового спроса на нефтяное сырье, связанное с изменениями в энергетической политике стран со структурной перестройкой топливно-энергетического комплекса и стремлением мирового сообщества к нулевым выбросам углекислого газа, будет ограничивать дальнейшие инвестиции в мире в нефтегазовый сектор.

В этой связи добыча нефти малосернистых месторождений будет снижаться вслед за общемировыми трендами.

Однако перспективный проект «Восток Ойл», предполагающий освоение Северного морского пути, ориентированный на рынок АТР, может оказать исключительное влияние на изменение грузопотоков малосернистой российской нефти.

Методы: в статье использованы методы статистического и эконометрического анализа, метод теоретического анализа, приемы сравнительного анализа, анализ и оценка рисков, экспертные суждения.

Процессы, которые протекают в 2021 году в мировой энергетике, напрямую связаны с переходом на новый технологический уклад, который достигнет пика своего развития к 2040–2050 годам.

Движущей силой этого процесса станут изменения в энергетической политике стран со структурной перестройкой топливно-энергетического комплекса, связанной с экологической ситуацией и переходом на энергосберегающие и ресурсосберегающие технологии в энергетике и других секторах экономики [21] (Safonova, 2020).

Евросоюз намерен к 2050 г. стать регионом с нулевыми выбросами углекислого газа. Еврокомиссия ужесточила цели по зеленому переходу: к 2030 г. выбросы СО2 в ЕС должны сократиться на 55% к уровню 1990 г., для этого потребление угля должно снизиться на 70% по отношению к 2015 г., а нефти и газа – более чем на 30 и 25% соответственно.

«Европейское зеленое соглашение» непосредственно повлияет на российские компании, экспортирующие сырье и энергоемкую продукцию в страны ЕС.

В 2023 году Европейский союз планирует ввести углеродное налогообложение импортной продукции из тех стран, где превышены выбросы парниковых газов.

Энергетический баланс станет более разнообразным, более управляемым выбором потребителя.

Уже в ближайшем десятилетии энергетические рынки претерпят значительные изменения, переход к возобновляемым источникам и другим видам энергии с нулевым или низким содержанием углерода, нивелируя значимость нефти и газа.

Ожидается переизбыток мощностей нефтепереработки в мире, а устойчивость могут сохранить НПЗ, располагающие господдержкой и имеющие доступ к выгодному сырью, высокий уровень модернизации, интеграцию с нефтехимией.

Избыточные перерабатывающие мощности приведут к усилению конкуренции и возможному отключению наименее конкурентоспособных нефтеперерабатывающих заводов (далее – НПЗ), в частности, в развитых странах – Европе, Азии ОЭСР и части Северной Америки – где происходит падение внутреннего спроса и экспортная ориентированность нефтеперерабатывающих заводов на высококонкурентом рынке.

Одним из вызовов российской нефтегазовой отрасли уже в текущем десятилетии станет резкое сокращение производства автомобилей с двигателями внутреннего сгорания и потребление моторного топлива, что приведет к сокращению объема экспорта российской нефти и нефтепродуктов, прежде всего в Европу.

Показатели добычи нефти, природного газа, угля и выработка электроэнергии в России в 2015–2019 гг. находились в стадии неуклонного роста.

Однако пандемия коронавируса оказала негативное влияние на основные производственные показатели деятельности топливно-энергетического комплекса России, следуя за мировыми трендами. Так, согласно отчетности Минэнерго России [1], за период с 2019 по 2020 г.:

- объем нефтедобычи в совокупности с газовым конденсатом сократился на -47,6 млн тонн / -8%, составив в 2020 году 512,7 млн тонн;

- экспорт нефти продемонстрировал сокращение на -33,8 млн тонн / -13%, установившись на уровне 232,3 млн тонн в 2020 году, экспорт газа сократился на 10% до уровня 199,2 млрд м куб.;

- объем первичной переработки нефтяного сырья сократился с 2019 по 2020 г. на -15,4 млн тонн / -5% и составил в 2019 году 274,9 млн тонн.

Таблица 1

Основные производственные показатели деятельности топливно-энергетического комплекса в России в 2019–2020 гг., в млн тонн

|

Показатели

|

ед изм

|

2019

|

2020

|

+/- в 2020 к 2019 году

|

в % в 2020 к 2019 году

|

|

Объем добычи нефти и газового

конденсата

|

млн тонн

|

560,3

|

512,7

|

-47,6

|

-8%

|

|

Объем экспорта сырой нефти

|

млн тонн

|

266,1

|

232,3

|

-33,8

|

-13%

|

|

Объем поставки нефти на переработку

|

млн тонн

|

290,3

|

274,9

|

-15,4

|

-5%

|

|

Объем первичной переработки сырья

|

млн тонн

|

285,0

|

270,0

|

-15,0

|

-5%

|

|

Объем производства бензина

|

млн тонн

|

40,2

|

38,4

|

-1,8

|

-4%

|

|

Объем производства дизельного топлива

|

млн тонн

|

78,4

|

78,0

|

-0,4

|

-0,5%

|

|

Объем производства мазута

|

млн тонн

|

45,7

|

40,8

|

-4,8

|

-11%

|

Основное снижение объемов переработки нефтяного сырья в 2020 году зафиксировано по следующим предприятиям:

¾ ЗАО «Краснодарский НПЗ-КЭН» – 38%;

¾ ООО «ЛУКОЙЛ-Нижегороднефтеоргсинтез» – 25%;

¾ ООО «РН – Комсомольский НПЗ» – 19%;

¾ ПАО «Орскнефтеоргсинтез» – 18%;

¾ АО «Рязанская НПК» – 17%;

¾ Филиал Башнефть-Новойл – 16%;

¾ АО «Новокуйбышевский НПЗ» – 14%;

¾ ООО «Газпром переработка», Уренгойский ЗПКТ – 14%;

¾ Филиал Башнефть-Уфанефтехим – 13%;

¾ ООО «ЛУКОЙЛ-УНП» – 13%;

¾ ОАО «Новошахтинский ЗНП» – 13%;

¾ ОАО «ТАИФ-НК» – 12%.

В 2017–2020 годах российские нефтедобывающие компании придерживались политики сдерживания нефтедобычи и следовали договоренностям о балансировке мирового нефтяного рынка в рамках соглашения ОПЕК+. При этом фонд законсервированных скважин, сформированный в связи с сокращением добычи, может быть не восстановлен в полном объеме. Таким образом, в случае восстановления мирового потребления энергоресурсов и необходимости стабилизации нефтедобычи в России на уровне 2019 года – в краткосрочной перспективе потребуется ввод в эксплуатацию новых месторождений.

В последние годы объем инвестиций в новые проекты в нефтедобыче в мире сокращается на фоне снижения сроков окупаемости проектов в сфере возобновляемой энергетики и привлекательности вложений в этой отрасли на долгосрочную перспективу. Диверсификация источников энергии в мире предполагает возможность отодвинуть разработку значительных залежей традиционных ископаемых ресурсов.

В основе существующих грузопотоков в системе магистральных нефтепроводов лежит регламентирующий документ – «Схема нормальных (технологических) грузопотоков нефти» [2], включающая наименование участка грузопотока, массовую долю серы (максимально допустимое значение), технологическое направление грузопотоков, пункты приема нефти. Всего в Схеме предусмотрено 35 нефтяных грузопотоков.

|

Таблица 2

Перечень основных грузопотоков согласно Схеме нормальных (технологических) грузопотоков нефти [3] |

|

грузопотоки

|

содержание серы, норма в%

|

|

1.1.

|

Сургут – Конда

|

1,20

| |

|

1.2.

|

Конда – Пермь

– Лазарево Горький

|

1,30

| |

|

1.3.

|

Горький-Ярославль-Приморск

|

1,55

| |

|

2

|

Нижневартовск

– Курган – Куйбышев

|

1,80

| |

|

3

|

Усть-Балык –

Курган – Уфа – Альметьевск

|

1,80

| |

|

4

|

Холмогоры – Клин

|

0,60

| |

|

5

|

Усть-Балык –

Омск

|

0,60

| |

|

6

|

Александровское

– Анжеро-Судженск

|

0,75

| |

|

7

|

Омск – Анжеро-Судженск

|

1,00

| |

|

8

|

Омск – Павлодар

|

1,50

| |

|

9

|

Чернушка – Калтасы

– Чекмагуш

|

3,30

| |

|

10

|

Чекмагуш – Азнакаево

– Альметьевск, Киенгоп – Набережные Челны, Альметьевск – Калейкино

|

3,30

| |

|

11

|

Альметьевск

– Горький-1,2

|

1,90

| |

|

12

|

Альметьевск

– Куйбышев-1

|

3,30

| |

|

13

|

Атырау – Самара

|

1,10

| |

|

14

|

Бавлы – Кротовка

– Куйбышев

|

3,00

| |

|

15

|

Лазарево – Клин

|

1,30

| |

|

16

|

Нефтепроводная

система «Дружба-2»

|

1,75

| |

|

17

|

Нефтепроводная

система «Дружба-1»

|

1,80

| |

|

18

|

Лопатино – Альметьевск

|

1,60

| |

|

19

|

Куйбышев – Лисичанск

– Тихорецк

|

1,80

| |

|

20

|

Баку – Тихорецк

|

0,60

| |

|

21

|

Тихорецк – Новороссийск

|

1,50

| |

|

22

|

Ухта – Ярославль

|

1,30

| |

|

23

|

Горький – Ярославль

|

1,75

| |

|

24

|

Горький – Рязань

– Москва

|

1,80

| |

|

25

|

Ярославль – Москва

|

1,50

| |

|

26

|

Анжеро-Судженск

– Ангарск

|

0,75

| |

|

27

|

Трубопроводная

система «Восточная Сибирь – Тихий Океан»

|

0,65

| |

|

28

|

Пур-Пе – Самотлор

|

0,60

| |

|

29

|

Чекмагуш – Уфа,

Чекмагуш – Языково – Нурлино, Чекмагуш – Языково – Салават

|

3,30

| |

|

30

|

Субханкулово

– Уфа, Шкапово – Орск

|

2,50

| |

|

31

|

Уфа – Омск

|

3,00

| |

|

32

|

Куйбышев-Уфа

|

1,80

| |

|

33

|

Заполярье –

Пур-Пе

|

0,60

| |

|

34

|

Куюмба –Тайшет

|

0,65

| |

|

35

|

Юргамыш – Омск

|

3,00

|

Источник: составлено автором.

В таблице малосернистые потоки выделены цветом.

К основополагающим обновляемым прогнозам в топливно-энергетической сфере в России относятся:

- Прогноз социально-экономического развития Российской Федерации на период до 2036 года Минэкономразвития;

- Энергетическая стратегия Российской Федерации на период до 2035 года;

- Генеральная схема развития нефтяной отрасли Российской Федерации на период до 2035 года.

Однако данные министерств и ведомств не совпадают в прогнозных оценках, и ни в одной стратегии не выделяется прогноз по изменению грузопотоков малосернистой нефти.

При этом Минэнерго участвует в инвентаризации запасов нефти совместно с Минприроды и планирует завершить ее в 2021 году [4]. К началу декабря 2019 года Минприроды [5] при участии Минэнерго завершило первый этап инвентаризации месторождений. В дальнейшем, согласно дорожной карте, на основании полученных данных Министерству энергетики необходимо провести поэтапную оценку сложившейся дифференциации налоговых условий геологического изучения, разведки и добычи нефтяного сырья на суше и континентальном шельфе страны для различных недропользователей, а после приступить к подготовке.

За последние 10 лет усредненный показатель дебита новых скважин в Западной Сибири в среднем снизился на 34%, при этом средняя обводненность выросла с 33% до 50%. Основной прирост запасов нефти произошел за счет доразведки Пайяхского нефтяного месторождения, прирост по нему составил по категории С1 – 43,5 млн т, по категории С2 – 1006,9 млн т. И это один из самых крупных приростов в России. В целом запасы Пайяхи еще окончательно не определены, идет разведка.

Согласно исследованию автора, добыча малосернистой нефти с 2010 по 2019 год возросла с 112,8 до 146,6 млн тонн, за 2020 год представлена предварительная оценка – 140 млн тонн.

Направления отгрузки малосернистой нефти из системы «Транснефть»

Отгрузки малосернистой нефти и нефти с содержанием серы до 1% по системе «Транснефть» распределяются по следующим направлениям.

Таблица 3

Направления отгрузки малосернистой нефти и нефти с содержанием серы до 1% по системе «Транснефть»

|

Направления

отгрузки

|

№

СИКН

(узла учета) |

Содержание

серы, в %

|

|

Отгрузки нефти по

системе ВСТО

|

|

|

|

«Сковородино – Мохэ» до границы РФ/КНР

|

777

|

0,65%

|

|

Отгрузка Козьмино

|

730/733

|

0,65%

|

|

ООО «ННК-Хабаровский НПЗ»

|

1017

|

0,65–0,75%

|

|

ООО «РН – Комсомольский НПЗ

|

1027

|

0,65–0,75%

|

|

Отгрузки малосернистой

нефти до ПСП «Тайшет» (до пункта сдачи в систему ВСТО) с лимитом не более 1%

|

|

|

|

ОАО «Газпромнефть-ОНПЗ»

|

448

|

1,0%

|

|

АО «Ангарская НГХ»

|

450

|

0,75%

|

|

ОАО «Ачинский НПЗ»

|

452

|

0,75%

|

|

АО «Антипинский НПЗ»

|

1006

|

0,6%

|

|

ЗАО « НефтеХимСервис»

|

1014

|

0,6%

|

|

Прочие мини-НПЗ и

перевалка по жд через Мегет и Уяр

|

0,75–1%

| |

|

Уяр жд налив (ООО «РН-Комсомольский

НПЗ»,ООО» Регион», ЗАО «Трансбункер»)

|

409

|

0,75%

|

|

Мегет жд налив/ Ангарский

участок налива для АО ПК «ДИТЭКО», ООО «НП «Нафта», ООО «ННК-Хабаровский

НПЗ, НПК «Катализ»«

|

в/цистерны

|

0,65–0,75%

|

|

Отгрузки Siberian Light на НПЗ ЮФО

|

|

|

|

ООО «ЛУКОЙЛ-Волгограднефтепереработка»

|

400

|

0,6%

|

|

ООО «Афипский НПЗ»

|

1015/1016

|

0,6%

|

|

ЗАО «Краснодарский

НПЗ-КЭН»

|

462/463

|

0,6%

|

|

ООО «Ильский НПЗ»

|

1018

|

0,6%

|

|

Тихорецк налив на жд (ООО

«Славянск-ЭКО», Каменский НПЗ, Новошахтинский ЗНП)

|

в/цистерны

|

0,6%

|

|

Отгрузки Siberian Light

на экспорт

|

| |

|

Новороссийск экспорт

Siberian Light

|

706/707

|

0,6%

|

Перспективные месторождений для увеличения потока малосернистой нефти

ПАО «НК «Роснефть»

«Даниловский кластер» [6]

В 2019 году «Роснефть» начала реализацию нового проекта «Даниловский кластер». Его ресурсной базой являются четыре месторождения (Даниловское, Северо-Даниловское, Верхнеичерское, им. Лисовского), расположенные на севере Иркутской области. Суммарные извлекаемые запасы кластера составляют 316 млн тонн. За счет совместного использования транспортной инфраструктуры и оборудования при освоении месторождений кластера планируется достигнуть синергетического эффекта. Кроме того, подготовка нефти Северо-Даниловского месторождения для транспортировки по системе магистральных нефтепроводов будет осуществляться на мощностях Верхнечонского месторождения (разрабатывается АО «Верхнечонскнефтегаз», входящим в состав «Роснефти»).

В 2019 году начато строительство нефтепровода между Северо-Даниловским и Верхнечонским месторождениями. За 2020 год на месторождении пробурено 18 скважин, добыча жидких углеводородов составила 0,3 млн т.

Ведутся масштабное строительство кустовых площадок и внутрипромысловых автодорог, инженерная подготовка строительства производственных объектов. Обустройство месторождения включает в себя бурение более 90 скважин на кустовых площадках, строительство системы поддержания пластового давления и других первоочередных объектов инфраструктуры.

Проектный уровень добычи первого месторождения Даниловского кластера составляет 2 млн тонн, в соответствии с современной структурой запасов можно ожидать увеличения производства до 9,0 млн тонн нефти в год.

Проект «Восток Ойл» [7]

В 2020 году «Роснефть» приступила к реализации крупнейшего в современной мировой нефтегазовой отрасли проекта по добыче углеводородов – «Восток Ойл». Ресурсная база проекта на севере Красноярского края составляет свыше 6 млрд тонн премиальной малосернистой нефти. «Восток Ойл» – станет одним из самых экологичных проектов. Уже на этапе проектирования закладывается применение передовых технологий в области охраны окружающей среды – от этапа бурения скважин до специализированного исполнения нефтепроводов и танкеров, которыми будет экспортироваться нефть. Проектными решениями предусматривается полная утилизация попутного нефтяного газа, что обеспечит проекту «углеродный след» на 75% ниже, чем у других новых крупных нефтяных проектов в мире. Для энергоснабжения объектов «Восток Ойла» будет использована в том числе ветрогенерация.

Конкурентным преимуществом проекта является близость к Северному морскому пути. Его использование открывает возможность поставок сырья с месторождений «Восток Ойла» сразу в двух направлениях: на европейские и азиатские рынки. Реализация проекта обеспечит выполнение поставленной Президентом России задачи по увеличению грузопотока по Северному морскому пути до 80 млн тонн к 2024 году.

Проект «Восток Ойл» включает в себя месторождения Ванкорского кластера, Пайяхской группы, Западно-Иркинский участок и Восточно-Таймырской группы.

В 2021 году проводятся геолого-разведочные работы по подготовке ресурсной базы «Восток Ойл». Определены места для размещения первоочередных кустовых площадок для эксплуатационного бурения.

Ведутся подготовительные работы по строительству установок сбора и подготовки нефти, магистрального трубопровода (протяженность 770 км), нефтеналивного терминала порт «Бухта Север». Первый этап строительства порта предусматривает возможность отгрузки нефти до 30 миллионов тонн в год. К 2030 году, после реализации второй и третьей очереди строительства, объем нефтеперевалки увеличится до 100 миллионов тонн.

Для организации транспортировки продукции на судостроительной верфи «Звезда» размещен заказ на серию из 10 танкеров высокого ледового класса Arc7. В целом для реализации проекта «Восток Ойл» планируется построить 50 судов различных классов, в том числе танкеры, газовозы, суда обеспечения. Также подписан долгосрочный контракт на поставку до 100 буровых установок отечественного производства.

В рамках реализации проекта планируется строительство объектов электрогенерации мощностью 3,5 ГВт, трех аэродромов, 2 морских терминалов, 15 промысловых городков, масштабное обновление речной инфраструктуры Енисея. Реализация проекта «Восток Ойл» даст импульс для развития смежных отраслей экономики, таких как машиностроение, металлургия, электроэнергетика, дорожное строительство, судостроение, и будет иметь значительный мультипликативный эффект.

ПАО «Газпром нефть»

Чаяндинское месторождение [8]

В рамках проекта разработки нефтяной оторочки Чаяндинского месторождения к концу 2021 года ООО «Газпромнефть-Заполярье» планирует завершить строительство собственного нефтепровода. Это позволит напрямую поставлять добываемую нефть в систему «Восточная Сибирь – Тихий океан» (далее – ВСТО).

До его ввода в эксплуатацию для поставок добытого сырья используются автомобильный и трубопроводный транспорт. К 2022 году планируется расширение и модернизация установки подготовки нефти, проектная мощность которой составит 1 млн тонн в год. Пиковый уровень добычи на месторождении достигнет 3 млн тонн нефтяного эквивалента в год.

Таблица 4

Прогноз прироста добычи малосернистой нефти по данным нефтяных компаний, в млн тонн

|

Месторождения

|

|

2025

год

|

2030–2035

год

|

|

Восток-Ойл

(Ванкорский, Пайяхский и Восточно-Таймырский кластеры)

|

ПАО

«НК «Роснефть»

|

до

30 к 2027 году

|

до

100

|

|

Чаяндинское

месторождение

|

ПАО

«Газпромнефть»

|

3

|

3

|

|

Даниловский

кластер

|

ПАО

«НК «Роснефть»

|

от

2 до 9

|

от

2 до 9

|

|

итого

|

|

до

42

|

До

112

|

Таким образом, согласно открытым данным нефтяных компаний, рост добычи малосернистой нефти может составить от 42 до 112 млн тонн к 2035 году, однако вероятность значительного прироста добычи малосернистой нефти для сдачи в систему «Транснефть» достаточно мала.

Существуют экспертные мнения, что недостаточность ресурсов для исполнения ПАО «НК «Роснефть» обязательств перед китайскими партнерами по поставкам нефти по ВСТО может изменить конфигурацию проекта и направить часть потоков по ВСТО.

Автор статьи полагает, что в случае недостаточности ресурсов в системе ВСТО китайская сторона акцептует условия изменения маршрута поставки с более качественной нефтью при сокращении объемов импорта по системе ВСТО.

Собственники «Восток Ойл» не заинтересованы смешивать нефть даже с сортами «Сибирская Легкая» и ВСТО. Это связано с потерей премиальности поставок.

Таким образом, по мнению автора статьи, реализация проекта «Восток Ойл» не только не приведет к увеличению грузопотоков малосернистой нефти в систему ПАО «Транснефть», но может и обеспечить отток нефти Ванкорского месторождения, добыча нефти на котором в 2020 году составила 11,3 млн тонн.

Потребление Сибирской легкой нефти НПЗ ЮФО

В Южном федеральном округе расположены следующие НПЗ (табл. 5).

Таблица 5

Характеристика НПЗ Южного федерального округа

|

НПЗ

|

Год основания

|

Мощность НПЗ, млн тонн в год

|

Норма содержания серы в нефти, %

|

Объем переработки в 2020 году

|

Глубина переработки

|

Перечень выпускаемой продукции

|

|

ООО

«Афипский НПЗ»

|

1963

|

6,0

|

0,6%

|

4,9

|

82%

По данным предприятия |

Бензин

газовый стабильный

Газойль Дистилляты газового конденсата Остатки нефтяные тяжелые Сера |

|

ЗАО

«Краснодарский НПЗ-КЭН»

|

1911

|

3,1

|

0,6%

|

1,6

|

73%

|

Бензин

газовый стабильный

Топливо для реактивных двигателей Топливо дизельное Топливо судовое маловязкое Мазут топочный Топливо нефтяное вакуумной перегонки Дистиллят газового конденсата средний (сернистый) Битум нефтяной дорожный вязкий |

|

ООО

«Ильский НПЗ»

|

1980

|

6,6

|

0,6%

|

2,9

|

65%

|

Автомобильный бензин

Ксилол нефтяной Пропан-бутан автомобильный Бутан технический |

|

ОАО

«Новошахтинский ЗНП»

|

2009

|

5,0

|

1,8%

|

4,8

|

60–65%

|

Автомобильный бензин

Топливо дизельное Топливо судовое маловязкое Мазут топочный Печное топливо |

|

ООО

«ЛУКОЙЛ-Волгограднефтепереработка»

|

1957

|

14,8

|

0,6%

|

14,1

|

97%

|

Автомобильный бензин

Топливо дизельное Топливо для реактивных двигателей Битумы Сжиженные газы Нефтяные коксы Вакуумный газойль Базовые масла |

|

ООО

'Славянск ЭКО'

|

1993

|

3,5

|

0,6%

|

0,5

|

|

Мазут

топочный

Дистиллят газового конденсата Топливо судовое маловязкое Прямогонный бензин |

|

ООО

'РН-ТУАПСИНСКИЙ НПЗ'

|

1929

|

12,0

|

1,5%

|

9,0

|

66%

|

Бутан технический

Пропан-бутановая фракция Пропан-бутан автомобильный Пропан автомобильный Бензин прямогонный Керосиновая фракция Дизельная фракция Вакуумная дизельная фракция Вакуумный газойль Мазут топочный. |

|

ООО

«Газпром добыча Астрахань» (Астраханский газоперерабатывающий завод

|

1986

|

12 млрд куб м газа

|

|

2,1

|

|

Сжиженные углеводородные газы

Сера Дистиллят газового конденсата легкий, средний, тяжелый Широкая фракция легких углеводородов Стабильный газовый конденсат Автомобильный бензин Топливо дизельное |

|

Итого без

учета ООО «Газпром добыча Астрахань»

|

51,0

|

|

37,8

|

|

| |

Таким образом, согласно расчетам автора, мощности НПЗ ЮФО (51,0 млн тонн в год) в целом превышают фактическую загрузку заводов (37,8 млн тонн) на 13,2 млн тонн.

С учетом прогнозируемого снижения спроса на российские нефтепродукты на внешнем рынке с учетом реализации Евросоюзом стратегии по сокращению углеродного следа дополнительные, вновь построенные нефтеперерабатывающие мощности могут быть не востребованы в ЮФО.

Следует отметить, что малосернистая нефть направляется ряду заводов ЮФО с низкой глубиной переработки и отсутствием в производственной линейке высокооктанового бензина и дизельного топлива.

В октябре 2020 года в Налоговый кодекс включили дополнительный инвестиционный коэффициент к обратному акцизу на нефтяное сырье. Для его получения инвестиции в строительство установок глубокой переработки нефти должны к 2026 году превысить 50 миллиардов рублей. В правительстве ожидают, что в следующие 6–10 лет обратный акциз позволит привлечь около одного триллиона рублей в строительство около 30 установок глубокой переработки нефти.

По состоянию на 01.08.2021 соглашения были подписаны в отношении проектов модернизации 14 НПЗ, включая следующие НПЗ ЮФО:

¾ Афипского НПЗ,

¾ Новошахтинского завода нефтепродуктов,

¾ Ильского НПЗ,

¾ Туапсинского НПЗ.

Потребление нефти сорта ВСТО странами АТР

ВСТО (ESPO) – это марка сибирской нефти, поставляемая по системе «Транснефть» по трубопроводу «Восточная Сибирь – Тихий океан».

Качество нефти сорта ВСТО отвечает требованиям нормативного документа: «Схема нормальных (технологических) грузопотоков нефти» (утв. Приказ Минэнерго России № 425 от 03 сентября 2010 года). Содержание серы – не более 0,65%.

C учетом качественных характеристик сорт ВСТО востребован как на внешнем, так и на внутреннем рынке.

Таблица 6

Динамика поставок нефти ВСТО на экспорт с распределением по странам в 2019–2020 годах, млн тонн

|

|

2019

|

2020

|

+/-

2020 к 2019

|

+/-

в % 2020 к 2019

|

|

Восточный (Козьмино)

|

33,2

|

32,9

|

-0,3

|

-1%

|

|

Китай

|

25,9

|

27,3

|

1,5

|

6%

|

|

Япония

|

2,3

|

1,9

|

-0,4

|

-15%

|

|

Южная Корея

|

1,9

|

2,0

|

0,1

|

5%

|

|

Малайзия

|

0,7

|

0,7

|

0,0

|

-1%

|

|

Филиппины

|

0,3

|

0,3

|

0,0

|

-1%

|

|

Новая Зеландия

|

0,7

|

0,7

|

0,0

|

-1%

|

|

Сингапур

|

0,7

|

-0,7

| ||

|

Таиланд

|

0,3

|

-0,3

| ||

|

США

|

0,3

|

-0,3

| ||

|

По трубопроводу Сковородино-Мохэ

|

30,0

|

30,0

|

0,0

|

0%

|

|

Китай

|

30,0

|

30,0

|

0,0

|

0%

|

|

Итого: экспорт нефти по системе ВСТО

|

63,2

|

62,9

|

-0,3

|

0%

|

|

Китай

|

55,9

|

57,3

|

1,5

|

3%

|

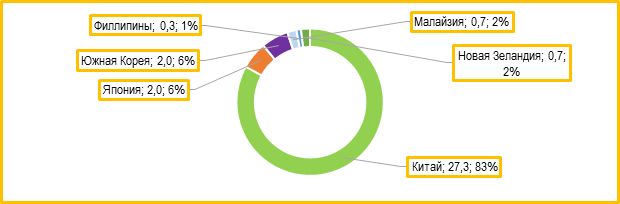

По итогам 2020 года экспорт нефти через порт Козьмино составил 32,9 миллиона тонн, лидером среди получателей нефти сорта ВСТО в странах Азиатско-Тихоокеанского региона является Китай, его доля составила 83%, или 27,5 миллиона тонн. Другими направлениями отгрузки по итогам 2020 года стали Южная Корея (2 миллиона тонн) и Япония (1,9 миллиона тонн) – по 6%, Новая Зеландия (700 тысяч тонн) и Малайзия (500 тысяч тонн) – по 2%, Филиппины – 1% (300 тысяч тонн).

Рисунок 1. Структура экспорта российской нефти ВСТО из порта Козьмино в 2020 году, млн тонн и %

Источник: НААНС-МЕДИА, составлено автором.

Таким образом, основным импортером российской нефти ВСТО является Китай, который одновременно выступает драйвером мирового рынка нефти. Наряду с электромобилями Китай продолжает развивать и нефтепереработку.

Таблица 7

Баланс спроса и потребления нефти в Китае в 2019–2020 годах, млн тонн

|

|

2019

|

2020

|

+/-

2020 к 2019

|

+/-

в % 2020 к 2019

|

|

Ресурсы нефти для поставки на НПЗ Китая – всего

|

700,0

|

735,0

|

35,0

|

5%

|

|

Добыча нефти

|

190,0

|

195,0

|

5,0

|

3%

|

|

Импорт нефти

|

510,0

|

540,0

|

30,0

|

6%

|

|

в том числе:

| ||||

|

из России

|

65,9

|

67,3

|

1,5

|

2%

|

|

по трубопроводу ВСТО в Китай

|

30,0

|

30,0

|

0,0

|

0%

|

|

по трубопроводу Атасу-Алашанькоу в

Китай

|

10,0

|

10,0

|

0,0

|

0%

|

|

по трубопроводу ВСТО

через порт Козьмино

|

25,9

|

27,3

|

1,5

|

|

|

из Саудовской Аравии

|

83,3

|

84,9

|

1,6

|

2%

|

|

Объем нефтепереработки в

Китае

|

650,0

|

670,0

|

20,0

|

3%

|

|

Имеющиеся мощности нефтепереработки в

Китае

|

799,0

|

858,2

|

59,2

|

7%

|

|

Профицит мощностей нефтепереработки в

Китае

|

149,0

|

188,2

|

39,2

|

26%

|

Несмотря на пандемию коронавируса в 2020 году, критическое снижение мирового спроса на нефть на 10% от уровня 2019 года, тем не менее в Китае произошел прирост добычи нефти на 3%, а импорта – на 6%.

По данным за 2020 год, Китай импортировал 67,3 млн тонн российской нефти (включая поставки нефти по трубопроводу «Атасу-Алашанькоу»), что составляет 12% от общего импорта нефти в страну.

При этом Китай, являясь крупнейшим импортером энергоносителей, отличается стабильностью объемов импорта российской нефти. Так, китайская сторона полностью исполняет межправительственные квоты по приему нефти по трубопроводам «Сковородино-Мохэ» и «Атасу-Алашанькоу» в объемах 30 и 10 млн тонн в год соответственно.

Мощность нефтепровода ВСТО в направлении порта Козьмино позволяет нарастить поставки, но они не выбираются в полном объеме потенциальными клиентами российской нефти, несмотря на ценность малосернистых потоков.

Это связано с:

- ограниченностью ресурсов малосернистой нефти в России;

- частично обеспечением малосернистой нефтью неэффективных (по глубине переработки и выходу светлых) НПЗ Юга и Центральной Сибири России;

- конкуренцией за рынки сбыта других стран, в частности Саудовской Аравией, которая потеснила Россию в объемах поставки нефти в Китай в последние 2 года.

Несмотря на падение мирового спроса на фоне пандемии, развитие идеологии «зеленой» повестки в мире, Китай тем не менее продолжает наращивать мощности по нефтепереработке, ориентированные в основном на внутренний спрос.

В Китае строятся по меньшей мере четыре новых нефтеперерабатывающих завода, в то время как в США и Европе такие предприятия закрываются.

Суммарная мощность новых китайских предприятий составит к 2021–2022 годам +1,2 млн барр. в сутки.

По данным Научно-исследовательского института экономики и технологий Китайской национальной нефтегазовой корпорации (CNPC), объем переработки нефти в Китае, как ожидается, увеличится на 1 млрд т в год, или 20 млн барр. в сутки, к 2025 году – с 17,5 млн барр. в сутки в конце этого года.

При этом продолжение в 2020–2021 годах развития нефтеперерабатывающих мощностей в КНР, по мнению автора, может быть связано как с необходимостью доведения проектов до полной реализации, так и растущим спросом на нефтепродукты, используемые для производства пластмасс, в свою очередь, необходимых для будущего роста производства электромобилей.

Следует отметить, что именно частные нефтеперерабатывающие заводы Китая способствовали восстановлению рынка в 2020 году после пандемии, закупив так много дешевой нефти, что у побережья образовалась пробка из танкеров, ожидающих разгрузки.

Специфика импорта нефти в Китай такова, что китайские НПЗ получают квоты, утверждаемые на правительственном уровне, на импорт нефти, соответственно, при прогнозировании важно учесть, что сама потребность НПЗ в российской нефти не означает, что квота будет согласована. В этой связи важно синхронизировать прогноз по импорту российской нефти с планами Правительства Китая.

Потребление нефти сорта ВСТО НПЗ Дальнего Востока

Для подключения к системе ВСТО и обеспечения трубопроводных поставок нефти на НПЗ Дальнего Востока ПАО «Транснефть» были построены нефтепроводы-отводы до Хабаровского и Комсомольского НПЗ.

Так, в 2015 году запущен нефтепровод до Хабаровского НПЗ протяженностью 48 км и мощностью 6 млн тонн в год.

В июле 2019-го начались первые поставки сырья по трубопроводу-отводу от ВСТО до Комсомольского НПЗ протяженностью 294 км и мощностью 8 млн тонн в год.

По итогам 2020 года прокачка нефти по системе ВСТО составила 73,4 млн тонн.

Таким образом, загрузка трубопровода в 2020 году составила 92%.

Трубопроводные поставки нефти на российские дальневосточные НПЗ в 2020 году составили 10,5 млн тонн, в том числе 4,7 млн тонн на Хабаровский НПЗ и 5,8 млн тонн на Комсомольский НПЗ.

Следует отметить следующие тенденции в отношении грузопотоков нефти ВСТО:

- объемы сдачи малосернистой нефти как нефти Западно-Сибирской в совокупности с нефтью Центральной Сибири, так и Восточной Сибири возрастали до 2019 года, но в «ковидный» 2020 год снижение произошло за счет месторождений нефти Западной и Центральной Сибири;

- отгрузки нефти в Китай и страны АТР демонстрировали стабильность и период глобального падения мирового спроса на нефть;

- поставки на Хабаровский и Комсомольский НПЗ были переориентированы с железнодорожного на трубопроводный транспорт, увеличив загрузку системы ВСТО;

- с учетом роста потребления Китаем нефти в 2020 году, несмотря на пандемию коронавируса, перспективы полной загрузки мощностей ВСТО являются реалиями, которые могут быть обеспечены в результате новых раундов переговоров.

Заключение: Сценарии изменения грузопотоков малосернистой нефти

Согласно базовому сценарию, добыча малосернистой нефти на эксплуатируемых месторождениях снизится с уровня 140,0 млн тонн в 2020 году до уровня 114,0 млн тонн в 2040 году.

|

| ||||||

![]()

![]()

Рисунок 2. Баланс ресурсов и распределения малосернистой нефти за 2020/2040 год по базовому сценарию, млн тонн

Источник: прогноз автора.

Ресурсы малосернистой нефти включают добычу на действующих месторождениях, на эксплуатируемых и разрабатываемых месторождениях, прием по нефтепроводу «Баку – Тихорецк» из Махачкалы и Щирвановки.

Добыча нефти на месторождении «Восток Ойл» в базовом сценарии может возрасти до 50 млн тонн к 2030 году, затем произойдет снижение добычи в связи с падением мирового спроса на нефть. Всего разработка новых месторождений может привести к росту добычи малосернистой нефти к 2040 году на +40 млн тонн.

По мнению автора прогноза, трубопроводные поставки нефти в Китай по трубопроводу «Сковородино – Мохэ» к 2040 году сохранятся на текущем уровне – 30 млн тонн, в то время как поставки в страны АТР через порт Козьмино сократятся с уровня 32,9 млн тонн в 2020 году до уровня 18,6 млн тонн в 2040 году, что будет связано с реализацией ПАО «Роснефть» поставок нефти из Арктики после запуска проекта «Восток Ойл».

Экспорт сибирской легкой нефти из порта Новороссийск будет постепенно снижаться за счет сокращения поступления Туркменской, Казахстанской и Азербайджанской нефти в систему «Транснефть».

Количество нефти, направляемой на смешение в системе «Транснефть» малосернистой нефти с западно-сибирской нефтью для поставки нефти на НПЗ с содержанием серы до 1%, может снизиться по базовому сценарию с уровня 45 млн тонн в 2020 году до уровня 23 млн тонн в 2040 году.

В целом снижение добычи малосернистой нефти, принимаемой в систему «Транснефть», будет коррелировать со снижением грузопотоков нефти как на экспорт, так и внутренний рынок.

Согласно пессимистичному для нефтегазовой отрасли сценарию, предполагается, что к 2040 году падение объемов добычи нефти в России продолжит общемировой тренд и составит -39% к уровню 2020 года, что связано со снижением поставок нефти и нефтепродуктов на экспорт в Европу в связи с отказом стран ЕС использования от автомобилей с двигателями внутреннего сгорания.

Добыча малосернистой нефти на эксплуатируемых месторождениях снизится с уровня 140,0 млн тонн в 2020 году до уровня 84,7 млн тонн в 2040 году.

Как в базовом, так и пессимистичном сценарии остается риск изменения схемы нормальных (технологических) грузопотоков и перевода Южных НПЗ на нефть Юралс.

|

| |||||

![]()

![]()

Рисунок 3. Баланс ресурсов и распределения малосернистой нефти за 2020/2040 год по пессимистичному сценарию, млн тонн

Источник: прогноз автора.

[1] Сайт Минэнерго [Электронный ресурс]. URL: https://minenergo.gov.ru/activity/statistic (дата обращения: 27.04.2020).

[2] Схема нормальных (технологических) грузопотоков нефти, утверждена приказом Минэнерго России от 3 сентября 2010 года № 425 (В редакции, введенной в действие приказом Минэнерго России от 16 ноября 2016 года № 1212) (с изменениями на 20 июля 2017 года)

[3] Схема нормальных (технологических) грузопотоков нефти, утверждена приказом Минэнерго России от 3 сентября 2010 года № 425 (В редакции, введенной в действие приказом Минэнерго России от 16 ноября 2016 года № 1212) (с изменениями на 20 июля 2017 года)

[4] Сроки завершения инвентаризации нефтяных месторождений в России перенесут на 2021 год [Электронный ресурс]. URL: https://tass.ru/ekonomika/9545323 (дата обращения: 15.09.2020).

[5] Сорокин П. Инвентаризация запасов задала правильный вектор для реформирования госполитики в сфере недропользования и налогообложения. [Электронный ресурс]. URL: https://minenergo.gov.ru/node/16560 (дата обращения: 15.09.2020).

[6] «Даниловский кластер». [Электронный ресурс]. URL: https://www.rosneft.ru/docs/report/2020/ru/results/greenfield-development-projects/danilovsky-cluster.html (дата обращения: 15.09.2020).

[7] «Восток Ойл». [Электронный ресурс].

URL: https://vostokoil.rosneft.ru/about/Glance/OperationalStructure/Dobicha_i_razrabotka/Vostochnaja_Sibir/vostokoil/ (дата обращения: 15.09.2020).

[8] «Газпром нефть» начала разработку нефтяных залежей одного из крупнейших месторождений Восточной Сибири

[Электронный ресурс]. URL:

https://www.gazprom-neft.ru/press-center/news/gazprom_neft_nachala_razrabotku_neftyanykh_zalezhey_odnogo_iz_krupneyshikh_mestorozhdeniy_vostochnoy/ (дата обращения: 15.09.2020).

Источники:

2. Прогноз социально-экономического развития Российской Федерации на период до 2036 года Минэкономразвития. [Электронный ресурс]. URL: https://www.economy.gov.ru/material/directions/makroec/prognozy_socialno_ekonomicheskogo_razvitiya/prognoz_socialno_ekonomicheskogo_razvitiya_rossiyskoy_federacii_na_period_do_2036_goda.html (дата обращения: 15.09.2021).

3. Энергетическая стратегия Российской Федерации на период до 2035 года. [Электронный ресурс]. URL: https://minenergo.gov.ru/node/1026 (дата обращения: 15.09.2021).

4. Прогноз развития энергетики мира и России ИНЭИ РАН и Центра энергетики Московской школы управления Сколково. [Электронный ресурс]. URL: https://energy.skolkovo.ru/ru/senec/research/forecast/ (дата обращения: 01.11.2020).

5. Генеральная схема развития нефтяной отрасли Российской Федерации на период до 2035 года. [Электронный ресурс]. URL: http://government.ru/news/42175/ (дата обращения: 15.09.2021).

6. Сайт Минэнерго. [Электронный ресурс]. URL: https://minenergo.gov.ru/activity/statistic (дата обращения: 27.04.2021).

7. «Газпром нефть» начала разработку нефтяных залежей одного из крупнейших месторождений Восточной Сибири. [Электронный ресурс]. URL: https://www.gazprom-neft.ru/press-center/news/gazprom_neft_nachala_razrabotku_neftyanykh_zalezhey_odnogo_iz_krupneyshikh_mestorozhdeniy_vostochnoy/ (дата обращения: 15.09.2021).

8. Даниловский кластер. [Электронный ресурс]. URL: https://www.rosneft.ru/docs/report/2020/ru/results/greenfield-development-projects/danilovsky-cluster.html (дата обращения: 15.09.2021).

9. Восток Ойл. [Электронный ресурс]. URL: https://vostokoil.rosneft.ru/about/Glance/OperationalStructure/Dobicha_i_razrabotka/Vostochnaja_Sibir/vostokoil/ (дата обращения: 15.09.2021).

10. Сроки завершения инвентаризации нефтяных месторождений в России перенесут на 2021 год. [Электронный ресурс]. URL: https://tass.ru/ekonomika/9545323 (дата обращения: 15.09.2021).

11. Павел Сорокин: “инвентаризация запасов задала правильный вектор для реформирования госполитики в сфере недропользования и налогообложения. [Электронный ресурс]. URL: https://minenergo.gov.ru/node/16560 (дата обращения: 15.09.2021).

12. Сайт Минэнерго. [Электронный ресурс]. URL: https://minenergo.gov.ru/activity/statistic (дата обращения: 27.04.2021).

13. Издание «НААНС-МЕДИА. Транспорт нефтеналивных грузов» №8 за 25.08.2021

14. Сильванский А.А., Газеев М.Х., Жигунова О.А. Государственное регулирование освоения нефтегазовых ресурсов в условиях изменения структуры ресурсной базы // Экономика, предпринимательство и право. – 2020. – № 5. – c. 1535-1546. – doi: 10.18334/epp.10.5.110207.

15. Шинкевич А.И., Байгильдин Д.Р. Оценка государственного регулирования ресурсосберегающего развития нефтегазового сектора // Экономика, предпринимательство и право. – 2020. – № 2. – c. 435-448. – doi: 10.18334/epp.10.2.100466.

16. Распоряжение Правительства РФ от 21 декабря 2019 года №3120-р об утверждении Плана развития инфраструктуры Северного морского пути на период до 2035 года. [Электронный ресурс]. URL: http://government.ru/docs/38714/ (дата обращения: 20.10.2020).

17. Стратегия развития Арктической зоны Российской Федерации и обеспечения национальной безопасности на период до 2020 года. [Электронный ресурс]. URL: http://docs.cntd.ru/document/499002465 (дата обращения: 20.10.2020).

18. Степанов Н.С. Арктика и развитие северного морского пути в институциональной модернизации экономики россии // Федерализм. – 2019. – № 1. – c. 5-23.

19. Григорьев М. «Terra incognita геологоразведки», портал Нефть и Капитал. [Электронный ресурс]. URL: https://oilcapital.ru/interview/13-10-2017/mihail-grigoriev-terra-incognita-geologorazvedki-3c6dbfec-d9b3-418d-b630-009782f0e695 (дата обращения: 20.10.2020).

20. Kalenjian S.O., Safonova T. Y. Russian Oil and Gas Industry Development amid Changing Global Consumption Structure // International Journal of Management (IJM). – 2020. – № 5. – p. 1195-1213.

21. Сафонова Т.Ю. Перспективы российской нефтегазодобычи в Арктике: от обвала до развития // Креативная экономика. – 2020. – № 10. – c. 2569-2590. – doi: 10.18334/ce.14.10.111085.

22. Сафонова Т.Ю. БАНК КАЧЕСТВА НЕФТИ: первый шаг к созданию системы национальных ценовых индикаторов // Нефтегазовая вертикаль. – 2019. – № 20-21. – c. 43-47.

23. Сафонова Т.Ю. Сера на двоих. Как сохранить качество поставок российского сырья одновременно на восточном и западном направлениях? // Нефтегазовая вертикаль. – 2018. – № 19(441). – c. 61-71.

Страница обновлена: 18.11.2025 в 04:54:02

Download PDF | Downloads: 54 | Citations: 1

Forecast of changes in cargo flows of sweet crude oil in Russia

Safonova T.Y.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 11, Number 9 (September 2021)

Abstract:

The interest of oil refineries in the acquisition of sweet crude oil is associated with a reduction in the cost of its purification and a high yield of light fractions.

Due to the decline in Russian oil production in 2020-2021 and the conservation of part of the well fund for the implementation of the OPEC+ agreement, the forecast of production and distribution of sweet crude oil in the future is one of the most relevant in the industry.

The author systematizes the changes that may occur with a decrease in the volume of production and processing of valuable grades of sweet crude oil in Russia in the future until 2040.

The article may be of interest to representatives of relevant Ministries and departments, oil producing and refining enterprises, logistics and trading companies, and researchers.

Keywords: forecast of changes in cargo flows of sweet crude oil, Siberian Light, ESPO

JEL-classification: Q35, Q37, Q38

References:

Kalenjian S.O., Safonova T. Y. (2020). Russian Oil and Gas Industry Development amid Changing Global Consumption Structure International Journal of Management (IJM). (5). 1195-1213.

Safonova T.Yu. (2018). Sera na dvoikh. Kak sokhranit kachestvo postavok rossiyskogo syrya odnovremenno na vostochnom i zapadnom napravleniyakh? [Sulfur for two. How can we maintain the quality of Russian raw materials supplies simultaneously in the eastern and western directions?]. Neftegazovaya vertikal. (19(441)). 61-71. (in Russian).

Safonova T.Yu. (2019). BANK KAChESTVA NEFTI: pervyy shag k sozdaniyu sistemy natsionalnyh tsenovyh indikatorov [The OIL QUALITY BANK: the first step towards creating a system of national price indicators]. Neftegazovaya vertikal. (20-21). 43-47. (in Russian).

Safonova T.Yu. (2020). Perspektivy rossiyskoy neftegazodobychi v Arktike: ot obvala do razvitiya [Prospects for russian oil and gas production in the arctic: from collapse to development]. Creative economy. (10). 2569-2590. (in Russian). doi: 10.18334/ce.14.10.111085.

Shinkevich A.I., Baygildin D.R. (2020). Otsenka gosudarstvennogo regulirovaniya resursosberegayushchego razvitiya neftegazovogo sektora [Assessment of the sustainable development of the oil and gas sector]. Journal of Economics, Entrepreneurship and Law. (2). 435-448. (in Russian). doi: 10.18334/epp.10.2.100466.

Silvanskiy A.A., Gazeev M.Kh., Zhigunova O.A. (2020). Gosudarstvennoe regulirovanie osvoeniya neftegazovyh resursov v usloviyakh izmeneniya struktury resursnoy bazy [State regulation of the development of oil and gas resources in the context of changes in the structure of the resource base]. Journal of Economics, Entrepreneurship and Law. (5). 1535-1546. (in Russian). doi: 10.18334/epp.10.5.110207.

Stepanov N.S. (2019). Arktika i razvitie severnogo morskogo puti v institutsionalnoy modernizatsii ekonomiki rossii [Arctic and the development of the Northern Sea Rout in the institutional modernization of Russian economy]. Federalizm. (1). 5-23. (in Russian).