Оценка финансовой составляющей экономической безопасности организации (на примере ПАО АКБ «Приморье», г. Владивосток)

Левкина Е.В.1![]() , Лялина Ж.И.1

, Лялина Ж.И.1![]() , Локша А.В.2

, Локша А.В.2![]()

1 Дальневосточный федеральный университет, ,

2 Владивостокский государственный университет экономики и сервиса, Россия, Владивосток

Скачать PDF | Загрузок: 59

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 4, Номер 4 (Октябрь-декабрь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=47146459

Аннотация:

В сфере национальной безопасности страны происходят изменения принципиального характера. Современный процесс обеспечения безопасности должен раскрываться не только из предотвращения угроз, но и за счет формирования таких условий, которые будут стимулировать развитие общества во время проведения экономических преобразований. Поэтому, вопросы управления экономической безопасностью, как на уровне национальной экономики, так и на уровне отдельного банка не потеряли остроту, а, наоборот, актуализировались. Учитывая важную роль финансов в национальной экономике, особенно значимый сегмент занимает финансовая безопасность. Финансовая безопасность отражает состояние и готовность финансовой системы к своевременному и надежному финансовому обеспечению потребностей экономических систем государства в размерах достаточных для поддержания необходимого уровня ее экономической безопасности.

Эффективный комплексный анализ финансово-хозяйственной деятельности предприятия является важнейшим элементом обеспечения его экономической безопасности, а, следовательно, и успешного функционирования. Поэтому, исследуемая тематика является чрезвычайно актуальной и имеет большую практическую значимость.

Цель работы – уточнение методических подходов оценки уровня финансовой безопасности банковской организации.

В ходе исследований применялись различные методы: логический анализ, системный подход, метод экспертных оценок, ретроспективный анализ, табличный метод и другие.

Научной и методической основой работы послужили законодательные и иные нормативные акты, работы отечественных ученых и специалистов по экономической безопасности, а также труды по экономике, финансам, теории кредита.

Практическая значимость работы заключается в том, что результаты исследования могут быть использованы как информационная база для разработки управленческих решений по улучшению финансовой составляющей экономической безопасности ПАО АКБ «Приморье», г. Владивосток.

Ключевые слова: безопасность, финансовая составляющая, экономическая безопасность, управление, кредитный риск, коммерческий банк, качество кредитного портфеля, ссудная задолженность

JEL-классификация: G32, G33, G39

Термин «финансовая безопасность» недостаточно рассмотрен в разрезе кредитных учреждений [5] (Zakharkina, Kataykina, Markova, 2020). По мнению авторов, он тесно связан с термином «экономическая безопасность», и для кредитных учреждений эта взаимосвязь имеет огромное значение, обусловленное спецификой банковской деятельности. «Финансовая безопасность банка выступает в качестве одного из элементов экономической безопасности» [10] (Leshchenko, 2018). Следовательно, основу составляет обеспечение экономической безопасности коммерческих банков, так как «финансовая безопасность – это следствие информационных, управленческих и организационно-технических мер, направленных на эффективное обеспечение стабильного и устойчивого режима управления функционированием банка с учетом защиты его интересов, сохранности финансовых и материальных ценностей» [11] (Leshchenko, 2020). Достижение максимальной платежеспособности, ликвидности и устойчивости коммерческого банка, а также эффективная структура капитала являются основным комплексом мер финансовой составляющей, которая выступает основой обеспечения такой безопасности.

Таким образом, большинство исследователей считают финансовую безопасность банковской организации составной частью более широкого понятия экономической безопасности, связанной с финансовой устойчивостью, гибкостью, стабильностью и равновесием [4, 8, 13, 14, 17] (Ermolovskaya, 2021; Kucherov, 2019; Sazonov, Ezangina, Evseev, 2016; Tikhonova, Sapozhnikova, 2021; Shatalov, Mychka, 2017).

«В январе 2021 г. на фоне улучшения эпидемической обстановки и продолжения проведения ведущими центральными банками стимулирующей политики на глобальных рынках в целом преобладали позитивные настроения. Меры государства по поддержке экономики и банковского сектора существенно сгладили негативный эффект от экономического спада из-за пандемии коронавируса и поддержали темпы кредитования и прибыльность банков. При этом остается актуальным вопрос об ожидаемом отложенном воздействии пандемии на капитал и рентабельность банковского сектора, а кредитная активность банков даже с учетом господдержки по итогам 2-го полугодия 2020 года заметно снизилась» [15] (Fyodorova, 2016).

«Финансовая безопасность банковского сектора, показатели, ее характеризующие, – отражают те же явления, что сказались на показателях банковской, денежно-кредитной и финансовой безопасности как составляющих экономической безопасности национальной экономики» [8] (Kucherov, 2019). «Пандемия коронавируса нового типа, начавшаяся в конце 2019 г., и связанные с ней негативные тенденции в экономике непосредственно отразились и на показателях деятельности банковских организаций» [6]. При этом следует отметить, что ситуация является контролируемой и указанные негативные тенденции не создают значимых угроз для национальной экономики.

Важно также отметить, что «общепринятые показатели финансового состояния, которые описывают отдельные аспекты процесса обеспечения финансовой безопасности банковской системы – и тем самым экономической безопасности экономики страны – не учитывают непосредственное влияние на финансовую безопасность стремительного развития информационных технологий и информационной экономики в целом» [3] (Gasseeva, 2020), а следовательно, необходимо к показателям, характеризующим состояние и динамику финансовой безопасности банковских организаций, добавить показатели, характеризующие финансовую безопасность в условиях развития информационной экономики.

В связи с вышеизложенными тенденциями в банковском секторе и экономике в результате мер по поддержанию населения и предпринимателей в сложной эпидемиологической обстановке, совершенствование методических аспектов оценки финансовой составляющей экономической безопасности для коммерческих банков приобретает особую актуальность.

Методология

Уровень финансовой безопасности организаций банковского сектора является многокритериальным показателем. На сегодняшний день нет универсальной методики, чтобы оценить финансовую безопасность банковской организации.

Финансовая безопасность организации банковского сектора представляет собой поддержание оптимального уровня финансовой устойчивости за счет выявления рисков, как внутренних, так и внешних, и их преодоление.

Чтобы вовремя выявить и предотвратить угрозы финансовой безопасности, а в дальнейшем планировать деятельность банковской организации, существуют методические подходы, предложенные российскими и зарубежными специалистами.

В таблице 1 содержится информация о самых распространенных методических подходах к оценке уровня финансовой безопасности банка.

Таблица 1

Методические подходы к оценке уровня финансовой безопасности

банковской организации

|

Тип методических подходов

|

Методические подходы

|

|

Российские

|

-

Методика Центрального банка России;

- Методика В.С. Кромонова; - Методика агентства «Эксперт»; - Методика издания «Коммерсант»; - Методика «Огрбанка»; - Методика АЦФИ; - Методика ИЦ «Рейтинг» |

|

Зарубежные

|

-

Рейтинговые системы оценки: PATROL, ORAP, CAMEL;

- Системы коэффициентного анализа: BAKIS; - Комплексные системы оценки банковских рисков: RATE, RAST; - Статистические модели: FIMS, SAABA |

В Российской Федерации наиболее актуальной является методика оценки финансовой устойчивости, разработанная и утвержденная Банком России, поэтому следует уделить особое внимание именно данному подходу к оценке финансовой составляющей экономической безопасности банковской организации.

Методика анализа финансовой безопасности коммерческого банка, предложенная Центральным банком РФ, предполагает анализ индикаторов собственного капитала, активов, доходности, ликвидности, процентного риска качества административно-управленческого персонала банковской организации.

Именно данная «методика является первоочередной при анализе финансового состояния коммерческого банка в России, так как охватывает большой спектр показателей различных направлений и достаточно емко отображает текущее финансовое состояние кредитной организации» [18] (Lev, Medvedeva, Leshchenko, Perestoronina, 2021). Тем не менее можно выделить и объективные недостатки методики Банка России: статичность оценки, что означает отсутствие прогнозной составляющей оценки, а также непригодность данной методики оценки финансового состояния банка для внутренних пользователей в силу объемности расчетов индикаторов, многие из которых непоказательны из-за ранее упомянутой статичности оценки.

Помимо основной методики ЦБ, для оценки финансового состояния коммерческих банков используются иные подходы. Одной из самых популярных считается методика, разработанная группой экспертов в области экономической безопасности предприятия под руководством ученого-экономиста Кромонова В.С. [7]. Суть модели оценки уровня финансовой безопасности коммерческого банка, предложенной В.С. Кромоновым, заключается в определении текущего индекса надежности банка на основе расчета шести коэффициентов, характеризующих закономерности в экономических показателях кредитной организации.

В.С. Кромонов предлагает модель «идеального банка» с наиболее оптимальным набором значений всех шести параметров, основываясь на их нормативных значениях, к которым должны быть близки значения показателей анализируемого банка для того, чтобы сделать выводы о его достаточной финансовой устойчивости. Тем не менее данная методика имеет существенный недостаток, заключающийся в отсутствии в интегральном показателе индикаторов, характеризующих прибыльность и качество кредитного портфеля банковской организации.

Другие методы оценки менее применимы в современной российской практике за счет своей относительной новизны (методика «Огрбанка», методика АЦФИ и пр.) и ориентированности на зарубежную практику.

Таким образом, на настоящий момент отсутствует унифицированный методический подход оценки финансовой составляющей экономической безопасности коммерческих банков. Соответственно, и нет единого перечня критериев и показателей для ее оценки. В этой связи для объективности оценки необходимо рассматривать несколько методических подходов, как рейтинговые методики, так и методики на основе финансовых показателей. Данный подход позволит обеспечить объективность оценки, комплексность, достоверность полученных данных.

Результаты

Проведем оценку финансовой безопасности ПАО «АКБ «Приморье». Банк «Приморье» входит в число крупнейших региональных банков страны, является одной из наиболее устойчивых и компетентных финансовых структур Дальнего Востока. Согласно теоретическим аспектам, рассмотрим несколько методических подходов и совокупность их показателей для оценки финансовой безопасности ПАО АКБ «Приморье».

Во-первых, рассмотрим методические подходы на основе критериев рейтинговых агентств.

Согласно оценке рейтингового агентства «Эксперт РА», финансовая надежность ПАО «АКБ «Приморье» оценена как ruB+, что означает низкий уровень кредитоспособности / финансовой надежности по сравнению с другими объектами рейтинга. При этом в настоящее время сохраняется возможность исполнения финансовых обязательств в срок и в полном объеме, однако при этом запас прочности ограничен. Способность выполнять обязательства является уязвимой в случае ухудшения экономической конъюнктуры.

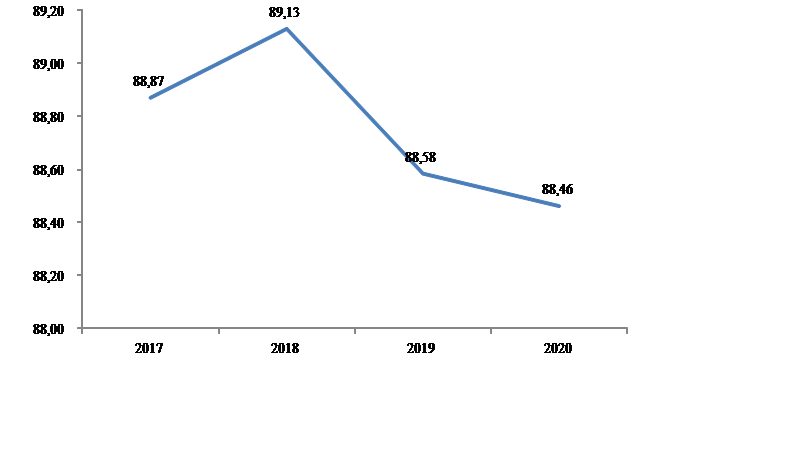

Также «критерием финансовой безопасности является коэффициент Bank capital to assets ratio, рассчитываемый как отношение банковского капитала к активам» [12] (Osipovskaya, 2020). Динамика данного показателя для ПАО «АКБ «Приморье» за 2017–2020 гг. представлена на рисунке 1.

Рисунок 1. Динамика показателя Bank capital to assets ratio

для ПАО «АКБ «Приморье», %

Источник: [16].

Отметим, что динамика данного показателя в исследуемом периоде скорее убывающая: после роста в течение 2017–2018 гг. с 88,87% в 2017 г. до 89,13% в 2018 г., далее, в течение периода 2018–2020 гг., происходило незначительное убывание данного показателя – до 88,46%. Общее изменение Bank capital to assets ratio составило 0,41 процентных пункта за период, что говорит о достаточной финансовой стабильности.

При этом среднее значение данного показателя для ПАО «АКБ «Приморье» за 2017–2020 гг. составило 88,76%, что свидетельствует о значительной капиталоемкости функционирования банка.

Важным критерием финансовой безопасности, согласно российскому ИЦ «Рейтинг», является доля депозитов в пассивах банковской организаций и уровень финансирования от Банка России в структуре пассивов ПАО «АКБ «Приморье».

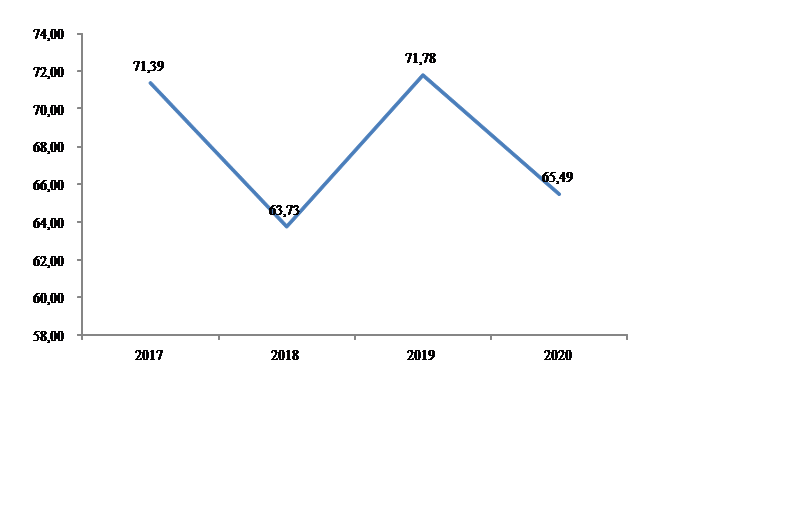

Анализ динамики доли депозитов, привлеченных ПАО «АКБ «Приморье» в пассивах, представлен на рисунке 2.

Рисунок 2. Доля депозитов клиентов в пассивах ПАО «АКБ «Приморье», %

Источник: [16].

Из представленных на рисунке 2 данных видно, что период 2017–2020 гг. характеризовался неравномерным изменением роста доли депозитов в структуре пассивов – от 63,73% в 2018 г. до 71,78% в 2019 г. При этом следует отметить значительную роль средств клиентов в формировании пассивов банка, что объясняется его ориентацией на клиентов, в частности из корпоративного и казначейского сегментов. При этом наблюдалось значительное сокращение в течение 2019–2020 гг. доли депозитов в пассивах ПАО «АКБ «Приморье» – с 71,78% до 65,49%. Такая ситуация объясняется влиянием пандемии коронавируса нового типа, что привело к значительному проседанию деловой активности в г. Владивостоке и Приморском крае.

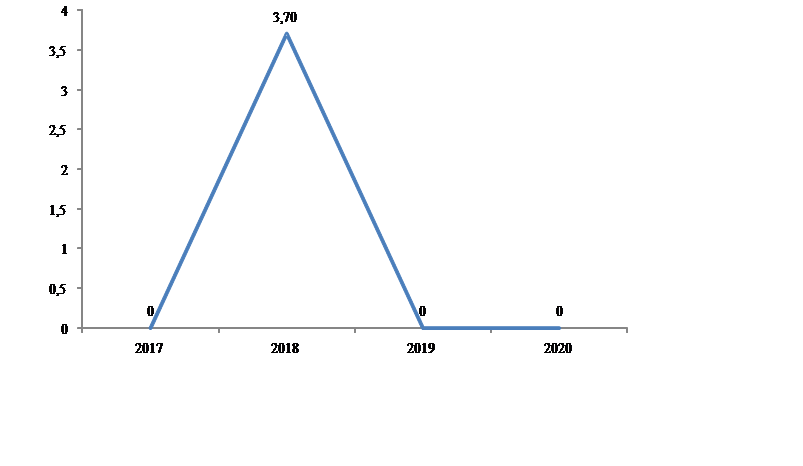

Как уже было отмечено, в условиях сложной экономической ситуации в стране, причиненной влиянием пандемии, важно рассмотреть объемы финансирования банковских организаций Банком России, что также целесообразно рассмотреть для данного исследуемого банка, ПАО «АКБ «Приморье». Рассмотрим динамику финансирования от Банка России в структуре пассивов ПАО «АКБ «Приморье» за 2017–2020 гг. (рис. 3).

|

%

|

Рисунок 3. Доля финансирования от Банка России в пассивах

ПАО «АКБ «Приморье», %

Источник: [16].

Таким образом, как видно из представленного рисунка, в течение 2017–2020 гг. Банк России предоставил ПАО «АКБ «Приморье» финансирование в размере 1 080 515 тыс. руб. в 2018 году, что составило 3,7% от общей стоимости пассивов.

Следует отметить, что в прочие годы исследуемого периода ПАО «АКБ «Приморье» не нуждалось в финансировании ЦБ РФ для пополнения своей ресурсной базы. Что в целом означает, что банк не испытывал значительной потребности в ликвидных ресурсах, что характеризует его финансовую безопасность как удовлетворительную.

Во-вторых, оценим финансовую безопасность с помощью коэффициентных подходов. Рассмотрим финансовую безопасность ПАО «АКБ «Приморье», используя Указание Банка России от 11 июня 2014 г. № 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов» с изменениями и дополнениями» [2].

Первая группа показателей – показатели собственных средств (капитала), которая включает: показатель достаточности собственных средств (капитала), показатель достаточности базового капитала и показатель достаточности основного капитала [16].

В частности, соответствие капитала ПАО «АКБ «Приморье» нормативам Банка России как ключевым критериям финансовой безопасности (табл. 2).

Таблица 2

Соответствие капитала ПАО «АКБ «Приморье» нормативам Банка России

в 2019–2020 гг., %

|

Показатель

|

Норматив ЦБ РФ

|

2019

|

2020

|

Абсолютное отклонение

|

|

Норматив достаточности собственных средств

|

8

|

11,648

|

12,568

|

0,92

|

|

Норматив достаточности базового капитала

|

4,5

|

9,709

|

10,472

|

0,763

|

|

Норматив достаточности основного капитала

|

6

|

9,709

|

10,472

|

0,763

|

Отметим, что представленные нормативы достаточности капитала ПАО «АКБ «Приморье» в исследуемом периоде удовлетворяют критериям, установленным Банком России. В частности, банк имеет запас финансовой безопасности по всем указанным показателям. Кроме того, для всех нормативов наблюдается позитивная динамика в течение 2019–2020 гг. Положительная динамика показателей достаточности капитала обусловлена приростом собственного капитала за анализируемый период.

Таким образом, можно сделать вывод о соответствии состояния финансовой безопасности исследуемого банка требованиям, предъявляемым регулятором банковской системы России.

Вторая группа показателей, согласно Указанию № 3277-У, – группа показателей активов, которые включают следующие показатели: показатели качества ссуд и иных активов состоят из показателя качества ссуд (ПА1), показателя риска потерь (ПА2) и показателя доли просроченных ссуд (ПА3), показателя размера резервов на потери по ссудам и иным активам (ПА4), показателя концентрации кредитных рисков на одного заемщика или группу связанных заемщиков (ПА5) и показателя концентрации кредитных рисков на связанное с банком лицо (группу связанных с банком лиц) (ПА6).

В таблице 3 представим указанные показатели согласно Указанию № 3277-У.

Таблица 3

Показатели активов ПАО «АКБ «Приморье» в 2019–2020 гг., %

|

Показатель

|

Норматив

|

2019

|

2020

|

Абсолютное отклонение

|

|

Показатель качества ссуд (ПА 1)

|

-

|

4,86

|

3,71

|

-1,15

|

|

Показатель риска потерь (ПА 2)

|

-

|

0,179

|

0,782

|

0,603

|

|

Показатель доли просроченных ссуд (ПА 3)

|

-

|

23,26

|

20,64

|

-2,62

|

|

Показатель размера резервов на потери по ссудам и иным активам

(ПА4)

|

-

|

10,037

|

13,339

|

3,302

|

|

Показатель концентрации кредитных рисков на одного заемщика или

группу связанных заемщиков (ПА5)

|

25

|

20,018

|

21,735

|

1,717

|

|

Показатель концентрации кредитных рисков на связанное с банком

лицо (группу связанных с банком лиц) (ПА6)

|

19,7 |

1,8

|

1,8

|

0

|

Таким образом, следует отметить, что в течение 2019–2020 гг. в ПАО «АКБ «Приморье» сократился показатель качества ссуд на 1,15 из-за прироста объемов безнадежной кредитной задолженности; при этом рост показателя риска потерь на 0,603 можно считать несущественным. Показатель доли просроченных ссуд сократился на 2,62% (с 23,26% в 2019 г. до 20,64% в 2020 г.), однако все еще является весьма значительным. При этом нормативы концентрации исследуемого банка отвечают требованиям Указания Банка России от 11 июня 2014 г. № 3277-У.

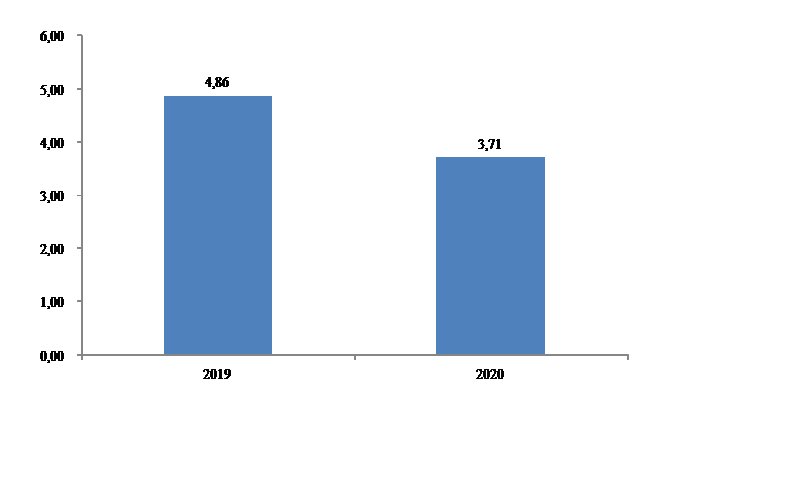

Отдельно рассмотрим показатели качества ссуд ПАО «АКБ «Приморье» за 2019–2020 гг. (рис. 4), поскольку это является важной характеристикой финансовой безопасности банка.

Рисунок 4. Доля безнадежных ссуд в кредитном портфеле ПАО «АКБ «Приморье», %

Источник: [16].

Показатель качества ссуд, согласно Указанию Банка России от 11 июня 2014 г. № 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов», представляет собой удельный вес безнадежных ссуд в общем объеме ссуд [16].

Задолженность по ссудам признается безнадежной в случае, если банком предприняты необходимые и достаточные юридические и фактические действия по ее взысканию и по реализации прав, вытекающих из наличия обеспечения по ссуде, при наличии документов и (или) актов уполномоченных государственных органов, необходимых и достаточных для принятия решения о списании безнадежной задолженности по ссуде за счет сформированного под нее резерва, а также когда предполагаемые издержки кредитной организации по проведению дальнейших действий по взысканию безнадежной задолженности по ссуде и (или) по реализации прав, вытекающих из наличия обеспечения по ссуде, будут выше получаемого результата.

Таким образом, показатель качества ссуд ПАО «АКБ «Приморье» сократился в 2020 г. в сравнении с 2019 г. (на 1,15 процентных пункта), однако следует отметить, что списанная в 2020 г. сумма безнадежных кредитов составила 461 922 тыс. руб., что составило 3,71% общей стоимости кредитного портфеля. Это свидетельствует о необходимости оптимизировать кредитную политику ПАО «АКБ «Приморье» с точки зрения обеспечения финансовой безопасности.

Третья группа показателей включает следующие показатели: показатель прибыльности активов (ПД10), показатель прибыльности капитала (ПД20), показатель структуры расходов (ПД4), показателя чистой процентной маржи (ПД5) и чистого спреда от кредитных операций (ПД6). Расчет показателей доходности для ПАО «АКБ «Приморье» приведем в таблице 4.

Таблица 4

Показатели доходности ПАО «АКБ «Приморье» в 2019–2020 гг., %

|

Показатель

|

2019

|

2020

|

Абсолютное отклонение

| |

|

Показатель прибыльности активов (ПД10)

|

1,207

|

1,305

|

0,098

| |

|

Показатель прибыльности капитала (ПД20)

|

10,828

|

11,365

|

0,537

| |

|

Показатель структуры расходов (ПД4)

|

25,331

|

20,715

|

-4,616

| |

|

Показатель чистой процентной маржи (ПД5)

|

0,813

|

0,900

|

0,087

| |

|

Показатель чистого спреда от кредитных операций (ПД6)

|

7,313

|

6,547

|

-0,766

| |

Следует отметить, что деятельность ПАО «АКБ «Приморье» в 2019–2020 гг. характеризуется ростом показателей доходности активов и капитала на 0,098% и на 0,537%, что объясняется увеличением прибыли Банка.

При этом сокращение показателя структуры расходов свидетельствует о сокращении административно-управленческих расходов по отношению к чистым доходам банка. Рост показателя чистой процентной маржи на 0,087% означает рост в отчетном периоде отдачи от использования активов в виде чистых процентных и аналогичных доходов, что позитивно характеризует финансовую безопасность банка. Что касается показателя чистого спреда от кредитных операций, то он сократился на 0,766%, что указывает на снижение эффективности кредитных операций ПАО «АКБ «Приморье». При этом причиной такого снижения является сокращение процентных доходов с выданных банком ссуд.

Следующая группа показателей, согласно Указанию № 3277-У, – группа показателей ликвидности, среди которых показатели общей краткосрочной ликвидности (ПЛ1), мгновенной ликвидности (ПЛ2), текущей ликвидности (ПЛ3), структуры привлеченных средств (ПЛ4), зависимости от межбанковского рынка (ПЛ5), риска собственных вексельных обязательств (ПЛ6), небанковских ссуд (ПЛ7), усреднения обязательных резервов (ПЛ8), обязательных резервов (ПЛ9), риска на крупных кредиторов и вкладчиков (ПЛ10) и не исполненных банком требований перед кредиторами (ПЛ11). Данные показатели определены на основании финансовой отчетности ПАО «АКБ «Приморье» и показаны в таблице 5.

Таблица 5

Основные обязательные нормативы ПАО «АКБ «Приморье», установленные Центральным банком России за 2019–2020 гг., %

|

Обозначение показателя

|

Содержание

показателя

|

Нормативное значение

показателя

|

2019

|

2020

|

Абсолютное отклонение

|

|

Н1.1

|

Норматив достаточности базового

капитала банка

|

≥ 4,5%

|

11,648

|

12,568

|

0,92

|

|

Н1.2

|

Норматив достаточности основного

капитала банка

|

≥ 6%

|

9,709

|

10,472

|

0,763

|

|

Н1.0

|

Норматив достаточности

собственных средств (капитала) банка

|

≥ 8%

|

9,709

|

10,472

|

0,763

|

|

Н1.4

|

Норматив финансового рычага

|

≥3%

|

11,32

|

13,77

|

2,45

|

|

Н2

|

Норматив мгновенной ликвидности

|

≥ 15%

|

113,463

|

142,615

|

|

|

Н3

|

Норматив текущей ликвидности

|

≥ 50%

|

132,702

|

194,524

|

|

|

Н4

|

Норматив долгосрочной ликвидности

|

≤ 120%

|

19,0

|

16,08

|

-2,92

|

|

Н6

|

Норматив максимального размера

риска на одного заемщика или группу связанных заемщиков банка

|

≤ 25%

|

11,63

|

11,89

|

0,26

|

|

Н7

|

Норматив максимального размера

крупных кредитных рисков банка

|

≤ 800%

|

402,4

|

379,1

|

-23,3

|

|

Н25

|

Норматив максимального размера

риска на связанное с банком лицо

|

≤ 20%

|

-

|

-

|

-

|

|

Н12

|

Норматив использования

собственных средств (капитала) банка для приобретения акций

(долей) других юридических лиц

|

≤ 25%

|

1,15

|

0,40

|

-0,75

|

|

Н18

|

Норматив минимального соотношения

размера ипотечного покрытия и объема эмиссии облигаций с ипотечным покрытием

|

≤ 100%

|

-

|

-

|

-

|

Представленные показатели свидетельствуют, что в исследуемом периоде ПАО «АКБ «Приморье» не имел не исполненных банком требований перед кредиторами, а также об отсутствии у банка факта невыполнения обязательных резервных требований. Также отметим, что ПАО «АКБ «Приморье» в отчетном периоде придерживается рекомендаций Банка России в отношении критериев финансовой устойчивости банка в целях признания его финансовой устойчивости достаточной для участия в системе страхования вкладов. В частности, показатели прибыльности активов положительны и имеют тенденцию к росту, нормативы кредитных рисков и нормативы ликвидности соответствуют регламентированным значениям, в том числе со значительным превышением.

Рассмотрим следующую группу показателей – качества управления банком ПАО «АКБ «Приморье». В их состав включены следующие показатели: показатели системы управления рисками (ПУ4), состояния внутреннего контроля (ПУ5), управления стратегическим риском (ПУ6). Данные показатели определяются экспертным путем, поэтому важно рассмотреть, каким образом осуществляется управление рисками и внутренний контроль в исследуемом банке. Действующая в ПАО «АКБ «Приморье» система управления рыночным риском разработана с учетом рекомендаций Банка России [1], Базельского комитета по банковскому надзору [9] (Leshchenko, 2018). Расчет рыночного риска осуществляется ежедневно, полученная величина входит в ежедневный расчет нормативов достаточности капитала. Размер требований к капиталу в отношении рыночного риска представлен в таблице 6.

Таблица 6

Требования к капиталу ПАО «АКБ «Приморье» в отношении рыночного риска

в 2019–2020 гг., тыс. руб.

|

Показатель

|

2019

|

2020

|

Абсолютное отклонение

|

|

Норматив достаточности капитала (Н 1.0), %

|

11,65

|

12,57

|

0,92

|

|

Рыночный риск, в том числе

|

272 018

|

533 992

|

261 974

|

|

Процентный риск

|

-

|

-

|

-

|

|

Валютный риск

|

13 803

|

28 258

|

14 455

|

|

Фондовый риск

|

7 958

|

14 462

|

6 504

|

По представленным данным следует отметить, что по итогам 2020 г. значение рыночного риска ПАО «АКБ «Приморье» составило 533 992 тысяч рублей, что на 261 974 тыс. руб. больше, чем в по итогам 2019 г. При этом объем вложений в акции, подверженных рыночному риску, в 2020 г. составил 93 940 тыс. руб. Исходя из несущественного объема вложений в акции подверженность ПАО «АКБ «Приморье» организации рыночному риску признается несущественной. Вложения в долговые ценные бумаги не подвержены рыночному риску исходя из используемой кредитной организацией бизнес-модели к данному виду финансовых активов – удержание до погашения.

Расчет достаточности капитала для покрытия совокупного уровня операционного риска, рассчитанного с применением методов, установленных нормативными документами Банка России, констатировал достаточность имеющегося капитала Банка и устойчивость к такого рода рискам. Значение норматива Н1.0, рассчитанного с учетом операционного риска, составило 12,57% и остается в рамках предельного минимального уровня, установленного Банком России, с запасом 4,57 процентных пунктов.

Заключительным этапом анализа финансовой безопасности ПАО «АКБ «Приморье» на основании методики, описанной в Указании Банка России от 11 июня 2014 г. № 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов», является итоговая таблица 7 с оценками полученных ранее результатов, которые рассчитаны согласно представленной методике.

Таблица 7

Оценка финансовой безопасности ПАО «АКБ «Приморье» согласно Указания Банка России от 11 июня 2014 г. № 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов»

|

Показатель

|

2019

|

2020

|

Оценка

|

|

Финансовая устойчивость банка по группе

показателей собственных средств

|

1 |

1 |

Хорошее

|

|

Финансовая устойчивость банка по группе

показателей активов

|

2

|

2

|

Удовлетворительное

|

|

Финансовая устойчивость банка по группе

показателей доходности

|

2

|

2

|

Удовлетворительное

|

|

Финансовая устойчивость банка по группе

показателей ликвидности

|

2

|

2

|

Удовлетворительное

|

|

Финансовая устойчивость банка по группе

показателей качества управления банком

|

1 |

2 |

Произошло ухудшение

состояния с «хорошего» до «удовлетворительного»

|

|

Финансовая устойчивость банка по группе

показателей прозрачности структуры собственности

|

1 |

1 |

Хорошее |

|

Финансовая устойчивость банка

|

2

|

2

|

Удовлетворительное

|

Согласно используемой методике, по показателям собственных средств ПАО «АКБ «Приморье» в основном преобладают оценки «хорошо» (1 балл), и лишь в 2019 г. по показателю норматива достаточности основного капитала наблюдалась оценка «удовлетворительно».

По группе показателей активов наихудшие оценки (4 балла) получил показатель доли просроченных ссуд в 2019–2020 гг., остальные показатели получили оценки «хорошо» и «удовлетворительно».

По показателям, характеризующим доходность банка, наихудшие оценки получили показатели чистой процентной маржи (неудовлетворительное) и чистого спреда от кредитных операций (сомнительное). Прочие показатели получили оценки «хорошо» и «удовлетворительно».

Среди показателей финансовой устойчивости по группе показателей ликвидности наихудшую оценку («неудовлетворительно») получили показатели структуры привлеченных средств и показатели риска на крупных кредиторов и вкладчиков. Остальные показали группы получили оценку «хорошо» в течение всего периода.

Согласно рассматриваемой методике, финансовая устойчивость банка признается достаточной для признания банка соответствующим условиям участия в системе страхования вкладов при наличии результата «удовлетворительно» по всем группам показателей. Данному требованию ПАО «АКБ «Приморье» соответствует в полной мере.

Рассмотрим финансовую безопасность ПАО «АКБ «Приморье», используя Указание Банка России от 03.04.2017 № 4336-У «Об оценке экономического положения банков» (табл. 8).

Таблица 8

Показатели оценки финансовой безопасности ПАО «АКБ «Приморье»

в соответствии с Указанием Банка России № 4336-У за 2019–2020 годы

|

Показатели

|

2019

|

2020

| ||||

|

значение

|

количество баллов

|

значение

|

количество баллов

| |||

|

1.

Собственные средства (капитал) банка («Базель III») (из формы № 123)

|

3 081 274

|

-

|

3 155 491

|

-

| ||

|

2.

Активы банка

|

33 905 465

|

-

|

35 153 349

|

-

| ||

|

3.

Совокупная величина активов, имеющих нулевой коэффициент риска (из формы № 135)

|

4 167 532

|

-

|

6 515 870

|

-

| ||

|

Показатели

оценки капитала, %:

|

|

|

|

| ||

|

1.

Показатель достаточности собственных средств (капитала) (ПК1 = норматив П1.0)

|

11,673

|

1

|

12,349

|

1

| ||

|

2.

Показатель оценки качества капитала (ПК2 = стр. 1 × 100 / (стр. 2 – стр. 3)

|

10,361

|

1

|

11,019

|

1

| ||

|

3.

Показатель достаточности базового капитала (ПК3 = норматив Н1.1)

|

9,730

|

1

|

9,544

|

1

| ||

|

4. Показатель

достаточности основного капитала (ПК4 = норматив Н1.2)

|

9,730

|

2

|

9,544

|

2

| ||

Фактические значения показателя достаточности собственных средств составляли за 2019 год – 11,673% (1 балл); за 2020 год – 12,349% (1 балл). Таким образом, показатель достаточности собственных средств (капитала) (ПК1) не претерпел существенных изменений, поскольку количество баллов, присвоенных исходя из фактического значения рассматриваемого коэффициента, не изменилось.

Показатель оценки качества капитала (ПК2) также существенно не изменялся и составил за 2019 год – 10,361% (1 балл); за 2020 год – 11,019% (1 балл).

Показатель достаточности базового капитала (ПК3) существенно не изменялся и составил за 2019 год– 9,730% (1 балл); за 2020 год – 9,544% (1 балл).

Показатель достаточности базового капитала (ПК4) составил за 2019 год – 9,730% (2 балла); за 2020 год – 9,544% (2 балла). Таким образом, показатель качества капитала (ПК4) ухудшился.

Осуществляем расчет обобщающего показателя по группе показателей оценки капитала:

2019 год: РГК=(1×3+1×2+1×3+2×3) / (3+2+3+3) =1,273;

2020 год: РГК=(1×3+1×2+1×3+2×3) / (3+2+3+3) =1,273.

Суммируя результаты расчетов, можно сделать вывод, что в течение анализируемого периода состояние капитала банка ухудшилось. На конец 2020 года финансовое состояние банка следует охарактеризовать как «хорошее», поэтому ПАО «АКБ «Приморье» можно условно отнести к 1-й группе финансового состояния. К этой группе относятся банки, в деятельности которых не выявлены текущие трудности.

В целях выполнения процедур определения потребности в капитале, распределения капитала и оценки его достаточности в ПАО «АКБ «Приморье» действует методика расчета риск-аппетита и оценки достаточности капитала, регламентирующая последовательность действий по применению методов оценки непредвиденных потерь по видам рисков, их интеграции, а также соотнесения полученных величин с доступным и плановым уровнем внутреннего капитала банка. Экспертные значения показателей рассмотрим в таблице 9.

Таблица 9

Показатели качества управления ПАО «АКБ «Приморье» в 2019–2020 гг., %

|

Показатель

|

2019

|

2020

|

|

Показатель системы управления рисками (ПУ4)

|

1

|

2

|

|

Показатель состояния внутреннего контроля (ПУ5)

|

1

|

1

|

|

Показатель управления стратегическим риском (ПУ6)

|

1

|

2

|

Таким образом, следует отметить определенное ухудшение показателей системы управления рисками ПАО «АКБ «Приморье» и стратегическим риском с оценки «хорошее» на оценку «удовлетворительное». Состояние внутреннего контроля в банке определено как «хорошее» в течение всего исследуемого периода.

Последняя группа показателей, характеризующих финансовую безопасность банка, – это показатели прозрачности структуры собственности банка. Данные показатели также определяются экспертным способом по результатам оценок показателей достаточности объема раскрываемой информации о структуре собственности банка (ПУ1), доступности информации о лицах, под контролем либо значительным влиянием которых находится банк (ПУ2), и значительности влияния на управление банком резидентов офшорных зон (ПУ3). Представим полученные оценки по каждому из данных показателей на основании годовой отчетности ПАО «АКБ «Приморье» за 2019 г. и 2020 г. в таблице 10.

Таблица 10

Показатели прозрачности структуры собственности ПАО «АКБ «Приморье»

в 2019–2020 гг., %

|

Показатель

|

2019

|

2020

|

|

Показатель достаточности объема раскрываемой информации о

структуре собственности банка (ПУ1)

|

1

|

1

|

|

Показатель доступности информации о лицах, под контролем

либо значительным влиянием которых находится банк (ПУ2)

|

1

|

1

|

|

Показатель значительности влияния на управление банком

резидентов офшорных зон (ПУ3)

|

1

|

1

|

Таким образом, ПАО «АКБ «Приморье» характеризуется прозрачной структурой собственности и раскрывает информацию без нарушений законодательства Российской Федерации, в том числе нормативных актов Банка России.

Заключение

Обобщим проведенный с использованием ряда методик анализ финансовой безопасности ПАО «АКБ «Приморье». К позитивным характеристикам финансовой безопасности ПАО «АКБ «Приморье» следует отнести:

1) нормативы достаточности капитала ПАО «АКБ «Приморье» в исследуемом периоде удовлетворяют критериям, установленным Банком России. В частности, банк имеет запас финансовой безопасности по всем указанным показателям. Кроме того, для всех нормативов наблюдается позитивная динамика в течение 2019–2020 гг. Таким образом, можно сделать вывод о соответствии состояния финансовой безопасности исследуемого банка требованиям, предъявляемым регулятором банковской системы России;

2) в отчетном периоде ПАО «АКБ «Приморье» придерживается рекомендаций Банка России в отношении критериев финансовой устойчивости банка в целях признания его финансовой устойчивости достаточной для участия в системе страхования вкладов. В частности, показатели прибыльности активов положительны и имеют тенденцию к росту, нормативы кредитных рисков и нормативы ликвидности соответствуют регламентированным значениям, в том числе со значительным превышением.

К проблемным моментам финансовой безопасности ПАО «АКБ «Приморье» относятся следующие факторы:

1. Согласно оценке рейтингового агентства «Эксперт РА», финансовая надежность АО «АКБ «Приморье» оценена как ruB+, что означает низкий уровень кредитоспособности / финансовой надежности по сравнению с другими объектами рейтинга. При этом в настоящее время сохраняется возможность исполнения финансовых обязательств в срок и в полном объеме, однако при этом запас прочности ограничен.

2. Отток депозитов, наблюдавшийся в течение 2019–2020 гг. Анализ показал, что в 2019 г. для банка наблюдался максимальный объем депозитов, а в 2020 году произошло сокращение депозитной базы на 5,54%. Также при этом наблюдалось значительное сокращение в течение 2019–2020 гг. доли депозитов в пассивах ПАО «АКБ «Приморье» – с 71,78% до 65,49%. Такое сокращение вызвано влиянием экономических кризисных явлений вследствие пандемии коронавируса нового типа.

3. Недостаточная эффективность управления кредитными портфелем ПАО «АКБ «Приморье» в 2017–2020 гг., о чем свидетельствуют:

- во-первых, показатели чистой процентной маржи, которые получили оценку «неудовлетворительно», и чистого спреда от кредитных операций («сомнительно»);

- во-вторых, оценку «неудовлетворительно» получили показатели структуры привлеченных средств и показатели риска на крупных кредиторов и вкладчиков;

- в-третьих, несмотря на улучшение показателя качества ссуд ПАО «АКБ «Приморье» в 2020 г. в сравнении с 2019 г., следует отметить, что списанная в 2020 г. сумма безнадежных кредитов составила 461 922 тыс. руб., что составило 3,71% общей стоимости кредитного портфеля. При этом показатель доли просроченных ссуд в 2019–2020 гг. получил оценку «неудовлетворительно».

Указанное свидетельствует о первоочередной необходимости оптимизировать кредитную политику ПАО «АКБ «Приморье» с точки зрения обеспечения финансовой безопасности.

Источники:

2. Банк России. Указание Банка России от 11.06.2014 № 3277-У (ред. от 26.12.2017) «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов».

3. Гассеева В. И. Экономическая безопасность банковской системы России // Индустриальная экономика. – 2020. – № 3. – c. 22-26.

4. Ермоловская О.Ю. Современные аспекты финансовой составляющей экономической безопасности на примере банка «ВТБ» // Экономическая безопасность. – 2021. – № 2. – c. 381-400.

5. Захаркина Р.А., Катайкина Н.Н., Маркова А.А. Финансовая безопасность кредитной организации. - Саранск, 2020. – 112 c.

6. Казанцев С.В., Колпакова И.А., Лев М.Ю., Соколов М.М. Угрозы развитию экономики современной России: ценовые тренды, санкции, пандемия. - Москва, 2021. – 224 c.

7. Кромонов В.С. Методика составления рейтинга надежности банков. [Электронный ресурс]. URL: https://www.studmed.ru/kromonov-v-s-metodika-sostavleniya-reytinga-nadezhnosti-bankov_1f812bc5831.html (дата обращения: 20.07.2021).

8. Кучеров И.И. Риски финансовой безопасности, их негативные последствия // Юридическая техника. – 2019. – № 13. – c. 507-510.

9. Лещенко Ю. Г. Макроэкономическое воздействие соглашений «Базель III» на мировую банковскую систему // Российское предпринимательство. – 2018. – № 9. – c. 2345-2366.

10. Лещенко Ю. Г. Финансовая безопасность Российской Федерации в условиях финансовой глобализации // Экономическая безопасность. – 2018. – № 3. – c. 237-248.

11. Лещенко Ю. Г. Финансовая безопасность в ракурсе стабильности финансовой системы // Обеспечение национальной экономической безопасности: новые вызовы и приоритеты: сборник тезисов международной научной конференции, Москва, 12 октября 2019 года. – Москва: ФГБОУВО «МГУ им. М.В. Ломоносова» (экономический факультет). 2020. – c. 74-78.

12. Осиповская А. В. Устойчивость банковской системы как составляющая экономической безопасности России: угрозы и вызовы // Экономическая безопасность: современные вызовы и поиск эффективных решений: материалы всероссийской научно-практической конференции, Москва, 19 ноября 2020 года. – Москва: Московский университет им. С.Ю. Витте. 2020. – c. 647-655.

13. Сазонов С.П. Езангина И.А., Евсеев Р.С. Экономическая безопасность кредитной организации: факторы, угрозы, направления укрепления // Финансовая аналитика: проблемы и решения. – 2016. – № 31(313). – c. 42-56.

14. Тихонова И. С., Сапожникова Е. А. Проблемы банковской системы как элемента финансовой безопасности России в условиях пандемии // Механизм обеспечения конкурентоспособности и качества экономического роста в условиях модернизации экономики: сборник статей по итогам Международной научно- практической конференции, Омск, 09 апреля 2021 года. – Стерлитамак: Общество с ограниченной ответственностью «Агентство международных исследований». 2021. – c. 20-25.

15. Фёдорова А. Ю. Финансовая безопасность и факторы, влияющие на нее // Социально-экономические явления и процессы. – 2016. – № 8. – c. 86-93.

16. Финансовая отчетность ПАО АКБ «Приморье». [Электронный ресурс]. URL: https://www.primbank.ru/ (дата обращения: 15.07.2021).

17. Шаталов М. А., Мычка С. Ю. Современная парадигма организации механизма управления финансовой безопасностью предприятия // Стратегии бизнеса. – 2017. – № 8(40). – c. 13-21.

18. Lev M. Yu., Medvedeva M. B., Leshchenko Yu. G., Perestoronina E. A. Spatial analysis of financial indicators determining the level of ensuring the economic security of Russia // Экономика и управление: проблемы, решения. – 2021. – № 1. – p. 21-34.

Страница обновлена: 27.12.2025 в 22:13:25

Download PDF | Downloads: 59

Assessment of the financial component of the economic security of the organization (on the example of PJSC JSCB «Primorye», Vladivostok)

Levkina E.V., Lyalina Z.I., Loksha A.V.Journal paper

Economic security

Volume 4, Number 4 (October-December 2021)

Abstract:

Fundamental changes are taking place in the sphere of the country's national security. The modern process of ensuring security should be revealed not only from the prevention of threats, but also through the formation of such conditions that will stimulate the development of society during economic transformations. Therefore, the issues of economic security management, both at the level of the national economy and at the level of an individual bank, have not lost their urgency, but, on the contrary, have become more relevant. Given the important role of finance in the national economy, financial security occupies a particularly significant segment. Financial security reflects the state and readiness of the financial system for timely and reliable financial support of the needs of the state's economic systems in an amount sufficient to maintain the necessary level of its economic security.

An effective comprehensive analysis of the financial and economic activities of an enterprise is an essential element of ensuring its economic security, and, consequently, its successful activity. Therefore, the subject under study is extremely relevant and has great practical significance.

The purpose of the study is to clarify the methodological approaches to assessing the level of financial security of a banking organization.

During the research, various methods were used. They are as follows: logical analysis, system approach, expert assessment method, retrospective analysis, tabular method, and others.

Legislative and other normative acts, the works of Russian scientists and specialists on economic security, as well as works on economics, finance, and credit theory formed the scientific and methodological basis of the article.

The practical significance of the article lies in the fact that the results of the study can be used as an information base for the development of management decisions to improve the financial component of the economic security of PJSC JSCB «Primorye», Vladivostok.

Keywords: security, financial component, economic security, management, credit risk, commercial bank, quality of the loan portfolio, loan debt

JEL-classification: G32, G33, G39

References:

Ermolovskaya O.Yu. (2021). Sovremennye aspekty finansovoy sostavlyayushchey ekonomicheskoy bezopasnosti na primere banka «VTB» [Modern aspects of the financial component of economic security on the example of VTB bank]. Ekonomicheskaya bezopasnost. (2). 381-400. (in Russian).

Fyodorova A. Yu. (2016). Finansovaya bezopasnost i faktory, vliyayushchie na nee [The financial safety and factors influencing it]. Socio-economic phenomena and processes. (8). 86-93. (in Russian).

Gasseeva V. I. (2020). Ekonomicheskaya bezopasnost bankovskoy sistemy Rossii [Economic security of the banking system of Russia]. Industrialnaya ekonomika. (3). 22-26. (in Russian).

Kazantsev S.V., Kolpakova I.A., Lev M.Yu., Sokolov M.M. (2021). Ugrozy razvitiyu ekonomiki sovremennoy Rossii: tsenovye trendy, sanktsii, pandemiya [Threats to the development of the economy of modern Russia: price trends, sanctions, pandemic] (in Russian).

Kucherov I.I. (2019). Riski finansovoy bezopasnosti, ikh negativnye posledstviya [Financial security risks and their negative consequences]. Juridical Engineering. (13). 507-510. (in Russian).

Leschenko Yu. G. (2018). Finansovaya bezopasnost Rossiyskoy Federatsii v usloviyakh finansovoy globalizatsii [Financial security of the Russian Federation in the context of financial globalization]. Ekonomicheskaya bezopasnost. (3). 237-248. (in Russian).

Leschenko Yu. G. (2018). Makroekonomicheskoe vozdeystvie soglasheniy «Bazel III» na mirovuyu bankovskuyu sistemu [Macroeconomic impact of the agreement Basel III on the world banking system]. Russian Journal of Entrepreneurship. (9). 2345-2366. (in Russian).

Leschenko Yu. G. (2020). Finansovaya bezopasnost v rakurse stabilnosti finansovoy sistemy [Financial security from the perspective of the stability of the financial system] Ensuring national economic security: new challenges and priorities. 74-78. (in Russian).

Lev M. Yu., Medvedeva M. B., Leshchenko Yu. G., Perestoronina E. A. (2021). Spatial analysis of financial indicators determining the level of ensuring the economic security of Russia Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). (1). 21-34.

Osipovskaya A. V. (2020). Ustoychivost bankovskoy sistemy kak sostavlyayushchaya ekonomicheskoy bezopasnosti Rossii: ugrozy i vyzovy [Stability of the banking system as a component of Russia's economic security: threats and challenges] Economic security: modern challenges and the search for effective solutions. 647-655. (in Russian).

Sazonov S.P. Ezangina I.A., Evseev R.S. (2016). Ekonomicheskaya bezopasnost kreditnoy organizatsii: faktory, ugrozy, napravleniya ukrepleniya [Economic security of the credit institution: factors, threats, enhancement measures]. Financial Analytics: Science and Experience. (31(313)). 42-56. (in Russian).

Shatalov M. A., Mychka S. Yu. (2017). Sovremennaya paradigma organizatsii mekhanizma upravleniya finansovoy bezopasnostyu predpriyatiya [Modern paradigm of the organization of the mechanism of management of the financial security of the enterprise]. Strategii biznesa. (8(40)). 13-21. (in Russian).

Tikhonova I. S., Sapozhnikova E. A. (2021). Problemy bankovskoy sistemy kak elementa finansovoy bezopasnosti Rossii v usloviyakh pandemii [Problems of the banking system as an element of Russia's financial security in the context of a pandemic] The mechanism of ensuring the competitiveness and quality of economic growth in the conditions of economic modernization. 20-25. (in Russian).

Zakharkina R.A., Kataykina N.N., Markova A.A. (2020). Finansovaya bezopasnost kreditnoy organizatsii [Financial security of a credit institution] (in Russian).