Трансмиссионный механизм денежно-кредитной политики России: стратегические вызовы и варианты адаптации

Лисица А.В.1![]() , Чувилин Д.В.2

, Чувилин Д.В.2![]()

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, ,

2 Финансовый университет при Правительстве Российской Федерации - Уфимский филиал, ,

Скачать PDF | Загрузок: 30

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 7 (Июль 2025)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=82909625

Аннотация:

В статье исследуются проблемы влияния трансмиссионного механизма денежно-кредитной политики на инвестиционную активность и экономический рост в условиях низкой монетизации экономики. На основе анализа теоретических подходов и эмпирических данных, характеризующих зависимость макроэкономических параметров экономического роста, инфляции, монетизации экономики и инвестиционной активности ряда стран-участниц G20, выявлены возможности перенастройки трансмиссионного механизма для решения задач ускоренного развития. Предложены направления адаптации трансмиссионного механизма для стимулирования долгосрочных инвестиций в российской экономике.

Ключевые слова: трансмиссионный механизм, монетизация экономики, инвестиционная активность, процентный канал, экономическое развитие

JEL-классификация: E31, E52, E61

Введение

Интерес к исследованию трансмиссионного механизма денежно-кредитной политики получил дополнительный импульс с начала 2000-х годов в связи с ускоренным развитием цифровых инноваций, трансформирующих содержание не только производственных процессов, но и финансовых технологий, что приводит к ускорению процессов инвестирования с целью обеспечить рост экономики на новой технологической основе.

Актуальность исследования обусловлена противоречием между задачами обеспечения ценовой стабильности и стимулирования экономического роста при задействовании процентного канала трансмиссионного механизма денежно-кредитной политики в условиях низкой монетизации отечественной экономики.

Как показывает опыт стран, добившихся наиболее впечатляющих темпов экономического роста, в их основе лежит повышение доли инвестиций до уровня 25% и более от ВВП и интенсификация вложений в человеческий капитал и экономику знаний [8] (Aganbegyan, 2024). Ключевым вопросом при этом остается роль денежно-кредитной политики в стимулировании инвестиционной активности, о чем свидетельствует дискуссия относительно достаточности политики таргетирования инфляции для обеспечения макроэкономической стабильности в среднесрочной перспективе и необходимости ее увязки с политикой ускоренного социально-экономического развития в условиях глобальной нестабильности и санкционных ограничений.

Цель статьи – выявить возможности адаптации инструментов трансмиссионного механизма для решения задач роста инвестиционной активности и интенсификации экономического роста за счет использования фондов длинных денег.

Теоретический анализ содержания трансмиссионного механизма и подходов к его использованию в России

Введенное в научный оборот в 1930-е годы в рамках кейнсианской теории термин «трансмиссионный механизм» занимал ключевую роль в объяснении влияния денежного предложения на изменение экономической активности [14, 19] (Gyulmagomedova, 2021; Moiseev, 2002). Механизм этого влияния раскрывался через систему структурных моделей (уравнений), каждая из которых описывала канал передачи сигналов, влияющих на процессы потребления, сбережений и инвестирования посредством реализации мер денежно-кредитной политики в различные сектора экономики, направленных на расширение/сужение денежного предложения.

Пришедшая на смену кейнсианских взглядов школа монетаристов М. Фридмана, ориентированная на приоритет рыночного саморегулирования перед активным государственным регулированием через рост налогов и бюджетных расходов [3] (Aganbegyan, 2022), фактически отказалась от задачи моделирования влияния денежного предложения на экономику, а сосредоточила свое внимание на оценке связи между денежным предложением и уровнем расходов (валовым выпуском) [16, 19] (Zoidov et al., 2022; Moiseev, 2002). Это привело к изменению взглядов на содержание трансмиссионного механизма денежно-кредитной политики как способа влияния на макроэкономические параметры, такие как спрос и уровень инфляции [22, c. 83] .

На сегодняшний день в литературе отсутствует единство мнений относительно содержания каналов трансмиссионного механизма [18, 19] (Kulikova et al., 2020; Moiseev, 2002) и тем более об особенностях их применения в различных страновых и рыночных условиях, в том числе в современных условиях России [16, 20] (Zoidov et al., 2022; Popov, 2018).

Выделяют такие каналы трансмиссионного механизма, как: процентный, кредитный, канал валютного курса, монетаристский канал и канал благосостояния, а также канал инфляционных ожиданий [18] (Kulikova et al., 2020). При этом кредитный канал, как правило, разделяют на балансовый (широкий кредитный канал) и узкий кредитный канал (канал издержек привлечения капитала) [19] (Moiseev, 2002). Значимость отдельных каналов передачи импульсов денежно-кредитной политики на макроэкономические параметры неодинакова, многие авторы сходятся во мнении, что процентный канал трансмиссионного механизма является важнейшим [9, 15, 21] (Vitsko et al., 2024; Dubova et al., 2023; Stanik et al., 2020), так как основной инструмент регулирования – ключевая ставка оказывает воздействие на уровень краткосрочных ставок денежного рынка, а через них и через изменение ожиданий участников рынка – на уровень долгосрочных ставок [17] (Konyaev, 2022). Далее сигнал распространяется на изменение условий кредитования, цены финансовых активов, валютный курс. Что приводит к изменению структуры доходов и потребления, охлаждает спрос и с учетом корректировки интенсивности импортно-экспортных операций находит отражение в изменении динамики цен.

Именно такая логика заложена Банком России в рамках основных направлений единой государственной денежно-кредитной политики на 2025 год и период 2026 и 2027 годов [22]. В то же время Банк России отмечает, что в последние годы произошел ряд значимых изменений, оказывающих влияние на действенность процентного канал трансмиссионного механизма, такие как:

- рост доли кредитов по плавающей ставке в корпоративном секторе, что меняет логику поведения и ускоряет реакцию на сигналы трансмиссионного механизма заемщиков при повышение/понижении процентных ставок или ожидании таких изменений в будущем;

- рост склонности к сберегательной модели поведения среди населения в условиях роста неопределенности в экономической и социальной сфере, снижающий чувствительность реакции на сигналы, доводимые по процентному каналу;

- рост участия государства в субсидировании процентных ставок при реализации программ льготного кредитования как способ адаптации к воздействию пандемии и геополитической нестабильности, «зашумляющий» процентный канал трансмиссионного механизма;

- рост процессов замещения иностранных финансовых инструментов отечественными, что повышает значимость процентного канала для рублевых заимствований и инвестиций.

При этом специалисты Банка России прогнозируют, что значимость процентного канала в будущем будет увеличиваться. В то же время такие каналы, как балансовый, узкий кредитный канал и канал благосостояния, несмотря на определенный рост интереса к внутреннему рынку ценных бумаг со стороны населения, корпораций и банковского сектора в период после весны 2022 г., пока еще не играют существенной роли в трансмиссионном механизме. Это объясняется в отношении балансового канала тем, что ценные бумаги все еще не активно используются как предмет залога при кредитовании корпоративного сектора и тем более кредитовании физических лиц в нашей стране. А ограниченность узкого кредитного канала – низкой долей акций и облигаций в активах банков, которая не позволяет оказывать существенное влияние на размер их капитала через изменение стоимости этих инструментов. Динамика стоимости ценных бумаг, по мнению специалистов Банка России, также незначительно влияет на уровень благосостояния, так как удельный вес финансовых инвестиций не превышает 22% от средств, размещенных в депозиты и иностранную валюту.

В описании трансмиссионного механизма денежно-кредитной политики обращает на себя внимание тот факт, что по сравнению с 2019 г. отмечается снижение роли валютного канала трансмиссионного механизма. Если ранее изменение реального эффективного курса при прочих равных условиях при изменении однодневной ставки межбанковских кредитов на 1 п.п. происходило примерно на 0,9% [23, c. 99], то в 2024 году – только на 0,2% [22, c. 92]. При этом влияние самого валютного курса на инфляцию, по мнению специалистов Банка России, осталось прежним – примерно 0,1 п.п. инфляции при изменении курса на 1%. Однако временной лаг такого влияния вырос с 6 месяцев до 1 года. Ряд экспертов, указывая на эти изменения, называют их «эрозия канала валютного курса» [2] (Abramova et al., 2024), обусловленная не только шоками на глобальных рынках и ослаблением связей с зарубежными финансовыми рынками (прежде всего, недружественных стран), но и проблемой репрезентативности традиционного курсообразования доллара США, а также увеличением разнообразия структуры международных расчетов с точки зрения используемых валют.

Несмотря на то, что трансмиссионный механизм денежной политики Банка России в сравнении с периодом 2019–2020 гг. претерпел заметные изменения как с точки зрения описания состава каналов, так и с точки зрения изменения их значимости под воздействием новых условий функционирования российской экономики и финансового рынка, необходимо отметить принципиальный постулат, который не претерпел, по нашему мнению, необходимых изменений. Заключается он в определении роли денежно-кредитной политики Банка России как обеспечение ценовой стабильности для устойчивого экономического развития. Можно согласиться с рядом авторов, что такая целевая установка ориентирована на преимущественно краткосрочные эффекты и существенно снижает потенциал ее использования [2] (Abramova et al., 2024), более того, «создание условий ценовой стабильности делается в ущерб целевым ориентирам экономической политики государства, направленным на достижение устойчиво высоких темпов роста экономики» [1] (Abramova et al., 2020).

Банк России с позиции долгосрочного анализа использует концепцию равновесия, обеспечивающую траекторию сбалансированного и устойчивого роста, определяемую уровнем потенциального выпуска (предложения), который в свою очередь зависит от наличия факторов производства и ресурсных, технологических и институциональных ограничений [22, c. 65]. Рост спроса выше потенциального выпуска (разрыв выпуска) приводит к увеличению инфляции (разрыв выпуска в размере 1% увеличивает инфляцию на 0,6 п.п). В этой логике ускорение темпов экономического роста без ущерба для ценовой стабильности возможно за счет наращивания потенциала выпуска, что, как справедливо, на наш взгляд, отмечено специалистами Банка России [22, c. 65], не может являться результатом влияния разовых факторов, а является следствием технологического прогресса. Впрочем, на наш взгляд, технологический прогресс за счет внедрения прорывных инноваций может приводить не только к ускорению темпов наращивания потенциала, но и к сдвигу его уровня вверх за счет качественного улучшения производительности. В этом смысле снижение ресурсных, технологических и институциональных ограничений, упомянутых выше, очевидно, является способом наращивания потенциального выпуска, а следовательно, и возможностей увеличения совокупного спроса без ущерба для ценовой стабильности. И ряд таких мер указаны самим Банком России, включая «создание благоприятной среды для ведения бизнеса, совершенствование судебной системы и качества управления, улучшение регуляторной среды, развитием технологий и т.д.» [22, c. 66]. Однако в этом ряду нет вариантов, связанных со снижением ограничений по наличию необходимых финансовых ресурсов. Можно согласиться с мнением ряда авторов, что «именно Центральный банк может и должен создавать условия для обеспечения «длинных денег» в экономике для инвестиций в развитие современных технологий, перевооружения производства» [2] (Abramova et al., 2024). При этом в настоящее время «таким вопросам, как обеспечение стабильного курса рубля, стимулирование инвестиций и создание основы длинных денег в целях трансформации российской экономики, уделяется неоправданно малое внимание» [1] (Abramova et al., 2020). Более того, на наш взгляд, состояние трансмиссионного механизма и каналов передачи может действительно приводить к попыткам достижения краткосрочных целей ценовой стабильности в ущерб наращиванию долгосрочного потенциала выпуска. А наблюдаемые сегодня Банком России признаки разрыва выпуска (перегрева экономики) могут быть ничем иным, как следствием недофинансирования инвестиционной сферы реального сектора экономики в результате действия трансмиссионного механизма в прошлом. С этой точки зрения справедливым, на наш взгляд, является тезис о том, что в условиях ускоренного развития научно-технического прогресса и активизации инновационных процессов в современной экономике развитие происходит нелинейно и неравновесно [11] (Glazyev, 2022), о чем свидетельствует опыт стран, показывавших впечатляющее ускорение темпов экономического роста в прошлом и в настоящее время [4, 12] (Aganbegyan, 2023; Glazyev, 2023).

По мнению экспертов, развивающиеся страны, для которых характерно стремление обеспечить темпы экономического роста выше среднемировых на уровне 4–6%, должны обеспечивать долю инвестиций в основной капитал на уровне 30–35% от ВВП страны [5, 6, 7, 8, 10] (Aganbegyan, 2023; Aganbegyan, 2022; Aganbegyan, 2022; Aganbegyan, 2024; Glazyev et al., 2024).

Анализ, проведенный академиком Глазьевым С.Ю., показывает, что страны, в разные годы демонстрирующие высокие темпы опережающего развития, обеспечивали долгосрочный уровень вложений в основной капитала не менее 25–30% ВВП на протяжении долгих лет. Например, Корея – с 1970 до настоящего времени; Китай – с 1985 до настоящего времени; Индия – с 1990 до настоящего времени; Малайзия – с 1975 до 2000 г. и с 2012 до 2017 г.; Япония – с 1970 по 2000 г.; Сингапур – с 1970 до 2000 г. и периодически до настоящего времени [11] (Glazyev, 2022).

Анализ взаимосвязи макроэкономических показателей, характеризующих влияние трансмиссионного механизма на экономическое развитие

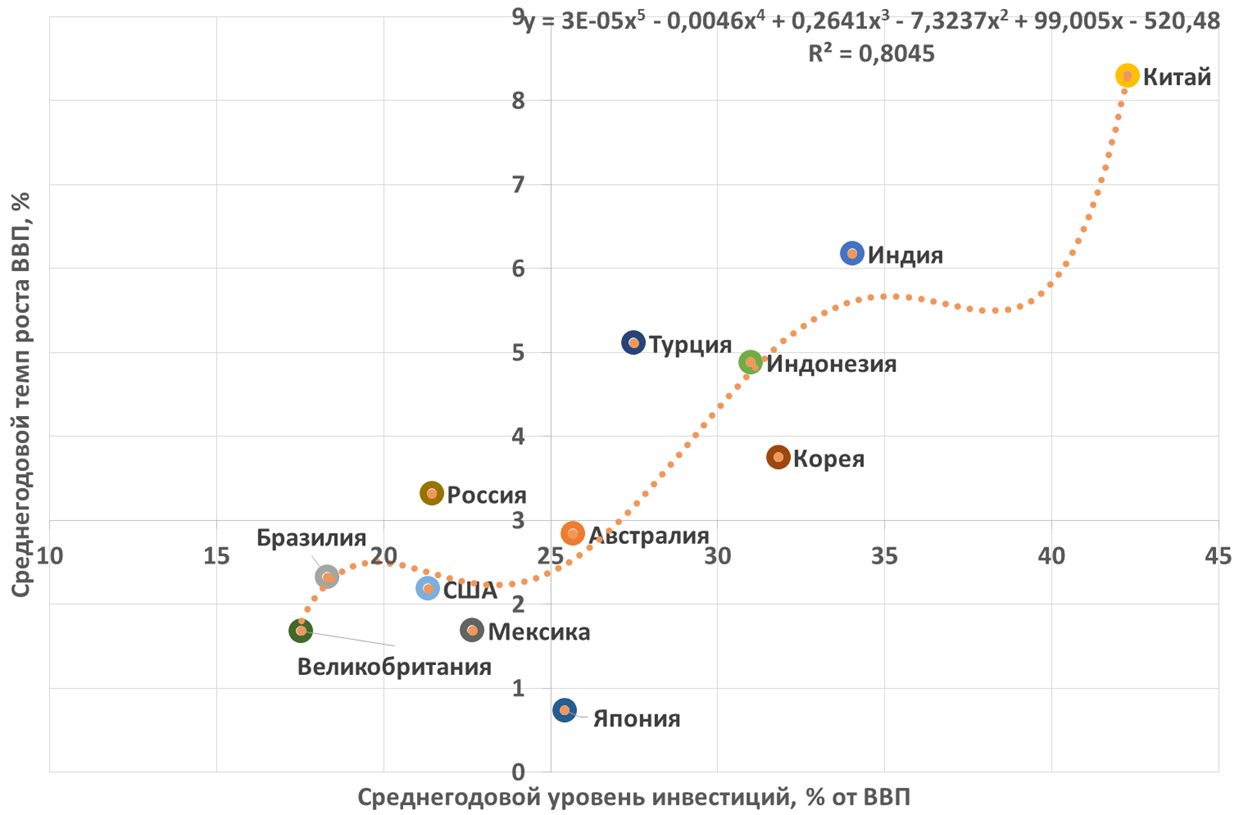

В данном исследовании также был проведен анализ зависимости темпов роста ВВП от уровня инвестиционной активности среди 12 стран, входящих в G20, включая Россию, по данным за 2000–2023 гг. (рис. 1).

Рисунок 1. Сравнение уровня инвестиций и темпов роста ВВП ряда стран в среднем за период 2000–2023 гг.

Источник: составлено авторами по данным Всемирного банка [1].

По данным рисунка 1 видно, что действительно уровень инвестиций в пределах до 25% ВВП не позволяет обеспечить рост ВВП выше среднемировых значений (около 3% за рассматриваемый период). Единственным исключением при этом выступает Россия за счет интенсивного восстановительного роста ВВП в период 2000–2008 гг. [5] (Aganbegyan, 2023), когда его темпы находились в диапазоне 4,7–10,0% в год. Также по графику видно, что инвестиции на уровне примерно 26–35% ВВП обеспечивают рост экономики, на 50–70% превышающий среднемировые значения. Инвестиционная активность выше этих уровней была характерна только для Китая и является скорее уникальным опытом этой страны в рассматриваемом периоде.

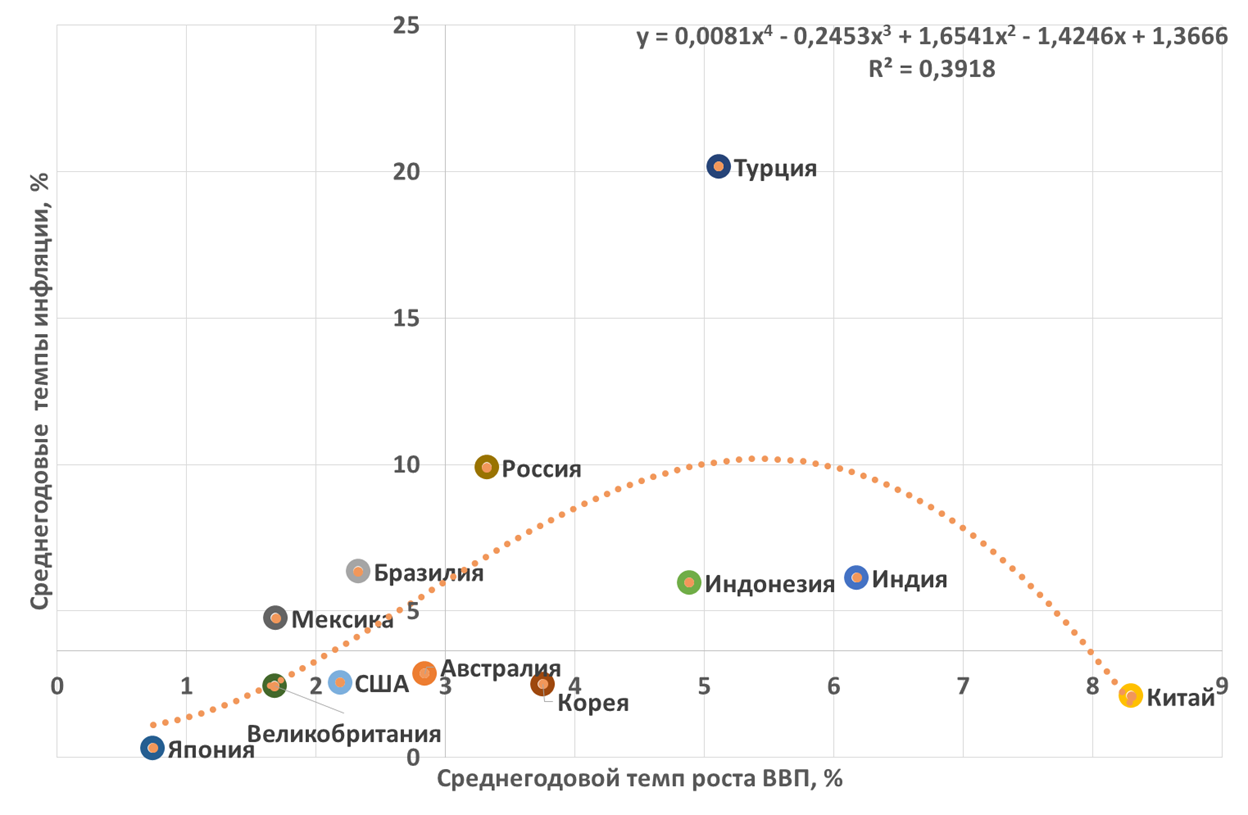

Важным с точки зрения целей денежно-кредитной политики является сопоставление темпов экономического роста с уровнем инфляции в рассматриваемых странах (рис. 2).

Рисунок 2. Сравнение темпов роста ВВП и уровня инфляции ряда стран в среднем за период 2000–2023 гг.

Источник: составлено авторами по данным Всемирного банка.

Точка пересечения осей на графике характеризует среднемировые значения темпов роста ВВП (2,98%) и уровня инфляции (3,65%). В целом, несмотря на относительно слабое качество трендовой модели, можно сказать, что в большинстве стран с темпами роста экономики выше среднемировых также наблюдаются и более высокие значения инфляции, и наоборот. В то же время нельзя не отметить, что две страны – Турция и Россия характеризуются непропорционально высокими уровнями инфляции для достигнутых ими уровней экономического роста. И кроме того, Турция единственная из проанализированных стран с высокой инвестиционной активностью (выше 25% ВВП), у которой рост экономики сопровождается всплеском инфляции. В других четырех странах (Китай, Индия, Корея, Индонезия) в рассматриваемом периоде таких проблем не наблюдалось.

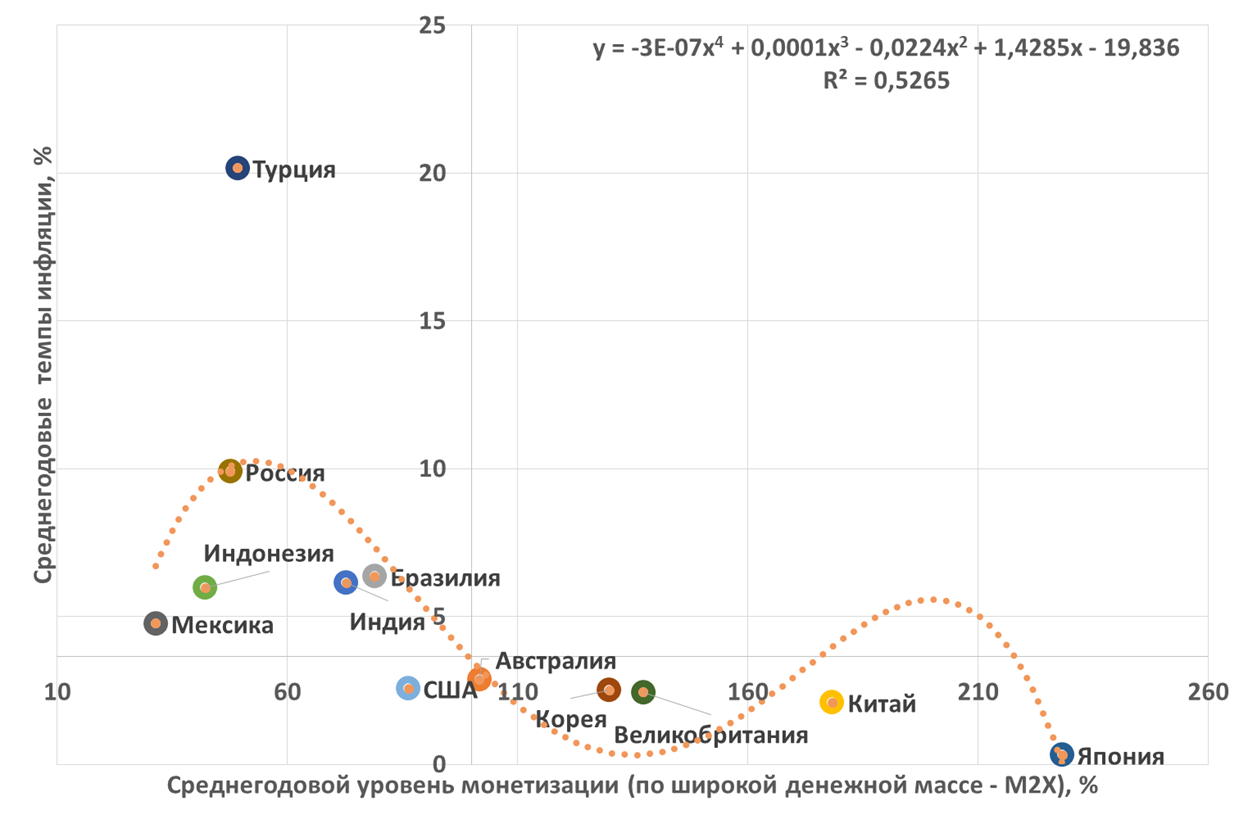

Еще меньший уровень качества трендовой модели наблюдается при анализе зависимости между монетизацией экономики и уровнем инфляции (рис. 3).

Рисунок 3. Сравнение уровня монетизации экономики и уровня инфляции ряда стран в среднем за период 2000–2023 гг.

Источник: составлено авторами по данным Всемирного банка.

По представленным на графике данным, можно сказать, что для проанализированной группы стран присутствует обратная зависимость между уровнем монетизации и инфляции. Например, можно сделать вывод, что для стран с со средней монетизацией более 100% ВВП (точки лежат правее вертикальной оси) характерен средний уровень инфляции не более 2,8% (Австралия), то есть ниже среднемирового уровня инфляции (3,65%). И кроме того при росте монетизации в этих странах даже визуально наблюдается снижение среднего уровня инфляции. С другой стороны, шесть стран с наиболее высокими темпами инфляции среди рассмотренных (Турция, Россия, Бразилия, Индия, Индонезия) относятся к странам, в которых средний уровень монетизации за 2000–2023 гг. не превысил 80% ВВП.

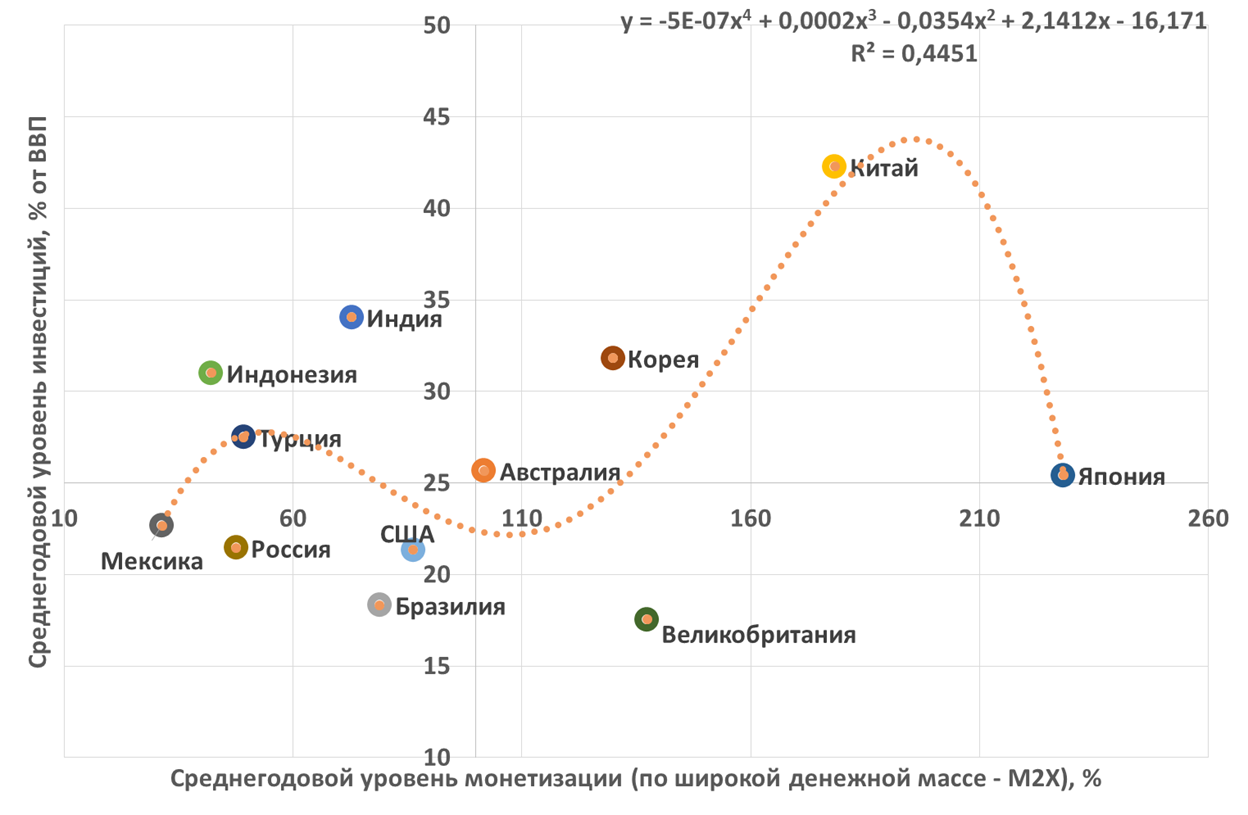

Рисунок 4. Сравнение уровня монетизации экономики и уровня инвестиций ряда стран в среднем за период 2000–2023 гг.

Источник: составлено авторами по данным Всемирного банка.

Ключевым вопросом в дискуссии относительно влияния денежно-кредитной политики на экономический рост остается вопрос о зависимости между расширением/сужением денежного предложения и изменениями в инвестиционной активности (рис. 4).

Анализ графика показывает, что наблюдается сильно выраженной зависимости между средним уровнем монетизации и инвестиций в основной капитал среди рассмотренных стран не наблюдается. Это объясняется тем, что в каждом сегменте стран с монетизацией менее и более 100% ВВП присутствуют страны-исключения. Так, среди 6 стран со средним уровнем монетизации свыше 100% ВВП присутствует Великобритания, средний уровень инвестиций за 2000–2023 гг. в которой составляет всего 17,5%. С другой стороны, в группе стран с низкой монетизацией присутствует Индонезия, в которой при среднем уровне монетизации чуть более 42% в рассматриваемом периоде доля инвестиций составила около 31%. Таким образом, можно сделать вывод, что на активизацию инвестиций в основной капитал влияет не столько уровень монетизации (хотя в целом зависимость положительная), сколько возможность целенаправленного доведения имеющихся финансовых ресурсов до реального сектора экономики для реализации капитальных вложений.

Таким образом, подводя итог анализу существующего трансмиссионного механизма денежно-кредитной политики, направленной в настоящее время на таргетирование инфляции посредством сужения спроса и охлаждения экономики, можно сделать ряд выводов:

1. Рост экономик проанализированных стран показывает, что могут быть достигнуты темпы его роста, в два раза превышающие среднемировые при ускорении инфляции до уровня не более 10% в год.

2. Источником экономического роста, безусловно, является повышение уровня инвестиционной активности до уровня 26–32% ВВП, когда наблюдается наиболее высокий уровень чувствительности в рамках этой зависимости.

3. Одновременно не подтверждается в явном виде тезис о прямом влиянии уровня монетизации экономики на инфляцию (наблюдается даже обратная зависимость), как, впрочем, и гипотеза, что расширение денежного предложения обязательно приводит к росту уровня инвестиций в реальном секторе экономики (например, без ограничений на финансовые спекуляции).

Все это свидетельствует о том, что модели оценки потенциального выпуска как лежащие в основе принятия решений по использованию трансмиссионного механизма могут быть пересмотрены за счет учета возможностей повышения инвестиционной активности с использованием специальных механизмов формирования и применения «длинных денег» в экономике.

Обсуждение направлений перенастройки трансмиссионного механизма для решения задач ускоренного развития

При выработке направлений перенастройки трансмиссионного механизма денежно-кредитной политики Банка России, на наш взгляд, необходимо прежде всего обеспечить баланс между стратегическими приоритетами развития страны и средне- и краткосрочными целями достижения ценовой стабильности. Отсутствие такого баланса в настоящее время подтверждается тем, что обеспечение ценовой стабильности через преимущественно процентный канал существенно осложнено доминированием краткосрочных инструментов и высокой долей нерыночных кредитов с участием государства. В условиях, когда государство, решая задачи обеспечения технологического суверенитета и импортозамещения по стратегически важным направлениям, вынуждено наращивать бюджетные инвестиции и продолжать реализацию госпрограмм льготного кредитования, сигналы трансмиссии через процентный канал значительно «зашумляются». Этому способствует также и то, что более 50% корпоративных кредитов в 2023 г. выданы под госгарантии, что снижает чувствительность заемщиков к изменению процентных ставок. Кроме того, действие процентного канала во многом ограничивается краткосрочным и отчасти среднесрочным горизонтом как из-за особенностей используемого инструмента (ключевая ставка), так и из-за низкой доли длинных заемных денег в экономике (например, 78% депозитов населения приходится на сроки до 1 года). А это в условиях высокой стоимости денег в свою очередь приводит к инверсии кривой доходности на финансовом рынке [24, c. 13], что наряду с геополитической нестабильностью, проблемами с логистикой и трансграничными расчетами снижает горизонт планирования частных инвестиций и привлекательность долгосрочных вложений.

Тем не менее даже в этих условиях баланс между стратегическими приоритетами развития и целями достижения ценовой стабильности, как показывает анализ опыта зарубежных стран, вполне достижим при синхронизации задач активизации экономического развития и умеренного ускорения инфляции.

Основными направлениями перенастройки трансмиссионного механизма денежно-кредитной политики, на наш взгляд, могут стать:

1. Переход к использованию гибридного процентного канала трансмиссионного механизма на основе сегментации долгового рынка по критерию сроков заимствований.

2. Расширение возможностей действующих и создание дополнительных институтов долгосрочного проектного финансирования (фондов «длинных денег») за счет доступа к целевой эмиссии Банка России и финансовым ресурсам долгосрочных институциональных инвесторов.

3. Развитие организационного механизма абсорбции «длинных денег» через изменение функционала использования режимов особой экономической зоны.

Переход к гибридному процентному каналу трансмиссионного механизма предполагает создание по крайней мере двухконтурной системы передачи сигнала – краткосрочный контур и средне- и долгосрочный контур. В действующем трансмиссионном механизме сигнал изменения краткосрочных ставок (ключевой ставки), как было описано ранее, передается на рынок долгосрочных заимствований опосредовано, в том числе через изменение формы кривой доходностей. Однако «зашумление» этого сигнала под воздействием государственного финансирования долгосрочных инвестиций в реальном секторе экономики снижает прозрачность его воздействия и приводит к ухудшению действенности рыночных механизмов балансировки спроса и предложения в сегменте долгосрочного долгового рынка. Об этом, например, может свидетельствовать отрицательное значение процентного спреда между долгосрочными кредитными и депозитными операциями кредитных организаций, наблюдаемое в настоящее время Банком России [24, c. 16].

Для перехода к прямому воздействую процентного канала на средне- и долгосрочный сегмент долгового рынка целесообразно рассмотреть возможность дополнения инструментария Банка России среднесрочной и долгосрочной ставкой по аналогии с Loan Prime Rate (LPR), применяемой Народным банком Китая и устанавливаемой для периода в один и пять лет [2] (Abramova et al., 2024).

Появление гибридного процентного канала трансмиссионного механизма создаст предпосылки для расширения предложения долгосрочной ликвидности, прежде всего, для уже существующих институтов развития, которые могли бы выполнять функции фондов «длинных денег». В последние годы такие организации, как корпорация ВЭБ.РФ, Российский фонд прямых инвестиций (РФПИ), Фонд развития промышленности (ФРП) и ряд других, во многом обеспечивают реализацию государственной политики по целенаправленной модернизации и развитию стратегически важных отраслей и направлений экономической деятельности. Однако расширение возможностей выпуска ими облигаций (например, обеспеченных денежными потоками проектов, субоориднированных и т.д.) и перспектива включения этих облигаций в перечень ценных бумаг, принимаемых Банком России в обеспечение по операциям долгосрочного РЕПО по ставке аналогичной LPR, позволит существенно нарастить целевую ликвидность для организации проектного финансирования (с использованием субсидированных ставок). Также целесообразно рассмотреть возможность расширения прав негосударственных пенсионных фондов, страховых организаций и других долгосрочных институциональных инвесторов [13, c. 383] (Grinspen et al., 2022) по размещению средств в ценные бумаги институтов развития, действующих как фонды «длинных денег».

Предложенное третье направление настройки трансмиссионного механизма призвано обеспечить целевую абсорбцию дополнительно возникающей долгосрочной ликвидности через превращение существующего механизма особых экономических зон, показавших свою результативность в повышении инвестиционной активности в Китае [12, c. 158] (Glazyev, 2023), в экосистемы доступа к средствам фондов «длинных денег». В условиях развития цифровых технологий функционал обеспечения упрощенного доступа к финансированию при соблюдении принципа «одного окна», а также возможностей автоматизации контроля, мониторинга и отчетности по финансовым операциям позволяет организовать реализацию инвестиционных проектов с привлечением средств фондов «длинных денег» в особых экономических зонах с гарантией их целевого использования. При таком подходе управляющая компания особой экономической зоны становится для своих резидентов оператором платформенного решения с использованием облачных технологий, искусственного интеллекта и других цифровых технологий, обеспечивающих прозрачность выполнения работ по проекту и их финансирования, а также прогноз достижения целей реализуемого инвестиционного проекта в заданные сроки.

Заключение

Теоретический анализ и анализ эмпирических данных показал, что существуют возможности по целенаправленному наращиванию монетизации отечественной экономики для достижения уровня инвестиций до 26–32% ВВП и обеспечения ускоренного роста экономики (в 1,5–1,7 раза превышающего среднемировые значения) при умеренном ускорении инфляции. Для достижения этого требуется перенастройка трансмиссионного механизма. Акцент на краткосрочном инфляционном таргетировании тормозит инвестиции, тогда как долгосрочные инструменты (например, проектное финансирование) могли бы стимулировать рост. Создание гибридного процентного канала трансмиссии, направленного на формирование и использование «длинных денег» в экономике, одновременно с задействованием механизма эмиссии долгосрочной ликвидности и ее целевой абсорбции в реальном секторе экономики, на наш взгляд, могут обеспечить предпосылки для успешной синхронизации решения задач ускоренного экономического роста и недопущения существенного всплеска инфляции.

[1]Открытые данные Всемирного банка [Электронный ресурс]. URL: https://data.worldbank.org/indicator (дата обращения: 28.04.2025).

Источники:

2. Абрамова М.А., Дубова С.Е., Диденко В.Ю., Ершов М.В., Захарова О.В., Зеленева Е.С., Ларионова И.В., Пищик В.Я. Об основных направлениях единой государственной денежно-кредитной политики на 2024 год и период 2025 и 2026 годов: мнение экспертов Финансового университета // Экономика. Налоги. Право. – 2024. – № 1. – c. 6-22. – doi: 10.26794/1999-849x-2024-17-1-6-22.

3. Аганбегян А.Г. Две главные макроэкономические теории Д. Кейнса и М. Фридмана и их использование в экономической политике крупных стран мира и России // Проблемы прогнозирования. – 2022. – № 5(194). – c. 9-20. – doi: 10.47711/0868-6351-194-9-20.

4. Аганбегян А.Г. Инновации в России: от высокого знания и наличия перспективных заделов к эффективному социально-экономическому развитию // Экономическое возрождение России. – 2023. – № 2(76). – c. 13-26. – doi: 10.37930/1990-9780-2023-2(76)-13-26.

5. Аганбегян А.Г. Социально-экономическое развитие России. Взлёты и падения. Возможности и перспективы // Среднерусский вестник общественных наук. – 2023. – № 6. – c. 14-46. – doi: 10.22394/2071-2367-2023-18-6-14-46.

6. Аганбегян А.Г. Три главных социально-экономических вызова, стоящих перед Россией, и 15 ответных шагов // Экономические стратегии. – 2022. – № 6(186). – c. 6-15.

7. Аганбегян А.Г. Россия: от стагнации к устойчивому социально-экономическому росту // Научные труды Вольного экономического общества России. – 2022. – № 5. – c. 310-362. – doi: 10.38197/2072-2060-2022-237-5-310-362.

8. Аганбегян А.Г. Опыт зарубежных стран по ускоренному социально-экономическому росту и его возможное использование для России // Стратегирование: теория и практика. – 2024. – № 1(11). – c. 1-26. – doi: 10.21603/2782-2435-2024-4-1-1-26.

9. Вицко Е.А., Яковлева Т.А., Марьяненко В.П. Анализ и оценка трансмиссионного механизма денежно-кредитной политики ЦБ РФ при таргетировании инфляции // Фундаментальные исследования. – 2024. – № 5. – c. 8-14. – doi: 10.17513/fr.43606.

10. Глазьев С.Ю., Сухарев О.С. Экономический рост России и структурная модернизация: проектный подход // Российский экономический журнал. – 2024. – № 2. – c. 4-30.

11. Глазьев С.Ю. Как денежно-кредитная политика угнетает экономический рост в России и Евразийском экономическом союзе // Российский экономический журнал. – 2022. – № 2. – c. 4-20. – doi: 10.33983/0130-9757-2022-2-4-20.

12. Глазьев С.Ю. Китайское экономическое чудо. Уроки для России и мира. - М.: Весь Мир, 2023. – 405 c.

13. Гринспен А., Вулдридж А. Капитализм в Америке: История. - М.: Альпина Паблишер, 2022. – 560 c.

14. Гюльмагомедова Г.А. Трансмиссионный механизм денежно-кредитной политики // Экономика и предпринимательство. – 2021. – № 8(133). – c. 310-313. – doi: 10.34925/EIP.2021.133.8.057.

15. Дубова С.Е., Аниканов Е.И. Оценка эффектов передачи монетарного импульса через процентный канал трансмиссионного механизма денежно-кредитной политики банка России // Финансовые рынки и банки. – 2023. – № 2. – c. 9-17.

16. Зоидов К.Х., Урунов А.А., Аскари С., Морозова И.М. Трансмиссионный механизм денежно-кредитной политики и регулирующая функция Центрального банка как инструмент монетарной политики государства // Региональные проблемы преобразования экономики. – 2022. – № 3(137). – c. 145-154. – doi: 10.26726/1812-7096-2022-3-145-154..

17. Коняев А.А. Развитие трансмиссионного механизма денежно-кредитной политики Банка России в условиях цифровизации // Банковское дело. – 2022. – № 1. – c. 44-50.

18. Куликова И.В., Украинцева И.В., Рощина Л.Н. Развитие и особенности трансмиссионного механизма денежно-кредитной политики: анализ зарубежного и российского опыта // Экономика: вчера, сегодня, завтра. – 2020. – № 1-1. – c. 479-489. – doi: 10.34670/AR.2020.91.1.054.

19. Моисеев С.Р. Трансмиссионный механизм денежно кредитной политики // Финансы и кредит. – 2002. – № 18(108). – c. 38-51.

20. Попов С.В. Трансмиссионный механизм современной денежно-кредитной политики и его роль в обеспечении экономического роста // Банковские услуги. – 2018. – № 8. – c. 9-13.

21. Станик Н.А., Крайнюков Н.И. Действие трансмиссионного механизма денежно-кредитной политики в российской практике // Экономика. Налоги. Право. – 2020. – № 1. – c. 20-33. – doi: 10.26794/1999-849X-2020-13-1-20-33.

22. Основные направления единой государственной денежно-кредитной политики на 2025 год и период 2026 и 2027 годов. Cbr.ru. [Электронный ресурс]. URL: https://cbr.ru/about_br/publ/ondkp/on_2025_2027 (дата обращения: 28.04.2025).

23. Основные направления единой государственной денежно-кредитной политики на 2020 год и период 2021 и 2022 годов. Cbr.ru. [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/112392/on_2020(2021-2022).pdf (дата обращения: 28.04.2025).

24. Денежно-кредитные условия и трансмиссионный механизм денежно-кредитной политики. Информационно-аналитический материал Банка России. [Электронный ресурс]. URL: https://cbr.ru/Collection/Collection/File/55195/DKU_2502-32.pdf (дата обращения: 28.04.2025).

Страница обновлена: 22.02.2026 в 13:25:53

Download PDF | Downloads: 30

The transmission mechanism of Russia´s monetary policy: strategic challenges and adaptation options

Lisitsa A.V., Chuvilin D.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 15, Number 7 (July 2025)

Abstract:

The article examines the problems of the influence of the transmission mechanism of monetary policy on investment activity and economic growth in conditions of low monetization of the economy. Based on the analysis of theoretical approaches and empirical data characterizing the dependence of macroeconomic parameters of economic growth, inflation, monetization of the economy and investment activity of a number of G20 member countries, the possibilities of reconfiguring the transmission mechanism to solve the problems of accelerated development have been identified. The directions of adaptation of the transmission mechanism to stimulate long-term investments in the Russian economy are proposed.

Keywords: transmission mechanism, monetization of the economy, investment activity, interest rate channel, economic development

JEL-classification: E31, E52, E61

References:

Abramova M.A., Dubova S.E., Didenko V.Yu., Ershov M.V., Zakharova O.V., Zeleneva E.S., Larionova I.V., Pischik V.Ya. (2024). On the main directions of the unified state monetary policy for 2024 and the period 2025 and 2026: opinion of experts of the financial university. Economy. Taxes. Law. 17 (1). 6-22. doi: 10.26794/1999-849x-2024-17-1-6-22.

Abramova M.A., Dubova S.E., Zvonova E.A., Lavrushin O.I., Larionova I.V., Maslennikov V.V., Pischik V.Ya. (2020). About the reference directions of unified state monetary policy for 2020 and for the period of 2021-2022: financial university experts' opinion. Economy. Taxes. Law. 13 (1). 6-19. doi: 10.26794/1999-849X2020-13-1-6-19.

Aganbegyan A.G. (2022). Russia: from stagnation to sustainablesocio-economic growth. Scientific works of the Free Economic Society of Russia. 237 (5). 310-362. doi: 10.38197/2072-2060-2022-237-5-310-362.

Aganbegyan A.G. (2022). The two main macroeconomic theories of Keynes and Friedman and their use in the economic policy of the world's major countries and Russia. Problems of forecasting. (5(194)). 9-20. doi: 10.47711/0868-6351-194-9-20.

Aganbegyan A.G. (2022). Three main socio-economic challenges facing Russia and 15 retaliatory steps. Economic strategies. 24 (6(186)). 6-15.

Aganbegyan A.G. (2023). Innovations in Russia: from possessing the higher knowledge and promising scientific groundwork towards effective socio-economic development. The Economic Revival of Russia. (2(76)). 13-26. doi: 10.37930/1990-9780-2023-2(76)-13-26.

Aganbegyan A.G. (2023). Social and economic development of Russia. Ups and downs. Opportunities and prospects. Central Russian Journal of Social Sciences. 18 (6). 14-46. doi: 10.22394/2071-2367-2023-18-6-14-46.

Aganbegyan A.G. (2024). Foreign experience in strategizing accelerated socio-economic development and options for its application in Russia. Strategirovanie: teoriya i praktika. 4 (1(11)). 1-26. doi: 10.21603/2782-2435-2024-4-1-1-26.

Dubova S.E., Anikanov E.I. (2023). Evaluation of the effects of monetary impulse transmission through the interest rate channel of the monetary policy transmission mechanism of the bank of Russia. Finansovye rynki i banki. (2). 9-17.

Glazev S.Yu. (2022). How monetary policy depresses economic growth in Russia and the Eurasian economic union. Russian Economic Journal. (2). 4-20. doi: 10.33983/0130-9757-2022-2-4-20.

Glazev S.Yu. (2023). The Chinese economic miracle. Lessons for Russia and the world M.: Ves Mir.

Glazev S.Yu., Sukharev O.S. (2024). Economic growth of Russia and structural modernization: project approach. Russian Economic Journal. (2). 4-30.

Grinspen A., Vuldridzh A. (2022). Capitalism in America: A History M.: Alpina Pablisher.

Gyulmagomedova G.A. (2021). Transmission mechanism of monetary policy. Journal of Economy and Entrepreneurship. (8(133)). 310-313. doi: 10.34925/EIP.2021.133.8.057.

Konyaev A.A. (2022). Development of the transmission mechanism of the monetary policy of the Bank of Russia in the context of digitalization. Banking (bankovskoye delo). (1). 44-50.

Kulikova I.V., Ukraintseva I.V., Roschina L.N. (2020). Development and features of the transmission mechanism of monetary policy: analysis of foreign and Russian experience. Economics: Yesterday, Today and Tomorrow. 10 (1-1). 479-489. doi: 10.34670/AR.2020.91.1.054.

Moiseev S.R. (2002). The transmission mechanism of monetary policy. Finance and credit. (18(108)). 38-51.

Popov S.V. (2018). Transmission mechanism of modern monetary policy and its role in ensuring economic growth. Banking services. (8). 9-13.

Stanik N.A., Kraynyukov N.I. (2020). Monetary policy transmission mechanism action in Russian practice. Economy. Taxes. Law. 13 (1). 20-33. doi: 10.26794/1999-849X-2020-13-1-20-33.

Vitsko E.A., Yakovleva T.A., Maryanenko V.P. (2024). Analysis and evaluation of the transmission mechanism of the monetary policy of the Central Bank of the Russian Federation in targeting inflation. Fundamental research. (5). 8-14. doi: 10.17513/fr.43606.

Zoidov K.Kh., Urunov A.A., Askari S., Morozova I.M. (2022). Transmission mechanism of monetary policy and the regulatory function of the Central bank as a tool of the monetary policy of the state. Regional problems of transforming the economy. (3(137)). 145-154. doi: 10.26726/1812-7096-2022-3-145-154..