Особенности развития предпринимательского сектора и налоговая политика государства в условиях пандемии

Степаненкова Н.М.1![]()

1 Елецкий государственный университет им. И.А. Бунина, Россия, Елец

Скачать PDF | Загрузок: 32 | Цитирований: 8

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 8 (Август 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46541466

Цитирований: 8 по состоянию на 24.01.2023

Аннотация:

В статье рассматриваются проблемы развития предпринимательского сектора, столкнувшегося впервые с вызовами, обусловленными пандемией COVID – 19. При этом государство обретает новую роль, применяя не используемые ранее инструменты поддержки бизнеса. Современная реальность характеризуется сложным, полным неопределенности процессом восстановления экономики, пересмотром ряда государственных программ, снижением предпринимательской активности вследствие неустойчивости экономической конъюнктуры, сокращением внутреннего и внешнего платежеспособного спроса, частой коррекцией налогового курса и труднопрогнозируемым изменением налоговой политики государства на фоне практически неснижаемого уровня инфляции. Перспективы развития отечественной экономики во многом зависят от налоговой и денежно-кредитной политики государства, способной как стимулировать, так и угнетать предпринимательский сектор. Рассмотрены основные позиции отечественных и зарубежных исследователей по данной проблематике, определены основные моменты, требующие решения. Статья может быть полезна лицам, занимающимся вопросами предпринимательства, налогообложения регионального развития, аспирантам, студентам и преподавателям высших учебных заведений.

Ключевые слова: налогообложение, предпринимательский сектор, доходы бюджета, пандемия, меры поддержки

JEL-классификация: L26, M31, H25

Введение. Отечественную экономику, наметившую тренд на улучшение условий ведения бизнеса, вновь испытывают вызовы, обусловленные нестабильной эпидемиологической обстановкой и внешнеполитическим давлением. 2020 год оказался наиболее сложным для российской экономики на современном отрезке ее развития, падение ВВП составило более 3% [9]. Затянувшийся кризис, вызванный пандемией COVID-19, показал необходимость трансформации экономической модели в условиях новой реальности. Резко возросла роль государства и усилилась зависимость перспективы развития предпринимательства от мер поддержки и проводимой экономической политики. Неравномерность регионального развития требовала финансовых вливаний со стороны федерального бюджета. Из 85 субъектов дотационными являются 72. По данным Минфина, объем выделяемых регионам средств вырос в сравнении с 2019 годом на 42,606 млрд руб., составив 717,866 млрд руб. Межбюджетные трансферты общего характера увеличились на 34,6%, а их удельный вес возрос с 5,5% до 6,1% [10]. Необходимость повышения социальных расходов в регионах усложнялась падением налога на прибыль организаций, которое оказалось ниже уровня 2018 г. В результате в 2020 году доля данного налога в консолидированных бюджетах субъектов РФ уступала другим источникам – НДФЛ и поступлениям из федерального бюджета. В этих условиях налоговая политика государства имеет важнейшее значение в системе мер, сглаживающих проявления кризиса и способствующих созданию стимулов для предпринимательского сектора.

Роль экономической политики государства и налоговой системы в качестве инструментов регулирования освещена в научных работах как отечественных, так и зарубежных ученых. В частности, в трудах Джона Гэлбрейта вмешательство государства в экономику признается «уравновешивающей силой» [1] (Galbraith, 1952). Также подобные вопросы поднимались Понкратовым В.В., Кузнецовым Н.В. [2] (Ponkratov, Kuznetsov, 2017), Семеновой Н.Н., Араповой О.А. [3] (Semenova, Arapova, 2018) и другими исследователями. Проблемы выхода из кризиса, вызванного распространением коронавирусной инфекции, рассматривались Ермаковой Ю.С., Гирской К.А. [4] (Ermakova, Girskaya, 2020), Соловьевой Т.Н., Головиным А.А., Грязновой О.А., Зюкиным Д.А. [5] (Solovyova, Golovin, Gryaznova, Zyukin, 2020), Ханиным Г.И., Фоминым Д.А. [6] (Khanin, Fomin, 2020). В то же время многие аспекты остаются недостаточно изученными. Целью исследования является выявление и оценка тенденций развития отечественного предпринимательства и применяемых инструментов его поддержки, в том числе налоговых, что является особенно актуальным в условиях сдерживания пандемии COVID-19.

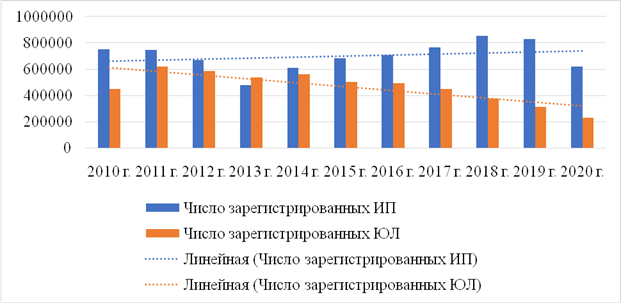

Российская экономика на современном историческом отрезке характеризуется сложностью ведения бизнеса и частыми изменениями условий, определяющих степень его комфортности. Количество предприятий не отличается стабильностью, при этом добавились новые сложности, связанные с эпидемиологической обстановкой и ограничениями, призванными сдерживать распространение новой коронавирусной инфекции.

Линия тренда зарегистрированных юридических лиц имеет тенденцию к устойчивому снижению их числа, при этом коэффициент R2, отображающий качество линии тренда, имеет значение 0,9126, близкое к 1, что показывает на высокую достоверность прогноза. Динамика количества зарегистрированных юридических лиц отрицательна с 2012 года. Если в 2011 году их число составляло 621 495 единиц (максимум в рассматриваемом периоде), то в 2020 году их насчитывалось лишь 233 188 организаций, или в 2,7 раза меньше. Линия тренда зарегистрированных индивидуальных предпринимателей (ИП) показывает рост, однако коэффициент R2 имеет низкое значение (0,1228), следовательно, полагаться на возможное увеличение в будущем нельзя. На рисунке заметно, что количество индивидуальных предпринимателей меняется волнообразно, отвечая кризисным проявлениям в российской экономике.

Рисунок 1. Динамика зарегистрированных юридических лиц и индивидуальных предпринимателей

Источник: составлено автором на основании официальных данных Федеральной службы информации [7].

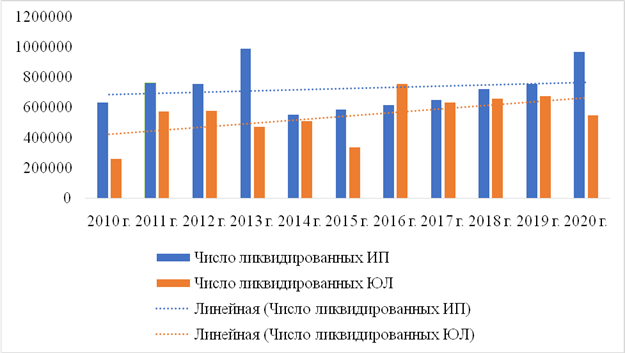

В то же время число ликвидированных ИП и юридических лиц стабильно растет (рис. 2). Наиболее заметно сокращение числа ИП в 2013 году (-985409) и в 2020 году (-966428). На это во многом повлияла налоговая политика государства, а именно повышение фиксированных страховых взносов на обязательное пенсионное страхование (ОПС) и медицинское страхование (ОМС) для индивидуальных предпринимателей, уплачивающих взносы за себя. Как поясняется на сайте Минфина России, в перспективе страховые взносы по ОПС предлагается увеличивать на темп роста среднемесячного фонда оплаты труда работников организаций. Страховые взносы по ОМС будут индексироваться на уровень инфляции.

Таким образом, планируемый размер страховых взносов на ОПС для ИП составит: в 2021 году – 32 448 рублей, в 2022 году – 34 445, в 2023 году – 36 723 рубля. Планируемый размер страховых взносов на ОМС для них составит: в 2021 году – 8 426 рублей, в 2022 году – 8 766, в 2023 году – 9 119 рублей. Следует отметить, что страховые взносы необходимо платить предпринимателям, даже если у них вообще нет выручки.

Рисунок 2. Динамика ликвидированных юридических лиц и индивидуальных предпринимателей

Источник: составлено автором на основании официальных данных Федеральной службы информации [7].

Существенно на предпринимательском секторе отразились последствия пандемии коронавируса. Если в 2020 году суммарный показатель всех действующих юридических лиц и индивидуальных предпринимателей составлял 7 127 872 единицы, то в 2021 по состоянию на 30 мая их число снизилось до 6 937 910, или на 2,7%. В этих сложных для бизнеса условиях приобретает высокую роль бюджетно-налоговая политика и необходимость поддержки малого и среднего предпринимательства как наиболее уязвимого сегмента [8] (Shashkova, Kusyarbaeva, 2021).

Наибольшее сокращение добавленной стоимости в 2020 году отмечено у предприятий сферы услуг: гостиниц и ресторанов (-24,5%), учреждений культуры и спорта (-11,4%), предприятий транспорта (-10,6%), организаций, оказывающих прочие услуги населению (-6,9,%). Одновременно развитие электронных сервисов и ряд дополнительных услуг, включая инвестиционные счета и льготную ипотеку, обусловили увеличение добавленной стоимости в сфере финансов и страхования (+7,3%). Падение реальных располагаемых доходов населения привело к снижению внутреннего конечного спроса (-4,4%). Расходы на конечное потребление сократились по сравнению с 2019 годом (-5,2%) за счет снижения расходов домашних хозяйств на конечное потребление (-8,6%), обусловленных падением потребительского спроса на непродовольственные товары и услуги [9].

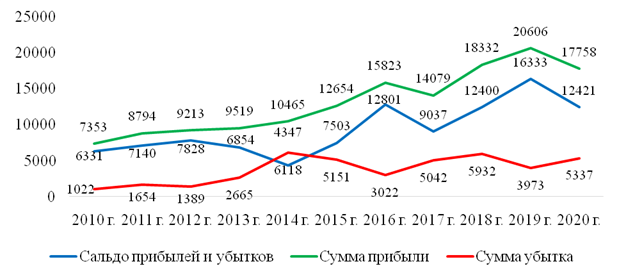

Несмотря на то, что удельный вес убыточных организаций снизился с 29,9% в 2010 году до 29,4 в 2020 году, динамика финансового результата организаций (без субъектов малого предпринимательства) по Российской Федерации ухудшилась.

Рисунок 3. Динамика финансового результата организаций (без субъектов малого предпринимательства) по Российской Федерации, млрд руб.

Источник: составлено автором по данным Федеральной службы государственной статистики.

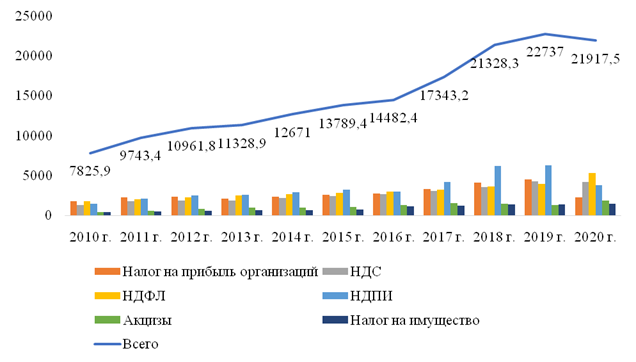

В связи с падением доходов предприятий поступления налога на прибыль организаций сократились на 12,8%. Это падение было столь существенным, что итоговая сумма поступлений этого налога в 2020 году оказалась ниже уровня 2018 г. По итогам 2020 года налоговые и неналоговые доходы консолидированных бюджетов субъектов РФ сократились на 1,8% по сравнению с предыдущим периодом, составив 14,9 трлн руб. Выпадение части доходов в региональных бюджетах восполнялось посредством оказания обширной финансовой помощи, объем которой вырос на 54% (было дополнительно выделено 1,3 трлн руб.), при этом нецелевая поддержка увеличилась на 41%. На реализацию нацпроектов направлено 815 млрд руб. Общий объем дополнительной нецелевой финансовой помощи регионам составил 300 млрд руб., что превышает общий объем сокращения налоговых и неналоговых доходов регионов, составивший 194 млрд руб. [10]. За период 2010–2020 гг. динамика налоговых поступлений была неоднородной.

Рисунок 4. Поступление налоговых платежей и сборов в консолидированный бюджет Российской Федерации, млрд руб.

Источник: составлено автором по данным Федеральной службы государственной статистики.

Заметен общий рост НДПИ в период 2010–2019 гг. и его существенное снижение в 2020 году, вызванные падением цен на нефть, снижением добычи в рамках Венского соглашения ОПЕК+, сокращением объемов экспорта природного газа, пандемией коронавируса. В апреле 2020 года цена на нефть сорта Urals достигала исторического минимума (16,3 долл. США / барр.). Также экономическая ситуация, обусловленная пандемией, отрицательно сказалась на финансовых результатах организаций, в связи с чем налог на прибыль в 2020 году существенно снизился. Повышение МРОТ, вывод из тени значительной части рынка труда, а также меры поддержки бизнеса в виде зарплатных кредитов во время пандемии положительно сказались на росте НДФЛ на фоне падения реальных располагаемых доходов россиян по итогам 2020 года, которые, по данным Росстата, упали на 3,5% в сравнении с 2019 годом и более чем на 10% отстают от уровня 2013 года. За чертой бедности в 2020 году насчитывалось 19,6 млн россиян, что выше значения предыдущего года на 400 тыс. человек. Доходы менее 7 тыс. руб. в месяц имели 3,9% россиян (в 2019 году этот показатель составлял 4,1%), от 7 до 10 тыс. руб. – 5,9% (соответственно, в 2019 году – 6,1%), от 10 до 14 тыс. руб. – 10% (10,1%), от 14 до 19 тыс. руб. – 13% (13,1%), от 19 до 27 тыс. руб. – 18% (17,9%), от 27 до 45 тыс. руб. – 24,9% (24,6%), от 45 до 60 тыс. руб. – 10,2% (10,1%), от 60 до 75 тыс. руб. – 5,6% (5,5%), от 75 до100 тыс. руб. – 4,5% (4%), свыше 100 тыс. руб. – 4% (4%). Таким образом, повышение собираемости НДФЛ в основном связано с ростом налогооблагаемой базы наименее обеспеченной части населения.

Рост НДС происходил вследствие повышения ставки налога с 18 до 20%. Соответственно, в связи со снижением деловой активности и падением выручки в 2020 году доходы в бюджет от данного налога также снизились. На этом фоне заметен рост поступлений от акцизов. Выпадение доходов от акцизов на нефтепродукты с избытком компенсировалось повышением ставок на табачную продукцию. Таким образом, в общем объеме поступлений акцизов по подакцизным товарам (продукции) акцизы на табачную продукцию составили в 2020 году 56%, а акцизы на нефтепродукты – 21,6%.

Налоговые поступления, так же как и пространственное экономическое развитие, отличаются крайней неоднородностью. Эта проблема не является уникальной для отечественной экономики. П. Кругман определил в качестве причины экономического неравенства сравнительные преимущества, что позволяет снижать издержки бизнеса. Среди таких преимуществ он выделил факторы «первой природы» (природные ресурсы, выгодное географическое положение), мало зависящие от человека, и факторы «второй природы» (агломерационный эффект, человеческий капитал, институциональная среда, инновационно-технологическая деятельность), в наибольшей степени связанные с деятельностью государства и общества [11] (Krugman, 1991). На долю г. Москвы и Московской области приходится 19,73% числа всех действующих юридических лиц и индивидуальных предприятий, а вклад этих агломераций в ВВП страны составляет 25,99%. Это показывает сверхконцентрацию экономики страны в столичном центре, где сосредоточены финансовые ресурсы, производственные мощности и человеческий капитал, вопреки попыткам создания условий для роста в других регионах, например посредством экономических зон. По мнению Джона Фридмана, «…именно концентрация ресурсов создает возможности для инновационных изменений самих центров, а затем эти инновации транслируются на периферию с лагом во времени, зависящим от величины барьеров на пути движения инноваций» [12] (Friedmann, 1966). Однако пока не происходит заметная трансляция инновационного развития в регионы, а продолжает усиливаться отток всех ресурсов в Московскую агломерацию. Если в 2014 году на долю Москвы приходилось 11% всех инвестиций, то в 2020-м – 18%. Сверхконцентрация экономической активности в столичном регионе объясняется как реализацией дорогостоящих инфраструктурных проектов, обеспеченных налоговыми поступлениями крупнейших налогоплательщиков, так и наличием стабильного платежеспособного спроса, которого нет в большинстве регионов России. Это позволяет инвесторам рассчитывать на скорую отдачу от вложений. Практика функционирования особых экономических зон показала слабую эффективность данного инструмента развития регионов, поскольку из имеющихся 26 ОЭЗ эффект был заметен лишь в Республике Татарстан (совокупный объем выручки резидентов ОЭЗ от продажи товаров, выполнения работ, оказания услуг за вычетом НДС в 2019 г. 399240,1 млн руб.) и Липецкой области (совокупный объем выручки резидентов 87833,0 млн руб.). Как отмечает Зубаревич Н.В., «…пространственная поляризация усиливает риски перенапряжения и приводит к срывам модернизаций, преследующим Россию на протяжении веков. Безусловно, менее развитым регионам нужно помогать, но следует четко понимать границы возможностей и правильно выбирать механизмы, даже если в стране есть финансовые ресурсы для масштабного перераспределения» [13] (Zubarevich, 2017). Для решения проблемы необходимо чаще осуществлять перманентный системный анализ опыта зарубежных стран в стимулировании развития экономики налоговыми способами в условиях пандемии COVID-19 [14] (Vylkova, 2020).

Заключение. Несмотря на ожидания бизнеса, значимых налоговых послаблений в жестких условиях пандемии не произошло. В Федеральном законе от 23.11.2020 № 374-ФЗ (ред. от 29.12.2020) «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» предусмотрено ужесточение требований к предоставлению налоговых деклараций. Другим важным изменением стала отмена специального налогового режима ЕНВД, просуществовавшего 22 года (п. 8 ст. 5 Федерального закона от 29 июня 2012 г. № 97-ФЗ). Это стало самым значительным изменением в налоговом законодательстве для малого и среднего бизнеса. С 2021 года ввели повышенную ставку НДФЛ 15% для тех, чей годовой заработок превысит 5 млн руб. (п. 1 ст. 224 НК РФ) [14]. Значимые меры поддержки государственная налоговая политика предусматривает для приоритетной для развития экономики сферы IT, установив льготные тарифы по налогам (федеральным законом от 31 июля 2020 г. № 265-ФЗ внесены соответствующие поправки в НК РФ). Так, страховые взносы с 15% снижены до 7,6% (подп. 8 п. 2 ст. 427 НК РФ); налог на прибыль снижен с 20% до 3% (п. 1.15–1.16 ст. 284 НК РФ); при соблюдении ряда условий не облагается НДС реализация и передача прав на программное обеспечение (подп. 26 п. 2 ст. 149 НК РФ).

Среди ключевых изменений в налоговой политике контрциклической направленности предусмотрена реализация маневра по сбалансированному снижению прямых налогов на труд предприятий малого и среднего предпринимательства: снижение ставки страховых взносов для этих субъектов с 30 до 15% в отношении заработной платы работников в части превышения величины МРОТ. Предполагается, что это эквивалентно снижению налоговой нагрузки по налогам на труд на 30%, а общей налоговой нагрузки с добавленной стоимости (страховые взносы, НДС, имущественные налоги, налог на прибыль и спецрежимы) – почти на 11%.

Государственная налоговая политика определяет направление социально-экономического развития и активно влияет на экономические процессы. Грамотное использование инструментов регулирования посредством налогообложения в условиях кризиса будет способствовать скорейшему выходу из него и росту экономической активности бизнеса.

Источники:

2. Понкратов В.В., Кузнецов Н.В. Налоговое стимулирование инвестиционной активности в России // Вестник ГУУ. – 2017. – № 11. – c. 134-140. – doi: 10.26425/1816-4277-2017-11-134-140.

3. Семенова Н.Н., Арапова О.А. Налоговое стимулирование инвестиционных процессов в России: действующая практика и перспективы развития // Международный бухгалтерский учет. – 2018. – № 2 (440). – c. 550-562.

4. Ермакова Ю.С., Гирская К.А. Экономические последствия пандемии коронавируса и их влияние на состояние бюджетов бюджетной систе-мы РФ // Сфера услуг: инновации и качество. – 2020. – № 50. – c. 52-61.

5. Соловьева Т.Н., Головин А.А., Грязнова О.А., Головин А.А., Зюкин Д.А. Состояние экономики региона и перспективы развития в условиях коронавируса // Вестник Курской государственной сельскохозяйственной академии. – 2020. – № 9. – c. 91-98.

6. Ханин Г.И., Фомин Д.А. Экономические последствия эпидемии коронавируса в России на фоне мирового опыта // Вопросы регулирования экономики. – 2020. – № 2. – c. 6-18.

7. Статистическая информация / Федеральная служба информации. [Электронный ресурс]. URL: https://фси.рф/Main/StatisticalInformation (дата обращения: 20.07.2021).

8. Шашкова Т.Н., Кусярбаева Л.Х. Зарубежный опыт налогообложения семейного бизнеса // Креативная экономика. – 2021. – № 6. – c. 2365-2380. – doi: 10.18334/ce.15.6.112203.

9. Росстат представил вторую оценку ВВП за 2020 год / Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/313/document/118865?print=1 (дата обращения: 30.07.2021).

10. Анализ исполнения региональных бюджетов за 2020 год. Особенности формирования доходов региональных бюджетов. [Электронный ресурс]. URL: https://www.eseur.ru/Files/file14395.pdf (дата обращения: 30.07.2021).

11. Krugman P. R. Geography and Trade. - Cambridge MA: MIT Press, 1991. – 142 p.

12. Friedmann J. Regional Development Policy: a Case Study of Venezuela. - Massachusetts: MIT Press, 1966. – 279 p.

13. Зубаревич Н.В. Развитие российского пространства: барьеры и возможности региональной политики // Мир новой экономики. – 2017. – № 2. – c. 46-57.

14. Вылкова Е.С. Проблематика налоговой политики в условиях короновирусных угроз, содержащаяся в публикациях российских исследователей // Теневая экономика. – 2020. – № 3. – doi: 10.18334/tek.4.3.110941.

15. Расторгуева Н.Ф., Порчерян И.А. Актуальные проблемы формирования федерального бюджета на 2019-2021 гг // Оценка программ и политик в условиях нового государственного управления: Сб. ст. Всероссийской научно-практической конференции. Под редакцией И.В. Баранова. 2018. – c. 140-145.

Страница обновлена: 14.01.2026 в 00:25:37

Download PDF | Downloads: 32 | Citations: 8

Particularities of the business sector development and the state's tax policy amid the pandemic

Stepanenkova N.M.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 11, Number 8 (August 2021)

Abstract:

The article deals with the problems of the development of the business sector, which for the first time faced with the challenges caused by the COVID-19 pandemic. At the same time, the state acquires a new role, using previously unused business support tools. The modern reality is characterized by a complex, full of uncertainty process of economic recovery, revision of a number of state programs, a decrease in entrepreneurial activity due to the instability of the economic situation, a reduction in domestic and external effective demand, frequent correction of the tax rate and a difficult-to-predict change in the state's tax policy against the background of an almost irreducible level of inflation. The prospects for the development of the domestic economy largely depend on the state's tax and monetary policy, which can both stimulate and oppress the business sector. The main positions of domestic and foreign researchers on this problem are considered. The main points requiring solutions are identified. The article can be useful for specialists dealing with issues of entrepreneurship, taxation of regional development, graduate students, students and teachers of higher educational institutions.

Keywords: taxation, business sector, budget revenues, pandemic, support measures

JEL-classification: L26, M31, H25

References:

Ermakova Yu.S., Girskaya K.A. (2020). Ekonomicheskie posledstviya pandemii koronavirusa i ikh vliyanie na sostoyanie byudzhetov byudzhetnoy siste-my RF [Economic consequences of the coronavirus pandemic and their influence on the state of budgets of the budgetary system of the Russian Federation]. Services: innovation and quality. (50). 52-61. (in Russian).

Friedmann J. (1966). Regional Development Policy: a Case Study of Venezuela

Galbraith J.K. (1952). American Capitalism. The Concept of Countervailing Power

Khanin G.I., Fomin D.A. (2020). Ekonomicheskie posledstviya epidemii koronavirusa v Rossii na fone mirovogo opyta [Economic consequences of the coronavirus epidemic in Russia amid the world experience]. Voprosy regulirovaniya ekonomiki. (2). 6-18. (in Russian).

Krugman P. R. (1991). Geography and Trade

Ponkratov V.V., Kuznetsov N.V. (2017). Nalogovoe stimulirovanie investitsionnoy aktivnosti v Rossii [Tax stimulation of investment activity in Russia]. Vestnik Universiteta (State University of management). (11). 134-140. (in Russian). doi: 10.26425/1816-4277-2017-11-134-140.

Rastorgueva N.F., Porcheryan I.A. (2018). Aktualnye problemy formirovaniya federalnogo byudzheta na 2019-2021 gg [Actual problems of the federal budget for 2019-2021] Evaluation of programs and policies in the context of new public administration. 140-145. (in Russian).

Semenova N.N., Arapova O.A. (2018). Nalogovoe stimulirovanie investitsionnyh protsessov v Rossii: deystvuyushchaya praktika i perspektivy razvitiya [Tax incentives for investment processes in Russia: current practices and future development]. International accounting. (2 (440)). 550-562. (in Russian).

Shashkova T.N., Kusyarbaeva L.Kh. (2021). Zarubezhnyy opyt nalogooblozheniya semeynogo biznesa [Foreign experience of family business taxation]. Creative economy. (6). 2365-2380. (in Russian). doi: 10.18334/ce.15.6.112203.

Soloveva T.N., Golovin A.A., Gryaznova O.A., Golovin A.A., Zyukin D.A. (2020). Sostoyanie ekonomiki regiona i perspektivy razvitiya v usloviyakh koronavirusa [The state of the region economy and the prospects of development in the conditions of coronavirus]. Vestnik Kurskoy gosudarstvennoy selskokhozyaystvennoy akademii. (9). 91-98. (in Russian).

Vylkova E.S. (2020). Problematika nalogovoy politiki v usloviyakh koronovirusnyh ugroz, soderzhashchayasya v publikatsiyakh rossiyskikh issledovateley [Problems of tax policy in the context of coronavirus threats considered in the publications of Russian researchers]. Shadow Economy. (3). (in Russian). doi: 10.18334/tek.4.3.110941.

Zubarevich N.V. (2017). Razvitie rossiyskogo prostranstva: barery i vozmozhnosti regionalnoy politiki [Development of the russian space: barriers and opportunities for regional policy]. The world of new economy. (2). 46-57. (in Russian).