Влияние цифровизации финансовой сферы на процентный канал трансмиссионного механизма денежно-кредитной политики Банка России

Зеленева Е.С.1

1 Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 82

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 18, Номер 6 (Июнь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67912433

Аннотация:

Инновационное развитие финансовой сферы порождает актуальность вопроса влияния цифровизации на результативность денежно-кредитной политики, определяемую проводимостью трансмиссионного механизма. Данной проблеме посвящено мало работ среди трудов российских авторов. Поэтому целью данного исследования является развитие теоретических и практических аспектов оценки влияния цифровизации финансовой сферы на процентный канал трансмиссионного механизма денежно-кредитной политики Банка России. Для достижения поставленной цели в работе проведен анализ с использованием теоретических методов анализа и синтеза, индукции и дедукции, а также практических методов корреляционного анализа, анализа динамики временных рядов и графического анализа. По итогам исследования выявлено преимущественно положительное влияние цифровизации на проводимость процентного канала трансмиссионного механизма Банка России за счет влияния цифровизации на объемы кредитного и депозитного рынков. Статья будет интересна представителям банковской и академической сфер

Ключевые слова: денежно-кредитная политика; цифровизация; трансмиссионный механизм; кредитный рынок; депозитный рынок;процентные ставки

Введение

Наблюдаемое стремительное развитие цифровизации и финансовых технологий порождает дискуссии по вопросам влияния данного процесса на деятельность кредитных организаций, состояние и развитие банковской системы, регулирование денежно-кредитной сферы и денежно-кредитную политику. Анализ научной литературы по влиянию цифровизации на кредитную систему и денежно-кредитную политику центральных банков позволяет выявить несколько ключевых тем, обсуждаемых в настоящее время.

Большое количество работ российских и зарубежных авторов посвящено оценке влияния цифровизации и финансовых технологий на деятельность кредитных организаций. Толкачев С.А. и др. [1] проводят анализ влияния цифровизации на банковский сектор в России и в странах ОЭСР. Авторы доказывают, что российская банковская система находится на более низком уровне цифрового развития, чем банковские системы развитых сран, и приводят ряд рекомендаций по внедрению киберфизических технологий российскими банками. Нагорный Д.А. и Озарнов Р.В. [2] доказывают значимую роль российских банков в развитии финансовых технологий, а также раскрывают вопросы цифровой трансформации российской банковской системы. Тенденциям развития финансовых технологий в банковской системе России посвятили исследование Боркова Е.А. и др. [3]. Цифровая трансформация зарубежных банковских систем рассматривается в работах Абузова А.Ю. [4], Вдовина А.Н. [5], Махаяна Д. и Пурванто И. [6], Абжалеловой Ш. и Челекбай А. [7].

Ряд научных статей обосновывают значимость цифровизации национальных валют в повышении результативности денежно-кредитной политики [8-10]. Кумар, Дж. С. и Шобана Д. [12] в своем исследовании оценивают взаимосвязь между цифровыми платежами, финансовой инклюзивностью и целями денежно-кредитной политики. Авторы доказывают, что цифровизация платежной системы повышает финансовую инклюзивность и ускоряет передачу сигналов трансмиссионным механизмом денежно-кредитной политики. К аналогичному выводу приходят Джозеф Т. и др. [13].

Среди исследований следует выделить работы, посвященные оценке влияния цифровизации на эффективность денежно-кредитной политики. Дин К. и Хе В. [14] установлено, что цифровая трансформация ослабляет механизм регулирования банковских рисков денежно-кредитной политикой. Результаты исследования Хасан И. и др. [15] также показывают, что внедрение финансовых технологий ослабляет влияние денежно-кредитной политики на реальный ВВП, потребительские цены и банковское кредитование. Лапаев Д.Н. и Рамазанов С.С. [16] провели исследование влияния инновационных механизмов денежно-кредитной политики Банка России на эффективность процентного канала трансмиссионного механизма. Однако под инновационным механизмом авторы понимают дифференциацию процентных ставок по целям кредитования и не рассматривают вопросы цифровизации и развития финансовых технологий.

Таким образом, при широком перечне исследований инновационного развития банковского сектора влиянию цифровизации и финансовых инноваций на денежно-кредитную политику и каналам ее трансмиссионного механизма посвящено меньшее количество работ. Анализ исследований показал, что зарубежные ученые более активно занимаются изучением влияния цифровой трансформации финансовой сферы на результативность денежно-кредитной политики, в то время как денежно-кредитная политика Банка России менее изучена в контексте цифровизации. Мы находим работы, доказывающие потенциальное положительное влияние цифрового рубля на проводимость трансмиссионного механизма денежно-кредитной политики, но не находим исследований, анализирующих трансмиссионный механизм передачи импульса от ключевой ставки к инфляции под влиянием цифровизации активов, капитала и платежей на современном этапе в России.

Так как основным каналом трансмиссионного механизма денежно-кредитной политики Банка России является процентный канал, исследование его проводимости под влиянием цифровизации финансовой сферы является наиболее актуальным. Ввиду этого, целью данного исследования является развитие теоретических и практических аспектов оценки влияния цифровизации финансовой сферы на процентный канал трансмиссионного механизма денежно-кредитной политики Банка России. Гипотеза исследования состоит в том, что под влиянием цифровизации происходит ускорение импульсов системы трансмиссионного механизма, что повышает результативность денежно-кредитной политики Банка России. Результаты исследования подтверждают выдвигаемую гипотезу, доказывая, что цифровизация платежной системы, активов и капитала не препятствуют влиянию ключевой ставки на процентные ставки по кредитам и депозитам, но при этом способствуют расширению кредитного и депозитного рынков, усиливая их влияние на потребительский спрос как фактор формирования потребительских цен и, как следствие, усиливая проводимость процентного канала трансмиссионного механизма денежно-кредитной политики

.

Основная часть

Результативность денежно-кредитной политики в части достижения ее основных целей во многом определяется проводимостью трансмиссионного механизма, через который сигнал от инструментов денежно-кредитной политики оказывает влияние на целевой показатель. Банк России выделяет шесть каналов трансмиссионного механизма, основным из которых является процентный канал [17]. Процентный канал рассматривается регулятором неразрывно с широким кредитным каналом, так как процентные ставки оказывают значимое влияние как на динамику сбережений, так и на динамику кредитования, которые впоследствии определяют потребительский спрос на товары и услуги, влияющий на уровень цен. Отсюда возникает вопрос о влиянии фактора цифровизации на процентные ставки и объемы кредитного и депозитного рынков.

С целью выявления взаимосвязи цифровизации и показателей процентного канала трансмиссионного механизма необходимо определить индикаторы цифрового развития финансовой сферы. В литературе выделяют широкий перечень таких индикаторов, например:

- доля промежуточного потребления продуктов и услуг информационных и коммуникационных технологий [18];

- количество финтех-компаний [19];

- объем активов финтех-рынка [20];

- объем кредитов и займов, выданных финтех- и бигтех-компаниями в процентах к ВВП [21];

- объем рынка цифровых финансовых активов, капитала, инвестиций и платежей [22].

Широкое множество индикаторов цифрового развития финансовой сферы анализируется и классифицируется в научных работах [23-25], однако в целях нашего исследования необходима не только теоретическая значимость индикатора, но и наличие статистических данных на многолетнем горизонте. Такие индикаторы представлены ресурсом Statista [22] за период с 2017-2023 гг. с прогнозными значениями до 2027 г., поэтому в целях нашего исследования будем использовать данные статистические индикаторы, динамика которых представлена на рисунках 1-4.

|

|

|

|

Рисунок 1. Объем рынка цифровых

финансовых активов в России с прогнозными значениями до 2027 г.

Источник: составлено автором по данным Statista [22]. |

Рисунок 2. Объем рынка цифрового

капитала в России с прогнозными значениями до 2027 г.

Источник: составлено автором по данным Statista [22]. |

|

|

|

|

Рисунок 3. Объем рынка цифровых

инвестиций в России с прогнозными значениями до 2027 г.

Источник: составлено автором по данным Statista [22]. |

Рисунок 4. Объем рынка цифровых

платежей в России с прогнозными значениями до 2027 г.

Источник: составлено автором по данным Statista [22]. |

Как видно по рисункам 1-4 в России наблюдается тенденция роста показателей цифровизации, хотя и не наблюдается равномерность в данном развитии.

Рынок цифровых финансовых активов (далее – ЦФА), динамика развития которого представлена на рисунке 1, включает объем цифровых или виртуальных активов, имеющих ценность, включая криптовалюты, цифровые токены и невзаимозаменяемые токены (NFT). Данные активы создаются, хранятся и продаются на цифровой платформе (например, блокчейн), их возможно покупать, продавать или обменивать как традиционные активы [22]. Рисунок 1 показывает плавный рост данного рынка с небольшой просадкой в 2022 г. на фоне геополитической нестабильности, которая повлекла снижение доверия к российским финансовым активам: как токенизированным, так и традиционным. При этом мы наблюдаем восстановление рынка ЦФА с 2023 г., а на будущие периоды Statista [22] прогнозирует дальнейший рост.

Представленный на рисунке 2 рынок цифрового капитала включает объем предоставленных цифровых финансовых услуг для бизнес-клиентов, частных заемщиков и бизнес-клиентов на децентрализованных платформах. В структуру таких услуг включается коллективное финансирование проектов – краудфандинг, а также независимое от банков кредитование бизнеса (краудлендинг) и физических лиц (одноранговое кредитование) через частных или институциональных инвесторов через онлайн-платформы [22]. Данный рынок ориентирован на малые и средние предприятия и частных лиц. Динамика активов рынка цифрового капитала, представленная на рисунке 2, показывает, что объем рынка значительно ниже рынка ЦФА (примерно в 10 раз), а чувствительность рынка к экономическим и политическим шокам высока. Так, в 2020 г. рынок цифрового капитала показал резкий спад в ответ на снижение рыночных ставок по банковскому кредитованию, а в 2022 г. спад рынка мог быть вызван снижением доверия институциональных инвесторов к российским проектам на фоне геополитических шоков.

Под цифровыми инвестициями, динамика которых представлена на рисунке 3, подразумевается использование цифровых платформ и технологий для облегчения покупки и продажи финансовых активов. К ним относятся онлайн-брокеры, роботы-советники и мобильные торговые приложения. Рынок цифровых инвестиций также включает использование алгоритмов искусственного интеллекта и машинного обучения для помощи в управлении инвестициями и портфелем [22]. Активы данного рынка показывают устойчивый рост в России вне зависимости от экономических и политических шоков.

Устойчивый рост с многократными темпами наблюдается и в сфере цифровых платежей (см. рисунок 4). Объем рынка цифровых платежей составляют потребительские транзакции, которые включают платежи за продукты и услуги, осуществляемые через Интернет, а также мобильные платежи в точках продаж (POS) через приложения для смартфонов, а также трансграничные денежные переводы, осуществляемые через Интернет [22].

Проведем оценку влияния рассмотренных на рисунках 1-4 показателей цифровизации финансового сектора на процентный канал трансмиссионного механизма денежно-кредитной политики Банка России. Для этого проведем анализ корреляции между индикаторами цифровизации (с одной стороны) и показателями процентного канала: процентными ставками по кредитам и депозитам и объемом кредитования и привлечения средств банковской системой (с другой стороны).

Результаты корреляционного анализа влияния цифровизации на депозитный рынок приведены в таблице 1.

Таблица 1. Таблица коэффициентов корреляции индикаторов цифровизации финансового сектора и индикаторов депозитного рынка в России.

|

|

Объем рынка ЦФА

|

Объем рынка цифрового капитала

|

Объем рынка цифровых инвестиций

|

Объем рынка цифровых платежей

|

|

Депозиты

и прочие привлеченные средства физических лиц

|

0,77

|

-0,17

|

0,80

|

0,75

|

|

Депозиты

и прочие привлеченные средства корпоративных клиентов

|

0,90

|

-0,63

|

0,90

|

0,88

|

|

Средневзвешенные

процентные ставки по краткосрочным депозитам физических лиц в рублях

|

0,13

|

-0,09

|

0,12

|

0,16

|

|

Средневзвешенные

процентные ставки по долгосрочным депозитам физических лиц в рублях

|

0,15

|

-0,11

|

0,23

|

0,18

|

|

Средневзвешенные

процентные ставки по краткосрочным депозитам нефинансовых организаций в

рублях

|

0,12

|

-0,05

|

0,11

|

0,15

|

|

Средневзвешенные

процентные ставки по долгосрочным депозитам нефинансовых организаций в рублях

|

0,13

|

-0,20

|

0,14

|

0,20

|

Как показывает корреляционный анализ, приведенный в таблице 1, цифровизация не оказывает значимого влияния на формирование депозитных ставок в России. Однако интересна следующая взаимосвязь: между индикаторами развития ЦФА, цифровых инвестиций, цифровых платежей (с одной стороны) и процентными ставками по депозитам физических лиц и нефинансовых организаций (с другой стороны) найдена хоть и слабая, но положительная взаимосвязь. Это показывает небольшое влияние цифровизации на снижение издержек коммерческих банков, за счет чего они могут повышать доходность по депозитам. При этом цифровизация капитала, наоборот, отрицательно коррелирует с доходностью депозитов. Это можно объяснить тем, что рынок капитала более чувствителен к макроэкономическим шокам, поэтому в периоды роста рыночных рисков наблюдается спад рынка капитала и повышение общего уровня рыночных ставок.

Несмотря на слабую корреляцию цифровизации с процентными ставками, на абсолютные объемы депозитного рынка цифровизация влияет значительно сильно. Между объемом депозитов физических и юридических лиц и объемом рынков ЦФА, цифровых инвестиций и платежей установлена высокая прямая взаимосвязь. Это связано с тем, что в России финансовые технологий в большом объеме создаются и продвигаются банковской системой, за счет чего увеличивается количество банковских клиентов, формируется спрос на продукты банков, включая депозиты. К рынку цифрового капитала депозиты физических лиц почти не чувствительны, что связано с низкой долей участия частных лиц в России в финансировании проектов с использованием цифровых платформ. Депозиты нефинансовых организаций показали умеренную обратную зависимость от развития цифрового капитала, что означает интерес российского нефинансового бизнеса к альтернативным методам вложения денежных средств: часть депозитных средств направляются нефинансовыми организациями в цифровые вложения в капитал других организаций.

Так как процентный канал трудно отделить от кредитного канала, далее проанализируем корреляцию индикаторов цифровизации финансового сектора с показателями кредитного рынка (см. Таблица 2).

Таблица 2. Таблица коэффициентов корреляции индикаторов цифровизации финансового сектора и индикаторов депозитного рынка в России.

|

|

Объем рынка ЦФА

|

Объем рынка цифрового

капитала

|

Объем рынка цифровых

инвестиций

|

Объем рынка цифровых

платежей

|

|

Корпоративные кредиты

|

0,97

|

-0,44

|

0,98

|

0,99

|

|

Кредиты физическим лицам

|

0,97

|

-0,37

|

0,97

|

0,99

|

|

Средневзвешенные процентные ставки по краткосрочным кредитам физическим

лицам в рублях

|

-0,04

|

0,15

|

0,02

|

-0,16

|

|

Средневзвешенные процентные ставки по долгосрочным кредитам физическим

лицам в рублях

|

-0,20

|

0,19

|

-0,13

|

-0,11

|

|

Средневзвешенные процентные ставки по краткосрочным кредитам нефинансовым

организациям в рублях

|

0,15

|

0,03

|

0,17

|

0,12

|

|

Средневзвешенные процентные ставки по долгосрочным кредитам

нефинансовым организациям в рублях

|

0,12

|

0,07

|

0,14

|

0,08

|

Данные таблицы 2 позволяют сформулировать вывод о схожем влиянии цифровизации финансов на кредитный рынок. Цифровизация активов, инвестиций и платежей, проводимая кредитными организациями в России способствует привлечению клиентов как на депозитный, так и кредитный рынок, расширяя объем размещенных банками средств. При этом цифровизация капитала имеет умеренно-слабую обратную взаимосвязь с объемом кредитования, что объясняется конкуренцией кредитного рынка и рынка децентрализованных финансов.

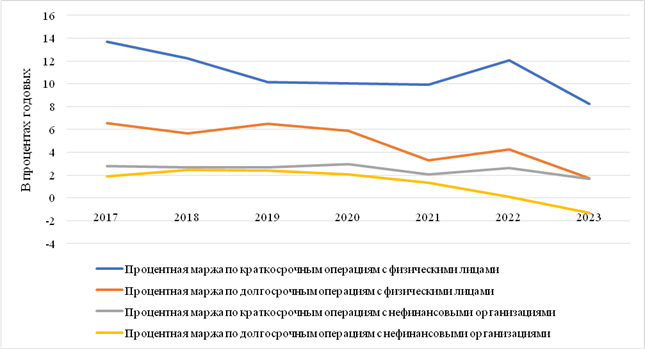

На процентные ставки по кредитам цифровизация оказывает очень слабое влияние, как и на ставки по депозитам. При этом взаимосвязь цифровизации со ставками по кредитам физическим лицам преимущественно отрицательная. Это может быть связано с тем, что процентная маржа по операциям с физическими лицами значительно выше, чем по операциям с нефинансовыми организациями (см. рисунок 5).

Рисунок 5. Динамика процентной маржи российских коммерческих банков по операциям с физическими лицами и нефинансовыми организациями

Источник: составлено автором по данным Банка России [25].

По рисунку 5 и таблицам 1-2 можно судить о небольшом влиянии цифровизации на сокращение процентной маржи по операциям коммерческих банков. Это может быть связано с сокращением операционных издержек кредитных организаций, включаемых в структуру процента по размещаемым средствам. Однако корреляционный анализ показал, что данное влияние очень низкое, поэтому слабо определяет волатильность рыночных процентных ставок, формируемых под воздействием инструментов денежно-кредитной политики и условий кредитного и депозитного рынков.

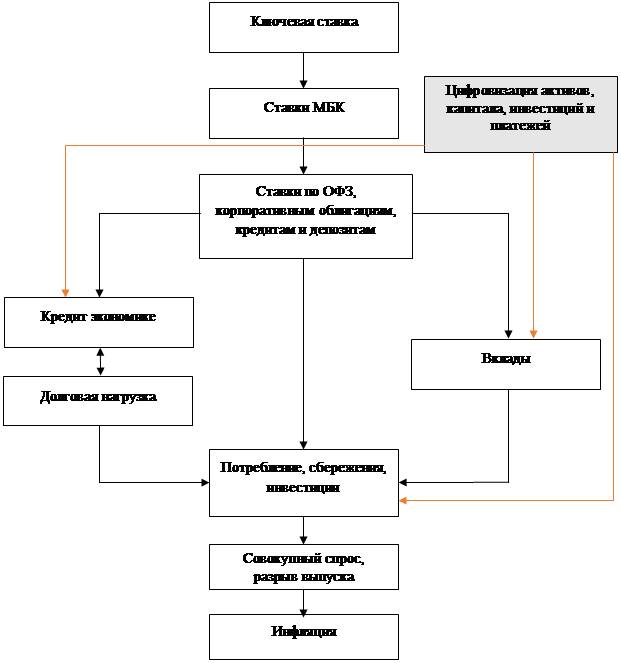

По

итогам проведенного анализа представим схематически влияние цифровизации на

процентный канал трансмиссионного механизма Банка России (см. рисунок 6).

По

итогам проведенного анализа представим схематически влияние цифровизации на

процентный канал трансмиссионного механизма Банка России (см. рисунок 6).

Рисунок 6. Влияние цифровизации на процентный канал трансмиссионного механизма Банка России

Источник: составлено автором

Таким образом, рисунок 6 наглядно иллюстрирует, что цифровизация финансового сектора не оказывает значимое влияние на формирование процентных ставок, не ограничивая воздействие ключевой ставки на рыночные процентные ставки. При этом цифровизация финансовой сферы оказывает значимое влияние на объем рынка кредита и депозитов, что способствует общему усилению проводимости процентного канала трансмиссионного механизма Банка России.

Заключение

Результаты проведенного исследования показали, что цифровизация финансовой сферы оказывает слабое положительное влияние на снижение маржи коммерческих банков по операциям с физическими лицами и нефинансовыми организациями, но ввиду низкого значения рассчитанных коэффициентов корреляции мы доказываем очень низкое влияние цифровизации на формирование рыночных процентных ставок по банковским операциям в России.

При этом цифровизация активов, инвестиций и платежей оказывает значимое влияние на объем кредитного и депозитного рынков в рублях, усиливая проводимость процентного канала трансмиссионного механизма. Данное усиление происходит ввиду увеличения доли кредитных средств в совокупном объеме потребительского спроса, а также повышения доступности депозитов, от объема которых зависит совокупный объем денежной массы, регулируемый Банком России.

Рост рынка децентрализованных финансов под воздействием цифровизации капитала, наоборот, сокращает спрос на банковские услуги, снижая проводимость процентного канала. Однако ввиду все еще низкой доли цифрового капитала в структуре российских финансов данное влияние не является сильным. Поэтому общий вывод состоит в преимущественно положительном влиянии цифровизации на проводимость процентного канала трансмиссионного механизма денежно-кредитной политики. Поэтому следует продолжать проактивную политику Банка России по повышению финансовой цифровизации с целью усиления результативности денежно-кредитной политики.

Источники:

2. Нагорный Д.А., Озарнов Р.В. Тенденции и перспективы развития финтеха в условиях макроэкономической нестабильности // Вопросы инновационной экономики. – 2023. – № 2. – c. 871-880. – doi: 10.18334/vinec.13.2.118228.

3. Боркова Е.А., Осипова К.А., Светловидова Е.В., Фролова Е.В. Цифровизация экономики на примере банковской системы // Креативная экономика. – 2019. – № 6. – c. 1153-1162. – doi: 10.18334/ce.13.6.40734.

4. Абузов А.Ю. Развитие рынка финансового капитала в эпоху цифровизации: эволюция, современные вызовы и инновации в финтех-индустрии // Креативная экономика. – 2023. – № 5. – c. 1601-1618. – doi: 10.18334/ce.17.5.117969.

5. Вдовин А.Н. Банковский сектор Китая: цифровизация как катализатор развития и ответ на вызовы // Экономические отношения. – 2022. – № 4. – c. 783-806. – doi: 10.18334/eo.12.4.116514.

6. Mahayana D., Purwanto I. The influence of digitalization on banking financial institutions in Indonesia // Policy, law, notary and regulatory issues (POLRI). – 2023. – № 2. – p. 365-372.

7. Abzhalelova Sh., Chelekbay A. Modernization of the banking sector in the context of digitalization of the economy of Kazakhstan // Qainar Journal of Social Science. – 2023. – № 2. – p. 45-60.

8. Бобков А.В., Верещагина В.К. Трансформация инструментов денежно-кредитной политики центрального банка в свете цифровизации глобальной экономики // Экономика и предпринимательство. – 2021. – № 4(129). – c. 71-78.

9. Дубова С.Е., Аниканов Е.И. Взгляд на природу цифровых валют центральных банков и их влияние на денежно-кредитную политику // Банковские услуги. – 2023. – № 11. – c. 17-25.

10. Мазараки Л.Б. Тенденции развития денежно-кредитной политики в России и за рубежом // Экономика и управление: проблемы, решения. – 2023. – № 9(139). – c. 94-98.

11. Родина И.Б. Парадигма цифровой национальной валюты: риски и преимущества // Вестник университета. – 2022. – № 4. – c. 161-168.

12. Kumar J.Suresh, Dr D.Shobana Exploring Digital Payments // Financial Inclusion, and Monetary Policy in India. – 2024. – № 8. – p. 417-424.

13. Joseph T., Chinyere N., Obikaonu P., Alase G. Monetary Policy Effectiveness and Financial Inclusion in Nigeria: FinTech, 'the Disrupter' or 'Enabler' // International Journal of Applied Economics, Finance and Accounting. – 2021. – № 9. – p. 19-27.

14. Ding Q., He W. Digital Transformation, Monetary Policy and Risk-taking of Banks // Finance Research Letters. – 2023. – № 55. – p. 103986.

15. Hasan I., Kwak B., Li X. Financial Technologies and the Effectiveness of Monetary Policy Transmission // SSRN Electronic Journal. – 2022.

16. Лапаев Д.Н., Рамазанов С. С. Процентный канал и инновационные механизмы Банка России // Экономическая безопасность. – 2024. – № 2. – c. 247-264. – doi: 10.18334/ecsec.7.2.120586.

17. Основные направления единой государственной денежно-кредитной политики на 2024 год и период 2025 и 2026 годов. [Электронный ресурс]. URL: https://cbr.ru/about_br/publ/ondkp/on_2024_2026/ (дата обращения: 10.04.2024).

18. Chaudron R. Fintech from a national accounts perspective: information from use tables. IFC Working Group on Fintech Data Issues: Towards monitoring financial innovation in central bank statistics. 2020. [Электронный ресурс]. URL: https://www.bis.org/ifc/publ/ifc_report_monitoring_financial_innovation.pdf (дата обращения: 22.02.2024).

19. Maza L.A., Moreno A. Obtaining fintech statistics: an experience with identifying fintech firms in Spain. IFC Working Group on Fintech Data Issues: Towards monitoring financial innovation in central bank statistics. 2020. [Электронный ресурс]. URL: https://www.bis.org/ifc/publ/ifc_report_monitoring_financial_innovation.pdf (дата обращения: 23.03.2024).

20. Седых И.А. Рынок инновационных финансовых технологий и сервисов. - Москва: НИУ ВШЭ, 2019.

21. Cornelli G., Frost J., Gambacorta L., Rau R., Wardrop R., Ziegler T. Fintech and Big Tech Credit: A New Database. BIS Working Papers. 2020;887. [Электронный ресурс]. URL: https://www.bis.org/publ/work887.pdf (дата обращения: 22.03.2024).

22. Statista Market Insights. [Электронный ресурс]. URL: https://www.statista.com/outlook/dmo/fintech/worldwide (дата обращения: 10.01.2024).

23. Криничанский К.В., Анненская Н.Е. Понятие и перспективы финансового развития // Вопросы экономики. – 2022. – № 10. – c. 20-36.

24. Зеленева Е.С. Оценка характеристик, сфер и границ применения цифровых инноваций в финансовом секторе // Финансы: теория и практика. – 2023. – № 27(2). – c. 76-86.

25. Процентные ставки по кредитам и депозитам и структура кредитов и депозитов по срочности. [Электронный ресурс]. URL: https://cbr.ru/statistics/bank_sector/int_rat/ (дата обращения: 10.01.2024).

26. Статистические показатели банковского сектора Российской Федерации. [Электронный ресурс]. URL: https://cbr.ru/statistics/bank_sector/review/ (дата обращения: 10.01.2024).

Страница обновлена: 11.01.2026 в 10:20:19

Download PDF | Downloads: 82

The impact of the digitalization of the financial sector on the interest rate of the transmission mechanism of the monetary policy of the Bank of Russia

Zeleneva E.S.Journal paper

Creative Economy

Volume 18, Number 6 (June 2024)

Abstract:

The innovative development of the financial sector generates the urgency of the issue of the impact of digitalization on the effectiveness of monetary policy, determined by the conductivity of the transmission mechanism. Few research works of Russian authors are devoted to this problem. Therefore, the purpose of this study is to develop theoretical and practical aspects of assessing the impact of the digitalization of the financial sector on the interest rate of the transmission mechanism of the monetary policy of the Bank of Russia. To achieve this goal, the analysis was carried out. Theoretical methods of analysis and synthesis, induction and deduction, as well as practical methods of correlation analysis, time series dynamics analysis and graphical analysis were applied.

According to the research results, the predominantly positive effect of digitalization on the conductivity of the interest rate of the transmission mechanism of the Bank of Russia was revealed. This can be explained by the influence of digitalization on the volumes of the credit and deposit markets. The article will be of interest to representatives of the banking and academic spheres.

Keywords: monetary policy, digitalization, transmission mechanism, credit market, deposit market, interest rate

References:

Abuzov A.Yu. (2023). Razvitie rynka finansovogo kapitala v epokhu tsifrovizatsii: evolyutsiya, sovremennye vyzovy i innovatsii v fintekh-industrii [Financial capital market development in the era of digitalization: evolution, challenges and innovation in the fintech industry]. Creative Economy. 17 (5). 1601-1618. (in Russian). doi: 10.18334/ce.17.5.117969.

Abzhalelova Sh., Chelekbay A. (2023). Modernization of the banking sector in the context of digitalization of the economy of Kazakhstan Qainar Journal of Social Science. (2). 45-60.

Bobkov A.V., Vereschagina V.K. (2021). Transformatsiya instrumentov denezhno-kreditnoy politiki tsentralnogo banka v svete tsifrovizatsii globalnoy ekonomiki [Transformation of the central bank's monetary policy instruments in the digitization process of the global economy]. Journal of Economy and Entrepreneurship. (4(129)). 71-78. (in Russian).

Borkova E.A., Osipova K.A., Svetlovidova E.V., Frolova E.V. (2019). Tsifrovizatsiya ekonomiki na primere bankovskoy sistemy [Digitalization of economy on the example of banking system]. Creative Economy. 13 (6). 1153-1162. (in Russian). doi: 10.18334/ce.13.6.40734.

Chaudron R. Fintech from a national accounts perspective: information from use tablesIFC Working Group on Fintech Data Issues: Towards monitoring financial innovation in central bank statistics. 2020. Retrieved February 22, 2024, from https://www.bis.org/ifc/publ/ifc_report_monitoring_financial_innovation.pdf

Cornelli G., Frost J., Gambacorta L., Rau R., Wardrop R., Ziegler T. Fintech and Big Tech Credit: A New DatabaseBIS Working Papers. 2020;887. Retrieved March 22, 2024, from https://www.bis.org/publ/work887.pdf

Ding Q., He W. (2023). Digital Transformation, Monetary Policy and Risk-taking of Banks Finance Research Letters. (55). 103986.

Dubova S.E., Anikanov E.I. (2023). Vzglyad na prirodu tsifrovyh valyut tsentralnyh bankov i ikh vliyanie na denezhno-kreditnuyu politiku [A look at the nature of digital currencies of central banks and their impact on monetary policy]. Banking services. (11). 17-25. (in Russian).

Hasan I., Kwak B., Li X. (2022). Financial Technologies and the Effectiveness of Monetary Policy Transmission SSRN Electronic Journal.

Joseph T., Chinyere N., Obikaonu P., Alase G. (2021). Monetary Policy Effectiveness and Financial Inclusion in Nigeria: FinTech, 'the Disrupter' or 'Enabler' International Journal of Applied Economics, Finance and Accounting. (9). 19-27.

Krinichanskiy K.V., Annenskaya N.E. (2022). Ponyatie i perspektivy finansovogo razvitiya [Financial development: the concept and prospects]. Voprosy Ekonomiki. (10). 20-36. (in Russian).

Kumar J.Suresh, Dr D.Shobana (2024). Exploring Digital Payments Financial Inclusion, and Monetary Policy in India. (8). 417-424.

Lapaev D.N., Ramazanov S. S. (2024). Protsentnyy kanal i innovatsionnye mekhanizmy Banka Rossii [Interest channel and innovative mechanisms of the Bank of Russia]. Economic security. 7 (2). 247-264. (in Russian). doi: 10.18334/ecsec.7.2.120586.

Mahayana D., Purwanto I. (2023). The influence of digitalization on banking financial institutions in Indonesia Policy, law, notary and regulatory issues (POLRI). (2). 365-372.

Maza L.A., Moreno A. Obtaining fintech statistics: an experience with identifying fintech firms in SpainIFC Working Group on Fintech Data Issues: Towards monitoring financial innovation in central bank statistics. 2020. Retrieved March 23, 2024, from https://www.bis.org/ifc/publ/ifc_report_monitoring_financial_innovation.pdf

Mazaraki L.B. (2023). Tendentsii razvitiya denezhno-kreditnoy politiki v Rossii i za rubezhom [Trends in the development of monetary policy in Russia and abroad]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). (9(139)). 94-98. (in Russian).

Nagornyy D.A., Ozarnov R.V. (2023). Tendentsii i perspektivy razvitiya fintekha v usloviyakh makroekonomicheskoy nestabilnosti [Trends and prospects of fintech development amidst macroeconomic instability]. Russian Journal of Innovation Economics. 13 (2). 871-880. (in Russian). doi: 10.18334/vinec.13.2.118228.

Rodina I.B. (2022). Paradigma tsifrovoy natsionalnoy valyuty: riski i preimushchestva [Digital national currency paradigm: risks and benefits]. Vestnik Universiteta. (4). 161-168. (in Russian).

Sedyh I.A. (2019). Rynok innovatsionnyh finansovyh tekhnologiy i servisov [The market of innovative financial technologies and services] (in Russian).

Statista Market Insights. Retrieved January 10, 2024, from https://www.statista.com/outlook/dmo/fintech/worldwide

Tolkachev S.A., Serebryakova E.D., Udalov I.D. (2022). Sravnitelnyy analiz protsessov tsifrovizatsii bankovskogo sektora Rossii i stran OESR [Comparative analysis of the banking sector digitalization in Russia and the oecd countries]. Russian Journal of Innovation Economics. (3). 1905-1922. (in Russian).

Vdovin A.N. (2022). Bankovskiy sektor Kitaya: tsifrovizatsiya kak katalizator razvitiya i otvet na vyzovy [China's banking sector: digitalization as a catalyst for development and a response to challenges]. Journal of international economic affairs. 12 (4). 783-806. (in Russian). doi: 10.18334/eo.12.4.116514.

Zeleneva E.S. (2023). Otsenka kharakteristik, sfer i granits primeneniya tsifrovyh innovatsiy v finansovom sektore [Assessment of the characteristics, areas and boundaries of the application of digital innovations in the financial sector]. Finance: Theory and Practice». (27(2)). 76-86. (in Russian).