Эволюция антиинфляционных методов регулирования социальной сферы в условиях мобилизационной экономики в контексте экономической безопасности

Лев М.Ю.1![]()

1 Институт экономики Российской Академии Наук, Россия, Москва

Скачать PDF | Загрузок: 41 | Цитирований: 1

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 6, Номер 3 (Июль-сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54303004

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

В статье исследуется эволюция антиинфляционных методов регулирования социальной сферы в условиях до мобилизационной и мобилизационной экономики в аспекте социально-экономической безопасности. По достижению конкретных экономических целевых показателей, непосредственно влияющих на благополучие населения, при которых, изменения определяют способность системы к самосохранению, автор, на примере анализа экономических показателей проводит параллель между биологической и экономической эволюцией. В результате этих исследований, рассматривая закономерности событий новой экономической действительности, следует, что экономические показатели используются не только как продукт статистического анализа, но и как решение в динамическом движении, ранее существовавшей модели социально-экономической сферы в процессе долгосрочных преобразований, связанных стратегическими направлениями планирования на длительный срок в интересах социально-экономической, национальной безопасности.

Оценку и анализ ценовых факторов на основе которых определяется уровень инфляции, автор проводит с 2014 по 2022 годы как по данным общественного опроса, так и на основе данных Росстата и Банка России. Результаты исследования показали необходимость использования новой модели экономики для повышения доходов населения с учетом ценовых факторов.

Практическая значимость исследования содержится в применении сделанных предложений законодательными и исполнительными органами власти в формировании экономической, денежно-кредитной, ценовой, политик в условиях мобилизационной экономики на современном этапе.

Ключевые слова: инфляция, индексы цен, мониторинг цен, социально-экономическая безопасность, мобилизационная экономика

Финансирование:

Статья подготовлена в соответствие с темой государственного задания Рег. № НИОКТР 121030500096-5; Рег. № ИКРБС «Новые вызовы и угрозы социально-экономической безопасности: меры бюджетно-финансового регулирования».

JEL-классификация: E31, P24, P44, F52

Введение. В условиях мобилизационной экономики эволюция антиинфляционных методов регулирования социальной сферы не претерпела существенных изменений, очевидно в результате небольшого отрезка времени, происходящих событий. Следует отметить, что использование «эволюционного метода» или подхода применительно к развитию социально-экономических систем лежит в основе фундаментального исследования эволюционной теории Ч. Дарвина [11], в рамках которой эволюция понимается как естественный процесс развития, связанный с различными изменениями, преобразованиями, в исторически длительном процессе адаптации.

Расширяя познания эволюции систем Р. Нельсон и С. Уинтер [31] посчитали, что преобразования в развитии определенных критериев, экономических показателей являются основанием перемены, при том, что действующие параметрические показатели остаются неизменными в процессе небольшого периода времени. В своем исследовании авторы обращают внимание на эволюцию посредством естественного отбора, для достижение конкретных экономических целевых показателей, при которой изменение, в том числе ухудшение внешних условий определяет способность системы к самосохранению. В результате этих исследований, рассматривая закономерности событий новой экономической действительности, следует, что экономические показатели используются не только как продукт статистического анализа, но и как решение в динамическом движении ранее существовавшей модели социально-экономической сферы в процессе долгосрочных преобразований, связанных стратегическими направлениями планирования на длительный срок в интересах социально-экономической, национальной безопасности.

Интерпретируя основные позиции биологической эволюции применительно к экономическим процессам следует, что основные цели, идеи экономической эволюции в контексте социально-экономической безопасности это:

– экономический рост страны и благосостояние народа за счет увеличения дохода, снижения цен и налогов, увеличение продолжительности жизни, снижение смертности в результате качественного медицинского обслуживания, современного образования, то есть все то, что применительно к популяции всего населения, а не отдельных индивидуумов [10; 22];

– технологическое развитие, конкурентоспособность, конкуренция, в отсутствие военных действий, приводящих к сокращению экономического роста;

– следующий этап экономического развития, как и в биологии отличается от своего родителя незначительными, случайными наборами, возникшими по мере экономических преобразований – это экономическими показателями, критериями, индикаторами;

– полезные или вредные различия накапливаются на протяжении поколений, экономических периодов, приводя к изменениям как внутри популяции, так и выживанию нации, государства;

– процессы, в совокупности известные как эволюция, ответственны за множество разнообразных форм жизни, экономическими, политическими и идеологическими преобразованиями, наблюдаемые в мире.

Таким образом эволюционная экономика прослеживает человеческое поведение хозяйствования социальной и экономической системы, в которой оно происходит и развивается на основе, при которой высшие экономические системы заменяют низшие, которые были окружены внутренними противоречиями и неэффективностью, что делают их невозможными для выживания в долгосрочной перспективе.

Цель исследования – изучить на примере одних из ключевых показателей – инфляции, потребительских цен на различных рынках продовольственных, непродовольственных цен на уровень благосостояния населения с учетом их доходности. Анализ влияния роста цен проведен при сопоставлении опросов общественного мнения и статистической информации с учетом влияния на социально-экономическую безопасность государства.

Научная новизна исследования заключается в комплексном критическом анализе проводимой антиинфляционной политикой Банка России и методов регулирования в современных условиях.

Антиинфляционная политика и методы регулирования. Изначально, антиинфляционные методы регулирования содержали:

– сдерживающую тарифную политику в отношение естественных монополий;

– ограничение роста регулируемых тарифов в отношение жилищно-коммунальных услуг;

– сдерживание роста цен на нефть и нефтепродукты путём сокращения налоговой нагрузки и увеличения уровня конкуренции в сфере реализации нефтепродуктов. То есть, данный процесс не связан с прямым регулированием цен, речь идёт о применение косвенных методов регулирования, при которых уточнялись ставки налога на добычу полезных ископаемых, на нефть, ставки акцизов на нефтепродукты, в первую очередь для стран-экспортеров. «Прямой метод регулирования цены также применялся, но не на само сырье, а при транспортировке нефти по нефтепроводам» [20];

– повышение доверия населения к финансовым рынкам и создания условий для расширения финансовых инструментов для частных инвестиций, в том числе путем размещения государственных ценных бумаг и акций компаний с государственным участием для населения;

– «осуществление консервативной денежно-кредитной политики, с целью ликвидации избыточного предложения валюты, избегая активных интервенций на валютном рынке» [29].

Важным вектором антиинфляционной политики на начальном этапе переходного периода должны были бы реализовываться меры, способствующие обеспечению не только подавления роста цен «любой ценой», но и стабильное и быстрое увеличение экономической активности и доходов граждан. С этой целью планировалось пересмотреть приоритеты и обновить инструменты макроэкономической политики, и в первую очередь монетарную, которая должна была обеспечить инвестиционные вложения в развитие новых высокотехнологичных предприятий.

Однако, предложенные цели, не только не погасили рост цен, но приняв указы и законы по либерализации цен выпустили «джина из бутылки», которого не только не собираются ловить, но и продолжают наблюдать за его полетом в виде постоянного роста цен на все товары, продукты, услуги [27]. В соответствии со ст. 75 Конституции РФ «гарантируется обязательное социальное страхование, адресная социальная поддержка граждан и индексация социальных пособий и иных социальных выплат» [1]. Между тем, гарантированность индексации пенсий, пособий и иных социальных выплат представляет собой основную антиинфляционную меру, направленную на защиту социальных выплат от обесценивания в связи с повышением уровня цен, а предоставление социальных выплат предполагает установление механизма их индексации [2; 3; 4; 18].

В сочетании понятия мобилизационной экономики и антиинфляционной политикой и методов их регулирования следует обратить внимание, на то, что присутствует прямые и косвенные инструменты государственного регулирования экономической деятельности, при которых используются все внутренние ресурсы: бюджетные, финансовые, ценовые, трудовые, и внешнеэкономические для решения экономических задач по выводу экономики из зоны «красных» индикаторов социально-экономической безопасности [19].

Продолжительный, неснижаемый уровень жизни в результате роста цен и снижения доходов населения на протяжение почти десяти лет, отражающийся на покупательной способности населения при мобилизационной экономики еще не в полной мере отражается на уровне жизни и благосостояния различных децильных группах общества. Следует отметить, что на основе анализа показателей продовольственной безопасности, проведенного за два года до начала военной операции состояние физической доступности по многим видам основных продуктов было отмечено как удовлетворительное [21]. Вместе с тем обеспечение доступа к основным продуктам питания, вследствие низких доходов более 18,0 % населения в 2019 г. не имела возможности приобретать минимальный набор продуктов, необходимых для нормальной жизнедеятельности, то есть находилось на грани физиологического выживания [42].

Последствия периода мобилизационного сценарного развития приведет к концентрации ресурсов в военно-промышленном комплексе и соответственно к ограничению конкуренции, что в первую очередь отразится на новом витке роста цен не только на непродовольственные товары [43].

На фоне роста посевных площадей и качества замещения импортной продукции отмечается, довольно высокие темпы прироста показателя себестоимости готовой продукции, что способствует высокой динамике роста стоимости молочной продукции в оптовом и розничном сегментах. Рост цен включает все материалы производства (основные и вспомогательные), сырьевые компоненты, при том, что особую роль начинают играть меры государственной поддержки на компенсацию части затрат, связанных с закупкой сырья [38].

Использование товаров, приобретаемых по параллельному импорту, соответственно приведет к росту цен на сельскохозяйственные машины и оборудование, что в совокупности с отсутствием поголовья племенного скота, сортового зерна, химических средств защиты и традиционного некачественного хранения собранного урожая выльется в рост цен на продовольственную группу товаров. По оценкам специалистов в 2010 г. потери зерна при транспортировке и хранении составляли 25-40% собранного урожая, только прямые потери составляли: зерна 18-20%; свеклосахарного завода 12-15%; картофель 35-40%; овощи 40-45%; фрукты и ягоды 30-40%; мясо 8-9%; молоко 8-10%; яйца 3-5%; шерсть 2-3% от объема производства соответствующего вида сельскохозяйственной продукции. Совокупный объем потерь продукции при ее недостаче по организационным причинам, и связанным с нарушением технологической дисциплины составляет 25-30% валовой продукции. Также необходимо учитывать различные виды потерь при переработке и использовании сельскохозяйственного сырья. В итоге, потери зерна, картофеля, мяса, молока и других продуктов намного превышают объемы их ввоза из других стран [40]. По данным ФАО доля потерь пищевой продукции на этапах от послеуборочной обработки до реализации в 2016 году во всем мире составляла 14,0%, при этом наибольшую долю потерь понесли страны Центральной и Южной Азии – 21,0%, по России данные не представлены [41]. В последнее время статистическая информация о потерях отсутствует, но и без этого очевидно, что качественного изменения не произошло, что в том числе свидетельствует о росте цен в затратах на закупаемую продукцию.

Оценка инфляции по опросу населения. Переходя от простого к сложному в оценке эволюции инфляционных событий в условиях мобилизационной экономики обратимся к восприятию населения роста цен на продовольственные и непродовольственные товары.

Тем более, что одним из факторов оценки социально-экономической ситуации, наиболее влияющей на экономическую безопасность России, является «увеличение доходов населения, улучшение финансирования расходов, предусмотренных в бюджете, а также расширение финансовых ресурсов корпораций и банков, способствующих формированию платежеспособного спроса как у населения, так и в корпорациях» [13; 15; 16].

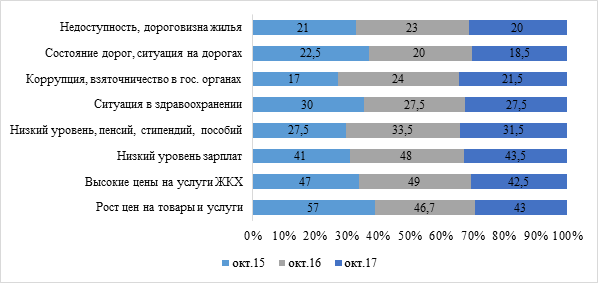

Ценовая стабильность является непосредственным элементом благоприятной среды для жизнедеятельности людей и функционирования бизнеса, устойчивого экономического роста, которая необходима для планирования инвестиций, защиты сбережений от инфляционного обесценения. Соответственно, неизменяемый низкий уровень инфляции становится ключевым признаком социальной стабильности. Между тем, высокий уровень инфляции генерирует социальное неравенство, рост дифференциации доходов, поскольку негативно сказывается на благополучии граждан с низким уровнем достатка. В процессе социологических опросов граждане России не случайно среди самых острых проблем называют высокую инфляцию и низкие доходы, рисунок 1.

Рисунок 1. Проблемы, беспокоящие россиян до пандемийного времени, в %

Источник: составлено автором по материалам [33].

Из рисунка 1 видно, что высокий процент населения, обеспокоенных высоким уровнем цен на протяжении трех лет, объясняется тем, что большое количество граждан страны имеет небольшой доход, и рост цен сильно сказывается на их достатке. Большая часть потребления малообеспеченных семей формируется из товаров первой необходимости, а объемы их потребления составляют минимум необходимого для жизни уровня. Рост цен вынуждает граждан данной категории перейти к сокращению питания и так самых дешевых продовольственных товаров и ограничить потребление непродовольственных товаров длительного пользования, одежды, обуви. Инфляционный рост по-разному отражается на уровни жизни децильных групп населения с разным уровнем достатка, и в первую очередь сказывается на малообеспеченную часть общества, которые, казалось бы, получают социальную помощь от государства, но в недостаточном объеме и с некоторым запозданием.

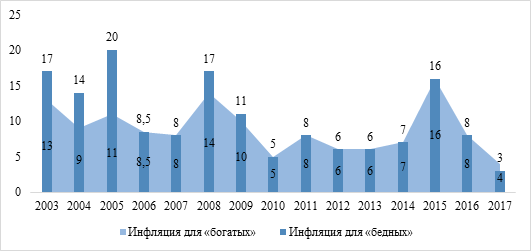

На рисунке 2 представлена диаграмма стоимости условных потребительских корзин для различных децильных групп, отнесенных по уровню дохода к категориям «бедных» и «богатых» за период с 2003 по 2017 годы.

Рисунок 2. Динамика инфляции для различных групп населения России, в %

Источник: составлено автором по материалам [33].

Как видно из рисунка 2, за исследуемый период роста цен, уровень инфляции для «бедных» был выше, чем для «богатых». Например, в 2005 г. разница по уровням достигала 9 процентных пунктов (далее п.п.). Значительный вклад в разницу между уровнями инфляции вносил темп роста цен на услуги ЖКХ в 2003-2013 гг., опережающий общую инфляцию.

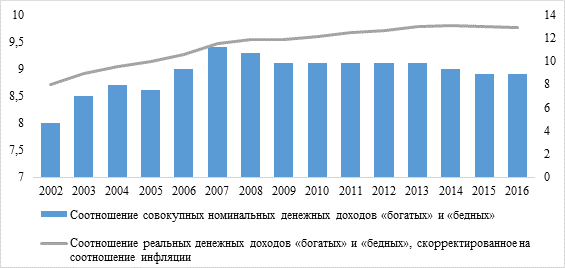

В январе-феврале 2016 года, когда инфляция была на уровне 7%, с марта начала резко снижаться; в этот период темпы инфляции для «бедных» и «богатых» почти сравнялись. По экспертным оценкам, между уровнем общей инфляции и дифференциацией темпов инфляции для «богатых» и для «бедных» имеется устойчивая зависимость – чем выше общий уровень инфляции, тем выше эта разница и, соответственно, тем больше разница в темпах снижения покупательной способности для этих групп населения [26]. Из чего следует, что сокращение уровня инфляции способствует снижению разницы в росте стоимости жизни для отдельных категорий граждан, отличающихся уровнем достатка. Как правило, номинальные доходы граждан с низким уровнем доходов относительно стабильны, лишь в периоды высокой инфляции их реальные доходы растут медленнее или снижаются быстрее, чем доходы «богатой» части населения (рис. 3; табл. 1).

Рисунок 3. Денежные доходы для различных групп населения России, в %

Источник: составлено автором по материалам [33].

Как видно из рисунка 3, разница в соотношение номинальных доходах 20% граждан с наиболее высоким уровнем доходов и 20% граждан с наиболее низким уровнем доходов незначительно увеличилась за период с 2002 г. по 2016 г., в то время как разница в реальных доходах значительно выросла.

Таблица 1. Распределение общего объема денежных доходов

по 20-процентным группам населения Российской Федерации, в %

|

Период

|

Первая группа (с

низкими доходами)

|

Вторая группа

|

Третья группа

|

Четвертая группа

|

Пятая группа (с

высокими доходами)

|

|

2014

|

5,3

|

9,9

|

15,0

|

22,6

|

47,2

|

|

2015

|

5,3

|

10,1

|

15,0

|

22,6

|

47,0

|

|

2016

|

5,3

|

10,1

|

15,0

|

22,6

|

47,0

|

|

2017

|

5,3

|

10,1

|

15,1

|

22,6

|

46,9

|

|

2018

|

5.3

|

10,0

|

15,0

|

22,6

|

47,1

|

|

2019

|

5.3

|

10,1

|

15,0

|

22,6

|

47,0

|

|

2020

|

5.4

|

10,2

|

15,2

|

22,7

|

46,5

|

|

2021

|

5.4

|

10,1

|

15,1

|

22,6

|

46,8

|

|

2022

|

5,7

|

10,5

|

15,4

|

22,8

|

45,6

|

В то же время, как видно из таблицы 1, наиболее обеспеченная (пятая) группа населения имеет доход равный в среднем за 2014-2019 гг. 47,0% всего населения, и у которой с 2020 года начал снижаться с 47,0% до 45,6% в 2022 году, то есть в среднем на 2,0%. При этом, у других групп населения доходы соответственно выросли в среднем на 0,5%.

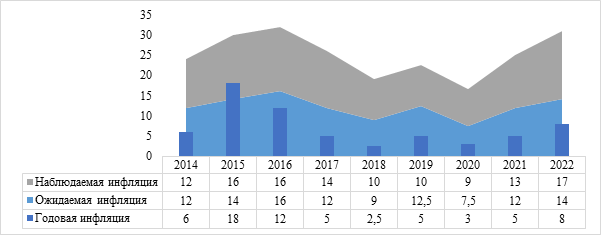

Современные проблемы в оценке мониторинга инфляции. Для анализа ценовых ожиданий предприятий Банк России использует данные собственного мониторинга инфляционных ожиданий населения – опросы, проводимые ООО «инФОМ» по заказу Банка России. Кроме того, информацию об инфляционных ожиданиях экономических агентов дают прогнозы инфляции профессиональных аналитиков и оценки вмененной инфляции, заложенной в цены ОФЗ-ИН. В марте 2022 года в результате резкого ослабления курса рубля и возросшего уровня неопределенности в экономике произошел скачок инфляционных ожиданий населения (рис. 4).

Рисунок 4. Мониторинговое значение инфляции и ожидаемое населением

(медианное значение), в %

Источник: составлено автором по материалам [8; 32; 39].

Из рисунка 4 видно, что медианное значение составило 18,3% и было вторым по величине результатом за историю наблюдений (опрос проводится с апреля 2010 года). После пика, в марте медианная оценка инфляционных ожиданий начала снижаться, и к сентябрю 2022 года установилась вблизи уровня сентября прошлого года, составив 12,5%. Этому способствовали укрепление курса рубля и нормализация ожиданий относительно экономических перспектив страны. Однако в октябре отмечался небольшой рост инфляционных ожиданий населения до 12,8% из-за роста неопределенности относительно будущего. При этом наблюдалось более быстрое, чем во время кризиса 2015 года, затухание колебаний инфляционных ожиданий, которое может свидетельствовать о некоторых успехах Банка России в работе по сдерживанию инфляционных ожиданий. В ходе начавшегося процесса структурной перестройки экономики, появление множества факторов риска, вызывающих краткосрочную ценовую турбулентность, достаточно высоки, что в итоге ведет к дальнейшим колебаниям инфляционных ожиданий. На протяжении 2021 года и до февраля 2022 года оценка наблюдаемой населением роста цен в целом росла сопряжено с инфляционными ожиданиями. Обеспокоенность населения по проводимому мониторингу, связанная с наблюдением за уровнем цен, начала существенно увеличиваться с марта 2022 года. После пикового значения в мае, наблюдаемая инфляция снизилась до 18,2% в октябре. В марте-мае 2022 года, по оценке населения, особенно выросли цены на продовольственные товары длительного хранения (сахар, соль, чай, кофе, крупы и макаронные изделия) и некоторые категории непродовольственных товаров (электробытовую технику, бытовую химию и чистящие средства). Это было обусловлено ослаблением рубля и всплеском ажиотажного спроса на фоне высокого уровня неопределенности из-за вводимых внешних санкций [21]. Однако уже в июле отмечалась стабилизация цен на эти товары в результате исчерпания действующих ранее эффектов. В октябре респонденты, участвующие в опросе, отмечали, что цены на ряд продовольственных товаров (овощи и фрукты, молоко и молочная продукция, хлеб и хлебобулочные изделия, крупы и макаронные изделия, растительное масло) и некоторые группы непродовольственных товаров (строительные материалы, лекарства и медикаменты) находились на наиболее низком уровне за год.

В 2023 г. (23-29 марта) Левада-центр провёл опрос «Проблемы российских граждан» по репрезентативной всероссийской выборке городского и сельского населения объемом 1633 человека в возрасте от 18 лет и старше в 137 населенных пунктах, 50 субъектах РФ [30]. На фоне традиционных проблем российского общества, которое было отмечено участниками опроса в прошлые годы, на второе место вышли проблемы, связанные со «спецоперацией». В первую очередь среди участников опроса регистрировались трудности, связанные с ростом цен, далее – коррупцией и увеличением пенсионного возраста. На фоне последних новостных событий выросла обеспокоенность населения возможностью взрывов и террористических актов (рис. 5).

Рисунок 5. Проблемы российских граждан по состоянию на март 2023 года, в %

Источник: составлено автором по данным общероссийского опроса [30].

Как видно из рисунка 5 из проблем российского общества участников опроса больше всего волновали: «рост цен» – 58%, «спецоперация» и связанные с ней последствия – 33%, а также «коррупция, взяточничество» – 26%. То есть, как и в предыдущие годы, по проводимым статистическим данным, население страны больше всего беспокоит проблема роста цен, уровень которой находится в одних и тех же прямых пределов – 57-58% [33; 37].

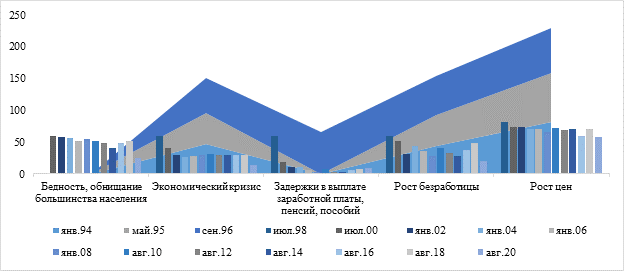

На рисунке 6, таблицы 2 представлена диаграмма и табличный вариант социально-экономических проблем за период с 1994 по 2020 год, из которых видно, что рост цен в этот период находился на первом месте среди других проблем, волнующих население и за исключением мая-июля 1995 года, когда рост цен в среднем составлял свыше 80% до июля 2016 года. С августа 2016 года проблема роста цен несколько сократилась с 60-70% до 58% в августе 2020 года, однако оставаясь на пике социально-экономических проблем, волнующих общество.

Рисунок 6. Социально-экономические проблемы, в %

Источник: составлено автором по материалам [37].

Как видно из рисунка 6, таблицы 2 среди социально-экономических проблем главной, по мнению респондентов, остается рост цен – 58%, обеспокоенность этим остается стабильно высокой. На втором месте – бедность – 24%, на третьем – рост безработицы 20%. Однако, недоступность многих видов медицинского облуживания составляющая – 22% может относится как к таковому отсутствию услуг, так и высокой стоимости медицинских услуг, которая не вошла в 58% показателя роста цен, что с учетом доли опрошенных, отметивших рост платности, и недоступность образования на уровне 13% явно нельзя отнести к другим причинам как рост цен на образовательные услуги.

В таблице 2 представлены наиболее волнующие проблемы населения, полученные в ходе участников опроса.

Таблица 2. Социально-экономические проблемы, в %

|

Волнующие

проблемы |

Март

1994/ 1995 |

Июль

1996/ 1997/ 1998/ 1999 |

Июль

2000/ 2001/ 2002/ 2003 |

Июль

2004/ 2005/ 2006/ 2007 |

Июль

2008/ 2009/ 2010/ 2011 |

Июль

2012/ 2013/ 2014/ 2015 |

Июль

2016/ 2017/ 2018/ 2019 |

Июль

2020/ 2021/ 2022/ |

Март

2023 |

|

Рост цен

|

84/77

|

68/47/

40/86 |

83/66/

70/71 |

52/71/

70/64 |

82/76/

72/81 |

67/69/

71/78 |

72/61/

72/59 |

61/58/

/62 |

58

|

|

Рост безработицы

|

49/50

|

55/54/

65/64 |

51/34/

34/40 |

40/39/

34/30 |

35/51/

38/40 |

33/36/

26/36 |

-/-/

48/36 |

44/36/

29 |

20

|

|

Задержки в

выплате заработной платы, пенсий, пособий и т.д.

|

-/-

|

-/63/

67/40 |

19/9/

10/9 |

6/4/

5/3 |

4/6/

5/4 |

4/3/

4/5 |

6/6/

7/10 |

10/11/

10 |

5

|

|

Кризис в

экономике, плохое состояние промышленности и сельского хозяйства

|

51/48

|

55/47/

57/56 |

39/30/

31/32 |

24/33/

27/28 |

29/38/

36/30 |

32/29/

28/32 |

31/28/

30/24 |

26/22/

20 |

13

|

|

Бедность,

обнищание большинства населения

|

-/-

|

-/-

-/- |

-/59/

61/61 |

56/53/

51/52 |

45/56/

51/52 |

48/55/

40/42 |

47/45/

52/42 |

39/40/

37 |

24

|

|

Резкое

расслоение богатых и бедных, несправедливое распределение доходов

|

37/29

|

37/45/

41/34 |

38/26/

28/31 |

28/27/

30/32 |

35/30/

29/27 |

29/33/

30/27 |

26/25/

30/29 |

28/23/

25 |

16

|

|

Рост платности,

недоступность образования

|

-/-

|

-/-

-/- |

-/26/

25/27 |

24/27/

28/26 |

26/16/

20/18 |

20/20/

16/14 |

16/13/

21/22 |

20/17/

19 |

13

|

|

Недоступность

многих видов медицинского

обслуживания

|

-/-

|

-/-

-/- |

-/-

30/30 |

33/29/

31/32 |

31/27/

26/24 |

24/23/

23/20 |

22/26/

31/30 |

29/23/

28/ |

22

|

Как видно из таблицы 2, отмеченный рост цен в размере 58% – это заниженный показатель, не учитывающий параллельный рост цен на услуги здравоохранения и образования, что по самым скромным подсчетом должен составлять не менее 71%.

В таблице 3 представлены индексы потребительских цен на товары и услуги по РФ за период 2022 – 2023 годы.

Таблица 3. Индексы потребительских цен на товары и услуги по РФ,

(на конец периода, в % к предыдущему месяцу)

|

Год

|

2022

|

2023

| |||||||

|

Месяц

|

январь/

февраль |

март/

апрель |

май/

июнь |

июль/

август |

сентябрь/

октябрь |

ноябрь/

декабрь |

январь/

февраль |

март/

апрель |

май

|

|

Товары:

|

|

|

|

|

|

|

|

|

|

|

Продоволь-

ственные |

101.44/

101.56 |

106.73/

102.87 |

100.60/

98.90 |

98.47/

98.64 |

99.62/

100.28 |

100.40/

100.60 |

101.32/

100.79 |

100.13/

100.29 |

-

|

|

Непродоволь-

ственные |

100.67/

100.78 |

111.25/

100.53 |

99.91/

99.59 |

99.56/

99.95 |

100.15/

100.04 |

100.06/

100.05 |

100.21/

99.92 |

100.14/

100.15 |

-

|

|

Услуги

|

100.76/

101.13 |

103.99/

101.07 |

99.68/

100.88 |

101.41/

100.05 |

100.51/

100.24 |

100.76/

102.04 |

101.01/

100.72 |

100.97/

100.79 |

-

|

Как видно из таблицы 3 в 2022 году индекс потребительских цен на продовольственные товары составил 10,29%, индекс потребительских цен на непродовольственные товары вырос до 12,68%, индекс потребительских цен на услуги поднялся до 11,3%. Следует отметить, что инфляция первоначально, заложенная в бюджете была подкорректирована в размере до 12,4% [6; 7]. В 2023 году по состоянию на 31 апреля, то есть за четыре месяца индекс потребительских цен на продовольственные товары вырос до 2,5%, индекс потребительских цен на непродовольственные товары составил 0,4%, индекс потребительских цен на услуги поднялся до 3,5%. С учетом динамике движения цен в конце 2023 году предположительно индекс потребительских цен на продовольственные товары по самым скромным прогнозам возрастет до 7,5%, индекс потребительских цен на непродовольственные товары составит 1,2%, индекс потребительских цен на услуги поднимется до 10,5%. Вместе с тем на 2023 год инфляция заложена в размере 5,5% [6; 7].

Традиционные способы и современные методы денежно-кредитной политики в регулировании инфляции. Рассматривая методы проведения антиинфляционных мер следует различать, принятые в экономической теории основные виды инфляции: спроса, при котором существует избыток денежных средств в обращении и ограниченном предложении товаров и услуг, и соответственно росте цен – кейнсианское экономическое направление; предложения или издержек, когда рост цен происходит в результате сокращения производства и роста затрат производства – монетаристское экономическое направление [10].

Принято считать, что при инфляции спроса сначала происходит увеличение денежной массы в обращении, а затем повышение общего уровня цен. При инфляции издержек рост цен происходит по всей товаропрозводящей цепочке, растут цены на закупаемое сырье для производства продукции, толчок которым как правило дает рост цен монополий, переходящий в снежный ком, налипающих товаров и услуг: тарифы и цены теплоэнергосети, газа, нефти переходят в услуги жилищно-коммунального хозяйства, транспорта, продовольственные, непродовольственные товары, строительство, образование, здравоохранение и т.д. [23].

Метод, который в последнее время проповедуется Центральным банком России, одновременно являясь его миссионером в проведении денежно-кредитной политики – это таргетированая инфляция, больше известная, как кейсианская, предложенная Д.М. Кейнсом в 1923 году [1] [17]. Основная цель политики метода заключается в целенаправленном стремлении в поддержании инфляции в заданном уровне на краткосрочную и среднесрочную перспективу. При таком подходе, забывается другая цель, снижение или хотя бы стабильность цен. Если исходить из посыла, что снижение инфляции – это главная цель, а не поддержание благосостояния населения, включая рост доходов при неизменных или незначительно повышающихся цен, то все в относительном порядке. В относительном, потому, что при проведении антиинфляционных мер метод таргетированной инфляции не успевает за меняющийся экономической обстановкой, и особенно в условиях кризисных событий и в частности мобилизационного сценария. Более того, если учесть, что важное это не подавление инфляции как экономического явления, появляющейся при росте цен, а не наоборот, то денежно-кредитная политика должна быть направлена на поддержание долгосрочного экономического роста, за счет ценовой стабильности, которая достигается за счет контроля над инфляцией. Использование процентных ставок в качестве своего основного краткосрочного денежного инструмента, хорошо, но недостаточно, как показали события последних лет в целях нивелирования инфляции, необходимо разумное регулирование цен [24]. Применяемая Центральным банком позиция для исключения стабильного роста цен в Прогнозе на очередной год, где закладывается рост цен на уровень инфляции и 1%, как будто – бы для роста инвестиций в экономику не подтверждаются статистическими данными – инвестиции с каждым годом сокращаются. Более того, почему не принимается в расчет, что изначально по методу таргетированной инфляции закладывается не рекомендованный и применяемый в зарубежных странах 2% [2], а в два раза больший, тем самым способствуя монополиям получать стабильный доход, за счет повышения цен, не обременяясь вложением в геологоразведочные и научно-исследовательские работы, которые в статистических данных Росстата с 2013 года отсутствуют [36]. Вместе с тем, по данным других источников затраты на исследования представлены в таблице 4.

Таблица 4. Внутренние затраты на исследования и разработки за счет

всех источников в текущих ценах

|

Показатели

|

2014/2015

|

2016/2017

|

2018/2019

|

2020/2021

|

2022/2023

|

|

Затраты:

- план, млрд, руб. |

-/-

|

-/-

|

1110,2/1200,58

|

1290,71/1282,4

|

1378,9/1487,6

|

|

-

факт, млрд, руб.

|

847,5/914,7

|

943,8/1019,2

|

1028,2/1134,78

|

1174,53/1301,5

|

-/-

|

|

ВВП,

млрд, руб.

|

79030,0/

83087,4 |

85616,1/

91843,2 |

103861,7/

109608,3 |

107658,2/

135295,0 |

153435,2/-

|

|

Доля затрат в

ВВП, %

|

1,07/1,1

|

1,1/1,1

|

0,99/1,04

|

1,09/0,96

|

1,07/1,1

|

|

ВВП на душу

населения, %

|

99,0/97,8

|

100,0/101,7

|

102,8/102,2

|

97,5/106,0

|

97,4/-

|

Как видно из таблицы 4 плановые затраты за период с 2021 год по сравнению с 2018 годом выросли на 15,5%. На 2023 год затраты запланированы в размере 1487,6 млрд, руб., что на 16,0% превышает уровень плановых затрат 2021 года. Фактически затраты в 2021 году выросли по сравнению с 2018 годом на 26,6%. Однако, доля затрат в ВВП сократилось в 2021 году по сравнению с 2018 годом на 0,8%, при том, что основной рост ВВП достигается за счет повышения цен, как минимум на рост инфляции. Таким образом денежно-кредитная политика пока не готова к решению инвестиционных и инновационных задач экономики [14].

Следует отметить, что уровень инфляции в зоне евро составил в марте 2023 года 6,9%, но в краткосрочной перспективе инфляция может меняться, оставаясь в долгосрочной перспективе в пределах заданной двухпроцентной границы [12]. Все это похоже на очередной подход к давнему противостоянию между ценой и налогами, только в данном случае между инфляцией и ценой. В российской экономической практике на ранней стадии развития рыночных отношений в споре, какой из показатель важнее цена или налог, победил налог, который законодательно был закреплен в Налоговом кодексе, в отличии от цены, которая в нарушении всей логики присутствует в этом же кодексе ст. 40. Парадокс ситуации заключается в том, что налог рассчитывается от цены, а не цена от налога, но для того, чтобы привязать налоги к реализации продукции понадобилось включить в нижестоящий показатель, в виде налога, показатель из которого собственно говоря и рассчитывается налог [25]. Абсурдность ситуации усугубило, то, что 40 статья оказалась не действующей, и не смотря на первоначальные попытки налоговой службы рассчитать рыночную стоимость цены какого-либо товара оказалось напрасной тратой времени, арбитражные суды не приняли во внимание, и отклонили выдвигаемые штрафы по завышению рыночных цен. Похоже теперь, в противостояние вступил другой показатель – инфляция, которая также определяется от уровня цен, но во внимание не сильно воспринимается государственными органами, и более того носит скорее использование другого метода – метода потемкинской деревни. Вроде цены на какие-то продукты зарегулировали, а они почему-то растут, а в статистике все в порядке. Однако, в торговой сети цены растут на десятки процентов, а в статистических данных на доли процентов. Почти по поговорке не важно кто выиграл, важно кто считать будет. Для верности мониторинга цен подключили и другие службы: налоговые, таможенные, сельскохозяйственные, органы государственной власти субъектов и городов, но «музыка» та же, рост цен незначителен, видимо «квартет» слаженный.

Между тем, главный дирижер – Банк России, таргетирующий инфляцию, будет повышать или понижать процентные ставки в зависимости от уровня инфляции выше или ниже им же установленного целевого уровня: повышая процентные ставки для охлаждения экономики и снижения уровня инфляции; понижая процентные ставки для ускорения роста экономики, повышая уровень инфляции.

Таргетированный механизм денежно-кредитной политики, осуществляемый ЦБ РФ, проводится определенными действиями в основе которых являются ставки и доходности, влияющие на основные сегменты рынка, при этом ключевая ставка непосредственно влияет на краткосрочные ставки денежного рынка. То есть, краткосрочные ставки влияют на долгосрочные ставки и доходность облигаций федерального займа (далее ОФЗ), доходность ОФЗ на доходность корпоративных облигаций, доходности облигаций и долгосрочные ставки денежного рынка на кредитные и депозитные ставки). Ставки в свою очередь влияют на привлекательность сбережений, потребления и инвестиций, возможности заемщиков предоставить качественное обеспечение, а банков – наращивать кредитование, повышение курса рубля и доходности инвесторов. В результате, любой из скорых оборотов этих механизмов, влияющих на рост рыночных ставок, сдерживает спрос и инфляцию, а уменьшение скорости оборотов или снижение оборотов – стимулирует.

С учетом того, что с марта 2022 года ситуация в российской экономике существенно изменилась, а «ряд стран ввели беспрецедентные по масштабу санкции в отношении российского реального и финансового секторов, которые существенно затруднили международную логистику и расчеты» [28], ограничив импорт зарубежных и экспорт отечественных товаров и услуг необходимо было внести существенные коррективы в денежно-кредитную политику. Кроме того, некоторые международные компании приостановили деятельность на территории страны, в результате чего произошел существенный рост неопределенности, который привел к увеличению волатильности на финансовом рынке, росту рисков для финансовой стабильности, увеличению инфляционных и девальвационных ожиданий. Для стабилизации ситуации Банк России, Правительство Российской Федерации и другие государственные органы приняли комплекс мер, которые включали повышение ключевой ставки до 20% годовых, введен контроль за движением капитала, приостановлены торги на Московской Бирже, приняты регуляторные послабления для банков и меры по поддержке заемщиков. Все эти действия позволили ограничить риски для финансовой стабильности, поддержать устойчивость банковского сектора и в целом стабилизировать ситуацию. В результате принятых мер к апрелю 2022 года острая фаза кризиса была пройдена, но полноценная настройка экономики в условиях новой сложившийся ситуации и введенным ограничениям требует большего времени и других мер для стабилизации не только уровня инфляции, но и сохранения социально-экономической безопасности по показателям, затрагивающим интересы населения: рост цен, повышения доходности для повышения спроса на приобретения продуктов питания, которые значительно сократились для определенных категорий децильных групп [44]. Несмотря на то, что основной задачей денежно-кредитной политики Банк России на ближайшие годы посчитал создание условий для успешной стратегии таргетирования инфляции за счет обеспечение ценовой стабильности в практике, не наблюдаются, о чем свидетельствует данные статистической информации в экспертной оценке [45].

Реализуя денежно-кредитную политику, Банк России, как и прежде, воздействует на спрос и цены с помощью ключевой ставки и сигнала о дальнейших решениях по ней. С учетом введения ограничений на движение капитала Банк России скорректировал модельный аппарат, который используется для подготовки прогноза. Чтобы воздействие денежно-кредитной политики на экономику было эффективным, Банк России следует режиму плавающего валютного курса. В условиях ограничений на движение капитала курс рубля определяется преимущественно спросом и предложением экспортеров и импортеров на валютном рынке. Таким образом, меры по контролю за движением капитала являются мерами политики по поддержанию стабильности финансового сектора.

Следуя определенной эволюционной подстройки российской экономики, к введенным ограничениям, во время которой совокупный выпуск будет сокращаться, цены будут обладать повышенной гибкостью, и инфляция временно будет более высокой, которое по мнению Банка России займет до полутора лет. Процесс перехода экономики в новое равновесие, экономическая активность начнет восстанавливаться по оценкам Банка России во второй половине 2023 года, когда годовая инфляция снизится до 5-7%. По оценкам Банка России, постепенное снижение годовой инфляции к целевому значению в размере 4% произойдет в 2024 году для чего потребуется поддержания ключевой ставки в диапазоне 6,5-8,5% годовых в среднем в 2023 году и 6-7% годовых в среднем в 2024 году. По мере ослабления инфляционного давления Банк России будет снижать ключевую ставку, возвращая ее в долгосрочный нейтральный диапазон 5-6% годовых [34].

По мнению Банка России, процесс подстройки российской экономики может происходить как быстрее, так и медленнее, чем в базовом сценарии. То есть, Банк России рассматривает возможные варианты развития ситуации в альтернативных сценариях, при котором основные риски для базового сценария связаны с ухудшением геополитического фона и ситуации в мировой экономике в целом. Непосредственный интерес представляет прогноз Центрального Банка по возможным вариантам, связанный с ухудшением положения России на мировом рынке, когда это происходило с первых месяцев 2022 года и продолжается по настоящее время. По прогнозируемой ситуации ЦБ, в случае сохранения инфляции на более высоком уровне в крупнейших экономиках произойдет более резкое и существенное ужесточение денежно-кредитной политики центральными банками этих стран. В свою очередь, это повлечет за собой продолжительную рецессию и снижение мирового спроса на товары российского экспорта. Введение новых санкций может привести к более глубокому экономическому спаду и потере потенциала роста российской экономики, которая по оценкам ЦБ, приведет к более высокой инфляции и потребует проведения более жесткой денежно-кредитной политики по сравнению с базовым сценарием. То есть, при любом сценарном развитии ЦБ не предусматривает стабилизировать рост цен, так как речь идет о возвращение инфляции к целевым значениям, которое займет больше времени, но в этих целях, как и раньше предусматриваются банковско-кредитные меры. То есть, важным фактором, который будет влиять на экономику в любом из сценариев в предстоящие годы – это бюджетная политика, которая в результате событий 2022 года приостановила бюджетное правило, и Банк России лишился возможности проводить операции на валютном рынке. Как результат таких действий произошедшее изменение цен на мировых сырьевых рынках стало сильнее влиять на волатильность курса рубля и экономику в целом и главным направлением борьбы с инфляцией будут испытанные способы.

Заключение. Возможно, из-за опасения вызвать высокий уровень инфляции за все время проводимых в России экономических реформ доходы населения и, в первую очередь, заработная плата не были для правительства первоочередной задачей. В росте доходов населения не были заинтересованы ни органы исполнительной власти, резонно полагавшие, что рост заработной платы приведет к очередному витку инфляции, ни предприниматели всех форм собственности, поскольку из более высокой заработной платы необходимо платить большие отчисления, что обусловливает снижение дохода по бизнесу.

С точки зрения экономической безопасности все плохо: и рост уровня инфляции, и снижение доходов населения, в том числе за счет низкой заработной платы и ее доли в структуре затрат. Однако без повышения уровня доходов населения невозможно обеспечить социально-экономическую стабильность в будущем, а без повышения заработной платы невозможно увеличение спроса на производимую и реализуемую продукцию [24].

При любых сценариях развития событий как в российской, так и в мировой экономике Банк России продолжит проводить денежно-кредитную политику исходя из своей основной функции, закрепленной в Конституции Российской Федерации: защита и обеспечение устойчивости рубля. В соответствии с Федеральным законом эта функция реализуется посредством поддержания ценовой стабильности, которая является необходимым условием трансформации и развития экономики, в том числе для формирования условий сбалансированного и устойчивого экономического роста [5; 34].

Таким образом, ЦБ, осуществляя, по его мнению, и закрепленную позицию в отношении стабильности цен на бумаге, на деле обеспечивает устойчивость рубля ссылаясь на поддержание ценовой стабильности. Как бы то ни было, осуществляя такую политику замкнутого круга вряд ли в перспективе удастся стабилизировать цены и обеспечить устойчивость рубля.

История эволюционного развития не предполагает выживание видов, которые ничего не делают на протяжение десятков лет, для того, чтобы изменить и сохранить себя при неблагоприятных условиях: экологических, экономических и других.

[1] Джон Мейнард Кейнс (1883-1946 гг.) английский экономист, философ, автор теории, получившая название кейнсианская экономика.

[2] Управляющий совет Европейского центрального банка (далее ЕЦБ) в 1998 году определил ценовую стабильность как инфляцию менее 2%, при которой инфляция «должна сохраняться в среднесрочной перспективе», утвержденный Советом управляющих в 2003 году.

Источники:

2. Постановление Конституционного Суда РФ от 19 июня 2002 г. N 11-П. Consultant.ru. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_37413/ (дата обращения: 06.06.2023).

3. Конституционный Суд РФ. Определение Конституционного Суда РФ от 4 октября 2005 г. N 364-О. Legalacts.ru. [Электронный ресурс]. URL: https://legalacts.ru/doc/opredelenie-konstitutsionnogo-suda-rf-ot-04102005-n-364-o-po/ (дата обращения: 06.06.2023).

4. Конституционный Суд РФ. Определение Конституционного Суда РФ от 2 апреля 2009 г. N 476-О-П. Consultant.ru. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc (дата обращения: 06.06.2023).

5. Федеральный закон от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)». Consultant.ru. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_37570/ ( (дата обращения: 09.06.2023).

6. Законопроект № 1258295-7 «О федеральном бюджете на 2022 год и на плановый период 2023 и 2024 годов». Sozd.duma.gov.ru. [Электронный ресурс]. URL: https://sozd.duma.gov.ru/bill/1258295-7 (дата обращения: 09.06.2023).

7. Законопроект № 201614-8 «О федеральном бюджете на 2023 год и на плановый период 2024 и 2025 годов». Sozd.duma.gov.ru. [Электронный ресурс]. URL: https://sozd.duma.gov.ru/bill/201614-8 (дата обращения: 09.06.2023).

8. Ключевая ставка Банка России и инфляция. Банк России. [Электронный ресурс]. URL: https://cbr.ru/hd_base/infl/ (дата обращения: 15.06.2023).

9. ВВП России по годам: 1991-2023. Global-finances.ru. [Электронный ресурс]. URL: http://global-finances.ru/vvp-rossii-po-godam/ (дата обращения: 15.06.2023).

10. Гельвановский М.И., Колпакова И.А., Лев М.Ю., Биляк С.А. Государственная ценовая политика как фактор экономической безопасности в системе мер по стимулированию экономического роста // Вестник Института экономики Российской академии наук. – 2015. – № 6. – c. 91-98.

11. Дарвин Ч. Происхождение видов путем естественного отбора. - Л.: Наука, 1991. – 539 c.

12. Целевой уровень инфляции в два процента. Европейский центральный банк. [Электронный ресурс]. URL: https://www.ecb.europa.eu/mopo/strategy/pricestab/html/index.en.html (дата обращения: 15.06.2023).

13. Караваева И.В., Лев М.Ю. Развитие стратегии экономической безопасности (итоги проведения ежегодной международной научно-практической конференции «Сенчаговские чтения») // Вестник Института экономики Российской академии наук. – 2019. – № 4. – c. 194-204. – doi: 10.24411/2073-6487-2019-10055.

14. Караваева И.В., Лев М.Ю. Итоги проведения IV международной научно-практической конференции «Сенчаговские чтения» социально-экономическая безопасность: сфера государственного регулирования и область научного знания // Экономическая безопасность. – 2020. – № 4. – c. 549-578. – doi: 10.18334/ecsec.3.4.111150.

15. Караваева И.В., Лев М.Ю. Государственное управления в сфере национальной безопасности: актуальные проблемы экономической безопасности современной России (по итогам проведения Международной научно-практической конференции «VI Сенчаговские чтения: Экономическая безопасность России в новой реальности») // Экономическая безопасность. – 2022. – № 3. – c. 1109-1143. – doi: 10.18334/ecsec.5.3.114811.

16. Караваева И.В., Лев М.Ю. Результирующие проблемы экономической безопасности современной России (по итогам проведения Международной научно-практической конференции «VI Сенчаговские чтения: Экономическая безопасность России в новой реальности») // Экономическая безопасность. – 2022. – № 2. – c. 711-736. – doi: 10.18334/ecsec.5.2.114772.

17. Кейнс Дж.М. Трактат о денежной реформе. / Пер. с англ. - Москва: Экономическая жизнь, 1925. – 108 c.

18. Бархатова Е.Ю. «Комментарий к Конституции Российской Федерации: новая редакция». / (постатейный, п. 7), (3-е издание, переработанное и дополненное). - М.: Проспект, 2020. – 272 c.

19. Лев М.Ю. Актуальные проблемы государственного регулирования цен в условиях нестабильности экономики. / Монография. - Москва: Ваш полиграфический партнер, 2012. – 204 c.

20. Лев М.Ю. Ценообразование. / Учебник для студентов вузов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит», «Мировая экономика», «Налоги и налогообложение». - Москва: ЮНИТИ-ДАНА, 2013. – 720 c.

21. Лев М.Ю. Влияние продовольственной безопасности на стабильность экономики России // Вестник РАЕН. – 2015. – № 1. – c. 38-45.

22. Лев М.Ю. Особенности реализации государственной ценовой политики: социально-экономический аспект // Вестник Института экономики Российской академии наук. – 2015. – № 5. – c. 139-149.

23. Лев М.Ю. Цены и ценообразование. / Учебник для студентов вузов, обучающихся по специальностям «Финансы и кредит», «Бухгалтерский учет, анализ и аудит», «Мировая экономика», «Налоги и налогообложение». - Москва: ЮНИТИ-ДАНА, 2015. – 382 c.

24. Лев М.Ю. Регулирование цен в экономической теории спроса и предложения // Вестник Института экономики Российской академии наук. – 2016. – № 4. – c. 122-134.

25. Лев М.Ю. Цены, налоги как финансовые показатели экономического кризиса // Вестник Академии. – 2016. – № 1. – c. 28-35.

26. Лев М.Ю. Бедность и прожиточный уровень населения в обеспечении социально-экономической безопасности // Экономическая безопасность. – 2021. – № 3. – c. 549-570. – doi: 10.18334/ecsec.4.3.112403.

27. Лев М.Ю. Современные ценовые тренды экономической безопасности мобилизационной экономики. / Монография. - Москва: Дашков и К, 2023. – 86 c.

28. Лев М.Ю., Лещенко Ю.Г. Движущие силы антироссийской коалиции: проблемы современной международной безопасности // Экономическая безопасность. – 2023. – № 2. – c. 749-774. – doi: 10.18334/ecsec.6.2.117829.

29. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Оценка устойчивости коммерческого банка в аспекте экономической и финансовой безопасности // Экономическая безопасность. – 2023. – № 1. – c. 173-200. – doi: 10.18334/ecsec.6.1.117469.

30. Представления о наиболее острых проблемах российского общества: март 2023 г. Левада-центр. [Электронный ресурс]. URL: https://www.levada.ru/2023/04/14/predstavleniya-o-naibolee-ostryh-problemah-rossijskogo-obshhestva-mart-2023-goda/ (дата обращения: 17.06.2023).

31. Нельсон Ричард Р., Сидней Дж. Уинтер Эволюционная теория экономических изменений. - М.: Дело, 2002. – 535 c.

32. «ИнФОМ»: в ближайший год россияне ожидают инфляцию в 12,1%. Kommersant.ru. [Электронный ресурс]. URL: https://www.kommersant.ru/doc/5735747 (дата обращения: 17.06.2023).

33. Основные направления единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов. Cbr.ru. [Электронный ресурс]. URL: http://www.cbr.ru/ (дата обращения: 29.04.2023).

34. Основные направления единой государственной денежно-кредитной политики» на 2023 год и период 2024 и 2025 годов. Cbr. [Электронный ресурс]. URL: http://www.cbr (дата обращения: 17.06.2023).

35. Официальный сайт Научно-технологическое развитие Российской Федерации. [Электронный ресурс]. URL: https://xn--m1agf.xn--p1ai/indicators-and-ratings/indicator/cube9/ (дата обращения: 15.06.2023).

36. Инвестиции в нефинансовые активы. Официальный сайт Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/investment_nonfinancial (дата обращения: 15.06.2023).

37. Официальный сайт Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/statistics/accounts (дата обращения: 15.06.2023).

38. Королев М.И., Хорев А.И., Богомолова И.П., Шайкин Д.В. Оценка продовольственной безопасности страны в условиях эскалации рисков и применения секторальных санкций // Современная экономика: проблемы и решения. – 2022. – № 6(150). – c. 123-136. – doi: 10.17308/meps/2078-9017/2022/6/123-136.

39. Уровень жизни. Росстат. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/13397 (дата обращения: 17.06.2023).

40. Скульская Л.В., Широкова Т.К. Потери сельскохозяйственной продукции и продовольственных ресурсов в Российской Федерации // Проблемы прогнозирования. – 2010. – № 6(123). – c. 63-83.

41. Положение дел в области продовольствия и сельского хозяйства. Курс на сокращение потерь и порчи продовольствия. Рим. Лицензия: CC BY-NC-SA 3.0 IGO. Фаo. [Электронный ресурс]. URL: https://www.fao.org/3/ca6030ru/ca6030ru.pdf (дата обращения: 23.06.2023).

42. Хорев А.И., Саликов Ю.А., Саломахина И.В. Факторы и уровни обеспечения продовольственной безопасности в целях устойчивого развития социально-экономических систем // Экономическая безопасность России: проблемы и перспективы: Материалы IX Международной научно-практической конференции ученых, специалистов, преподавателей вузов, аспирантов, студентов. Нижний Новгород, 2021. – c. 280-285.

43. Цветков В.А. Мобилизационная экономика: актуальные вопросы сегодняшнего дня // Проблемы рыночной экономики. – 2022. – № 3. – c. 6-15. – doi: 10.33051/2500-2325-2022-3-6-15.

44. Городецкий А.Е., Караваева И.В., Лев М.Ю., Бухвальд Е.М., Казанцев С.В., Коломиец А.Г., Колпакова И.А., Иванов Е.А., Быковская Ю.В., Сазонова Е.С. Экономическая безопасность России в новой реальности. - Москва: Институт экономики Российской академии наук, 2021. – 325 c.

45. Караваева И.В., Быковская Ю.В., Бухвальд Е.М., Казанцев С.В., Коломиец А.Г., Лев М.Ю., Колпакова И.А. Экспертная оценка проекта федерального бюджета на 2022 год и на плановый период 2023-2024 годов // Экономика и управление: проблемы, решения. – 2021. – № 11(119). – c. 138-163. – doi: 10.36871/ek.up.p.r.2021.11.01.019.

Страница обновлена: 28.11.2025 в 07:41:45

Download PDF | Downloads: 41 | Citations: 1

Evolution of anti-inflationary methods of social sphere regulation amidst mobilization economy in the context of economic security

Lev M.Y.Journal paper

Economic security

Volume 6, Number 3 (July-september 2023)

Abstract:

The article examines the evolution of anti-inflationary methods of regulating the social sphere amidst pre-mobilization and mobilization economy in the context of socio-economic security. The achievement of specific economic targets directly affects the well-being of the population. At the same time, changes determine the ability of the system to self-preservation. The author of the article draws a parallel between biological and economic evolution using the example of the analysis of economic indicators. The author examines the patterns of events of the new economic reality. Economic indicators are used not only as a product of statistical analysis, but also as a solution in the dynamic movement of a previously existing model of the socio-economic sphere in the process of long-term transformations related to strategic directions of long-term planning in the interests of socio-economic and national security.

The author evaluates and analyzes the price factors. On the basis of these factors, the inflation rate is determined from 2014 to 2022, both according to a public survey and based on data from Rosstat and the Bank of Russia. The results of the study showed the need to use a new economic model to increase the incomes of the population, taking into account price factors.

The practical significance of the study is contained in the application of the proposals made by legislative and executive authorities in the formation of economic, monetary, and pricing policies amidst the mobilization economy at the present stage.

FUNDING: The article has been prepared in accordance with the topic of the state task Reg. No. R&D 121030500096–5; Reg. No. IKRBS "New challenges and threats to socio-economic security: measures of budgetary and financial regulation".

Keywords: inflation, price indices, price monitoring, socio-economic security, mobilization economy

Funding:

JEL-classification: E31, P24, P44, F52

References:

Barkhatova E.Yu. (2020). «Kommentariy k Konstitutsii Rossiyskoy Federatsii: novaya redaktsiya» [Commentary to the Constitution of the Russian Federation: New Edition] M.: Prospekt. (in Russian).

Darvin Ch. (1991). Proiskhozhdenie vidov putem estestvennogo otbora [On the Origin of Species by Means of Natural Selection, or the Preservation of Favoured Races in the Struggle for Life] L.: Nauka. (in Russian).

Gelvanovskiy M.I., Kolpakova I.A., Lev M.Yu., Bilyak S.A. (2015). Gosudarstvennaya tsenovaya politika kak faktor ekonomicheskoy bezopasnosti v sisteme mer po stimulirovaniyu ekonomicheskogo rosta [The state price policy as the factor of economic security in the system of measures for stimulation of economic growth]. Bulletin of the Institute of Economics of RAS. (6). 91-98. (in Russian).

Gorodetskiy A.E., Karavaeva I.V., Lev M.Yu., Bukhvald E.M., Kazantsev S.V., Kolomiets A.G., Kolpakova I.A., Ivanov E.A., Bykovskaya Yu.V., Sazonova E.S. (2021). Ekonomicheskaya bezopasnost Rossii v novoy realnosti [Russia's economic security in a new reality] Moscow: Institut ekonomiki Rossiyskoy akademii nauk. (in Russian).

Karavaeva I.V., Bykovskaya Yu.V., Bukhvald E.M., Kazantsev S.V., Kolomiets A.G., Lev M.Yu., Kolpakova I.A. (2021). Ekspertnaya otsenka proekta federalnogo byudzheta na 2022 god i na planovyy period 2023-2024 godov [Expert evaluation of the draft federal budget of the Russian federal budget for 2022 and for the planned period 2023-2024]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). 1 (11(119)). 138-163. (in Russian). doi: 10.36871/ek.up.p.r.2021.11.01.019.

Karavaeva I.V., Lev M.Yu. (2019). Razvitie strategii ekonomicheskoy bezopasnosti (itogi provedeniya ezhegodnoy mezhdunarodnoy nauchno-prakticheskoy konferentsii «Senchagovskie chteniya») [Development of an economic security strategy (results of the annual international scientific and practical conference «Senchagov reading»)]. Bulletin of the Institute of Economics of RAS. (4). 194-204. (in Russian). doi: 10.24411/2073-6487-2019-10055.

Karavaeva I.V., Lev M.Yu. (2020). Itogi provedeniya IV mezhdunarodnoy nauchno-prakticheskoy konferentsii «Senchagovskie chteniya» sotsialno-ekonomicheskaya bezopasnost: sfera gosudarstvennogo regulirovaniya i oblast nauchnogo znaniya [Results of the International Scientific-Practical Conference]. Economic security. 3 (4). 549-578. (in Russian). doi: 10.18334/ecsec.3.4.111150.

Karavaeva I.V., Lev M.Yu. (2022). Gosudarstvennoe upravleniya v sfere natsionalnoy bezopasnosti: aktualnye problemy ekonomicheskoy bezopasnosti sovremennoy Rossii (po itogam provedeniya Mezhdunarodnoy nauchno-prakticheskoy konferentsii «VI Senchagovskie chteniya: Ekonomicheskaya bezopasnost Rossii v novoy realnosti») [Public administration in national security: actual problems of economic security in modern Russia (based on the results of the international scientific and practical conference 6th Senchagov readings: economic security of Russia in the new reality)]. Ekonomicheskaya bezopasnost. 5 (3). 1109-1143. (in Russian). doi: 10.18334/ecsec.5.3.114811.

Karavaeva I.V., Lev M.Yu. (2022). Rezultiruyushchie problemy ekonomicheskoy bezopasnosti sovremennoy Rossii (po itogam provedeniya Mezhdunarodnoy nauchno-prakticheskoy konferentsii «VI Senchagovskie chteniya: Ekonomicheskaya bezopasnost Rossii v novoy realnosti») [The resulting problems of economic security in modern Russia (based on the results of the international scientific and practical conference 6th Senchagov readings: economic security of Russia in the new reality)]. Ekonomicheskaya bezopasnost. 5 (2). 711-736. (in Russian). doi: 10.18334/ecsec.5.2.114772.

Keyns Dzh.M. (1925). Traktat o denezhnoy reforme [Treatise on Monetary Reform] Moscow: Ekonomicheskaya zhizn. (in Russian).

Khorev A.I., Salikov Yu.A., Salomakhina I.V. (2021). Faktory i urovni obespecheniya prodovolstvennoy bezopasnosti v tselyakh ustoychivogo razvitiya sotsialno-ekonomicheskikh sistem [Factors and levels of food security for sustainable development of socio-economic systems] Russia's Economic Security: Problems and Prospects. 280-285. (in Russian).

Korolev M.I., Khorev A.I., Bogomolova I.P., Shaykin D.V. (2022). Otsenka prodovolstvennoy bezopasnosti strany v usloviyakh eskalatsii riskov i primeneniya sektoralnyh sanktsiy [Assessment of the countryʼs food security in the context of escalating risks and the application of sectoral sanctions]. Modern economy: problems and solutions. (6(150)). 123-136. (in Russian). doi: 10.17308/meps/2078-9017/2022/6/123-136.

Lev M.Yu. (2012). Aktualnye problemy gosudarstvennogo regulirovaniya tsen v usloviyakh nestabilnosti ekonomiki [Actual problems of state regulation of prices in conditions of economic instability] Moscow: Vash poligraficheskiy partner. (in Russian).

Lev M.Yu. (2013). Tsenoobrazovanie [Pricing] Moscow: YuNITI-DANA. (in Russian).

Lev M.Yu. (2015). Osobennosti realizatsii gosudarstvennoy tsenovoy politiki: sotsialno-ekonomicheskiy aspekt [The features of implementation of the state price policy: social and economic context]. Bulletin of the Institute of Economics of RAS. (5). 139-149. (in Russian).

Lev M.Yu. (2015). Vliyanie prodovolstvennoy bezopasnosti na stabilnost ekonomiki Rossii [The impact of food security on the stability of the Russian economics]. Vestnik RAEN. 15 (1). 38-45. (in Russian).

Lev M.Yu. (2015). Tseny i tsenoobrazovanie [Prices and pricing] Moscow: YuNITI-DANA. (in Russian).

Lev M.Yu. (2016). Regulirovanie tsen v ekonomicheskoy teorii sprosa i predlozheniya [Regulation of prices in the economic theory of supply and demand]. Bulletin of the Institute of Economics of RAS. (4). 122-134. (in Russian).

Lev M.Yu. (2016). Tseny, nalogi kak finansovye pokazateli ekonomicheskogo krizisa [Inflation: the prices, taxes, finance as crisis factors]. Academyʼs Herald. (1). 28-35. (in Russian).

Lev M.Yu. (2021). Bednost i prozhitochnyy uroven naseleniya v obespechenii sotsialno-ekonomicheskoy bezopasnosti [Poverty and subsistence level of the population in providing social and economic security]. Economic security. 4 (3). 549-570. (in Russian). doi: 10.18334/ecsec.4.3.112403.

Lev M.Yu. (2023). Sovremennye tsenovye trendy ekonomicheskoy bezopasnosti mobilizatsionnoy ekonomiki [Current price trends of economic security of mobilization economy] Moscow: Dashkov i K. (in Russian).

Lev M.Yu., Leschenko Yu.G. (2023). Dvizhushchie sily antirossiyskoy koalitsii: problemy sovremennoy mezhdunarodnoy bezopasnosti [The driving forces behind the anti-Russian coalition: challenges to contemporary international security]. Economic security. 6 (2). 749-774. (in Russian). doi: 10.18334/ecsec.6.2.117829.

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2023). Otsenka ustoychivosti kommercheskogo banka v aspekte ekonomicheskoy i finansovoy bezopasnosti [Assessing the sustainability of a commercial bank in terms of economic and financial security]. Economic security. 6 (1). 173-200. (in Russian). doi: 10.18334/ecsec.6.1.117469.

Nelson Richard R., Sidney Dzh. Uinter (2002). Evolyutsionnaya teoriya ekonomicheskikh izmeneniy [Evolutionary theory of economic change] M.: Delo. (in Russian).

Skulskaya L.V., Shirokova T.K. (2010). Poteri selskokhozyaystvennoy produktsii i prodovolstvennyh resursov v Rossiyskoy Federatsii [Losses of agricultural products and productive resources in the Russian Federation]. Problems of forecasting. (6(123)). 63-83. (in Russian).

Tsvetkov V.A. (2022). Mobilizatsionnaya ekonomika: aktualnye voprosy segodnyashnego dnya [Mobilization economy: current issues of today]. Problemy rynochnoy ekonomiki. (3). 6-15. (in Russian). doi: 10.33051/2500-2325-2022-3-6-15.