Региональная фрагментация банковской инфраструктуры стран Северной Африки

Шелен И.В.1

1 Институт Африки Российской академии наук, Россия, Москва

Скачать PDF | Загрузок: 44

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 4 (Октябрь-декабрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=56006511

Аннотация:

Интеграционные объединения на африканском континенте достаточно редко представляют собой долгосрочные и успешные проекты. Причины этого заключаются в том, что за образцы механизмов взаимодействия между субъектами интеграции зачастую выбираются механизмы европейских или американских интеграционных моделей, которые, однако, функционируют в иных условиях, чем страны Африки. В настоящей статье проверяется гипотеза о том, что банковская инфраструктура североафриканских стран подвержена рыночным провалам (market failure) по части финансирования внешней торговли из-за чего формирование эффективного регионального интеграционного объединения затруднительно. Полученные результаты свидетельствуют о том, что из всех стран североафриканского региона только Марокко и в меньшей степени Египет обладают развитой банковской инфраструктурой поддержки торговли, хотя и испытывают ряд трудностей по части финансирования услуг. В то же самое время, для Алжира, Ливии и Туниса с ростом экспорта наблюдается снижение роли национальной банковской инфраструктуры, которое выражается в падении показателей соответствующих статей консолидированного баланса банков. Также установлено, что за период 2007-2021 гг. внешняя торговля Судана почти никак не соотносилась с финансовой поддержкой, исходящей от местных банков

Ключевые слова: банковская инфраструктура североафриканского региона, финансирование торговли, интеграция в странах Африки

JEL-классификация: F02, F15, N27

Введение

Актуальность темы исследования. Идеи интеграционного объединения относительно группы стран североафриканского региона [1] появились давно. К настоящему моменту их реализация вылилась в пять основных моделей интеграционного взаимодействия. В рамках первой модели страны Северной Африки представляют собой часть общего арабского мира. Главными шагами в этом направлении является создание 22 марта 1945 г. Лиги арабских государств (ЛАГ) и 25 сентября 1969 г. Организации исламского сотрудничества (ОИС). Вторая модель базируется на тесном сотрудничестве со странами Европейского союза. Основные достижения в этом направлении в настоящее время оформлены в рамках соглашений Европейской политики соседства (ЕПС), утвержденной в 2004 г. Третья модель концептуализирует видение североафриканского региона как единого образования со схожими проблемами в культурной, экономической, социальной и политической сферах. Итогом этого стало образование 17 февраля 1989 г. Союза Арабского Магриба (САМ), в который вошли пять стран: Алжир, Марокко, Мавритания, Тунис и Ливия. Однако, данная интеграционная модель не получила какого-либо успеха, кроме подписанных в начале 90-х годов ряда соглашений, которые в большинстве так и остались номинальными по своей сути [20]. В контуре четвертой модели формируется тесное сотрудничество на экономической основе с Китаем в рамках стратегической концепции «Один пояс – один путь». И наконец, пятая модель предполагает углубление экономического взаимодействия с остальными странами Африканского континента, и которая получила развитие сравнительно недавно в связи с введением действия соглашения об Африканской континентальной зоне свободной торговли. Оценка экономических результатов, перечисленных выше моделей, выраженная в абсолютном значении и в доле от общего объема внешнеторгового потока (импорта или экспорта) для североафриканских стран, представлена в табл.1.

Таблица 1. Матрица внешней торговли стран североафриканского региона за 2022г., в тыс. долл.

Table 1. Matrix of foreign trade of the countries of the North African region for 2022, in thousands of dollars

|

Импорт товаров [2]

| |||||

|

Страны

|

Африка

|

Европейский

союз (28 стран)

|

Китай

|

Североафриканская

группа

|

Страны

ОИС

|

|

Алжир

|

1039946

(3,08%)

|

14748194

(43,68%)

|

6276098

(18,59%)

|

859733

(2,55%)

|

4124753

(12,22%)

|

|

Египет

|

1873445

(2,35%)

|

19530968

(24,50%)

|

11371313

(14,27%)

|

605505

(0,76%)

|

20802269

(26,10%)

|

|

Ливия

|

1066735

(6,15%)

|

8362262

(48,24%)

|

2373287

(13,69%)

|

1056376

(6,09%)

|

4166556

(24,03%)

|

|

Мавритания

|

494982

(9,67%)

|

1916238

(37,43%)

|

201335

(3,93%)

|

232565

(4,54%)

|

1731973

(33,83%)

|

|

Марокко

|

2527267

(3,47%)

|

33913107

(46,56%)

|

7309266

(10,04%)

|

1606332

(2,21%)

|

14145995

(19,42%)

|

|

Судан

|

975316

(13,09%)

|

1006254

(13,51%)

|

2033574

(27,30%)

|

820463

(11,02%)

|

1582917

(21,25%)

|

|

Тунис

|

472583

(2,12%)

|

14589514

(65,44%)

|

1880427

(8,43%)

|

428705

(1,92%)

|

3068339

(13,76%)

|

|

Экспорт товаров

| |||||

|

Страны

|

Африка

|

Европейский

союз (28 стран)

|

Китай

|

Североафриканская

группа

|

Страны

ОИС

|

|

Алжир

|

790561

(1,18%)

|

48771328

(73,08%)

|

1143561

(1,71%)

|

167336

(0,25%)

|

3508269

(5,26%)

|

|

Египет

|

5569136

(11,57%)

|

17749821

(36,86%)

|

1735627

(3,60%)

|

2828035

(5,87%)

|

16826622

(34,95%)

|

|

Ливия

|

215675

(0,55%)

|

29454896

(74,56)

|

2933438

(7,43%)

|

180323

(0,46%)

|

1179858

(2,99%)

|

|

Мавритания

|

538463

(14,25%)

|

864072

(22,86%)

|

881153

(23,32%)

|

164805

(4,36%)

|

660598

(17,49%)

|

|

Марокко

|

3737277

(8,83%)

|

25698066

(60,71%)

|

334204

(0,79%)

|

262861

(0,62%)

|

6203706

(14,66%)

|

|

Судан

|

469656

(14,84%)

|

677620

(21,41%)

|

877296

(27,72%)

|

431126

(13,62%)

|

1069673

(33,80%)

|

|

Тунис

|

734640

(3,70%)

|

15417942

(77,59%)

|

254570

(1,28%)

|

378247

(1,90%)

|

1150512

(5,79%)

|

Сравнивая данные из табл. 1, можно заметить, что экспортная торговля с Европейским союзом является преобладающей для стран североафриканской группы, за исключением Мавритании и Судана. Так, в ЕС направляется 73,08% от общего стоимостного объема экспорта из Алжира, из Египта – 36,86%, из Ливии - 74,56%, а из Туниса – 77,59%. Похожая ситуация складывается и с импортом, но здесь доля импорта из ЕС у Мавритании существенно выше, чем доля импорта из Китая. Одновременно с этим, можно утверждать, что торговля внутри Африки (и региональная, и континентальная) у всех семи стран занимает последнее место в их внешнеэкономической деятельности.

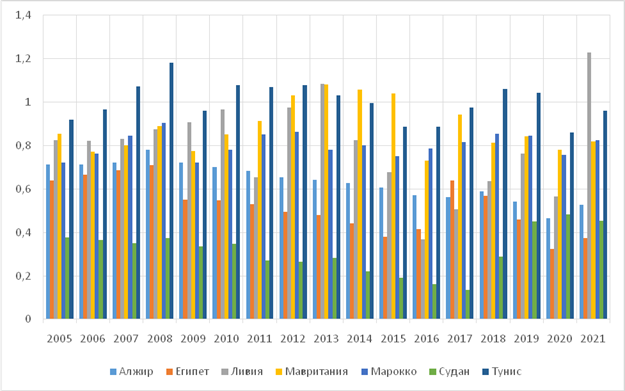

Между тем, транзакции, из которых складывается международная торговля, в настоящее время приобрели более усложненный характер. Существенное значение играют не столько характеристики товара (качество, цена и т.д.), сколько инфраструктура, обеспечивающая торговые потоки, в том числе и финансовая инфраструктура. Кризис 2008 года обнажил существенные проблемы в этой сфере, породив явление, которое стало называться Великий торговый коллапс (Great Trade Collapse), суть которого заключалась в том, что на фоне относительно небольших изменений ВВП происходило резкое сокращение внешней торговли стран. В большинстве случаев основной причиной Великого торгового коллапса считалось падение финансового обеспечения внешнеэкономических операций. На рис. 1 показано, что данное явление не обошло и страны Северной Африки, что иллюстрируется динамикой показателя отношения внешнеторгового оборота к ВВП, которая позволяет выявить разрывы, вызванные кризисом 2008 г.

Рисунок 1. Динамика показателя внешнеторгового оборота относительно ВВП для стран североафриканской группы за 2005-2021гг.

Figure 1. Dynamics of the indicator of foreign trade turnover relative to GDP for the countries North African group for 2005-2021.

Источник: составлено автором по данным [11]

Необходимо отметить, что протекание Великого торгового коллапса в странах североафриканской группы происходило неодинаково. Если в большинстве стран мира (как и для Алжира, Египта, Марокко, Мавритании и Туниса) падение состоялось в промежутке между 2008 г. и 2009 г., то для Ливии это произошло годом позже. При этом для Судана практически никакого резкого изменения не произошло, что позволяет предположить, что внешняя торговля страны слабо связана с кредитной поддержкой.

Исследованием проблем интеграционных объединений стран Северной Африки занимались такие исследователи как Костюнина Г.М. [23], Хакимиан Х. и Ньюджент Дж. Б. [9] и др. Однако, в данных статьях не уделяется достаточного внимания изучению инфраструктурного фактора развития интеграционного процесса в странах Северной Африки.

Влияние кредитных ограничений на торговлю, а также финансовые причины Великого торгового коллапса, отражены в работах Абиад А.., Мишры П. и Топаловой П. [1], Амити М. и Вайнштейна Д. Э. [3], а также ряда других исследователей. При этом в анализе этих работ основной упор делается на развитые страны. Африканские страны (а также другие развивающиеся страны) в большинстве своем упоминаются вскользь либо вообще не рассматриваются.

Цель настоящей работы оценить возможности банковского сектора стран североафриканского региона по финансированию собственной внешней торговли. Это позволит сделать выводы о перспективах участия данных стран в новых интеграционных объединениях или пересмотреть их текущее место в уже существующих.

Научная новизна заключается в том, что в данном исследовании национальный банковский сектор рассматривается как фактор или как одна из причин дезинтеграции. В большинстве работ, посвященных интеграции, банковский рынок представляет собой обычный рынок, который в рамках той или иной теории интеграции должен в итоге стать частью «общего» или «единого рынка».

Основная часть

В качестве базового инструментария исследования выбраны:

1) контент-анализ сайтов местных банков, методы сопоставления и агрегирования (используются при анализе банковских продуктов и последующем формировании выборки соответствующих статей консолидированного баланса, которые можно интерпретировать как финансовые ограничения группы компаний, занимающихся внешней торговлей);

2) корреляционный анализ отобранных показателей (статей) консолидированного баланса банковской системы стран североафриканской группы с показателями внутренней и внешней экономической активности страны.

Логика исследования заключается в том, что, выдав вексель, кредит или иной инструмент на финансирование торговли, банк учитывает его в составе соответствующей статьи активов (дебиторская задолженность, вексель, ценные бумаги и т.д.), в то же время происходит изменение и в объеме торговли, которое не обязательно должно быть равно стоимости поставки, так как финансироваться может и какая-то ее часть. Эту схему можно распространить на банковскую отрасль в целом, а также на весь импорт и экспорт. При этом вопрос о том, что первично - наличие торговой сделки или ее финансирование, остается за рамками данной работы, так как оформление и подписание внешнеэкономических контрактов включает в себя рассмотрение множества факторов, в том числе и выбор вариантов финансирования сделки, условий поставки, порядка взаиморасчетов и т.д.

Алжир. Банк Алжира (Banque d’Algerie) выделяет две категории институтов, которые находятся в сфере его регулирования и надзора:

· банки (государственные-6 ед., частные – 13 ед.);

· финансовые учреждения (государственные- 6 ед. и частные – 2 ед.).

В той и иной степени, в финансирование внешнеэкономических операций вовлечены все банки Алжира. Так, например, Banque Exterieure d’Algerie предлагает ряд услуг по поддержке внешнеторговых операций среди которых можно выделить: документарный аккредитив, репатриацию валюты, переводы и обналичивание чеков, а также домилицирование и кредитование. Взаимосвязь изменений основных статей консолидированного баланса банковского сектора и показателей экономической активности Алжира представлена в табл. 2.

Таблица 2. Корреляция среднегодовых значений статей консолидированного баланса банков Алжира за 2007-2020 гг.

Table 2. Correlation of average annual values of items in the consolidated balance sheet of Algerian banks for 2007-2020.

|

Статья

баланса

|

Импорт

|

Экспорт

|

ВВП

| ||

|

Товары

|

Услуги

|

Товары

|

Услуги

| ||

|

Резервы

|

0,45

|

0,06

|

-0,64

|

0,00

|

0,19

|

|

Кассовый

остаток

|

0,52

|

0,08

|

-0,71

|

0,10

|

0,19

|

|

Зарубежные

активы

|

-0,60

|

-0,42

|

0,12

|

-0,45

|

-0,42

|

|

Иностранный

вексель

|

-0,61

|

-0,29

|

0,40

|

-0,38

|

-0,45

|

|

Ценные

бумаги

|

0,33

|

-0,13

|

-0,76

|

-0,09

|

0,07

|

|

Иная

дебиторская задолженность за рубежом

|

-0,55

|

-0,01

|

0,32

|

-0,36

|

-0,50

|

|

Кредиты

экономике

|

0,17

|

-0,17

|

-0,80

|

-0,21

|

-0,06

|

|

Дебиторская

задолженность государственных нефинансовых предприятий

|

0,16

|

-0,20

|

-0,81

|

-0,21

|

-0,07

|

|

Дебиторская

задолженность частного сектора

|

0,18

|

-0,15

|

-0,79

|

-0,20

|

-0,04

|

|

Дебиторская

задолженность местных органов власти

|

-0,49

|

-0,32

|

-0,20

|

-0,37

|

-0,46

|

|

Дебиторская

задолженность к другим финансовым учреждениям

|

0,16

|

-0,12

|

-0,86

|

-0,27

|

-0,19

|

|

Другие

статьи активов

|

0,07

|

0,26

|

0,75

|

0,41

|

0,29

|

|

Векселя, чеки, ценные

бумаги к получению

|

-0,64

|

-0,35

|

0,41

|

-0,39

|

-0,45

|

|

Должники по акцепту

|

-0,63

|

-0,30

|

0,39

|

-0,41

|

-0,47

|

|

Ценные бумаги

|

0,24

|

-0,18

|

-0,74

|

-0,11

|

0,06

|

|

Общие

активы

|

0,24

|

-0,13

|

-0,77

|

-0,14

|

0,02

|

Из табл. 2 видно, что такие статьи как «Кассовый остаток», «Ценные бумаги (относящиеся к зарубежным активам)», «Дебиторская задолженность» (государственных нефинансовых организаций, частного сектора и к другими финансовым учреждениям) и «Общие активы» имеют высокую отрицательную взаимосвязь с экспортом товаров, при этом корреляция данных статей с ВВП достаточно слабая и близка к нулю. О чем это может говорить? О том, что с ростом экспорта товаров поддержка торговли национальными банками начинает падать. Другими словами, алжирское финансирование начинает замещаться иностранными структурами. Предположение о том, что кредитование падает в результате улучшения финансового положения экспортеров, разбивается о низкий коэффициент корреляции данных статей с ВВП. Также можно заметить, что по части финансовой поддержки услуг, коэффициенты корреляции показывают низкий или средний уровень взаимосвязи, что свидетельствует о недостаточном участии банков в их финансировании.

Египет. В Египте в настоящее время насчитывается 38 банков и порядка 4451 их отделений. При этом, в стране зарегистрировано 17 иностранных банков. Для оценки взаимосвязи египетской банковской системы и внешнеторгового оборота обратимся к табл. 3.

Таблица 3. Корреляция значений статей консолидированного баланса Египта за 2007-2021 гг.

Table 3. Correlation of the values of Egypt’s consolidated balance sheet items for 2007-2021.

|

Статья

баланса

|

Импорт

|

Экспорт

|

ВВП

| ||

|

Товары

|

Услуги

|

Товары

|

Услуги

| ||

|

Наличность

|

0,67

|

0,81

|

0,45

|

-0,02

|

0,63

|

|

Ценные

бумаги и инвестиции в казначейские векселя

|

0,60

|

0,82

|

0,57

|

-0,21

|

0,80

|

|

Остатки

на счетах банков в Египте, из которых

|

0,32

|

0,43

|

-0,06

|

0,08

|

0,13

|

|

Остатки

по кредитам и дисконтам

|

0,47

|

0,78

|

0,49

|

-0,05

|

0,59

|

|

Остатки

на счетах в банках за рубежом

|

0,43

|

0,73

|

0,47

|

0,21

|

0,36

|

|

Остатки

по кредитам и дисконтам

|

0,47

|

0,78

|

0,63

|

0,32

|

0,55

|

|

Остатки

по кредитам и дисконтам клиентов

|

0,57

|

0,85

|

0,63

|

-0,04

|

0,73

|

|

Прочие

активы

|

0,59

|

0,88

|

0,76

|

0,05

|

0,77

|

|

Общие

активы

|

0,59

|

0,85

|

0,59

|

-0,05

|

0,72

|

Из табл. 3 видно, что данный тип банковской инфраструктуры лучше всего подготовлен для финансирования импорта услуг, чем товаров (см., например, показатель «Остатки по кредитам и дисконтам клиентов»). При этом взаимосвязь экспорта услуг и соответствующих статей баланса стремится к нулю, тогда как для импорта и экспорта товаров корреляция достаточно умеренная.

Ливия. В настоящее время банковская система Ливии состоит из Центрального банка Ливии, 21 коммерческого банка и 24 представительств иностранных банков. Среди кредитных учреждений, специализирующихся на поддержке международной торговли, можно выделить: Jimhouria Bank (аккредитив мушарака, мурабаха, документарные аккредитивы и др.), National Commercial Bank (документарные аккредитивы, гарантийные письма, переводы за рубеж и т.д.), North Africa Commercial Bank (торговое финансирование, услуги казначейства и кредитные механизмы), Assaray Bank Trade & Investment Bank (документарный аккредитив, гарантийные письма и т.д.), Alejma’a Alaarabi Bank (кредитные линии, документарный аккредитив, открытие текущих и срочных депозитов, купля-продажа валюты, аренда сейфов). В целом, ливийская финансовая поддержка торговли чуть больше смещена (в плане разнообразия банковских продуктов) в сторону проведения расчетов и оказания сопутствующих услуг, чем кредитования. И здесь есть объективные причины: во-первых, в годы гражданской войны уровень жизни значительно снизился, для банковской сферы это вылилось в проблему снижения залогового потенциала населения (и юридических лиц); во-вторых, ливийские банки активно предлагают услуги исламского финансирования, что снижает их эффективность при осуществлении торговых операции с европейскими странами, где такие продукты до сих пор являются непривычными. Данные выводы подтверждаются результатами корреляционного анализа, представленных в табл. 4.

Таблица 4. Корреляция среднегодовых значений основных статей консолидированного баланса банков Ливии за 2007-2020 гг.

Table 4. Correlation of the average annual values of the main items of the consolidated balance sheet of Libyan banks for 2007-2020.

|

Статья

баланса

|

Импорт

|

Экспорт

|

ВВП

| ||

|

Товары

|

Услуги

|

Товары

|

Услуги

| ||

|

Иные

займы

|

-0,04

|

-0,14

|

-0,78

|

-0,02

|

-0,40

|

|

Дисконтные

и переуступленные векселя

|

0,09

|

0,16

|

-0,13

|

0,03

|

-0,19

|

|

Займы

и овердрафты

|

0,43

|

0,32

|

-0,67

|

-0,02

|

-0,38

|

|

Всего

кредит

|

0,40

|

0,30

|

-0,69

|

-0,02

|

-0,40

|

|

Общие

активы

|

0,38

|

0,36

|

-0,60

|

-0,09

|

-0,28

|

Мавритания. Банковская система Мавритании состоит из 17 банков. Особенность мавританской банковской инфраструктуры заключается в том, что финансовая поддержка внешней торговли может осуществляться и на классических, и на исламских принципах. На данный момент Центральный банк Мавритании не публикует данные консолидированного баланса банков (за исключением 2011-2013 гг.), что не позволяет сделать выводы о тенденциях и эффективности банковской инфраструктуры.

Марокко. Согласно последнему Годовому отчету о банковском надзоре (2022 г.), издаваемого Банком Алжира (Bank Al-Maghrib), банковская система (в широком смысле) разделена на классические банки и учреждения, приравненные к ним:

1. Банки (19 ед.)

2. Банки с участием (5 ед.)

3. Финансовые компании (29 ед.):

· Компании потребительского кредитования (13 ед.)

· Лизинговые компании (7 ед.)

· Компании кредитования недвижимости (2 ед.)

· Гарантийные компании (1 ед.)

· Факторинговые компании (3 ед.)

· Компании по управлению платежными средствами (0 ед.)

· Другие компании (3 ед.)

4. Оффшорные банки (6 ед.)

5.Ассоциации микрокредитования (11 ед.)

6. Компании по переводу денежных средств (18 ед.)

7. Другие учреждения (Фонд депозитов и управления; Центральный гарантийный фонд)

Дальнейший анализ будет вестись для категории институтов, представленной в п.1, то есть для банков в классическом понимании. Результаты корреляционного анализа среднегодовых значений статей консолидированного баланса банков с показателями внешней торговли и ВВП представлены в табл.5.

Таблица 5. Корреляция основных статей консолидированной отчетности банковской инфраструктуры Марокко за 2007-2021 гг.

Table 5. Correlation of the main items of the consolidated financial statements of the banking infrastructure of Morocco for 2007-2021.

|

Статья

баланса

|

Импорт

|

Экспорт

|

ВВП

| ||

|

Товары

|

Услуги

|

Товары

|

Услуги

| ||

|

Дебиторская

задолженность от кредитных учреждений и аналогичных организаций

|

0,70

|

0,69

|

0,88

|

0,46

|

0,91

|

|

Дебиторская

задолженность клиентов

|

0,77

|

0,72

|

0,87

|

0,41

|

0,95

|

|

Факторинговые

кредиты

|

0,71

|

0,34

|

0,83

|

0,34

|

0,77

|

|

Торговые

ценные бумаги и ценные бумаги, удерживаемые для продажи

|

0,78

|

0,64

|

0,92

|

0,39

|

0,95

|

|

Инвестиционные

ценные бумаги

|

-0,03

|

-0,49

|

0,05

|

-0,41

|

-0,04

|

|

Долевые

ценные бумаги и аналоги

|

0,77

|

0,66

|

0,90

|

0,44

|

0,94

|

|

Субординированные

займы

|

0,07

|

0,22

|

-0,12

|

0,01

|

0,09

|

|

Инвестирование

депозитов

|

0,57

|

0,03

|

0,70

|

-0,13

|

0,61

|

|

Общие

активы

|

0,78

|

0,67

|

0,91

|

0,41

|

0,95

|

Как можно заметить из табл. 5, коэффициенты корреляции представляют собой достаточно высокие значения, что свидетельствует о достаточно активной роли банковского сектора как в кредитовании внутренних, так и внешних операций. В то же самое время, финансирование услуг несколько уступает финансовому обеспечению торговли товарами.

Судан. По состоянию на 2021 год структура банковского сектора Судана (помимо Центрального банка) состояла из двух типов банков: специализированных (совместные-2, государственные-3) и коммерческих (совместные-23, государственные-1 и иностранные-9). [3] При этом под совместными банками понимаются банки, в капитале которых участвуют несколько сторон (частные, государственные или иностранные). Информация о влиянии банковского сектора на внешнюю торговлю, представлена в табл. 6.

Таблица 6. Корреляция среднегодовых значений статей консолидированного баланса действующих банков Судана за период 2007-2021 гг.

Table 6. Correlation of average annual values of the consolidated balance sheet items of the operating banks of Sudan for the period 2007-2021.

|

Статья баланса

|

Импорт

|

Экспорт

|

ВВП

| ||

|

Товары

|

Услуги

|

Товары

|

Услуги

| ||

|

Наличность

в местной валюте

|

-0,02

|

-0,41

|

-0,26

|

0,32

|

-0,49

|

|

Остатки

на счетах Центрального банка Судана

|

-0,10

|

-0,46

|

-0,29

|

0,35

|

-0,53

|

|

Остатки

на счетах в других банках

|

-0,07

|

-0,45

|

-0,30

|

0,37

|

-0,47

|

|

Иностранные

корреспонденты

|

-0,10

|

-0,37

|

-0,21

|

0,30

|

-0,44

|

|

Общая

сумма авансов

|

-0,11

|

-0,53

|

-0,36

|

0,41

|

-0,52

|

|

Другие

учетные записи

|

-0,12

|

-0,54

|

-0,38

|

0,43

|

-0,52

|

|

Общие

активы

|

-0,10

|

-0,48

|

-0,31

|

0,37

|

-0,52

|

Консолидированный баланс действующих банков Судана не дает подробной детализации по видам кредита, как например, для Марокко или Туниса. Анализ открытых источников, таких как сайты банков и т.д. также не дает четкой картины о продуктах финансирования внешней торговли. Однако, обращая внимание на показатель корреляции статьи «Общие активы» можно отметить, что банковский сектор Судана слабо участвует в финансировании импорта страны. Единственный положительный эффект наблюдается при финансировании экспорта услуг, что по большей части обусловлено активной миграцией населения.

Тунис. Структура банковской системы Туниса состоит из: Центрального Банка Туниса, банков-резидентов, финансовых учреждений, деловых (торговых) банков, представительств иностранных банков, лизинговых компаний, факторинговых компаний и платежных компаний. Однако в отчете «Rapport Annuel sur la Supervision Bancaire», публикуемого с 2011 г., информация о консолидированном балансе представлена только для 3 категорий: банков-резидентов, лизинговых компаний и банков-нерезидентов. В связи с этим вопрос по остальным категориям институтов банковского сектора, таким как деловые банки и представительства иностранных банков, остается открытым. Результаты корреляционного анализа для тунисских банков, представлены в табл.7.

Таблица 7. Корреляция основных статей консолидированных балансов банков-резидентов и банков-нерезидентов Туниса за 2011-2021 гг.

Table 7. Correlation of the main items of the consolidated balance sheets of resident and non-resident banks of Tunisia for 2011-2021.

|

Банки-резиденты

| |||||

|

Статья

баланса

|

Импорт

|

Экспорт

|

ВВП

| ||

|

Товары

|

Услуги

|

Товары

|

Услуги

| ||

|

Дебиторская

задолженность банковских и финансовых учреждений

|

-0,39

|

-0,64

|

-0,28

|

-0,59

|

-0,42

|

|

Дебиторская

задолженность клиентов

|

-0,54

|

-0,68

|

-0,44

|

-0,73

|

-0,56

|

|

Портфель

коммерческих ценных бумаг

|

-0,22

|

0,37

|

-0,43

|

-0,07

|

0,03

|

|

Инвестиционный

портфель

|

-0,45

|

-0,70

|

-0,31

|

-0,67

|

-0,51

|

|

Всего

активы

|

-0,54

|

-0,68

|

-0,44

|

-0,73

|

-0,57

|

|

Банки-нерезиденты

| |||||

|

Статья

баланса

|

Импорт

|

Экспорт

|

ВВП

| ||

|

Товары

|

Услуги

|

Товары

|

Услуги

| ||

|

Дебиторская

задолженность банковских и финансовых учреждений

|

0,72

|

0,47

|

0,72

|

0,76

|

0,74

|

|

Дебиторская

задолженность клиентов

|

0,76

|

0,55

|

0,78

|

0,80

|

0,69

|

|

Портфель

коммерческих ценных бумаг

|

0,75

|

0,51

|

0,81

|

0,77

|

0,68

|

|

Инвестиционный

портфель

|

-0,27

|

-0,49

|

-0,16

|

-0,57

|

0,14

|

|

Всего

активы

|

0,76

|

0,40

|

0,83

|

0,73

|

0,74

|

Сравнивая корреляцию статей «Всего активы» банков-резидентов и банков-нерезидентов, стоит отметь, что у банков-нерезидентов рост суммарных активов идет вместе с ростом внешней торговли, тогда как для банков-резидентов это показатель идет в противоположную сторону. Аналогичные выводы можно сделать и по ряду других статей. Это можно объяснить тем, что банки-нерезиденты значительно лучше интегрированы в финансирование внешнего торгового потока Туниса, чем банки-резиденты. При этом банки-нерезиденты замещают банки-резиденты не только по части финансирования внешней торговли, но и по части покрытия внутренних операций.

Заключение

Резюмируя материалы, изложенные в статье, стоит отметить несколько ключевых моментов. Во-первых, сама интеграция-это достаточно сложный процесс в своем исполнении для государственной политики. Опираясь на рыночные механизмы, не всегда можно прийти к нужному результату. Если Марокко и Египет обладают рыночной банковской инфраструктурой, стимулирующей внешнюю торговлю, то такие страны как, например, Судан испытывают в этой сфере серьезные проблемы. Во-вторых, если задаваться вопросом возможно ли формирование регионального объединения на рыночных принципах на базе открытия филиалов марокканских или египетских банков, то ответ может быть отрицательным, так как вход этих игроков на банковский рынок Туниса, Алжира или Судана может сделать их бизнес там нерентабельным. При этом, необходимо учитывать, что в том же Марокко и Египте достаточно много филиалов зарубежных банков (преимущественно французских и банков других арабских стран), действующих на основании лицензии. Возможное решение проблемы кроется в формировании правительствами североафриканских стран совместных фондов (банков), которые будут осуществлять финансирование по рыночным ставкам (для избегания диспропорций на банковском рынке). В то же самое время, опыт САМ показал, что у североафриканских стран существуют проблемы по части формирования совместных фондов. В этой связи сотрудничество с Африканским импортно-экспортным банком и Африканским банком развития будет представлять некий целевой ориентир для возможности повышения диверсификации внешней торговли, потому что только эти структуры могут в той или иной степени конкурировать с банками развития и экспортно-кредитными агентствами других интеграционных объединений.

[1] Традиционно под термином «Северная Африка», понимается список стран, который соответствует классификации ООН, т.е. такие страны как Алжир, Египет, Ливия, Марокко, Судан, Тунис. Мавритания по этой классификации относится к Западной Африке. Однако, классификация ООН не единственно возможная. Так, Африканский банк развития (АБР) под термином «Северная Африка» подразумевает Алжир, Египет, Ливию, Мавританию, Марокко, Тунис. Судан по классификации АБР относится к Восточной Африке. В данной статье под термином «североафриканский регион» понимаются страны, которые входят как в классификацию ООН, так и в классификацию Африканского банка развития.

[2] Необходимые данные по торговле услугами на портале trademap.org отсутствуют, поэтому анализ делается только для категории «товары».

[3] В связи с боевыми действиями в Судане, начавшимися 15 апреля 2023г., информация о банковском секторе страны может быть уже не релевантной к настоящему времени.

Источники:

2. Ahn J. B., Amiti M., Weinstein D. E. Trade finance and the great trade collapse // American Economic Review. – 2011. – № 3. – p. 298-302.

3. Amiti M., Weinstein D. E. Exports and financial shocks // The Quarterly Journal of Economics. – 2011. – № 4. – p. 1841-1877.

4. Araújo S. The Great Synchronisation: tracking the trade collapse with high-frequency data // Paris Dauphine University. – 2011. – № 123.

5. Bems R., Johnson R. C., Yi K. M. The great trade collapse // Annu. Rev. Econ. – 2013. – № 1. – p. 375-400.

6. Benguria F., Taylor A. M. After the panic: Are financial crises demand or supply shocks? Evidence from international trade // American Economic Review. – 2020. – № 4. – p. 509-526.

7. Bussière M. Estimating trade elasticities: demand composition and the trade collapse of 2008–2009 // American Economic Journal: Macroeconomics. – 2013. – № 3. – p. 118-151.

8. Ferri G., Minetti R., Murro P. Credit Relationships in the great trade collapse. Micro evidence from Europe // Journal of Financial Intermediation. – 2019. – p. 100809.

9. Hakimian H., Nugent J. B. Trade policy and economic integration in the Middle East and North Africa: Economic boundaries in flux. – Routledge, 2004

10. Iacovone L. Banking crises and exports: Lessons from the past // Journal of Development Economics. – 2019. – p. 192-204.

11. International merchandise trade, International trade in service. UNCTADstat. [Электронный ресурс]. URL: https://unctadstat.unctad.org/wds/ReportFolders/reportFolders.aspx?IF_ActivePath=P,15912&sCS_ChosenLang=en (дата обращения: 01.08.2023).

12. Issawi C. An economic history of the Middle East and North Africa. – Routledge, 2013

13. Lagoarde-Segot T., Lucey B. M. Capital market integration in the Middle East and North Africa // Emerging Markets Finance and Trade. – 2007. – № 3. – p. 34-57.

14. Laureys L. The great trade collapse: an analysis of the underlying determinants. [Электронный ресурс]. URL: https://libstore.ugent.be/fulltxt/RUG01/002/784/330/RUG01-002784330_2019_0001_AC.pdf (дата обращения: 01.08.2023).

15. Reinhart C. M., Rogoff K. S. The aftermath of financial crises // American Economic Review. – 2009. – № 2. – p. 466-472.

16. Trade map. The International Trade Center. [Электронный ресурс]. URL: https://www.trademap.org/Index.aspx (дата обращения: 28.07.2023).

17. Yu J. S., Hassan M. K. Global and regional integration of the Middle East and North African (MENA) stock markets // The Quarterly Review of Economics and Finance. – 2008. – № 3. – p. 482-504.

18. Багдасарян К. М. Анализ модели экономической интеграции // Журнал экономической теории. – 2019. – № 3. – c. 352-361.

19. Годовой отчет о банковском надзоре. Марокко. [Электронный ресурс]. URL: https://www.bkam.ma/en/Banking-supervision/Publications/Annual-report-on-banking-supervision (дата обращения: 03.08.2023 г.).

20. Годовые отчеты. Центральный банк Судана. [Электронный ресурс]. URL: https://cbos.gov.sd/en/periodicals-publications?field_publication_type_tid_i18n=43 (дата обращения: 02.03.2023 г.).

21. Денежно-кредитная и банковская статистика. Центральный банк Ливии. [Электронный ресурс]. URL: https://cbl.gov.ly/en/indicators-of-banking-sector/ (дата обращения: 15.08.2023 г.).

22. Конъюнктурный обзор. Банк Алжира. [Электронный ресурс]. URL: https://www.bank-of-algeria.dz/notes-de-conjoncture/ (дата обращения: 15.08.2023 г.).

23. Костюнина Г. М. Интеграционные процессы в Африке: история и современный этап // Российский внешнеэкономический вестник. – 2016. – № 4. – c. 34-50.

24. Отчет о банковском надзоре. Центральный банк Туниса. [Электронный ресурс]. URL: https://www.bct.gov.tn/bct/siteprod/page.jsp?id=77 (дата обращения: 03.08.2023).

25. Публикации. Центральный банк Египта. [Электронный ресурс]. URL: https://www.cbe.org.eg/en/news-publications/publications (дата обращения: 01.06.2023 г.).

26. Центральный банк Мавритании. [Электронный ресурс]. URL: https://www.bcm.mr/statut (дата обращения: 10.08.2023 г.).

Страница обновлена: 28.11.2025 в 07:57:08

Download PDF | Downloads: 44

Regional fragmentation of banking infrastructure in North African countries

Shelen I.V.Journal paper

Journal of International Economic Affairs

Volume 13, Number 4 (October-December 2023)

Abstract:

Integration associations on the African continent rarely represent long-term and successful projects. This is due to the fact that the mechanisms of the European or American models of integration are often taken as examples of the mechanisms of interaction between the subjects of integration, which, however, operate under different conditions than those of the African countries.

This article verifies the hypothesis that the banking infrastructure of North African countries is subject to market failures in terms of foreign trade financing, which makes the formation of an effective regional integration association difficult. The results show that of all the countries in the North African region, only Morocco and, to a lesser extent, Egypt have a developed banking infrastructure to support trade, although they face a number of difficulties in terms of financial services.

At the same time, for Algeria, Libya and Tunisia, with the growth of exports, there is a decrease in the role of the national banking infrastructure, which is expressed in a drop in the indicators of the corresponding items of the consolidated balance sheet of banks. It was also found that during the period 2007-2021, Sudan's foreign trade had almost no correlation with financial support coming from local banks.

Keywords: banking infrastructure of the North African region, trade finance, integration in African countries

JEL-classification: F02, F15, N27

References:

Abiad A., Mishra P., Topalova P. (2014). How does trade evolve in the aftermath of financial crises? IMF Economic Review. 62 213-247.

Ahn J. B., Amiti M., Weinstein D. E. (2011). Trade finance and the great trade collapse American Economic Review. (3). 298-302.

Amiti M., Weinstein D. E. (2011). Exports and financial shocks The Quarterly Journal of Economics. (4). 1841-1877.

Araújo S. (2011). The Great Synchronisation: tracking the trade collapse with high-frequency data Paris Dauphine University. (123).

Bagdasaryan K. M. (2019). Analiz modeli ekonomicheskoy integratsii [Analysis of an economic integration model]. Journal of Economic Theory. (3). 352-361. (in Russian).

Bems R., Johnson R. C., Yi K. M. (2013). The great trade collapse Annu. Rev. Econ. (1). 375-400.

Benguria F., Taylor A. M. (2020). After the panic: Are financial crises demand or supply shocks? Evidence from international trade American Economic Review. (4). 509-526.

Bussière M. (2013). Estimating trade elasticities: demand composition and the trade collapse of 2008–2009 American Economic Journal: Macroeconomics. (3). 118-151.

Ferri G., Minetti R., Murro P. (2019). Credit Relationships in the great trade collapse. Micro evidence from Europe Journal of Financial Intermediation. 40 100809.

Iacovone L. (2019). Banking crises and exports: Lessons from the past Journal of Development Economics. 138 192-204.

International merchandise trade, International trade in serviceUNCTADstat. Retrieved August 01, 2023, from https://unctadstat.unctad.org/wds/ReportFolders/reportFolders.aspx?IF_ActivePath=P,15912&sCS_ChosenLang=en

Kostyunina G. M. (2016). Integratsionnye protsessy v Afrike: istoriya i sovremennyy etap [Integration processes in Africa: history and present stage]. Russian Foreign Economic Bulletin. (4). 34-50. (in Russian).

Lagoarde-Segot T., Lucey B. M. (2007). Capital market integration in the Middle East and North Africa Emerging Markets Finance and Trade. (3). 34-57.

Laureys L. The great trade collapse: an analysis of the underlying determinants. Retrieved August 01, 2023, from https://libstore.ugent.be/fulltxt/RUG01/002/784/330/RUG01-002784330_2019_0001_AC.pdf

Reinhart C. M., Rogoff K. S. (2009). The aftermath of financial crises American Economic Review. (2). 466-472.

Trade mapThe International Trade Center. Retrieved July 28, 2023, from https://www.trademap.org/Index.aspx

Yu J. S., Hassan M. K. (2008). Global and regional integration of the Middle East and North African (MENA) stock markets The Quarterly Review of Economics and Finance. (3). 482-504.