Влияние денежно-кредитной политики Банка России на благосостояние населения

Зеленева Е.С.1![]() , Овсянникова К.Е.1

, Овсянникова К.Е.1

1 Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 83

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 18, Номер 4 (Апрель 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=65658521

Аннотация:

Работа посвящена анализу влияния денежно-кредитной политики банка России на благосостояние населения. Актуальность выбранной темы обусловлена необходимостью поиска инструментов государственного регулирования экономики для обеспечения повышения уровня благосостояния российского населения в условиях фрагментации мировой экономики, политической нестабильности и санкций со стороны западных государств. Целью данной работы является развитие теоретических основ оценки благосостояния населения и практических основ влияния денежно-кредитной политики Банка России на благосостояние. Исследование проведено с использованием общенаучных теоретических методов и эмпирических методов сравнения, описания, а также статистических методов. В результате исследования доказано, что денежно-кредитная политика Банка России в долгосрочном периоде оказывает преимущественно положительное влияние на уровень благосостояния населения. Статья может быть полезна и интересна исследователям в областях экономики и социологии, монетарному регулятору и органам государственной власти.

Ключевые слова: денежно-кредитная политика; благосостояние населения; ключевая ставка; инфляция; реальные доходы

JEL-классификация: E21, E42, E43, E52

Введение

Актуальность выбранной темы обусловлена необходимостью поиска инструментов государственного регулирования экономики для обеспечения повышения уровня благосостояния российского населения в условиях фрагментации мировой экономики, политической нестабильности и санкций со стороны западных государств. Так как денежно-кредитная политика является гибкой и наиболее оперативно реагирует на изменения макроэкономической конъюнктуры, именно исследование влияние денежно-кредитной политики на благосостояние населения представляет наибольший интерес.

Исследованию влияния экономических факторов на благосостояние населения посвящено немало работ российских и зарубежный авторов. Мы находим широкий перечень работ, доказывающих влияние денежно-кредитной политики регулятора на благосостояние населения. Например, Брациотис Г. и Патирадж К. [1] доказывают, что координация между денежно-кредитной и макропруденциальной политикой государства обеспечивает более высокое социальное благосостояние. Трафиканте Г. [2] в своем исследовании показывает, что эффективная денежно-кредитная политика снижает неопределенность относительно развития финансовых рынков, способствуя росту благосостояния населения. Дудин М.Н. и Грызунова Н.В. [3] приходят к выводу о необходимости следования цели экономического роста при проведении денежно-кредитной политики для повышения уровня благосостояния населения. О необходимости переориентации государственной экономической политики с целью развития человеческого капитала и повышения уровня жизни населения пишет и Морозов В.А [4].

Также мы находим работы, посвященные оценке благосостояния населения. Нестерова О.А. и Пожарницкая О.В. [5] предлагают использовать ряд индексов для оценки благосостояния с позиции устойчивого человеческого развития. Ротарь Т.С. [6] оценивает благосостояние населения с использованием эконометрических методов определения взаимосвязи доходов населения и региональных экономических показателей. Региональному анализу благосостояния населения посвящена и работа Грачева С.А. [7]. Другие авторы рассматривают отдельные аспекты благосостояния как факторы оценки общего уровня жизни населения. Например, Константинова Д.С. [8] изучает факторы, оказывающие влияние на уровень бедности населения. Аспект бедности также широко раскрывается и в работах зарубежных авторов [9-11].

Множество работ российских и зарубежных авторов посвящено целям денежно-кредитной политики [12-14] и оценке ее эффективности [15-17]. В данных работах благосостояние населения не выступает объектом исследования, однако авторы указывают на необходимость ориентации на социальные аспекты денежно-кредитной политики.

Обзор литературы по теме исследования показал отсутствие единого подхода к анализу влияния денежно-кредитной политики на благосостояние населения, а также наличие множества подходов к определению и измерению благосостояния. Ввиду этого целью данной работы является развитие теоретических основ оценки благосостояния населения и практических основ влияния денежно-кредитной политики Банка России на благосостояние. Гипотеза исследования состоит в том, что денежно-кредитная политика, ориентированная на ценовую стабильность, может оказывать положительное влияние на благосостояние населения в долгосрочном периоде. Результаты исследования показывают наличие негативных шоков денежно-кредитной политики в краткосрочном периоде, однако в долгосрочном периоде наблюдается повышение уровня доходов населения и удовлетворенность качеством жизни.

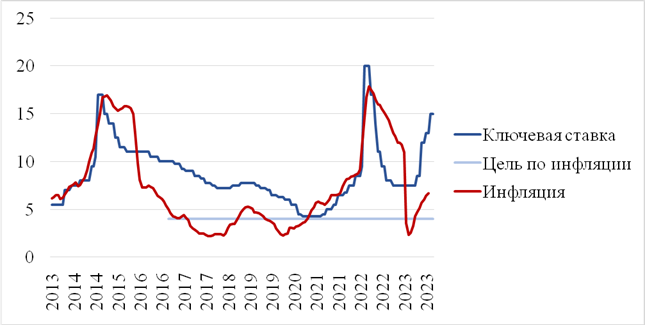

Денежно-кредитная политика: содержание, цели и инструменты

Денежно-кредитная политика государства — это политика, направленная на регулирование количества денег в обращении, конечной целью которой является поддержание стабильности уровня цен [18]. Согласно базовому сценарию Банка России на 2023 г., инфляция должна была составить 5,0–6,0 в 2023 году, а ключевая ставка – 6,5–8,5%. В конце 2023 года ключевая ставка составила 16%, а инфляция – 7,42% [18], из чего можно сделать вывод, что базовый сценарий не сбылся (см. рис. 1).

Рисунок 1. Динамика ключевой ставки и инфляции в России.

Источники: составлено автором на основе Банка России [19]

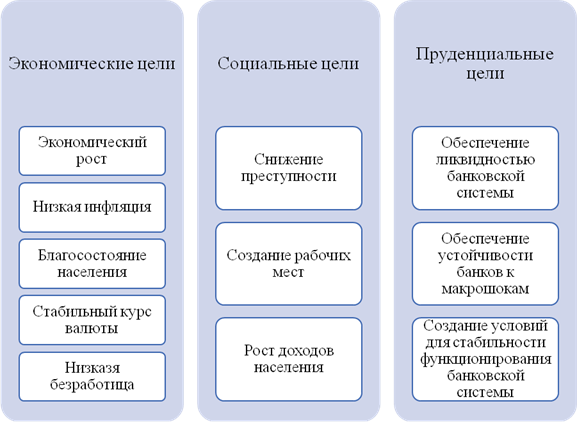

Несмотря на высокий уровень инфляции в России в 2022–2023 гг., нельзя утверждать о низкой результативности денежно-кредитной политики, так как помимо инфляции она направлена и на другие цели, которым Банк России уделяет меньше внимания в рамках инфляционного таргетирования. Например, авторы выделяют такие цели денежно-кредитной политики как экономический рост [20], благосостояние населения [21], валютный курс [22], рост занятости [23], обеспечение стабильности и устойчивости банковской системы [24-25].

Цели денежно-кредитной политики систематизированы нами на рисунке 2.

Рисунок 2. Цели денежно-кредитной политики.

Источник: составлено авторами на основе [20-25]

Экономические цели денежно-кредитной политики можно считать прямыми целями, а социальные и пруденциальные – косвенными, так как на них первоочередно направлена социальная и пруденциальная политика государства, но достижение данных целей не всегда возможно в условиях монетарной нестабильности, именно поэтому их можно выделить как косвенные цели денежно-кредитной политики. Более того, нельзя преуменьшать необходимость выполнения данных целей, так как они в том числе определяют благосостояние населения и общий экономический рост, как основные стратегические цели любого направления экономической политики государства.

Пруденциальные цели достигаются за счет проведения процентной политики Центрального банка РФ (далее – ЦБ РФ), применения системы рефинансирования коммерческих банков. Безусловно, вливаемой в банковскую систему ликвидностью важно и качественно управлять, именно поэтому обеспечение стабильности и устойчивости банковской системы – это основные цели макропруденциальной политики, однако их нельзя достичь в условиях низкорезультативной денежно-кредитной политики.

Социальные цели денежно-кредитной политики трудно встретить в научных работах. При этом благосостояние населения как экономическую цель можно достичь только через промежуточные социальные цели: уровень доходов, создание рабочих мест и комфортных условий труда, снижение уровня преступности в обществе. Денежно-кредитная политика напрямую влияет на номинальные и реальные доходы граждан, обуславливая процентные доходы по вкладам, доходность облигаций, стоимость акций и волатильность валютного курса. Результативная денежно-кредитная политика приводит к снижению инфляции, что создает благоприятную среду для деловой активности и создания рабочих мест, что решает проблему занятости и преступности в обществе. Но есть и другая сторона данного процесса: развитие финансовых технологий приводит к росту финансового мошенничества, однако ЦБ РФ борется с ним и проводит активную информационную политику, предотвращая негативное воздействие финансового мошенничества на общество. Именно поэтому перечисленные социальные цели можно отнести к косвенным целям денежно-кредитной политики.

В 2024 году Банк России в очередной раз утвердил целью денежно-кредитной политики защиту и обеспечение устойчивости рубля, которая способствует защите доходов и сбережений граждан, повышению предсказуемости экономической ситуации и доступности долгового финансирования [18]. Как видно по рисунку 1, ввиду сложной политической и экономической ситуации темп инфляции резко возрос в 2022 году. Чтобы создать стабильный и предсказуемый спрос на товарном рынке и сохранить ликвидность банковского сектора Банк России использовал ряд монетарных инструментов:

- Ключевая ставка является основным инструментом денежно-кредитной политики Банка России. Повышение ключевой ставки в 2022 г. было обусловлено необходимостью предотвращения рисков дефолта банковской системы. Резкое повышение ключевой ставки более чем в 2 раза до 20% способствовало резкому сокращению спроса на кредиты и увеличению спроса на депозиты со стороны населения. Это ограничивает спрос на товарном рынке, так как модель потребительского поведения изменяется в сторону сберегательной, вследствие чего снижаются инфляционные риски. Кроме того, повышение ключевой ставки решило проблему оттока ликвидности из банковской системы на фоне банковской паники, что позволило избежать дефолта банков.

- Норма обязательных резервов в период геополитической нестабильности и нарастающей банковской паники была снижена до 1–2% по разным видам вкладов с целью наполнения ликвидностью банковской системы за счет резервных средств. Данная мера способствовала именно наполнению ликвидностью банковской системы, а не реальной экономики ввиду параллельного увеличения ключевой ставки, сдерживающей спрос на кредитные ресурсы. Далее по мере стабилизации экономики нормативы обязательных резервов были увеличены и более дифференцированы по различным видам вкладов: по вкладам в валюте недружественных стран банки обязаны производить более высокие отчисления в обязательный резерв, а по вкладам в рублях – наименьшие. Такая дифференциация формирует и предложение на депозитном рынке, побуждая банки вести политику привлечения средств населения во вклады в рублях и в валюте дружественных стран, обеспечивая по таким видам вкладов более низкие процентные ставки. Населению становится выгоднее открывать рублевые вклады и вклады в валютах дружественных государств, что снижает спрос на депозиты в валютах недружественных государств, сокращая риски для населения.

- Валютные интервенции представляют собой куплю-продажу иностранной валюты Банком России для регулирования стоимости рубля, поддержания валютного курса, регулирования спроса на валюту. С 2014 г. ввиду перехода к режиму инфляционного таргетирования и плавающему валютному курсу Банк России проводит валютные интервенции не на постоянной основе. С 2022 г. заморозка золотовалютных резервов ЦБ РФ в размере 300 млрд долл. еще больше ограничила возможности продажи валюты с целью укрепления рубля. Поэтому данный инструмент мы не можем рассматривать как значимый инструмент влияния на экономику и благосостояние граждан.

- Рефинансирование и операции на открытом рынке проводятся ЦБ РФ для регулирования ликвидности банковской системы. В 2022 г. на фоне рисков потери ликвидности банковской системой Банк России расширил операции рефинансирования, что обеспечило приток денежной массы в банки, снизило вероятность банкротств коммерческих банков, а это позитивно сказалось на благосостоянии вкладчиков.

Данный инструментарий используется согласно пяти принципам денежно-кредитной политики Центрального Банка РФ:

- Постоянно действующая цель по инфляции в 4%. Соблюдение данного принципа позволяет субъектам экономики эффективнее осуществлять финансовое планирование на долгосрочном горизонте.

- Соблюдение режима плавающего валютного курса, формируемого на основе рыночных отношений, то есть зависящего от величины спроса и предложения на валютном рынке. Данный режим позволяет экономике эффективнее подстраиваться под изменения мировой конъюнктуры и обеспечивает независимость от других стран. Несмотря на то, что в 2022–2024 гг. государство косвенно вмешивается в курсообразование, ЦБ РФ не проводит валютные интервенции и не задает коридор или точечные значения валютного курса. Правительство РФ ввело такие меры как обязательство по продаже газа за рубли, обязательство по конвертации в рубли 80% валютной выручки экспортеров. Однако данные ограничительные меры направлены не столько на уровень валютного курса, сколько на ограничение его волатильности. Банк России же косвенно воздействует на валютный курс ключевой ставкой: ее высокие значения ограничивают спрос населения на импортную продукцию, что укрепляет валютный курс.

- Применение ключевой ставки и коммуникации как основных инструментов денежно-кредитной политики: ключевая ставка влияет на процентные ставки, тем самым оказывая влияние на спрос и инфляцию, при этом Центральный банк РФ ведет политику открыто для управления инфляционными ожиданиями. Если в XX веке население слепо доверяло монетарному регулятору, то в XXI веке характер доверия изменился. Рост финансовой грамотности населения привел к снижению доверия к регулятору. Именно поэтому Банк России расширяет каналы коммуникации, рассказывает подробно о причинах и целях принимаемых решений. Кроме того, в рамках коммуникации стал применяться такой инструмент как сигнал о ключевой ставке. Теперь ЦБ РФ по итогам заседаний по ключевой ставке раскрывает не только ее новое значение, но и траекторию изменения, чтобы повлиять на инфляционные ожидания.

- Принятие монетарных решений на основе макроэкономического прогноза. Соблюдение данного принципа необходимо, так как денежно-кредитная политика формируется под влиянием широкого перечня факторов и оказывает влияние на многие макроэкономические показатели. Поэтому важно принимать монетарные решения с учетом интеграции денежно-кредитной политики в общую экономическую политику государства.

- Информационная открытость позволяет улучшить понимание денежно-кредитной политики и повысить доверие к действиям Центрального банка РФ со стороны населения и бизнеса. Все это может способствовать привязке инфляционных ожиданий к таргету Банка России, создавая более благоприятные условия для его достижения.

Оценка благосостояния населения в условиях реализации режима инфляционного таргетирования

Для оценки влияния денежно-кредитной политики на благосостояние населения были проанализированы отчеты Росстата с 2013–2023 гг. Рассматриваемые статистические показатели нами предлагается условно разделить на две группы:

1. Показатели, отражающие экономические аспекты уровня благосостояния граждан. Данные показатели не учитывают удовлетворенность граждан своим уровнем благосостояния, а показывают экономические характеристики качества жизни общества. Например, к таким показателям можно отнести индекс номинальных доходов, индекс реальных доходов, численность населения с денежными доходами ниже границы бедности (величины прожиточного минимума) в процентах.

2. Показатели, отражающие социальные аспекты уровня благосостояния граждан. Данные показатели отражают собственную удовлетворенность граждан своим уровнем благосостояния. Например, к таким показателям можно отнести индекс потребительской уверенности и мнение населения России о текущем материальном положении.

Основным экономическим показателем благосостояния населения является рост реальных доходов населения, динамика которого представлена в таблице 1. Таблица 1 показывает, что несмотря на постоянный рост номинальных доходов населения, реальные доходы чаще снижаются. С учетом того, что индекс реальных доходов представляет собой отношение индекса номинальных доходов к индексу инфляции, снижение инфляции способствует росту реальных доходов граждан. Именно поэтому влияние денежно-кредитной политики на реальные доходы очень велико.

Таблица 1. Динамика реальных денежных доходов населения в процентах к предыдущему году

|

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Индекс

номинальных

денежных доходов, %

|

106,96

|

112,35

|

102,21

|

103,46

|

104,58

|

106,38

|

101,86

|

110,76

|

|

Индекс

потребительских

цен, %

|

111,35

|

112,91

|

105,39

|

102,51

|

104,26

|

103,04

|

104,91

|

108,39

|

|

Реальные денежные

доходы населения, %

|

96,06

|

99,51

|

96,98

|

100,93

|

100,31

|

103,24

|

97,09

|

102,19

|

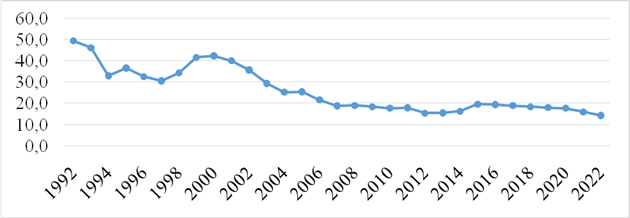

Как описывалось ранее, Банк России проводит политику инфляционного таргетирования с помощью использования таких инструментов, как ключевая ставка и коммуникация. Предсказуемое таргетирование инфляции оказывает положительное влияние на экономику, если все участники экономики понимают ожидания от экономической политики правительства. Рост реальных доходов населения (таблица 1) и снижение численности населения, живущего ниже границы бедности (рисунок 3), может происходить за счет эффективного проведения денежно-кредитной политики.

Рисунок 3. Численность населения с денежными доходами ниже границы бедности (величины прожиточного минимума), в процентах.

Источники: составлено авторами по данным Росстат [26]

Как видно по рисунку 3, доля населения с денежными доходами ниже границы бедности значительно снизилась на 20 лет, хотя все еще составляет более 20%. Нельзя не раскрыть роль денежно-кредитной политики в повышении уровня жизни россиян. Низкая инфляция способствует более эффективному перераспределению ресурсов в экономике, тем самым обеспечивая развитие благоприятной среды для производства. Эффективное производство способствует увеличению рабочих мест, снижению безработицы, росту заработных плат, развитию технологий и, как следствие, улучшению благосостояния общества.

В связи с растущим влиянием цифровизации, внедрением технологий во все сферы жизни, необходимо общественное просвещение. Банк России проводит различные программы по повышению финансовой грамотности различных групп общества, изменяя форматы в зависимости от их эффективности в каждой группе. Подобные программы позволяют людям не только избежать вреда мошенничества, но и повысить свою квалификацию. Сотрудник, обладающий финансовыми навыками и знаниями, будет более востребован на рынке труда и будет иметь возможность устроиться на более оплачиваемую работу и повысить уровень дохода.

С ростом темпа инфляции растет и ее волатильность. Высокий уровень изменчивости делает менее предсказуемой динамику роста процента. Центральный банк ведет политику, позволяющую оценивать и прогнозировать изменение процентных ставок и, как следствие, динамику цен на акции и облигации, их доходность, волатильность валютного курса. Таким образом, снижение инфляции и открытая денежно-кредитная политика снижает риски инвесторов и кредиторов, позволяя адаптироваться к ситуации в экономике, а также снижает инфляционные ожидания. Это повышает доходы граждан, обеспечивая их благосостояние, стимулирует инвестиции и экономический рост.

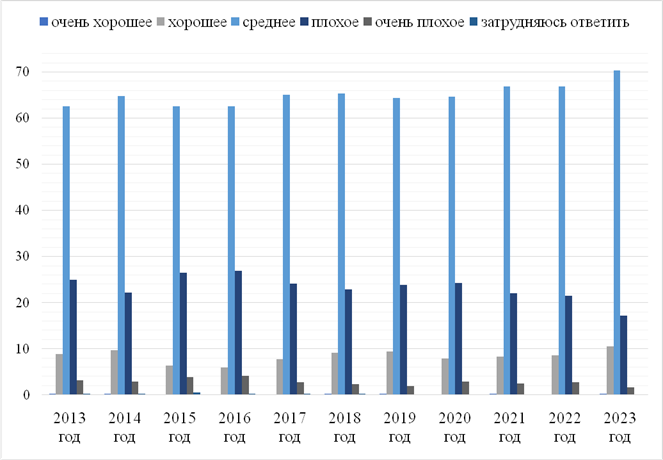

Оценка восприятия населением уровня благосостояния в условиях реализации режима инфляционного таргетирования

Важно отметить, что с ростом доходов населения растут и потребности. Благосостояние определяется не только уровнем дохода, но и восприятием населения своего уровня жизни. Поэтому для оценки влияния денежно-кредитной политик на благосостояние проанализируем динамику такого показателя как «Мнение населения о текущем материальном положении» [27]. Данный индикатор отражает социальный аспект уровня благосостояния населения.

Большинство опрошенных оценивают свое материальное положение как «среднее», то есть эта группа тех, кто не испытывают сильных финансовых трудностей, но и не могут позволить себе излишеств (см. рисунок 4).

Рисунок 4. Мнение населения России о текущем материальном положении, в процентах, 2013–2023 гг.

Источники: составлено авторами по данным Банка России [27].

Процент людей, которые оценивают свое материальное положение как «плохое» достаточно высок – около 20% на протяжении исследуемого периода. Это может указывать на то, что есть группы населения, которые живут в нищете или не имеют достаточной информации о своем положении. Колебания изменений мнения населения незначительны, однако по линиям тренда можно сделать вывод, что ситуация в стране в период с 2013 по 2023 года улучшилась: количество людей, считающих свое положение «средним» и «хорошим» увеличилось, а число тех, кого не устраивает положение, уменьшилось.

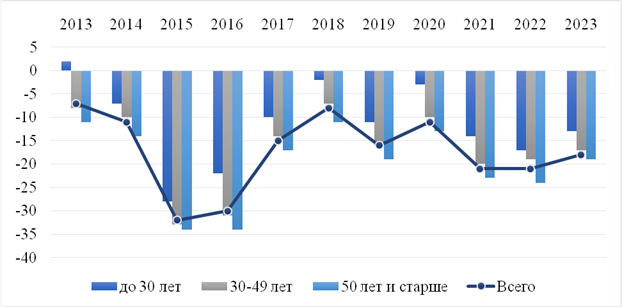

Также важно рассмотреть такой социальный показатель благосостояния как индекс потребительской уверенности [27]. Индекс потребительской уверенности отражает настроение и ожидания населения относительно экономической ситуации в стране (см. рисунок 5). Чем выше индекс, тем больше доверия к экономике и расходов на товары и услуги, и тем лучше развивается экономика.

Рисунок 5. Индекс потребительской уверенности 2013–2023 гг.

Источники: составлено авторами по данным Банка России [27].

За рассматриваемый период индекс снизился с -7 до -18, пройдя в 2015 г. в связи с нестабильной политической ситуацией минимальную точку (-32), в сравнении с которой в 2023 году потребители стали более оптимистичны и уверенны в своём финансовом положении и перспективах экономики.

В связи с улучшением работы коммуникации, повышением прозрачности действий банка, а также увеличением экономической предсказуемости, индекс потребительской уверенности начал расти с 2015–2016 гг. Конечно, индекс по-прежнему остается отрицательным, однако наблюдается положительная тенденция его роста. Так же стоит отметить, что к группе наименее уверенных «в завтрашнем дне» относятся люди 50 лет и старше. Одновременно с этим наиболее уверенные молодое поколение до 30 лет, несмотря на спады, наблюдавшиеся в 2019 и 2022 годах. Это может объясняться тем, что молодые люди более адаптивны к изменениям и имеют больше возможностей для развития, а пожилые люди более консервативны и озабочены своим здоровьем и пенсией.

При этом население в возрасте до 49 лет является наиболее экономически активным, поэтому влияние на мнение данной группы населения об уровне уверенности в завтрашнем дне денежно-кредитной политики наиболее велико. На население до 30 лет наиболее направлена политика повышения финансовой грамотности и информационная политика ЦБ РФ, за счет чего удается в большей степени повышать потребительскую уверенность данной группы населения. Считаем, что дальнейшая прозрачность денежно-кредитной политики и результативность снижения инфляции будет способствовать достижению положительных значений рассматриваемого индекса.

Таким образом, индекс потребительской уверенности и мнение населения России о текущем материальном положении – это показатели, которые могут быть использованы для оценки удовлетворенности населения уровнем жизни, что является показателем его благосостояния. Как показал статистический анализ, рассматриваемые индикаторы благосостояния подвержены влиянию денежно-кредитной политики. Благосостояние населения России растет по мере снижения инфляции, а также при повышении прозрачности денежно-кредитной политики ЦБ РФ и при повышении уровня финансовой грамотности населения, в том числе при проведении образовательных мероприятий монетарным регулятором.

Выводы

Таким образом, денежно-кредитная политика, направленная на таргетирование инфляции, способствует росту реальных доходов населения, снижению числа людей, живущих в бедности, увеличению инвестиций и экономическому росту. Поэтому важно снижать инфляцию, низкий уровень которой способствует эффективному распределению ресурсов, созданию благоприятных условий для производства и улучшению благосостояния общества, а также продолжать работу по финансовому просвещению граждан и прозрачности действий Центрального банка РФ для повышения индекса потребительской уверенности и увеличения уровня финансовых знаний и навыков населения как субъектов экономики для быстрой адаптации к экономическим изменениям.

Несмотря на то, что существуют группы населения, которые ощущают финансовые трудности, на основе исследования можно сделать вывод, что благосостояние населения с 2013 по 2023 год увеличилось. С одной стороны, наблюдается рост реальных доходов населения как экономический показатель уровня благосостояния граждан. С другой стороны, наблюдается положительная динамика социальных индикаторов благосостояния, таких как индекс потребительской уверенности и мнение населения о текущем материальном положении. Проведенный анализ показал, что дальнейшее повышение прозрачности и результативности денежно-кредитной политики будет способствовать положительной динамике экономических и социальных показателей благосостояния, повышая его общий уровень в России.

Источники:

2. Traficante Guido Monetary Policy, Parameter Uncertainty and Welfare // Journal of Macroeconomics. – 2013. – № 35. – p. 73-80. – doi: 10.1016/j.jmacro.2012.11.005.

3. Дудин М.Н., Грызунова Н.В. Денежно-кредитная политика России на современном этапе социально-экономических изменений: основные направления и пути ее трансформации // Экономика и социум: современные модели развития. – 2014. – № 8-2. – c. 7-26.

4. Морозов В.А. Благосостояние населения при взаимодействии экономики и политики // Креативная экономика. – 2016. – № 12. – c. 1469-1480. – doi: 10.18334/ce.10.12.37200.

5. Нестерова О.А., Пожарницкая О.В. Оценка благосостояния с позиции устойчивого человеческого развития: возможности международных индексов // Вопросы инновационной экономики. – 2018. – № 3. – c. 335-348. – doi: 10.18334/vinec.8.3.39338.

6. Ротарь Т.С. Эконометрический подход к оцениванию благосостояния населения Республики Саха (Якутия) // Экономика, предпринимательство и право. – 2019. – № 4. – c. 339-354. – doi: 10.18334/epp.9.4.41499.

7. Грачев С.А. Взаимосвязь параметров благополучия и благосостояния населения в региональном аспекте // Экономика, предпринимательство и право. – 2023. – № 2. – c. 273-296. – doi: 10.18334/epp.13.2.117117.

8. Константинова Д.С. Оценка бедности среди работающего населения в современной России // Креативная экономика. – 2023. – № 12. – c. 4981-4994. – doi: 10.18334/ce.17.12.120187.

9. Purkait Tirna The Paradox of Child Poverty and Welfare // Journal of Poverty. – 2023. – doi: 10.1080/10875549.2023.2259893.

10. Xie Yuxiang, Xie E. Measuring and Analyzing the Welfare Effects of Energy Poverty in Rural China Based on a Multi-Dimensional Energy Poverty Index // Sustainability. – 2023. – № 15. – p. 13603. – doi: 10.3390/su151813603.

11. Parolin Zachary, Desmond Matthew, Wimer Christopher Inequality Below the Poverty Line since 1967: The Role of the U.S. Welfare State // American Sociological Review. – 2023. – № 88. – doi: 10.1177/00031224231194019.

12. Fabris Nikola Monetary Policy Between Stability and Growth // Journal of Central Banking Theory and Practice. – 2024. – № 13. – p. 27-42. – doi: 10.2478/jcbtp-2024-0002.

13. Рамазанов С.А. Денежно-кредитная политика центральных банков стран – участниц ЕАЭС в условиях углубления интеграционных процессов // Экономическая безопасность. – 2019. – № 4. – c. 335-346. – doi: 10.18334/ecsec.2.4.110113.

14. Абрамова М.А. Трансформация монетарной сферы и проблемы финансовой инклюзивности // Интеллект. Инновации. Инвестиции. – 2022. – № 5. – c. 10-19. – doi: 10.25198/2077-7175-2022-5-10.

15. Kebede Jeleta, Selvanathan Saroja, Naranpanawa Athula Financial inclusion and monetary policy effectiveness in a monetary union: Heterogenous panel approach // Economics of Transition and Institutional Change. – 2024. – doi: 10.1111/ecot.12402.

16. Господарчук Г.Г., Зеленева Е.С. Оценка эффективности денежно-кредитной политики центральных банков // Финансы: теория и практика. – 2021. – № 1. – c. 6-21. – doi: 10.26794/2587-5671-2021-25-1-6-21.

17. Абрамова М.А., Дубова С.Е., Ларионова И.В., Ершов М.В., Захарова О.В., Зеленева Е.С., Пищик В.Я. Об основных направлениях единой государственной денежно-кредитной политики на 2023 год и период 2024 и 2025 годов: мнение экспертов Финансового университета // Экономика. Налоги. Право. – 2023. – № 1. – c. 6-21. – doi: 10.26794/1999-849X-2023-16-1-6-21.

18. Основные направления единой государственной денежно-кредитной политики на 2024 год и период 2025 и 2026 годов. Банк России: официальный сайт. [Электронный ресурс]. URL: https://cbr.ru/about_br/publ/ondkp/on_2024_2026/ (дата обращения: 30.03.2024).

19. Ключевая ставка Банка России и инфляция. Банк России: официальный сайт. [Электронный ресурс]. URL: https://cbr.ru/hd_base/infl/ (дата обращения: 15.02.2024).

20. Моисеев С.Р. Модернизация денежно-кредитной политики Банка России для перехода к таргетированию инфляции // Банковское дело. – 2010. – № 1. – c. 28-34.

21. Диденко В.Ю. Концептуальный анализ разумного (обоснованного) финансового поведения населения в условиях реализации адаптивной денежно-кредитной политики // Банковские услуги. – 2023. – № 7. – c. 18-27. – doi: 10.36992/2075-1915_2023_7_18.

22. Картаев Ф.С. Увеличивает ли управление валютным курсом эффективность инфляционного таргетирования? // Деньги и кредит. – 2017. – № 2. – c. 63-68.

23. Сухарев О.С., Афанасьева О.Н. Распределение инструментов монетарной политики по целям развития // Общество и экономика. – 2022. – № 6. – c. 5-28. – doi: 10.31857/S020736760020579-5.

24. Смирнов В.В. К вопросу о денежно-кредитной политике // Финансы и кредит. – 2023. – № 5. – c. 1120-1141. – doi: 10.24891/fc.29.5.1120.

25. Господарчук Г.Г., Зеленева Е.С. Эффективность макропруденциальной политики: проблемы измерения и оценки // Финансы: теория и практика. – 2023. – № 27(1). – c. 32-41. – doi: 10.26794/2587-5671-2023-27-1-32-41.

26. Федеральная служба государственной статистики (Росстат): официальный сайт. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/13397 (дата обращения: 05.03.2024).

27. Коммуникация как инструмент денежно-кредитной политики. Банк России: официальный сайт. [Электронный ресурс]. URL: https://cbr.ru/statichtml/file/146496/research_policy_notes_b_4_1.pdf (дата обращения: 11.03.2024).

Страница обновлена: 05.01.2026 в 18:09:16

Download PDF | Downloads: 83

The impact of the monetary policy of the Bank of Russia on the well-being of the population

Zeleneva E.S., Ovsyannikova K.E.Journal paper

Creative Economy

Volume 18, Number 4 (April 2024)

Abstract:

The article is devoted to the analysis of the impact of the monetary policy of the Bank of Russia on the well-being of the population. The relevance of the chosen topic is due to the need to find tools for state regulation of the economy in order to ensure an increase in the well-being of the Russian population in the context of the fragmentation of the world economy, political instability, and sanctions from Western countries. The research purpose was to develop the theoretical foundations for assessing the well-being of the population and the practical foundations of the influence of the monetary policy of the Bank of Russia on the well-being. The following methods were used: general scientific theoretical methods and empirical methods of comparison, description and statistical methods.

As a result of the study, it is proved that the monetary policy of the Bank of Russia in the long run has a predominantly positive influence on the level of the population's well-being. The article may be useful and interesting for researchers in the field of economics and sociology, monetary regulators and government authorities.

Keywords: monetary policy, population's well-being, key rate, inflation, real income

JEL-classification: E21, E42, E43, E52

References:

Abramova M.A. (2022). Transformatsiya monetarnoy sfery i problemy finansovoy inklyuzivnosti [Transformation of the monetary sphere and issues of financial inclusiveness]. Intelligence. Innovation. Investments. (5). 10-19. (in Russian). doi: 10.25198/2077-7175-2022-5-10.

Abramova M.A., Dubova S.E., Larionova I.V., Ershov M.V., Zakharova O.V., Zeleneva E.S., Pischik V.Ya. (2023). Ob osnovnyh napravleniyakh edinoy gosudarstvennoy denezhno-kreditnoy politiki na 2023 god i period 2024 i 2025 godov: mnenie ekspertov Finansovogo universiteta [On the main directions of the unified state monetary policy for 2022 and the period 2023 and 2024: Financial University experts’ opinion]. Economy. Taxes. Law. 16 (1). 6-21. (in Russian). doi: 10.26794/1999-849X-2023-16-1-6-21.

Bratsiotis George, Pathirage Kasun (2023). Monetary and Macroprudential Policy and Welfare in an Estimated Four‐Agent New Keynesian Model Journal of Money, Credit and Banking. doi: 10.1111/jmcb.13095.

Didenko V.Yu. (2023). Kontseptualnyy analiz razumnogo (obosnovannogo) finansovogo povedeniya naseleniya v usloviyakh realizatsii adaptivnoy denezhno-kreditnoy politiki [Conceptual analysis of reasonable financial behavior of the population in the conditions of the implementation of adaptive monetary policy]. Banking services. (7). 18-27. (in Russian). doi: 10.36992/2075-1915_2023_7_18.

Dudin M.N., Gryzunova N.V. (2014). Denezhno-kreditnaya politika Rossii na sovremennom etape sotsialno-ekonomicheskikh izmeneniy: osnovnye napravleniya i puti ee transformatsii [Monetary policy in Russia at the present stage of socio-economic change: trends and ways to transform]. Economics and socium: contemporary models of development. 4 (8-2). 7-26. (in Russian).

Fabris Nikola (2024). Monetary Policy Between Stability and Growth Journal of Central Banking Theory and Practice. (13). 27-42. doi: 10.2478/jcbtp-2024-0002.

Gospodarchuk G.G., Zeleneva E.S. (2021). Otsenka effektivnosti denezhno-kreditnoy politiki tsentralnyh bankov [Assessing the effectiveness of monetary policy of central banks]. Finance: Theory and Practice». 25 (1). 6-21. (in Russian). doi: 10.26794/2587-5671-2021-25-1-6-21.

Gospodarchuk G.G., Zeleneva E.S. (2023). Effektivnost makroprudentsialnoy politiki: problemy izmereniya i otsenki [Effectiveness of macroprudential policy: problems of measurement and evaluation]. Finance: Theory and Practice». (27(1)). 32-41. (in Russian). doi: 10.26794/2587-5671-2023-27-1-32-41.

Grachev S.A. (2023). Vzaimosvyaz parametrov blagopoluchiya i blagosostoyaniya naseleniya v regionalnom aspekte [Interrelationship of welfare and well-being dimensions from a regional perspective]. Journal of Economics, Entrepreneurship and Law. 13 (2). 273-296. (in Russian). doi: 10.18334/epp.13.2.117117.

Kartaev F.S. (2017). Uvelichivaet li upravlenie valyutnym kursom effektivnost inflyatsionnogo targetirovaniya? [Does exchange rate management improve inflation targeting?]. Money and Credit. (2). 63-68. (in Russian).

Kebede Jeleta, Selvanathan Saroja, Naranpanawa Athula (2024). Financial inclusion and monetary policy effectiveness in a monetary union: Heterogenous panel approach Economics of Transition and Institutional Change. doi: 10.1111/ecot.12402.

Konstantinova D.S. (2023). Otsenka bednosti sredi rabotayushchego naseleniya v sovremennoy Rossii [Assessment of poverty among the working population in modern Russia]. Creative Economy. 17 (12). 4981-4994. (in Russian). doi: 10.18334/ce.17.12.120187.

Moiseev S.R. (2010). Modernizatsiya denezhno-kreditnoy politiki Banka Rossii dlya perekhoda k targetirovaniyu inflyatsii [Modernization of the monetary policy of the Bank of Russia for the transition to inflation targeting]. Banking (bankovskoye delo). (1). 28-34. (in Russian).

Morozov V.A. (2016). Blagosostoyanie naseleniya pri vzaimodeystvii ekonomiki i politiki [Population wellbeing at the interaction of the economy and politics]. Creative economy. 10 (12). 1469-1480. (in Russian). doi: 10.18334/ce.10.12.37200.

Nesterova O.A., Pozharnitskaya O.V. (2018). Otsenka blagosostoyaniya s pozitsii ustoychivogo chelovecheskogo razvitiya: vozmozhnosti mezhdunarodnyh indeksov [Assessing well-being from the perspective of sustainable human development: the potential of international indices]. Russian Journal of Innovation Economics. 8 (3). 335-348. (in Russian). doi: 10.18334/vinec.8.3.39338.

Parolin Zachary, Desmond Matthew, Wimer Christopher (2023). Inequality Below the Poverty Line since 1967: The Role of the U.S. Welfare State American Sociological Review. (88). doi: 10.1177/00031224231194019.

Purkait Tirna (2023). The Paradox of Child Poverty and Welfare Journal of Poverty. doi: 10.1080/10875549.2023.2259893.

Ramazanov S.A. (2019). Denezhno-kreditnaya politika tsentralnyh bankov stran – uchastnits EAES v usloviyakh uglubleniya integratsionnyh protsessov [Monetary policy of the central banks of the EAEU countries in the context of deepening integration processes]. Economic security. 2 (4). 335-346. (in Russian). doi: 10.18334/ecsec.2.4.110113.

Rotar T.S. (2019). Ekonometricheskiy podkhod k otsenivaniyu blagosostoyaniya naseleniya Respubliki Sakha (Yakutiya) [The econometric approach to the evaluation of the human wellbeing in the Republic of Sakha (Yakutia)]. Journal of Economics, Entrepreneurship and Law. 9 (4). 339-354. (in Russian). doi: 10.18334/epp.9.4.41499.

Smirnov V.V. (2023). K voprosu o denezhno-kreditnoy politike [Revisiting the monetary policy implementation]. Finance and credit. 29 (5). 1120-1141. (in Russian). doi: 10.24891/fc.29.5.1120.

Sukharev O.S., Afanaseva O.N. (2022). Raspredelenie instrumentov monetarnoy politiki po tselyam razvitiya [On the distribution of monetary policy tools by targets of development]. Society and economics. (6). 5-28. (in Russian). doi: 10.31857/S020736760020579-5.

Traficante Guido (2013). Monetary Policy, Parameter Uncertainty and Welfare Journal of Macroeconomics. (35). 73-80. doi: 10.1016/j.jmacro.2012.11.005.

Xie Yuxiang, Xie E. (2023). Measuring and Analyzing the Welfare Effects of Energy Poverty in Rural China Based on a Multi-Dimensional Energy Poverty Index Sustainability. (15). 13603. doi: 10.3390/su151813603.