Перспективы развития международного автомобильного рынка

Донцова О.И.1![]() , Климонов Д.В.2

, Климонов Д.В.2

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

2 Научно-исследовательский финансовый институт Министерства финансов Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 81

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 9 (Сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54773541

Аннотация:

В статье рассматриваются современные тенденции международной автомобильной промышленности, обсуждаются роль «зеленой повестки» в развитии автомобильного рынка, развитие автомобилестроения, анализируются статистические данные рынка. Предлагается новая модель прогнозирования поведения автомобильного рынка России. С этой целью анализируется затруднённое положение российской автомобильной индустрии, формулируются предложения по повышению роли России в мировой торговле автотранспортом. В заключении делается вывод о том, что проблемы российской автомобильной промышленности возможно решить, одновременно расширяя импортозамещение, перенося в автомобилестроение самые передовые в мире российские технологии машиностроения, расширяя присутствие российских автомобилестроителей на рынках дружественных стран, нуждающихся в резком усовершенствовании транспортной инфраструктуры. Материалы проведённого исследования могут быть полезны специалистам в сфере автомобильной промышленности, инвесторам, представителям сферы автомобильной промышленности.

Ключевые слова: экономика, рынок, автомобилестроение, машиностроение

JEL-классификация: L52, L62, M11

Введение

Автомобильный рынок составляет значимую часть экономики в отношении производства, логистики, торговли и неотъемлемого элемента жизнедеятельности существенной части домашних хозяйств. Структура международного автомобильного рынка сложна, как и понимание его особенностей и причинно-следственных связей в развитии.

Актуальность темы статьи. В контексте современного состояния российского автомобильного рынка после введения антироссийских санкций в 2022 году тема особенно актуальна. Эти события ввели автомобильный рынок России вместе с национальными производителями в условия неопределённости и выявили потребность в проведении серьёзных изменений в структуре и функционировании национального автомобильного рынка.

Следует отметить, что изучением вопросов, связанных с анализом автомобильного рынка России с точки зрения индекса потребительской уверенности и интеграцией ЕАЭС, занимаются многие российские экономисты. Теоретические и практические аспекты рассматриваются в работах таких отечественных ученых, как Лейзин И.Б. [5], Неуструева А.С. [5], Л.Н. Красавиной [4], Рубцова Е. И., Рубцов Б. Б. [8], Сергеев А.В. [9] и многие другие.

Научный пробел. В статье обсуждается научная проблема текущих условий трансформации рынка автомобилестроения в условиях неопределённости, диктующей потребность в проведении серьёзных изменений в структуре и функционировании национального автомобильного рынка.

Цель исследования заключается в формировании предложений по улучшению позиции российского автомобилестроения на мировом автомобильном рынке.

Научная новизна заключается в исследовании современных особенностей модели развития российского рынка автомобилестроения в условиях современной российской экономики.

Авторская гипотеза. Обосновывается, что проблемы российской автомобильной промышленности возможно решить с учетом её высокого потенциала и дальнейшего погружения в мировой рынок автомобилестроения.

Методология исследования основывается на анализе теоретических концепций конкуренции и эмпирических данных международного и российского автомобильных рынков. В процессе проведение исследования были использованы такие методы, как анализ, синтез, классификация, дедукция, индукция, прогнозирование, аналогия, наблюдение, измерение и сравнение.

Основная часть

1. Оценка проблем современного автомобилестроения и пути их решения

Вечной проблемой производства автомобилей являются издержки производства. Сегодня каждый крупный автомобильный производитель имеет высоко оптимизированные производственные циклы, за счет них более мелкие производители не могут конкурировать в плане цены продукции и уровня рентабельности при сохранении высокого качества продукции. Естественно, уже многие десятилетия ведутся работы над уменьшением издержек производства автомобилей. Наиболее известный скачек в этом направлении нам известен как начало производства автомобилей Ford Model T с использованием автоматизированного конвейера и другие оптимизации производства, применённые Генри Фордом. Однако способы уменьшения издержек не ограничиваются оптимизацией производства, огромная часть издержек при создании автомобиля занимают инженерные работы при разработке автомобилей. Изначально каждый новый автомобиль вместе со своим двигателем представляли собой отдельные проекты. Во второй половине 20 века для оптимизации процесса разработки было придумано создавать единую основу, которую можно использовать для нескольких автомобилей. Сегодня такая основа называется платформой. Платформа включает в себя все самые трудоёмкие части автомобиля, которые можно без изменения использовать сразу в нескольких моделях [11]. Применение платформ позволило автомобильным компаниям существенно расширить свой модельный ряд, при этом снизив издержки разработки каждой модели. Работы в этом направлении, однако, на этом не остановились. В наше время автомобильные компании продолжают развивать сферу влияния платформ. Сегодня платформа – это не единая база, на которую можно ставить различные кузова, а целый конструктор, к которому можно прикреплять различные модули и изменять размер всей конструкции. Такие платформы имеют намного большую сферу применения, так как они позволяют создавать совершенно разные автомобили разных размеров и с разными модулями по единому чертежу. Одним из наилучших примеров таких платформ является разработка компании BMW под названием “Cluster Architecture” (CLAR). Данная платформа дает возможность применять самые современные технологии конструкции автомобилей в продукции самого разного назначения, на данной платформе сделаны как небольшие спорткары, так и огромные люксовые внедорожники, как бензиновые, так и гибридные, и электрические, каждый из которых получает требуемые характеристики [12].Большие проблемы для автомобильной индустрии приносит зелёная повестка, о которой велась речь ранее. Сегодня автопроизводителей ставят в очень узкие рамки экологических норм. Автопроизводителям не только приходится искать способы снижения вредоносных выбросов от своих автомобилей, но и оптимизировать использование этих способов так, чтобы автомобиль оставался прибыльным. На данный момент различные автопроизводители ищут замену бензиновым и дизельным двигателям для производства после момента, когда сегодняшние двигатели не смогут соответствовать экологическим нормам, однако это будет лишь временным решением, так как даже вокруг автомобилей на электрической тяге существует ряд значительных экологически-вредных процессов. Такие процессы включают как выбросы от самих автомобилей в виде частиц, выделяющихся при износе частей автомобиля, так и от процессов производства и утилизации, которые имеют дело с крайне экологически-опасными химикатами. В скором будущем производителям автомобилей, автомобильных покрышек и других элементов транспорта придётся бороться и с такими видами вредоносного влияния на экологию.

Стоит помнить, что предложение на рынке новых автомобилей состоит из двух основных элементов: автопроизводитель и дилер. Большая часть автомобилей сегодня продаётся через официальных дилеров брендов – компании, которые имеют лицензию на использование бренда производителя, покупку автомобилей от производителя их продажу. Так как дилер является отдельным лицом, то его контроль за его действиями со стороны производителя ограничен. В последние несколько лет наиболее часто начал подниматься вопрос о правомерности многих действий дилеров. Часто покупатели начали замечать, что дилеры часто значительно увеличивают цены на автомобили от цены, рекомендуемой производителем, разделяют комплектные части автомобилей на опции за дополнительную плату, отказываются продавать автомобили без оформления кредита и совершают другие сомнительные действия [2]. Для решения этой проблемы некоторые автопроизводители в последние несколько лет увеличивают свои права на контроль автомобильных дилеров. Так, многие китайские автопроизводители строго запрещали российским автодилерам повышать цены в период пандемии COVID-19 [3].

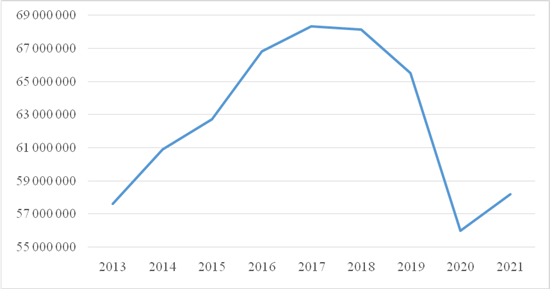

В последние несколько лет мировые объёмы продаж автомобилей довольно нестабильны (Рисунок 1). Это представляет собой значительную проблему для многих автомобильных производителей, так как им трудно предугадать положение рынка и их прибыль находится под угрозой. В период пандемии COVID-19 некоторые премиальные автопроизводители обнаружили, что они могут получать больше прибыли, если будут продавать более дорогие автомобили. Так, Mercedes-Benz решил убрать из своего модельного ряда дешёвые автомобили и сфокусироваться на дорогих автомобилях, кроме того, компания решила уделять больше внимания онлайн-продажам для дальнейшего снижения издержек [13]. Вероятно, что другие премиальные и люксовые бренды могут последовать этому примеру.

Рисунок 1 Динамика объёма мировых продаж новых автомобилей за 2013–2021 годы в единицах продаж, составлено авторами по данным Car Sales Statistics. Источник: 2022 (Full Year) International: Worldwide Car Sales. Car Sales Statistics. 2023. URL: https://www.best-selling-cars.com/international/2022-full-year-international-worldwide-car-sales/ (дата обращения: 13.05.2023)

Мировой автомобильный рынок является очень сложной системой с множеством проблем, которые являются либо вечными, либо появляются со временем и планирование решений этих проблем затрудняется непредсказуемостью того, как внешние факторы могут повлиять на автомобильную индустрию в перспективы будущего времени. Решение проблем автомобильной промышленности не только сложно само по себе, но и является рискованным, так как последствия неудачных решений могут раскрыться лишь через большой промежуток времени, а в момент принятия решения возможно не будут очевидными.

2. Анализ роли России на мировом рынке автотранспорта

Автомобильный рынок России является довольно крупным рынком в мировом разрезе и входит в список стран с наиболее большими продажами автомобилей. Многие крупные автопроизводители желают иметь доли российского автомобильного рынка, а до 2022 года для некоторых крупных брендов российский рынок считался целевым. В России также существует множество заводов иностранных автопроизводителей, которые выпускают современную и высокотехнологичную продукцию. При таких условиях было бы логично ожидать высокую развитость российской автомобильной индустрии, такие выводы можно было бы основать на резком развитии китайского автопрома за счет привнесения иностранных технологий в локальную промышленность.

Реальность, на самом деле, от таких ожиданий серьёзно отличается. До 2022 года массовым производством легковых некоммерческих автомобилей занимались следующие компании: АвтоВАЗ/Лада, УАЗ и Aurus/НАМИ. Чтобы понять технологическое состояние данных брендов стоит подробно изучить их модельные ряды.

Модельный ряд АвтоВАЗа до 2022 года включал в себя следующие модели: Granta, Niva Legend, Niva Travel, Vesta, Largus, XRAY. Рассмотрим каждую модель подробно:

· Granta: название применяется с 2011 года, однако фактически автомобиль является переработанной версией более старого автомобиля Kalina 2004 года выпуска. Автомобиль использует платформу, называемую “Гамма”. Платформа была разработана для серии автомобилей Самара/Спутник 1984 года выпуска. Таким образом, автомобиль Granta является обновленной версией автомобиля 1984 года, сегодня её платформа имеет возраст 39 лет, что говорит о существенном устаревании конструкции автомобиля.

· Niva Legend: автомобиль изначально выпущен в 1977 году, в 1993 году автомобиль получил небольшое обновление, которое затронуло конструкцию кузова, однако с того момента Нива выпускается практически без изменений по наши дни.

· Niva Travel: этот автомобиль являлся совместным проектом АвтоВАЗ с General Motors и до 2020 года имел полное название “Chevrolet Niva”. Конструктивно автомобиль является обновлением автомобиля Нива, описанного выше, новым кузовом, в остальном конструкция и оснащение между двумя автомобилями идентичны.

· Vesta: с 2004 по 2009 год АвтоВАЗ совместно с иностранными компаниями разрабатывал проект “Lada C”, суть которого была в разработке автомобильной платформы для C-сегмента рынка. Позднее, под контролем Renault, платформа Lada C была переработана в платформу Lada B для B-сегмента рынка. В 2015 году на свет вышел автомобиль Vesta, использующий данную платформу. В 2019 году вместе с двигателями и коробками передач АвтоВАЗа, которые были изначально разработаны для семейства Самара/Спутник, на автомобили стали опционально устанавливаться современные двигатели и коробки передач альянса Renault-Nissan-Mitsubishi. На сегодня это наиболее современная разработка компании, но сравнение с другими современными автомобилями подчеркивает, что возраст даже этого автомобиля в 8 лет является довольно высоким.

· Largus: является копией автомобиля Dacia/Renault Logan MCV первого поколения 2006 года. Несмотря на то, что оригинальный автомобиль Dacia/Renault Logan в 2020 году перешёл в третье поколение, Largus остался основанным на автомобиле 2006 года.

· XRAY: единственный автомобиль собственной разработки компании с использованием иностранной платформы. Автомобиль использовал аналогичную Largus’у платформу B0 альянса Renault-Nissan-Mitsubishi. Автомобиль был предназначен для выполнения роли компактного кроссовера, однако не имел для этого достаточного технического оснащения. Производство полностью остановлено в 2022 году.

Как можно видеть, модельный ряд компании даже на период до введения санкций состоит из крайне устаревших автомобилей, которые не конкурентоспособны технологиям иностранных бюджетных брендов (например, Dacia, входящая в альянс Renault-Nissan-Mitsubishi). После введения санкций 2022 года и отделение компании от альянса модельный ряд сократился до автомобилей Granta, Largus, Niva Legend и Niva Travel. 3 марта 2023 года возобновилось производство Vesta [1].

Помимо устаревания модельного ряда компании, автомобили компании до 2022 года также страдали от низкого уровня локализации производства, автомобили Granta и Vesta имели уровни локализации 53% и 47% соответственно в 2016 году, при этом автомобили ориентированы на внутренний рынок и применяют относительно простые технологии [6]. В 2022 году эта проблема по-настоящему всплыла, когда производство полноценных автомобилей оказалось невозможным в связи с недостатком иностранных комплектующих.

Модельный ряд УАЗ представлен всего двумя моделями: Хантер и Патриот, в том числе версия с кузовом пикап последнего. Рассмотрим их подробнее:

· Хантер: название используется с 2003 года, однако автомобиль является лишь обновлением модели 469, выпущенной в 1972 году.

· Патриот: обновление от 2005 года автомобиля Симбир 2000 года выпуска, который вслед имеет множество преемств от УАЗ-469.

Небольшой модельный ряд компании состоит из очень старых утилитарных конструкций, имеющих узкую направленности и, соответственно, узкий рынок сбыта. На данный момент — это единственный национальный производитель внедорожников, однако компания не может предложить продукт, который мог бы конкурировать с иностранными аналогами. Несмотря на свою базовую и устаревшую конструкцию, автомобили имеют очень низкий уровень локализации производства, так как многие компоненты, требуемые для соответствия современным нормам, являются импортными даже здесь [7].

Рынок внедорожников планирует расширить бренд Aurus, однако на данный момент автомобиль Комендант ещё не вышел в производство. Сейчас в продаже у бренда находится только седан Сенат. Автомобиль использует современную платформу собственной разработки с названием “единая модульная платформа”. Автомобиль использует уровень технологий, соответствующий современным люксовым автомобилям, при этом локализация производства составляет 68% [10]. Проблемой бренда Aurus является узкая направленность, так как автомобили являются крайне дорогими и нацеленными на сегмент автомобилей самого высокого класса. Кроме того, конкуренты бренда часто ценят за их богатую историю, которая практически отсутствует у Aurus. Технологии на данный момент неприменимы для более массовых автомобилей ввиду своей стоимости, однако возможно, что в будущем технологии смогут быть удешевлены и применены для более доступных автомобилей.

Итак, из трёх автопроизводителей России лишь один имеет возможность конкурировать с иностранными автомобилями без защитных мер. При этом три бренда занимают области самых дешёвых автомобилей и самых дорогих автомобилей, полностью отсутствует область автомобилей среднего класса. Для поднятия конкурентоспособности российских автомобилей необходимо использование современных технологий, упакованных в высококачественный и, тем не менее, достаточно доступный автомобиль. Люксовые автомобили Aurus слишком дороги, чтобы продвигать автомобильную индустрию в других странах, а продукция АвтоВАЗ, наоборот, является недостаточно высокого качества, чтобы конкурировать с бюджетными брендами других стран в условиях заградительных мер других государств, которые поставят автомобили в примерно равные ценовые диапазоны. Золотой серединой здесь могут послужить автомобили среднего класса, предлагающие достаточно качественный автомобиль за относительно небольшие деньги, но, чтобы создавать такие автомобили самим требуются технологии и крупные бюджеты на разработку. Один из способов упростить этот процесс – объединиться с иностранным производителем, и желательно с тем, у кого уже имеются хорошие технологии. Здесь хорошая новость заключается в том, что уже сейчас ведутся работы в этом направлении.

В 2022 году в российской автомобильной индустрии появились два новых автомобильных бренда, на которые стоит обратить внимание: возрождённый бренд Москвич и Evolute. Данные бренды сотрудничают с Китайскими производителями и занимаются производством лицензированных автомобилей, которые как раз в среднем являются автомобилями среднего класса. Китайские автопроизводители получают технологии от крупнейших мировых автомобильных компаний. Таким образом, производя копии китайских автомобилей, эти компании приносят такие технологии в российскую автомобильную промышленность. Дальнейшее развитие этих компаний может привести к созданию собственных автомобилей с использованием изученных технологий в будущем и закрыть пустующие сегменты российской автомобильной индустрии.

На финансовом рынке среди производителей легковых автомобилей России сегодня торгуется лишь компания Соллерс, в состав которой входит УАЗ. Ранее в обороте находились акции АвтоВАЗа, однако все они были выкуплены и сегодня в свободной торговле не находятся. Отсюда следует, что большая часть автомобильной промышленности России не участвует в финансовом рынке, а значит не взаимодействует с быстрорастущим числом потенциальных инвесторов на финансовом рынке России [9]. В современных условиях для российских автомобильных компаний имеет смысл ускорить развитие технологий и расширение компаний, так как уровень конкуренции существенно снизился. Одним из таких способов является эмиссия облигаций. Для российских компаний эмиссия облигаций может быть особенно выгодной, так как доходность, которую ожидают инвесторы от них не велика [8]. Однако сегодня на рынке облигаций инструменты, выпущенные российскими автомобильными производителями, не наблюдаются.

Таким образом у российской автомобильной промышленности имеется ряд проблем, которые трудно решить ввиду ограниченных бюджетов и низкого технологического развития национальных автопроизводителей, однако развитие и постепенное решение этих трудностей возможно и, как мы можем наблюдать сегодня, работы над решением этих проблем активно ведутся. Несмотря на критику со стороны публики, компаниям стоит использовать возможность изучать автомобильные технологии через партнёрство с китайскими компаниями для развития российской автомобильной промышленности.

Для российской внешней торговли большую роль играет интеграция ЕАЭС. В том числе это помогает и развитию автомобильных производителей России за пределами территории РФ. Однако это значит, что недостатки ЕАЭС также имеют влияние на внешнюю торговлю автомобилями, например проблемы транспортной интеграции, усложняющие логистику автопроизводителей и тем самым увеличивая стоимость автомобилей, а также отсутствие определённых стран в составе ЕАЭС, которых хотелось бы видеть в виде участника [4]. В особенности стоит выделить Узбекистан, чей автомобильный рынок является закрытым для импорта, все автомобили для продажи в Узбекистане должны производиться внутри страны, что усложняет доступ автомобильный производителей России к автомобильному рынку Узбекистана.

3. Исследование модели развития российского рынка автомобилестроения

Для прогнозирования поведения автомобильного рынка России имеет смысл попытаться разработать модель, использующую различные факторы для прогнозирования его динамики. За основу прогнозирования были выбраны показатели объёмов продаж новых автомобилей за 2006–2022 годы, а также динамика продаж подержанных автомобилей за 2014–2022 годы. В качестве потенциальных факторов был выбран ряд параметров, которые наиболее вероятно могут иметь связь с объёмами продаж автомобилей. В этот ряд входят: ВВП России в текущих ценах (2006–2022), средняя заработная плата в России (2006–2022), численность населения России (2006-2022), мировые продажи новых автомобилей (2013-2022), цена бензина АИ-80 в России (2006-2021).

Таблица 1 Выборка данных для проведения анализа по российскому автомобильному рынку, составлено автором

|

Год

|

Продажи

новых автомобилей

|

ВВП в

текущих ценах, млрд руб.

|

Средняя

зарплата в России с 2000 по 2022 гг.

|

Численность

населения России, млн. человек

|

Мировые

продажи автомобилей

|

Продажи

подержанных автомобилей

|

Цена

бензина АИ-80

|

|

2006

|

1 881

420

|

26

917,2

|

10634

|

143,2

|

|

|

15,75

|

|

2007

|

2 566

531

|

33

247,5

|

13593

|

142,8

|

|

|

17,01

|

|

2008

|

2 928

054

|

41

276,8

|

17290

|

142,8

|

|

|

17,41

|

|

2009

|

1 465

925

|

38

807,2

|

18638

|

142,7

|

|

|

19,16

|

|

2010

|

1 899

500

|

46

308,5

|

20952

|

142,9

|

|

|

20,09

|

|

2011

|

2 650

575

|

60

114,0

|

23369

|

142,9

|

|

|

24,65

|

|

2012

|

2 934

546

|

68

103,4

|

26629

|

143

|

|

|

26,56

|

|

2013

|

2 777

222

|

72

085,7

|

29792

|

143,3

|

57

617 100

|

|

27,91

|

|

2014

|

2 491

356

|

79

030,0

|

32495

|

143,7

|

60

905 600

|

6 051

000

|

40,41

|

|

2015

|

1 601

527

|

83

087,4

|

34030

|

146,3

|

62

705 700

|

4 901

000

|

32,23

|

|

2016

|

1 425

791

|

85

616,1

|

36709

|

146,5

|

66

817 600

|

5 206

000

|

33,59

|

|

2017

|

1 595

737

|

91

843,2

|

39167

|

146,8

|

68

325 000

|

5 301

000

|

35,22

|

|

2018

|

1 800

591

|

103

861,7

|

43724

|

146,9

|

68

157 900

|

5 426

000

|

37,74

|

|

2019

|

1 759

532

|

109

608,3

|

47867

|

146,8

|

65

504 300

|

5 405

000

|

39,42

|

|

2020

|

1 598

825

|

107

658,2

|

51344

|

146,7

|

56

000 700

|

5 496

000

|

40,13

|

|

2021

|

1 666

778

|

135

295,0

|

57244

|

146,2

|

58

180 800

|

5 917

000

|

42,84

|

|

2022

|

687

370

|

151 455,6

|

60101

|

146,4

|

58

150 200

|

4 865

000

|

|

|

2023

|

74

350

|

|

|

|

|

|

|

По данным рядам можно выдвинуть следующие гипотезы:

· ВВП России в текущих ценах: с ростом или падением ВВП изменяется насколько экономика благоприятна для покупки автомобилей гражданами, более высокий ВВП способствует большему объёму продаж, справедливо и обратное;

· средняя заработная плата в России: с увеличением доходов Россиян у большего количества людей появляется возможность покупать автомобили, у некоторых появляются средства для покупки нескольких автомобилей;

· численность населения России: с увеличением численности населения большему количеству граждан требуются автомобили, с его снижением потребность в автомобилях падает;

· мировые продажи автомобилей: глобальные тренды и события влияют на все значимые региональные автомобильные рынки;

· цена бензина АИ-80: рост цен на бензин отталкивает людей от покупки автомобилей, либо он отображает потребность в бензине в связи с объёмом автомобилей в стране, несмотря на то что анализируется бензин АИ-80 другие виды бензина также имеют схожую динамику.

![]() Для анализа зависимости параметров

применяется расчёт коэффициента корреляции по следующей формуле:

Для анализа зависимости параметров

применяется расчёт коэффициента корреляции по следующей формуле:

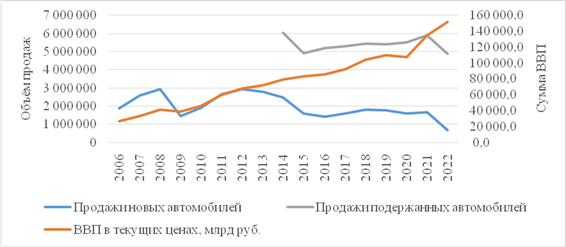

Проведём анализ объёмов продаж новых и подержанных автомобилей, используя гипотезу о корреляции их с ВВП.

Рисунок 2 Объёмы продаж новых и подержанных автомобилей и ВВП в текущих ценах в России за 2006–2022 годы. Составлено авторами по данным AutoVercity, Росстат и Green Way. Статистика и спрос на новые автомобили в России. AutoVercity. URL: https://auto.vercity.ru/statistics/sales/europe/russia/ Росстат. URL: https://rosstat.gov.ru/. Полная статистика продаж автомобилей в России в 2023 году. Green Way. URL: http://greenway.icnet.ru/cars-sales-actual-russia.html (дата обращения: 13.05.2023).

Сначала стоит определить зависимость между продажами новых и подержанных автомобилей. Используя формулу расчёта корреляции, получается коэффициент 0,77, который указывает на наличие значимой прямой зависимости между продажами новых и подержанных автомобилей.

При расчёте корреляции между ВВП и объёмом продаж новых автомобилей коэффициент корреляции составляет -0,57. Такой коэффициент недостаточен для определения зависимости между рядами, кроме того, такая зависимость была бы контр-интуитивна, так как указывает на то, что объём продаж автомобилей снижается при растущем ВВП и растёт при снижающимся ВВП. Однако если из выборки отбросить периоды экономической нестабильности и выбрать для анализа период с 2015 по 2019 год, то можно добиться коэффициента 0,84. На основе такого результата можно считать, что в периоды экономической стабильности вероятно два показателя имеют зависимость, однако малый объём выборки не указывает на точность этого факта. Так как нам уже известно, что продажи новых и подержанных автомобилей находятся в прямой зависимости, мы можем проверить это на объёме продаж подержанных автомобилей. При анализе без исключения данных за 2014–2022 годы коэффициент корреляции продаж Б/У автомобилей и ВВП России составляет всего -0,125, однако если выполнить аналогичное сокращение выборки, то коэффициент возрастает до 0,96. Отсюда мы можем сделать вывод что ВВП действительно имеет корреляцию с объёмом продаж автомобилей в России, но любая экономическая нестабильность полностью разрушает эту зависимость.

Далее анализируется корреляция продаж автомобилей со средней заработной платой в России. Использование полных выборок приводит к результатам 0,59 и -0,05 для новых и подержанных автомобилей соответственно. Исключив периоды экономической нестабильности в России, получаются коэффициенты -0,71 и 0,28, которые недостаточны для значимой корреляции, кроме того, отрицательная зависимость продаж новых автомобилей и средней зарплаты не имеет логического смысла. Гипотеза отвергается.

Схожий результат наблюдается в корреляционном анализе численности населения России, полная выборка даёт результаты -0,68 и -0,58, уменьшенная - -0,77 и -0,014 для новых и подержанных автомобилей соответственно. Коэффициент -0,77 указывает на присутствие отрицательной корреляции численности населения страны и продаж автомобилей, однако объективной причины для такого поведения рынка нет, поэтому гипотеза полностью отвергается.

Анализ мировых продаж новых автомобилей показывает отсутствие корреляции с ними продаж новых и подержанных автомобилей в России как с полной (-0,09 и -0,19 соответственно), так и с очищенной от кризисных годов (-0,1 и -0,03) выборками, делаем вывод что объёмы продаж автомобилей на российском рынке не имеют зависимости от мировых продаж автомобилей.

Корреляционный анализ объёма продаж новых автомобилей с ценами на бензин в обоих выборках не показывают достаточно существенной корреляции (-0,38 для общей, -0,47 для очищенной), однако рассматривая подержанные автомобили ситуация иная. Корреляция продаж подержанных автомобилей при полной выборке составляет 0,87, а при использовании очищенной выборки достигает 0,98. Следовательно можно сделать вывод, что объём продаж подержанных автомобилей имеет связь с ценами на бензин. Однако стоит также учитывать, что цены на бензин практически непрерывно растут и ввиду малого объёма выборки совпадения динамик продаж автомобилей и цен на бензин могут быть случайными без реальной связи.

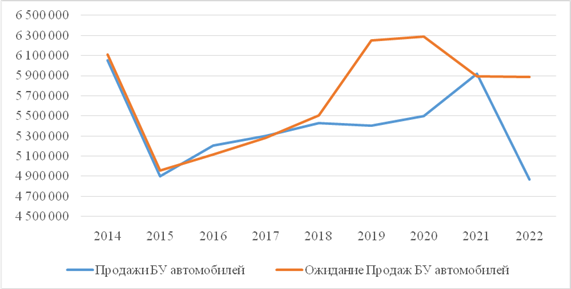

Далее воспользуемся программой Microsoft Excel для дальнейшего анализа и построения модели по скорректированной выборке. Так как продажи подержанных автомобилей имеют корреляцию с определёнными факторами, то в первую очередь будем рассматривать именно этот показатель с коррелирующими рядами. Использование функции регрессионного анализа в программе рассчитало для нас следующие показатели: R-квадрат: 0,97, что указывает на наличие существенной корреляции между показателями, коэффициенты: Y-пересечение: 1368791,493, ВВП в текущих ценах, млрд руб.: -9,806107884, Цена бензина АИ-80: 136588,4153. На основе полученных коэффициентов мы можем построить модель объёма продаж поддержанных автомобилей в России: объём = 1368791,493 + ВВП * (-9,806107884) + Цена Бензина * 136588,4153. Сравним ряд, полученный по этому расчёту, с реальными данными:

Рисунок 3 Сравнение данных статистике с рассчитанными данными ожидания по объёму продаж подержанных автомобилей в России за 2014-2022гг в единицах продаж. Составлено авторами по рассчитанной модели и данным Green Way. Полная статистика продаж автомобилей в России в 2023 году. Green Way. URL: http://greenway.icnet.ru/cars-sales-actual-russia.html (дата обращения: 14.05.2023)

Как и было выявлено при проведении корреляционного анализа, модель может определить примерный объём продаж подержанных автомобилей в периоды экономической стабильности, однако в кризисные годы появляются значительные ошибки, в связи с которыми правильно предугадать объёмы оказывается невозможно.

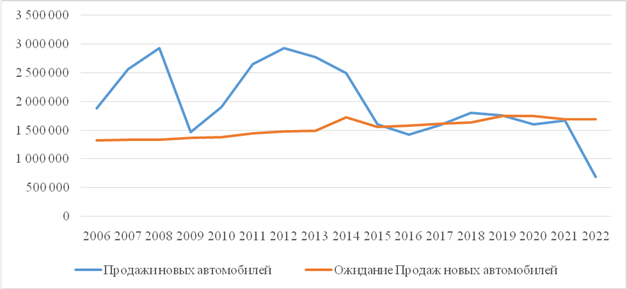

Зная, что продажи новых автомобилей коррелируют с продажами подержанных автомобилей, попытаемся применить тот же алгоритм в попытках определения объёмов продаж новых автомобилей в тот же период. После использования функции Excel регрессионного анализа получаем значение R-квадрат 0,15, что указывает на высокую неточность модели. Если всё же пойти дальше, то можно составить модель вида: объём продаж новых авто = 864996,4336 + объём продаж БУ автомобилей * 0,140758919. Используя предыдущую модель для подсчёта данных о продажах подержанных автомобилей прошлых лет, рассчитываем по данной формуле ожидания и сравниваем их с реальными данными.

Рисунок 4 Сравнение данных статистике с рассчитанными данными ожидания по объёму продаж новых автомобилей в России за 2006-2022гг в единицах продаж. Составлено авторами по рассчитанной модели и данным Росстат. Росстат. URL: https://rosstat.gov.ru/ (дата обращения 14.05.2023)

Как показывало значение R-квадрат, точность такой модели довольно низка, к тому же все неточности самой модели здесь также увеличиваются неточностями модели продаж подержанных автомобилей. В итоге данная модель имеет довольно высокие неточности даже в стабильные периоды. Самые точные показатели приходятся на периоды, где мы имеем статистические данные о продаже подержанных автомобилей, и, возможно, при наличии большего количества данных модель можно было бы улучшить для более высокой точности. Однако даже при низкой точности модели она выявляет тенденцию объёма продаж автомобилей в России к снижению. Вероятно, что такая тенденция продолжится в ближайшие годы. Такие ожидания сходятся с другими исследованиями динамики автомобильного рынка России [5]

Заключение

В результате проведенного анализа можно утверждать, что автомобильный рынок является очень сложным элементом российской экономики, который сильно подвержен высокой волатильности в кризисные ситуации и, соответственно, очень сложен в предсказании. Это делает его сложной для прогнозирования и рискованной для работы сферой, особенно учитывая её подвластность социальным и политическим влияниям, которые накладываются поверх сложно предсказуемых поведений рынка и экономики в целом.

Российская автомобильная индустрия является проблемной и требует внимания. Анализ показал, что проблемы российской автомобильной промышленности возможно решить, действия в этом направлении уже ведутся, это указывает на высокий потенциал российской автомобильной индустрии. Сегодня в мире происходит множество изменений, имеющих прямое влияние на мировую автомобильную промышленность. Ввиду этого важно отметить, что по завершению процессов, действующих сегодня, можно будет проводить новые анализы и делать выводы по результатам эволюции индустрии.

Источники:

2. Владимирский И. Караул, грабят: почему дилеры накручивают цены и можно ли с этим бороться. АвтоРевю. [Электронный ресурс]. URL: https://autoreview.ru/articles/avtorynok/karaul-grabyat (дата обращения: 05.05.2023).

3. Казеева К. Автоводители в России начали пересаживаться на китайские автомобили в 2021 году. CarsWeek. [Электронный ресурс]. URL: https://carsweek.ru/news/News_in_the_world/1250230/ (дата обращения: 15.05.2023).

4. Красавина Л.Н. Тенденции и перспективы развития Евразийского экономического союза в контексте опыта европейской интеграции и глобальных вызовов. - М.: Финансовый университет при Правительстве Российской Федерации, 2016. – 256 c.

5. Лейзин И.Б., Неуструева А.С. Анализ Автомобильного Рынка России // Инновационная экономика: перспективы развития и совершенствования. – 2020. – № 7(49). – c. 118-124. – doi: 10.47581/2020/10.23.PS85/IE/7/49.018.

6. Назвали уровень локализации автомобилей LADA и иномарок в России по итогам 2021 года. Лада. Онлайн. [Электронный ресурс]. URL: https://xn--80aal0a.xn--80asehdb/auto-news/lada-vesta-news/24565-nazvali-uroven-lokalizacii-avtomobilej-lada-i-inomarok-v-rossii-po-itogam-2021-goda.html (дата обращения: 13.05.2023).

7. Панов К. Треть россиян не считают Лады и УАЗы российскими. За Рулём. [Электронный ресурс]. URL: https://www.zr.ru/content/news/931596-tret-rossiyan-ne-schitayut-lady (дата обращения: 14.05.2023).

8. Рубцова Е.И., Рубцов Б.Б. Тенденции развития российского рынка доверительного управления // Путеводитель предпринимателя. – 2015. – № 25. – c. 273-289.

9. Сергеев А.В. Тенденции развития рынка ценных бумаг и товарного рынка России: итоги 2019 года // Финансовые рынки и банки. – 2020. – № 2. – c. 72-76.

10. Чупров А. Автомобили Aurus Senat локализованы почти на 70%. Автостат. [Электронный ресурс]. URL: https://www.autostat.ru/news/53360 (дата обращения: 14.056.2023).

11. Brylawski M. Uncommon Knowledge: Automotive Platform Sharing's Potential Impact on Advanced Technologies. International Society for the Advancement of Material and Process Engineering. [Электронный ресурс]. URL: https://web.archive.org/web/20101128200435/http://rmi.org/rmi/Library/T99-10_UncommonKnowledge ( (дата обращения: 05.05.2023).

12. Shah V. Platform sharing: BMW's Cluster Architecture. Car Expert. [Электронный ресурс]. URL: https://www.carexpert.com.au/car-news/platform-sharing-bmws-cluster-architecture (дата обращения: 05.05.2023).

13. Waldersee V. Mercedes-Benz eyes more direct sales amid earnings pressure. Reuters. [Электронный ресурс]. URL: https://www.reuters.com/business/autos-transportation/mercedes-benz-sees-2022-earnings-boost-warns-uncertain-year-ahead-2023-02-17/ (дата обращения: 10.05.2023).

Страница обновлена: 07.01.2026 в 09:08:17

Download PDF | Downloads: 81

Prospects for the development of the international automotive market

Dontsova O.I., Klimonov D.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 9 (September 2023)

Abstract:

The article examines current trends in the international automotive industry. The authors discuss the role of the green agenda in the development of the automotive market and the automotive industry. Market statistics are under analysis. A new model for predicting the behavior of the Russian automotive market is proposed. To this end, the difficult situation of the Russian automotive industry is analyzed. Proposals to increase the role of Russia in the world trade in motor vehicles are formulated. It is concluded that the problems of the Russian automotive industry can be solved by simultaneously expanding import substitution, transferring the most advanced Russian engineering technology in the world to the automotive industry, expanding the presence of Russian automakers in the markets of friendly countries in need of drastic improvement of transport infrastructure. The materials of the conducted research can be useful to specialists in the automotive industry, investors and representatives of the automotive industry.

Keywords: economy, market, automotive industry, engineering

JEL-classification: L52, L62, M11

References:

Brylawski M. Uncommon Knowledge: Automotive Platform Sharing's Potential Impact on Advanced TechnologiesInternational Society for the Advancement of Material and Process Engineering. Retrieved May 05, 2023, from https://web.archive.org/web/20101128200435/http://rmi.org/rmi/Library/T99-10_UncommonKnowledge (

Krasavina L.N. (2016). Tendentsii i perspektivy razvitiya Evraziyskogo ekonomicheskogo soyuza v kontekste opyta evropeyskoy integratsii i globalnyh vyzovov [Trends and Prospects for the Eurasian Economic Union in the Context of the European Integration Experience and Global Challenges] M.: Finansovyy universitet pri Pravitelstve Rossiyskoy Federatsii. (in Russian).

Leyzin I.B., Neustrueva A.S. (2020). Analiz Avtomobilnogo Rynka Rossii [Analysis of the automotive market of Russia]. Innovation economy: prospects for development and improvement. (7(49)). 118-124. (in Russian). doi: 10.47581/2020/10.23.PS85/IE/7/49.018.

Rubtsova E.I., Rubtsov B.B. (2015). Tendentsii razvitiya rossiyskogo rynka doveritelnogo upravleniya [Trends in the development of the Russian asset management industry]. Business Guide. (25). 273-289. (in Russian).

Sergeev A.V. (2020). Tendentsii razvitiya rynka tsennyh bumag i tovarnogo rynka Rossii: itogi 2019 goda [Russian securities and commodity market development trends in Russia: results of 2019]. Finansovye rynki i banki. (2). 72-76. (in Russian).

Shah V. Platform sharing: BMW's Cluster ArchitectureCar Expert. Retrieved May 05, 2023, from https://www.carexpert.com.au/car-news/platform-sharing-bmws-cluster-architecture

Waldersee V. Mercedes-Benz eyes more direct sales amid earnings pressureReuters. Retrieved May 10, 2023, from https://www.reuters.com/business/autos-transportation/mercedes-benz-sees-2022-earnings-boost-warns-uncertain-year-ahead-2023-02-17/